マイホームで失敗失敗その3:購入後に離婚

厚生労働省の人口動態調査(2019年)によると、男性が離婚する年齢は40歳前後が多くなっています。つまり、ちょうど持ち家を購入した後に離婚というケースも少なくないでしょう。

離婚したときに問題になるのが、その家に誰が住むのか? 誰がローンを払うのか?ということです。

財産分与が必要なときは家を売却して分けることがありますが、オーバーローンになっている場合、ローンが残ってしまって売るに売れませんから、誰かが住み続けてローンを払い続けなければいけません。

もし夫が住み続けて、ローンの支払いに加えて子供の養育費がかかってくるとなれば、経済的にかなり苦しくなってしまうでしょう。

このように、最悪離婚してしまった場合には、マイホームが人生の大きな足かせになってしまうことがあるのです。

マイホームで失敗失敗その4:ローンを満額借りてしまう

たとえば、年収500万円の人が住宅ローンを目一杯借りたらどうなってしまうか? シミュレーションしてみましょう。

住宅ローンの借入限度額というのは、基本的に年収に占める返済負担率によって決まってきます。

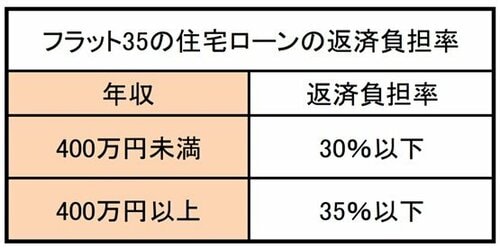

たとえばフラット35の基準では、年収500万円の返済負担率は以下の図のように35%以下です。よって、500万円×35%=年175万円、月にすると14万5,000円のローンが限度ということになります(「フラット35の住宅ローンの返済負担率」の図表参照)。

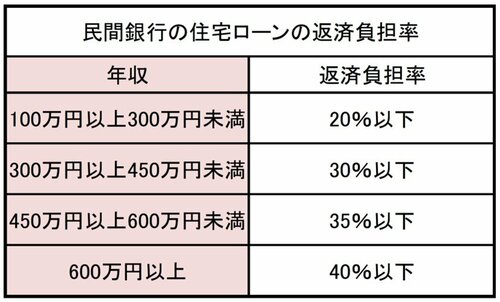

ちなみに、民間銀行の返済負担率は下図のようになっていて、低年収の人はフラット35の基準よりも厳し目になっています(「民間銀行の住宅ローンの返済負担率」の図表参照)。

次に、毎月の返済額14万5,000円から逆算してどれだけの額を借りられるのか、「みかローン」さんのサイトを使って計算してみましょう。

フラット35の固定金利1.3%で35年返済とすると、最大の借入可能額は約4,890万円になります。

また、利息は35年間で約1,200万円、合計の返済額は約6,090万円になります。