本記事の3つのポイント

-

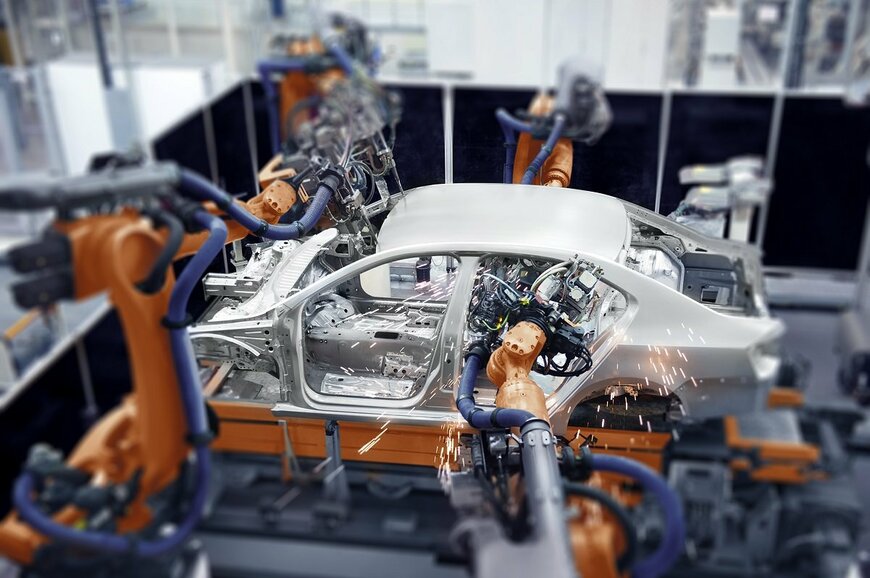

20年の自動車生産台数は前年比で16%減と大きく落ち込み。年明け以降も半導体不足から生産にブレーキがかかっている

20年の自動車生産台数は前年比で16%減と大きく落ち込み。年明け以降も半導体不足から生産にブレーキがかかっている -

生産委託先であるファンドリー企業のキャパシティーが制約条件となり、計画どおりに生産を進められていない

生産委託先であるファンドリー企業のキャパシティーが制約条件となり、計画どおりに生産を進められていない -

日系OEM主要各社も半導体不足などを理由に、生産・販売台数の見通しを引き下げているところが多い

日系OEM主要各社も半導体不足などを理由に、生産・販売台数の見通しを引き下げているところが多い

国内調査会社のFOURINによると、2020年の自動車市場は前年比16.2%減の7705万台と11年のレベルにまで縮小したが、マイナス幅としては、当初見込まれていた2割を超える減少幅から軟着陸したかたちだ。

新型コロナの感染拡大の影響を大きく受けた米国(339万台減)や英国(96万台減)、インド(92万台減)、ブラジル(89万台減)などは厳しい市況となったが、クルマの最大市場である中国では、コロナを抑え込み、早期に経済活動を再開。月次ベースで4月から前年を上回り、暦年ベースでは前年比3%減の2500万台としている。なお、21年の世界市場は、コロナ禍の先行きが不透明な状況ではあるが、同9.4%増の8431万台と2桁に迫る成長が見込まれている。

国内の主要自動車メーカー7社の生産状況をみると、20年12月は、マツダや三菱自動車が低調であったものの、トヨタ、スズキは12月として過去最高を記録。ホンダは2桁増、日産は15カ月ぶりにプラス成長、SUBARUも2カ月ぶりのプラス成長となるなど、21年の市場成長に向けて着実に生産も回復していくものと思われた。

しかし、21年1月の生産動向を見ると、この状況が一変している。国内生産では7社すべてが減産、世界生産でもトヨタと日産を除く5社が前年割れとなるなど、生産に急ブレーキがかかっている。そして、その要因(ボトルネック)となっているのが、半導体の供給不足である。

電子デバイス産業新聞の1月21号で既報のとおり、制御系の車載マイコンなどは、自社生産ではなくTSMCなどのファンドリー主体の生産体制を構築しているサプライヤーが多い。20年の自動車市場を振り返ってみると、2月以降、新型コロナの感染拡大によるロックダウンなどを受け、需要が急減するとともに、自動車メーカーの組立ラインなども一斉に停止。先行きが不透明ななか、車載半導体の調達にも大きく調整が入り、ファンドリーでの生産を縮小せざるを得ない状況となった。

一方で、コロナ禍の巣ごもり需要、ニューノーマル時代の到来によりパソコンや家電製品の需要が旺盛となり、自動車よりも市場がいち早く立ち上がったことで、半導体メーカーはこれらの分野に製品供給(ファンドリーでの生産)を優先。20年秋ごろから自動車向けの需要が回復に転じたものの、すでにファンドリーは車載以外でほぼフルキャパシティーの状態で、キャパシティーの確保が難しい状況となってしまった。

20年度通期の生産見通しを下方修正するOEMも

トヨタ自動車

トヨタは、20年10~12月期の好調な業績を受け、通期の業績見通しを大幅に上方修正している。売上高は前回見通しから5000億円増の26兆5000億円、営業利益は同7000億円増の2兆円へとそれぞれ修正した。販売台数の見通しにおいても同10万台増の760万台、生産台数見通し(トヨタ・レクサス計)は前回の825万台を据え置いている。

なお、昨今の半導体不足の影響については「当社では、半導体部品について1~4カ月の在庫を保有している。このため、現時点で減産などに直結するようなことはない。需給の逼迫が夏ごろまで続くとの話も聞くが、調達部門やサプライヤーと確認したところでは、もう少し早く収束するのではないか」と執行役員の近健太氏は語った。

日産自動車

日産の20年度における自動車販売台数の推移(四半期ベース)をみると、20年4~6月期は前四半期比46.2%減の64.3台、7~9月期は同64.2%増の105.6万台、10~12月期は同2.4%増の108.1万台と着実に回復している。

10~12月期における地域別販売台数は、北米が同7.8%増の32.3万台。新型「ローグ」などの投入により、1台あたりの販売価格がアップするとともに、インセンティブも売上高比で2ポイント減少している。中国における販売台数は同0.2%減の38.9万台。20年1~12月ベースでは、「シルフィー」が乗用車販売トップとなるなど好調で、マーケットシェアも11.5%まで拡大している。日本は同7.0%減の11.2万台にとどまったが、電動車の累計販売が60.2万台、プロパイロット搭載車数(累計)も41.8万台に達するなど、CASEをさらに加速させている。

一方、20年度通期の販売台数見通しは、20年11月発表の416.5万台から15万台減となる401.5万台へと下方修正した。社長兼CEOの内田誠氏は「新型コロナの感染拡大、半導体の供給不足などを受けてのもの」と語った。同社では、20年末ごろに半導体の供給不足を確認しており、需給の逼迫が解消されるのは5~6月ごろを見込む。

この販売台数の見直しに伴い、20年度の業績予想も修正。売上高は前回見通しから2400億円減の7兆7000億円としたものの、現在取り組んでいる事業構造改革の成果を受けて、営業損失は同1350億円改善、当期純損失も850億円の改善を見込む。

ホンダ

ホンダの20年4~12月累計における四輪事業の販売台数は、前年同期比10.1%減の342.5万台。主要市場別にみると、日本は同13.9%減の43.2万台となったが、10月以降は前年の消費増税などの影響、新型車の投入効果などにより2桁成長を果たしている。

米国での販売台数は、同13.4%減の104.8万台。20年5月以降の段階的な経済活動再開などにより市場は緩やかに回復しており、全需もほぼ同等の増減率で推移している。

中国では、消費刺激策が奏功し、全需が同11.5%増と好調。同社も「Breez」や「CR-V」などの好調な販売に加え、「Fit」や「Life」などの新型車投入効果で市場の伸びを上回り、6カ月連続で単月での販売実績は過去最高を更新。これにより、9カ月累計の販売台数は、同15.2%増の140.5万台としている。

一方、半導体の供給不足の影響などにより、四輪事業における20年度通期の販売見通しを前回見通しから10万台の減少となる450万台へと下方修正した。地域別の内訳は、日本が前回見通しから2.5万台減、北米が同5万台減、欧州が同1.5万台減、アジアが同1万台の減少。

SUBARU

SUBARUは、昨今の世界的な半導体部品の需給逼迫などを受けて、21年1~3月期に減産することが不可避となり、20年度通期の生産台数を82.3万台へと下方修正した。20年11月4日時点の計画88.1万台から5.8万台の減少となるもので、具体的には半導体部品の供給不足で4.8万台、世界的なコンテナの不足で1万台を減産する。

同社が他社に比べて半導体不足の影響が大きい背景には、SUVとスポーツモデルに車種を絞り、部品も供用しながら開発・生産を行うことで原価を抑えるビジネスモデルをとっていることが挙げられる。「当社規模で部品を分散調達することの負担は大きく、集中発注による設計・品質確認などの投資抑制や原価低減効果を最大化させることが、合理的な調達戦略と考えている。東日本震災時の経験や車のモデルチェンジや台数変動を踏まえ適正な在庫量を考え調達してきているが、今後の在庫量や分散調達を考えるべきなのかなど、改めて現状を検証して確認していく」としている(アナリスト・機関投資家向け質疑応答より)。

電子デバイス産業新聞 編集部 記者 清水聡

まとめにかえて

自動車にかかわらず、あらゆる産業で半導体がボトルネックとなっています。新型コロナによって加速したDX(デジタルトランスフォーメーション)の進展など、需要そのものが拡大していることに加えて、サプライチェーン上のリスク回避に向けた在庫の積み上げ需要もあり、非常にタイトな状況が続いています。自動車産業も電動化によって半導体の搭載点数・金額も増加傾向もあり、今後調達戦略の見直しなどが進むと見られています。

電子デバイス産業新聞