2021年1月29日に行われた、日本電気株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日本電気株式会社 代表取締役 執行役員副社長 兼 CFO 森田隆之 氏

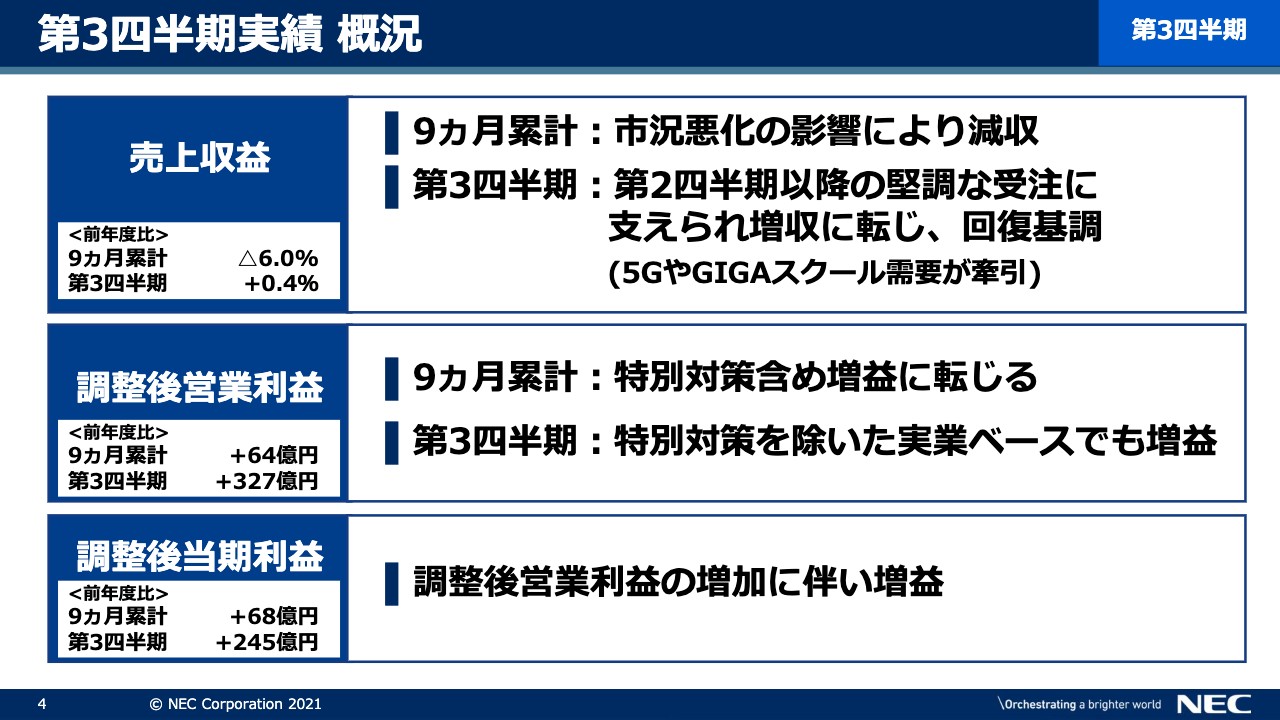

第3四半期実績 概況

森田隆之氏:執行役員副社長兼CFOの森田でございます。本日は、本当に多数の方々にご参加いただきまして、誠にありがとうございます。それではこれより、本日発表させていただきました2020年度第3四半期の決算概要について、ご説明いたします。2ページの目次の内容に沿って、説明をさせていただきます。

まず、初めに決算の概要です。4ページをご覧ください。第3四半期の実績概要です。売上収益は、9ヶ月累計では市場悪化の影響により、前年度比で6パーセントの減収となりましたが、直近第3四半期の3ヶ月を見ると、第2四半期以降の堅調に推移している受注に支えられ、前年度比で増収に転じました。

調整後営業利益ですが、9ヶ月間累計では、売上収益と同様に市況悪化の影響があるものの、資産売却による330億円の特別対策の実施もあり、64億円の増益となりました。第3四半期の3ヶ月間で見ますと327億円の増益で、220億円の特別対策を除いた実業ベースでも増益となりました。調整後当期利益は、調整後営業利益の増加に伴い、9ヶ月累計・3ヶ月とも増益となっています。

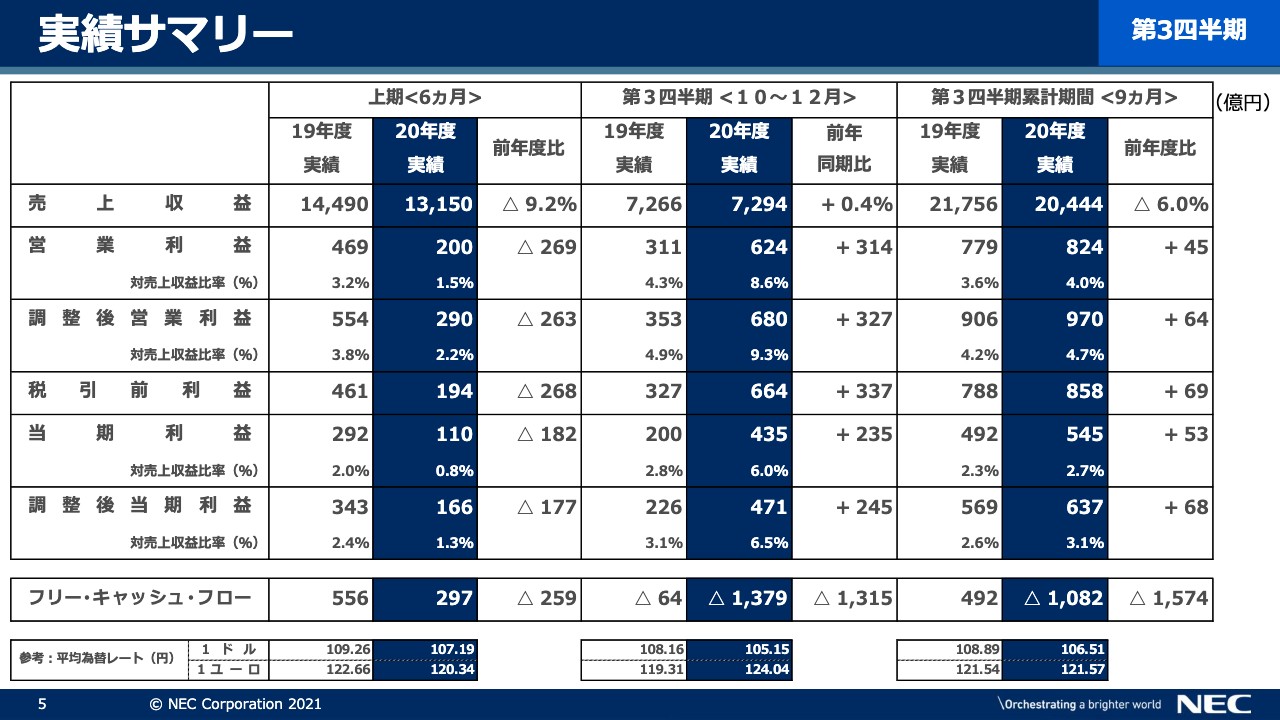

実績サマリー

5ページです。9ヶ月累計の売上収益は2兆444億円、調整後営業利益は970億円、調整後当期利益は637億円となりました。フリー・キャッシュ・フローは1,082億円の支出となりましたが、Avaloq社の買収や不動産など資産売却を実行していますので、こちらについては、後ほど詳しくご説明させていただきます。

また、この実績でございますが、社内の想定に対して、9ヶ月累計の売上収益としては410億円の下振れ。一方、調整後営業利益は90億円の上振れとなりました。

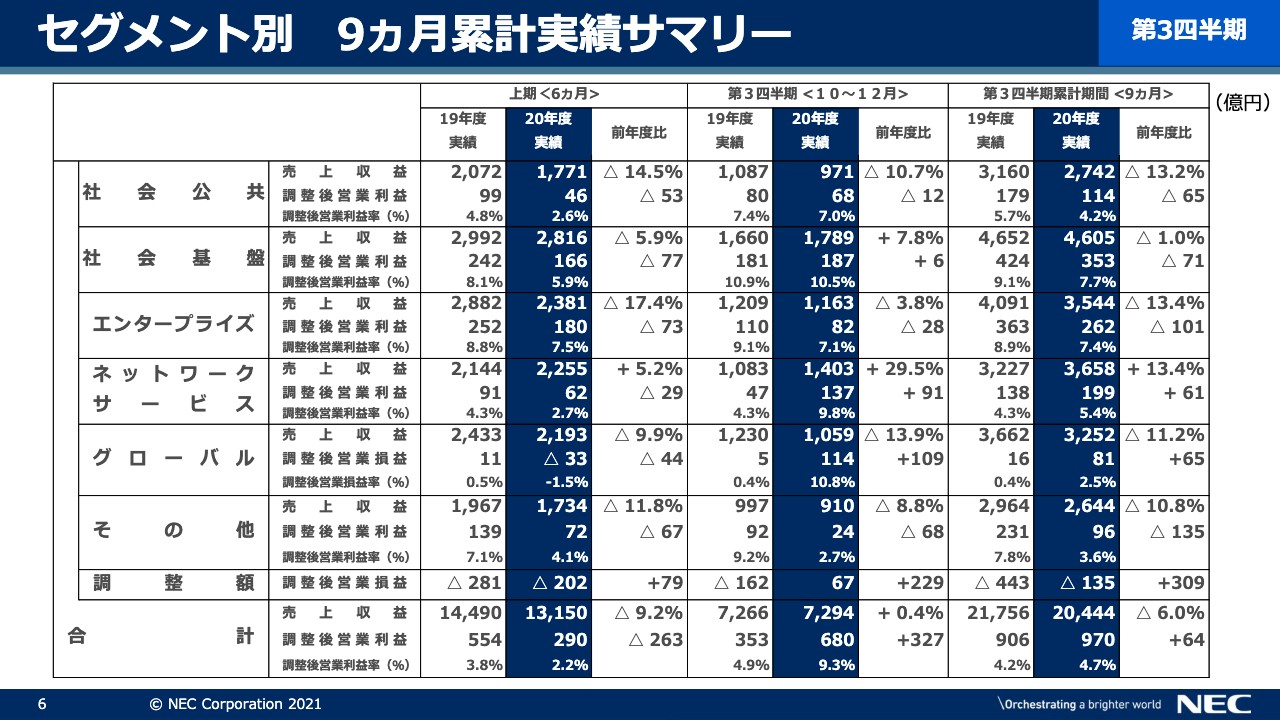

セグメント別 9ヵ月累計実績サマリー

6ページです。ここでは、セグメント別の実績を紹介させていただきます。各セグメントについては、後ほど個別に説明をさせていただきます。

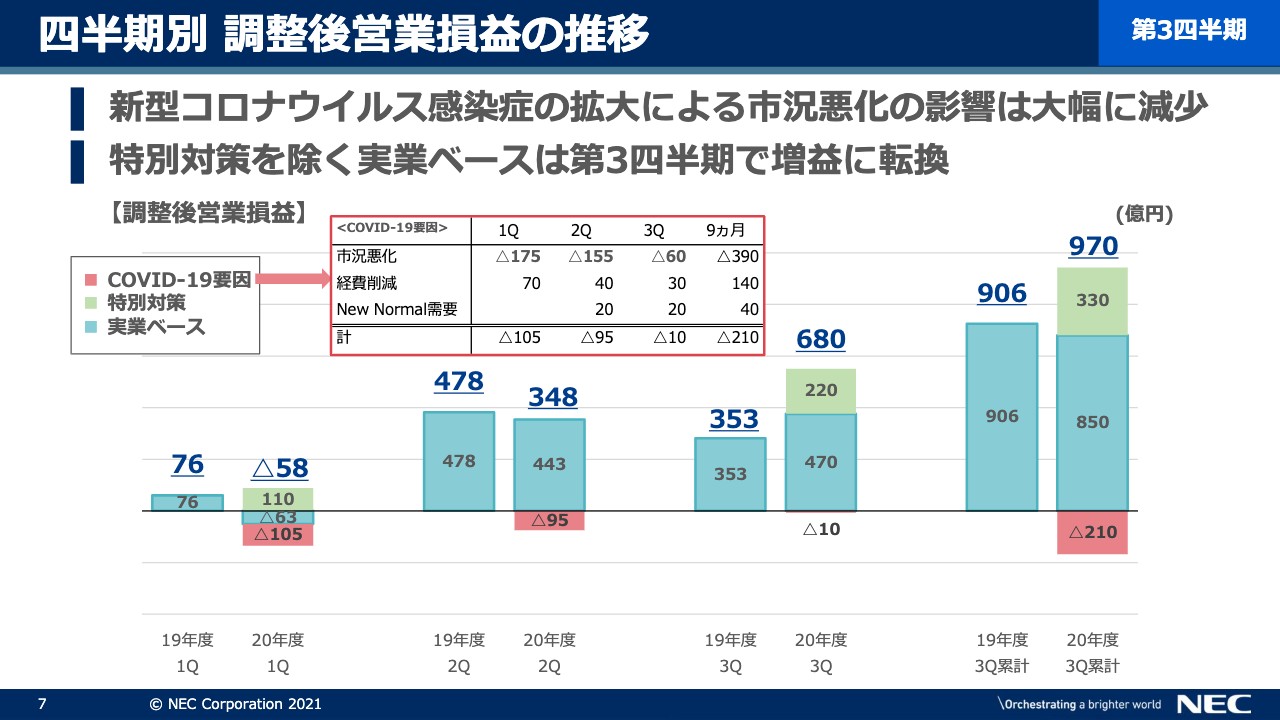

四半期別 調整後営業損益の推移

7ページをご覧ください。四半期別調整後営業利益の推移につき、対前年で要因別にご説明をしたいと思います。中央の表にあるとおり、市況悪化の影響は直近3ヶ月で大幅に縮小しています。棒グラフは3ヶ月ごとの調整後営業損益の推移ですが、赤は新型コロナウイルス起因のネットベースのマイナス要因、緑は資産売却による特別対策、青はこれら2つを除いたベースの損益でございます。実業ベースでは、この第3四半期で前年比増益に転じました。

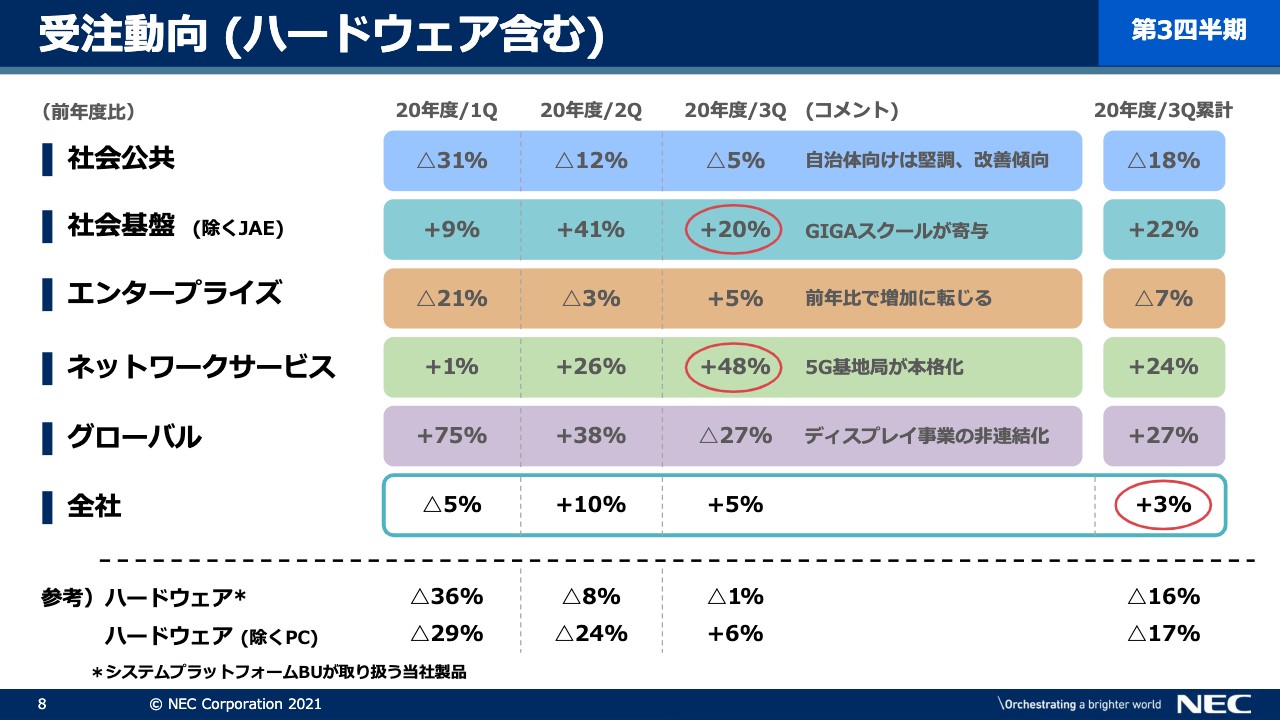

受注動向(ハードウェア含む)

8ページをご覧ください。こちらは、四半期ごとの受注動向をセグメント別にお示ししています。第3四半期の全社受注は、前年度比5パーセントの増加。9ヶ月累計でも、前年比で3パーセントの増加となりました。セグメント別に見ますと、社会基盤はGIGAスクール需要が寄与、ネットワークサービスは5G基地局の需要が本格化したことにより、それぞれ前年度比で大きく増加しました。

一方、新型コロナウイルスの影響を最も受けている、社会公共とエンタープライズですが、社会公共では減少幅が縮小、エンタ―プライズでは第3四半期で前年度比増加に転じ、両方とも回復基調にあります。グローバルは、第3四半期だけ見ると前年比で減となっていますが、これはディスプレイ事業を11月から非連結化した影響によるものです。

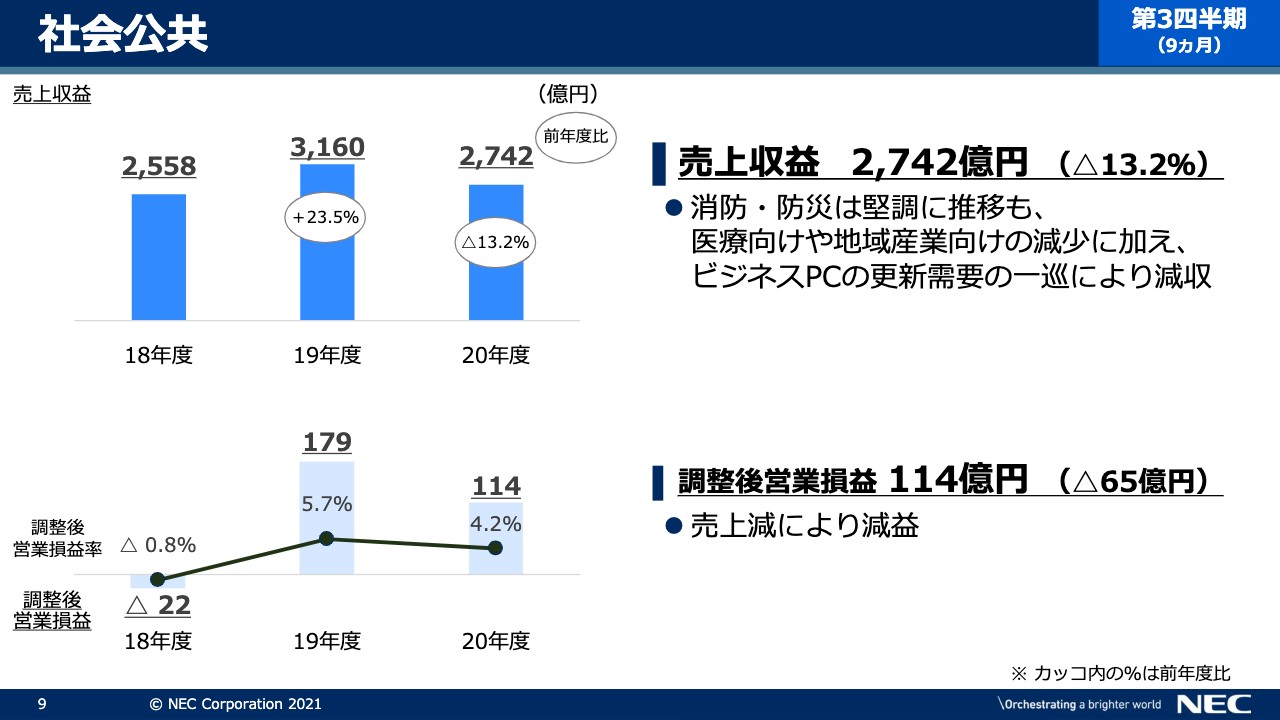

社会公共

9ページ以降は、セグメント別の業績です。最初は社会公共です。売上は、消防・防災は堅調に推移していますが、医療向けや地域産業向け、ビジネスPCの減少により減収となりました。調整後営業損益は、売上減により減益となっています。

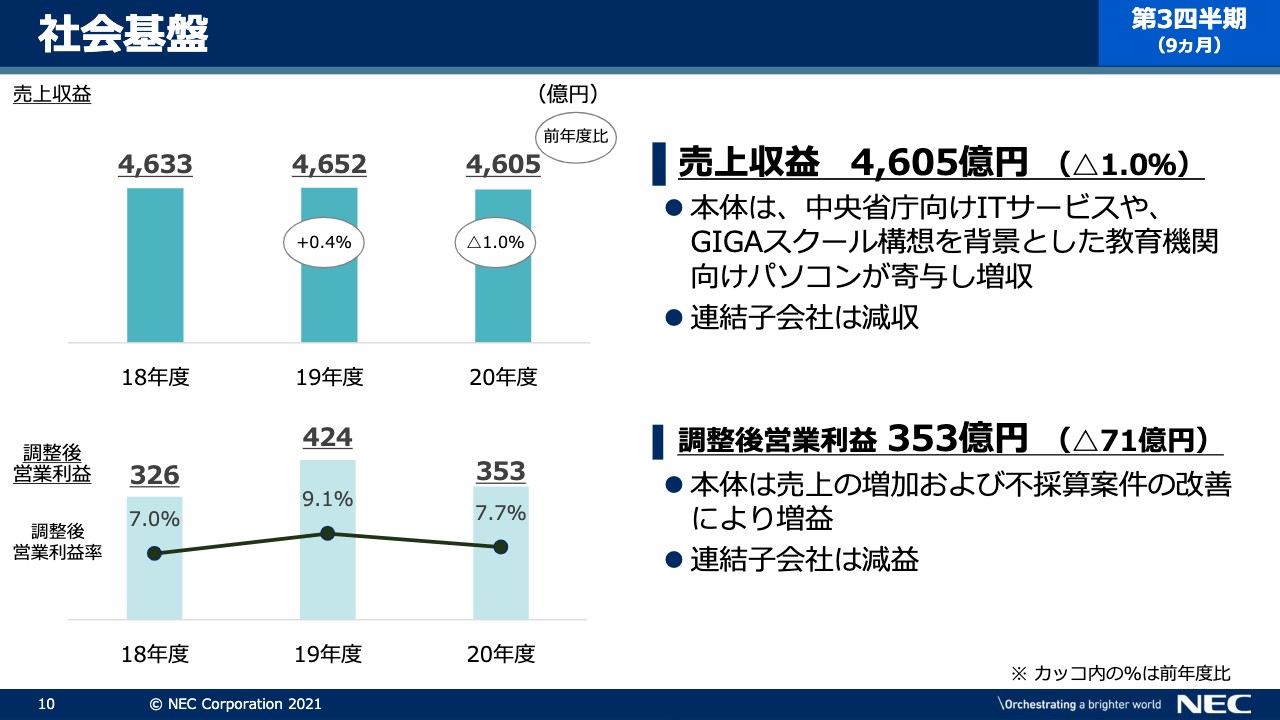

社会基盤

10ページをご覧ください。社会基盤です。こちらはNEC本体と連結子会社で、大きく傾向が異なっています。売上で見ますと、NEC本体は中央省庁向けのITサービスや、GIGAスクール構想を背景とした教育機関向けのパソコンが増加し、増収となりました。一方、連結子会社の日本航空電子工業は減収となりました。調整後営業利益ですが、NEC本体は売上増、不採算案件の改善により増益となりました。一方、日本航空電子工業は減益となっています。

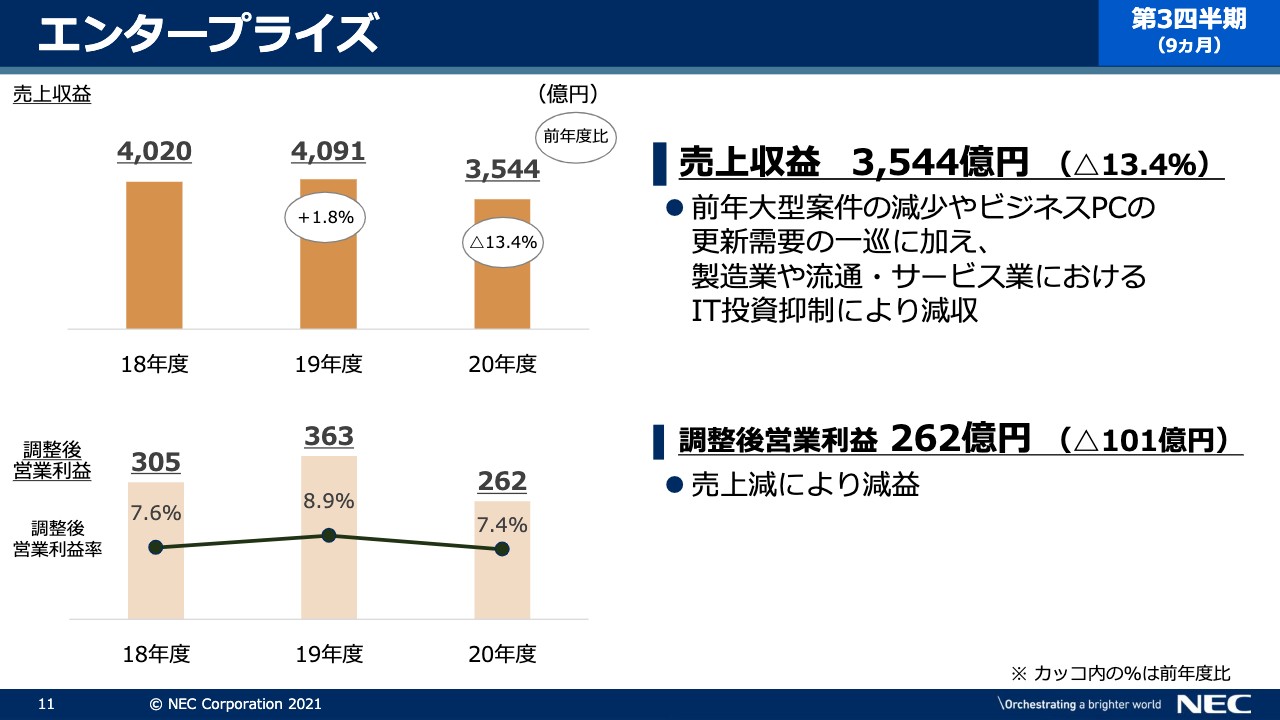

エンタープライズ

11ページをご覧ください。エンタープライズです。売上は、前年の流通向け・金融向けの大型案件の反動と、ビジネスPCの減少に加え、製造業や流通・サービス業におけるIT投資抑制により、減収となりました。調整後営業利益は、売上減により減益となっています。

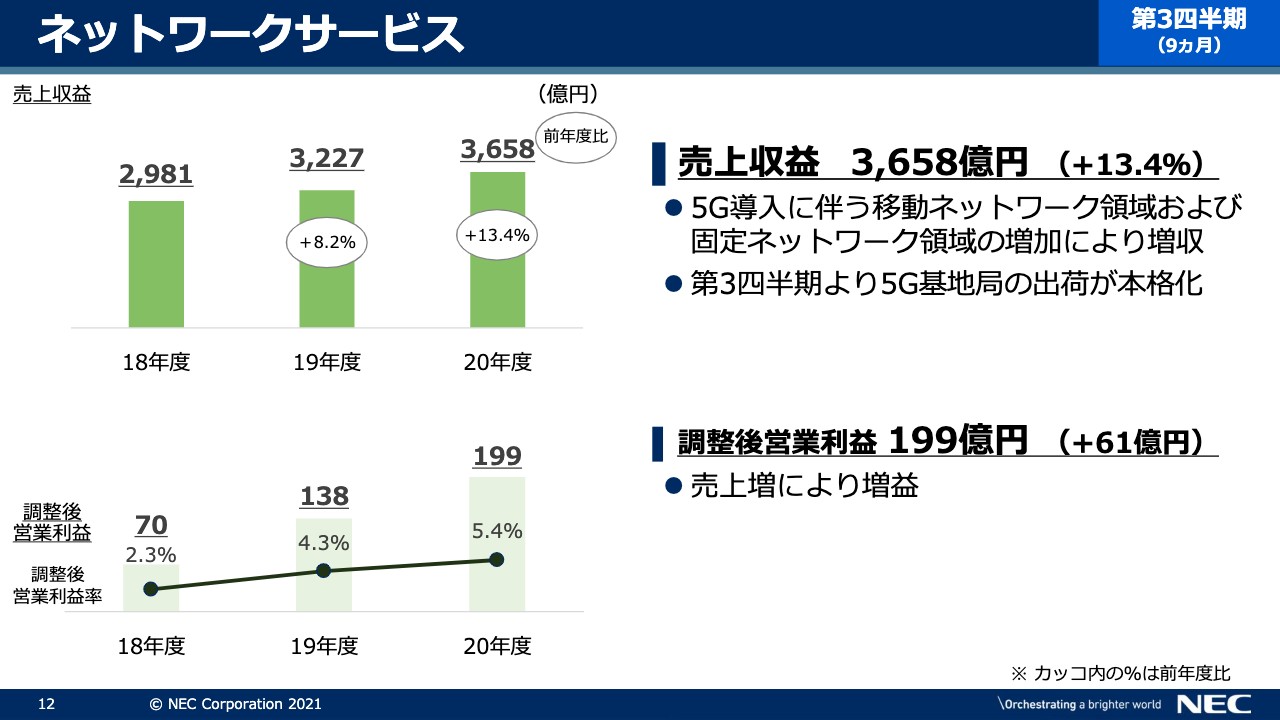

ネットワークサービス

12ページをご覧ください。ネットワークサービスです。売上は、5Gの導入に伴う、移動ネットワーク領域および固定ネットワーク領域での需要増により、大幅な増収となりました。第3四半期から5G基地局の出荷が本格化しており、この5Gの状況については後ほど、少し詳しくご説明をさせていただきます。調整後営業利益は、売上増に伴い増益となっています。

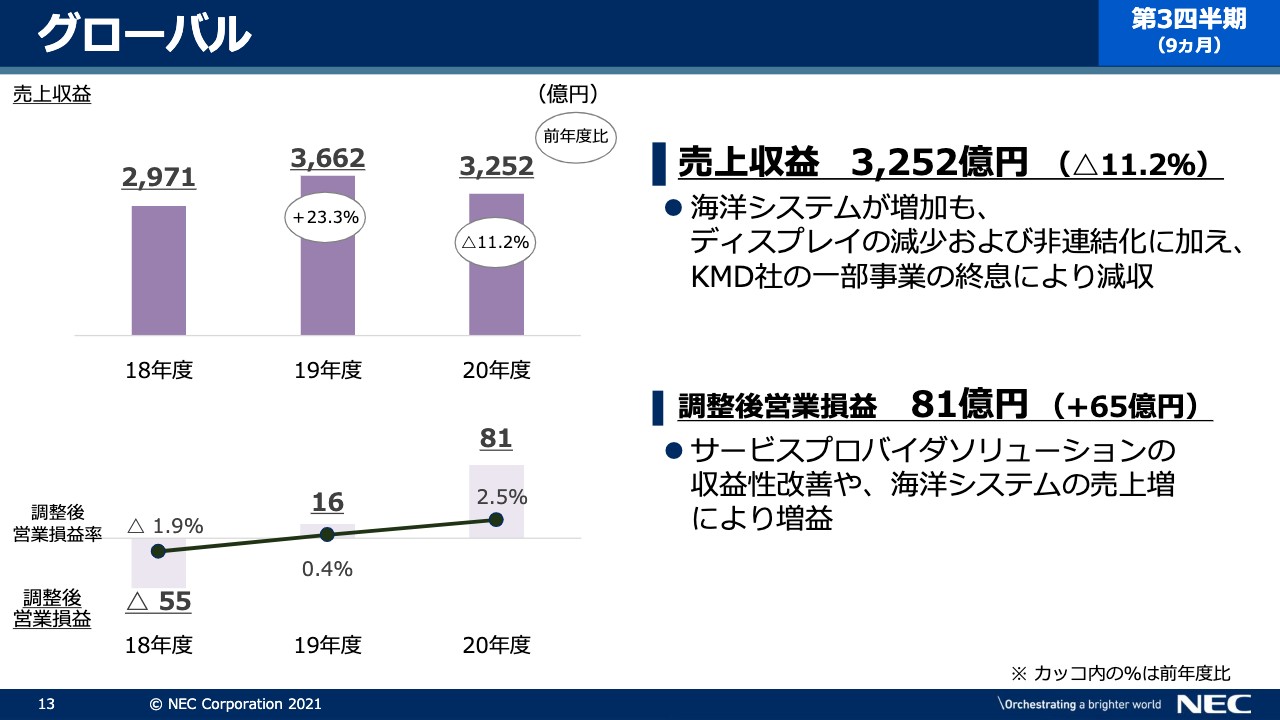

グローバル

13ページをご覧ください。グローバルです。売上は、海洋システムが増加したものの、ディスプレイの減少および11月からの非連結化に加え、KMDの買収時に終息を見込んでいた一部事業が影響し、減収となっています。調整後営業損益ですが、売上減による影響があるものの、サービスプロバイダソリューションの収益増、海洋システムの売上増加により増益となりました。

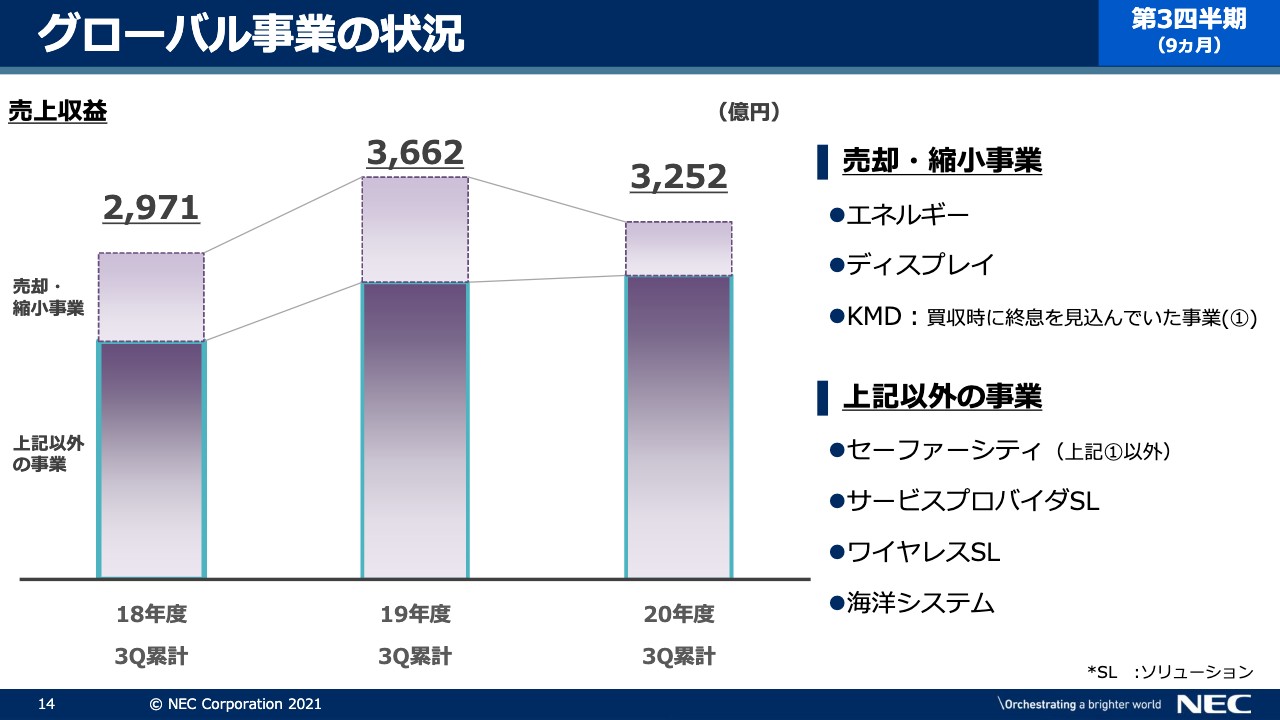

グローバル事業の状況

14ページは、グローバル事業の9ヶ月累計での売上を、売却・縮小事業と、それ以外の、継続していく事業に分けてお示ししています。売却・縮小事業は、売上・営業損益ともにディスプレイ事業の減収と、11月からの非連結化による影響が大きくなっています。9ヶ月累計のグローバル全体の売上は減収となっていますが、売却・縮小事業を除いた継続事業だけで見ると、増収となっています。

また、営業損益は、継続する事業が前年比で大きく改善したことにより、これがグローバル全体の増益要因となっています。

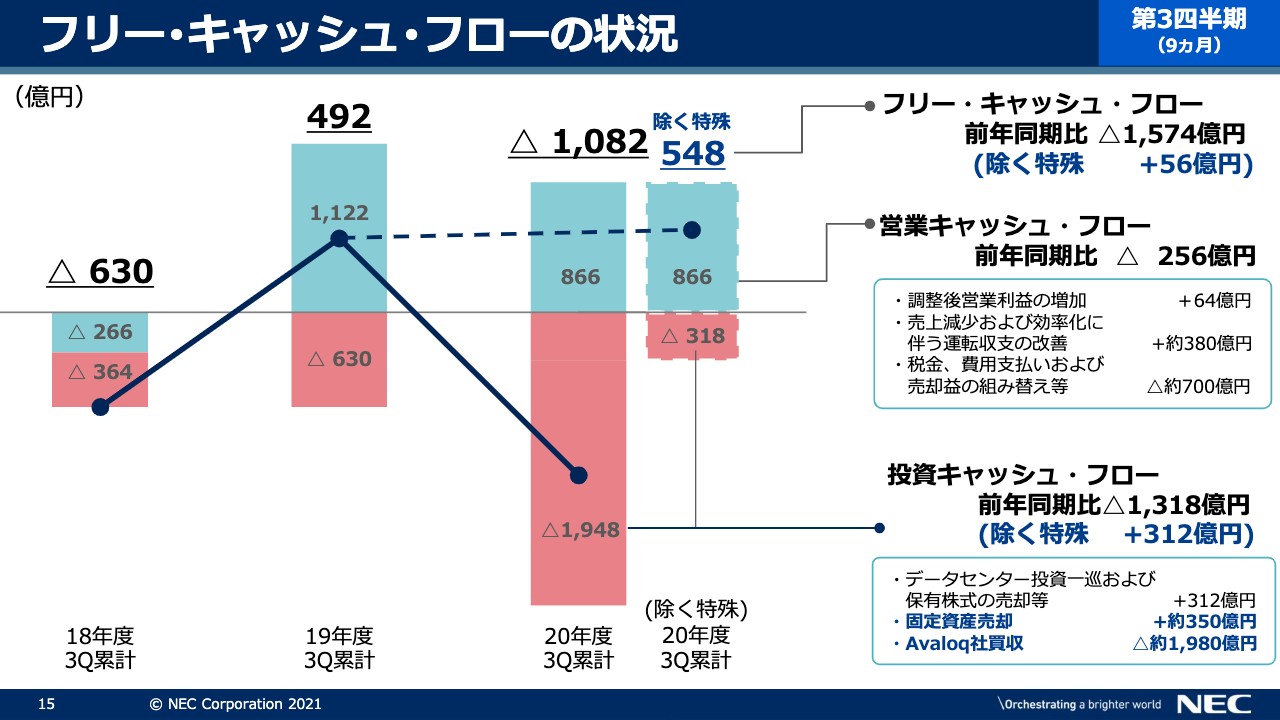

フリー・キャッシュ・フローの状況

15ページ、フリー・キャッシュ・フローの状況です。営業キャッシュ・フローは、調整後営業利益が64億円改善したことに加えて、運転収支が380億円改善しましたが、特別対策を除くベースでの損益の悪化に加え、税金などの支払い増により、前年比で256億円の支出増となりました。

一方、投資キャッシュ・フローは、データセンター向けの投資の一巡や、昭和オプトの株式売却の影響などで312億円。加えまして、相模原事業場を含む固定資産の売却により約350億円改善しましたが、Avaloq社の買収に伴う1,980億円の支出により、前年度比で1,318億円の支出増となっています。

これらの結果、フリー・キャッシュ・フローは1,082億円の支出となりました。なお、一過性の特殊要因である固定資産売却と、Avaloq社買収を除いたベースで見ますと、フリー・キャッシュ・フローは前年の9ヶ月累計の数字と、おおむね同水準となっています。

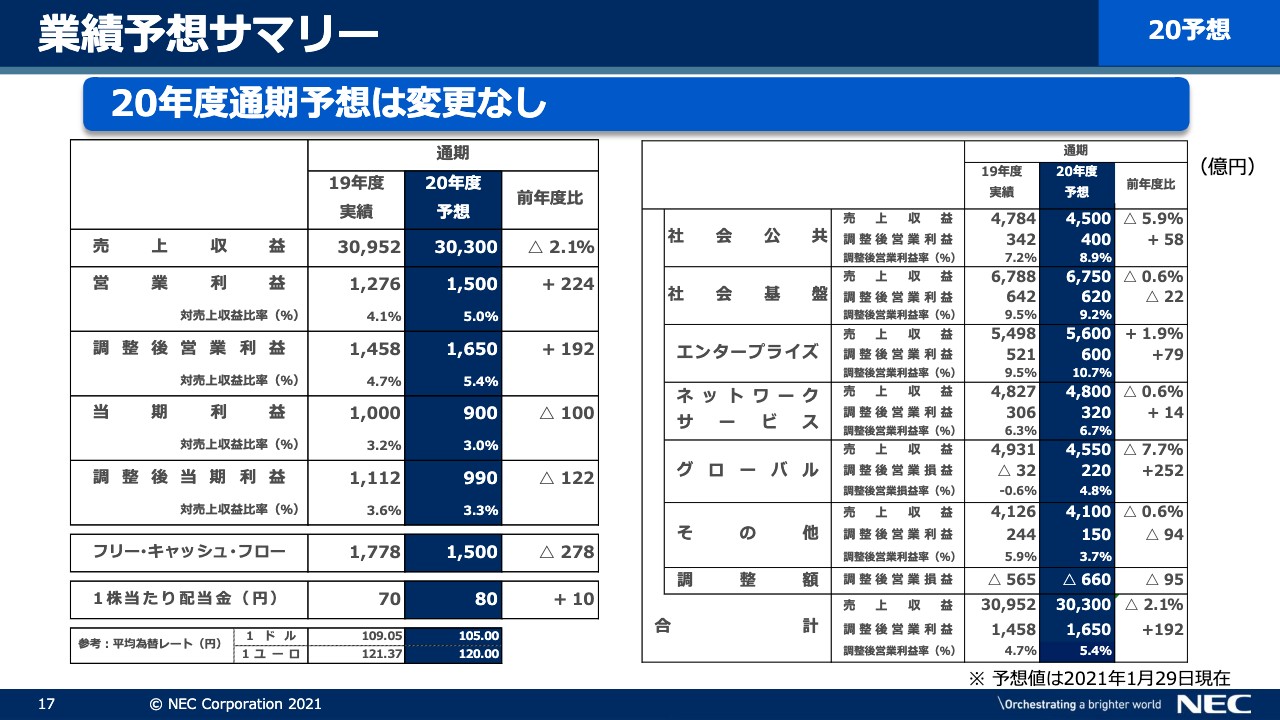

業績予想サマリー

続いて、2020年度通期の業績予想について説明をさせていただきます。17ページをご覧ください。年間の業績予想は、昨年の5月12日に公表した計画から変更はありません。

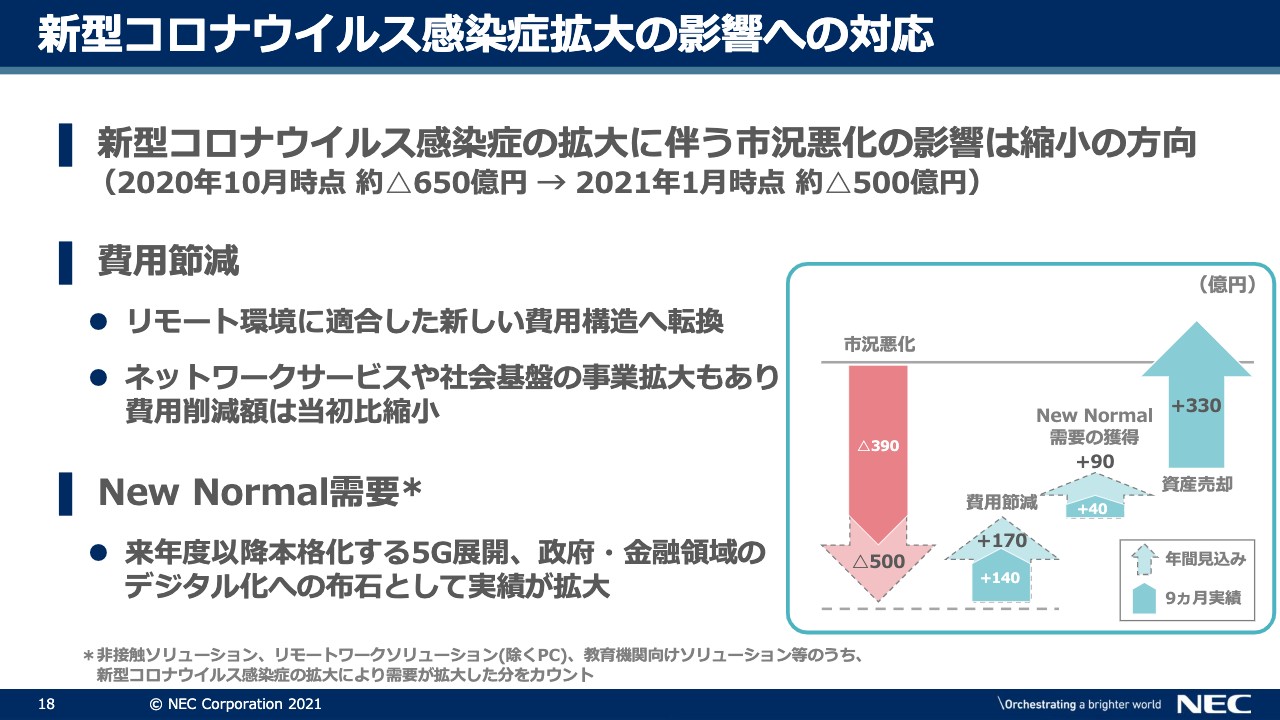

新型コロナウイルス感染症拡大の影響への対応

18ページをご覧ください。今年度、年間の新型コロナウイルスを起因とする市況悪化の影響について、最新の見通しを少し詳しくご説明させていただきます。2020年10月時点で、「営業利益としては年間650億円のマイナス影響」と想定したわけですけれども、第3四半期の影響額と、最新の第4四半期見通しをベースにあらためて精査いたしました。本日時点で、売上高で約1,400億円から1,500億円、営業損益で500億円のマイナス影響と、再想定をしています。

上期の決算発表の時点では、コロナウイルス収束タイミングが当初想定よりも長引いていることを考慮し、慎重にマイナス影響を再度見積もりましたが、足元の受注が回復傾向にあること、また、この状況下においても、オペレーションをマネージできるようになってきたことにより、本日時点で、年度初めの想定範囲内でマイナス影響を納めることができると考えています。

費用コントロールについては、リモート環境に適合した、新たな費用構造への転換が進んでいます。費用の削減総額は計画どおりも、ネットワークサービスや社会基盤の事業拡大に伴う費用増もあり、当初想定より縮小し、年間で170億円の改善を見込んでいます。

New Normalにおける新たな需要の獲得については、年間で90億円を見込んでいます。この分野においては、すでにハワイ空港への感染症対策ソリューションの提供といった、コロナ以前は想像もしなかった案件の獲得もあり、来年以降、本格化するデジタル化への布石になると考えています。

コーポレートの特別対策ですが、第3四半期までに330億円の利益を計上済みです。これらの施策によりましてマイナス影響を吸収し、超過する部分については、できるだけ事業拡大に向けた投資に振り向けることによって、前倒しで実施し、将来の成長につなげていくことを検討しています。

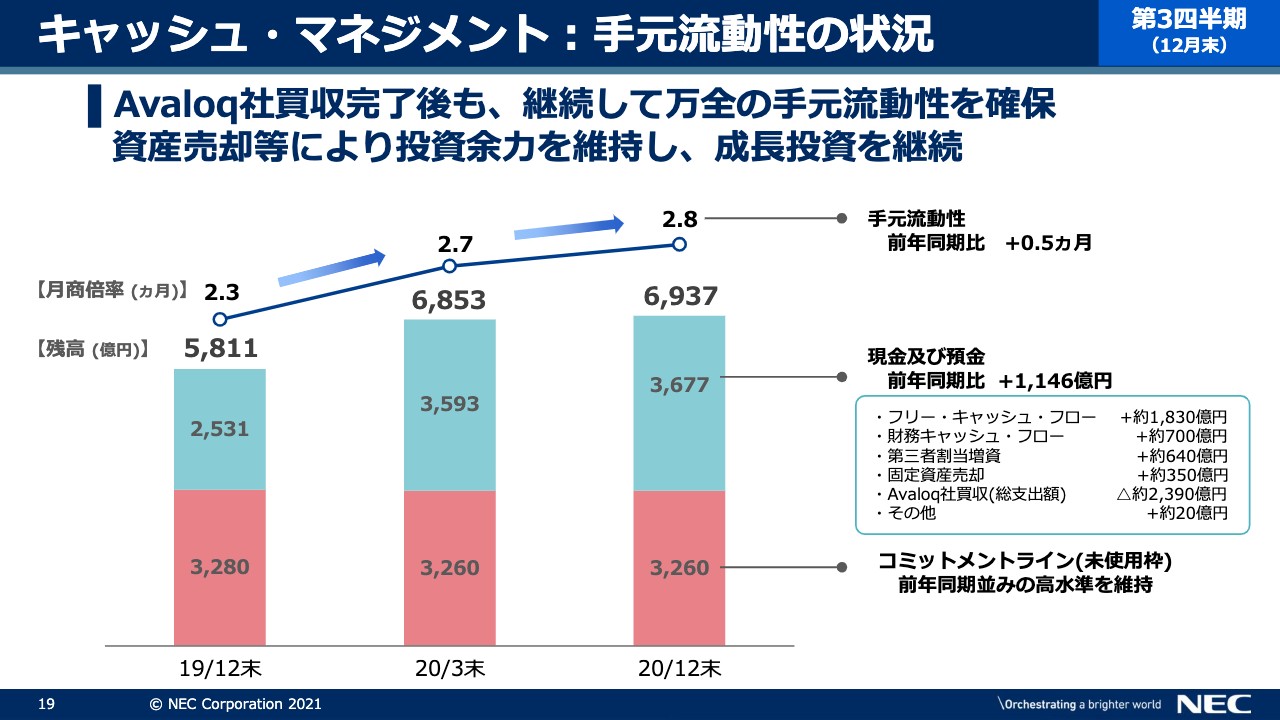

キャッシュ・マネジメント:手元流動性の状況

19ページ、キャッシュ・マネジメントについてコメントさせていただきます。12月末のコミットメントラインを含めた手元流動性は、月商の2.8ヶ月分になります。Avaloq社の買収による支出があったものの、継続的なフリー・キャッシュ・フローの創出や、昨年7月の第三者割当増資により、前年同期比で0.5ヶ月の改善となっています。この点につきましては、市況悪化への備えとして、引き続き万全の手元流動性を確保していく計画です。

経営トピック:Avaloq社の買収完了

20ページ、経営トピックスです。1点目は、Avaloq社の買収完了のご報告、そして、その資金手当についてです。スイスの大手金融ソフトウェア会社であるAvaloq社の買収を、昨年12月に完了いたしました。第4四半期から業績に寄与いたします。また、本日発表させていただきましたが、JICTによる出資の受け入れを決めました。出資金額は約3億スイス・フラン、日本円で350億円となり、実施は2021年2月以降を予定しています。

今回の出資受け入れと今年度実行した資産売却を合わせ、本買収は、手元キャッシュ・フローの範囲内で買収実行が可能な見込みです。

経営トピック:5G

経営トピックスの2点目は、5Gの取り組みについてです。国内では5Gネットワークの構築が本格化しており、基地局では先行して展開していたRUに加えて、Open RAN対応のCUの出荷が本格化しました。基地局だけでなく、スタンドアローン方式に対応した5Gコアの領域も、NTTドコモ・楽天モバイルでの採用が決定し、国内の5Gネットワークの展開にさらに貢献してまいります。

海外展開における活動についても着実に進められています。英国では既報のとおり、11月に事業開発拠点(Center of Excellence)を設立いたしました。ここを拠点に、イギリス政府が主導する、Open RANを活用した実証プロジェクトへの参加が決定しています。

また、テレフォニカドイツが行うOpen RANシステムの実証実験に、当社がシステムインテグレーターとして選定されました。今後も、先端技術を保有するパートナー企業との連携を強化することや、あるいはグローバルでのOpen RAN市場の活性化に、積極的に取り組んでいきたいと考えています。

経営トピック:行政のデジタル化に向けた取り組み

経営トピックの3点目は、行政のデジタル化に向けた取り組みです。行政のデジタル化の実現に向けて、すでにGIGAスクールの構想を背景とした、教育機関へのソリューション提供や、政府の共通プラットフォームの運用管理といった事業活動を活発化させています。

また、マイナンバーの利活用に関する提言活動や、セキュアなクラウドプラットフォームの提供を行うとともに、それらを推進するための全社横断的な実行体制を構築し、強化することで、この分野・事業を拡大してまいりたいと考えています。

デジタル先進国であるデンマークのKMDのノウハウ活用を含め、NECは行政のデジタル化の実現に大きく貢献していきたいと考えています。私からのプレゼンテーションは以上となります。ご清聴ありがとうございました。