2021年2月1日に行われた、ヤマトホールディングス株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:ヤマトホールディングス株式会社 代表取締役社長 長尾裕 氏

ヤマトホールディングス株式会社 執行役員 財務戦略・IR戦略担当 樫本敦司 氏

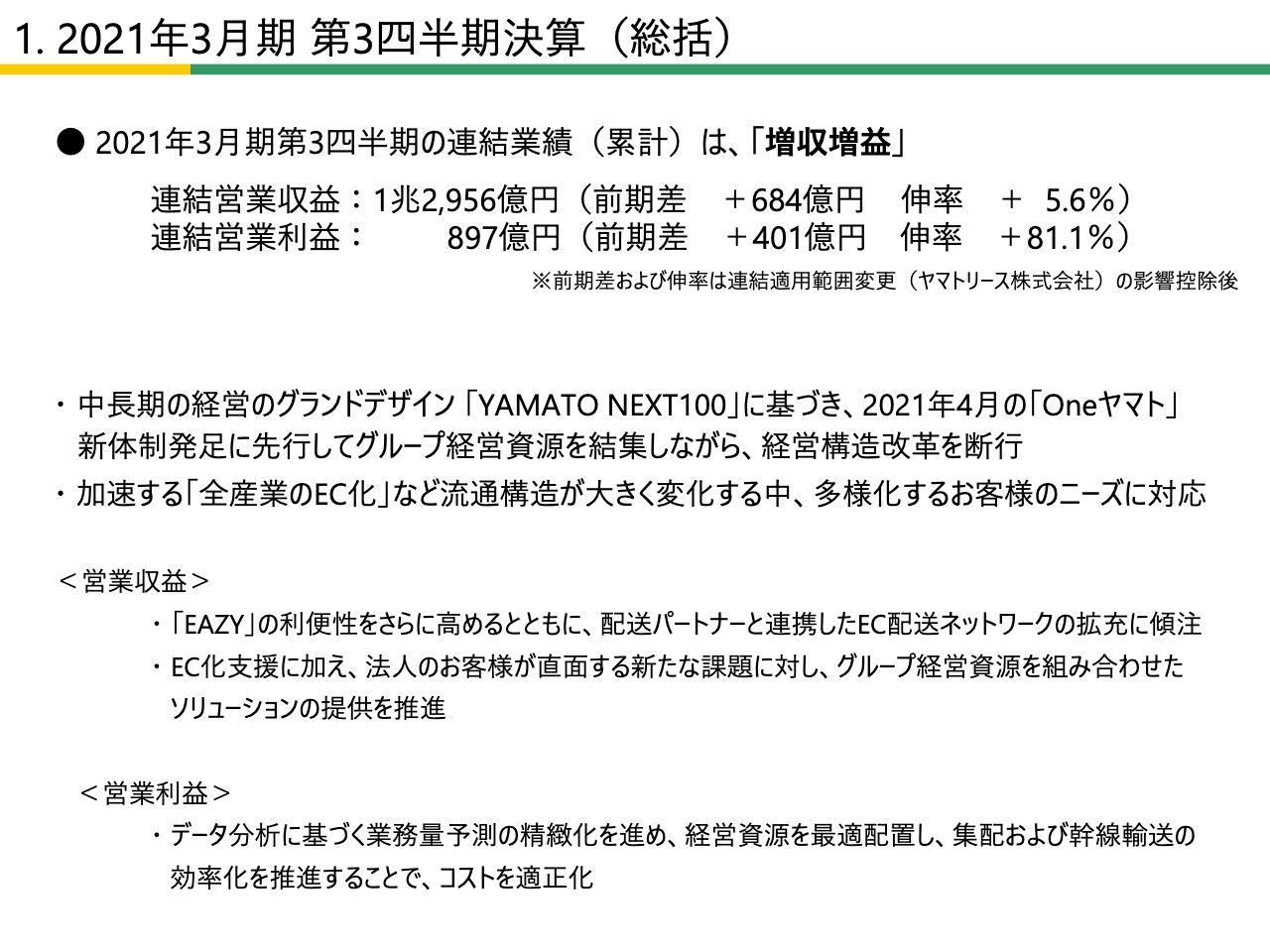

1.2021年3月期 第3四半期決算(総括)

長尾裕氏:ヤマトホールディングス社長の長尾でございます。本日は当社の決算説明会にご出席をたまわりまして、本当にありがとうございます。

引き続き、新型コロナウイルスの感染防止の観点から、こうやって電話での開催とさせていただきました。不自由なコミュニケーションになりまして大変申し訳ありませんが、ぜひ短い時間ですが、お付き合いをいただければと思います。

それでは、資料1枚おめくりいただいて、項番1の「2021年3月期 第3四半期決算(総括)」と、このページからご説明を申し上げたいと思います。ご覧いただきましたように、第3四半期累計の連結業績といたしましては増収増益となりまして、最高益を更新したということでございます。

昨年の1月に、いわゆる経営のグランドデザインとしての「YAMATO NEXT100」というものを発表させていただいて、その後から、もうすぐに当社としてはまず取り組むべき、いわゆるeコマースのエコシステムというものを作っていくかと。この領域から、もう2月から実際に着手してスタートしたと。

特に、従来のヤマト運輸の宅急便のラストマイルにeコマースを流し込むという話ではなく、新しいeコマースに向けたラストマイルを作っていこうということを念頭において、2月からもうすでに「EAZY CREW」という、新しいラストマイルのネットワーク構築に着手をしてきたということであります。

それを推し進めながら、3月にはいわゆるバーチャルで「Oneヤマト」体制というものを、まだ事業会社は現存しているものの、バーチャルで「Oneヤマト」化を進めていこうということで、新しい経営体制も若干の異動等もしながら、仮想の「Oneヤマト」としての経営をスタートさせてまいりました。

その最中に、3月末あたりから顕著化してきた、いわゆる新型コロナウイルスの問題、そして4月入ってからはいわゆる緊急事態宣言が発令されて、かなり4月、5月というのは極端なステイホームの動きがあったと。

よって、おっしゃるとおり当時は本当にいわゆる巣ごもりというような需要で、一気にeコマースの利用が拡大した。このように振り返ることができるのかなと思っています。

ただ、非常に高い物量の伸びの中でも、やはりこの2月以降着手をしてきていたeコマース向けの新しいネットワークの仕組みづくりというものが、現存していたヤマト運輸、宅急便のラストマイルのリソースと組み合わせながら、うまくこの需要に対してサービス提供することができたというのは、一番大きな入口、今期の入口だったのかなと、このように考えております。

同時に、仮想「Oneヤマト」ということで、引き続きグループ全体の経営資源、特にヤマト運輸のラストマイルの経営資源というものをデータに基づいて適正配置していこうという動き。これは、一昨年の秋から取り組んできていたことであります。このあたりの、さらに進展させようということも継続してまいりました。

同時に、いわゆる幹線輸送と拠点への横持ち輸送。このあたりのいわゆる輸送が、従来地域ごとの個別最適になっていたものを、仮想の「Oneヤマト」で輸送機能本部というものを立ち上げまして、全国の全体最適で作っていこうという動きも進めてまいりました。

こういう動きを進めてきたことが、かなり全体の経営資源の適正な使用ということには結びついてまいりまして、トップラインの確保と同時に、やはり基本的な、我々のいわゆる固定費をあまり拡大させずに変動費で対応していくと。

この需要の高まりの中、基本的にここまでは固定費は伸ばさず変動費対応するというかたちが、非常に板についてきたのかなと、このように考えております。

その上で迎えたこの第3四半期、一番当社にとっては大きな山の第3四半期でございましたが、特に12月の準備をしている過程と、実際の12月入ってからの様相は、またやはり大きな変化がございました。

また、感染拡大がされて、かなりこの自粛モードというものが広がってきた中で、やはり再度、この一番のピーク月の中で社員の感染対策を強化しなきゃいけない。

同時にお客さまの需要の高まりが、この12月を戦いながらも月の半ばでどんどん上がってきたということ。これはかなり難しい舵取りを求められる12月だったと、このように考えております。

特に年末のおせちを中心としたような年末商材は、当初想定をした10月、11月の中でお客さまとは事前に打ち合わせをしているのでございますが、やはりそれを上回るような需要の取り込みというものがございました。

やはり当社にとってはお客さまですから、お客さまが商売を拡大することを止めるわけにもまいりませんので、なんとか今回に関しては精一杯対応しようということで、その月末の伸びもなんとかグループ全体で経営資源をやりくりしながら乗り越えることができたということであります。

もう1つ、やはりこの12月は雪の影響が非常に大きくて、かなりいろんな意味で苦戦をしたということでございましたが、結果的には社員の労働時間等を見ましても、ある一定、事前の計画していたラインの中で留めることができたということであります。

これは、やはりこのeコマースの構えというものがかなり拡大をしてこれた。そこでキャパシティを作ることができたというあたりが大きく功を奏しているのではなかろうかと、このように考えております。

同時にトップラインでありますが、やはりこの「Oneヤマト」化をバーチャルで進めてくる中で、ある意味法人の営業部隊というものは、昨年の春からヤマトロジスティクスを中心とした法人領域の中で一元化していこうという動きを進めてまいりました。

当初はそうはいってもこのリテールの領域と法人の領域の融合というのはなかなか簡単にはいきませんでした。

しかし、ヤマト運輸の栗栖社長を中心に、やっぱり現場の第一線のセールスドライバーの情報も含め、あと法人の営業マンをどう動かすかということが、かなり月を追うごとにコミュニケーションが取れてきた、このように考えております。

よって、リテールのお客さまに向けての営業活動も、第3四半期からかなり上向いてきたと、このように考えております。

12月は、振り返ってみると法人のお客さまの領域からのアウトプットはほぼ想定どおりだったと見ております。何が上向いたかというとリテールでございまして、リテールの領域のトップラインの伸びが想定していたものよりもかなり強く出た、このように考えております。

そういう意味では、このリテールの領域の営業活動もかなり成果に結びついてきた、このような12月であったのではなかろうかなと思っています。

こういったことを受けまして、非常に増収増益というかたちで、当初の見通しよりもよい結果の1年……第3四半期までの累計になったということでございます。これから先、当然第4四半期あるわけでございますから、しっかり最後の第4四半期を締めるということを進めてまいりたい、このように考えております。

のちほど、「Oneヤマト2023」ということで中計のお話しもさせていただきますが、この「Oneヤマト」のヤマトというのは同じヤマト運輸という名前ですけれども、実は従来とは非常に違うかたちの会社になるんだということを、のちほどまたお話しを申し上げたいなと思います。

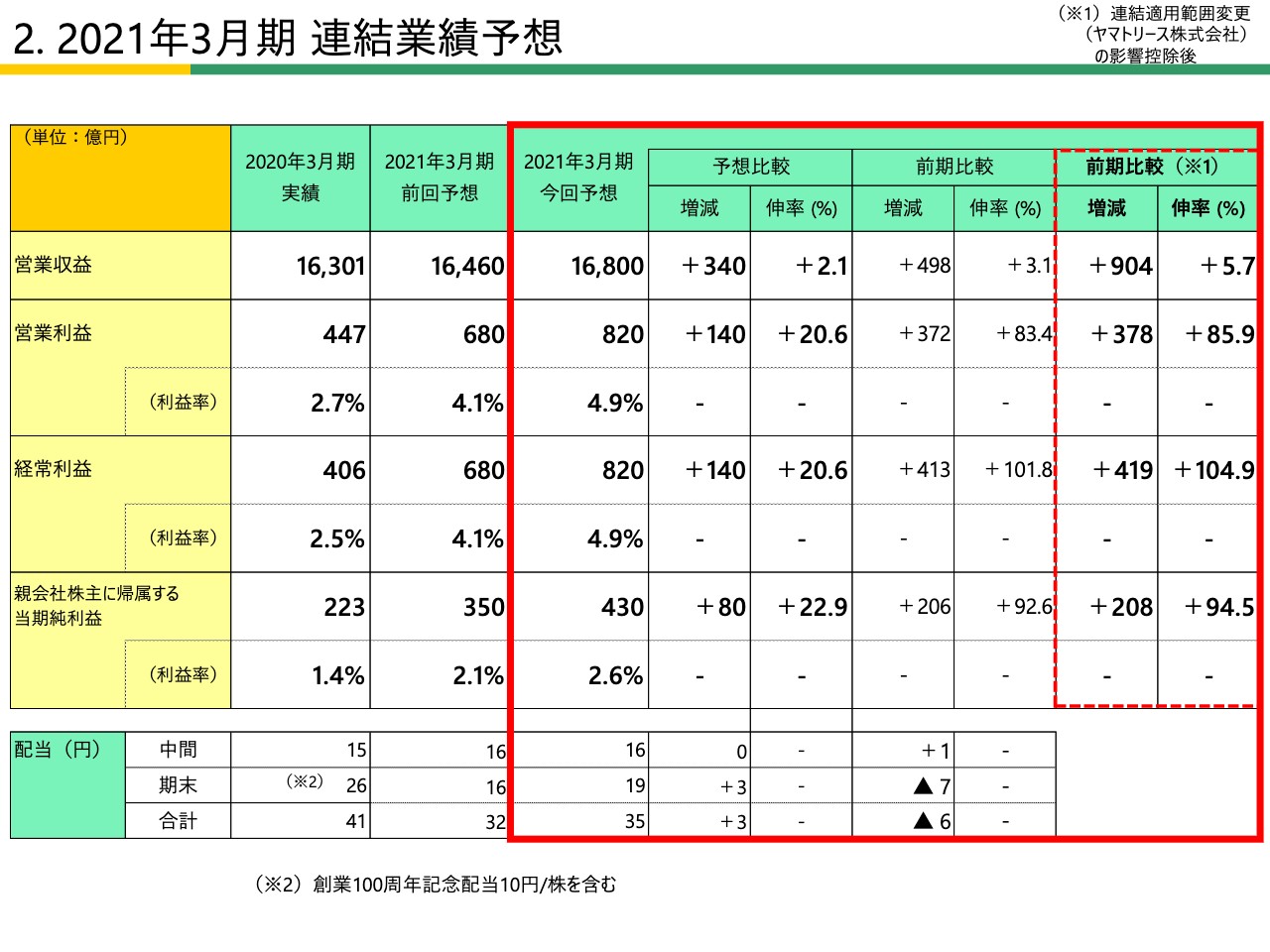

2.2021年3月期 連結業績予想

2ページ目に、項番2で「2021年3月期 連結業績予想」ということで、もう先週発表させていただきましたが上方修正をさせていただいたということであります。

引き続き、今は目の前、再び自粛モードに入っていますが、私はこの、いわゆる自粛モードでの、いわゆる巣ごもりということでのプラスマイナスというのは当然若干はありますが、やはり昨年の春のステイホーム期間の中で日本のeコマースの加速するスピードというのは非常に早まったと、このように考えております。

ある意味すべての産業が、やはりeコマース化どんどんしていくだろうと「YAMATO NEXT100」の中で申し上げていたことはかなり現実のものになってきていると、このように考えております。

引き続き、この仕組み、これは決してeコマース化が進むというのはBtoCが増えるだけのことを申し上げているのではなくて、まさに産業全体が変わっていくと、このように考えております。

ですので、BtoCの前段階の上流ですね。上流の領域もどんどんどんどん小口多頻度化、そして、このeコマースの動きに合ったサプライチェーンの構築というものが求められていると。その要望、欲求に対して一番いいソリューションができる、一番近い場所にいるのは当社グループであると、このように考えております。

なお、この連結業績予想に関しまして、「第4四半期だけ逆算してみると増収減益じゃないの?」というご指摘があろうかと思いますので、先にご説明を申し上げておきます。

事業としては引き続き順調だと、このように見通しております。ただ、昨年の第4四半期というのは前期あまり業績よくありませんでしたので、中元の賞与のやっぱり支給の額をある程度抑えておりました。

ですので、そういう意味では昨年の3月の業績というのは、実質的にはそこの中元賞与に引当てていたものの戻り等があって、その分利益が上にきたというような部分が中身はございました。

当然、今期の第4四半期は逆で業績がよいですから、ある程度引当を増やさなければいけないということがありますので、事業の部分ではランニングをしているコストというよりも、そういう引当の部分が若干プラスマイナスしている部分が1つ、これは影響しているということ。

あともう1つは、わかりやすく申し上げると、ホールディングスがお金を使っているということです。従来から少し申し上げているようなデータ分析の外注の費用であったり、あともう1つは新しいビジネスをどう作っていくかということのプロジェクトを複数今走らせております。

そういったことに対しての、いろんなプロジェクト費用というもの。これは当然ホールディングスとして、私が進めていることでありますが、そういったことが少し多めにコストを見ながら第4四半期の予想は立てていると。

このようなご理解をいただければ、決して事業が下向きになっているという想定をしているのではないということをまず解説しておきたい、このように思います。それでは、詳細につきましては財務担当の樫本執行役員からご説明を申し上げたいと思います。

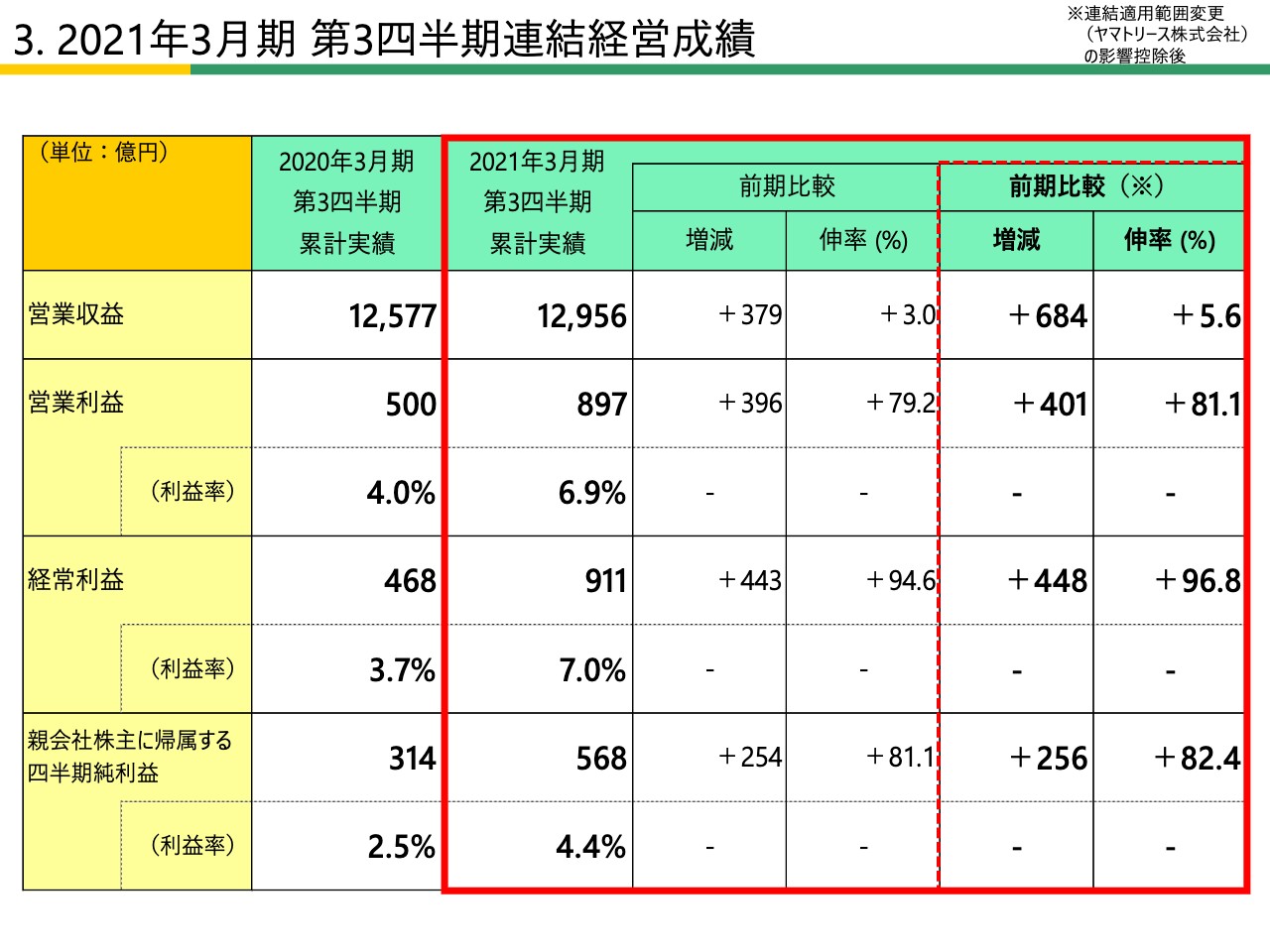

3.2021年3月期 第3四半期連結経営成績

樫本敦司氏:はい。それでは樫本から、項番3のところからご説明させていただきますので、1枚おめくりいただければと思います。

まず、第3四半期累計の連結経営成績、先ほど社長から説明がありましたけれども、営業収益自体1兆2,956億円、営業利益は897億円ということでございます。経常利益は911億円、親会社株主に帰属します四半期純利益は568億円となってございます。

営業収益、利益のところは今説明させていただいたとおりでございまして、営業外のところでございますけれども、営業外損益がプラスでございまして13億円ほどございます。

営業外収益が25億円ありまして、それは1つは電動化対応車補助金などが入っているということでございます。それから、営業外費用の11億円ございますけれども、ここにつきましては持分法の関係で営業外費用出ておりますので、前期差でいうとかなり減っていると見ております。

これは、前期は持分法適用関連会社投資損失が30億円ほどです。この反動によりまして、営業外費用は小さくなった。こういう関係で、営業外損益で見るとプラス10億円ちょっとということでございます。

一方、特別損益でございますけれども、全体ではマイナスの10億円ということで、特別利益がプラスの10億円ぐらい、特別損失が20億円ぐらいということでございます。

特別利益は10億円ぐらいありますけれども、固定資産売却益が入っております。これが大半を占めてございます。それから特別損失でございますけれども、これは前の決算の時にもご説明させていただきましたが、新型コロナウイルス感染症の対応に関わる損失が12億円ぐらいあります。

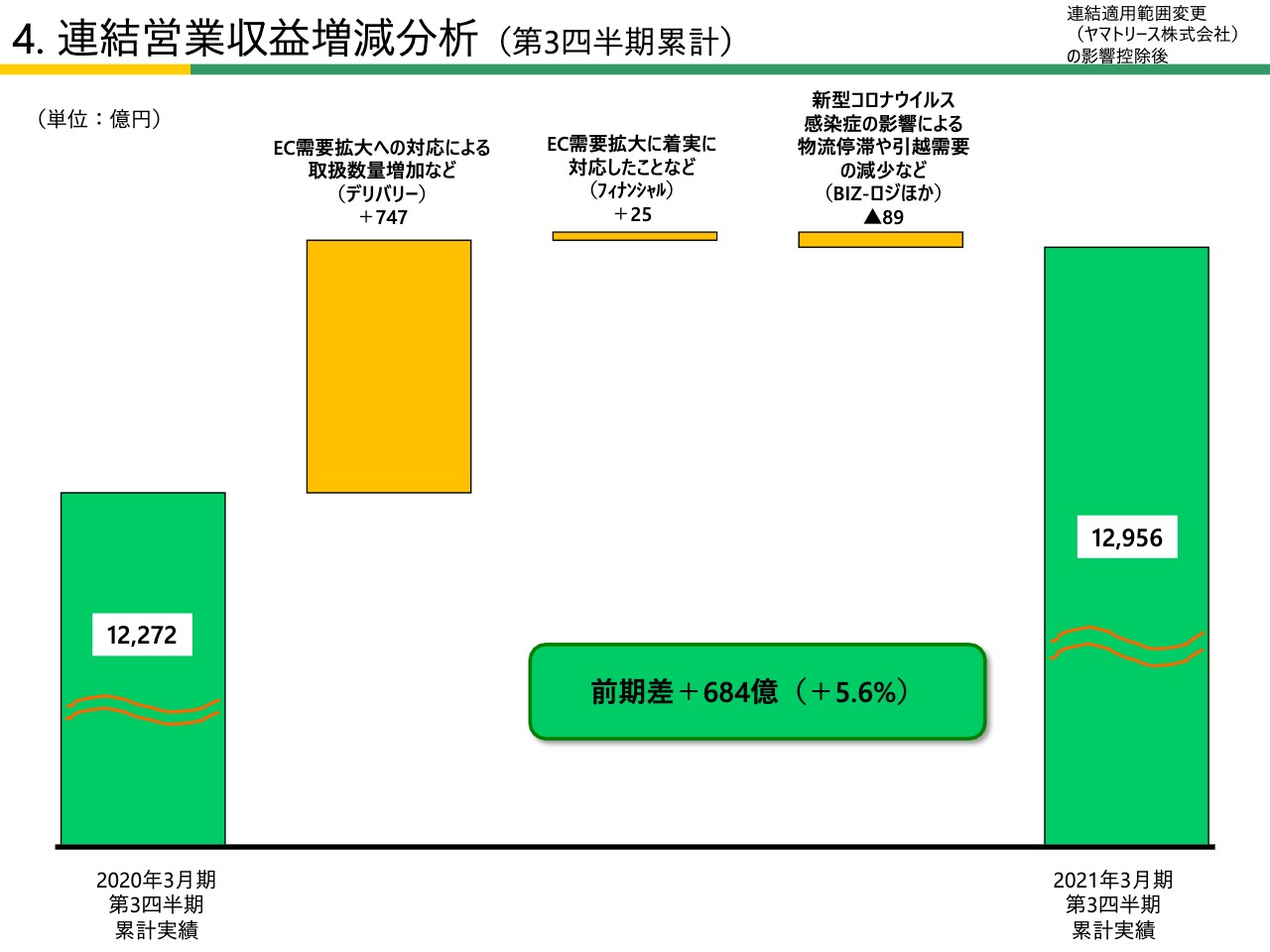

4.連結営業収益増減分析(第3四半期累計)

それでは、次のページにおめくりいただければと思います。項番4「連結営業収益増減分析」ということで、これは9ヶ月、第3四半期までの累計の状況でございます。

詳細は参考資料に詳しく掲載させていただいておりますので、のちほどご覧いただければということでございますけれども、おおまかに言うと、このようなかたちになります。

デリバリー事業につきまして、増収ということで747億円ということです。先ほど長尾から説明させていただきましたとおり、拡大するEC需要に対応したことなどによる数量の増加が全体の増収を牽引したかたちになってございます。

それから、その横でございますけれどもフィナンシャルのところです。これは、決済関連ニーズが伸びていると、個数が伸びていることに絡むところもあります。

それから、EC化の支援を進めているということで、EC需要の拡大に着実に対応しているということがございまして、25億円の増収になっています。

それから、その右側でございますけれども、ここは「BIZ-ロジほか」とありますけれども、BIZ-ロジでコロナウイルスの関連に伴うものですけれども、移動制限による海外生活支援サービスだとか、それから美術展の開催中止などによる美術品輸送、こういったものが落ち込んでいるということがございます。

それから、香港で、引越需要の減少などがありまして、このようなかたちで減収となってございます。

5.宅配便(宅急便・宅急便コンパクト・EAZY)の動向(第3四半期(10月〜12月))

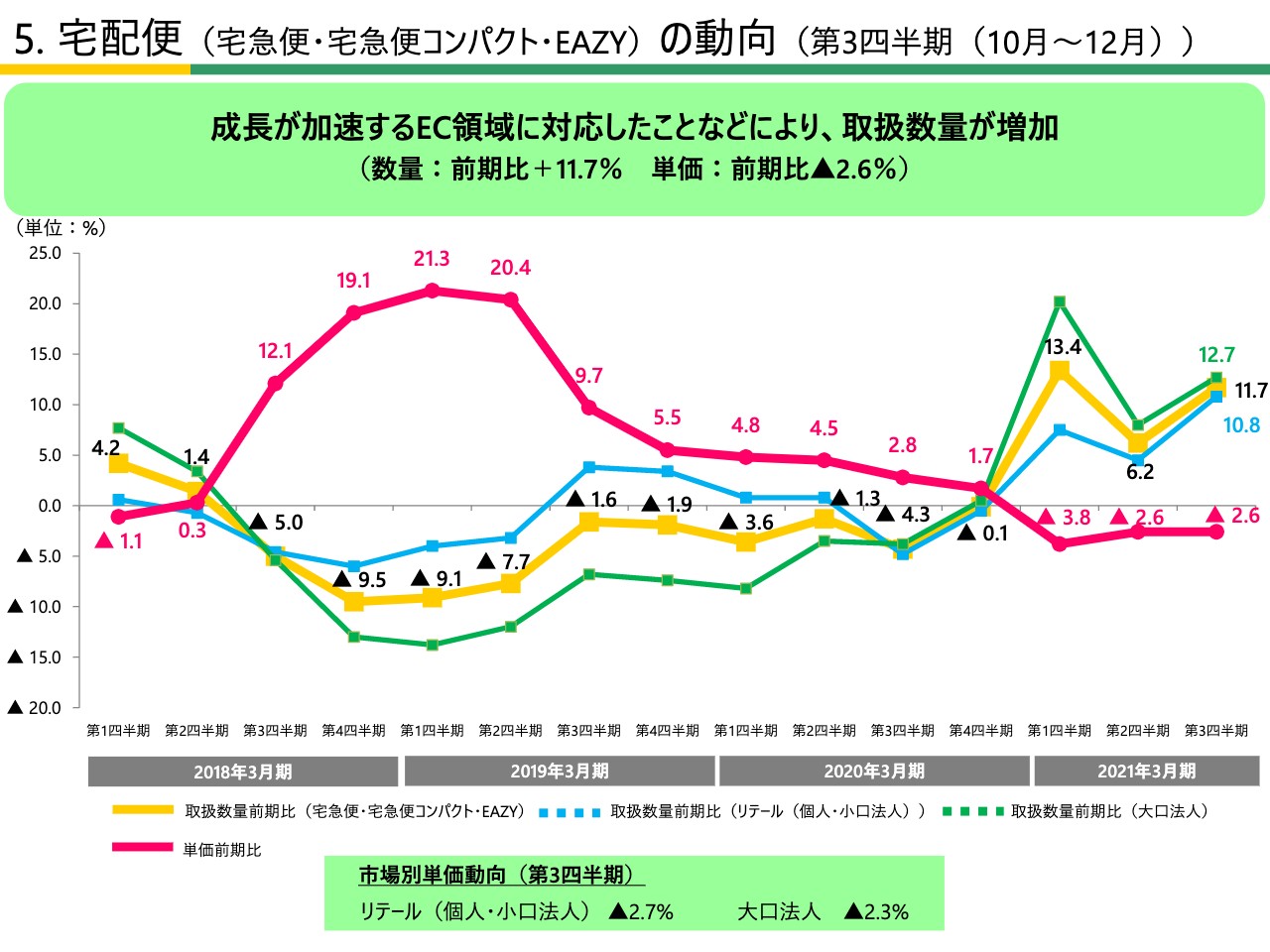

それでは次のページにまいります。項番5「宅配便の動向」ということで、これは3ヶ月の動向ということでございます。単四半期ごとにこのようなかたちでグラフ化しているものでございますけれども、引き続き成長が加速しているEC領域にしっかり対応しているということで、取扱数量が増加したということです。

第3四半期の3ヶ月で見ると、数量が前期比で11.7パーセント。単価が前期比でマイナスの2.6パーセント。数量につきまして11.7パーセントでございますけれども、最繁忙期でございました。データ分析による業務量予測に基づいた経営資源の配置、EC配送ネットワークの拡充、こういったことで着実に需要を取り込めたということです。

それから、加速する全産業のEC化に対してEC化の支援、それからラストワンマイルだけではない高付加価値なソリューションの提案ということも合わせて進めてまいりました。

それから単価でございますけれども、第3四半期は対前年のマイナス2.6パーセントとなっております。これ傾向があまり変わっておりませんけれども、前回もお話ししたとおり、サイズダウンの影響、それから大口の法人の構成比がやや高まったということでミックスの影響で単価が少し下にいっているということでございます。

適正なプライシングという考え方は維持しているということでございますので、あくまでもそのようなサイズダウンの影響が半分ぐらい、大口法人の少しウエイトが高まったことが半分ぐらいということで、ご理解いただければと思います。

6.クロネコDM便の動向(第3四半期(10月〜12月))

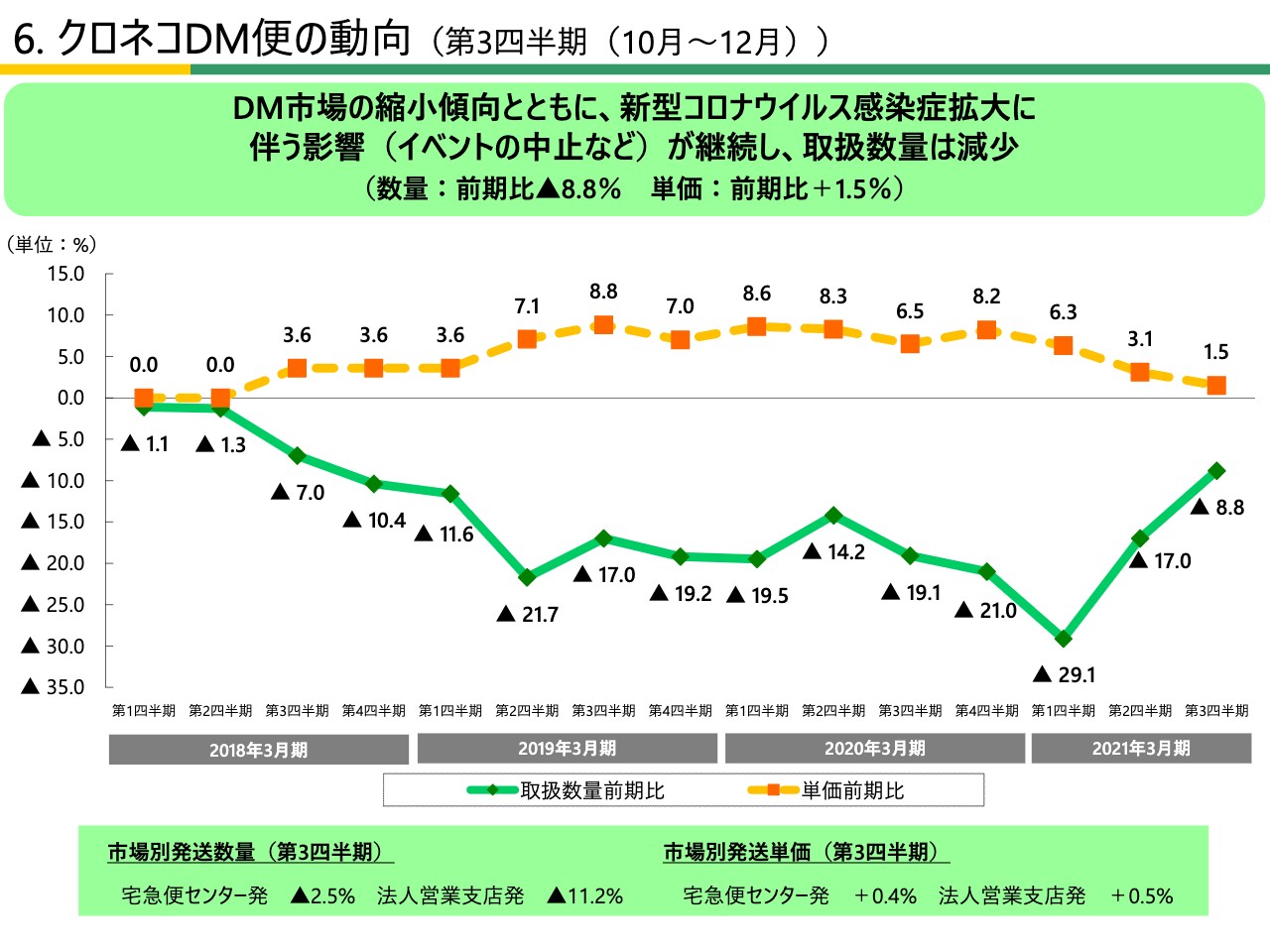

それでは次のページ、6ですね。「クロネコDM便の動向」、3ヶ月間ということですけれども、これも傾向は変わっておりません。

DM市場の縮小傾向とともに、新型コロナウイルス感染症の拡大に伴う影響、イベントの中止等が引き続きということで継続しておりまして、取扱数量は減少してます。数量でいきますと前期比でマイナス8.8パーセント、単価は前期比プラス1.5パーセントというような状況でございます。

7.連結営業費用総括表(第3四半期(10月〜12月))

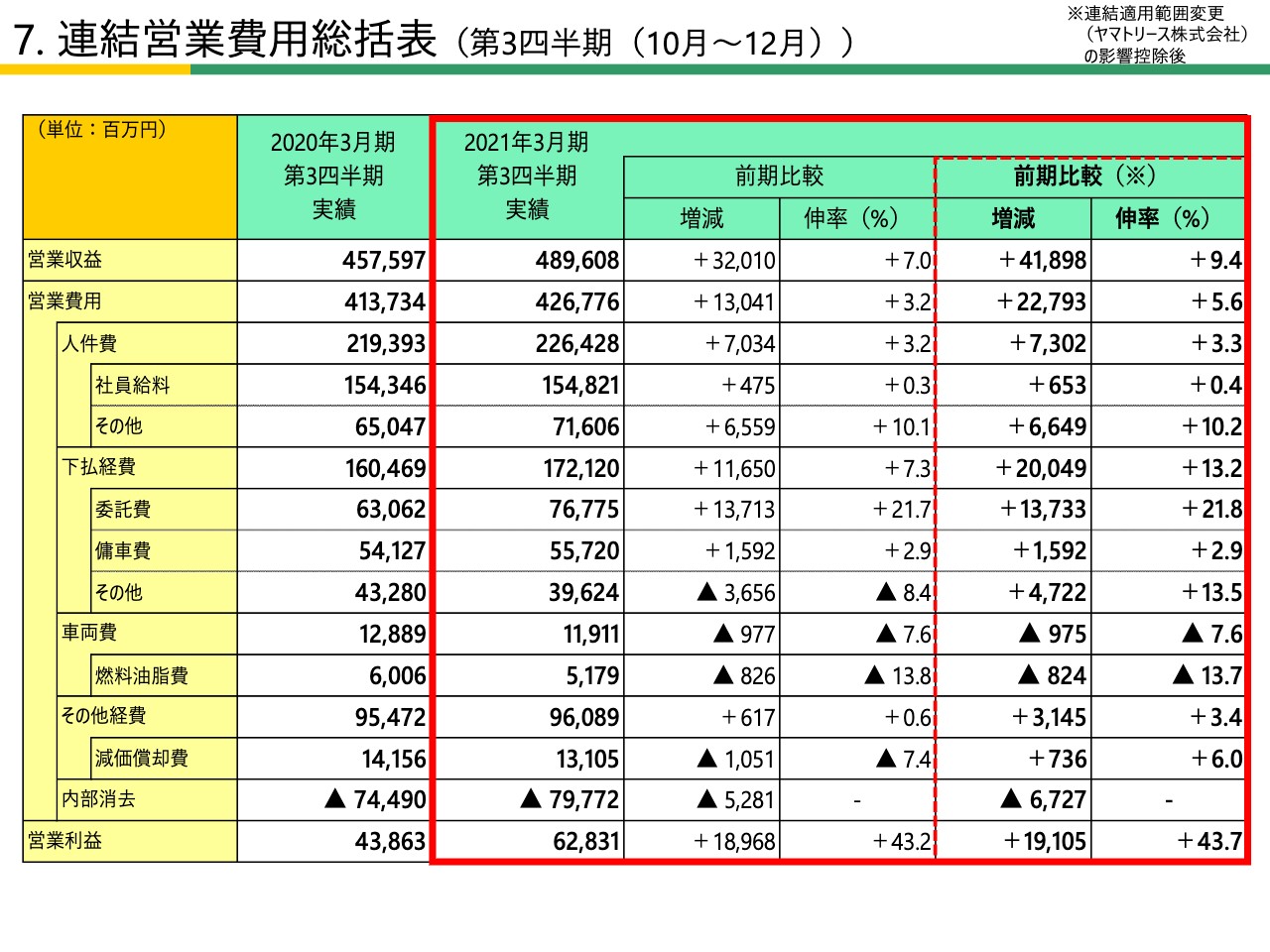

それでは、次のページにまいります。項番の7「連結営業費用総括表」ということで、3ヶ月間を切り取ったものです。まず表のところでございますけれども、営業収益が4,896億円ということで、対前年で9.4パーセント。これはヤマトリースの影響を除いたかたちの一番右側にございます、9.4パーセント。

一方で、営業費用でございます。4,267億円で、前期比伸率がプラスの5.6パーセントということで、トップラインよりも費用の伸び方が少ないというような状況がここで見ていただけると思います。

8.連結営業費用増減分析(第3四半期(10月〜12月))

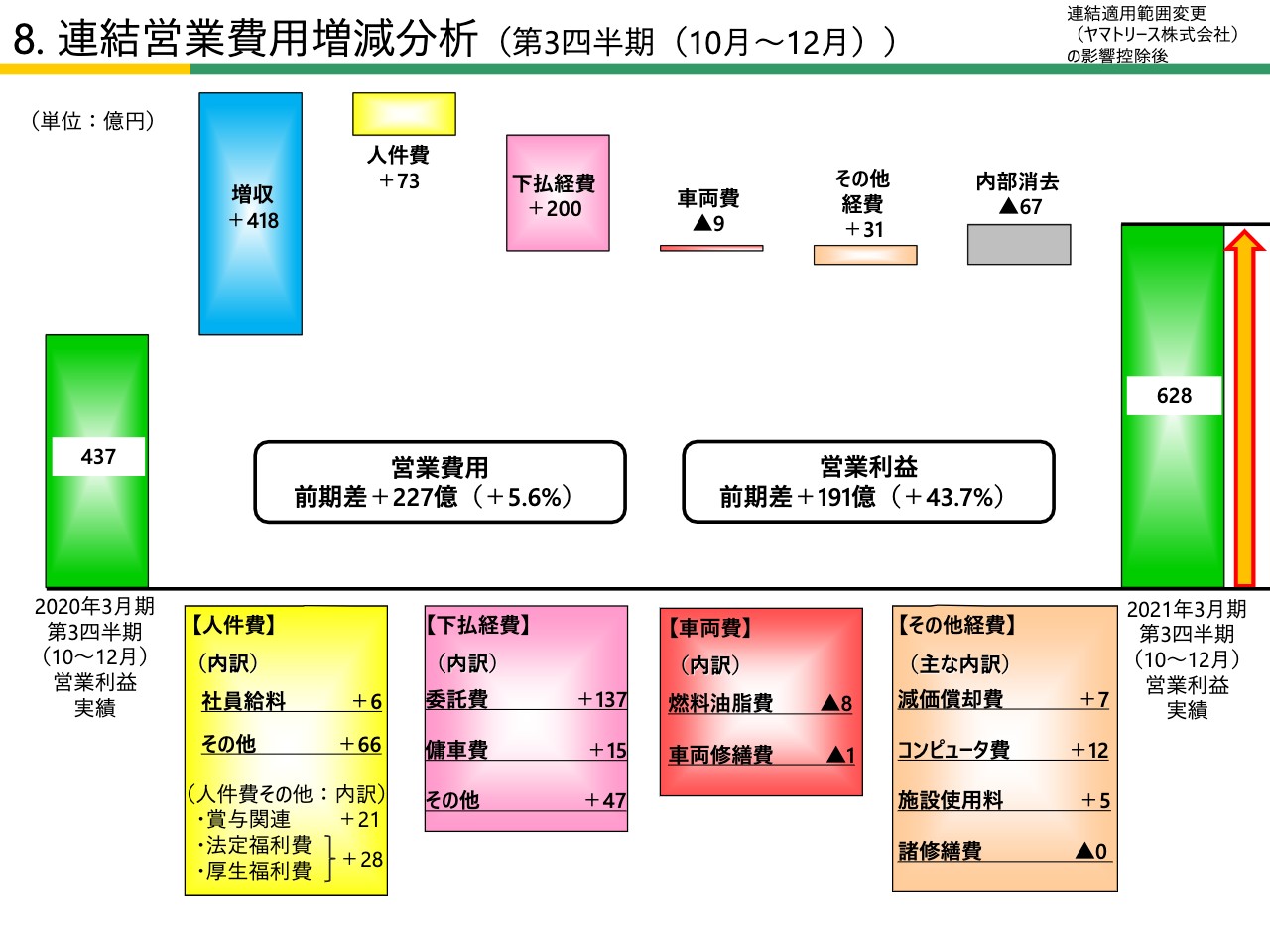

それでは、次のページにまいります。ここは少し滝グラフ表示で、わかりやすくご説明したかたちになります。まず、全体でいきますと増収が418億円、人件費が73億円増えております。下払経費が200億円増えております。車両費がマイナス9億円、その他経費がプラス31億円、このようなかたちになってございます。

人件費の内訳73億円でございますけれども、社員給料がプラスの6億円で、その他66億円とあります。その他の内訳はここにありますとおり、賞与関連が21億円、厚生福利費、法定福利費が28億円等々となっております。ここは、社員給料については人員をうまくコントロールしておりますので、それほど増えていないというかたちになってございます。

それから、賞与関連につきましては業績が上がってきている等もあります。法定福利費も同じようなかたちで、一部新制度の導入などの影響もここに入ってございます。

次に、下払経費でございますけれども、全体で200億円増加したというかたちになっていると。委託費が137億円ということでございます。EC配送ネットワークの構築、戦略的に進めております。

この委託費は増えておりますけれども、従来型の委託、こういったことを中心に引き続き調整、削減というコストの適正化を継続しているというものでございます。これも、前回のご説明からその動きを継続しているということでございます。

それから、傭車費でございます。15億円増えているということでございますけれども、収益、感染予想の徹底、効率化、積載率の向上を推進しているということでございます。

取扱数量が大きく増加している中で、傭車費の増加をしっかりコントロールしながら抑制しているということが、この主因として見ていただければと思います。それから車両費。燃料油脂費は燃料単価の下落に伴いまして、対前年があった場合に落ちているということでございます。

その他経費ですね。減価償却が少し増えておりますけれども、これは新しいシステム、いろいろ新配送基幹システムなど作っており、この間の減価償却が少し増えているということでございます。

コンピュータ費、12億円増えておりますけれども、これも業務量増加に伴うシステムの処理料、こういったものが増えているということでございます。あと、施設使用料ですね。これもコンピュータが絡むと。こういったところが少し増えています。

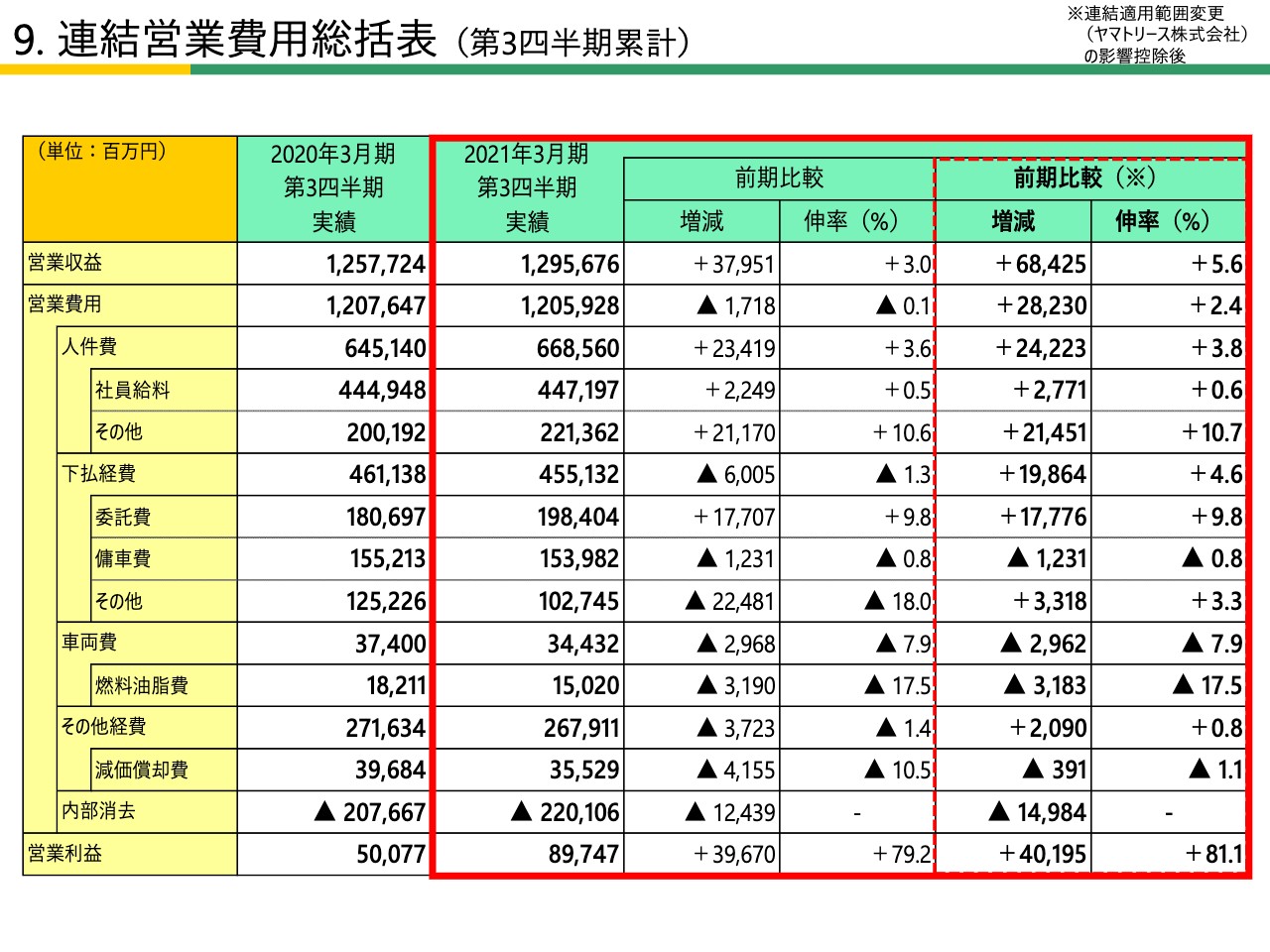

9.連結営業費用総括表(第3四半期累計)

それでは次にまいります。項番9「連結営業費用総括表」ということで、9ヶ月の累計になります。営業収益は1兆2,956億円、営業費用が1兆2,059億円ということで、伸率が営業費用が2.4パーセント、営業収益が5.6パーセントということで、全体の傾向は変わっておりません。

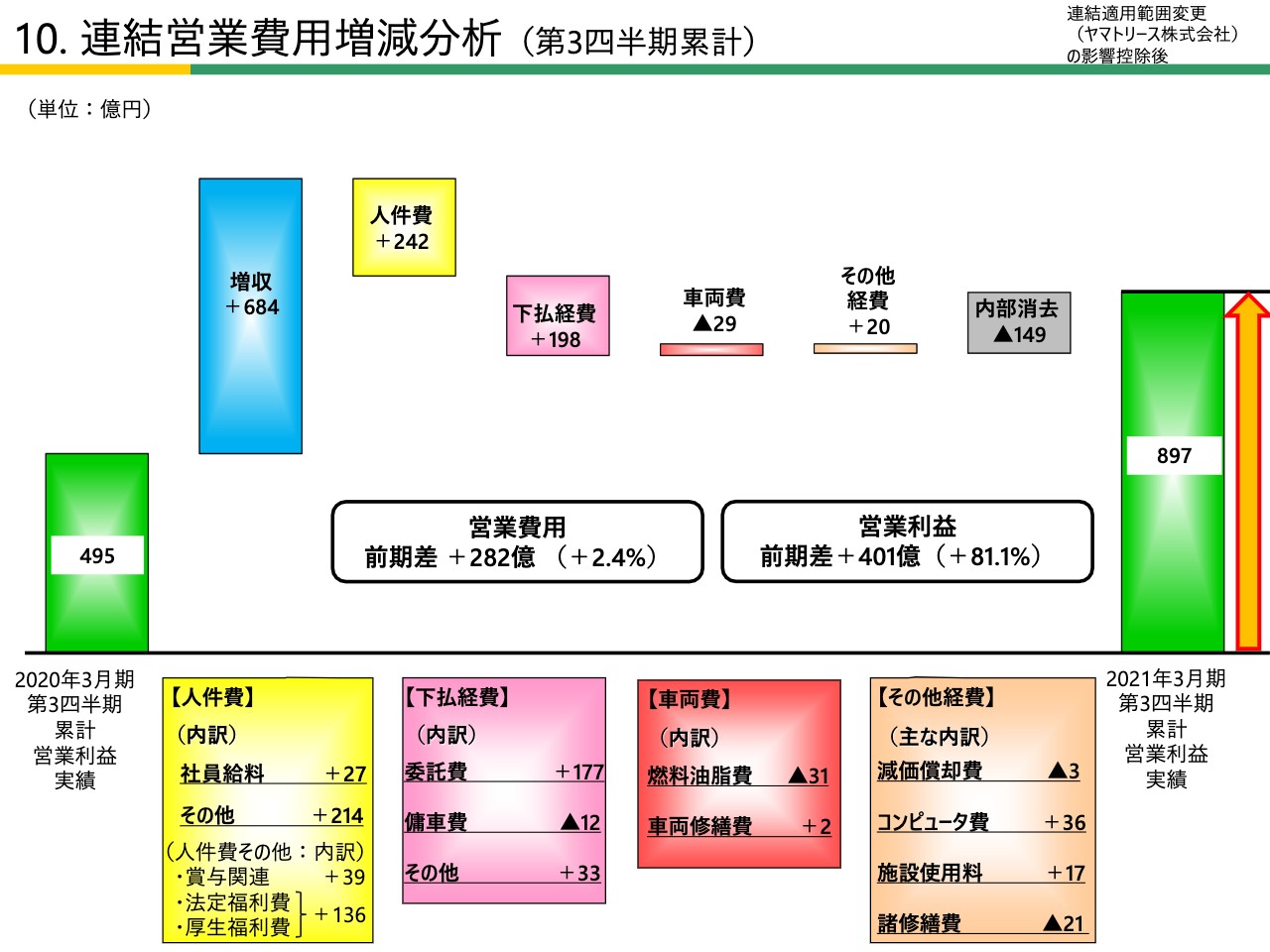

10.連結営業費用増減分析(第3四半期累計)

次にまいります。10ページ目、同じく滝グラフでございます。ここに細かく記載しておりますので、のちほどご覧いただければと思いますけれども、傾向は一緒でございます。

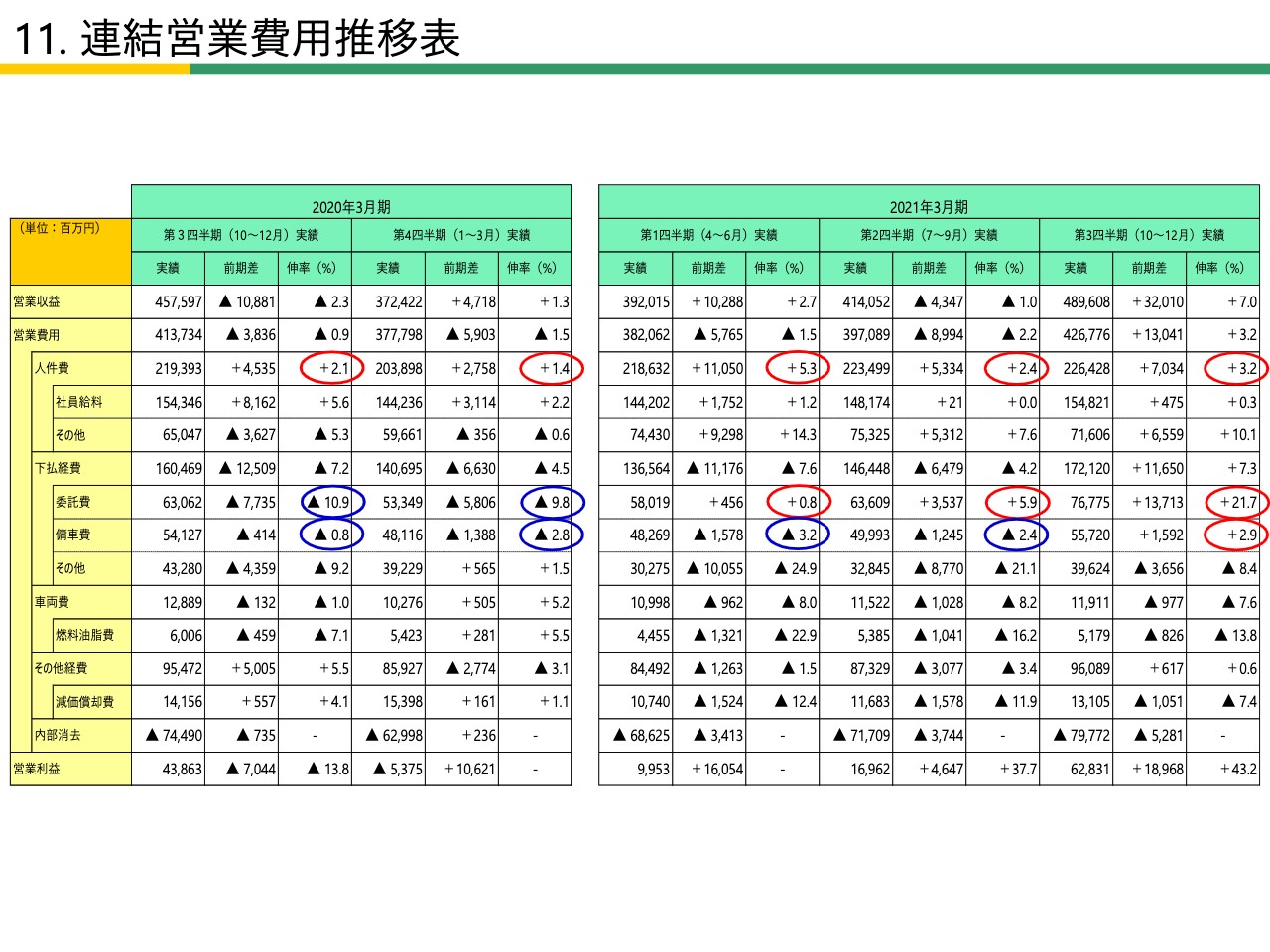

11.連結営業費用推移表

では、次にまいります。項番11「連結営業費用推移表」というところで、単四半期ごとの推移をこのようなかたちでお示しをしております。特に見ていただきたいのは人件費、委託費、傭車費というところで、対前年の伸率がどのように変化しているかということでございます。

引き続き、一番右の3ヶ月間、第3四半期におきましてもデータ分析に基づく経営資源の最適配置を推進したということで、コストの適正化に努めております。人件費は業務量の増加に対し、伸びを抑制しているということでございます。

また、EC配送ネットワークの拡充に向けた委託費が増加しているということで、先ほどお話ししたとおり、その他の委託費をコントロールしているということで、想定どおりの実績で着地をしております。傭車費につきましても、取扱数量の増加に対して伸びを抑制しているというところをここで見ていただけると思います。

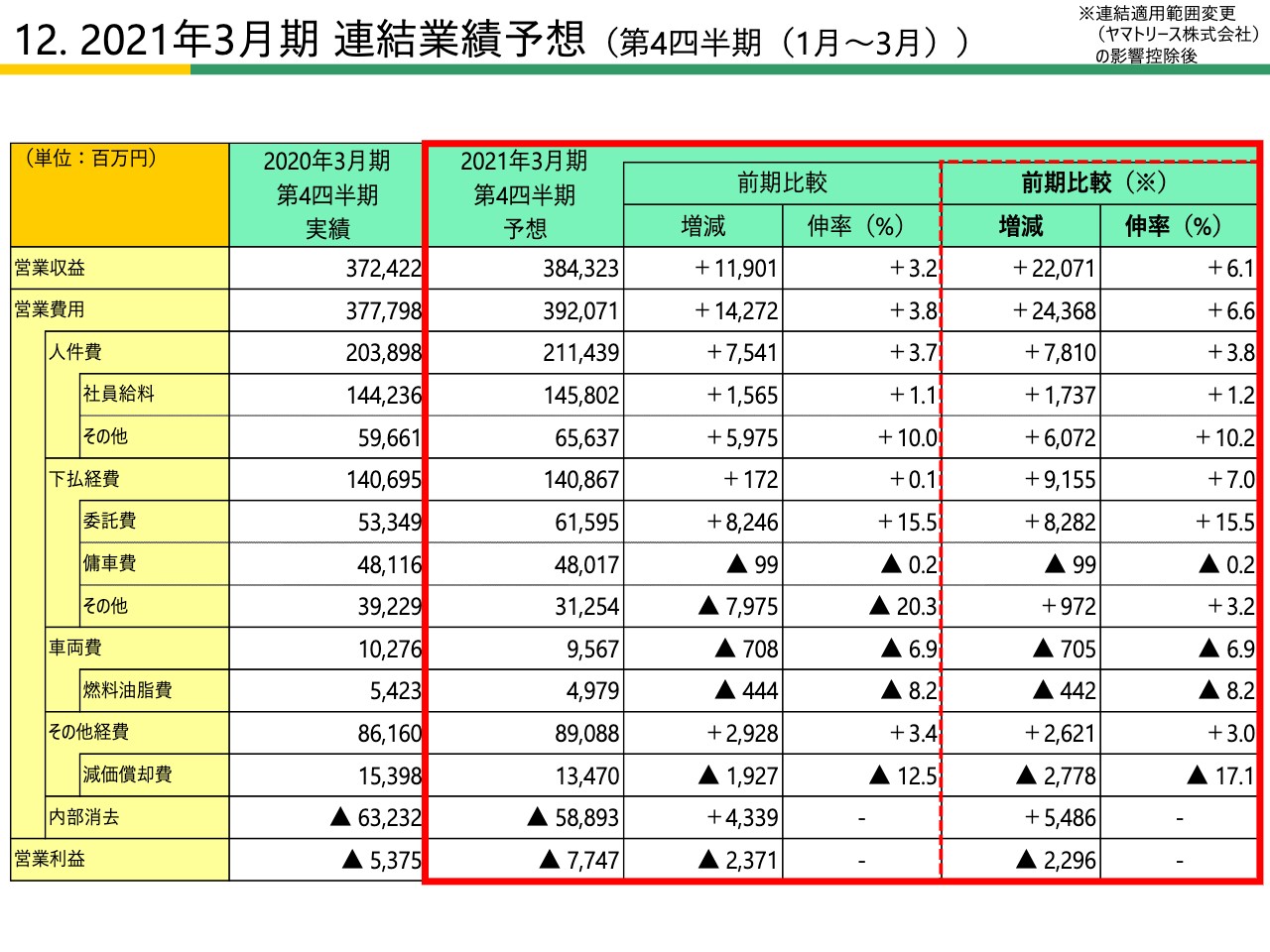

12.2021年3月期 連結業績予想(第4四半期(1月〜3月))

項番12、ここから連結業績予想です。まず、先ほど冒頭、長尾から説明させていただきました第4四半期だけについて切り取った表になります。

営業収益は3,843億円、営業費用は3,920億円ということで、少し費用のほうは前期から見ると伸率が高いというかたちになると。そういう意味で、第4四半期につきましては増収減益の予想となります。

引き続き加速する全産業のEC化に対応していくということで、冒頭、長尾から説明させていただいておりますとおり、事業だけで見れば当然増益基調ということでございます。

一方で、費用につきましては来期から始まります中計の作成に向けて、データ分析による経営資源の適正配置の推進、デジタル基盤の強化に関わる費用、EC構築に関わる体制構築や利便性向上の仕掛けなど、それから先ほどお話しした新しいビジネスのためのプロジェクトと。

こういったことを前もって集中的に推進するための費用、これはヤマトホールディングス主導で実施しております。こういった費用を見積もって、この中に入れ込んでおきます。それ以外の費用も若干ございますけれど、これはそれほど大きくは見積もってはおりません。

ということで、特に見ていただきたいのはその他経費の減価償却費を除く部分。ここに数字でちょっと隠れておりますけれども、実数としては第4四半期の予想が756億円になると。

前期比較でいうと、その他経費の減価償却の部分が54億円ということでプラス、ここは増える、ここはけっこう大きいわけでございまして、ここもヤマトホールディングス主導の部分でございます。大半にその要因が入っていると見ていただければということでございます。

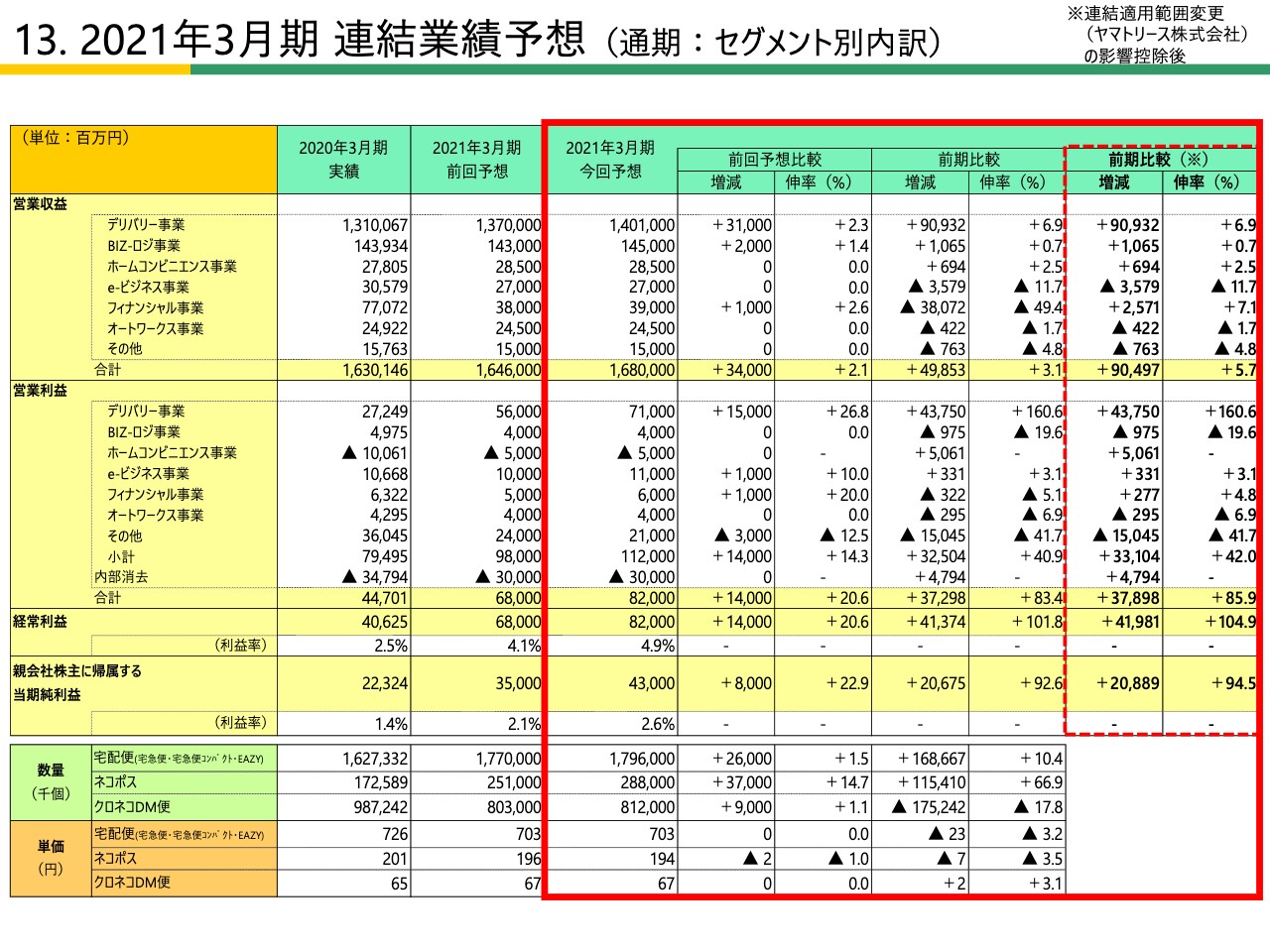

13.2021年3月期 連結業績予想(通期:セグメント別内訳)

それでは次にまいります。項番13、その結果としての通期の業績予想です。ここにありますとおり、全体で1兆6,800億円、営業利益は820億円ということで、フォーメーション別の前回予想から増減している部分もここで見ていただけます。

宅配便の取扱数量につきましては17億9,600万個。前回予想からプラスの2,600万個ということでございます。それから宅配の単価でございますけれども703円ということで、前回予想から変更はございません。

ネコポスの取扱数量は2億8,800万個ということで、前回予想差からプラス3,700万個。ネコポスの単価につきましては194円ということで、前回予想差、若干足元を見て修正、マイナス2円ということでございます。

クロネコDM便の取扱数量は8億1,200万個で、前回予想からはプラス900万個。DM便の単価は67円ということで、前回予想どおりというかたちです。

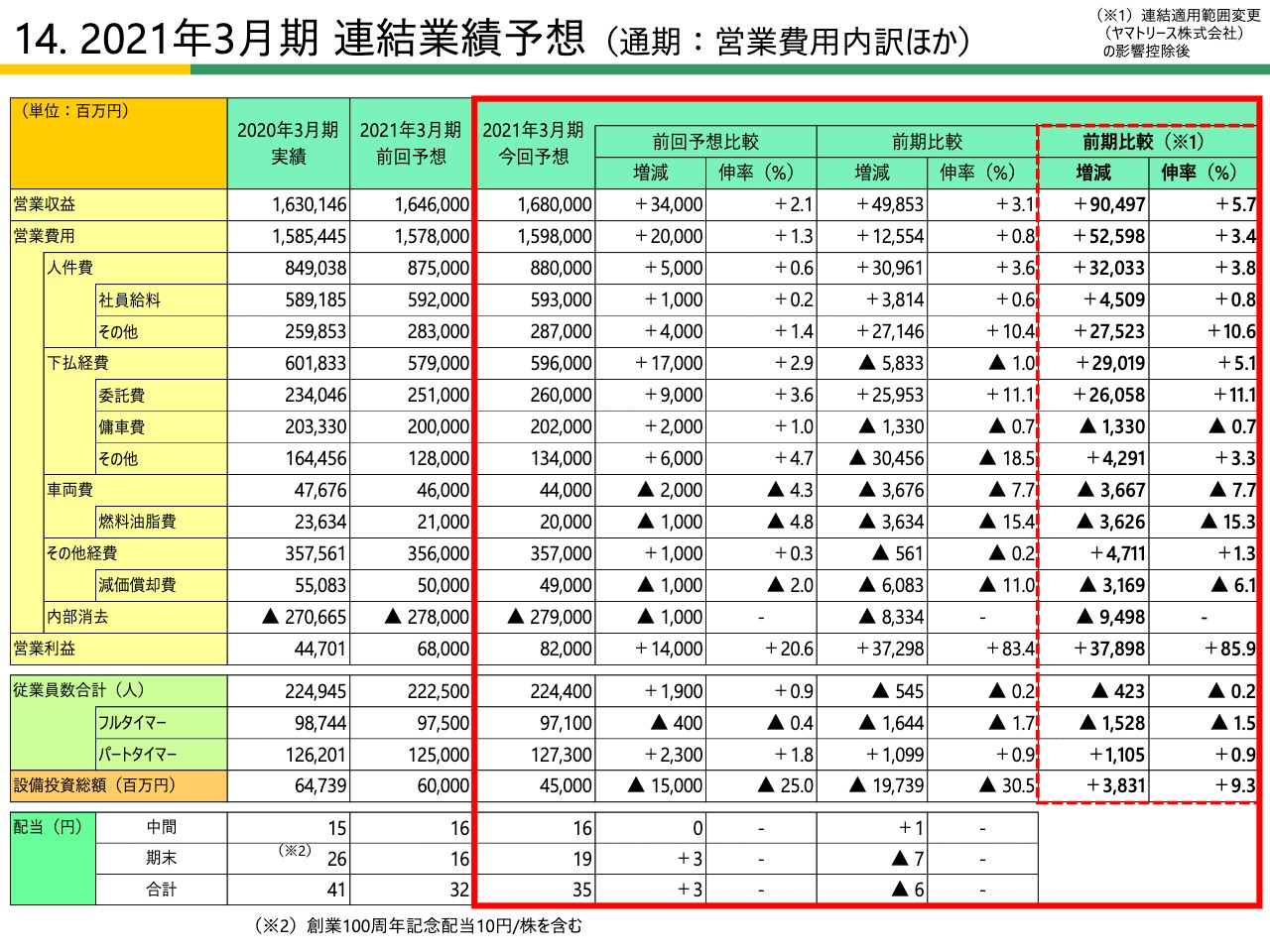

14.2021年3月期 連結業績予想(通期:営業費用内訳ほか)

それでは、次にまいります。項番14、営業費用の中身をここでご説明します。通期の営業費用、先ほど第4四半期でお話ししたとおりでございますので、それを足しこんで、このようなかたちになるというものでございます。

まず、人件費は前回予想から50億円のプラス、少し上を見ています。それから下払経費のところは、委託費が前回予想から90億円上に見ると。傭車費は20億円というようなかたちでございます。その他経費は、前回予想から10億円上にいくというようなかたちでございます。

それから従業員数です。パートタイマーが前回から少し増えたように見えておりますけれども、コロナ禍で少し採用環境が大きく変わりました。

外部委託している、特に庫内作業の人員のところですけれども、ここを内製化したほうがエコノミーとしては適切ということでございまして、このあたりを少しパート社員として採用しております。委託から社内、社員に切り替えて、これが2,300人ほどあるということでございます。引き続き、業務効率化や人員最適配置などの固定費を中心としたコストの最適化を推進していくというものでございます。

それから設備投資でございますけれども、前回予想から150億円下げております。足元の投資タイミング等の状況を見まして、前回予想から少し下げておりますけれども、戦略を一部見直しております。

「Oneヤマト2023」策定の過程で、この「NEXT100」で構想していたことの中身、これを精査しまして、少しその内容を見直すということで、少し後ズレしております。このようなことが少し入っているということでご理解いただければと思います。

それから、配当でございます。これは冒頭も、昨日、金曜日も対外公表しておりますけれども、連結業績予想の修正に伴いまして、配当性向30パーセントという前提に基づき、期末の配当金の予想を前回予想から3円増額の19円ということでさせていただいたものでございます。第3四半期決算におきます状態につきましては以上でございます。