2021年2月12日に行われた、第一生命ホールディングス株式会社2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:第一生命ホールディングス株式会社 経営企画ユニット長 西村泰介 氏

本日のポイント

西村泰介氏:第一生命ホールディングスの西村です。本日は第一生命グループの2021年3月期第3四半期決算報告の電話会議にご参加いただき、ありがとうございます。なお、昨年発覚いたしました不正事案について、多大なるご迷惑とご心配をおかけしていますこと、深くお詫び申し上げます。本日は私から、資料に沿って第3四半期決算の概要をご説明します。

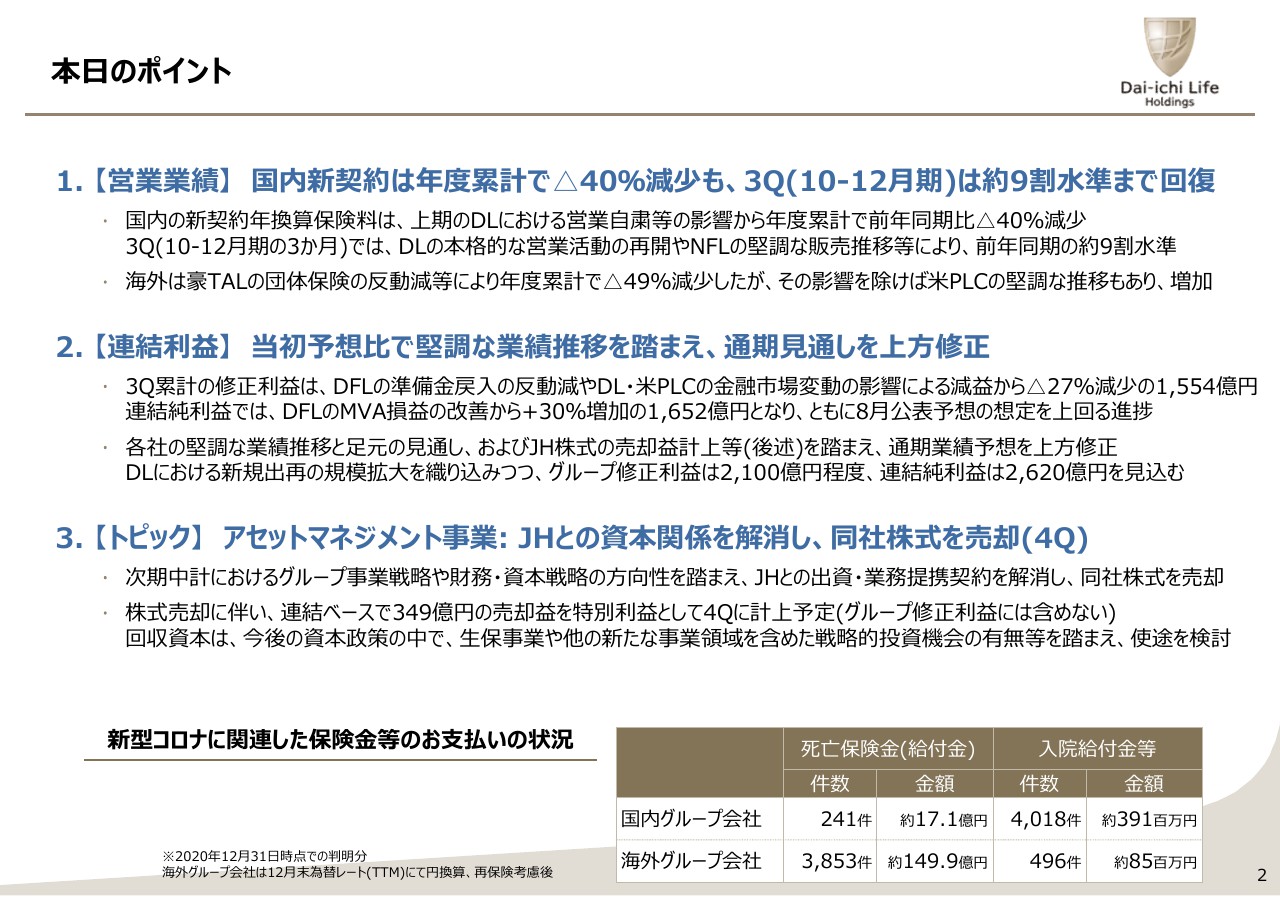

2ページ目をご覧ください。本日のポイントを以下の3点にまとめました。まず、営業業績です。国内の新契約年換算保険料は、上期の第一生命での営業自粛等の影響から、第3四半期までの年度累計で前年同期比40パーセント減少しましたが、10月以降には回復が見られています。第一生命では10月より本格的な営業活動を再開しており、10月から12月の3ヶ月の実績は前年同期比で9割水準となりました。

海外は、TALで第3四半期に大型の団体保険契約の獲得があったことから、今期は反動減の影響を大きく受けていますが、その影響を除く海外全体はプラスを確保しています。

次に、連結利益です。第3四半期累計のグループ修正利益は、前年同期比27パーセント減少の1,554億円となりましたが、8月に公表した予想の想定を上回る進捗となっています。国内・海外のグループ各社が当初計画比で堅調な業績推移となっており、足元第4四半期の見通し等も踏まえ、通期業績予想を上方修正しました。

グループ修正利益は2,100億円程度を見込みます。第一生命では、今期の新規出再を責任準備金500億円・臨時損失160億円と想定していましたが、取引条件等を踏まえ、出再規模の拡大を織り込んでいます。

最後に、先週公表したジャナス・ヘンダーソンの株式売却についてです。次期中計におけるグループ戦略の方向性を踏まえた結果、資本関係の解消を判断しました。第4四半期に連結ベースで349億円の売却益が見込まれます。

今回の売却益は、グループ事業の再編に伴う一時的なものであるほか、同社株式に対しては前期末にのれんの一括償却を計上しており、今回の売却益がその損失の範囲内であることも踏まえ、グループ修正利益には含めない方針です。

なお、売却に伴う回収資本は、今後の資本政策の中で使途を検討してまいります。その結果、通期の連結純利益は、その他の要因も含め、2,620億円を見込みます。

第3四半期決算のポイント - 営業業績

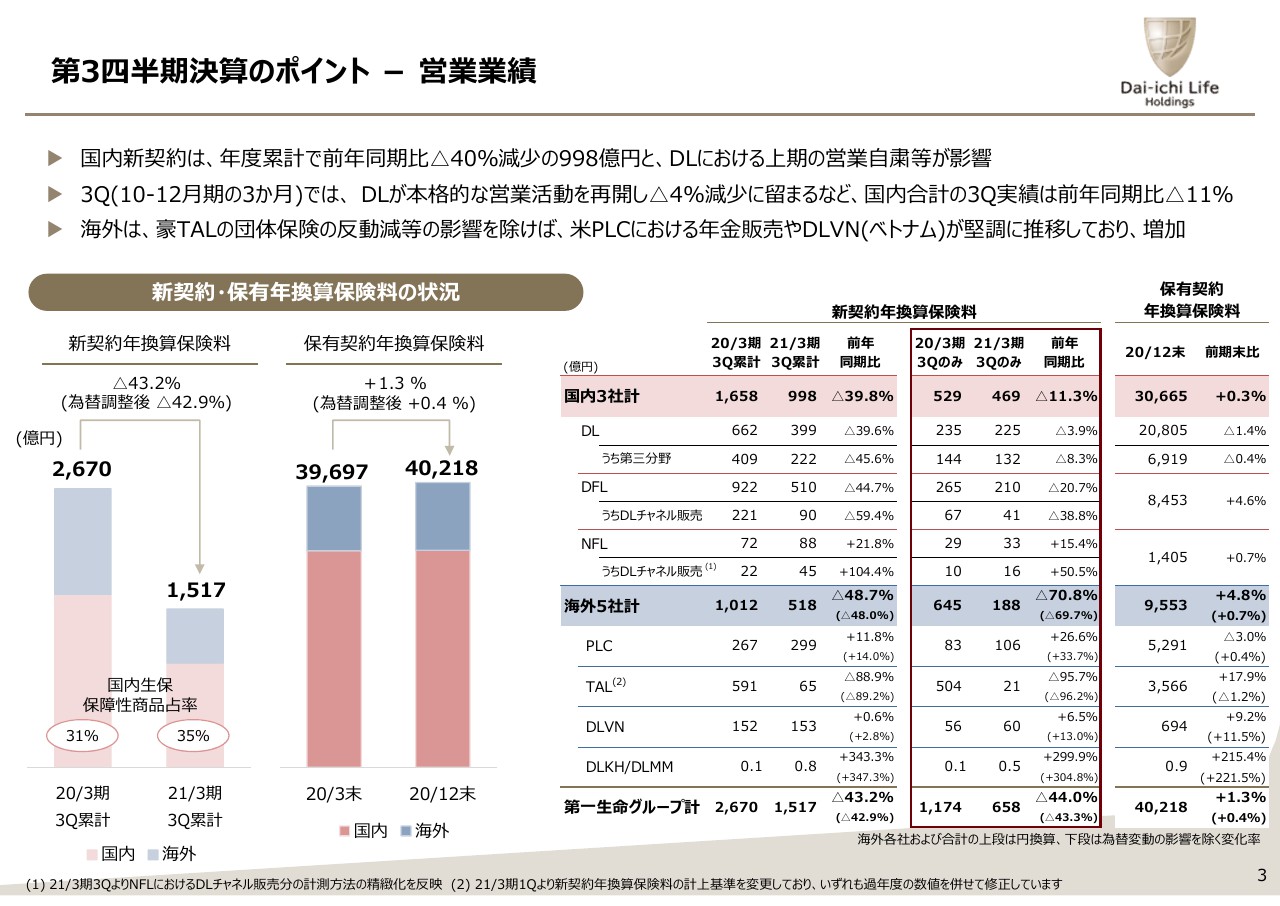

次のページをご覧ください。各ポイントについてご説明します。営業業績は、年度累計では引き続き第一生命における上期の営業自粛等の影響が残りますが、10月から12月の3ヶ月の第一生命の新契約年換算保険料は、前年同期比4パーセント減少となりました。なお、ご参考として、第一生命単体の新契約価値の概算値は、年度累計で約600億円となりました。

現在、一部地域に緊急事態宣言が発令されていますが、現時点で営業自粛などの特別措置は取っていません。生涯設計デザイナーチャネルでは、非接触のWeb手続きを導入するなど、コロナ禍における新たな営業スタイルへの移行を進めており、お客さま・従業員の安全と健康を第一に考えた営業活動を継続しています。

なお、第一生命の1月・2月の新契約申込状況は、1月に発売を開始した新商品の効果もあり、件数ベースでは現時点で前年並みの水準を確保しています。

第一フロンティア生命では、7月発売の認知症や介護にも備えた相続向け新商品や、11月発売の生前贈与向けの新商品が寄与しており、低金利環境下、相続や贈与といった資産承継商品の販売が伸展しています。

ネオファースト生命では、引き続き代理店チャネルが好調であるほか、テレマーケティングなどのチャネルも伸展しています。

海外各社の営業業績は堅調に推移しており、プロテクティブでは定額年金の販売が好調に推移しているほか、第一生命ベトナムもプラスを確保しています。TALも前期に獲得した団体保険契約からの反動減を除けば、個人保険はほぼ横ばいで推移しており、海外全体では前年同期比で増加しました。

第3四半期決算のポイント - グループ修正利益・連結純利益

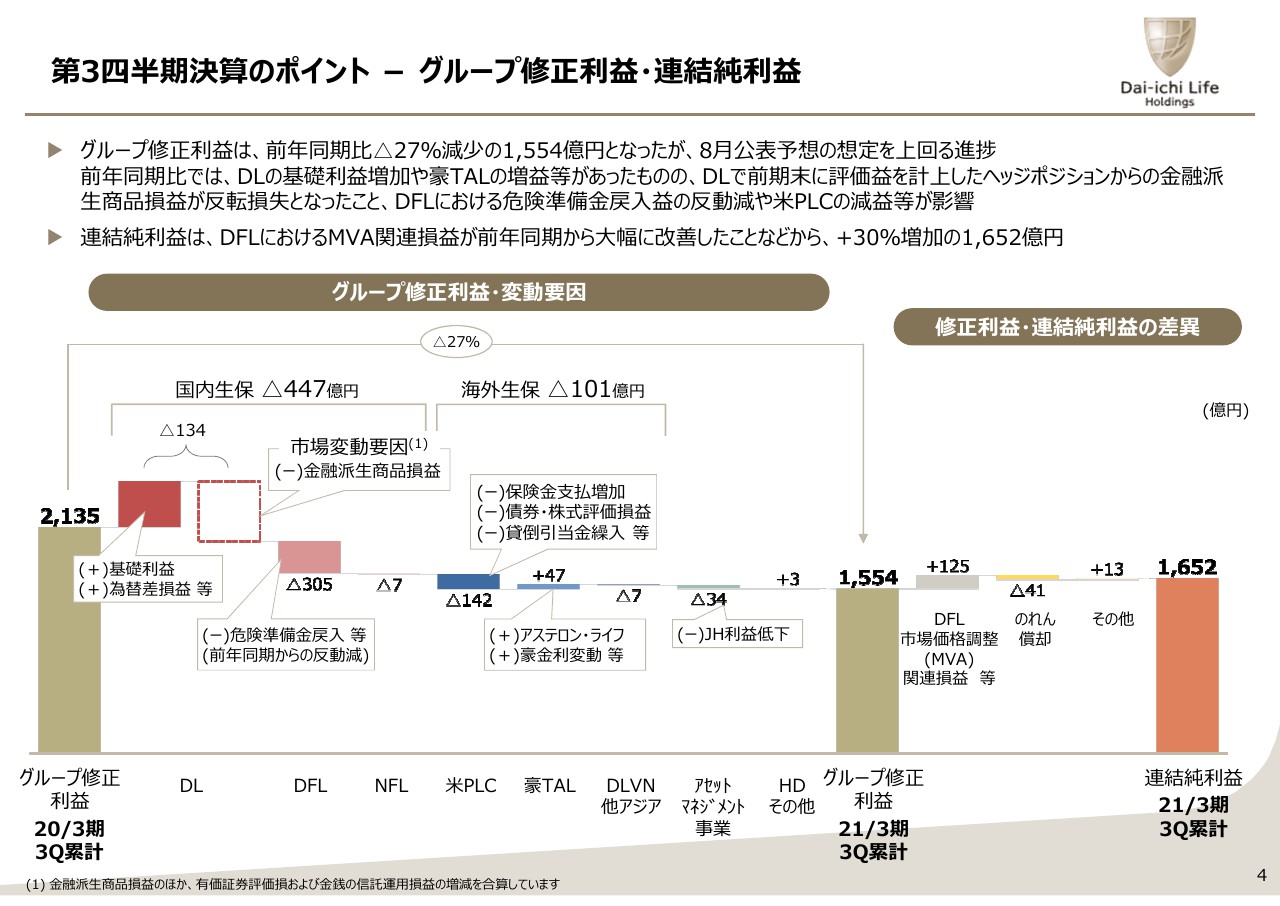

次のページをご覧ください。グループ修正利益・連結純利益の状況を説明します。グループ修正利益は、第一生命における金融市場変動に伴う影響や、第一フロンティア生命の前年同期の一時的な増益要因からの反動減などにより、前年同期比27パーセント減少の1,554億円となりました。

第一生命では、これまで実施してきた既契約ブロックの出再に伴う予定利息の減少や、利息配当金等収入の増加により順ざやが拡大したほか、危険差益の増加が基礎利益を押し上げました。

今期の金融市場の回復を受けたデリバティブを活用したリスクヘッジポジションからの損失もあるものの、売却益の増加や為替差損益の改善が寄与し、修正利益は前年同期比134億円の減少となりました。

第一フロンティア生命の減益は、運用期間満了を迎えた変額年金の危険準備金戻入益が、前年同期に一時要因として計上されたことからの反動減です。今期は債券売却益の発生などにより、進捗は計画を上回っています。

海外では、プロテクティブが米国における保険金支払いの増加や資産運用における債券評価損の計上、米国会計基準の変更に伴う貸倒引当金の繰入の増加などから利益が減少していますが、当初想定を上回る回復を見せています。TALの増益は、買収したアステロン・ライフの貢献と、豪州金利の変動によるものです。

アセットマネジメント事業では、ジャナス・ヘンダーソンが第1四半期の赤字から黒字化したものの、前年同期比では減益となっています。連結純利益は、前年同期に多額のMVA関連損失が第一フロンティア生命で計上されたこともあり、今期は反転し、プラス寄与となった結果、プラス30パーセント増加の1,652億円となりました。

アセットマネジメント事業:ジャナス・ヘンダーソン(JH)との資本関係の解消について

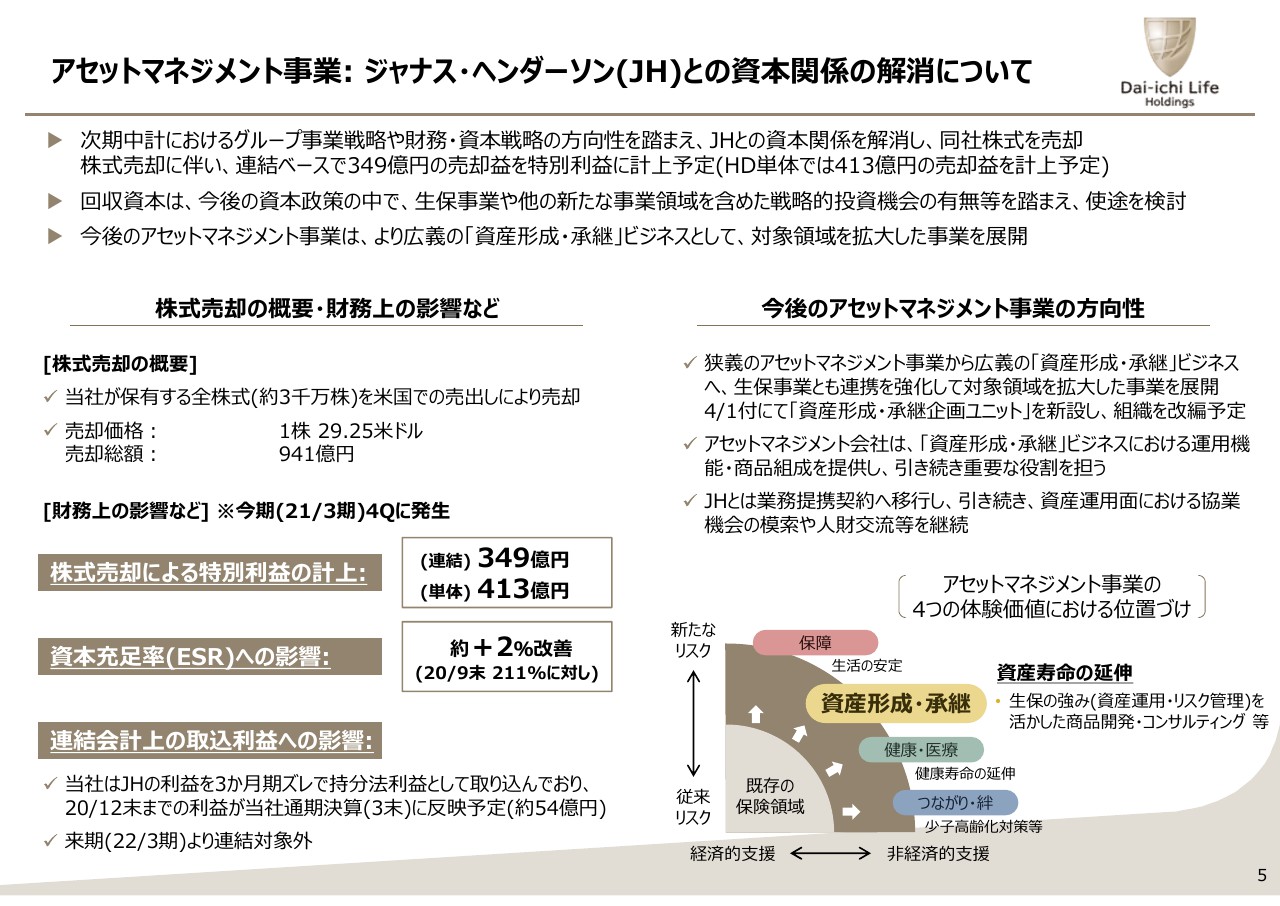

次のページをご覧ください。業績予想の修正の前に、ジャナス・ヘンダーソンとの資本関係の解消について触れます。

2月4日・5日付リリースのとおり、過去8年にわたり資本業務提携関係にあった同社との資本関係を解消し、保有株式の売却を行いました。これは次期中計を見据え、グループ事業への資本配賦を見直した結果によるものです。

なお、資本関係はなくなりますが、ジャナス・ヘンダーソンとは新たな業務提携契約を締結しました。本日、組織改編のリリースもしていますが、今後のアセットマネジメント事業は、より広義の「資産形成・承継」ビジネスとして、生保事業とも連携を強化して対象領域を拡大した事業を展開していきます。アセットマネジメント会社は引き続き当社の重要な戦略パートナーであり、引き続き「資産形成・承継」ビジネスでの貢献を期待しています。

なお、今回の株式売却に伴い、第4四半期に特別利益が発生するほか、資本充足率にも約2パーセントの改善効果が見込まれます。売却に伴う回収資本は、生保や他の新たな事業領域を含めた投資機会の有無等を踏まえ、今後の資本政策の中で使途を検討してまいります。

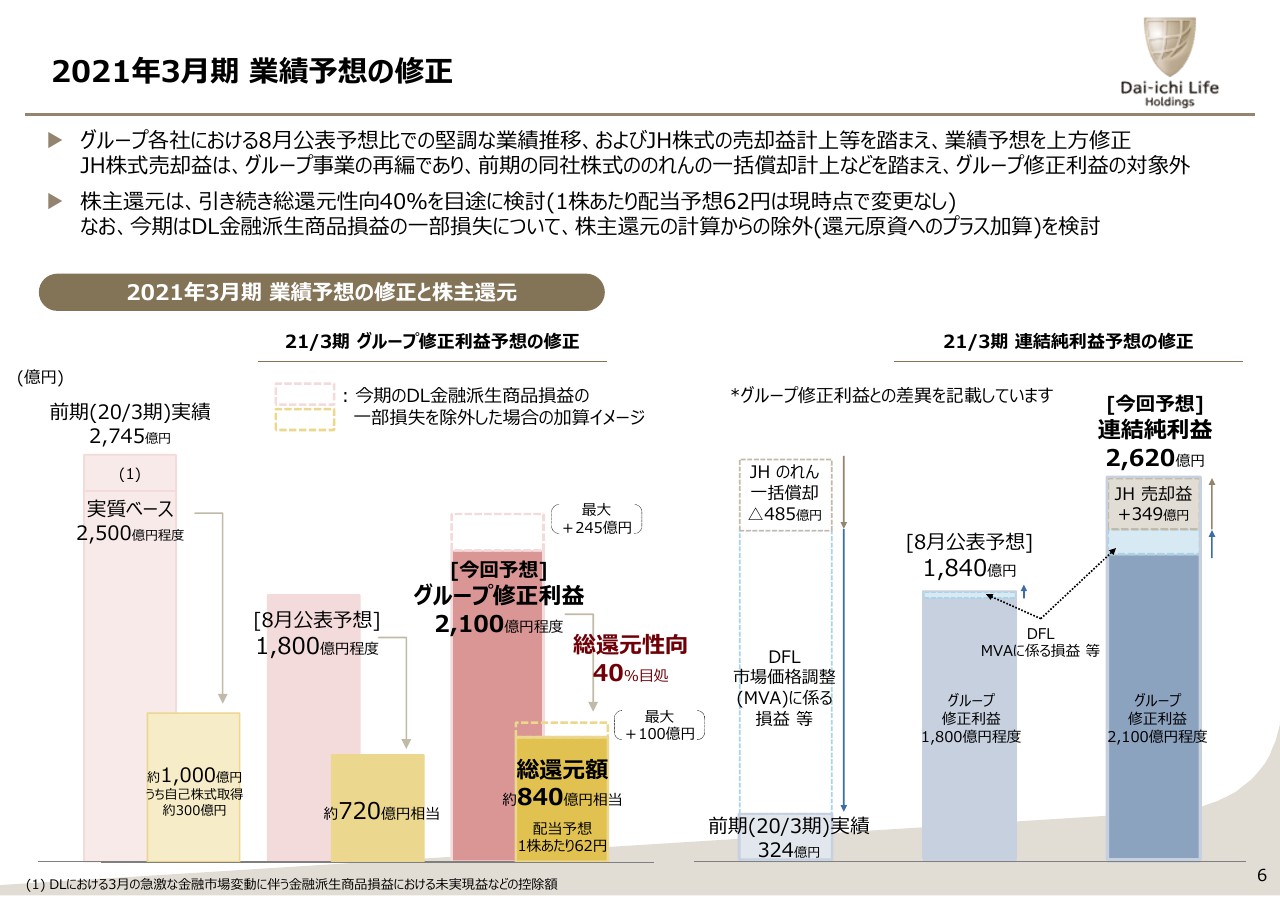

2021年3月期 業績予想の修正

次のページをご覧ください。最後に、業績予想の修正についてです。グループ各社における8月公表予想比での第3四半期までの堅調な業績推移、足元の見通し、そしてジャナス・ヘンダーソン株式の売却益計上等を踏まえ、業績予想の上方修正を行いました。グループ修正利益は2,100億円程度と、8月公表計画から約300億円増加、連結純利益は780億円増加の2,620億円となる見通しです。

なお、ジャナス・ヘンダーソン株式の売却益は、グループ事業の再編であり、前期末に同社株式ののれん一括償却を計上したことなども踏まえ、グループ修正利益の対象外とします。

また、今期の株主還元は、グループ修正利益に対し、引き続き総還元性向40パーセントを目途に検討していく予定ですが、第2四半期決算でもご説明したとおり、今期のDL金融派生商品損益の一部損失について、株主還元の計算から除外することを検討しています。

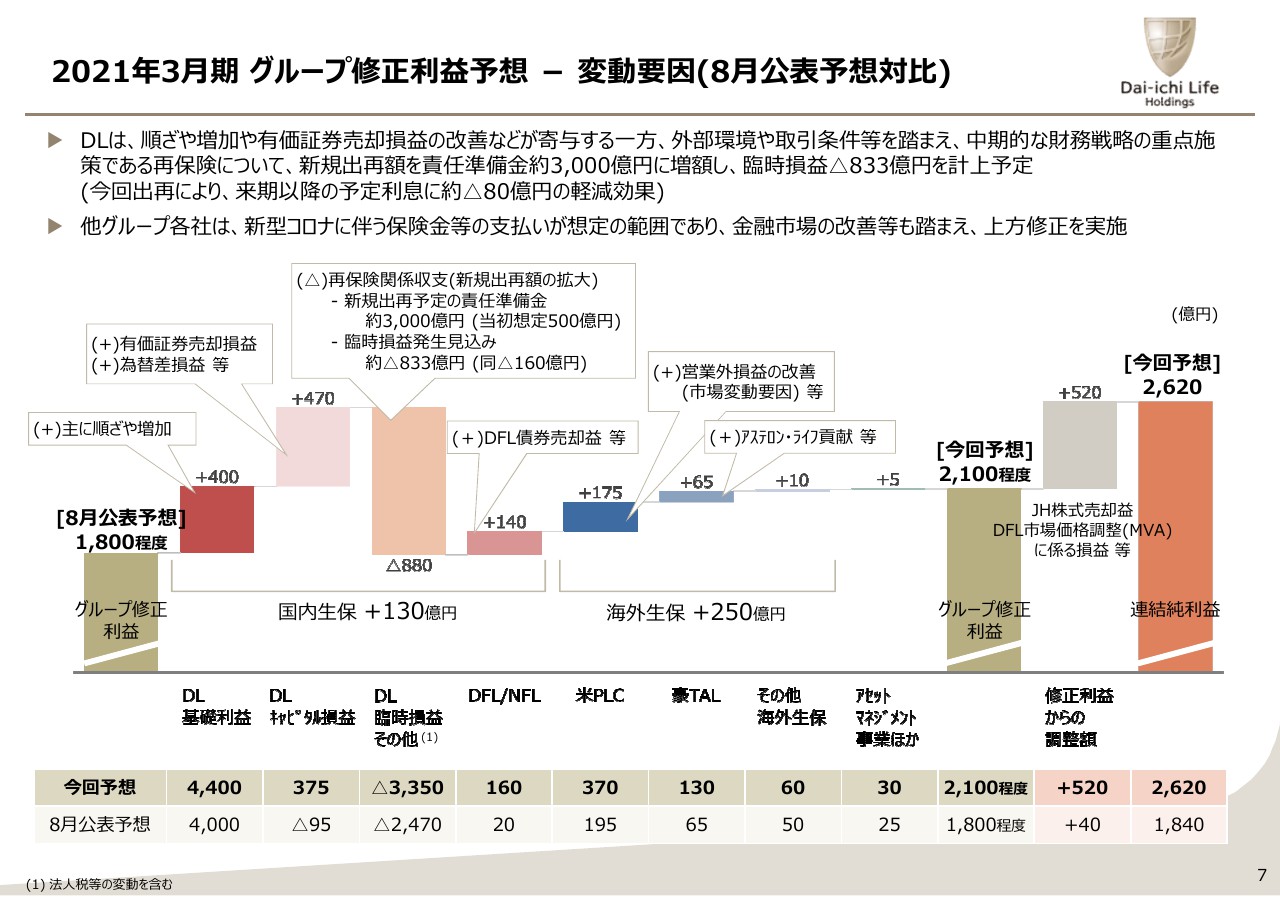

2021年3月期 グループ修正利益予想 - 変動要因(8月公表予想対比)

次のページをご覧ください。グループ修正利益予想の変動要因を示しており、国内生保・海外生保ともに増加を見込みます。第一生命では、次期中計における財務戦略の重点施策の1つである再保険の戦略的な活用について、外部環境や取引条件等を踏まえ、今期の新規出再額の増額を織り込んでいます。

8月公表計画では、責任準備金500億円の新規出再により160億円の臨時損失を見込んでいましたが、今回予想では、3,000億円の責任準備金の出再に対し約833億円の臨時損失を想定しています。

出再対象となる保険負債は、過去同様の高予定利率の終身保険を予定していまして、今回の出再により、来期の予定利息に約80億円の軽減効果が発生し、以降の保険契約において効果が継続していくこととなります。なお、EEVへの影響はほぼない見通しでありまして、ESRにおいては金利リスク量削減の加速につながるものとなります。私からの説明は以上となります。