2021年1月29日に行われた、株式会社トプコン2021年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社トプコン 取締役 上席執行役員 財務本部長 秋山治彦 氏

目次

秋山治彦氏:本日はご多忙のところご視聴いただきありがとうございます。

それでは、2021年3月期第3四半期の決算報告、および2021年3月期の通期見通しについてお話しします。

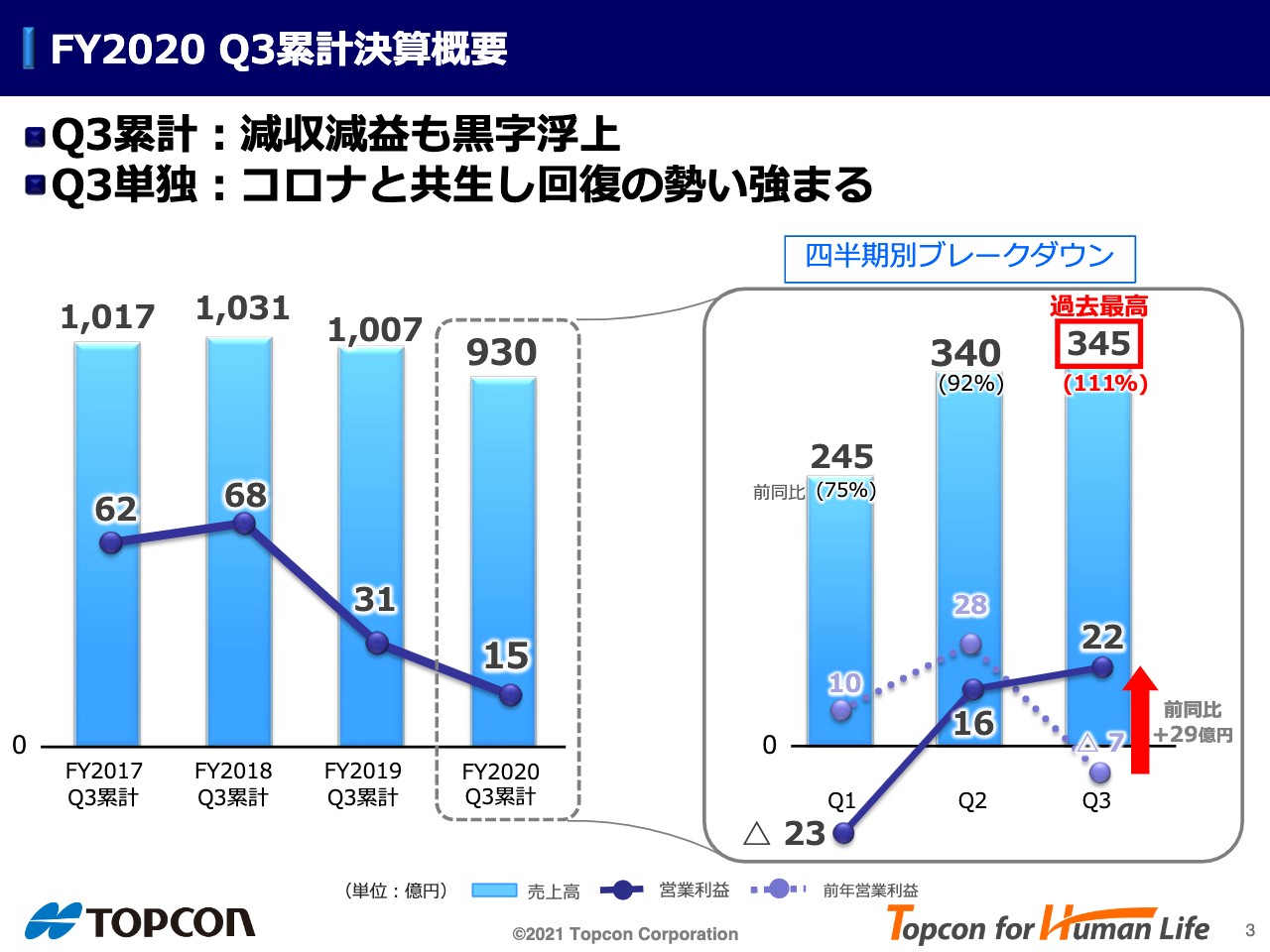

FY2020 Q3累計決算概要

まず、第3四半期決算の概要です。

左側のグラフは9ヶ月間累計期間の売上・営業利益の推移を示しています。新型コロナウイルスによる甚大な影響を受け、第2四半期累計では営業赤字でしたが、第3四半期累計は15億円の黒字を計上し、減収減益ながら黒字浮上となりました。

右側のグラフは四半期ごとのブレークダウンとなります。第1四半期は売上が前年同期比75%、営業利益が23億円の営業赤字と新型コロナウイルスの影響を大きく受けましたが、その後第2四半期は前年同期比92%の売上となり、さらに第3四半期で前年同期比111%の増収となりました。第3四半期単独としては過去最高の売上高となり、営業利益も前年同期のマイナス7億円から29億円の増益となる22億円の営業利益となりました。

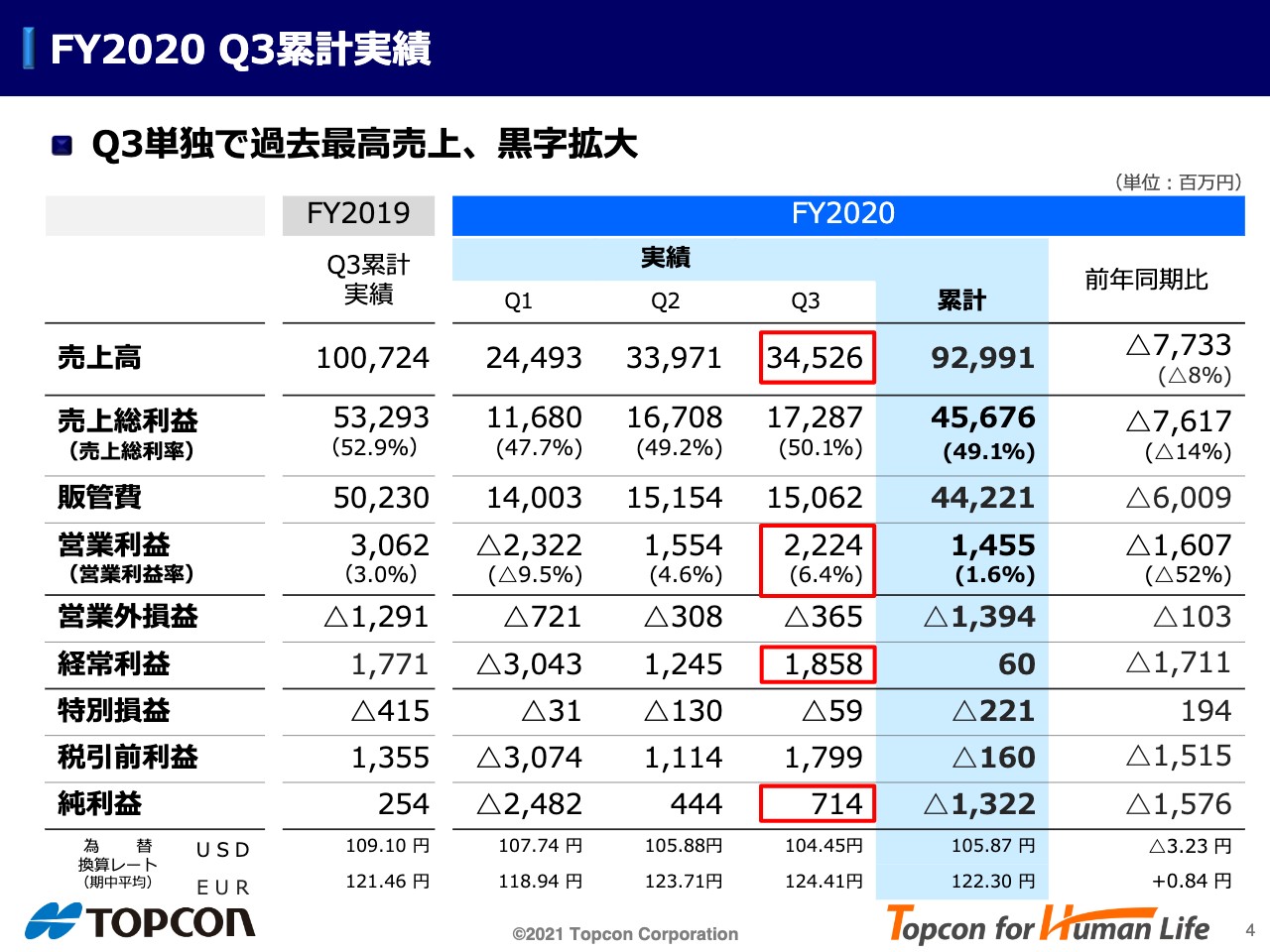

FY2020 Q3累計実績

ご説明したサマリーの詳細をP/Lにしたものがこちらの表です。第3四半期単独で売上、営業利益、当期純利益とも非常に良い結果となりました。

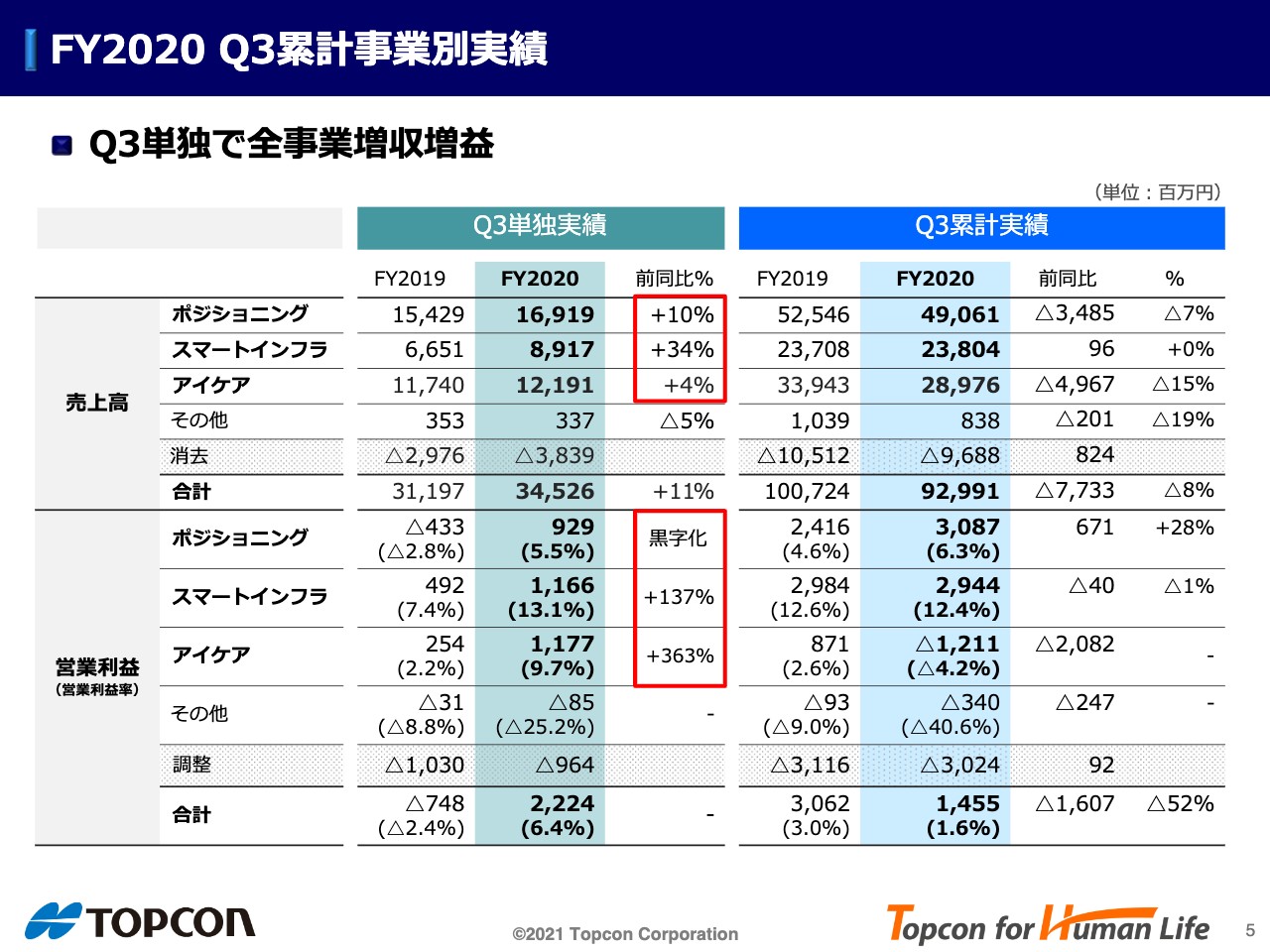

FY2020 Q3累計事業別実績

こちらはセグメント別の売上高と営業利益のブレークダウンです。

表の左側が第3四半期単独の実績、右側が9ヶ月間累計の実績となります。

後ほどセグメントごとに詳細をご説明しますが、第3四半期単独では、全事業で増収増益となりました。

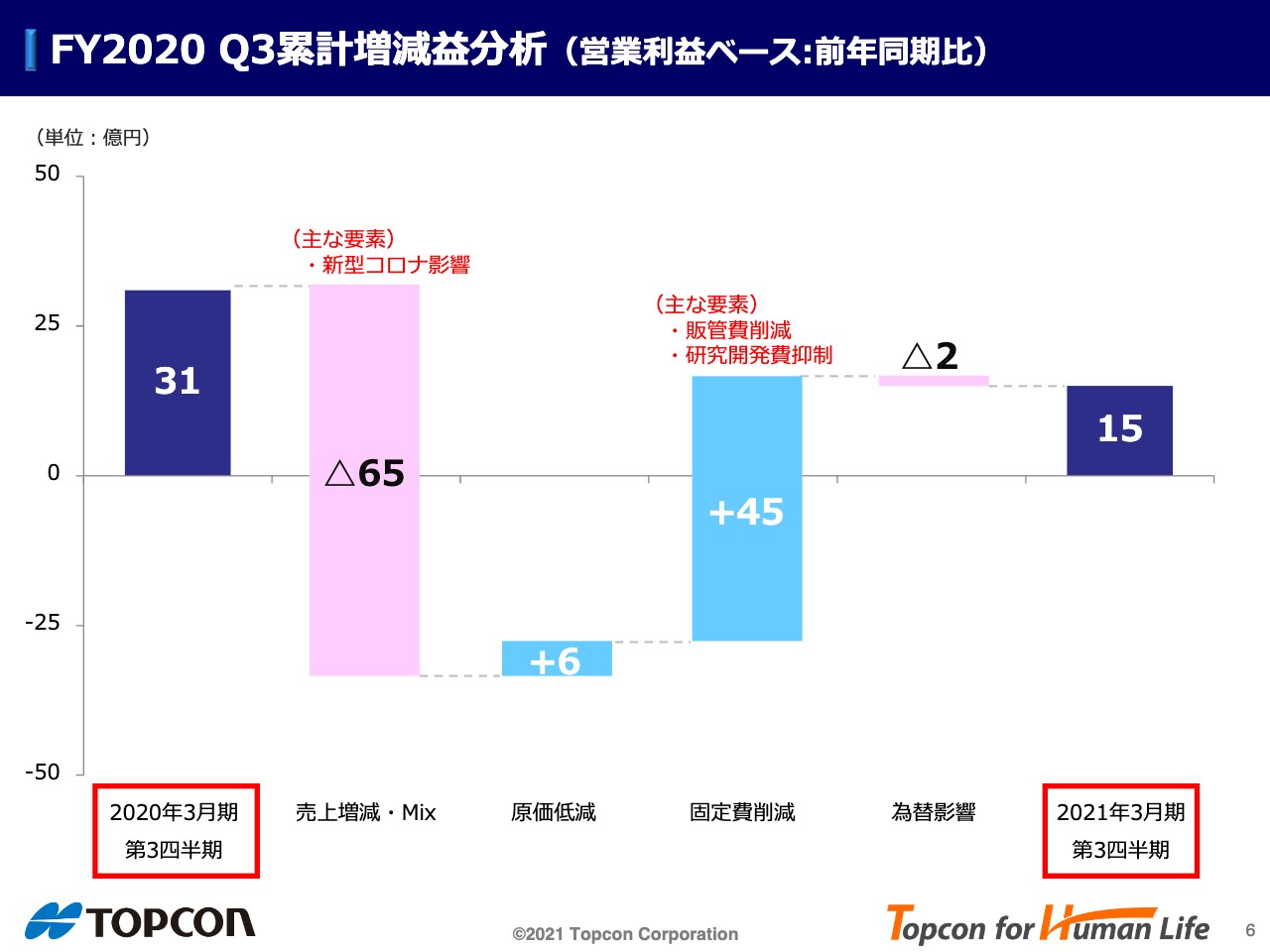

FY2020 Q3累計増減益分析(営業利益ベース:前年同期比)

次に営業利益ベースの増減益分析です。

前年同期の営業利益31億円に対し当年度は15億円という実績で、16億円の減益となりました。まず、売上増減・Mix要因で△65億円。これは第1四半期、第2四半期における新型コロナウイルスの影響に伴う売上減少が大きく影響しました。また、原価低減で+6億円、固定費削減で+45億円となりました。これは営業活動に関わる経費が大幅に減ったことによる販管費の減少や、研究開発費を取捨選択して抑制できたことが主な要因です。また、為替影響は△2億円でした。

I−2.事業別の状況

それでは事業別の状況を説明いたします。

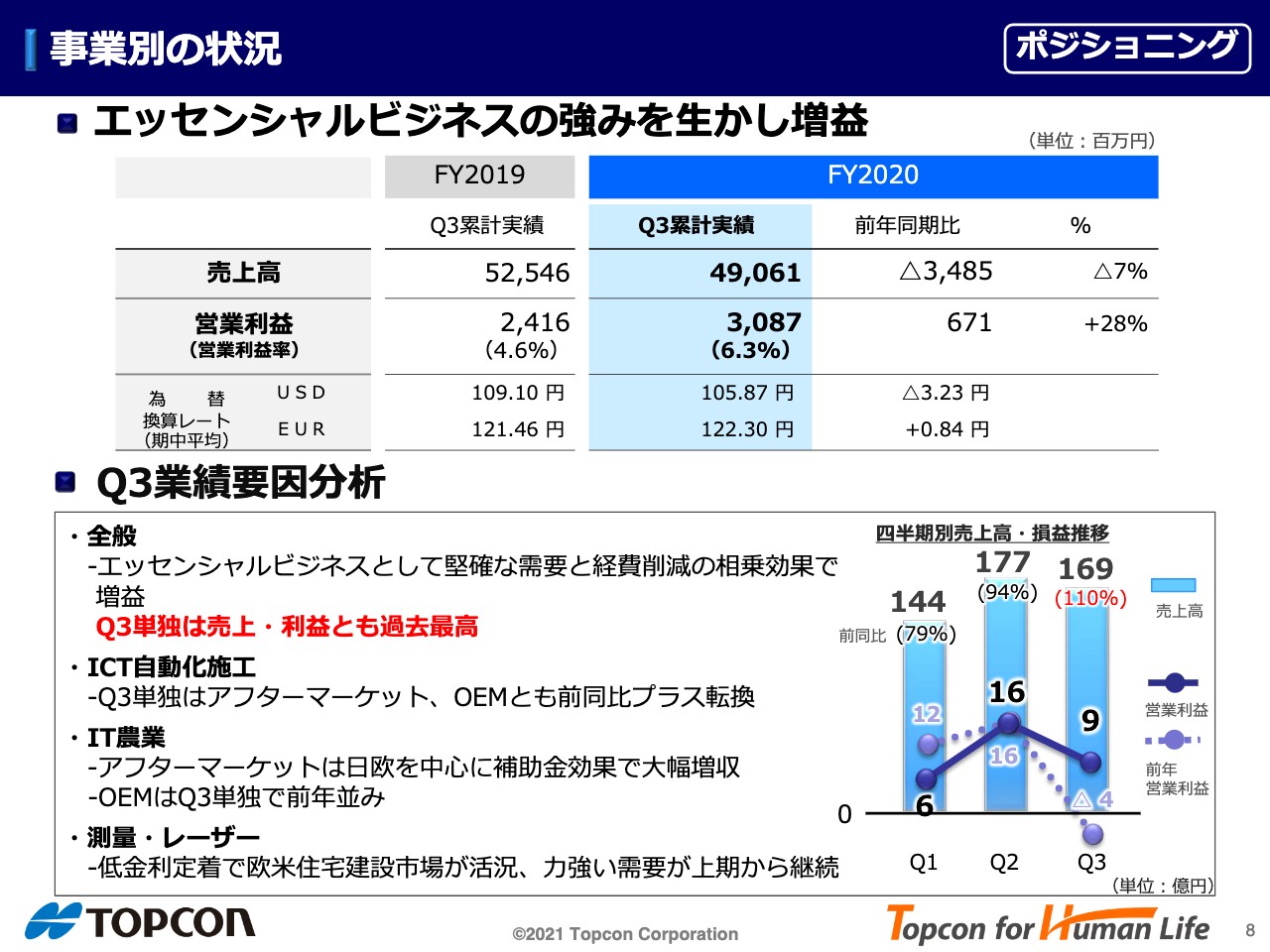

事業別の状況 【ポジショニング】

まずポジショニング事業です。第3四半期累計で売上高は前年同期比約35億円減、7%の減収、営業利益は前年同期比6億7,100万円増、28%の増益となりました。エッセンシャルビジネスとしての堅確な需要と経費削減の相乗効果により、減収幅は減少し増益を確保しました。第3四半期単独では売上・利益とも過去最高の数値になりました。

四半期別では、売上高は第1四半期で前年同期比79%、第2四半期で94%でしたが、第3四半期は前年同期比110%と増収に転じております。営業利益についても、第3四半期は前年同期マイナス4億円に対しプラス9億円と、経費削減効果が大きく寄与しました。

ICT自動化施工は第3四半期単独でアフターマーケット、OEMとも前年同期比プラスに転換。

IT農業はアフターマーケットで日本と欧州を中心に補助金効果で大幅増収、OEMも第3四半期単独で前年並みまで戻っています。

測量機・レーザー関係は、欧米の住宅建設市場が非常に活況で、上期から力強い需要が継続しています。

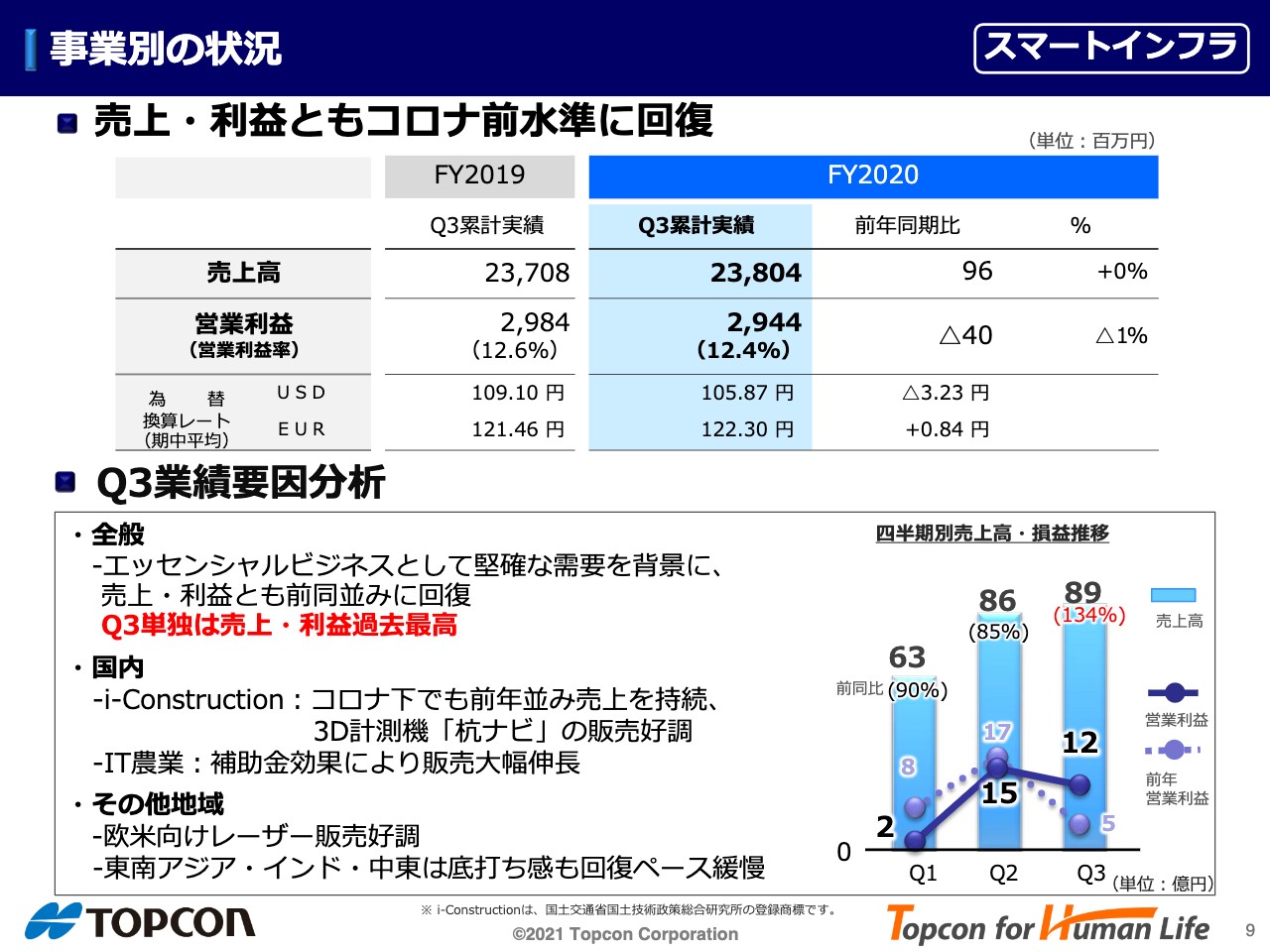

事業別の状況 【スマートインフラ】

次にスマートインフラ事業です。エッセンシャルビジネスとして堅確な需要を背景に、第3四半期累計で売上・利益ともに前年並みに回復しました。

四半期別では、売上高は第1四半期が前年同期比90%、第2四半期85%に対し、第3四半期は134%と大幅増収。また、営業利益は前年度の5億円から12億円に伸長し、第3四半期単独では、ポジショニング同様、過去最高の売上・営業利益を達成しました。

主力の国内市場では、コロナ禍のもとでもi-Constructionは前年並みの売上を継続しています。また、3D計測機「杭ナビ」の販売が好調です。国内IT農業については、補助金効果により販売が大幅に伸長しています。その他地域では、第3四半期に東南アジア・インド・中東でようやく 底打ち感が見えてきましたが、回復ペースはいまだ緩慢です。

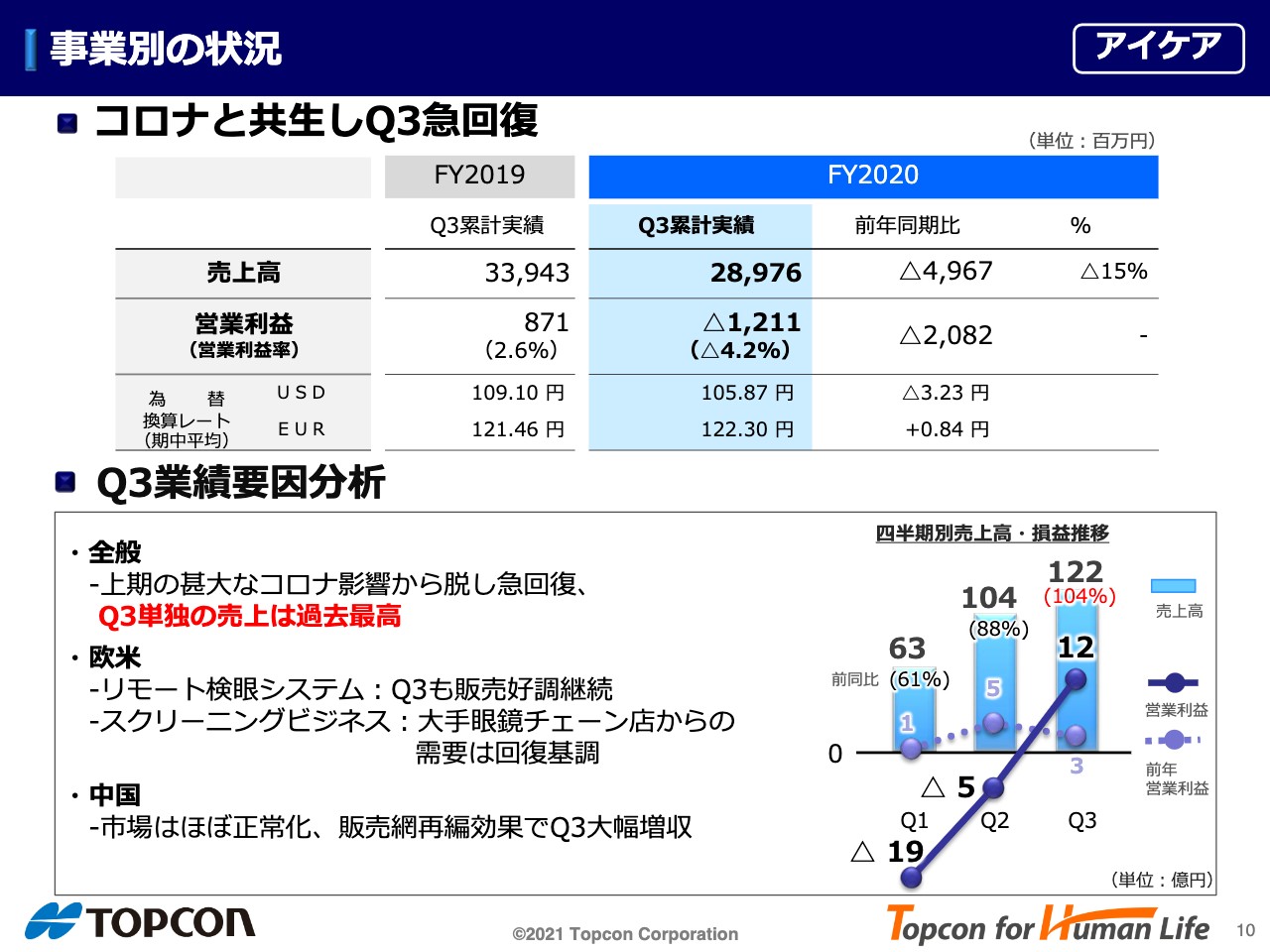

事業別の状況 【アイケア】

アイケア事業です。第3四半期累計では売上が前年同期比で15%の減収、営業利益は前年同期比21億円の減益という結果になりました。

しかし、第3四半期単独では、売上高は過去最高を記録し、上期の新型コロナウイルスによる甚大な影響から脱して急回復しています。

四半期別では、第1四半期は売上高が前年同期比61%、営業利益が19億円の赤字。第2四半期はそこから改善し、売上高は前年同期比88%、営業利益はまだ赤字でした。それに対し、第3四半期は売上高が104%で前年同期を上回り、営業利益も前年同期の3億円から12億円と大幅な増益でした。

主戦場の欧米で、コロナ禍のソーシャルディスタンスニーズに適合したリモート検眼システムの販売が好調です。スクリーニングビジネスでは、主に欧米の大手眼鏡チェーンからの需要が回復基調になっています。また、中国市場はほぼ正常化しており、販売網再編効果により第3四半期は大幅増収となりました。

II.2021年3月期 通期見通し

ここからは通期の見通しについてご説明します。

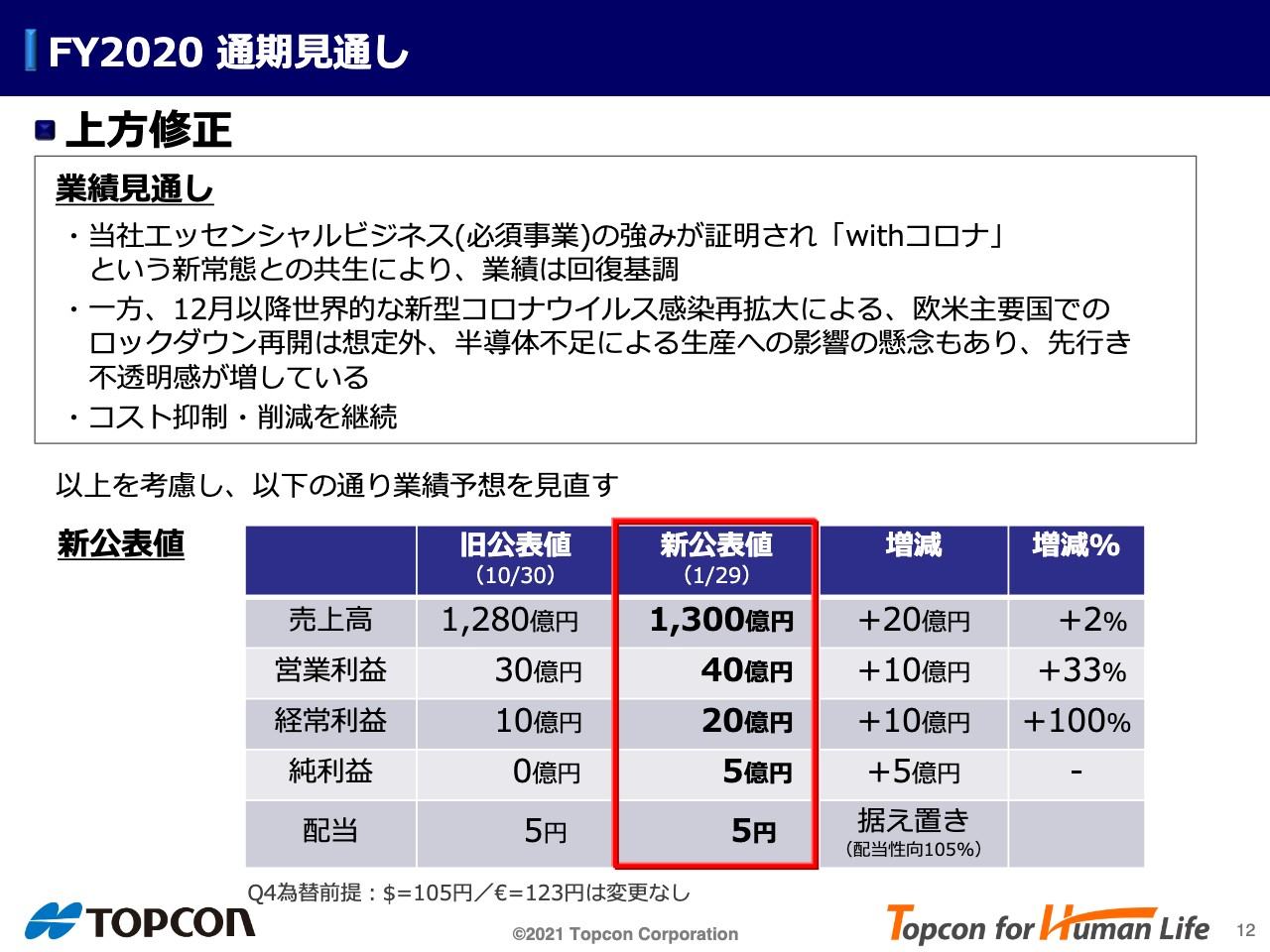

FY2020 通期見通し①

当社のエッセンシャルビジネスの強みが証明され、「withコロナ」という新常態との共生により、ご説明した通り業績は回復基調にあります。ただ一方で、12月以降は新型コロナウイルス感染症の世界的な再拡大により、欧米主要国でロックダウンが再開しています。第3四半期までは影響は限定的でしたが、今後更なる行動規制による業績への悪影響が懸念されます。また、世界的な半導体不足による生産への影響が出る心配もあり、先行き不透明感が増している状況です。コスト抑制・経費削減は継続していきますが、これら要素を鑑み、業績見通しを見直しました。

売上高は前回値1,280億円に対し20億円プラスの1,300億円、営業利益は前回値30億円に対し10億円プラスの40億円、当期利益は、前回値「0」に対し5億円とします。

配当は前回公表値5円を据え置きます。配当性向は100%を超えており、当年度はこの配当を維持する予定です。

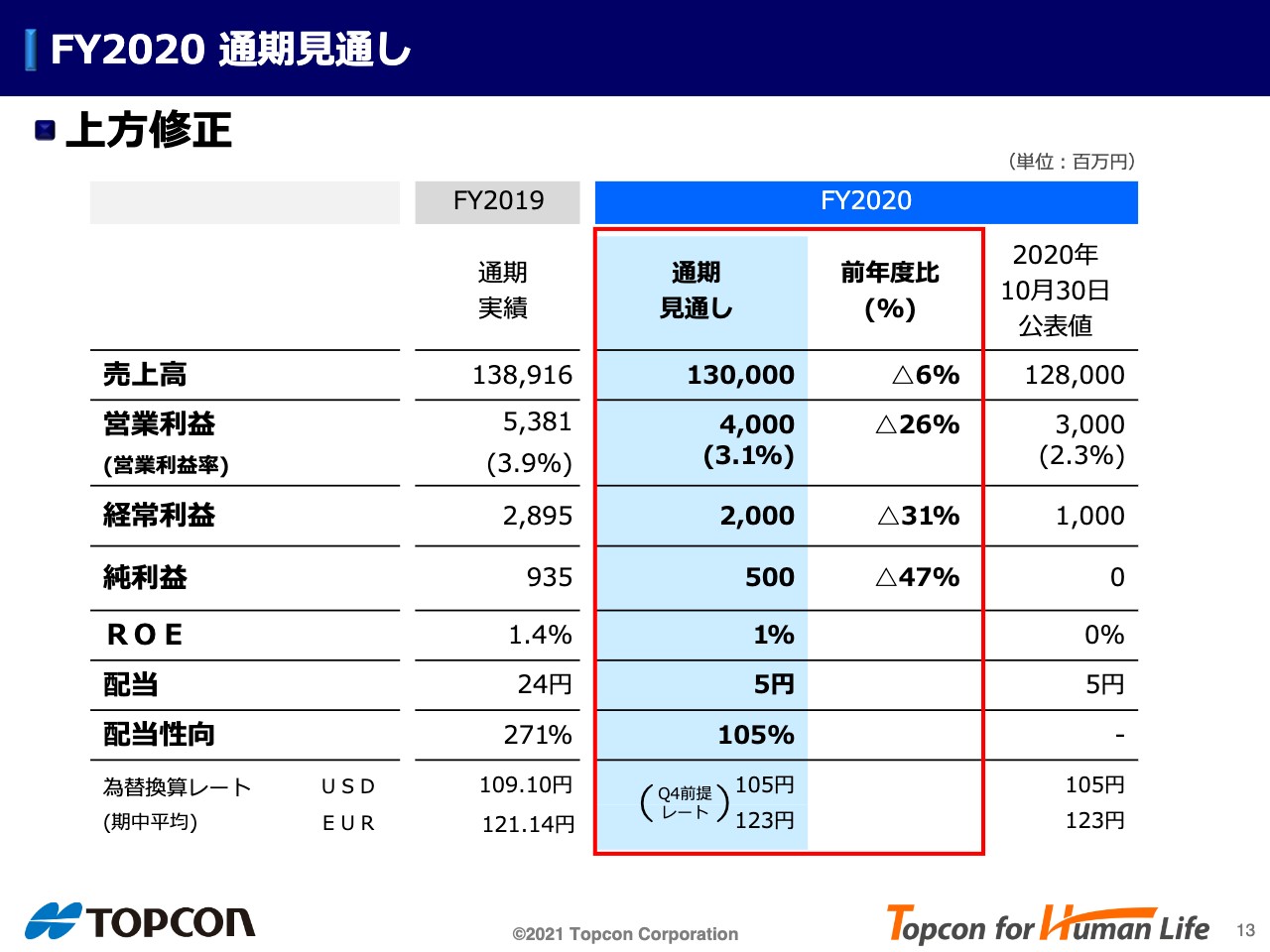

FY2020 通期見通し②

こちらが通期見通しの詳細計数です。

III.トピック

トピックについて、事業部ごとにご説明します。

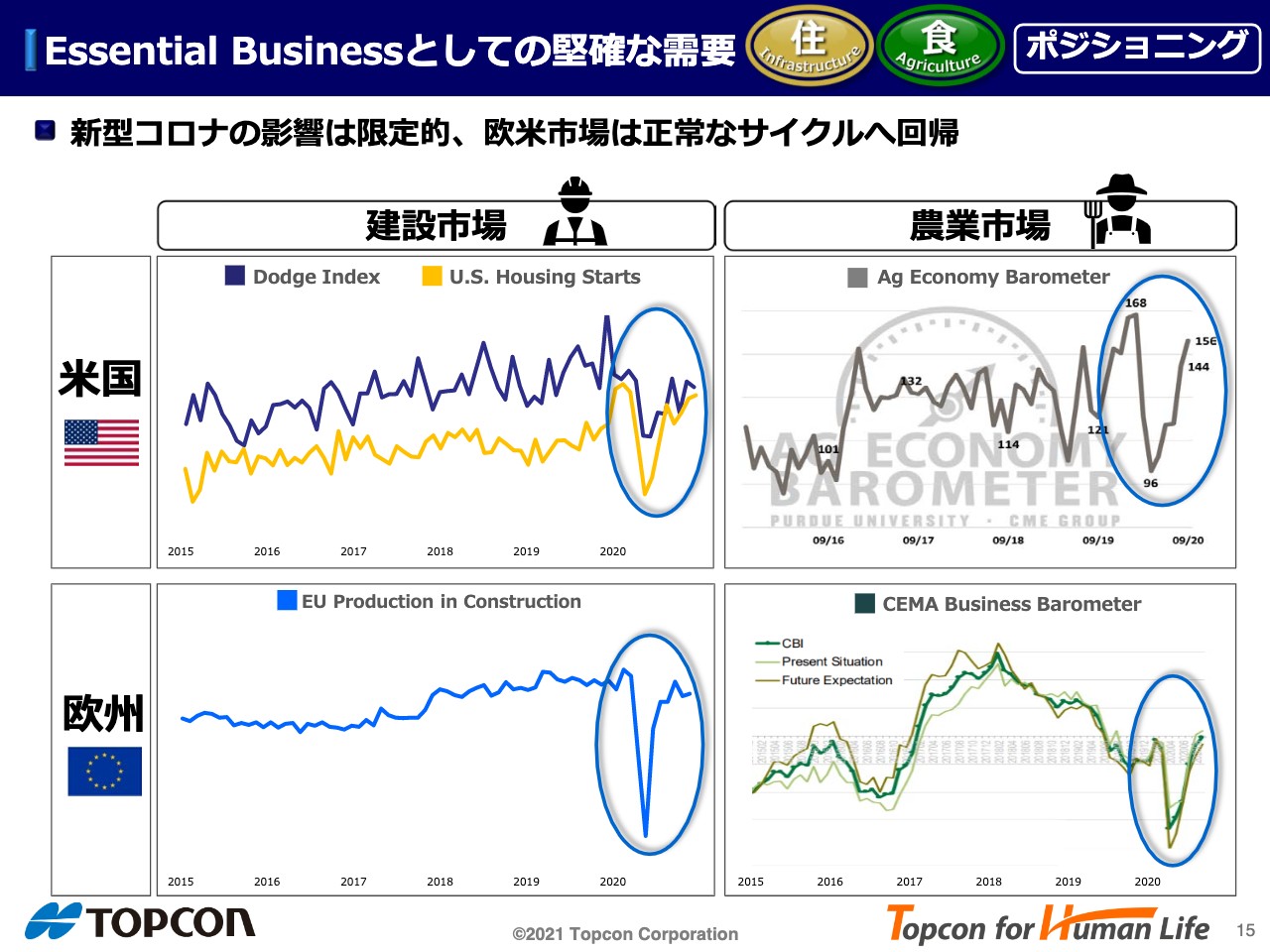

Essential Businessとしての堅確な需要

まずはポジショニング事業です。

こちらは、米国と欧州における建設、農業分野の指標となりますが、すべてのグラフに共通して、新型コロナウイルスの影響で大幅に低下した4月、5月以降急回復に転じ、直近ではほぼ正常なサイクルに戻っています。この他、米国の住宅関係の指標にも同じような傾向が出ています。

ポジショニング事業については、エッセンシャルビジネスとしての堅確な需要があるため新型コロナウイルスの影響は限定的であり、欧米市場はいち早く正常なサイクルへ回帰していると言えます。

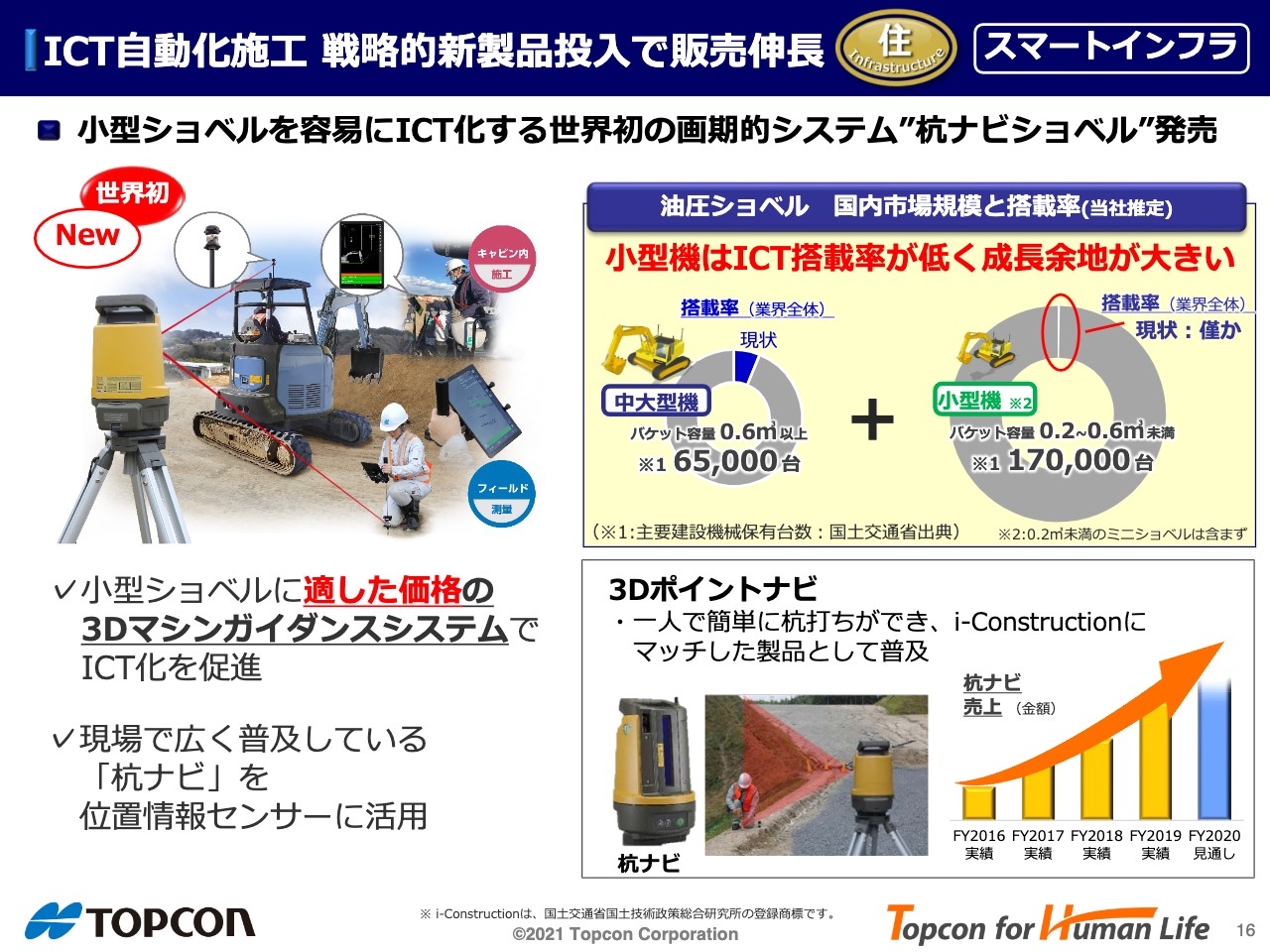

ICT自動化施工 戦略的新製品投入で販売伸長

次にスマートインフラ事業のトピックは、ICT自動化施工の戦略的新製品の発売です。

小型ショベルを容易にICT化する、世界初の画期的な3Dマシンガイダンスシステム「杭ナビショベル」を発売しました。右側のパイチャートは、日本国内の油圧ショベルの市場規模を表しています。これまでICT搭載対象は中大型機が主力でしたが、業界全体での搭載率はまだ低く、普及率は数%程度と推測しています。

一方、今回発売した新製品は主に小型機市場をターゲットにしており、市場規模は中大型機の3倍弱の17万台です。国の後押しもあり、今後小規模工事へのICT導入が進み、小型IT建機の需要が高まることが予想されます。現時点で小型機のICT搭載率はほぼゼロに近い状態ですので、成長余地が非常に大きいと考えています。このシステムは、現場で広く普及している3D計測機「杭ナビ」をセンサーに活用します。

「杭ナビ」(右下写真の製品)は、以前も紹介したことがありますが、1人で簡単に杭打ち作業ができ、i-Constructionにマッチした製品として普及、グラフが示すとおり販売が年々伸長し日本市場に普及しています。この「杭ナビ」をセンサーに使うことで、小型ショベルに適した価格でICT化を実現できます。

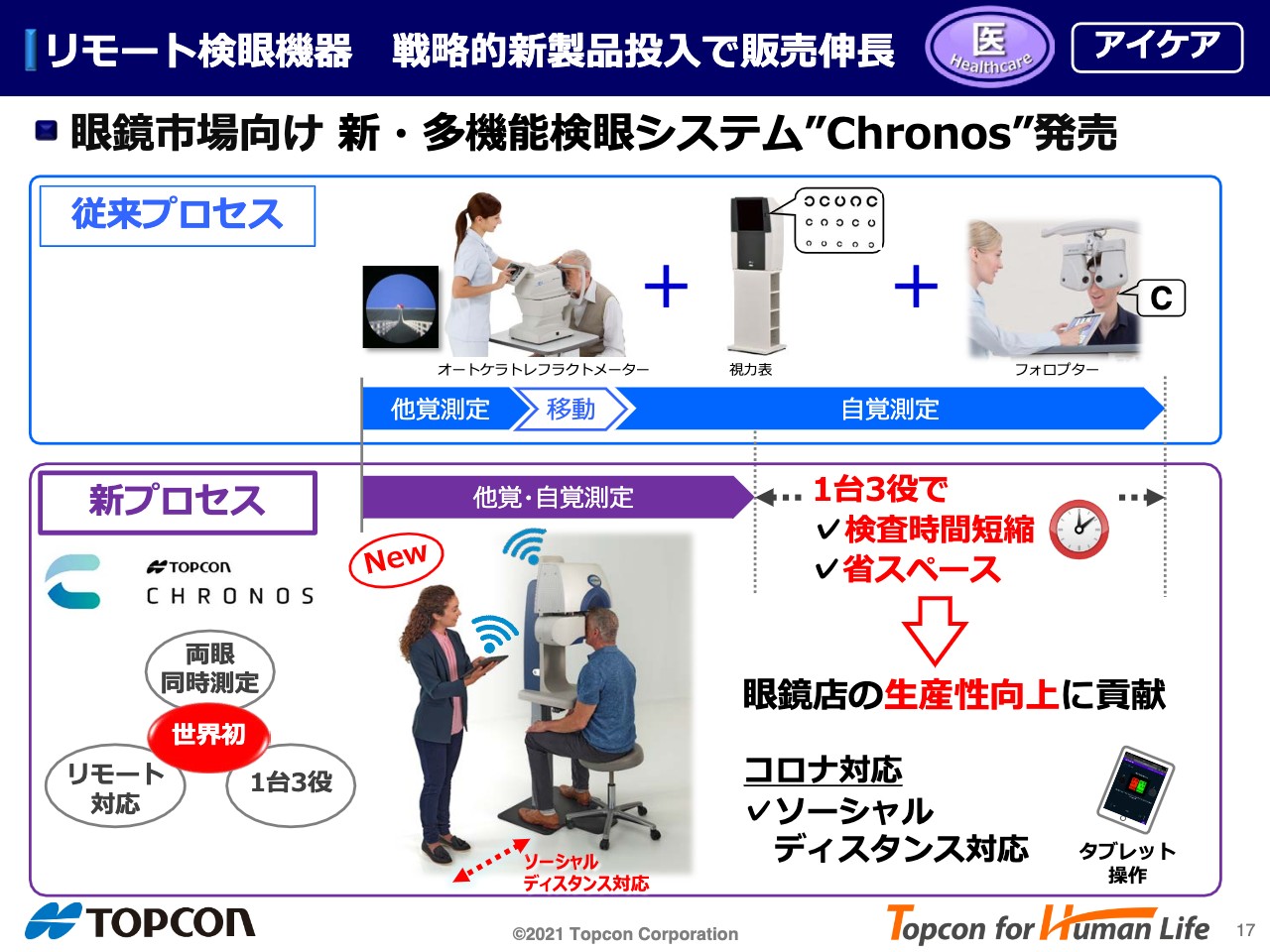

リモート検眼機器 戦略的新製品投入で販売伸長

最後にアイケア事業です。眼鏡市場向け新・多機能検眼システム「Chronos」を発売しました。

上の図はメガネを作る際の従来のプロセスを示しています。眼鏡店では、まずご覧のような機械で視力等を検査し、その後、検眼システムを使って細かい検査をするというプロセスになっています。

今回発売するChronosは、上の3つの製品の機能を1台に集約し省スペースを実現した画期的商品です。さらに、従来は片眼ずつ測定していましたが、Chronosは両眼同時測定ができますので、検査時間も短縮できます。眼鏡店の生産性向上に貢献できる画期的商品として、今後の販売に期待しています。加えて、タブレットでのリモート操作も可能ですので、ソーシャルディスタンスにも対応しています。本製品はすでに第3四半期に発売済みで、第4四半期以降販売を本格化させていきたいと考えています。

IV.まとめ

最後に、まとめです。

まとめ

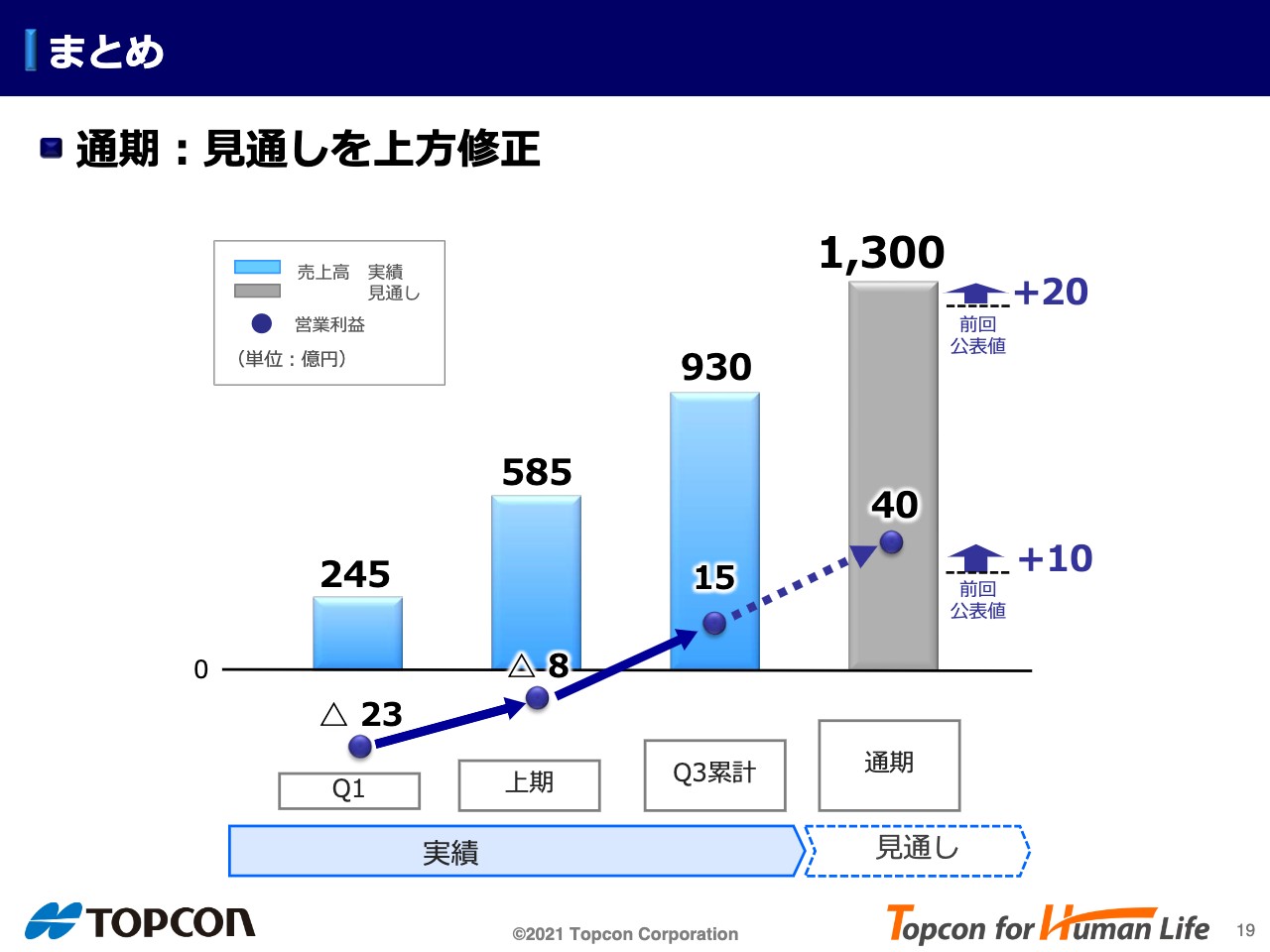

今回、通期見通しを上方修正しました。このグラフは四半期ごとの推移ですが、第3四半期累計で売上高930億円、営業利益15億円まで積み上げることができましたので、通期見通しとして、売上高を20億円、営業利益を10億円上方修正し、通期で売上高1,300億円、営業利益40億円とします。

以上、第3四半期の決算報告と通期見通しでした。ご清聴ありがとうございました。

質疑応答(要旨)①:全社共通事項

Q.業績見通し : 第4四半期は若干の減収、利益も第3四半期ほど改善しない数字。経費の戻りをある程度見込んでいるのは理解できるが、トップラインはもう少し伸びてよいのでは?

A.今回の業績見通しの背景として、特に欧米主要国でロックダウンが継続している状況から、新型コロナウイルス感染拡大の勢いが止まらないというネガティブケースを考慮している。前年度第4四半期はアイケアビジネスで大きな影響を受け、同様なケースが起きないことを祈っているが、そのようなリスクも鑑み今回の売上数値を置いている。

Q.業績見通し : 上方修正した営業利益10億円の内訳を増減益分析の構成要素で教えてほしい。

A.固定費削減が従来の計画を7億円超過しており、残り3億円分を売上増減・Mixの増加と見込んでいる。

Q.固定費削減 : 働き方の変化で出張費用など大幅に削減されていると思うが、新型コロナによって御社のビジネススタイルが変わり、収益構造に大きな変化があれば教えてほしい。

A. 活動費の削減が大きく、出張費や展示会、広告等のマーケティング費用も大きく削減できた。来年度の見通しについては、今回の経験を通して、従来のように出張しなくてもある程度のビジネスが遂行可能とわかったので、今年度の経費水準を維持できるとは思っていないが、ある程度削減していけると考える。

Q. 固定費削減 : 固定費削減45億円の内、新型コロナ影響で本来使う必要のあった金額とそれ以外の要素で切り分けるとどのようなイメージになるか?効率改善に結びついた削減要素は来期以降も継続性を期待して良いか?

A.切り分けた数字はないが、45億円のうち「使いたくても使えなかった」「出張に行きたくても行けなかった」「展示会がなくなってしまった」といった経費は半分以上と思われる。これ以外に、このような状況下のため元々使う予定だった経費を会社全体で圧縮している。

Q.半導体不足 : 半導体不足はどの程度インパクトがあるか?

A.当社のほぼすべての製品に半導体、マイコン関係を使用しているが、現状は一部の測量機で不足が出ている状況。今年度に限っては大きな影響は出ないよう最大限手を尽くしている。今後半導体の需給関係が一層悪化してくると、更なるリスクが顕在化してくる可能性もある。

質疑応答(要旨)②:ポジショニング・カンパニー/スマートインフラ事業

Q.OEM : 第3四半期はOEMが戻ってきたが、背景や今後の見通しについて教えてほしい。

A.2019年度の下期にOEMが低下したが、今期は元の水準に近いところまで戻ってきた。OEM先の市中在庫や生産計画等があるので今後の予測は難しいが、アフターマーケットの需要は落ちていないため、OEMの需要が前年のように大幅に下落するとは考えていない。

Q.建機・農機需要動向 : 補助金効果や市況回復といったモメンタムは来期も続くと見ているか?通期見通しのリスク要因の中で、建機・農機需要に関するリスクも見ているのか?

A.来期の見通しについては言及できないが、足元、ICT自動化施工はアフターマーケット、OEMとも前年同期比でプラスに転じ、コンストラクション関連の指標も改善しており、この傾向は継続すると考える。IT農業は補助金効果が大きいと考える。ただ、補助金効果で今まで自動化を躊躇していた農家が自動化に踏み切り、生産性向上が市場にしっかりと認知されてくれば、補助金による後押しが少なくなったとしても大きく落ちることはないと考える。

Q.IT農業補助金 : ポジショニングとスマートインフラ両方のセグメントで、IT農業における補助金のお話があったが、このインパクトについて、期間や定量的なイメージを教えてほしい。

A.国内の補助金に関しては、オートステアリンングシステムの導入に対して、経営継続補助金という農林水産省の補助金制度が適用されている。第1段階の補助金受付はすでに終わっており、今はその納品の段階。従い第3四半期に出た補助金効果は一段落するが、経営継続補助金増額の可能性もあり、引き続き期待が持てる。海外では、欧州各国でIT農業に対しさまざまな補助金が適用されている。特に第3四半期は補助金による増収効果がイタリアで最も大きかった。

質疑応答(要旨)③:アイケア事業

Q.眼鏡市場 : HOYAが「ヨーロッパの眼鏡市場が12月下旬くらいから非常に悪くなっている」と言っていた。御社もそのような認識があるか?

A.欧州の眼鏡店の一部ではそのような話も聞いているが、第3四半期に当社のビジネスへの影響はそれほど出ていない。ただ、お客さまが眼鏡店に行くことを控え、需要が減る影響が今後間接的に出てくる可能性もある。それについては、新型コロナウイルス感染拡大のリスクとして織り込んで今回の業績見通しを算定している。

Q. 業績見通し : ここ数年、先行投資的な費用が増え、収益が出にくくなっていたのが、第3四半期単独で営業利益率が10%に戻っている。2021年度はこの第3四半期単独の数字がある程度ベースになるか、それとも累計で見たほうがよいか?

A.第3四半期の3ヶ月だけで見ると、特殊要因等も含まれているので、今後この利益水準が続くとは考えにくい。来年度に向けて新型コロナウイルスが収束していくと、営業活動費用等も出てくる。但し、従来かけていた先行投資はある程度一巡し落ち着いているので、今後は先行投資が大幅に出ることはない。

Q.在庫状況 : 上期は在庫消化のため生産調整したと聞いていたが、足元の生産と在庫の状況を教えてほしい。

A.第1四半期、第2四半期で生産調整を実施した結果、ある程度落ち着き、第3四半期では生産調整を行っていない。全社で在庫が減っているが、アイケアも在庫は減る傾向。

Q.収益構造 : 第3四半期は売上回復に対し利益の出方が大きいように見えるが、これは一般経費や固定費の削減が大きかったためか? 収益構造的に何か変化があるのか?

A.構造的に特に何かが変わったということではない。第1四半期、第2四半期は眼鏡店や眼科に行きたくても行けない人がかなりいたと思われるが、新型コロナウイルスが一段落した後にその需要が戻ってきた。それに伴い、当社の売上も上期低迷からの需要反動増が第3四半期大幅伸長要因の1つだと思う。また、中国市場の正常化により、第3四半期に前年同期比で約30%販売伸長した点も大きい。全セグメントに共通しているが、販管費削減も利益貢献の要因となっている。

Q.引き合い・受注状況 : 御社が新型コロナ影響が出る前から取り組んできた、中国の販売網再編、製品開発や大手眼鏡チェーン向けビジネスがこのタイミングで形になりつつあるという印象を持っている。欧州で先行発売されたChronosの引き合い状況、大手眼鏡チェーン店向けスクリーニングビジネスの足元の状況について教えてほしい。

A.第2四半期から第3四半期にかけて、眼鏡店向けスクリーニングビジネスも戻ってきている。チェーン店名を開示することはできないが、引き合いも増加しMaestroの大型受注が決まった案件も出ている。また、Chronosは先行販売した欧州で既に受注を受けているが、その後米国や日本でも発売を開始しており、第4四半期から来年度にかけて、大きな期待を寄せている。

※質疑応答部分は、企業提供の要旨になります。