本記事の3つのポイント

-

EVなど電動車両の市場拡大を前に、車載用LiBの投資が活発化。大手や新興企業が大型プロジェクトを進行中

EVなど電動車両の市場拡大を前に、車載用LiBの投資が活発化。大手や新興企業が大型プロジェクトを進行中 -

現状、新工場建設や既存設備増強など世界中で約20件のプロジェクトが進められているが、その半分が欧州

現状、新工場建設や既存設備増強など世界中で約20件のプロジェクトが進められているが、その半分が欧州 -

LiBよりエネルギー密度や出力密度に優れた全固体電池もLiBメーカーやEVメーカーのロードマップに登場し始めている

LiBよりエネルギー密度や出力密度に優れた全固体電池もLiBメーカーやEVメーカーのロードマップに登場し始めている

2016年11月の「パリ協定」の正式発効、それに欧州各国、米国、日本を含めて50年までに温室効果ガス排出をネットゼロとする野心的な取り組みを背景に、電気自動車(EV)やプラグインハイブリッド車(PHV)といった電動車の需要が本格化している。

そうしたなか、EV3種の神器の1つである車載用リチウムイオン電池(LiB)への投資が活発化している。LiBメーカー大手や新興LiBメーカーらが強気な設備投資プロジェクトを進めており、25年におけるLiB生産能力を現在の4倍以上に押し上げる予測だ。車載用LiBの動向をまとめた。

パナソニック、トップ陥落か

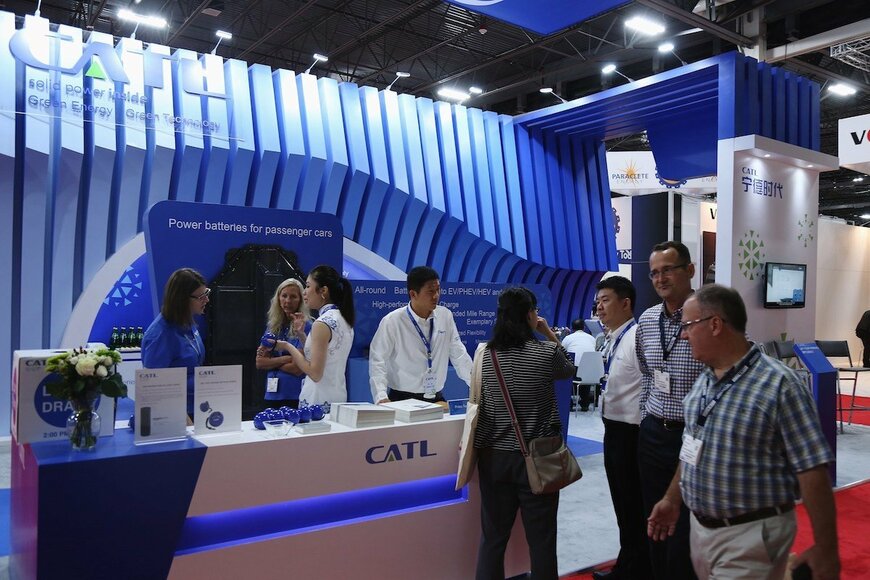

車載用LiB市場はパナソニック、CATL、LG化学が3強の様相を呈している。ブルームバーグによると、19年における乗用EVの出荷量ベースのメーカーシェアはパナソニックが26%でトップ、CATLが23%で2位、LG化学が12%で3位となり、これら3社で市場の61%を占める。以下、BYD(9%)、サムスンSDI(8%)、エンビジョンAESCジャパン(4%)と続く。

一方で、20年はトップ3の順位が入れ替わったもよう。SNE Researchの調査によると、同年1~11月のメーカーシェアはCATL24%、LG化学23%、パナソニック19%。パナソニックがトップの座から陥落したかたちとなる。

パナソニックの順位が下がった理由の1つが、同社の大口顧客だったテスラがCATLとLG化学の顧客にもなったためと考えられる。また、パナソニックの主な納入先がテスラ中心であるのに対し、CATLとLG化学は数多くの顧客ベースを抱える。具体的には、CATLが数々の中国自動車メーカー(SAIC、BAIC、Yutong、Geelyなど多数)、BMW、フォルクスワーゲン、ボルボ、ボッシュ、ホンダ、トヨタ自動車、日産自動車など、LG化学が現代起亜、ルノー、フォルクスワーゲン、GM、フォード、アウディなどだ。

欧州市場に投資が集中

今後、車載用LiB市場はさらに拡大し、メーカーの競争は激化することが予測される。これまではLiBメーカー大手を中心に、ギガファクトリー(大規模工場)建設に大々的な設備投資が行われてきた。一方で、19年下期からは新規参入組も加わり、次々とギガファクトリーの建設プロジェクトを立ち上げている。

ブルームバーグによると、20年におけるLiB生産能力は432GWh。地域別では中国77%、米国10%、韓国6%、欧州4%と続く。これに対して、25年は1769GWhと20年比4倍以上に拡大すると予測。内訳は中国63%、欧州15%、米国9%、タイ3%だ。

この拡大の背景には、言うまでもなく車載用LiBへの旺盛な設備投資計画があるが、とりわけ欧州市場への投資が顕著だ。現状、新工場建設や既存設備増強など世界中で約20件のプロジェクトが進められているが、その半分が欧州だ。

新興LiBメーカーが続々と参加

表に欧州内における主なギガファクトリー一覧を示す。LG化学、サムスンSDI、SKイノベーションの韓国大手3社の工場がすでに稼働中だが、21年からLiBファンドリー(受託生産)を展開するノースボルト、22年からCATL、ファラシス・エナジー、エスボルトなどの工場がそれぞれ稼働を開始する予定だ。

続いて、23年以降はオートモーティブ・セルズ・カンパニー(ACC)、ブリティッシュボルト、フレイ、ベルコール、エンビジョンAESCジャパン、それにノースボルトとフォルクスワーゲンの合弁事業(Northvolt Zwei)が加わる。

上述のうちエスボルト、ACC、ブリティッシュボルト、フレイ、ベルコールらは新規参入組だ。

エスボルトは18年に長城汽車(グレート・ウォール・モーター)から独立するかたちで設立。20年から中国・常州市の工場(年産20GWh)を稼働させているが、将来的には欧米など世界5カ所で同100GWhの生産体制を整える計画だ。これにより一気にトップの仲間入りを果たしたい考えだ。

ブリティッシュボルトは19年12月に設立。20年12月に同30GWhに対応するギガファクトリーの建設候補地を、イングランド北東部のノーサンバーランド州ブライスに決めたばかりだ。今夏に着工し、23年末までに稼働を開始する。

ベルコールは南欧地域に同16GWhのギガファクトリーを建設する考えで、現在、敷地面積200ha以上の建設候補地を選定中だ。生産能力は同16GWhで、23年からの稼働を目指す。将来的には同50GWh規模にまで拡大していくことも視野に入っている。

大手3社らも大幅増強

無論、CATL、LG化学、パナソニックら大手3社らも大幅な生産体制の増強を図っている。

CATLはドイツ・チューリンゲン州、中国の寧徳、溧陽、宜賓、西寧などにギガファクトリーを持つが、20年から寧徳で同16GWh分、溧陽で同24GWh分を増強する計画を進めている。加えて、宜賓に同12GWh、寧徳に同45GWhの新工場をそれぞれ建設する。これらは21~23年に稼働を開始する計画だ。これにより、トータル生産能力は現在の45~55GWhに対し、23年には同142~152GWhと4倍近く拡大する計算となる。

LG化学はポーランド・ヴロツワフ、韓国・清州梧昌、米ミシガン州、中国・南京などにギガファクトリーを保有。うち、ヴロツワフ工場は同社最大規模の拠点で、22年には同65GWhに達する計画だ。また現在、南京工場を増強・拡張しており、今後テスラやBMW向けに供給していく。

パナソニックは、テスラとの共同出資による「ギガファクトリー1」(米ネバダ州)を保有。生産ラインを新設中で、生産能力を従来の35GWhから今年6月ごろには38~39GWhに引き上げる計画だ。

全固体電池、EV車両に搭載開始

車載用LiBへの投資が活発化するなか、LiBよりエネルギー密度や出力密度に優れた全固体電池もLiBメーカーやEVメーカーのロードマップに登場し始めている。

製品化が最も早いと言われるのが中国版テスラと呼ばれるEVメーカーNIOのEVだ。同社はこのほど新型セダンEV「ET7」を発表したが、うち22年に発売する容量150kWhモデルに全固体電池を搭載する。同社によると、この全固体電池は高サイクル回数により長寿命に対応し、かつコストが低いという。また、15分で80%の充電が可能。航続距離は1000km以上(NEDCサイクル)としている。

ただし、全固体電池の技術的な詳細は明らかにしておらず、固体電解質は硫化物系なのか、あるいは酸化物系やポリマー系なのか不明だ。電極に電解液を浸み込ませた半固体電池の可能性も指摘されている。

また、トヨタ自動車は20年代早期に全固体電池を車両に搭載すると公言していたが、今年から試作車による性能試験を実施していく方針。三井金属鉱業の硫化物系固体電解質を採用していく見込み。同社は20年12月、埼玉県上尾市の機能材料研究所敷地内に生産設備を導入したことを発表しており、今年は同数十t規模に拡大していく計画だ。

一方、LiB業界では全固体電池の量産化開始時期は25年ごろと定めているもよう。LiB大手メーカーの幹部は、25年から量産化がスタートするが、当初は小規模だ。それでも28年までには生産体制を確立したい」と語る。

フォルクスワーゲンが出資する全固体電池メーカー、カンタムスケープは25年までに量産ラインを構築すると発表している。

電子デバイス産業新聞 編集部 記者 東哲也

まとめにかえて

21年も車載用LiBの投資競争は続きそうです。パナソニックやCATLなどの既存の大手メーカーに加え、昨今は新技術を携えた新興メーカーの積極投資も目立つようになってきました。また、本来顧客企業である自動車メーカーも自ら電池の生産を行う「内製化」に舵を切る企業も出てきています。巨大市場を巡り、様々な思惑が入り乱れるなか、今後は投資競争から脱落するといった再編淘汰も一段を進んでくる可能性もありそうです。

電子デバイス産業新聞