2020年11月13日に行われた、株式会社ゆうちょ銀行2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社ゆうちょ銀行 代表執行役社長 池田憲人 氏

本日のポイント ―メッセージ―

池田憲人氏:ゆうちょ銀行の池田でございます。本日、中間決算の説明を私からさせていただきます。まず私のメッセージを1ページ目に記載しています。13日の中間決算発表においては、マーケット環境の改善や経費節減により、計画比では上乗せだったということになりました。

連結の純利益は1,242億円ですが、当初の年度の業績予想が2,000億円ですので、進捗率は60パーセント超となりました。また、その他目的の有価証券の評価損益は2.8兆円となり、3月のコロナショックでマイナス0.1兆円から2.9兆円の回復となりました。自己資本比率についても、上期のリスク抑制的なポートフォリオ運営の結果、15.73パーセントを確保しました。

こうした上期の実績や、今後新型コロナウイルス感染症が再び拡大するリスクに対して一定程度織り込む一方で、市場の金利幅低下、特別分配の縮小な、当行の運用マーケットが比較的安定的に推移すると見込み、通期業績予想を上方修正しました。

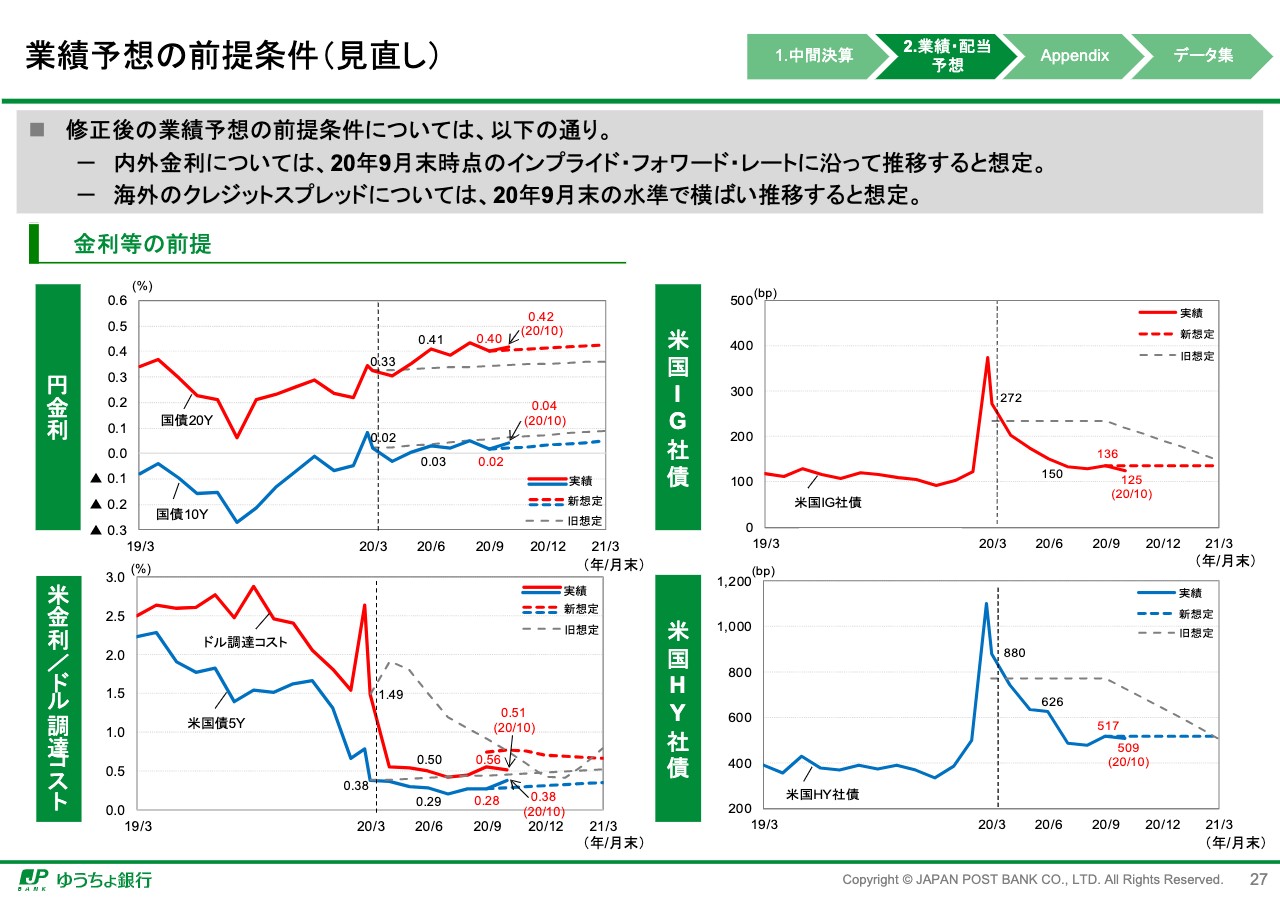

業績予想の前提条件(見直し)

27ページをご覧ください。新型コロナウイルス感染症の影響により、3月の経験をもとにハイイールド、インベストメント・グレードとも利鞘を前提とした数値見通しです。クレジットスプレッドはハイイールド、インベストメント・グレードともに4分の3程度の戻りで見通しています。

さらに投資ボリュームに対しハイイールドは抑制的に、インベストメント・グレードを積極的に、そしてプライベートエクイティや不動産は将来の収益源として、引き続き予定どおりのオルタナティブ投資を慎重に進める方針です。

外貨のヘッジコストが低下している追い風の見通しがあり、結果、経常利益を3,750億円、純利益を2,700億円に引き上げました。取り分け、当期利益の当初予想2,000億円に対し35パーセントの上方修正としました。そして配当は通期見通しの修正、中期経営計画で掲げた配当方針の考えで未定としていました期末配当予想を50円としました。

当行の現中期経営計画は、今年度が最終年度となります。現在、次期中期経営計画を策定している最中ですが、13日の中間決算の際に日本郵政株式会社の増田社長から示された日本郵政グループ中期経営計画の基本的考え方をもとに考えていくことになります。

当行は「お客さまの信頼回復に向けた約束」を果たし、全社員一丸となってお客さま本位の考え方の徹底に取組み、民営化へのベースを固める課題を持っています。

そして最近のインシデントとして、キャッシュレス決済サービスにおける口座の不正利用の事象がありました。資料で後に述べますが、しっかり対策を取っていきますし、組織風土としてのお客さま本位の考え方の定着努力を続けていきます。その上で新規ビジネス、ESGビジネスなどの方針を示していくつもりです。

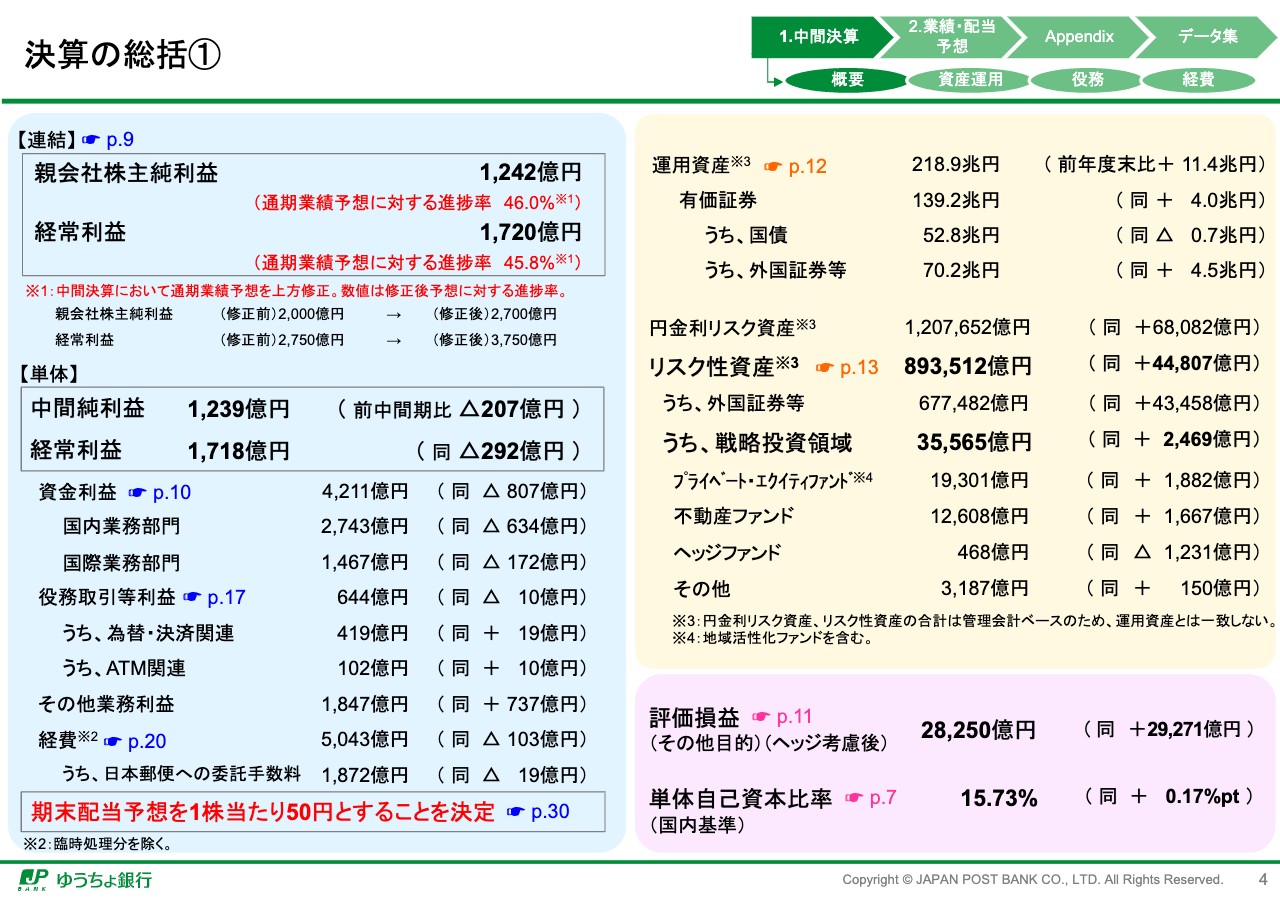

決算の総括①

中間決算の概要についてご説明をします。4ページの左側をご覧いただきたいと思います。親会社株主純利益、経常利益は先ほどお伝えしたとおりです。経常利益のうち、コロナ禍の影響で前年同期比では資金利益はマイナス807億円と大幅に落ちました。そして役務取引等収益はわずかマイナス10億円程度の減益であります。

その他業務純益の中の外国為替売買損益はプラス643億円ですが、それと経費のコントロールにより経常利益ベースで前中間期比ではマイナス300億円まで打ち返した格好になっています。外国為替の利益は過去の円高時に投資した資産のリターンもありますが、5月にも述べましたとおりドル調達コストの低減が寄与しています。それぞれの内訳は後のページに記載しています。

この収益を確保するために市場運用でどのような打ち手を打ったかを右に記載しています。コロナ禍で慎重な投資性を一旦は取ることにしましたが、投資適格社債などへの投資を引き続き行い、プライベートエクイティや不動産などの戦略投資領域も第2四半期からは内容を精査しながら資産の積み上げを再開してきました。

第1四半期は非常に市場はネガティブな状態にありましたが、第2四半期は様変わりで北米でのベージュブックや欧州の統計を見ると業種別の跛行性があり、比較的当行は商業、飲食等が少なく、ポートフォリオの視点でも特別分配が予想を下回る結果につながったところです。以上がこの中間決算の総括です。

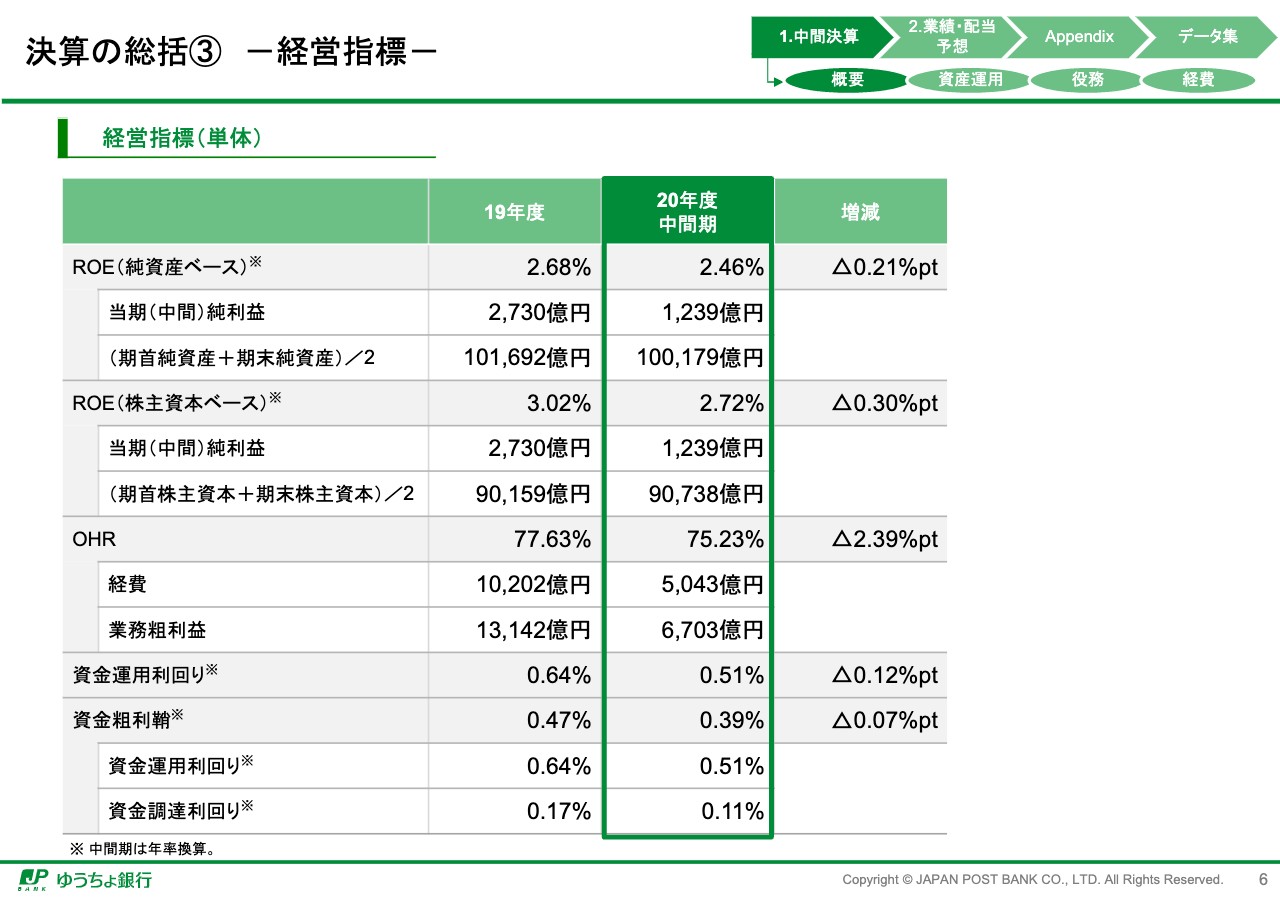

決算の総括③ ―経営指標―

6ページをご覧ください。経営指標はいくつか掲げてありますが、資金運用利回りや利鞘が世界各国の金融緩和により構造的に下がる中、OHRのコントロールが重要だと私は認識しています。

7ページから16ページは先ほど総括したとおりです。

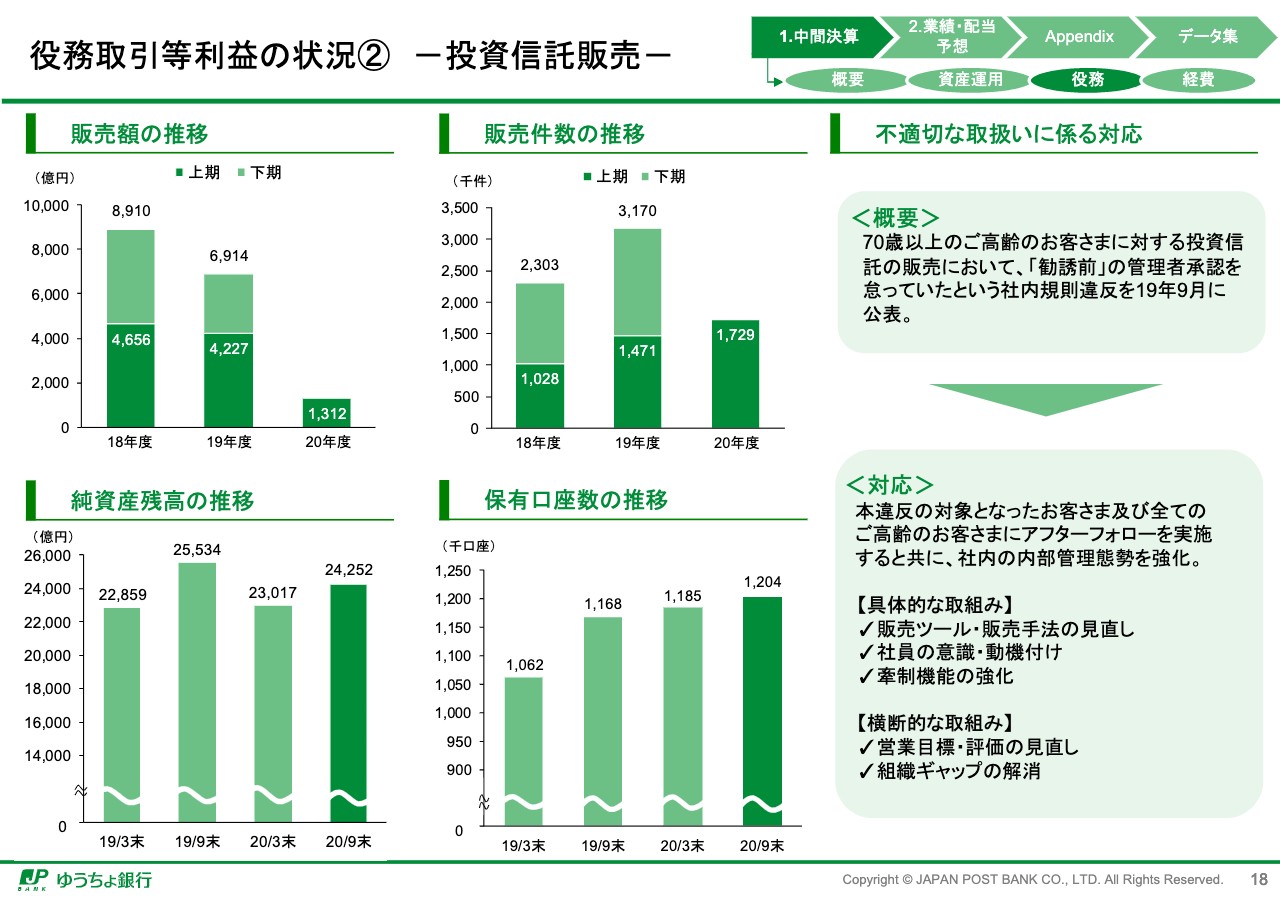

役務取引等利益の状況② ―投資信託販売―

役務取引等の利益の状況です。ここでのトピックは18ページにまとめてある投資信託販売と、19ページのATMやキャッシュレス決済についてです。投資信託販売に関しては昨年のインシデントを踏まえ、積立と顧客数の増加を評価しアフターフォローをきちんと行うお客さま本位の営業に切り替える手を打ってきました。

役務取引等利益の状況③ ―ATM・ゆうちょPay等―

キャッシュレス決済サービスに関しては、懸念のあるサービスは停止し、利用者に確認の連絡を取るとともに、私が直接指揮したタスクフォースで総点検を行い、低減された改善を着実に実施する体制を取りました。

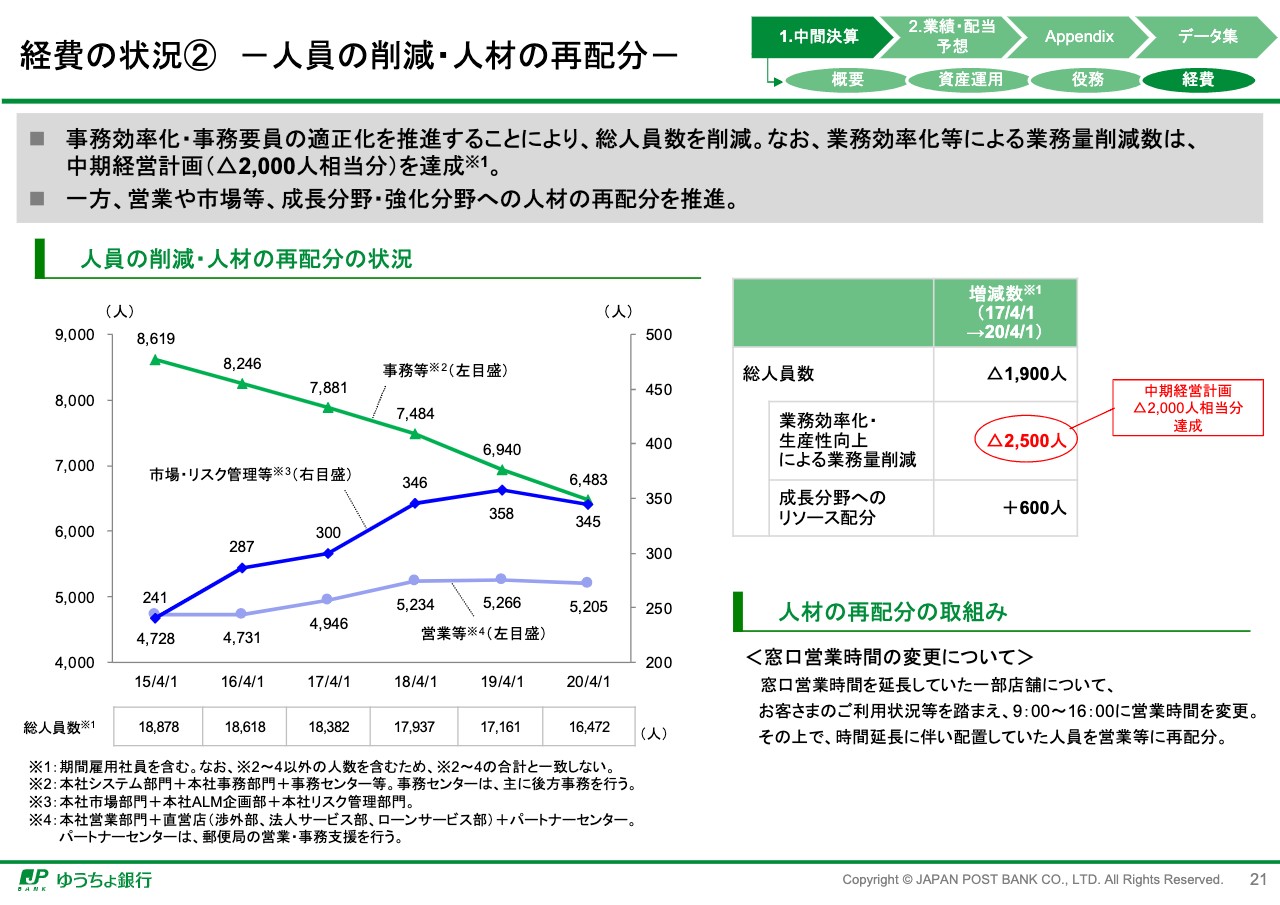

経費の状況② ―人員の削減・人材の再配分―

20ページから22ページは経費のコントロールです。21ページにあるとおり、今の中期経営計画での人員削減計画は着実に実施してきています。

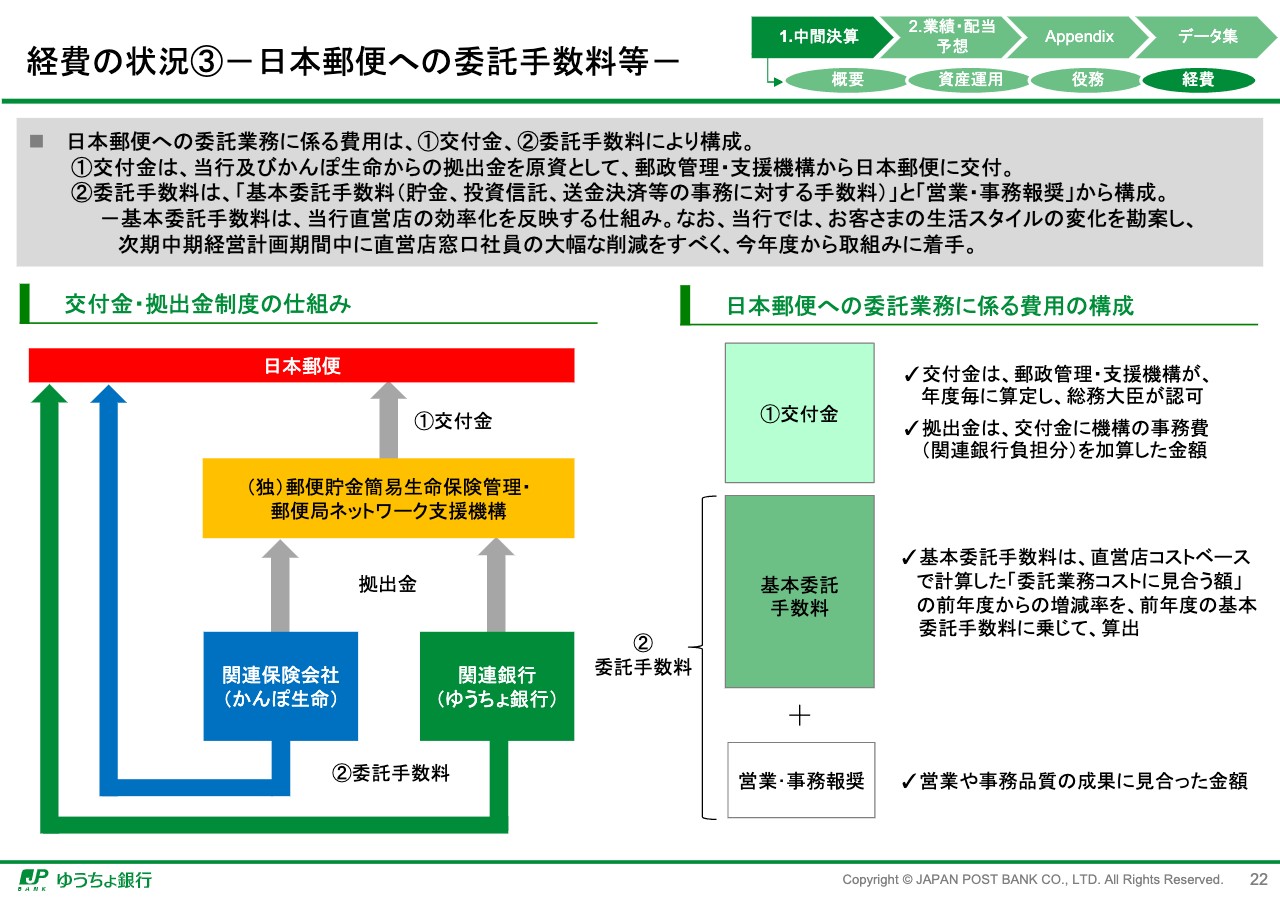

経費の状況③ ―日本郵便への委託手数料等―

22ページにあるとおり、次期中期経営計画中に直営店窓口社員の大幅な削減を行い、最終的には委託手数料も含めた全体のOHRの低下につなげていきたいと思って います。

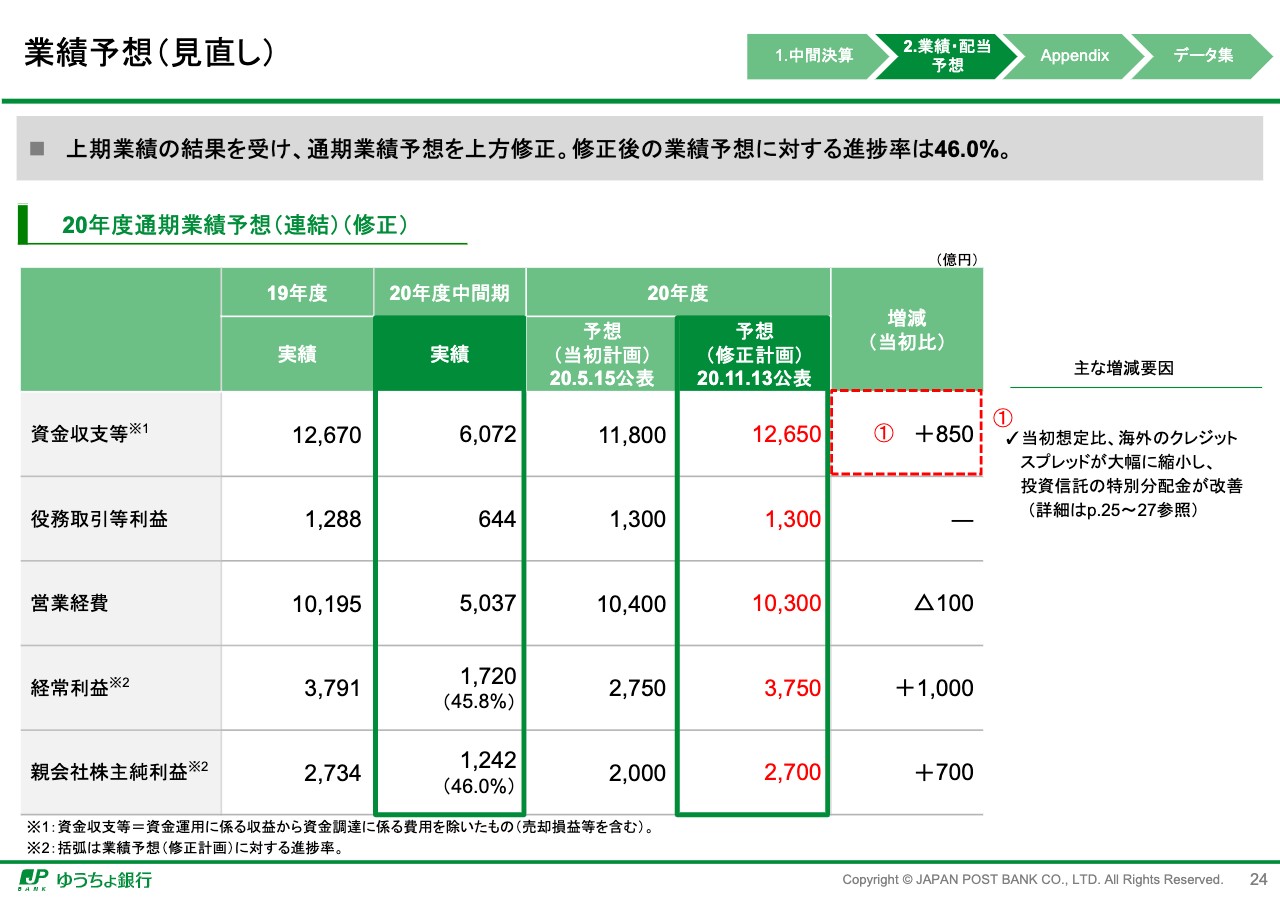

業績予想(見直し)

24ページからが今期の業績予想および配当予想の点についてです。まず通期業績の予想ですが、資金収益の大幅な改善を見込んでいます。

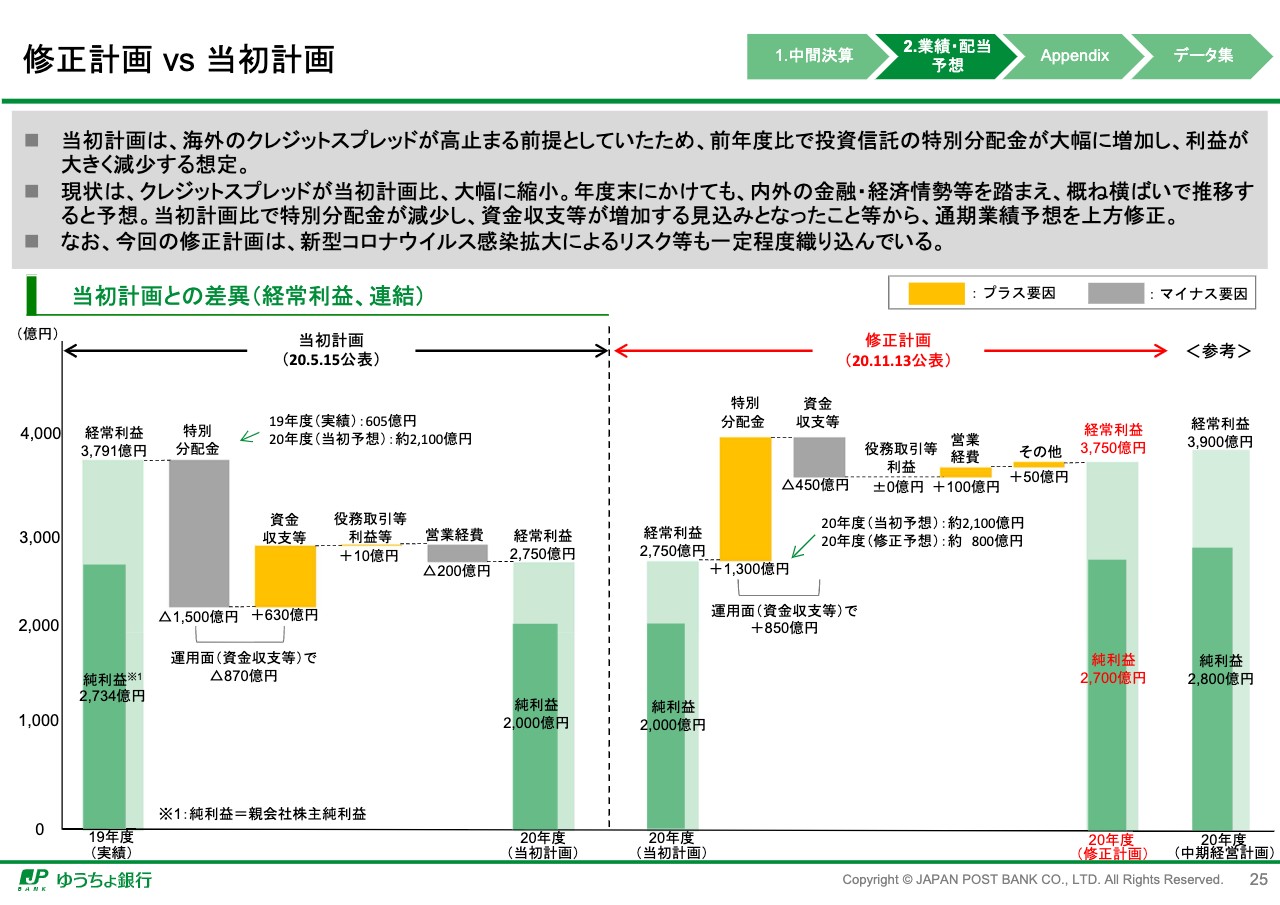

修正計画 vs 当初計画

25ページをご覧いただきたいと思います。当初の私どもの計画では海外のクレジットスプレッドが3月のコロナショックで大幅に拡大し、当行が投資している外国社債を中心とした投資信託の特別分配金が大幅に増加し、利益が大きく減少する想定でした。

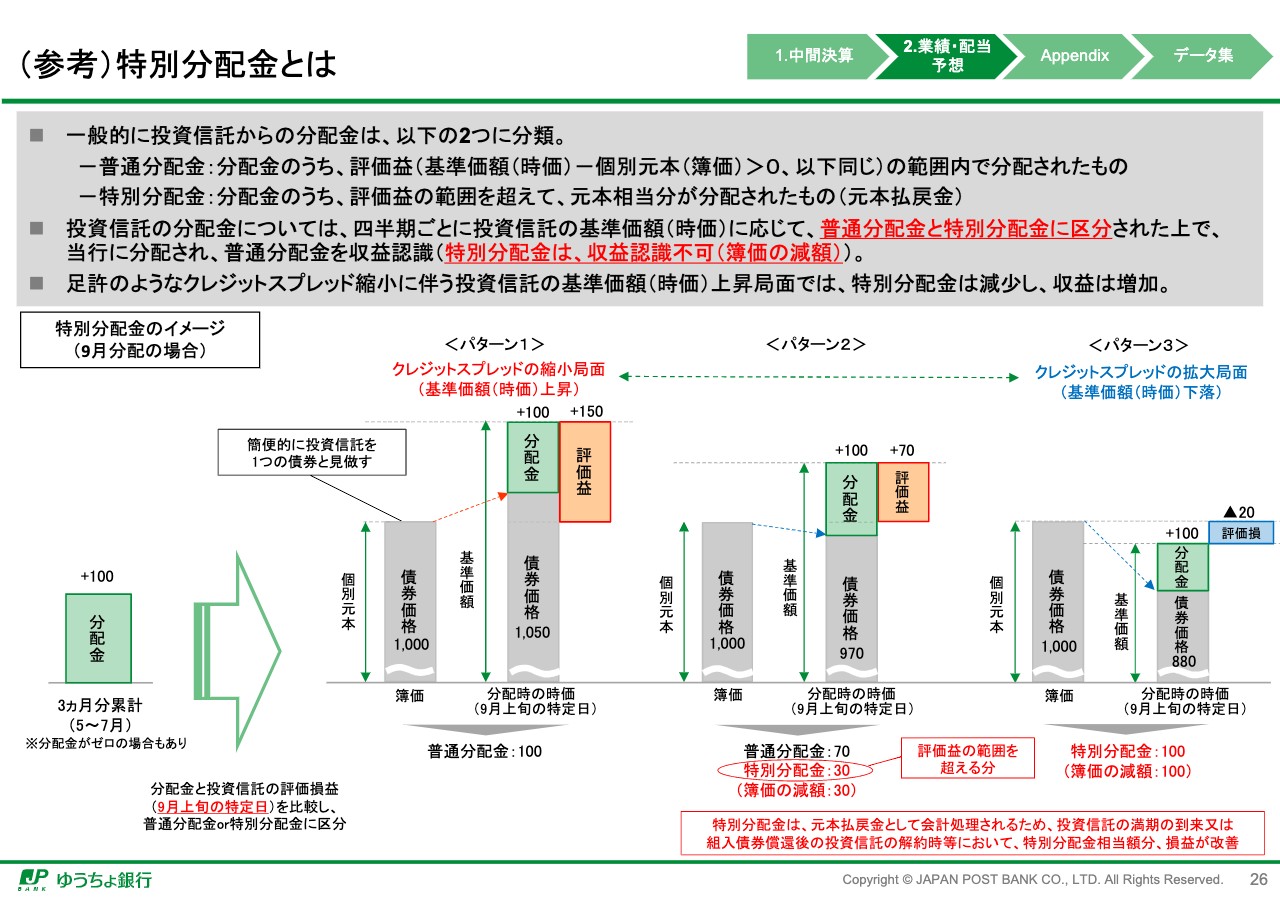

(参考)特別分配金とは

特別分配金の詳しい仕組みは26ページに記載してありますので、ご確認ください。

今年度に入り各国の金融当局との緩和的な金融政策のため、クレジットスプレッドが想定よりもかなり低位で推移しています。またドルの調達コストも大きく下がりました。詳しくは27ページをご覧いただきたいと思いますが、もともとの我々の想定は灰色の点線です。これが実際には赤や青の実線のようになりました。このことで我々が計画していた投資信託の分配金が収益認識できる普通分配金になりました。

今回の修正計画を表したのが25ページの図の右半分です。当初我々が予定していた特別分配金は2,100億円ですが、現在の予想では800億円程度で収まるという考え方です。そのほかコロナ禍に伴い、投資信託の内部で低信用銘柄の損切りなどいろいろな事柄が起き、今後も新型コロナウイルス感染症の再拡大なども懸念されるところではあります。

業種別、地域別の当行のポートフォリオは、比較的新型コロナウイルス感染症の影響が少ない構成としているのも、通期計画見通し上方修正の要因にあります。そのようなことを織り込んでも市場運用のリスクテイクと営業経費の節減などを通じて、経常利益は3,750億円、純利益は2,700億円を目指していきたいと思っています。

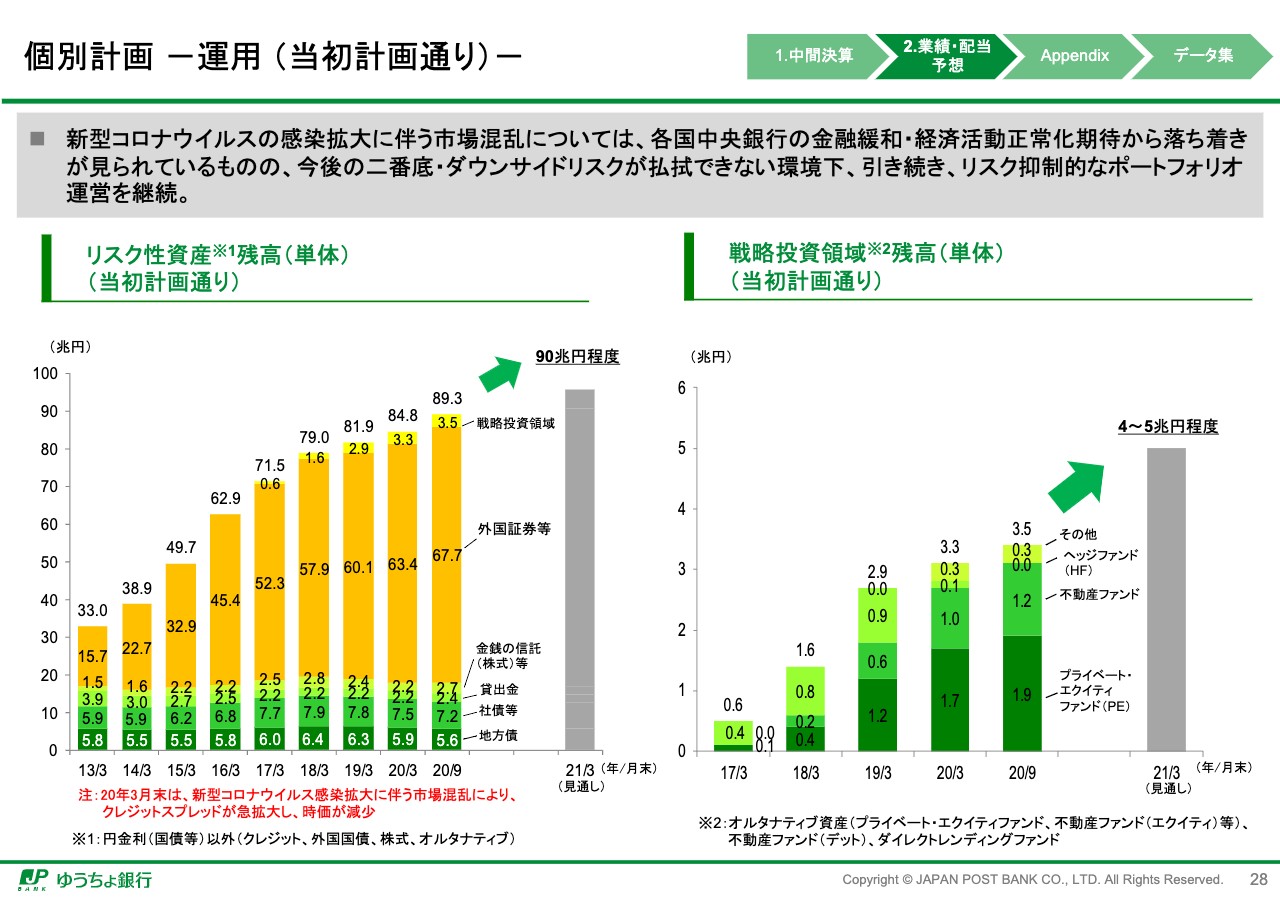

個別計画 ―運用 (当初計画通り)―

28ページに記載のとおり、市場運用においてはコロナの再拡大を念頭に置きながら、概算運用を積み上げていきます。また戦略投資領域も丁寧に個別の投資対象を精査しながら進めていく所存です。

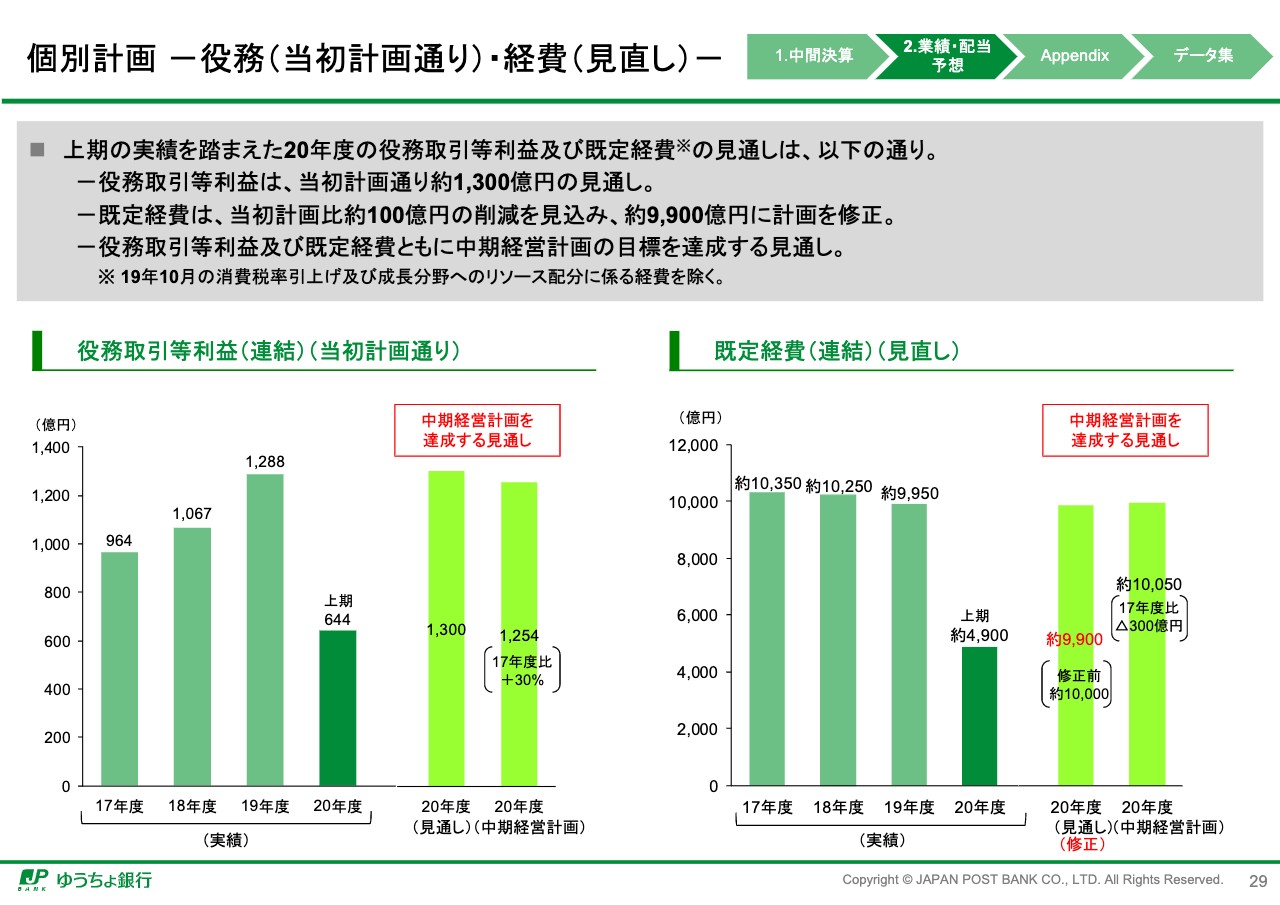

個別計画 ―役務(当初計画通り)・経費(見直し)―

29ページのとおり、役務取引等利益は当初計画どおり達成したいと思っています。経費についてもマネロンやサイバーセキュリティなどの戦略的な支出を行いながらも、着実にコントロールしていきます。

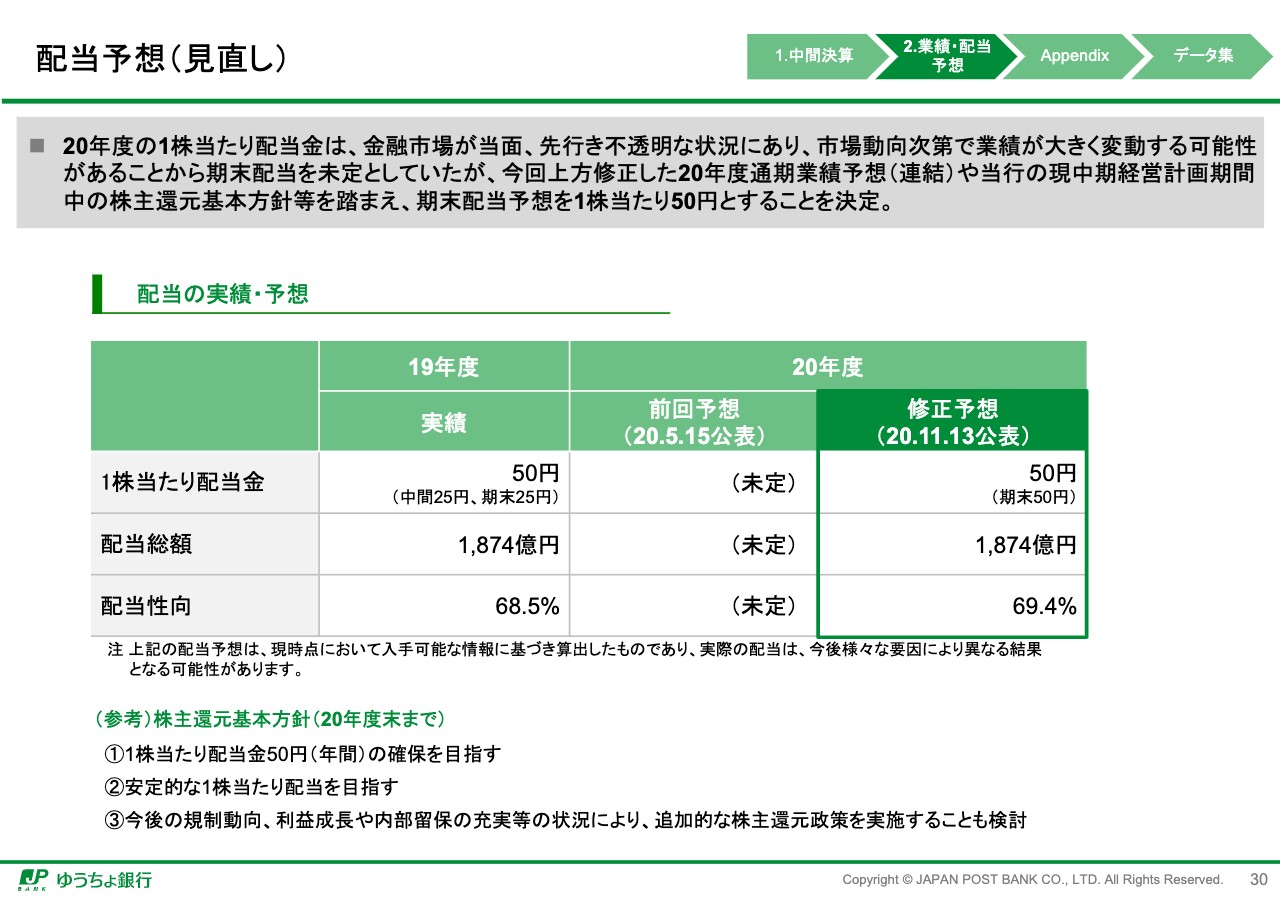

配当予想(見直し)

配当に関しては冒頭でお伝えしたとおり、50円の配当を予想しています。

ESG・CSR(推進体制)

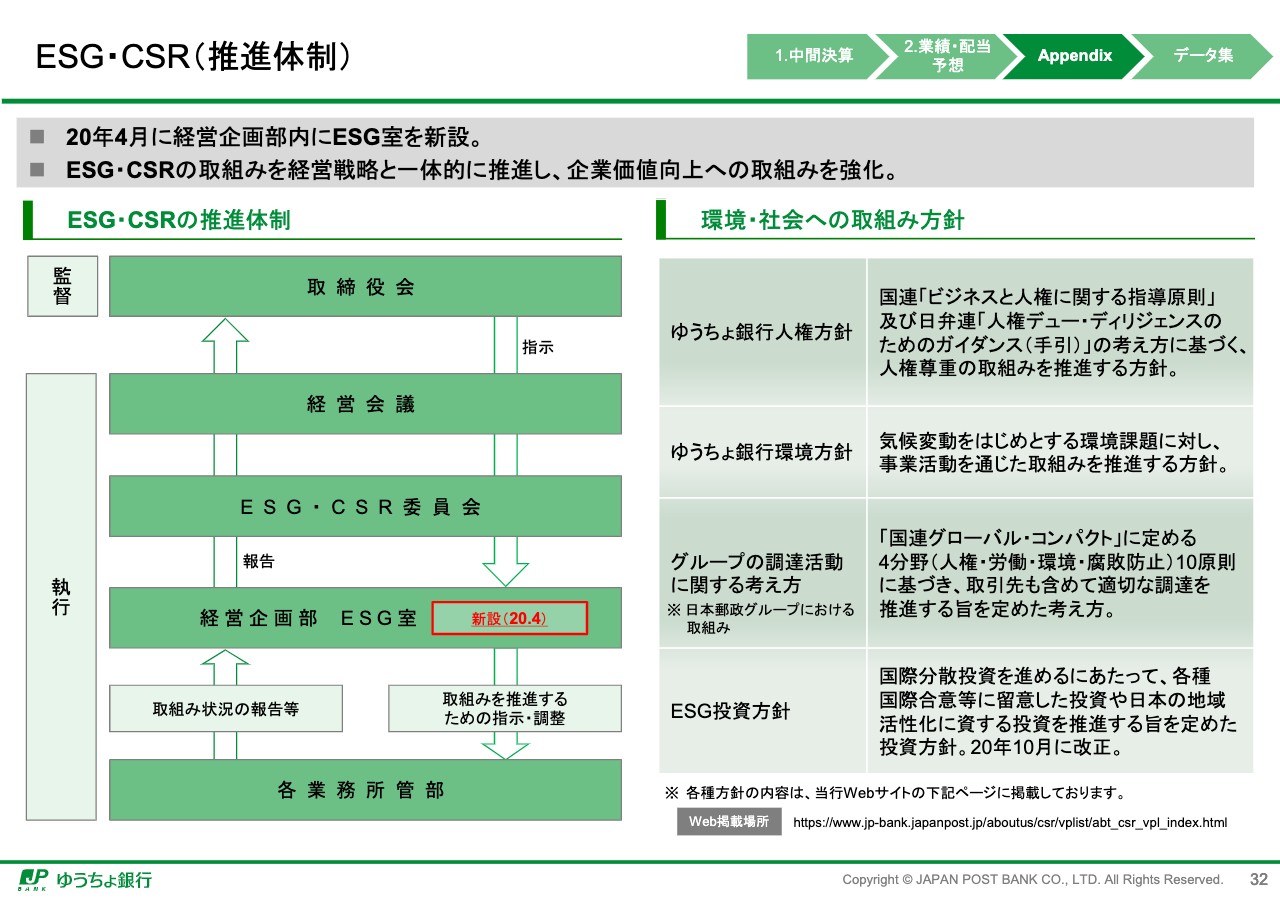

決算と配当については今まで述べたとおりですが、当行のESGに関する取組み状況についてまとめたのでお伝えします。当行ではもとよりESGに関しては意識して経営を行ってきたところですが、本年度から体制を整えESG・CSRの取組みを経営戦略と一体的に推進するようにしてきました。

具体的には32ページにあるとおり、経営企画部の中にESG室という組織を設け、専門委員会から経営会議、取締役会とレポートする体制を整えました。また人権方針や環境方針、調達方針、ESG投資方針など環境や社会への取組み方針をまとめ、Webサイトで公表しているところです。

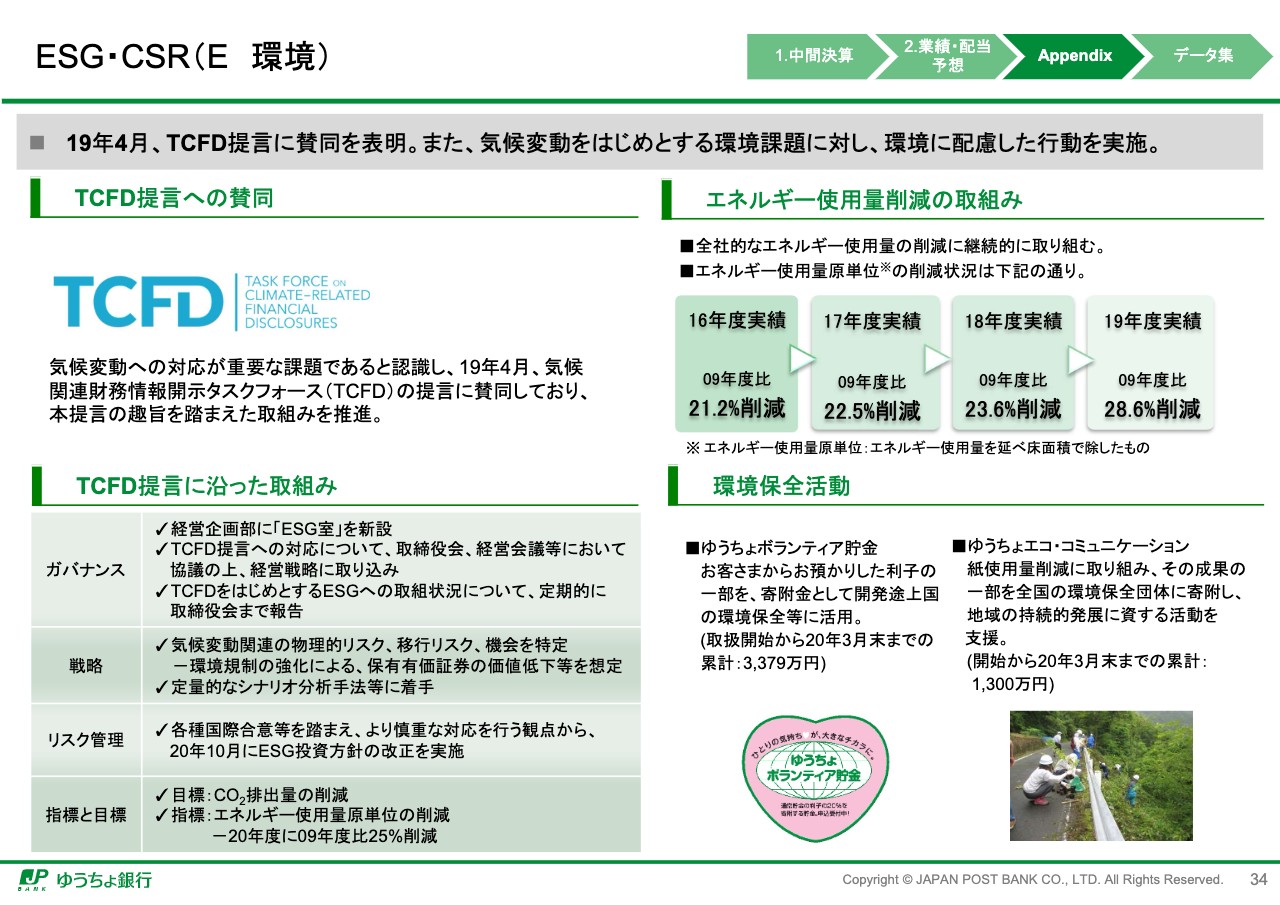

ESG・CSR(E 環境)

34ページの環境についても、TCFD提言に沿った取組みを行い、エネルギー使用量も着実に削減してきました。地域金融機関との連携を通じた地域経済活性化、なかんずく地域への資金循環により海外のみならず国内への投資を重く意識しており、地域活性化への一層の取組みを進めていく所存です。

ESG・CSR(S 社会②)

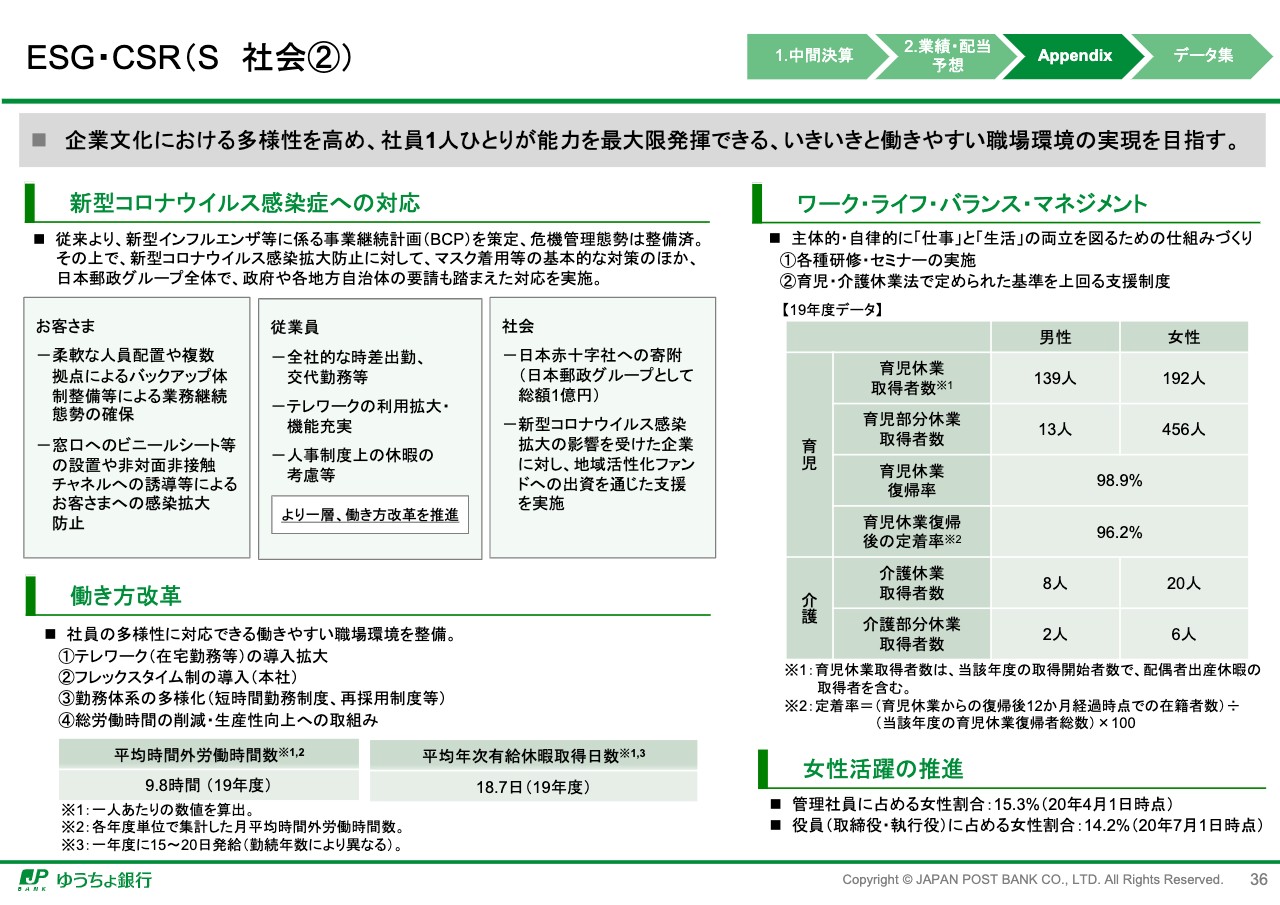

36ページは、働き方改革や女性活躍の推進についてです。

ESG・CSR(G ガバナンス①)

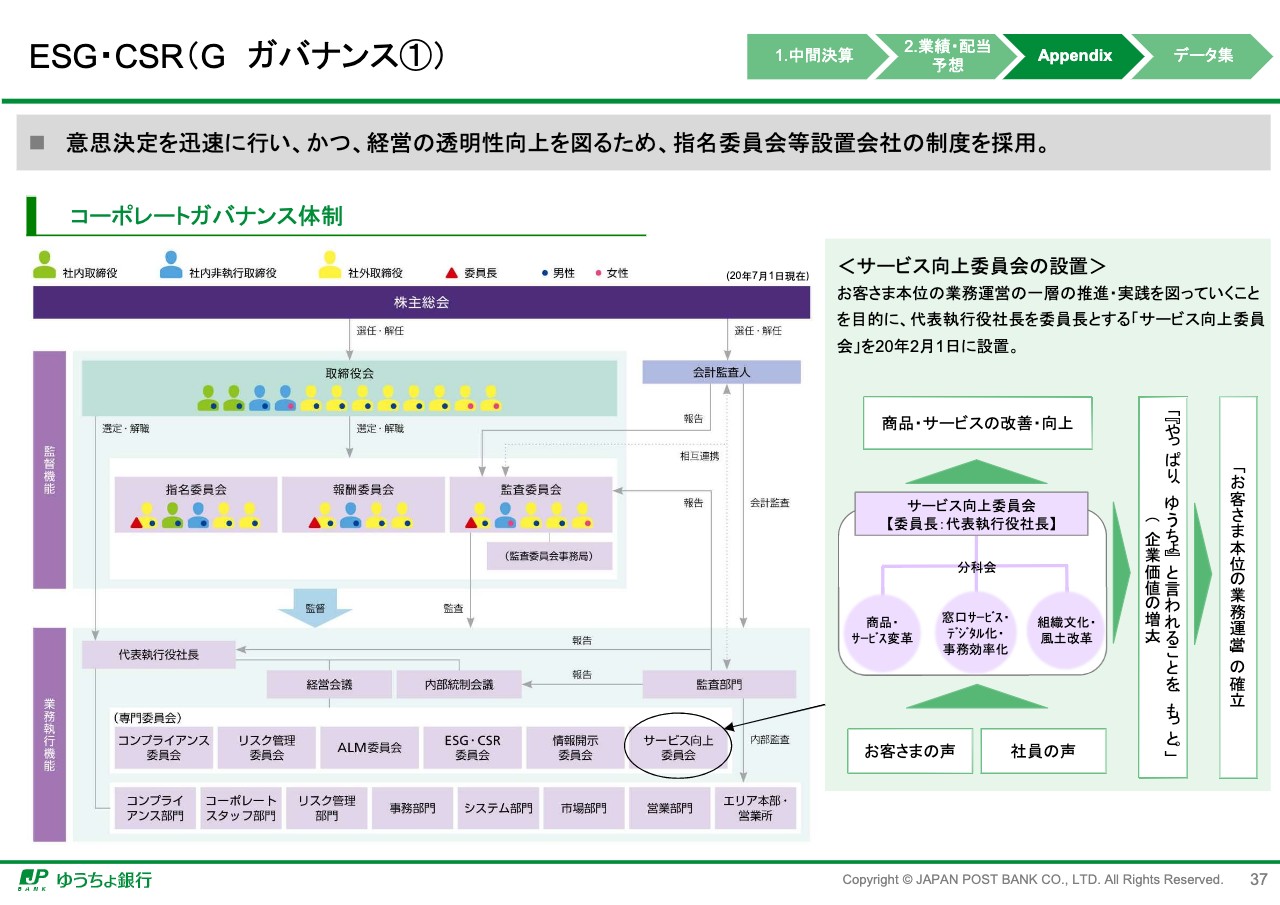

37ページと38ページにあるとおり、指名委員会等設置会社として多様性を確保した取締役会を中心としたガバナンスの体制を整えています。

(参考) 日本郵政グループの「お客さまの信頼回復に向けた約束」

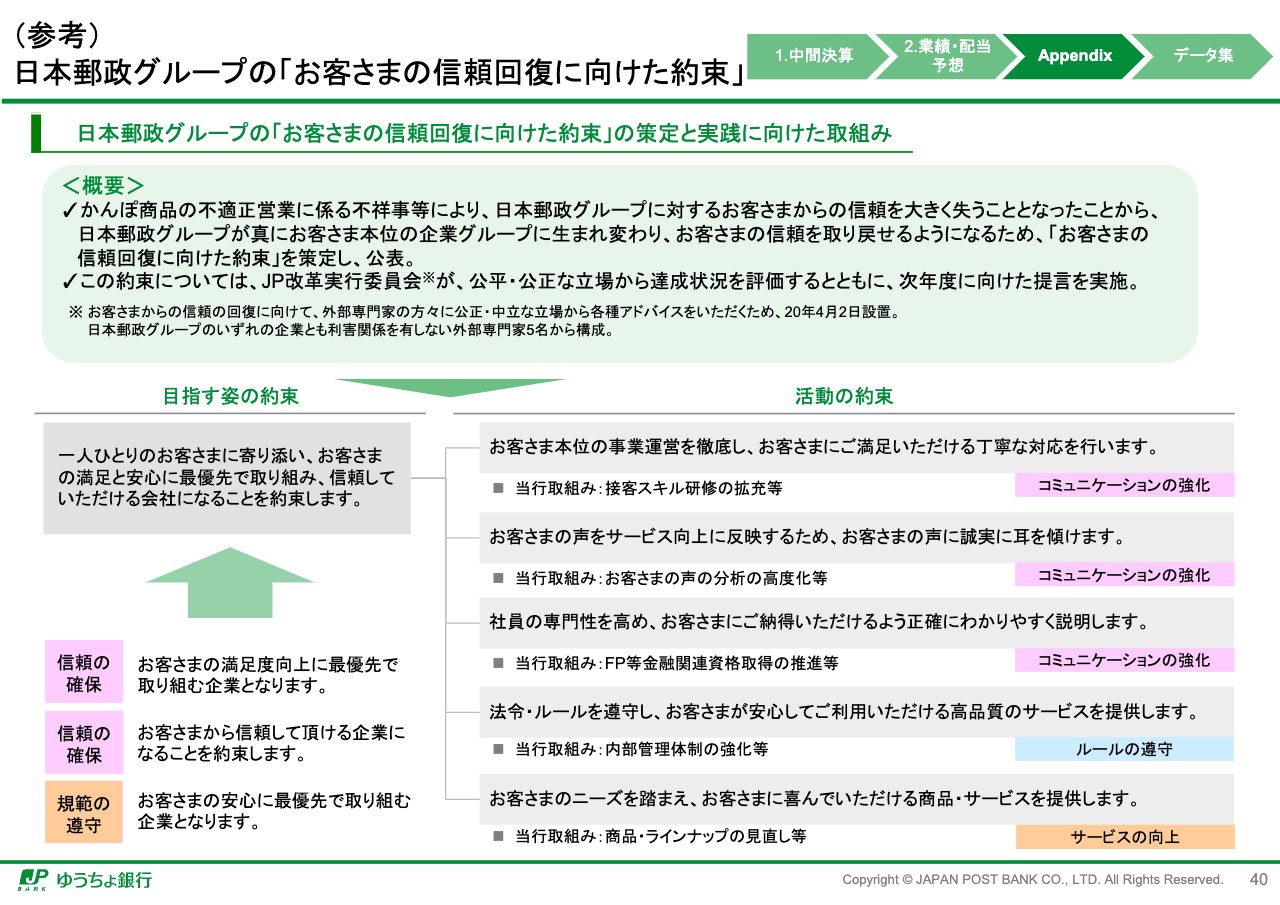

前述のお客さま本位というテーマは民営化への道半ばという面があります。40ページにあるとおり、郵政グループ全体としても「お客さまの信頼回復に向けた約束」の実践に向けた取組みを進めています。

こうした中で私どもは、今回は配当予想の開示と上方修正予想の開示を行いましたが、株主のみなさまの期待にも応えられるようリスク感度の向上も含めたガバナンスをしっかり効かせながら、経営上のリスクを踏まえ積極的な経営を今後とも進めたいと考えています。