2020年11月2日に行われた、ヤマトホールディングス株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:ヤマトホールディングス株式会社 取締役社長 長尾裕 氏

ヤマトホールディングス株式会社 執行役員 財務戦略担当 樫本敦司 氏

1. 2021年3月期 第2四半期決算(総括)

長尾裕氏:ヤマトホールディングス社長の長尾でございます。本日は当社の決算説明会に、このような電話会議のかたちではございますが、ご参加いただきましてありがとうございます。まず私から、この第2四半期決算の概要について冒頭で少しお話しさせていただきます。その後、詳細については樫本からプレゼンをさせていただきたいと思います。

それでは資料の「2021年3月期 第2四半期決算(総括)」のページからお話ししたいと思います。当社グループとしては、1月23日に発表した「YAMATO NEXT100」に基づいて、すでに来春の「Oneヤマト」に向けた取り組みの準備を進めているという前提で、今のような経営になっています。

第1四半期に引き続き「Oneヤマト」を目指し、全社最適での経営構造改革を推進している中での第2四半期ですが、すでに金曜日に発表のとおり、増収増益というかたちで終わることができました。この決算の数字の前提について、スライドに少し記載しています。

4月1日にヤマトリースの一部株式を芙蓉総合リースに譲渡したことで、連結範囲が変わりました。したがって、ヤマトリースの数字の影響を控除した連結営業収益は8,060億円で、これは伸び率としては3.4パーセントのプラスになります。

連結の営業利益に関しても、269億円で210億円のプラスです。リースのプラスとマイナスが入っているか入っていないかによって、数字の見え方が若干変わってくるということは、この冒頭にお話ししておきたいと思っています。

営業収益については、第1四半期でもお話ししたとおりですが、このコロナの状況を受け消費のスタイルが非常に大きく変化していると感じています。いろいろな産業のEコマース化がスピードを上げてどんどん進んでいるという前提です。

ラストマイルの下流の部分だけにフォーカスされがちですが、やはりこれだけ消費が変化してきているということになると、上流の領域もどんどん変化しています。当社としてはそのような認識を持っていますので、その変化にいかに対応して、ビジネスとして取り込む領域を広げていくかということが、まさにこの「YAMATO NEXT100」の中で掲げたことにもつながると考えています。

まず1つ目として、EC事業者向けの新配送サービス「EAZY」の拡販に取り組みました。それとともに、Eコマース向けの新しい配送ネットワークの構築や拡充に注力しています。

そして2つ目ですが、我々のお客さまが従来のサプライチェーンではなかなか物が売れなくなるということに鑑み、いろいろな領域でのご提案を、バーチャルの「Oneヤマト」化の中で進めてきています。

したがって、従来は「宅急便がどれだけ売れたか」「宅急便の単価がどうだったか」というお話が当然中心になるわけで、もちろんそれがなくていいわけではないのですが、それに加えて「新たな領域での収入確保を、かなりスピードを上げながら進めてきている」ということをお伝えしたいと思います。

そのトップラインを受け、営業利益についてですが、何度もお伝えしているとおり「いわゆるデータ・ドリブンのかたちの経営にいかに変えるか」ということです。データの分析に基づいた業務量予測の精度をしっかりと上げることが、まず第一になります。ここがいわゆるデータ・ドリブンの、データ活用をする領域だと思っています。

そこで導き出した業務量予測に基づいて、今度は「我々のリソースをいかに最適配置するか」ということです。もちろんこれはラストマイルのリソースもしかりですし、全国をつないでいる幹線や横持ちも含めて、「輸送の最適化をいかに作るか」ということです。

このようなデータ・ドリブンな経営、そしてそれを「具体的なオペレーションにどう落とし込んでいくか」ということになろうかと思います。このあたりが今少しずつ進んできており、その結果トータルのコストの適正化が進んだことによって、営業利益としては伸長したということです。

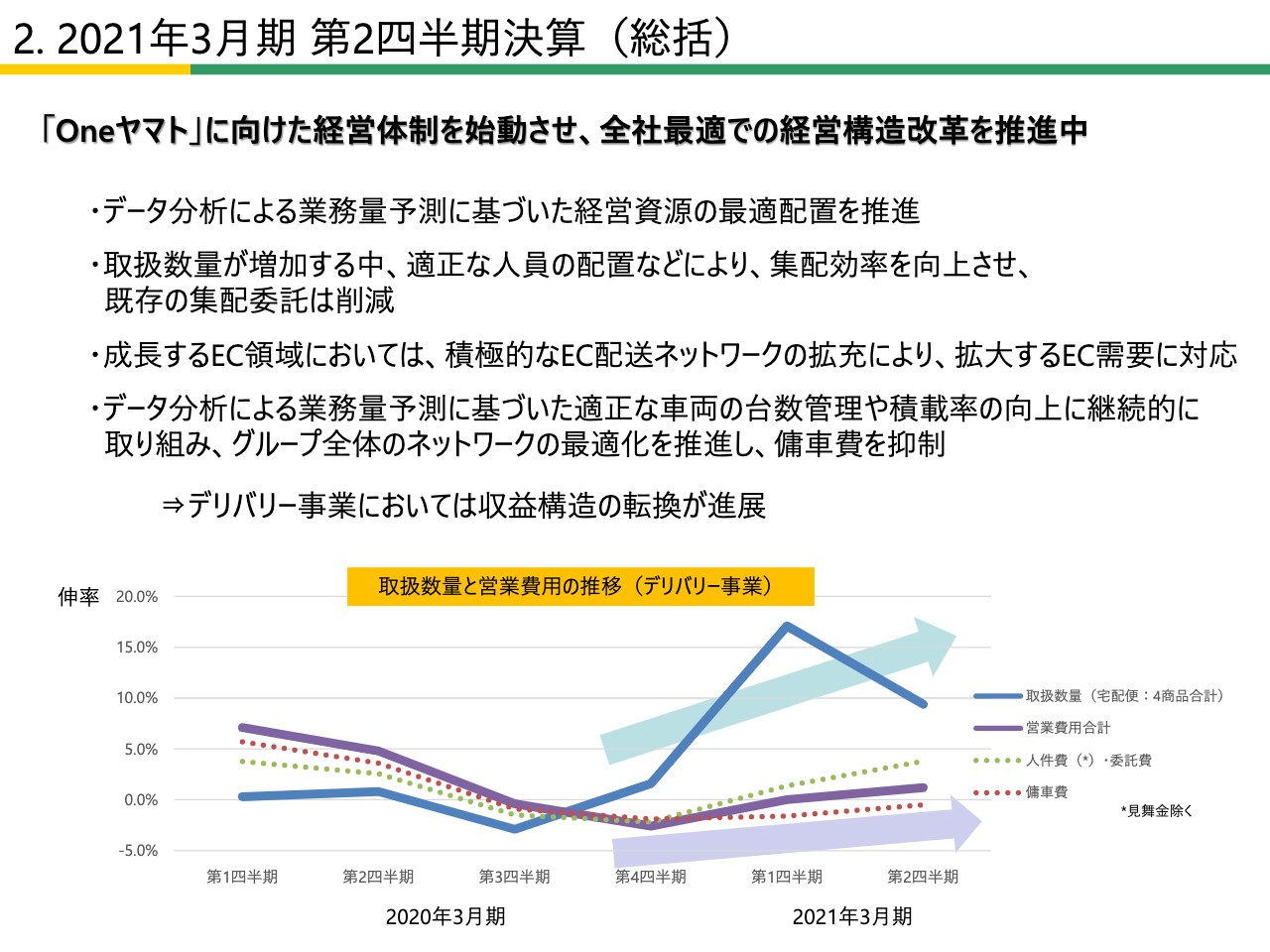

2. 2021年3月期 第2四半期決算(総括)

項番2番の総括のページです。グループの経営体制の刷新に向け、今お話ししたとおり、もうすでにバーチャルで「Oneヤマト」を前提とした事業本部や機能本部を立ち上げ、経営を進めているところです。

例えば輸送の部分で、従来はそれぞれの地域ごとの意思決定に基づいて、地域ごとの最適化になっていた部分を、この春からは新しく立ち上げた輸送の機能本部が全国の輸送を一元に管理するということです。当然ながら、その前段階にはしっかりとデータに基づいた業務量の予測を行います。

そしてその輸送のリソースを調達し、適切に組み合わせながらオペレーションしていくということの繰り返しを行ってきました。その部分は数字になって表れつつあると考えています。

何度もお話ししているようなラストマイルの人員配置という部分は、現在はまだヤマト運輸の領域ですが、従来の地域ごとの個別の営業店単位の業務量予測ならびに経営資源配置ではなく、もう少しメッシュを広げるかたちで、いわゆるエリアのリソース配置をするマネージャーを任命しました。

その単位で設計して、配置して答え合わせをしていくことの繰り返しを、毎月行っているところです。これもかなり精度は上がってきたと思います。まだ道半ばではあるのですが、かなり大きな山ですので、道半ばぐらいまでは来たのだという実感を持ちながら、現場と連動してこのようなデータ・ドリブンを進めています。

この春以降増量している荷物は、もうご承知のとおりEコマースの荷物が中心です。従来であれば、我々がキャパシティを広げるとなるとラストマイルの社員を増やさなければならないという構造に陥っていたわけですが、我々のいわゆる自社ネットワークのセールスドライバーは、営業活動もオペレーションも行うという前提だと理解しています。

そのような意味で言うと、このところ増えている業務量はまさにラストマイルのお届けの部分が増えているということですから、Eコマースに向けた都市部を中心とする新しいネットワークについて、すでに仮想で立ち上げているEC事業本部のコントロールのもとに、かなりアジャイルに展開してきているということです。トータルの経営にプラスに働きつつあるということを、このページでお伝えしておきたいと思います。

3. 2021年3月期 第2四半期決算(総括)

次のページでは自己株式の取得状況について記載しています。この1月に発表した自己株取得については、もうすでにご案内のとおりです。9月8日に約500億円、約2,276万株の取得を終了しました。なお10月13日に、取得した株数と同数の自己株式を消却しています。

4. 経営構造改革プラン「YAMATO NEXT100」の進捗

次のページでは、経営構造改革プラン「YAMATO NEXT100」の進捗についてお示ししています。3つの事業構造改革と3つの基盤構造改革ということで、アジェンダを記載しています。

これも、もう冒頭からお話ししている中身ですので繰り返しはやめますが、かなりいろいろなやるべきことが、しっかり見えてきたということです。「YAMATO NEXT100」をお出しした当時よりも、より具体的に何をデータ・ドリブンにすべきかというあたりがくっきり見えてきており、そこを今しっかりと取り組んでいます。

また10月21日に、アートグループホールディングスと協業の検討を開始するというリリースをしました。彼らは非常に高いブランド力と技術力で引越業界をリードしています。アートと連携することで、当社はこの領域ではいろいろな課題を抱えていますので、引越市場においての新しい可能性についてより突っ込んだ検討をしていきたいと考えています。

当社としては引き続き「Oneヤマト」へ向けて経営構造改革のスピードを上げて、やはりお客さま満足をいかに上げていくかということ、そしていかに当社の収益性をドラスティックに変えていくかということ、ここに一生懸命取り組んでいるところです。

来春からは、この「Oneヤマト」のスタートと同時に、新しい中期経営計画に基づいて進めていく予定にしています。今この中身も詰めているところですので、年明けになろうかと思いますが、併せてみなさまに当社の中期的な取り組みについて、より具体的にお示ししたいと思います。

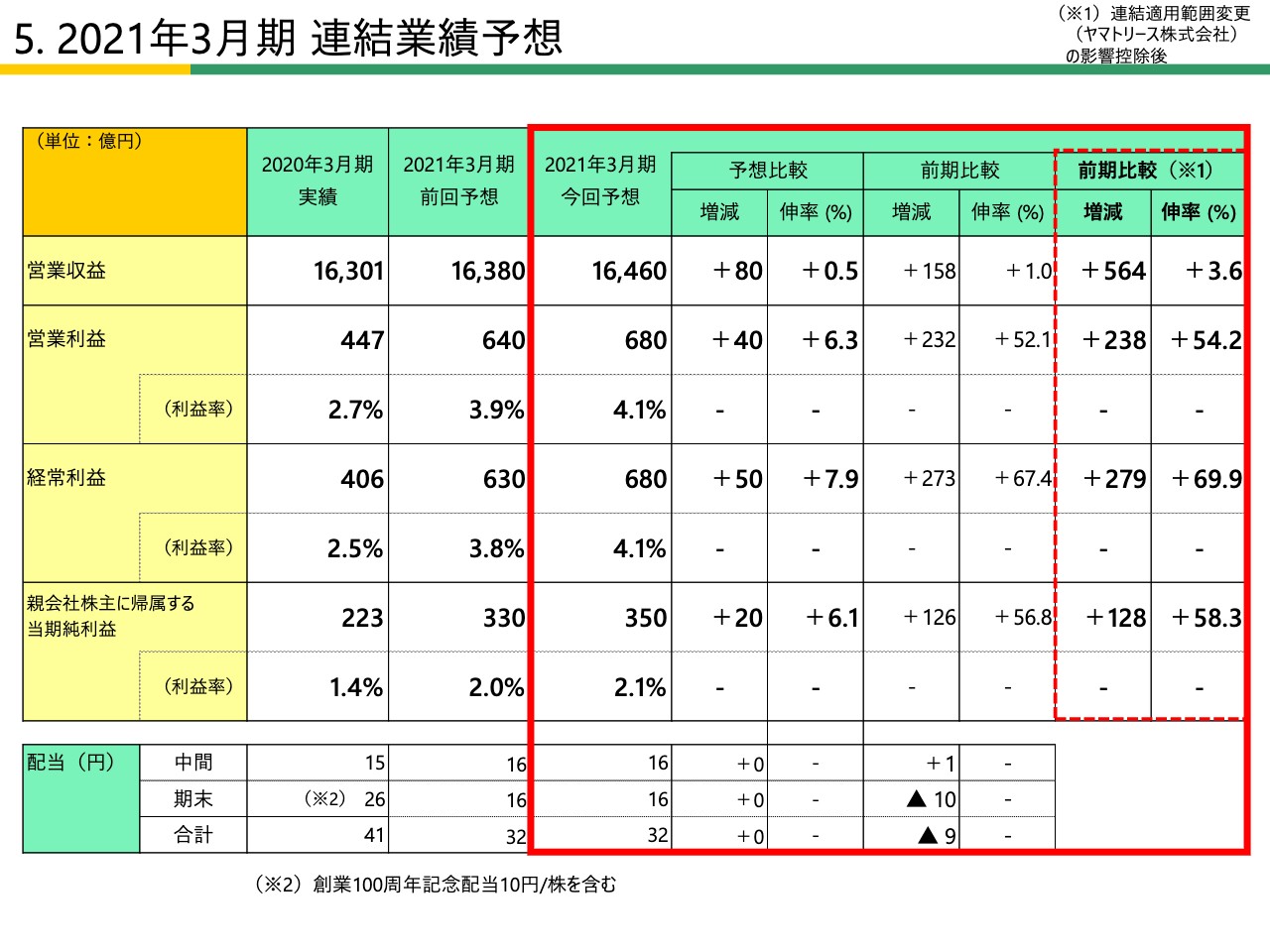

5. 2021年3月期 連結業績予想

次のページは連結業績予想で、すでに発表したとおりです。連結の営業収益としては1兆6,460億円の見通し、そして連結営業利益としては680億円ということでお出ししています。

この予想の前提ですが、やはりこのウィズコロナの環境下で、産業のEコマース化はどんどん加速しているということです。さらに、この消費の変化に基づいた売る側の変化も、どんどんスピードが上がっていくだろうという前提です。

世界的な経済活動の再開に伴って、生産活動や貿易に持ち直す動きが見られたかと思ったのですが、欧州などはまた止まりつつありますので、いろいろな変化は常にウォッチしながら考えなければいけないとは思っています。当社の海外事業は、この第2四半はかなり改善してきた兆しがあったのですが、直近の欧州あたりの動きがどう影響するか、かなり注意深くウォッチしたいと考えています。

このような状況の中で、トップラインについて、我々は消費の変化を受けてEコマースを取り込むような仕組み作りができてきていると考えていますので、少なくともこの流れを取り込むかたちの増収は、この業績予想の中に織り込んでいきたいと考えています。

そして営業費用に関しても、この上期で取り組んできたようなデータ・ドリブンな動かし方というものの精度を、引き続き増していきたいと考えています。また、この需要をしっかり取り込めるようなキャパシティ、これはラストマイルだけではなくて輸送もしかりですし、途中のいわゆる仕分けのプロセスもしかりだと思っていますが、このあたりのキャパシティを確保したいと考えています。

そのような意味では、この下期の費用に関して、上期の業績がいいということを受け社員への賞与の引当額は少し増加せざるを得ないと考えていますので、そのあたりはオンして見通しを出しています。ECの増量に対してのECネットワークの拡充はトップラインと連動だという理解をしていますので、ある程度連動しながら適切に使っていこうと考えています。

もう1つ、「従来のヤマトの中ではあまりこのような費用はなかったな」という部分で、少し大きくなってきているのが、先ほどからお話ししているデータ・ドリブンを実現しようということです。この「YAMATO NEXT100」の中でも、当社の中で強いITチーム、データ分析チームをしっかりと作っていこうという構想をお出ししています。

もちろんこの春以降、当社の中にIT本部を立ち上げ、外部人材の獲得を進め、今かなりスピードを上げて尽力しているところです。しかし、これができあがってからデータ・ドリブンにするというのでは、経営のスピードとしては非常に遅くなると思ってます。今この状況を受け、いち早くデータ・ドリブンにしなくてはならないということで、外部のリソースを使ってデータ分析をしながら経営を進めているところです。

このあたりのデータ分析費用というものが、それなりに優秀なチームを使っているとその分かかるという部分があります。この上期でより具体的に「この領域とこの領域をもっとデータ・ドリブンにしなきゃいけない」ということが、くっきりと見えてきました。ということは、そのあたりのデータ分析にもけっこうコストがかかるということを、ある程度この下期の経営の中に織り込むべきだろうということで、そのあたりを織り込んでいます。

よって「下期は少しスローダウン」というような表現も読みましたが、決して本業としてはスローダウンしているつもりはなく、これからのヤマトに向けて必要なものにしっかりと投資しながら進めているつもりだということを冒頭にお伝えして、詳細は樫本からお話ししたいと思います。よろしくお願いします。

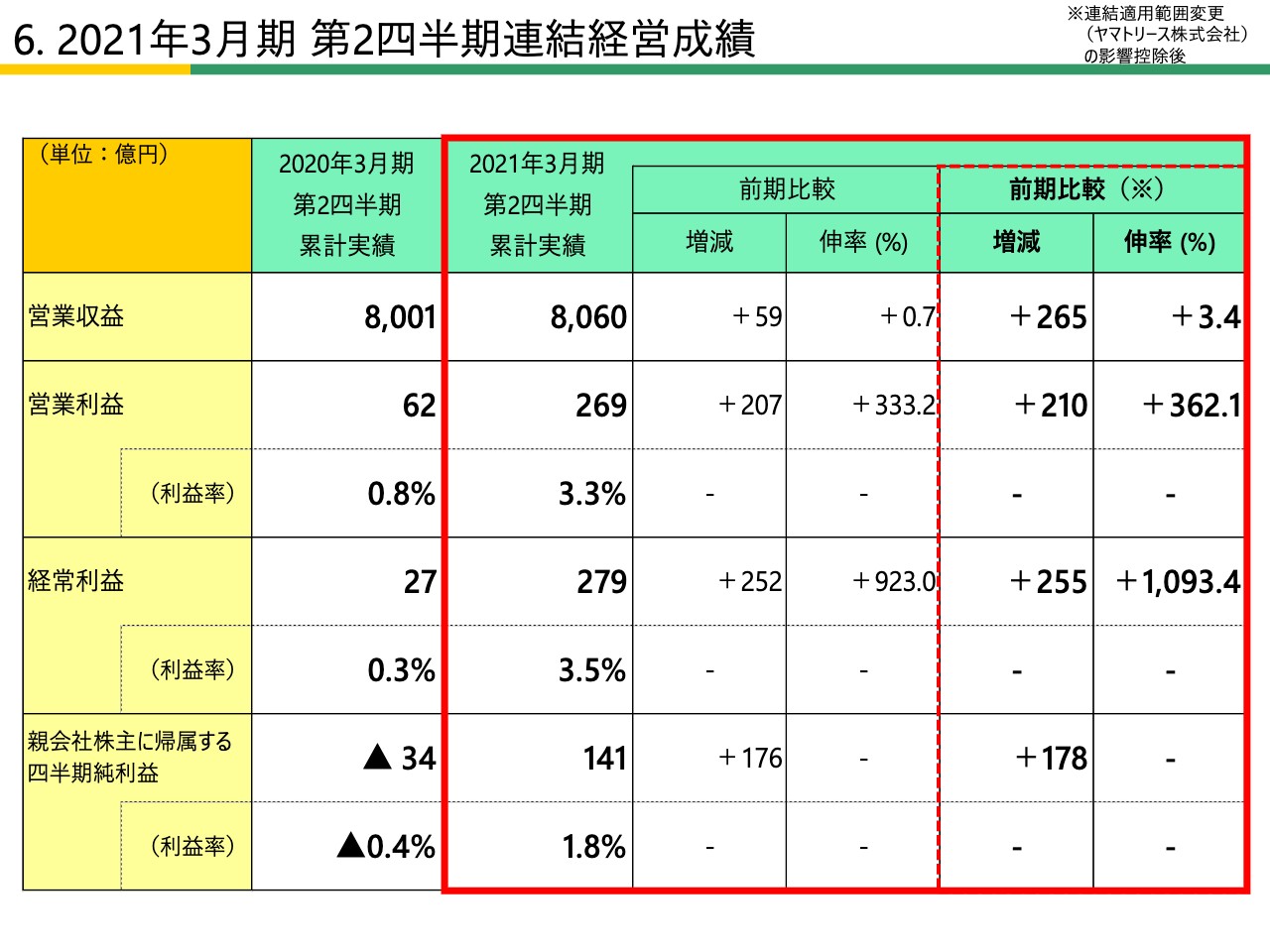

6. 2021年3月期 第2四半期連結経営成績

樫本敦司氏:それでは樫本から次のページ、項番6からご説明したいと思います。2021年3月期第2四半期連結経営成績ということで、少し重複しますが、第2四半期の累計実績は営業収益が8,060億円、営業利益は269億円、経常利益は279億円、四半期純利益は141億円です。

前期比較はスライド一番右側の米印ところです。これがヤマトリースの要因を除いて前期と比較した分析結果ですので、こちらを中心に見ていただければと思います。

先ほど営業収益、利益のところは社長の長尾からご説明しましたが、その下の営業利益から経常利益のところ、ここで10億円持ち上がっています。前期比較では45億円プラスが拡大しているということになります。

ここについて少しお話しします。まずこの内訳として営業外収益が20億円あります。営業外費用が9億円ありますので、10億円持ち上がるということになるわけです。営業外収益については前期差で7億円ぐらい増えています。これはEV車を導入していることによる電動化対応車補助金が入ってきていることもあって、前期より少し増えているということです。

それから一方で営業外費用ですが、前期から見ると大きく減ってマイナス37億円です。前期は実は持分法適用関連会社の投資損失を計上していましたので、その反動で前期差ではマイナスになってくるということです。これが結果的に、利益という意味では37億円押し上げますので、営業外収益のプラス7億円と利益の押し上げ37億円の合計でプラス45億円ということで、前期から見ると増えたというかたちになっています。

それから特別損益ですが、マイナス9億円ということで、前期差から見ると7億円減っているということになります。特別利益はその内訳としては9億円あり、これは前期差で9億円増えているということですが、この内訳の主な要因は固定資産の売却益が7億円ぐらい入っています。

それから一方で特別損失のところが18億円あり、これは前期より16億円ぐらい増えています。第1四半期の時にも少しご説明したかもしれませんが、新型コロナウイルス感染症が拡大する中で、社員を休ませたことによる休業補償への対応で十数億円出ています。こういったことが、ここに入っていると見ていただければと思います。

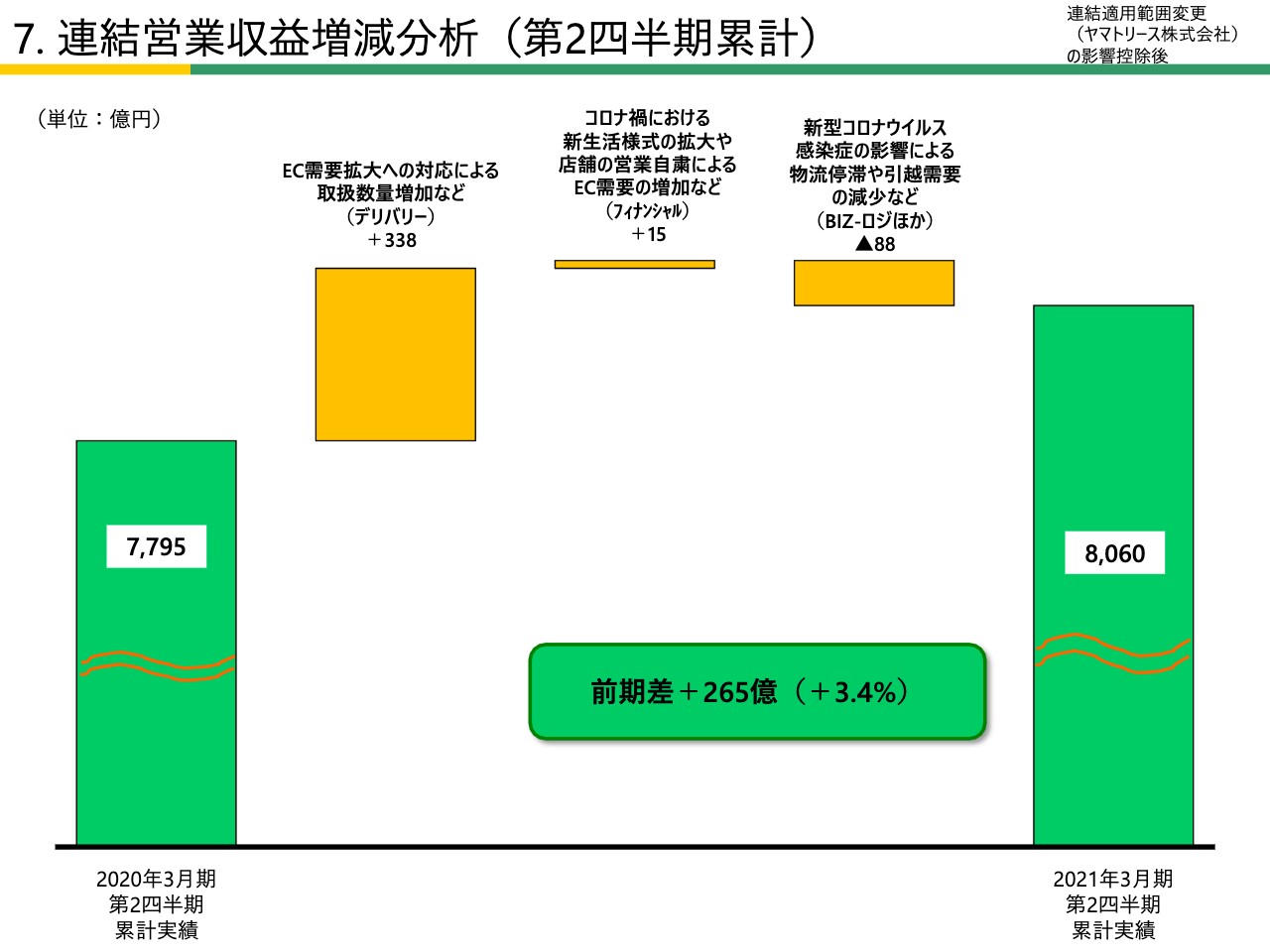

7. 連結営業収益増減分析(第2四半期累計)

それでは次のページ、連結営業収益の増減分析です。これは第2四半期累計ですから、上期6ヶ月間の累計実績ということで、滝グラフで表示しています。ヤマトリースの影響は控除しています。

まず上期累計の前期の営業収益が7,795億円です。「デリバリー」のところですが、ECの需要拡大への対応による取扱数量増加などによって、338億円の収入増です。それからコロナ禍における新生活様式の拡大や、店舗の営業自粛によるEC需要の増加などにより「フィナンシャル」と記載のところで15億円ぐらいの収入増です。

一方で収入減ということでは、新型コロナウイルス感染症の影響による物流の停滞や引越需要の減少などにより、「BIZ-ロジほか」とありますが88億円の収入減です。それを積み重ねていくと、当期の営業収益が8,060億円ということで、前期差で言うと265億円の増収ということになります。

デリバリー事業のところに「増収338億円」とありますが、先ほどの長尾の説明にあったとおり、拡大するEC需要にしっかり対応できたということで、数量の増加が全体の増収を牽引しています。フィナンシャル事業については、ECの需要拡大に伴う決済関連ニーズにより、15億円の増収になっています。

3つ目の減収についてですが、新型コロナウイルス感染症の収束が不透明な中で、BIZ-ロジ事業におけるBtoB需要が弱含みで推移していたということと、ホームコンビニエンス事業における引越需要が、特に4月、5月のあたりで大きく減っていたことがあります。

それからe-ビジネス事業においては、軽減税率に対応したシステムサポートに関するものが前期はありましたので、その反動減もここに入っており、結果的にこれが減収の要因として入っています。

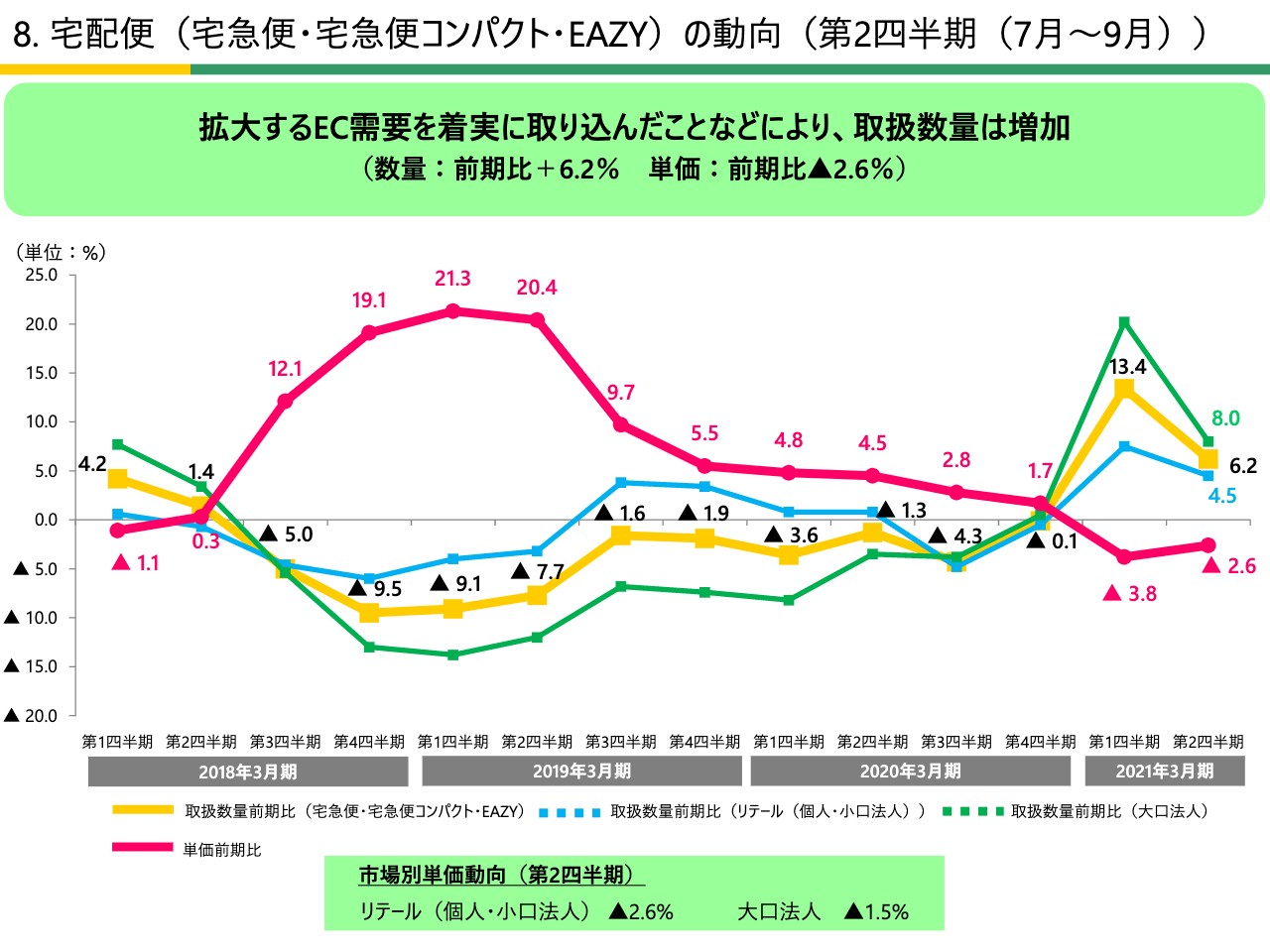

8. 宅配便(宅急便・宅急便コンパクト・EAZY)の動向(第2四半期(7月~9月))

それでは次のページにいきます。項番8、宅配便です。3商品合計ということで、「宅急便」「宅急便コンパクト」「EAZY」の合計の動向について、3ヶ月ごとの推移をスライドに記載しています。

グラフに示すとおり、拡大するEC需要を着実に取り込んだことなどにより取扱数量が増加し、数量は前期比6.2パーセントのプラス、単価は前期比2.6パーセントのマイナスという結果になっています。

3商品の数量動向ですが、取扱数量は4億1,400万個です。これが前期差で言うと約2,600万個で伸率6.2パーセント、単価は707円で前期差マイナス19円となっています。数量は6.2パーセント増えていますが、先ほどお話ししたとおり、ECの需要にしっかり対応できたことで前期を上回っています。

第1四半期の伸びに比べて若干第2四半期が弱く見えていますが、前期9月は消費増税前の駆け込み需要が少しあり、前期はそこが強く出ているということで、前期差では少し弱含んで見えているということがあります。

それからEC利用者はベースラインが着実に上がっていますので、第3四半期以降、産業EC化も含めてしっかりと対応していかなければならないと考えています。リテールと大口法人の内訳はスライドに記載のとおりです。

それから単価ですが、対前年同期で3ヶ月の平均値としては2.6パーセントのマイナスとなりました。顧客ごとに適正な利益を確保するという方針に変更はありませんが、いわゆるミックスの影響です。市場別の出荷構成比の変化などの影響を受けて、下がって見えています。市場別単価動向としてはリテールでマイナス2.6パーセント、大口法人でマイナス1.5パーセントとなっています。

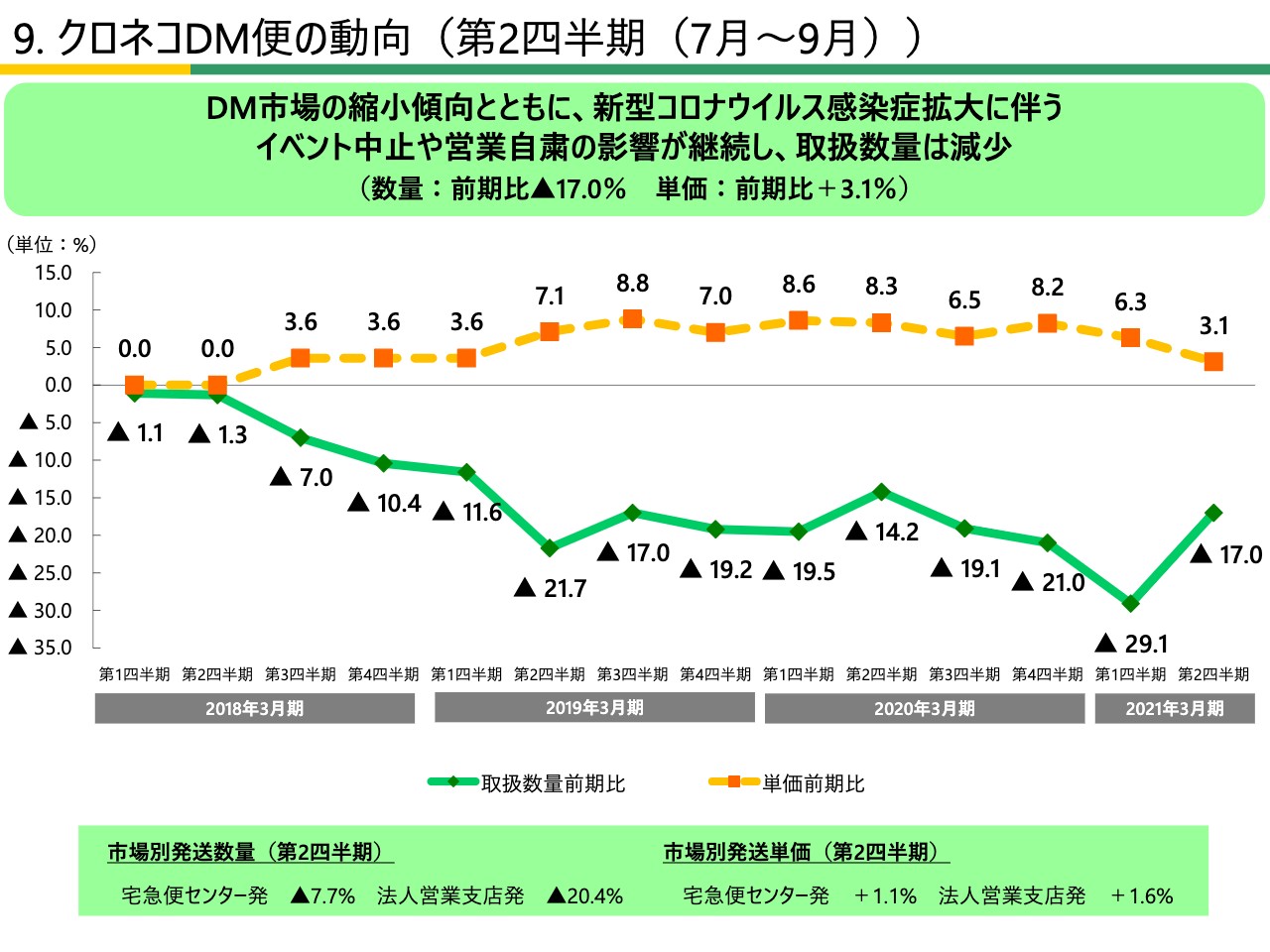

クロネコDM便の動向(第2四半期(7月~9月))

それでは次のページです。項番9、クロネコDM便の動向ということで、記載のとおりです。DM市場の縮小傾向とともに、新型コロナウイルス感染症の拡大に伴うイベントの中止や営業自粛の影響が継続しています。これが数量の減少につながっており、前期比マイナス17パーセント、単価については若干プラスで、傾向としては大きく変わってはいません。

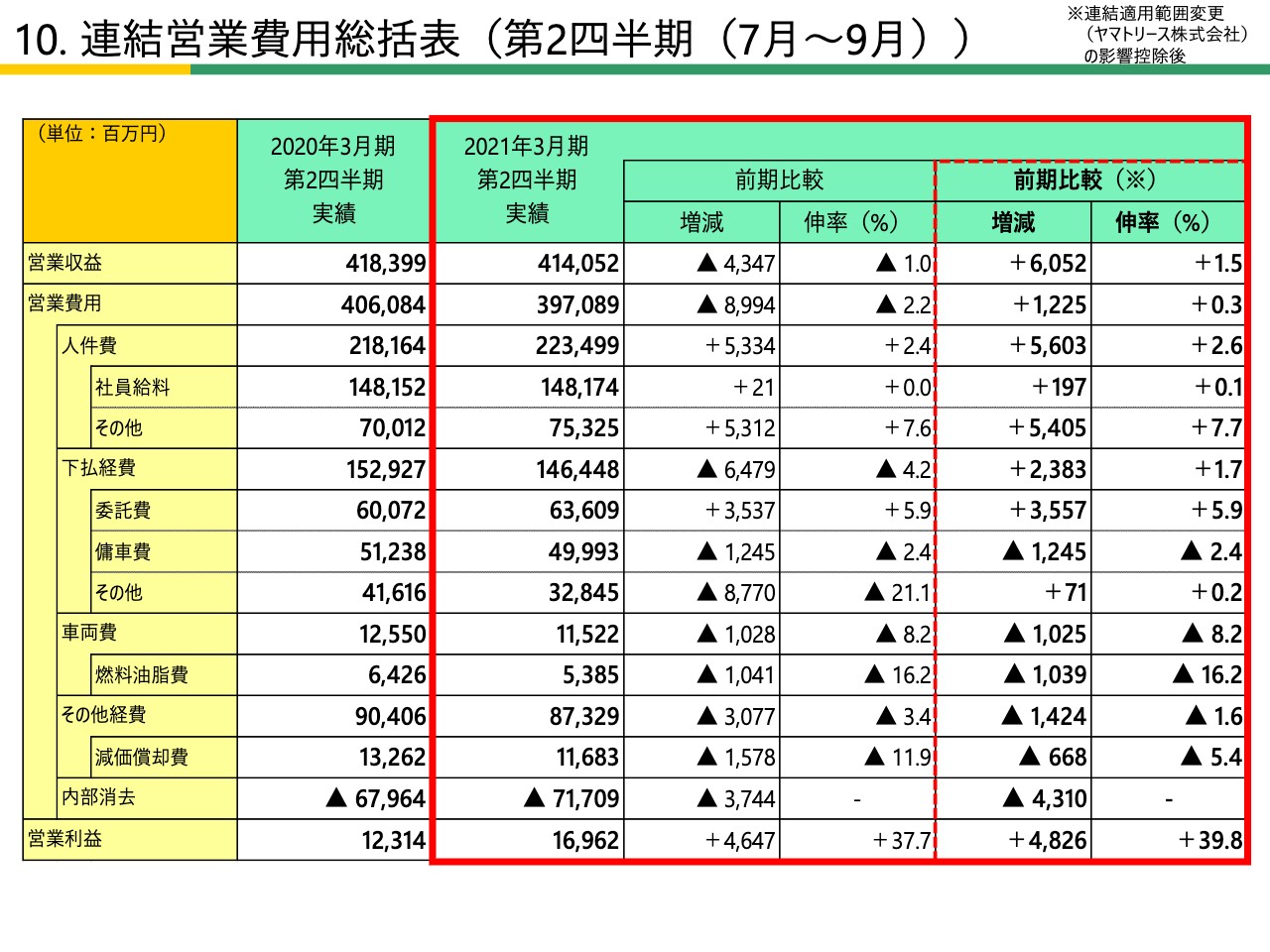

10. 連結営業費用総括表(第2四半期(7月~9月))

それでは次のページに移ります。項番10、連結営業費用総括表ということで、3ヶ月分を切り取ったものをここに記載しています。

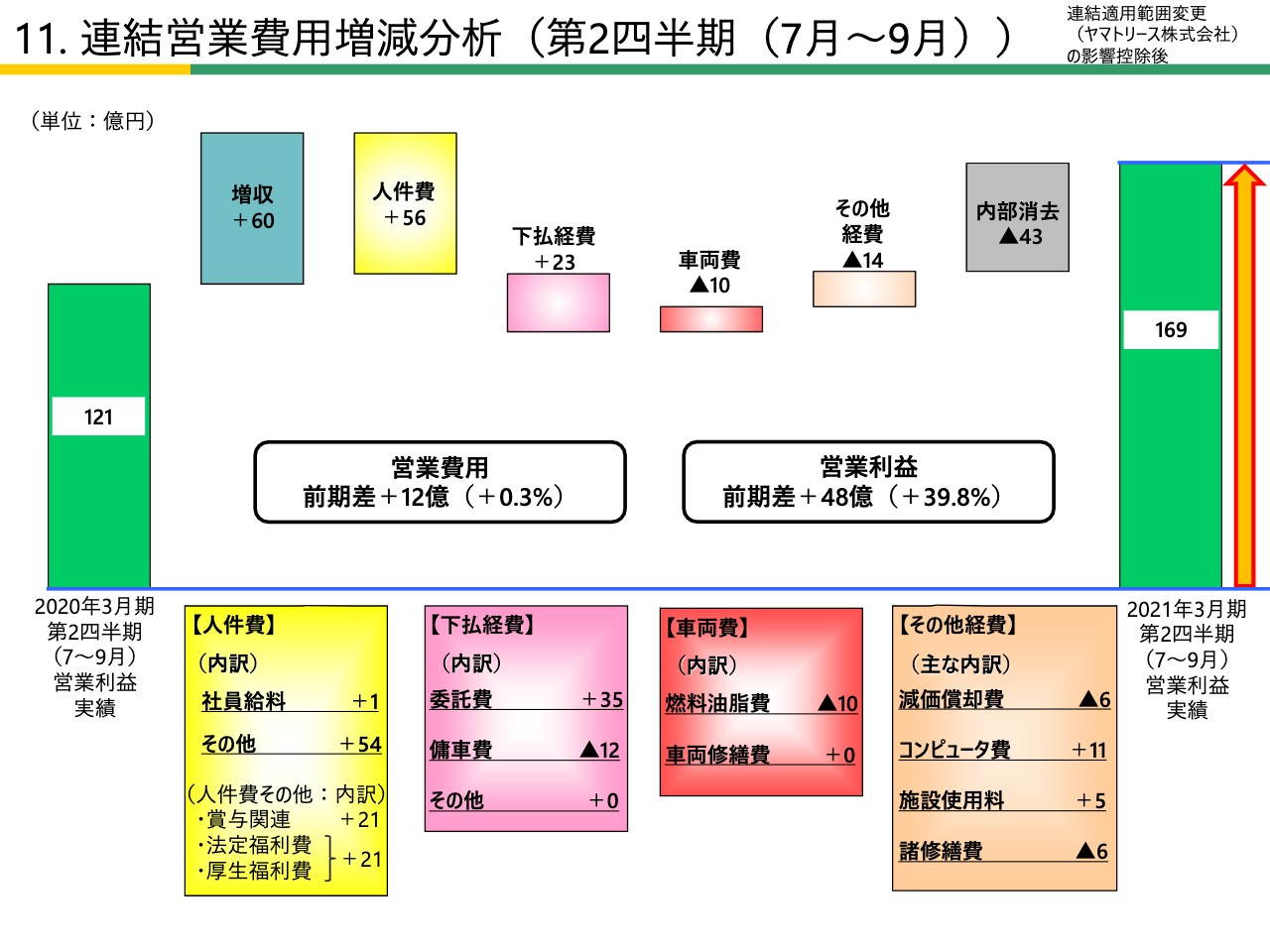

11. 連結営業費用増減分析(第2四半期(7月~9月))

もう1枚めくっていただくと、先ほどの表を滝グラフで表示したものです。ここもヤマトリースの要因を除いたかたちでお示ししています。前年の第2四半期の利益は121億円でした。それに対して増収要因がプラス60億円、人件費が56億円増えています。それから下払経費が23億円増え、車両費が10億円減り、その他経費が14億円減り、内部消去などがあって、結果として今期3ヶ月の利益が169億円となっています。

人件費のプラス56億円ですが、人件費全体、数量の増加に対する費用の伸びという意味では抑制していると見ています。先ほども話がありましたが、賞与の関連で21億円ぐらい増えています。それから厚生・法定福利費で21億円ですが、それ以外で新制服の導入にかかる費用増などがこのようなところに入ってきています。

次に下払経費について、全体では23億円のプラスですが、委託費は35億円増えています。これも先ほど長尾からご説明したとおり、EC配送ネットワークの構築に関わる委託費が増加しています。これは戦略的に進めるというかたちで増やしています。一方で従来型の委託については、調整を進めてコストを適正化していこうと動いています。

それからノンデリバリー事業の一部で、営業収入の減収に伴って少し減少している部分がこの委託の中に入っています。次に傭車費です。前第3四半期、第4四半期ぐらいからこの流れがきていますが、第1四半期に引き続き幹線輸送の効率化が推進できており、業務量予測に基づいた配車などが積載率の向上につながっているということで、ここが抑えられています。

車両費でマイナス10億円とありますが、これは燃料油脂費です。燃料単価の下落に伴う減少です。その他経費14億円については、プラスマイナス細かくいろいろあるのですが、ここに記載のとおり、全体ではそれほど前期から動いていないということです。

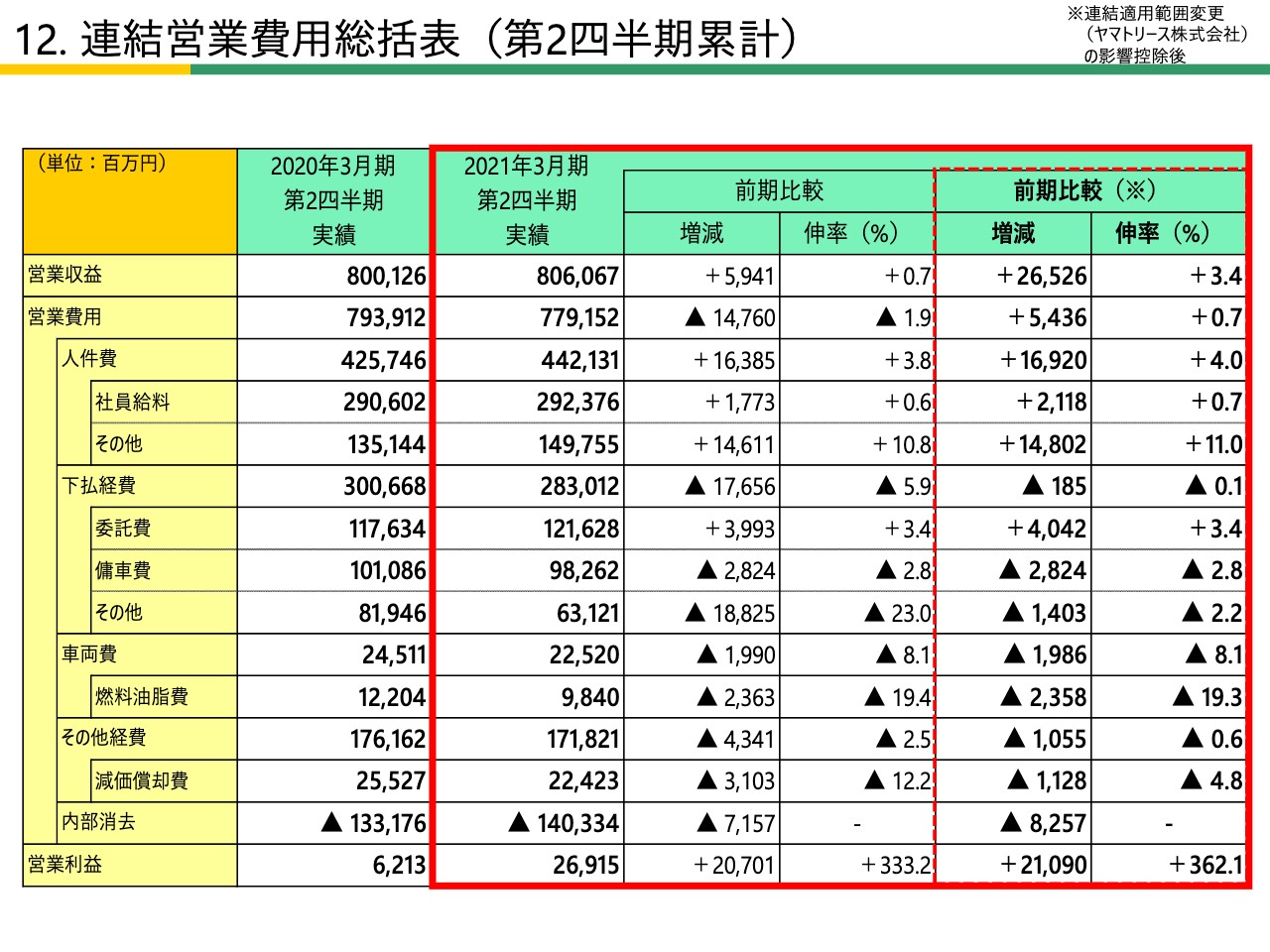

12. 連結営業費用総括表(第2四半期累計)

それでは次のページ、項番12は連結営業費用総括表の第2四半期累計ということで、6ヶ月間の実績です。

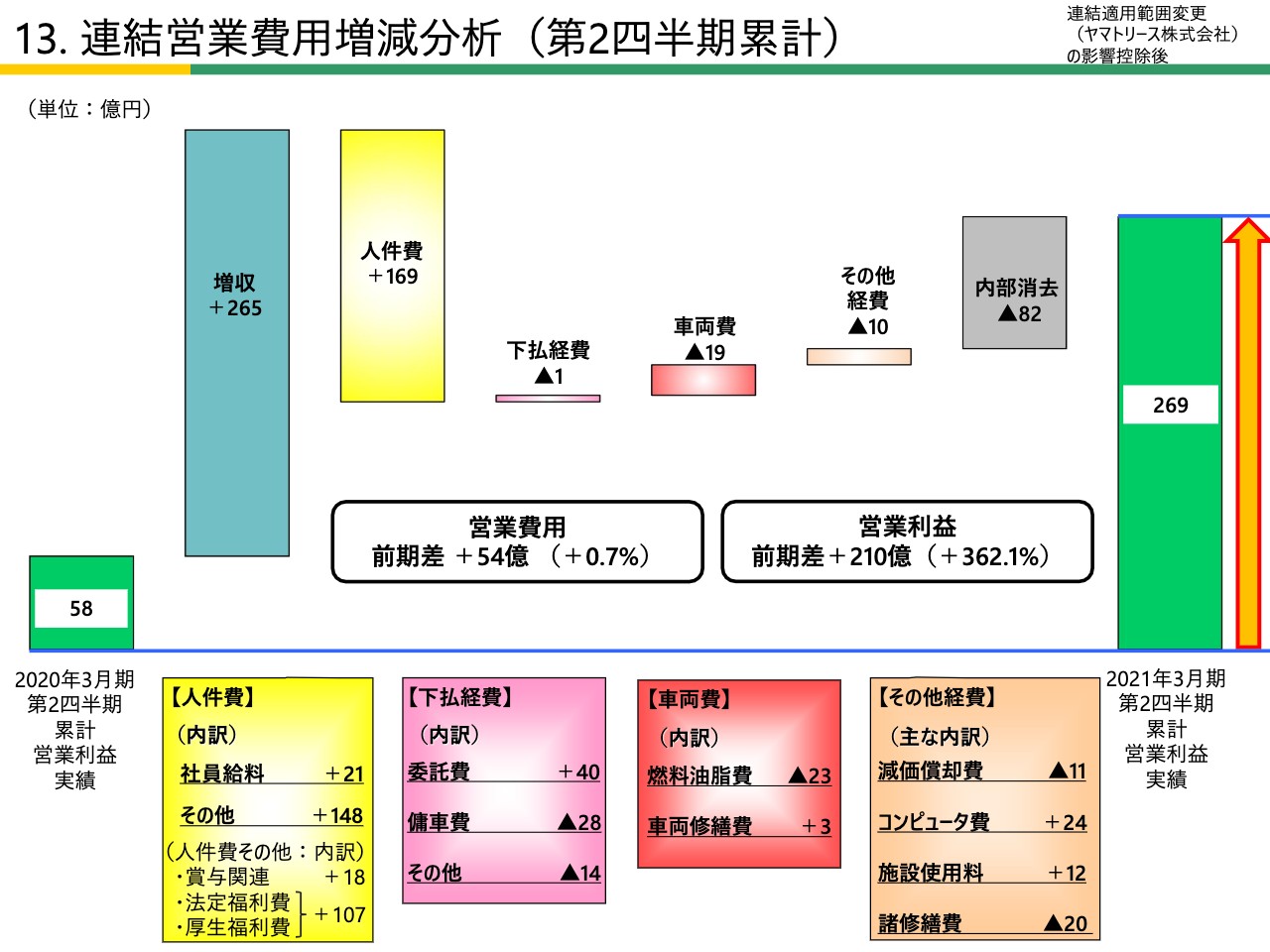

13. 連結営業費用増減分析(第2四半期累計)

もう1枚めくっていただいて、項番13です。同じように滝グラフで記載しています。先ほどお話しした第2四半期、7月から9月の3ヶ月の傾向と大きくは変わっていません。だいたい同じような傾向が6ヶ月でも出ているということです。

人件費が169億円増えています。これは新型コロナウイルス感染症に関わる見舞金ほか、第1四半期に出ているものがあり、法定福利費・厚生福利費で107億円増えていることが一番大きな影響です。これは第1四半期でもご説明した内容になっています。

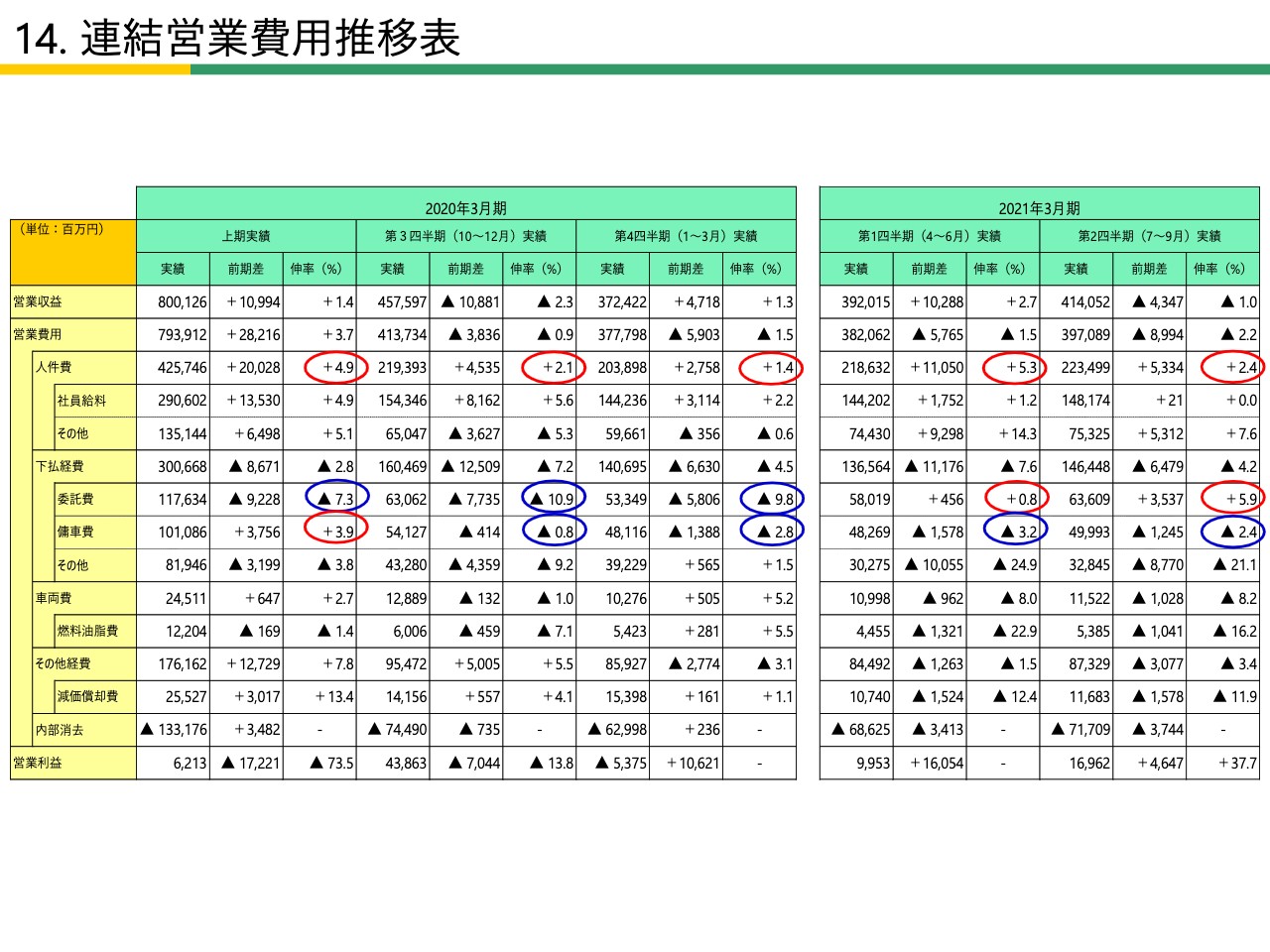

14. 連結営業費用推移表

項番14、連結営業費用の推移表ということで、単四半期ごとの動きを推移としてお示ししています。特に見ていただきたいのは、社員給料と委託費、傭車費ということになります。

社員給料についてはご覧のとおり、人員を減らしつつ、一部SDへのインセンティブの増加などがありますが、ほぼ前期並みで推移しています。それから委託費については、先ほどお話ししたとおり第1四半期、第2四半期にかけて徐々に数量見合いのECネットワーク配達委託を拡大しています。

従来型の委託を調整しているというようなかたちですが、全体的には増えてきているということです。一方で傭車費ですが、先ほどからお話ししているとおり、データ分析に基づいて抑制を進めており、数量増の中でもこれが実現できています。

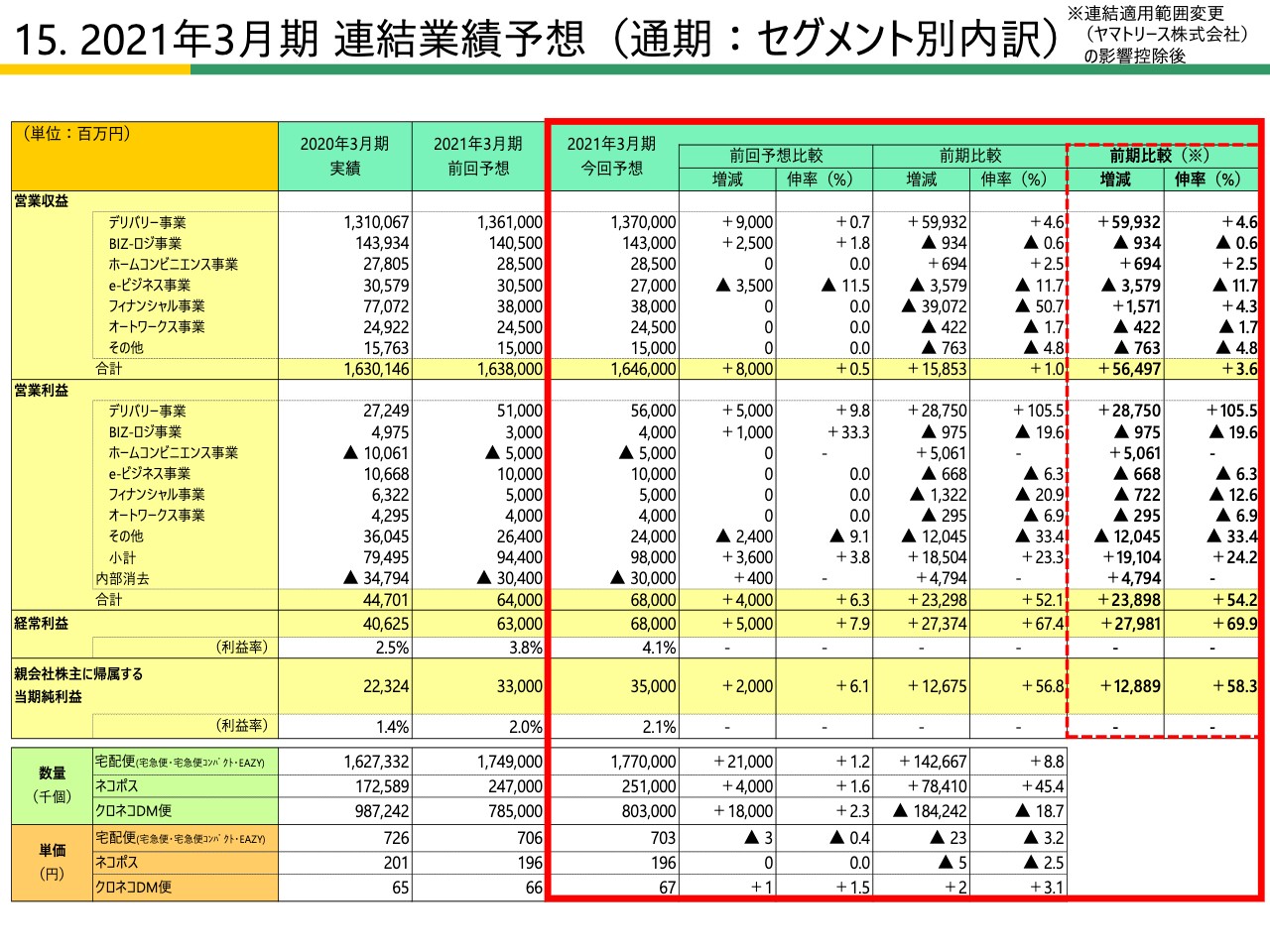

15. 2021年3月期 連結業績予想(通期:セグメント別内訳)

それでは次のページにいきます。項番15、今期の連結業績予想です。セグメント別内訳ということで、かなり細かく記載しています。営業収益は1兆6,460億円と、前回予想差で80億円上方修正しています。

この内訳ですが、デリバリー事業については前回予想から90億円の上方修正です。足元の動向を踏まえ、宅配便やクロネコDM便の取扱数量と単価の予想を変更しています。スライド下部に記載していますが、宅配便3商品の取扱数量合計は17億7,000万個と、前回予想から2,100万個のプラスというかたちで上方修正しています。単価については703円ということで、前回予想からは3円マイナスと予想しています。

DM便については8億300万個、DM便の単価については67円ということで、足元を見て少し修正しています。数量については、成長が続くEC領域のさらなる拡大、それからニューノーマルにおいてお客さまが直面する新たな課題に対して、グループの総力を結集したソリューション提案に傾注してこうということです。

上期から続けていることを下期も当然行っていく中で、拡大する需要を確実に取り組んでいこうということで、前回予想を変更しているものです。単価については先ほどお話ししましたが、上期でミックスの変化が表れていますので、これを踏まえて前回予想から少し調整しています。

事業別では、BIZ-ロジ事業については先ほども長尾から少しお話ししましたが、世界的な経済活動の再開に伴って、生産活動や貿易に持ち直す動きが出始めたということで、また少し不安になってきましたが、いったん足元を見ながら前回予想を少し持ち上げています。e-ビジネス事業については、足元の動向を踏まえて前回予想から少し調整しています。

営業利益は680億円ということで、前回予想から40億円の上方修正です。デリバリー事業で収入増も踏まえて前回予想から50億円の上方修正、BIZ-ロジ事業についても同様に10億円の上方修正です。

その他については前回予想から24億円マイナスとなっていますが、先ほどお話しした経営資源の最適配置を実現していく基盤となるデータ分析を、ピッチを上げて進めていますので、その費用の増加を前回からは少し増加させたかたちでここに織り込んでいるとご理解いただければと思います。

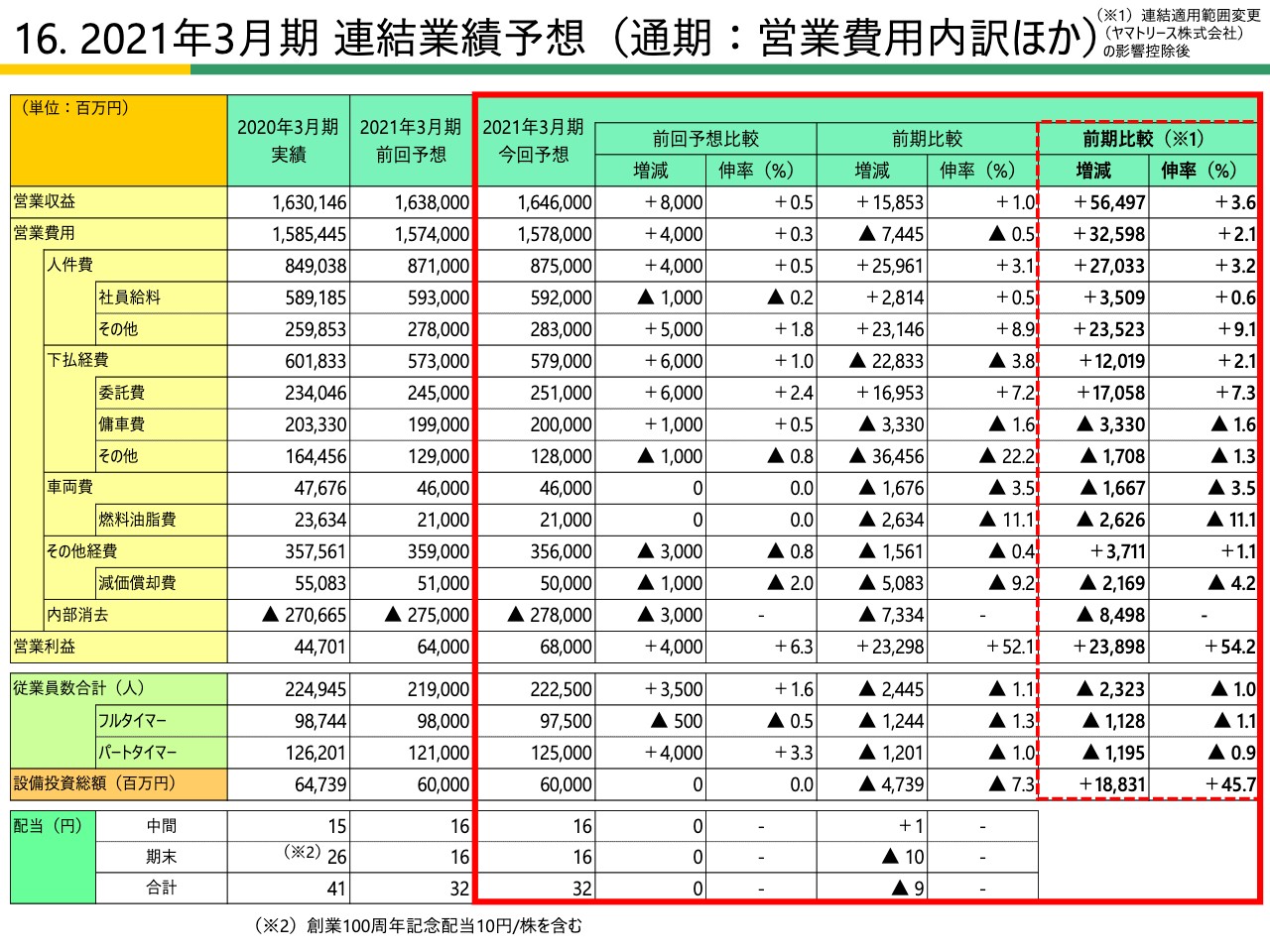

16. 2021年3月期 連結業績予想(通期:営業費用内訳ほか)

項番の16、連結業績予想の営業費用の内訳のところをご覧ください。今少しお話ししましたが、それをブレイクダウンしたものをここに記載しています。営業費用の全体は前回予想からは40億円の上方修正ということで、全体的に足元の状況を踏まえて変更しています。

人件費が前回予想からプラスの40億円、それから下払経費のうちの委託費が前回予想から60億円の上方修正、傭車費も数量増を見て少し上方修正ということで10億円乗せています。その他経費については、前回予想から30億円のマイナスというかたちでみています。

それからスライドの下部に記載している従業員数について、フルタイマーは全体的な人員コントロールを進めているということで、足元を見ながら前回予想から500人ほど調整しています。パートタイマーは増えたように見えていますが、外部委託していた都内の作業の戦力を、コストメリットを考えながら一部社員化するというように少し変えたものです。

コロナ禍で採用環境が変わってきていることを踏まえて、ここは前回予想からプラス4,000人というかたちにしています。設備投資と配当については、前回予想から変更はないというかたちで予想を立てています。

以上、少し長くなりましたが詳細のご説明をさせていただきました。ありがとうございました。