2020年11月24日に行われた、株式会社共立メンテナンス2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社共立メンテナンス 代表取締役社長 上田卓味 氏

2021年3月期第2四半期決算説明会

上田卓味氏:みなさま、おはようございます。社長の上田です。本日はお忙しい中、またコロナ禍で大変な中、ご出席を賜り誠にありがとうございます。先ほど司会からお話しがあったように車間を空けて、なおかつ人数を制限させていただいていますが、ご協力いただき本当にありがとうございます。重ねて御礼申し上げます。

本日は2021年3月期第2四半期の決算概要、2021年3月期の業績予想についてご説明したのち、中期経営計画の考え方についてもお話ししたいと思います。

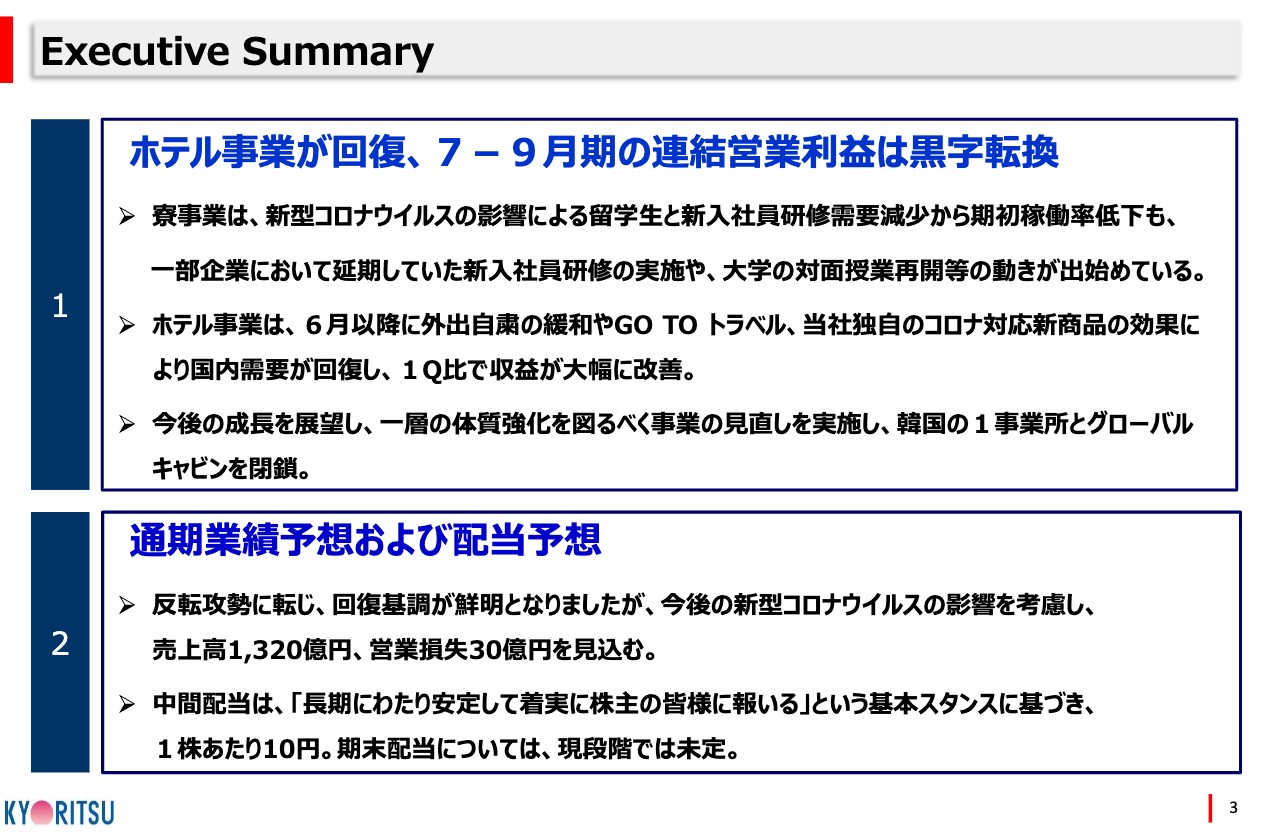

Executive Summary

決算のポイントですが、第1四半期と第2四半期で大きく分かれました。寮事業は新型コロナウイルスの影響を大きく受け、留学生の来日延期により期初稼働率が93.7パーセントでスタートしました。

ホテル事業はインバウンドの減少や、外出自粛要請による出張および国内レジャー需要の減少により稼働率が4月と5月に大幅に低下し、第1四半期としては上場以来初めての赤字決算となりました。

しかし6月に入り反転攻勢を開始し、「Go To トラベル」や当社独自のコロナ対応新商品の開発等もあり、ホテルの稼働率は上昇を続けています。特にリゾート事業では、既存事業所のRevPARが前年を上回って推移した結果、当第2四半期は黒字転換しました。

一方で、今後の成長を展望し一層の体質強化を図るべく、赤字が続いていた韓国の1事業所ならびにカプセルホテルのグローバルキャビンを閉鎖し、特別損失を計上しました。

このように回復基調は顕著ですが、通期業績予想については今後の新型コロナウイルスの影響を考慮し、売上高は1,320億円、営業損失は30億円としています。

中間配当については、コロナ禍にあるものの「長期にわたり安定して着実に株主のみなさまに報いる」という基本スタンスに基づき、1株あたり10円とします。期末配当については現時点では未定です。

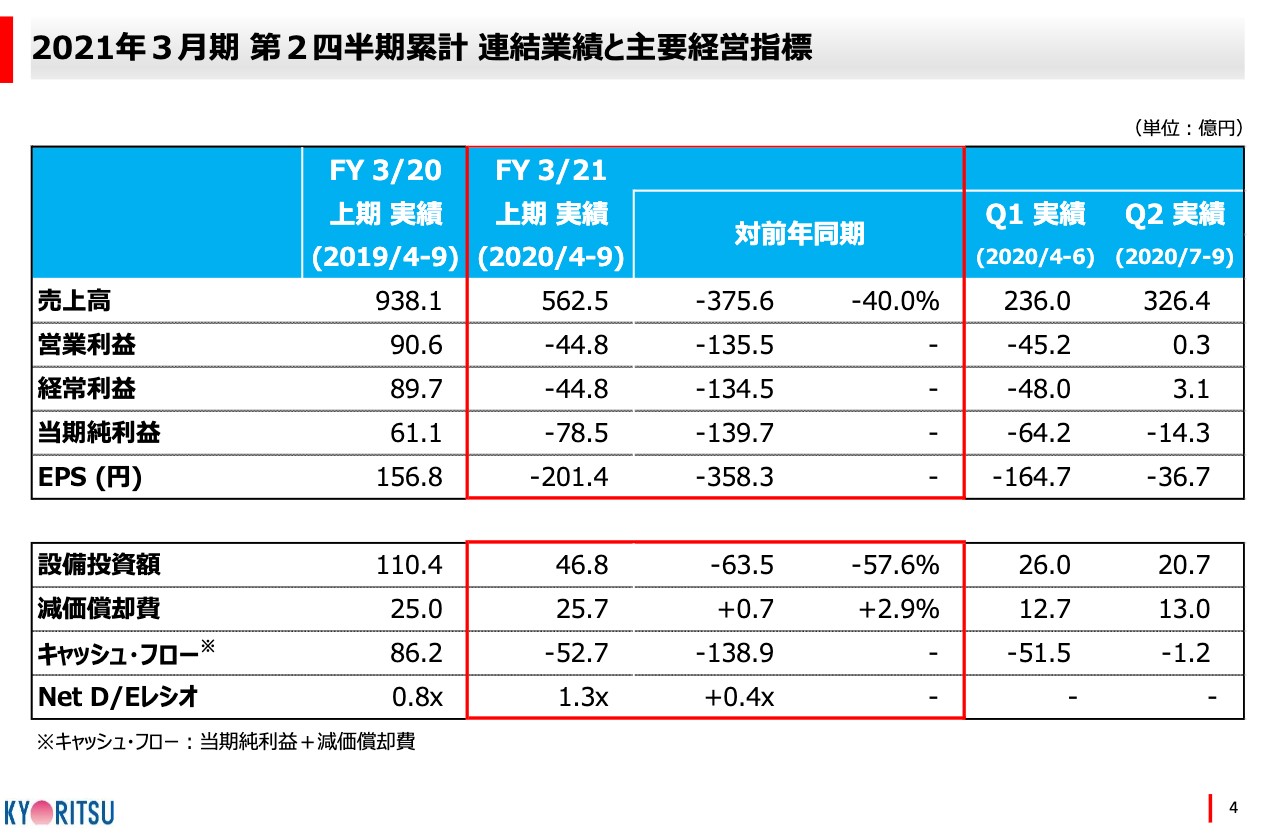

2021年3月期 第2四半期累計 連結業績と主要経営指標

連結の業績です。上期実績としては、売上高は前期比でマイナス40パーセントの562億5,000万円、営業損失は44億8,000万円となりました。スライドの右側をご覧ください。今回は第1四半期実績と第2四半期実績を分けて記載しています。

先ほどお伝えしたとおり、四半期別に見ますと第2四半期に営業利益が3,400万円、経常利益が3億1,800万円と、ともに第1四半期の赤字から黒字に転換し、反転攻勢の歩みを着実に進めています。

当期純利益については、第1四半期に64億2,000万円のマイナス、第2四半期会計期間で14億3,000万円のマイナスとなっています。

こちらは先ほどお伝えしたように、今後の成長を展望し、一層の体質強化を図るべく事業の見直しを進めた結果、韓国の1事業所の14億7,000万円、ならびにインバウンドに伴う開発を行っていたグローバルキャビンを閉鎖し、それに伴う特別損失を計上したものです。

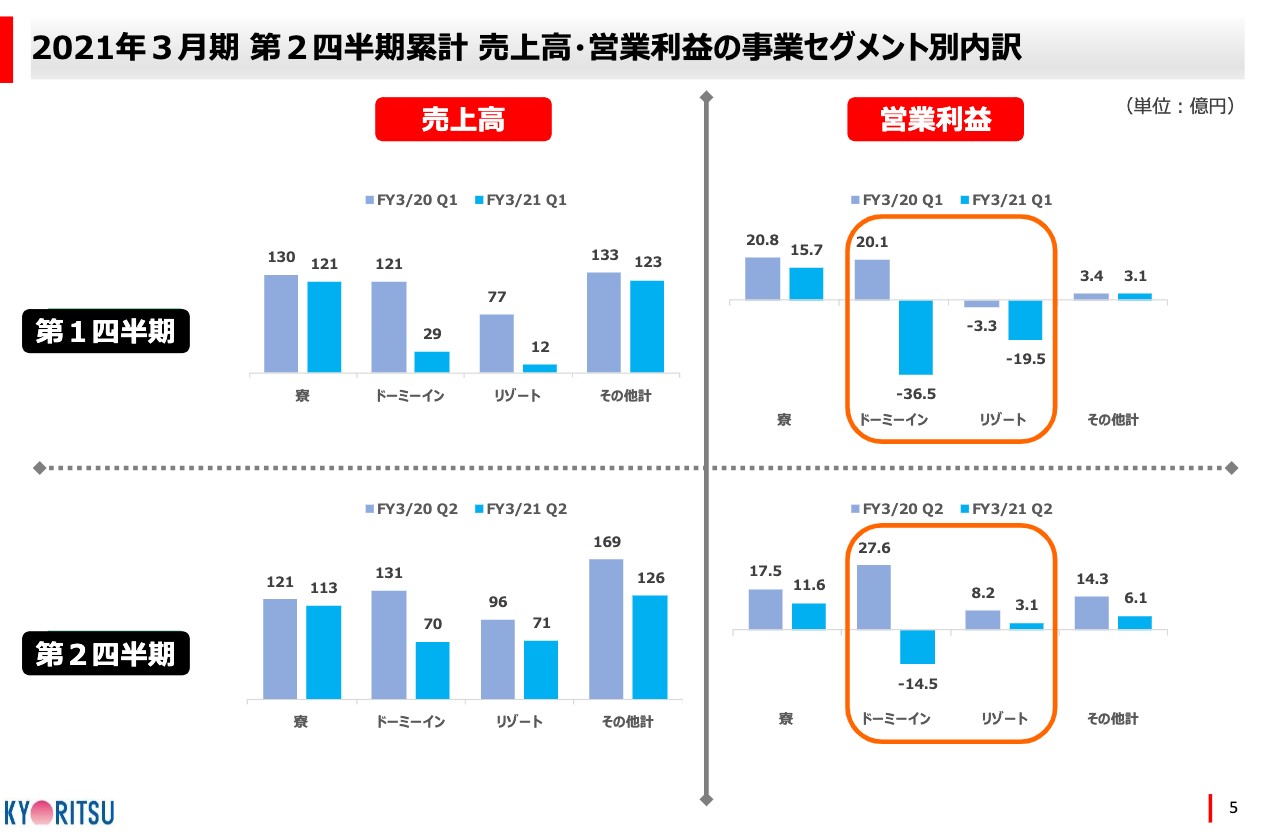

2021年3月期 第2四半期累計 売上高・営業利益の事業セグメント別内訳

主要事業セグメント別の売上高および営業利益を前期と比較しています。赤枠のホテル事業の影響が大きいことがおわかりいただけるかと思います。特に、リゾート事業の第2四半期での黒字化がポイントです。詳細については後ほどご説明します。

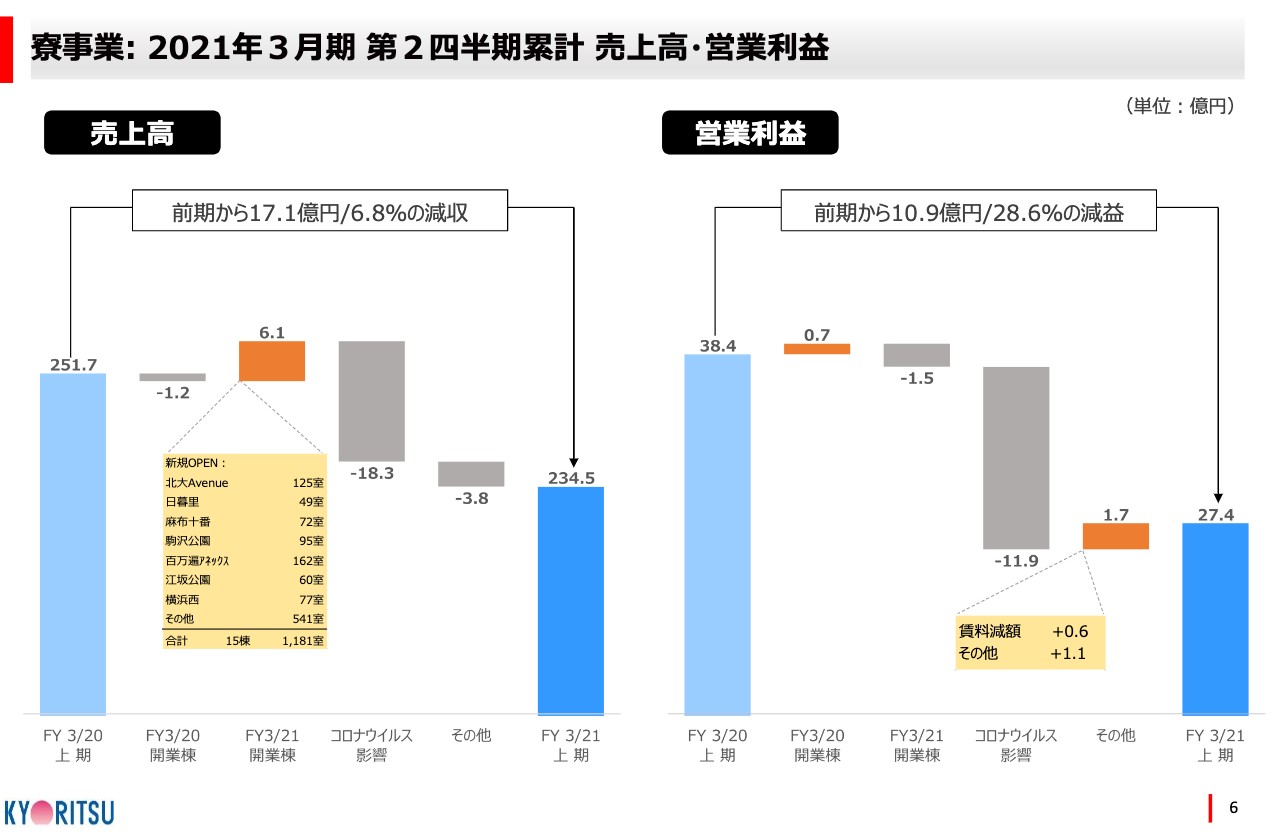

寮事業:2021年3月期 第2四半期累計 売上高・営業利益

寮事業の2021年3月期の期初稼働率は新型コロナウイルスの影響を受け、93.7パーセントでスタートしました。売上高は当期開業の15棟(1,181室)の増室効果が6億1,000万円ありましたが、新型コロナウイルスの影響による稼働低下で18億3,000万円のマイナスとなり、結果として234億5,000万円と前期から6.8パーセントの減収です。

営業利益は、オーナーにご協力いただいた賃料減額6,000万円を含めコストコントロールを同時に実行しましたが、新型コロナウイルスの影響がマイナス11億9,000万円となり、営業利益は27億4,000万円と前期から28.6パーセントの減少となりました。

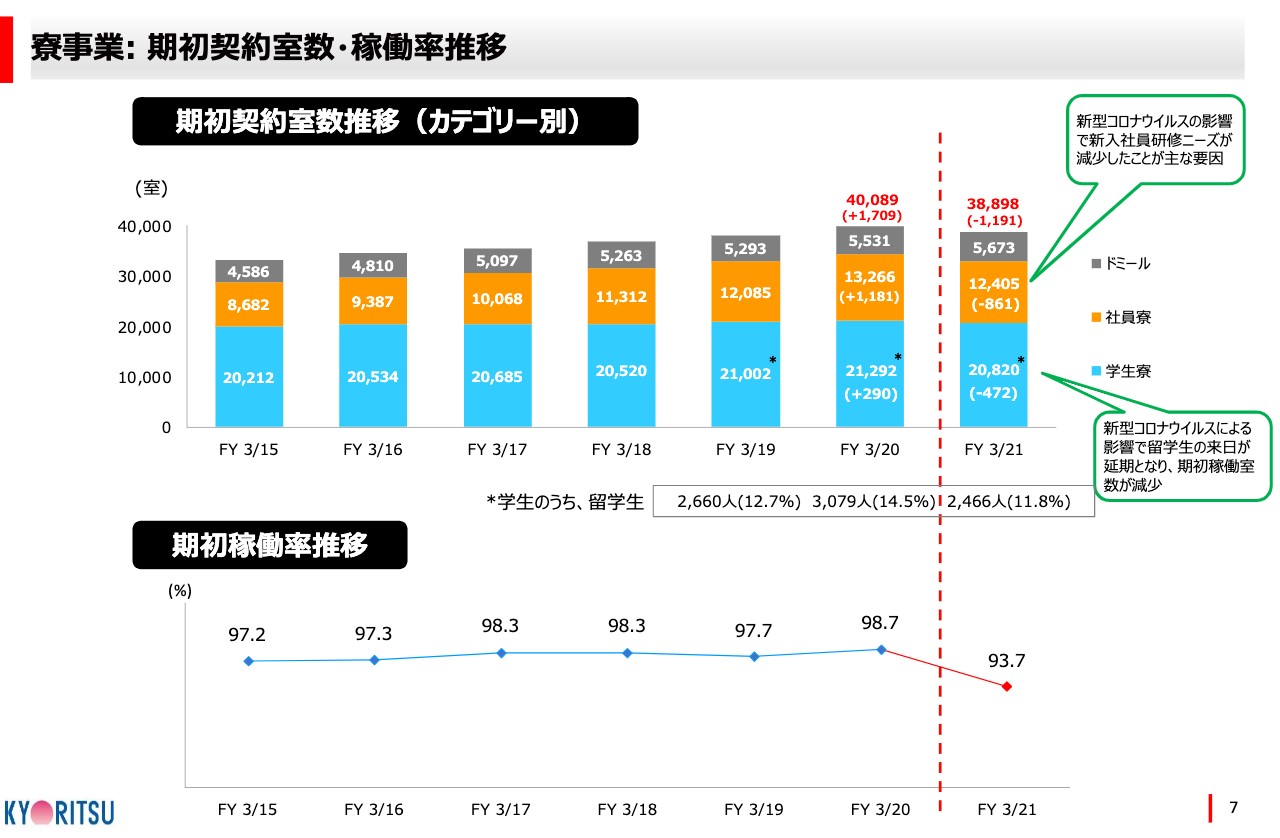

寮事業:期初契約室数・稼働率推移

2021年3月期の期初稼働は、先ほどお伝えしたように93.7パーセントとなりました。契約数の内訳ですが、学生寮が472室の減、社員寮が861室の減、ドミールの契約数が逆に142室の増となり、合計1,191室減の3万8,898室となりました。

この差が稼働率の低下によるものです。なお留学生ですが、前年よりも613名少ない2,466名となりました。比率にして11.8パーセントです。

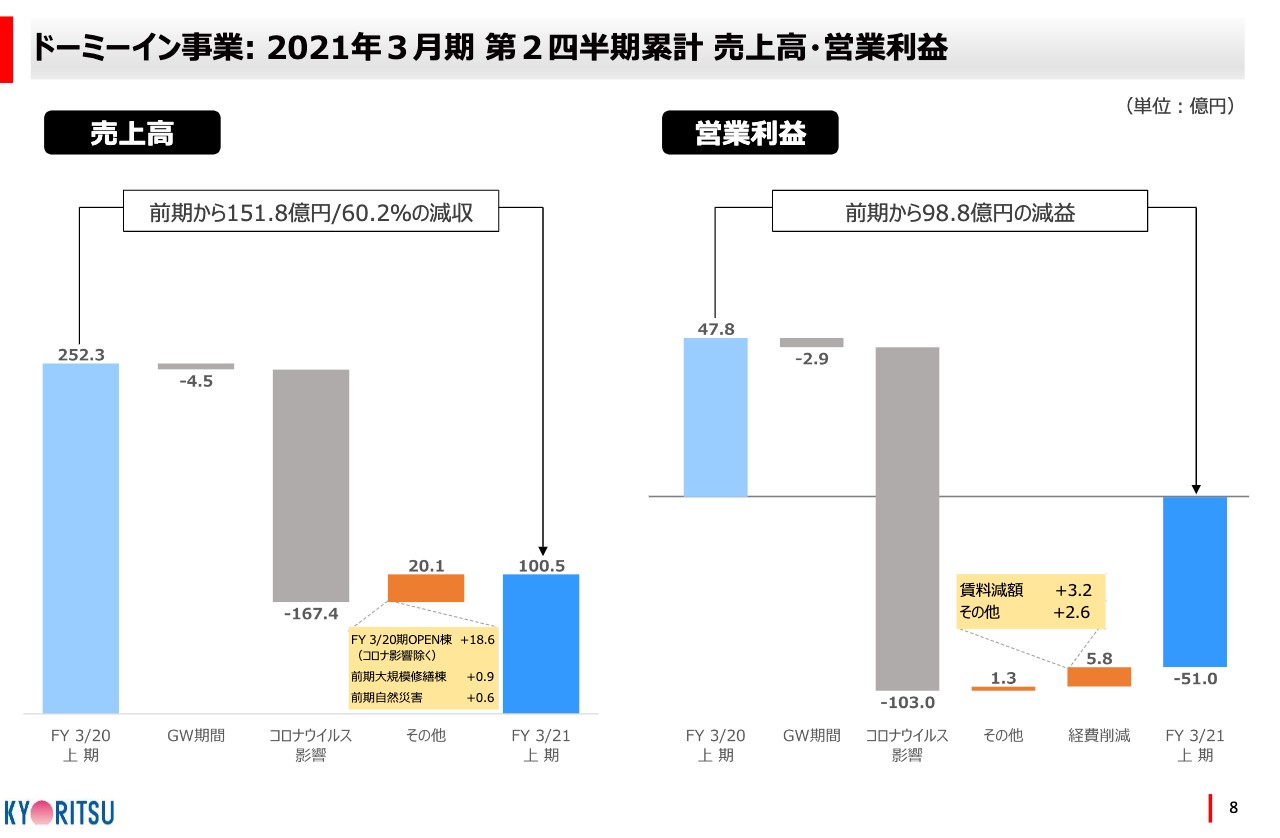

ドーミーイン事業:2021年3月期 第2四半期累計 売上高・営業利益

ドーミーイン事業ですが、売上高は100億5,000万円と60.2パーセントの減収となり、営業損失については51億円となりました。こちらは一にも二にも新型コロナウイルスの影響によるもので、売上高で167億4,000万円、営業利益で103億円のマイナスとなりました。

仮にこの影響額を除くと、前期開業棟のプラスや経費削減効果などにより、前期比でプラスを維持していることにはなります。

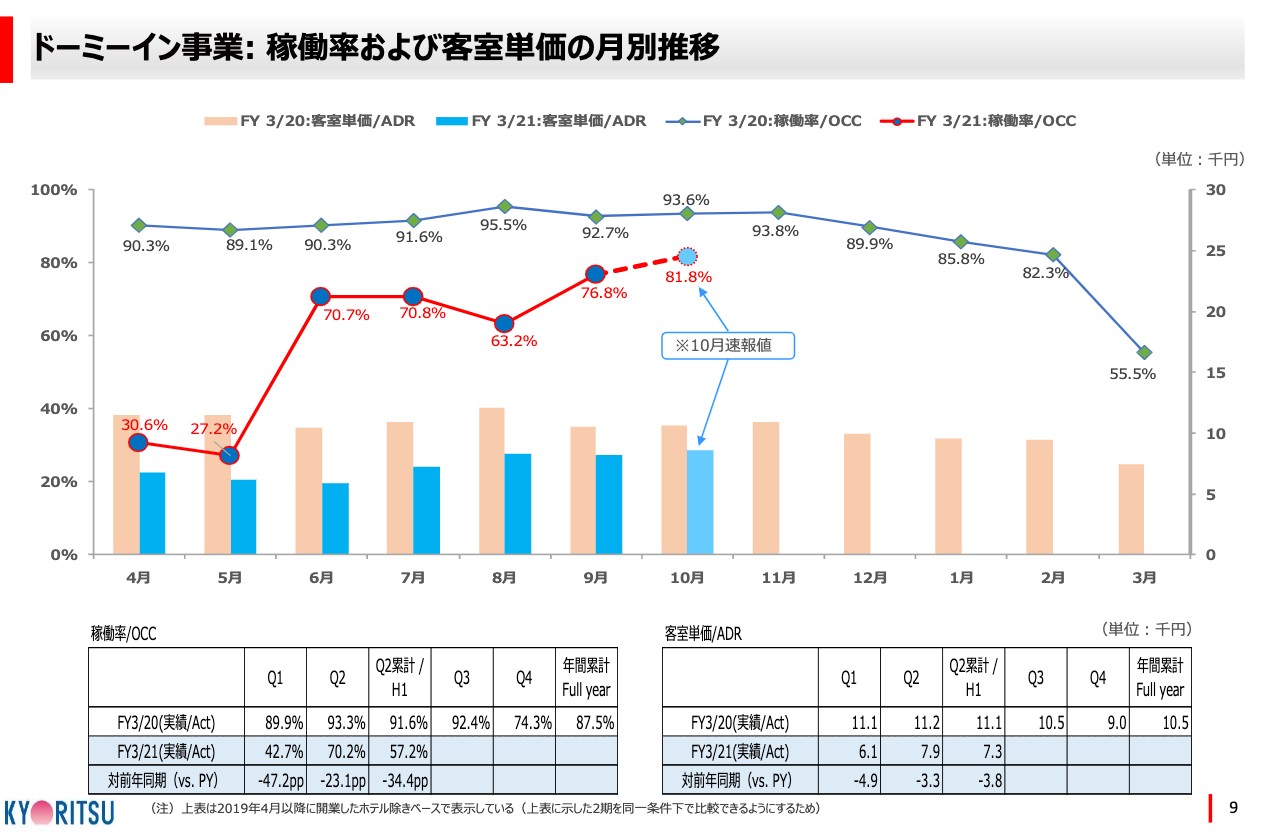

ドーミーイン事業:稼働率および客室単価の月別推移

今回のポイントです。最大稼働率の推移ですが、新型コロナウイルスの影響により前期の2月から押し出し、5月の27.2パーセントがボトムとなりました。ご覧のとおり、30.6パーセントから27.2パーセントに下落しています。その後、6月に急回復しました。

8月は新型コロナウイルスの感染者が多数出たということで一時的に稼働率が下がりましたが、「地元の方限定プラン」等の新商品の営業推進等も功を奏し、9月の稼働率は76.8パーセントと回復基調が続いています。ちなみに10月の足元の速報値ですが、81.8パーセントとさらに上昇しており、この上昇傾向は11月も続いています。

エリア別で見ますと、東京や大阪などもともとインバウンド比率の高かった主要都市圏で回復に時間を要しましたが、いずれも回復傾向にあります。

最大に落ち込んだのは大阪です。大阪の稼働率は94.3パーセントが35.5パーセントと落ちましたが、10月には60パーセント台まで回復しています。東京は70パーセント台まで回復しています。

客室単価については、第1四半期の6,100円から第2四半期は7,900円と上昇しました。テレワーク用オフィスや新型コロナウイルス感染防止対策としての「長期滞在型プラン」など新商品の開発を進め、客室単価の引き上げを行いながら、稼働率の早期回復を目指します。10月も8,600円に上昇しており、この勢いは11月も続いています。

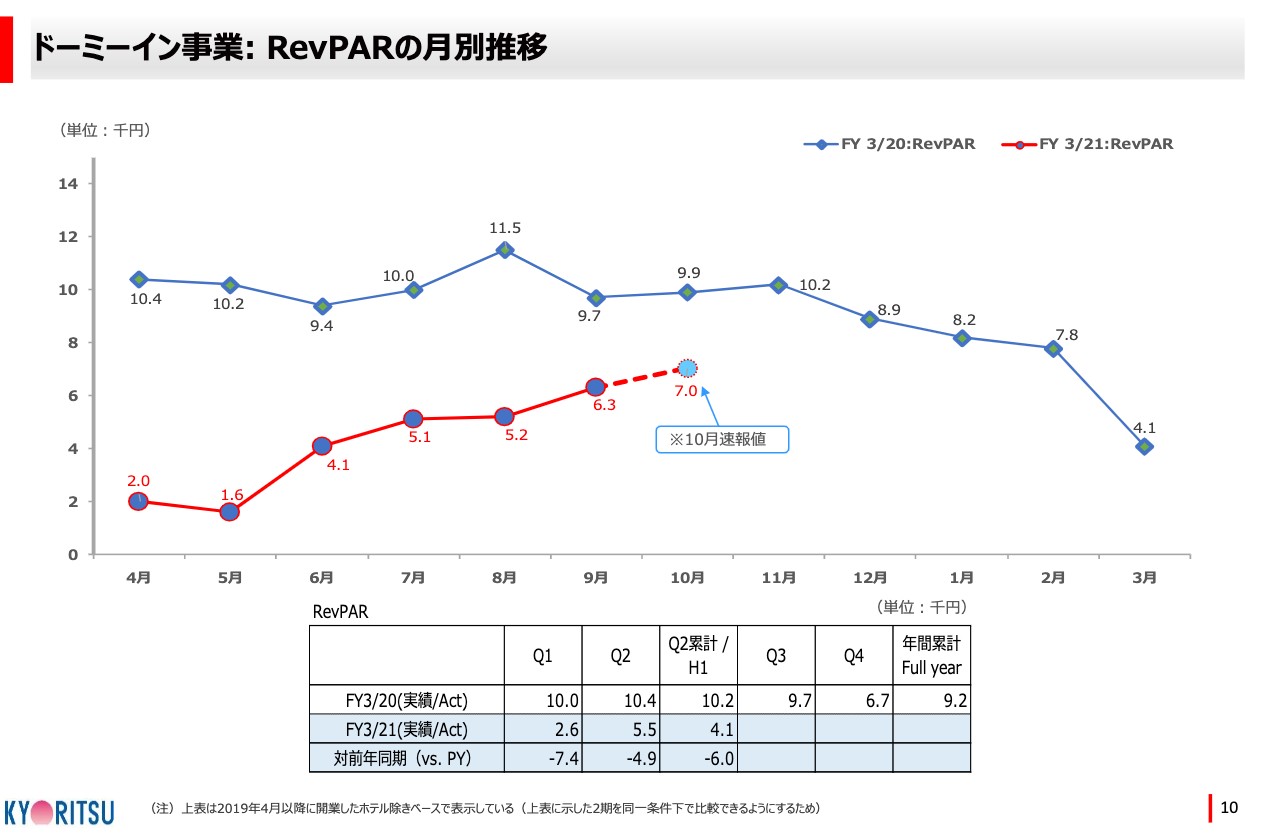

ドーミーイン事業:RevPARの月別推移

RevPARです。6月以降の稼働率の急回復と客室単価の着実な上昇によって、第2四半期会計期間のRevPARは5,500円、前期比でマイナス49パーセントとなりましたが、第1四半期の2,600円よりは大幅に改善しました。10月も7,000円台に上昇しており、11月も引き続き上昇しています。

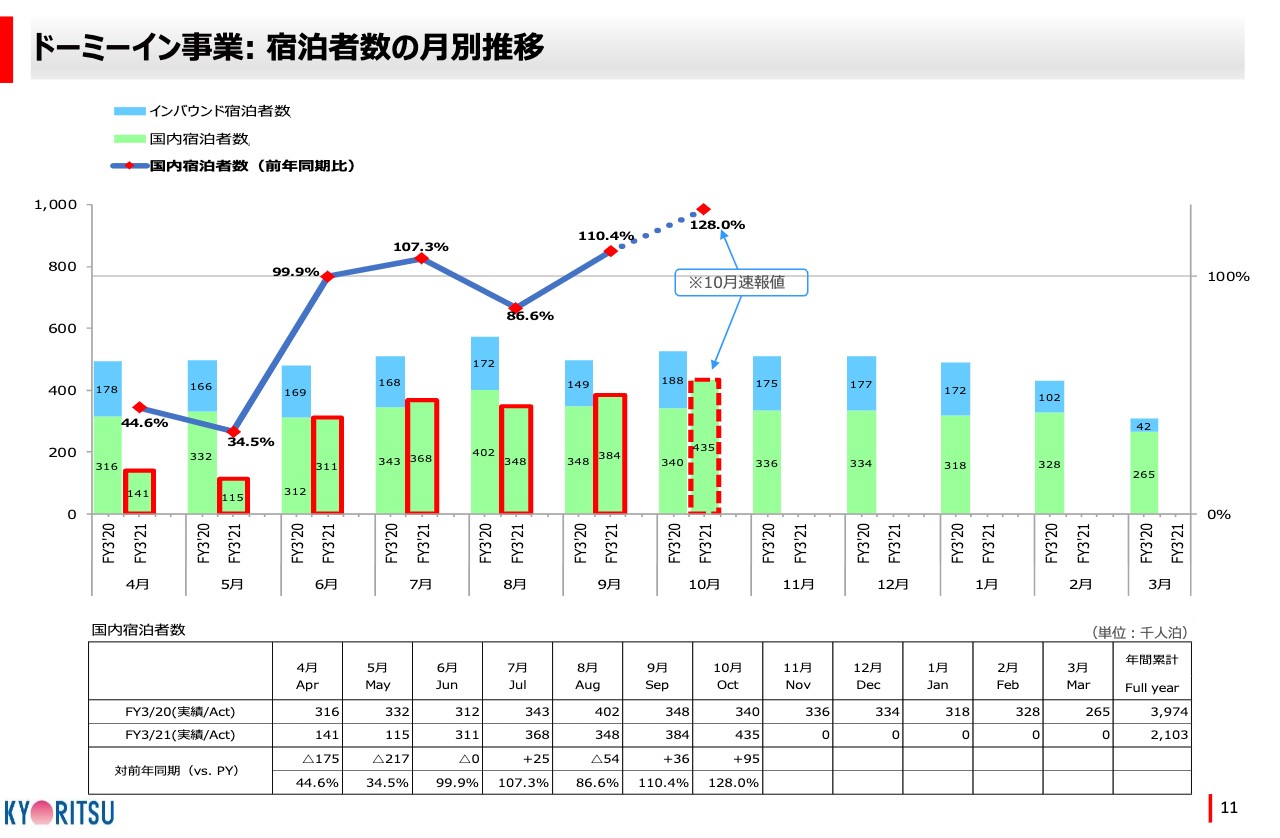

ドーミーイン事業:宿泊者数の月別推移

ここでインバウンドの影響を見ておきたいと思います。ドーミーインの宿泊者数の月別推移をご覧ください。棒グラフの青い部分が前期のインバウンドの宿泊者数になりますが、当期は新型コロナウイルスの影響によりインバウンドがほぼ消失しました。

一方、国内宿泊者数はご覧のとおり4月と5月に減少しましたが、6月は前年同月と同水準まで回復し、それ以降は感染が拡大した8月を除いて前年を上回って推移しています。速報値になりますが、10月は前年同月を9万人上回っています。消失したインバウンド需要18万人の約半分を国内宿泊者数でカバーしていることになります。

今後もあくまでも国内客向けプランを企画、推進し、インバウンドの減少分を国内客の増加によりカバーしていく所存です。

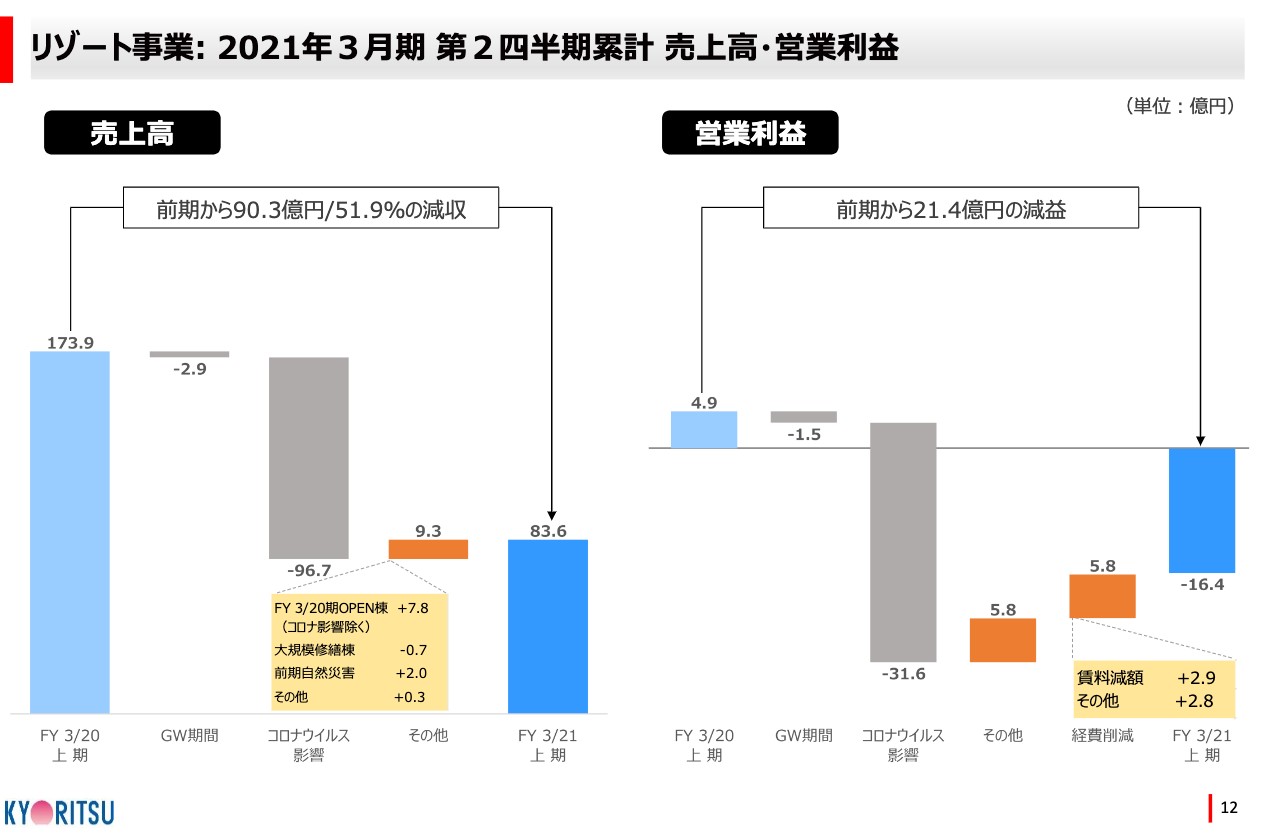

リゾート事業:2021年3月期 第2四半期累計 売上高・営業利益

リゾート事業です。新型コロナウイルスの影響がなかりせば……またこのような言い方をして誠に申し訳ないのですが、前期開業棟のプラスや経費削減効果もあり増収増益となりましたが、新型コロナウイルスの影響で売上高は83億6,000万円、51.9パーセントの減収で、営業損失は16億4,000万円となりました。

なお、「Go To トラベルキャンペーン」や新商品開発の効果もあり、足元ではホテル事業の回復を牽引し、スライドの5ページでご説明したとおり第2四半期だけで見ればリゾート事業の営業利益は3億1,000万円と黒字に回復しています。

もちろん今日のニュースでもありましたように「新型コロナウイルスの地域限定」ということで、場所の限定がありますので、今後札幌と大阪がまず出てくると思うのですが、そこ以外……札幌市にはドーミーインはありますが、リゾートはありません。大阪も同様ですので、こちらはリゾートで回復するとは思います。

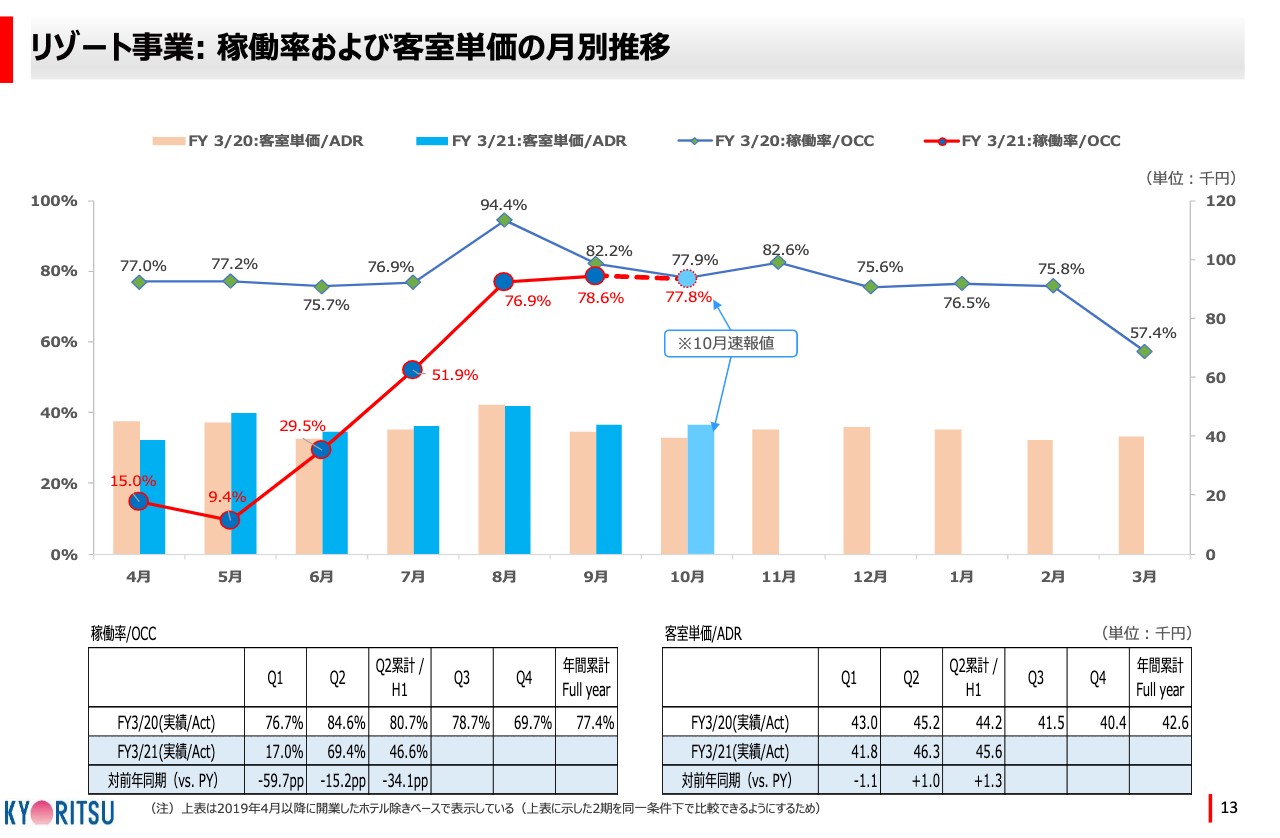

リゾート事業:稼働率および客室単価の月別推移

今回の大きなポイントになるリゾート事業の稼働率の推移です。ドーミーイン事業と同じく4月と5月に大幅に低下し、6月から上昇に転じて急回復しています。

ご注目いただきたいのは、スライド右下の客室単価です。7月下旬からスタートした「Go To トラベルキャンペーン」をはじめとする国や自治体による施策や、新型コロナウイルスの感染防止対策を見込んで開発したタクシーによる送迎付きプラン、また新商品の営業が功を奏した結果、第2四半期の客室単価は前年を上回って推移しました。

10月も前期比で4,000円上回っており、11月もほぼ同じかたちで上がっています。正直なところ、今までリゾート事業の単価の引き上げはなかなか難しかったのですが、この機に一転して単価政策に切り替えたところ、そちらが功を奏しているということです。

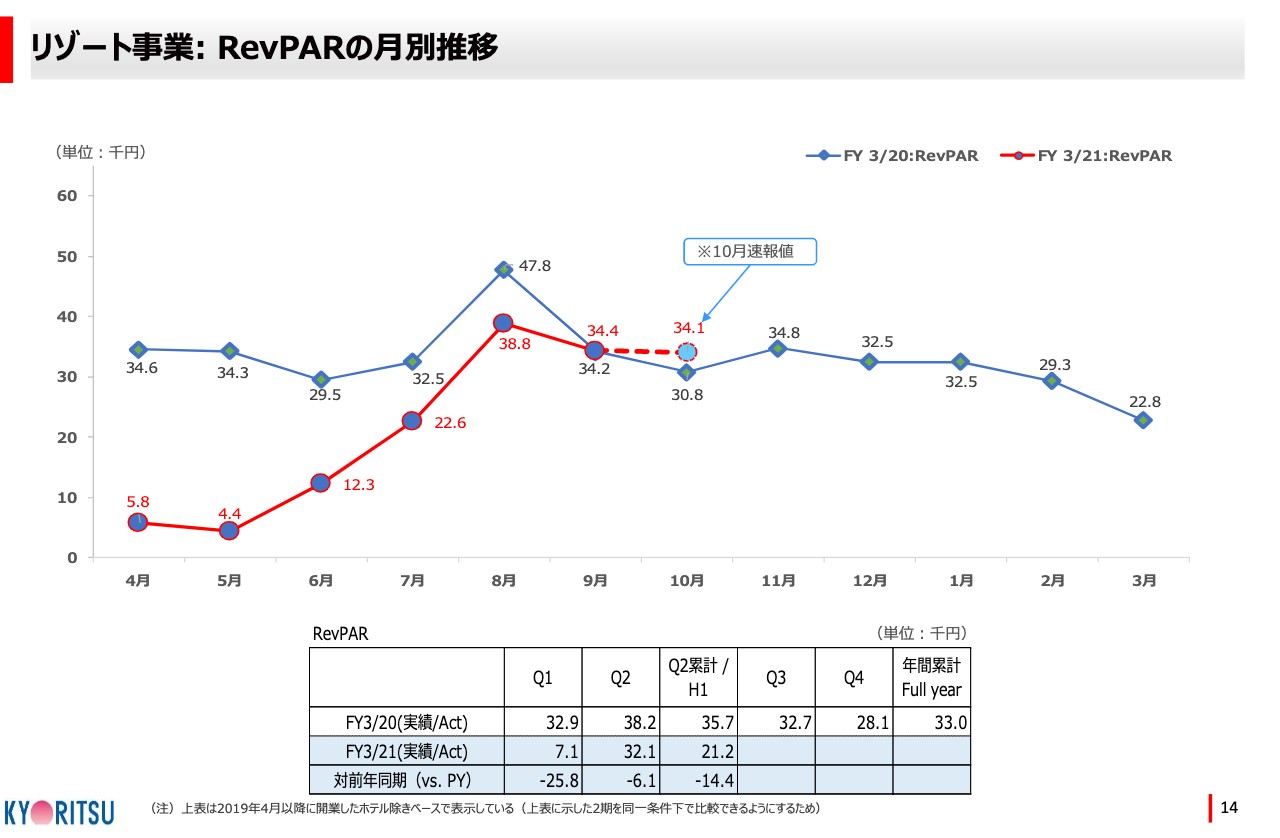

リゾート事業:RevPARの月別推移

結果として、RevPARは大幅に回復しました。9月のRevPARは3万4,400円と、前年同月の3万4,200円を上回りました。10月の速報値においても前年を10パーセント以上上回っており、今回の収益回復の原動力となっています。

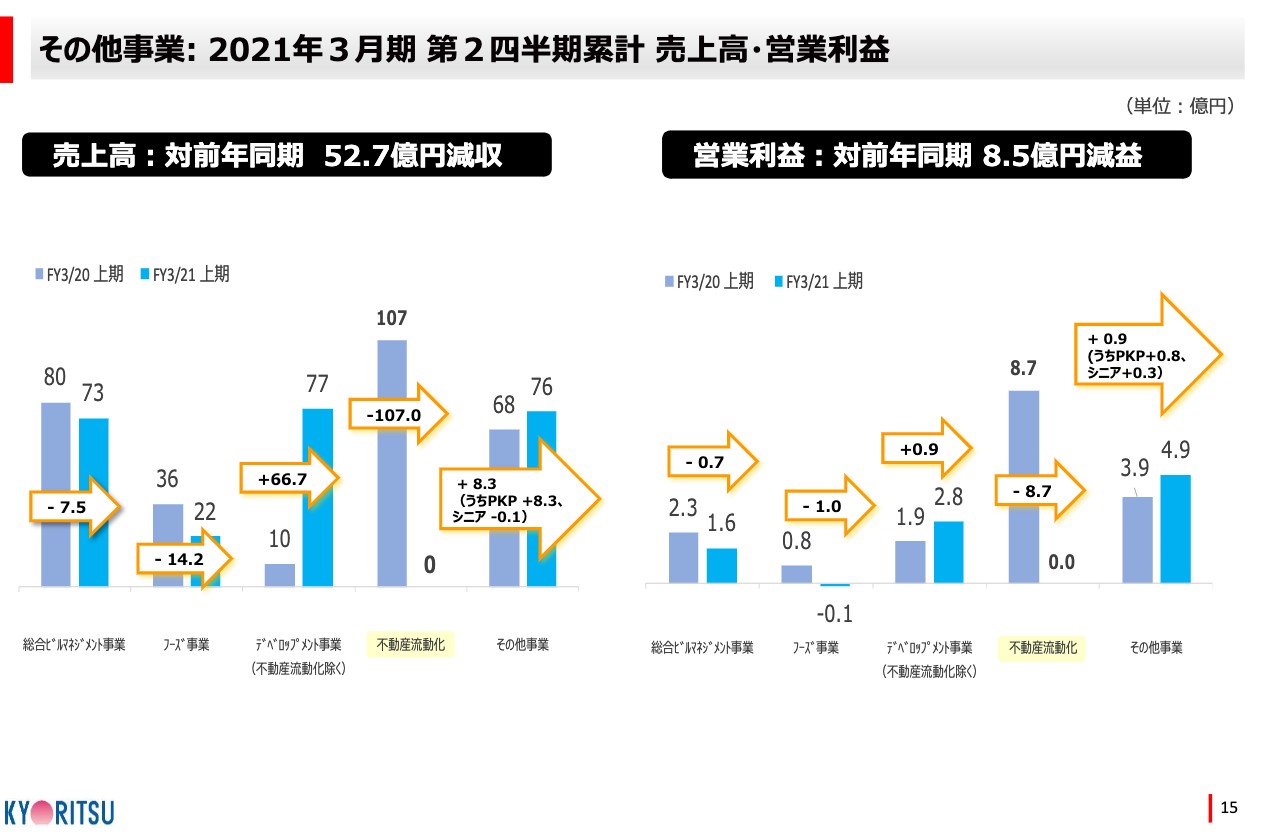

その他事業:2021年3月期 第2四半期累計 売上高・営業利益

その他の事業のセグメントですが、状況はご覧のとおりです。総合ビルマネジメント事業やフーズ事業は、施設や料理の問題によって第1四半期は大きくへこんでいますが、第2四半期には戻っています。そちらは後ほどご説明します。

ここで見ていただきたいのは、デベロップメント事業において、今回は不動産流動化による利益を別表記としたことです。今までデベロップメント事業の中に不動産流動化による利益を加味して表記していましたが、今回はわかりやすくしました。

なぜかと言いますと、前期は8億7,000万円計上しましたが、当期は不動産流動化は実施していません。新型コロナウイルスの影響そのものを表現しているということで、流動化による利益のかさ上げを今回は行っていません。

今後の成長を期待しているPKP事業とシニア事業はその他事業に含まれていますが、どちらも着実に利益改善が進んでいます。

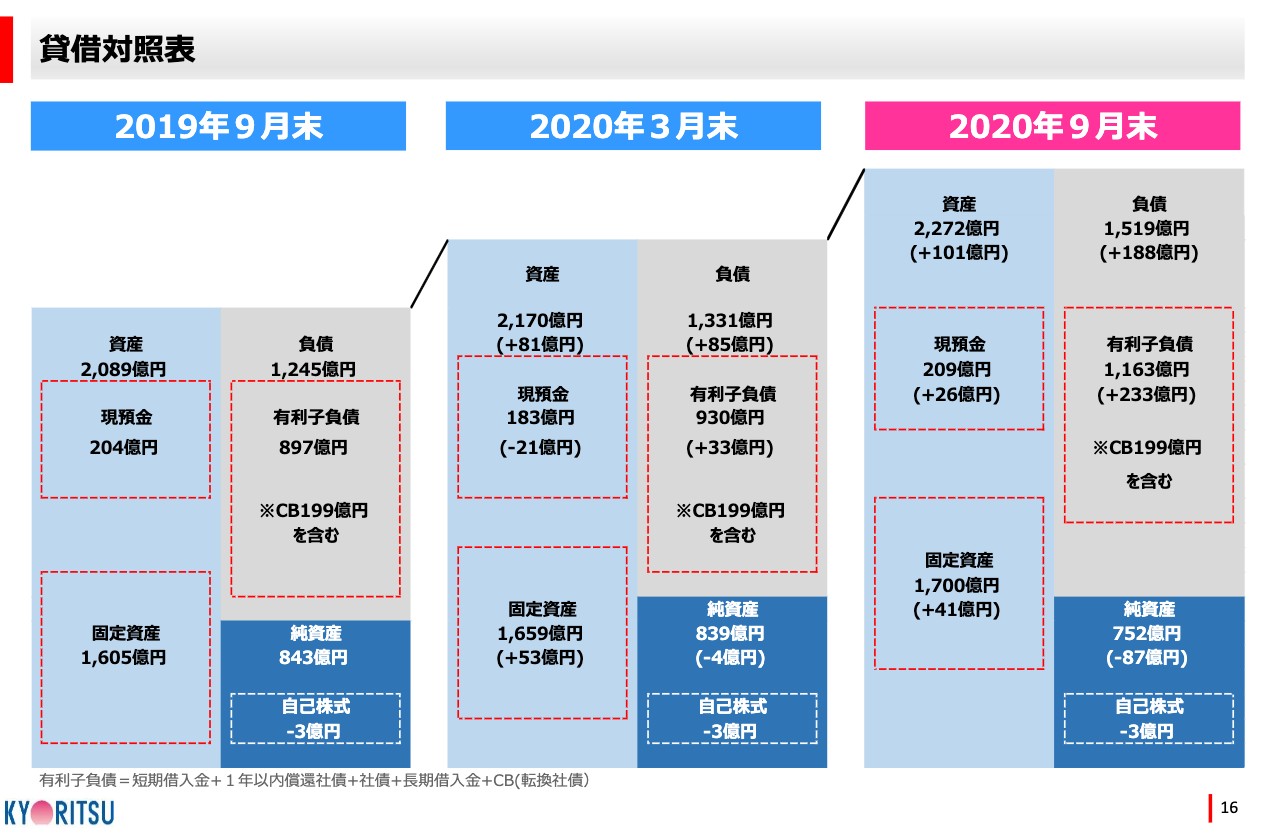

貸借対照表

当社の財務状況はご覧のとおりです。有利子負債が増加しています。こちらは新型コロナウイルス対策の一環として金融機関のご協力を得て、資金確保を一部先行的に実施します。主要銀行からの借入枠の増加が大きなものです。

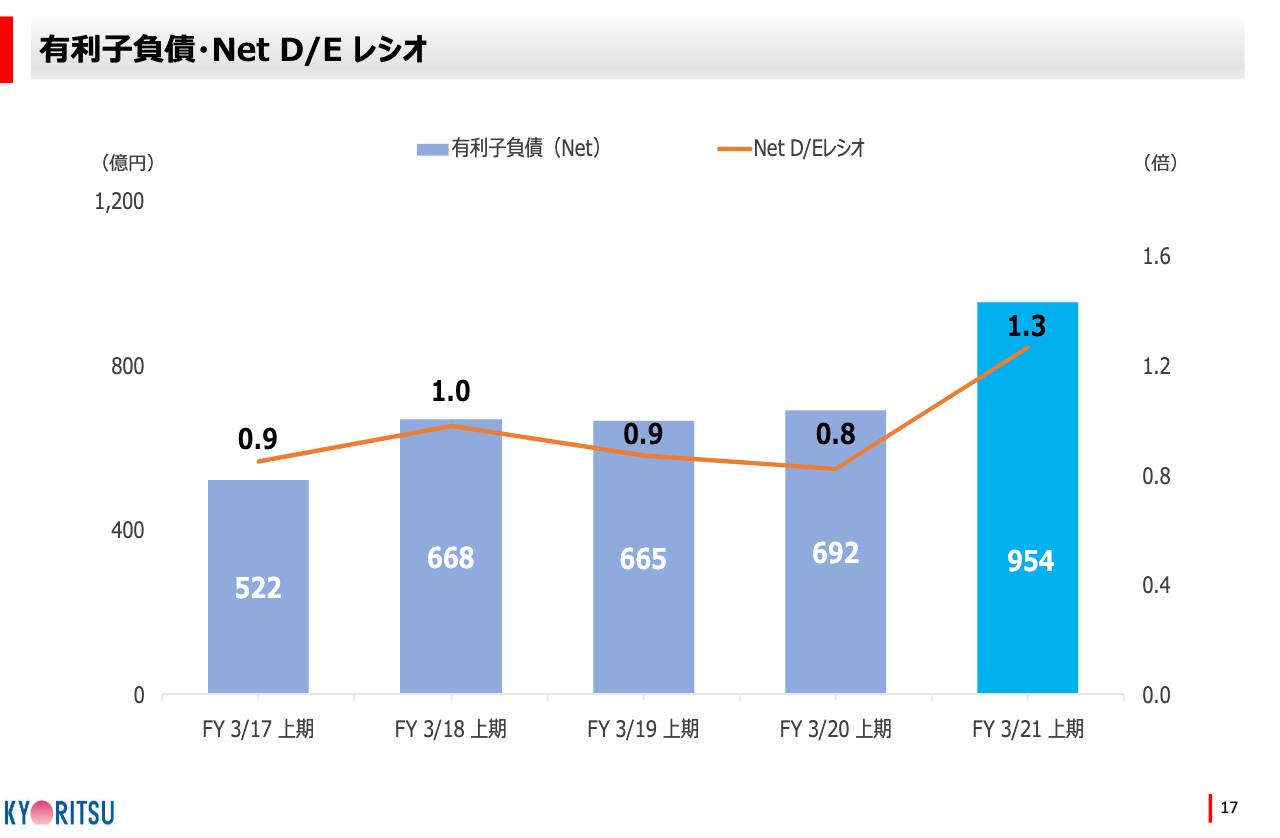

有利子負債・Net D/E レシオ

有利子負債残高の増加、および当期業績に伴う株主資本の減少により、D/Eレシオは1.3倍となります。本来ならば、健全な水準である1.0倍以下に戻すため努力していましたが、今回は新型コロナウイルスへの緊急対策としてやむを得ず増加を見ています。通期でも若干増えるかと思いますが、来期以降さらに業績の回復を進めて戻していく予定です。

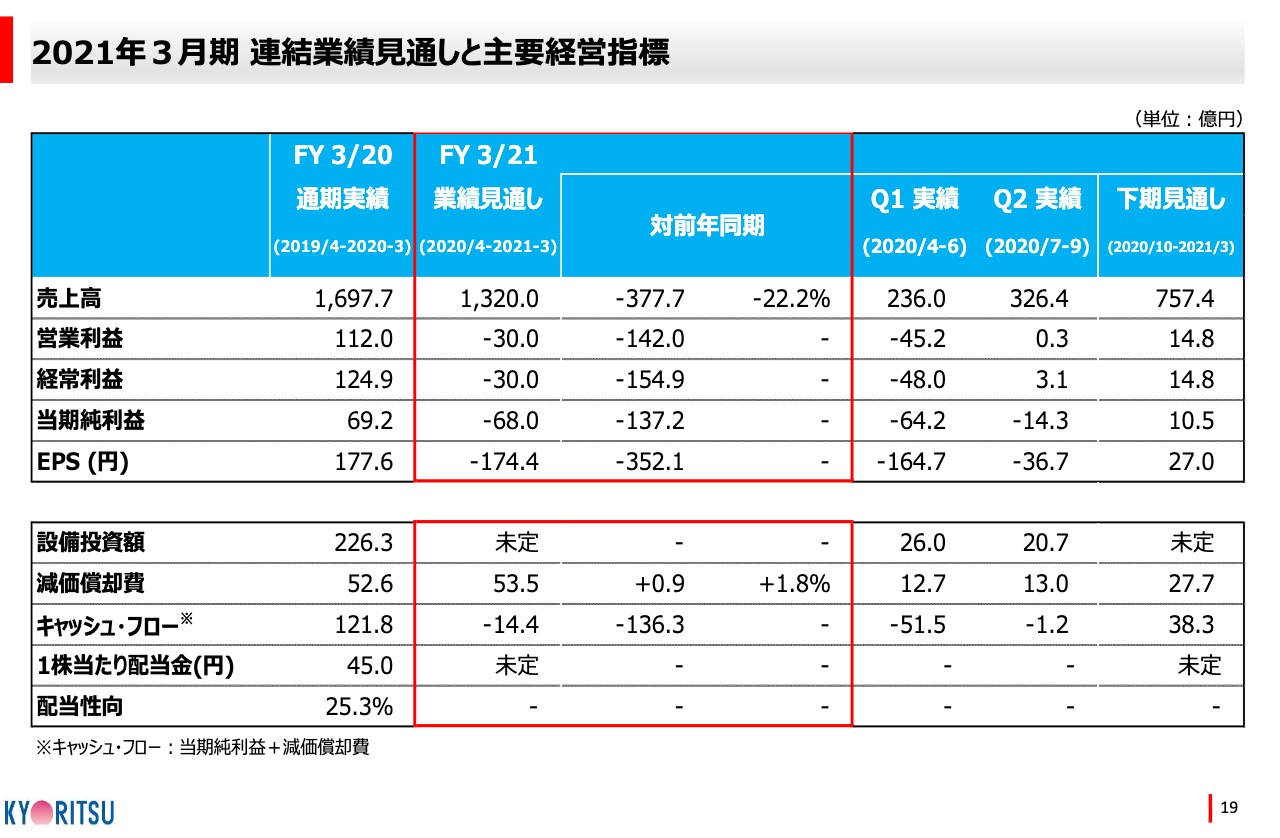

2021年3月期 連結業績見通しと主要経営指標

11月9日に発表した通期業績予想と、コロナ禍において行った取り組みについて発表します。まず、通期業績予想です。第1四半期と第2四半期をスライドの右側に記載し、下期見通しを明記した上で通期の業績を真ん中に記載しています。

冒頭でお伝えしたように、期初の段階では新型コロナウイルスの影響により合理的な算定が困難なため未定としていましたが、回復基調が一応鮮明となった現時点において、入手可能な情報に基づいて11月9日に公表させていただきました。

先ほどからお伝えしているとおり、足元ではホテル事業が大幅に回復し、下期においてもさらなる回復を見込んでいます。しかし、新型コロナウイルスの第3波の懸念もあることから、それらのリスクも織り込んだかたちでの算定としています。

売上高は前期から22.2パーセント減の1,320億円、営業利益はマイナス30億円、経常利益もマイナス30億円、当期純利益はマイナス68億円と見ています。

第2四半期の業績の伸びや足元のホテルの稼働率の進捗からすると保守的な数字と思われるかもしれませんが、こちらを最低限として、来期の完全黒字化に向けて進んでいくかたちで今取り組んでいます。当期純利益でマイナスが大きく膨らんでいますが、要因については後ほど通期業績予想の前提条件と一緒にご説明します。

配当については、当上期は赤字の決算でしたが、「長期にわたり安定して着実に株主のみなさまに報いる」という基本スタンスに基づき、中間配当金は10円と決定しました。ただし、期末配当については現段階では未定とします。下期の業績動向を見た上で判断させていただきたいと思います。

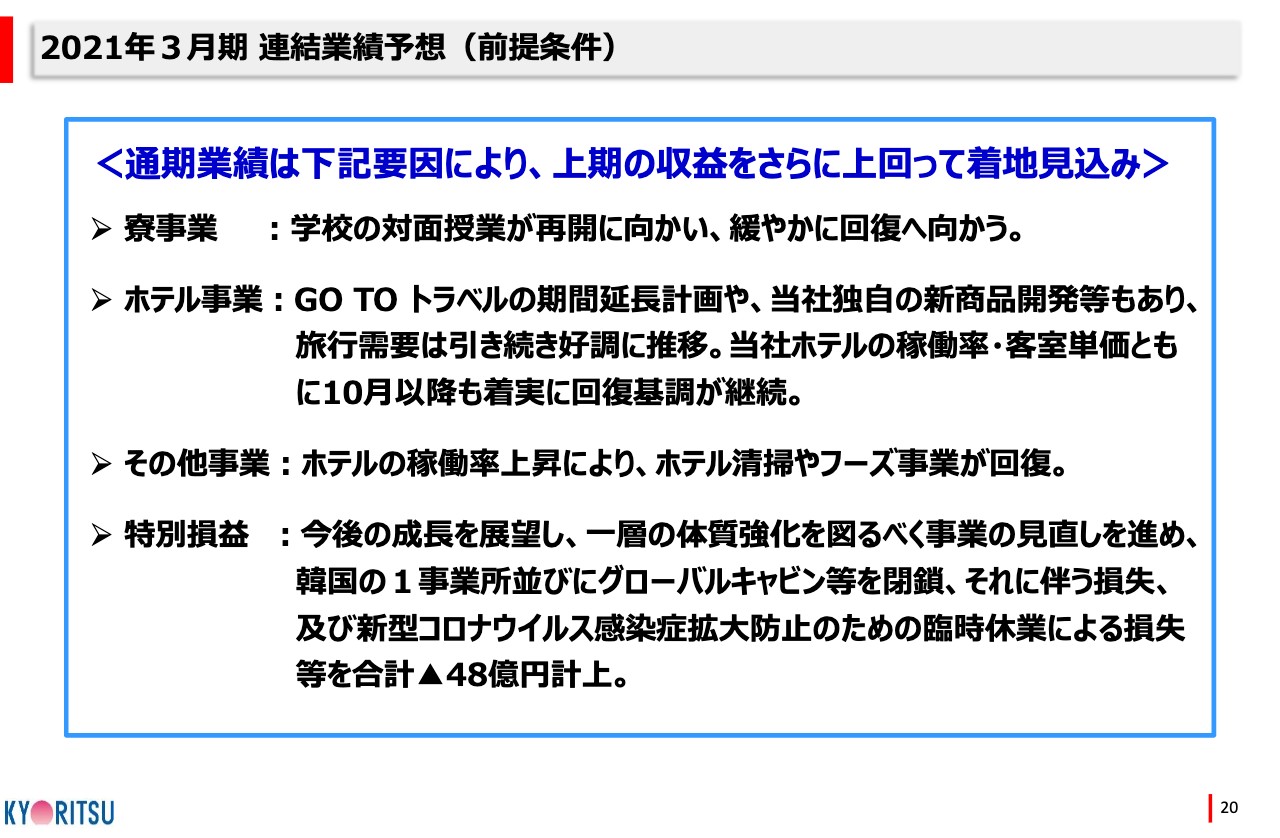

2021年3月期 連結業績予想(前提条件)

2021年3月期の業績予想について、どのような状況で算定したのかという前提条件をお話しします。スライドには定性的な部分しか記載していないため、後ほどホテルの細かな下期状況をご説明しますので、しばらくお聞きください。

寮事業においては当期中の留学生の再来日は難しい状況ですが、大学を中心に対面授業が再開しています。国内の学生の入寮が緩やかに回復しているものと推定しています。

キーとなるホテル事業ですが、「Go To トラベルキャンペーン」の期間延長や、当社独自の新商品開発などにより、下期にかけても旅行需要は好調に推移すると見ています。今日の発表でいろいろあるかもしれませんが、全体としてはそれらも織り込んだ数字としています。その前提について、具体的になりますがご説明します。

下期想定の数字の前提ですが、まずドーミーイン事業です。先ほどご説明したとおり、第2四半期の稼働率が70.2パーセント、ADRが7,900円、RevPARが5,500円です。10月の速報値は稼働率が81.8パーセント、ADRが8,600円、RevPARが7,000円といずれも上昇しています。

それらの傾向および現在の予約状況、ならびに前年の季節要因を加味しながら、下期の想定数字は稼働率が87.4パーセント、ADRが9,400円、RevPARは8,200円を想定しています。

リゾート事業も同様に、第2四半期の稼働率は69.4パーセント、ADRは4万6,300円、RevPARが3万2,100円です。10月の速報値は稼働率が77.8パーセント、ADRが4万3,800円、RevPARが3万4,100円の上昇傾向にあります。

また、現在の手持ちの予約状況、前年度の季節要因のすう勢を加味しながら、下期は稼働率が85パーセント、ADRが4万5,500円、RevPARが3万8,700円を想定しています。今後ともよいサービスを提供し、お客さまのご支持を得ながら稼働率および客室単価を引き上げていきます。

下期予想の数字をスライドに記載していなかったため、もう一度ご説明します。ドーミーイン事業は稼働率が87.4パーセント、ADRが9,400円、RevPARが8,200円です。リゾート事業は稼働率が85.0パーセント、ADRが4万5,500円、RevPARが3万8,700円と想定しています。

その他の事業では、先ほど減益と申し上げましたが、新型コロナウイルスの影響を受けていたホテル清掃を伴う総合ビルマネジメント事業、ホテルレストランを運営するフーズ事業は、ホテルの稼働率上昇とともに業績の回復を見込んでいます。

なお、特別損益については今後の成長を展望し、一層の体質強化を図るべく事業の見直しを行った結果、韓国にある2拠点のドーミーインのうちカロスキルの1店舗を閉鎖しました。こちらは先ほどお伝えした14億7,000万円です。国内においてもインバウンド増加の対応としてグローバルキャビンを閉鎖しました。こちらは約4億円です。

さらに、これまでの数字に出ていませんが、新型コロナウイルス感染拡大防止のため、一部施設を臨時休業していました。そちらの損失が約29億円で、合計48億円を特別損失としています。この臨時休業は、ドーミーインで6月に16棟、リゾートが一部を含め6月で21棟でしたが、現在では1棟、2棟を除いてすべてオープンしています。

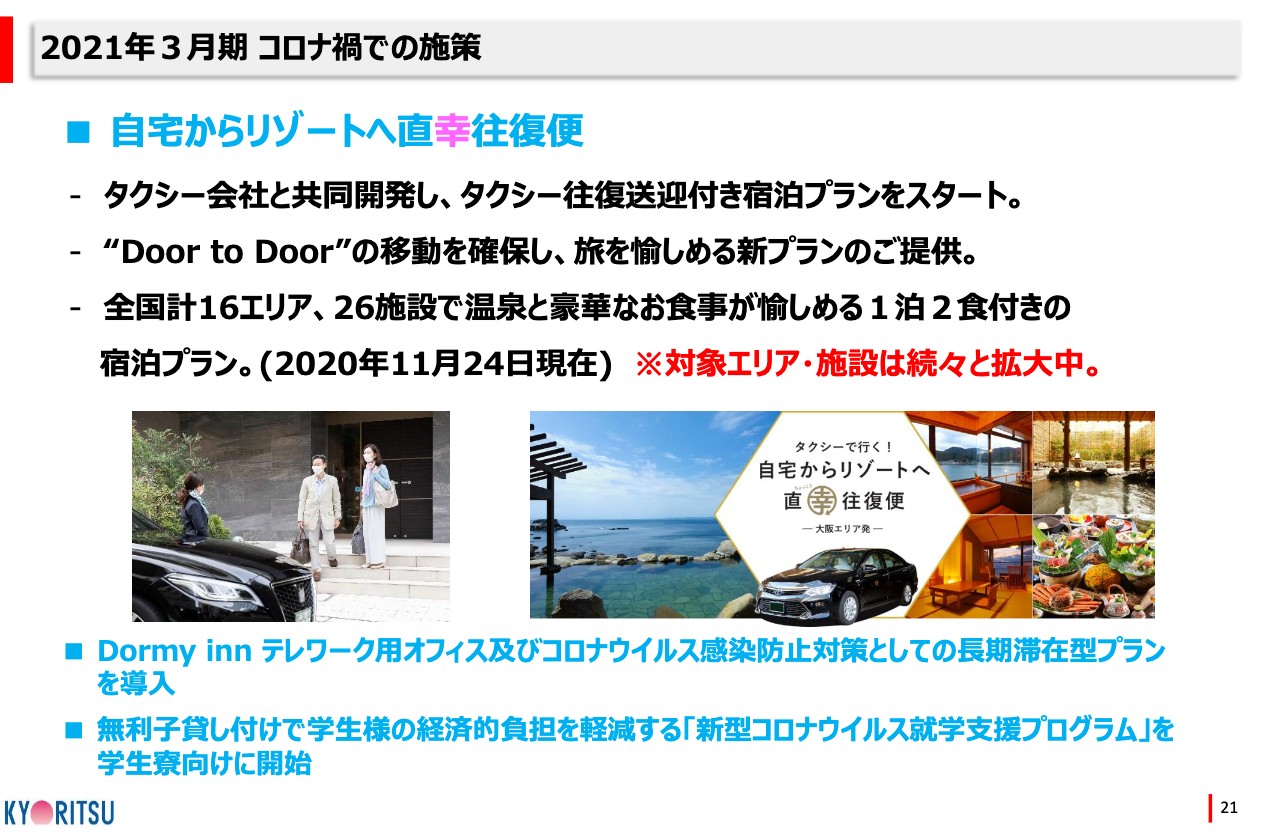

2021年3月期 コロナ禍での施策

当社が独自で実施している主な施策についてご説明します。インバウンドの回復には少なくとも1年から1年半以上かかるものとし、国内のお客さま向けを中心とした施策やプランなどのサービスを打ち出しています。

1つ目は、タクシー会社と共同開発した「直幸往復便」です。公共交通機関での感染リスクを避け、ご自宅からリゾートホテルへタクシーで送り迎えする、安心かつ快適な旅を勧めるプランです。お客さまにご好評いただき、当初東京でスタートしましたが、今はほぼ全国へと展開しています。

こちらはタクシー会社と提携し、例えばお客さまが新幹線に乗ってホテルに入られる分の家族割合と、私どもでタクシーに乗ってホテルに行った場合、どちらが安くなるかということも試算の中にいれています。また、安心安全というプラス面を入れて算定しています。

タクシー会社も非常に協力的で、当初の価格を相当数値下げしていただき、協定していただきました。現在じわじわと人気が出てきており、一度乗っていただいたお客さまからは「本当に良かった」「運転手を指名したい」「これは楽だ」というお声をいただいていますので、こちらをさらに全国的に展開していきます。

2つ目は、ドーミーインにおいて在宅勤務者のニーズにお応えするテレワーク用オフィスとしての運用、また家族内感染が増加する中、新型コロナウイルス感染防止対策として「長期滞在型プラン」の導入を進めています。

仕事場としてホテルを使っていただきますが、その場合は今のホテルをそのまま使うわけにはいきませんので、ホテルに長期滞在していただくために「冷蔵庫を冷凍庫付き冷蔵庫に変える」「洗濯機を用意する」「机を広げる」など、工夫しています。

3つ目は寮事業において、学生から「新型コロナウイルスの関係でアルバイトができず、就学するお金がない。宿泊するお金がない」という声も聞かれます。そのため、寮費の無利子貸し付けを行い、学生の経済的負担を軽減する「新型コロナウイルス就学支援プログラム」を実施しています。

例えば、寮費が月額10万円かかるところを、極端な話で月額3万円とし、その差額の7万円は卒業後に無利子かつ分割して返済していただきます。大学からも大変好評を得ています。今後もこのような新しい企画を行い、みなさまに当社のリゾートホテル、ドーミーイン、寮を利用していただけるように工夫していきたいと思います。

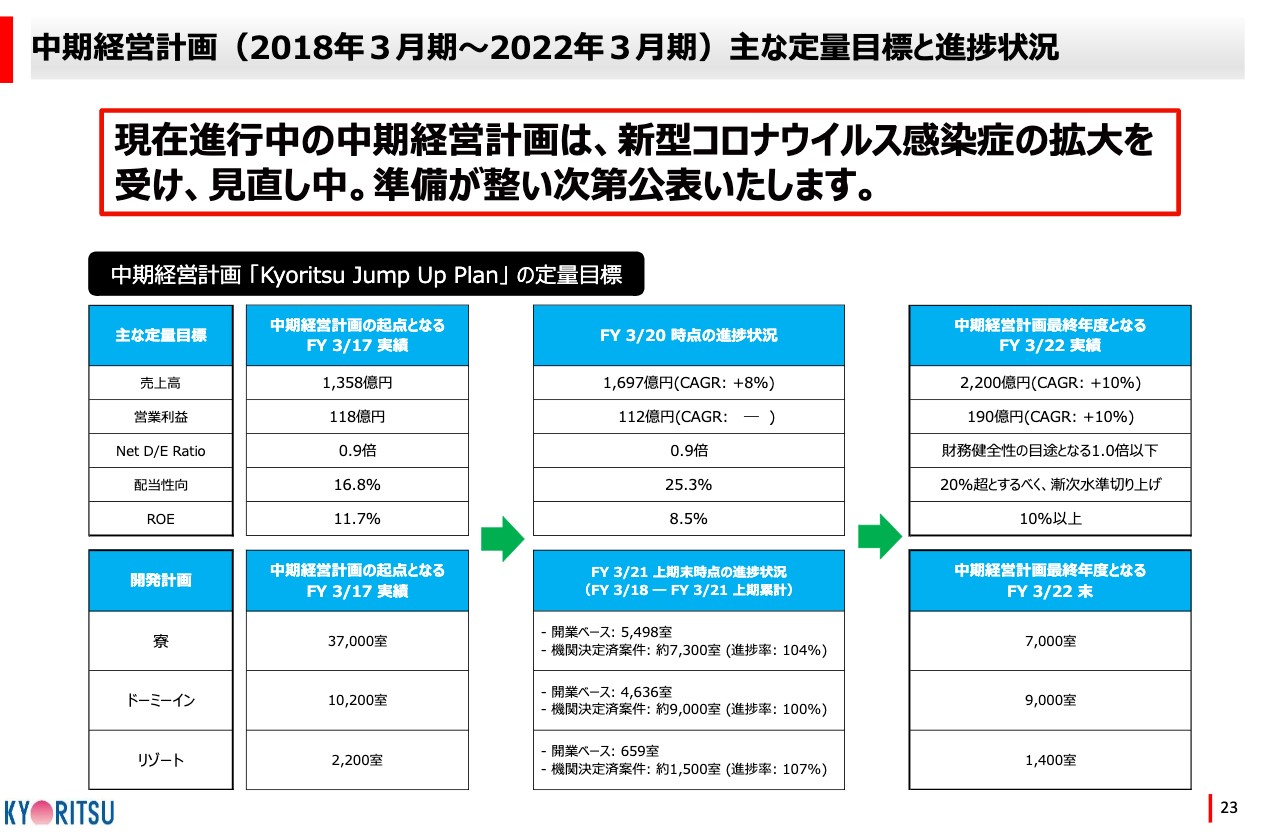

中期経営計画(2018年3月期〜2022年3月期)主な定量目標と進捗状況

このようなかたちで、「来期はたぶん前向きに行くだろう」と予想するのですが、「じゃあ中期経営計画はどうだ」ということです。正直に言いますと、中期経営計画の根本となる開発計画については非常に進行しており、寮事業、ドーミーイン事業、リゾート事業とも、スライドに記載している開発棟数は全部クリアしています。

持続的成長の実現に向けた寮・ホテルの開発計画

開発についての進捗を24ページに記載していますが、100パーセントを達成しました。ただし、開業時期だけは新型コロナウイルスの影響を踏まえ、当初計画からは若干後ろに変動することがあります。

中期経営計画のコアとなる開発計画は順調に進んでいますが、数字についてはまだ先行きが不透明で、いろいろ加味していかなければならない問題がありますので、現段階では公表を控えさせていただきます。

確定次第、あらためてみなさまに発表させていただきたいと思います。以上が、本日の説明の趣旨です。どうもありがとうございました。