2020年11月19日に行われた、東京海上ホールディングス株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:東京海上ホールディングス株式会社 経営企画部IRグループリーダー 石黒大蔵 氏

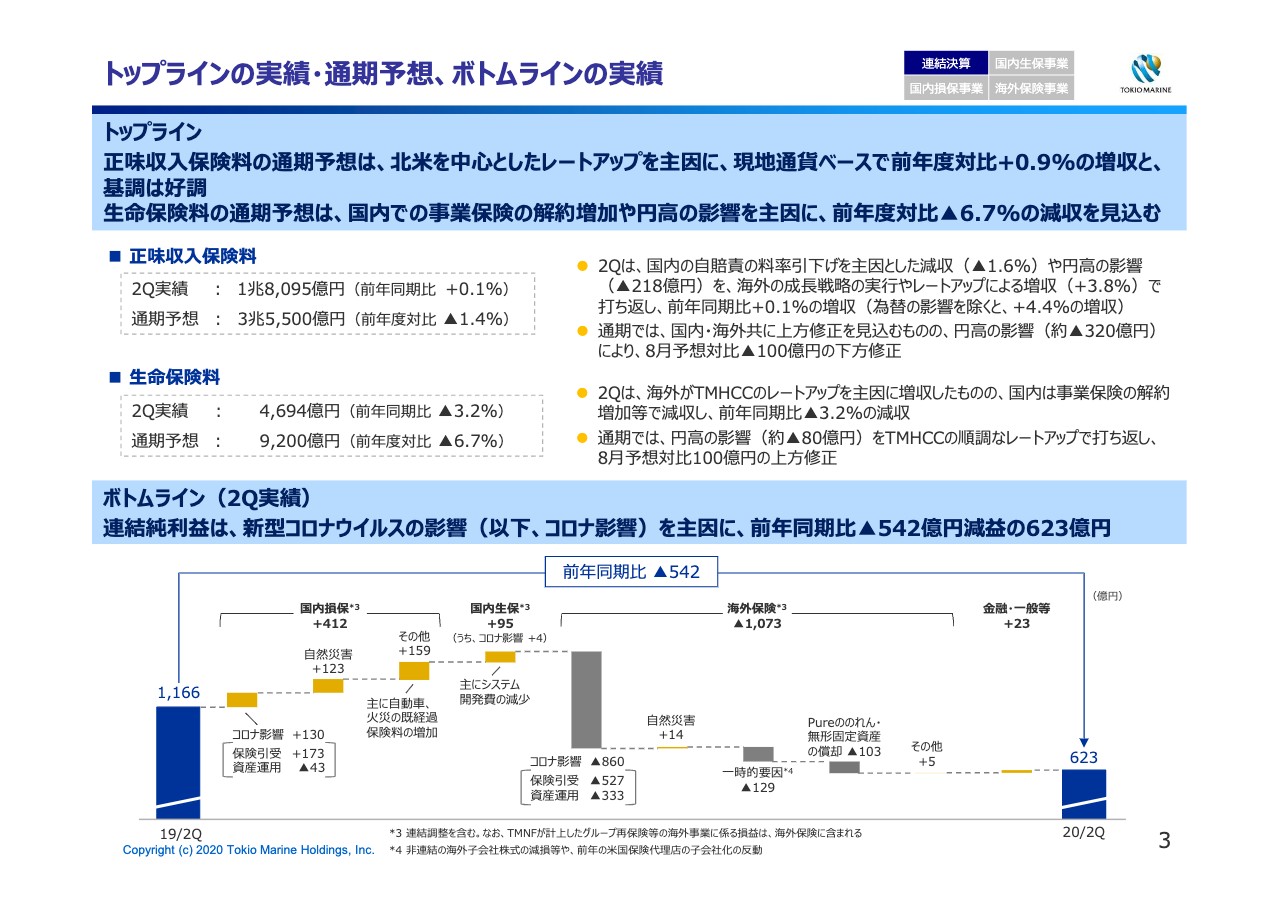

トップラインの実績・通期予想、ボトムラインの実績

石黒大蔵氏:みなさま、本日はありがとうございます。IRグループの石黒です。これより、本日発表した東京海上ホールディングスの2020年度中間決算にかかる電話会議をはじめます。それでは、決算のポイントについてご説明しますので、資料の3ページをご覧ください。まず、トップラインの正味収入保険料です。第2四半期は、前年同期比プラス0.1パーセントの増収、除く為替ではプラス4.4パーセントの増収となりました。

その内訳ですが、国内損保は自賠責の料率引き下げの影響を主因に前年同期比マイナス1.6パーセントの減収、海外保険は円高の影響を受けたものの、Pureグループの新規連結など成長戦略の実行やレートアップで打ち返し、前年同期比プラス3.8パーセントの増収となっています。連結予想は8月公表対比で国内は火災・新種の増収を主因に若干の上方修正、海外も先進国におけるレートアップを主因に現地通貨ベースでは上方修正しています。全体に基調は好調だと思いますが、円ベースでは円高の影響からマイナス100億円の下方修正を行います。続いて生命保険料ですが、海外保険はTMHCCが取り扱うメディカルストップロスのレートアップにより増収したものの、国内生保が事業保険の解約増加により減収した結果、前年同期比マイナス3.2パーセントの減収となりました。通期予想では、8月公表対比で国内は若干の上方修正、海外も円高の影響を受けるもののTMHCCの順調なレートアップで打ち返すことから上方修正し、生保全体ではプラス100億円の上方修正となっています。

次に、ボトムラインである財務会計上の連結純利益ですが、第2四半期は新型コロナウイルスの影響のマイナス730億円を主因として、前年同期比でマイナス542億円減益の623億円となりました。

主要3事業についてそのポイントをご説明すると、国内損保では増収基調に加えて新型コロナウイルスによる事故率の低下、自然災害が対前年では減少していることにより、前年同期比プラス412億円の増益となっています。次に、国内生保ですが前期に計上したシステム開発費の増加の反動を主因に、前年同期比プラス95億円の増益となりました。

海外保険は新型コロナウイルスの影響マイナス860億円に加え、今年2月に買収が完了したPureグループののれん・無形固定資産の償却がはじまったことを主因に前年同期比マイナス1,073億円となりました。

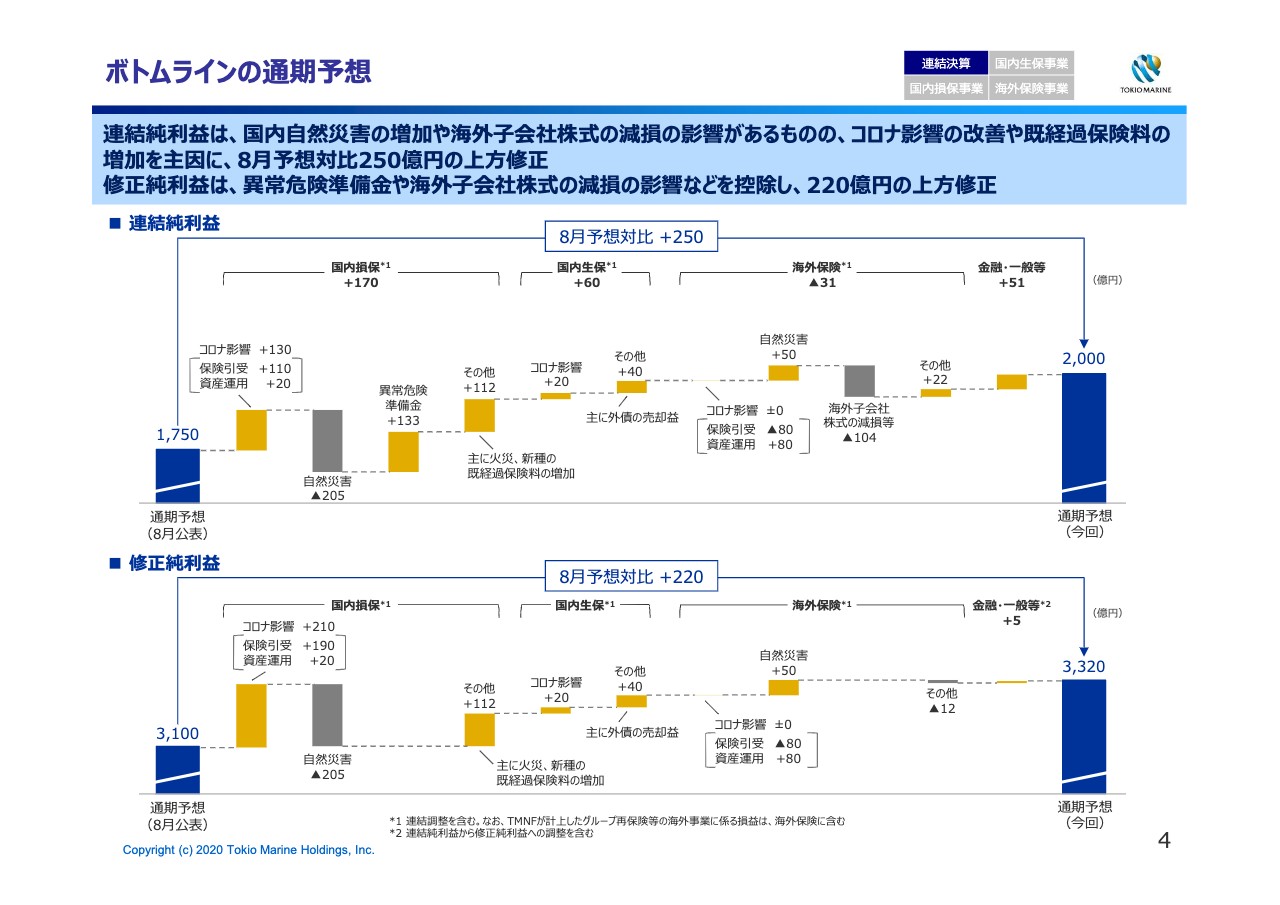

ボトムラインの通期予想

続きまして、ボトムラインの通期予想についてご説明しますので4ページをご覧ください。財務会計上の連結純利益については、8月公表対比プラス250億円の上方修正を行います。

その内訳ですが、国内損保は8月公表対比で自然災害増加の影響を織り込むものの、異常危険準備金の取り崩しや新型コロナウイルス影響の改善、増収による既経過保険料の増加で打ち返し、プラス170億円の上方修正を行います。

国内生保についても、外債の売却益やヘッジコストの減少を主因にプラス60億円の上方修正を行います。

海外保険はマイナス31億円の下方修正となりますが、これは非連結の生保子会社株式の減損等マイナス104億円が効いていますので、事業全体の基調としては計画どおりです。

次に、株主還元の原資である修正純利益ですが、連結純利益から異常危険準備金や先ほどご説明した海外子会社株式の減損の影響などを控除し、8月公表予想をプラス220億円上方修正し、3,320億円を見込んでいます。

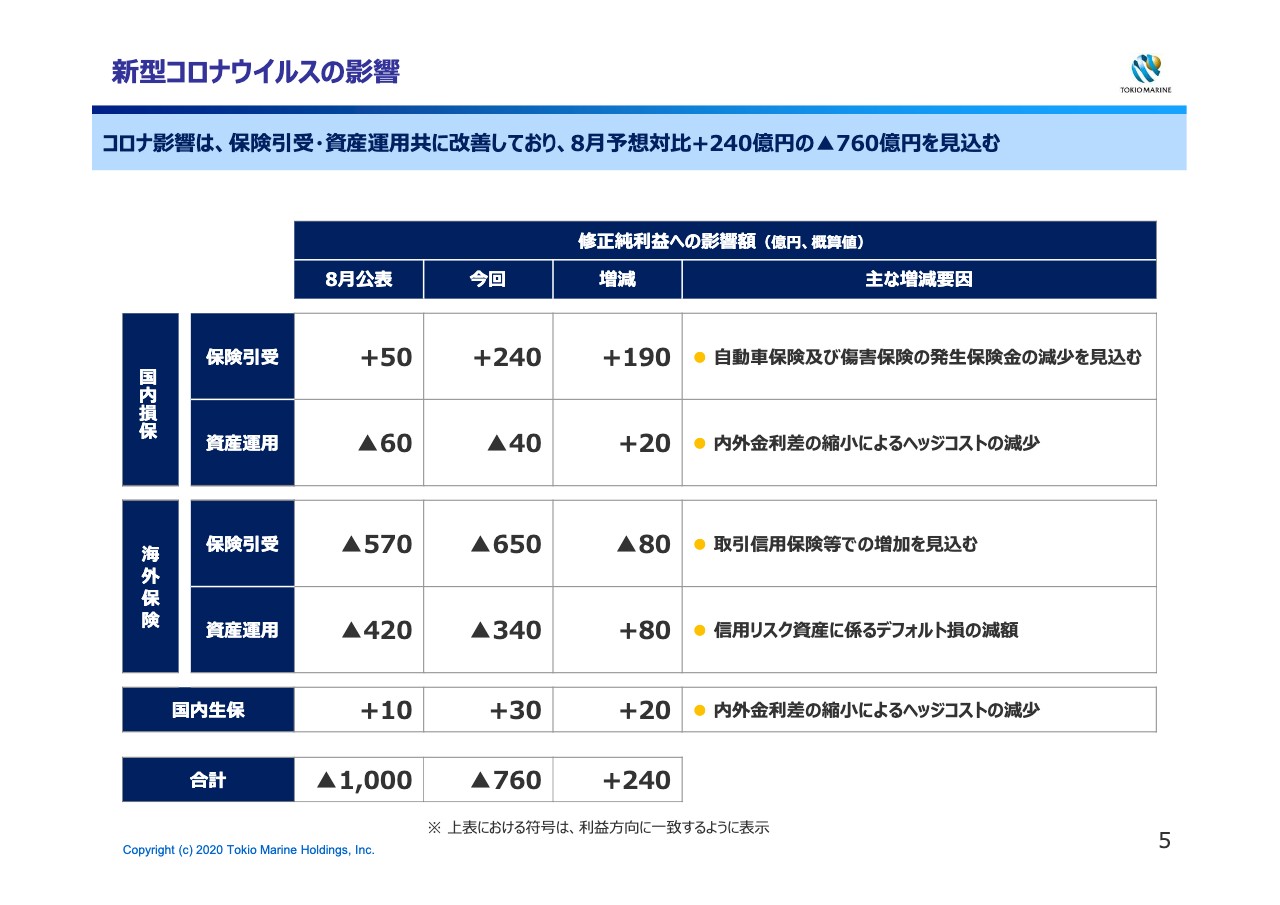

新型コロナウイルスの影響

なお、5ページには通期予想における新型コロナウイルスの影響を掲載しています。

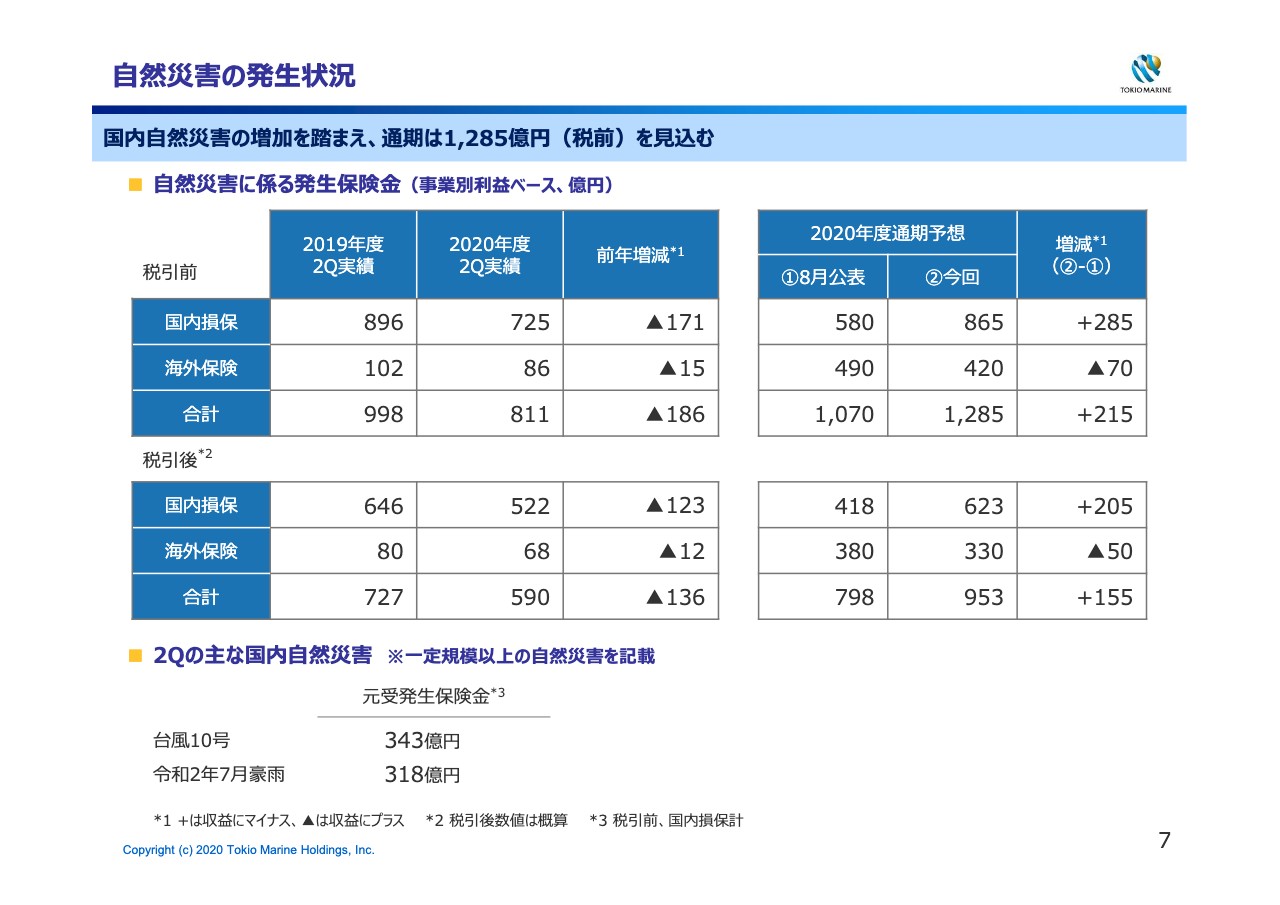

⾃然災害の発生状況

7ページには自然災害の発生状況を掲載していますので、のちほどご確認ください。

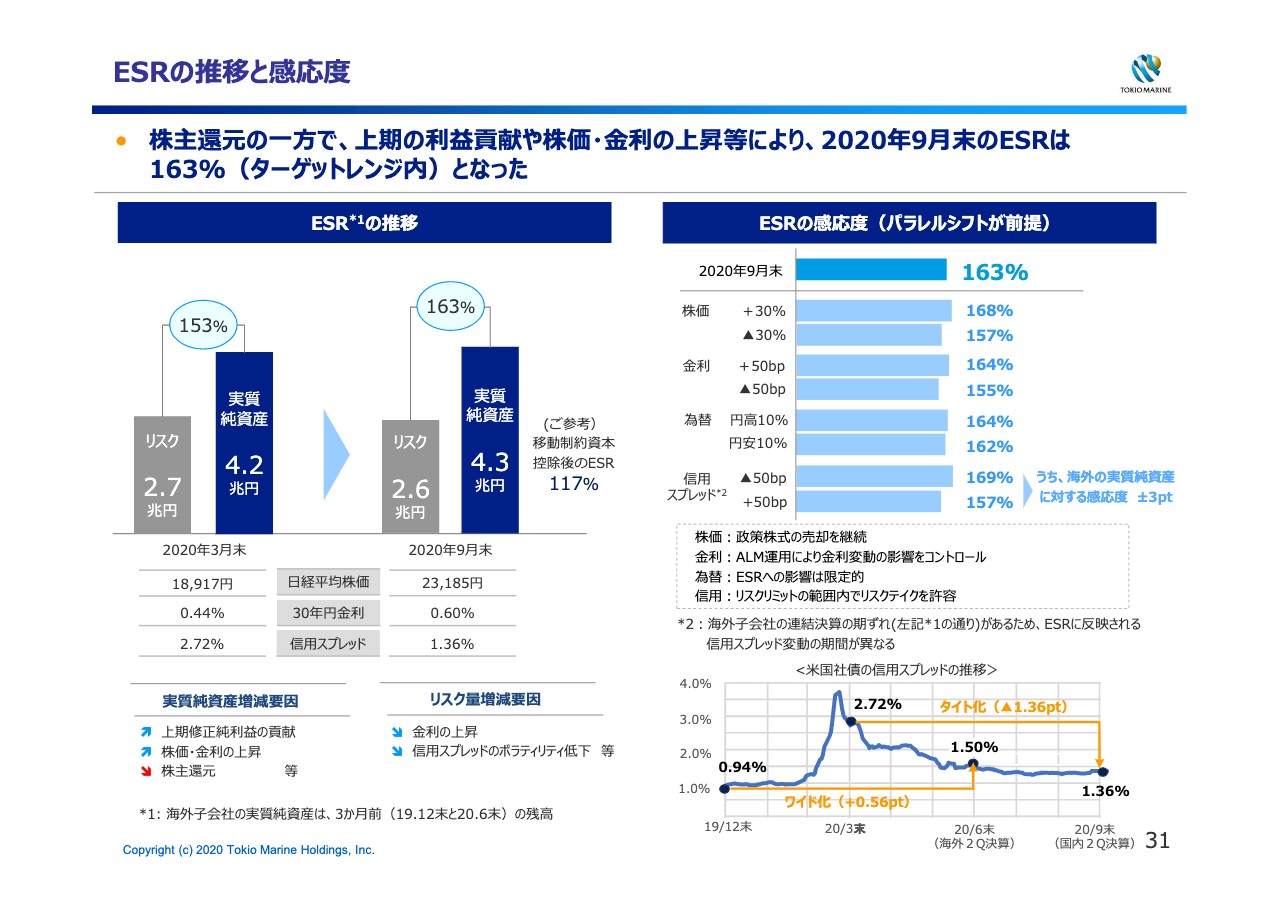

ESRの推移と感応度

最後に、ESRと株主還元についてご説明します。少し飛びますが31ページおよび株主還元にかかるニュースリリースをご覧ください。

20年9月末のESRの水準は上期利益の積み上がりや市場環境の回復により、資本水準の調整前で165パーセントとなりました。この水準は20年3月末対比でプラス12ポイント上昇というレベルです。その中で、本日、資本水準の調整として500億円を発表しました。この結果、ESRは163パーセントとなります。

こうした考えに至った背景ですが、まず165パーセントという水準が当社のターゲットレンジの範囲内にありますので、事業投資や追加的リスクテイク・株主還元を柔軟に検討していくといった当社の行動に変わりはありません。

その中で、新型コロナウイルスの感染拡大による経済情勢あるいは市場環境の先行きの不透明感が期初段階から改善していること、本年度は自然災害も過去2年から3年と比べれば大きな影響とならない見込みであることから、、成長のための事業投資を積極的に実行していく方針に変わりはないのですが、今後の利益による資本の蓄積も期待できることから今回の資本水準の調整という判断に至ったものです。

なお、20年度の普通配当は年初計画を据え置き、中間は1株あたり100円、通期では10円増配となる1株あたり200円と、9年連続の増配を見込んでいます。株主還元については、来週予定しているインベスターデイで詳しくご説明します。

最後になりますが、ここ数年の自然災害および足元での新型コロナウイルスと事業環境はチャレンジングではあります。その中で、当社が行っていかなければならないことは、実力、安定的にグループの稼ぐ力を高めていくこと。将来のグループ像、すなわち修正純利益で5,000億円超、修正ROEで12パーセント程度の達成確度を高めていくことに他なりません。

来週のインベスターデイでこのあたりをしっかりとご説明させていただく予定ですが、当社としましては今後も中長期的に安定性・収益性を高めていくことで株主のみなさまの期待にお応えしていきたいと考えていますので、引き続き、ご支援のほどよろしくお願いします。私からの説明は以上となります。