2020年10月30日に行われた、宇部興産株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:宇部興産株式会社 常務執行役員 CFO 藤井正幸 氏

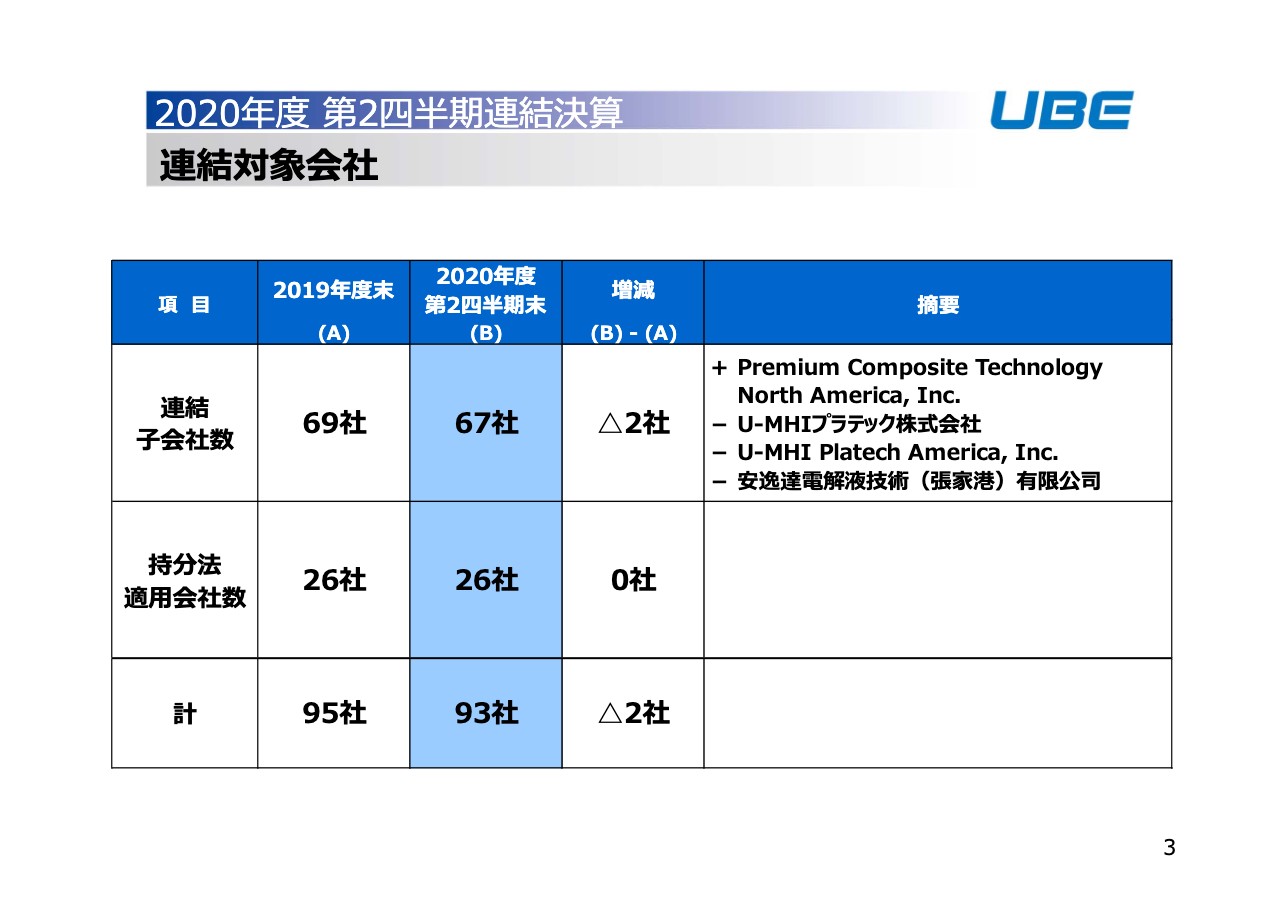

連結対象会社①

藤井正幸氏(以下、藤井):みなさま、こんばんは。宇部興産の藤井でございます。それではさっそくですが、本日発表いたしました今年度の第2四半期決算、および通期の業績予想についてご説明いたします。

まずは連結対象会社の移動についてです。上半期の連結子会社数は、合計で2社減です。1社増えて、3社減っております。右の摘要欄に具体的な会社名をお示ししております。増加したのは、Premium Composite Technology North America, Inc.で、北米のコンパウンド会社を買収したことで連結に入ってきました。

続いて、減少についてです。U-MHIプラテック株式会社、そしてU-MHI Platech America, Inc.につきましては、射出成形機事業を三菱重工さんから譲渡していただいていましたが、こちらを8月に宇部興産機械、アメリカはUBE MACHINERY INC.に吸収合併いたしましたので、連結から外れました。

安逸達電解液技術(張家港)有限公司は、中国の電解液の会社で、もともと当社が100パーセント子会社としていましたが、こちらは生産を精算結了いたしましたので、連結から外れるということです。

持分法適用会社には移動はありません。これらの移動による連結業績への影響は軽微でございます。

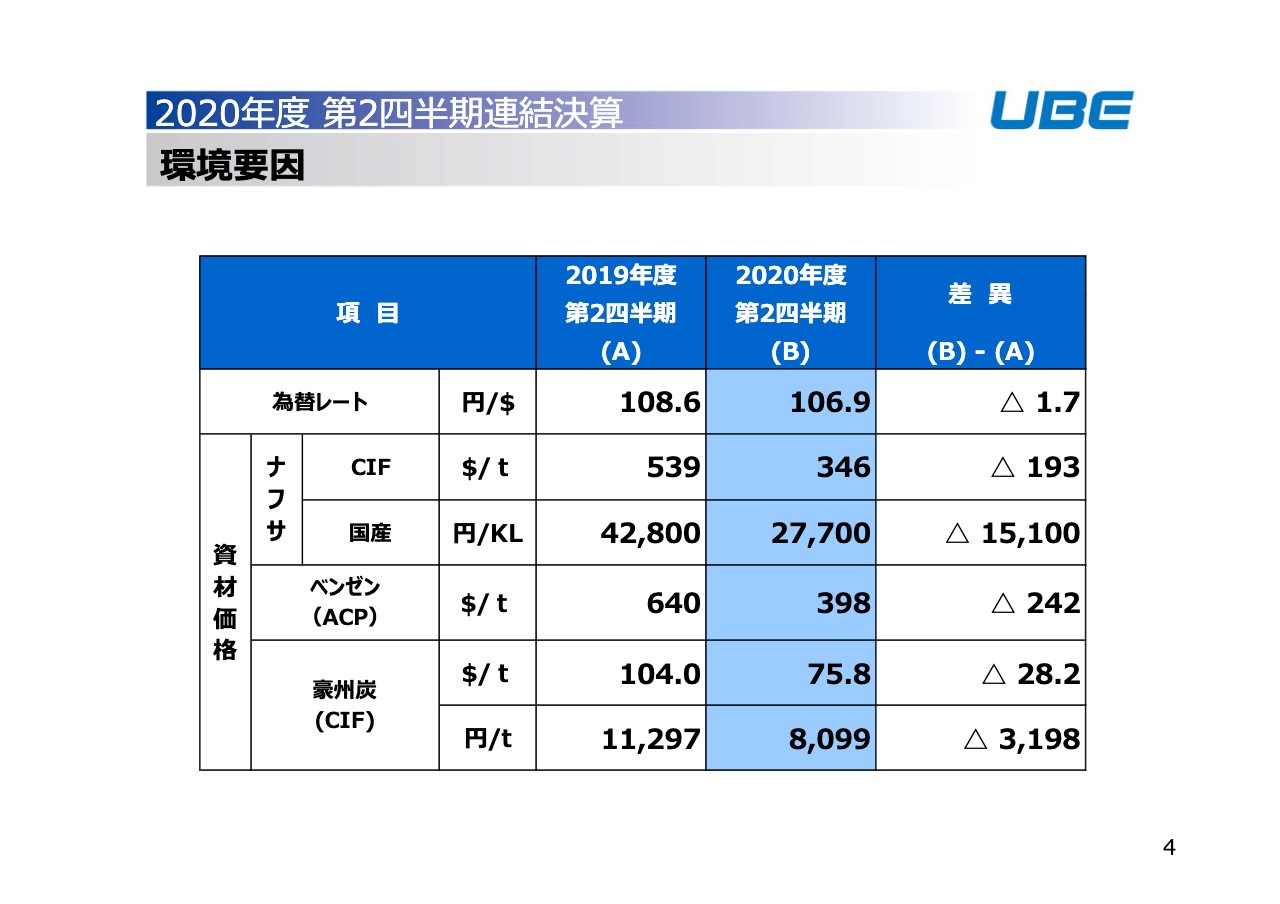

環境要因①

環境要因です。為替レートは、終わった期平均で106円90銭と、前年同期に比べると若干円高です。

その他資材価格については、ナフサ、ベンゼン、石炭の価格はここにお示ししているとおりです。前年同期に比べると、ずいぶんと価格は下がった状況で推移していました。

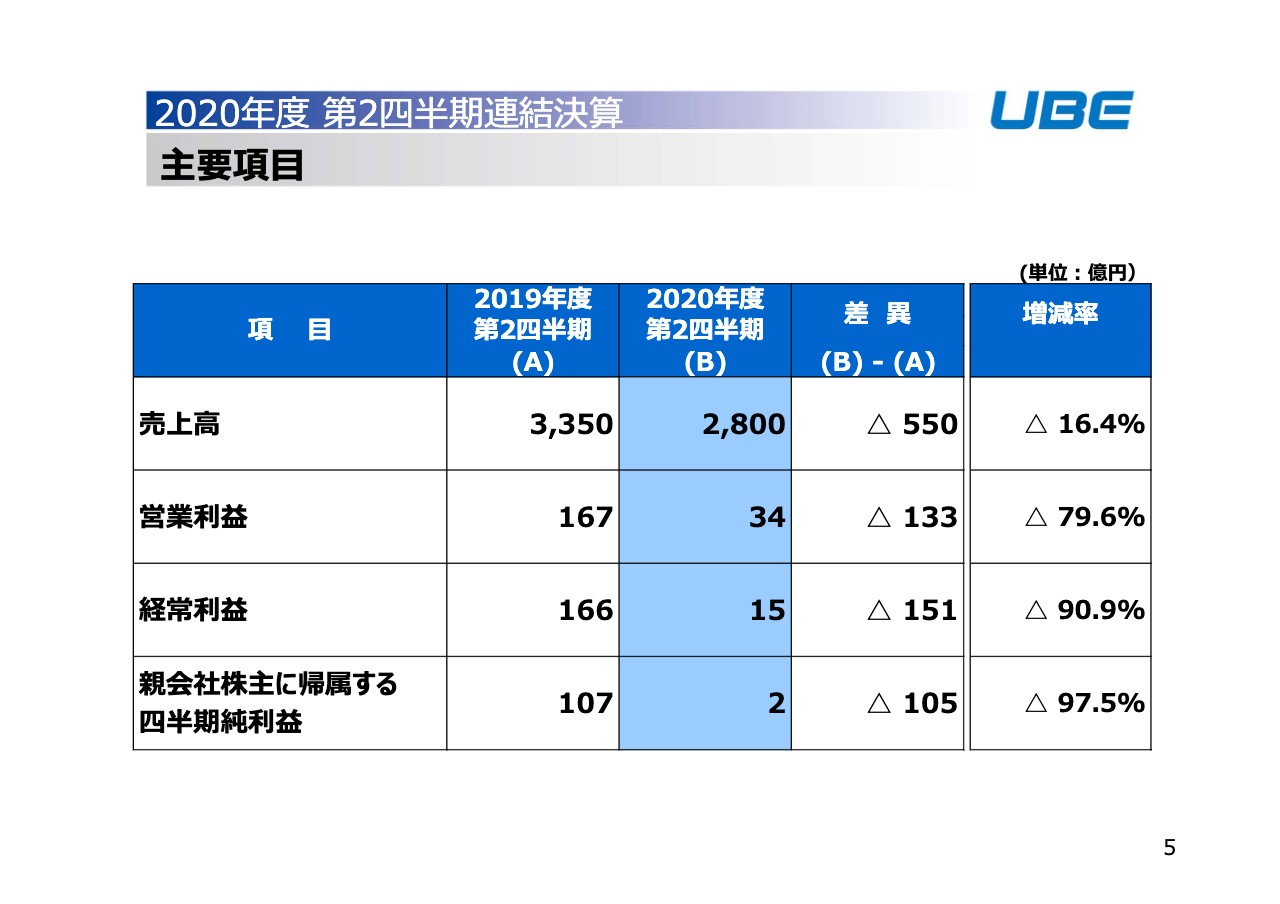

主要項⽬①

主要項目です。第2四半期も引き続き新型コロナウイルスの影響を大きく受けて、大幅な減収減益という結果でした。第1四半期は営業利益以下の損益項目が赤字でしたが、第2四半期はなんとか黒字には転じている状況です。

終わった期の売上高は2,800億円で、前年同期に比べると550億円の減収です。営業利益は34億円、前年同期比で133億円の減益。経常利益は15億円、前年同期比で151億円の減益。親会社株主に帰属する四半期純利益は2億円、前年同期比で105億円の減益という状況でした。

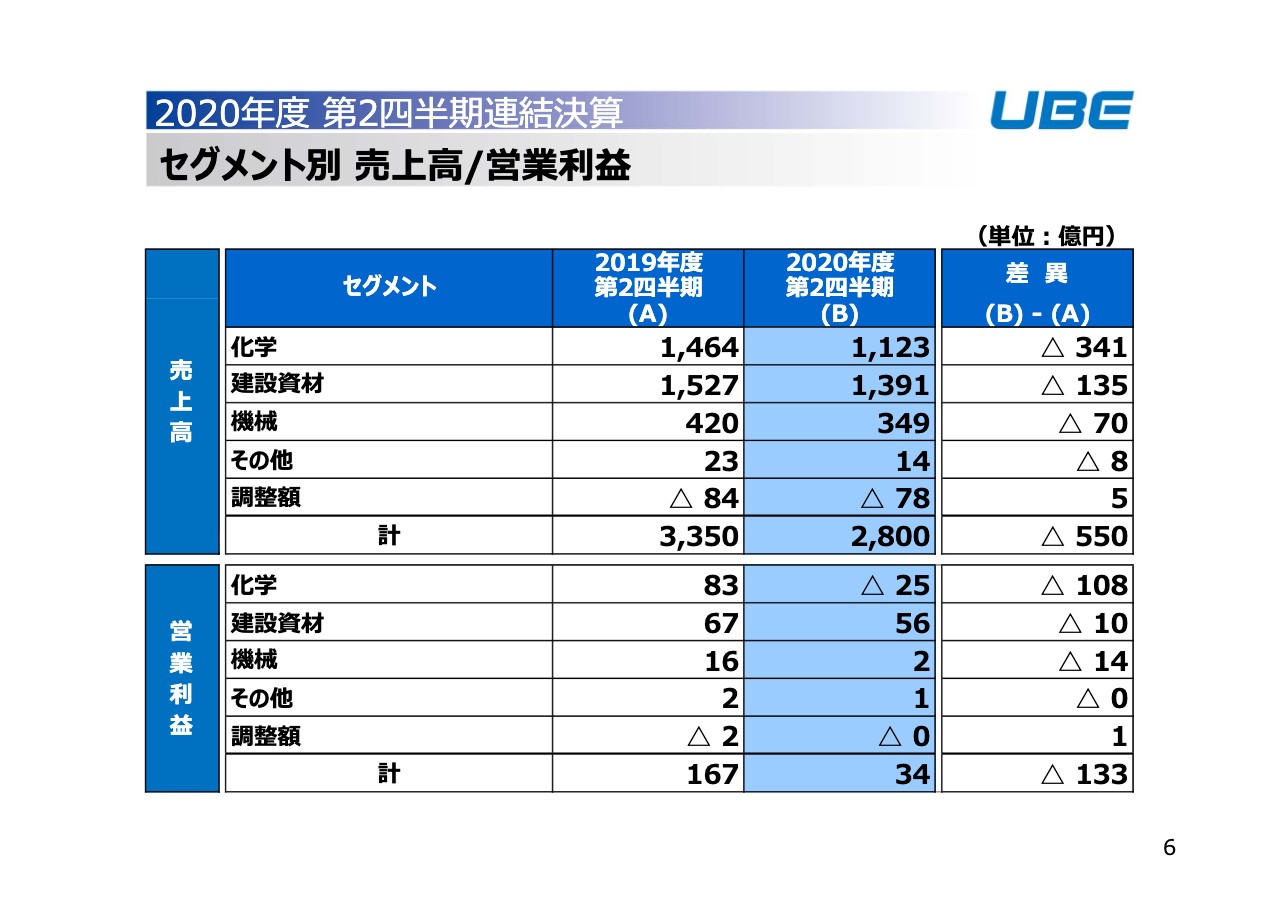

セグメント別 売上⾼/営業利益①

セグメント別の売上高、営業利益です。売上高は、先ほど、トータルで前年に比べて550億円ほど減収と申し上げましたが、3カンパニーそれぞれ減収になっております。営業利益は、トータルで133億円の減益です。3カンパニーとも減益ですが、減益幅が一番大きいのは化学です。

各セグメントの状況については、化学は第2四半期も引き続き厳しい状況が継続いたしました。売上、利益とも、第2四半期の3ヶ月、7~9月は4~6月から改善しております。ただ、7~9月黒字は確保できておりますが、定修分を含めた第1四半期の赤字を取り戻せていない状況です。

コロナウイルスの影響は、製品ごとにばらつきはありますが、化学全体を総じて見ますと、4月はあまりいい影響は出ておらず限定的でした。5~6月で影響が強まってきて、7月、8月のマイナス影響が最大であったという印象ですが、9月にはこれが底打ちして回復方向に転換しました。

期初の想定では、年度の半ばにかけてだんだんと影響が拡大していき、年度の半ば頃がピークになって、その後、期末に向けて回復が進んでくるという前提を見ておりましたが、実際にはこの見込みから前倒しで影響が発現して、上期にかなり大きな影響が出ました。

建設資材は、4~5月に建設工事が一時中断するようなことがございましたが、その後、比較的早めに回復基調に移っていきました。例年、第2四半期は第1四半期よりもよくなる傾向にありますが、今年度は7月に天候不順等がありましたので、そういった影響もあって、やや下振れ感があります。

機械は、もともと下期型ですが、今年度上期については特に自動車関連の影響もあって、成形機の出荷が低調に推移しています。産機は堅調に推移している状況でした。

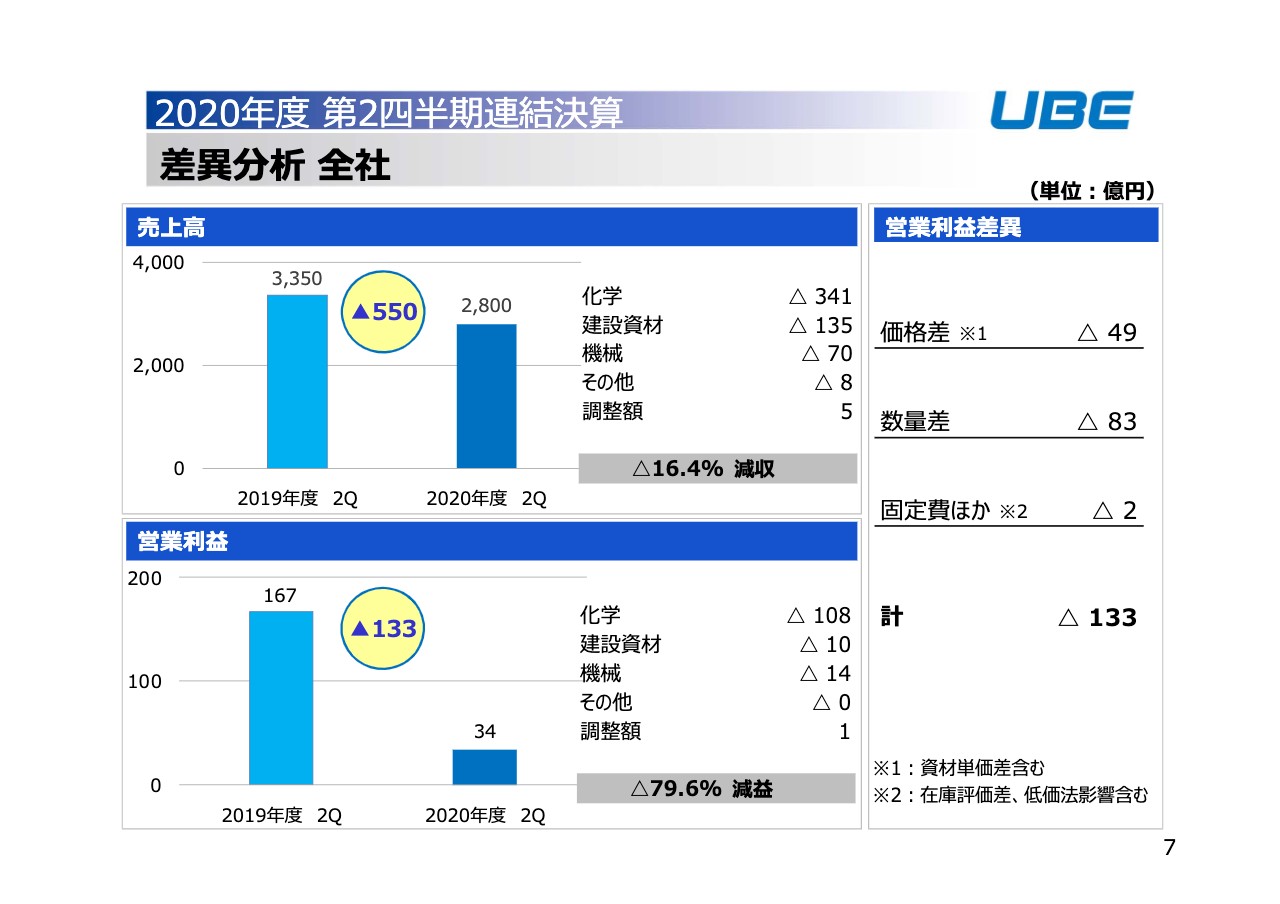

差異分析 全社

7ページの左のグラフがいま申し上げた内訳です。右側の表の価格差、数量差については、価格差として全体で49億円のマイナス要因、そして数量差で83億円のマイナス要因です。固定費ほかでは2億円のマイナスで、トータル133億円の減益になっています。

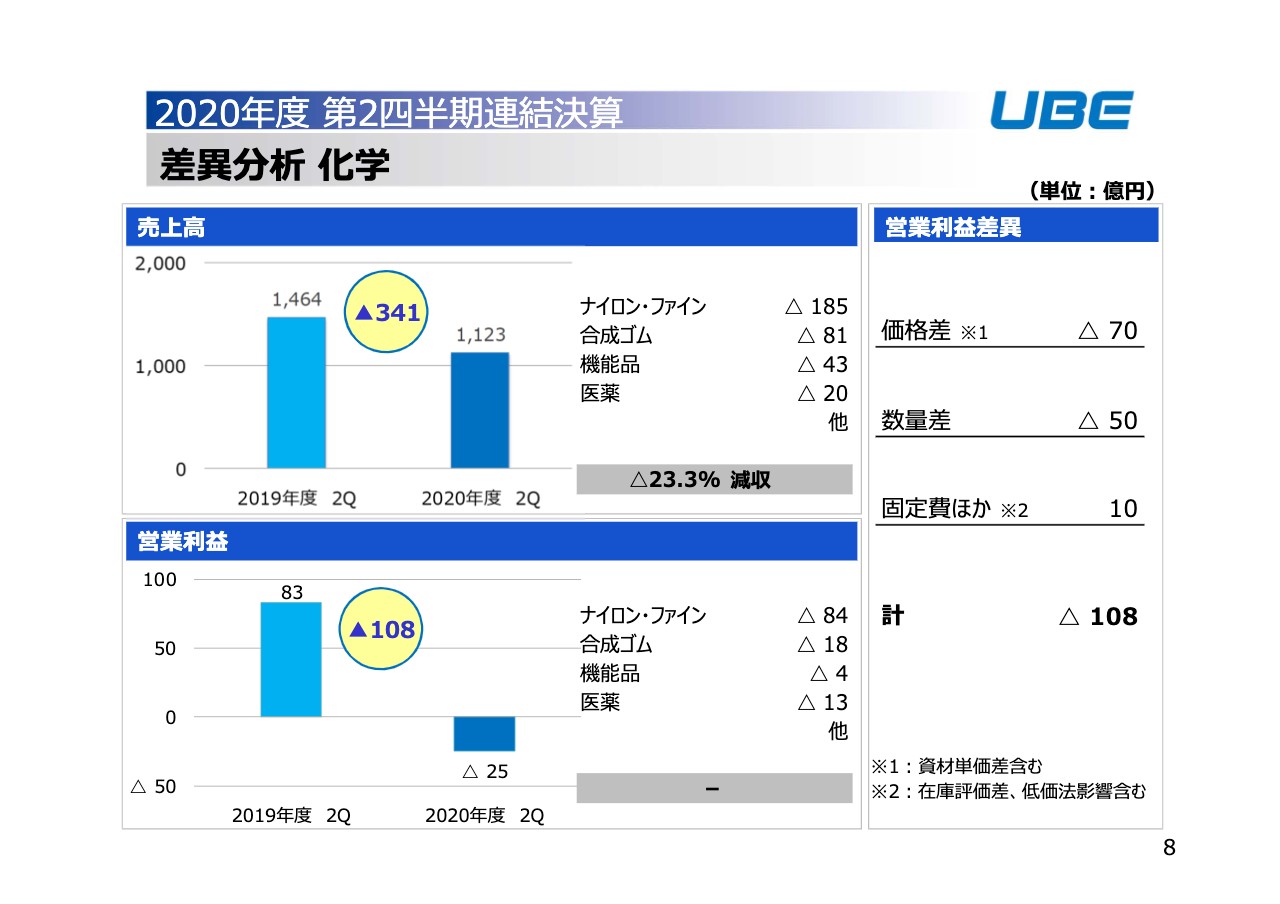

差異分析 化学①

続いて化学のセグメント別の状況です。売上高は341億円減収です。サブセグメントの内訳はご覧のとおりですが、一番大きな影響はナイロン・ファインです。この中でも、ナイロン・ラクタムの市況下落が最大の要因です。ラクタムにつきましては、需要低迷で価格が大きく下落しました。

ナイロンにつきましては、食品包装用のフィルム向けは比較的堅調に推移しましたが、自動車向け等で大きく需要が減退し、競争も激化する中で、価格面でなんとか対応せざるを得なかったのが背景にございます。

工業薬品につきましては、上期に定修がございましたので、数量減の影響も出ています。ファインケミカルも、コロナの影響で自動車関連を中心に出荷減少、そして価格も下がっているといったところが売上の減少につながっています。

合成ゴムで81億円の減収になっておりますが、主用途のタイヤで、お客さまのタイヤメーカーさんの稼働も上期はだいぶ下がってきた状況で、需要は大きく減退しています。また、原料のブタジエン市況が昨年度下期から下落傾向にありましたが、この第1四半期も大きく下落、値下がりしました。これによって製品価格、合成ゴムの製品価格も下落した影響です。

機能品で43億円減少になっておりますが、要因としては電池材料、電解液、セパレータとも需要減に見舞われて数量が減少しています。価格も前年に比べると下がっている影響が出ています。また、売上規模そのものとしてはそれほどは大きくはありませんが、分離膜は資源採掘向けや航空機向けといったところの防爆用途での需要が大きく減っています。

セラミックスにつきましては、自動車関係のグロープラグやベアリングといった用途向けが大きく減少しているということで、それぞれのインパクトとしては大きなインパクトを受けています。

一方でポリイミドにつきましては、COF向けやFPC向けのフィルム、そしてフレキシブル有機EL向けのワニス等は好調に推移しておりまして、計画を上回っております。機能品の内容的にはそういったところです。

医薬で20億円ほど減収ですが、上期は生産品目の組み替え等が起こりました。また、自社医薬品のお客さまでも在庫調整等がございましたし、ロイヤリティが時期ズレで下期にずれた影響もございます。

営業利益については、化学としては108億円の減益となっておりまして、内訳はナイロン・ファインの減益幅が一番大きいところになっております。売上のところでも申し上げましたが、ナイロン・ファインは非常に需要が低下して、スプレッドが大きく悪化したのが最大の要因です。

ご参考までに、ラクタムのスプレッドは今年の上期、平均で646ドルでした。昨年の上期の平均が960ドルでしたので、前年に比べると、上期で314ドルほど低下したというインパクトがございます。

コロナの影響等もありまして、医療、繊維関係、自動車関係といった需要の減退でスプレッドは低水準に推移しておりますが、冬物の衣料の需要期に入った9月には反転して、足元も回復傾向を続けている状況ではございます。

ナイロンも、全体的需要減、そして競争激化といったところで、スプレッドは大きく悪化しております。工業薬品は定修の影響もあり、ファインケミカルも全般的に需要減の影響を受けています。

合成ゴムは18億円の減益になっておりますが、こちらやはり数量減の影響が大きく、それに加えて第2四半期には原料ブタジエンの価格が反転、上昇してまいりましたので、ここでスプレッドが圧迫された要因もございます。

機能品で4億円の減益になっております。売上で申しましたが、電池材料、電解液、セパレータともに数量減、さらに競争激化で価格も下がっておりますし、分離膜、セラミックス等も大幅な需要減で減益になっています。ポリイミドは好調に推移しましたが、そのほかの機能品のマイナスを補いきれていない状況です。

医薬につきましては、売上でも申し上げた出荷の減少ですとか、あるいはロイヤリティの時期ズレの影響で、上期で見ると減益になっている状況です。

価格差、数量差でご覧いただきますと、価格差で70億円の減益要因です。主にはやはりナイロン・ラクタム・合成ゴムの価格差です。数量差のマイナス50億円については、ほとんどの製品で数量は減少しているわけですが、中でも電池材料や合成ゴム、それから分離膜やセラミックスが数量影響を受けています。それから固定費ほかでは10億円のプラス要因で、トータルすると108億円の減益になります。

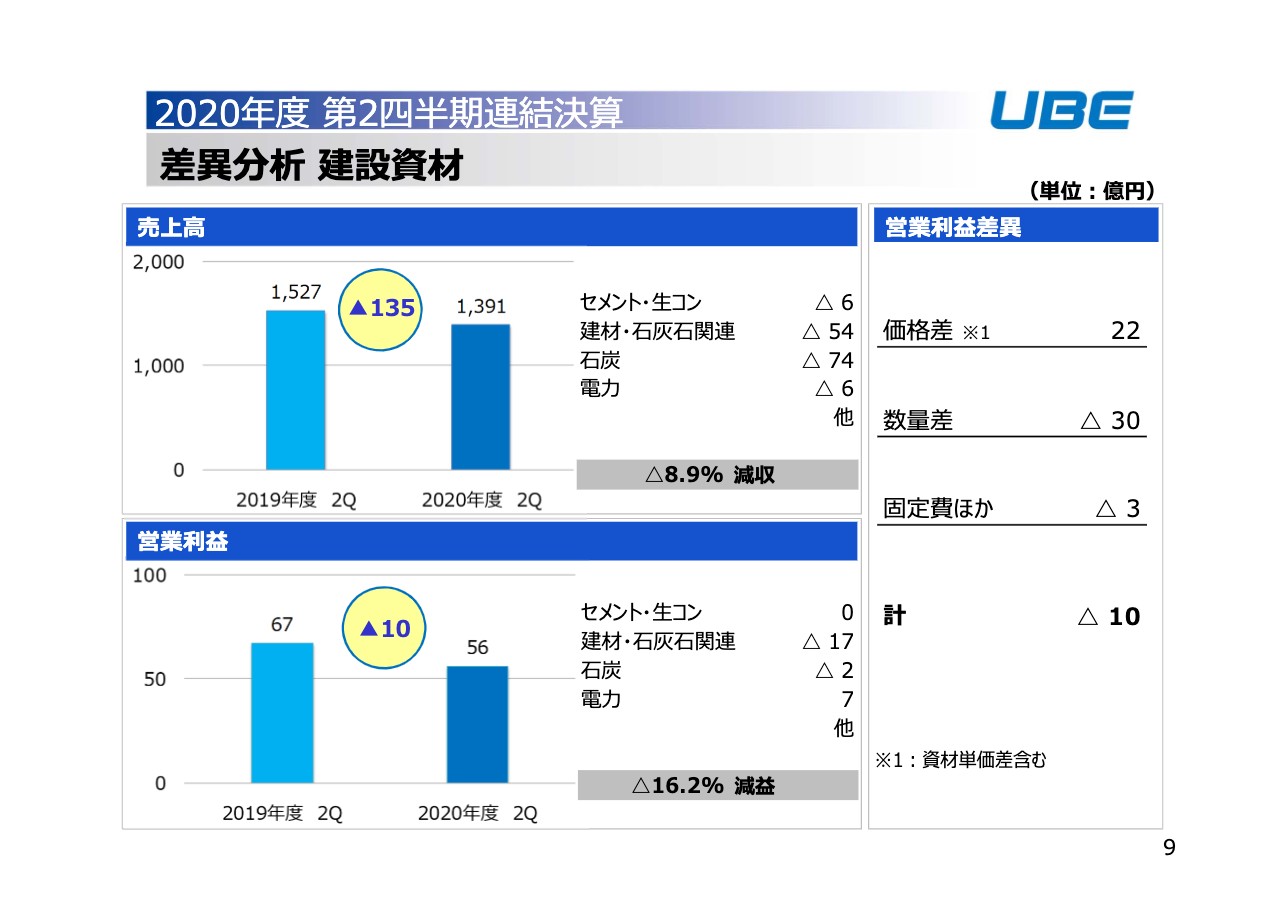

差異分析 建設資材①

建設資材です。売上高はトータルで135億円の減収ですが、内訳をご覧いただきますと、建材・石灰石関連、そして石炭の減収影響が大きいところです。セメント・生コンにつきましては、先ほども申しましたように、一時期工事現場での工事の一時中断等がございましたが、そういった中ではある程度持ち直してきているところです。

一方、建材・石灰石関連の宇部マテリアルズの、特に鉄鋼向けのマグネシアクリンカー、あるいは自動車向けのフィラー、耐火物向けのクリンカー等は、客さまの大幅の減産等もありまして、厳しい状況が継続しました。

石炭につきましては、価格下落もございましたし、火力発電所の稼働率が低下して、販売炭・預り炭の数量が低調に推移した影響です。電力につきましては、余剰電力の売電価格が非常に低水準にとどまった影響がございます。

営業利益は、建設資材トータルでは10億円の減益ですが、大きいのはなんと言っても建材・石灰石関連です。こちらは、宇部マテリアルズの製品が需要の減退にともなって大きく減益になったこと影響しています。

石炭は、売上は大きな減収要因ですが、損益的にはそれほど大きな影響ではありません。電力に関しては、今年はIPPの停止がない年ですので、前年に比べるとプラスが発生しています。

価格差がプラスの22億円ございますが、石炭価格が下がっておりますので、これによってコストダウン効果が現れています。数量で、逆に30億円の減益要因となっていますが、これは宇部マテリアルズの石灰石製品等の影響が大きいです。固定費ほかでは3億円のマイナス要因で、トータルで10億円の減益になりました。

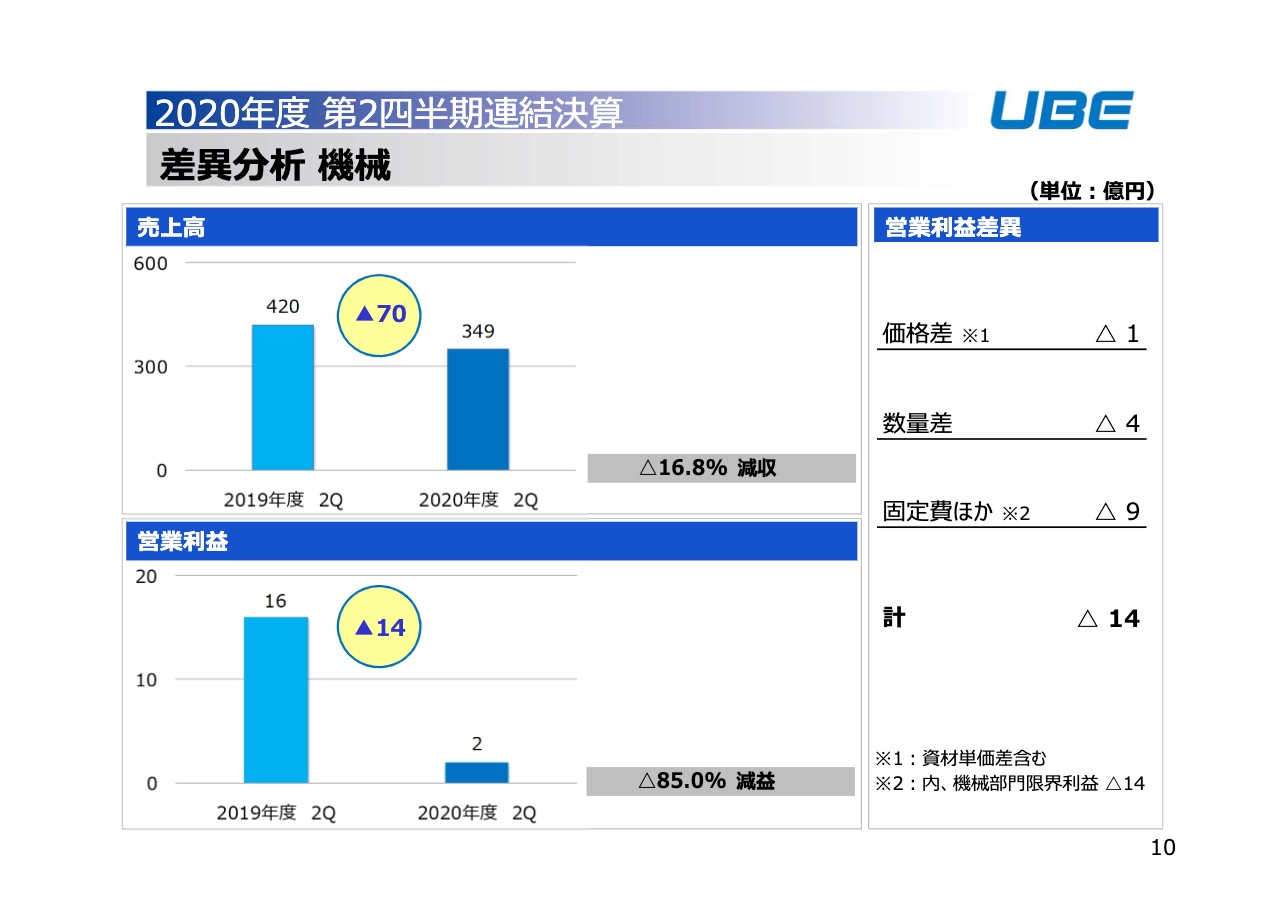

差異分析 機械①

機械部門です。売上高は70億円の減収です。昨年来、自動車関連で成形機の受注環境は非常に厳しさを増していましたが、そうした中でコロナの影響が拡大したことで、設備投資案件の先送りが増加し、上期の出荷と影響に推移しました。

産機につきましては、足の長い案件が多いこともありまして、既受注の大型IPP案件は計画どおりに進捗しました。製鋼につきましては、自動車関連の特殊鋼向けのビレットの需要減退による価格下落が影響しています。

営業利益は14億円の減益になっております。産機は増益でしたが、やはり成形機、製鋼品の減益が大きかったというところです。

右の価格差、数量差については、製鋼品のところの価格差、数量差で、固定費ほかのマイナス9億円の中に、機械の出荷減に伴う限界利益の減少が14億円、マイナス要因に含まれています。

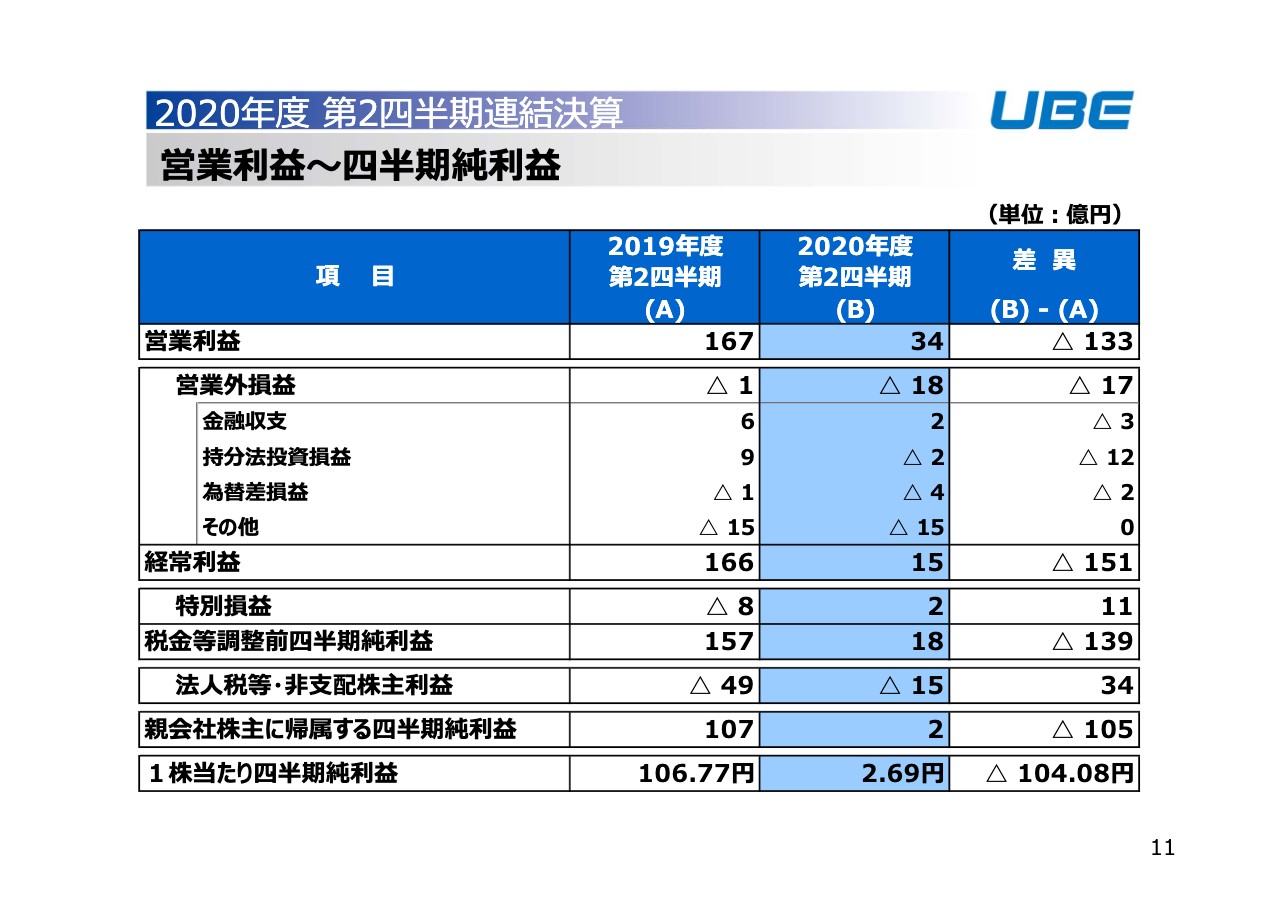

営業利益〜四半期純利益

続いて、営業外損益以下のところになります。終わった期の営業外損益はマイナス18億円で、前年同期に比べると17億円ほど悪化しております。

内訳はこちらにお示ししておりますが、一番大きいのは持分法投資損益で、持ち分法の会社もやはり業績が厳しい状況で、取り込む持分法投資損益が減少しています。また、金融収支のところでも受取配当金の額が減少している影響がございます。そうした影響で、経常利益は15億円になりました。

特別損益は、終わった期はプラス2億円です。第1四半期の決算の時にもご説明しましたが、一部グループ会社の再編に伴い、会計上、一過性の利益が5億円程度計上されている影響も含まれています。最終的に、親会社株主に帰属する四半期純利益は2億円になったところでございます。

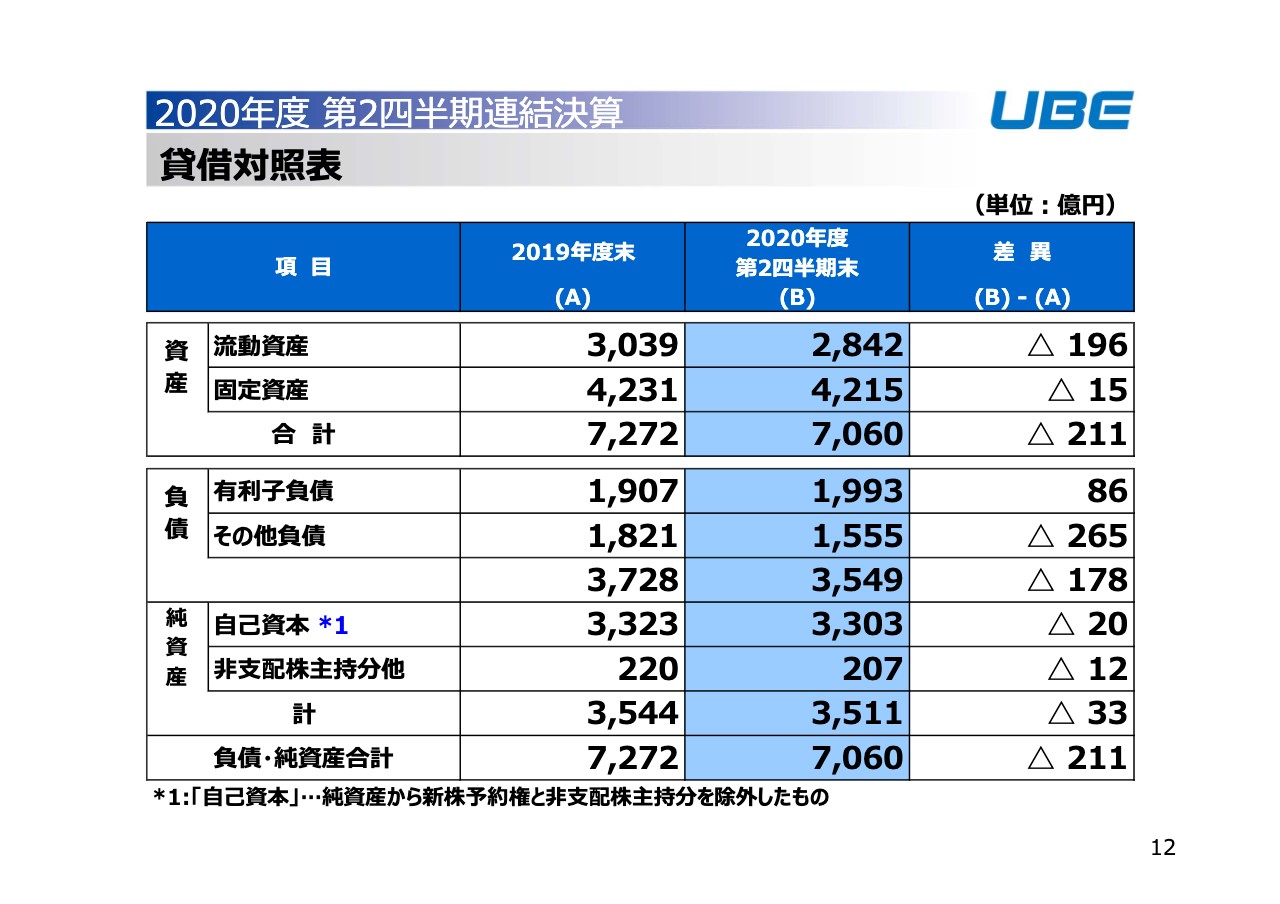

貸借対照表

バランスシートですが、総資産は第2四半期末で7,060億円と、前年度末に比べて211億円ほど資産は少なくなっております。流動資産が減っておりますが、これは売上等が減少しておりますので、売掛金や在庫などの営業資産が減少しております。

一方で、負債については、その他負債でも買掛金と営業の負債が減少して、全体的にバランスシートが少し小さくなりました。

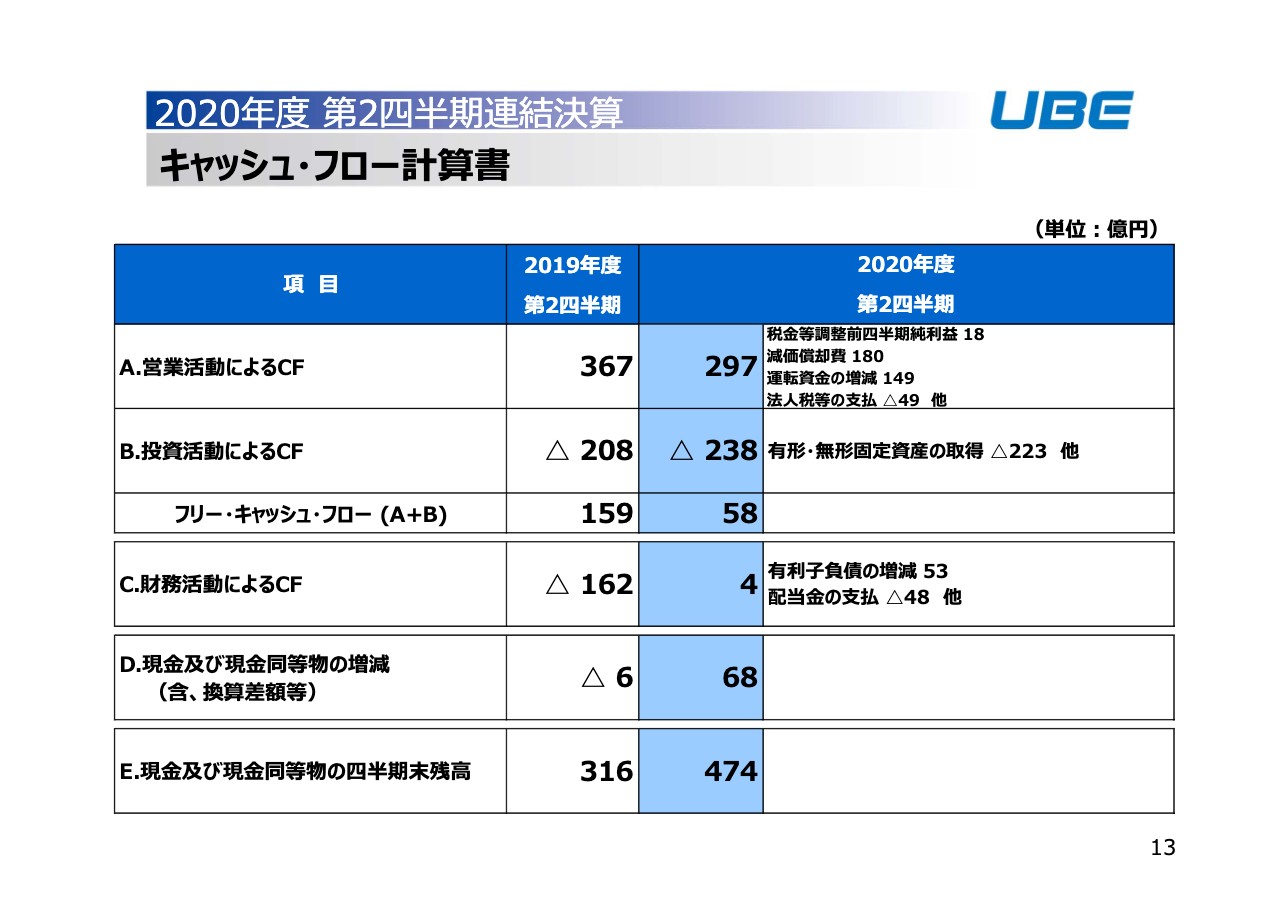

キャッシュ・フロー計算書

キャッシュ・フローの状況です。営業活動によるキャッシュ・フローが、上期は297億円でした。一方、投資活動によるキャッシュ・フローがマイナスの238億円で、差し引きフリー・キャッシュ・フローは58億円でした。

財務活動によるキャッシュ・フローについては、配当金の支払いがございましたが、社債の発行100億円ほどいたしました。そういったものも含めて、有利子負債が53億円ほど増加して、トータルでは4億円のプラスとなりました。

最終的には、、四半期末の現金、現金及び現金同等物の四半期末残高が474億円で、従来よりも若干手元のキャッシュを厚めにキープをしている状況を継続しております。第2四半期の決算状況は以上です。

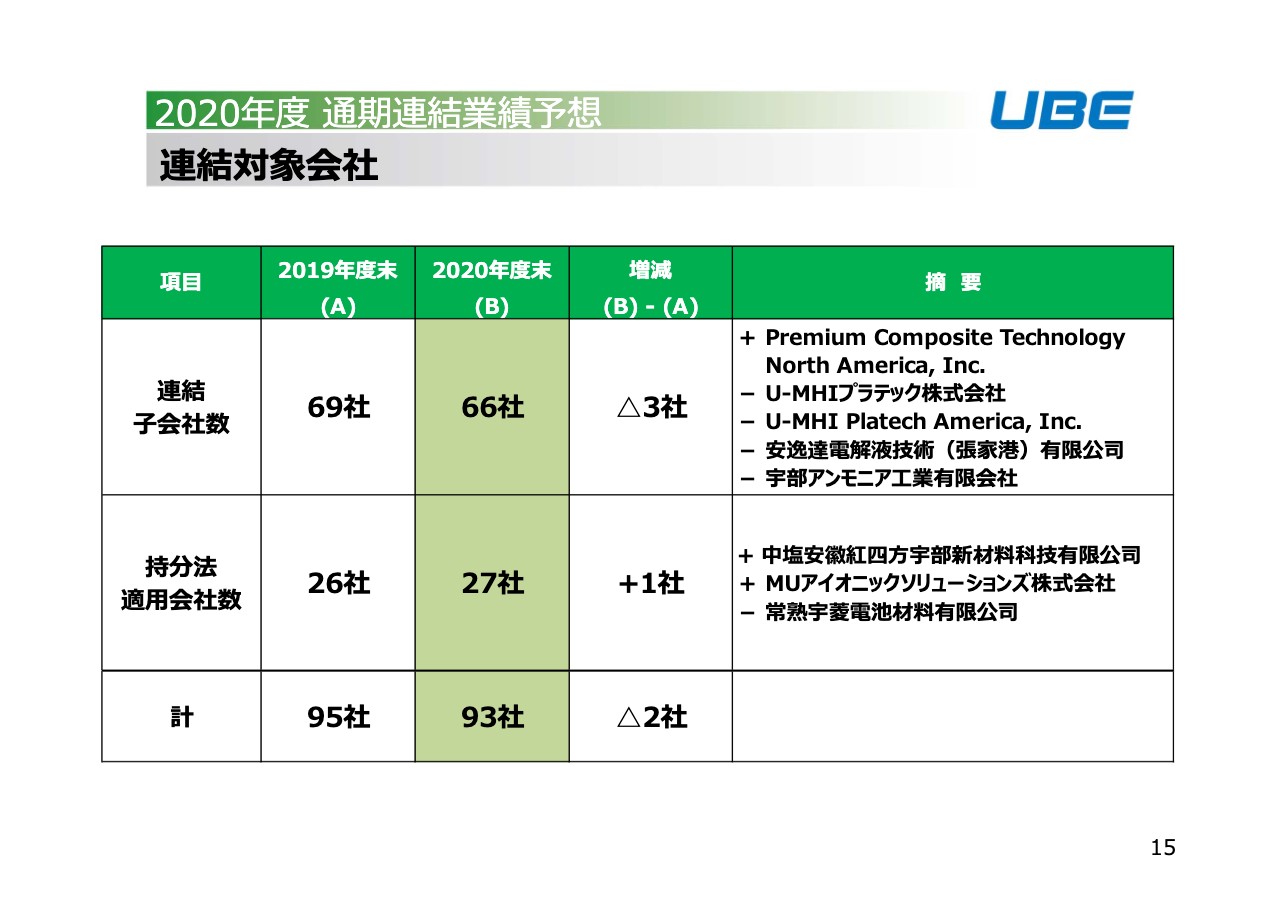

連結対象会社②

引き続き、通期の業績予想についてご説明をさせていただきます。連結対象会社の移動については、1社増、4社減で、数の上では3社減になります。

この中で、上期のものが4社含まれておりまして、下期に発生を見込んでいるものが宇部アンモニア⼯業有限会社です。こちらは連結から外れますが、当社に吸収を行うことで連結から外れるもので、第3四半期に外れます。

また、持分法適用会社は、2社増、1社減で、数の上では1社増になります。これらの3社は下期に発生するものですが、一番上の中塩安徽紅四⽅宇部新材料科技有限公司は中国の高純度DMCの合弁会社です。こちらが営業開始しますので、持分法に入っていくことになります。

MUアイオニックソリューションズ株式会社は、電解液で三菱ケミカルさんとの合弁会社体制を事業統合いたしました。MUアイオニックソリューションズが、我々の持分法の扱いになります。

持分から外れるところに、常熟宇菱電池材料有限公司がございますが、こちらは中国の電解液の会社で、もともと三菱ケミカルさんと合弁で行っていたこの会社です。今回、MUアイオニックソリューションズの100パーセント子会社になりますので、当社から見ると持分法の対象から外れることになります。

これらにつきましても、影響はそれほど大きくないと言いますか、現的的ではございますが、電解液の事業が持分法に移ることで、これについては連結の売上、営業利益からは外れてきます。

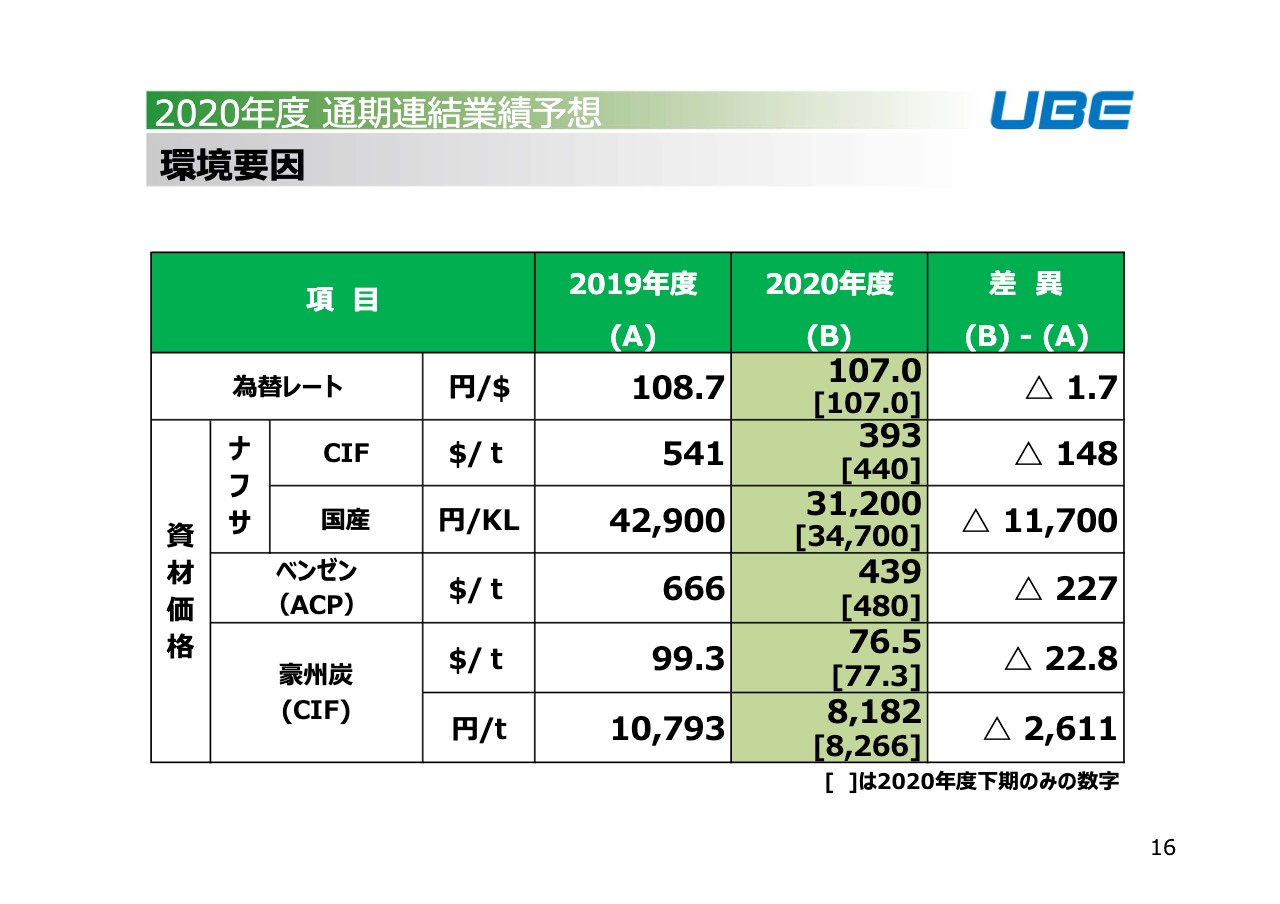

環境要因②

環境要因です。2020年度は2段書きになっておりますが、下段が下期の想定の数字です。為替につきましては、従来の107円をそのまま置いています。

ナフサ、資材価格につきましては、こちらにお示ししているとおりですが、全般的に上期よりはややアップする想定で前提を置いています。

主要項⽬②

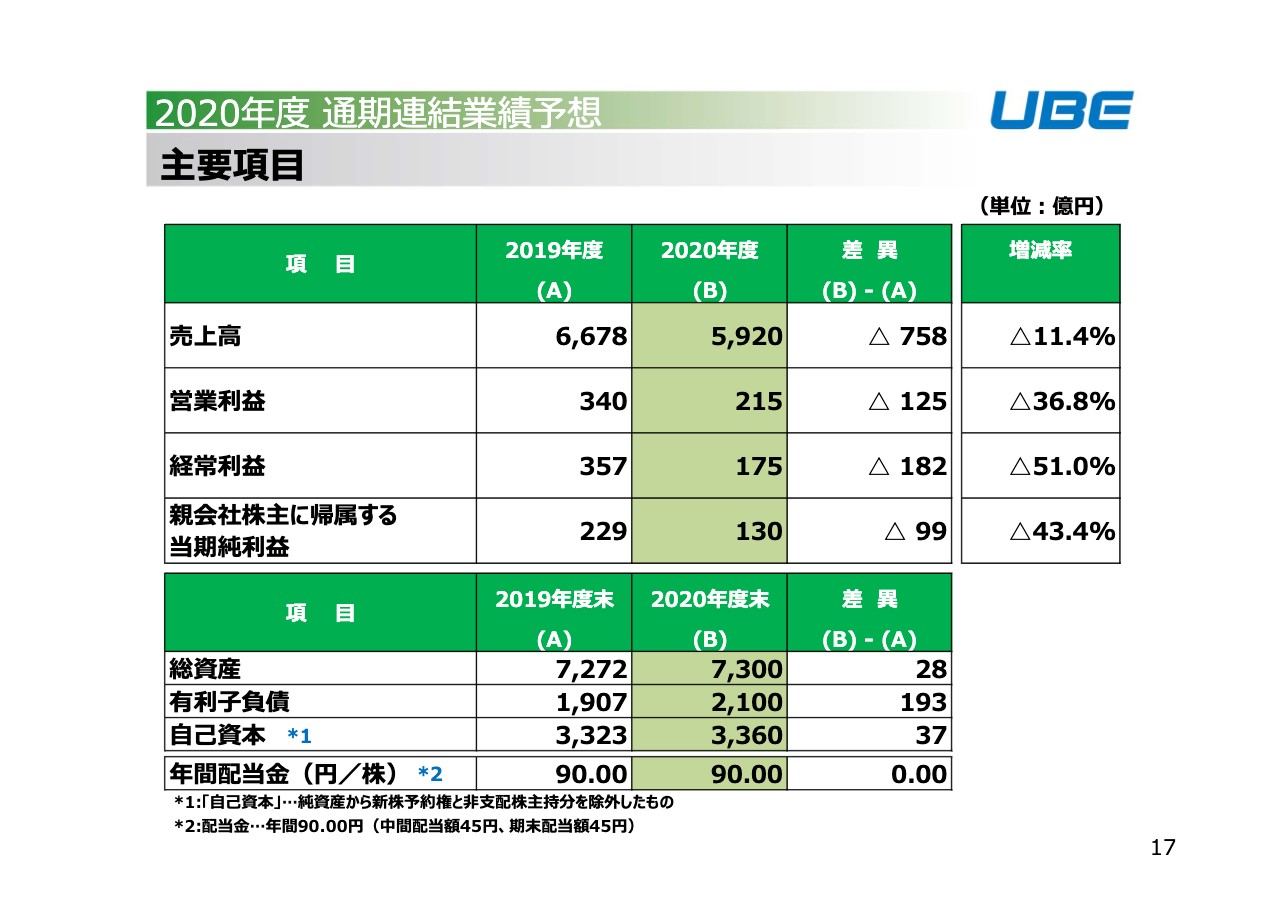

主要項目です。10月23日に業績修正を発表させていただきまして、その数字からは変わっておりません。通期でも大幅な減収減益となります。上期の実績推移、および現時点の下期の見通しをベースにして、売上・利益とも5月期初の対外発表数値から下方修正をさせていただくことになりました。

期初の想定に比べ、新型コロナウイルスによる下振れの影響が前倒しで発現したということで、特に足元でも自動車関係等では需要の回復傾向が鮮明になってきている状況ではございます。一方で、価格競争は今後もやはり継続すると予想されますので、価格面での回復はやはり一定程度は期間を要すると予想されます。

こうしたことから、この下期につきましても、回復傾向で推移するものの、期初の想定に比べると回復のペースは緩やかな足取りをたどるといった前提で、今回は業績修正を行っております。

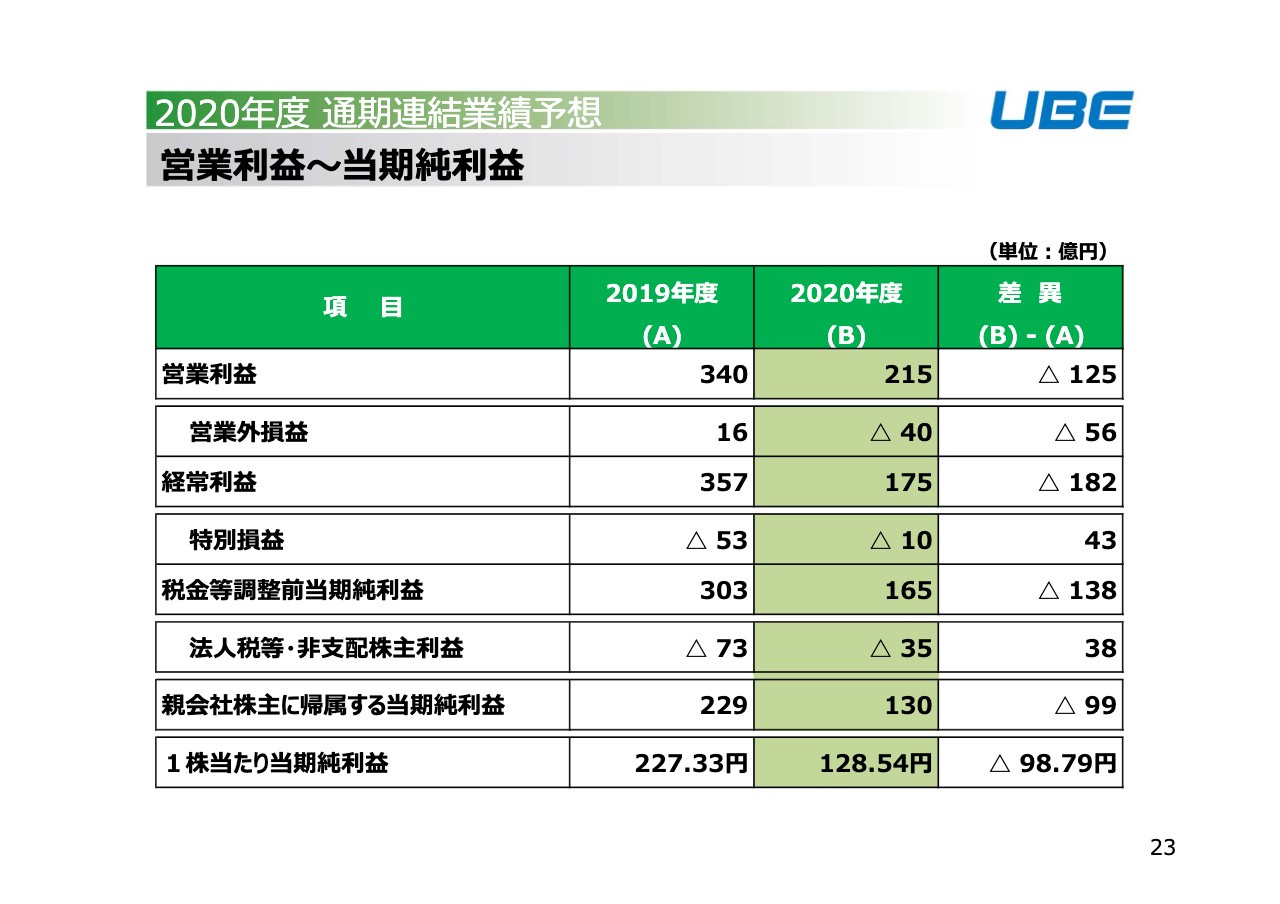

数値としては、売上高は5,920億円で、前年度に比べると758億円の減収。営業利益は215億円で、125億円の減益。経常利益は175億円で、182億円の減益。親会社株主に帰属する当期純利益は130億円で、99億円の減益を予想しています。

バランスシート等はこちらにお示ししているとおりです。総資産も回復と言いますか、前年度末の水準に戻っていく想定をしております。

年間配当金については、中間配当は1株当たり45円で実施させていただくことを本日の取締役会で決議しております。期末の配当金は、当初の計画のままの1株当たり45円を予定しており、年間でトータルすると1株あたり90円の配当を計画しています。

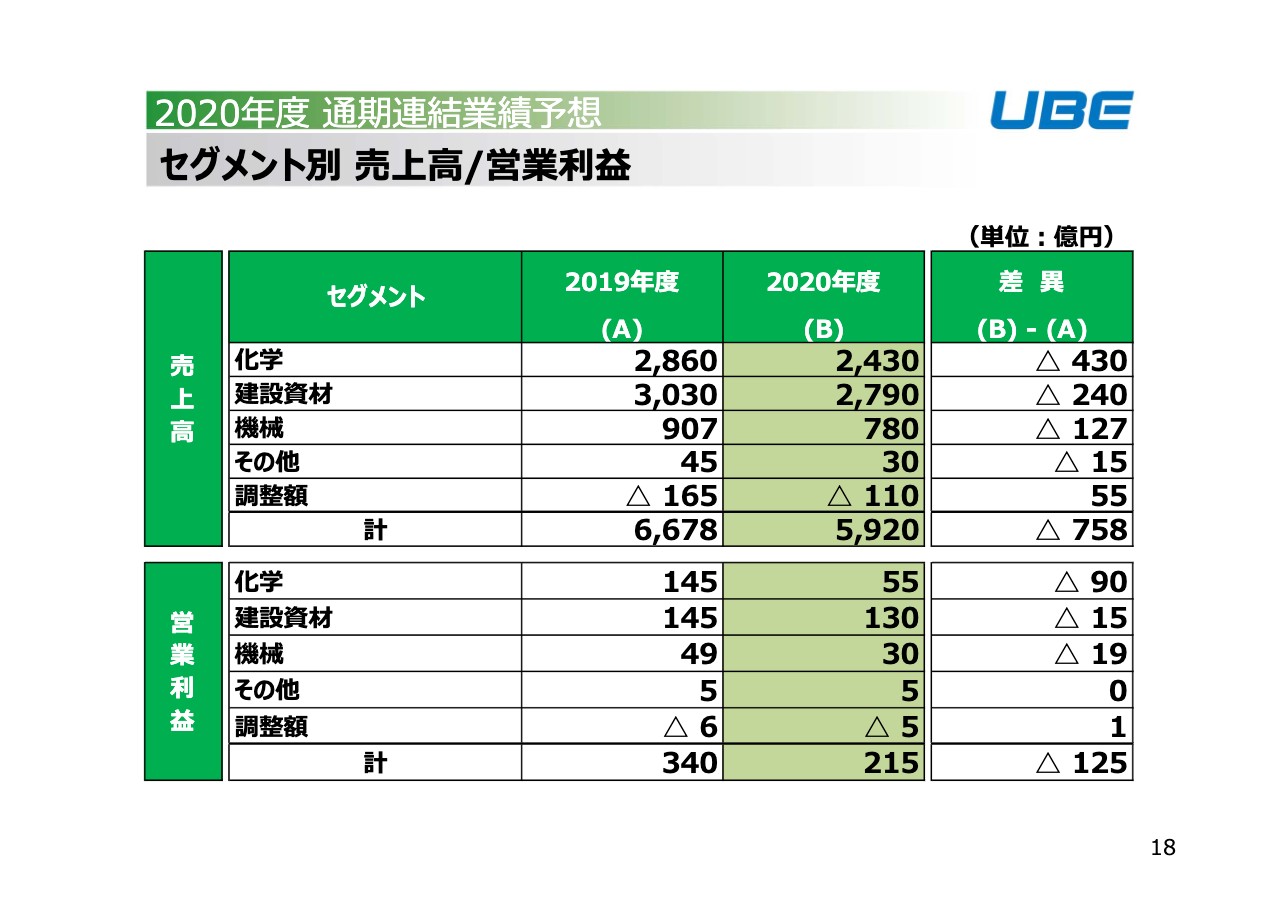

セグメント別 売上⾼/営業利益②

セグメント別の売上高、営業利益の内訳です。売上高はトータルで前年に比べて758億円の減収です。これはm傾向としては上期と似ていますが、3カンパニーとも減収。そして営業利益も125億円の減益で、3カンパニーとも減益です。減益幅が大きいのは化学という傾向は特に変わっておりません。

下期は回復傾向で推移する予想ですが、通期ではやはり3セグメントとも大幅な減収減益です。ただ、下期だけを取り出してみますと、営業利益段階では当初の計画から19億円下振れで下方修正しましたが、前年度の下期と比べると8億円の増益を予想しています。

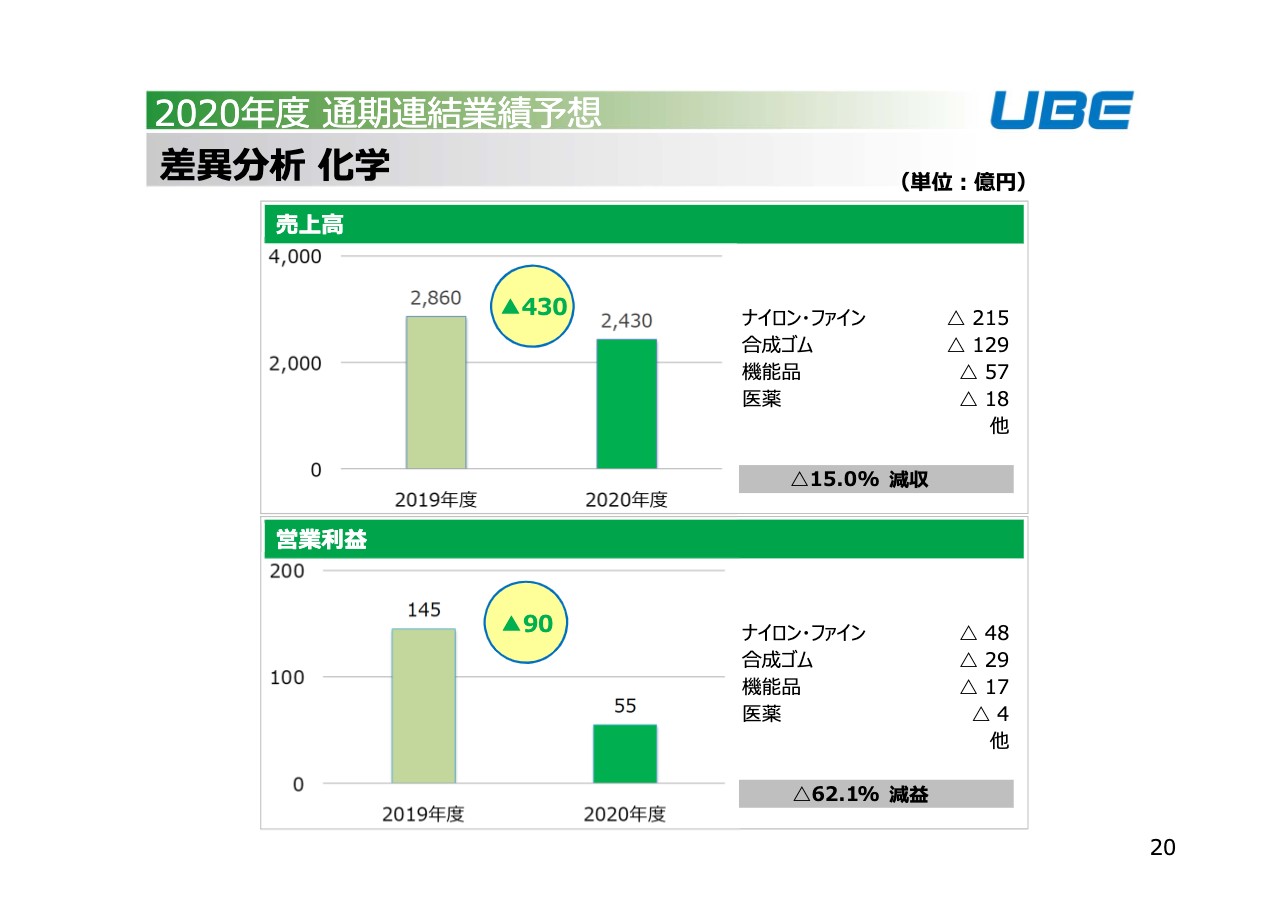

差異分析 化学②

化学部門の内訳です。化学は、通期で売上高が430億円の減収、営業利益で90億円の減益を予想しております。売上高につきましては、通期でやはり上期の流れを受けますが、各サブセグメントとも下期は減収の度合いが上期に比べると縮小する見通しです。

特に、上期に大きく悪化したナイロンやラクタムは今後、需要の回復、そして原料のベンゼンも市況が上昇してきておりますので、こういったことを受けて、価格面での改善が進んでくると予想しております。

合成ゴムにつきましても、下期は数量の回復を見込んでおります。価格面でも原料ブタジエンの市況が上昇してきておりますので、これに伴い、徐々に価格も回復していくと見ております。

機能品につきましては、先ほど申しましたように、電解液がこの下期から持分法会社に移管されます。セパレータにつきましては、この下期は塗布型・無塗布ともに数量の回復を織り込んでおります。

ポリイミドにつきましては、新型スマホの生産が一段落すること、そしてアメリカによる中国の半導体制裁といったところで、中国のスマホ、あるいはフレキシブル有機ELの影響を受けて、ワニスの出荷が減少することも織り込んでおります。

一方で、大型LCD向けのCOFフィルムは堅調に推移していくと見ております。分離膜、セラミックス等につきましても、上期はかなり大きな影響を受けましたが、回復を見込んでいます。ただ、航空機向け等もございますので、回復は比較的緩やかになると見ております。

医薬につきましては大きな状況変化は特にございませんが、上期からの期ズレの影響がこの下期に出てきます。

営業利益につきましても、通期で大幅な減益となりますが、下期だけを見ると前年に比べて18億円、化学部門では18億円の増益を見込んでいます。

特にナイロン、ラクタムのスプレッドの改善、そして自動車関係を中心とした需要の回復に伴い、ファインケミカルや高機能コーキング等の回復を織り込んでいます。合成ゴムにつきましても、数量の回復傾向ということで、このような推移を想定していますが、スプレッドにつきましては、原料のブタジエンも上がってきているところがございますので、引き続き厳しい状況を見込んでいます。

機能品につきましては、セパレータ、分離膜、セラミックス等で回復を見込んでおりますが、一方で先ほど申しましたようなポリイミドの調整を織り込み、こういった影響で対前年度、若干減益幅が拡大する見通しです。

医薬につきましては期ズレ等も含め、下期は増益に推移する予想を立てております。

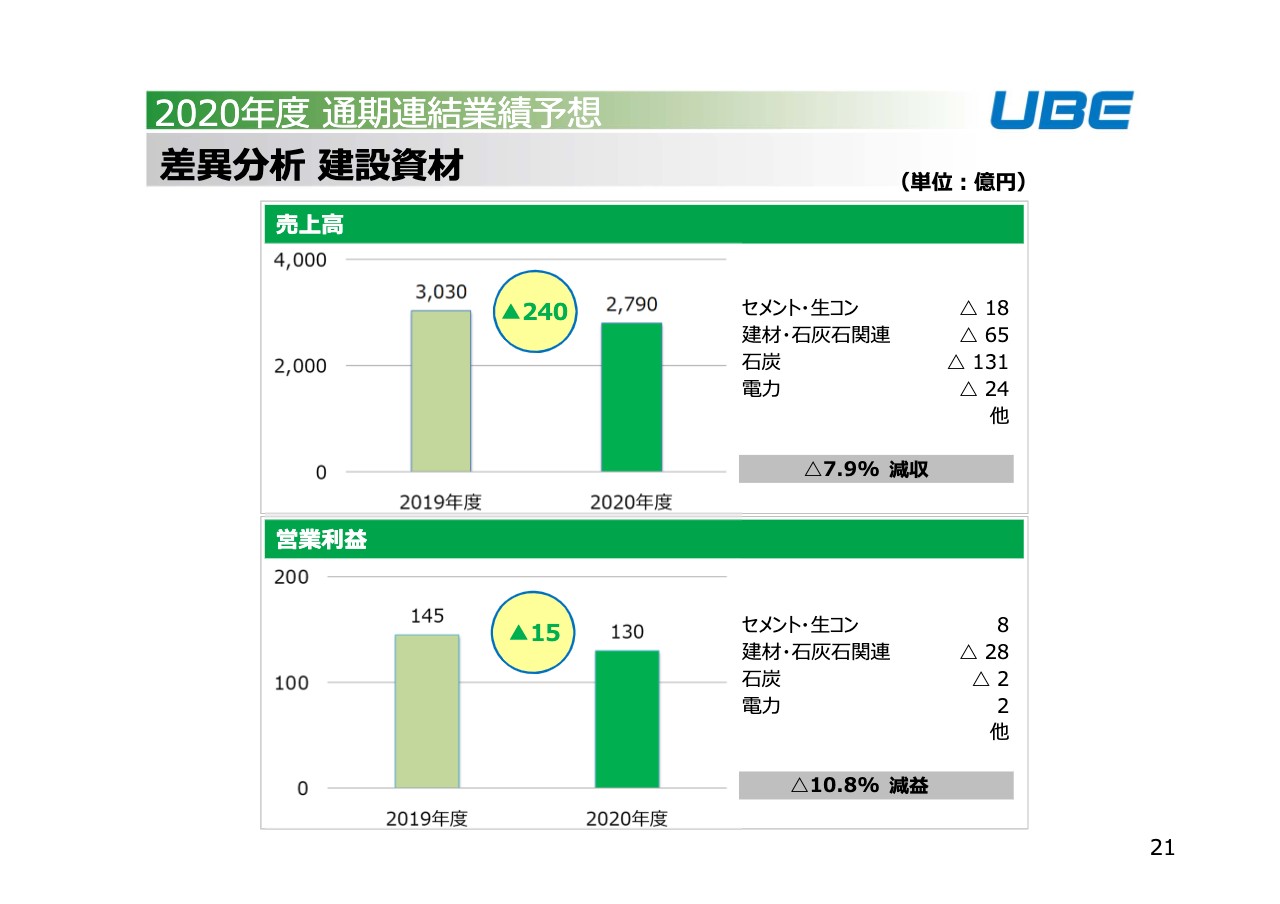

差異分析 建設資材②

続いて、建設資材カンパニーです。通期では、売上は240億円の減収、営業利益は15億円の減益を見込んでいます。全体的な流れとして、上期の推移、足元の状況を受け継いでいく想定をしております。

セメントにつきましては、国内需要が通期では4,000万トンを下回る水準にとどまるんのではないかと想定しております。そういった前提で、この出荷計画、あるいは売上の計画を見ています。

建材・石灰石関連では、宇部マテリアルズの石灰石製品の需要回復について、自動車関係の回復も足元で進んでいますが、これから鉄鋼関係の回復、その後に耐火物の回復というかたちで、タイムラグがあると予想しておりますので、回復がやや緩やかになると見込んでいます。

営業利益につきましては、セメントにつきましては石炭価格が前年に比べると下がっています。こういったメリットもあります。下期については増益を見込んでいます。

また、宇部マテリアルズの石灰石製品は、回復が緩やかな見込みです。石炭、電力も、上期と同様の状況が継続すると想定しています。

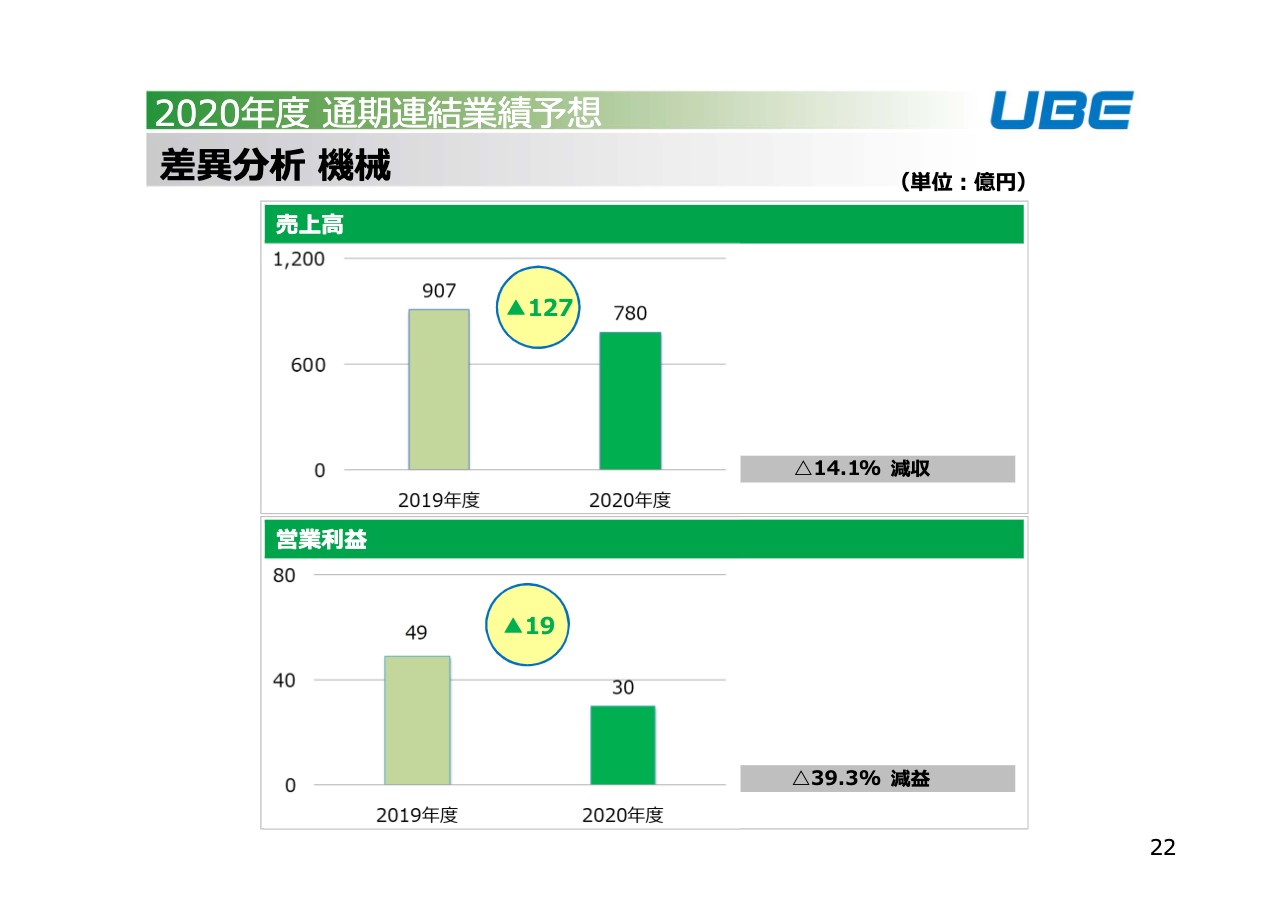

差異分析 機械②

機械は、通期で127億円の減収、営業利益は19億円の減益を見込んでいます。成形機につきましては、世界的にも自動車の生産販売回復傾向ですが、各社さんの設備投資の延期、見直し、保全予算の削減といったところは引き続き厳しく見られています。少ない引き合いの案件に競合が集中していることで、採算も厳しくなっているのが現在の受注環境です。

一方、産機につきましては、大型のIPP案件等が計画どおり進捗しているところです。また、中・小型のバイオマス関係の引き合いも継続して出てきてます。

営業利益につきましては、やはり短納期の成形機やサービスの受注環境が厳しさを増していることで、こういった影響を織り込んでいます。

営業利益〜当期純利益

通期の営業外損益以下ですが、今年度、営業外損益はトータルでマイナスの40億円を見込んでいます。営業外損益という意味では、前年に比べて56億円の悪化を見込んでいます。

特別損益は、今期はマイナス10億円、前年度がマイナス53億円です。ゴルフ場の譲渡に伴い、減損損出計上がございましたので、それとの差し引きでプラス43億円です。最終的には、親会社株主に帰属する当期純利益は130億円を見込んでいます。

長くなりましたが、私からのご説明は以上でございます。

質疑応答:国内および海外でのナイロン・ラクタムの稼働率および機能品などについて

質問者1:まず、第1四半期と第2四半期、それから下期にかけての、国内および海外でのナイロン・ラクタムの稼働率がどういった状況なのか教えてください。

藤井:ナイロン・ラクタムは、それぞれ定修がありますので、上期に定修を行っています。それ以外のところでは、基本的に稼働は極力キープしていますので、特に大きな減産を行ったり、中断や停止したりといったことは起こっていません。

今後、下期に向けても状況・需要等が回復していくと見ておりますので、基本的にはフル生産を行っていく前提で考えています。

質問者1:2問目です。機能品について、おそらく第1四半期と第2四半期で比べて、売上は10億円強増えたにも関わらず、利益はフラットだったと思います。

上期から下期の計画に対しても、売上は5億円以上あるいは電解液を除くとそれ以上伸びるにも関わらず、利益は上から下で10億円ほど減るというつくりになっていると思います。先ほどのお話では、やはりポリイミドワニスが落ちるというお話だったかと思うのですが、ポリイミドの中でもワニスの収益性はかなり高いため、それによってミックスの悪化を招いているのか確認させてください。

セパレータは下期にかけて上がってくるということなのですが、ミックス上、あまり貢献しないという見方で正しいのか、あるいは、コスト要因などの他の要因があるか確認させてください。

藤井:第1四半期から第2四半期にかけての動きでしょうか?

質問者1:そうですね。それから、上期から下期もそうなのですが、売上が改善しても利益が悪化していく理由について教えてください。

藤井:はい。第1四半期から第2四半期にかけては、機能品のポリイミド、電池材料ともにそれほど大きな変動にはなっていないのですが、上期から下期にかけて、こうしたところは電池材料等でプラスを見ている一方で、下期は電解液が連結から外れるので、そういったところの影響が入っています。

あとは、ポリイミドで中国の半導体制裁などの影響によるマイナス要因等を織り込んでいるということです。ご指摘のように中の構成差によるところもありますが、そういったところでポリイミドについては、下期に利益の減を織り込んでいます。

質問者1:以前の説明会で「ポリイミドのところはフィルムとワニスと、収益性の差があるのですか?」と質問した時は、「あまり変わらない」というお答えだったかと思うのですが、現状を見ると、やはりワニスの限界利益の高さが出ていると考えたほうがよいでしょうか?

藤井:フィルムとワニスとで、それほど大きな利益率の差があるという認識はありません。もちろん、その向け先等によって価格設定が違いますので、そういった動きの中で構成差は出てきますが、特段「この製品のほうが決して利益率が高い」というほどの差はないという認識です。

質疑応答:各事業の下期の予想について

質問者2:私も2問お願いします。1つ目は化学なのですが、ナイロン・ファインを見ると、上下では当然回復し、去年の下期と比較すると、営業利益も売上もかなり回復し、特に営業利益が回復するかたちになっていると思うんですけれども、ラクタムマージンを見てみると、9月、10月はそこまで回復していないのですが、先ほど、大きく改善が進むというお話がありました。このナイロン・ファインが下下で見て回復する背景についてもう少し教えてください。

藤井:はい。まずラクタムのスプレッドの前提をお伝えしたいと思うのですが、下期を平均すると755ドルを想定しています。

さらに細かく言うと、第3四半期が730で、第4四半期が780で今後回復に向かっていくという前提です。今、10月のスプレッドもこの第3四半期想定にほぼ近いかたちになってきていますので、そういったところの流れで回復が進んでいくという前提を考えています。

それから、当然ながらラクタムを原料としているナイロンにもそういったプラス要因が効いてくるところがありますし、逆にこれまでナイロンはそういったラクタムの価格の下落をさらに上回る価格ダウンなどがあるのですが、より回復に向かっていくということで、上からすると大きな回復というかたちで差が出てくるということです。

ただ、昨年度の下下と比較すると、昨年度の下期が非常に悪く、化学部門の営業利益がだいぶ下がった状況でしたので、これよりは今後回復していき、少し上乗せができるという見立てです。

質問者2:ラクタム・ベンゼンスプレッドが現在80ドル強……82ドルくらい、トンあたり改善して、そこまで大きな貢献にはならないと思うのですが、数量が増えるのか、それとも工薬のようなもののほうが実は採算が改善するんでしょうか?

Covid-19の影響もあって、去年の下期から弱かったのはわかるのですが、それは第4四半期の話ですので、改善は下下で36億円くらいになると思うのですが……。

藤井:ファイン・ケミカルもそういう意味では改善しますので、その分が入っています。あと、工業薬品も前年に比べると多少の改善を織り込んでいます。そうしたところからすると、今、ナイロン・ラクタムだけではなくファイン・ケミカル、工薬も含めたところでの改善で、このくらい下下でプラスを出せると計画しているところです。

質問者2:では、ナイロンもファインも自動車向けがけっこうあるため、自動車の生産が戻ってきており、ペントアップで第3四半期、第4四半期で出てくることを含めると、これくらいはいけそうだという理解ですか?

藤井:はい。そのようなご理解でけっこうだと思います。

質問者2:2つ目、建設資材です。石炭の価格の下落の好影響を受けていますが、建材・石灰石関連の下期の状況をどう見ているのか教えてください。

藤井:はい。建材・石灰石関連ですね。特に、やはり1番大きなインパクトを持つのは宇部マテリアルズの行っている、カルシア・マグネシアだと認識しています。先ほど概況的にお伝えしたのですが、自動車関係のフィラー等は今後、回復が見込めるところです。

あとは、鉄鋼向けが、これからゆるやかに回復してくるかという見立てですが、耐火材向けについては、やはりかなり回復が遅れると見ていますので、そういった観点からすると、回復の度合いは比較的ゆるやかだと見ています。

また、そういったところの影響もあり、建設資材は、下期も当初の計画、業績予想から下方修正していますが、そのあたりの要因は宇部マテリアルズの石灰石関連の影響が大きいというところです。

質問者2:下下で、建材・石灰石関連は営業利益が悪化し、自動車関連は戻ると考えると、他でけっこう悪化するのだと思うのですが、こちらは交易条件が悪化した状態が継続するからですか?

藤井:全体として、それほど大きな悪化ではないと考えています。もう1つ、電力関係については売電価格が非常に下がっており上期にも影響が出ましたが、下期も継続して悪化要因が継続するという前提を入れていますので、電力のところにもマイナスが入っています。

質問者2:電力のマイナスはわかるのですが、21ページと9ページを見比べると、建材・石灰石は上期でマイナス17億円、通期でマイナス28億円ですので、下下で見るとマイナス11億円で、去年の下から建材・石灰石があまり良くなかったと思うのですが、交易条件が悪化した状態が固定されたため、このような状態になっているのでしょうか?

藤井:そうですね。交易条件の悪化は下期も基本的には継続すると見ています。

質問者2:数量は戻るが、価格は戻らないということでしょうか?

藤井:そうですね。価格の戻りにはやはり時間がかかると見ています。

質疑応答:合成ゴムの状況とPBRの採算性などについて

質問者3:合成ゴムの状況は6月から7月がタイヤの生産のボトムだったと思うのですが、下下で見てもあまり回復しないようなイメージです。こちらは回復が鈍いのでしょうか? あわせて、PBRの採算性についてもまだ黒字なのか確認させてください。

藤井:合成ゴムの下期の見立てですが、タイヤ向けの需要は回復してきていますし、数量的にも回復してくると見ています。

ただ、一方で、ブタジエン価格がこの上期、第2四半期くらいから上昇してきていますので、そこで製品価格に反映されるまでは、やはりタイムラグがありますし、下期はそういったところでスプレッドが圧迫されるという想定です。

国内のブタジエンは供給元のところで今年度は停止中ということもありますので、そういった面ではここはストップ要因となっていて、こちらは当初から織り込み済みなのですが、そういった要因がありますので、数量は回復するが、利益はなかなかそれに応じたかたちではなく、少しゆるやかになると見立てているところです。

質問者3:では、これくらいのナフサやブタジエンが続くならば、来期には戻ってくるというようなイメージですか?

藤井:やはり、原料ブタジエン価格の変動により、製品価格への反映にタイムラグが出てきてしまいますので、そういった意味では、原料価格が平準化してくれば製品価格もある程度平準化すると思います。

藤井氏より挨拶

藤井:本日、ご説明したとおり、第2四半期も第1四半期に続いて厳しい決算というかたちになっていますが、新型コロナウイルスの影響は、マイナス影響が底打ちして回復方向に向かっているという状況です。

ただ、世界各地での感染拡大といった、足元の状況等を見ますと、まだまだ予断を許さない状況が継続すると予想をしているところです。ですので、今後も引き続きそうした動向を注視しながら、変化に対しては適切に対応し、一方で、自助努力できるところはしっかりと進めていくかたちで進めていきたいと思っていますので、引き続きよろしくお願いいたします。本日はご参加いただきまして、どうもありがとうございました。