2020年11月2日に行われた、伊藤忠テクノソリューションズ株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:伊藤忠テクノソリューションズ株式会社 代表取締役社長 柘植一郎 氏\n伊藤忠テクノソリューションズ株式会社 常務執行役員 関鎮 氏

2020年度 上期決算のハイライト

柘植一郎氏(以下、柘植氏):本年6月に前任の菊地からバトンを受け代表取締役社長に就任しました柘植です。今日はじめてお会いする方もおられるのではないかと思います。新型コロナウイルスの影響でこのようなかたちとなり残念ですが、ひとつよろしくお願いしたいと思います。

最初に上期の決算内容について関CFOからご説明します。その後、特に下期の展開、あるいは通期の見通し等について私から補足させていただければと思います。それでは、関CFOお願いします。

関鎮氏:みなさま、こんにちは。CFOの関です。最初に私から2020年度第2四半期上期の決算概況についてご説明します。詳細に入る前に、当第2四半期上期決算のハイライトについて触れたいと思います。

1点目のハイライトですが、上期決算としては売上収益、売上総利益、受注高、受注残高が統合後最高となりました。第1四半期は増収増益で、第2四半期においては一部新型コロナウイルスの影響等もありましたが、上期累計としては売上収益、売上総利益ともに統合後最高となりました。

ご心配をおかけした受注の状況ですが、コロナ禍の影響により第1四半期では前年同期比において減少しました。しかし第2四半期において大きく回復し、上期累計では統合後最高の受注高を達成しました。結果として、上半期末の受注残高についても過去最高となっています。

2点目ですが、人件費の増加により営業利益以下の項目につき減益となっている点を挙げています。その他の収益及び費用、すなわち販管費ですが、旅費等の経費は減少しましたが人件費は昨対比で増加したということです。

3点目は新型コロナウイルス感染症の影響についてですが、おおむね期初の想定の範囲内で推移したと考えています。テレワーク等の需要で旅費などの経費の減少効果があったものの、お客さまのIT投資の見直しの中で延期や中止、進捗の遅れ等が一部で見られたということです。

ただし第2四半期に入り、一部のお客さまや案件等についてIT投資活動の再開、あるいはその前倒し等も含め、動きが出てきたと認識しています。

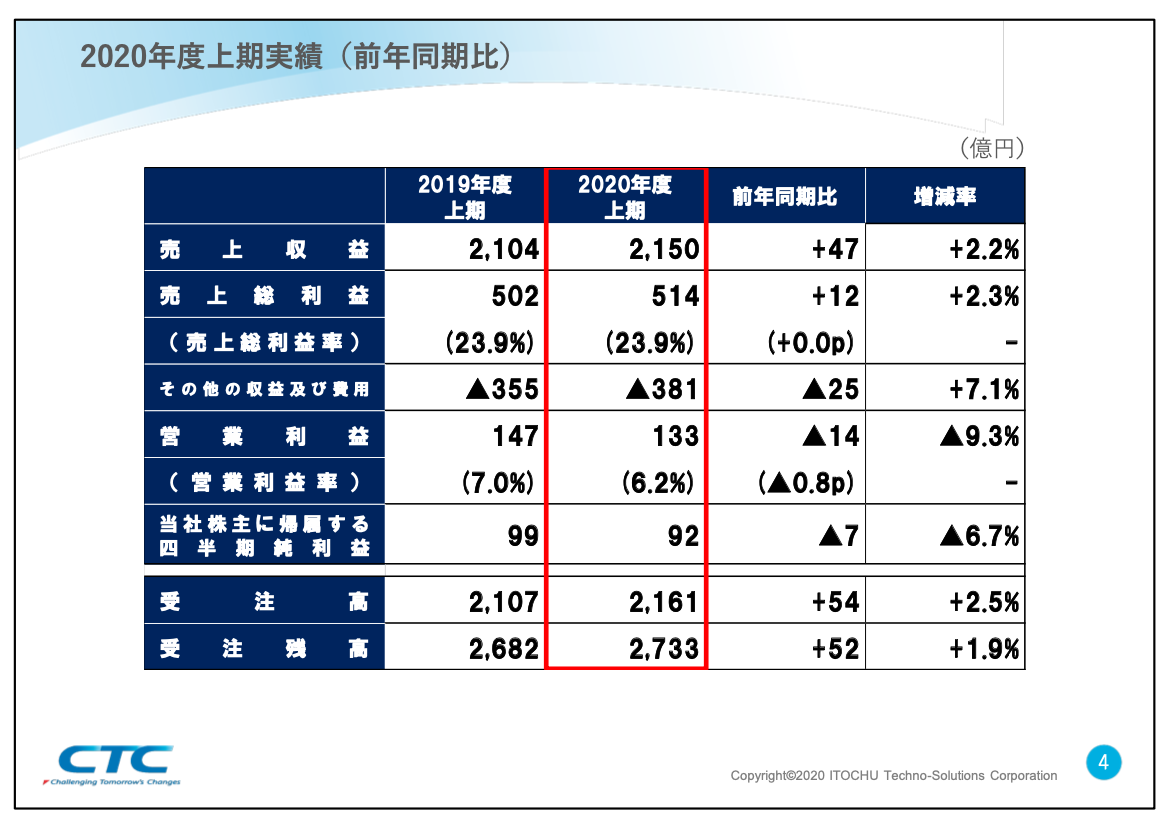

2020年度上期実績(前年同期比)

4ページは上期の実績概要です。売上収益は、通信、官公庁、鉄道向けなどが増加して47億円、2.2パーセント増収の2,150億円となりました。売上総利益は増収に伴い12億円、2.3パーセント増益の514億円です。売上総利益率は23.9パーセントで、前年同期並みとなっています。

なお、後ほど出てきますが、当第2四半期において残念ながら開発の不採算が発生しました。こちらを除いた売上総利益率は、前年同期から0.3ポイント改善の24.4パーセント程度になったと認識しています。

その他の収益及び費用については旅費等の経費が減少しましたが、主に人件費が増加しています。社員の増加、昇給や業績連動賞与、開発の一部遅延や中断に伴う稼働率の低下もありましたが、この間に新規案件獲得に向けたプリセールス活動等にも注力したことから増加したと認識しています。

以上の結果、営業利益は前年同期比で14億円、9.3パーセント減益の133億円となりました。四半期純利益は前年同期比で7億円減益の92億円です。

一方で、コロナ禍でも第2四半期においてはプリセールスを含め営業活動へ注力した結果、受注高は通信、社会インフラ、地方自治体向けなどが牽引して第1四半期の遅れを取り戻しました。上期累計では統合後最高の前年同期を上回り、前年同期比で54億円増加の2,161億円となりました。

これに伴い、上期末の受注残高についても前年同期比で52億円の増加です。過去最高だった2020年3月期の残高と比較しても増加し、2,733億円となりました。こちらも統合後の最高額です。

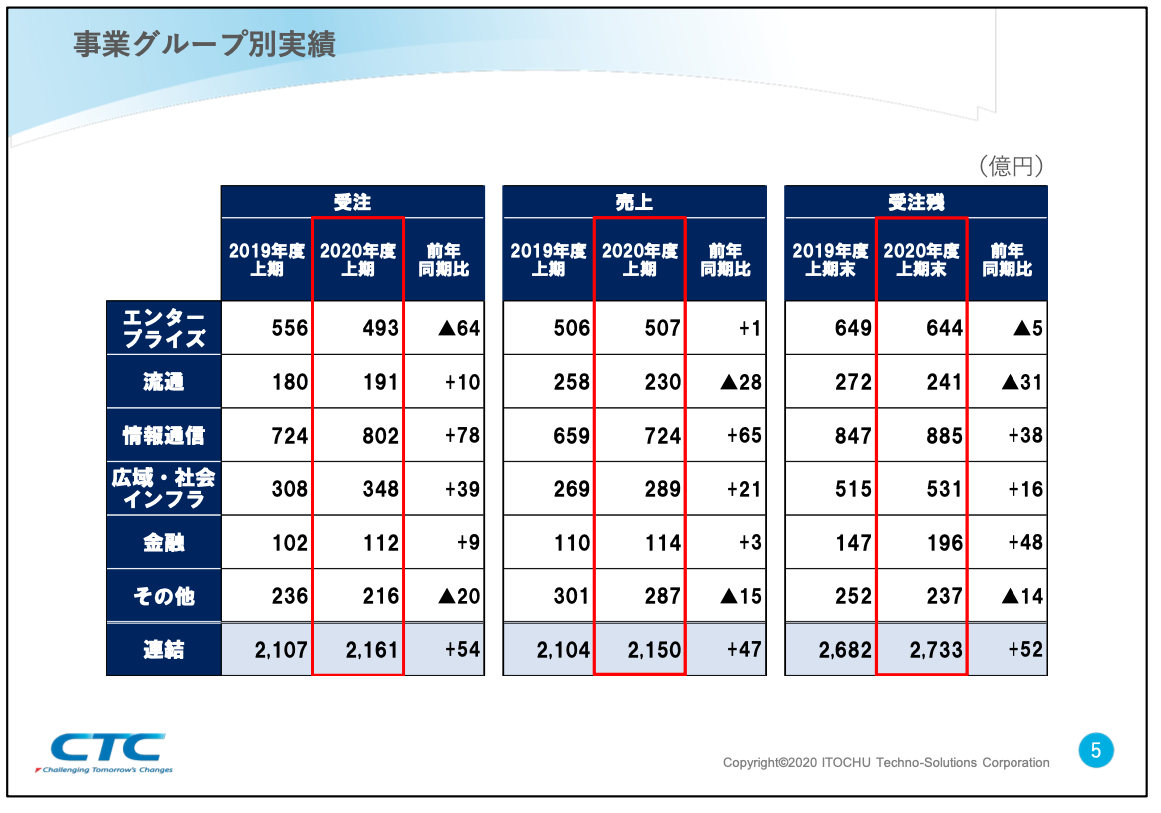

事業グループ別実績

事業グループ別の実績概要です。記載のとおりですが、受注についてはエンタープライズで製造やエネルギー向けインフラが減少しています。

一方で情報通信においては、通信向けインフラや5G関連が増加しました。広域・社会インフラにおいては、社会インフラや地方自治体向けの製品等のインフラが伸びました。加えて、流通、金融でも増加しました。

売上については、流通グループで流通向け開発、カード向けインフラや開発において減収となっていますが、その他のセグメントではプラスです。特に情報通信、広域・社会インフラで大きな増収となっています。

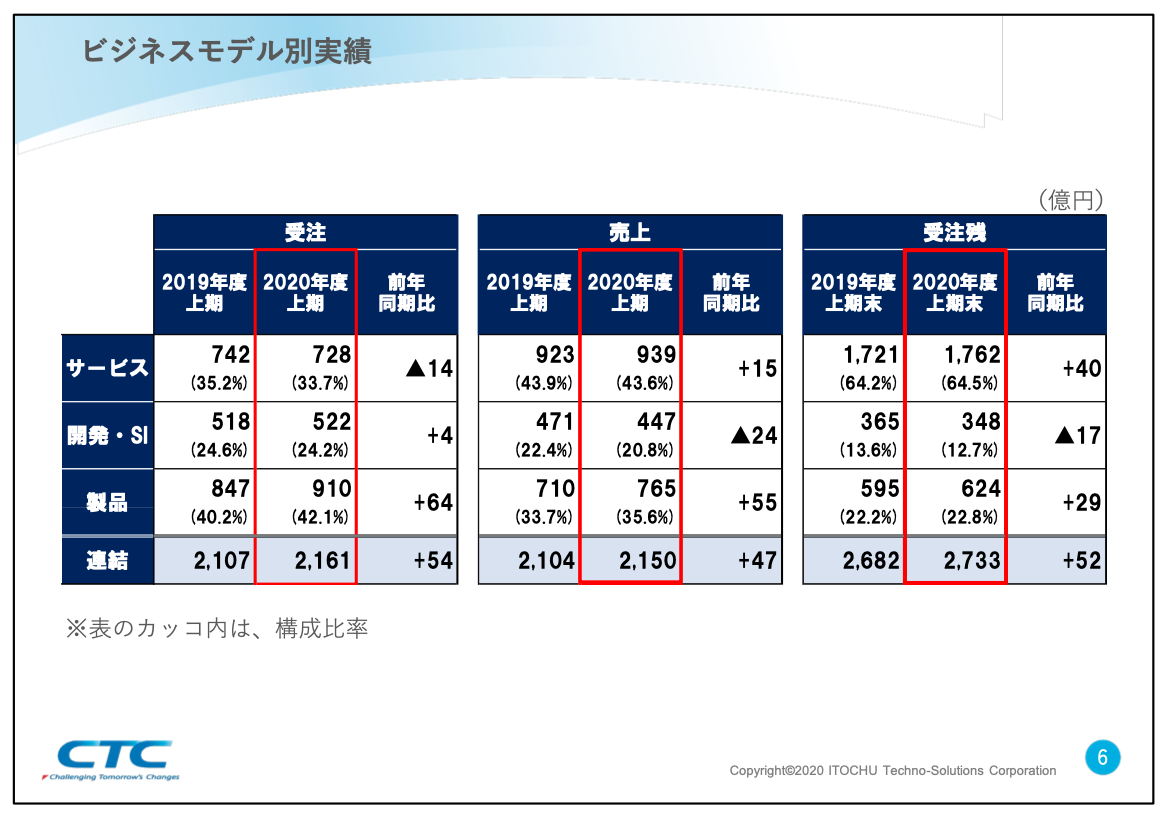

ビジネスモデル別実績

6ページはビジネスモデル別の実績ですが、ご覧のとおり受注、売上ともに製品が大きく伸びている状況です。繰り返しになりますが、通信向けインフラや5G関連、社会インフラ向けが製品の分野で大きく伸びました。

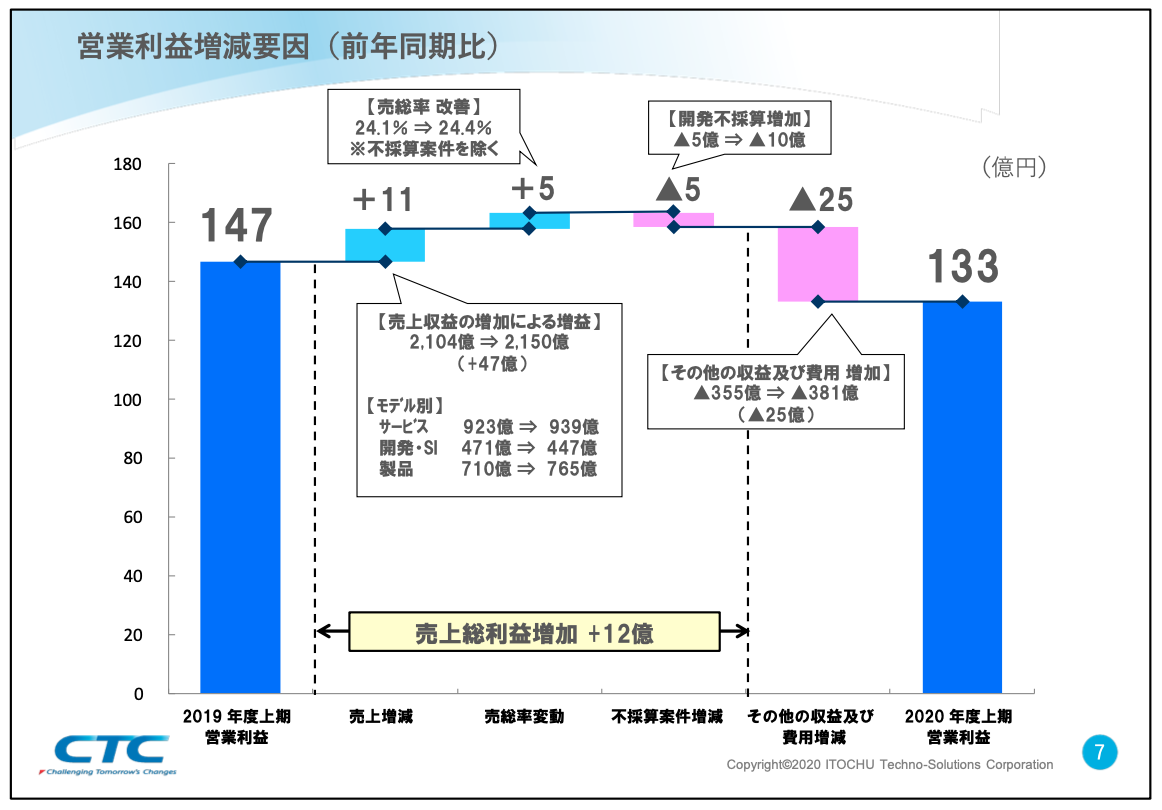

営業利益増減要因(前年同期比)

7ページは営業利益について前年同期からの増減を図式化したものです。スライドの1番左側ですが、売上収益の増加に伴う増益ということで、売上総利益は11億円プラスとなりました。

2番目としては、不採算開発案件を除く売上総利益率の改善があり、こちらで5億円の増益と試算しています。3番目ですが、前年同期において5億円ほどの開発不採算を認識していますが、今回は10億円のマイナスということで、ネット5億円のマイナス効果になりました。

加えて人件費を中心にその他の収益及び費用が増加し、当年度上期の営業利益は133億円となりました。

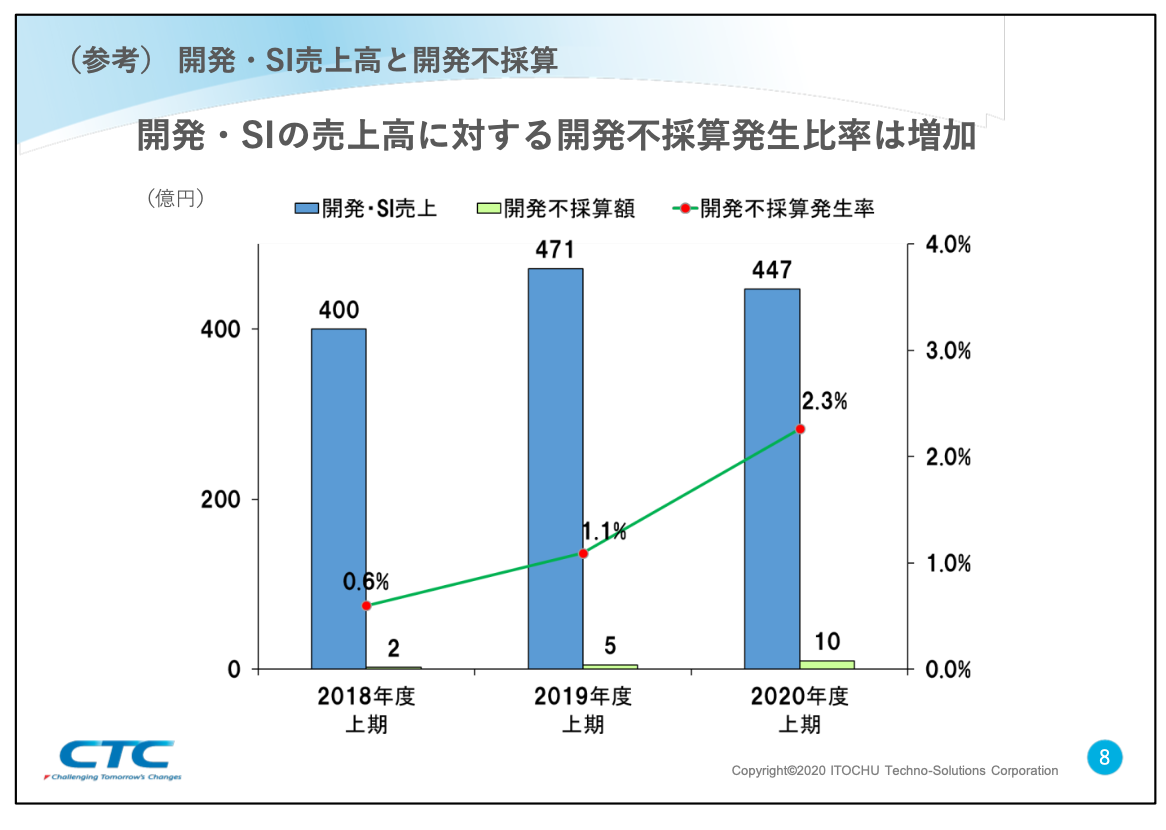

(参考)開発・SI売上高と開発不採算

ここから参考資料ということでご説明します。8ページは、開発不採算案件の推移状況についてです。当上半期においては10億円の不採算ということで、不採算案件の中では発生率が2.3パーセントになりました。

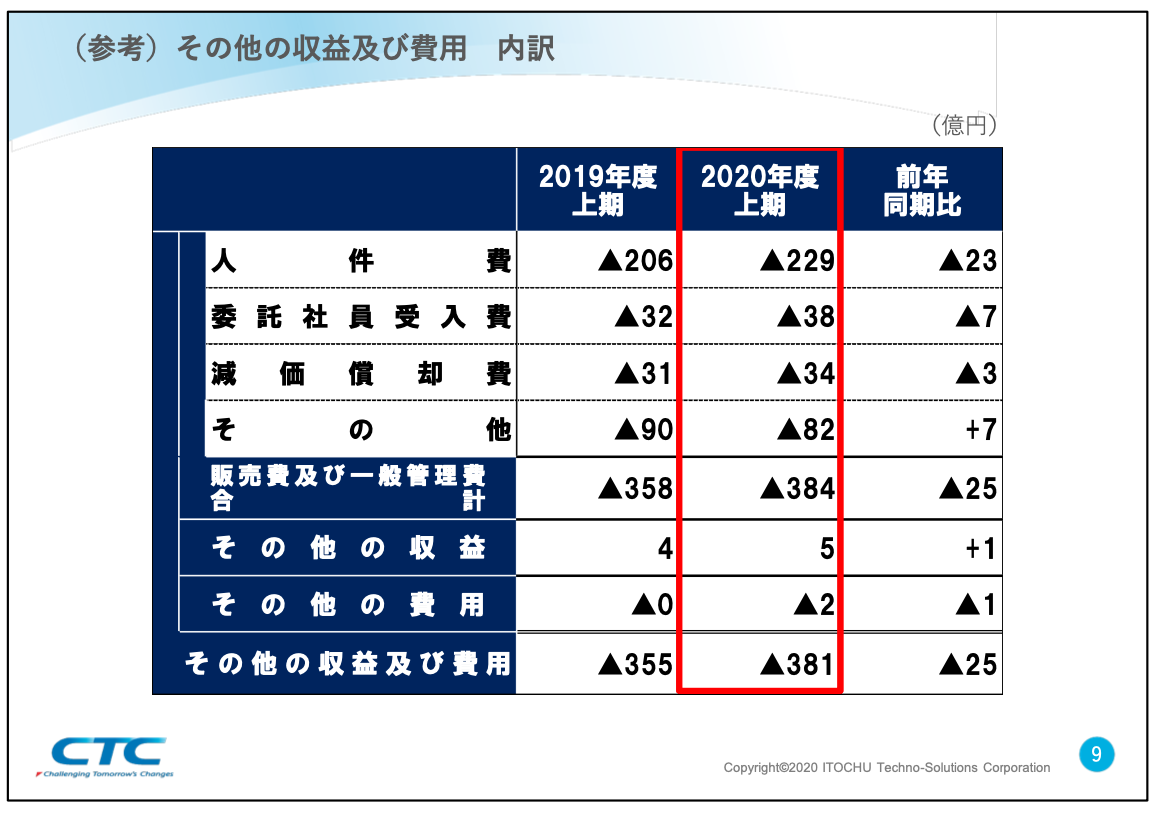

(参考)その他の収益及び費用 内訳

9ページはその他の収益及び費用ですが、お伝えしたとおり人件費が増加しています。繰り返しになりますが、社員数の増加、昇給、業績連動賞与、あるいは一部開発案件の延期・中断等があった一方、新規案件獲得に向けたプリセールス活動に注力した結果、成約高の伸びにもつながったと認識しています。

その他の項目の経費改善ですが、こちらは出張の減少等による旅費の減少や交際費の減少等で改善が見られました。

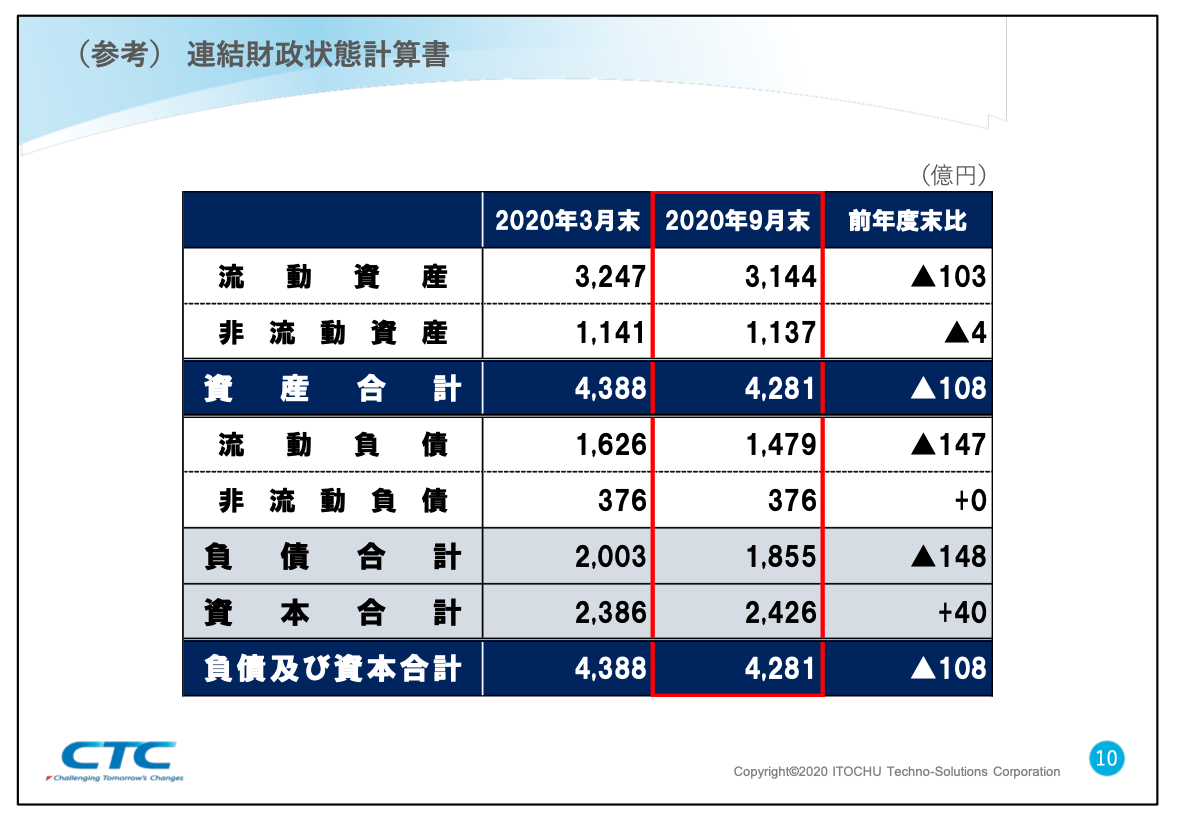

(参考)連結財政状態計算書

10ページが連結財政状態、いわゆるB/Sです。簡単にご説明しますが、スライド中段の資産合計は期初前期末残高から108億円の減少で、4,281億円となっています。主に前期末の債権の回収による減少が大きくなっています。

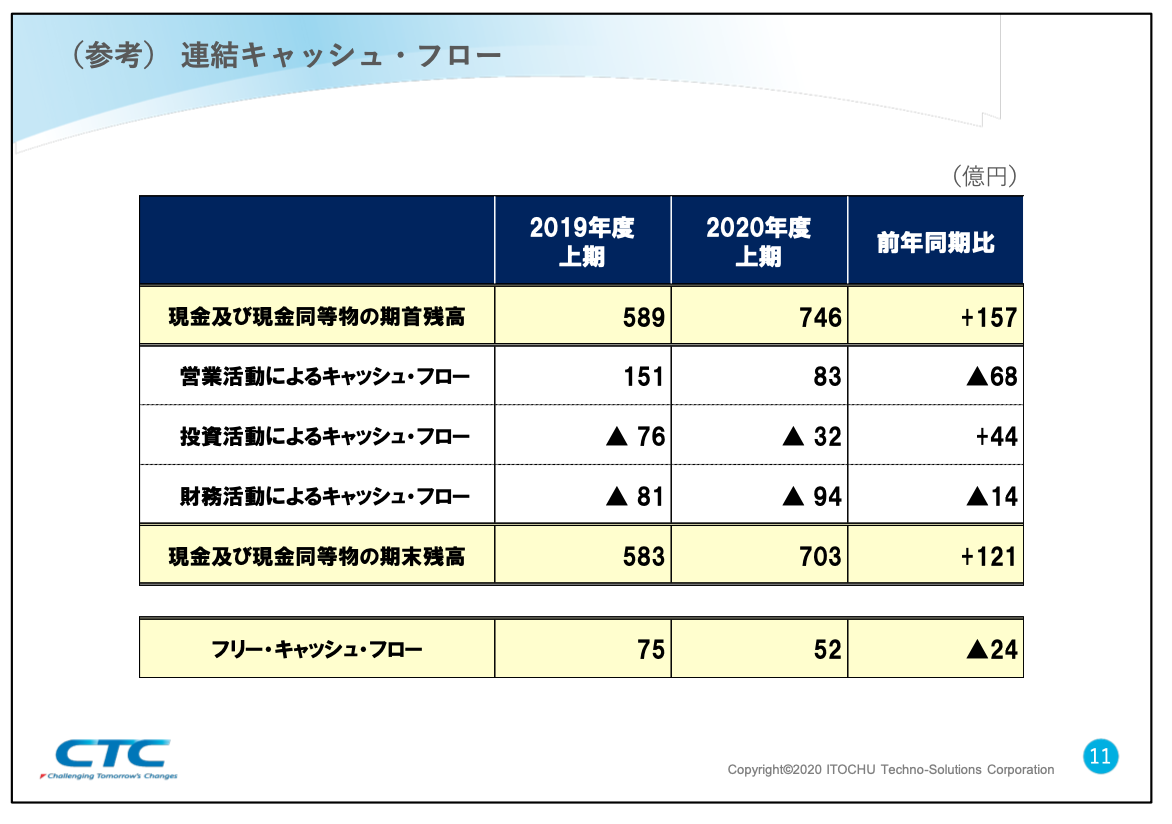

(参考)連結キャッシュ・フロー

キャッシュ・フローについては、営業キャッシュ・フローが回収のタイミングのズレなどで前年同期との比較において減少となっています。

しかし、2020年度上期の営業活動によるキャッシュ・フローは着実な利益の獲得と債権の回収により、83億円のキャッシュインとなっています。フリー・キャッシュ・フローについても52億円のポジティブということです。

投資活動については、前年度には子会社への投資が大きく入りましたが、今期においては一部持分法への投資が入ったことで、子会社への投資は昨年同期との比較において減少したかたちになっています。

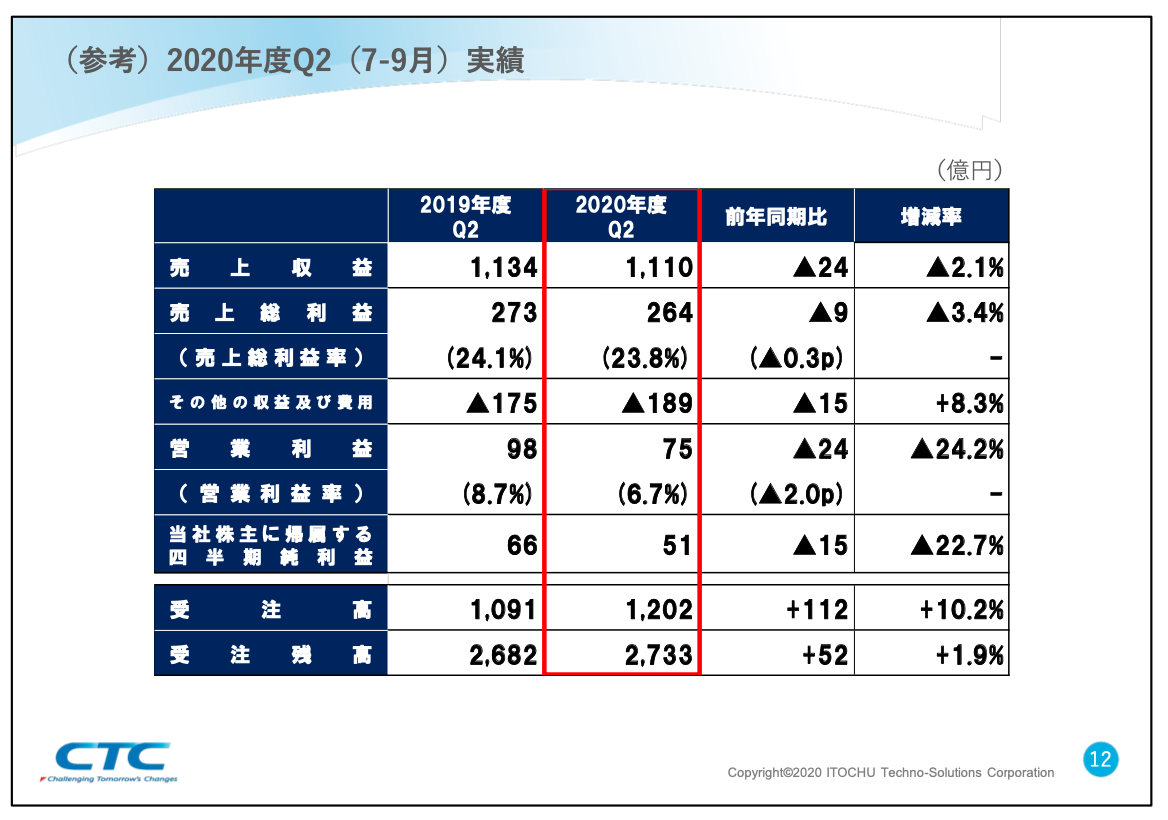

(参考)2020年度Q2(7−9月)実績

12ページは、第2四半期である7月から9月の3ヶ月間の実績について表したものです。売上収益、売上総利益はコロナ禍の影響を受けて、3ヶ月の四半期という意味では減収減益となりました。先ほどお伝えした開発不採算案件もこの第2四半期で発生したということで、こちらに含まれているものです。

一方で受注高と受注残高ですが、受注高については前年同期比で10.2パーセント、112億円増加の1,202億円となりました。統合後の第2四半期として最高の水準です。結果として、上期累計は統合後最高の受注高、並びに期末においても受注残高が最高残高となっています。

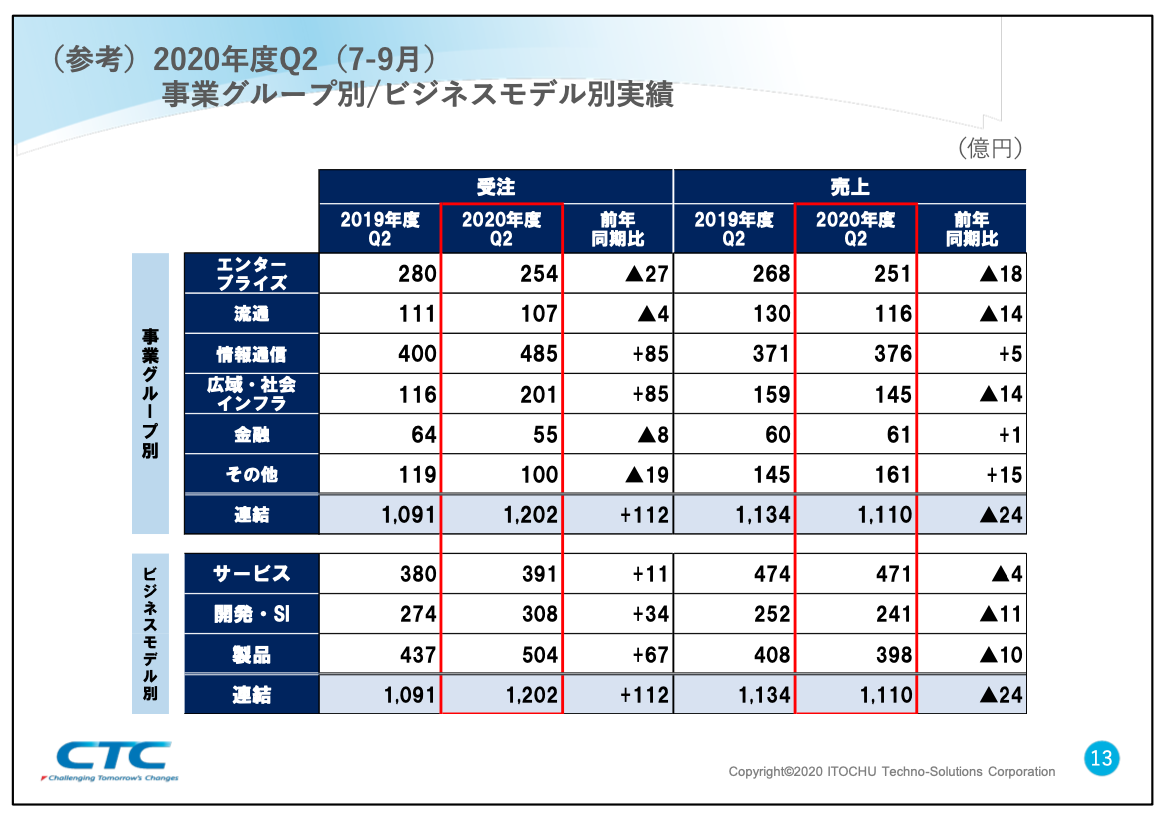

(参考)2020年度Q2(7−9月)事業グループ別/ビジネスモデル別実績

13ページは、第2四半期である7月から9月の事業グループ別、並びにビジネスモデル別の状況を表したものです。繰り返しになりますが、受注においては情報通信、広域・社会インフラが大きく伸びています。

また、ビジネスモデル別では製品に加えて、サービス、開発・SIの受注も回復の兆しが見られると考えています。以上で、私からのご説明は終わります。

2020年度 定量目標(再掲)

柘植氏:それでは今ご説明した上期の状況をふまえ、最初に今期の中期経営計画の進捗状況についてご説明します。ご承知のように、今期が今回の中期経営計画の最終年です。

2020年度 上期トピックス①

一言で言いますと、当初計画を立てたことについては順調に推移していると考えています。我々の4つのHorizonsということでご説明してきましたが、「上に広げる」という意味では顧客へのDX支援が広まってきている、あるいはそのような受注をいただけるようになってきています。

それから新型コロナウイルスによってニューノーマルに対応していかなければならないということで、当然のことながら当社自らもですが、お客さまにそれが可能になるような仕組みの提供や、そのような価値提供を積極的に広げていくところです。

2020年度 上期トピックス②

「前に伸ばす」は得意技をどんどん伸ばそうということですが、ご承知のとおり5Gへの対応は我々の得意分野でもあり、今までの5Gを中心としたネットワークインフラの構築という点については今後も極めて重要な部分ですので、さらに力を入れていきたいと考えています。

また、マルチクラウドの拡大ということですが、こちらはもちろんクラウドだけではなく、私どものいろいろなものを組み合わせてお客さまに価値提供する、お客さまに合った仕組みをご提供する、ご提案するということが、我々の非常にユニークな立ち位置でもあります。

マルチクラウドとなると、パブリッククラウドとプライベートクラウドのマルチ化もありますが、最近のようにレガシーのものはそのままオンプレで残しておいて、そちらと新たにクラウドへ移行しはじめるようなハイブリッド的なマルチクラウドも引き合いが出てきています。

そのあたりを我々が確実にやり遂げる、あるいは提供することは今後重要な部分であり、我々の得意技でもあるということです。

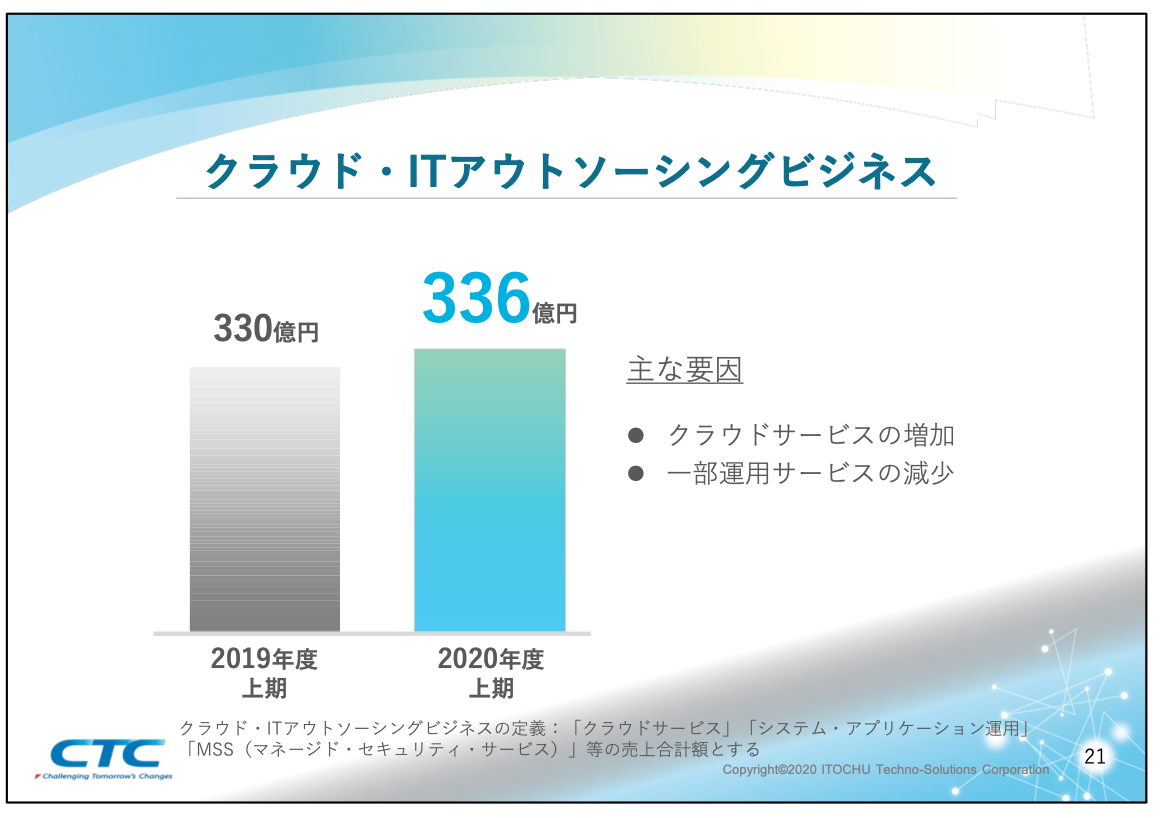

クラウド・ITアウトソーシングビジネス

クラウド・ITアウトソーシングビジネスですが、今のところ順調に推移しています。

2020年度 上期トピックス③

「外に出る」という意味においては、アメリカは元からありますが、昨今はASEANにおける展開を中心に進めています。インドネシアに投資しましたが、ASEANにおいて着実に進展しているところです。

こちらは単に事業投資を行い、ASEANにおける事業利益を取ってくるだけではありません。将来的には日本国内で我々が得意としているネットワークインフラの構築等をASEANでできるようになりたいという思いで、着々と準備を行っているところです。

オープンイノベーションの推進ですが、ご承知のとおり1社で全部できる時代は終わりつつあります。我々としては今後競争を進めていく上で今までにないところとのアライアンス、協業、コラボレーションを行っていくことも含め、オープンイノベーションを積極的に推進してきましたが、これからも進めていこうと考えています。

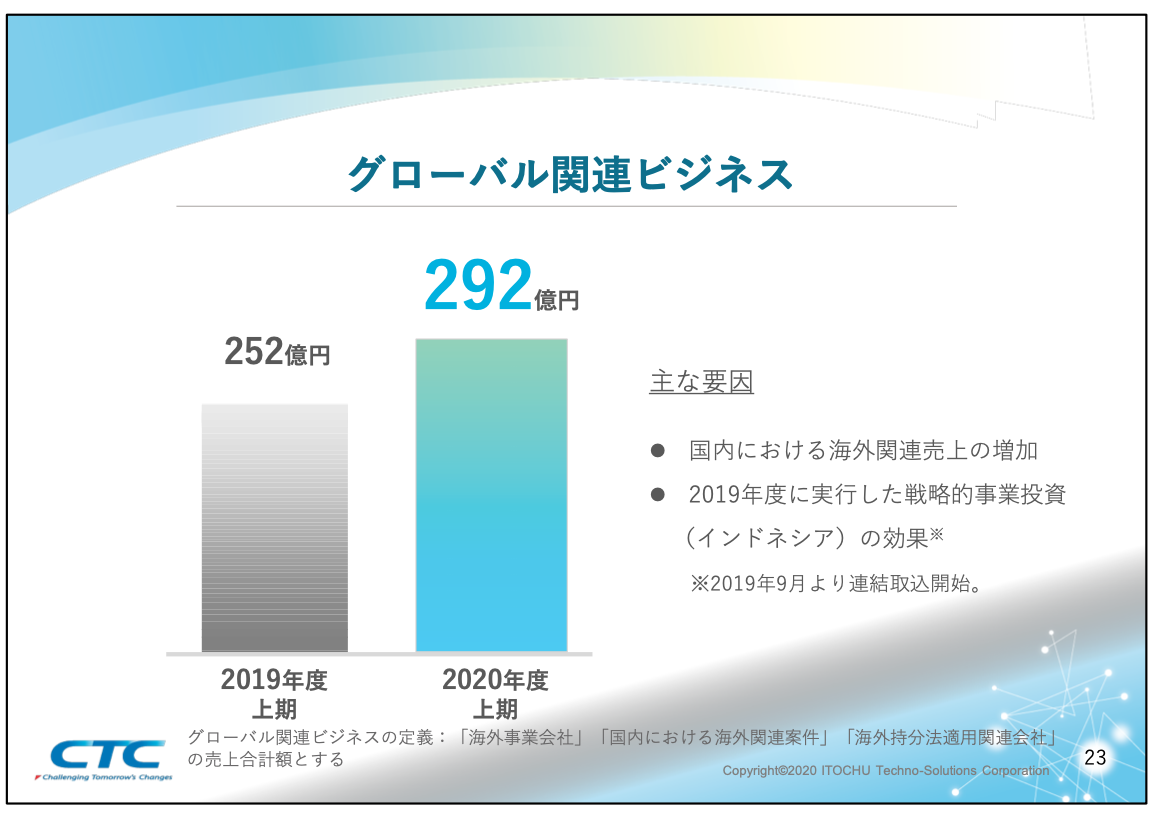

グローバル関連ビジネス

グローバル関連ビジネスということで、インドネシアの効果もありますが、上期も順調に推移しています。こちらも中計では600億円を目指していますが、だいたいそのような進捗具合となっています。

2020年度 上期トピックス④

「足元を固める」という意味では、先ほどもお伝えしたように新型コロナウイルスの影響もあって、リモートワーク体制の定着があります。

当然ですが、まずは自社がしっかり行わないと話になりませんので、我々も試行錯誤しながら進めています。出社率は場所やタイミングによって違いますが、出社率が2割ほどで業務を回せるような体制になりつつあります。

きっかけは新型コロナウイルスかもしれませんが、出社率を下げるばかりではなく業務の効率化等にまで発展させて、ペーパーレス化からはじまり押印についてもそうかもしれませんが、そのようなことをこの機会にしっかりと進めていこうと思います。また、それがクライアントに対してのよい事案につながると考えています。

コロナ禍における社会支援

コロナ禍における社会支援です。莫大な社会支援を行っているわけではありませんが、この状況下で我々にできることは少しでも行おうと考えています。

目新しいところでは、従来からCTCの未来財団がありますが、こちらを中心にした活動を行っています。特に学生向けでは大学生を中心に困っている学生がたくさんおり、将来的には我々の会社で一緒に働いてもらえるような人たちですら苦労している状況ですので、そちらへ給付金の活動を行っています。

また、みなさまもご存知のように前線で苦労されている医療機関向け等に、できる限りの援助、サポートを行ってきました。こちらは今後もきっちりと続けていきたいと考えています。

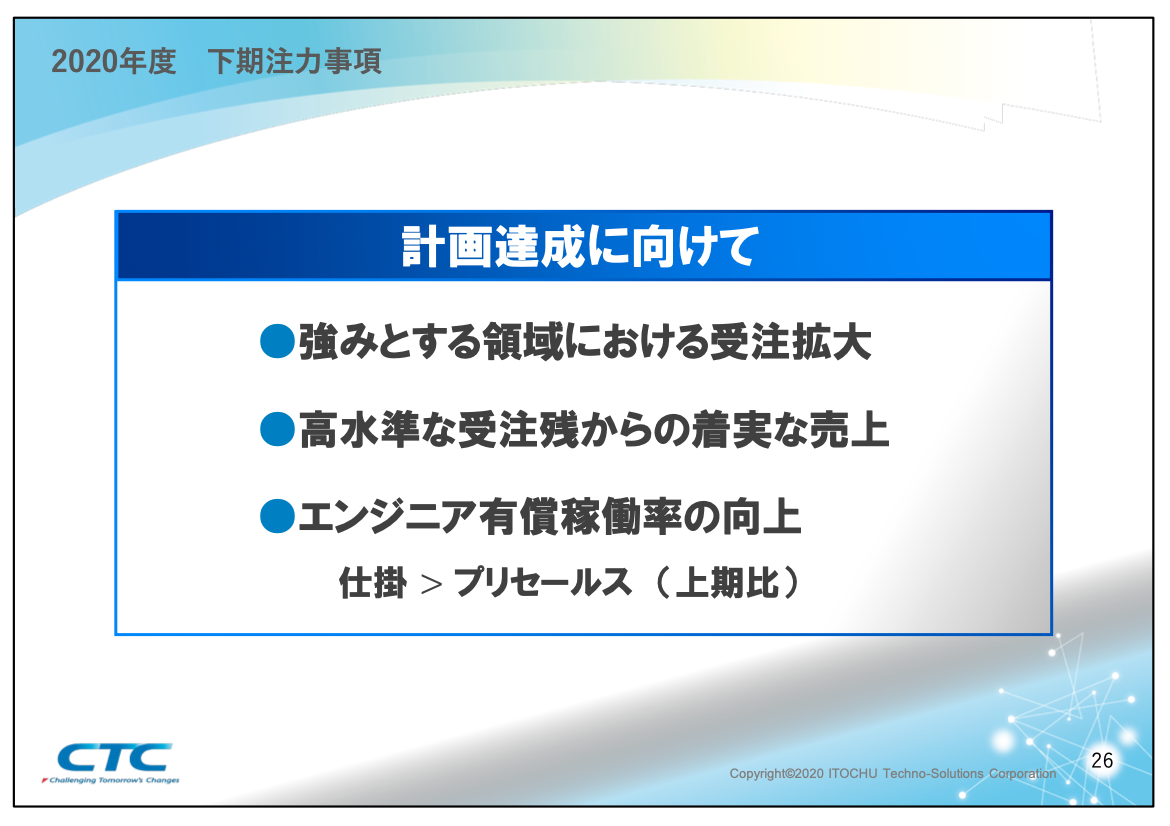

2020年度 下期注力事項

先ほどのご説明のとおり、下期の計画達成に向けて、数字だけで言いますと前年対比で増収減益ですが、実際問題で新型コロナウイルスの影響も社内的には当然見込んでいます。正直にお伝えすると、ファーストハーフの実績は社内の計画からやや上回っているようなかたちです。

受注が増えて過去最高となったり、受注残も過去最大のものを抱えることができたため、当然のことながら通期業績予想は変更なしとしています。

特に先ほどお伝えした5G関連やネットワークインフラは引き続き引き合いが強い領域でもあり、加えて仮想化、VDI案件等のテレワークに関連するような引き合いも非常に活発になっています。

そのため、このあたりの我々が従来から得意にしている強みについては、その強みをきっちり発揮して受注の拡大につなげていきたいと思います。

また、新型コロナウイルスで業務の遂行が遅れることはそれほどない状態であることがわかってきましたので、高水準な受注残を確実に売上につなげていきたいと考えています。

エンジニアの有償稼働率の向上ですが、どこまで向上させればよいかというのは非常に言い方が難しいですが、上期においてはプリセールスにかなり力を入れたこともあり、有償の稼働率が若干下がっています。

こちらが営業利益に一番ヒットしている項目ですので、短期的のみならず下期全体、あるいは来年に向けての正しい比率なのかどうかについては丁寧にモニターし、コントロールしていきたいと考えています。

高水準な受注残はありますので、仕掛率も上がっていき、適正なプリセールスへの人員投資も行われることが理想です。そちらを目指してきちんとモニターしていきたいと思います。

更なる成長に向けて 〜次期中計を見据えて〜

こちらは下期から取り組み始めていますが、そうは言っても我々のビジネスの根幹はエンジニアのスキルです。

一言で技術力と言っても、「何の技術力があればいいのか」、あるいは先ほどお伝えしたように「何と何を組み合わせることがいいのか」を考えると、エンジニアに求められるスキルはどんどん多様化していっていると思います。

もちろん技術そのものも高度化してきていますが、それだけではなく組み合わせを考える、あるいはそれを実現するという意味でのエンジニアの「One Version UP」を、世の中の技術が大きく変わろうとしているこの機に、きっちりと行っていきたいと考えているところです。

こちらを来期の新しい中期経営計画の中に盛り込むべき基本のコンセプトの1つであると考えています。

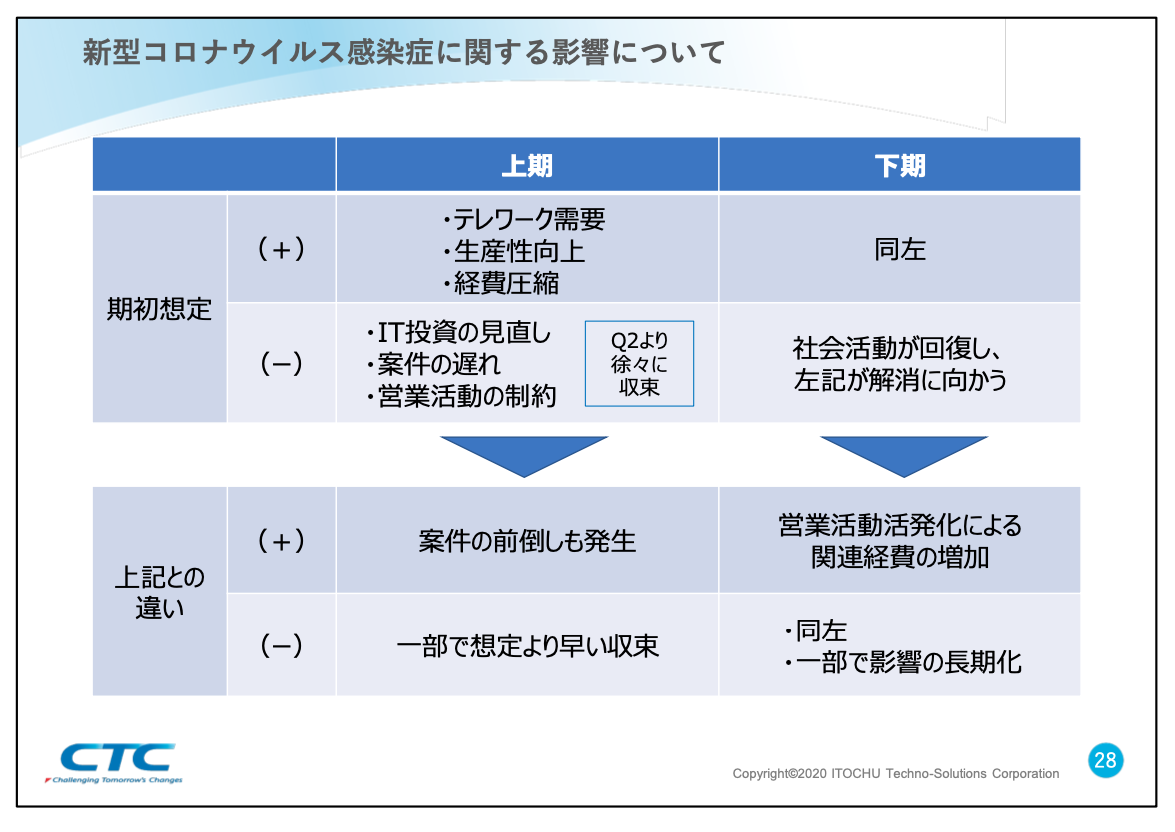

新型コロナウイルス感染症に関する影響について

スライドに記載のとおり、いずれにしても上期は心配したよりも新型コロナウイルスの影響を受けませんでした。そのため、下期は今までの受注残をきっちりこなしていきながら、先ほどお伝えしたような経費のコントロール等でかなり期待できるのではないのかと考えているところです。

一言で言いますと、繰り返しになりますが増収減益というファーストハーフの決算ではありましたが、こちらは想定内であり、今後行うこともかなり明確に決まっていると理解しています。

付け加えますと、我々がずっと行っている強みは5G関連であり、例えばネットワークインフラの構築ですが、このDXにおける我々の成長ドライバーと言いますか、ポイントとなる強みを考えた時、少なくとも3つほどあると考えています。

1つ目は、先ほど来お伝えしている仮想化の技術です。それこそVDI案件等もありますが、仮想化の技術が長年の経験上で長けており、技術者もたくさんいるということです。すでに上期の成約の中にもそれをベースにした受注が盛り込まれており、この下期もいろいろな引き合いが活発化しています。

2つ目は、先ほどマルチクラウドのところで若干触れさせていただきましたが、もちろんクラウドだけではありませんが、組み合わせの技が当社のこれまでも強みにしてきたところです。こちらは間違いなくDX案件推進ということにおいても、加速させる、成長させるドライバーになると考えています。

先ほどお伝えしたように、クラウド1つとっても、オンプレとクラウド、パブリックとプライベートクラウド、あるいはパブリックをいくつか使うということも当然出てくると思います。

当然のことながら、こちらはすべてクライアントのニーズ、あるいはクライアントの希望に合うような業務をいかに効率的に進めるかを考えた場合に必要になってくることでもあります。それを実現できるエンジニアが当社にはいるということです。

当社はその後ろに、特にアメリカなどのベンダーとの良好な関係が長年に渡って構築できています。今、アメリカのベンダー、サプライヤーもクラウドに大きくシフトしているような状況です。

我々は今までずっと一緒に案件をこなしてきていますので、そのつながりはクラウド化に対しても非常にアドバンテージになっていると考えています。

最後の1つですが、あらためてお伝えしたいのは伊藤忠商事とのコラボレーションです。伊藤忠商事はみなさまもご存知のように総合商社です。すべてを1人ではできない時代になったということを先ほどもお伝えしましたが、我々も我々だけでこだわって進めても、大きな案件が前に進むことはなかなかないと思っています。

今一歩、伊藤忠商事とのコラボレーションを進めることによって、今までにない、我々だけでは組めない、あるいは我々だけでは作れないような座組みを、アメリカの会社や日本のスタートアップ等と作っていきたいと思っています。

新たなコミュニティを作ることによって、我々もCTCも世の中のDXという意味においてもっと上流からアプローチできる体制を構築していくことを、現在伊藤忠商事とも協業しながら活発に進めているところです。

半分宣伝になりましたが、我々はこの3つをDXの成長ドライバーと考えており、従来の強みのビジネスに加えて、下期以降ビジネスをどんどん拡大していきたいと考えているところです。

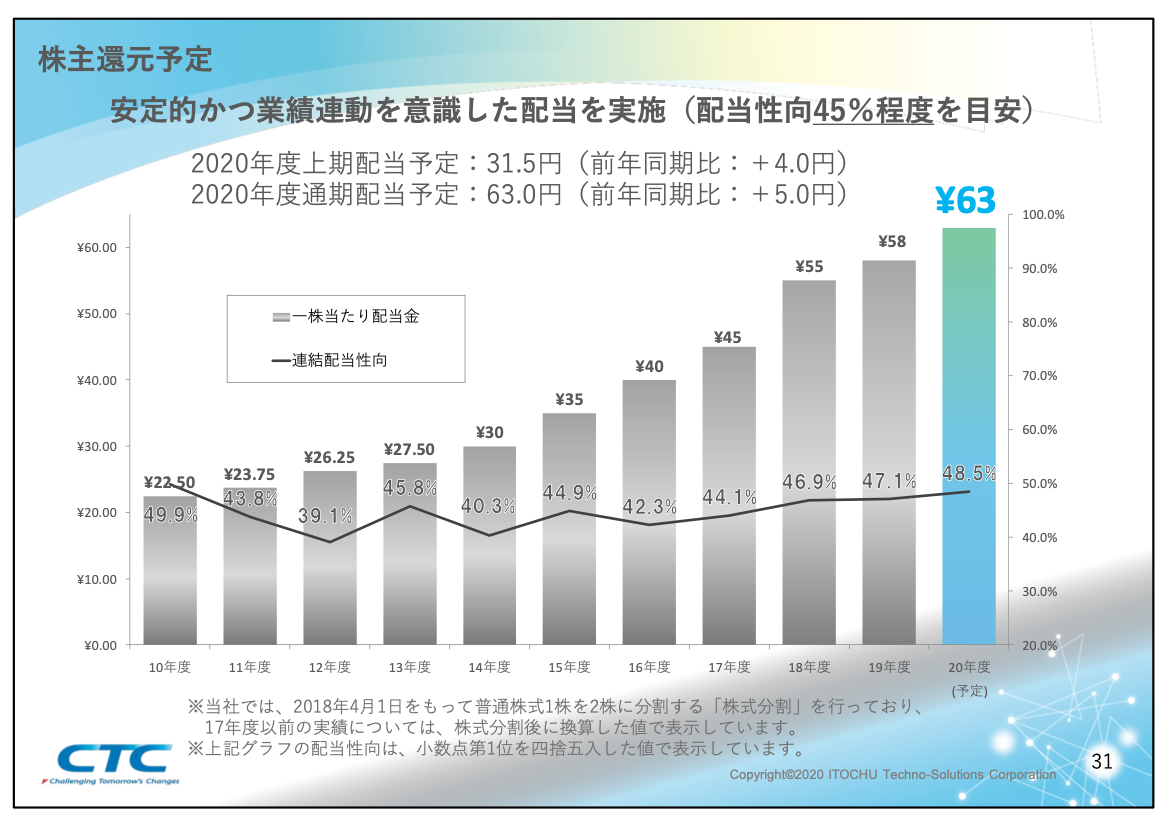

株主還元予定

通期業績予想は先ほどお話ししました。配当については上がったり下がったりというのはどうなのかなということもあり、配当性向48パーセントや47パーセントはそれほど低い数字ではないため、着実に配当性向も見ながら、あるいは絶対額もリーズナブルな増額を行うことを第一義に考え、安定した株主への還元を実行していきたいと考えています。以上です。ありがとうございました。