2020年11月2日に行われた、帝人株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:帝人株式会社 代表取締役専務執行役員 CFO 園部芳久 氏

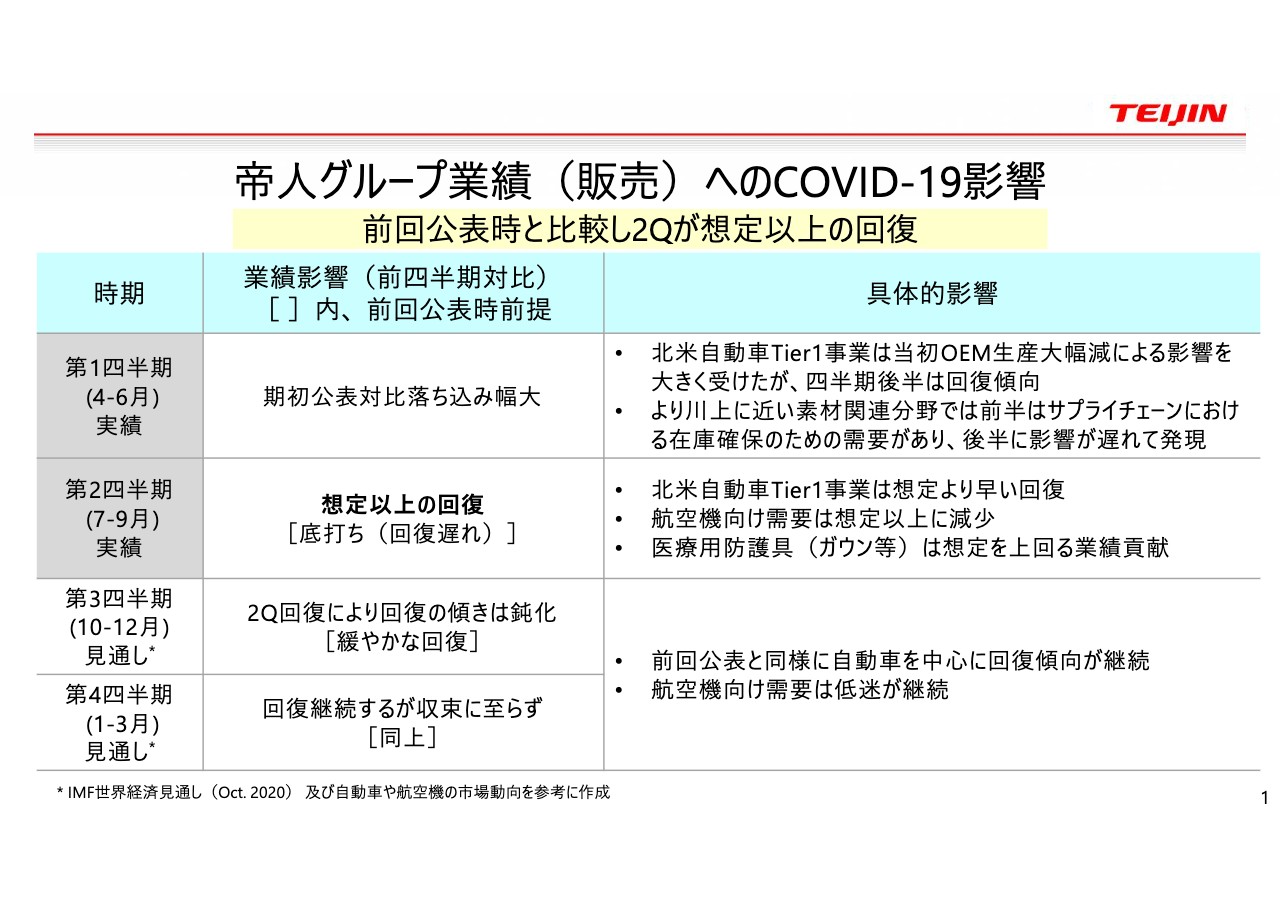

帝人グループ業績(販売)へのCOVID-19影響

園部芳久氏:園部です、こんにちは。ただいまから2020年度第2四半期決算および2020年度業績見通しについてご説明申し上げます。まず帝人グループ全体へのCOVID-19の影響です。一言でいうと、前回公表時と比較して第2四半期は想定以上に回復しています。

前回は底打ちのタイミングだったところが、この段階で回復しているということです。ポイントとしては、北米自動車のTier1事業が想定より早く回復しました。しかしその一方で航空機向けの需要は想定以上に減少しています。また医療用防護具、ガウン等が想定を上回る業績貢献をしたと言えます。

第3四半期は、第2四半期でかなり回復してしまったので、回復の傾きは鈍化するということ、第4四半期は回復も継続しますが、まだ収束には至らないこと、このような全体の想定をしています。

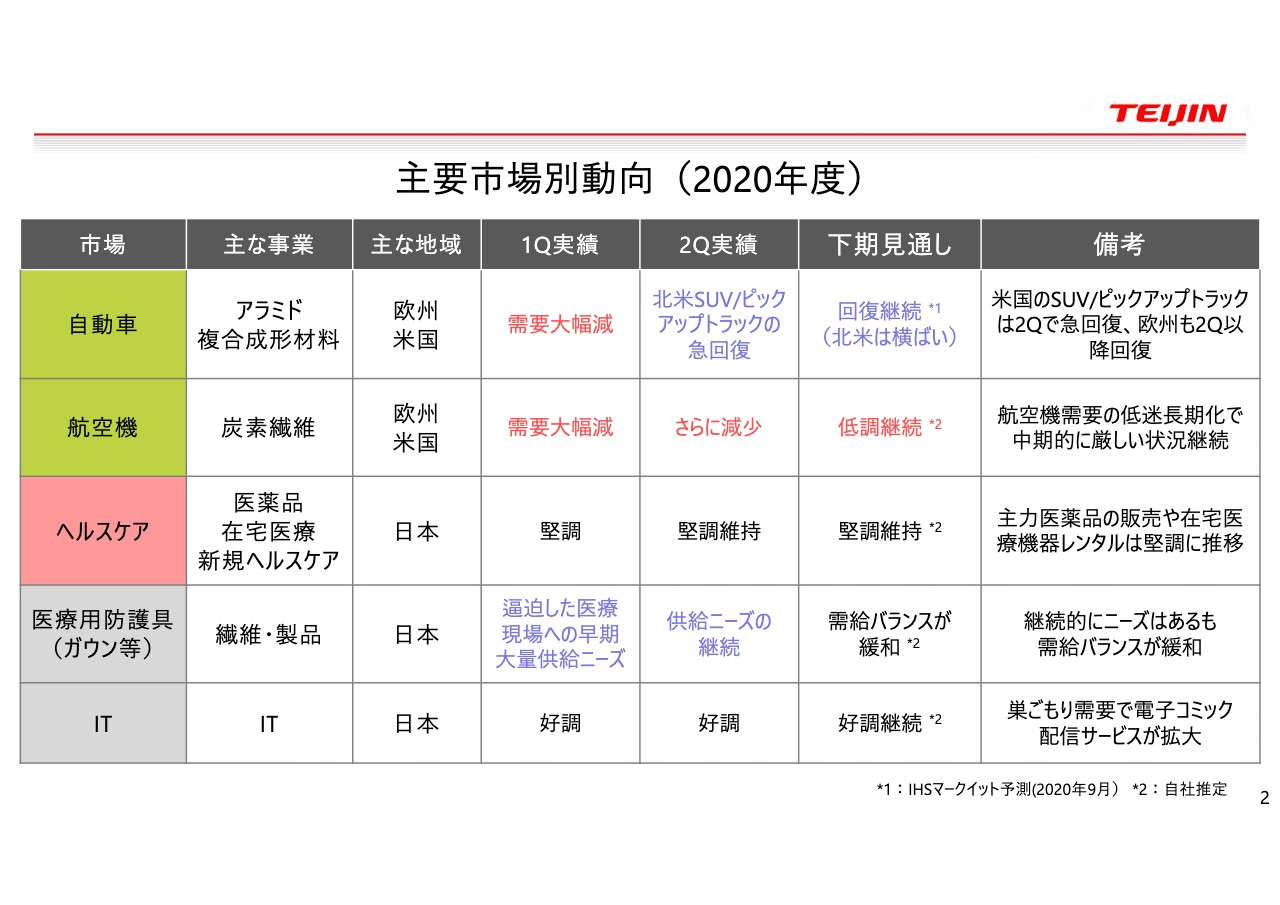

主要市場別動向(2020年度)

次に2ページをご覧ください。市場別の動向をまとめてあります。自動車、これはアラミドと複合成形材料が主な関係する事業ですが、欧州、米国で第1四半期は需要が大幅に減少しました。第2四半期は北米のSUVやピックアップトラックが特に急回復しました。欧州も、第2四半期以降回復しています。下期の見通しとしては、北米は第2四半期かなり急速に回復したので横ばい、若干の増と見ています。

航空機については、我々は欧州、米国の市場を中心に展開していますが、第1四半期は需要が大幅に減少、第2四半期はビルドレートが全体で落ちていくなか、さらに減少しています。今後も需要の低迷は継続するということで、長期的に厳しい環境が続くだろうとみています。

ヘルスケア、こちらは国内事業ですが医薬品、在宅医療など、全体で堅調を維持するとみています。

医療用防護具、ガウン等は繊維・製品事業が担っていますが、第1四半期特に逼迫した医療現場への早期大量供給ニーズが発生し、さらに第2四半期もニーズが継続して拡大しました。それがかなり貢献したと言えます。下期は、もう需給バランスがかなり緩和されていくというなかで、スローダウンすると考えています。

IT事業、こちらは好調を持続していますが、巣ごもり需要ということで電子コミックの配信サービスが継続して拡大しているという状況です。

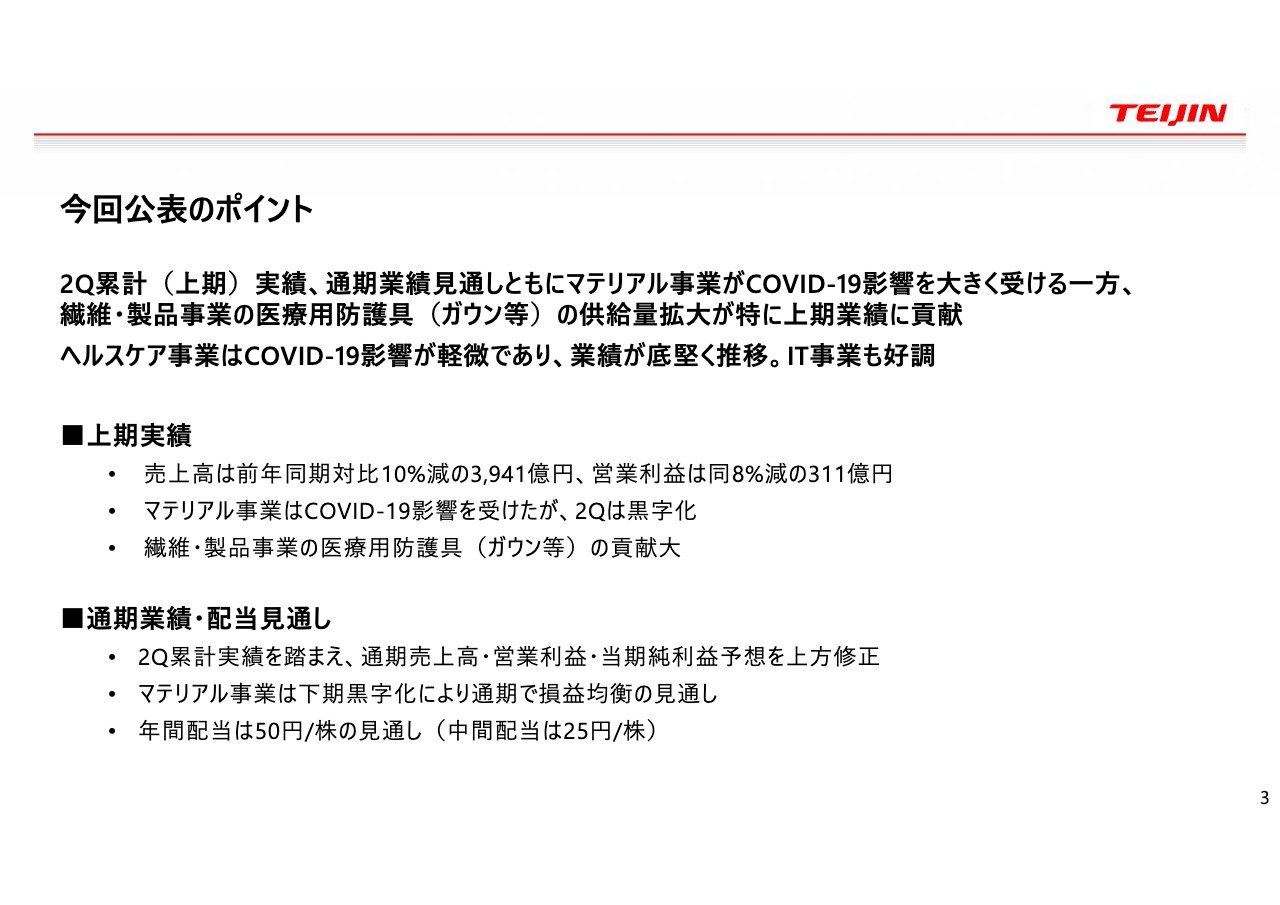

今回公表のポイント

3ページは今回公表のポイントです。まず、第2四半期までの累計の上期実績は、通期業績ともにマテリアル事業がCOVID-19の影響を大きく受けています。一方、繊維・製品事業の医療用防護具、ガウン等の供給量拡大があり、特に上期に大きく貢献しています。ヘルスケア事業はCOVID-19の影響が軽微であり、業績は底堅く推移しています。IT事業も好調です。

上期の売上高は前年同期対比10パーセント減で、下げ幅はいくらか縮小して3,941億円です。営業利益は同8パーセント減の311億円で、こちらも下げ幅パーセンテージが縮小しています。マテリアル事業はCOVID-19影響も受けていますが、第2四半期は黒字化しました。上期通算では若干赤字が残りますが、第2四半期は黒字化です。また、繊維・製品事業の医療用防護具の貢献が大きかったと言えます。

通期業績についてですが、これは第2四半期までの累計実績を踏まえ、売上高、営業利益、当期純利益すべてを上方修正しました。マテリアル事業は下期だけでは単独でも黒字化ということで、全体として通期で損益が均衡レベルになると見通しています。配当ですが、年間配当は50円、中間配当は25円です。前期は中間が30円、下期が30円で60円ですので、10円の減配です。

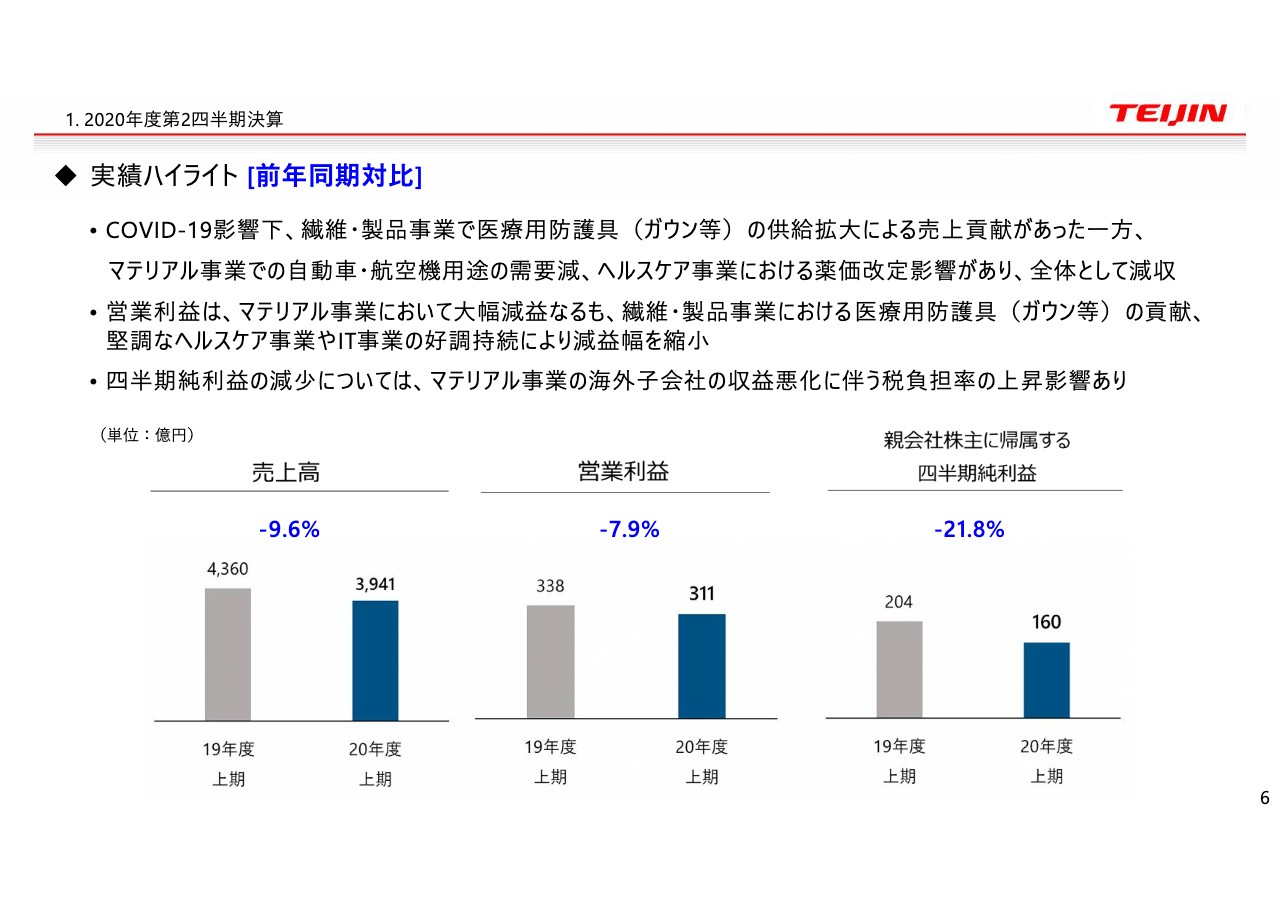

実績ハイライト[前年同期対比]

6ページをご覧ください。実績ハイライトになります。今までにあらかたご説明したとおりですが、1点付け加えるとしたら上から3つ目の四半期純利益のところです。減少幅が前年同期対比で約21パーセントと、第1四半期と同様の理由ですが、海外子会社の収益悪化に伴う税負担率の上昇が影響しています。

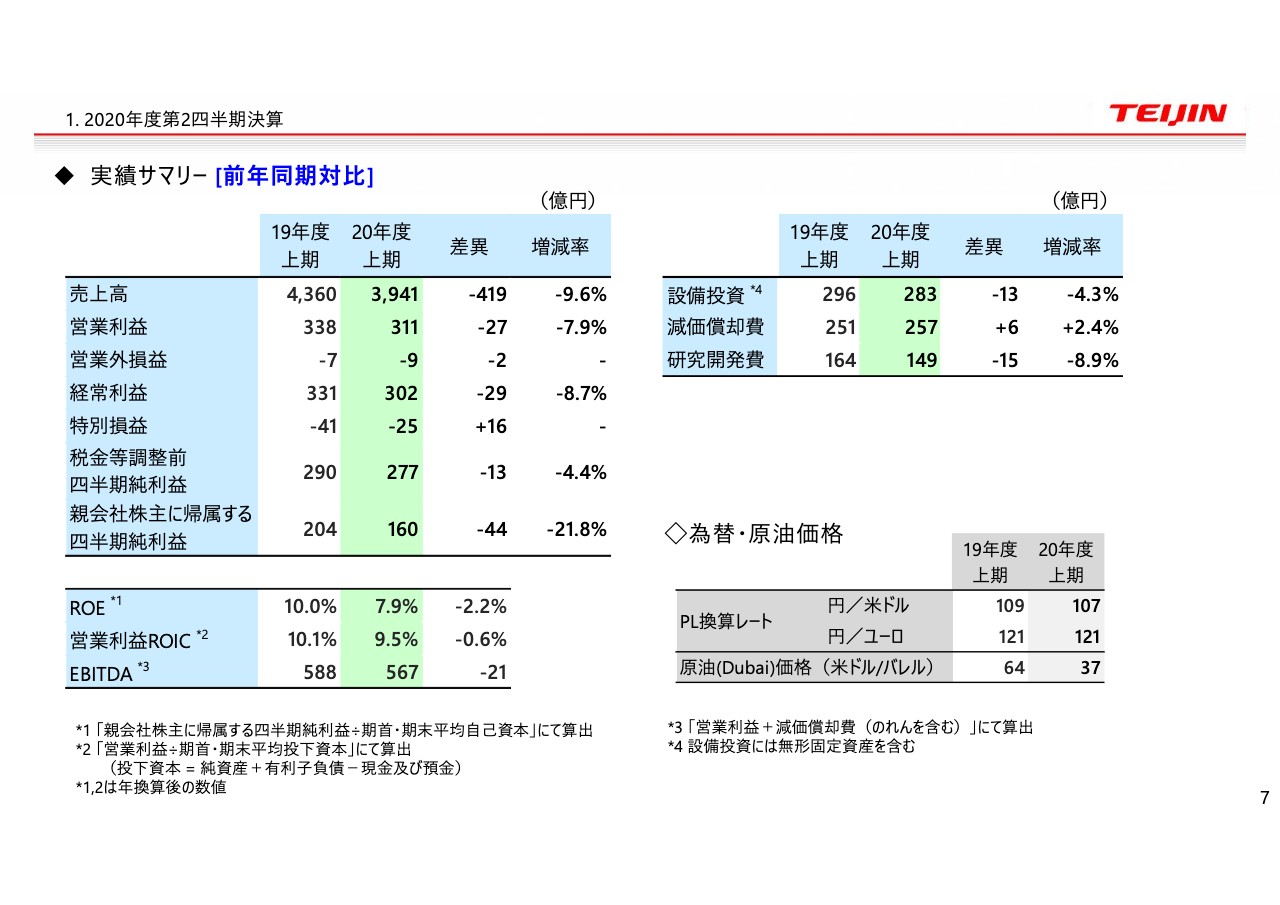

実績サマリー[前年同期対比]

次のページをご覧ください。P/Lのサマリーですが、あらかたご説明したとおりですので、指標のところを若干補足します。スライド左下に指標を記載していますが、ROEは上期では7.9パーセントで、第1四半期は5.7パーセントでしたから改善していると言えます。前年同期に対してはマイナス2.2パーセントです。

営業利益ROICは9.5パーセントで、前年同期に対して若干下がっていますが、9.5パーセントという水準です。それから為替と原油価格ですが、全般に円高傾向が続いています。ユーロに関しては第1四半期、第2四半期のレベルでは横ばい程度ですが、全般的にはユーロ高傾向になっています。

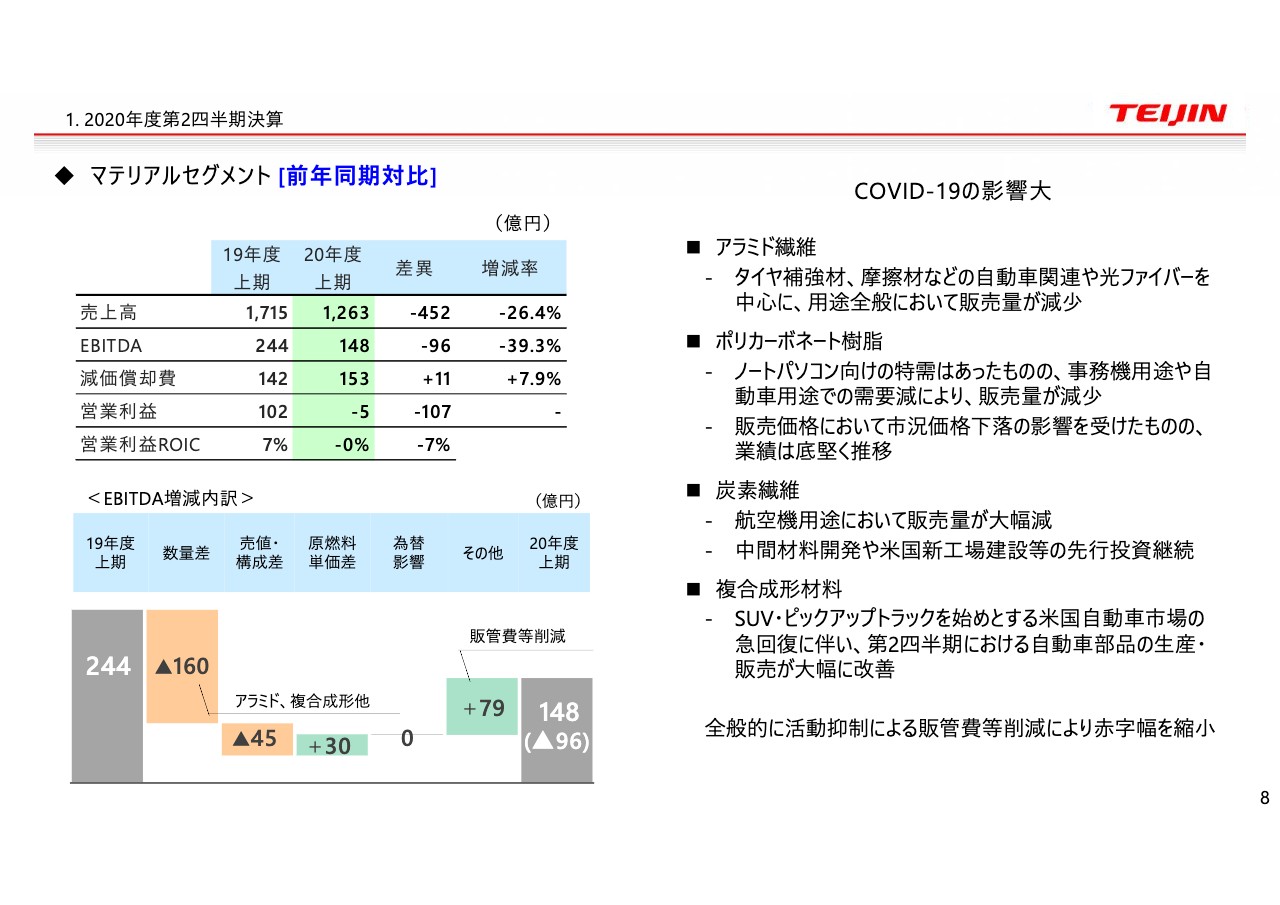

マテリアルセグメント[前年同期対比]

次に8ページをご覧ください。マテリアルセグメントの業績の前年同期との差異、増減内訳をご説明します。スライドの左上に記載していますが、営業利益が前期は102億円のプラスだったのがマイナス5億円となっており、107億円下振れしています。

これをEBITDAで見ると、96億円ほど減少しています。一番大きい要因は、重ねてお話ししていますが、コロナの影響によって数量が大幅に減少していることです。このなかで大きいところはアラミド繊維、複合成形材料、カーボンファイバーです。

それから売値・構成差と原燃料単価差がそれぞれマイナス45億円とプラス30億円ということで、ネットするとマイナス15億円ですが、こちらの大きな要素はポリカーボネート樹脂です。スプレッドが前期に比べて縮小しているということです。

炭素繊維、こちらが販売構成、いわゆる売値が高い航空機が減少して、その他の一般産業用途等が増えている、そのような構成差のところでマイナスが出ています。

それから「その他」のところは販管費等削減ということで、これは各事業販売活動が低下したほか、それぞれの固定費の削減努力もあり、79億円戻しているという状況です。

各事業のポイントをスライドの右側にまとめています。COVID-19の影響で、アラミド繊維は自動車関連でタイヤ補強材、摩擦材が減少し、光ファイバーも全般的に減少したため、用途全般において販売量が減少しています。

ポリカーボネート樹脂、こちらはノートパソコン向けの特需がありましたが、その他のOA機器、事務機器等あるいは自動車用途、これらの需要減によって販売量が減少しました。価格には、先ほどお話ししたようにスプレッドの減少という影響がありました。しかし全体として業績は底堅く推移しています。

炭素繊維、こちらは航空機用途で大幅に販売量が減少しています。一方、中間材料開発や米国の新工場建設等の先行投資は継続していますので、先行費用負担が重くなっているということです。

複合成形材料、これは繰り返しですが、SUVやピックアップトラックをはじめとする米国自動車市場の急回復があったということで、第2四半期において生産販売が大幅に改善しています。全般には、活動抑制ということで販管費が削減され、赤字幅が縮小されています。

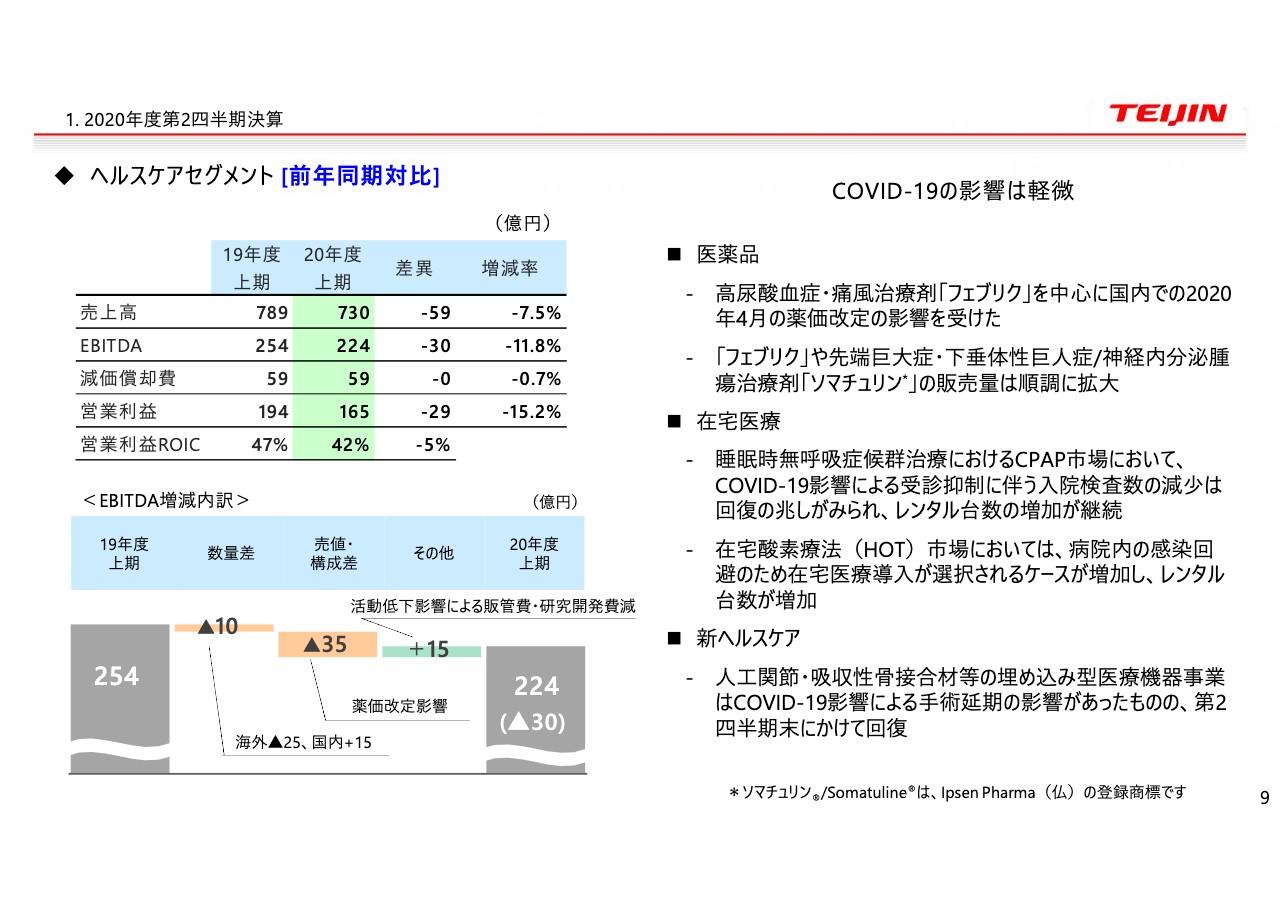

ヘルスケアセグメント[前年同期対比]

9ページをご覧ください。ヘルスケアセグメントの概況です。ヘルスケアセグメントは、スライド左上に示すとおり、営業利益は165億円で、前年同期比29億円の減益です。スライド左下にEBITDA増減内訳を記載していますが、254億円が224億円ということで、マイナス30億円の減少です。

数量差は、海外で後発品の販売が開始されたということもあってマイナス25億円、国内は逆に堅調に推移してプラス15億円ということで、ネットしてマイナス10億円です。売値・構成差は、薬価改定影響等もありマイナス35億円です。あとは全般的に活動低下ということで販管費・研究開発費が減少し、全体として30億円のEBITDA減少になっています。

サブセグメントで見ると、医薬品関係は国内で「フェブリク」に関して薬価改定の影響を受けましたが、販売自体は順調に推移しています。

在宅医療、CPAPについては、COVID-19の影響で検査数はいったん減少しましたが、徐々に回復しており、レンタル台数の増加は継続しています。在宅酸素療法、こちらは病院の病床確保や入院を回避するという動きの中で、在宅医療が選択肢として選ばれるケースが多く、レンタル台数は増加しています。

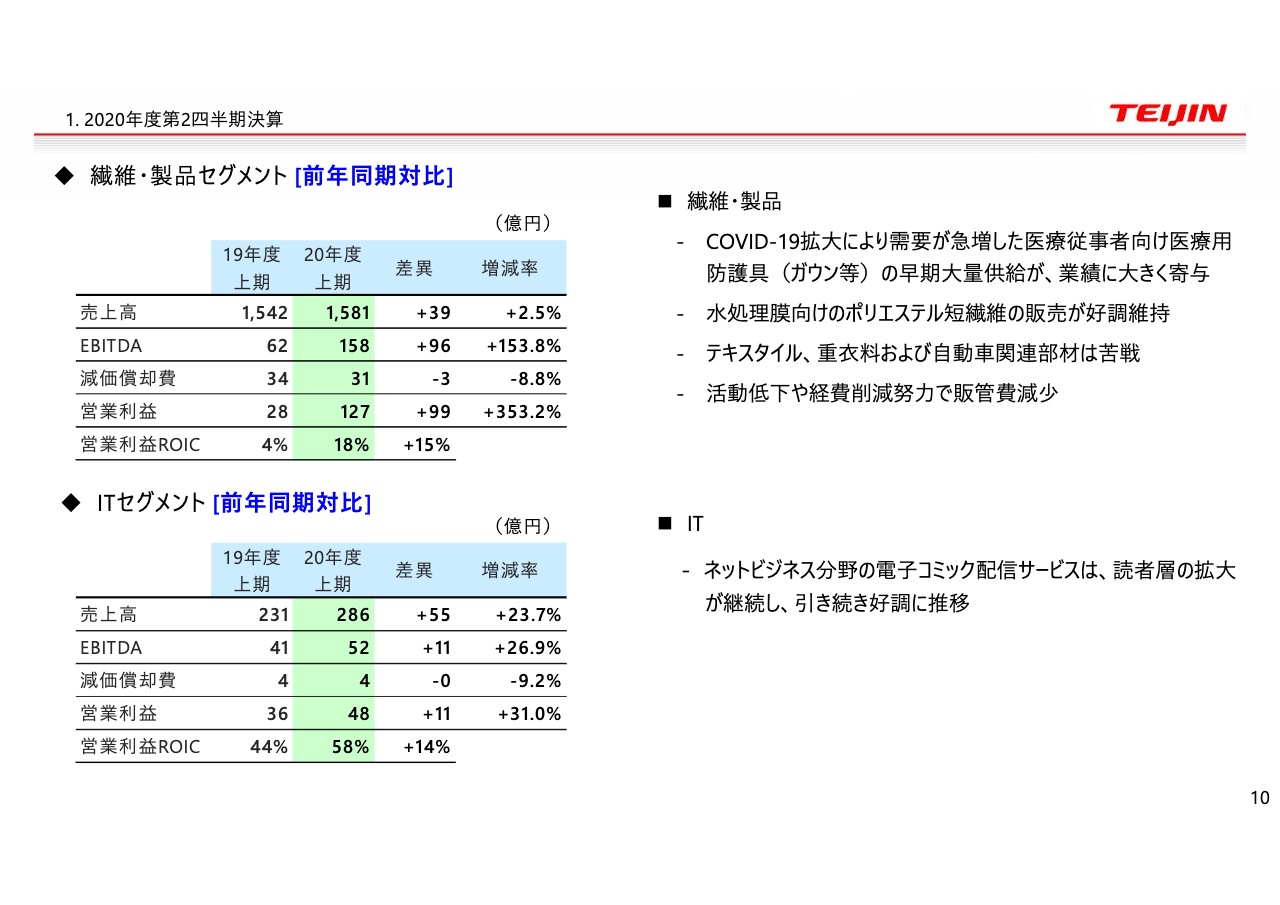

繊維・製品セグメント[前年同期対比]

10ページをご覧ください。繊維・製品セグメントです。スライド左上に記載していますが、営業利益は前年同期に28億円だったものが127億円ということで、99億円の増益です。この127億円という営業利益の3分の2にあたる部分が、需要が急増した医療従事者向けの防護具、ガウン等の早期大量供給です。これが業績に大きく寄与しています。

それ以外のところでは、インフラ絡みで水処理膜向けのポリエステル短繊維の販売が好調です。活動低下や経費削減努力もあって販管費が減少する一方、テキスタイル、重衣料あるいは自動車関連部材、このようなところは苦戦しています。そのような中で、全体としては大幅増益を果たしたということです。

ITセグメント、こちらは前年同期36億円に対して48億円ということで、11億円の増益ですが、ネットビジネス分野の電子コミック配信サービスで読者層が拡大し、引き続き好調に推移しているという状況です。

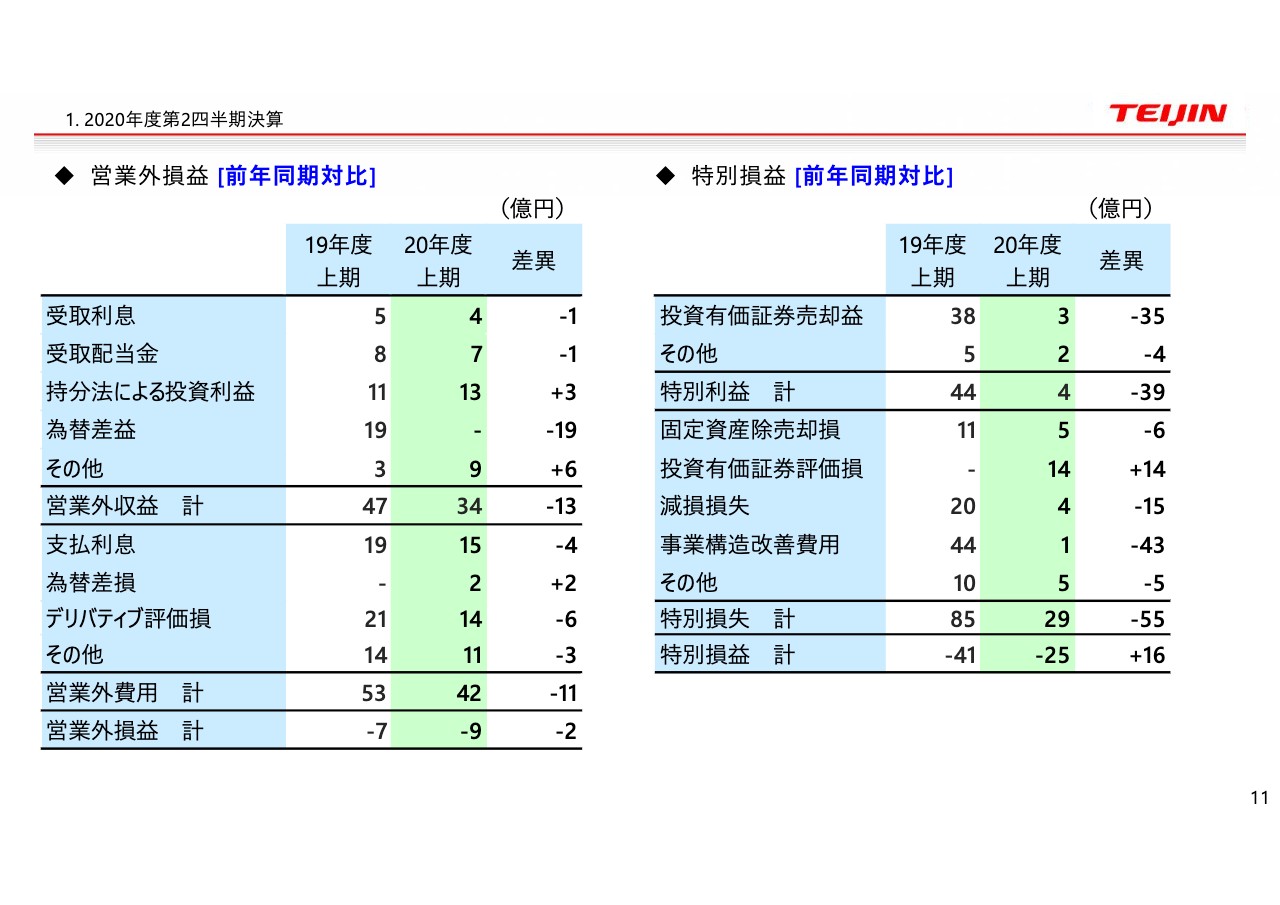

営業外損益[前年同期対比]

次に11ページをご覧ください。先ほどP/Lの説明では省略した営業外の損益のところの明細です。数字が細かに入り組んでいますが、今回営業外損益はネットするとマイナス9億円ということで、前期より若干悪化しています。

中身はかなり入り組んでますが、ポイントだけご説明すると、為替の差損益関係、デリバティブの関係でどうかということの数字をお伝えします。19年度上期は為替差益19億円に対してデリバティブの評価損が21億円ということで、マイナス2億円です。

一方、20年度上期はデリバティブの評価損が14億円で為替差損が2億円、合計16億円です。前年同期にマイナス2億円だったものが今期はマイナス16億円で、為替の差損の関係でマイナス14億円を入れているということになります。

これは円高・ドル安の関係で、樹脂とかアラミド、アラミドの場合は特にユーロ高・ドル安の影響もあり、そのようなところで為替差損が出ています。その他のところでは支払利息が減少しています。差損益のところは全体としてプラスに働いているということで、営業外の損益は若干の悪化でとどまっています。

特別損益の部分ですが、こちらは前期、特に事業構造改善費用ということで、東洋紡のフィルム事業の売却に際して、従業員関係の労務費関連の引当をした影響が大きく出ています。投資有価証券、これは政策保有株式を売却したところも合わせ、特損益の動きが非常に大きく、ネットした特別損益もマイナス41億円と、大きくマイナスが出ています。

今期はそれほど大きなものはありません。特損益のネットはマイナス25億円ということで、16億円ほど改善しました。

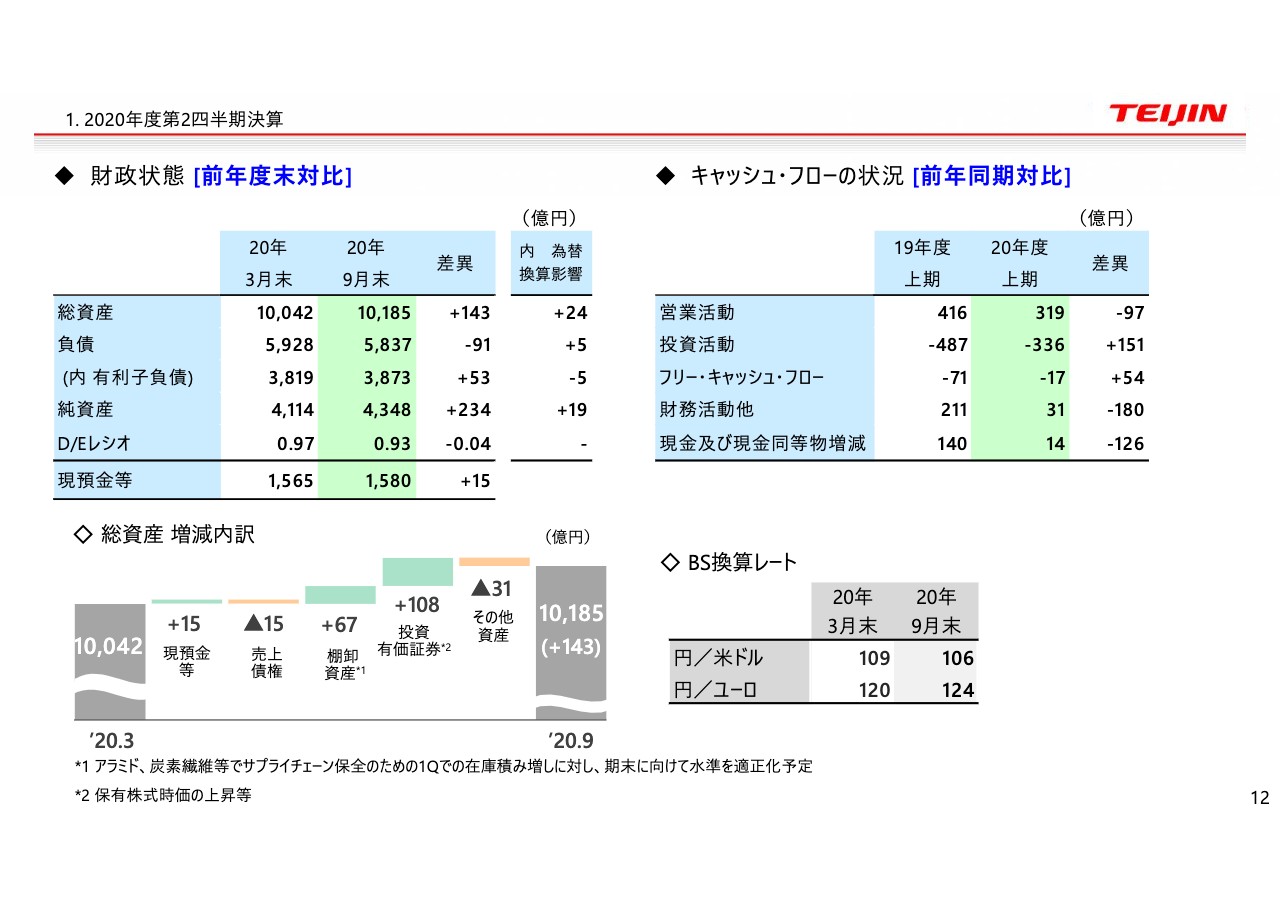

財政状態[前年度末対比]

12ページをご覧ください。ここでお話しするのはバランスシートです。総資産の内訳で、棚卸資産は67億円と、期初に比べて67億円増えてますが、第1四半期段階では100億円増えていました。

サプライチェーン保全のための第1四半期での在庫積み増しに対し、期末に向けてアラミドや炭素繊維等で生産調整、稼働調整を行い、水準を適正化する動きに入っています。BS換算レート、こちらは米ドルのほうは円高傾向、ユーロのほうは円安傾向と、このようなところで動いています。

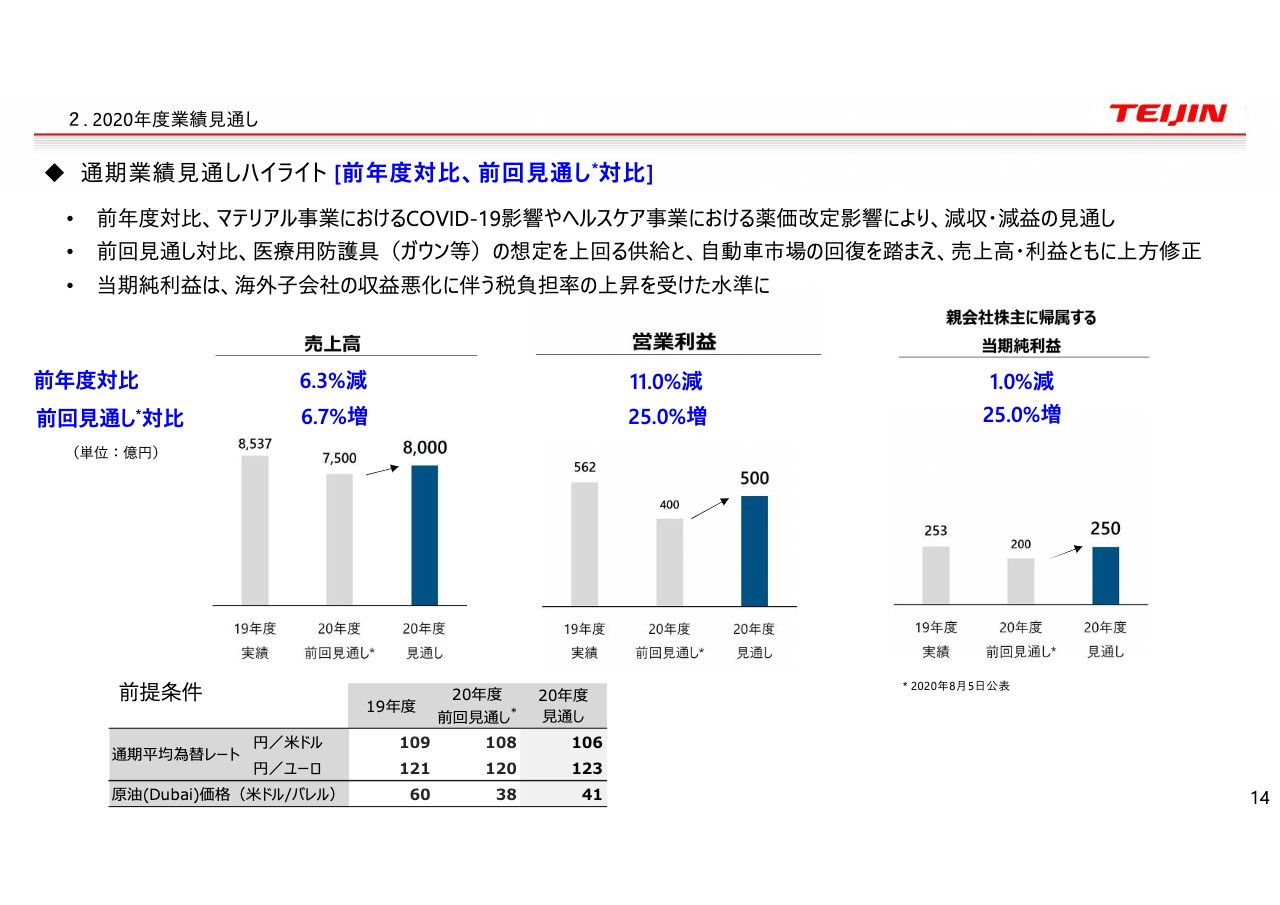

通期業績見通しハイライト[前年度対比、前回見通し対比]

次に通期の見通しをご説明します。14ページをご覧ください。ハイライトでまとめていますが、前年度対比で、マテリアル事業におけるCOVID-19の影響やヘルスケア事業における薬価改定の影響を受け、全体としては減収減益ということです。

前回見通し対比で見ると、医療用防護具、ガウン等の想定を上回る供給と、自動車市場の回復を踏まえ、売上高、利益ともに上方修正しています。当期純利益は第1四半期、第2四半期と、引き続き海外子会社の収益悪化等に伴う税負担率の上昇を受けた水準です。

数字を前年度対比で見ると、売上高は6.3パーセント減です。営業利益は前回見通し400億円を500億円に修正しています。当期純利益は200億円を250億円に見直したということで、前回見通し対比25パーセント増です。為替のレートは第2四半期と同様の傾向で、ドルは円高、ユーロは円安の方向です。

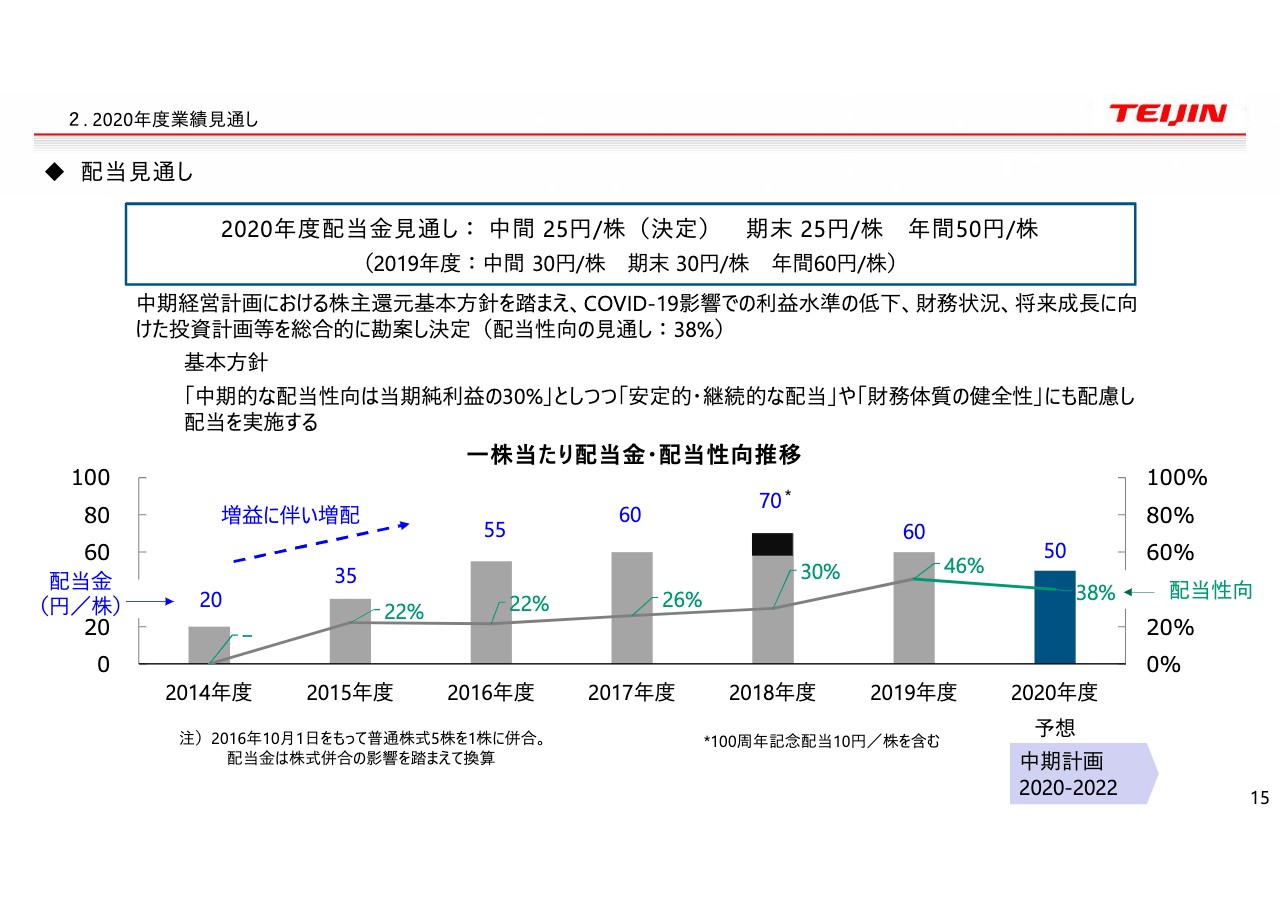

配当見通し

次に15ページをご覧ください。配当金についてご説明します。配当については、基本方針として、スライドのちょうど真ん中あたりに書いてありますが「中期的な配当性向は当期純利益の30パーセント」としつつ「安定的・継続的な配当」や「財務体質の健全性」にも配慮した配当を実施するとしています。

今回、中期経営計画における株主還元基本方針を踏まえ、COVID-19の影響で利益水準自体は全体として低下しており、財務状況や将来の成長に向けた投資計画もありますので、総合的に勘案して、配当性向38パーセントの年間配当50円、前期に比べて10円減配という見通しとしています。

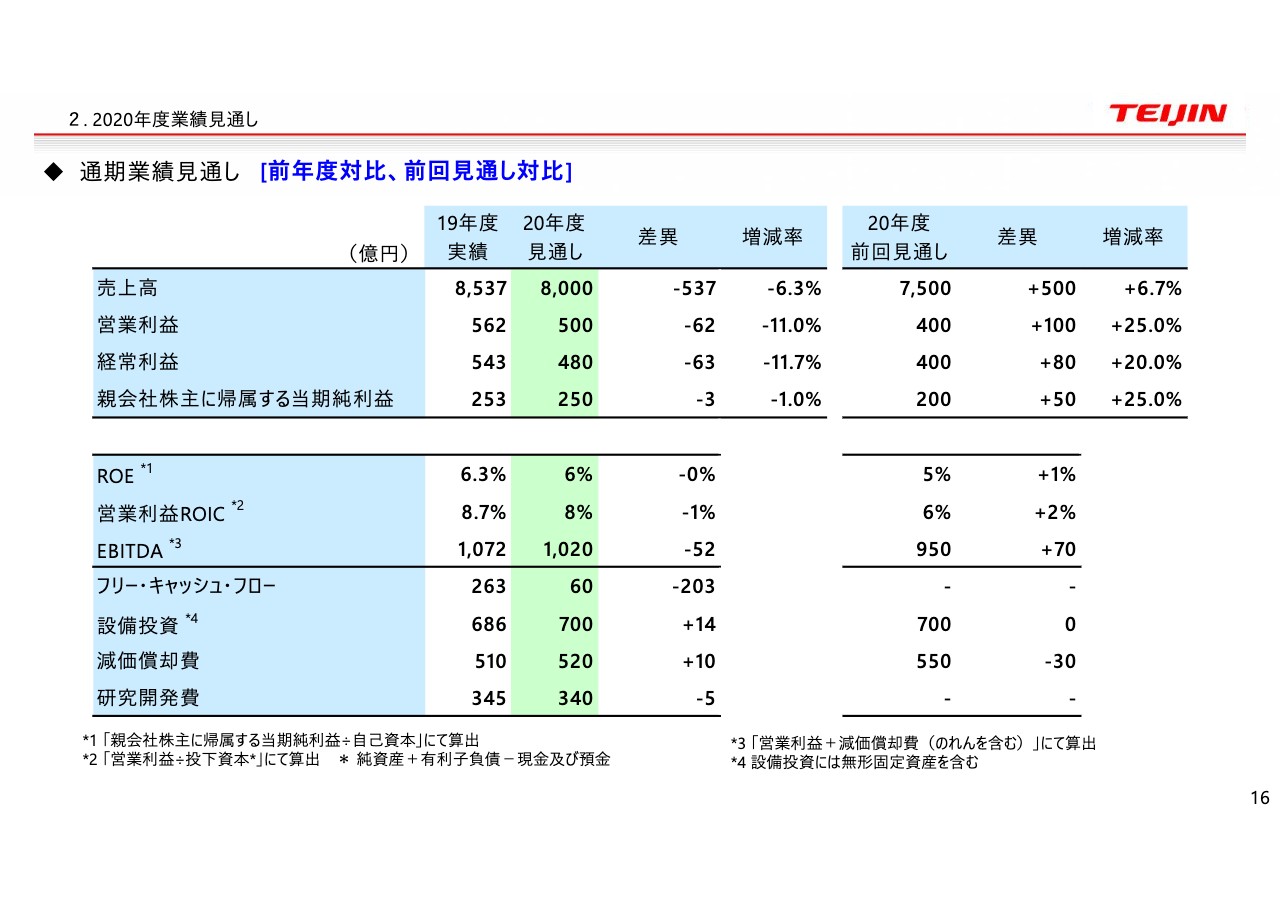

通期業績見通し[前年度対比、前回見通し対比]

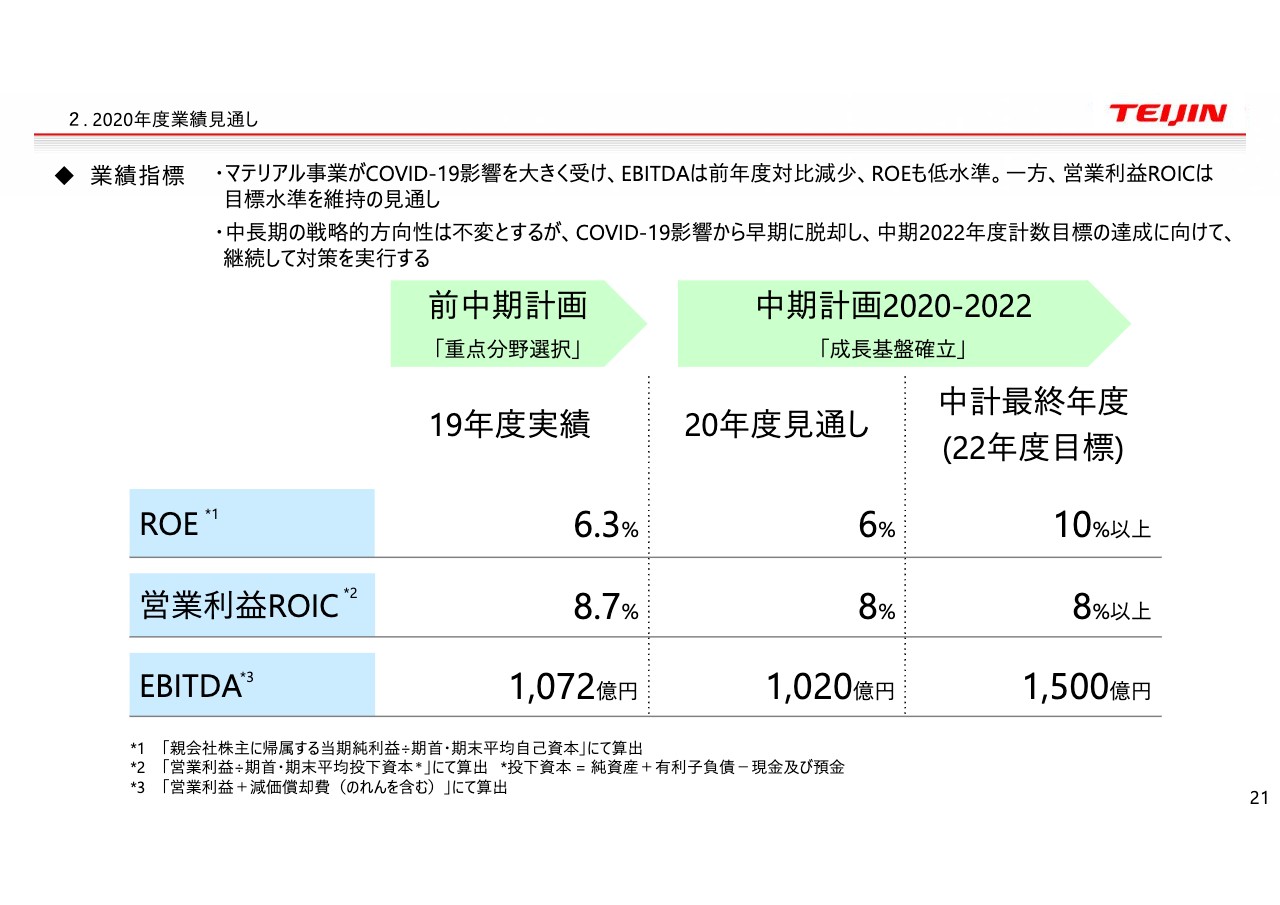

次に16ページをご覧ください。売上高、営業利益、経常利益などは先のページでご説明しましたので、ROEなどの指標関係についてご説明します。まず今回見通しはROE6パーセントということで前期と比べてほぼ横ばい、若干マイナスですが、前回見通しに比べてプラス1パーセントです。

営業利益ROIC自体は8パーセントということで、前回見通し6パーセントに対して2パーセント増加です。EBITDAは1,020億円ということで、前回見通しに対して70億円増加、前期に対しては52億円マイナスという状況です。

設備投資は前回と変わらず700億円としていますが、減価償却費は工事の遅れ等も勘案して520億円と、前回見通しよりも30億円ほど下げています。

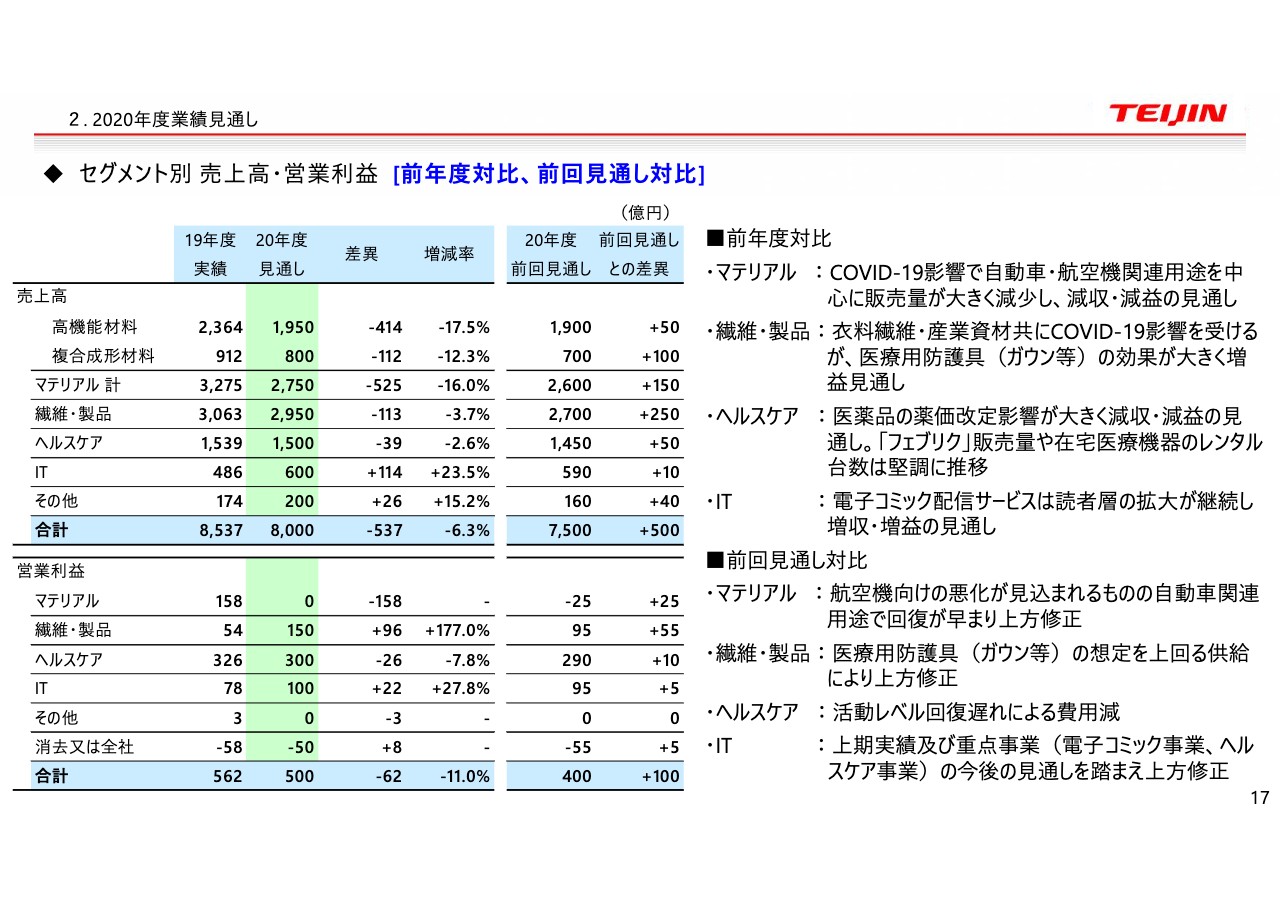

セグメント別 売上高・営業利益[前年度対比、前回見通し対比]

次に17ページをご覧ください。こちらでセグメント別の売上高、営業利益の前年度対比と前回見通し対比をまとめています。まずマテリアルのところですが、COVID-19の影響で自動車・航空機関連用途を中心に販売量減少、減収減益ということで、営業利益で見ると前年158億円のところが今回ゼロです。

繊維・製品ですが、衣料繊維、産業資材ともにCOVID-19の影響を受ける一方でガウンのプラスがあり、営業利益は前年54億円が150億円です。それからヘルスケア、こちらは薬価改定影響により大きく減収減益です。前年326億円が300億円です。IT、これはコミックが堅調で増益です。

前回見通しで全体の営業利益を400億円としていたものが500億円ということで、100億円の上方修正です。マテリアルは通期マイナス25億円とみていたところを、収益トントンとみています。自動車関連用途で回復が早まるということはありますが、航空機用途向けの炭素繊維の悪化などがありますので、全体としては25億円の改善ということです。

繊維・製品、これは医療用防護具が上期に想定を上回ったかたちで出ましたが、これらを踏まえて55億円の上方修正です。ヘルスケアは活動レベル回復遅れによる費用減をみています。それからITも全体の収益状況を見ながらプラス5億円ということで、全体の半分が繊維・製品のガウンの影響で、残りの4分の1がマテリアルと、そのようなかたちでの上方修正です。

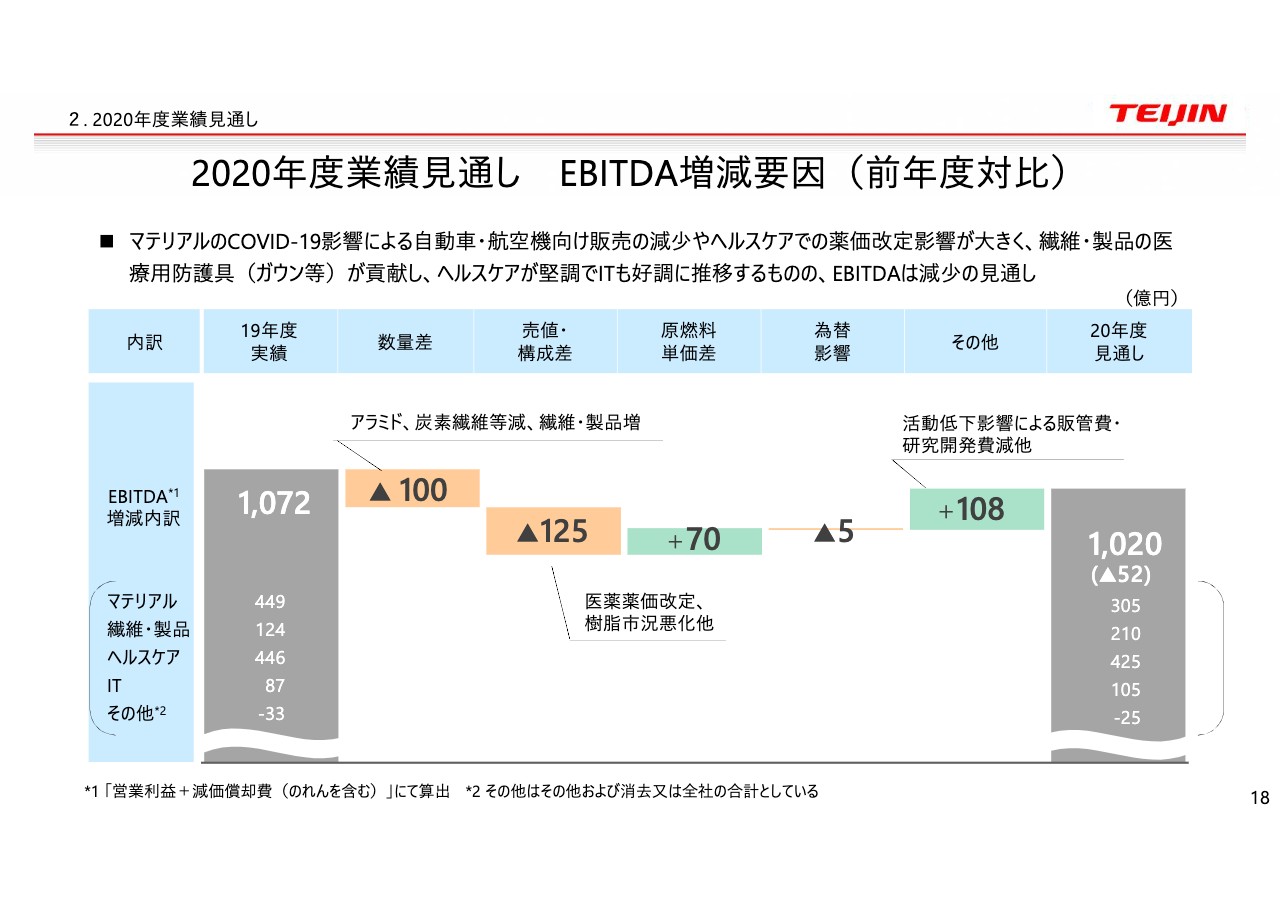

2020年度業績見通し EBITDA増減要因(前年度対比)

18ページはEBITDAの増減要因の前年度対比です。これは全体ですので、次の19ページでマテリアルとヘルスケアの内訳別にご説明します。

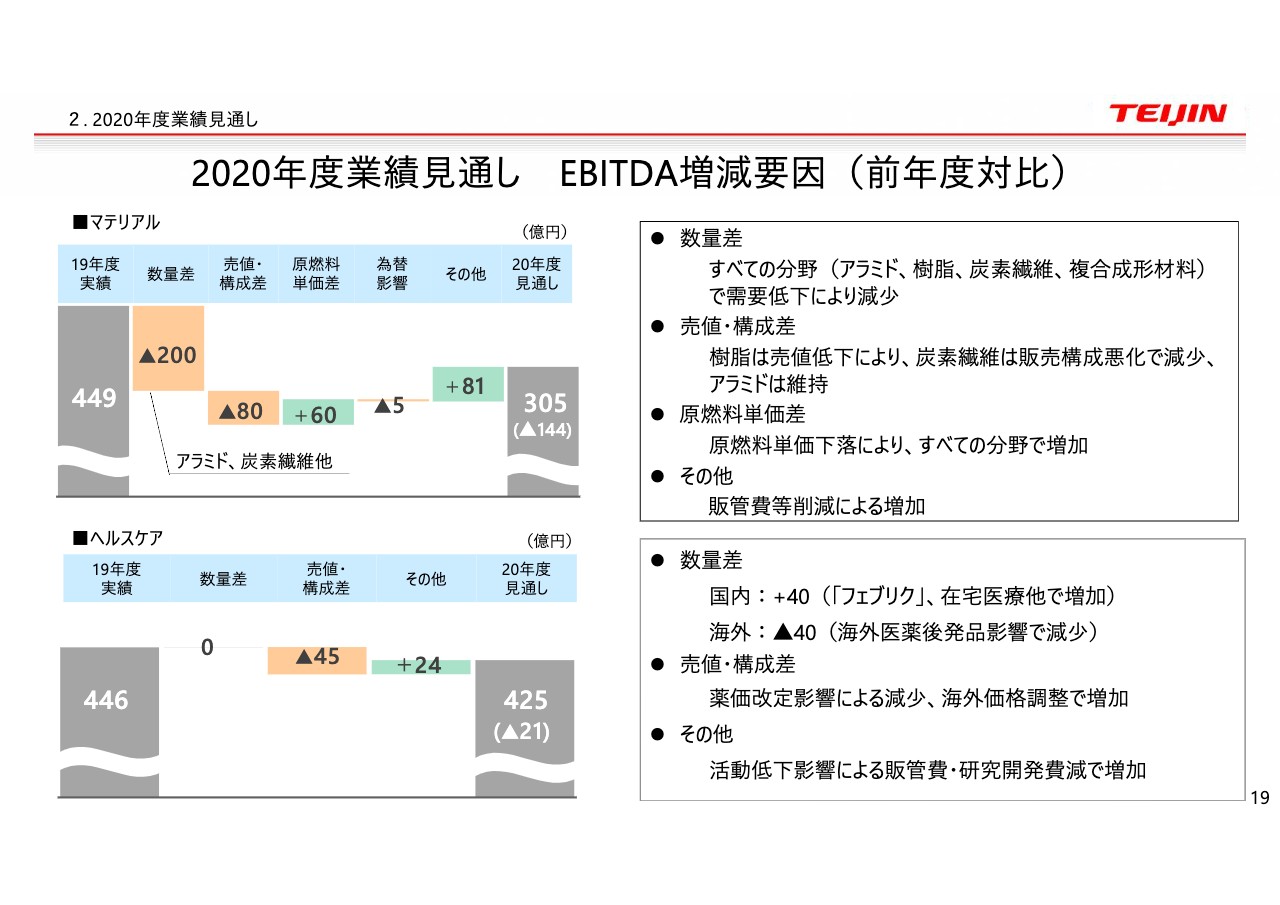

2020年度業績見通し EBITDA増減要因(前年度対比)

19ページをご覧ください。2020年度EBITDAは、まずマテリアルで前年449億円が305億円ということで144億円減っています。数量差が200億円ですが、すべての分野、アラミド、樹脂、炭素繊維、複合成形材料、すべてで減少しています。一番大きいところはアラミドで、それから炭素繊維、こちらも数量の減と、あと生産の数字減といったところが効いています。売値・構成差は樹脂のスプレッド悪化と炭素繊維の販売構成等悪化ということです。「その他」は販管費等削減による増加です。

ヘルスケア、こちらは数量差のチャートがゼロですが、「フェブリク」および在宅医療が増加し国内でプラス40億円となった一方で、海外は海外医薬の後発品ができたことにより減少しています。売値・構成差は薬価改定影響と海外の価格調整が入ってマイナス45億円です。活動低下による影響で販管費が減少しています。

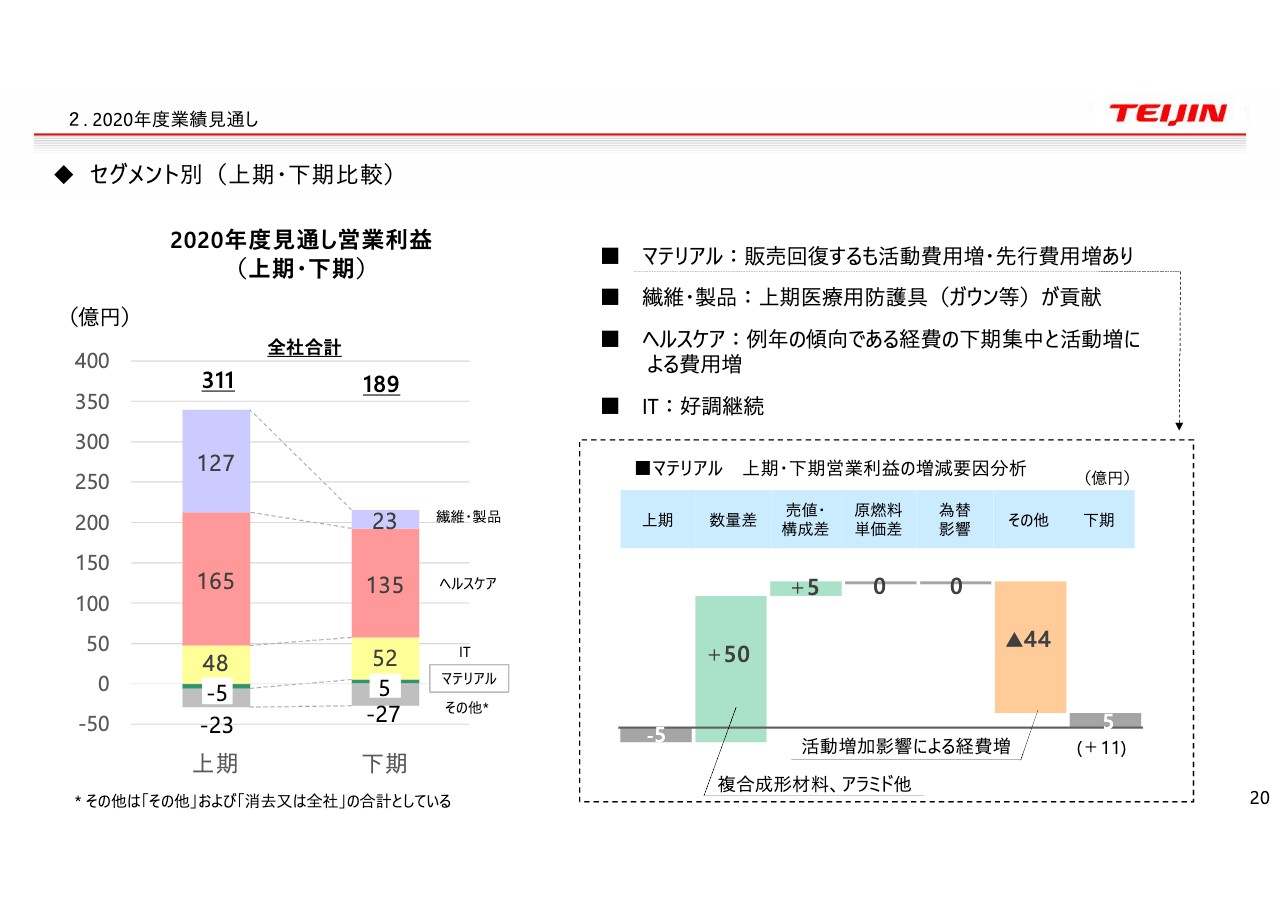

セグメント別(上期・下期比較)

20ページをご覧ください。これは上下の対比でセグメント別の利益をまとめています。上期311億円に対して下期は189億円ということで、上下差が大きく出ている状態です。一番大きなポイントは繊維・製品のところで、前期127億円が下期は23億円です。上期は医療用防護具の大量供給が貢献しました。下期は、まだ出荷する可能性はありますが、上期ほど大規模なものはないという見込みです。

あとはマテリアルです。マテリアルは上期がマイナス5億円で下期がプラス5億円ですが、内訳をスライド右下のチャートに示しています。全体としてはプラス5億円ですが、数量的には複合成形材料、アラミド、それからポリカーボネート樹脂、このようなところが数量的にも回復基調であるためプラス50億円、活動が伸びていくということで炭素繊維の先行費用などがあり、費用増等がマイナス44億円となり、全体としては5億円程度ということです。

あとヘルスケア、こちらは上期165億円から下期135億円ということで、30億円ほど上下差が出ますが、これは例年の傾向で、経費の下期集中と活動が徐々に増加することによる費用増によるものです。

業績指標

最後のページになりますが、業績指標や中長期的な対応をまとめています。マテリアル事業自体はCOVID-19の影響を受け、EBITDAは前年度対比減少、ROEも目標値から見ると低水準です。一方、営業利益ROICは目標水準をなんとか維持している状況です。

中長期的な戦略の方向性は、期初の通期見通しの発表や第1四半期でも重ねてお話ししているとおり、変わりません。COVID-19の影響から早期に脱却して、計数目標の達成に向けていきたいということです。

ただ当然、COVID-19の状況や、足元がどういう状況なのかも踏まえながら、投資などについては十分な精査を加え見ていきたいと考えています。私からの説明は以上でございます。