2020年10月30日に行われた、住友重機械工業株式会社2021年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:住友重機械工業株式会社 代表取締役社長 CEO 下村真司 氏

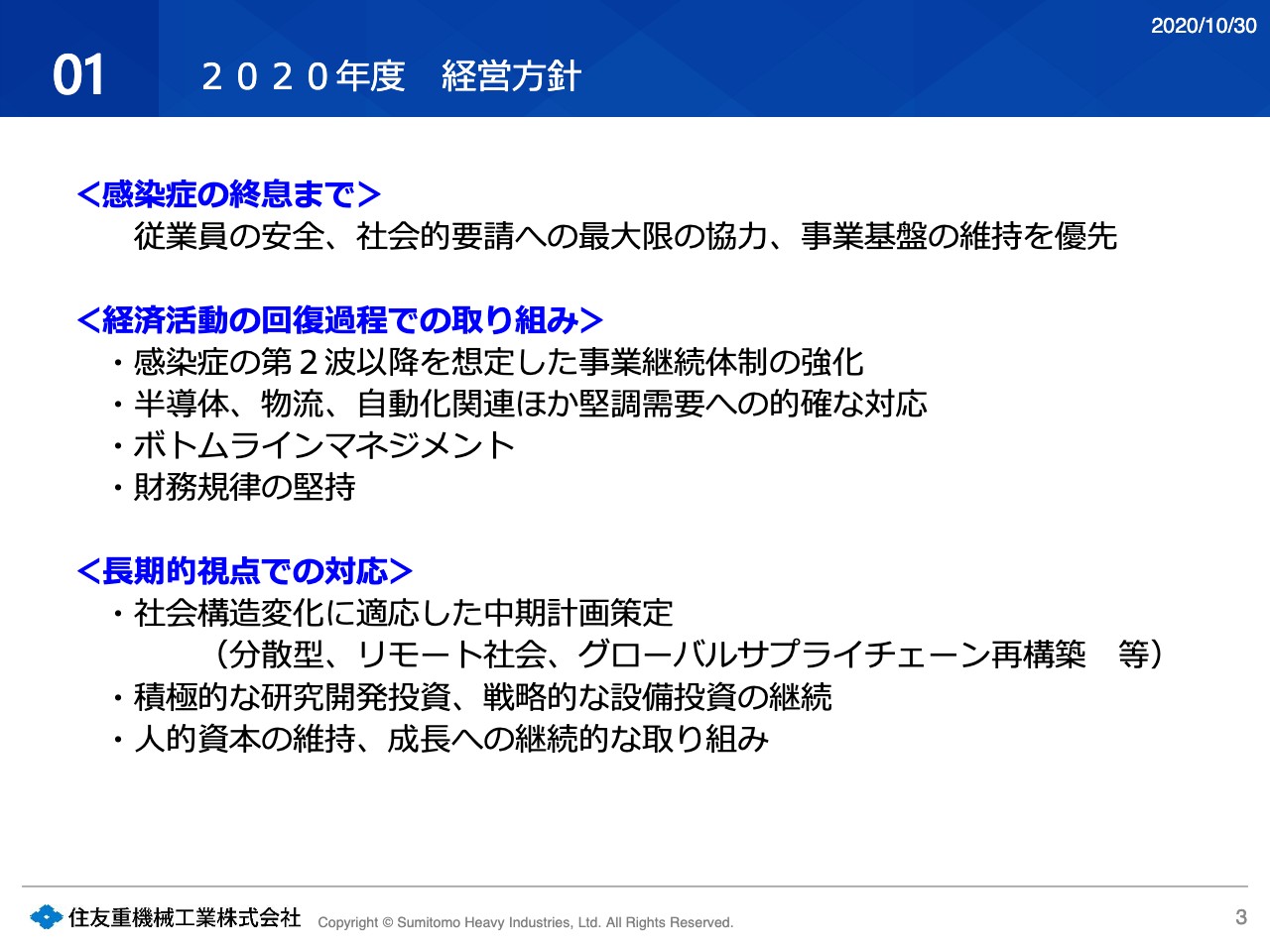

2020年度 経営方針

下村真司氏:社長の下村でございます。これから2020年度第2四半期の決算概要と2020年度の業績予想についてご説明申し上げます。まず最初に、新型コロナウイルス感染の終息が見通せない中、感染症に罹患されたみなさま、感染拡大により生活に影響を受けられたみなさまに謹んでお見舞い申し上げます。新型コロナウイルス感染拡大の一日も早い終息を願うとともに、みなさまの安全とご健康を心よりお祈り申し上げます。

本日15時に東京証券取引所において2020年度第2四半期決算を開示しました。また、第2四半期決算の内容を受け、通期業績予想の見直しを行いました。業績予想および配当予想の修正についても同時に開示しています。これらの内容について、これからご説明します。

スライドは2020年度の経営方針です。これは5月に2019年度、昨年度の決算発表を行った際に示した経営方針で、この方針は変更していません。

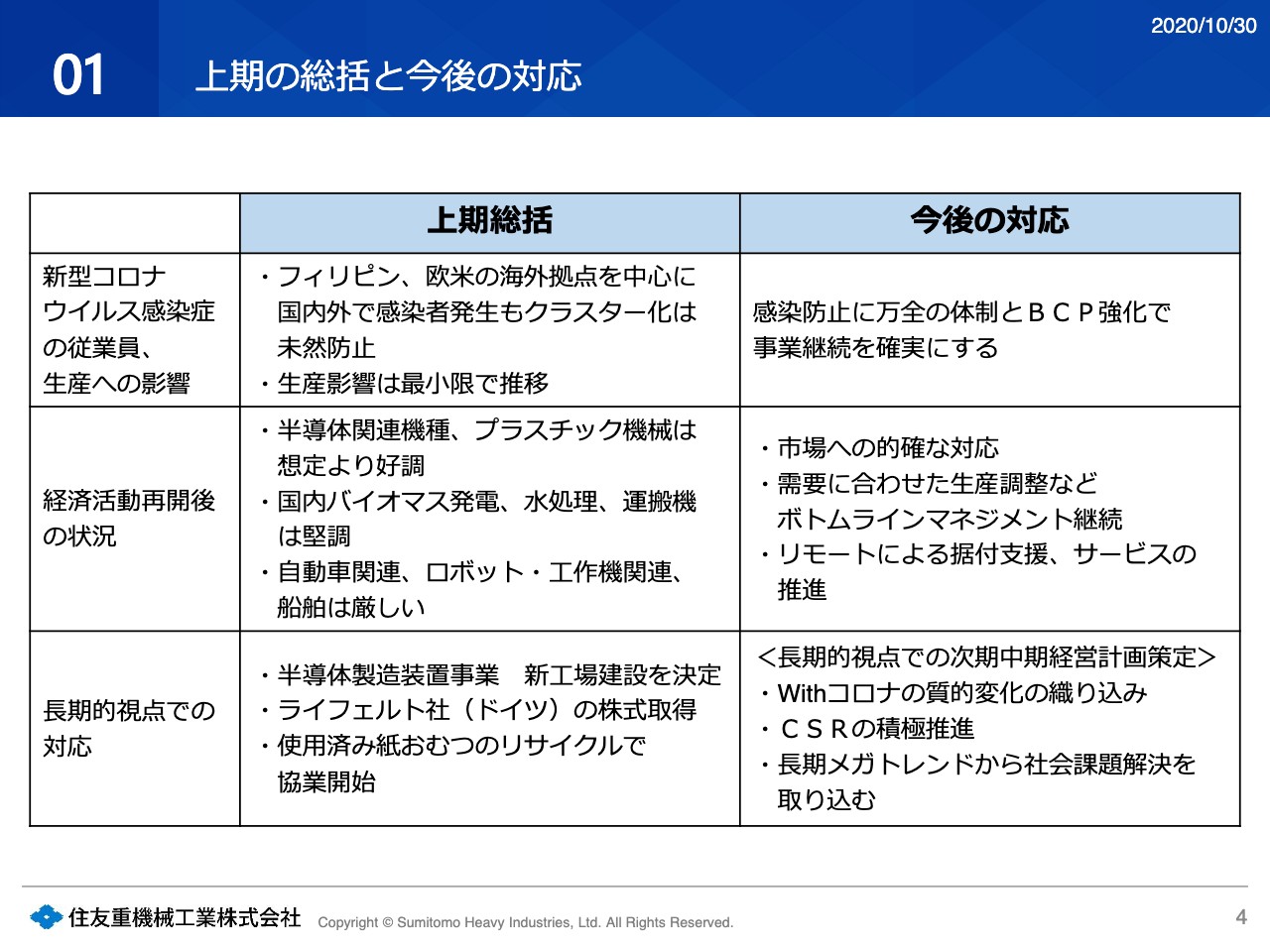

上期の総括と今後の対応

4ページをお開きください。上期を総括すると、感染拡大時の従業員の安全確保や、社会的要請への最大限の協力など、新型コロナウイルス感染への対処を進めてきました。罹患者発生時における生産維持などの短期的なBCPの実現や、受注減少局面での事業維持、工場操業の確保などに取り組みました。

また、業績面ではコロナ感染症拡大の影響を受けているものの、長期的な視点から必要な投資、M&Aについては厳選しながら決定、実施しています。詳細はトピックスの項目で説明します。1年先送りした中期計画については、環境変化を取り込み、長期的視点から目指すべき姿や解決すべき社会課題を明確にし、策定しています。

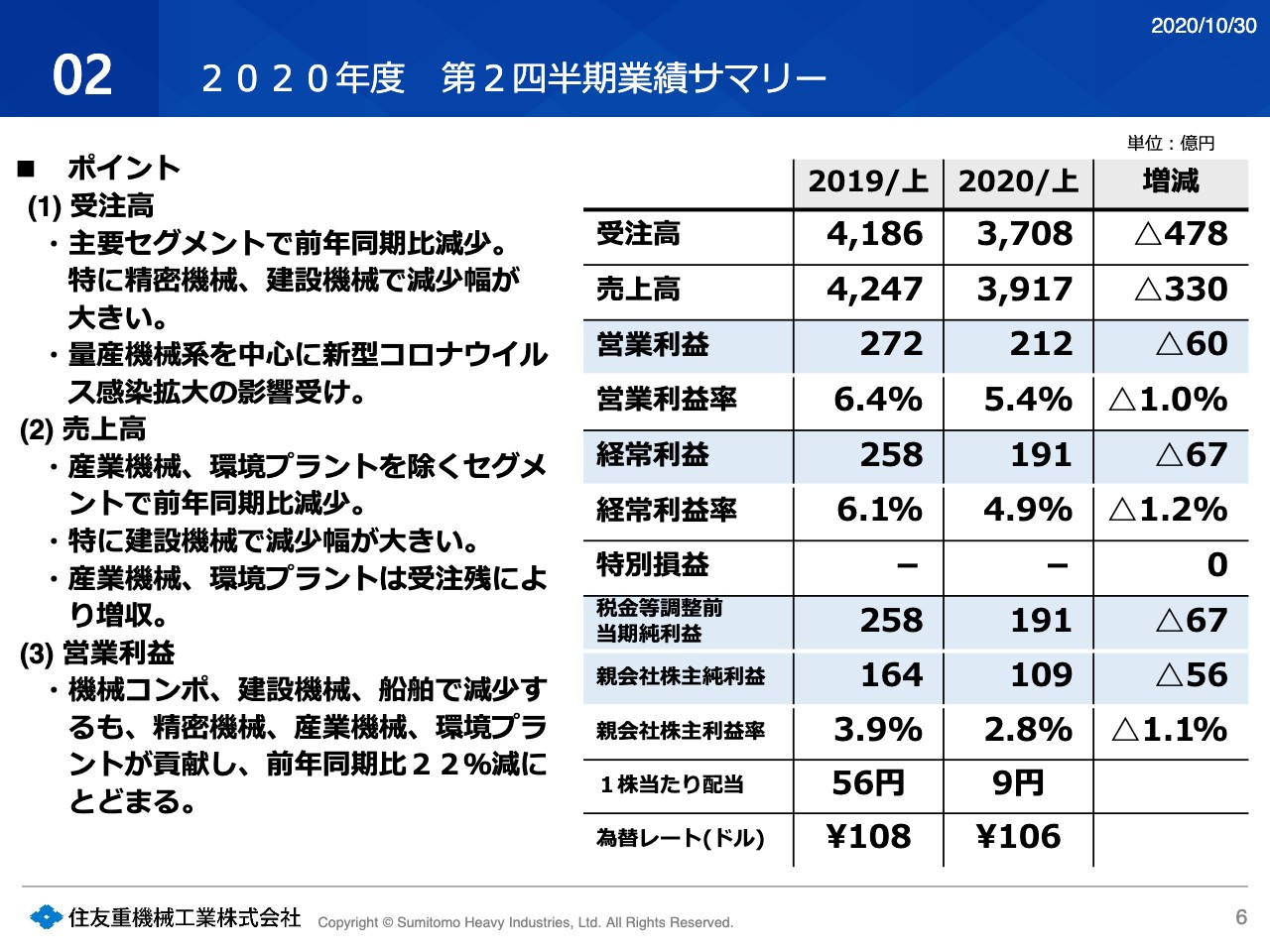

2020年度 第2四半期業績サマリー

それでは、2020年度第2四半期決算概要についてご報告します。6ページは業績サマリーです。まず市況ですが、新型コロナウイルス感染症拡大の影響を受け、国内外ともに機械需要は下降局面でした。さらに、米中貿易摩擦の深刻化、地政学上のリスクの継続、および原油価格の変動と低迷など、不透明感が増してきています。

海外子会社は12月決算であり、コロナの影響は第2四半期から出てきています。こうした状況を受け、受注、売上面では量産機械系を中心に大きく影響が出ています。営業利益については次ページ以降で示しますが、主に重機械系の受注残が売り上がったことと、一部下期からの前倒しを含む半導体製造装置の好調さがあり、量産機械系の落ち込みをカバーしたかたちとなっています。

結果として、受注高3,708億円、売上高3,917億円、営業利益212億円となり、前期比減少ですが、第2四半期の純利益は109億円となりました。中間配当については、8月に公表した9円とします。

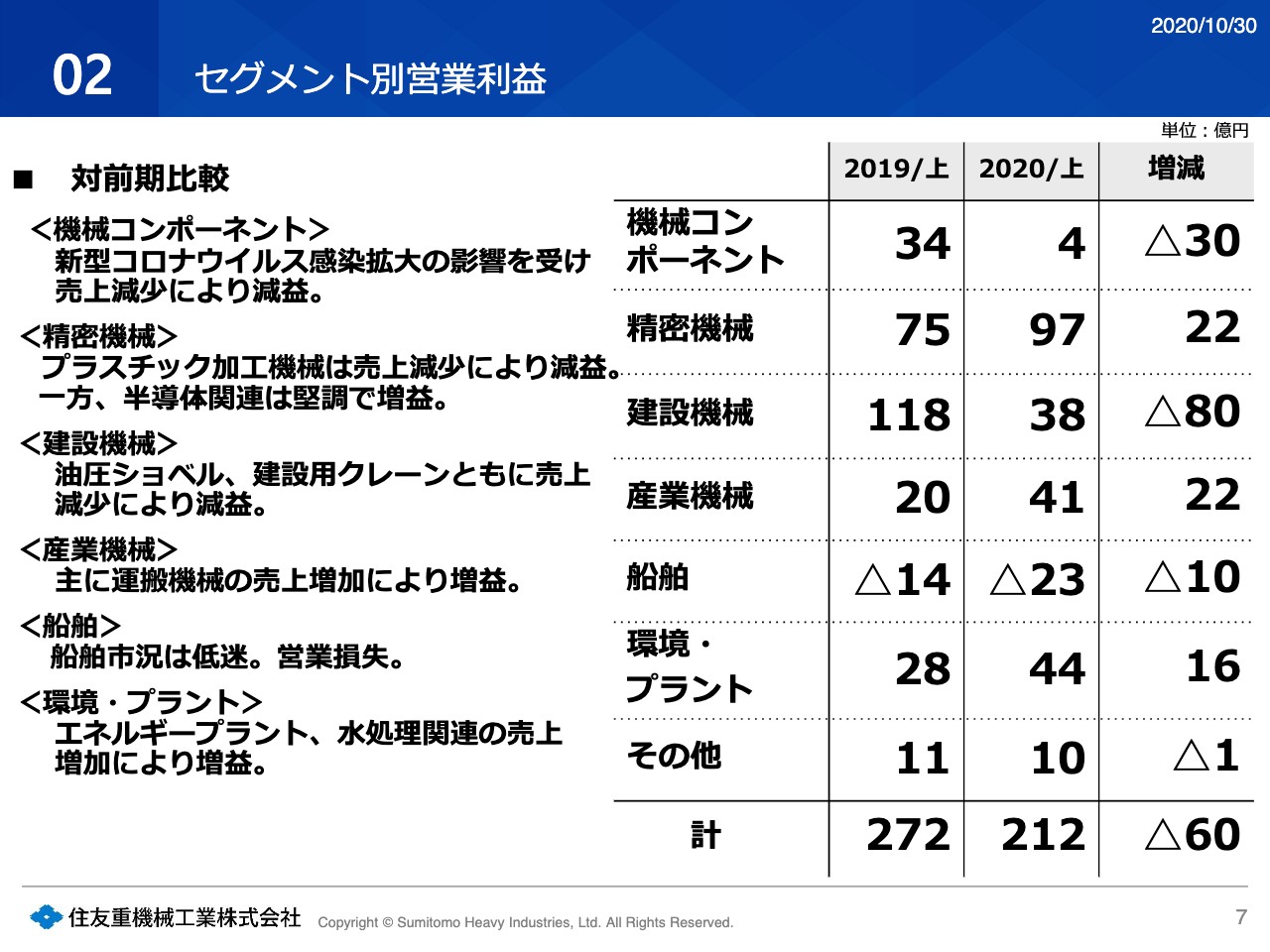

セグメント別営業利益

7ページをご覧ください。セグメント別営業利益です。量産機械系では、半導体製造装置が堅調で貢献した精密機械セグメントは増益となっていますが、機械コンポーネント、建設機械セグメントはコロナの影響で大きく落ち込んです。船舶を除く重機械系の産業機械、環境・プラントは受注残が売り上がったことで増益となっています。

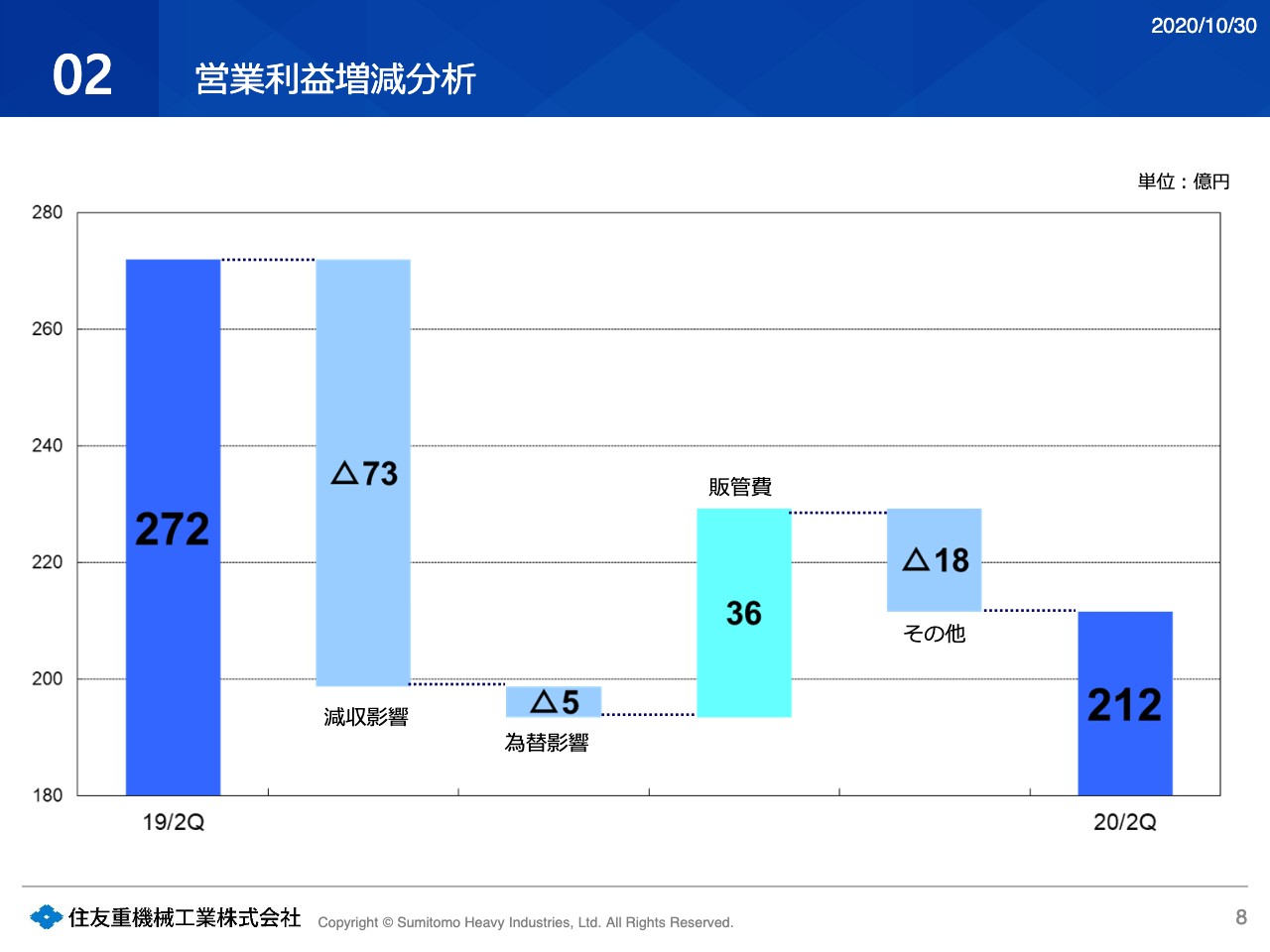

営業利益増減分析

8ページに営業利益の増減分析を示しています。減収影響、特に量産機械系、ショベル、プラスチック機械、PTCの減収の影響が大きく出ています。その他は、ショベルの操業減の影響が出ています。

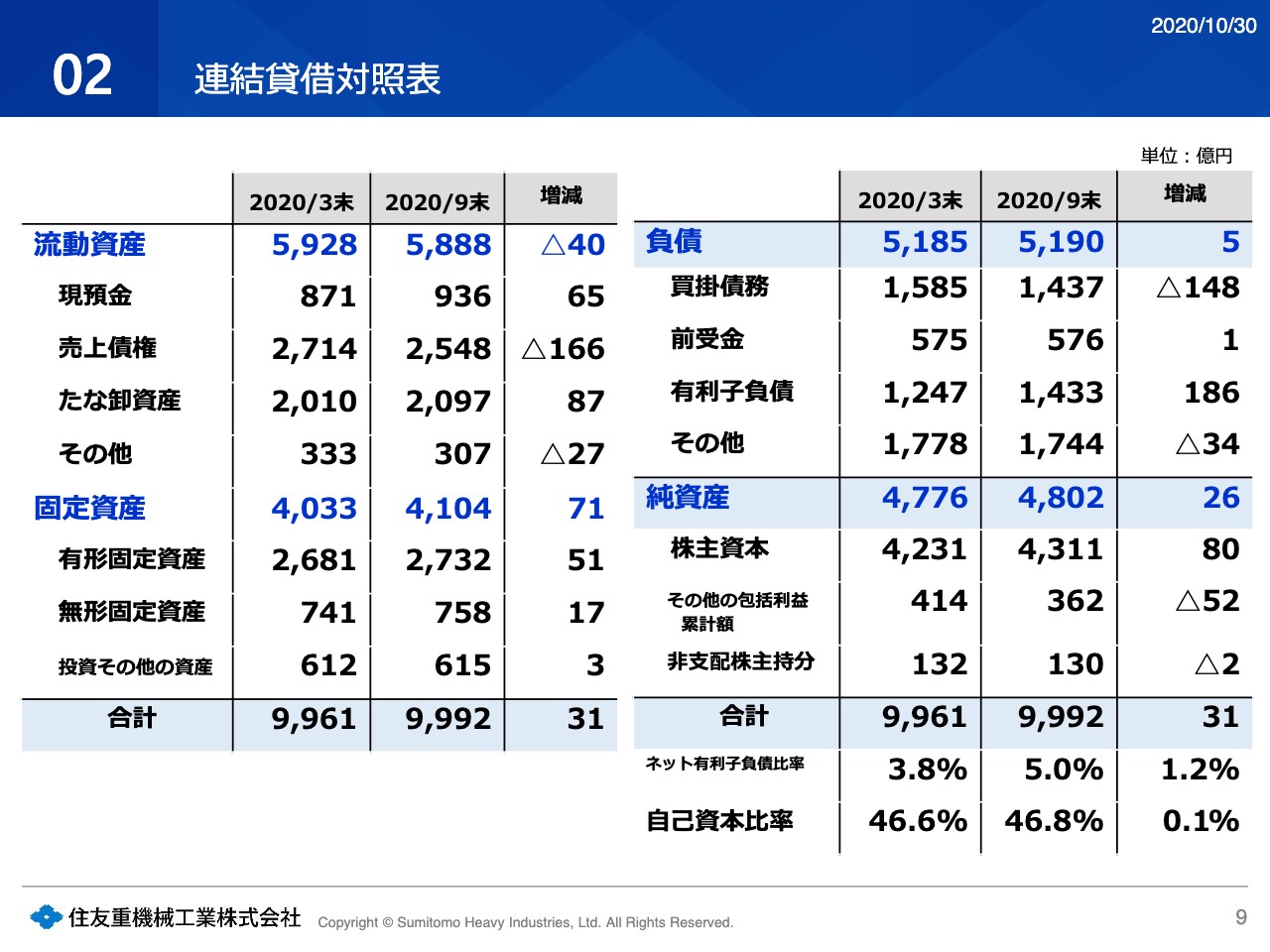

連結貸借対照表

9ページは貸借対照表です。積極的な投資もあり、有形固定資産は増加しています。それにつられ有利子負債も増加しています。自己資本比率には変化がありません。

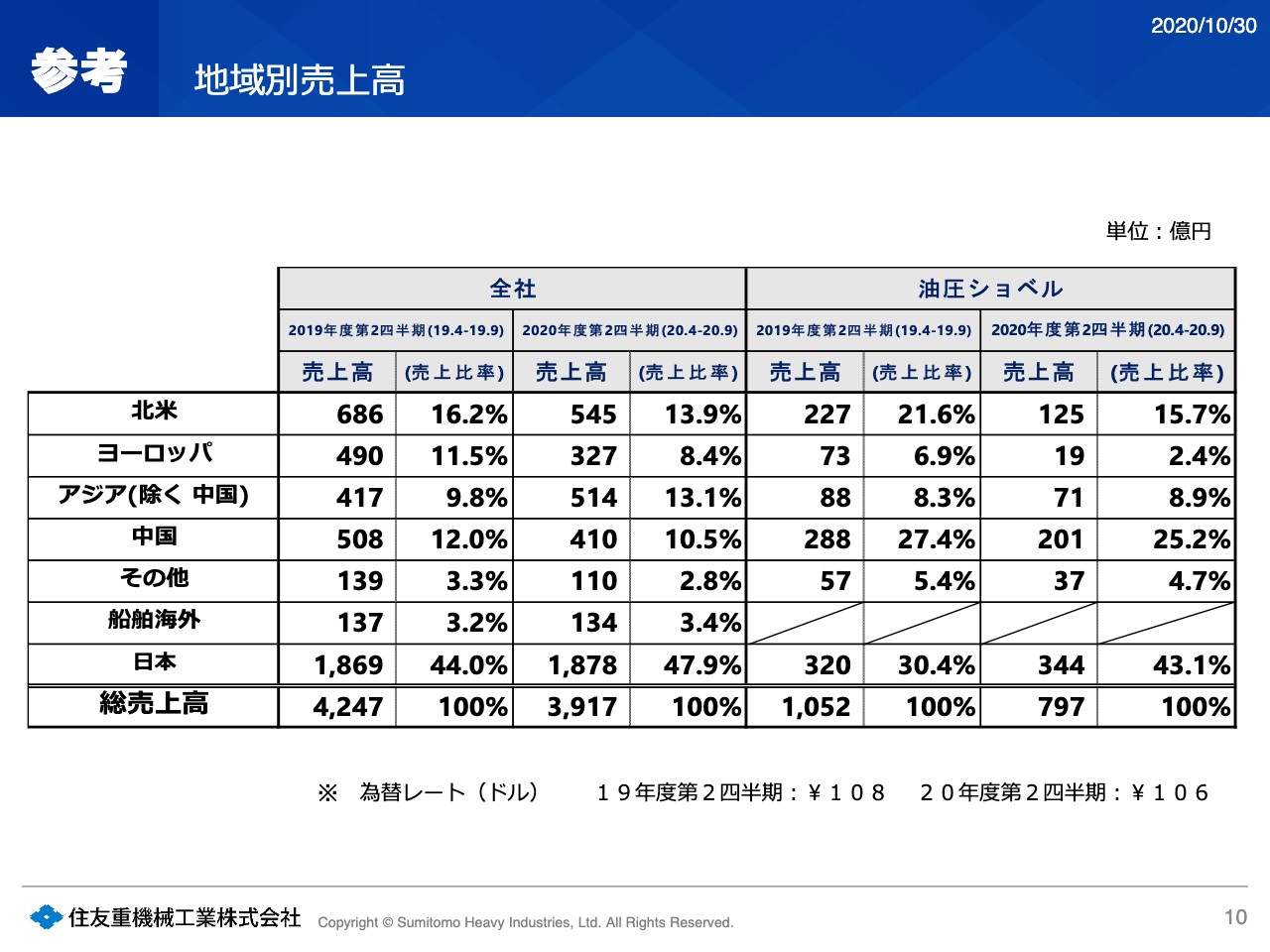

地域別売上高

10ページに地域別売上高を示しています。地域別の売上高の減少は、北米、欧州、中国ともショベルの影響が大きく出ています。中国以外のアジアが増加している理由は、精密機械、その他、半導体製造装置が増えたことによります。ショベルの海外については12月決算のため、1月から6月が対象となっています。

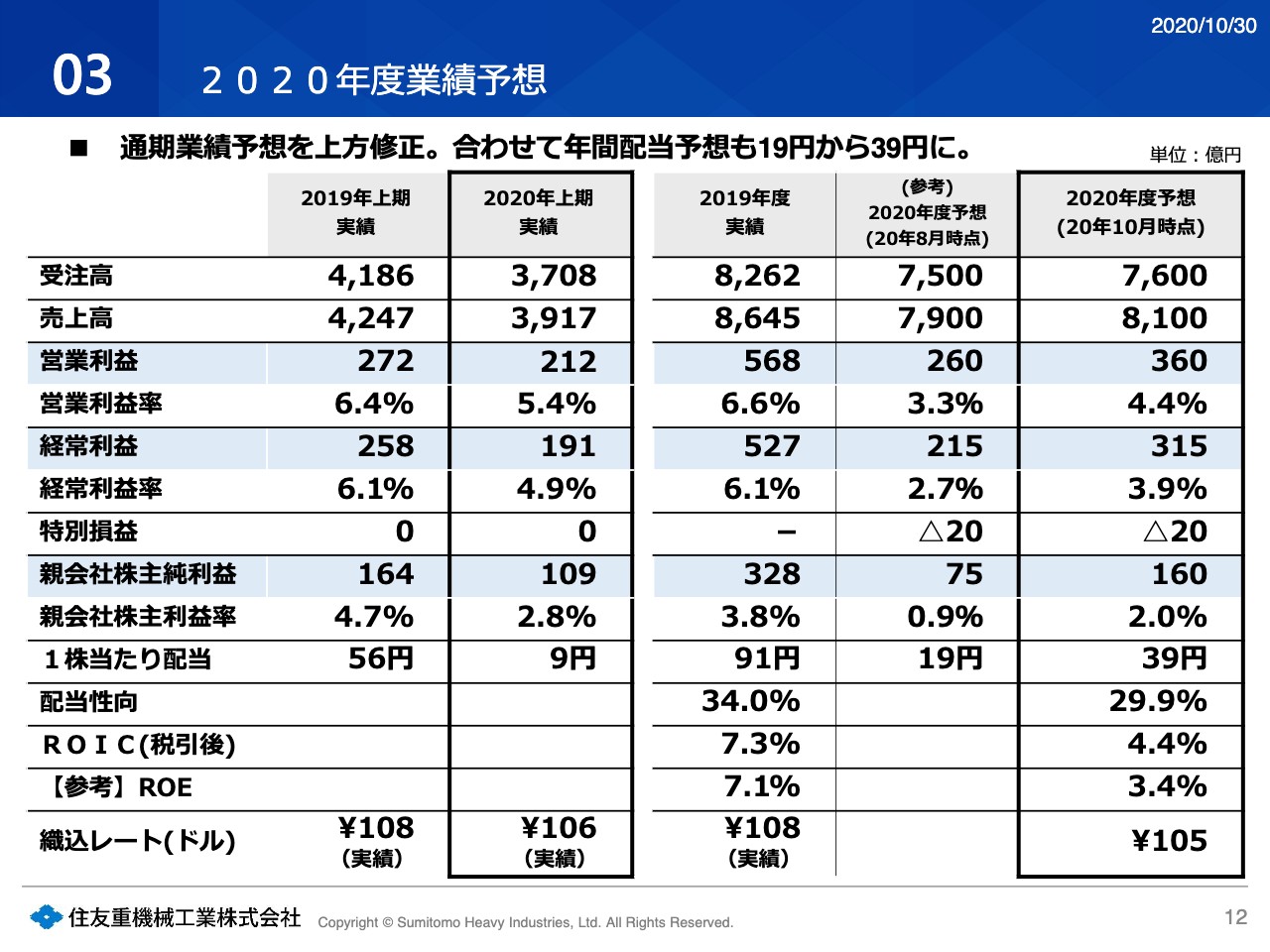

2020年度業績予想

次に2020年度の業績予想についてご説明します。冒頭にもお話ししましたが、上期の業績結果を受け、8月に公表した通期業績予想を見直しています。受注後、リードタイムの短い機械コンポーネント、精密機械および建設機械部門を中心に、新型コロナウイルス感染症の影響を大きく受けていますが、下期から徐々に回復することを前提としてこの業績予想を立てています。

上方修正の主な理由ですが、その他、精密機械事業で半導体関連の需要が堅調であったこと、油圧ショベル事業で日本および中国での市況が当初想定よりも好転していることによります。

受注高は7,600億円、売上高8,100億円、営業利益360億円に修正しています。結果として、純利益は160円となります。通期の配当予想は39円に修正しました。通期の配当性向は29.9パーセント、約30パーセントです。

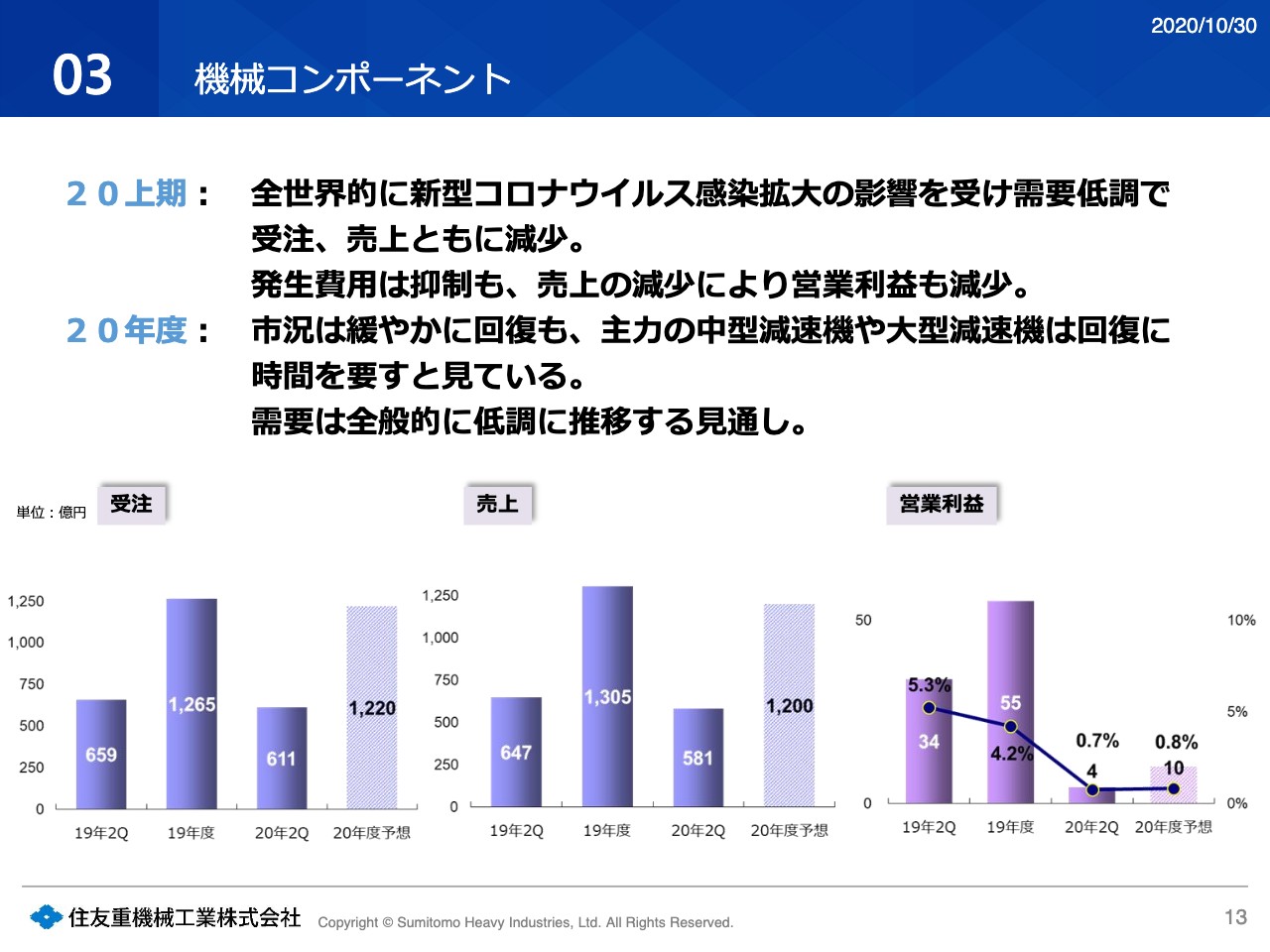

機械コンポーネント

セグメント別に解説します。13ページは機械コンポーネントセグメントです。上期は新型コロナウイルス感染症拡大の影響を受け、受注、売上、営業利益とも減少しています。2020年度下期は、小型や精密減速機は回復してくると想定していますが、それ以外は時間を要すると見ています。地域別では、中国は早期に回復すると想定しています。上記の想定から、下期の業績見通しは上期と同レベルであると見ています。

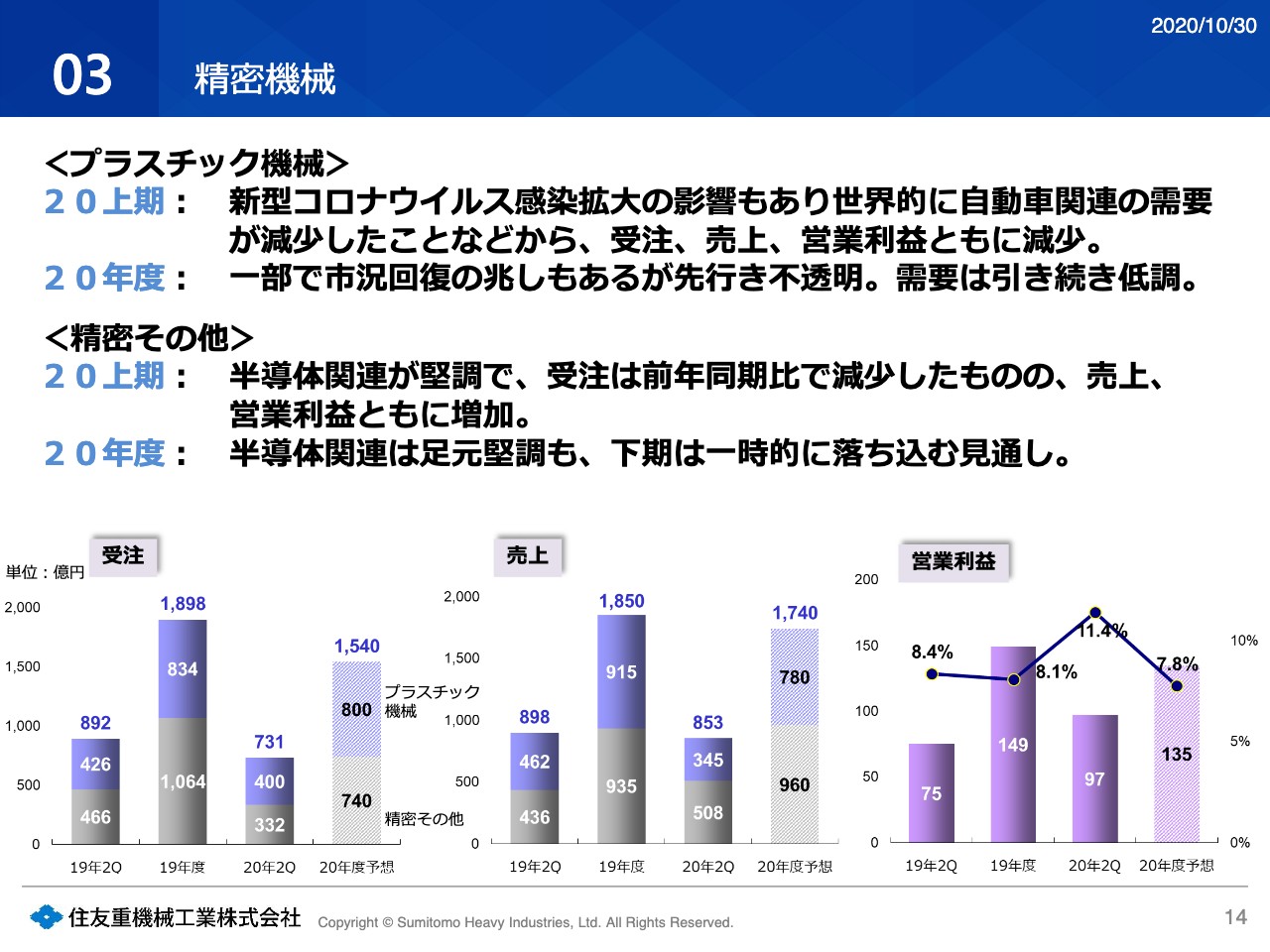

精密機械

14ページに精密機械セグメントを示しています。プラスチック加工機械事業ですが、新型コロナウイルス感染拡大の影響もあり、自動車関連は非常に厳しい状況が続いています。下期もこの状況が続くと想定しています。容器や医療など、コロナ禍でも必要とされる業種や、電気電子関連で上期に大口受注があり、単発的に出る可能性もあると考えていますが、全般的には先行き不透明で低調であると想定しています。

精密その他は、半導体製造装置系が堅調でしたが、MRI用、理化学向けは低調でした。半導体製造装置も米中貿易摩擦の影響により、顧客によって投資を様子見する傾向があって、受注は前年より下げています。ただし上期は、製造装置については前倒しになったこともあって、売上、利益とも増加しています。

下期については、半導体関連は堅調と想定していますが、前倒しになった影響もあり、上期比では売上、利益とも大幅に減少する見込みです。状況次第で市況が急速に改善する可能性もあるため、顧客の動向を引き続き注視していきたいと考えています。

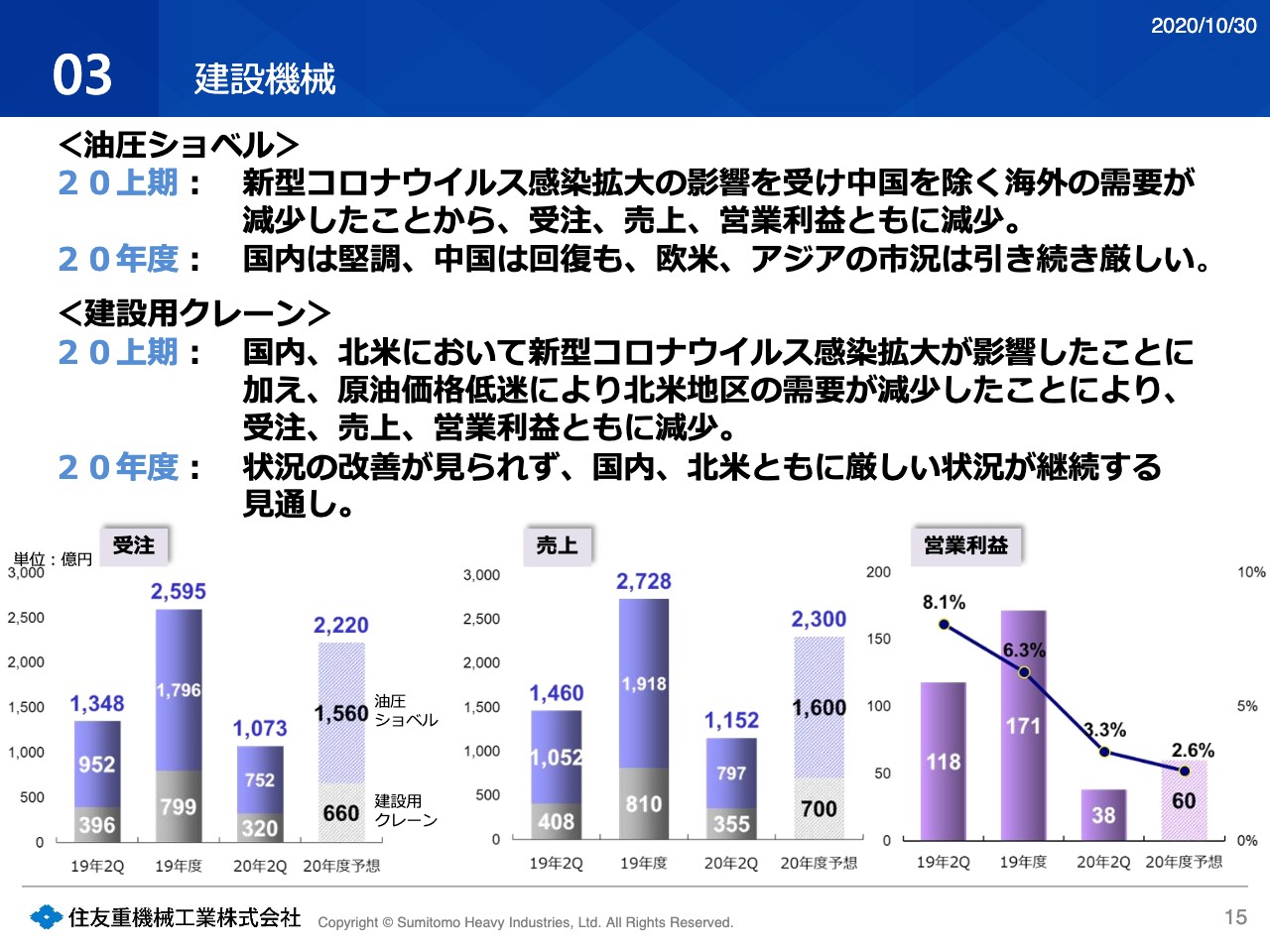

建設機械

15ページに建設機械セグメントを示しています。コロナウイルス感染拡大の影響を受け、早期に回復した中国を除く海外需要が減少した影響を、上期は非常に強く受けています。下期については、国内および中国は上期と同様に堅調、欧米向けについては引き続き厳しい状況であると想定しています。

上期は活動の制約もあって、費用減等が利益を押し上げていますが、下期については通常レベルでの活動ということで、利益は上期比減益で想定しています。

建設用クレーンは、国内は上期同様に低調と想定しており、原油価格低迷の影響も受け、北米は引き続き低調な見込みです。

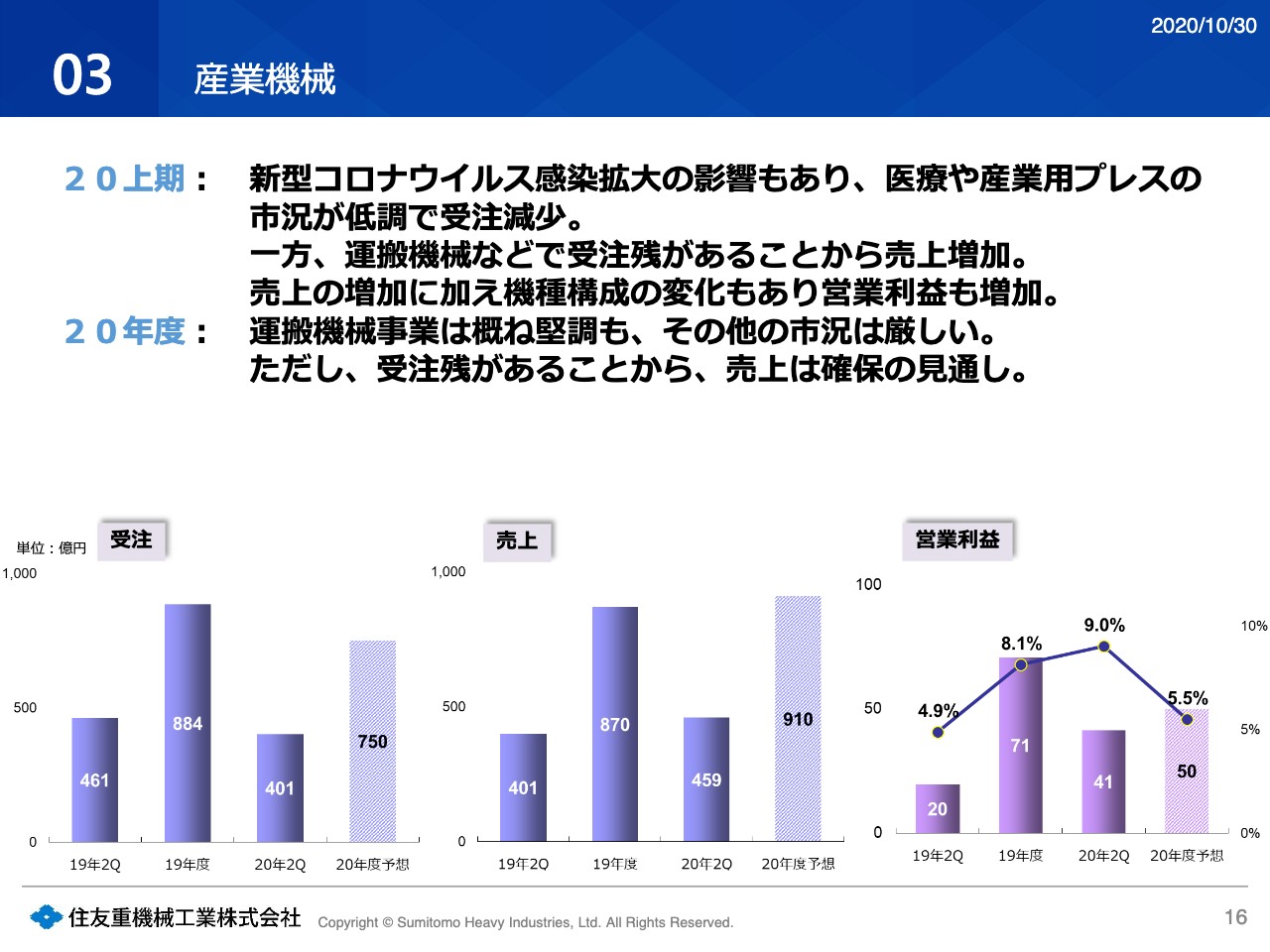

産業機械

16ページに産業機械セグメントを示しています。上期については、運搬機械事業で、物流システム、駐車場システムで発注先送りにより受注が予想を下回っています。また、その他産業機械事業の医療プレス、産業用タービンについても低調でした。売上は受注残があって一定レベルを確保しており、個別採算がよかった案件、それから費用の抑制により採算が好転しました。

下期については、運搬機械事業で、産業用クレーンは電力、港湾向けが引き続き堅調であると想定しています。ただし鉄鋼については、今後の回復に期待していますが、やはり低調と想定しています。上期に低調であった物流システム、駐車場システムについては、下期から回復を期待しています。

その他産業機械事業については、プレス、医療ともに市況は厳しい状態が続くと想定していますが、売上は受注残もあり一定レベルを確保できると考えています。利益についてはやや低下すると想定しています。

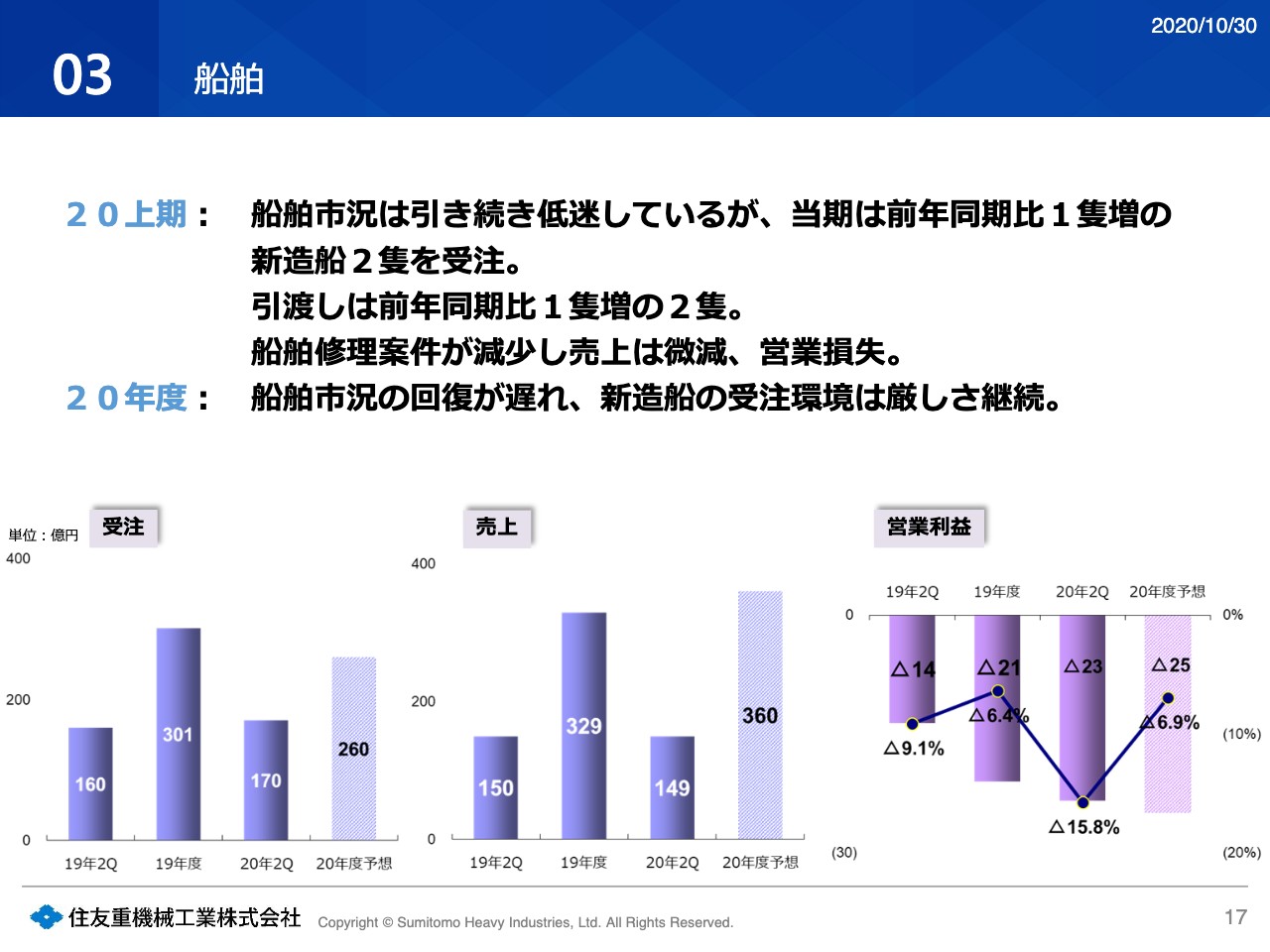

船舶

17ページに船舶を示しています。船舶市況は引き続き厳しい状況です。下期については、市況は引き続き厳しい状況ですが、1隻の受注確保を目指しています。修理船の売上比率が増加します。上期比増収増益を見込みますが、損益についてはゼロレベルとなる見通しです。

環境・プラント

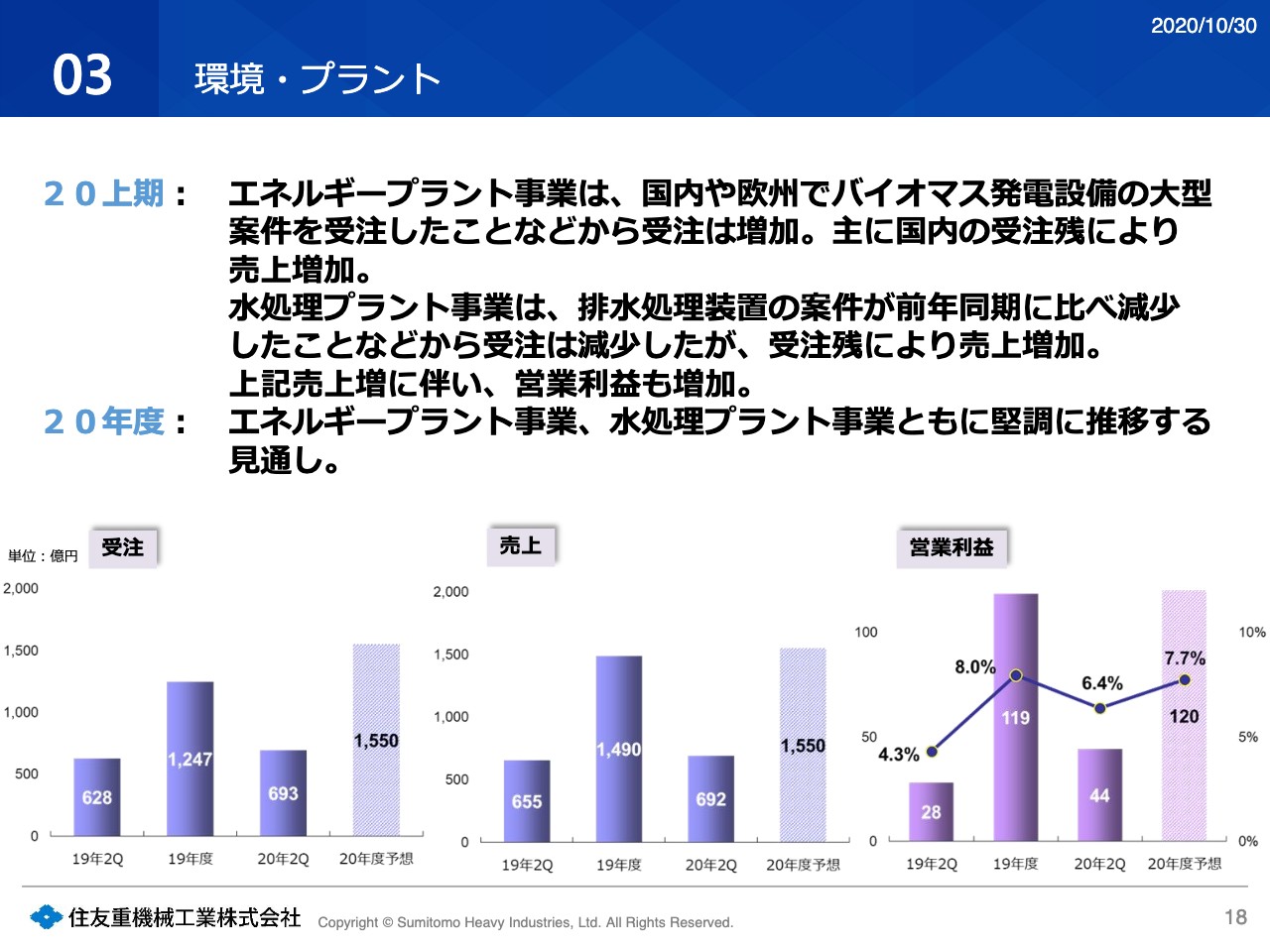

18ページに環境・プラントのセグメントを示しています。環境・プラントについては、上期は大型案件のバイオマス発電設備等の受注により受注増、また売上についても受注残があったことから増加し、利益も増加しています。下期については、バイオマス発電、水処理プラント事業とも国内の市況は堅調であり、受注確保を目指していきたいと考えています。また、受注残があることから売上利益も確保できる見通しです。例年どおり下期偏重の予算です。

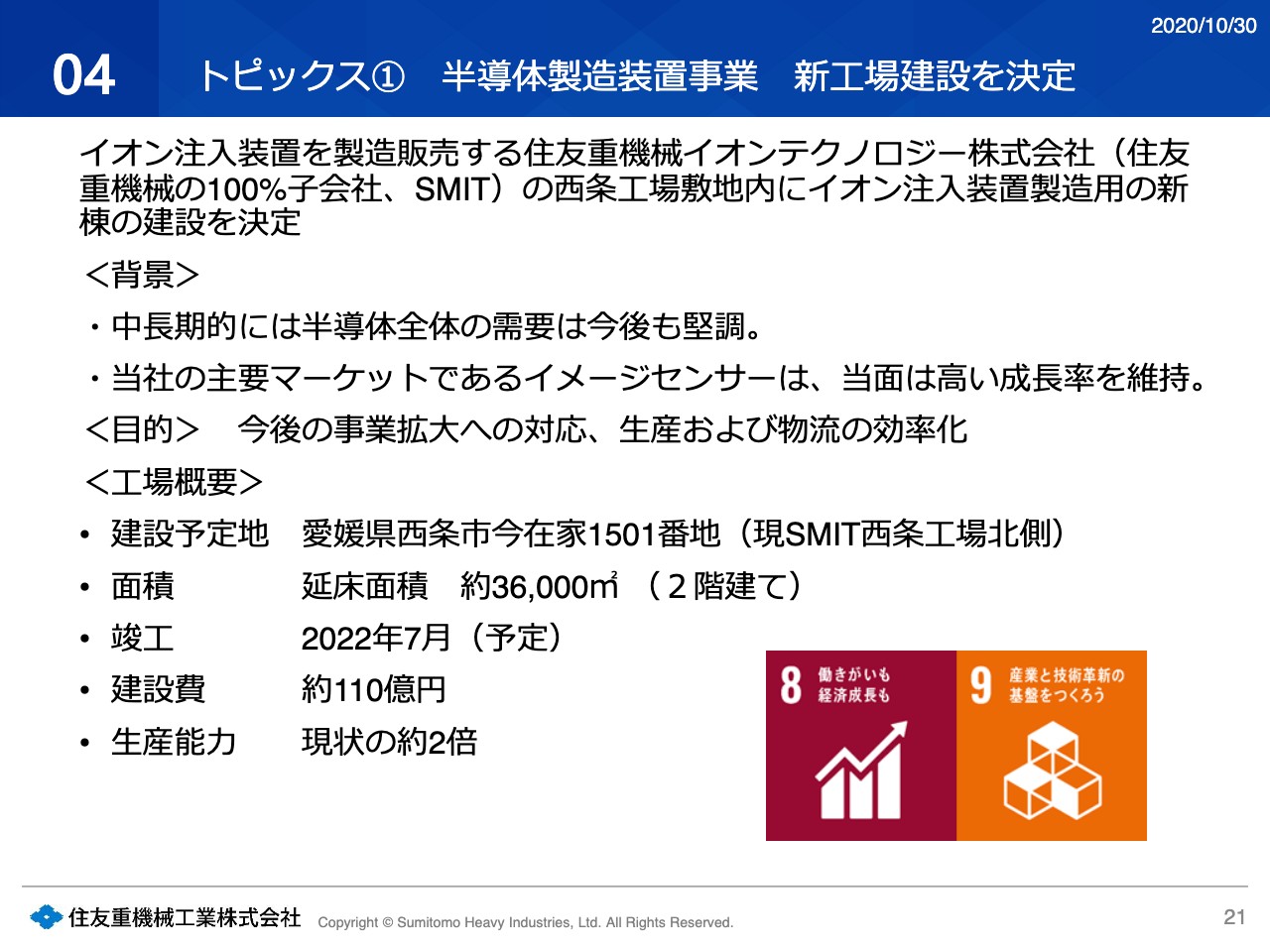

トピックス① 半導体製造装置事業 新工場建設を決定

トピックスについてご説明します。冒頭でもお話ししましたが、長期的視点から必要な投資は継続して実施しています。またCSRについても積極的な活動を展開しています。それらを含めて上期のトピックスをご紹介します。

21ページをご参照ください。先月10月27日にプレスリリースしましたが、半導体製造装置事業における新工場建設を決定しています。半導体市場は今後も成長が見込める市場であり、当社の主要マーケットであるイメージセンサーについても高い成長率を維持すると期待しています。

今回の新棟については、標準サイズの生産能力としては現状の2倍、さらに大型装置化している生産能力についても大きく増加する見込みです。投資額は約110億円というかたちです。

トピックス② BNCTシステムが保険適用

22ページにトッピクスの2番目としてBNCTシステムが保険適用になったことを示しています。世界で初めてBNCT、すなわちホウ素中性子捕捉療法ですが、この治療システムが保険治療で利用できるようになりました。治療の対象は、切除不能な局所進行、または再発の頭頸部がんです。

現在、国内で当社のBNCTシステムが設置されているのは、福島県の南東北病院と大阪医科大学病院の2箇所です。今後に期待しています。

トピックス③ ライフェルト社(ドイツ)の株式取得

23ページにライフェルトの株式取得を示しています。これは5月29日にプレスリリースしています。バランスシート上は第1四半期末から、P/L上は第2四半期から連結に加えています。ライフェルトはドイツにあるフローフォーミング加工のパイオニア企業であり、圧倒的なブランド力を持つグローバルトップ企業です。

アルミ鍛造ホイールや鉄ホイール等のハイパワーマシンは、欧州を中心に世界各国に納入実績があり、航空宇宙向け等の最新分野への納入実績もあります。日本スピンドル製造はアジア向けが中心ですので、同業でありながら製品および販売地域面での重複が少ないということで株式取得に至りました。今後は同社のブランド、製品を維持しつつ、技術面、サービス面、販売面でのシナジー効果を発揮して事業拡大を狙っていきます。

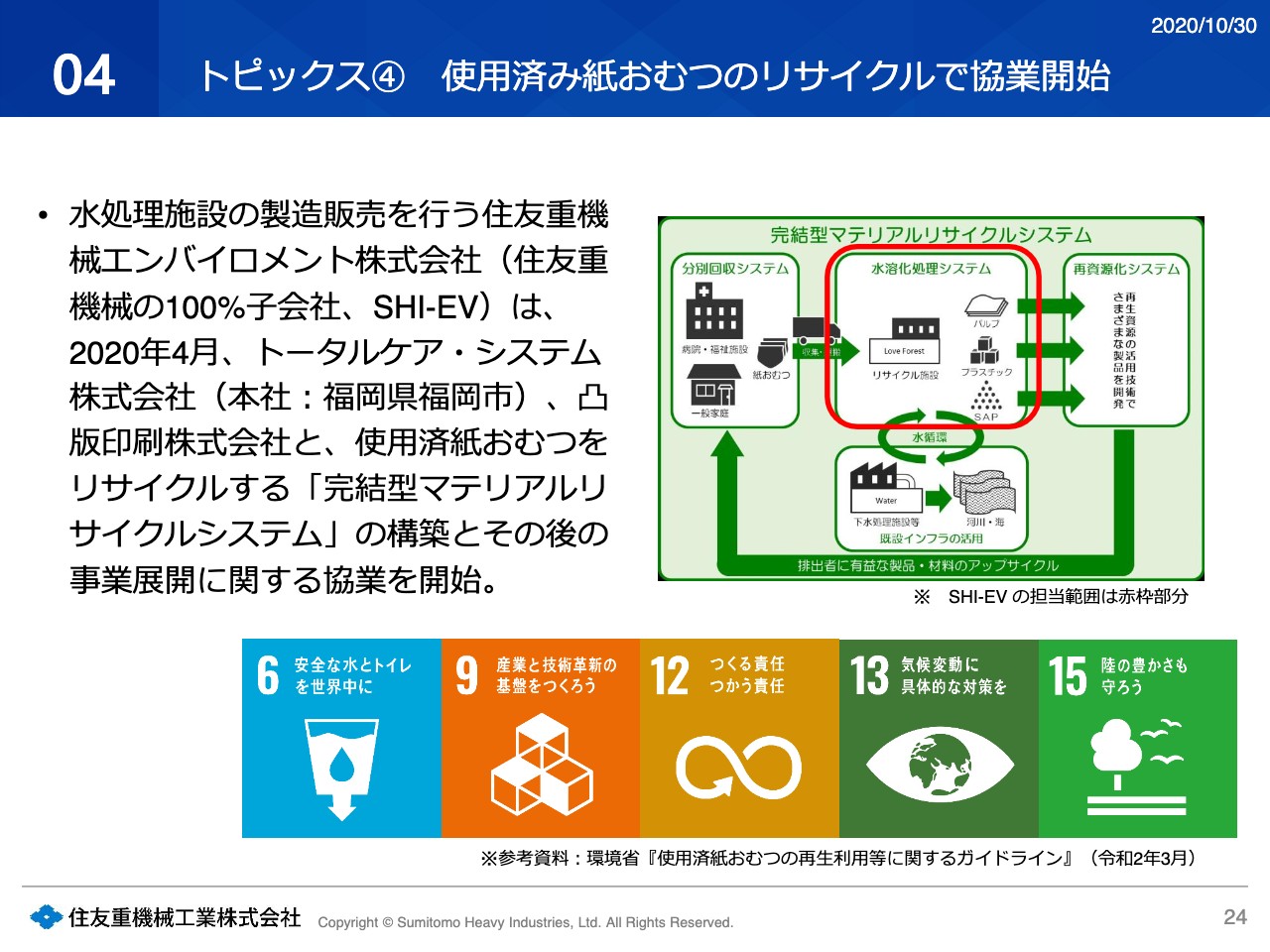

トピックス④ 使用済み紙おむつのリサイクルで協業開始

24ページは使用済み紙おむつのリサイクルでの協業を開始したことのアナウンスです。昨今、社会的問題となっている使用済み紙おむつのリサイクルについて、福岡のトータルケア・システム、それから凸版印刷と協業を開始しています。現在、3社にて自治体等へのヒアリングを実施中です。またモデルプラン等の計画を立てています。

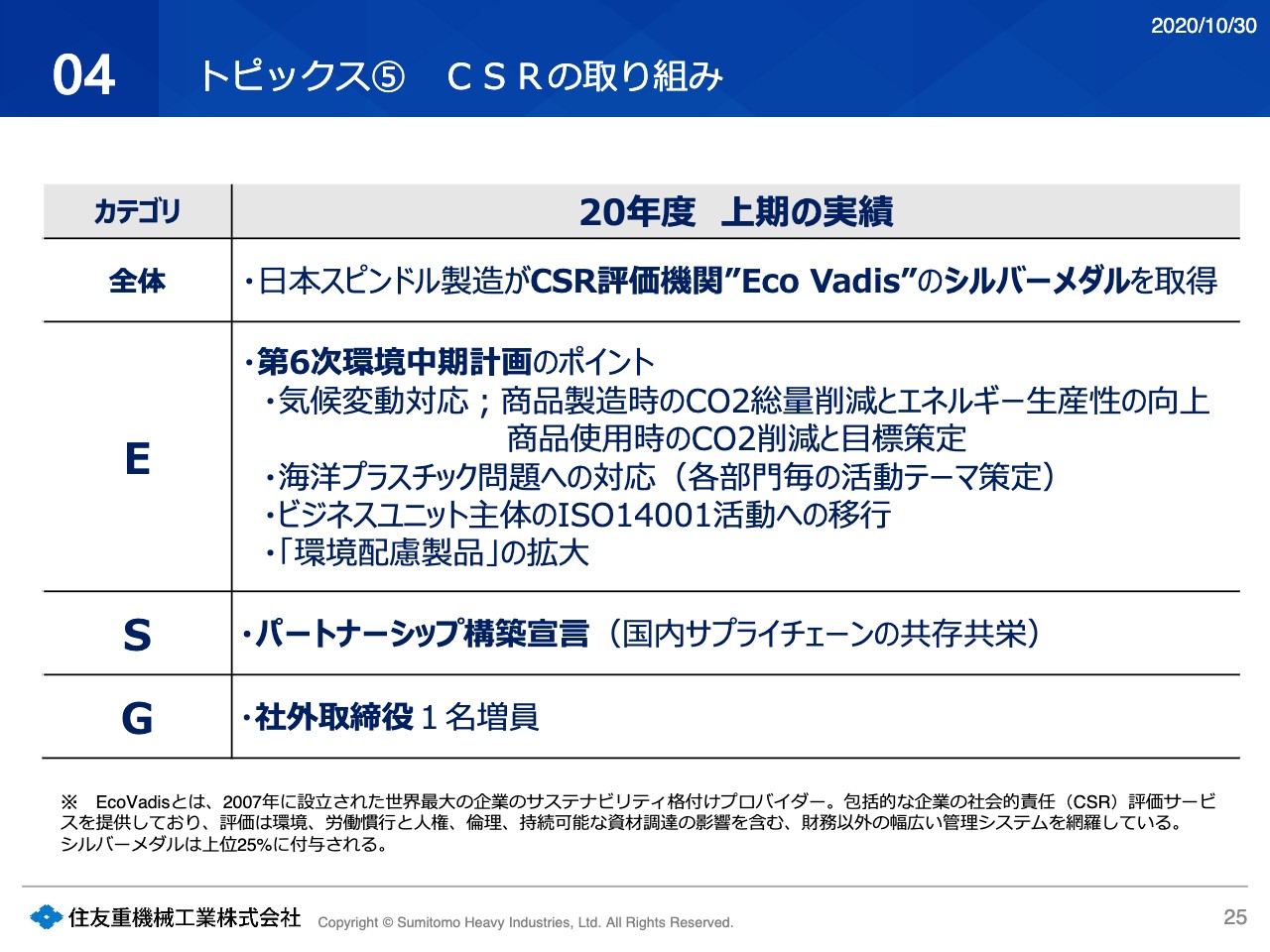

トピックス⑤ CSRの取り組み

25ページは当社のCSRの取り組みについて示しています。CSRについて、積極的に推進する方針はコロナ禍においても変わりありません。100パーセント子会社である日本スピンドル製造は、お客さまの要請を受け、CSR評価機関のEco Vadisのシルバーメダルを取得しました。また第6次環境中期計画において、気候変動問題への対応としてCO2総量削減を掲げています。今後もCSRについては積極的に取り組んでいきたいと思っています。以上で説明を終了させていただきます。