キャッシュレス社会の到来

2019年の消費税引き上げに合わせて政府がキャッシュレス社会へ大きく舵を切ったことは記憶に新しいところです。その後、新型コロナの蔓延で非接触型決済への嗜好が強まり、さらに2020年9月から始まったマイナンバーカードとの連動によるマイナポイント付与などの促進策で、キャッシュレス決済がさらに拡大すると予想されます。

2018年に経済産業省が発表した「キャッシュレス・ビジョン」によると、日本のキャッシュレス決済の比率は2015年で18.4%と世界と比べても非常に低い水準でした。ちなみに、主要国の同比率は韓国89.1%、中国60.0%、英国54.9%、米国45.0%といった具合ですから、日本も急ぎ普及させる必要があるのもわかります。

使いすぎにブレーキをかけられないかも

ところでクレジットカードやスマホ決済は、つい使いすぎてしまう傾向が気になります。現金で支払う時とプリペイドカードで支払う時では、買い物に対する躊躇感に違いがあると感じたことはありませんか。

行動経済学では「心の会計」という、人のお金に関する行動の「癖」についての研究があります。たとえば、買い物の時、現金で支払うより、スマホ決済アプリで支払う方が心持ちが楽だと感じたことはありませんか。

金銭的負担は同じでも、現金よりもスマホ決済の方が楽に感じるのは、スマホ決済の口座に現金を振り替えた時に、人は既に頭の中でこの金額を消費に回していると「仕分け」しているためといわれています。

行動経済学で行動バイアスと呼ぶこうした心理的な「癖」は、ほとんどの人間が持っているもので、合理的な行動ができない分、過剰消費の懸念につながります。ただ、それを理解することで、キャッシュレス社会でも、行動バイアスを抑制することができるはずです。

家計簿付けでは資産形成につながらない

過剰消費を抑える方法のひとつが家計簿でしょう。ただ、多くの人は家計簿をつけることが目的になってしまい、それが資産形成になかなか結びつかないようです。フィデリティ退職・投資教育研究所が2016年に行った「第3号被保険者アンケート調査」からは、そうした実態が浮かびあがりました。

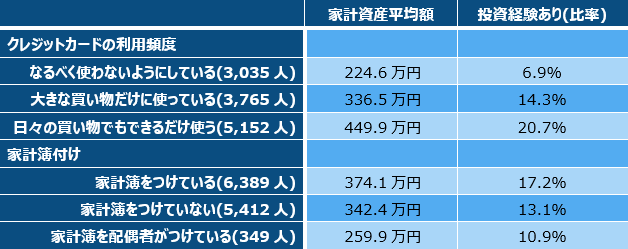

調査対象の第3号被保険者、いわゆる専業主婦(夫)の方11,952人のうち、家計簿を付けている6,389人と付けていない5,412人を比べても、投資経験者の比率にそれほど違いはなく、家計簿付けはあまり投資と関係ないようです。

クレジット利用頻度の高い人ほど資産形成に前向き

しかし、クレジットカードの利用頻度でみると、クレジットカードの利用頻度が高いほど投資をしていることが窺えます。日々の買い物でもできるだけクレジットカードを使う人の20.7%に投資経験があり、なるべく使わない人では6.9%に留まっています。

もちろん、「資産があるからクレジットカードをよく使う」、「資産があるから投資をしている」という可能性もあります。しかし、クレジットカードの利用明細や家計簿アプリの活用などいわゆる家計簿付けそのものは自動化し、それをもとに資産形成を考えていくのであれば、これはキャッシュレス時代の資産管理といえると思います。

クレジットカードの利用頻度/家計簿付けと家計資産、投資経験 (単位:万円、%)1/1

注:回答者の合計は11,952人

出所:フィデリティ退職・投資教育研究所「第3号被保険者の退職準備状況」アンケート(2016年)

<<筆者のこれまでの記事リスト>>

合同会社フィンウェル研究所代表 野尻 哲史