2020年7月21日に行われた、株式会社サカタのタネ2020年5月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社サカタのタネ 代表取締役社長 坂田宏 氏

新型コロナウイルス感染症対応への基本方針

坂田宏氏:代表取締役社長の坂田宏です。本日はみなさま、大変お忙しい中、当社の決算説明の動画をご視聴いただきまして、誠にありがとうございます。

初めに、新型コロナウイルス感染症によりお亡くなりになられた方々に謹んでお悔やみを申し上げますとともに、罹患された方々には心よりお見舞いを申し上げます。

また、このような環境の中、国内外で過酷な業務に従事されている医療関係者のみなさま方に敬意を表するとともに、心より感謝いたします。

今回の決算説明は感染防止に配慮し、Webでの説明とします。よろしくお願いします。

まず初めに、新型コロナウイルス感染症への対応の基本方針をお伝えします。新型コロナウイルス感染症が拡大するこの環境下で当社は各国政府の方針に則り、従業員をはじめステークホルダーの方々の感染リスクを最小限に抑え、その上で農園芸業ひいては食料を支える根幹の事業者として、種苗の供給責任を果たすことを基本方針としています。

感染拡大や各国での非常事態宣言にすばやく対応するため、私が主導する危機管理委員会を2月に立ち上げ、グローバルで情報を集約し、機動的に対応しています。

営業や物流面での制約はありますが、迅速な対応により、影響を最小限に抑えるべく取り組んでいます。なお、ロックダウンされた諸外国では、種苗業は食料を支える必要不可欠な分野として、事業継続を許可されています。

新型コロナウイルス感染症による当社の事業への影響については、後ほど説明します。

2020年5月期 業績概要(連結ベース)

2020年5月期の本決算の概要を説明します。なお、本資料で使用している決算数字は、単位未満を四捨五入しています。したがいまして、決算短信とは一部表示が異なりますのでご了解ください。

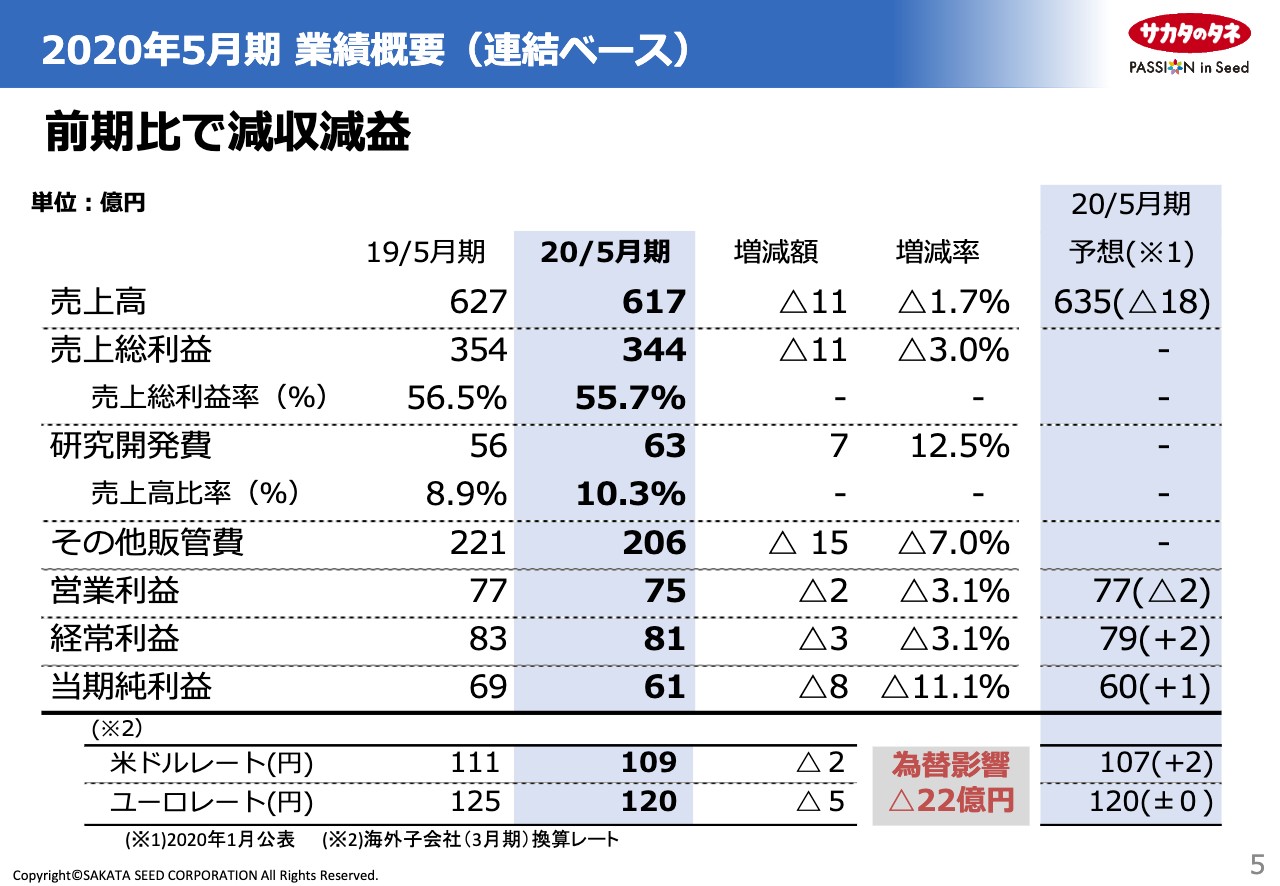

ご覧のとおり、連結の業績は前期比で減収減益となりました。内訳は、売上高は前期比11億円、1.7パーセントマイナスの617億円となりました。

なお、ドルやユーロなどの主要通貨に対しての円高のほか、新型コロナウイルス感染症の拡大などから新興国通貨が大幅に下落したため、為替変動によるマイナス影響が約22億円ありました。

営業利益は前期比3.1パーセントマイナスの75億円、経常利益は前期比3.1パーセントマイナスの81億円、そして純利益は前期比11.1パーセントマイナスの61億円となりました。

画面右側の、本年1月公表の修正予想比では、売上高は18億円、営業利益が2億円下回りましたが、経常利益は2億円、当期純利益も1億円、それぞれ上回りました。

2020年5月期 実績(純利益)

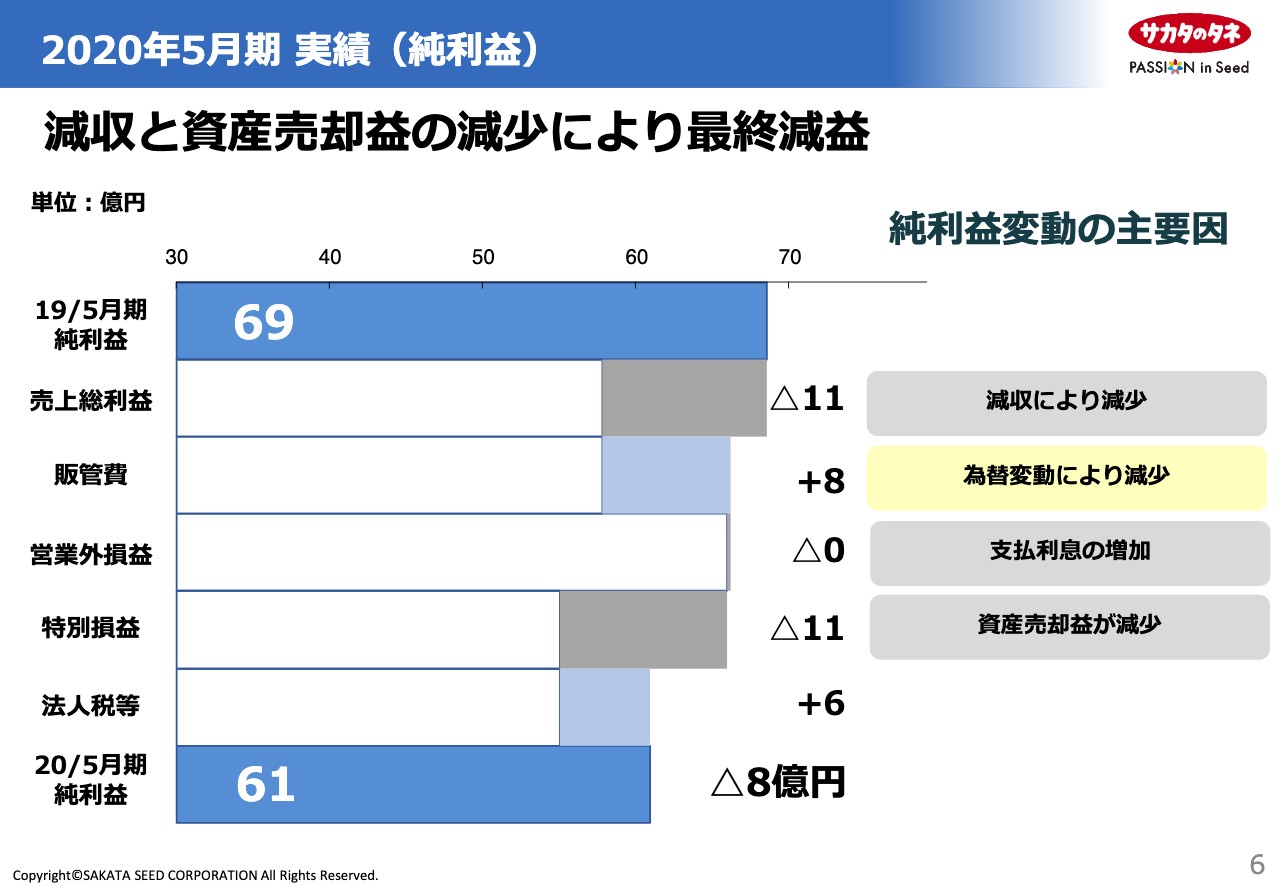

それでは、まず純利益の前期比増減要因を説明します。売上総利益は、減収により11億円の減少となりました。

販管費は為替の影響により減少し、8億円の増益要因となりました。特別損益は、資産売却益が減少したことなどにより、11億円減少しました。これらの結果、純利益は前期比マイナス8億円の61億円となりました。

2020年5月期 事業部門別の状況

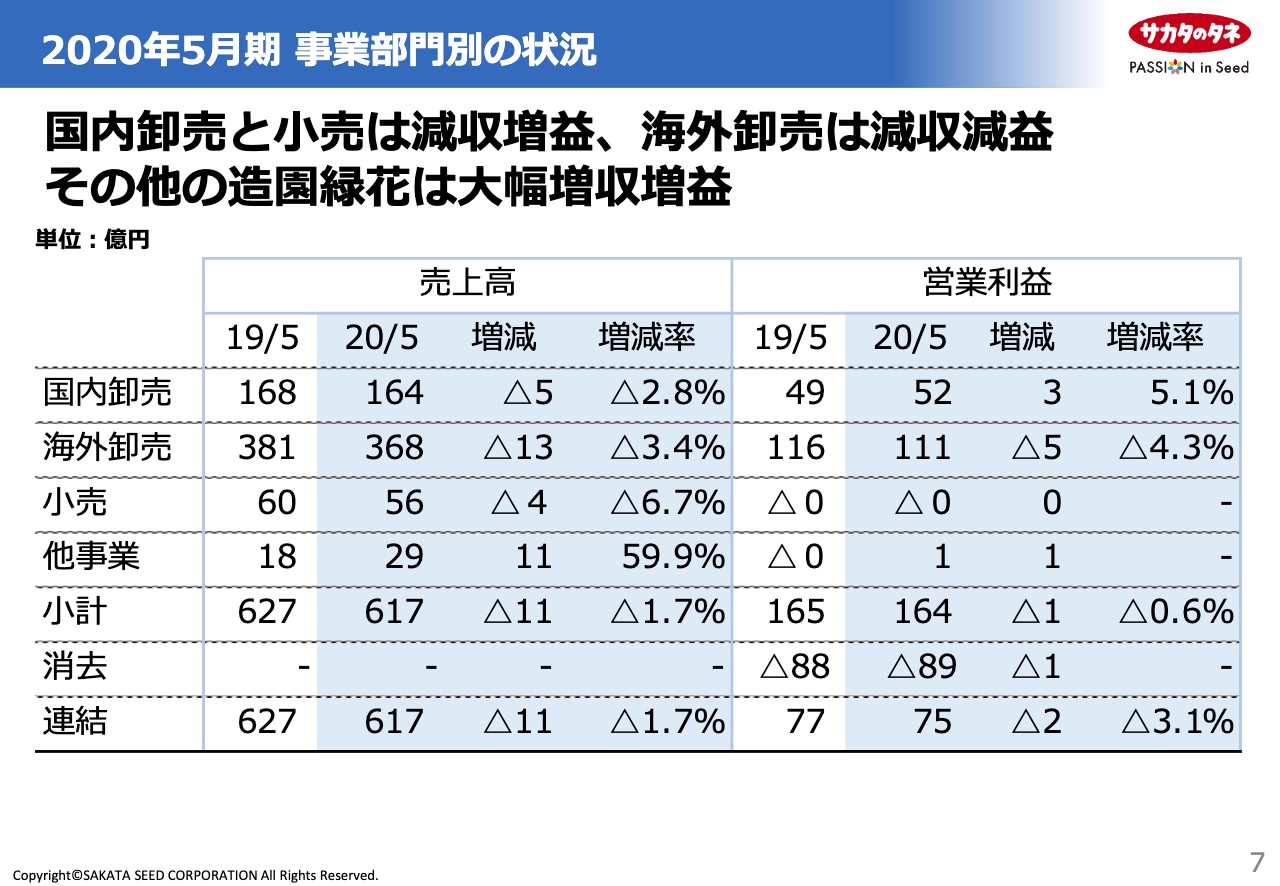

次に、事業部門別セグメントの状況について説明します。国内卸売事業は、猛暑や台風、暖冬といった天候不順の影響などから販売が全般的に低調となり、前期比減収となりました。営業利益は粗利益率の改善と経費の減少により、前期比増益となりました。

海外卸売事業は、円高および新興国通貨の下落から前期比減収となりました。営業利益も減収を受け前期比減益となりました。

小売事業では、野菜種子、花種子の売上は増加しましたが、猛暑や台風などの天候不順により、苗木や資材の販売が低調となりました。

また、新型コロナウイルス感染症の拡大を受け、直営店での春のピークシーズンに営業を一部自粛したことなどから、前期比減収となりました。営業損益は、粗利益率の改善と経費の削減により、赤字幅が縮小しました。

その他事業では、造園緑花分野で指定管理先が増加したことや、民間公共工事および維持管理業務も順調に推移したことから、前期比大幅増収となりました。それに伴い、営業損益も大幅に改善し、黒字化しました。

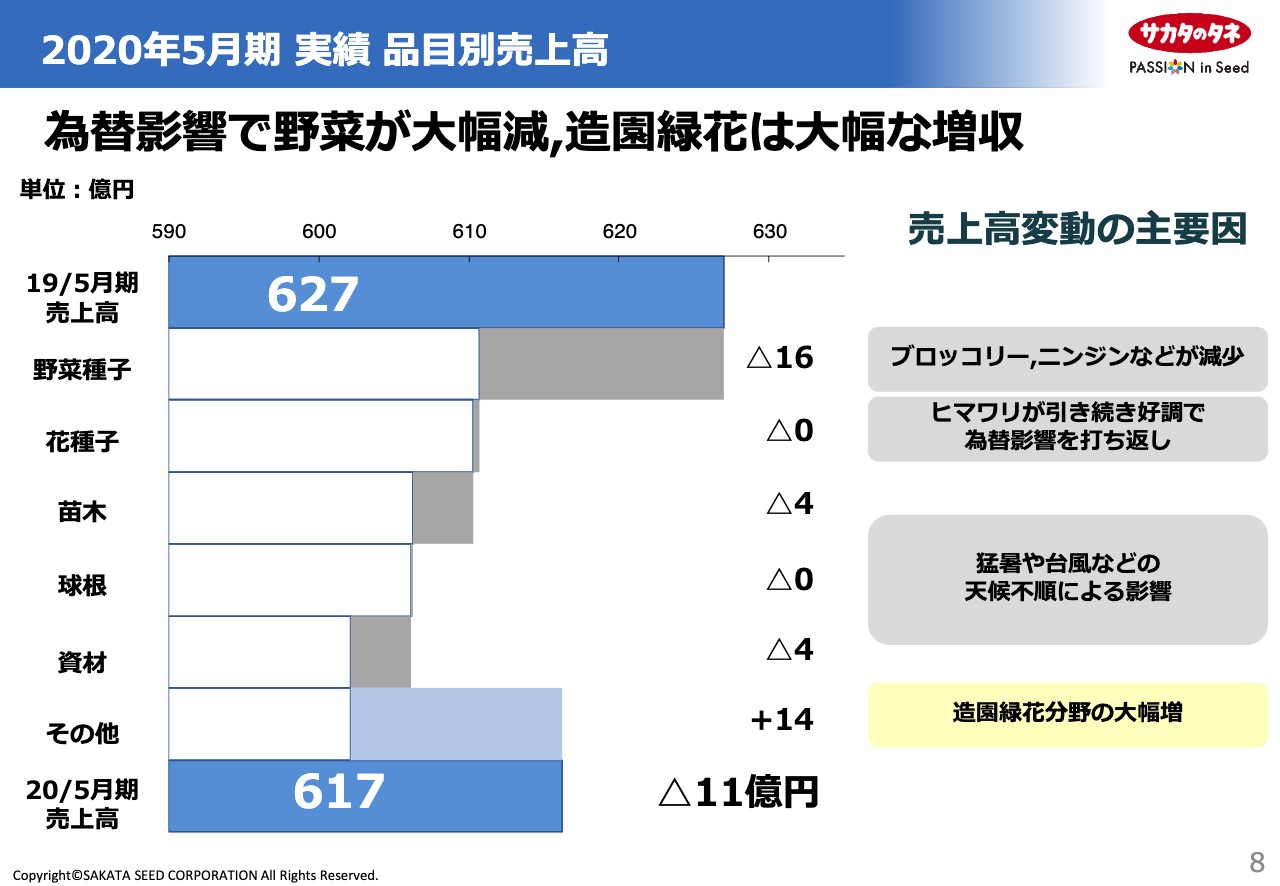

2020年5月期 実績 品目別売上高

前期比での品目別売上高の増減を説明します。野菜は、為替の影響により前期比減収となりました。品目別では、販売時期のずれなどからブロッコリー、ニンジンなどが減少しました。

花も為替の影響などにより、トルコギキョウやパンジーが減少しましたが、ヒマワリが引き続き好調に推移し前期比微減にとどまりました。

苗木、球根、資材については、猛暑や台風などの天候不順により減収となりました。また、その他では、造園緑花分野が大幅な増収となりました。

2020年5月期 実績 販売先別地域別売上高

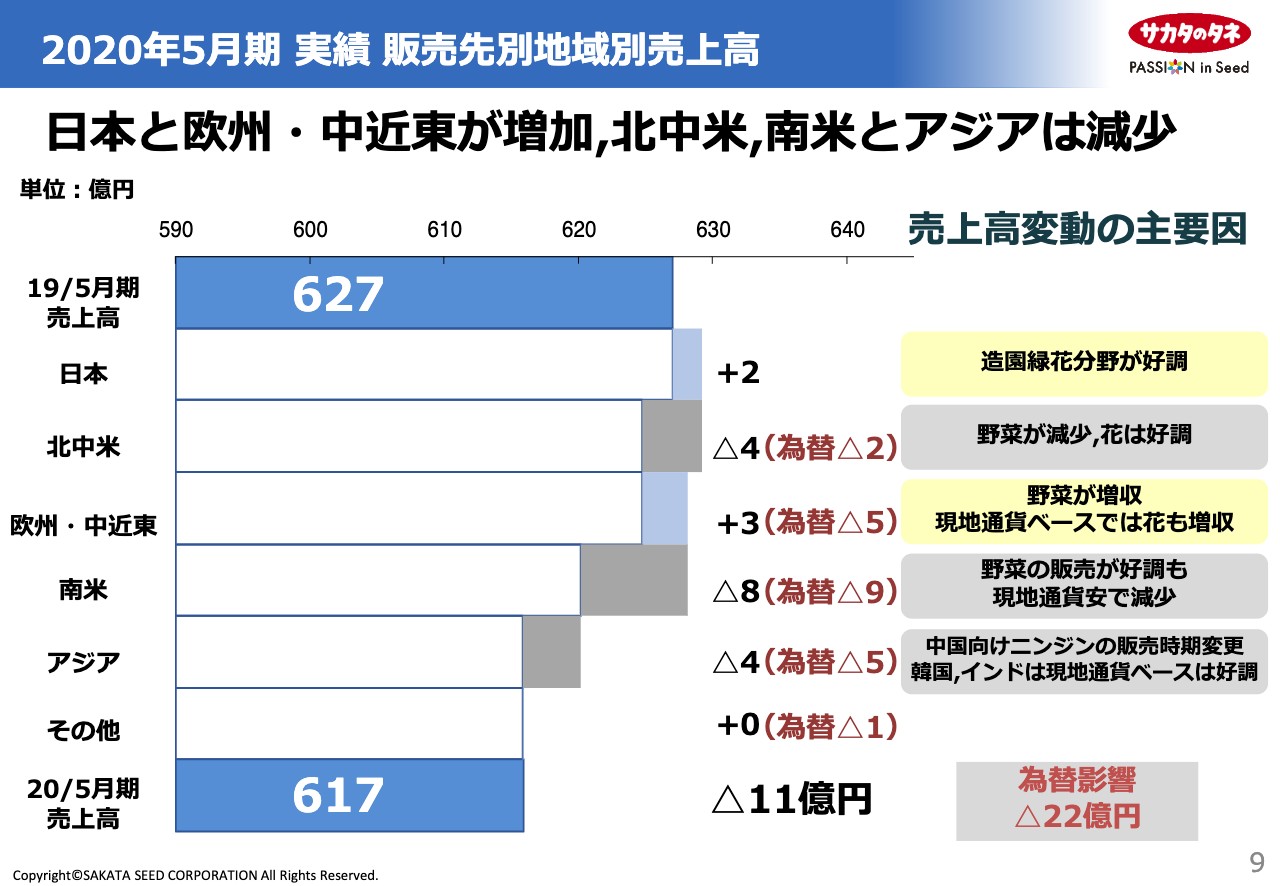

次に、販売先別の売上高の増減について説明します。各地域の詳細については後ほど説明しますので、ここでは全体の状況のみ説明します。

円ベースの売上高は、日本と欧州、中近東、その他の地域で増加しましたが、北中米、南米、アジアで減少しました。なお先ほど説明したとおり、為替による影響は、全世界で影響を受け全体でマイナス22億円となりました。

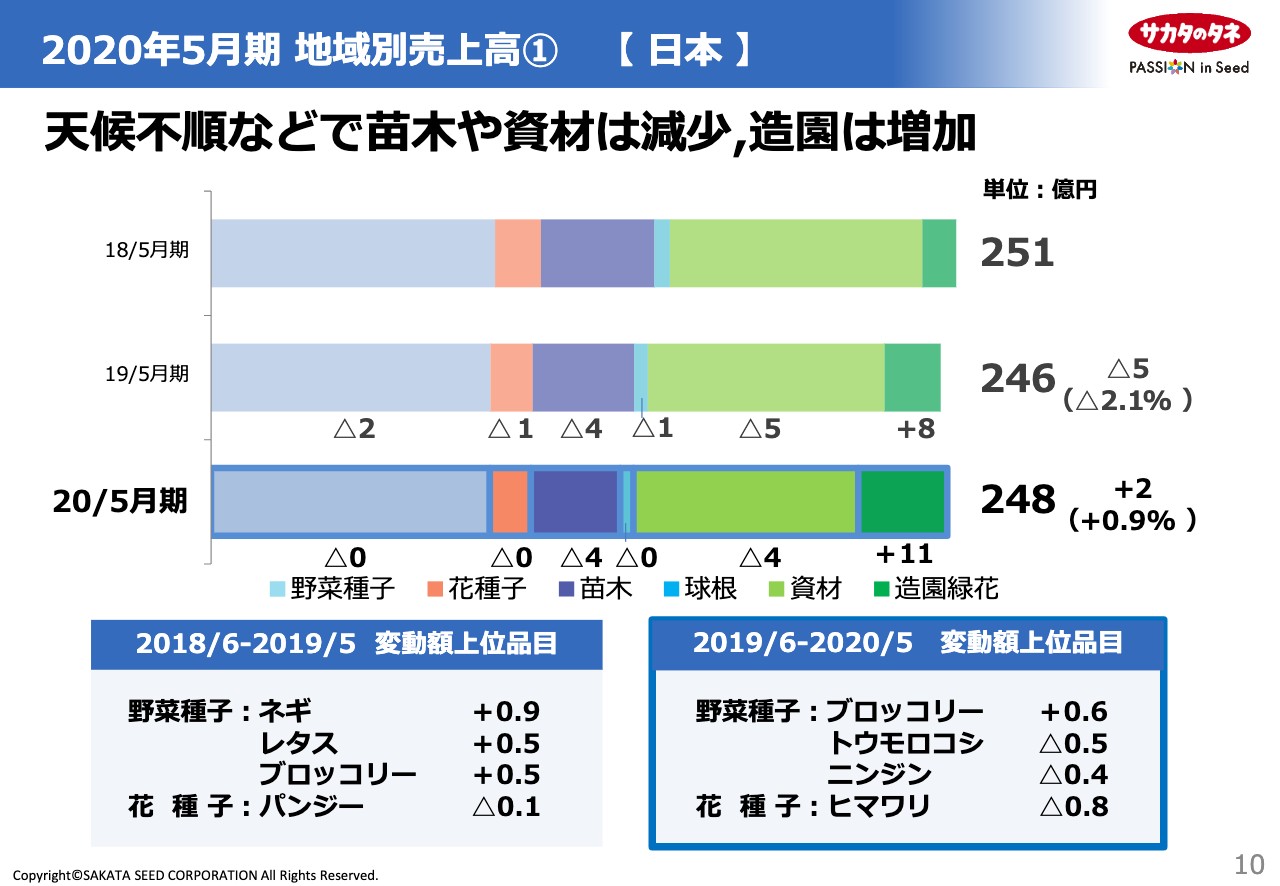

2020年5月期 地域別売上高① 【 日本 】

地域ごとにそれぞれ説明します。まず日本の売上は、野菜種子はブロッコリー、レタスなどが増加しましたが、トウモロコシ、ニンジンなどが減少し、微減となりました。花種子もジニアなどが増加しましたが、ヒマワリやパンジーなどが減少し、微減となりました。

なお、小売用の野菜と花の絵袋種子は、好調に推移しました。苗木、球根、資材は、天候不順により減収となりました。

一方で造園緑花分野は大幅に増収となり、国内全体では前期比2億円増で、0.9パーセントプラスの248億円となりました。

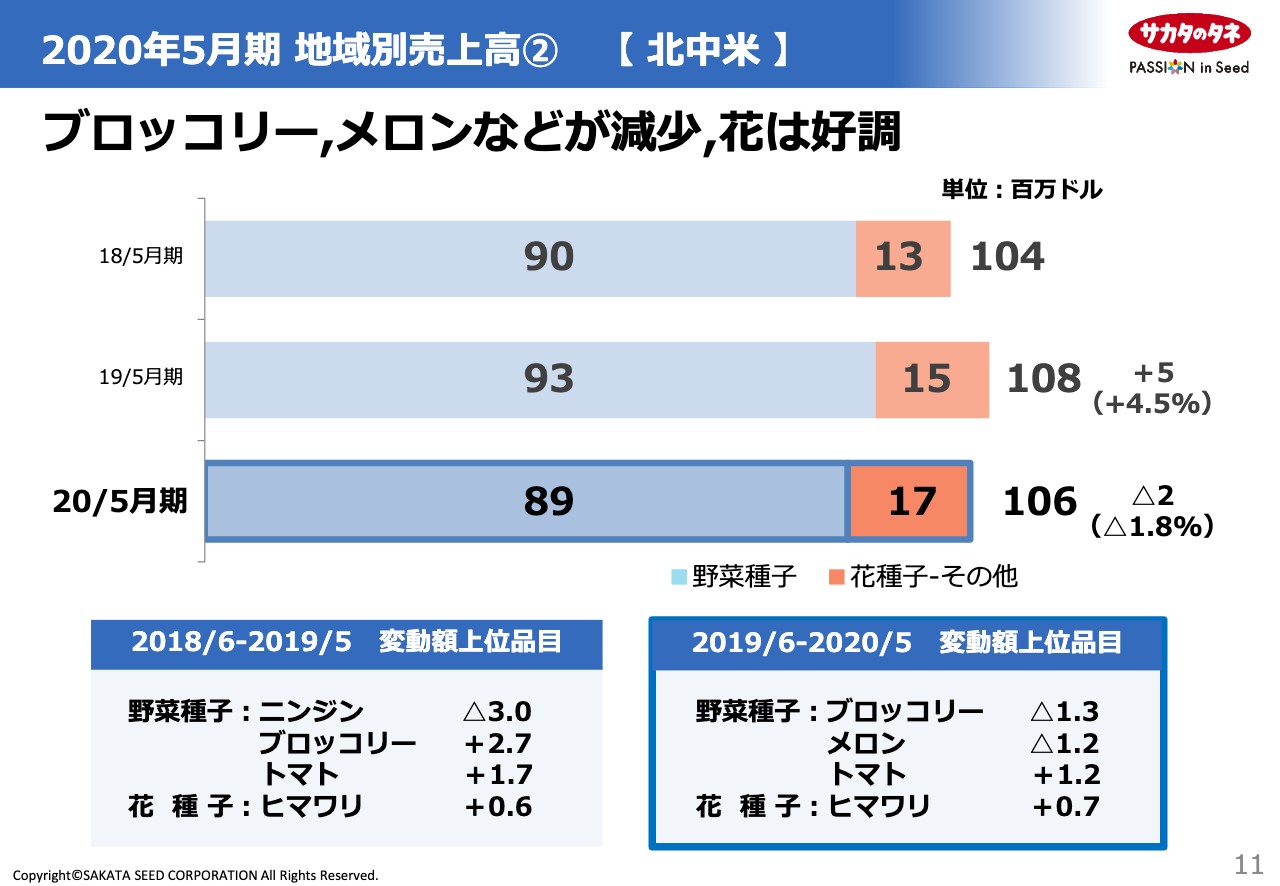

2020年5月期 地域別売上高② 【 北中米 】

海外売上高について、地域ごとに現地通貨ベースでの状況を説明します。北中米地域では、野菜はトマトが好調でしたが、ブロッコリーやメロンなどが減少しました。

花は、ヒマワリやトルコギキョウが増加しました。その結果、全体で前期比200万ドル減、1.8パーセントマイナスの1億600万ドルとなりました。

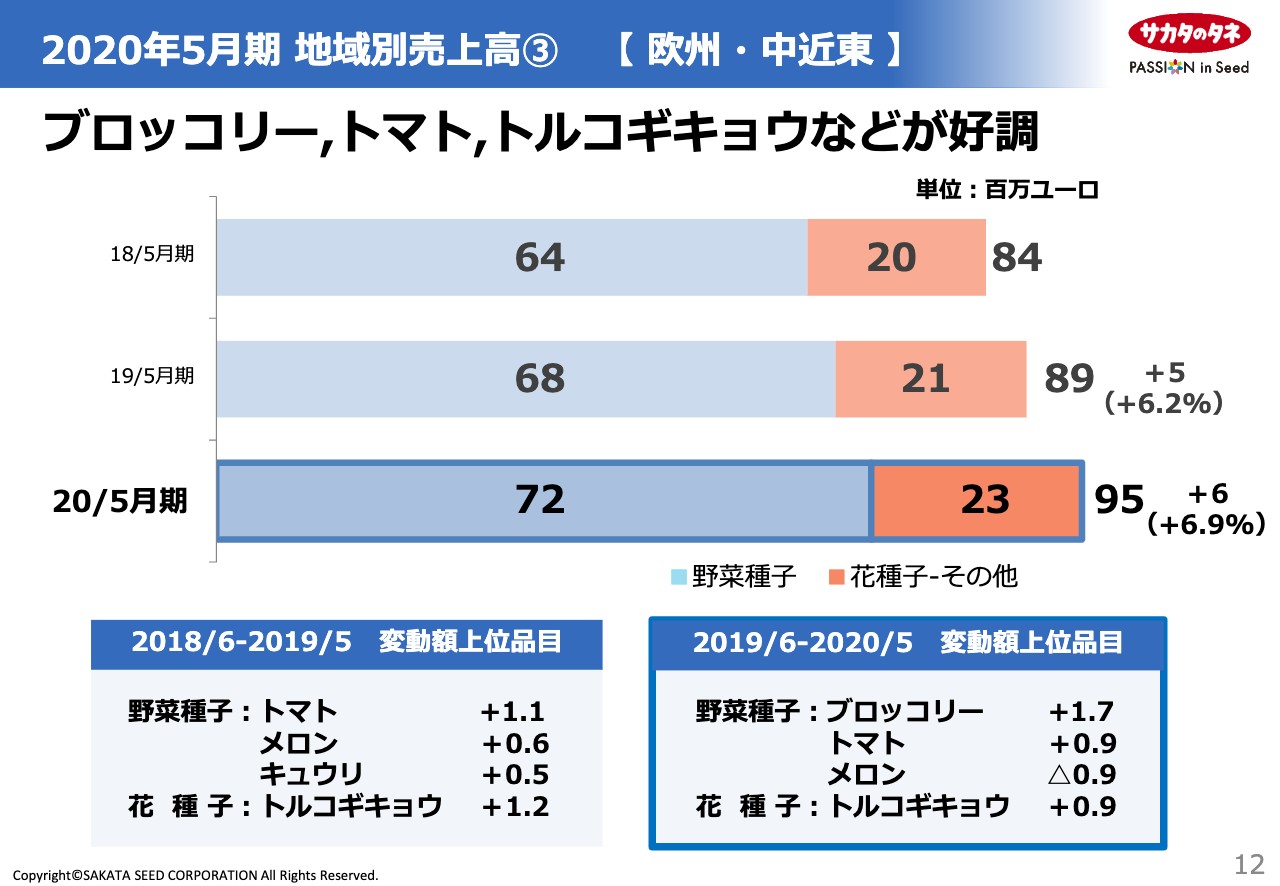

2020年5月期 地域別売上高③ 【 欧州、中近東 】

次に、欧州、中近東地域の売上について説明します。野菜は、ブロッコリー、トマト、カボチャなどが大きく伸びました。花は、トルコギキョウが大きく増加しました。その結果、全体で前期比600万ユーロ増、6.9パーセントプラスの9,500万ユーロとなりました。

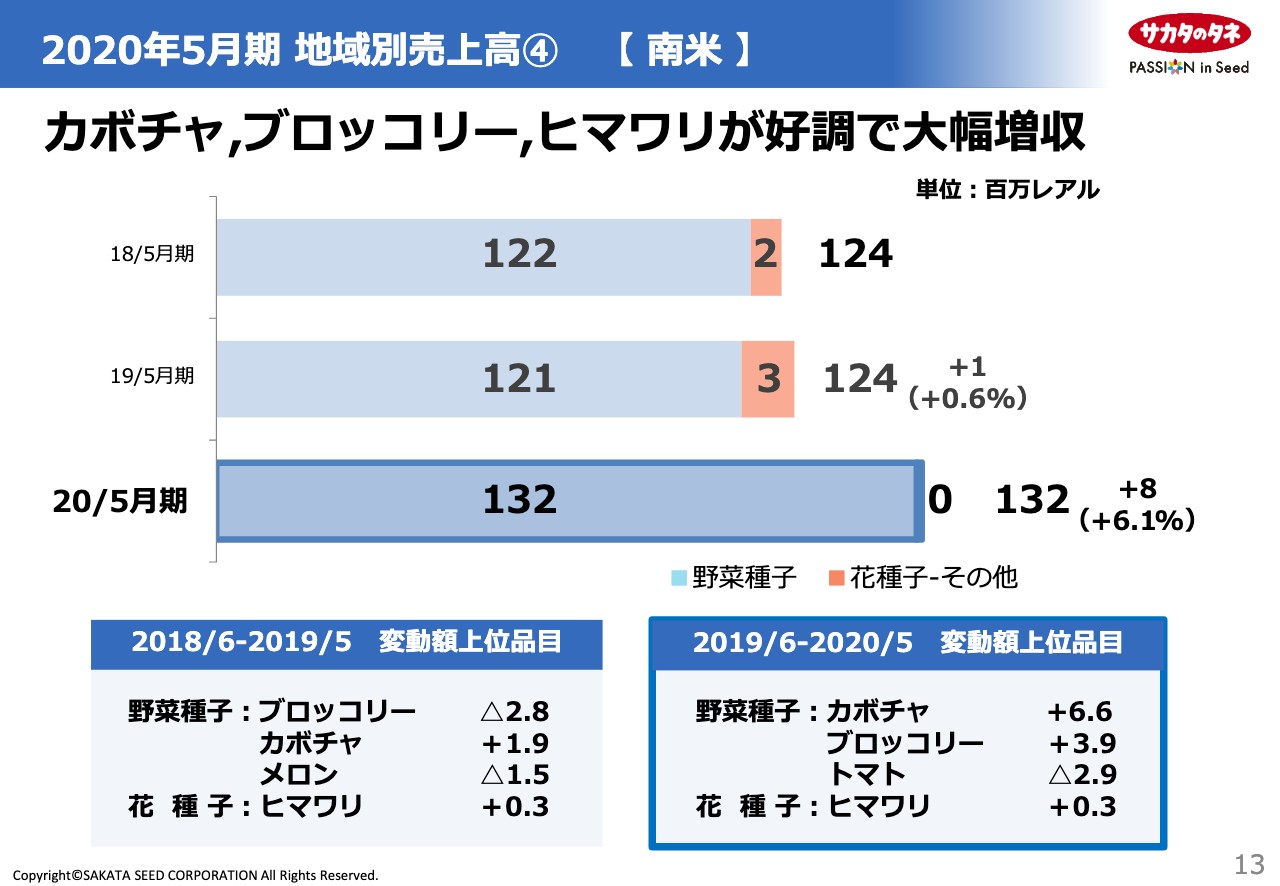

2020年5月期 地域別売上高④ 【 南米 】

次に、南米での売上について説明します。野菜は、カボチャやブロッコリー、ペッパーなどが増加しました。花は、ヒマワリやトルコギキョウなどが増加しました。その結果、全体で前期比800万レアル増、6.1パーセントプラスの1億3,200万レアルとなりました。

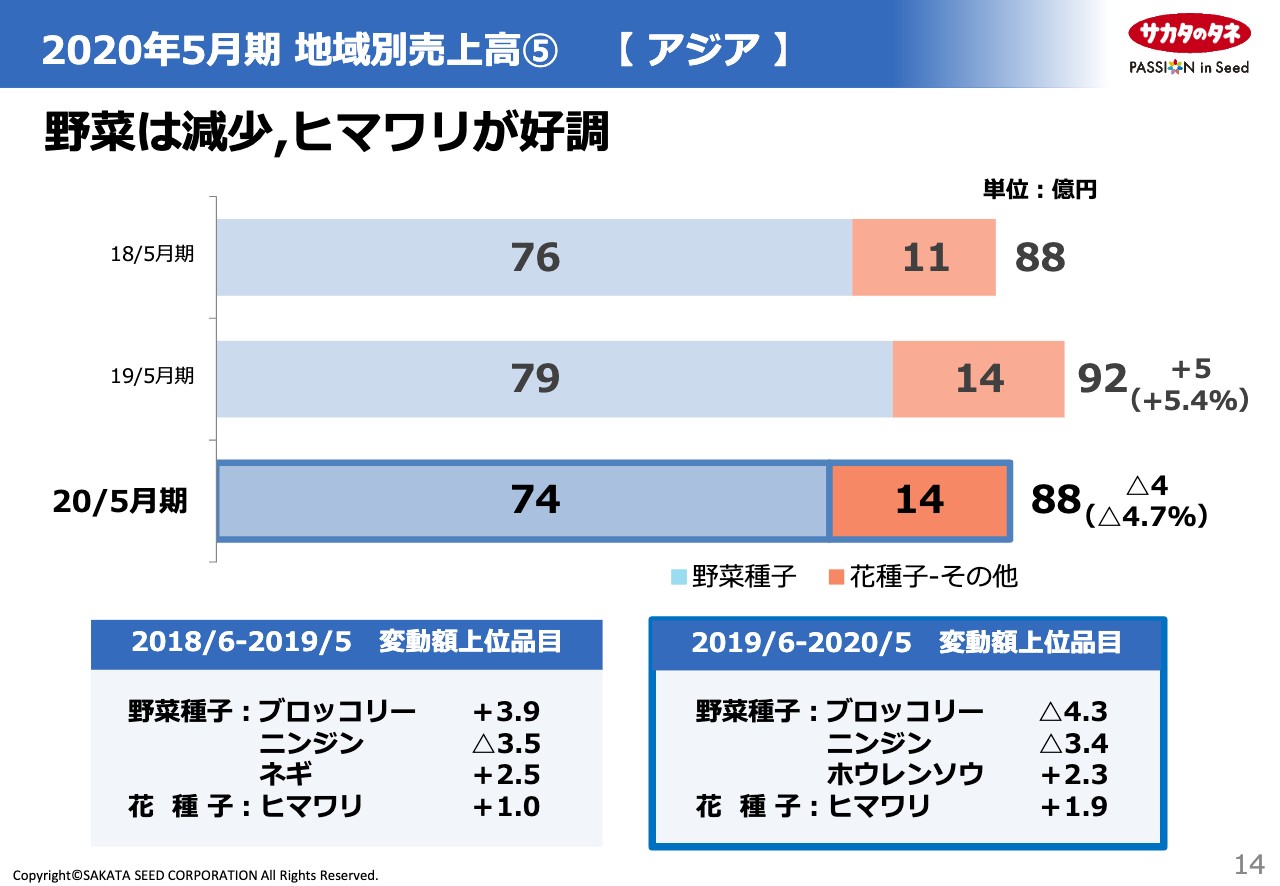

2020年5月期 地域別売上高⑤ 【 アジア 】

アジア地域では、複数の通貨での取引となるため、円ベースにて開示しますのでご了解ください。アジア地域全体では、前期比4億円減、4.7パーセントマイナスの88億円となりました。

これは、インドルピーや韓国ウォンなどのアジア通貨の下落に加え、中国向けニンジン種子の一部を加工して販売することにしたことで、販売時期が6月以降に変更になったこと、さらには、新型コロナウイルス感染症の影響により、ブロッコリーやトルコギキョウなどの一部品目で出荷が遅れたことによるものです。

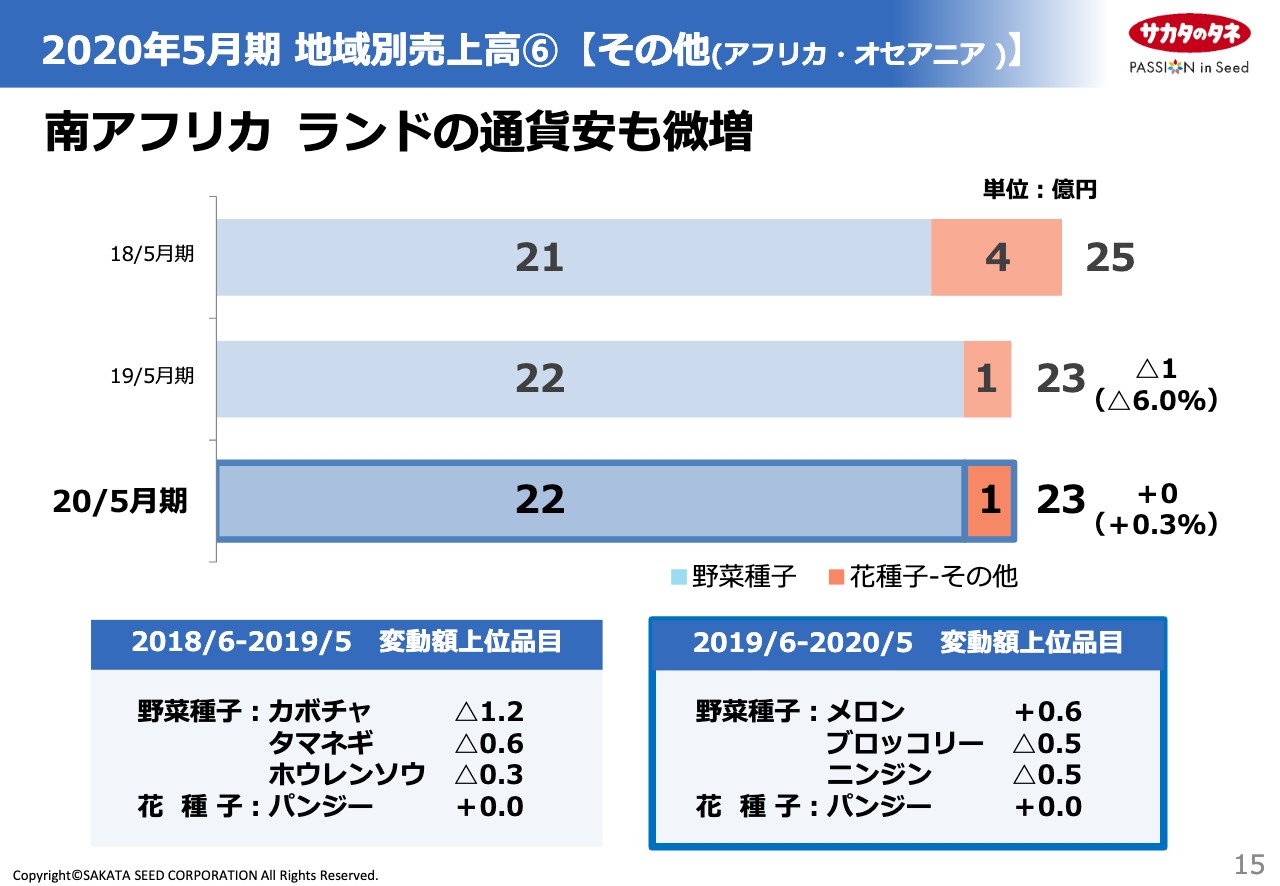

2020年5月期 地域別売上高⑥【その他(アフリカ・オセアニア )】

最後に、その他としてアフリカおよびオセアニア地域向けの売上を説明します。アジアと同様に、こちらも円ベースにて開示しますのでご了解ください。

その他の地域では、南アフリカランドの通貨安はありましたが、メロンやカボチャなどが好調に推移し、円ベースでも前期比800万円増、0.3パーセントプラスの23億円となりました。

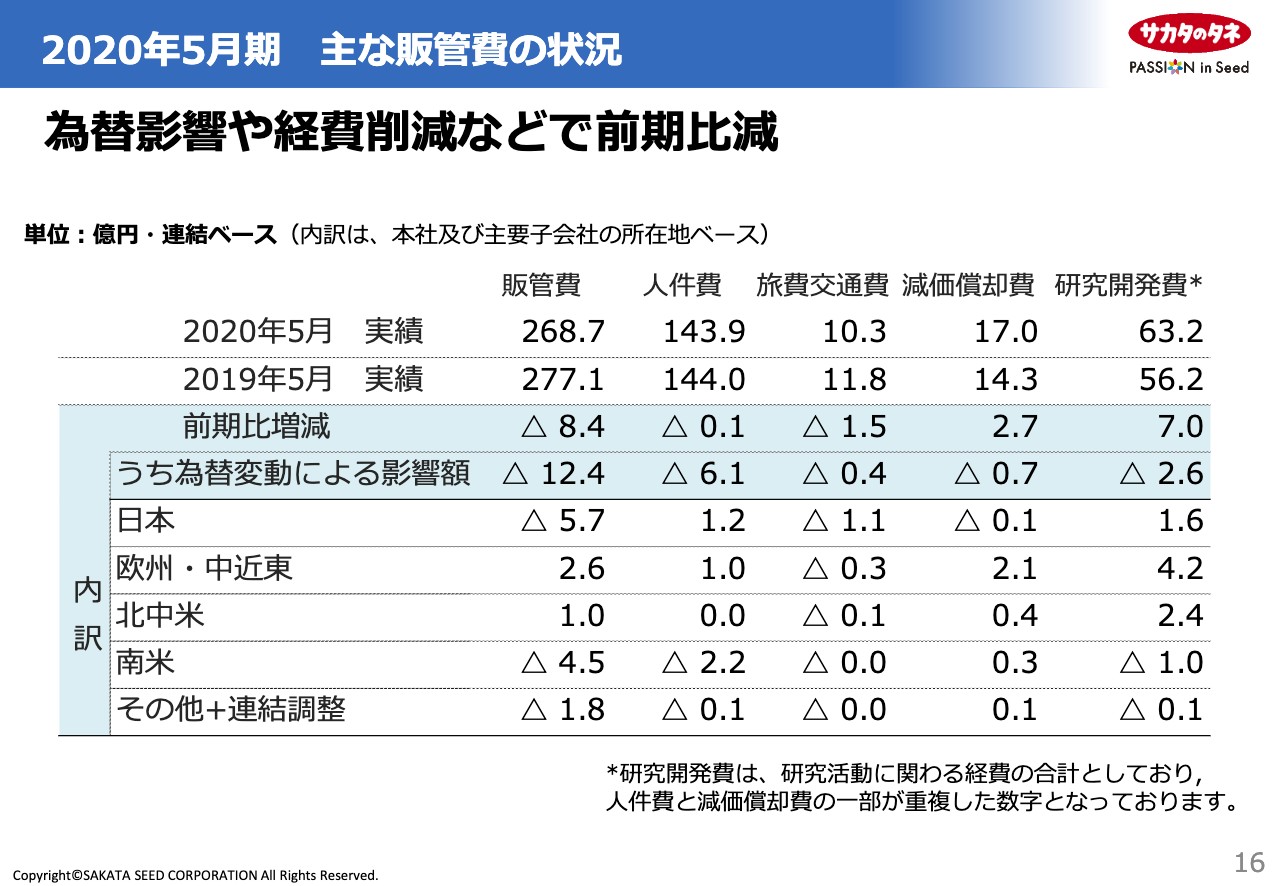

2020年5月期 主な販管費の状況

続きまして、2020年5月期の販管費について説明します。販管費は、前期比で8億4,000万円減少しました。なお、為替による影響はマイナス12億4,000万円でした。

本年1月公表の予想に対しては、16億円下回りました。これは、為替が想定よりも円高になったこと、経費削減に努めたことに加え、新型コロナウイルス感染症拡大の影響により、出張旅費などが未消化に終わったことなどによるものです。

なお、減価償却費が増加しましたが、これは一部の海外子会社でリース会計を適用したこと、および前期完成した設備の償却費が増えたことなどによるものです。

新型コロナウイルス感染症への対応と影響①

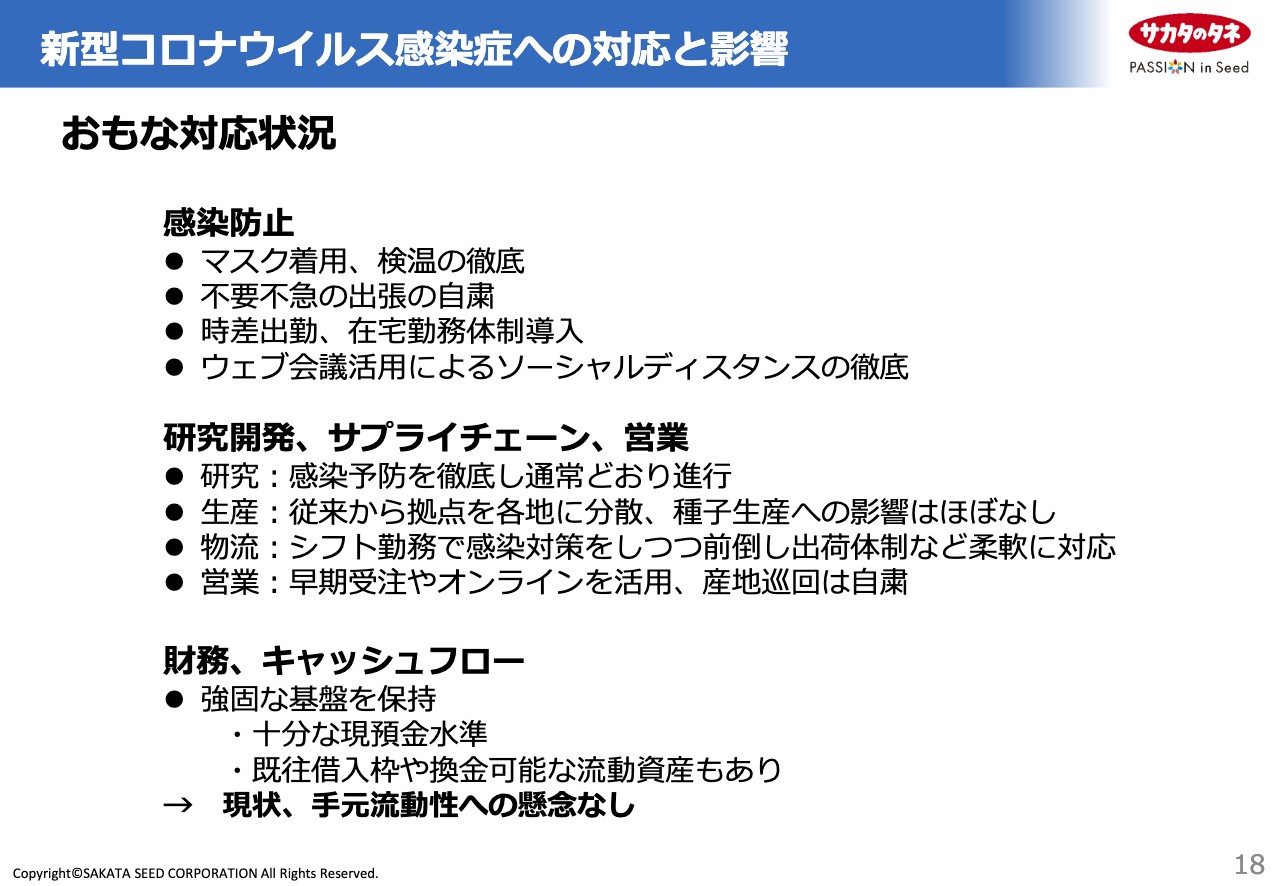

次に、新型コロナウイルス感染症への対応状況と、当社事業への影響について説明します。

まず対応状況についてですが、グループ全体で不要不急の出張を自粛し、時差出勤と在宅勤務を導入したほか、Web会議によるソーシャルディスタンスの確保を徹底するなど感染拡大防止に向けて取り組んでいます。

事業継続の観点において、研究開発では拠点が郊外に位置していることや屋外での作業が多いこともあり、最大限に感染防止に努めた上で、通常どおりの業務を行なっています。

種子生産では、当社は早くからグローバルで拠点を分散し、安定供給体制を実現しています。現在のところ、種子生産などでの大きな影響は出ていません。

物流、営業では、シフト勤務などにより感染対策を図りつつ、早期受注と前倒し出荷に努め、物流の混乱による影響も最小限にとどめるよう対応しています。

また、財務基盤については、5月末現在、十分な現預金水準を維持しています。さらに、設定済みの借入枠や換金可能な流動資産もあることから、現状、手元流動性への懸念はないものと考えています。

新型コロナウイルス感染症への対応と影響②

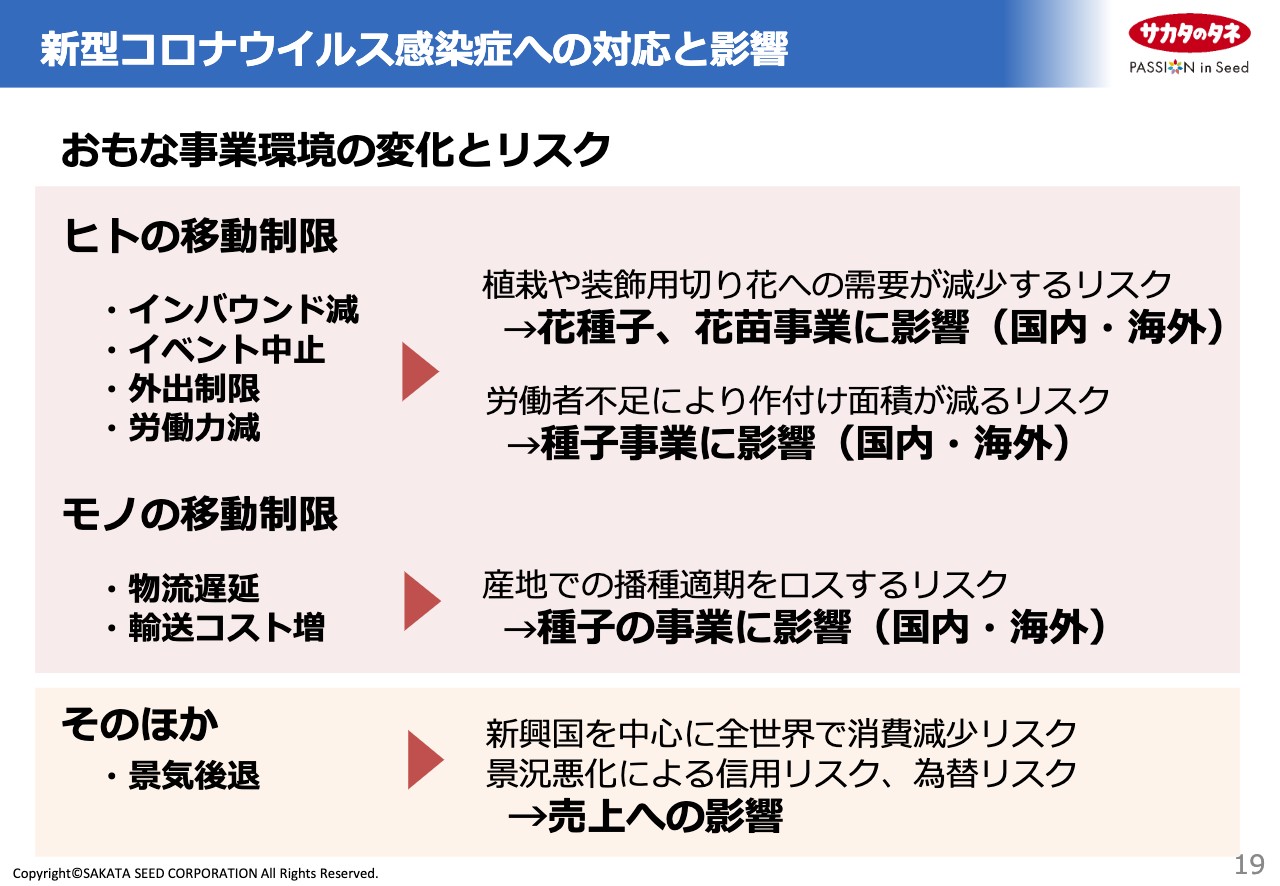

次に、事業環境の変化に伴う各種のリスクについて説明します。まず、消費や生産現場での関連では、グローバルでヒトの動きが制限されることにより、観光客の激減やイベントの中止が発生し、その結果として花の需要が減少するリスクがあります。

また、野菜や花の生産現場では、労働力不足により作付けそのものが減少するリスクなどがあります。

サプライチェーン関連では、物流の混乱により、種まきの適期に種子が産地に届かないというリスクがあります。

その他、世界的な景気後退は、とくに新興国において花や野菜の消費が減少するリスクや販売先の信用リスク、さらには新興国通貨の為替リスクなどの増大にもつながり、売上にマイナスの影響を与える可能性があると考えています。

新型コロナウイルス感染症への対応と影響③

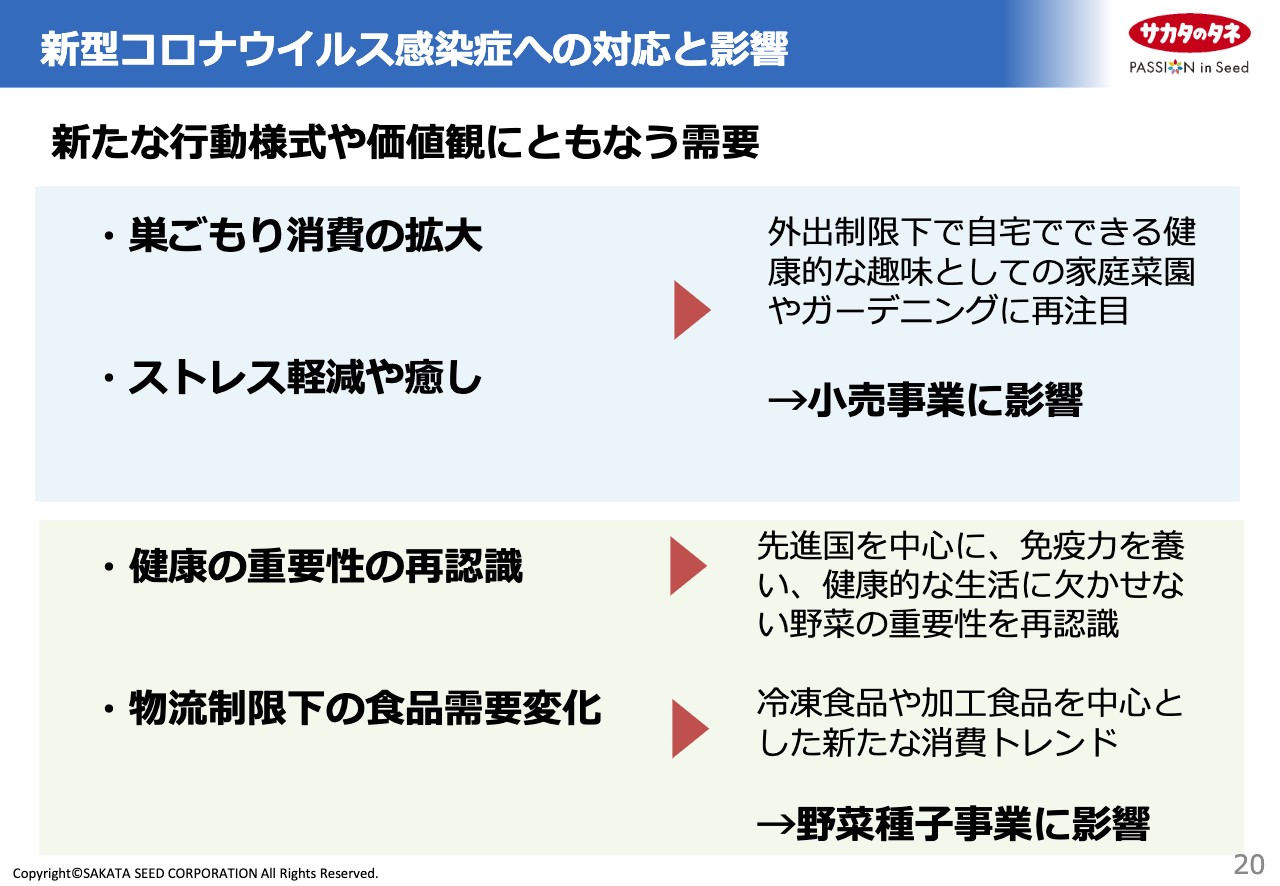

新型コロナウイルス感染症拡大の影響下においては、外出制限や健康志向の高まりなど、行動様式や価値観の変化に伴う新たな需要の兆しが生まれています。その1つの事例として、巣ごもり消費でストレス軽減や癒しを求める需要があり、家庭園芸が再認識される機運が強くなってきています。

当社のネット販売の3月から5月の売上は、ハーブなど初心者向けの品目や手軽な栽培キットが牽引して、前期比10パーセント以上の伸びとなりました。この春を機会に園芸を始められた方は今収穫を楽しんでおられる時期かと思いますが、秋からの園芸需要の拡大にもつながることと期待しています。

また、免疫力を養い、感染を予防する健康的な生活に野菜は欠かせないという認識が、今まで以上に大きくなっていると感じています。

その他、物流が制限される中、保存性が高い冷凍や加工食品を中心とした消費トレンドが生まれており、これらは野菜種子の需要に中長期的にプラスの影響を与えるものと考えています。

2021年5月期 通期予想①

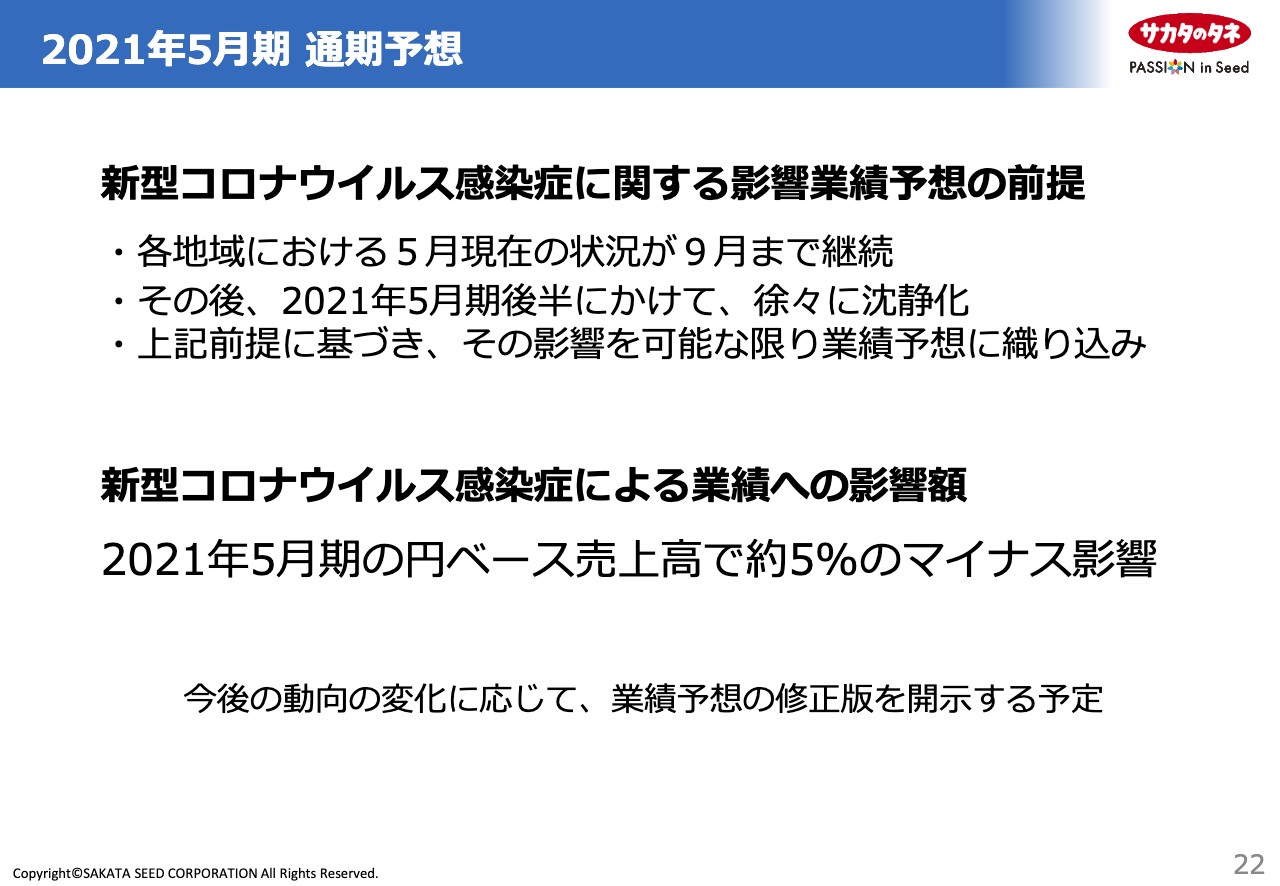

2021年5月期の通期予想および配当政策について説明します。現状において、新型コロナウイルス感染症拡大の業績への影響を正確に予想することは難しいと考えますが、いくつかの前提条件をもとに次のとおりに通期予想を策定しました。

まず、業績予想の前提条件について説明します。新型コロナウイルス感染症の5月現在の各地域の状況が9月まで継続し、その後、2021年5月期後半にかけて徐々に沈静化することを前提として、可能な限り業績予想に織り込みました。

また、この前提にもとづく業績への影響は、通年の円ベース売上高で約5パーセント程度のマイナス影響と試算しています。今後も動向を注視し、業績予想の修正が必要となった場合には、速やかに開示していきます。

2021年5月期 通期予想②

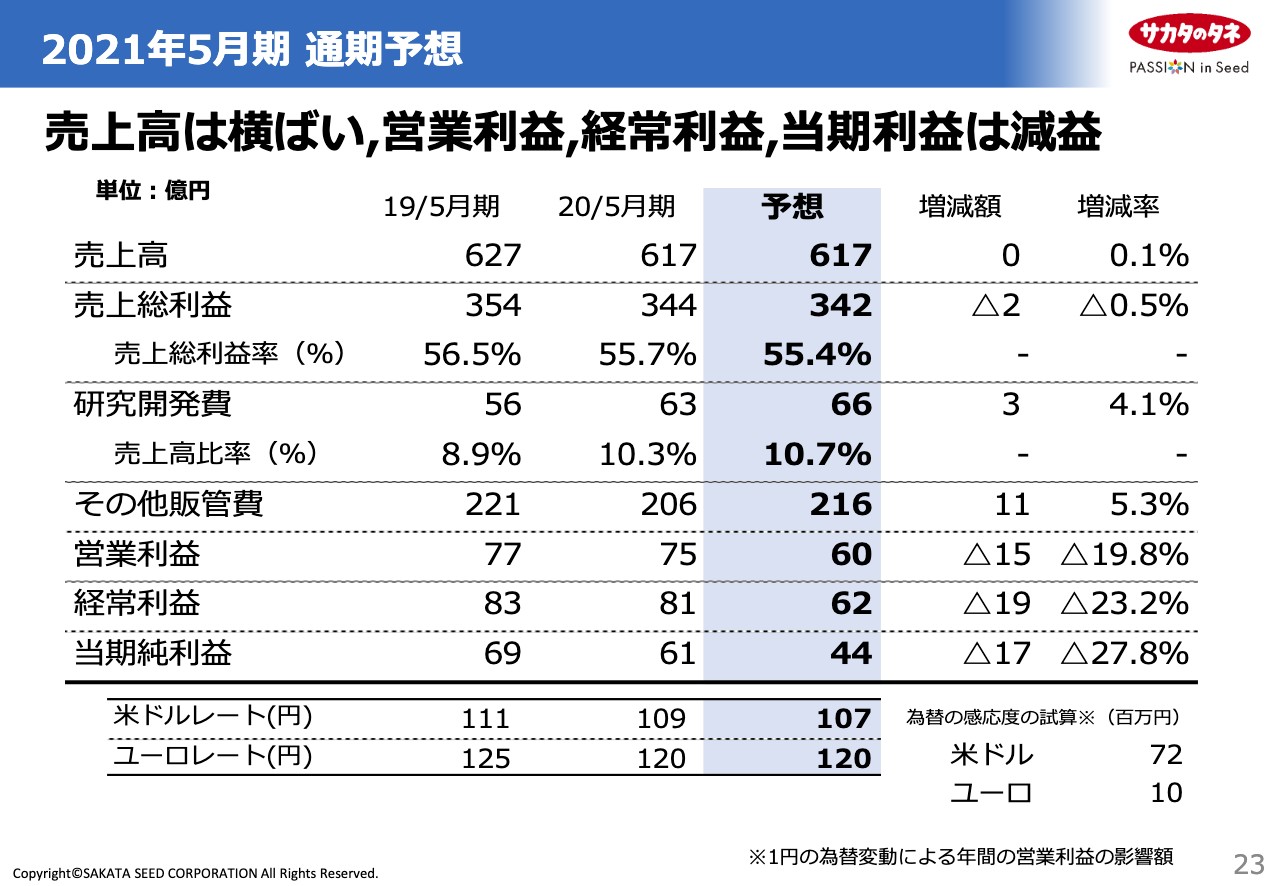

通期予想の全体観を説明します。まず売上高は、新型コロナウイルス感染症によるマイナス影響はありますが、付加価値の高い種苗への需要に応えていくことにより、前期比横ばいの617億円を見込んでいます。

一方、営業利益は、本社の基幹システム更新費用などによる販管費の増加を見込み、19.8パーセントマイナスの60億円を予想しています。

また、これを受け、経常利益は23.2パーセントマイナスの62億円、当期純利益は27.8パーセントマイナスの44億円を、それぞれ予想しています。

為替レートについては、ドルが107円、ユーロは120円を想定しています。また、ブラジルレアルやアジア通貨は本年6月下旬の水準としています。なお、為替の感応度は年間の営業利益に対し1円の変動につき、ドルは約7,200万円、ユーロは約1,000万円と試算しています。

2021年5月期 通期予想(売上高)品目別

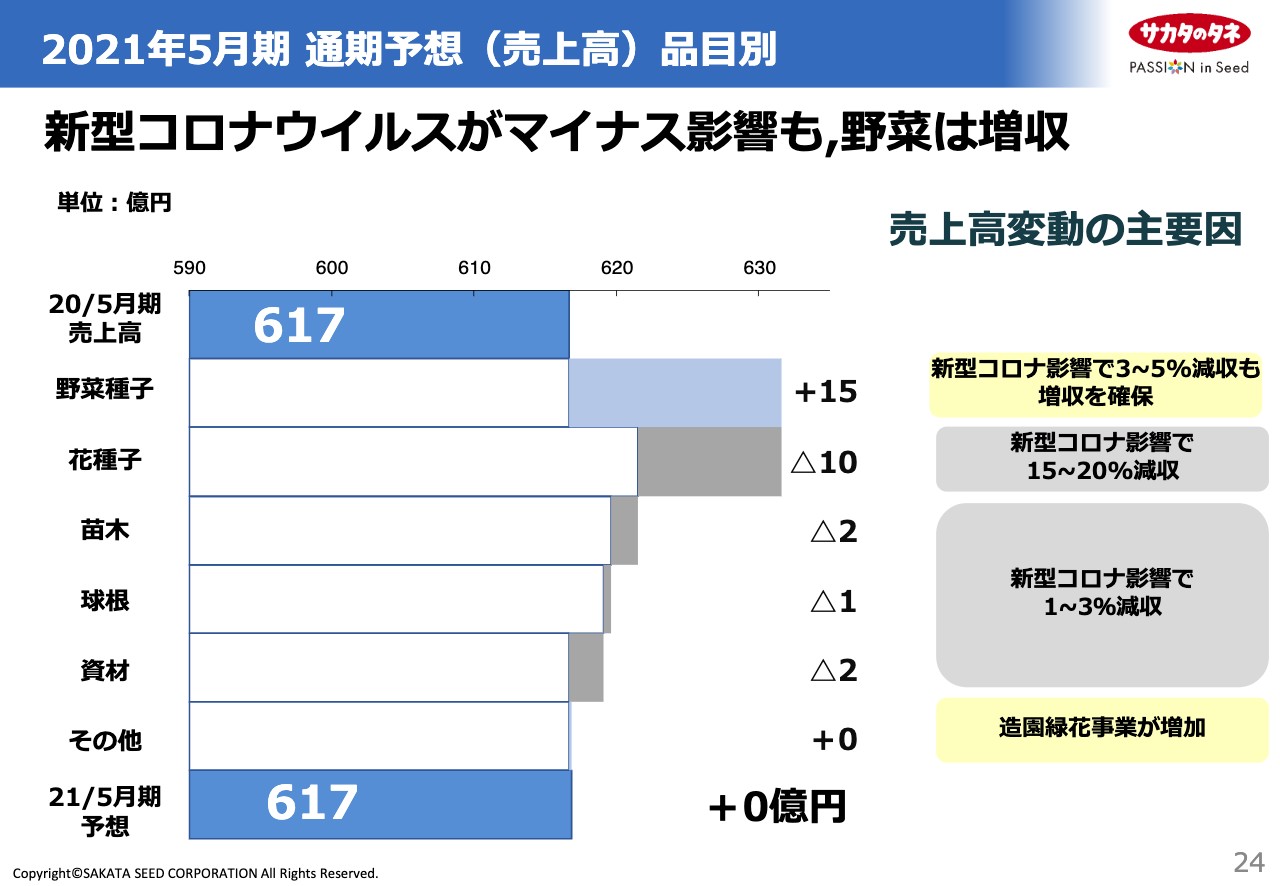

2021年5月期の通期の売上高予想について、前期実績との比較で説明します。野菜は、新型コロナウイルス感染症拡大による影響として約3パーセントから5パーセントの減収を想定しています。しかし中国向けニンジン種子の販売時期の変更に伴う売上寄与や、北中米での復調などを見込み、15億円の増収を予想しています。

花は、感染症拡大による影響が約15パーセントから20パーセントほど見込まれ、10億円の減収を予想しています。苗木、球根、資材についても、同様に1パーセントから3パーセントのマイナス影響を見込み、それぞれ減収を予想しています。

その他の造園緑花分野は、引き続き事業拡大が見込まれることから、1億円の増収を予想しています。

2021年5月期 通期予想(売上高)地域別

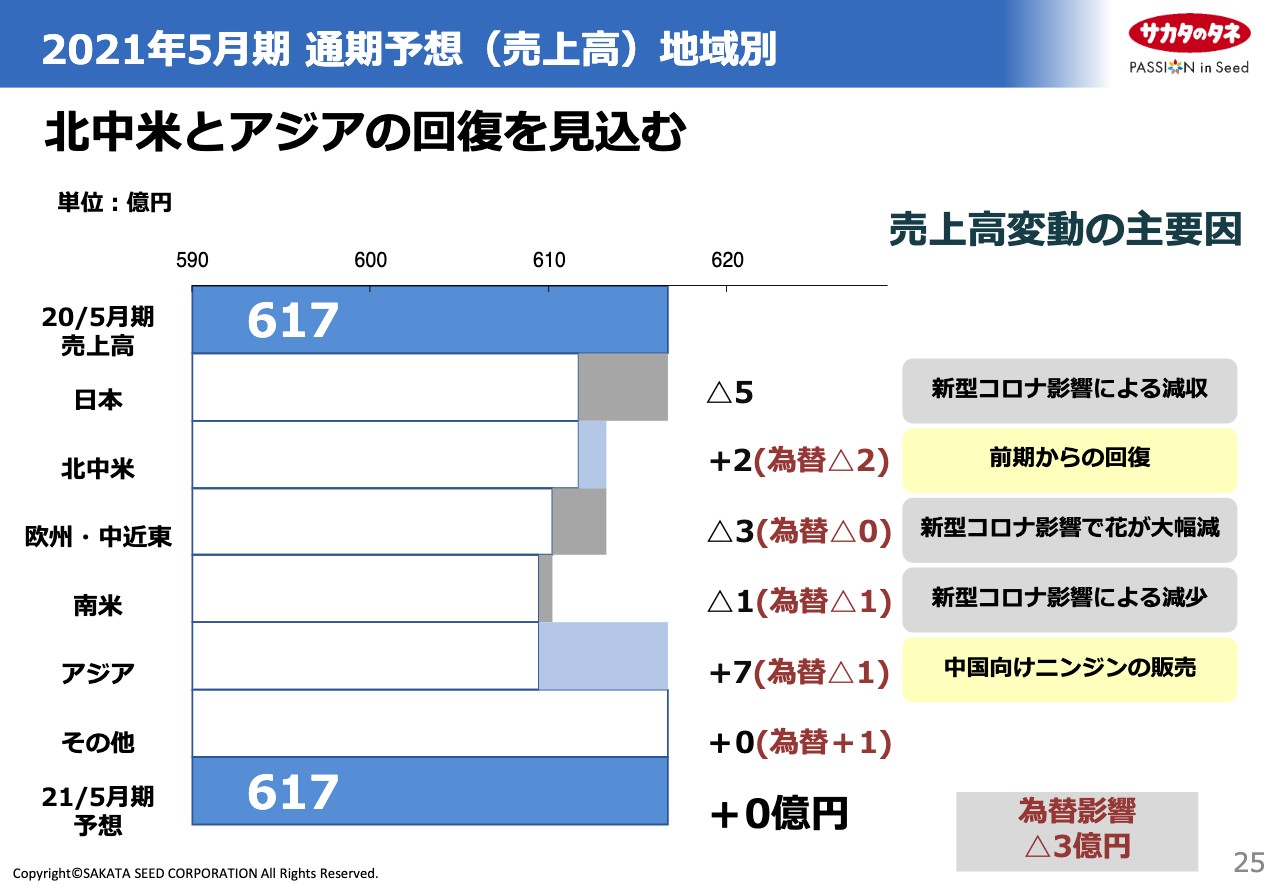

地域別に説明します。日本は、新型コロナウイルス感染症拡大の影響から、減収を見込んでいます。

海外は、花の割合が比較的大きい欧州、中近東と、経済への影響が懸念される南米で減収を見込んでいます。

一方、前期からの回復を見込む北中米と、中国向けニンジン種子の販売時期が変更になったアジアでは、感染症拡大の影響を打ち返し、増収を見込んでいます。

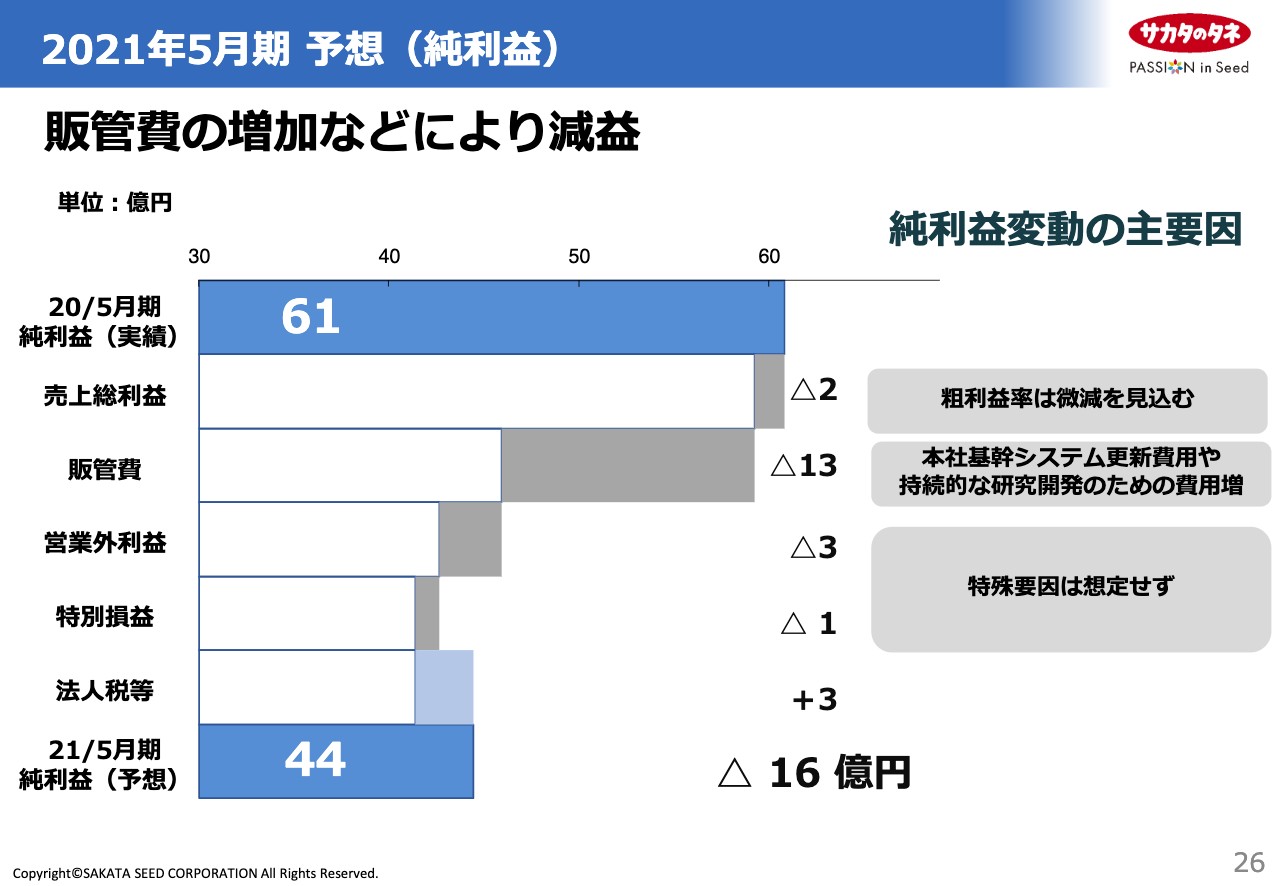

2021年5月期 予想(純利益)

純利益の前期比増減要因を、連結ベースで説明します。売上総利益は、粗利益率の微減を見込み、2億円の減益を予想しています。

この後説明しますが、販管費は13億円の増加を見込んでいます。営業外利益と特別損益については、特殊要因は想定していません。以上の結果、純利益は、前期比16億円減の44億円を予想しています。

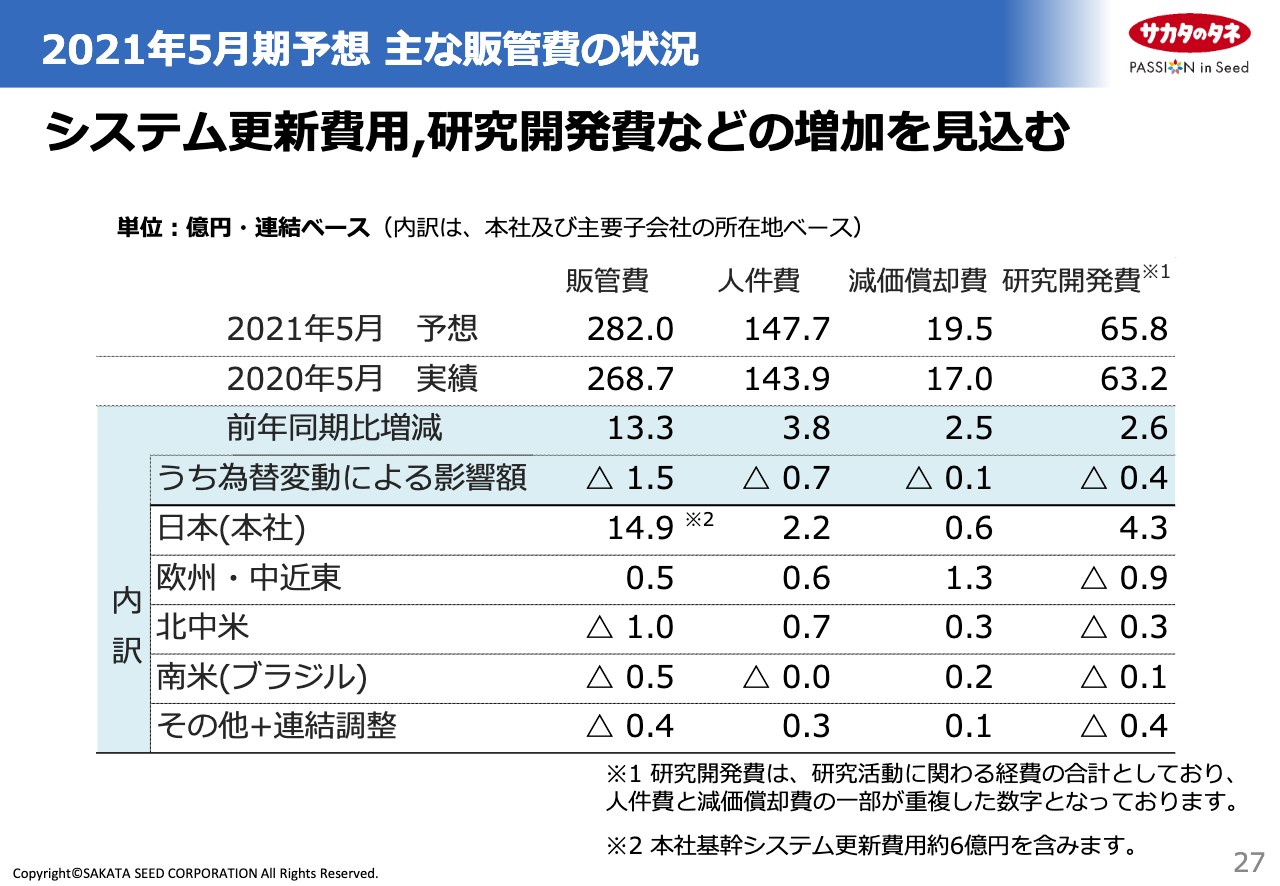

2021年5月期予想 主な販管費の状況

続きまして、2021年5月期の販管費における増加要因について説明します。2021年5月期は、先ほど申し上げましたとおり、約13億円の販管費の増加を見込んでいます。

その主なものは、本社基幹システム更新のための費用として約6億円、また、持続的な研究開発への投資の費用などの増加を見込んでいます。一般経費については、引き続き削減に取り組んでいきます。

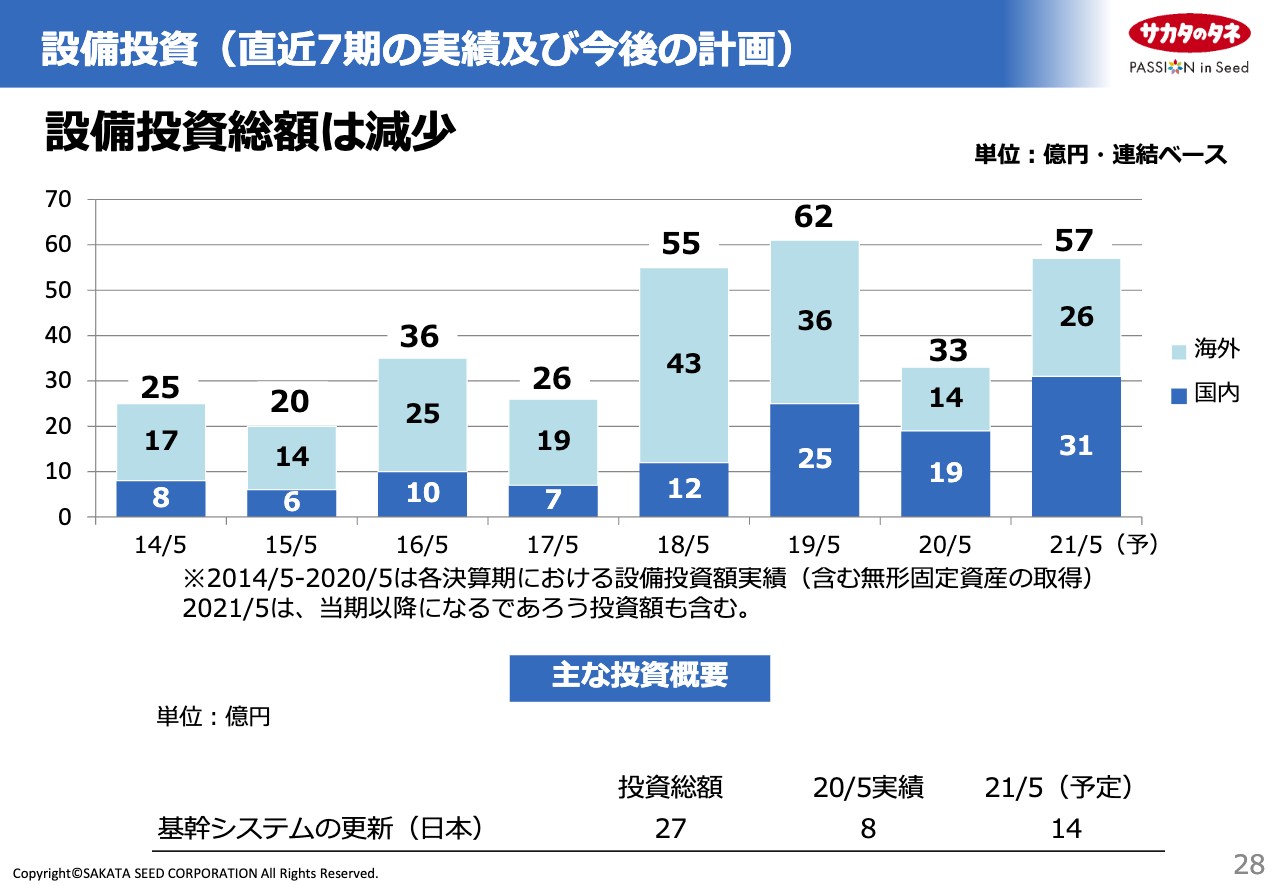

設備投資(直近7期の実績及び今後の計画)

設備投資の状況について説明します。2020年5月期の設備投資額は、大型投資案件の一巡から前期比で大幅に減少し、33億円となりました。また新型コロナウイルス感染症拡大の影響を受け、システムの更新スケジュールを変更したことから、期初計画の52億円を大きく下回りました。

2021年5月期においては、本社の基幹システムの更新で14億円の投資などを予定しており、設備投資の総額は増加するものと予想しています。基幹システムの更新は、経営の効率化を実現するためのグローバルでのIT基盤の整備を目的としたもので、2021年6月から稼働する予定です。

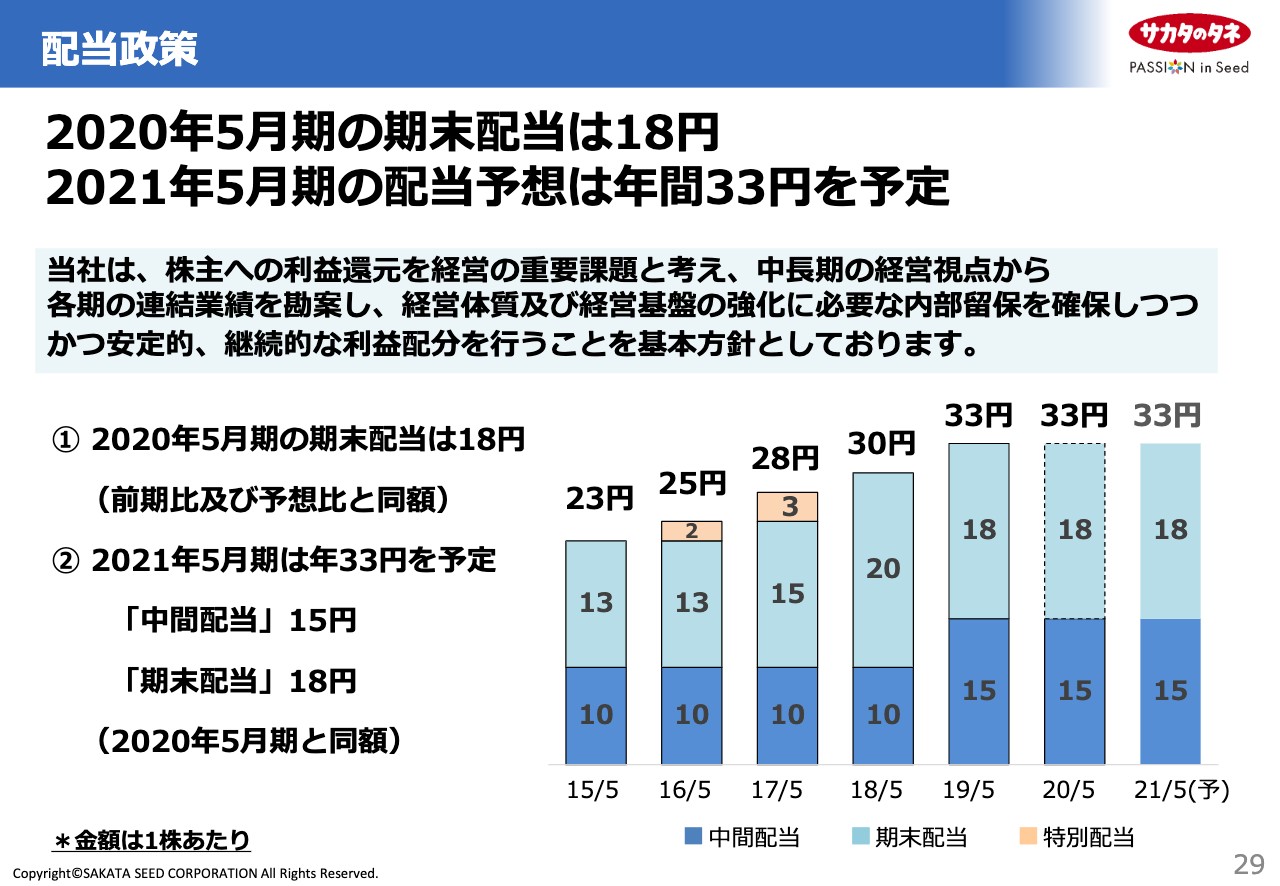

配当政策

配当政策について説明します。当社は、年度によって大きく配当額が変動する業績連動型ではなく、各期の業績を勘案し経営基盤の強化を踏まえつつ、安定的かつ継続的な利益配分を行なうことを基本方針としています。

当事業年度は当期純利益が前期比減益となりましたが、業績予想に対してはほぼ同水準となりました。したがって、期末配当は公表済みの配当予想のとおり1株あたり18円とし、中間配当と合わせ年33円とする予定です。

2021年5月期については、減益を予想していますが、当事業年度と同額の1株あたり年33円とすることを予定しています。

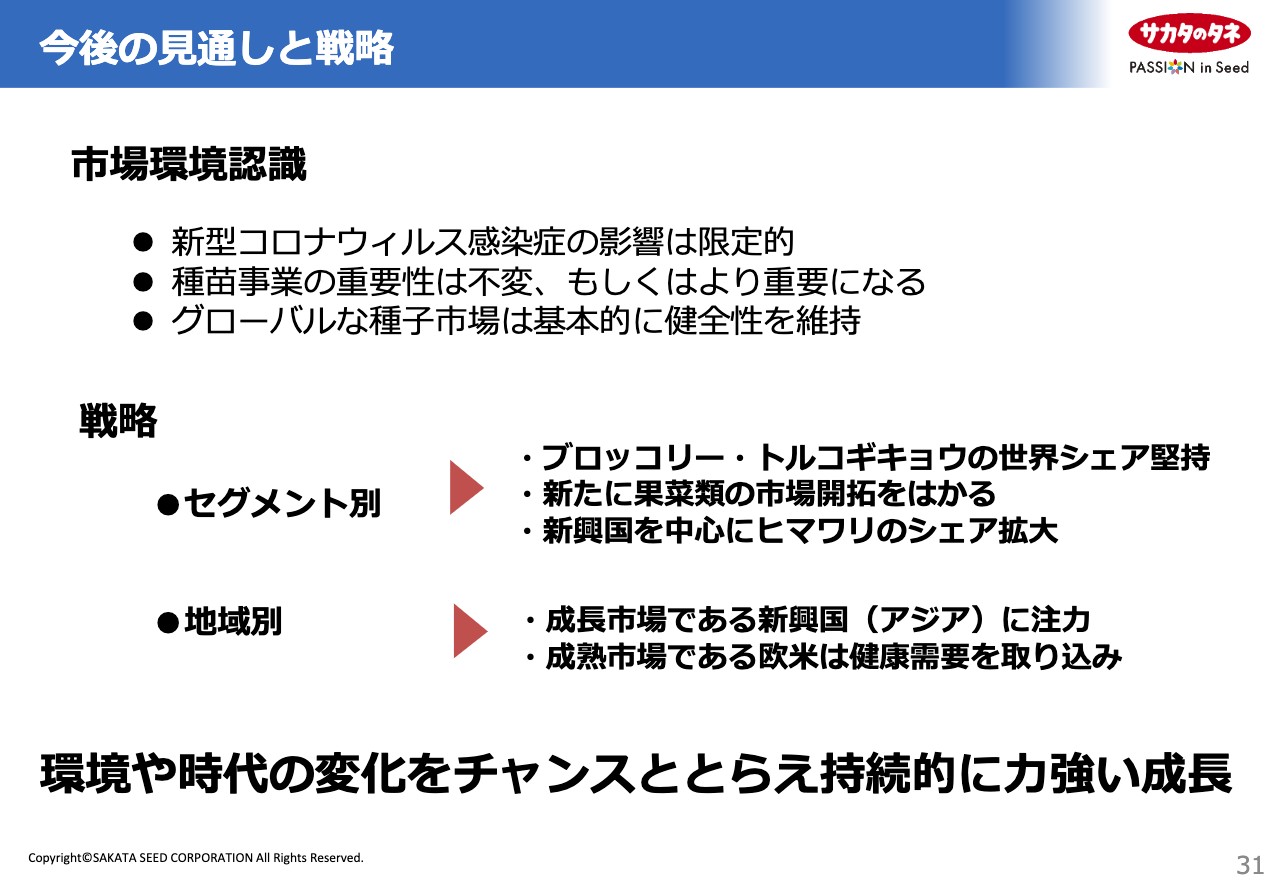

今後の見通しと戦略①

今後の見通しと戦略について説明します。2021年5月期は、新型コロナウイルス感染症の影響などから減収減益を予想していますが、花や野菜種子の重要性は不変であり、ウィズコロナ、アフターコロナの状況においても日本を含めたグローバルでの種子市場は底堅く、着実に成長していくと認識しています。

具体的な戦略として、セグメント別ではブロッコリーやトルコギキョウのシェアを維持しつつ、新たにトマトやペッパーなどの果菜類とヒマワリの市場開拓に取り組んでいきたいと考えています。

また、地域別では、成長ドライバーであるアジアや南米など、新興国でのシェアを獲得していくとともに、成熟市場である先進国での健康需要をしっかりと取り込みます。

これらの戦略を推し進め、今後も環境や時代の変化をチャンスと捉え、自然と共生する企業として、持続的に力強い成長を継続していきます。

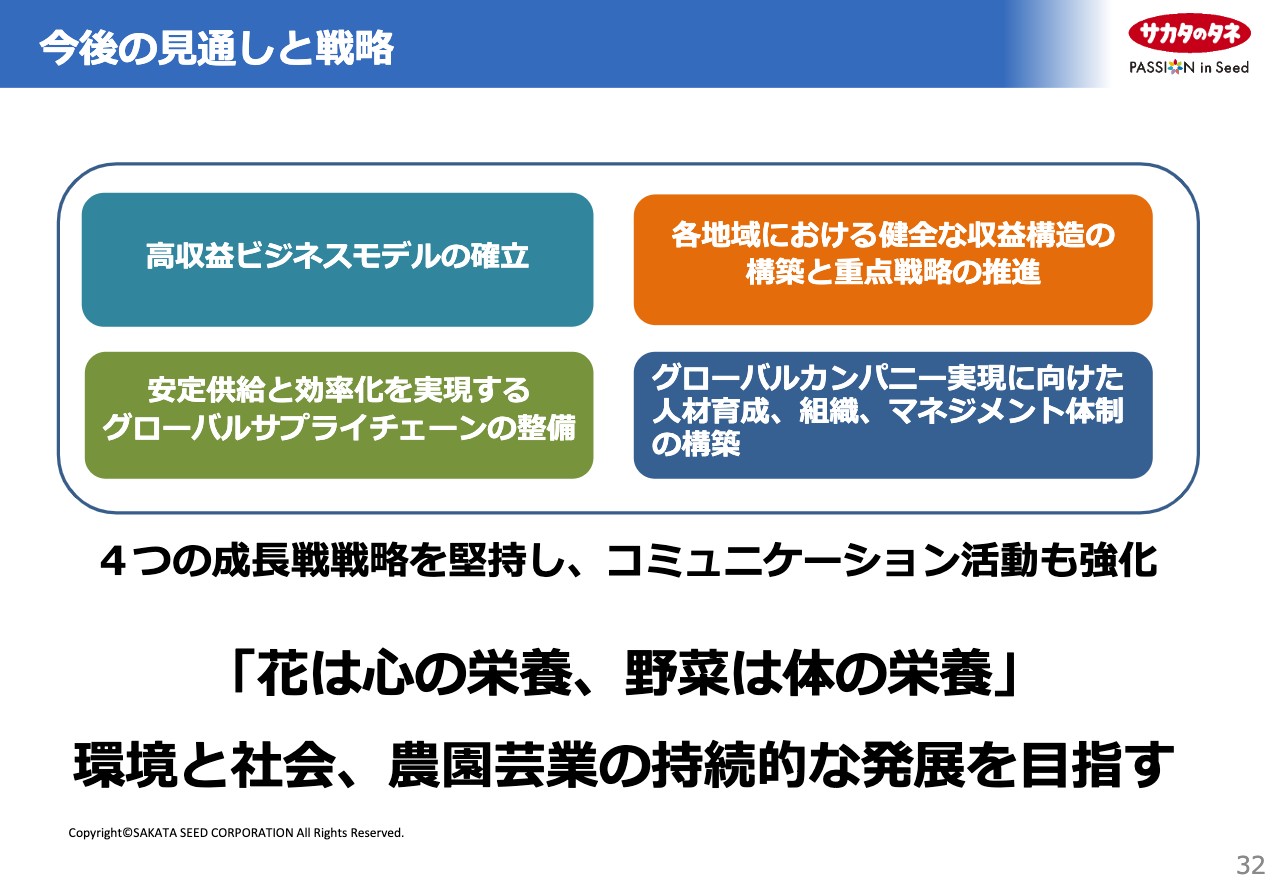

今後の見通しと戦略②

最後になりますが、当社は種苗から生まれる価値の提供により持続的に成長していくため、今後も4つの成長戦略を堅持していきます。

1つ目は、高収益ビジネスモデルの確立。2つ目は、各地域における健全な収益構造の構築と重点戦略の推進。3つ目は、安定供給と効率化を実現するグローバルサプライチェーンの整備。そして最後に、グローバルカンパニー実現に向けた人材育成、組織、マネジメント体制の構築です。

また、これらの成長戦略を支え経営の効率化を実現するため、グローバルでのIT基盤の整備も進めていきます。

新型コロナウイルス感染症の拡大において、世界で農園芸業の重要性が改めて見直されていると感じています。特に農業は国家の成長の根幹であるだけでなく、食料に直結する重要な産業であり、種子なくしては成り立ちません。

私たちは今こそ、種苗が持つ可能性や価値を伝え、環境や社会の持続的な発展に寄与するコミュニケーション活動を活発化させていきたいと考えています。世界に笑顔と健康をお届けすべく、「花は心の栄養、野菜は体の栄養」というメッセージを、これからも発信し続けます。

以上をもちまして、2020年5月期の本決算の説明を終わります。最後までご視聴いただき、誠にありがとうございました。