2020年8月7日に行なわれた、株式会社ジーエス・ユアサ コーポレーション2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社ジーエス・ユアサ コーポレーション 代表取締役 専務取締役 中川敏幸 氏

1. 概要

中川敏幸氏:ジーエス・ユアサの中川です。恐縮ですが、聞き取りにくい関係もあると思いますのでマスクを外させていただきます。本日はお忙しい中、弊社の第1四半期決算に関するテレコンおよびZOOM会議にお付き合いいただきまして誠にありがとうございます。

まずは決算状況をご説明し、そのあとに今回の事業買収について触れさせていただきます。4ページは概要について記載していますが、こちらについては省略します。

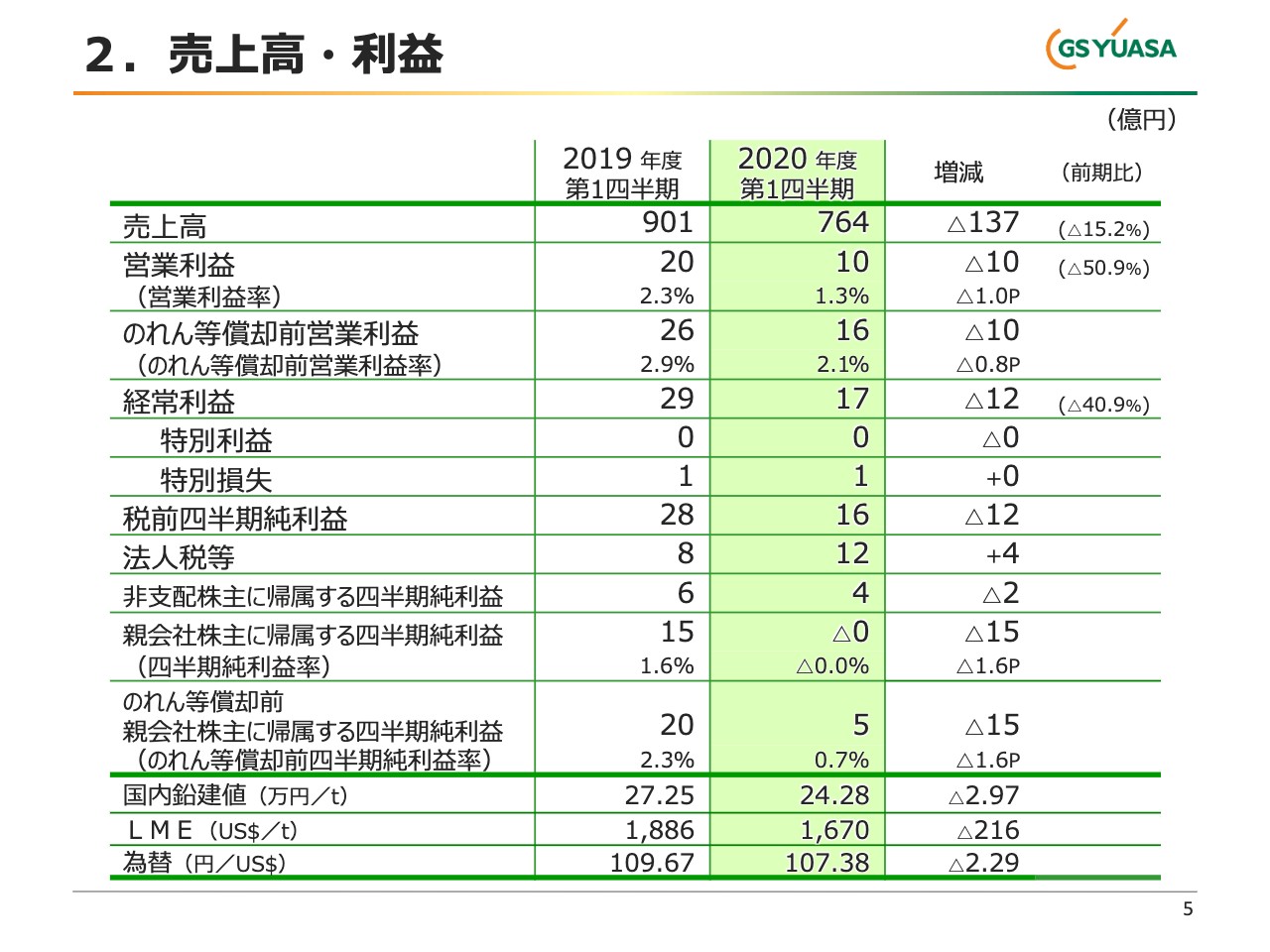

2. 売上高・利益①

5ページは当該期の売上高と利益の前年との比較です。売上高は前年と比べ137億円減収の764億円、営業利益は10億円、のれん等償却前営業利益は16億円、いわゆる四半期純利益についてはわずかながら赤字という状況です。

後にご説明しますが、その他セグメントを除く全事業セグメントで減収でした。これらの減収に伴い、営業利益、経常利益、四半期利益についても10億円から15億円の減益となっています。

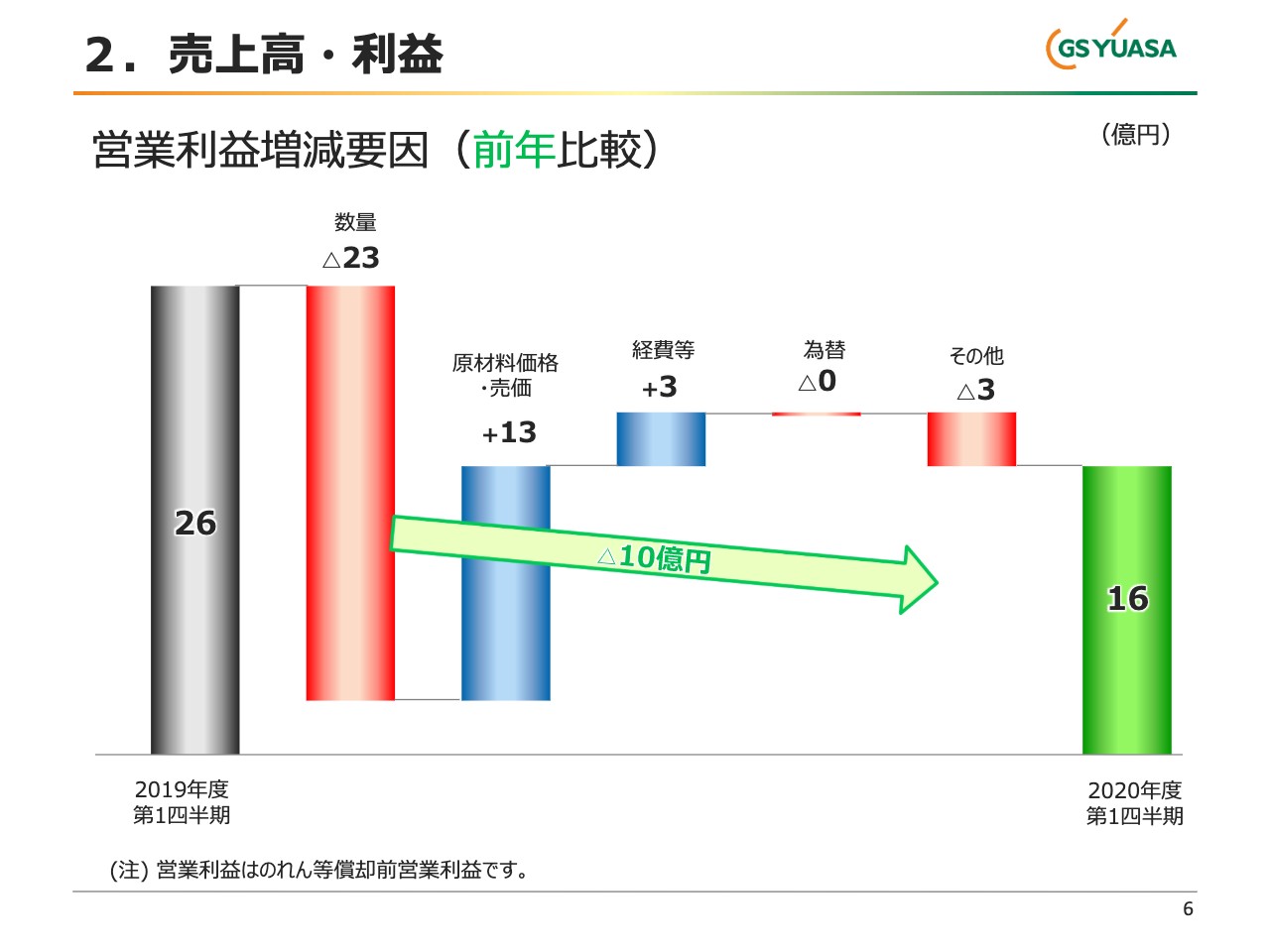

2. 売上高・利益②

6ページは営業利益の増減要因です。ウォーターフォールチャートをご覧のとおりですが、今回は数量減の影響が非常に大きく、主原料安や経費減ではまかないきれなかったということになります。

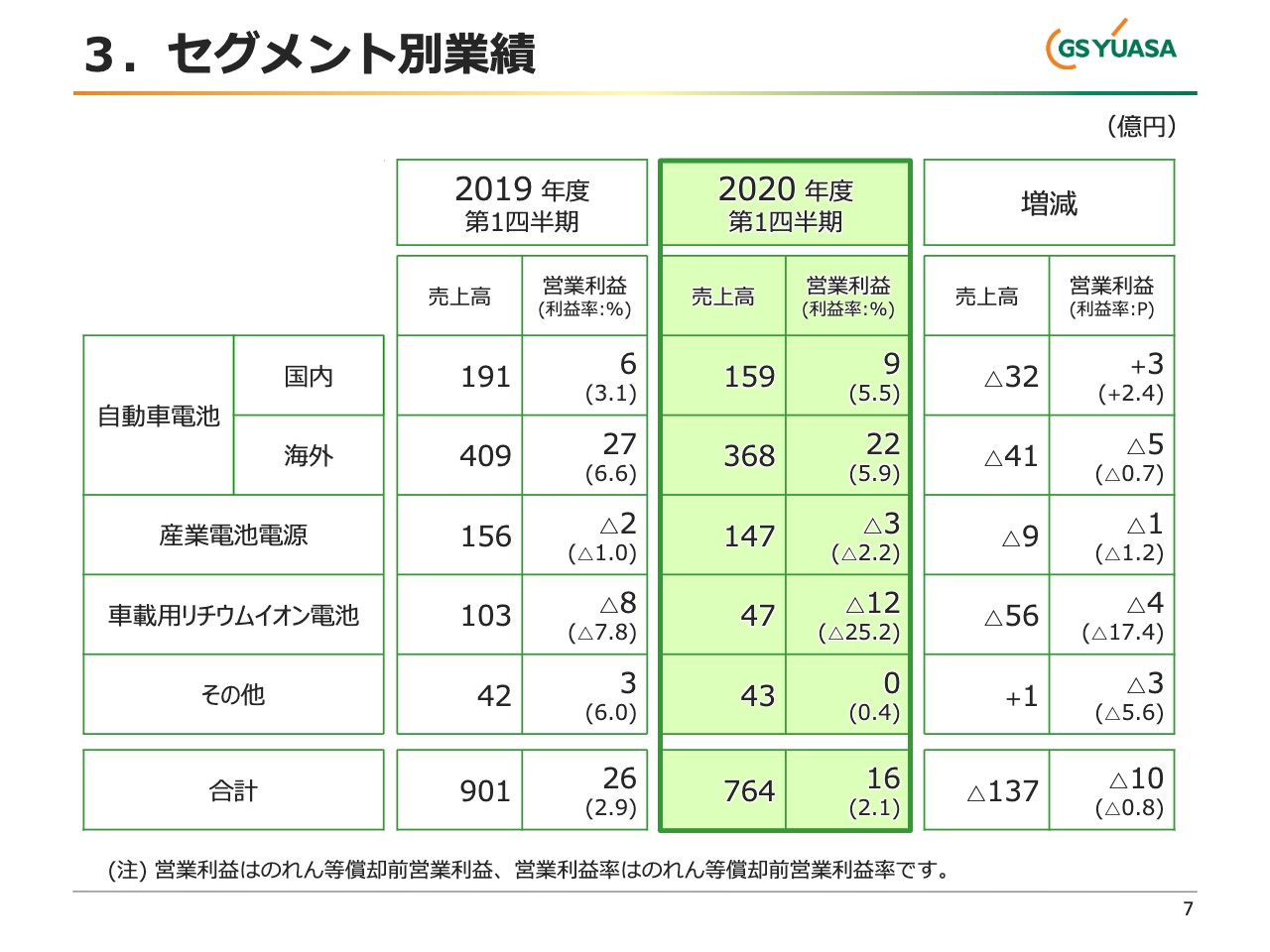

3. セグメント別業績①

7ページはセグメント別の業績です。とりわけ営業利益については増減をご覧いただくとわかりますとおり、自動車電池の国内事業セグメントの営業利益のみ増益となりました。

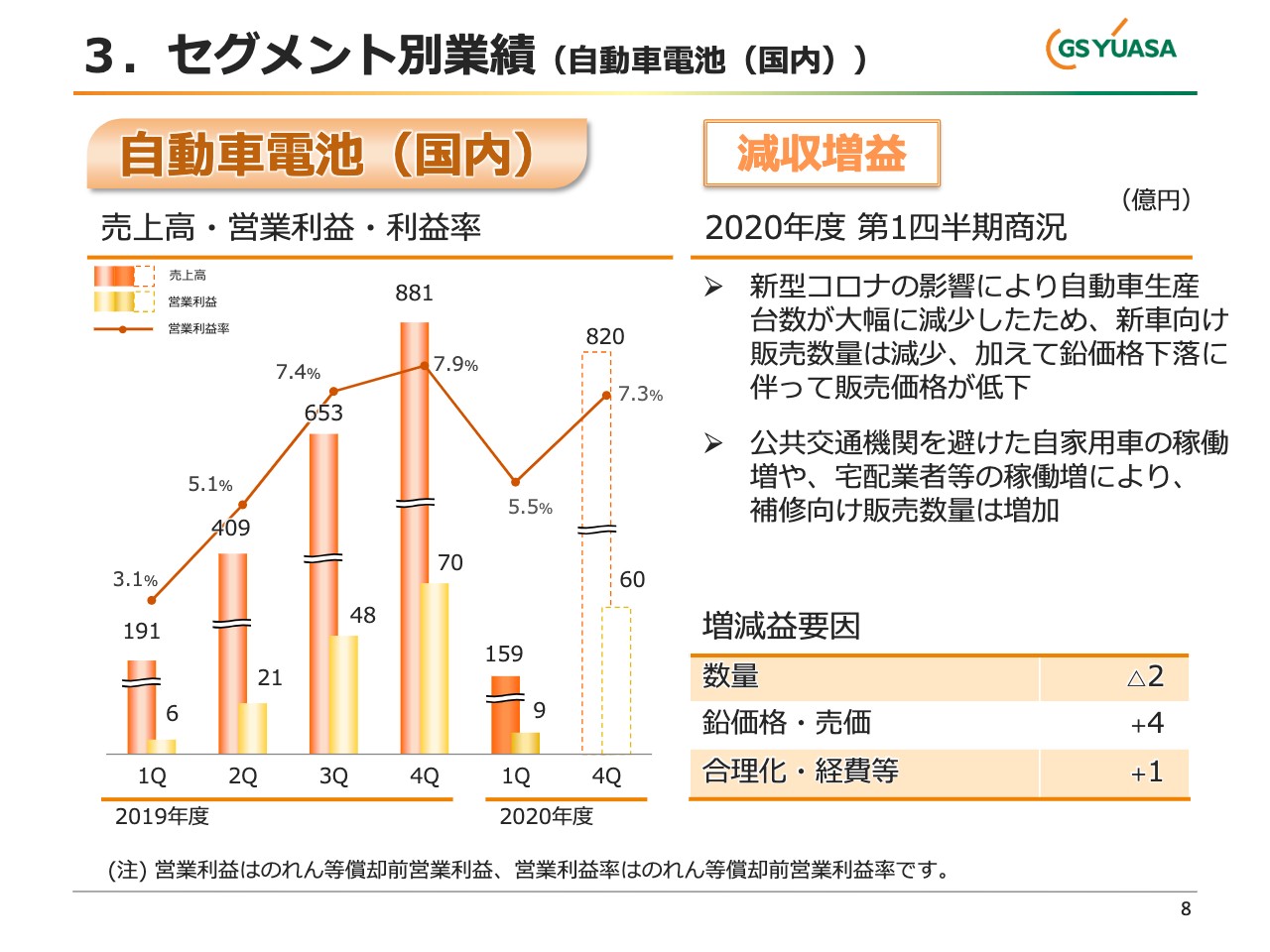

3. セグメント別業績(自動車電池(国内))①

8ページからそれぞれのセグメントごとの詳細を分析しています。自動車電池事業の国内は棒グラフをご覧のとおり、売上高は159億円、営業利益は9億円で減収増益でした。

商況についてですが、自動車用の新車向けの販売数量は減少しました。とりわけ自動車四輪については前年と比べて40パーセント強から50パーセント弱の減となっています。また、オートバイ用についても同様に約30パーセントの数量減となりました。

一方、補修については販売数量が増加しています。自動車四輪で見ると約15パーセントの増加となりました。ただしオートバイ用については、オートバイ用の新車と同様に約30パーセントの減となっています。

増減益の要因についてはスライド右下に記載のとおりです。数量減による影響はありましたが、主原料の鉛の下落によって増益を確保できたということです。

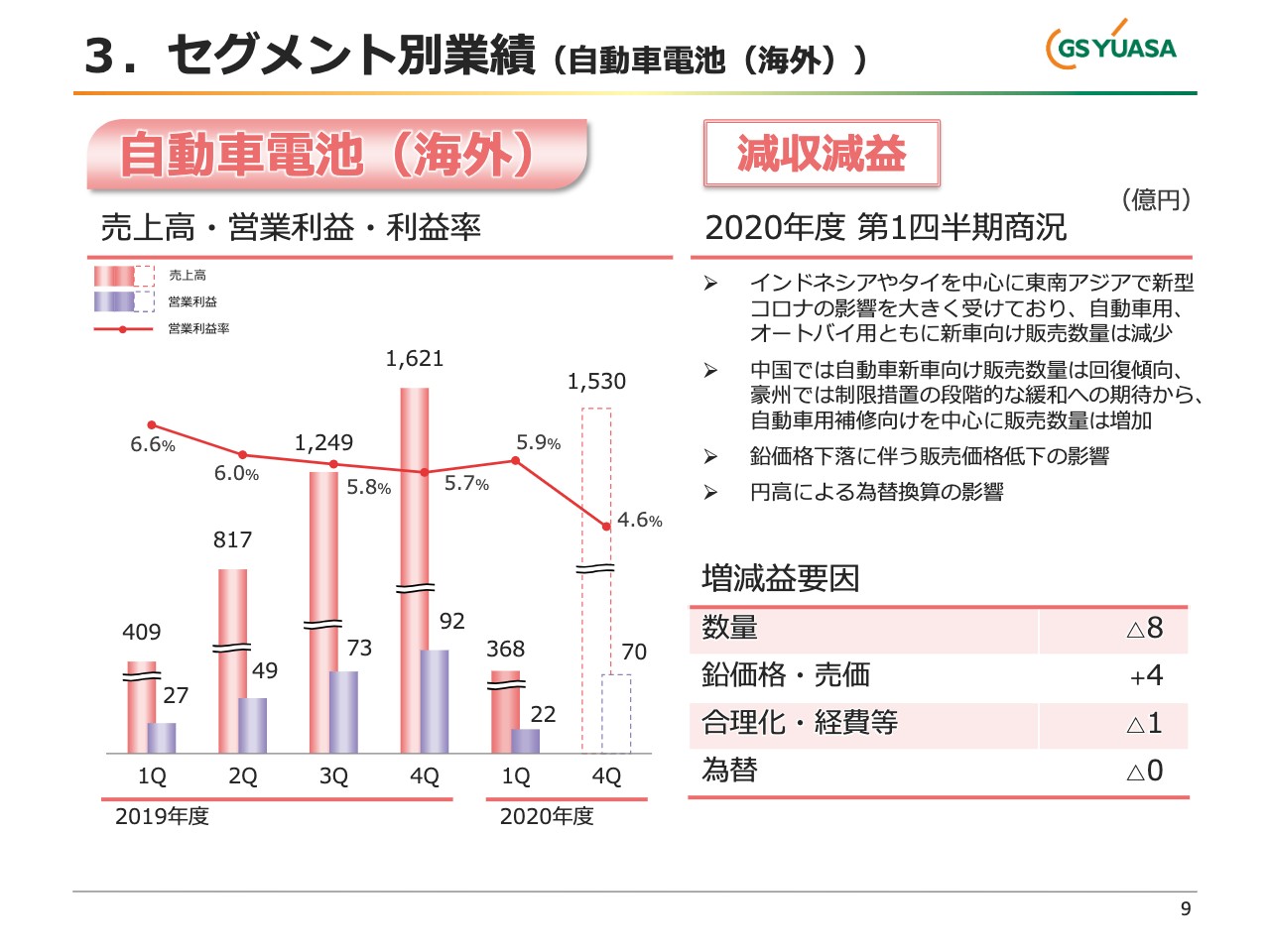

3. セグメント別業績(自動車電池(海外))

9ページは自動車電池の海外です。売上高は368億円、営業利益は22億円で減収減益でした。商況に関しては、インドネシア、タイを中心としたプレゼンスの高い東南アジアにおいては、自動車用、オートバイ用ともに特に新車向けが減少となっています。

自動車用については10パーセント強の減、オートバイ用は15パーセント強の減となっています。中国についてはようやくロックダウンが終わったこともあると思いますが、新車向けの販売数量が回復しています。

第1四半期の3ヵ月全体を通して見ると、新車補修も合わせてですが、数量的には約5パーセント減まで縮小しています。なお、オーストラリアについては堅調でした。減益要因ですが、いずれにしても数量減の影響がとても大きかったことに尽きると思っています。

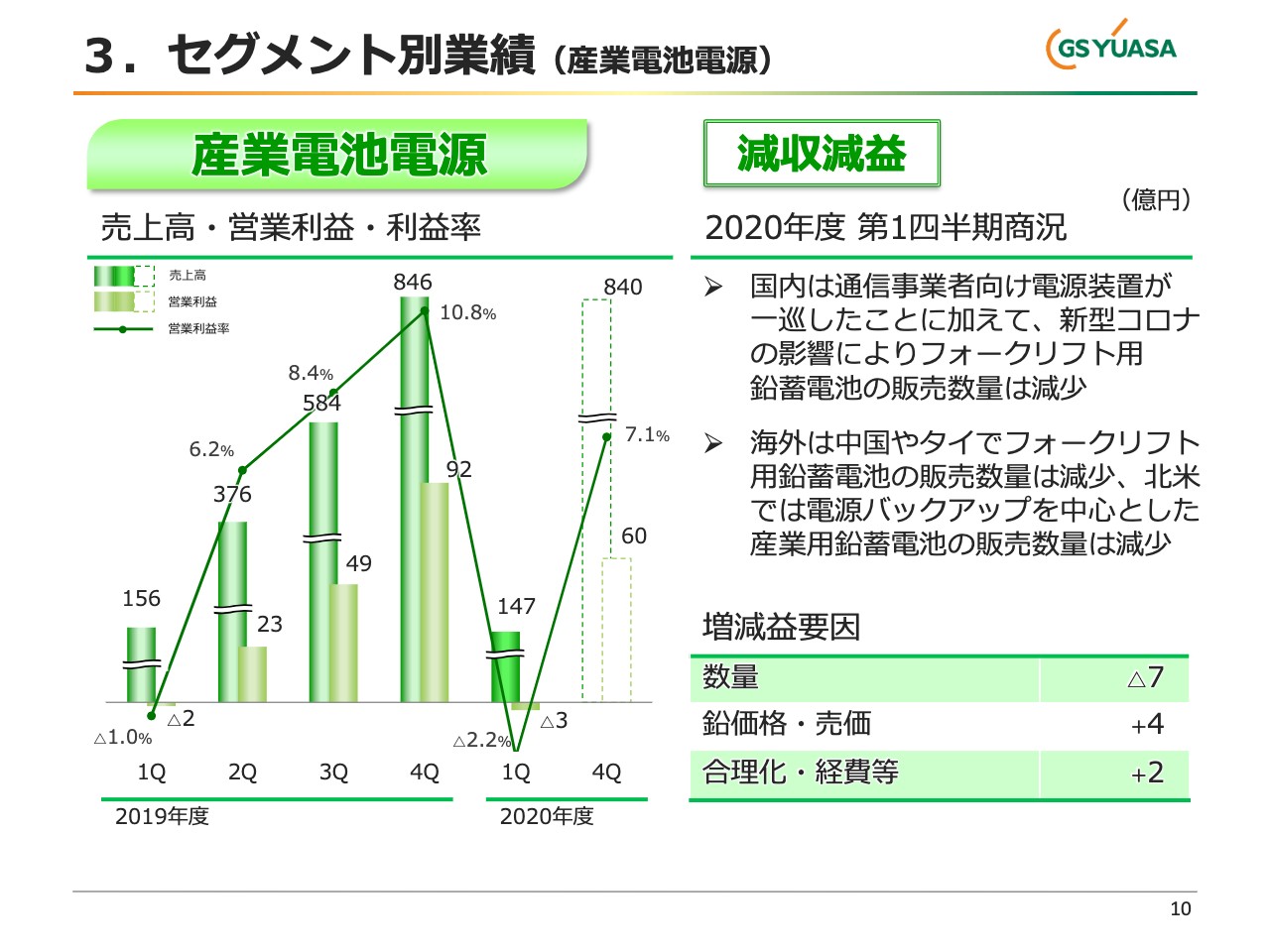

3. セグメント別業績(産業電池電源)

10ページは産業電池電源関係です。売上高は147億円、営業利益はマイナス3億円の損失でした。前年と比べて減収、微減益ということになります。

商況については、国内の産業電池電源関係は、通信事業者向けの電源装置が前年は非常に活況を呈していましたが、需要一巡ということで減少しています。加えてフォークリフト用についても厳しい状況です。

フォークリフト用の新車については前年と比べて微減程度に留まっていますが、物流が止まっていたこともあり、補修関係は前年と比べて約20パーセントの減となっています。

一方、海外は特にフォークリフト用が中心ですが、中国とタイで2拠点を持っています。いずれも前年と比べて厳しい状況です。とりわけタイが厳しく、前年と比べ約40パーセントの数量減に留まっています。産業電池電源セグメントの減益要因についても数量減の影響が大きい状況でした。

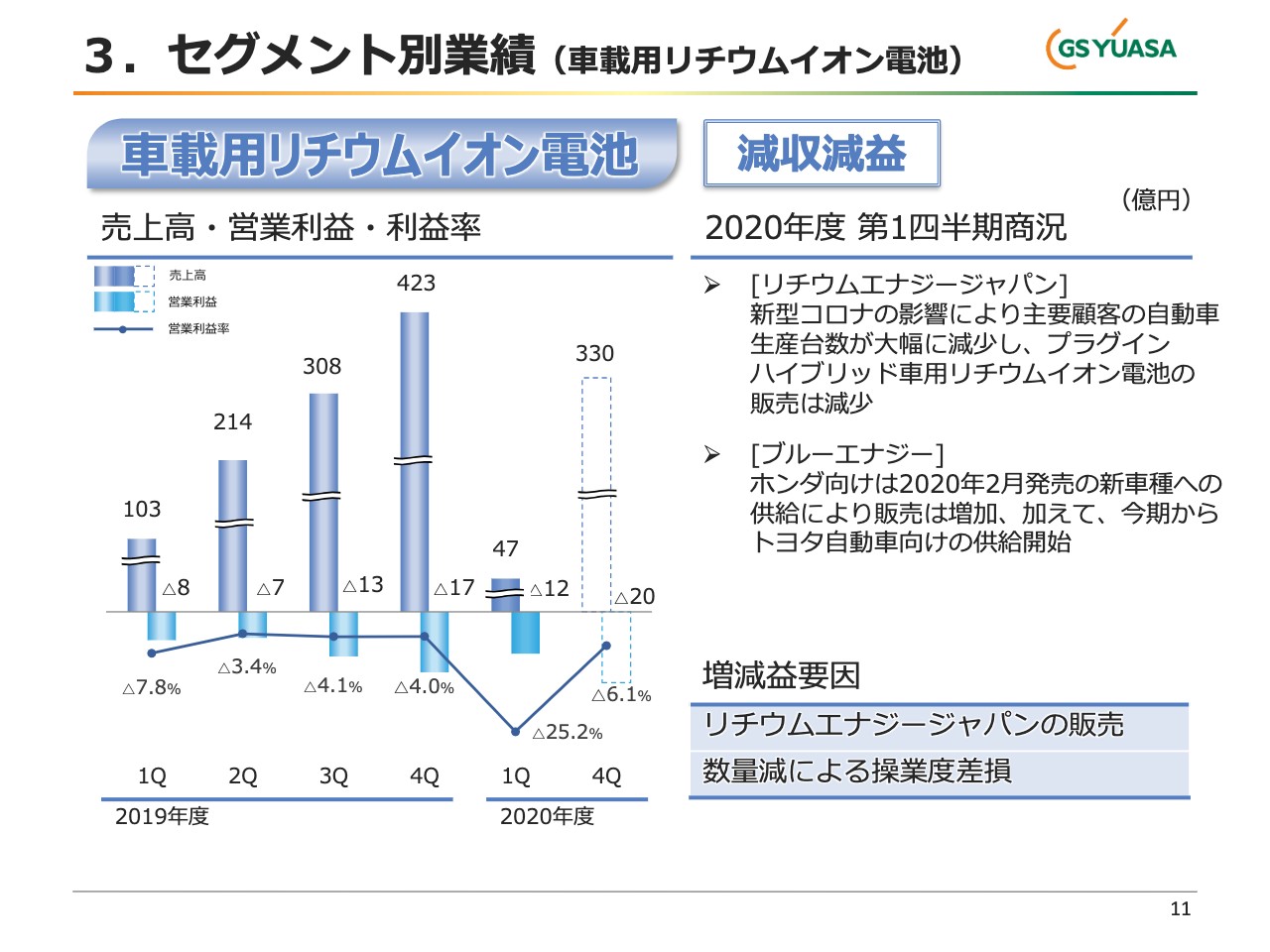

3. セグメント別業績(車載用リチウムイオン電池)

11ページです。車載用リチウムイオン電池関係です。売上高は47億円、営業損失は12億円で減収減益です。

商況についてです。リチウムエナジージャパンはプラグインハイブリッド用のリチウムイオン電池の供給拠点ですが、有り体に申し上げますと、三菱自動車への供給量が前年と比べて約90パーセントの減でした。

こちらに対して、ブルーエナジーはハイブリッドカー用リチウムイオン電池を供給している合弁会社ですが、ホンダ向けの2月発売の新車種「フィットハイブリッド」へのリチウムイオン電池の供給を始めています。

こちらに加え、ご承知のとおり従前アナウンスしたトヨタ向け新型「ハリアー」の供給開始に伴い、前年と比べて増収となっています。減益要因についてはリチウムエナジージャパンの数量減が大きかったため、足を引っ張られてしまっている状況です。

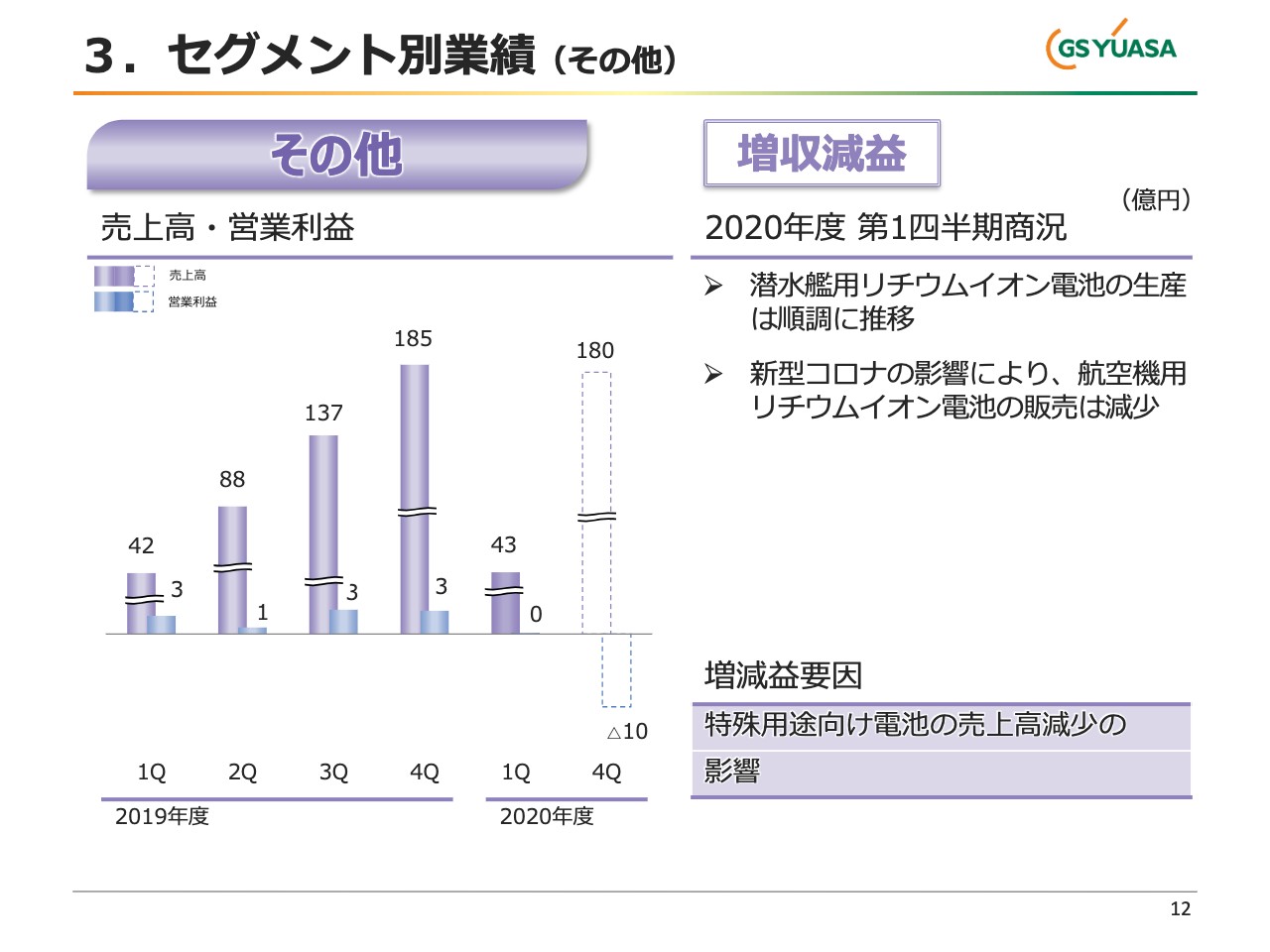

3. セグメント別業績(その他)

12ページのその他セグメントについては省略させていただきます。

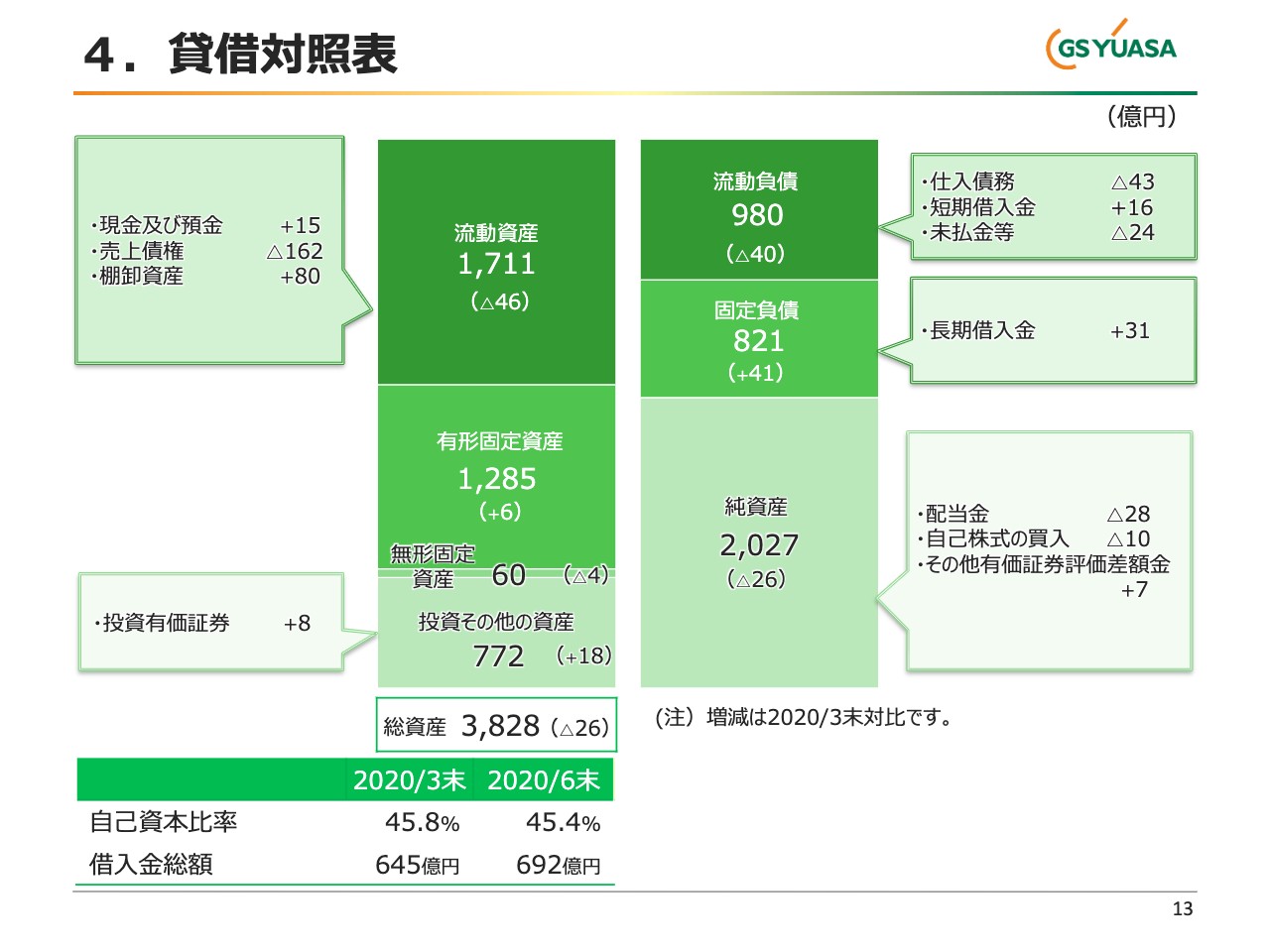

4. 貸借対照表

13ページはバランスシートです。スライドの左下ですが、総資産合計は3,828億円で、今年の3月末と比べて26億円の資産減となっています。

主たる減少要因は流動資産のマイナス46億円で、とりわけ売上債権が大きく減少しています。第1四半期の売上の変化もありますが、弊社の場合は例年この時期に前3月期末の売上分の回収が進むため、このような傾向になっています。

一方、棚卸資産については80億円増えていますが、主として秋以降の需要期に向けた備えになります。なお、現預金は15億円の増となっていますが、主として昨今の時節柄、海外を中心に手元現金を厚く置いたということです。

貸借対照表の右側の負債関係については、流動負債から固定負債に若干資産が移動していることが言えると思います。負債合計は大きく変化していません。

こちらに対して純資産は2,027億円で、3月末と比べて約26億円減少しています。スライド右側の吹き出しにも記載していますが、配当ならびに株主還元に向けた自己株式の買い入れが主としたものです。

なおスライド左下に記載のとおり、自己資本比率は45.4パーセントで、引き続き前期末並みを維持しています。一方で借入金総額は692億円で、約50億円の増加となっています。こちらについては14ページでご説明します。

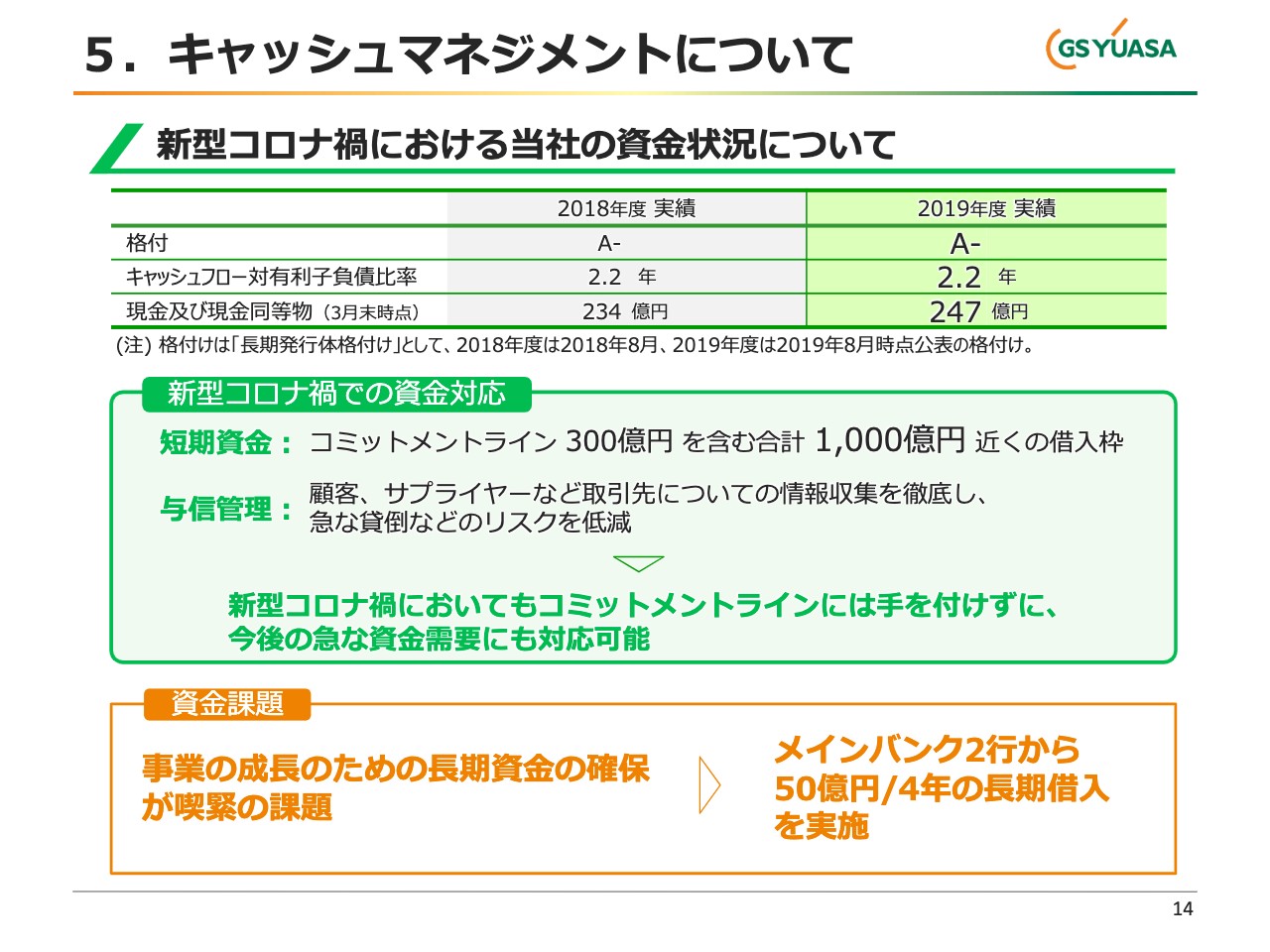

5. キャッシュマネジメントについて

14ページはキャッシュマネジメントについてです。昨今の状況を踏まえて、弊社のポジションについてまとめています。主債の格付関係ですが、こちらはJCRの格付で、従前と同じくシングルAマイナスを維持しています。

直近の資金対応をご覧ください。短期資金は弊社の日本の資金枠ですが、コミットメントラインは従前から設定している300億円を含む約1,000億円の借入枠を持っています。ほとんど手を付けていないため、そのまま持っている状況です。

取引先関係の与信管理では、顧客、調達先等について毎月のように情報収集を行いながら、万全を期した体制で望んでいます。このようなこともあり、足元では急な資金需要にも対応可能と判断しています。

なお、他社が短期資金の確保に走った4月あたりですが、弊社はその逆をいくような対応を行いました。スライドにオレンジで記載しているとおり、長期資金50億円をメインバンク2行から緊急で調達しています。

弊社としましては、今後は成長のための長期的な資金需要が高まってくるものをあらかじめ先行し、一部を調達したという格好です。

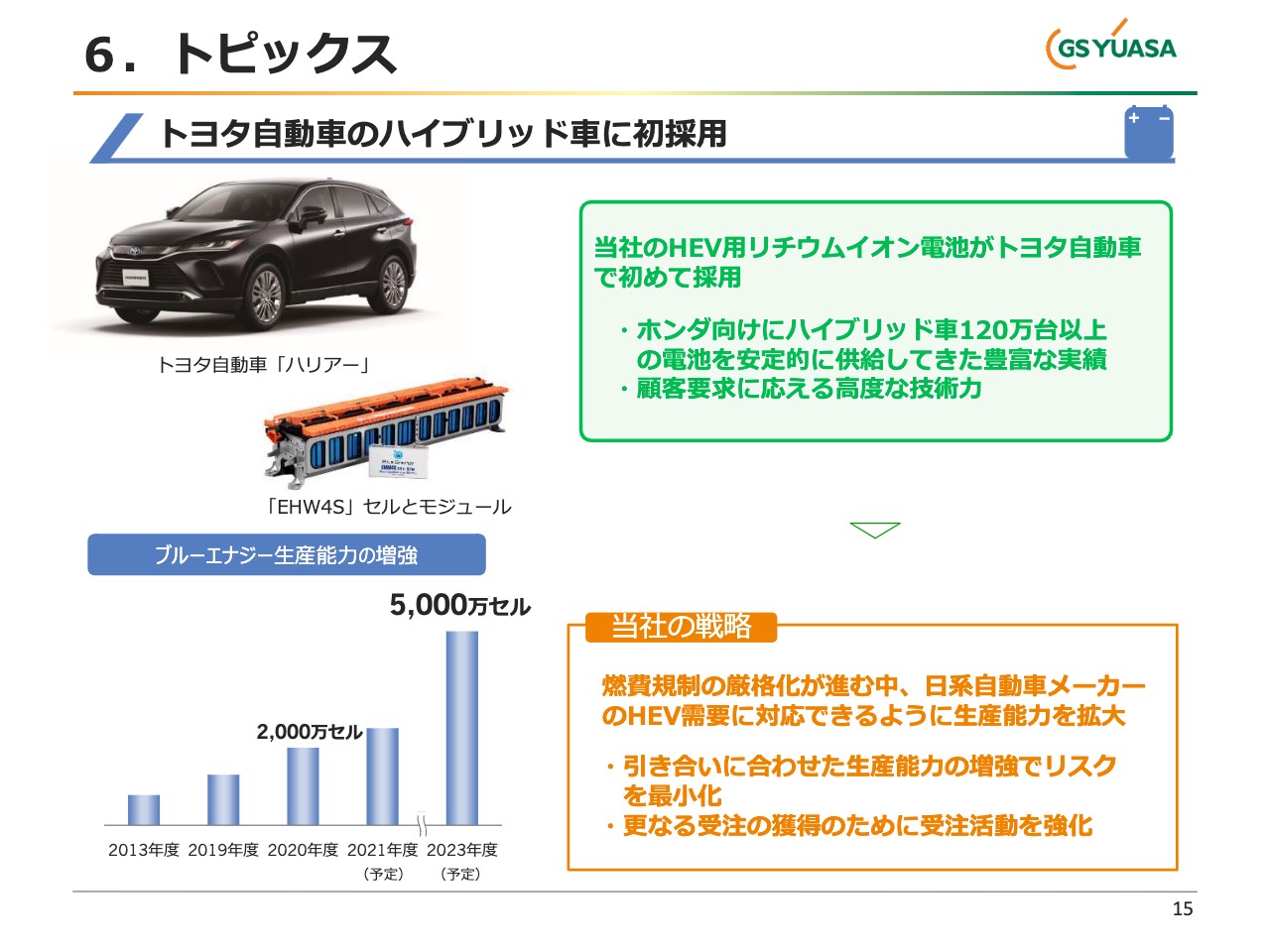

6. トピックス①

15ページ、16ページは、トピックスを記載しています。15ページについては先ほども触れましたが、トヨタ向けのハイブリッド車用の初採用ということで「ハリアー」への搭載についてです。

私どもはこれまでハイブリッド車用のリチウムイオン電池の供給はホンダ一本足でしたが、2社、いわゆる二本足になったことで、事業の安定化がより図れるものと思っています。

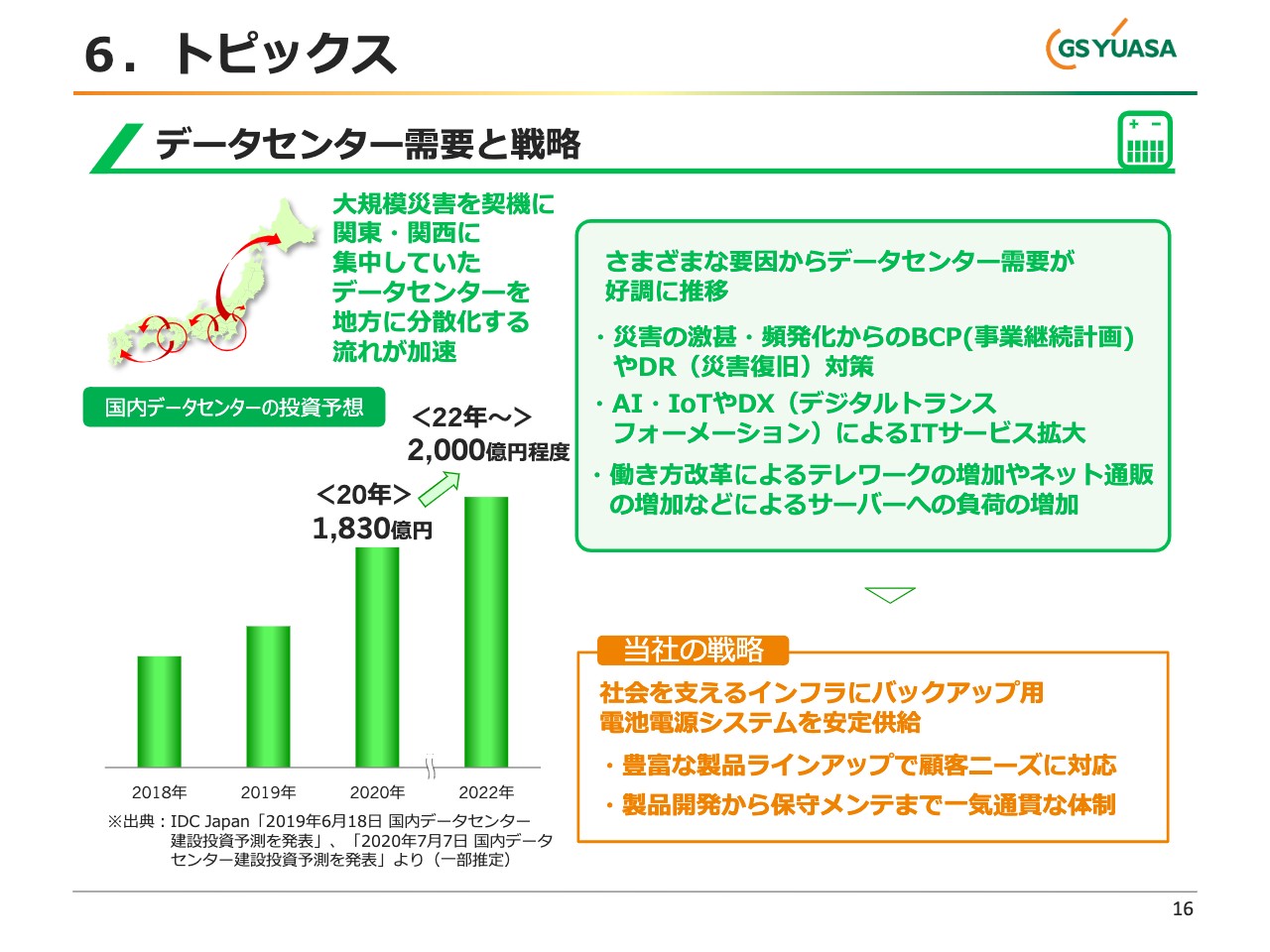

6. トピックス②

16ページはデータセンターの需要についてです。スライドの緑色の枠内に記載のとおり、昨今は災害の激甚化やAI・IoT関係を中心としたITサービスの拡大、またテレワーク等の増加によりサーバーへの負荷が大きく、データセンターの投資需要が膨らんでくると思っています。

このようなものにも弊社としては期待を持てると思っています。前期の第1四半期の内容は以上のとおりです。引き続き、通期の業績予想についてご説明します。

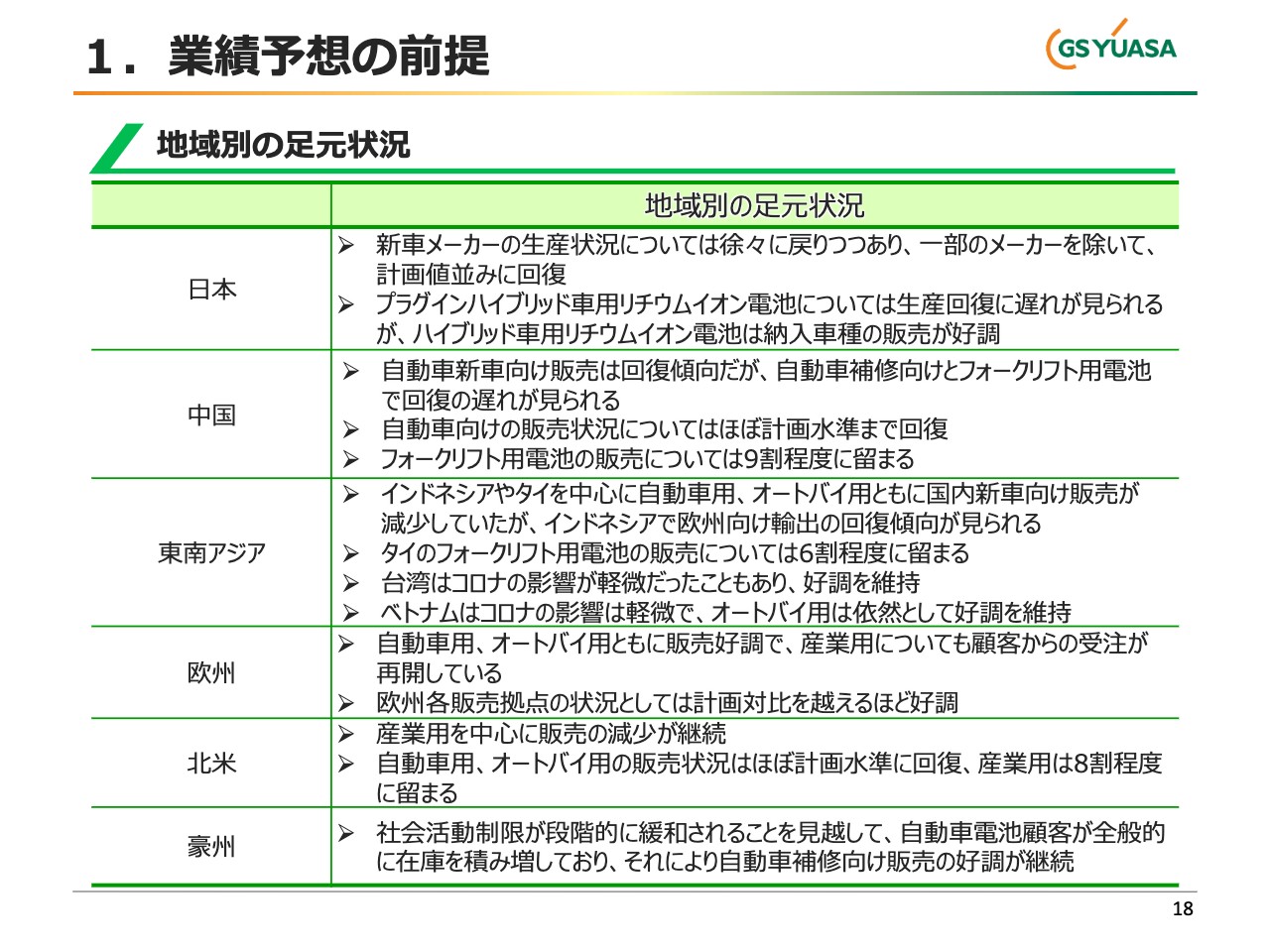

1. 業績予想の前提①

18ページをご覧ください。業績予想の前提について、地域別の足元の状況です。少し細かくなりますが非常に重要なことと思いますので、中身をご確認いただきたいと思っています。

まず日本の状況ですが、新車メーカーの生産状況はご承知のとおり徐々に戻りつつあるという認識を持っています。ただし、プラグインハイブリッドカー用のリチウムイオン電池の供給は、生産回復に遅れがあると思っています。ハイブリッドについては先ほどお伝えしたとおり堅調です。

中国も新車向けについてはすでに回復している状況と思いますが、自動車の補修関係と、先ほども触れたフォークリフト用の電池関係は回復が若干遅れると見ています。

東南アジアですが、インドネシア、タイは現時点では経済も非常に厳しいと聞いており、新車向けの販売は減少しています。やや好転しているところもあると思いますが、認識としては全体的には厳しいと思っています。

しかし、台湾やベトナムについては影響は比較的軽微と思っています。なお、欧州、北米、オーストラリア等についてはまずまずの状況になりつつあると思っています。

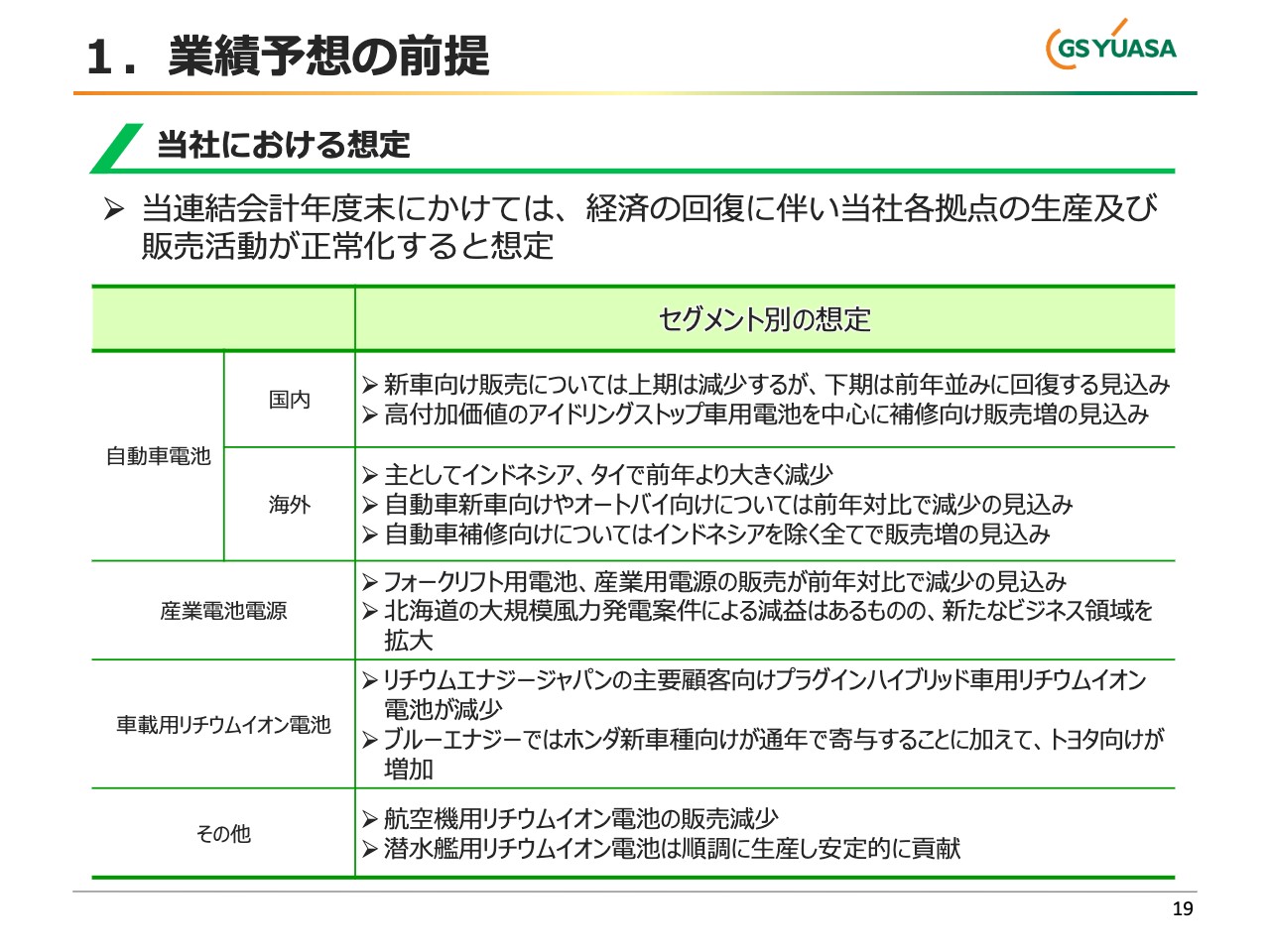

1. 業績予想の前提②

そのような足元の状況を踏まえて、19ページは当社における想定を記載しています。繰り返しになるところが多いため細かくは申し上げませんが、最初の2行に記載のとおりです。徐々に生産および販売活動は正常化することを想定しています。

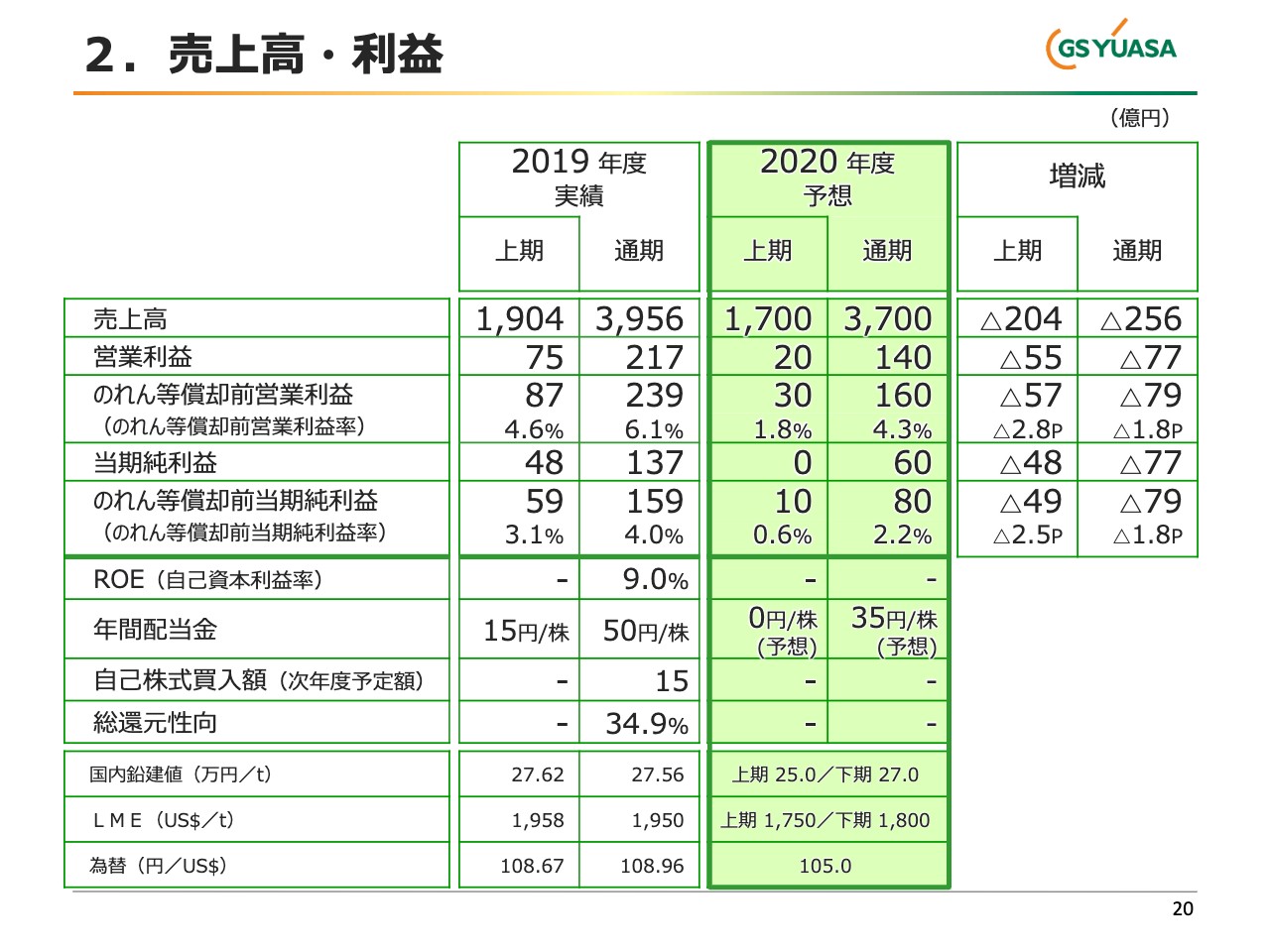

2. 売上高・利益③

20ページは通期の業績予想です。売上高は3,700億円、営業利益は140億円、のれん等償却前営業利益は160億円、いわゆる当期純利益は60億円です。

売上高と営業利益については、去る5月の前期の決算発表の際に業績予想を未定としていますが、ガイダンスとしてお出しした前年の売上高の10パーセント程度の減収、また営業利益の3分1程度の減益のイメージにほぼ近い数字となっていると思っています。

なお、スライドの一番下に鉛や為替の前提を記載していますのでご確認ください。

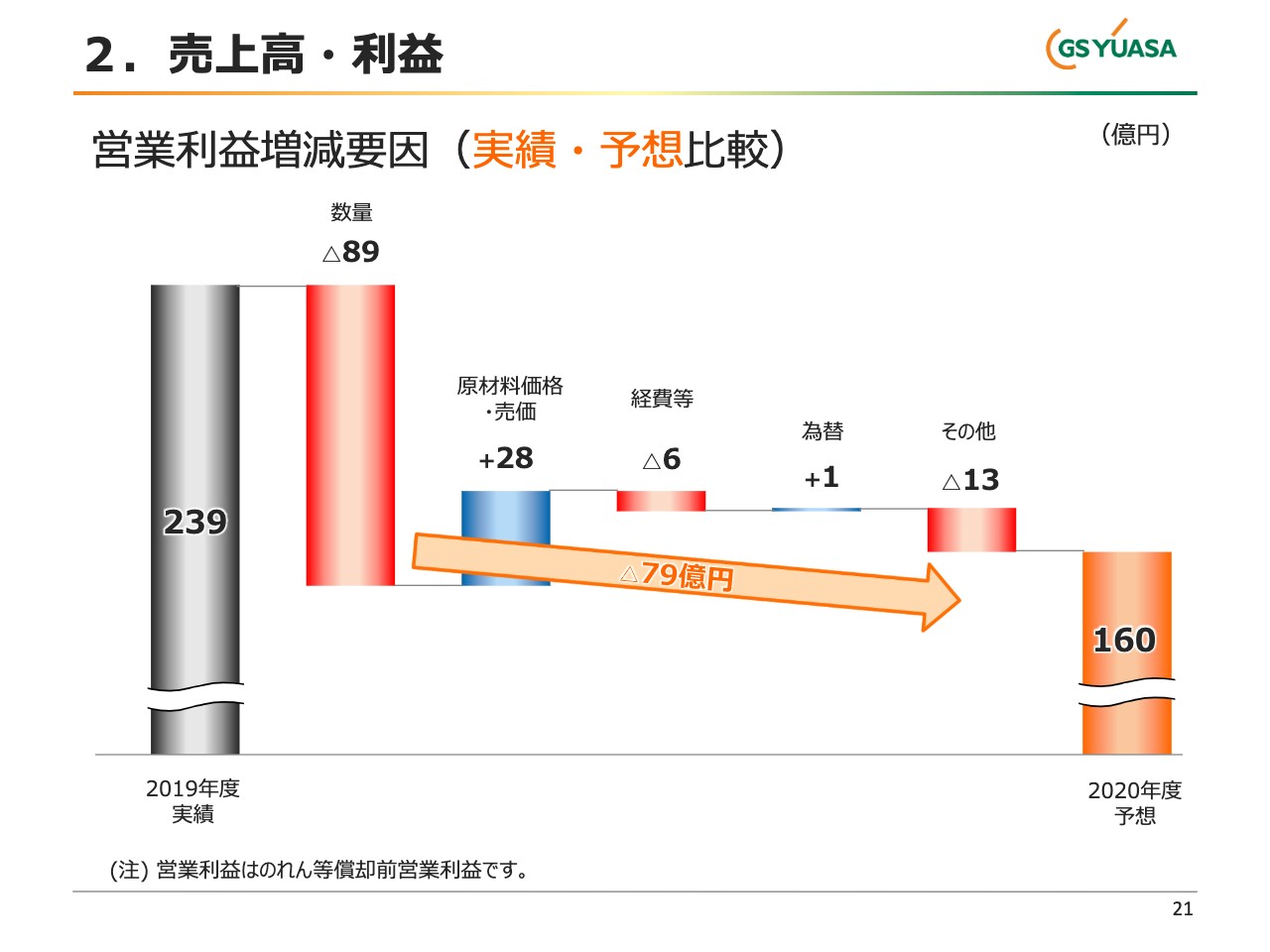

2. 売上高・利益④

21ページは、前年と比較した今期の予想の営業利益増減要因です。ウォーターフォールチャートですが、数量減については第1四半期と同様に引き続き数量減による影響を勘案してのことです。

一方、原材料価格・売価については出がやや少なく見て取れる気がしますが、下期の、特に日本国内の鉛の建値を保守的に見ていることもあり、あまりプラスとなってないと捉えていただければと思います。

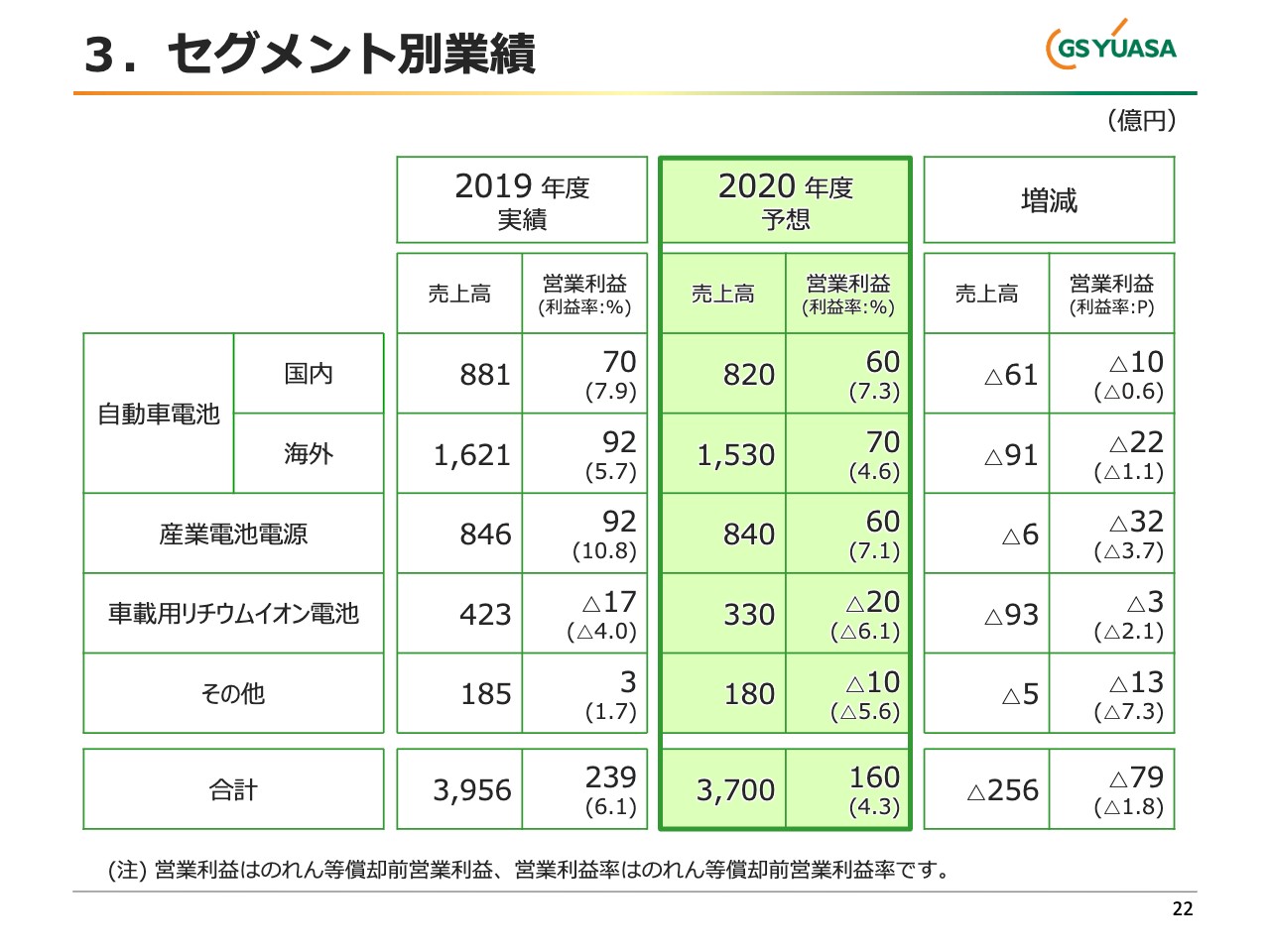

3. セグメント別業績②

22ページは、売上高、営業利益をセグメント別に分解したものです。現時点では全セグメントの通期予想で前年と比べ減収減益にならざるを得ないと思っています。

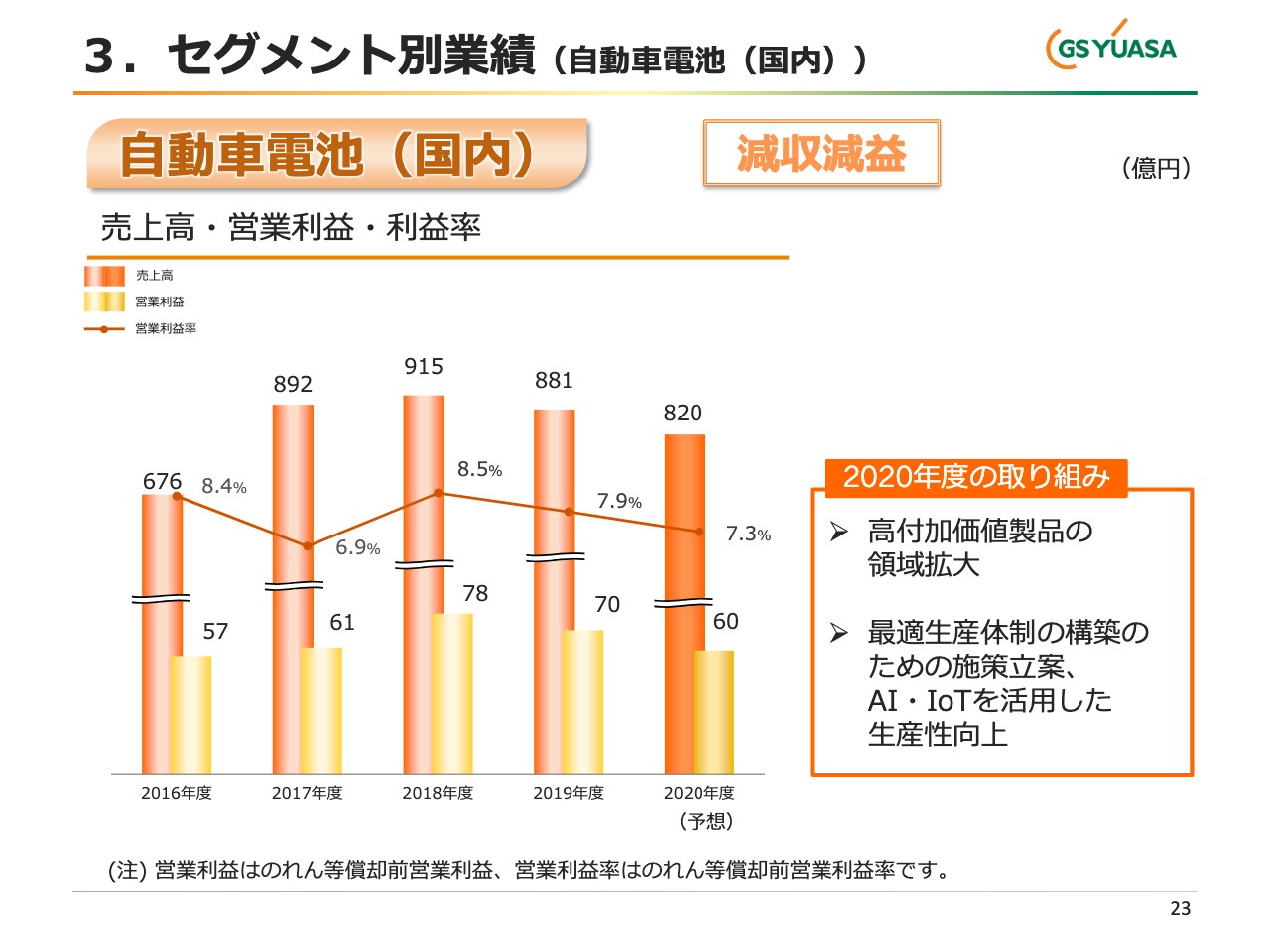

3. セグメント別業績(自動車電池(国内))②

23ページから27ページは各事業セグメントの紹介です。棒グラフで過去5年の通期の売上高と営業利益ならびに営業利益率を記載し、右端には2020年度の取り組みを記載しています。

取り組みについては多少観念的、抽象的かもしれません。詳しくはご説明しませんが、それぞれご確認いただきたいと思っています。

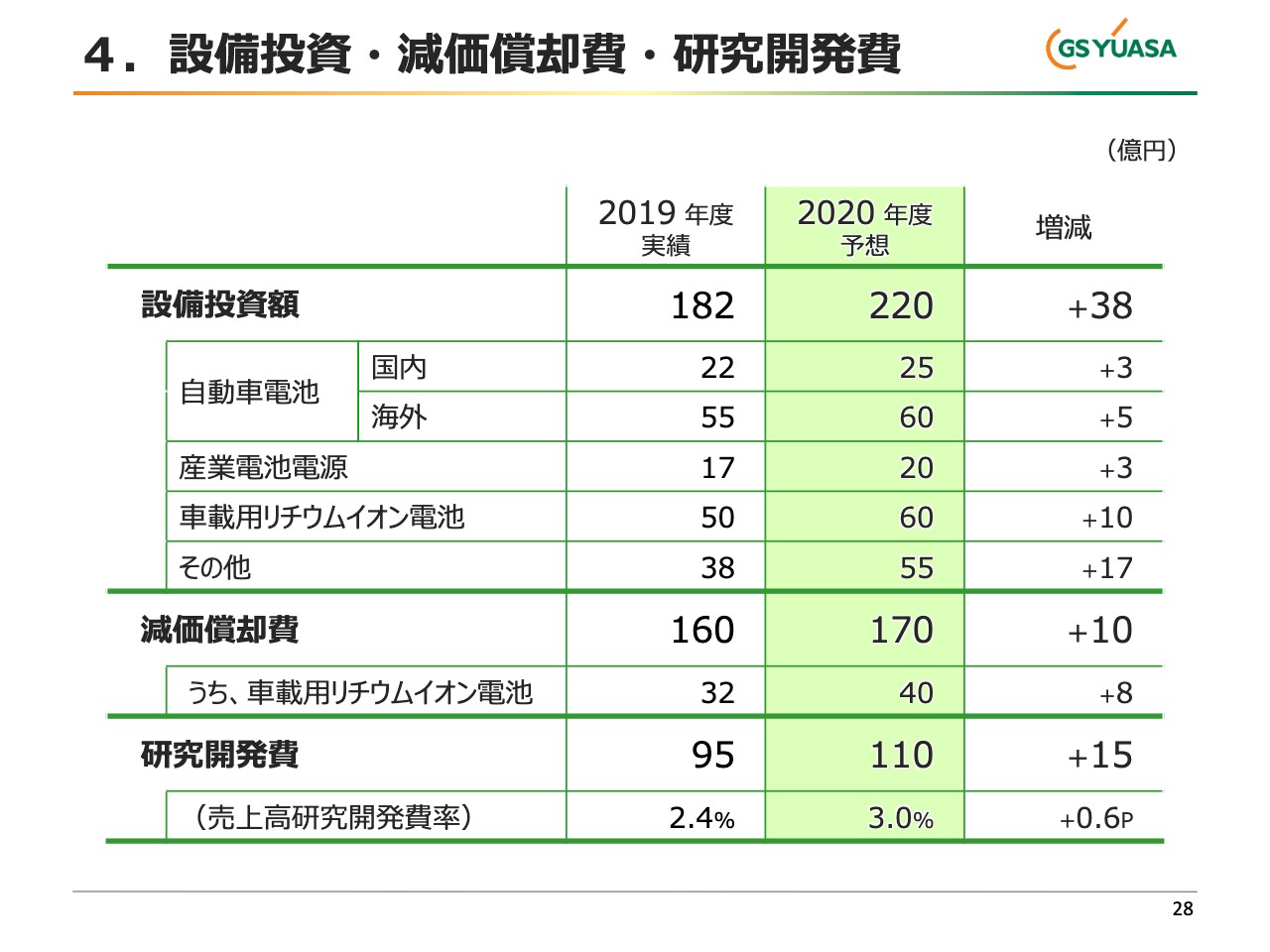

4. 設備投資・減価償却費・研究開発費

28ページは設備投資について簡単にご説明します。年間の設備投資ですが、当該期は220億円を想定しています。大きな投資項目としては3点あります。1点目は、中国天津の新工場をかねてより数年かけて建設しており、最終段階に入った投資が含まれています。

2点目は、ブルーエナジーのハイブリッドカー用リチウムイオン電池の増産対応についての投資です。3点目は、京都本社地区の建物が古くなっているため、リノベーションに関する投資になります。このような事項が大きなポイントかと思っています。

5. コーポレート・ガバナンス

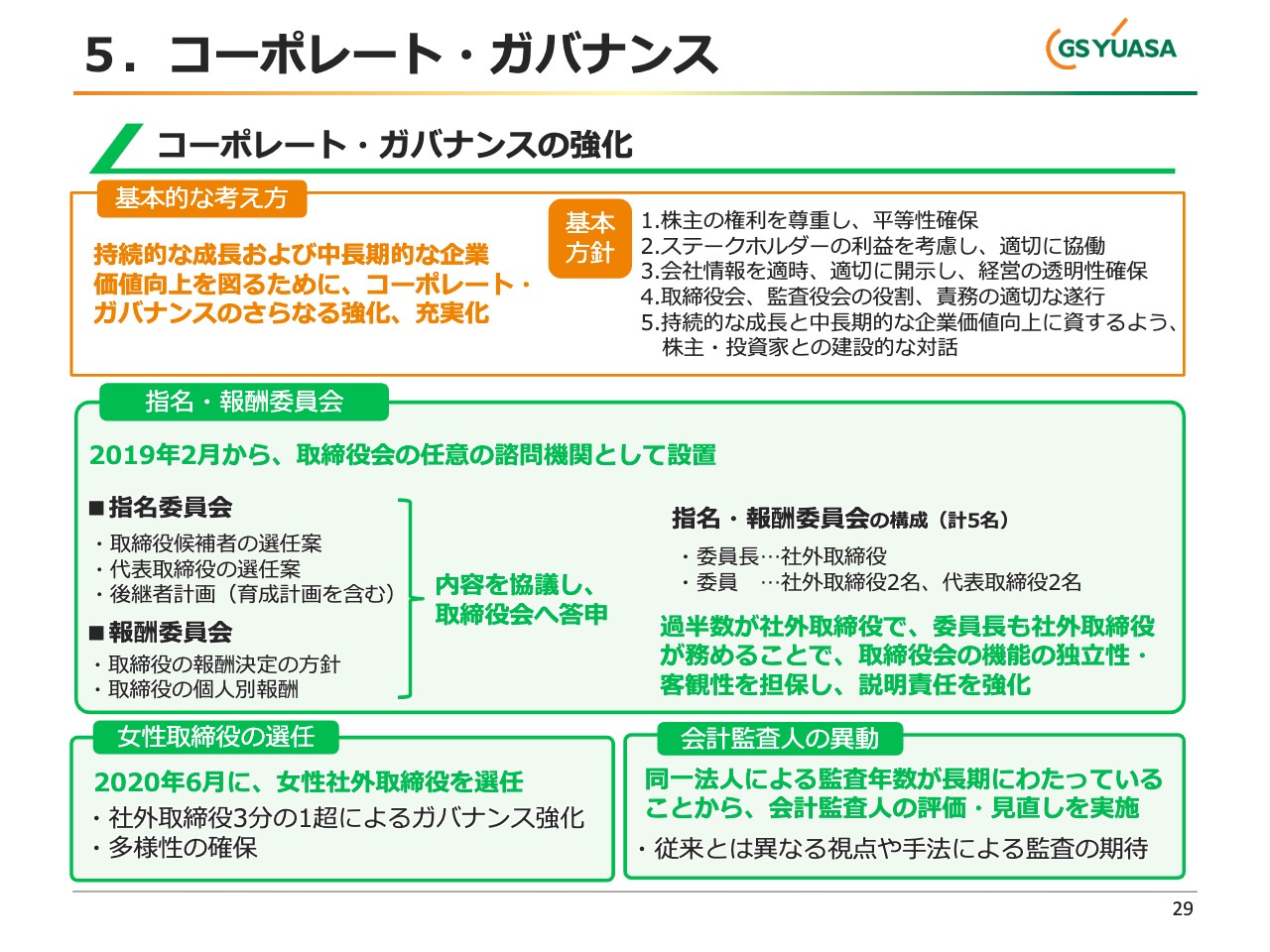

29ページは業績とはあまり関係ありませんが、ぜひともお知らせしたいこととしてコーポレート・ガバナンスに関することを記載しています。私どもの基本的な考え方はスライドのオレンジの枠内に記載のとおりですが、今回は緑色で記載している3点を強調したいと思っています。

1点目は、指名・報酬委員会の構成です。従前は4名体制でしたが1名増員し、過半数の3名が社外取締役となりました。また委員長も社外取締役ということで、指名・報酬関係についてより透明性を高めたことになります。

2点目のポイントとしては、女性取締役を選任したことです。今回選任した方はソニーで東ヨーロッパ、東欧の責任者を歴任した経験があります。

3点目は、会計監査人の異動です。従来、経営統合以前の旧日本電池は監査法人トーマツに、監査法人の制度ができた1968年以降の50数年間お世話になっていました。しかし昨今の状況を踏まえて、今回新たにあずさ監査法人にお願いする決断をしています。

これら3点において、コーポレートガバナンス・コードの考え方に乗っ取り、着実に強化を図っているところです。以上が、決算に関する私からのご説明です。

少しだけ決算の総括に触れさせていただきます。ご多分に漏れず、他社と同様にたいへん厳しい決算でした。東南アジアは今後、多少厳しさが残るとは思いますが、先ほどもお伝えしたとおり、欧米や中国、オーストラリア、先進国を中心に最悪期は脱しつつあると思っています。

今後、新型コロナウイルスの第二波、第三波といった波次第ではありますが、この日本も含めてなんとかこの下期あたりから弊社全グループ拠点が巡航速度に戻り、本日お示しした売上や営業利益をクリアしていきたいと考えています。

1. 譲受の概要

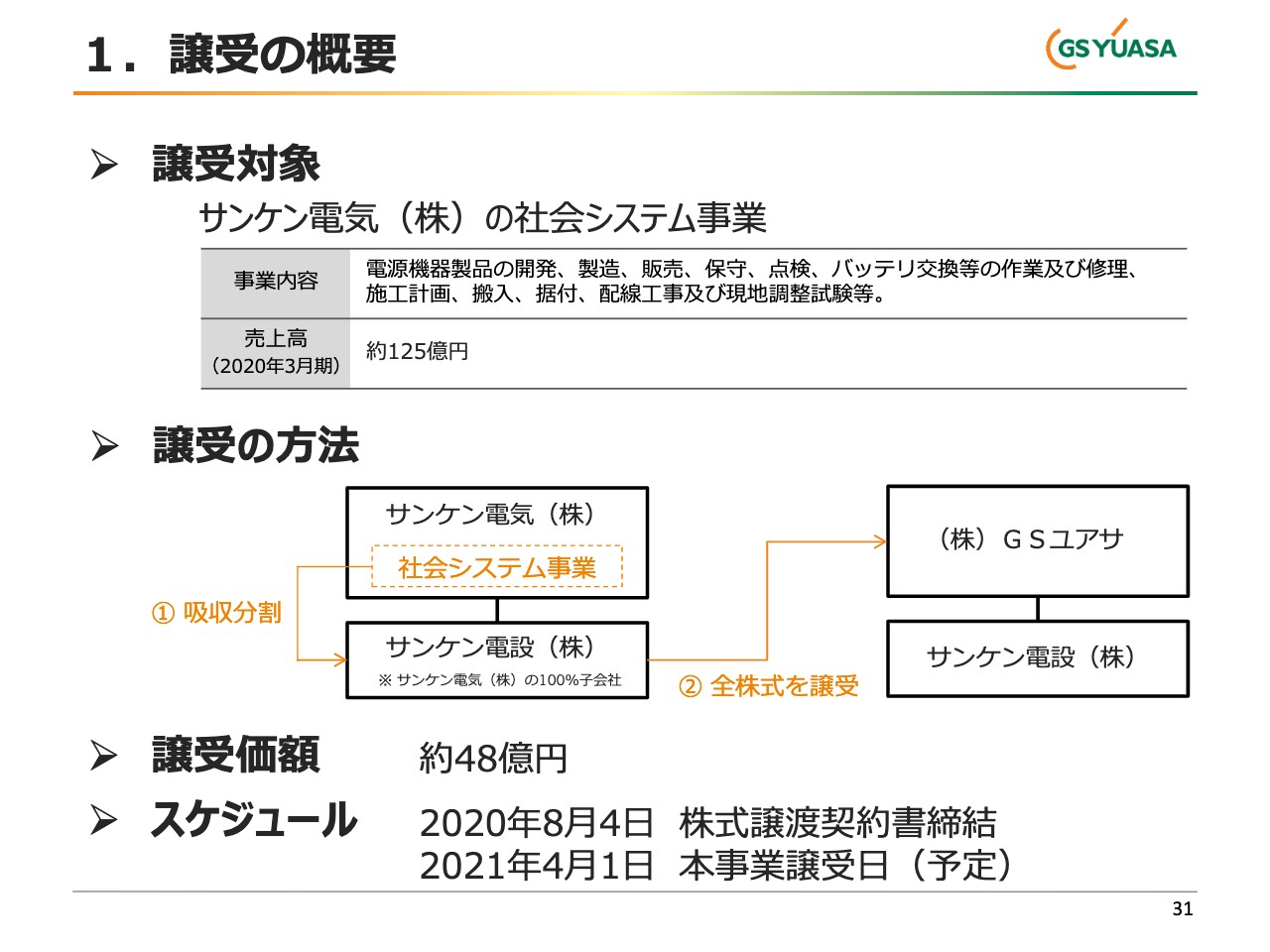

事業買収について簡単にご説明します。今回の買収ですが、サンケン電気の社会システム事業を対象としています。そちらの事業の、開発、製造、販売、保守、点検等々の当該事業すべてです。

買収の方法ですが、サンケン電気の本体の事業を一旦、吸収分割方式で子会社のサンケン電設、こちらはサービス会社であると聞いていますが、そちらに集めてサンケン電気の全株式を私どもが買い取らせていただくというスキームです。

買収価格は記載のとおりです。スケジュールは来年の4月で進めていきたいと思っています。

2. 主要な取り扱い製品(産業電池電源製品)

32ページは主な取り扱い製品ですが、緑色の枠内が弊社ジーエス・ユアサ、青色の枠内がサンケン電気の製品です。サンケン電気の対象製品はほとんどジーエス・ユアサと重なっていることが見て取れるかと思います。具体的には、直流電源装置、それぞれのUPS、インバータ、パワーコンディショナといった部類です。

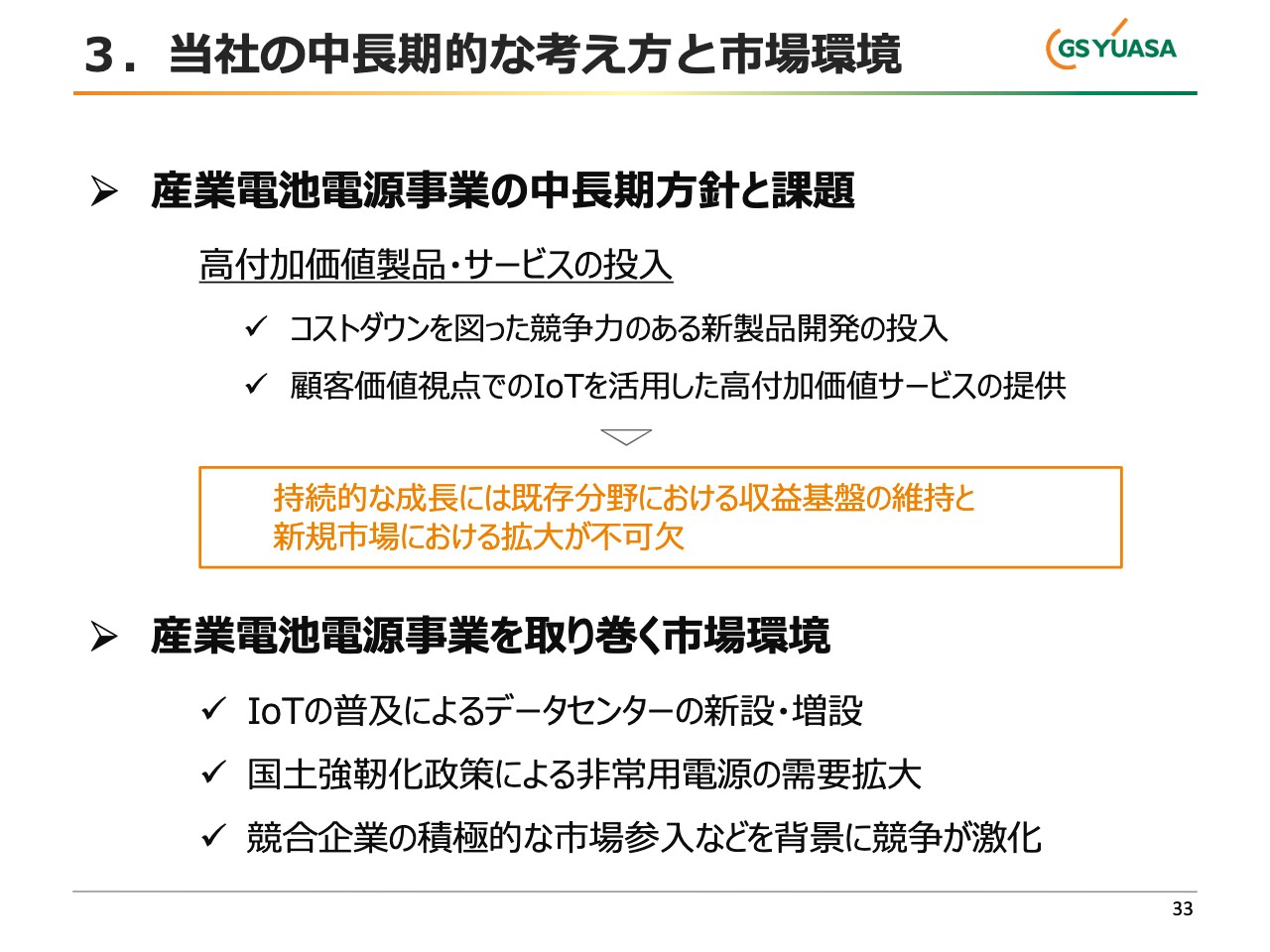

3. 当社の中長期的な考え方と市場環境

33ページには、弊社の中長期的な考え方を記載しています。こちらについてはかねてよりお示ししているとおりですので、ご確認いただければと思います。

4. 譲受の目的

34ページは今回の目的を箇条書きで3点挙げています。1点目は競争力の強化、2点目は強みをより強いものに変えていくということもありますが、弱点分野の補完になります。3点目は今後の電源市場の新規市場に備えた体制強化です。

5. 期待するシナジー効果

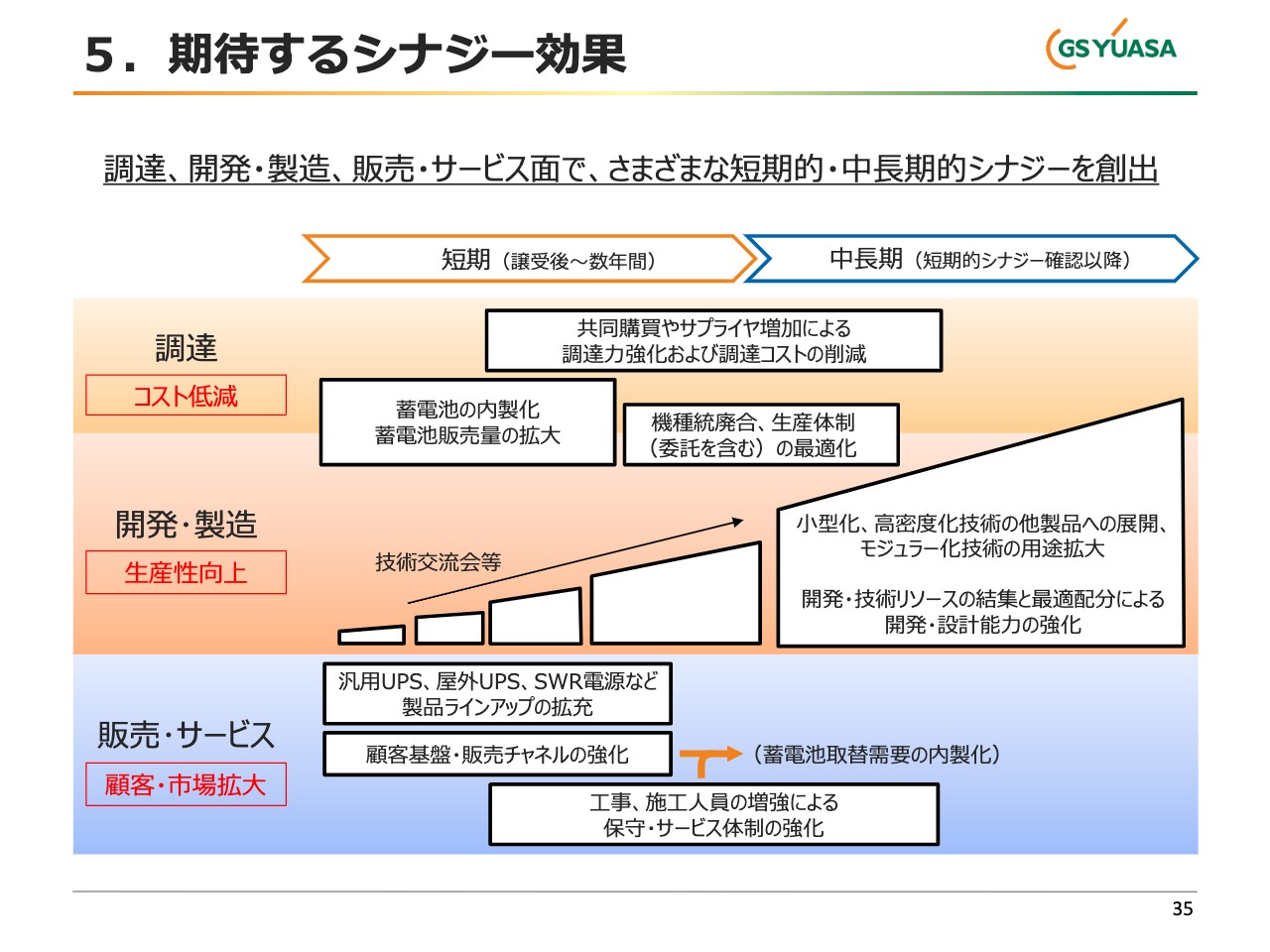

35ページは、それらのシナジー効果を調達、開発・製造、販売・サービス面で簡単な図で示しています。短期的・中長期的にいろいろ出てくると思いますが、まず調達サイドで強調したいことは、共同購買等で調達力が増すということです。

また、私どもは開発・製造が今回の買収の肝にあたると思っていますが、例えば、蓄電池の内製化については、弊社は鉛蓄電池を内製して持っていますが、サンケン電設はそれを持っていません。このようなところで、すべてが内製化した電池を共有できる体制になっていくということです。

また機種の統廃合や、小型化、高密度化といった技術へのコラボ、開発・技術リソースを結集することによるシナジー、このようなものが出てくると思っています。

加えて販売・サービス面では、製品ラインナップが拡充することは間違いありませんが、何よりも私どもがこれから進めようとしている「モノ作りからコト作り」への一環した保守、サービスの体制を強化するところにもシナジーが生まれてくるものと思っています。

以上が、決算ならびに今回の買収に関する私からのご説明です。長くなりましたが、これで一旦私からの説明は区切らせていただきます。