2020年8月5日に行なわれた、川崎汽船株式会社2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:川崎汽船株式会社 代表取締役社長 明珍幸一 氏

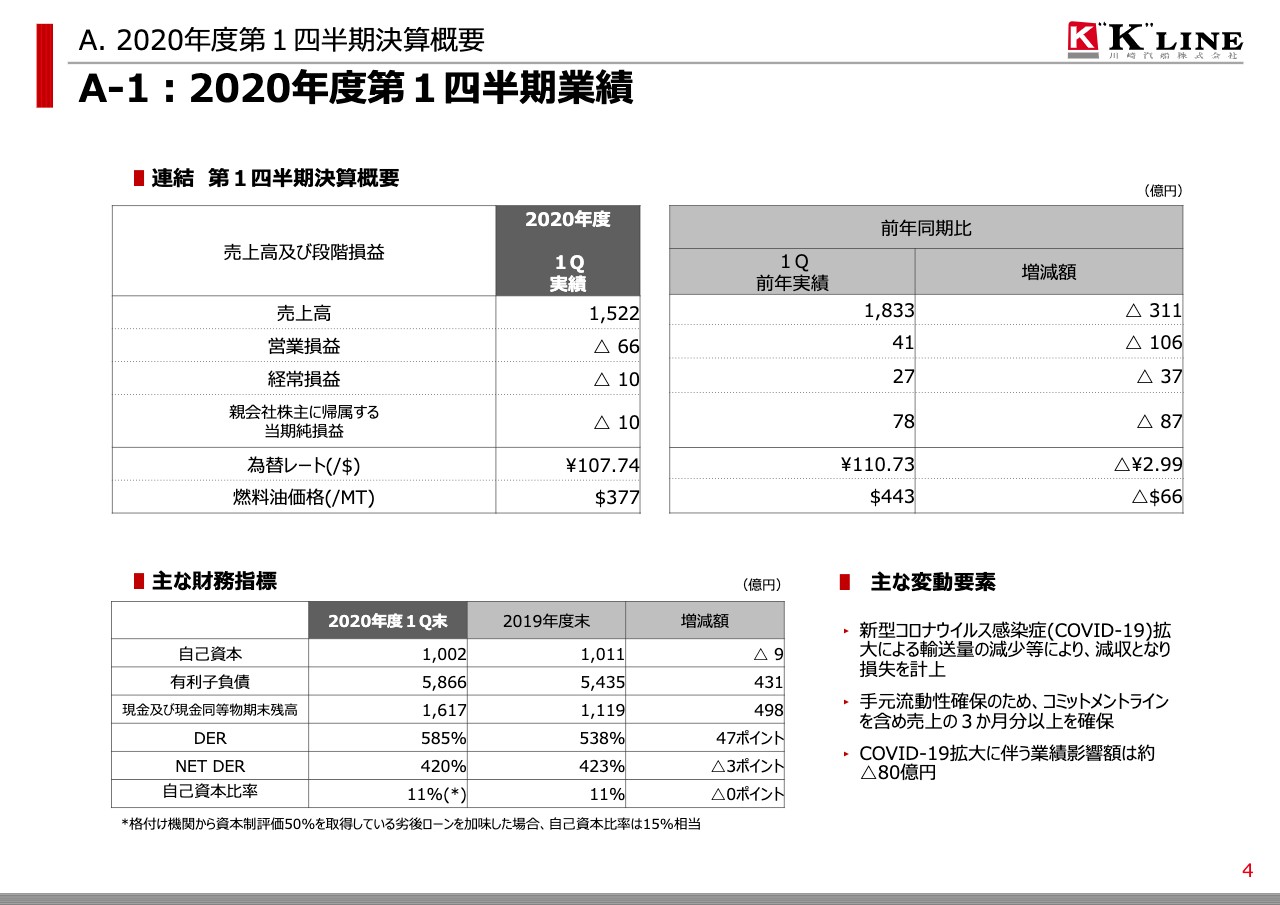

A-1:2020年度第1四半期業績

明珍幸一氏:みなさまこんにちは。今日お忙しいところお集まりいただきありがとうございます。第1四半期の決算及び通期見通しについてお話したいと思います。

まずAの1をお開きください。売上高なのですが、新型コロナウイルスの影響により前年度比で約20パーセント減少の1,522億円、営業損益は66億円の損失、経常損益については10億円の損失、当期純損益も10億円の損失になりました。為替レートは平均107円74銭、バンカー価格は377ドルとなります。

主要な財務指標ですが、自己資本は1,002億円とほぼ前期末と同じ、有利子負債が前期比で431億円増加の5,866億円となっていますが、現預金についても前期末と比べて498億円の増加の1,617億円です。手元流動性としては月収の3ヶ月強を確保している状況、自己資本の比率ですが、これもほぼ前期末と同じ11パーセントで、劣後ローンの資本性を勘案すると15パーセント相当という状況です。第1四半期については、コロナウイルスによる業績への影響は自動車船及びドライバルクを中心におよそ80億円前後という結果となりました。

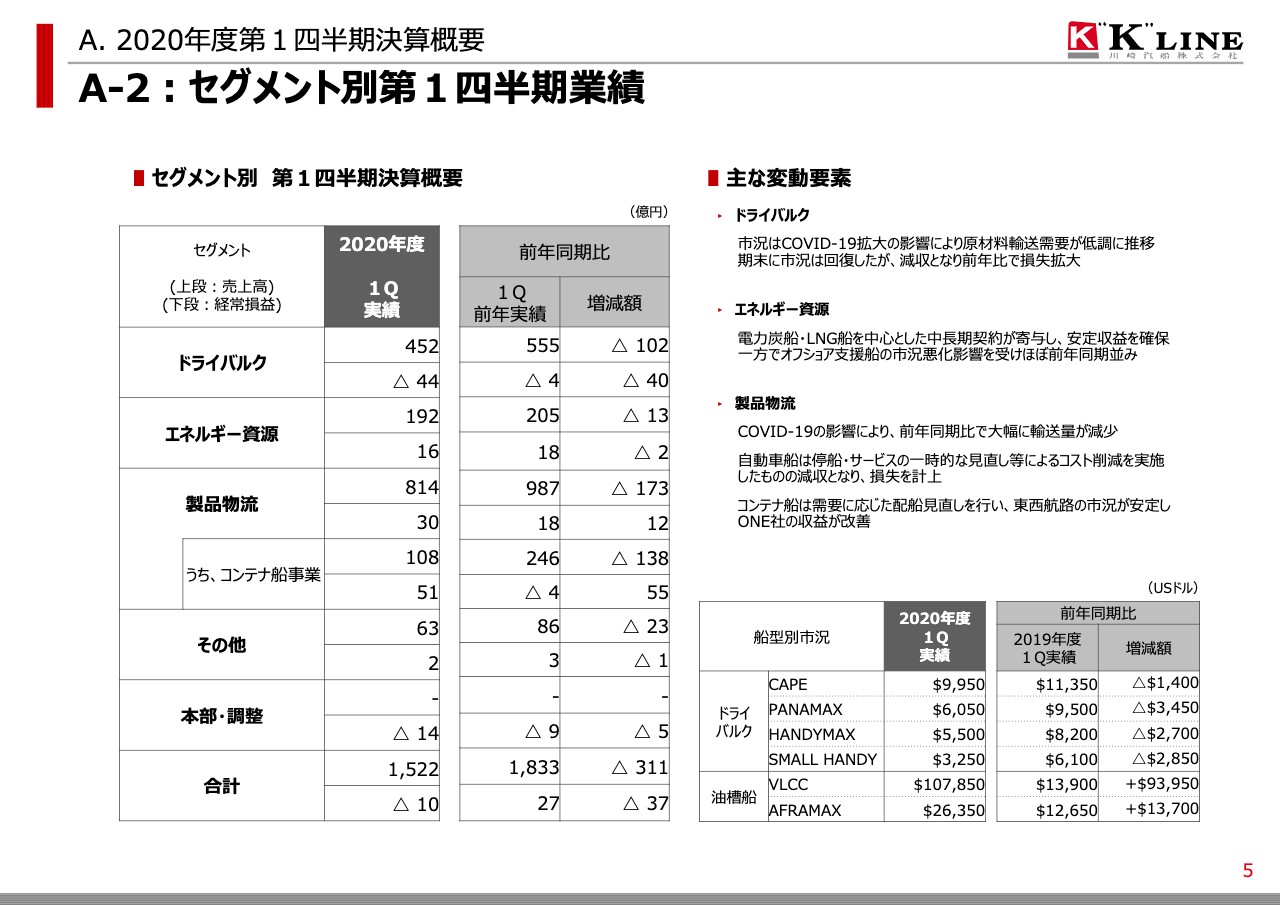

A-2:セグメント別第1四半期業績

セグメント別の概況ですが、ドライバルクセグメントではブラジルでの天候不良による出荷不良で市況は低迷、そこから回復しないまま新型コロナウイルスの感染拡大が始まったということで、市況はさらに下落しました。

一方、日本の粗鋼生産量は、前年度比で減産となるわけですが、COへの先送りもありダブルで影響を食らったという状況です。40億円の悪化となり44億円の損失を計上しました。エネルギーセグメントでは、電力炭船・LNG船を中心とした中長期契約が寄与しましたので安定収益を確保し、全体ではほぼ前年度比と同じ16億円の利益となっています。

製品物流セグメントでは、自動車船事業が新型コロナウイルス感染症の影響により輸送台数が前年同期比で半減以下と大幅に減少しました。停船・サービスの一時的な見直しと合理化を進めたものの損失を計上しています。

コンテナ船は需要に応じ、ONEの機動的な配船見直しが奏功し、東西航路の市況が安定した結果、収益が改善、セグメント全体では、前年同期比で12億円の改善となる30億円の経常利益を計上しています。

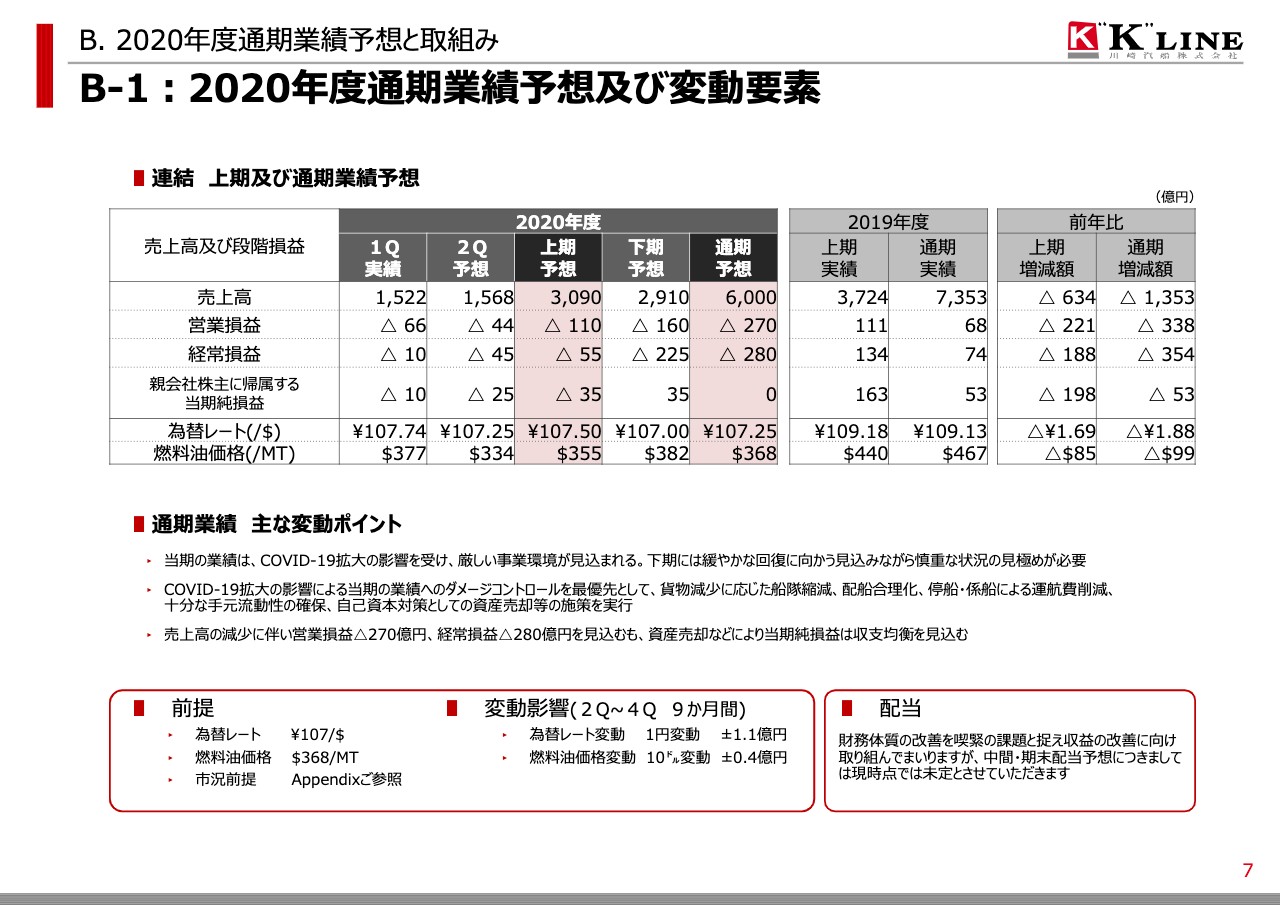

B-1:2020年度通期業績予想及び変動要素

売上高はこちらも20パーセント弱の減収となり6,000億円、営業損益については270億円の損失、経常損益については280億円の損失、当期純損益についてはプラスマイナスが収支均衡という予想を立てています。

新型コロナウイルスの感染症の拡大については、やはり上期に大きな影響を受け厳しい事業環境が続くことが見込まれています。下期にわたって緩やかに回復するものの、影響がまだ残り、みなさまにご案内のとおり予断を許さない状況が続くと見込んでいます。

期首の時に、当期の業績へのダメージコントロールを最優先とすると、機動的に戦隊の削減、配船合理化、停船などによる運航費削減を進めるとともに、十分な手元流動性を確保する、また自己資本対策として資産売却等の施策を行うということをご説明しましたが、1つずつ着実に進めています。売上高の減少に伴い、経常損益280億円の損失を見込みますが、先ほど今朝発表したとおり、北米西岸ターミナルの資産売却などによる当期の純損益などについては収支均衡を確保する予定です。為替前提は通期で107円25銭、燃料油価格は通期で368ドルを見込んでいます。配当なのですが、財務体質の改善を喫緊の課題とするということで、収益の改善に取り組んでいきたいと思うのですが、中間・期末配当の予想については現時点では未定とさせていただきたいと思います。

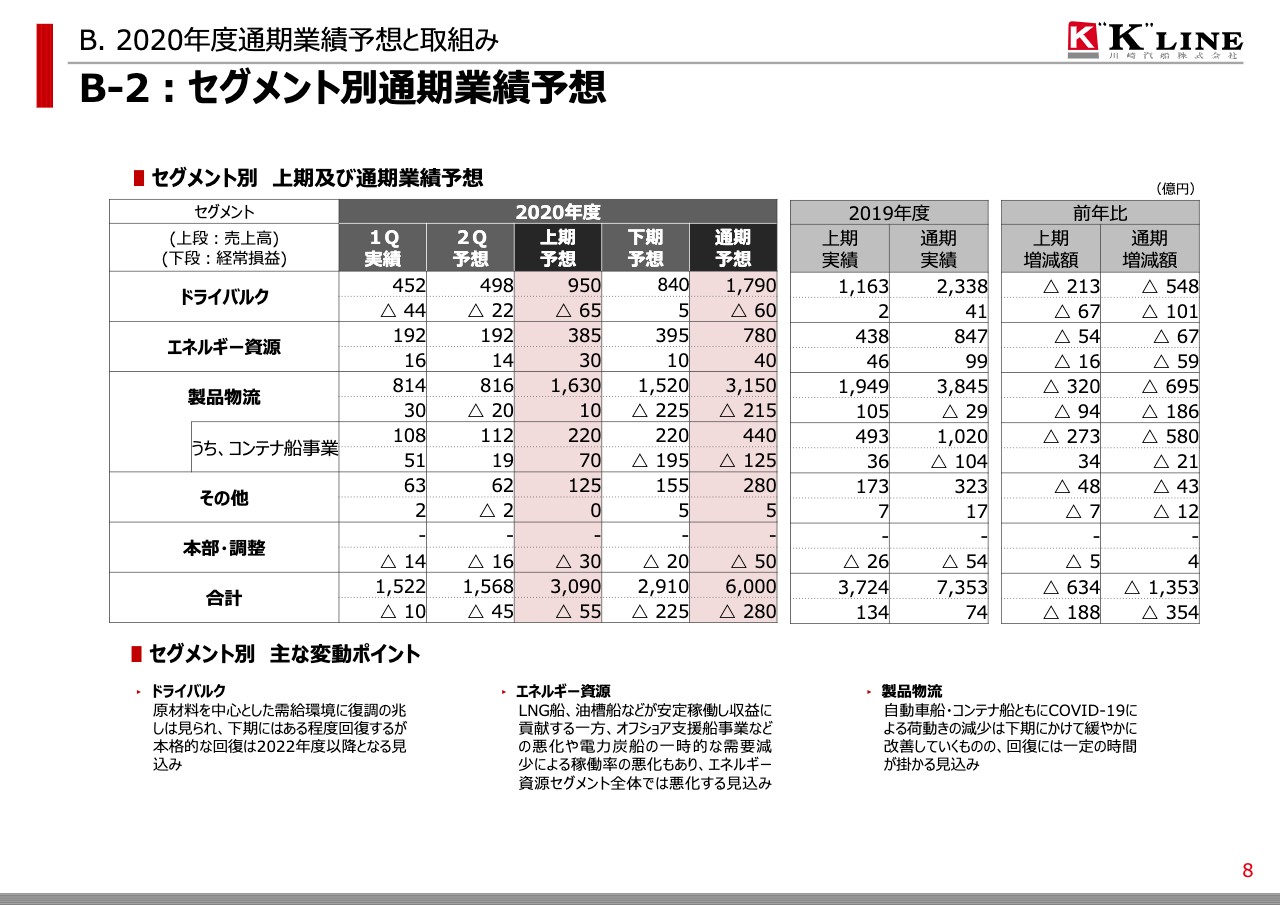

B-2:セグメント別通期業績予想

ドライバルクセグメントは原材料を中心とした需要に復調の兆しは見られるのですが、本格的な回復には時間を要すると見込んでおり、下期は黒字が復活すると思われますが、通期では前年同期比で101億円の悪化となる60億円の経常損失になる見込みです。

エネルギー資源セグメントでは、LNG、油槽船などは安定稼働ですが、一方、原油価格の下落に伴うオフショア支援船事業KOASの悪化や電力炭船の一時的な需要減退による稼働率の悪化もあり、全体では59億円の悪化となる40億円の経常利益を見込んでいます。

製品物流セグメントでは、自動車船・コンテナ船ともにコロナによる荷動きの減少は下期にかけて緩やかに改善していくものの、新型コロナウイルス感染拡大前の規模には戻らない、自動船は上期では前年同期比で約4割強の減少、下期でも2割程度輸送台数が減少するという見通しです。

コンテナ船は下期に4,000損失引当金を見込んでいます。物流部門については利益幅は減少するものの、黒字を確保、内航近海については、フェリー部門を中心にやはりコロナの影響を大きく受け赤字に転落する見通しで、製品物流全体では、前年同期比で181億円の増加となる210億円の損失を見込んでいます。

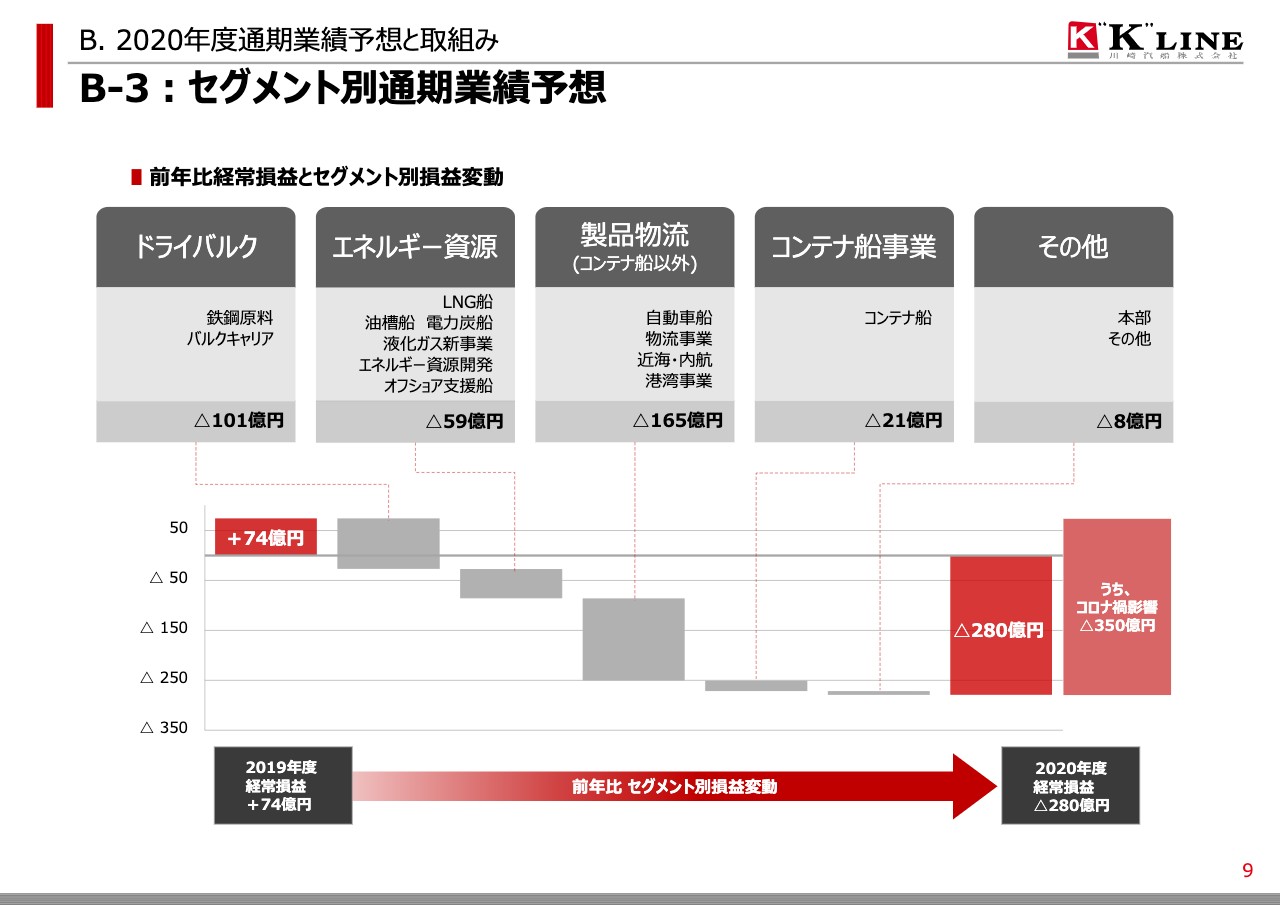

B-3:セグメント別通期業績予想

こちらのグラフは今ご説明したものを滝グラフで示したかたちになります。新型コロナウイルス感染症の影響による悪化額はおよそ350億円と見込んでいますが、自動船及びドライバルクでそのうちの3分の1を占めるという状況です。

B-4:新型コロナウイルス感染症対応とその進捗

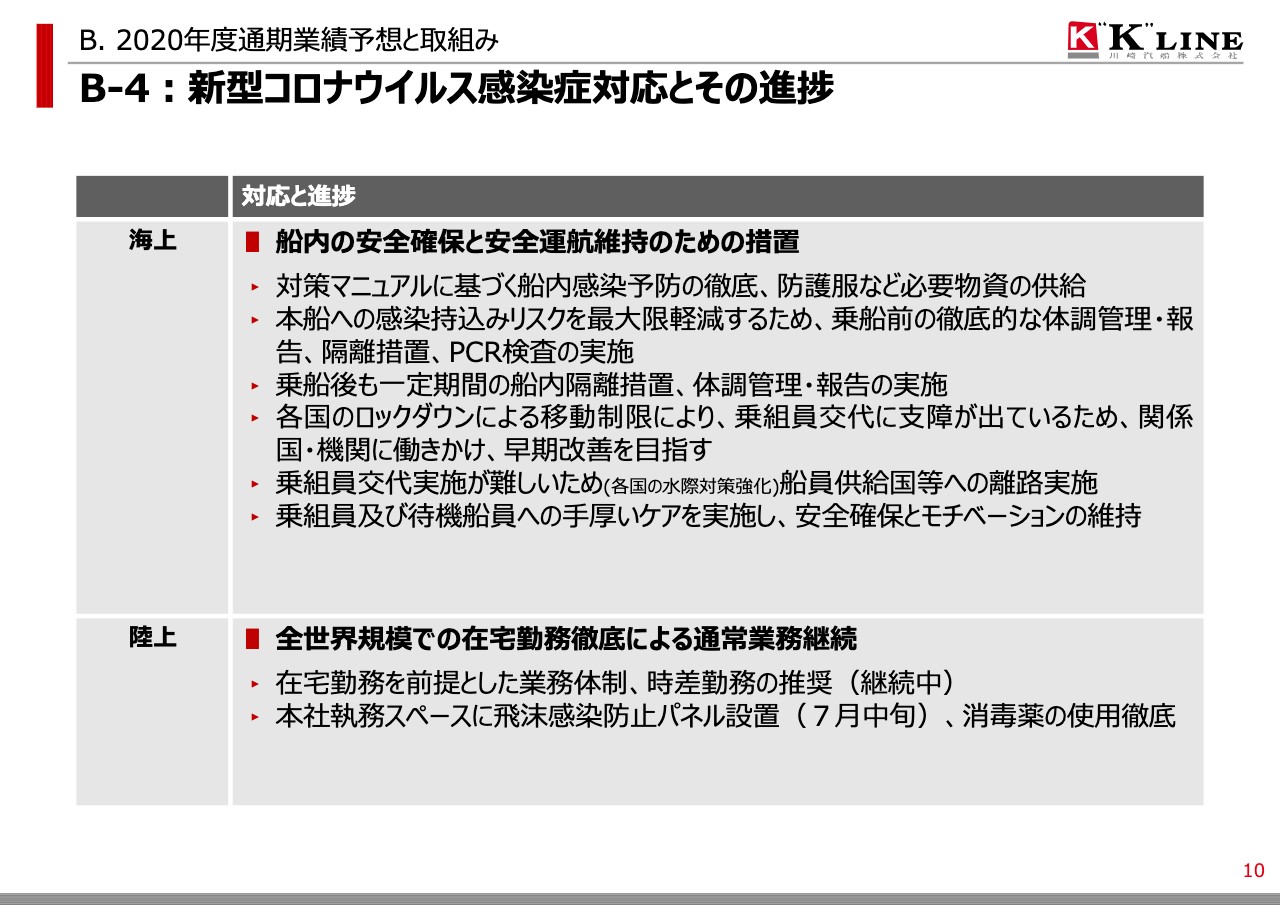

新型コロナウイルスの対応については、海陸ともに安全と健康を第一ということで、安全運行を維持し社会インフラとして安定した物流サービスを提供していくことがわれわれの努めということで望んでいます。

もちろん本船乗組員は感染予防策を徹底していますし、国境封鎖に伴いの乗組員の交代に支障が出ており、われわれ194隻に乗船している4,300名のうち10ヶ月を超える乗組員がピーク時では1,100名を超えました。足元では1,000名前後ということで高止まりしている状況です。第2波の兆しの見える中、船員交代の制約が出ており、あらゆる手段で対応しています。陸上では、オフィスでは飛沫感染防止パネルを設置するなど対応し、在宅勤務も時差通勤を機動的に使っている状況です。ここまでがまず第1四半期の決算の概要及び通期見通しです。

C-1:経営計画の位置づけ

今回、経営計画ということで、今回の経営計画では今年から来年度にかけて取り組むべき課題、基本的な考え方をまとめました。短期的な視点ではなく、年初より拡大が広がる新型コロナウイルスの影響を大きく受けるなか、われわれとして最大限ポストコロナ後の世界を見据え、中長期的な視野のもと当社の目指すべき方向を示し、また足元で取り組んでいく課題を示したものです。

新型コロナウイルスはある意味、潜在的な課題や懸念を顕在化させ、近い将来起こりうると思っていたことが、さまざまな課題が眼前にあぶり出される結果となり、ある意味コロナが時を早めたように感じています。

例えば日本における粗鋼生産の減産や完成車輸送の台数の減少などもその例となります。経済活動における不確実性が増すなか、お客さまの置かれる事業環境も大きく変わり投資行動もより抑制的になることが想定されるということで、今回はすべての事業部門につき、ポストコロナの事業環境を想定し、事業環境を1から見直し、投資計画もそれに合わせて全面的に見直しました。

財務体質の改善が大きな課題であることは変わりないのですが、個々の事業契約を見直し、今回は従前より、より保守的なシナリオ、市況を前提に事業計画を練り直したものです。

鉄鋼原料はエネルギー事業をはじめとするドライバルクそしてエネルギー資源輸送では、長期中期の契約をさらに積み重ねていく、これらの部門を、これらの中長期契約をサポートし、一時的な需要の変動に備えるため、今まで一定のバッファを持っていましたが、このバッファはある意味エクスポージャーですが、多少ぜい肉となっている部分も出てきたということで、今回、適正な船隊レベルにまで絞り込みを進めることに決めました。

船隊規模の適正化により核となる契約をベースとしてより安定収益を目指すということで、貨物契約に応じた船隊規模の適正であり事業の縮小均衡ということではありません。船隊規模イコール事業規模という考えではなく、収益規模をベースとして拡大する長期の安定契約については維持拡大していくという方針になんら変わりはありません。タフな環境ではありますが当社の強みを活かしてしっかり拡充していきたいと思っています。

お客さまの事業環境が変わっていくのは自動車も同様でして、核となるお客さまニーズをきっちりと汲み取り、船隊規模の適正化とともに、お客さまと強固な信頼関係を維持拡大していく。また物流については、手間暇がかかる事業ですので、丁寧に課題に対処、外部知見も取り入れながら、アジアを中心に同様の拡大を狙っていきたいと考えています。コンテナ船についてはようやくONEの収支も安定してきましたので、引き続き良質な船舶の提供と人材面でもしっかり支え続けるとともに、ONEとしての将来事業計画を一緒に作っていきます。

船隊規模適正化により、長期の固定船隊の規模は縮小しますが、基本的には老年船を中心に処分していく所存で、同時にLNG燃料先など新たな環境技術を投入した環境に優しい高品質、かつ競争力のある船隊へと入れ替えを進めます。

Withコロナの世界では持続可能な社会の基本となる環境への意識がより高まり、その重要性がさらに増すものと思っています。当社としては、海上輸送の基本となる環境と安全にこれまで以上に注力していく、そのためにはハード及びソフト両面の技術をさらに磨く必要があるということで、今年4月から営業と技術部門、海上と陸上部門の横串を刺したプロジェクトチームを立ち上げており、安全環境に直結する新たな技術を研究、導入することで船舶管理を強化していく。

試行錯誤もあるとは思いますが、実用化に向けては海陸一体となり取り組んでいく。環境においても同様に輸送品質を向上させていきたいと考えています。

環境と安全をさらに磨いた輸送品質を提供することで、いわばコツコツと契約を積み上げ利益を積み重ねていく、部門ごとのリスクをしっかり図りながら適正船隊規模までバッファ、エクスポージャーを調整することで、2025年までには、先ほどお話したとおり、保守的なシナリオの前提で250億円の経常利益を目指すというものです。

今回の経営計画については、現時点で想定されるコロナ後の世界を念頭に、足元で取り組むべき課題をまとめたというものですが、第2波の影響、第3波、現在ヒートアップする米中間の緊張の状況、サービス変革など不確実性がある中、事業環境に大きな影響は与えかねない状況は継続すると思っています。したがって今後の業績予想については、ポストコロナを見ながら毎年見直しを行っていきたいと考えています。

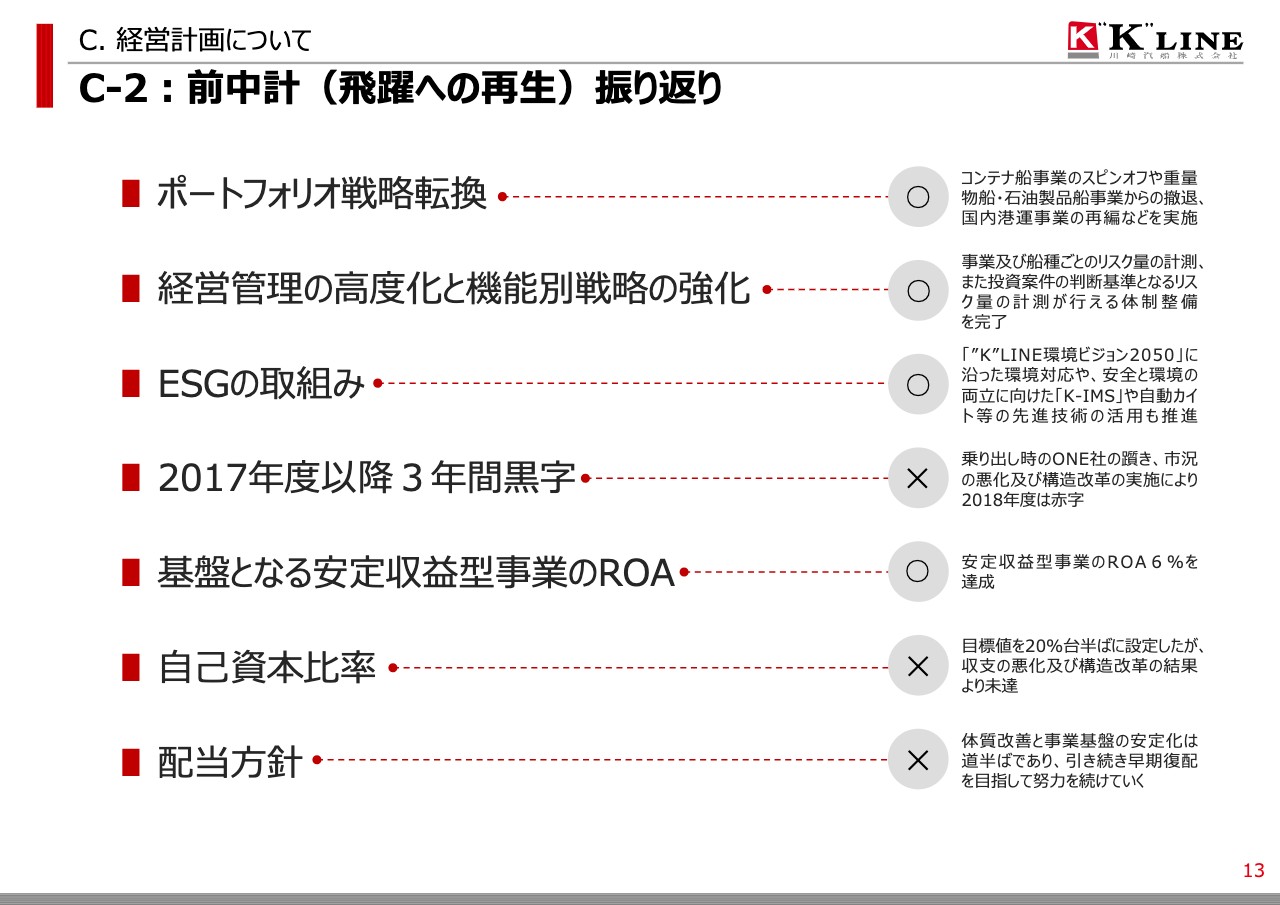

C-2:前中計(飛躍への再生)振り返り

話が長くなりましたが、Cの2番に行っていただいて、前中計の振り返りを簡単にします。ポートフォリオ転換、経営管理の高度化、ESGの取組み、安定収益型事業のROAについてはほぼ初期の目標を達成して、コンテナ船事業のスピンオフ、重量物船、石油製品船事業からの撤退や事業リスクの計測、先進技術グループによる新たな環境技術の取組みなど、また2年以上の契約をベースとした安定収益事業の積み上げも目標にしたがい進めることができたと思っています。

一方、収益目標である2017年度以降の3期連続黒字、自己資本比率の改善、配当についてはどれも達成することが叶いませんでした。2年目の2018年度には営業を開始したばかりのONEのつまづきによる大きな赤字を計上し、あとドライバルクの市況も想定を大きく下回り、構造改革を余儀なくされたということで、自己資本も毀損する結果となり配当にもつながらなかったというのが大きな反省点です。今回その反省を踏まえ、市況の前提も保守的な見方に置き替え事業計画を練り直したというものです。

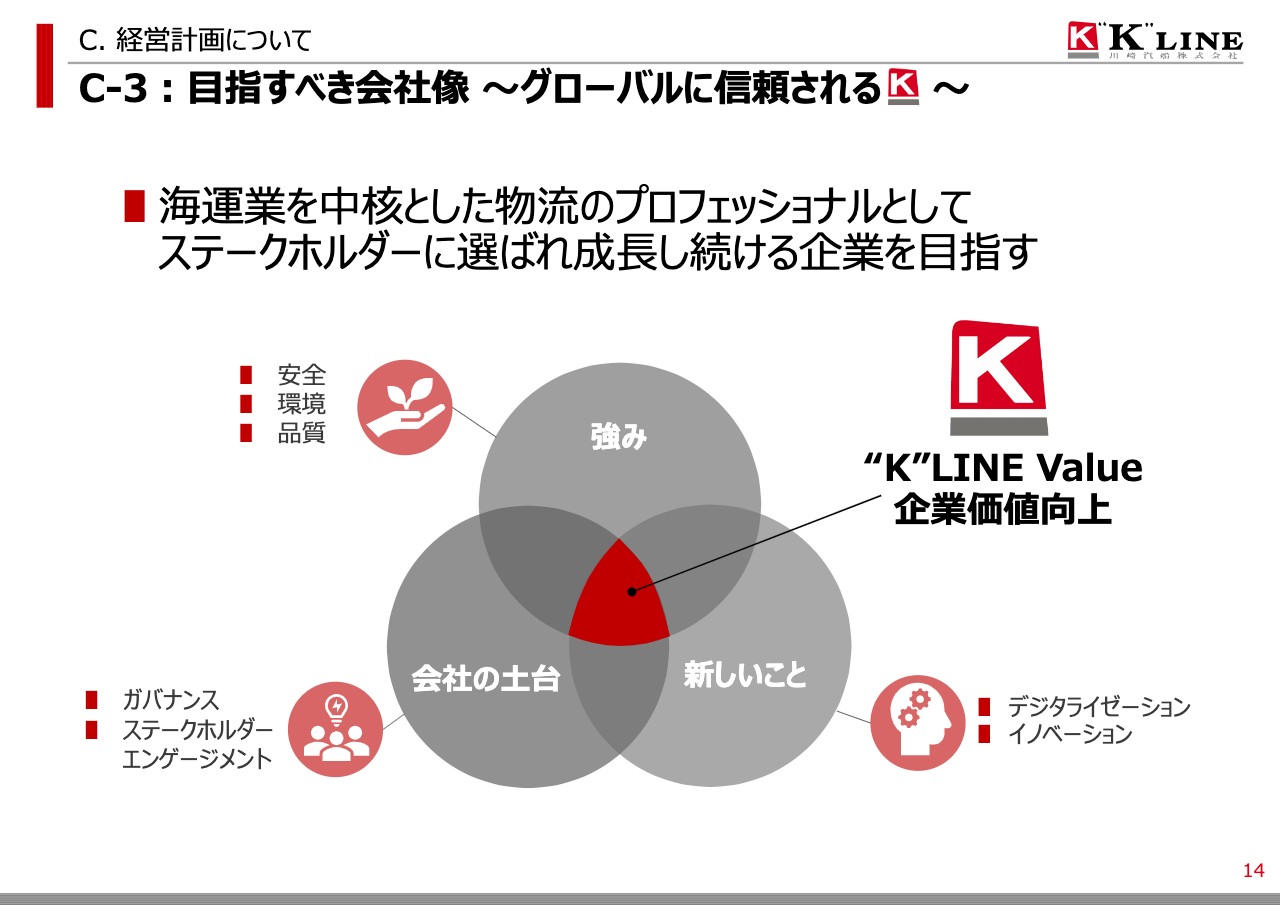

C-3:目指すべき会社像 ~グローバルに信頼される~

財務体質強化は重要課題として継続させていくというなかでCの3に行っていただきたいのですが、目指すべき会社像については、前中計で掲げたビジョンは継承していく、社会インフラとして海運業を中核とした物流のプロフェッショナルとして、安全、環境、品質をさらに磨いていく。お客さま、従業員、株主、取引先、金融機関など、さまざまなステークホルダーにしっかり選ばれ成長し続ける企業を目指すということで、企業価値向上に努めたいと思っています。

C-4:ポストコロナの外部環境認識

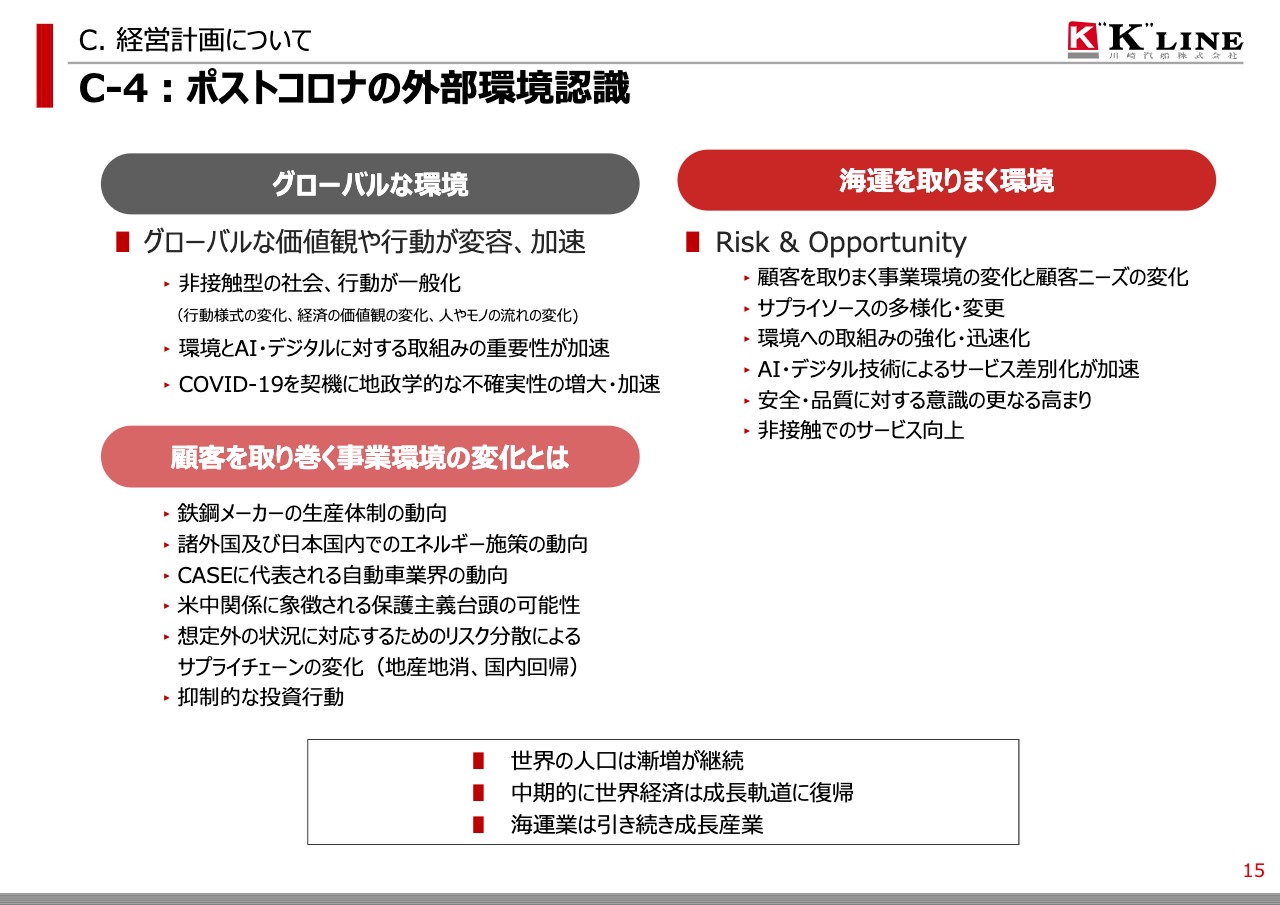

みなさまも同様に感じているかもしれませんが、昨日まで当たり前だったことがそうでなくなる現実を突きつけられたということで、新型コロナウイルスによって、人々の行動や価値観が大きく変容しつつあるなか、持続可能な社会を求める声が高まり、環境への意識が一層高まるのではないかと考えています。

一方、保護主義や自国優先主義が、サプライチェーンにも大きな変化を促すということで、潜在的な課題が顕在化するなか、いつか起こりうると思っていたことが目の前で起こっているということで、不確実性が増しお客さまの投資行動も抑制的になるのではないかと考えています。一方、中長期的に開運事業は伸びることに変わりはないのですが、今回の新型コロナウイルスからの回復には相当時間を要すると思っています。

2021年度、来年度に2019年以前の姿に戻るのではなく、事業によっては輸送需要は2022年、もしくは2023年まで回復を待つ必要があると思っています。

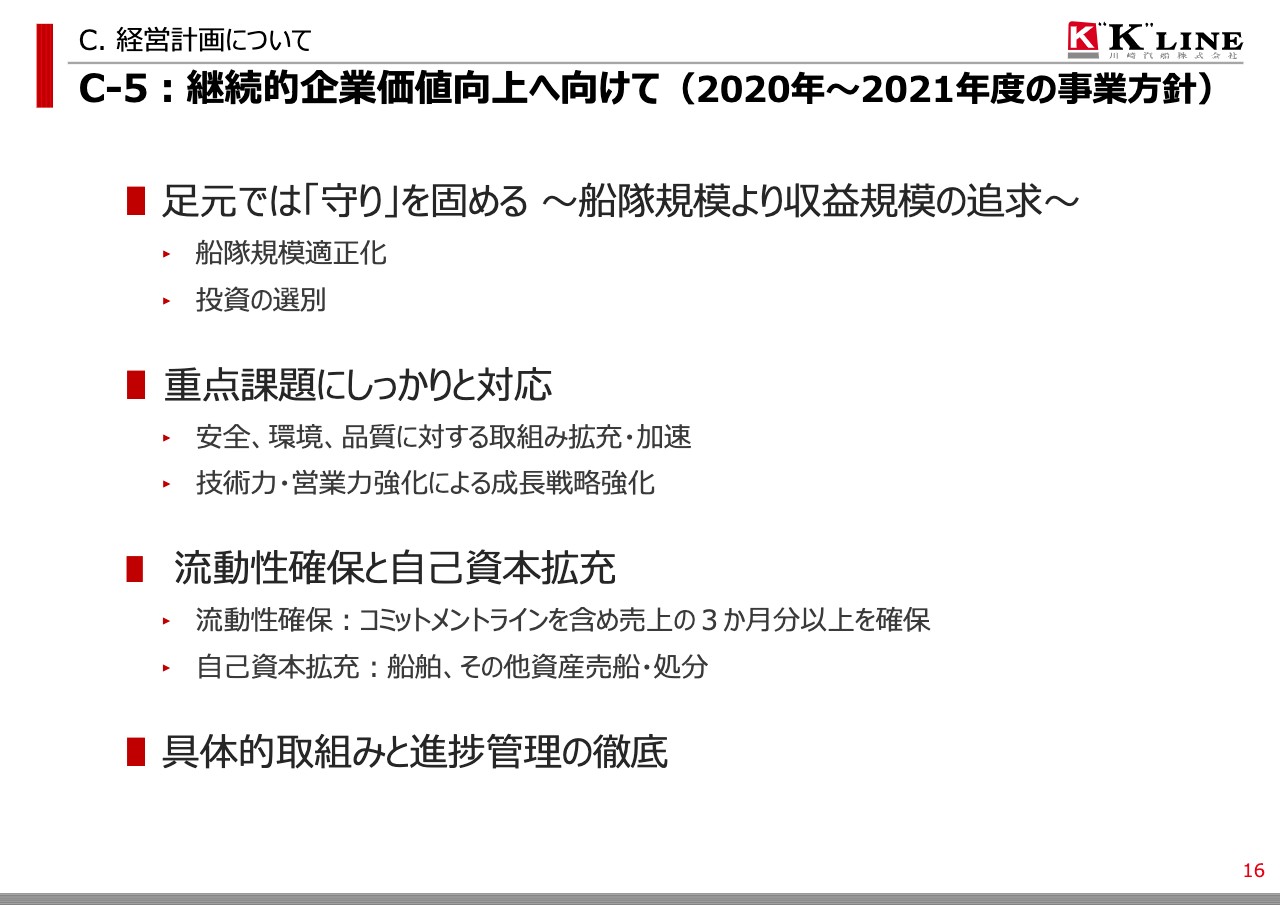

C-5:継続的企業価値向上へ向けて(2020年~2021年度の事業方針)

Cの5番です。足元では「守り」をしっかり固めると。今年から来年度に向けてやるべき課題としては、船隊規模の適正化による筋肉質な体を取り戻すと。ポストコロナを見据えて投資計画も、先ほど申し上げたとおり、全面的に見直し選別していく。技術力を強化するとともに、お客さまに提案できる営業力を備え鍛え直すということで、新型コロナウイルスの影響による損失をカバーし財務体質を強化すべき、今年度、先ほどお伝えしたとおり、海外ターミナルの資産売却などを進め、当期利益は少なくとも収益資金向上を確保するという計画です。

C-6:中期的な事業環境予想

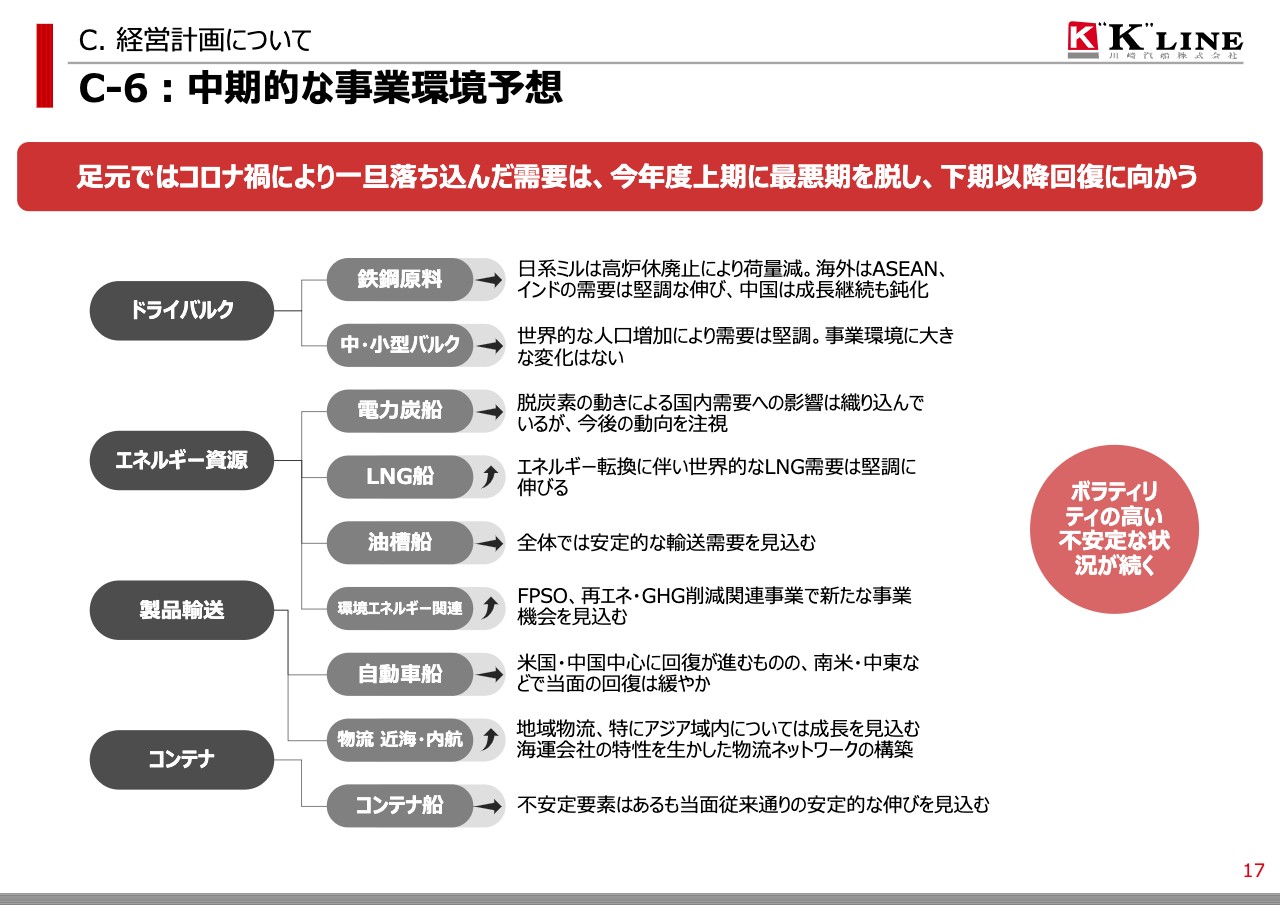

事業環境としては中長期的には総じてボラティリティの高い不安定な状況が続くことが予想されます。ドライバルクでは、鉄鋼原料で言えば、日本の粗鋼生産は9,000万トンを割り8,000万トンレベルまで減少、インドを中心にアジア地域は期待できますが、中国の成長も今後は鈍化すると思っています。

エネルギーでは、LNGの需要は当面堅調に伸びるとは予想していますが、電力炭船については最新の脱炭素に向けたエネルギー計画の動きに合わせた国内産業、輸送への変動影響は今回の計画で織り込んでいます。しかしながら今後の動向については注視するということです。

あとグローバル、自動車については、全世界の販売台数が今年度は2割前後の落ち込みと見込まれていますが、本格的な回復は2022年から2023年以降まで時間をかかる可能性が高いと見ています。その中で物流事業についてはアジアでは成長を期待できると見ています。

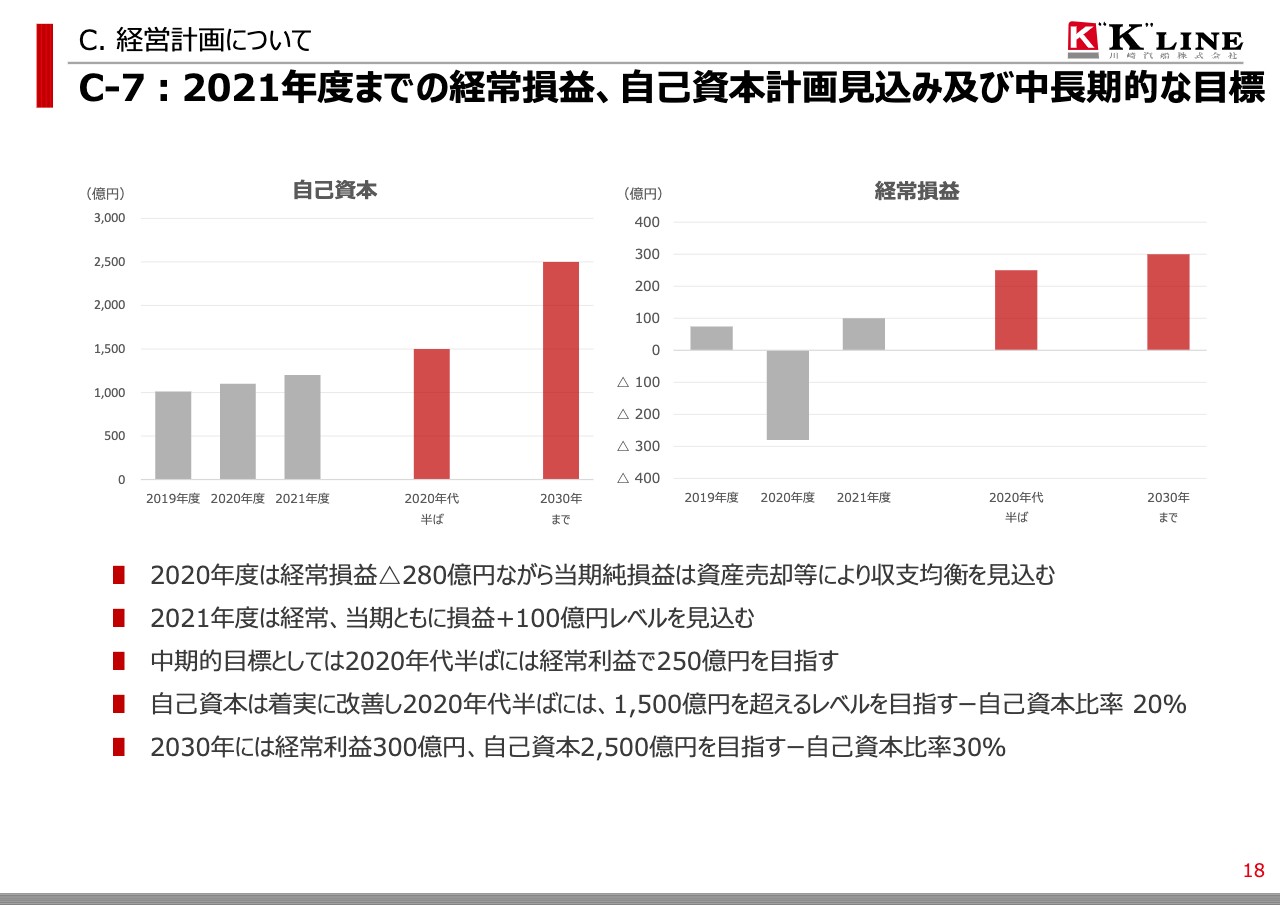

C-7:2021年度までの経常損益、自己資本計画見込み及び中長期的な目標

Cの7番ですが、2020年代半ばを経て2030年代まで経常利益と自己資本の目標を示したのがこちらの表です。2021年度は足元からきっちりと施策を実行することによって経常損失ともに1,500億円のレベルを見込みます。中期目標としては、2020年代半ばには経常利益250億円、自己資本1,500億円、20パーセントの自己資本を目指す。2030年までには経常利益300億円、自己資本2,500億円、自己資本比率が30パーセント相当を目指すというものです。先ほど話したとおり、これらの事業数字の裏付けについては、本事業について全面的に見直して市況も保守的なものに入れ替えて作り上げたものになります。

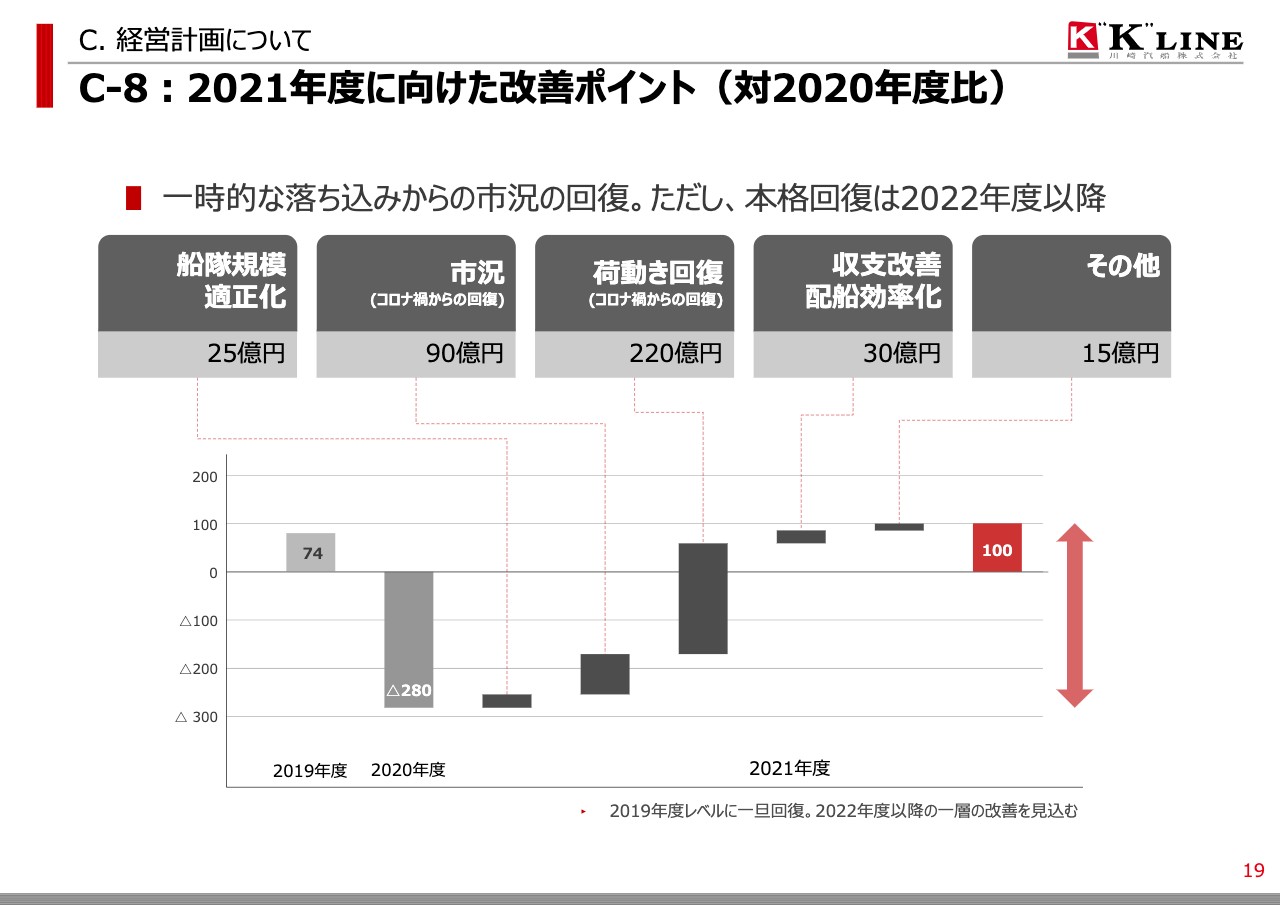

C-8:2021年度に向けた改善ポイント(対2020年度比)

Cの8に行っていただき、今申し上げた2021年度100億円に向けた改善額を要因別にまとめたものです。船隊規模の適正化、収支改善の取り組みということで100億円を2021年度には見込んでいます。

C-9:収支計画:経常損益イメージ

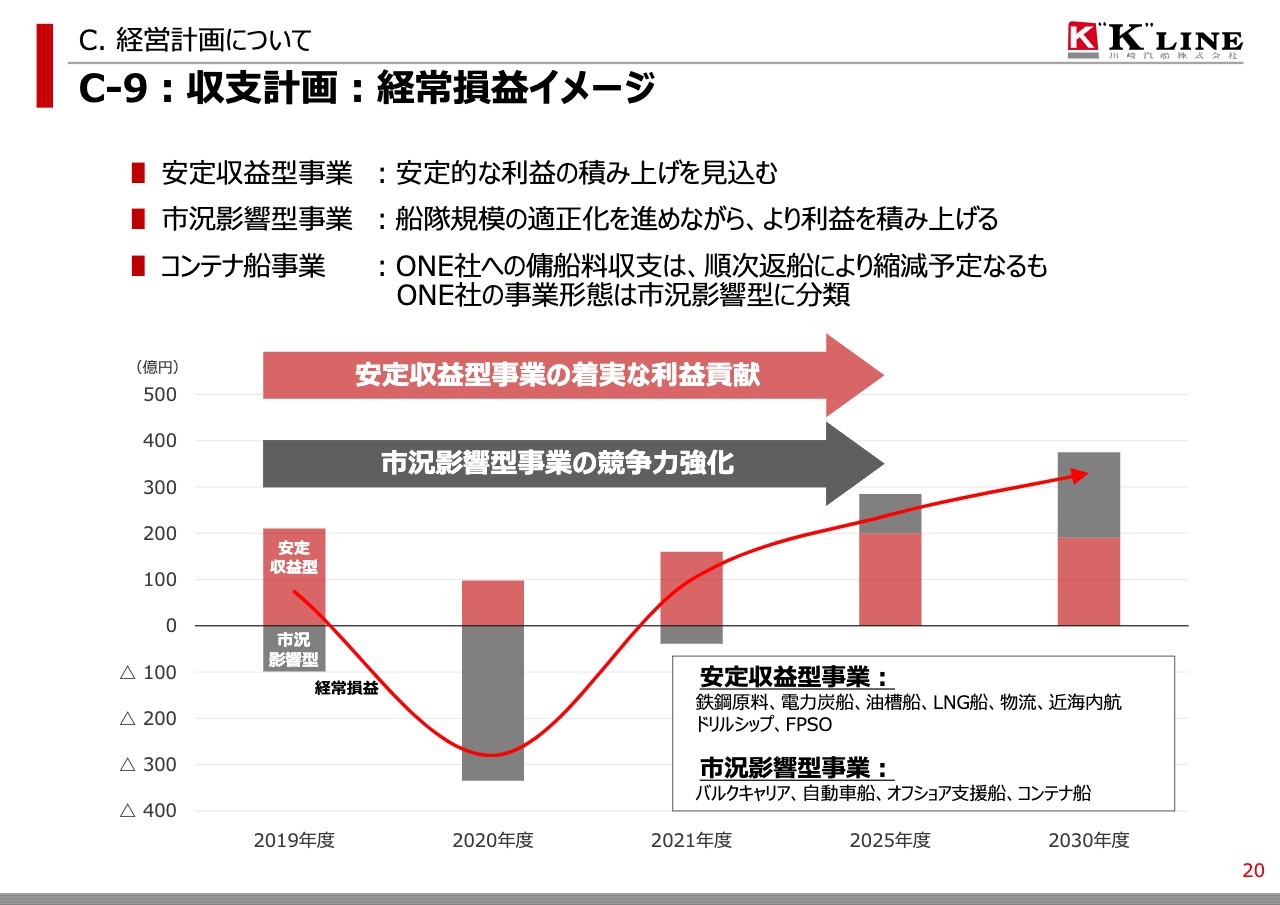

Cの9をお願いします。前中計の振り替えで2年以上の中長期契約の積み上げにつき目標を達成しましたという説明をしましたが、今回、核となるお客さまとの契約が中長期契約を前提とする事業、安定収益型事業、もちろんコアのお客さまはいらっしゃるのですが、契約輸送量も含めて仕分けし直しています。

経営管理高度化により、部門ごとのリスク管理が可能となるなか、事業部門ごとに最適な投下資本を管理していく、各事業で、もちろん一定のバッファ、エクスポージャーは必要なのですが、そのバッファの適正化を図り船隊規模を絞っていくということで、中長期契約の積み増しを図り、収益規模の拡大を図ることで収支を改善させていくということです。ONEへの傭船料収支については順次返船により縮減を見込んでいます。

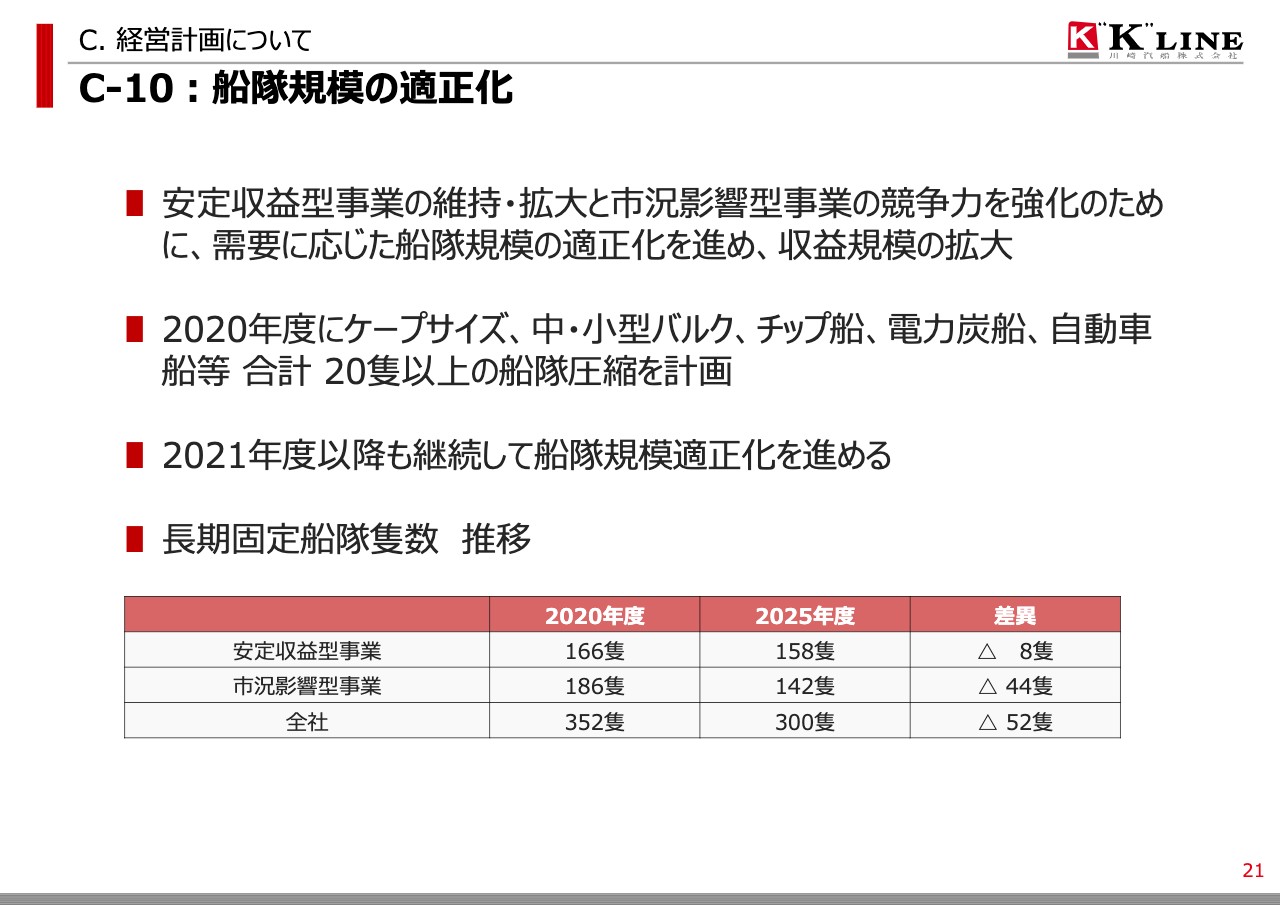

C-10:船隊規模の適正化

次に10番です。これまでお話したとおり、船隊規模イコール事業規模ではないということで、収益規模を拡大することで事業を大きくしていきたいと。一方で、バッファは必要最小限に抑えていく、具体的には今期中にケープサイズ、中・小型バルク、チップ船、電力炭船、自動車船などの老年船を中心に合計20隻以上の船隊圧縮を計画し、かなり進んでいます。また2025年までに核となる中長期契約は拡充しながら、長期で固定する基幹船隊の規模は300隻まで抑える、このような計画としています。

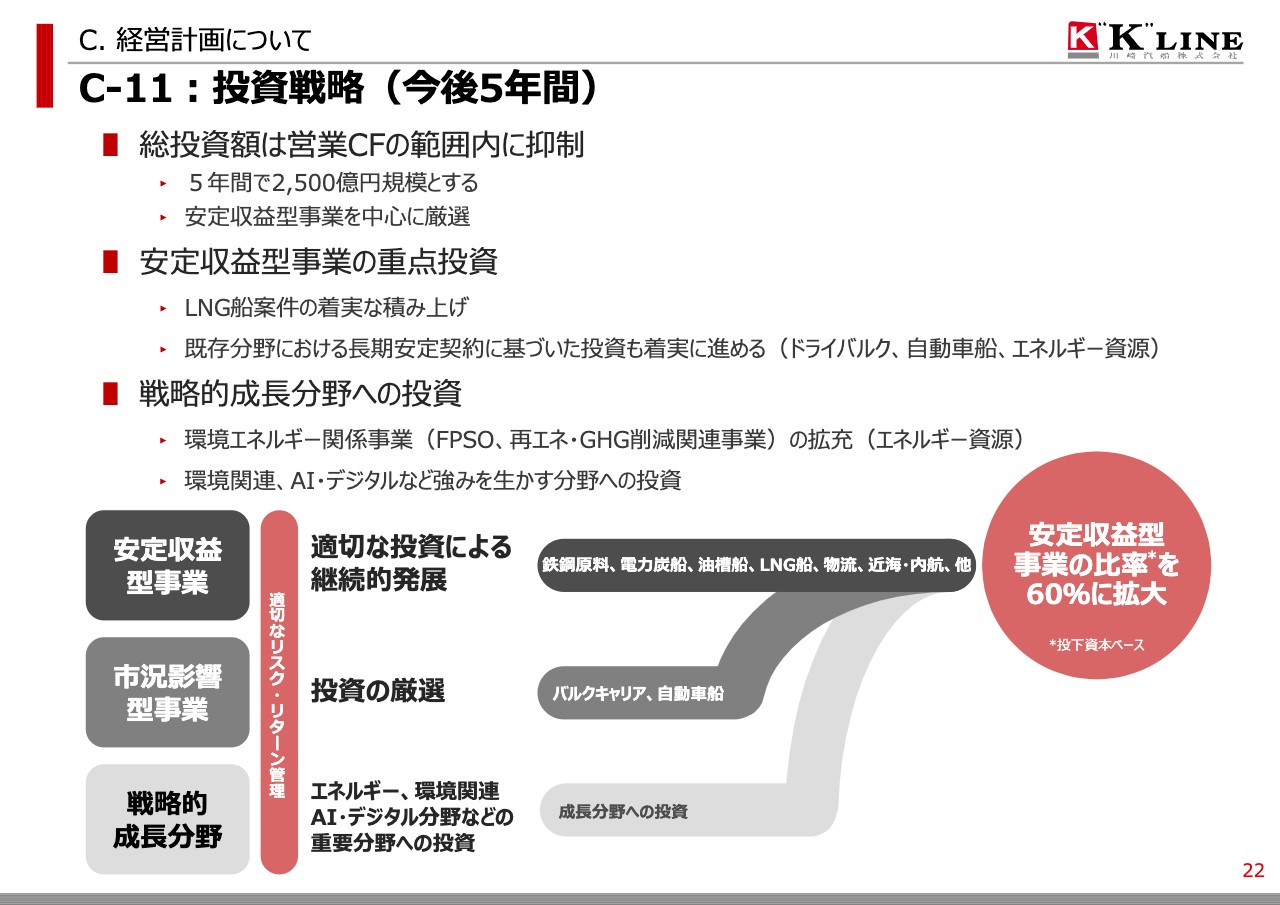

C-11:投資戦略(今後5年間)

今後5年間の投資については、投資の厳選と将来への布石ということで、総投資額は営業キャッシュフローの範囲内に抑制し、5年間で2,500億円を目処としています。

収益拡大規模につながるLNGなどのエネルギー輸送関連、鉄鋼原料重点的に強めていく、また自動車船についても老年船の処分による自動車船隊規模の適正化を図る一方で、LNG燃料先など新たな環境技術を搭載した環境を進めていく考えです。また安全環境、輸送品質を磨くために必要な技術開発、再生エネルギーなどの分野にも投資枠を別途設定していきます。

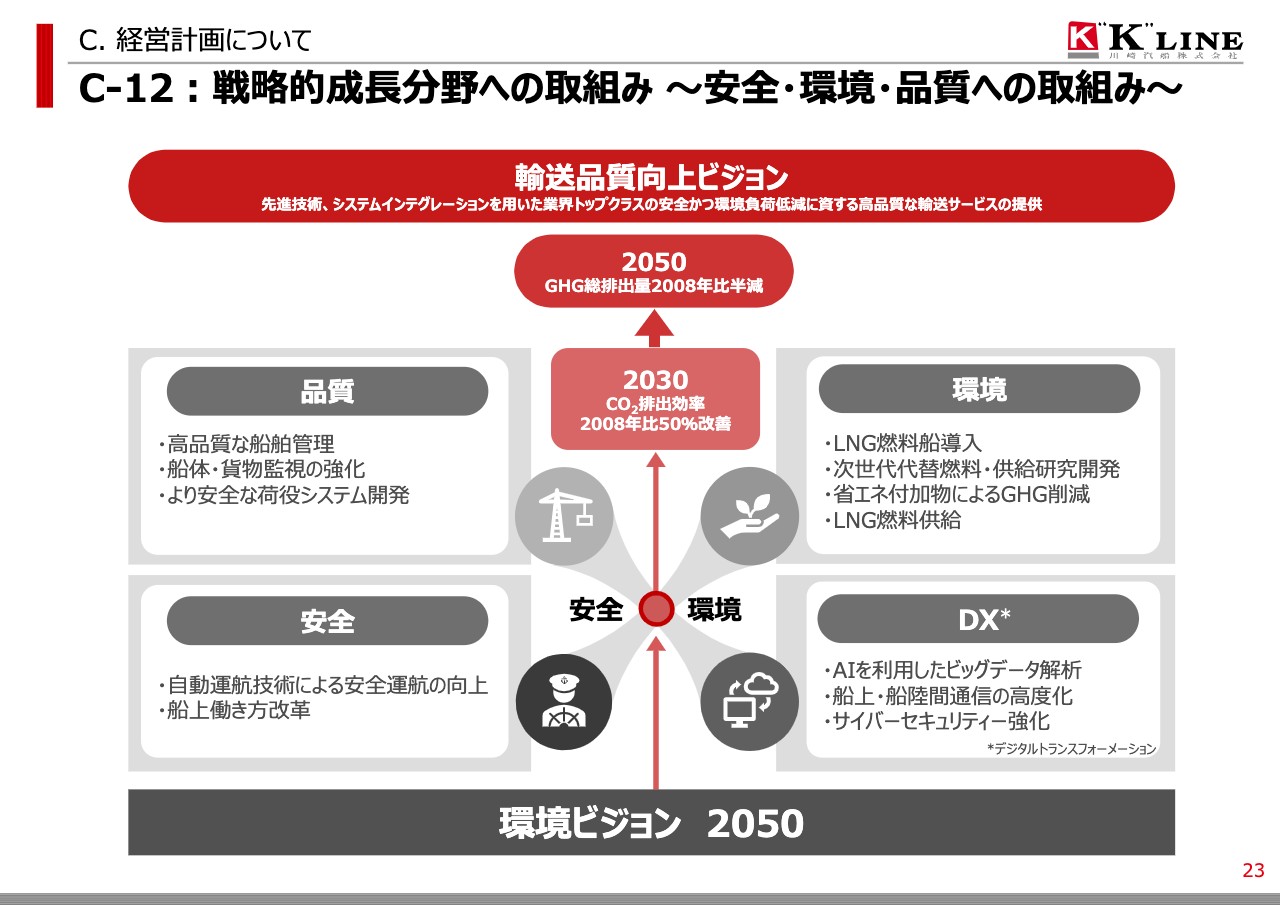

C-12:戦略的成長分野への取組み ~安全・環境・品質への取組み~

環境・安全・輸送品質への取組みです。スピード感を持って取り組むために、海陸一体、営業と技術に横串を刺したプロジェクトチームを立ち上げたのは先ほどご説明したとおりです。

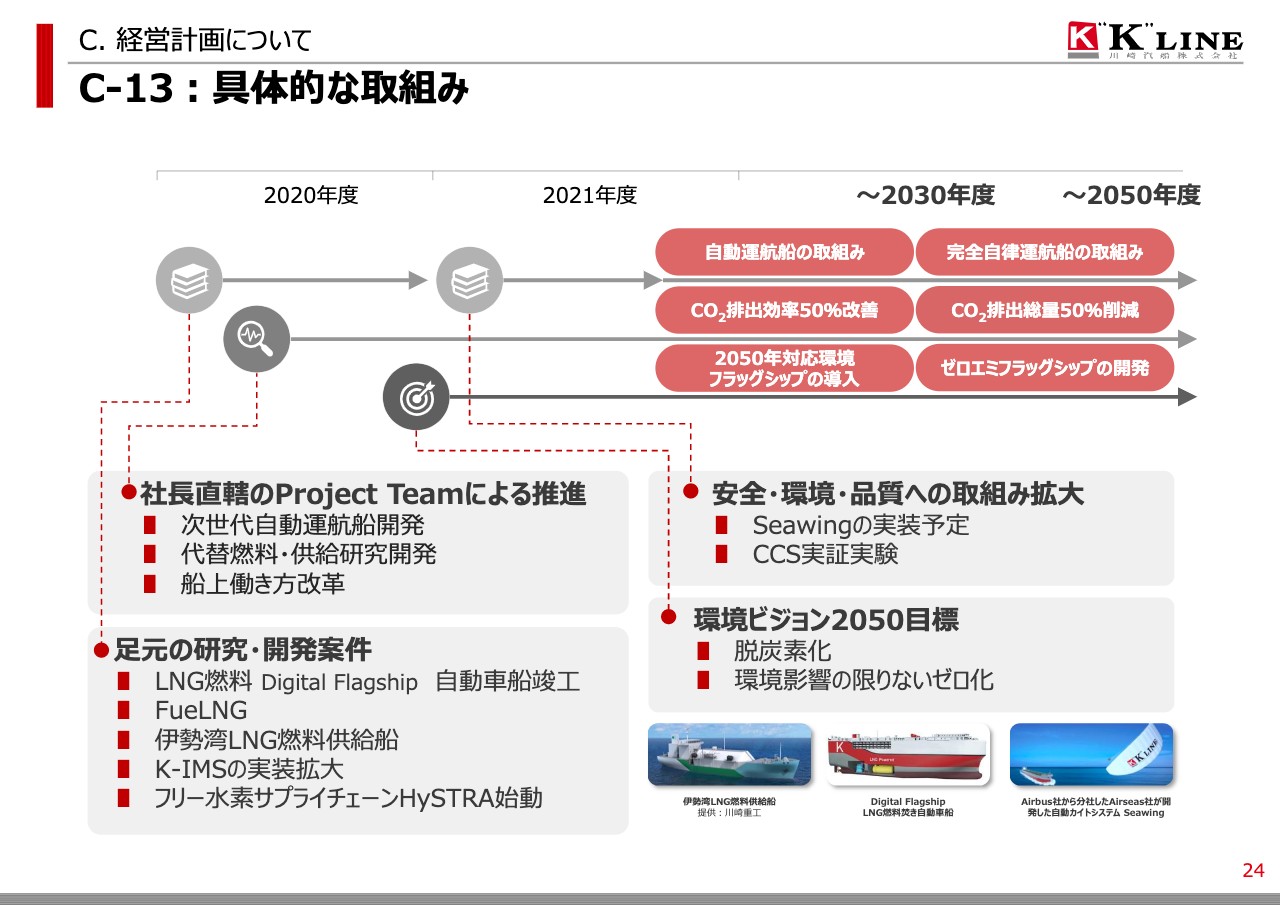

C-13:具体的な取組み

その先の対応についても、さまざまな技術開発をともに進めていきたいと考えています。これが12と13です。

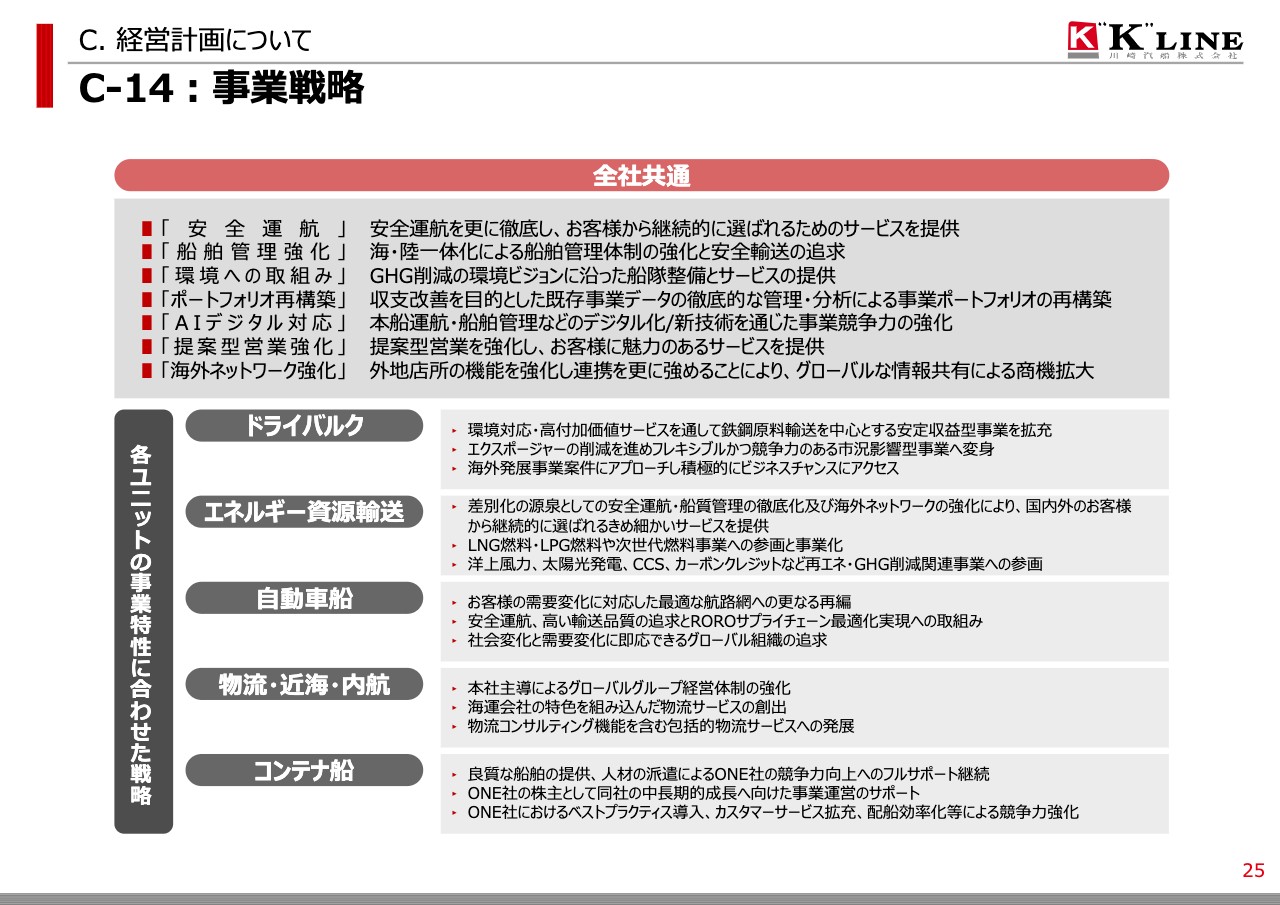

C-14:事業戦略

14です。当社は先ほどお伝えしたことを徹底して、ここに述べたとおり、具体的に落とし込んだうえ実行に移していきます。コンテナ船についても、ONEに良質な船舶と人材を提供、中長期的な事業運営計画の策定をしっかりサポートしていきたいと考えています。

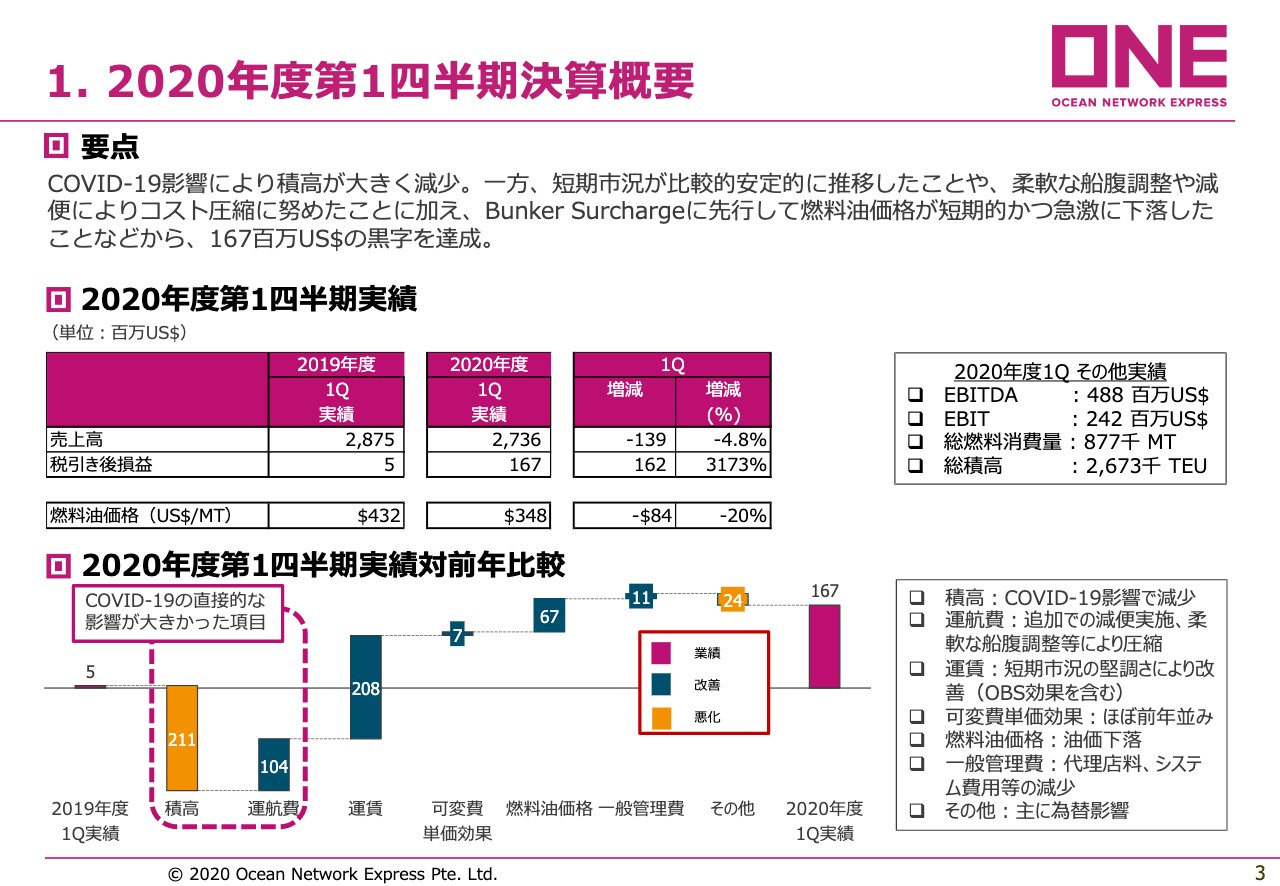

1. 2020年度第1四半期決算概要

ここまでが経営計画で、ONEについては簡単にご説明しますが、ONEについては167百万ドルの黒字ということで前期比で大きく改善しました。需要は落ち込むのに対して平均20パーセントの減便を行ないます。一方、積高は13パーセント落ち込むという中、運賃率が下落しなかったので、売上高は5パーセントの減少に留まったということで、機動的な減便が奏功したというかたちになります。第2四半期についても足元の状況を見る限り大崩れすることはないのではと見ています。

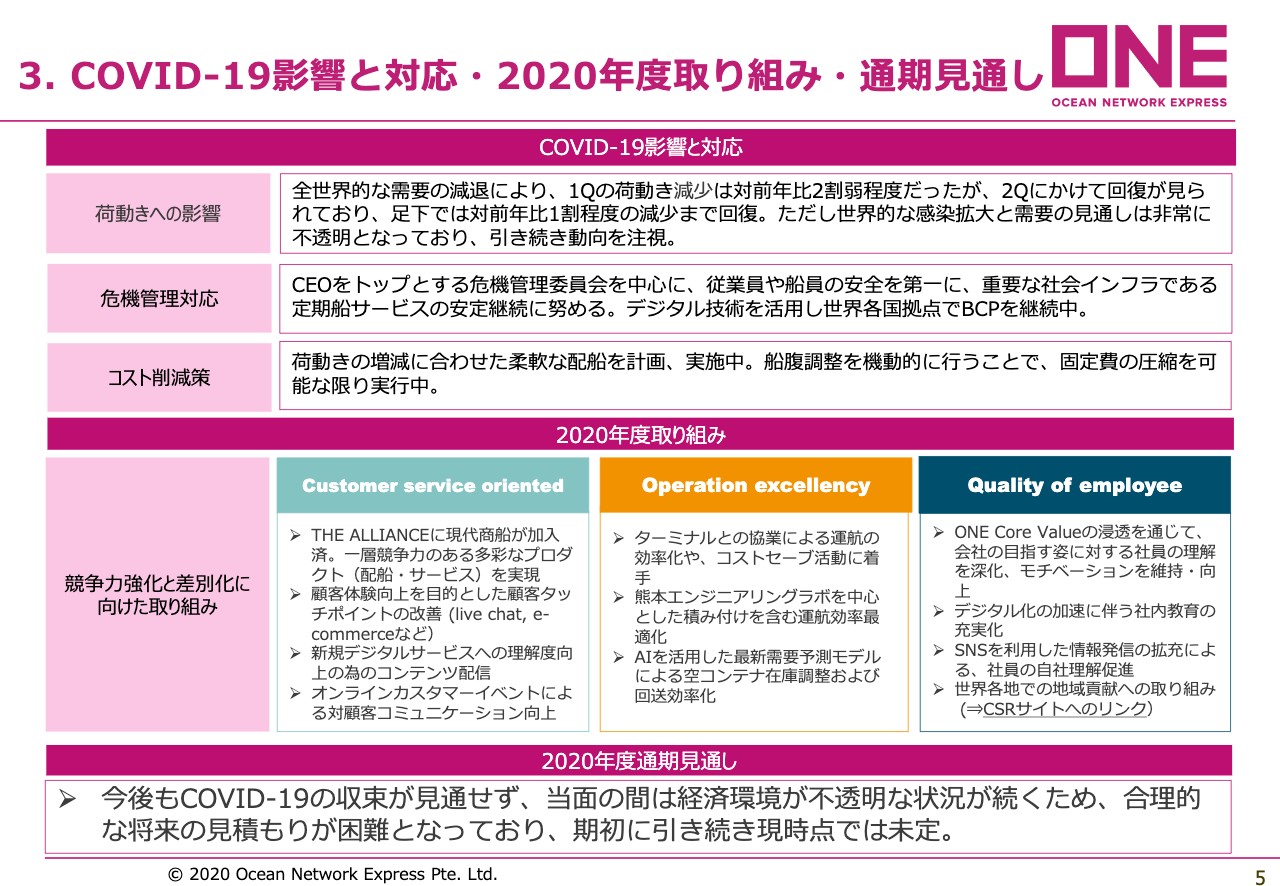

3. COVID-19影響と対応・2020年度取り組み・通期見通し

一方、下期の見通しは、ONEとしても合理的な数字の見積もりは今は難しいという報告を受けており、当社独自に見積もったものです。リスクサイドとしては、第2派の影響、各国の給付金が継続するかどうか、また上期には新型コロナ影響で底が見えないなか、各社が相当の減便策を打ち出したのに対して、緊張感が少し沈まないかという、そのような悪化懸念が挙げられますが、プレーヤーの減少とかアライアンスの集約により、ようやく需要に合わせた機動的な減便ができる状況となっていますので、もちろん下期には一定のより戻しがあり、上期並みの収支維持は難しいということで予想を立てていますが、底抜けすることはないのではないかと考えています。

大きく悪化した時には、これまで通り減便をしっかり進めるしかないと思っていますが、ONEについてはそのように見ています。以上、一方的に長い話になりましたが、今回の決算と計画についてご説明しました。