2020年8月19日に行なわれた、日本プライムリアルティ投資法人2020年6月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日本プライムリアルティ投資法人 株式会社東京リアルティ・インベストメント・マネジメント 代表取締役社長 城﨑好浩 氏

2020年6月期決算説明会

城﨑好浩氏:ただいまより、日本プライムリアルティ投資法人第37期2020年6月期の決算説明を行ないます。私は東京リアルティ・インベストメント・マネジメントの城﨑です、よろしくお願いします。まずこの場をお借りして新型コロナウイルス感染症お亡くなりになった方々にお悔やみ申し上げるとともに、罹患された皆さまやそのご家族、関係者の方々に心よりお見舞いします

今年に入り、新型コロナウイルスの感染症の影響により社会や経済などの環境は大きく変化し、不動産マーケットにも影響を及ぼしています。このような新しい環境下に対応しまして、今回JPRの成長戦略を一部見直しましたが、引き続き持続的成長を基本方針として運営したいと思います。

本説明会では成長戦略の見直しと今後のDPU成長について説明します。JPRの状況と見通しについて、JPRはオフィス中心のリートですので、緊急事態宣言に伴う影響は軽微です。よって今期、来期の業績見通しには変更ありません。商業施設についても、変動賃料がほとんどなく収益が安定していることと、飲食とインバウンドの比率が低いため新型コロナウイルスの影響は小さく済んでいます。今後の見通しについては、景気後退の影響により内部成長のスピードが鈍ることは免れませんが、内部成長を続けることはこの先も可能だと思います。加えて外部成長も期待できる状況にありますので、今後も引き続き成長曲線を描いていけると考えています。それでは資料をご覧ください。

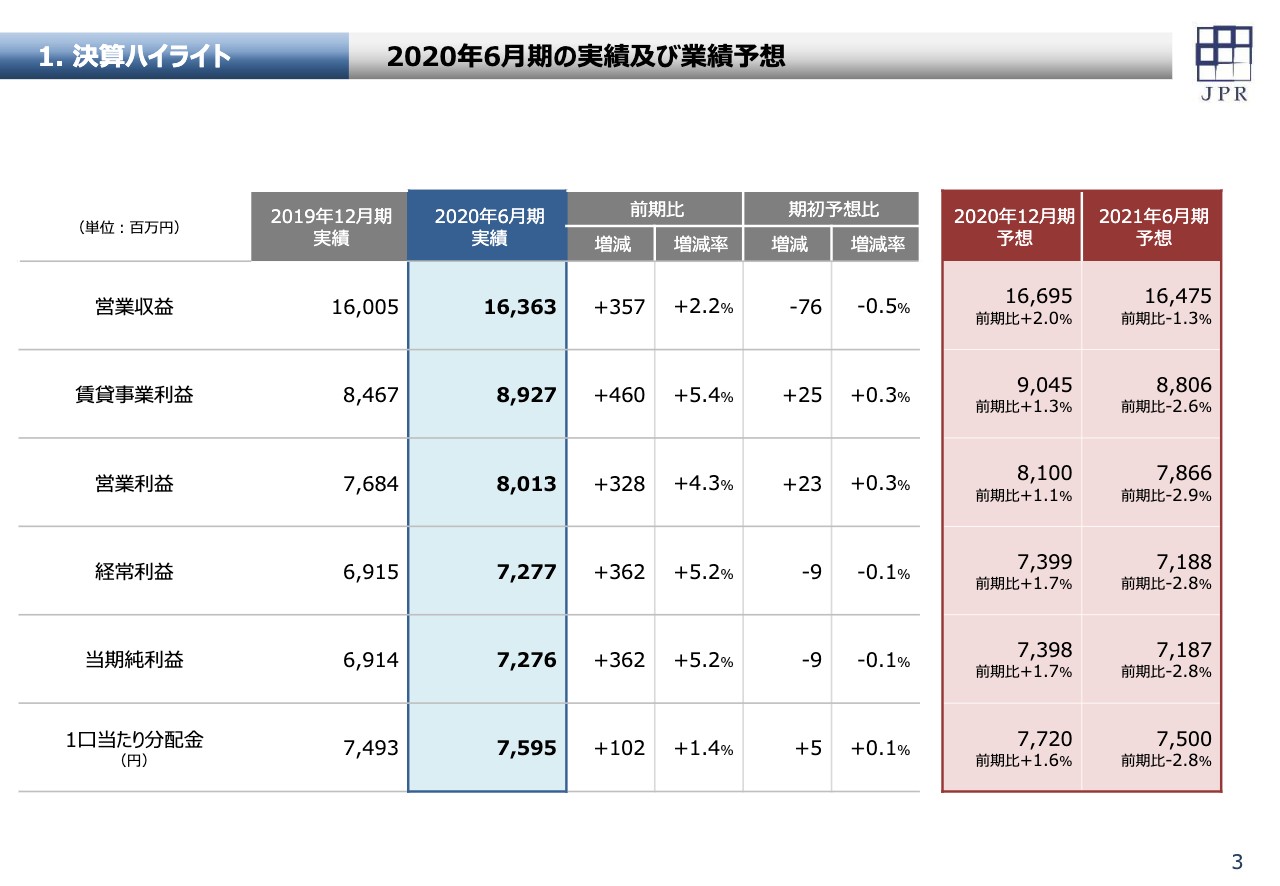

2020年6月期の実績及び業績予想

3ページをご覧ください。2020年6月期の実績及び業績予想についてです。2020年6月期、2020年12月期については従来予想どおり順調に成長できる見通しですが、21年6月期では一時的な減収要因により減益となる見通しとなっています。

青のハイライトをご覧ください。20年6月期の決算です。営業収益は163億6,300万円、前期比3億5,700万円の増加。営業利益80億1,300万円、前期比3億2,800万円の増加。当期純利益72億7,600万円、前期比3億6,200万円の増加。DPUについては7,595円、前期比102円の増加とほぼ公表どおりの決算で着地できました。

新型コロナウイルスへの対応としては、一時的な減額が1億円弱ありますが、増額改定が順調にいったことと、物件取得があったことにより賃貸事業利益は前期比4億6,000万円増加と大きく伸びています。続きまして赤のハイライトをご覧ください。2020年12月期の見通しになりますが、営業収益は166億9,500万円、営業利益は81億円ちょうど、当期純利益は73億9,800万円と増収増益を想定しています。DPUについては、前回公表どおり7,720円となる見通しです。

新型コロナウイルスの対応の一時減額など減少要因はありますが、増額改定や取得物件の追加等の寄与もあるため賃貸事業利益は1億1,000万円増と順調に増加する見通しです。続きまして2021年6月期の見通しについては、詳細は後ほどご説明しますが大口の1棟借りのテナントの退去および2021年の固定資産税の評価替えの影響があります。

その結果営業収益は164億7,500万円、営業利益は78億6,600万円、当期純利益は71億8,700万円と減収減益となる見通しです。DPUについては、7,500円と前期比220円の減少を想定していますが早期のリーシングや外部成長により少しでも上積みを図っていきたいと考えています。

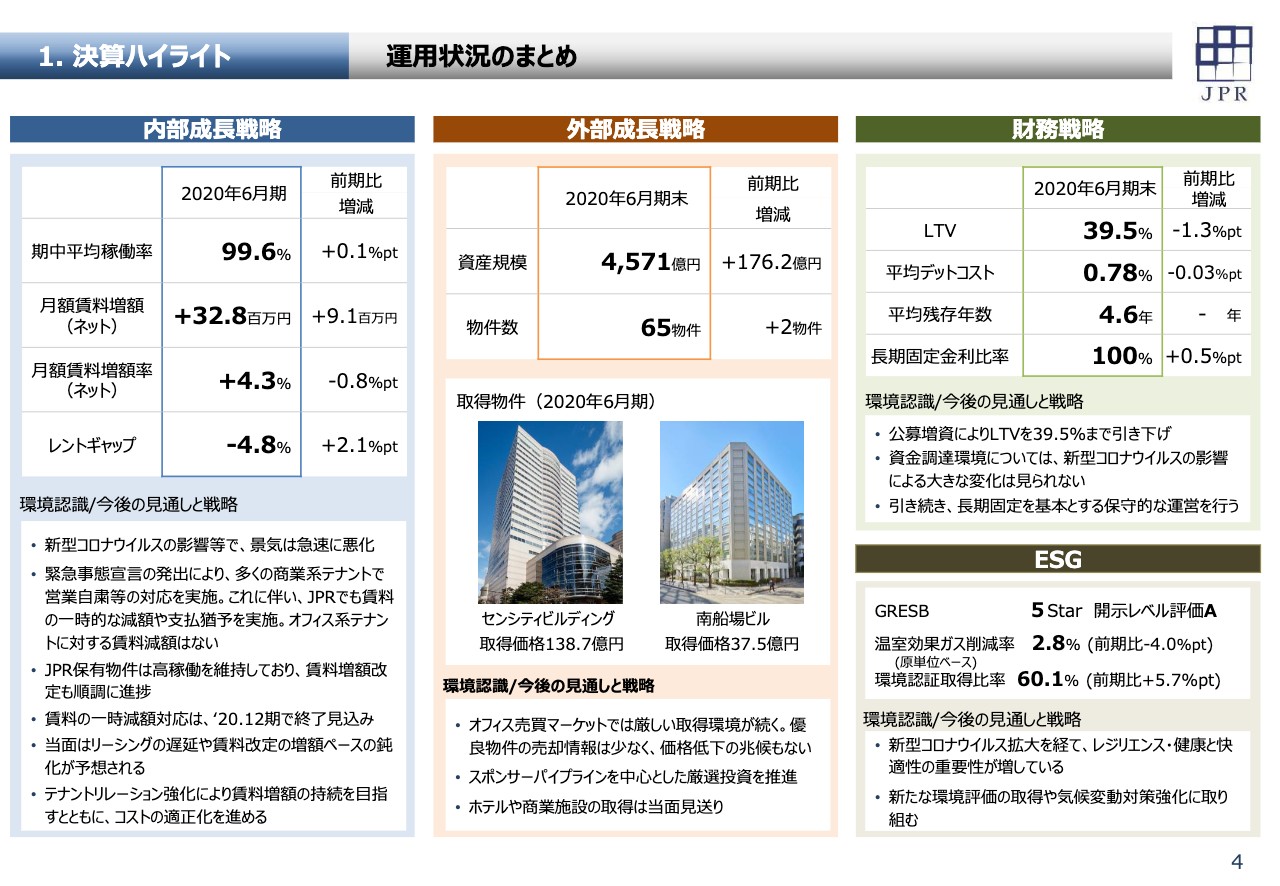

運用状況のまとめ

4ページをご覧ください。運用状況のまとめです。詳細については次ページ以降でご説明しますが、内部成長については稼働、賃料改定とも順調でした。今後の見通しについては新型コロナウイルスの影響でリーシングが遅延しており、今後賃料増額のペースも緩やかになると思われるので、コストの適正化など対策を取っていきたいと考えています。外部成長については2物件を取得しました。引き続き厳選投資のスタンスを維持しながら、スポンサーパイプラインを活用したオフィスビルを取得したいと考えています。財務戦略ではLTVは39.5パーセントまで下がり、取得余力がさらに増えています。

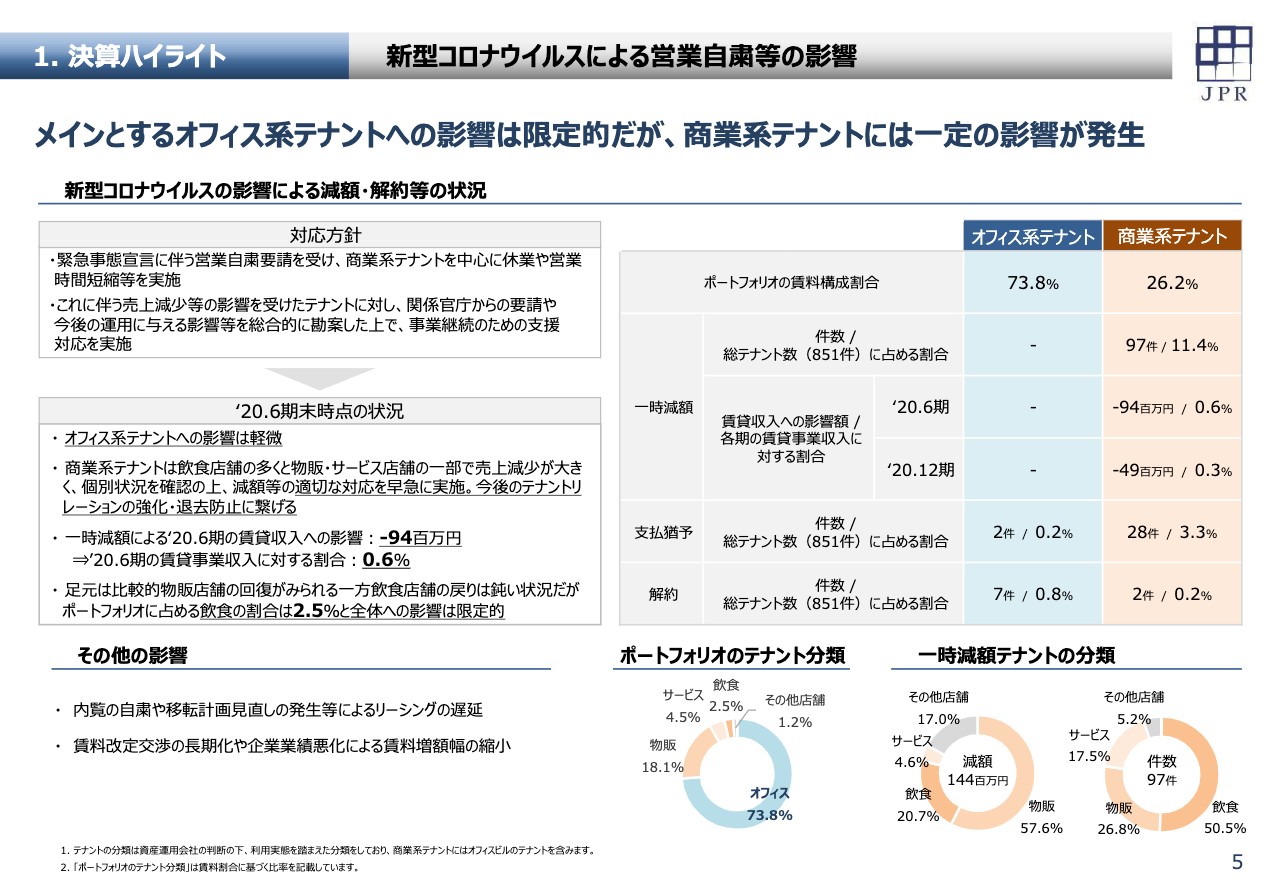

新型コロナウイルスによる営業自粛等の影響

5ページをご覧ください。新型コロナウイルスによる営業自粛の影響です。このページではビルの用途ではなくテナントの用途により分類していますのでご注意いただきたいと思います。

まず左上の対応方針の記載のとおり、先に政府が発出しました緊急事態宣言を受けまして商業系テナントは要請に従った営業自粛などを行ない、また川崎ダイスにおいてはオーナー側の判断により全館休業の措置をとらせていただきました。

これに伴い収入減少などの影響を受けたテナントに対し、個別に営業状況などの確認の上、補償や営業支援が必要なテナントについては支払いの猶予や一時的な賃料減額を実施しました。まず2020年6月期末の状況ですが、オフィス系のテナントについてはブルーの列をご覧ください。

こちらについては現時点では減額対応はありません。ただし、左下のその他の影響に記載のとおりリーシングの遅延や賃料改定交渉への影響が出始めています。商業系テナントについては右表の茶色の列の対応状況になっていますが、JPRはほとんどが固定賃料なので変動賃料による業績の影響はありません。

飲食と物販テナントを中心に合計97件のテナントに対し、一時的な賃料減額を実施しました。2020年6月期においては9,400万円、20年12月期は4,900万円の予定です。金額割合については川崎ダイスなど都市型商業施設と大型テナントが対象に含まれている物販系の割合が大きくなっています。想定も一部ありますが、概ね固まったので今後大きく増えることはないと考えています。今後の影響見通しについて、足元では比較的物販店舗の回復が乱れる一方、飲食店舗の戻りが鈍い状況です。

新型コロナウイルスの流行がこのまま長期化すれば飲食系の商業テナントについては、契約賃料の減額改定や退店リスクがございますが、ポートフォリオの割合は全体で2.5パーセントしかありませんので影響は少ないと考えています。

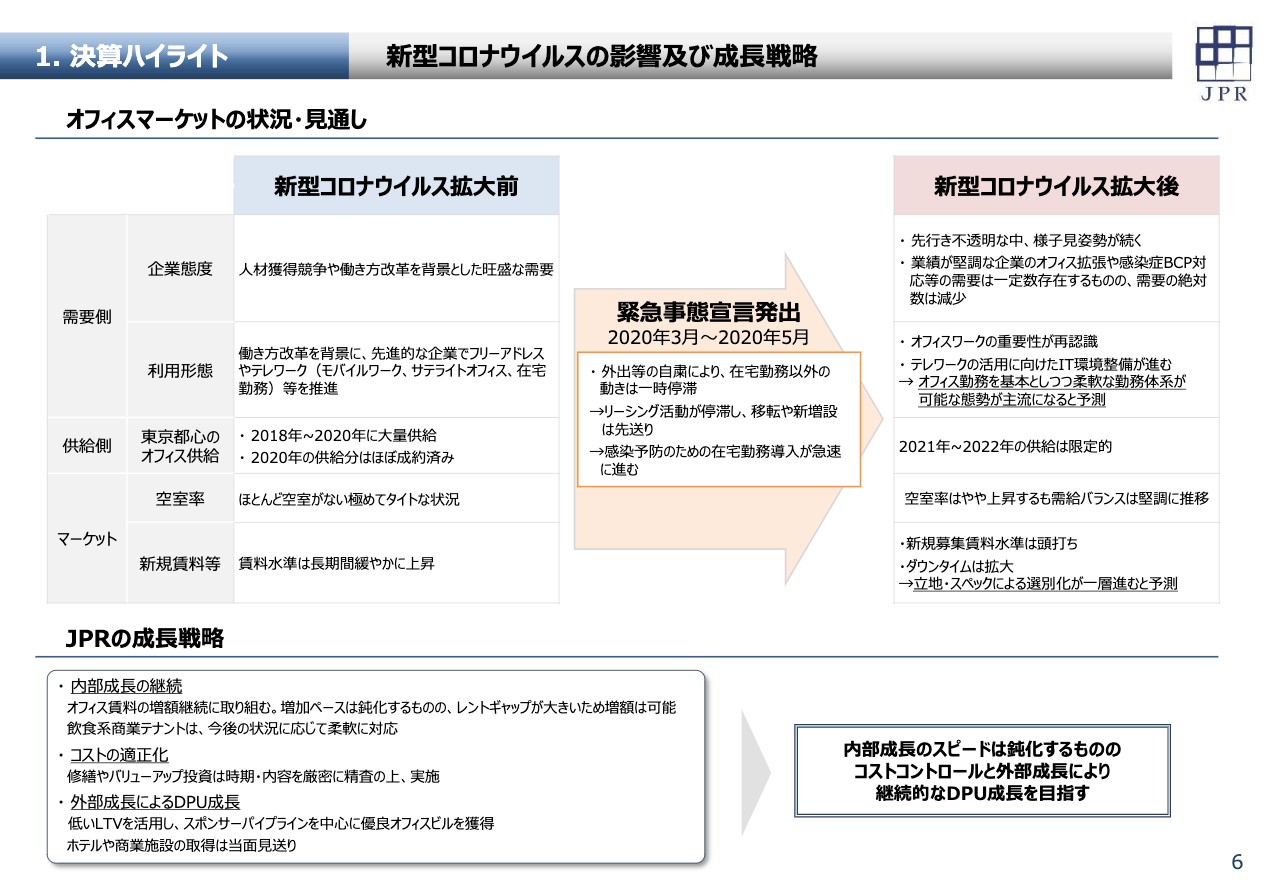

新型コロナウイルスの影響及び成長戦略

6ページをご覧ください。新型コロナウイルスの影響とJPRの成長戦略についてご説明します。新型コロナウイルスの影響にJPRの成長戦略についても一部見直しが必要となりました。賃貸オフィスマーケットの見方と合わせてご説明します。

まずこのページの内容をご説明する前に、みなさまがご関心がある今後のオフィスマーケットの我々の基本的な見方について、テレワークと景気後退の2つの側面に分けてお話しします。

まずテレワークがオフィスマーケットに与える影響という面では、世間で言われているほど影響は大きくないと考えており、長い目で見ますとマーケット全体の需要に大きな変化はないと見ています。

オフィス利用の変化やテレワークの導入は今後ますます広がると思いますが、オフィスを中心としたワークスタイルが最も効率的という価値観が大勢を占めるというところは変わらないと考えています。

現在テレワークを推進する企業もあり、一旦オフィスを減らすと判断する企業もあると思いますが、将来的にはやはりオフィススペースが必要だということになると思います。一方で景気後退によるオフィスマーケットの悪化は心配しています。

新型コロナ拡大に伴い、オフィススペースの利用が下がったことで業績の厳しいところはオフィスのリストラを選択しやすくなっています。一方で東京都心では今後2年間の供給がかなり少ないので、マーケットが大きく悪化するというよりは貸し手市場の状況から需給が均衡するマーケットに移行すると見ています。

そのような前提に基づいて改めてこのページをご覧ください。まずオフィスマーケットの状況、見通しについて右の表の赤い網掛けしたところですが、新型コロナウイルス拡大後の欄の記載のとおりテナントサイドにおいては、当面先行き不透明感が強いため様子見姿勢が続くと思われます。

業績が堅調な企業のオフィス拡張や感染症BCP対応などの需要は一定数存在していますが、全体として需要の絶対数は減少します。ただし供給サイドでも21年から22年の2年間は都心部での供給がかなり少ないので、多少需要が減ってもマーケットが大きく崩れるということはないと見ています。

需給が均衡したマーケットのもとでは新規募集賃料の上昇は落ち着き、ダウンタイムはそれなりに見ておく必要があります。また新しいオフィスニーズを満たす立地やスペックを兼ね備えて見ると、そうでないビルとの差別化が一層進むことになるでしょう。

これを踏まえて下段の右下の記載のとおり、JPRの成長戦略については内部成長のスピードが緩やかな環境下においてもコストコントロールと外部成長に加えて、継続的なDPUの成長を目指す方針にしたいと思います。具体的には左下に記載のとおり、内部成長についてはオフィス賃料の増額継続に取り組んでいきます。

増加のペースは緩やかになりますが、レントギャップが大きいので増額改定は可能だと思います。コスト面においては、これまで積極的にバリューアップ投資を行ない、一定の競争力の確保はできていますので今後は修繕はバリューアップ投資を厳格にコントロールしていく方針です。

加えて外部成長では、低いLTVを活用しスポンサーのパイプラインを中心に優良オフィスビルの取得により、さらなるDPUの成長を目指したいと思います。なお、ホテルや商業の取得については当面見送る方針です。

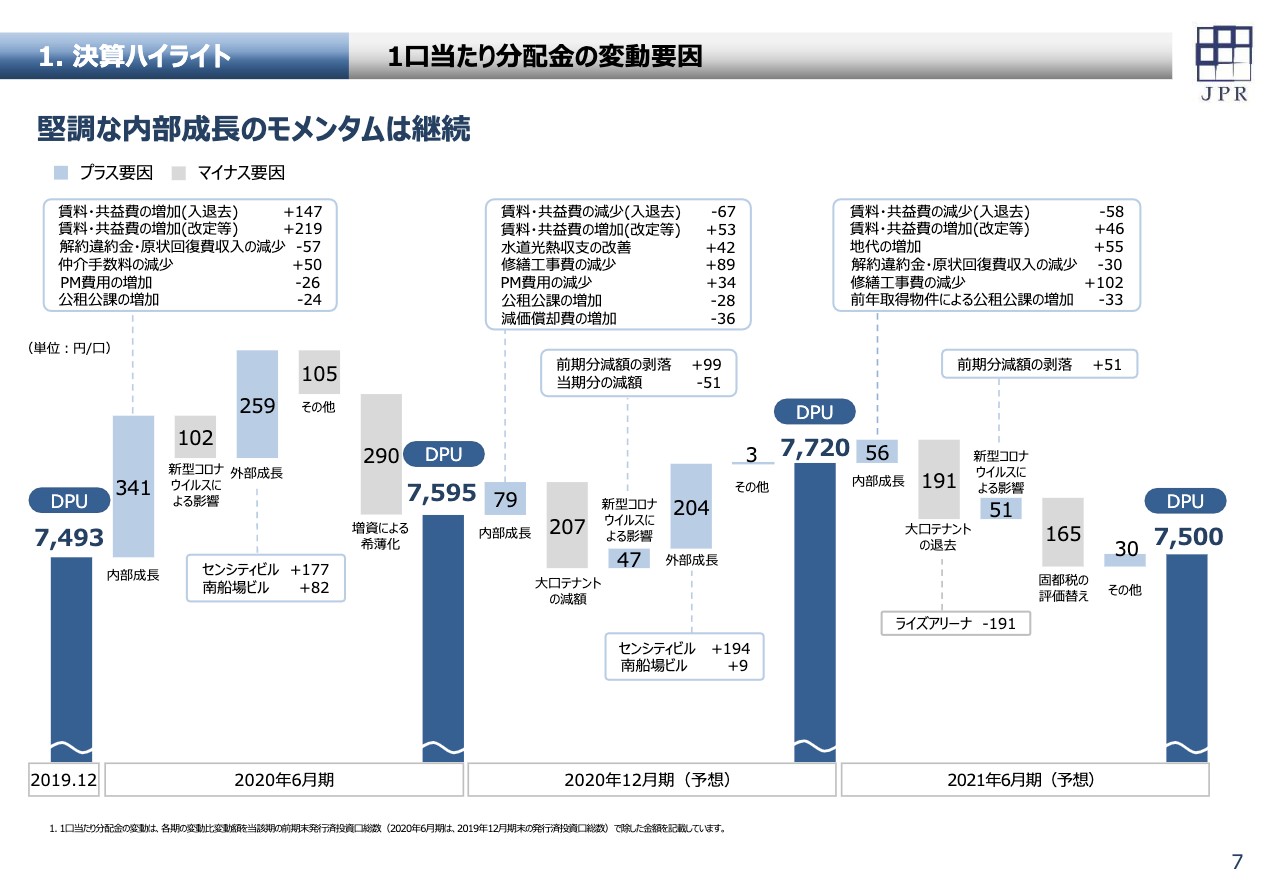

1口当たり分配金の変動要因

7ページをご覧ください。1口当たりの分配金の変動要因についてご説明します。2020年6月期については、DPUは7,595円、前期比102円の増加となりました。その要因ですが、内部成長は稼働率が上がり増額改定も順調に進捗したことで、賃料・共益費が大きくプラスになりました。

新型コロナによる影響を差し引いても、賃料・共益費は実質260円強のプラスになっています。外部成長によるプラス要因と希薄化によるマイナス要因の影響がありますが、DPUはほぼ計画どおりの7,595円となりました。2020年12月期の見通しについては、DPUは7,720円、前期比125円の増加を想定しています。

その要因ですが、内部成長はリーシングの遅れを反映して入退去の寄与はマイナスを見込んでいます。また増額改定は継続できる見通しですが、この期は契約改定が一番少ない期ですので金額は少なくなっています。これに費用面の削減を合わせ、内部成長はトータルでプラスとなります。一方、新型コロナとは別の話ですが、これまで賃貸条件の見直しについて協議を行なっていた大口テナントがあり、当期より賃料改定により減額が発生しています。外部成長については取得物件の通期稼働の寄与は204円あります。その結果DPUは7,720円が維持できる見通しです。

続きまして2021年6月期の見通しについては、DPUは7,500円と前期比220円のマイナスを想定しています。その要因ですが、内部成長は賃料改定は増額となる見通しですが入居を保守的に見ていることと入退去でマイナスを想定しています。

ライズアリーナビルでの退去と固定資産税の評価替えという2つの大きな減収要因が発生しまして、コスト削減ではカバーしきれないため減配の見通しとさせていただきたいと考えています。

減収要因については次ページで説明しますが、ライズアリーナの埋め戻しが完了すればほぼ元のDPU水準に戻れるので、早期の埋め戻しを図っていきます。また外部成長はここに織り込まれていませんので、外部成長による上乗せができるようがんばっていきたいと思います。

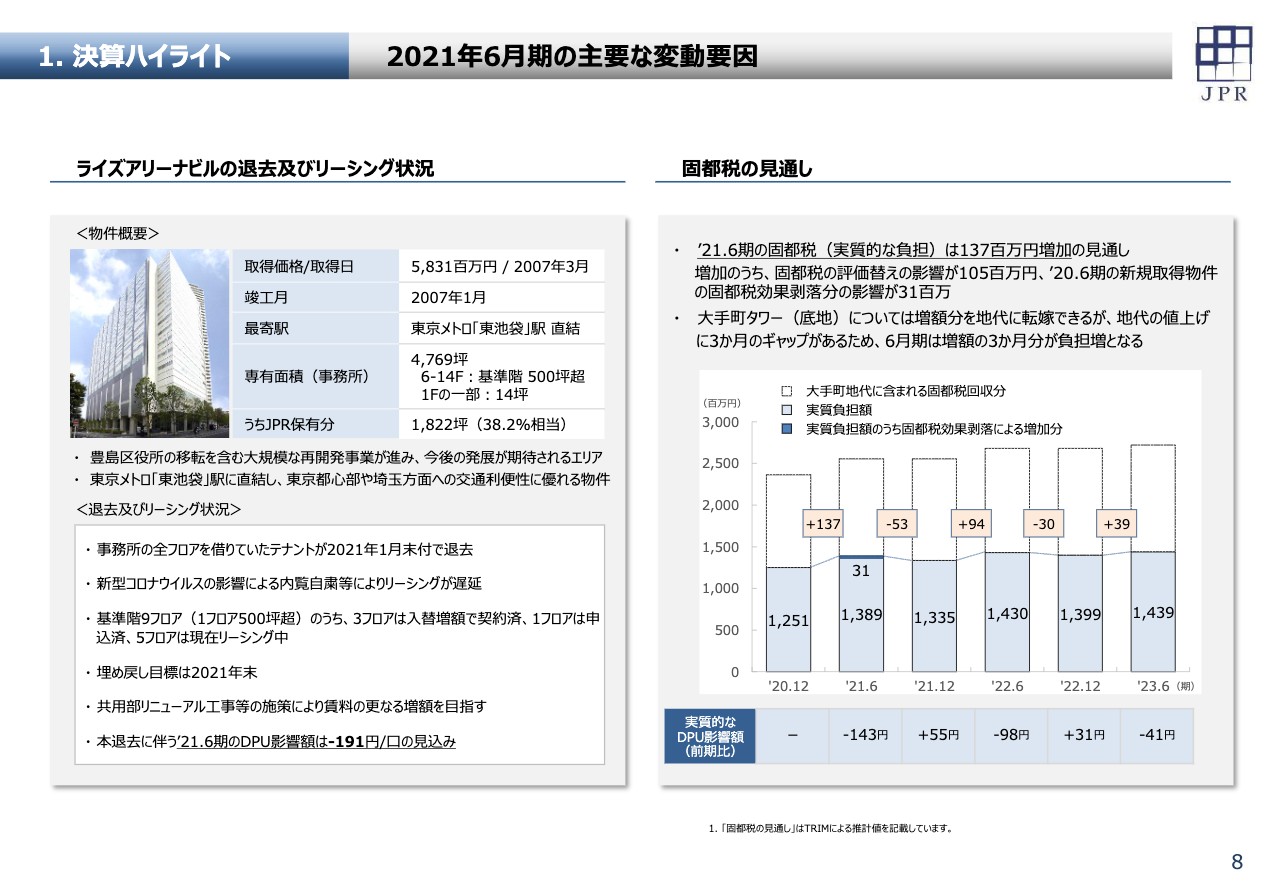

2021年6月期の主要な変動要因

8ページをご覧ください。2021年6月期の主な変動要因についてご説明します。1つ目になりますがライズアリーナビルで一棟借りテナントの退去が発生しました。このテナントは2021年1月末に全館退去の予定です。一方、池袋周辺のマーケット賃貸はここ数年上がっていて、前テナントより高い賃料で埋め戻しができると考えています。

新型コロナの影響でリーシング活動が一時的に中断したり、企業の検討が遅れるなど現時点で決まっているのは半分程度です。21年末までリースアップできると思いますが、業績見通しの上では2021年6月期は後継テナントの賃料がほとんど発生しないと想定をしています。

もう1つの要因です。2021年6月期は評価替えによる負担増に加えて固都税効果剥落分などがあるため、合わせて1億3,700万円の増加を見込んでいます。評価替えによる増加分は3年前より大きくなる見込みです。また大手町については、増額分の地代への転換が3ヶ月ズレるため6月期のみ負担が大きくなります。

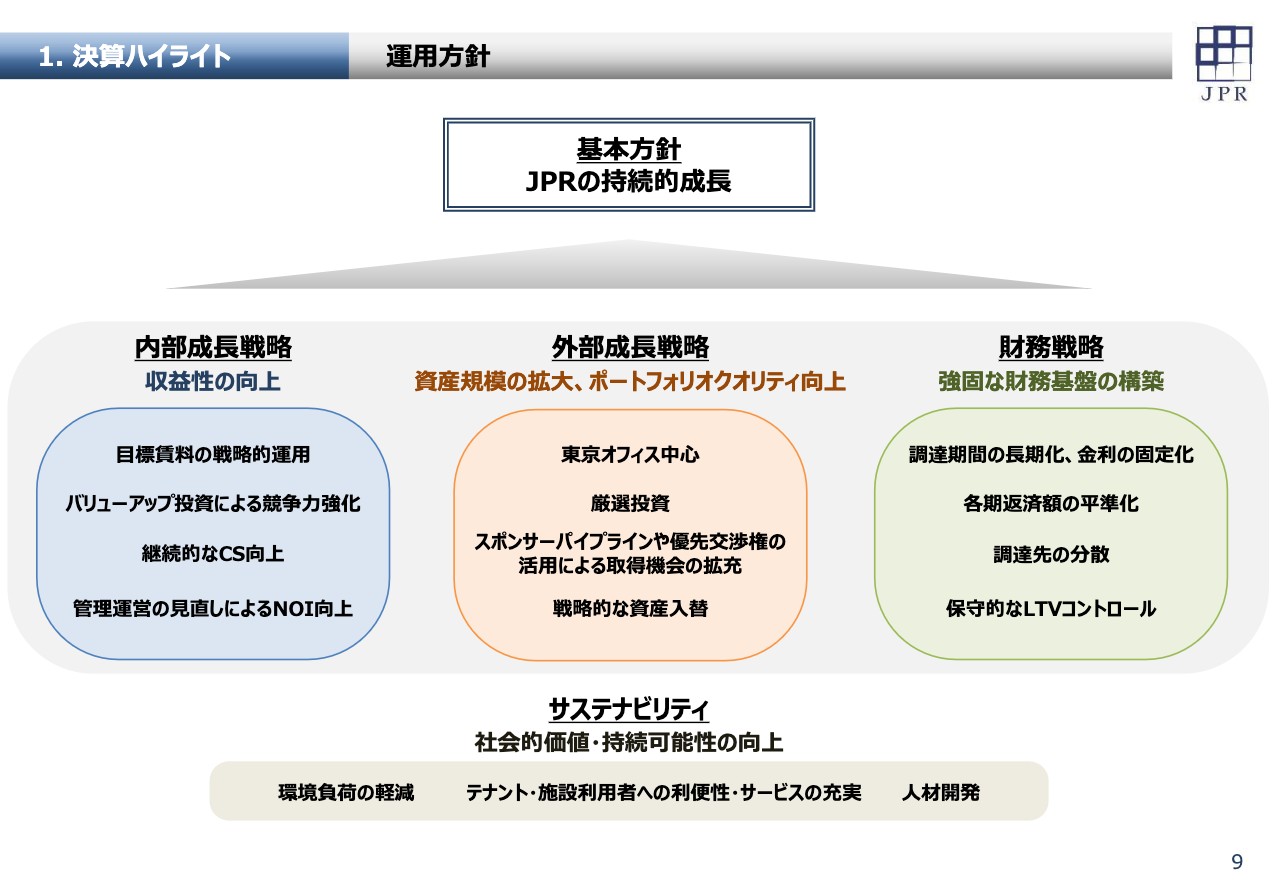

運用方針

9ページをご覧ください。こちらでは運用方針と中期目標についてご説明します。運用方針の全体感は変更ありませんが、成長戦略の重要ポイントについて一部見直しを行ないました。まず内部成長戦略では、需給の均衡したマーケットでも賃料増額が狙えるようテナントのリレーションに力を入れるとともに、キャペックスを中心にこれまで以上にコストコントロールを行なっていきたいと考えています。

外部成長戦略は継続的なDPU成長のための重要性が増してくると考えています。厳選投資のスタンスは堅持するが、より積極的に取得を行なっていきたいと考えています。財務戦略については、従来どおり保守的な運営を心掛けていきます。

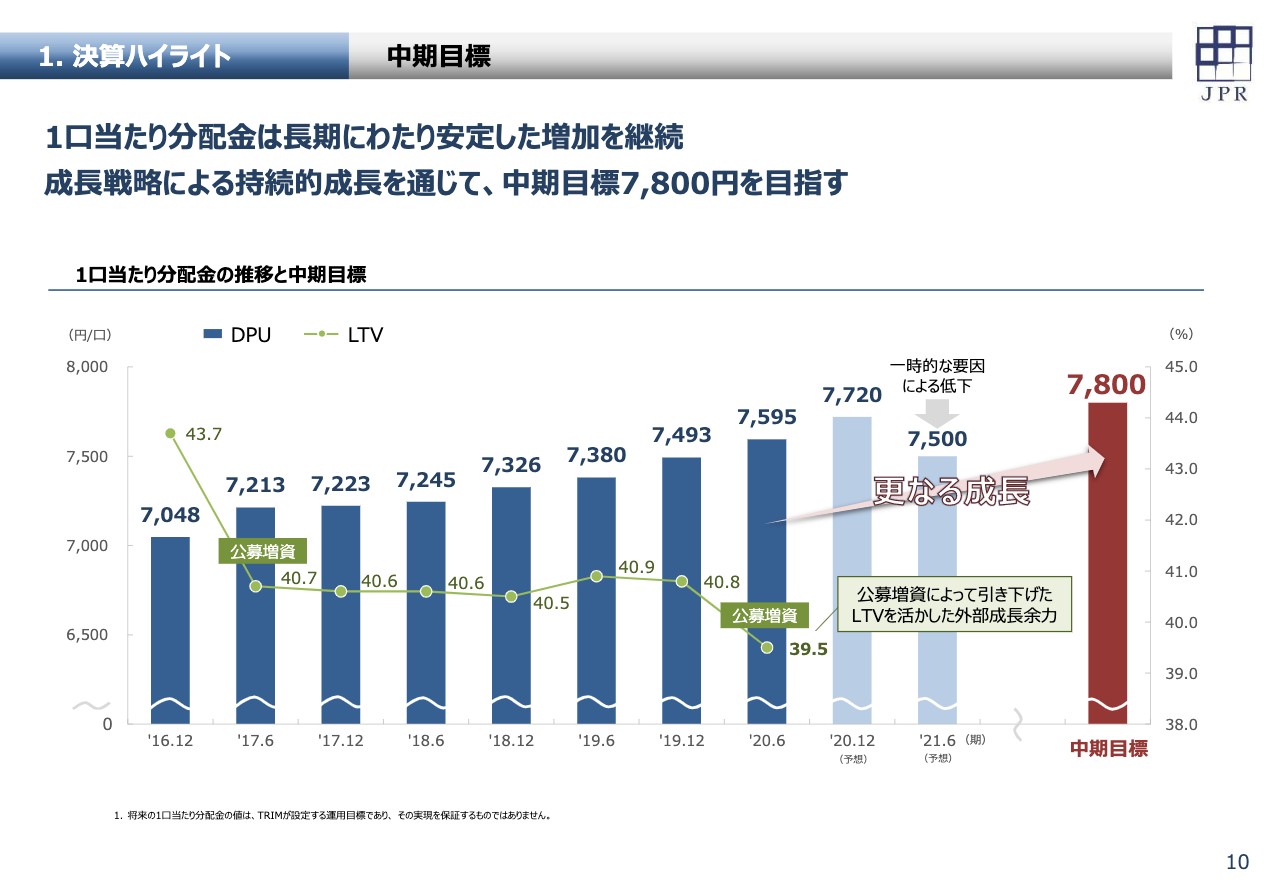

中期目標

10ページをご覧ください。中期目標です。中期目標については、引き続き安定的なDPU成長を目標として7,800円のDPU目標については変更はありません。2021年6月期は減益要因が重なるため、一時的な減配を想定していますがベースとしては成長曲線を描いていけると考えています。また外部成長によるDPUの上積みもできると思いますので、2021年6月期の分配金の増額や中期目標の早期達成を目指していきます。

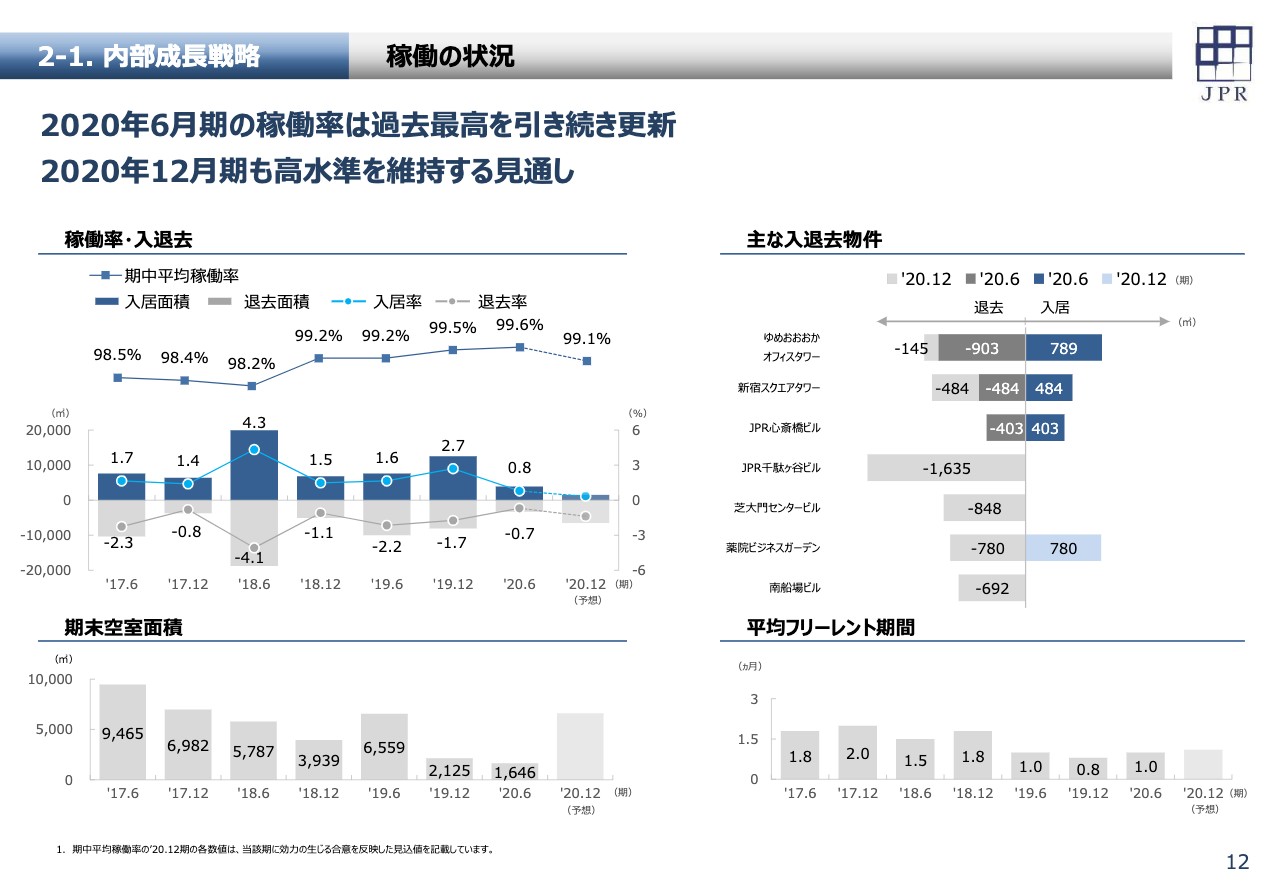

稼働の状況

12ページをご覧ください。稼働の状況です。2020年6月期は過去最高の稼働となり、2020年12月期も99パーセント維持する見通しです。左上の稼働率入退去の表をご覧ください。2020年6月期の稼働率は、契約ベースで99.6パーセントになりました。また右下の平均フリーレントの期間をご覧ください。

平均フリーレントも1.0ヶ月とダウンタイムが非常に小さくなっています。2020年12月期については約6,500平米ほどの解約が発生しますが、過去の平均的な退去面積よりだいぶ少ない状況です。埋め戻しの期間も大目に見ているため、期末時点の空室予想が大きくなっています。

それでも2020年12月期の稼働率は99.1パーセントの見通しです。2021年6月期は先ほどご説明したとおり、ライズアリーナで大口の解約がございますが全体の解約面積としましては、過去平均の1万平米を少し超える程度で収まる予定です。

現在解約の量は通常範囲内ですが、新型コロナの影響によりリーシングが進まないのが悩みです。ダウンタイムを大目に見ているので稼働率は落ちてしまいますが、一方需要がありますので需給バランスが悪化するという感じではありません。

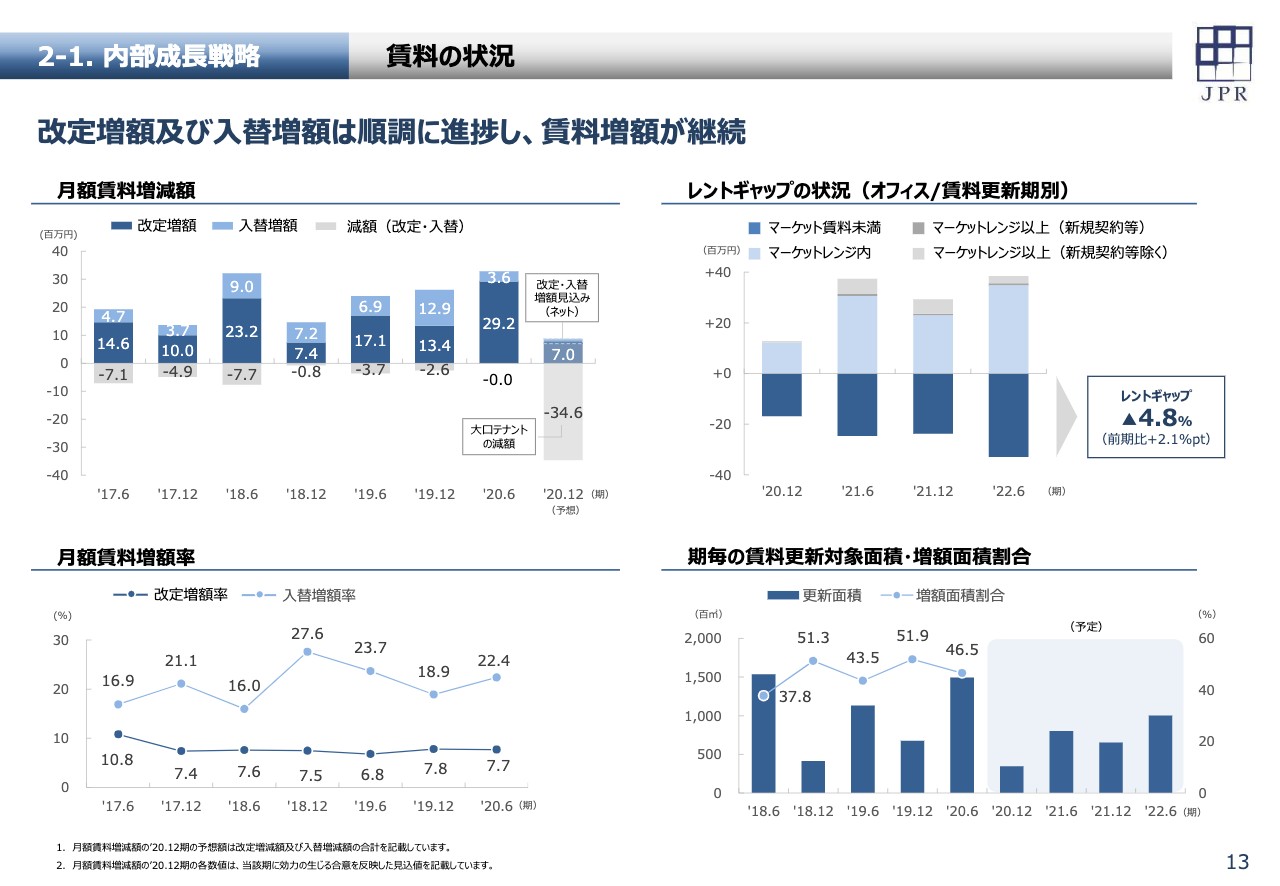

賃料の状況

13ページをご覧ください。賃料の状況についてのご説明です。賃料改定については、20年6月期は契約賃料が大きく伸びました。賃料改定の増額率は7.7パーセントと前期同様堅調な水準であり、改定対象面積が大きいため2,900万円の大幅増額となりました。入替増額についても、増額率は22パーセントを上回り好調をキープしています。

ただし、空室がわずかなため金額が小さくなっています。2020年12月期は右下の表のとおり改定対象面積が小さいため、増額改定の全体額は小さくなりますが現時点で700万円の増額ができると見込んでいます。改定済みのテナント増額率は7.5パーセントと前期と同程度の水準であり、入替増額についても今のところ増額率は前回を上回っている状況です。

一方、7ページでご説明したとおり大口テナントの減額があり、改定額はネットではマイナスになります。右側のレントギャップの状況をご覧ください。レントギャップは前期から2.1パーセント縮小し4.8パーセントになりました。マーケット賃料を横ばいと想定しているため、増額改定分のギャップが縮小しています。レントギャップはまだまだ大きいので、引き続き増額改定は可能だと考えています。

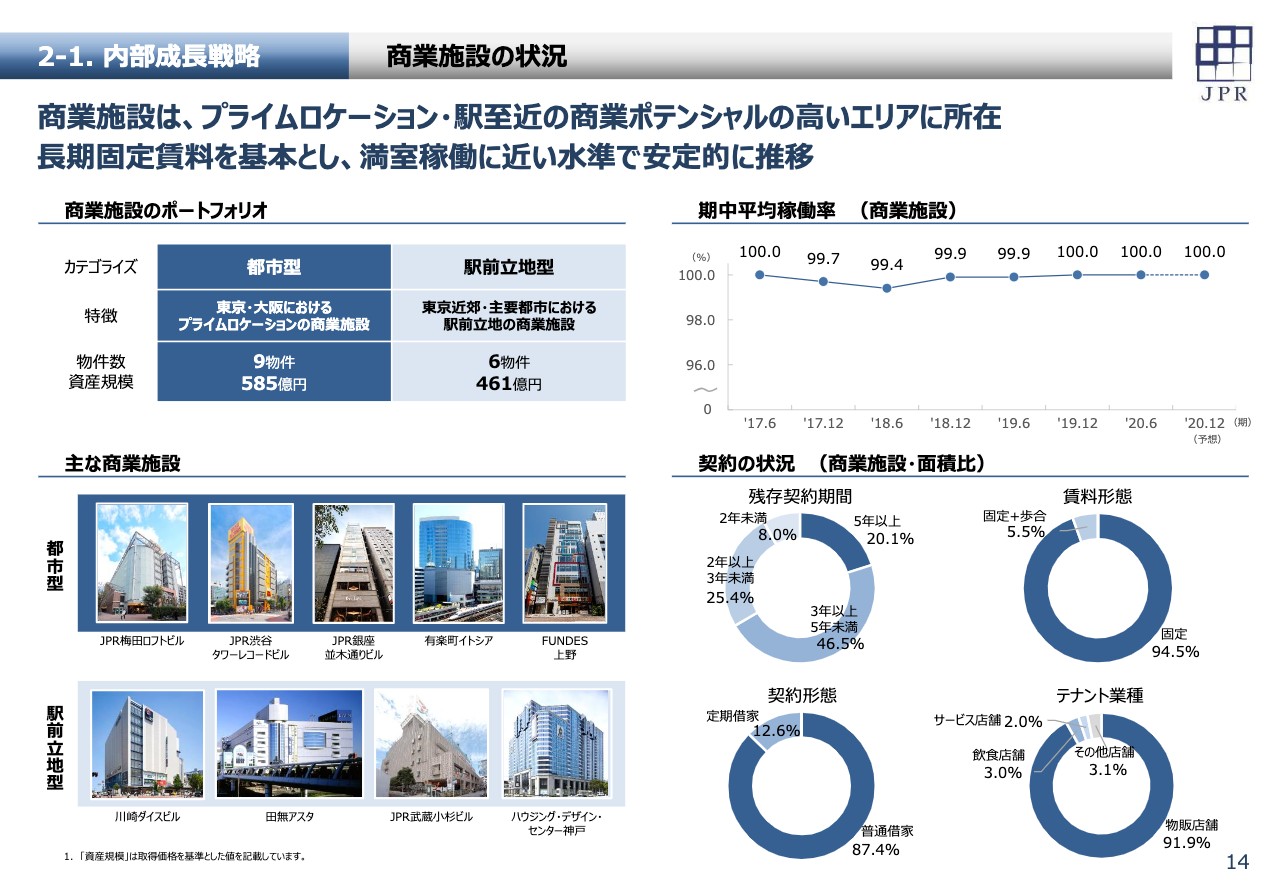

商業施設の状況

14ページをご覧ください。商業施設の状況です。商業施設については、稼働率100パーセントを維持しています。新型コロナウイルスの影響が続くと飲食系テナントのリスクが大きくなりますが、割合としては商業の中でも3パーセント程度にとどまっていますので、全体としては大きな影響にはならないと考えています。

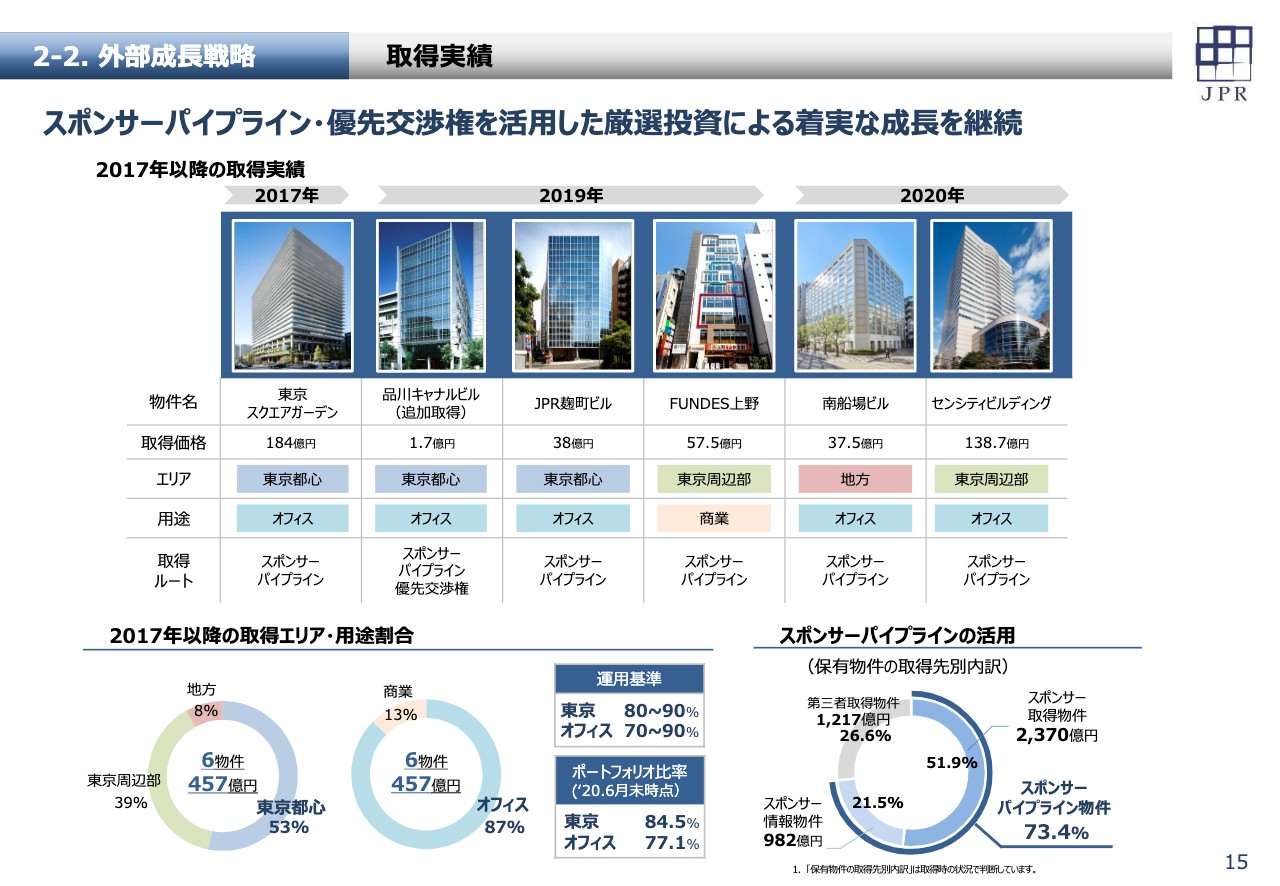

取得実績

15ページをご覧ください。取得実績です。最近の取得物件をまとめていますが、スポンサーパイプラインを活かして、東京オフィスを中心にバランスよく取得できると思ってます。ここ2年は安定して物件が買えるようになっています。

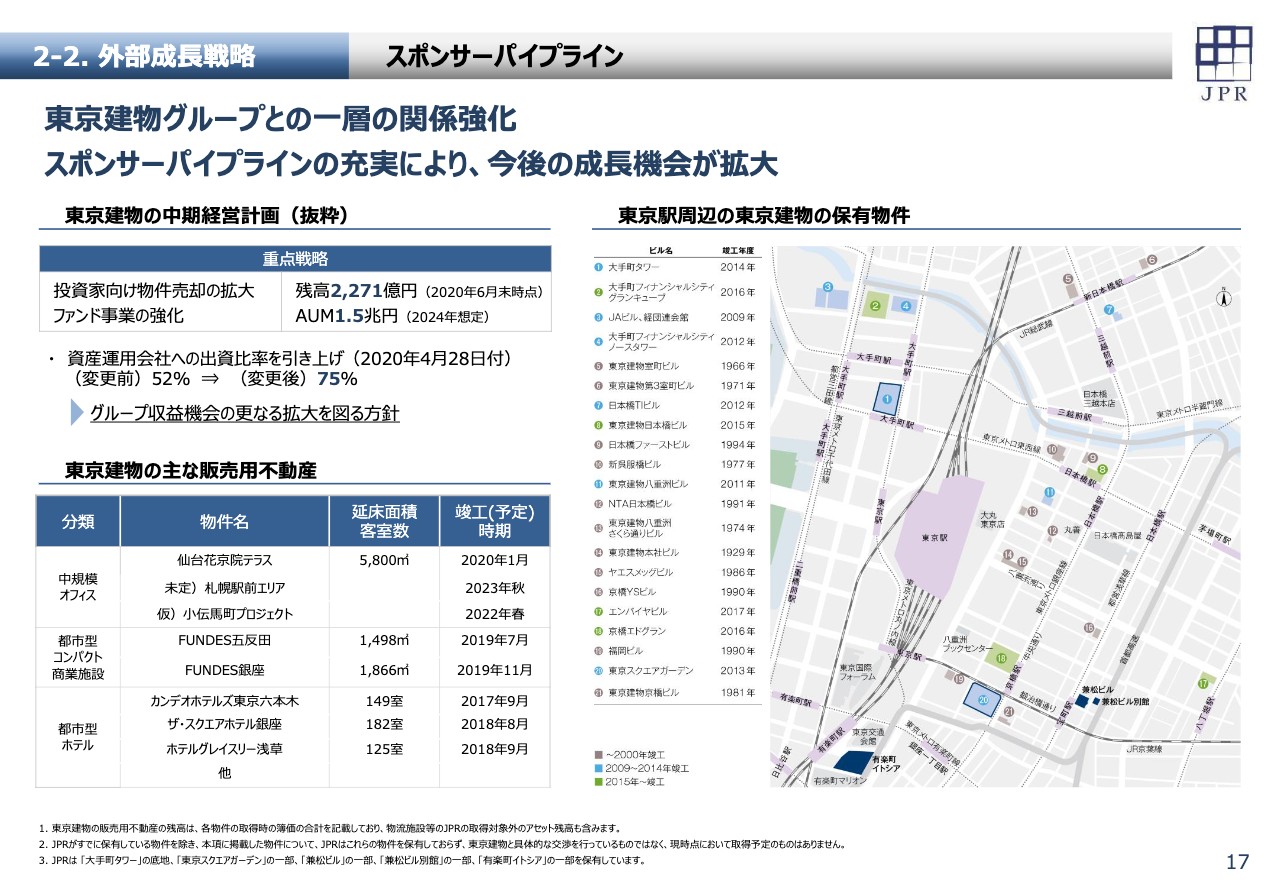

スポンサーパイプライン

17ページをご覧ください。スポンサーのパイプラインについてです。メインスポンサーの東京建物は2月に発表した中期経営計画で、投資家向け物件売却の拡大とファンド事業の強化を取り上げ数値目標を掲げています。また本年4月に資産運用会社トリムへの出資比率を引き上げ、グループ収益の拡大に向けた取り組みを着々と進めています。

東京建物が販売用不動産として開発しています物件については、左下の表に掲載しています。これが公表されているパイプラインになりますが、中規模オフィスで仙台の物件が本年竣工し満室で稼働している状況です。

またこれ以外に東京建物が販売用不動産として抱えています未公表のパイプラインがあり、オフィスも複数ある状況です。JPRの取得余力は増資により471億円に拡大していますので、こうしたオフィスビルを中心に取得に取り組んでいきたいと考えています。

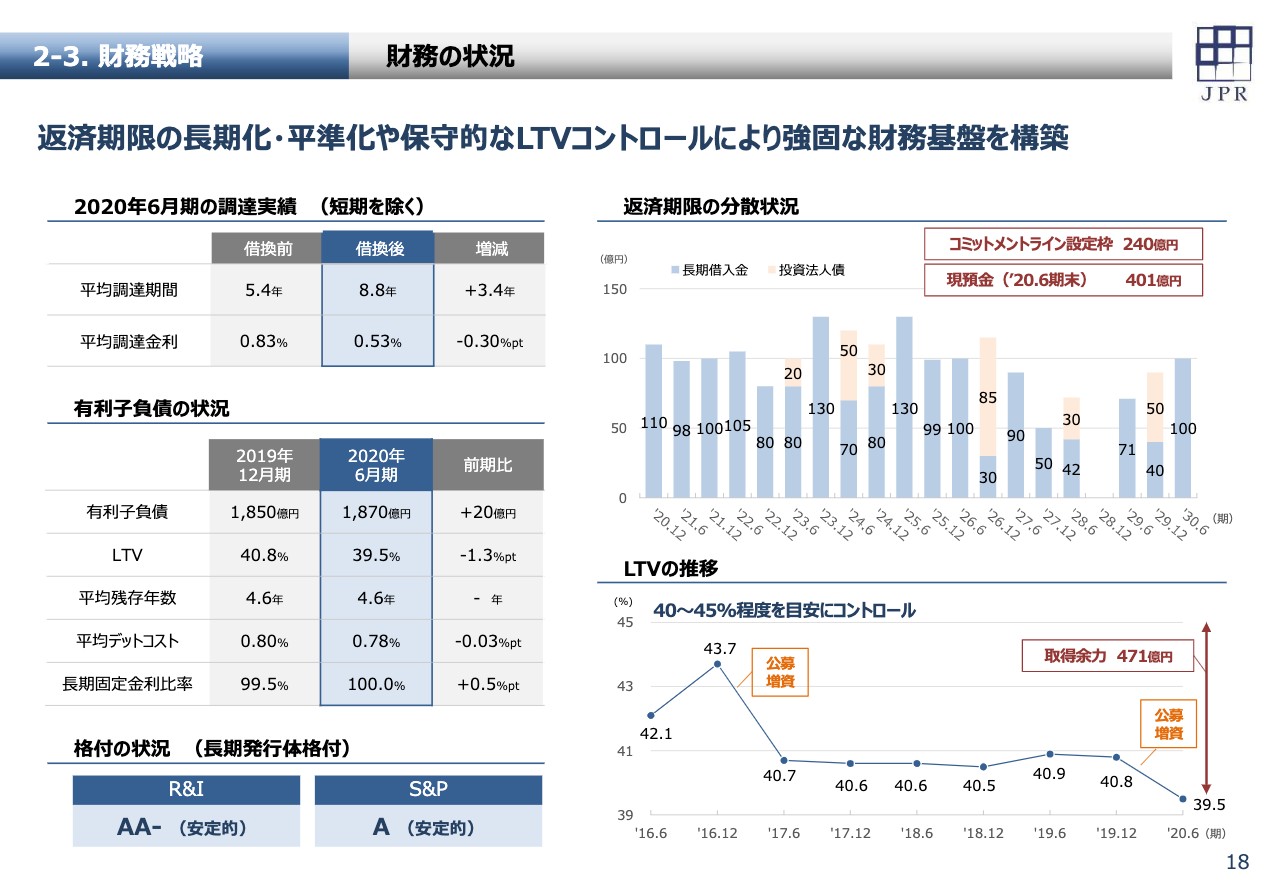

財務の状況

18ページをご覧ください。財務の状況です。引き続き保守的な財務運営を行なっています。左上の2020年6月期の調達実績をご覧ください。平均調達期間は8.8年、借換後の平均調達金利は0.53パーセントとなり返済期限の長期化とデッドコストの低減が進んでいます。右下のLTVの推移をご覧ください。先の増資によりLTVは39.5パーセントまで低下しました。取得余力も471億円まで増加しています。

ハイライト

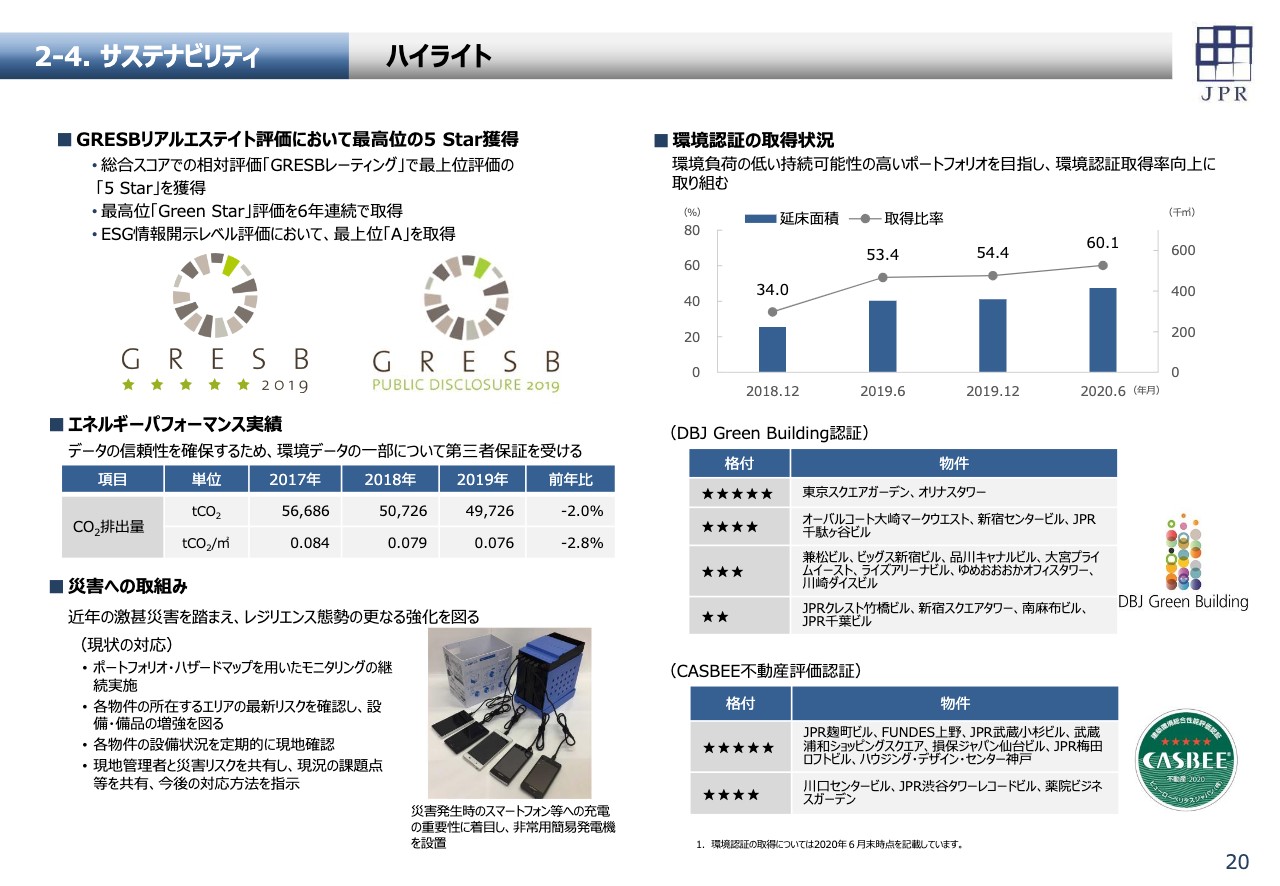

20ページをご覧ください。こちらはサステナビリティのトピックスをご説明しています。詳細については38ページ以降に掲載しています。新型コロナウイルスの拡大を経て、ESGの重要性はますます高まっていくと思います。JPRもかねてよりESGには積極的に取り組んでおり、これまで取り組みを進めてきた成果が徐々に結果として表れてきています。

GRESBリアルエステイト評価では昨年最高評価の5 Starを初めて獲得することができました。環境認証についても取得比率は60パーセントを超えてきています。またここには掲載していませんが、MSCIのESGレーティングにおきましても先日シングルAの評価を受けることができました。

ESG評価は今後も重要性がさらに高まると思われますので、引き続き向上に努めていきます。説明は以上となります。最後になりますが、コロナウイルス感染症が一刻も早く収束し安心して生活が送れる日常に戻れるのを願っています。

しかし現状においては収束時期の見通しも立たず、今後の予想も難しい状況です。長年リートの運営をしていますと、順風な時もあれば逆風の時も必ずあり、リーマンショックを経験した我々は悪い時のことも見据えて運営を行なっています。

JPRが東京オフィスの立地の良い物件を中心としているのは、こうした逆風の時を見据えてのことであり、また日頃から取り組んでいますテナントリレーションの構築や、保守的な財務運営などこうした局面でこそ効いていきます。先の見えない厳しい状況ですが、安定して成長できるところをお見せできるようがんばっていきたいと思います。長時間ご清聴ありがとうございました。