2020年8月5日に行なわれた、日本ライフライン株式会社2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日本ライフライン株式会社 常務取締役管理本部長 山田健二 氏

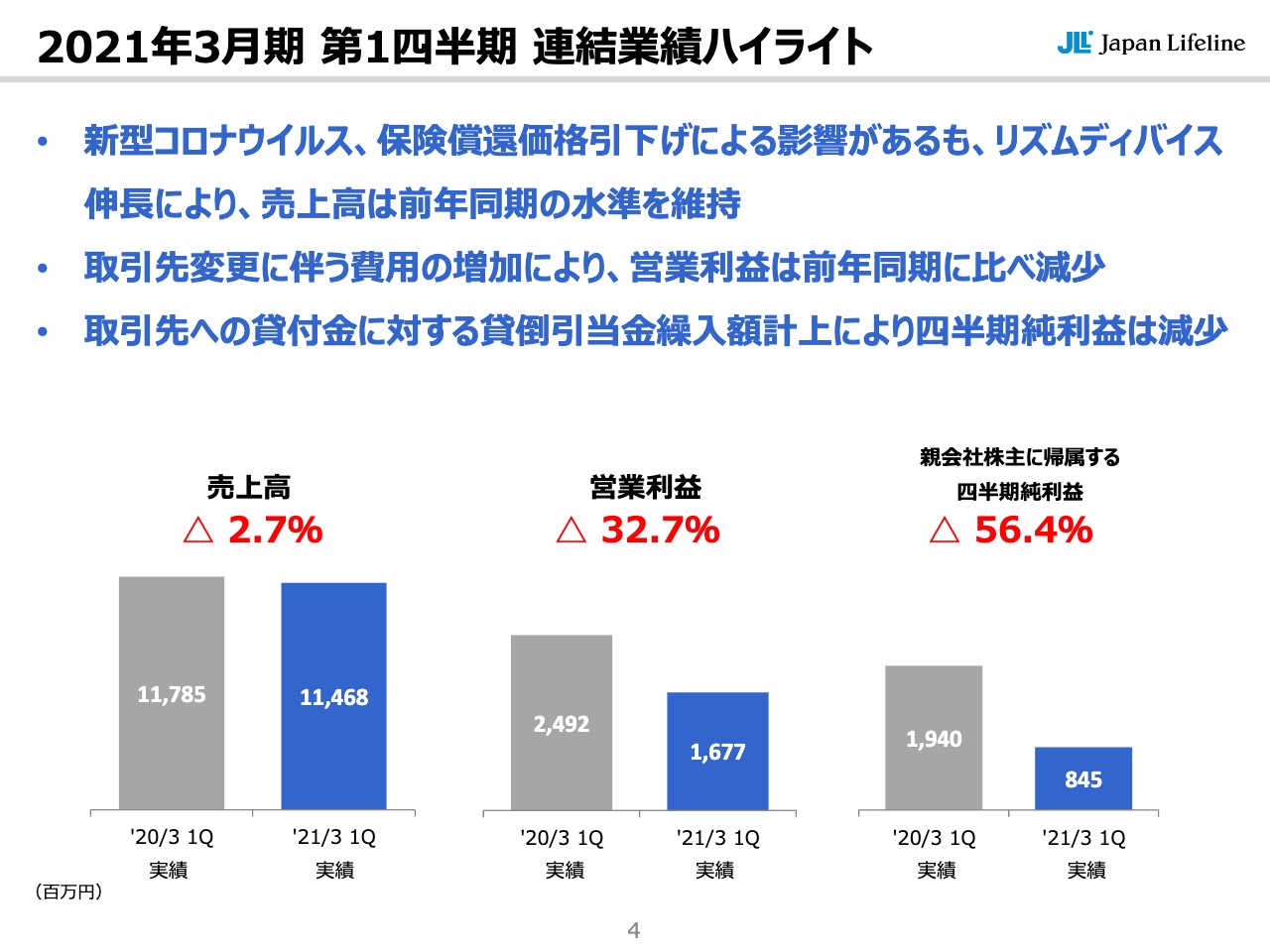

2021年3月期 第1四半期 連結業績ハイライト

山田健二氏:管理本部長の山田です。本日はお忙しいところご参加いただき、ありがとうございます。それでは私から第1四半期と通期の業績予想についてご説明します。資料の4ページをご覧ください。2021年3月期の第1四半期の業績のハイライトは3点あります。まず1点目は、やはり新型コロナウイルスの影響です。とくに当社においては、症例数の減というかたちで影響がありました。

また、昨年、今年と2回、保険償還価格の引き下げがありました。この部分も当社に影響が生じています。一方、リズムディバイスにおいては、ボストン・サイエンティフィック社製品に切り替えたことにより、この第1四半期は大きく伸びています。この部分は当社にとってプラスに寄与しています。これらを受けて、売上高としては前年同期比で2.7パーセント減少ということで、ほぼ前年同期と同水準を維持できた状況です。

2点目です。今お伝えしたボストン・サイエンティフィック社製品に取引先変更を行なったことに伴い、主に営業支援金や契約金の償却部分の費用負担が増加しています。これらが影響したことにより、営業利益においては前年同期比で32.7パーセント減となっています。

3点目目です。これはのちほどもお話ししますが、Endologix社という取引先があり、そちらがチャプター11の申請をしたということで、同社への貸付金約4億6,200万円に対する貸倒引当金を計上した部分が影響しています。したがって、四半期純利益としては、前年同期に対して56.4パーセント減という結果になりました。

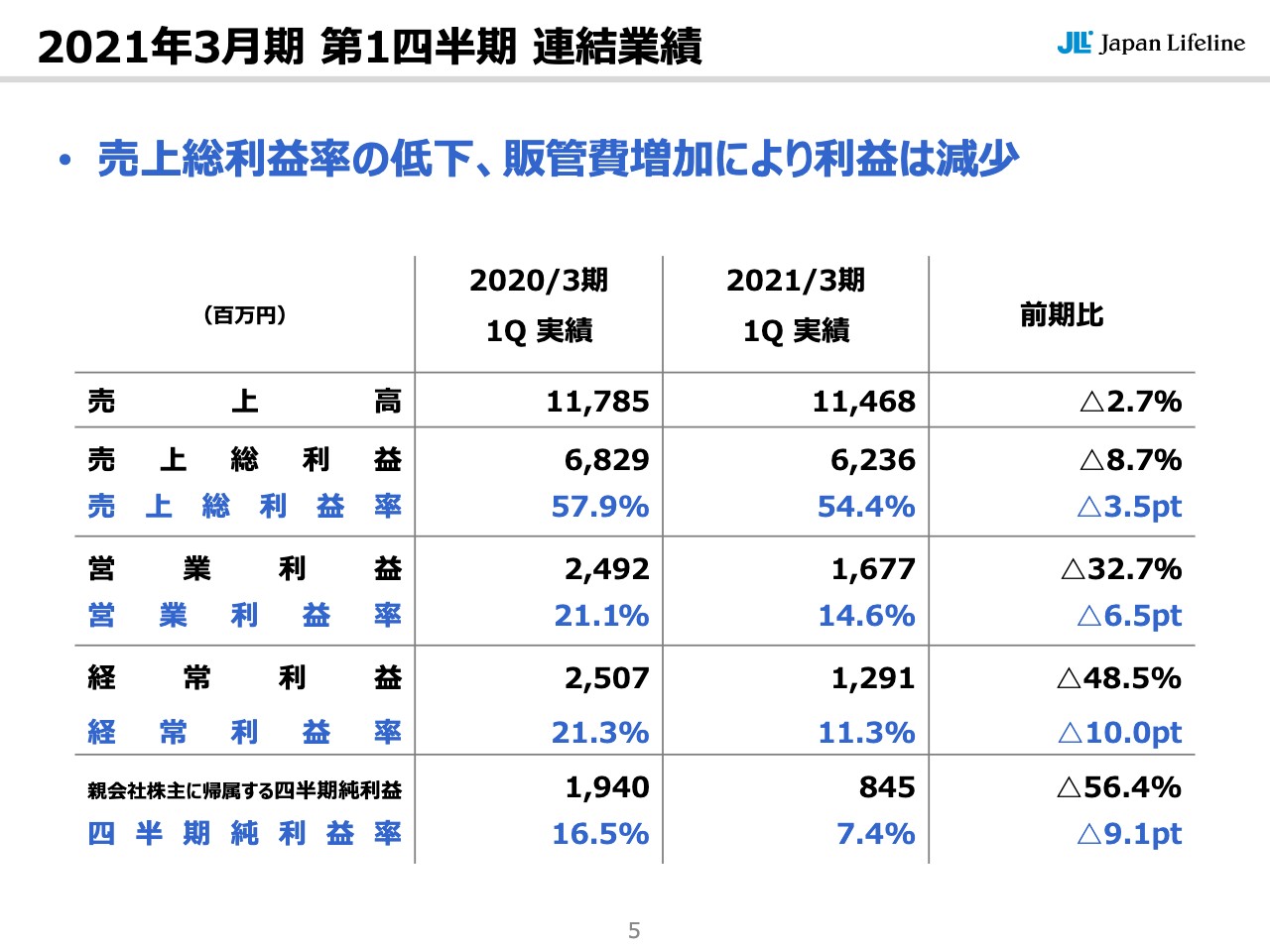

2021年3月期 第1四半期 連結業績

5ページは売上利益を前年同期と比較して表示しています。6ページに5ページの説明を記載しているため、併せてご確認ください。

まず、売上に関しては、前年同期とほぼ同水準で推移しました。一方、売上総利益率は新型コロナの影響により、とくに当社の自社製品のEP/アブレーションの症例などが減っています。それに伴い、自社製品の売上も減少しました。

一方、先ほどお伝えしたボストン・サイエンティフィック社製品は仕入れ商品になりますので、そちらが伸びたということで、相対的に自社製品比率が落ちるということがありました。また、先ほどお伝えした保険償還価格の改定が影響し、売上総利益率は3.5ポイント下がっています。

営業利益に関しては、販管費がコロナの影響で4月から6月の間は営業活動が抑制されたということで、販売関連費用が減少しています。一方、先ほどもお伝えしたとおり、ボストン・サイエンティフィック社に切り替えを行なったことによる営業支援金や契約金の償却が増加しています。これにより、営業利益としては前年同期で32.7パーセント減となっています。

経常利益については、腹部ステントグラフトの仕入先であるEndologix社が米国連邦破産法第11章の申請を行ない、同社に対する貸付金が貸倒引当金となりましたので、営業外費用として計上しています。その結果、経常利益においても前年同期比48.5パーセント減という結果となりました。

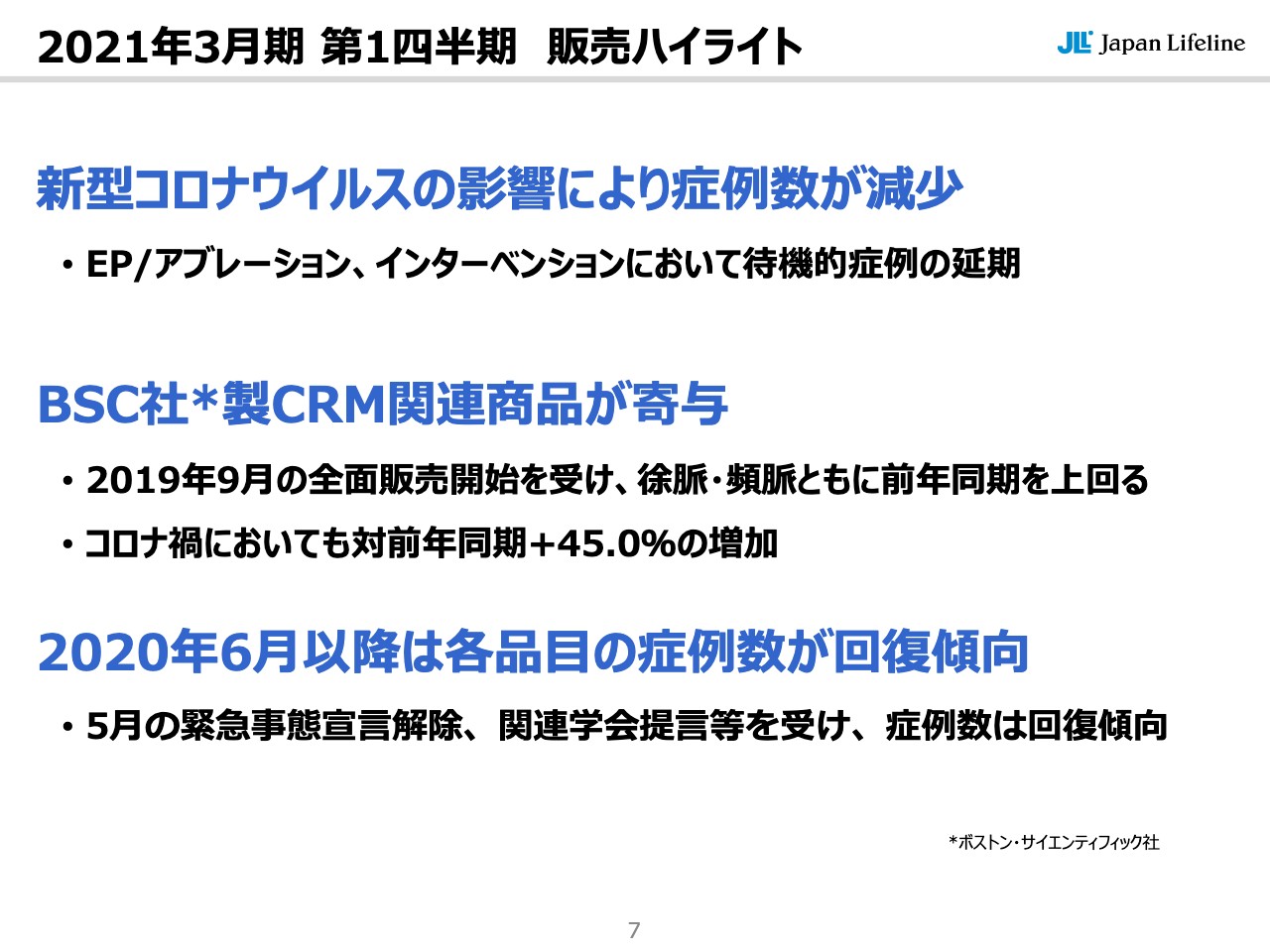

2021年3月期 第1四半期 販売ハイライト

続いて、7ページは足元第1四半期の売上のハイライトです。こちらは再三お伝えしていますが、新型コロナの影響で、とくに、EP/アブレーションやインターベンションなどの症例数が減っています。こちらにおいては、待機的症例の延期ということで、症例数が減っているという状況でした。

一方、ボストン・サイエンティフィック社製品に関しては、2019年9月にペースメーカーやICDなどの全面販売を開始していますので、この第1四半期においてはボストン製品が大きく寄与しており、対前年同期45パーセント増と大きく伸長しています。

また、第1四半期にコロナの影響があったと言いながらも、5月25日の緊急事態宣言解除以降、症例数は回復傾向にあり、6月から7月にかけてだいぶ戻ってきている状況です。

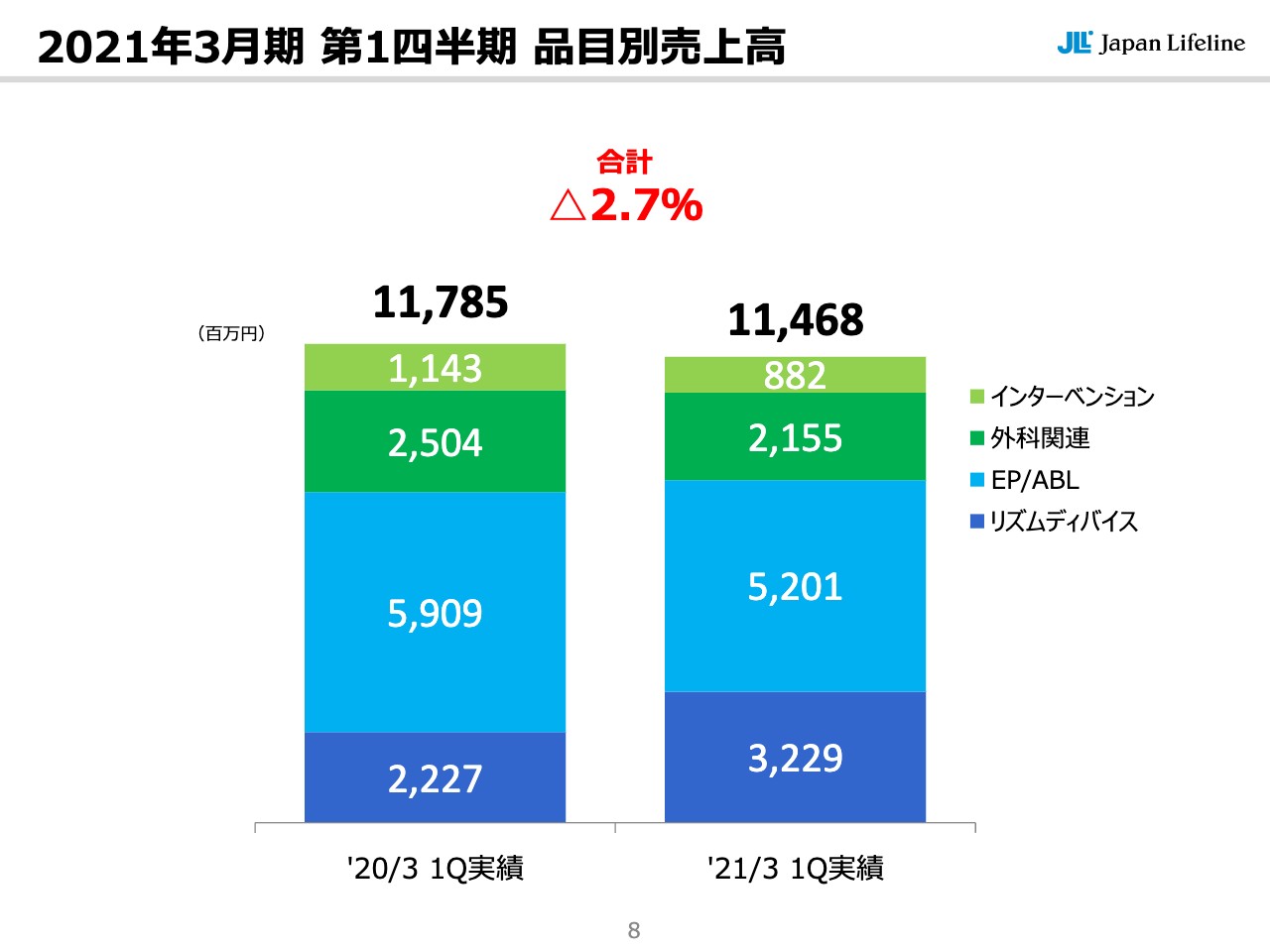

2021年3月期 第1四半期 品目別売上高

8ページは品目別の売上高を積み上げたものです。スライドの1番下の濃いブルーの部分がリズムディバイスなのですが、先ほどお伝えしたように、やはりここの部分が大きく伸びているのがわかると思います。全社の売上としては2.7パーセント減になっています。

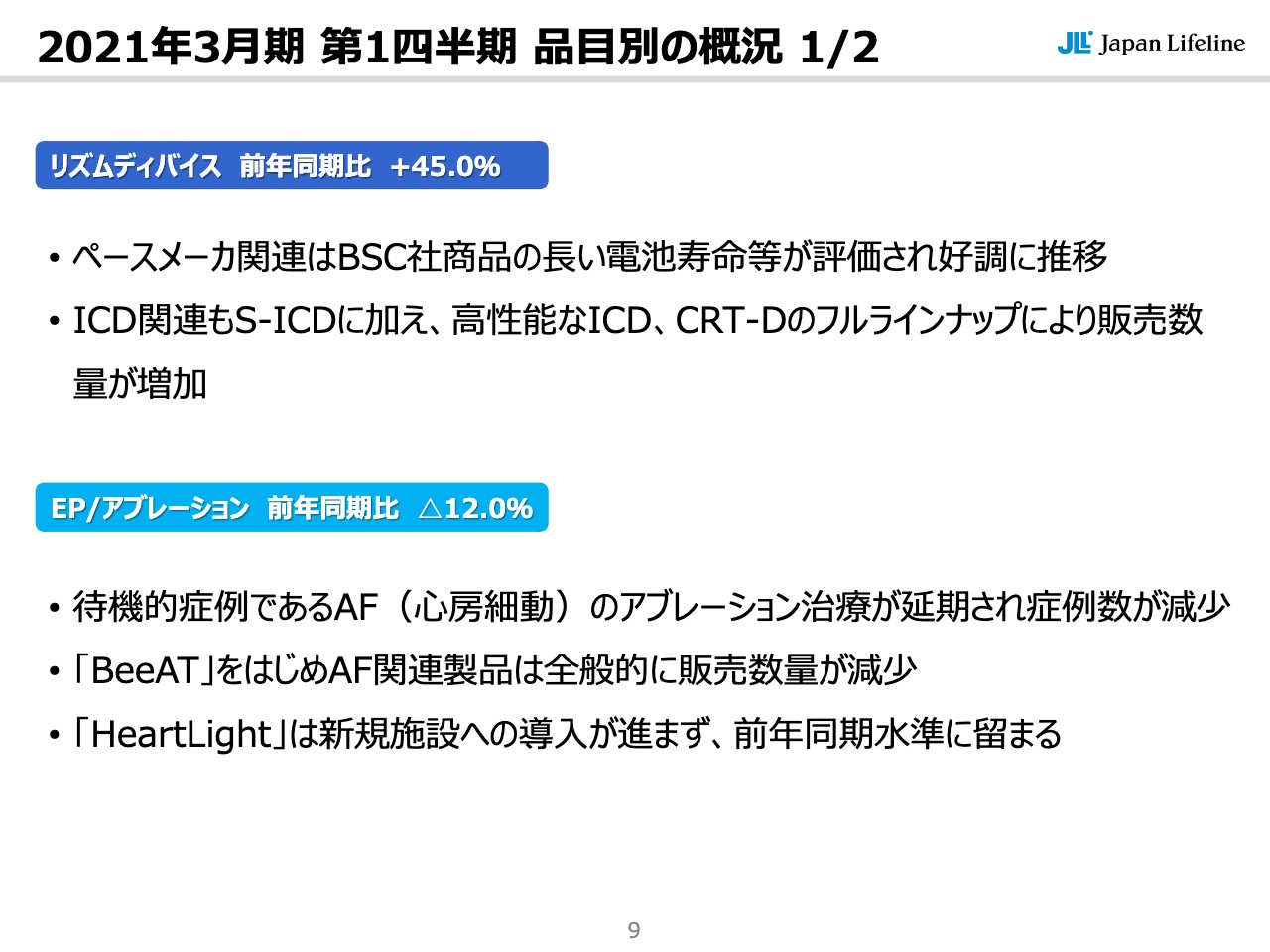

2021年3月期 第1四半期 品目別の概況 1/2

9ページからは、各品目別にもう少し詳しくご説明します。リズムディバイスについては、前年同期比45パーセント増となっています。ボストン・サイエンティフィック社の製品は、もともとS-ICDのみ先行販売していましたが、それ以外のICDやCRT-D、ペースメーカー等の販売を開始したことにより、大きく伸長しています。

EP/アブレーションは前年同期比12パーセント減となっています。やはり心房細動のアブレーション治療が待機的症例ということで、かなり延期されたために症例数が減っています。これに伴い、当社の自社製品「BeeAT」をはじめ、AF関連製品の販売数量が全般的に減少しています。

また、バルーン治療の「HeartLight」は、新規施設、病院になかなか立ち入れないという状況もあります。営業が計画どおりに進んでいないこともあり、新規施設での導入がなかなか進捗せず、前年同期水準に留まっています。

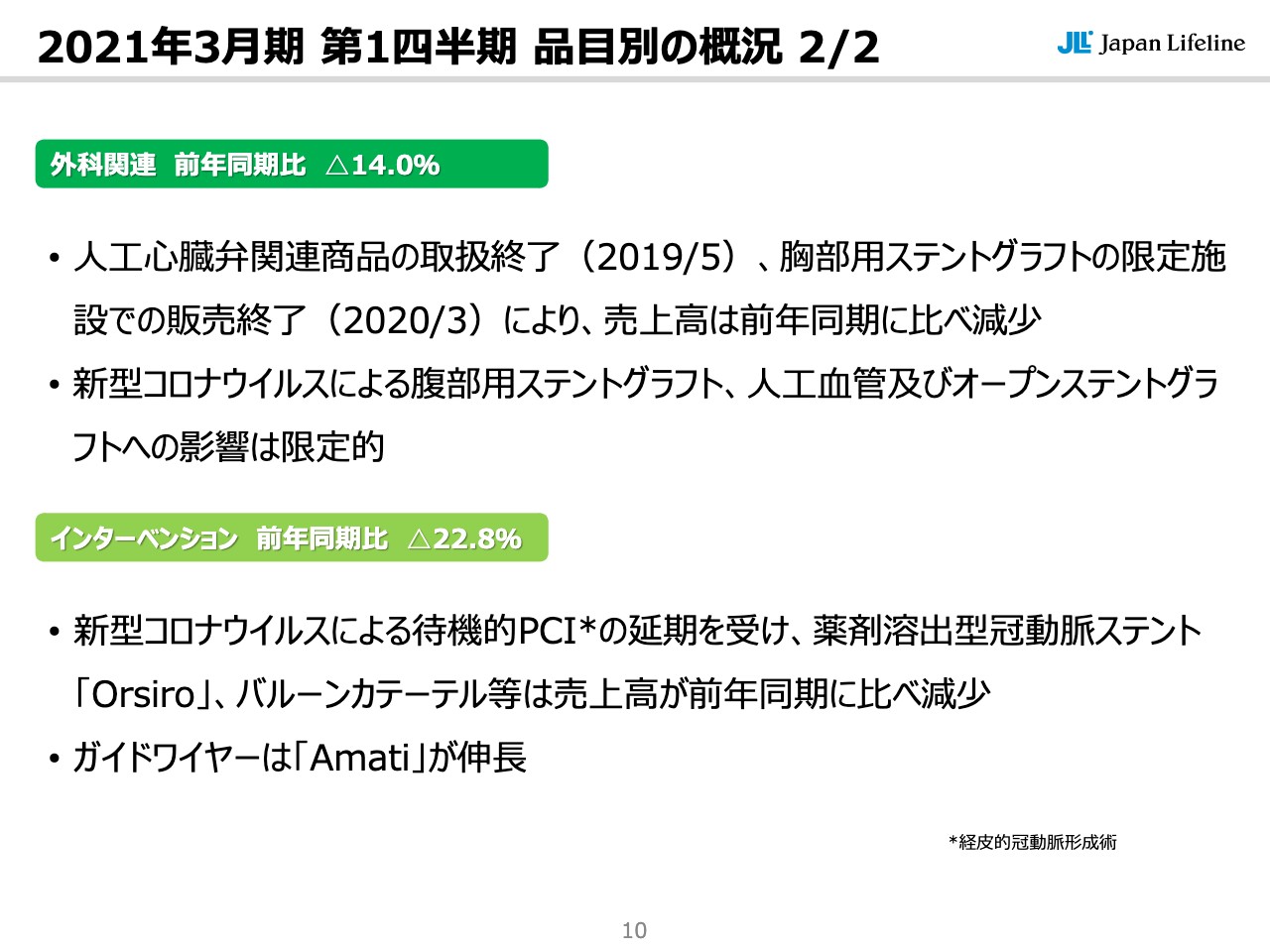

2021年3月期 第1四半期 品目別の概況 2/2

続いて10ページです。外科関連はが前年同期比14パーセント減となっています。コロナウイルスの影響に関して、腹部用ステントグラフトや人工血管、もしくはオープンステントグラフトは、アブレーション等に比べると影響は限定的ではありました。

一方で、人工心臓弁関連商品の取扱の終了が2019年の5月であり、胸部用のステントグラフトも限定施設で販売していたのですが、こちらも2020年の3月に終了しています。これらの取引の終了に伴い、売上高が前年同期に比べて減少しています。したがって、この部分の影響を受けたことにより、外科関連は前年同期比でマイナスとなっています。

インターベンションは前年同期比22.8パーセント減ということで、かなりマイナスの影響が出ています。アブレーション症例と同様に、PCIの症例もかなり減少しましたので、「Orsiro」やバルーンカテーテル等、PCIに使われるディバイスの売上が全般的に減少しています。

また、先ほどお伝えした保険償還価格の引き下げというところで言うと、PCI関連のディバイスの引き下げ幅が比較的大きいことにより、前年同期比の売上高を押し下げる原因となっています。

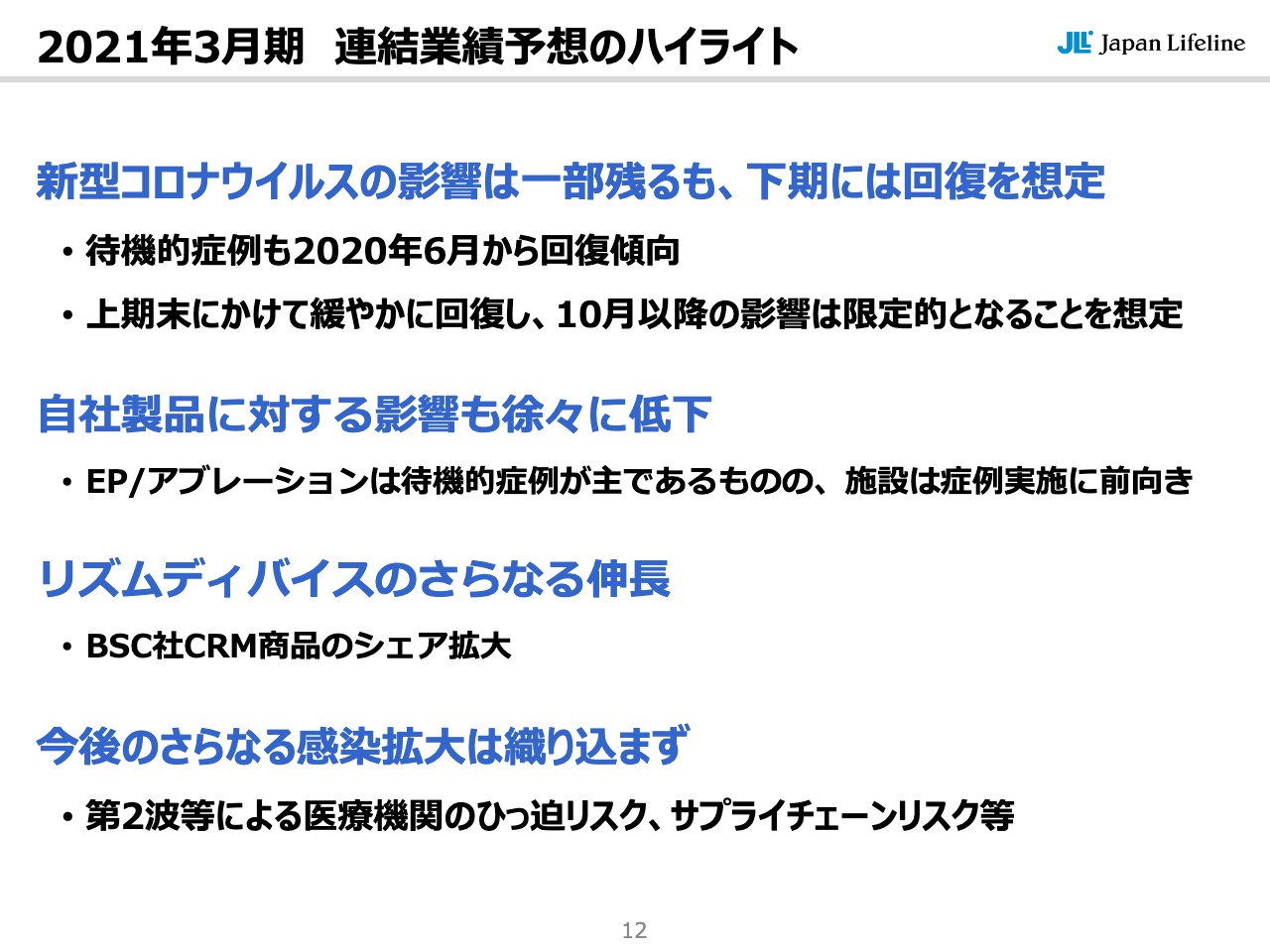

2021年3月期 連結業績予想のハイライト①

続いて、2021年3月期の業績予想についてお話ししたいと思います。2021年3月期の業績予想のハイライトとして、まず新型コロナの影響をどう見るかという部分なのですが、先ほどお伝えしたように、5月から6月で徐々に回復傾向にあります。この先、上期末にかけてはゆるやかに回復していき、下期以降の影響は非常に限定的ではないかと想定しています。症例数が回復することに伴い、AF症例も回復してきますので、自社製品の売上も上向いていくのではないかと考えています。

ボストン・サイエンティフィックの製品の通期の業績に関しては、引き続きシェア拡大に努めていくかたちで考えています。ただ、足元の新型コロナの拡大がやや懸念されていますが、第2波の拡大は前提としていません。新型コロナの影響がさらに大きくなってくることがあった場合は、この通期予想の前提が崩れるのと考えています。

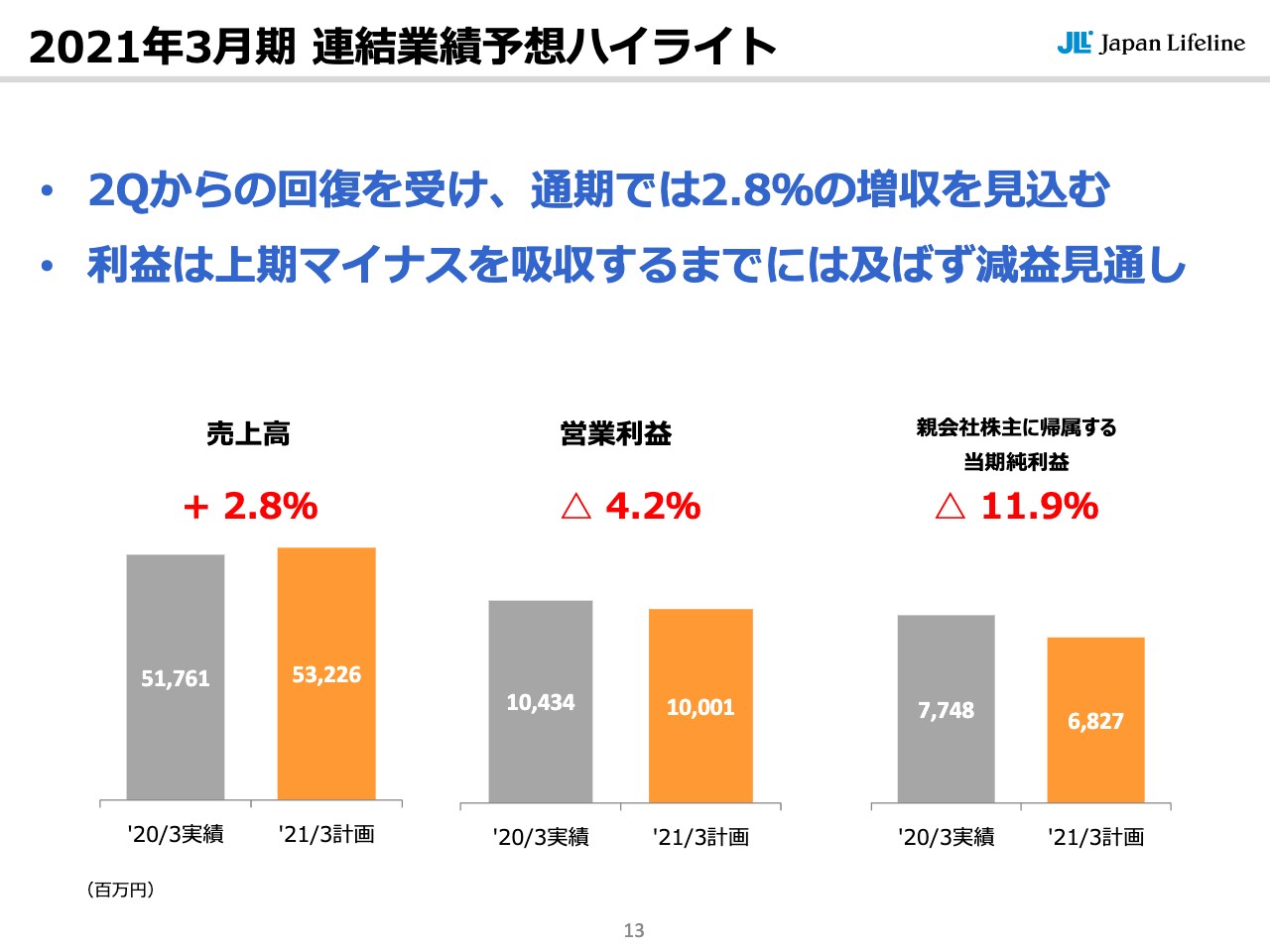

2021年3月期 連結業績予想ハイライト②

続いて13ページです。売上は第2四半期以降に回復していくということで、通期では2020年3月期に対して2.8パーセント増の想定です。営業利益や当期純利益に関しては、やはり第1四半期もしくは上期のマイナスがありますので、その部分を補って吸収するまでには及ばないというところで、営業利益で前期比4.2パーセント減、当期純利益で11.9パーセント減の計画となっています。

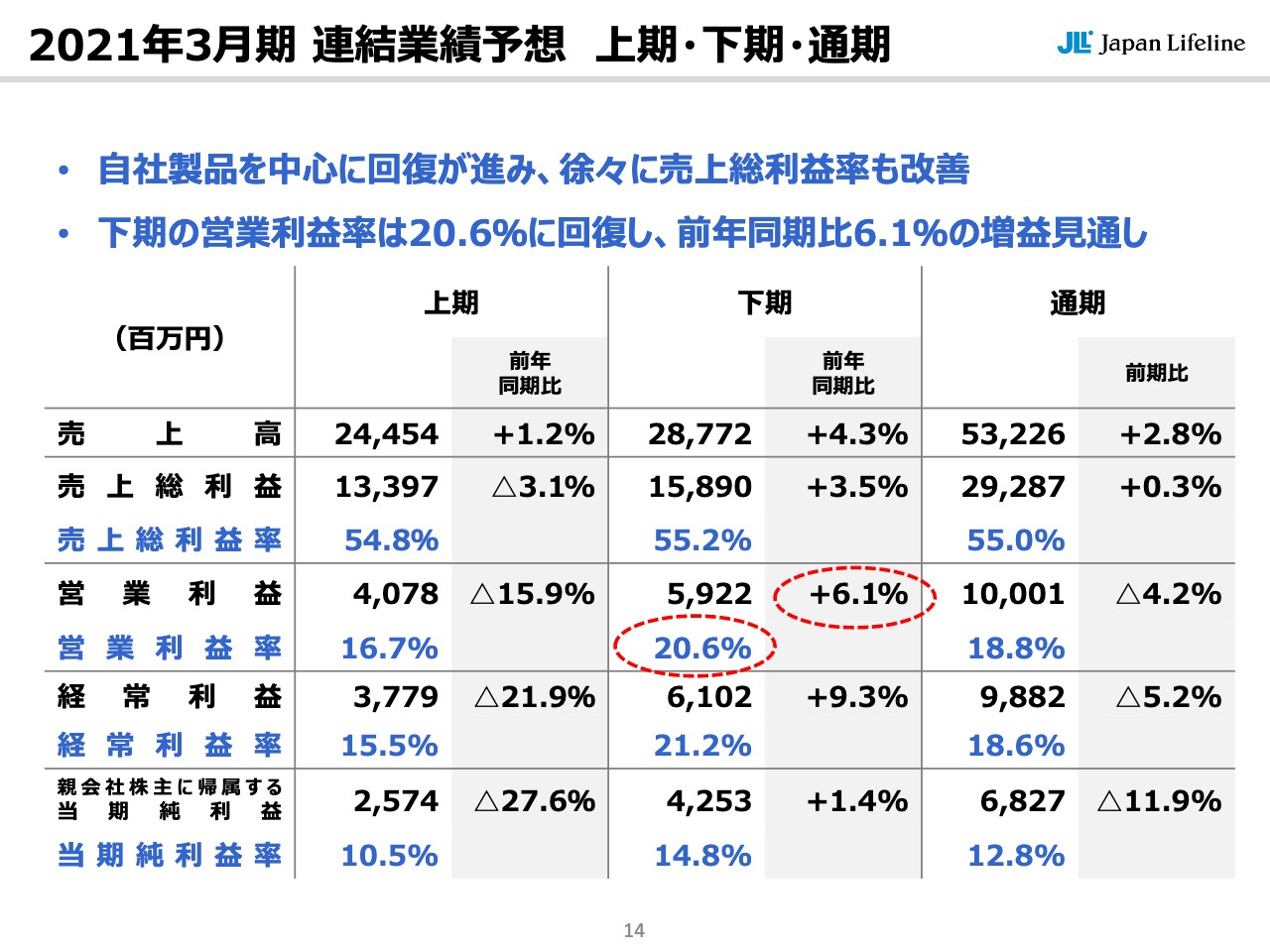

2021年3月期 連結業績予想 上期・下期・通期

14ページは、売上と利益に関して、上期、下期、通期で記載しています。売上に関しては、上期で前年同期比1.2パーセント増でしたが、下期は症例の回復を見込んでいますので、前年同期比4.3パーセント増の予想です。通期としては、2.8パーセント増を見込んでいます。

売上総利益も、総利益率で見ると上期は54.8パーセントでしたが、自社製品のEP/アブレーションの症例が回復することを加味すると、下期に関しては、55.2パーセントと粗利率の改善を見込んでいます。通期においては、粗利率55.0パーセントを見込んでいます。

営業利益において、上期は前年同期比15.9パーセントのマイナスでしたが、下期は前年同期比6.1パーセント増というかたちで、営業利益率も下期には20パーセント台に回復するという見込みでいます。

経常利益と当期純利益の傾向としては同様で、下期において回復していく見込みです。しかし、通期では上期のマイナス分をカバーできず、前期比マイナスの計画となっています。

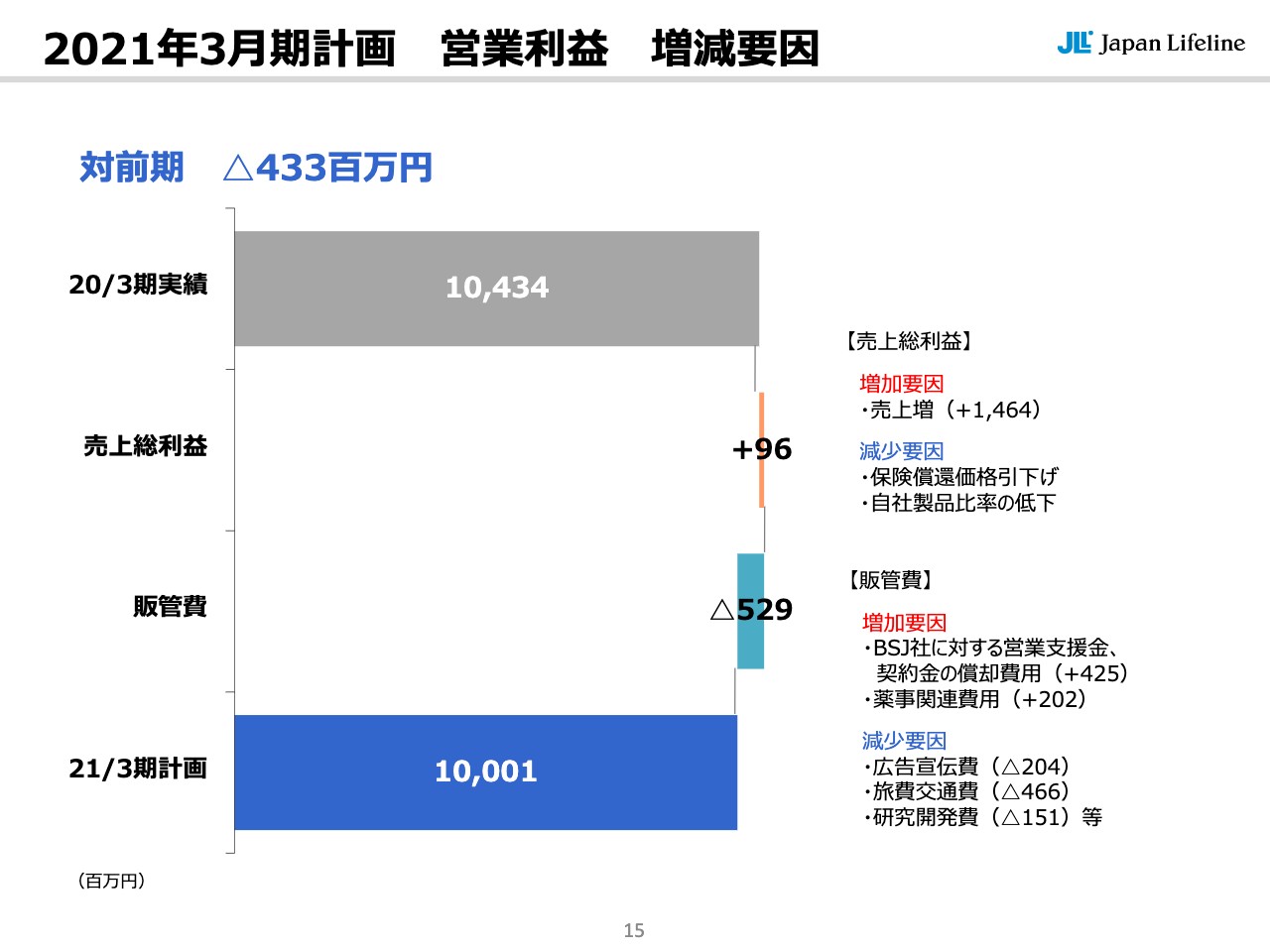

2021年3月期計画 営業利益 増減要因

15ページは、営業利益において前期との増減を分析したものです。2020年3月期の営業利益104億3,400万円に対して、売上総利益がプラス9,600万円です。増加要因としては、売上増、減少要因としては、保険償還価格の引き下げと自社製品比率が低下することを見込んでいます。

販管費は5億2,900万円で、営業利益に対してマイナスの影響がある見込みです。販管費の増加要因は、やはり先ほどからお伝えしているボストン・サイエンティフィック・ジャパンに対する営業支援金や契約金の償却費用、治験費用である薬事関連費用です。

減少要因としては、営業活動に非常に制約がありました。このあたりの費用に関しては、第2四半期以降も極力抑えていく計画ですので、広告宣伝費や旅費交通費、研究開発費が減る見込みです。

これらの要因を加味すると、2021年3月期は100億円の営業利益を達成できるのではないかと計画しています。

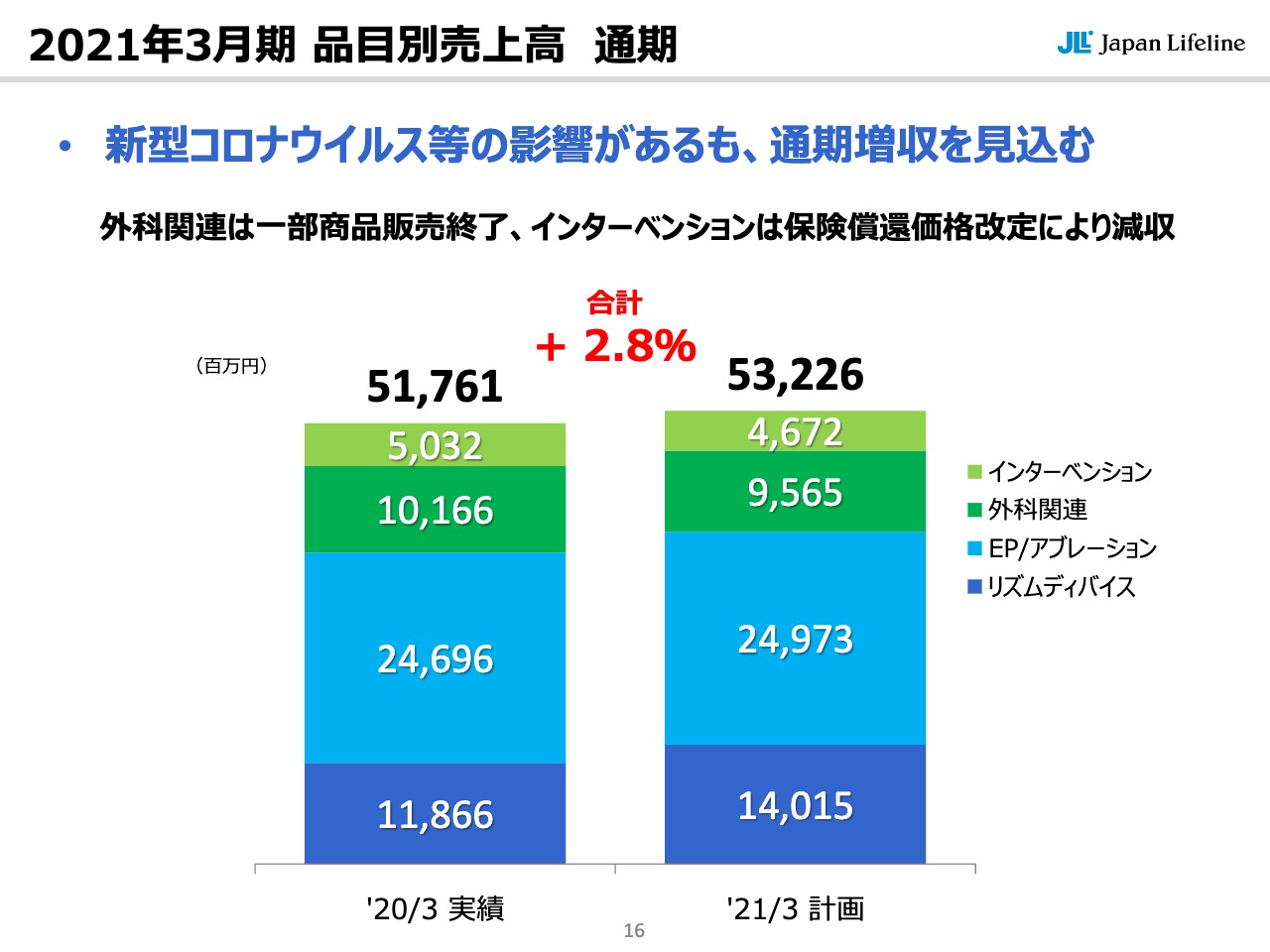

2021年3月期 品目別売上高 通期

16ページは品目別の売上高ということで、先ほどと同じ品目別で棒グラフを積み上げています。2020年の3月期に比べて減収となる部分は、外科関連とインターベンションです。

外科関連においては、先ほどお伝えした一部取扱商品の販売が終了したこと、インターベンションにおいては、保険償還価格の2回の引き下げ幅が大きいことがそれぞれ影響しています。したがって、この2つの品目別の売上高に関しては、前期比マイナスを見込んでいます。

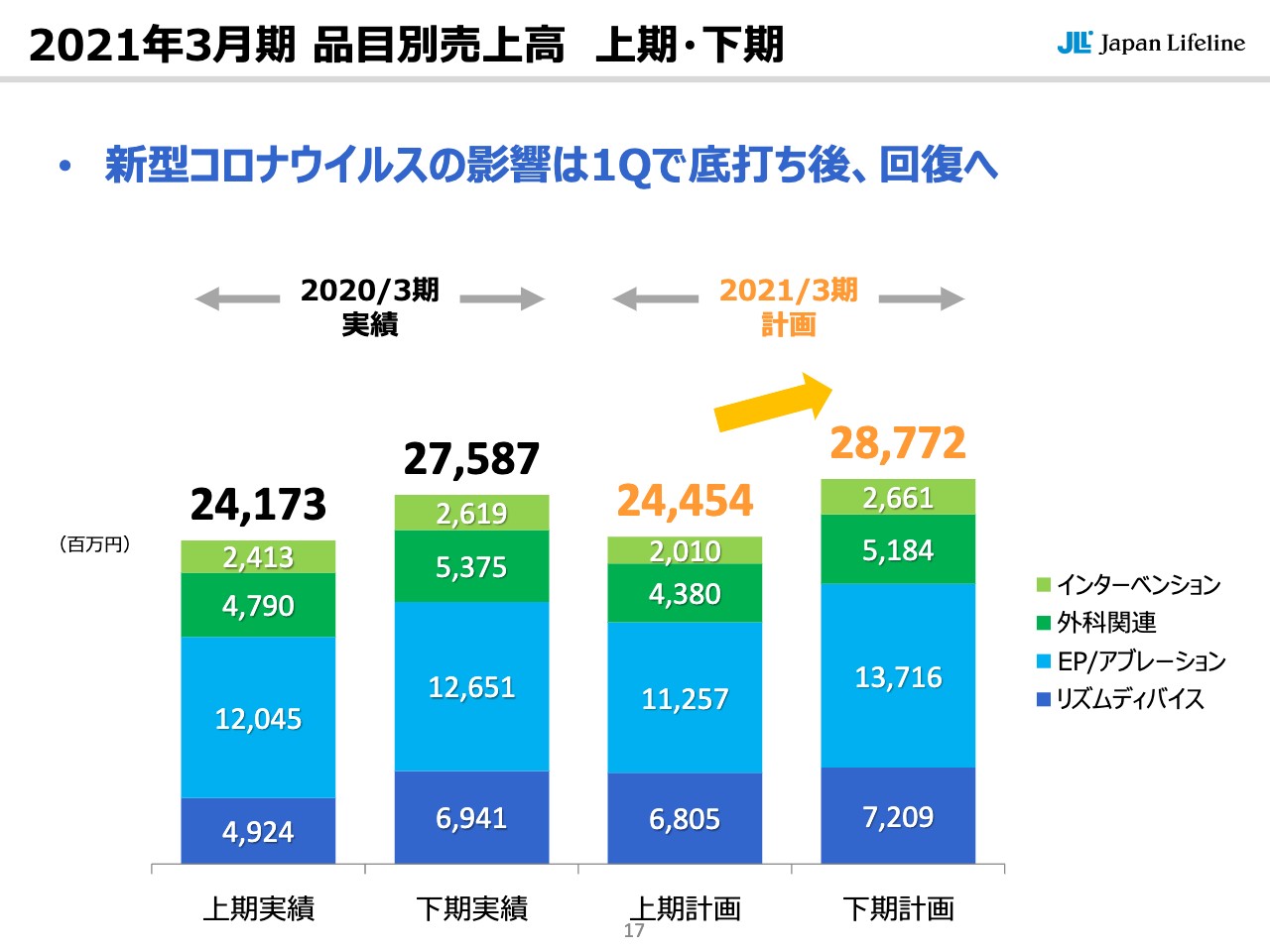

2021年3月期 品目別売上高 上期・下期

17ページは、同じような品目別の積み上げを前期の上期から半期ずつ記載したものです。今期の上期と前年同期を比較すると売上は若干増えていますが、直前の2020年3月期の275億円に対しては、244億円と売上を落としています。しかし、記載のとおり下期は287億円ということで大きく回復していくと見込んでいます。

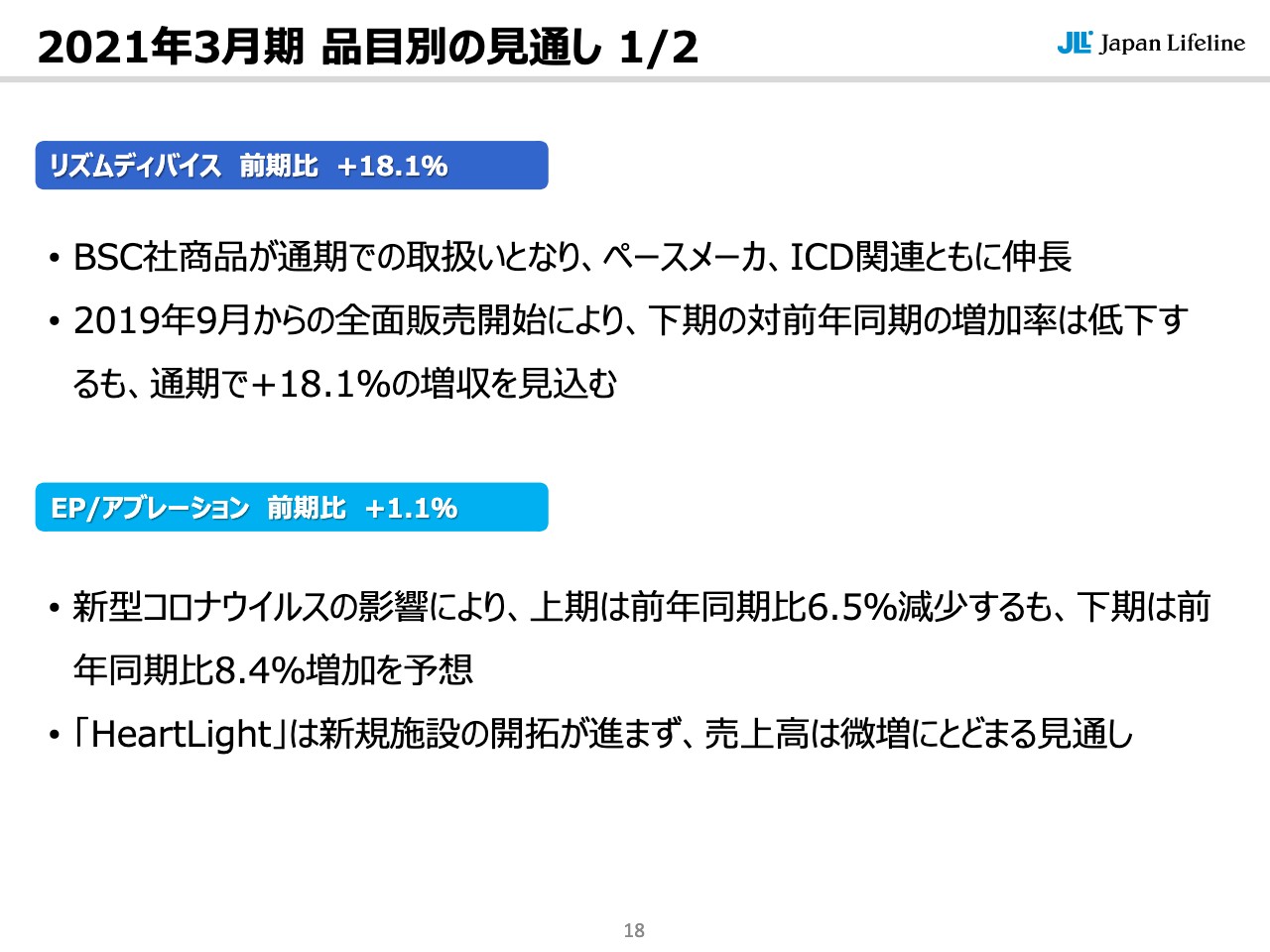

2021年3月期 品目別の見通し 1/2

18ページは品目別の状況です。リズムディバイスは、通期で前期比18.1パーセント増になります。2019年の9月から販売を開始していますので、先ほどお伝えしたように、第1四半期の増加率に比べると落ちますが、ボストン・サイエンティフィック社製品が大きく寄与するため、18.1パーセントの増収を見込んでいます。

EP/アブレーションは前期比1.1パーセント増ということで、ほぼ横ばいとなっています。上期は前年同期比6.5パーセント減少と計画していますが、下期においては前年同期比8.4パーセント増まで戻すと見込んでいます。主に症例数の回復による部分が大きいと考えています。

一方、「HeartLight」は先ほどお伝えしたように、新規施設で営業活動できない部分に関して、引き続き制約は残ると考えていますので、通期でも売上高は微増に留まる見通しです。

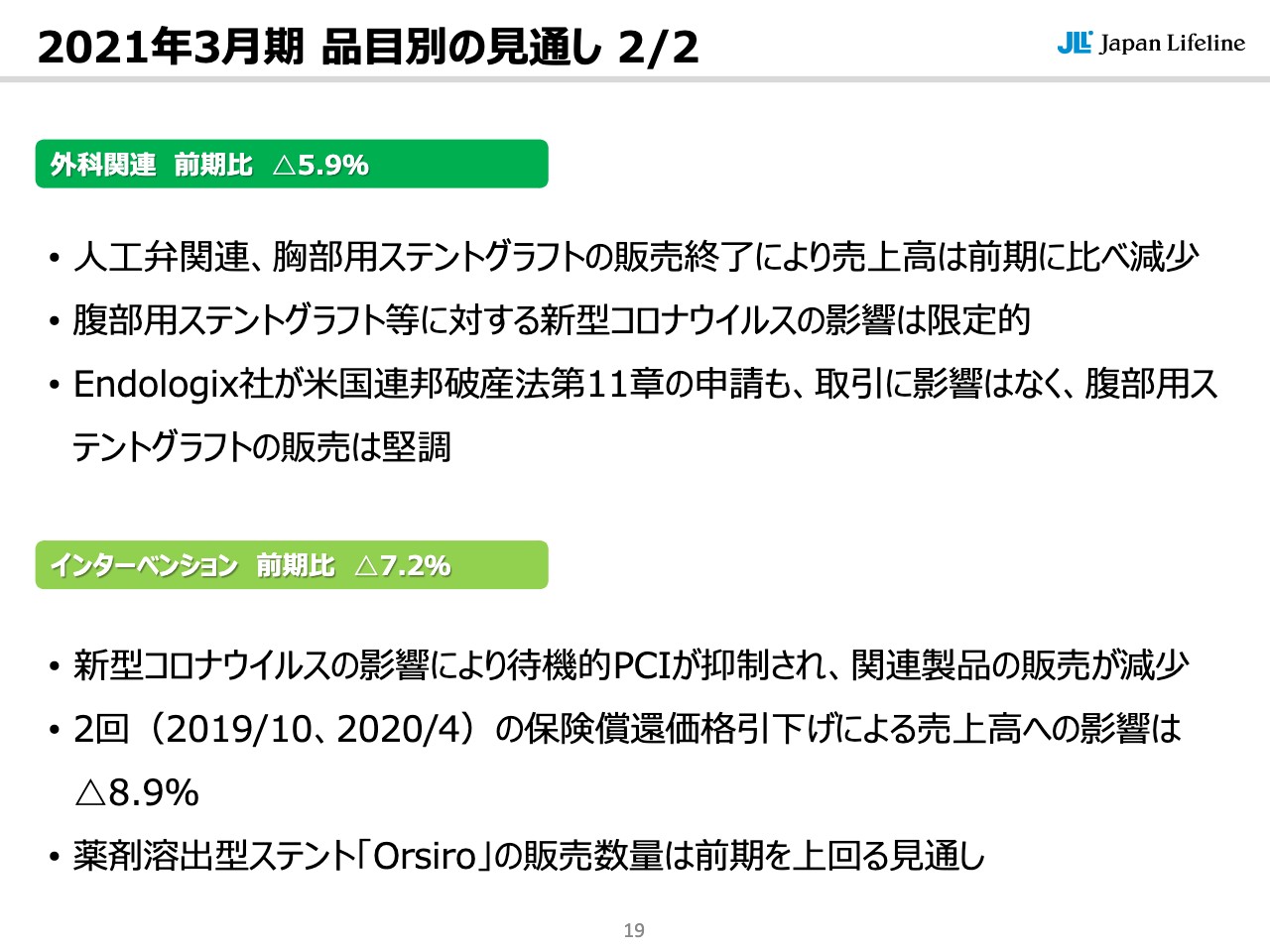

2021年3月期 品目別の見通し 2/2

外科関連は前期比5.9パーセントのマイナスを見込んでいます。こちらも先ほどお伝えしたとおり、人工弁関連と胸部用のステントグラフトの販売終了がマイナスに影響しています。これらの製品に関しては、影響は限定的だろうと考えています。

腹部用のステントグラフトの仕入先であるEndologix社は、チャプター11の申立をしていますが、現状、特段取引に影響はありません。施設や病院においても、特段売上が落ちるようなことはありません。引き続き、腹部用のステントグラフトの販売は堅調に推移すると考えています。

インターベンションは前期比7.2パーセント減ということで、やはりPCI症例が減っていることが大きく影響しています。回復傾向にあるといいながらも、各品目区分もしくは製品ごとに回復の度合いが異なっており、とくにPCI症例に関しては回復がやや遅い状況です。

また、保険償還価格が2回引き下げられており、こちらの売上へのインパクトはマイナス8.9パーセント程度と見込んでいます。

薬剤溶出型ステント「Orsiro」は、第1四半期はなかなか売上が伸びていませんが、症例数の回復がやや遅いといいながらも回復を見込んでいますので、その中で引き続き拡販に努めることで、前期を上回った売上数量を確保できるのではないかという見通しをもっています。

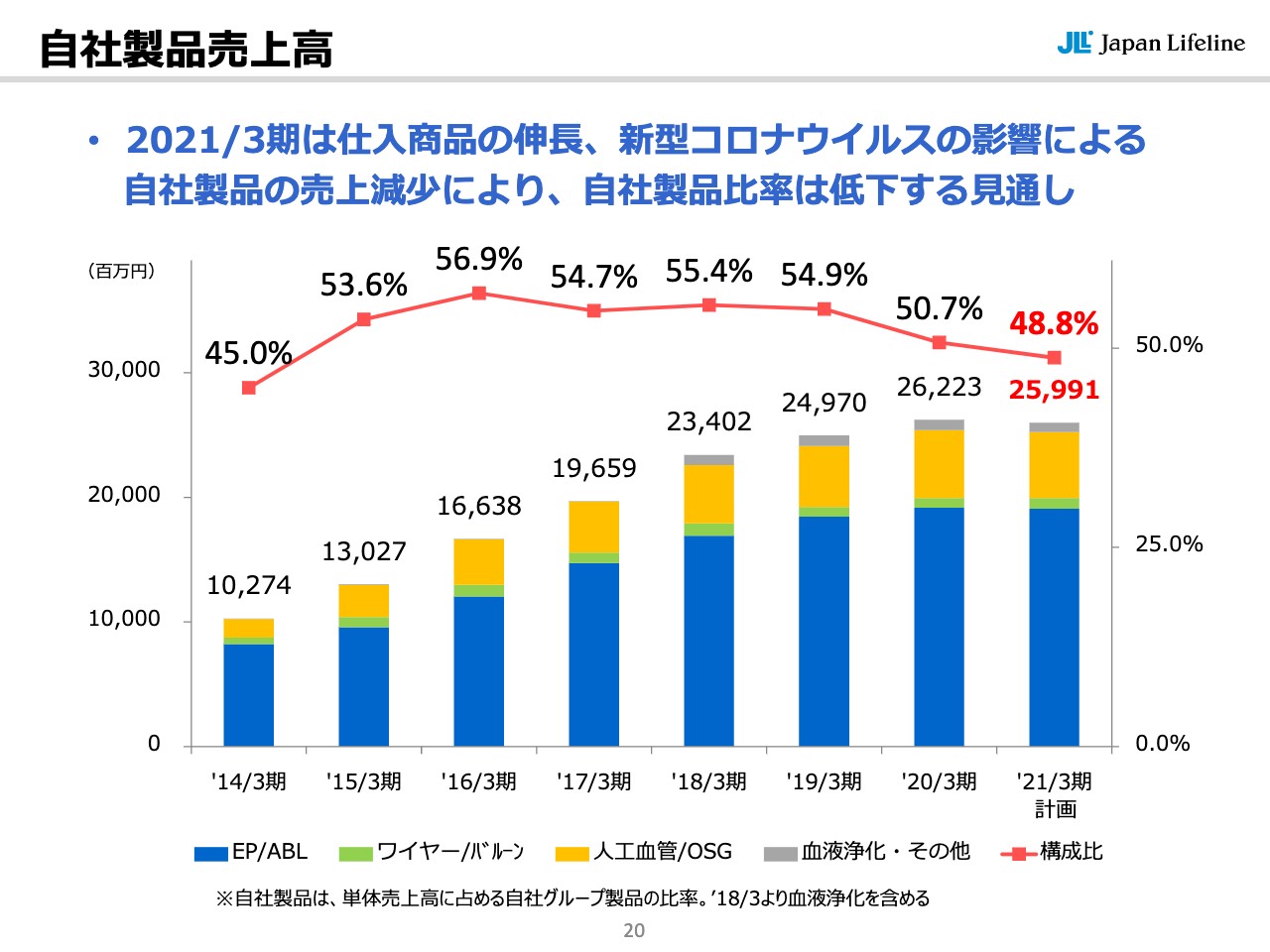

自社製品売上高

20ページは自社製品の売上高と売上構成比を示した図です。今期は仕入れ商品のボストン関連製品が伸びたということ、それから、自社製品を牽引しているEP関連でAF症例が減少したことがあいまって、自社製品の比率は通期で48.8パーセントということで、低下していく見込みです。

しかしながら、現時点ではなかなか見通しづらいところではあります。来期以降、2022年3月期等に関しては、EP関連などが牽引するかたちで自社製品比率も回復していくのではないかと見込んでいます。

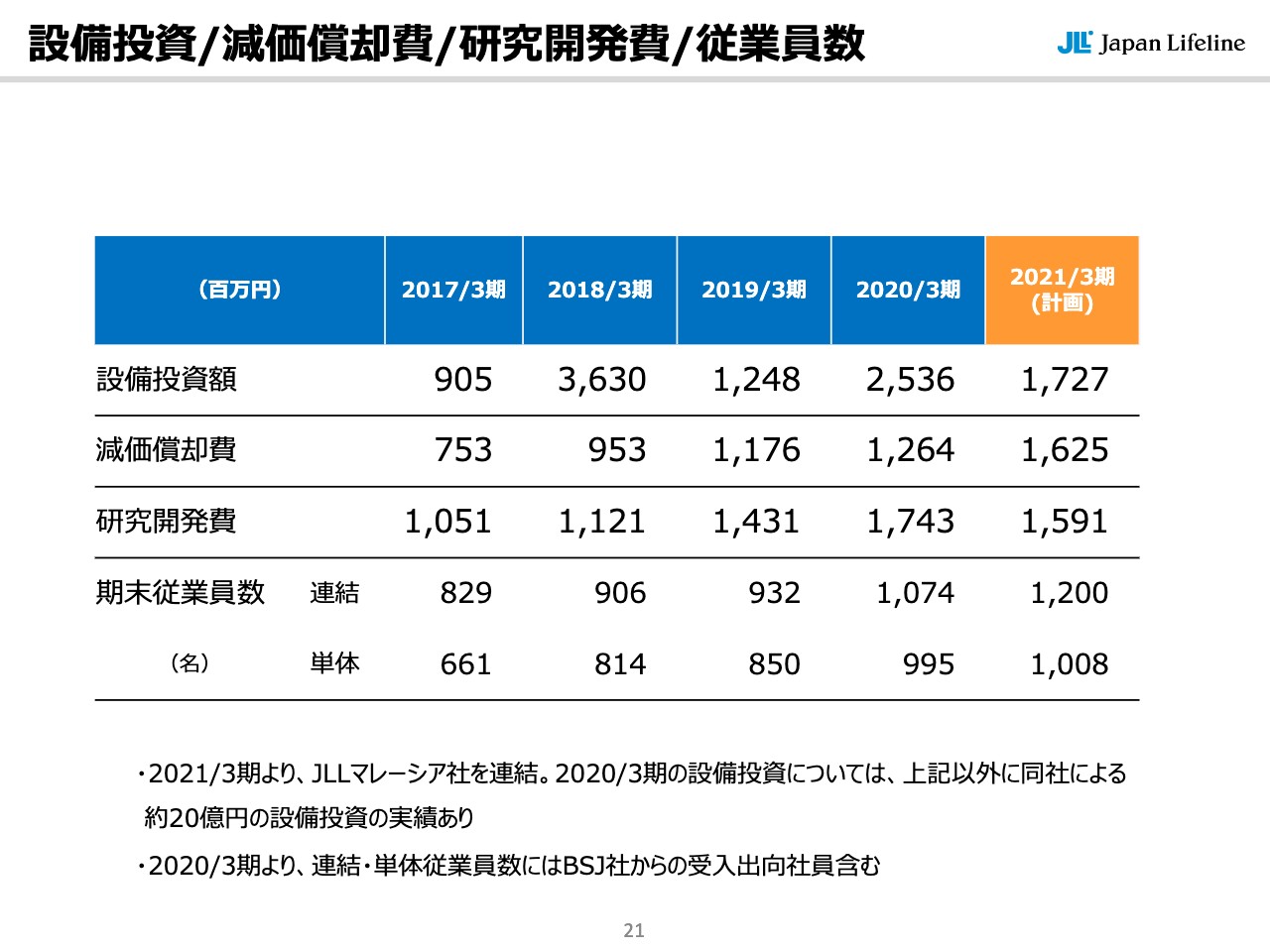

設備投資/減価償却費/研究開発費/従業員数

続いて、21ページが設備投資、減価償却費等です。2021年3月期の設備投資額としては17億2,700万円を見込んでいます。当社の子会社であるJLLマレーシアを今期から連結しています。したがって、2020年3月期の25億円の設備投資額はまだ連結前ということで、JLLマレーシアの設備投資が入っていません。グループとして見ると、現実的には工場建設費で約20億円の設備投資がありましたので、前期は45億円です。それに対して、今期は17億円というかたちで見込んでいます。

期末従業員数は、2020年の3月期の1,074人に対して1,200人ということで、かなり増加しているように見えます。しかし、こちらもJLLマレーシアの期末従業員の見込みを加味していますので、それによる増加が主な要因となっています。

2021年3月期 配当予想

通期の配当予想についてです。こちらも発表を延期していましたが、本日発表しました。従来より、当社の安定配当を第1に考えてきました。したがって、2021年3月期末の期末配当予想は、前期同様の一株あたり29円の配当とする予定です。私から、第1四半期の業績と通期の業績予想についてご説明しました。以上です。