2020年7月31日に行なわれた、株式会社新生銀行2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社新生銀行 チーフオフィサー グループ企画財務 常務執行役員 平野昇一 氏

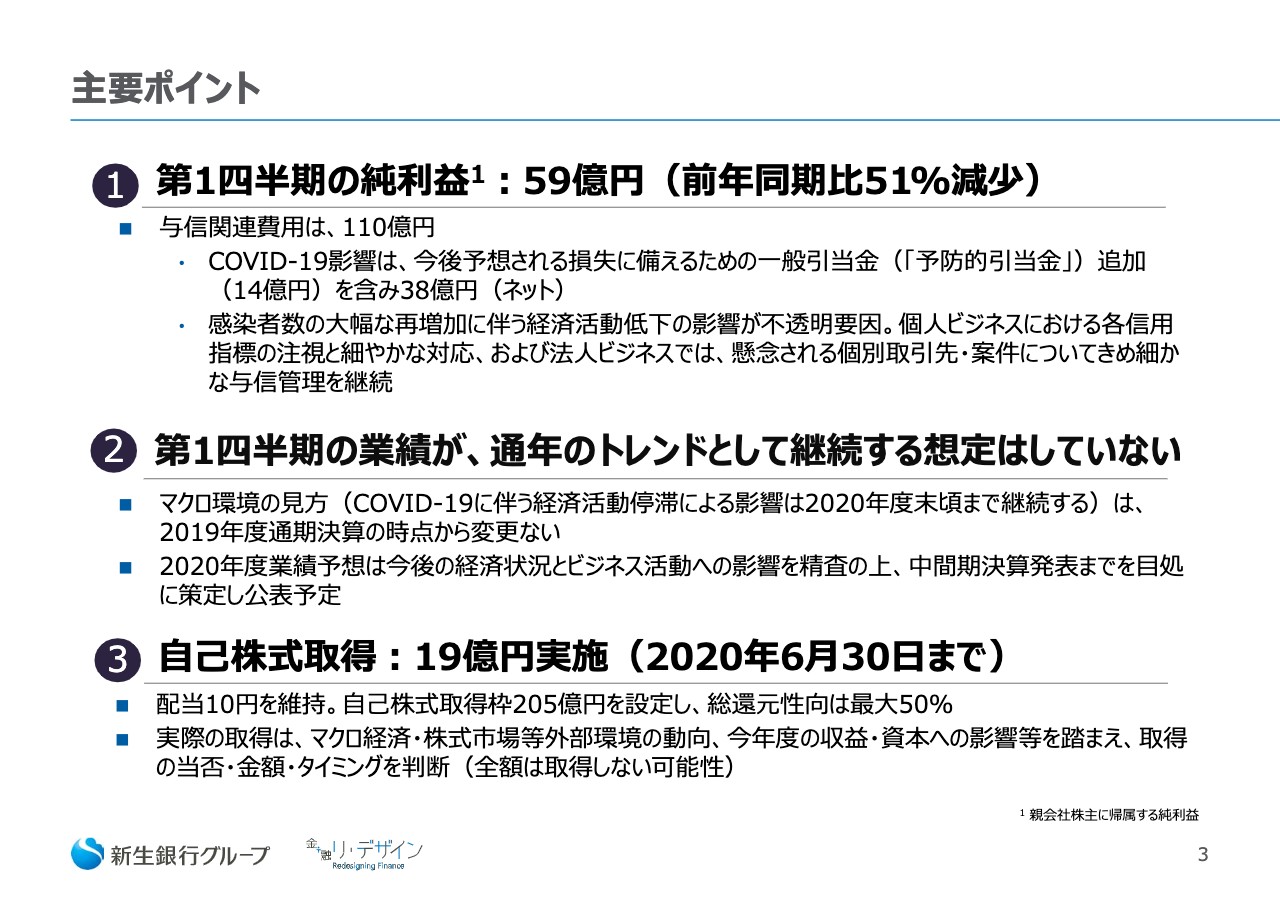

主要ポイント

平野昇一氏:新生銀行グループ企画財務チーフオフィサーの平野でございます。2020年度の第1四半期決算について、主要ポイントからご説明します。まず3ページをご覧ください。1点目、第1四半期の親会社株主に帰属する純利益は59億円、前年同期比51パーセント減となりました。主因は与信関連費用で、前年同期の49億円から今期は110億円へと動かしました。

このうち、COVID-19による影響はネットで38億円です。ここには今後予想される損失に備えるための予防的引当金の追加14億円が含まれています。今後を見通す上での不透明要因として、感染者数の大幅な再増加に伴う経済活動低下の影響があることから、個人ビジネスでは信用指標の注視と細やかな対応、法人ビジネスでは懸念される個別取引先・案件についてのきめ細かな与信管理を継続していきます。

2点目、通期業績予想の考え方についてです。まず、外出自粛の段階的緩和により徐々に経済回復を見込むものの、経済活動停滞による影響は今後1年程度続く見通しです。この見方は5月の通期決算発表の時点から変更ありません。

今後の業績見通しですが、第1四半期の業績や通年のトレンドとして継続する想定はしていません。しかしながら、事業環境の不確実性は継続していることから、第1四半期の業績のみをもって通期業績予想を判断することは困難と見ています。したがって、5月の通期決算発表時にご説明したとおり、2020年度の通期業績発表予想は第2四半期の経済状況とビジネス活動への影響も精査の上、中間期決算発表までを目処に策定し、公表する予定です。

3点目、自己株式取得についてです。6月末までに19億円の自己株式取得を実施しました。実際の自己株式取得の金額やタイミングについての見解は、5月の2019年度通期決算発表時点から変化はありません。

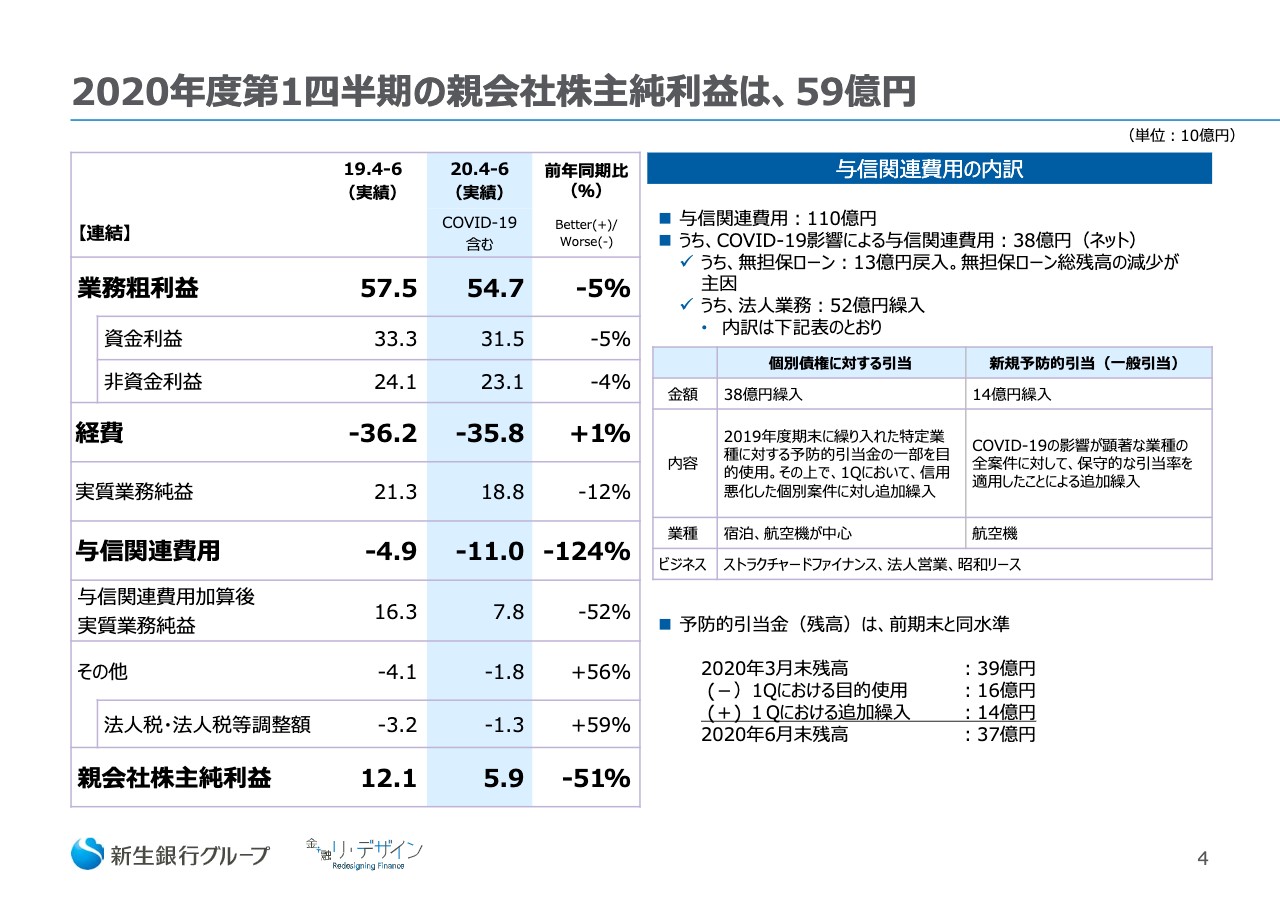

2020年度第1四半期の親会社株主純利益は、59億円

それでは第1四半期決算概要をご説明します。4ページをご覧ください。業務粗利益は547億円、前年同期比5パーセントの減少にとどまりました。資金利益は、海外金利の低下による金利収入減少を主因に315億円となりました。非資金利益は、法人業務および個人業務全般で4月、5月のビジネス活動の停滞により手数料収益が減少し、231億円に減少しました。ただし、6月には回復基調に転じています。

与信関連費用についてCOVID-19の影響を踏まえ、詳しくご説明します。与信関連費用は110億円で、このうち、COVID-19影響による与信関連費用はネットで38億円です。この38億円のうち、無担保ローンはネットで13億円の戻入益でした。主因は、無担保ローン総残高減少に伴う与信関連費用の減少です。

法人業務では、COVID-19影響として52億円繰入ました。内訳は個別債権の信用悪化に対する引当として、ホテル案件や航空機ファイナンス案件を中心に38億円の繰入を実施したことに加え、新規の予防的引当として航空機関連業種に対して14億円の繰入を実施したものです。

予防的引当金の動きについてですが、2020年3月末残高は39億円でした。この第1四半期に不動産ファイナンスを中心に目的使用16億円、航空機業種に対する繰入14億円を実施しました。その結果、2020年6月末残高は37億円となっています。

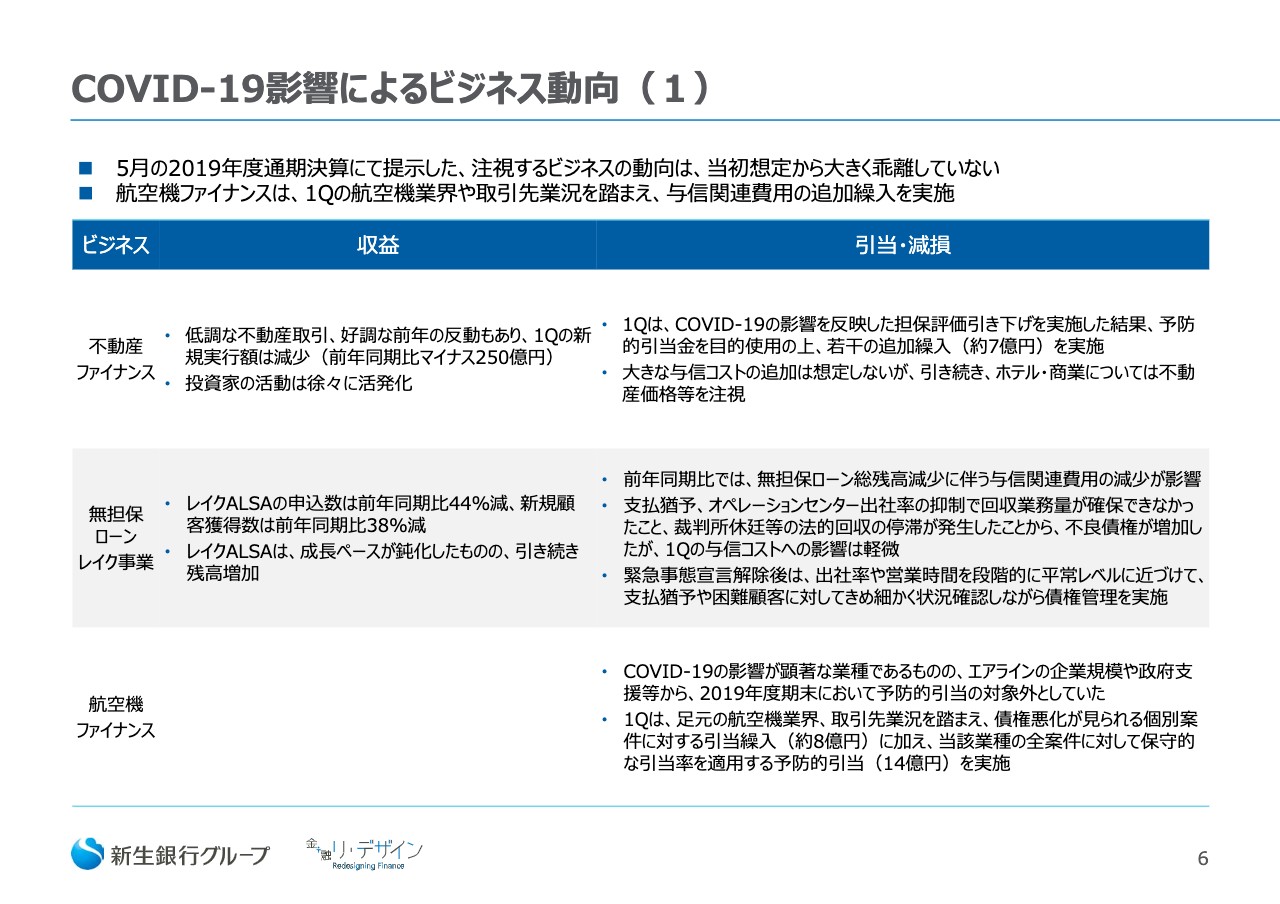

COVID-19影響によるビジネス動向(1)

6ページと7ページでは、COVID-19による影響をビジネスごとに収益と引当・減損について詳しくご説明しています。このうち、主に引当・減損について少し詳しく説明します。

不動産ファイナンスは、担保評価の引き下げを実施した結果、2019年度末に積んだ予防的引当金を目的使用し、その上で、若干の追加繰入を実施しました。今後の大きな追加繰入は想定していませんが、COVID-19の直接的影響を受けるホテルや商業施設の不動産価格を注視しています。

無担保ローンは総貸出残高の減少による与信関連費用の減少の影響が強く働きました。一方で、支払い猶予、オペレーションセンターの出社率抑制による回収業務の遅れや、裁判所休廷などによる法的回収の停滞があり、不良債権残高はやや増加しましたが、それによる与信コストへの影響は軽微でした。結果として、ネット与信コストは13億円の戻入益となりました。なお、緊急事態宣言解除後は出社率等を平常レベルへ近づけつつあり、支払猶予債権等へのきめ細かな債権管理を実施しています。

また、航空機ファイナンスは、エアラインの企業規模や政府支援等から、2019年度末の時点では予防的引当の対象外としていました。しかし、第1四半期は業界動向や取引先状況を踏まえ、債権悪化が見られる個別案件に対する引当繰入約8億円に加え、当該業種の全案件に対して保守的な引当率を適用する予防的引当14億円の繰入を実施しました。

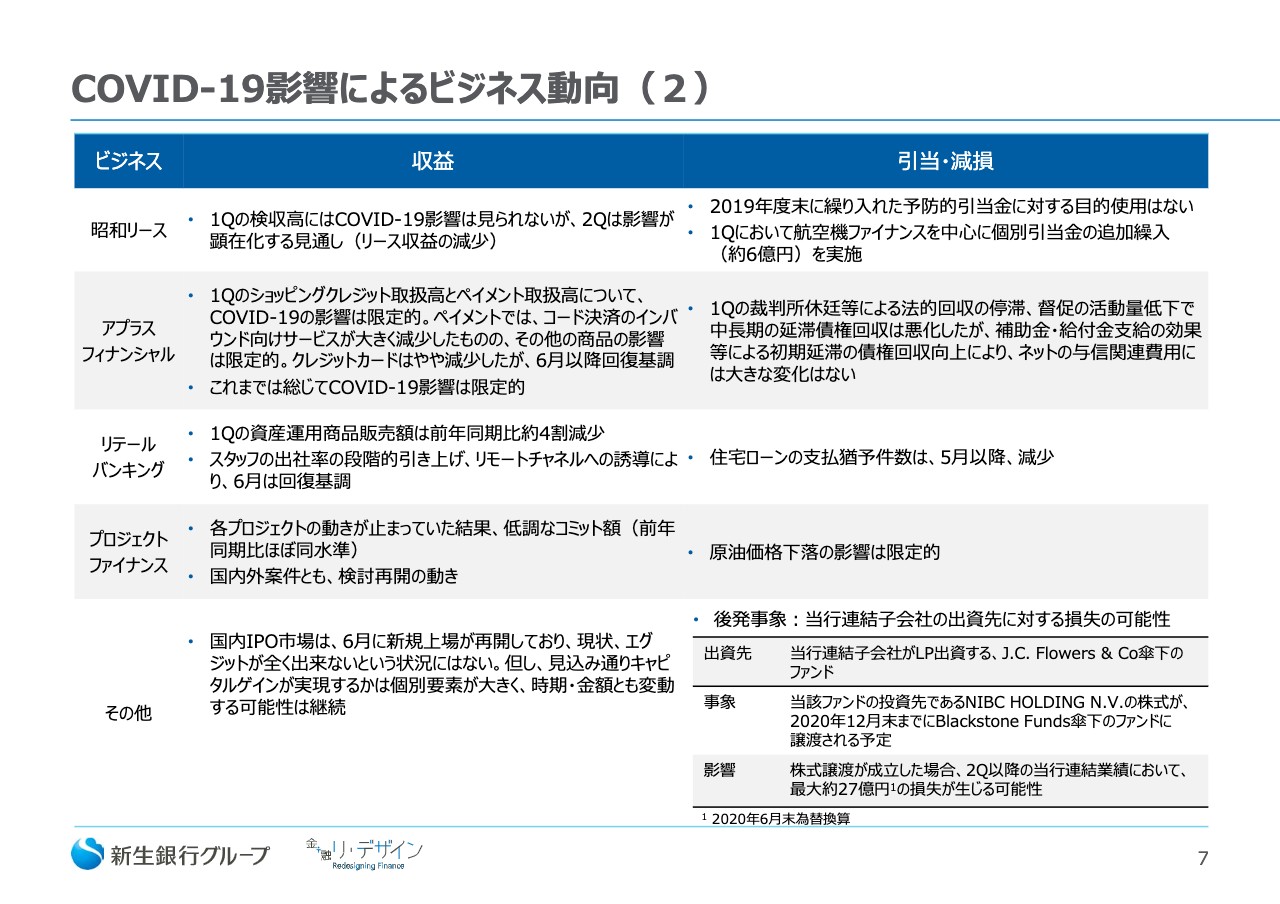

COVID-19影響によるビジネス動向(2)

7ページにあるその他について、損失の可能性のある後発事象が発生したため、お知らせします。当行連結子会社がLP出資しているJCF傘下のファンドが、その投資先であるNIBCの株式を2020年12月末までにBlackstone Funds傘下のファンドへ譲渡する予定となっています。この株式譲渡が成立した場合、第2四半期以降、当行連結業績に最大約27億円の損失が発生する可能性があります。なお、この損失は非資金利益のラインで計上することになります。

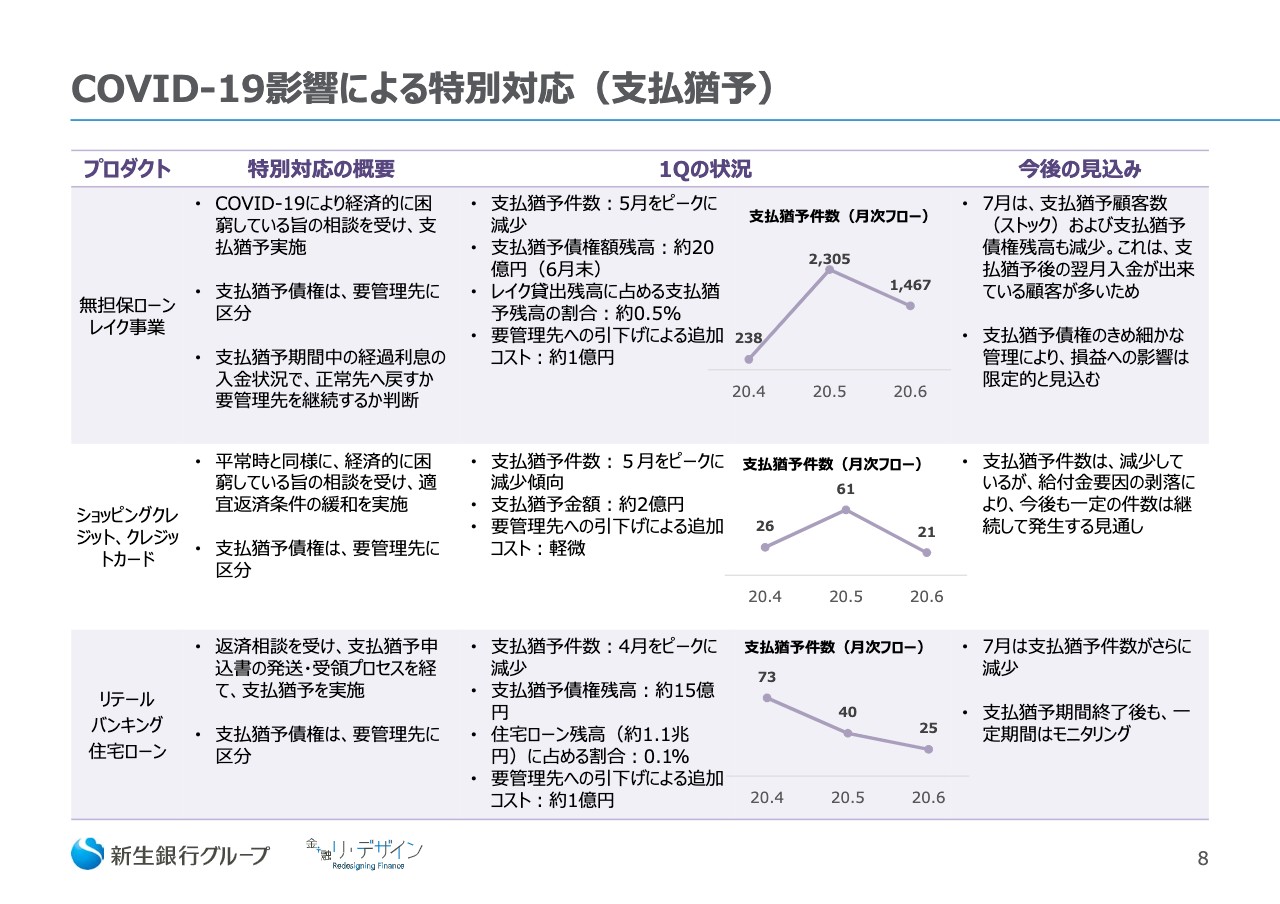

COVID-19影響による特別対応(支払猶予)

8ページでは、COVID-19による個人のお客さまに対する特別対応、いわゆる支払猶予の状況をまとめました。無担保ローンは返済相談を受け、支払猶予債権になると正常先から要管理先へ区分変更します。そのような支払猶予件数は5月をピークに減少に転じています。

支払猶予債権残高は約20億円で、レイク貸出残高4,000億円に占める割合は約0.5パーセントです。正常先から要管理先への区分変更による追加コストは約1億円であり、軽微です。7月の支払猶予件数、金額とも減少していますが、給付金などによる支払猶予後の翌月に入金ができている顧客が多いことが要因と見ています。オペレーションセンターの出社率も平常レベルに戻しつつあり、きめ細かな債権管理により返済猶予対応による損益への影響は限定的と見ています。

アプラスフィナンシャルでのショッピングクレジット、クレジットカードは平常時と同様に適宜返済条件の緩和を実施しています。支払猶予件数は5月をピークに減少し、返済猶予残高も2億円程度であることから、損益影響は軽微です。7月以降も支払猶予件数は減少していますが、今後も一定の件数は継続して発生する見通しです。

リテールバンキングにおける住宅ローンの支払猶予件数は、4月をピークに減少に転じています。支払猶予債権残高は約15億円で、住宅ローン残高約1.1兆円に占める割合は約0.1パーセントであり、第1四半期損益への影響は約1億円と軽微です。7月は支払猶予件数はさらに減少していますが、支払猶予期間終了後も一定期間は要管理先としてモニタリングしていきます。

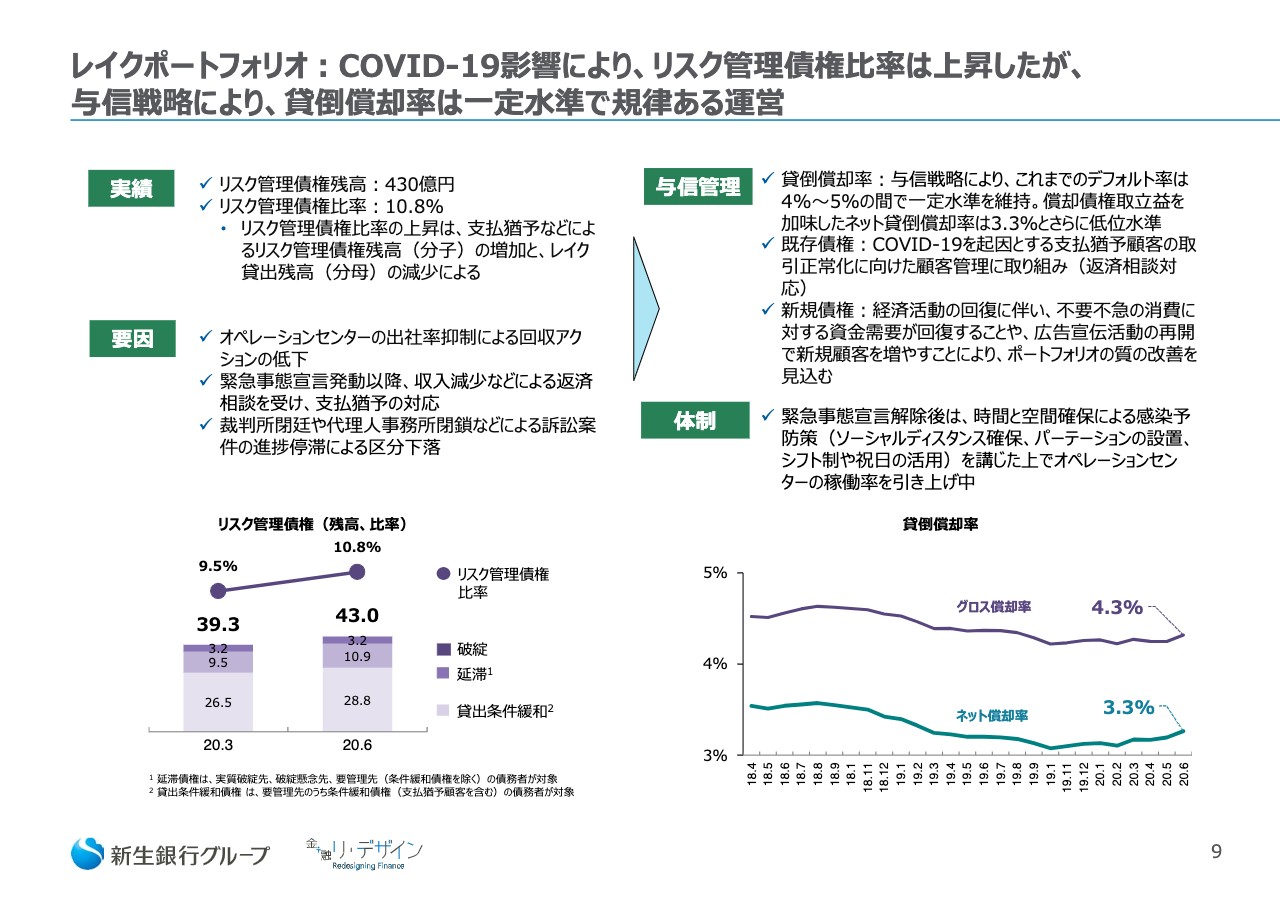

レイクポートフォリオ:COVID-19影響により、リスク管理債権比率は上昇したが、 与信戦略により、貸倒償却率は一定水準で規律ある運営

9ページでは、レイクポートフォリオの質について説明します。レイクのリスク管理債権、いわゆる不良債権は、残高、比率とも上昇しました。残高増加は支払猶予債権の増加や、オペレーションセンターの回収アクションの低下による延滞債権の増加などが要因です。それに加えて、リスク管理債権比率の上昇は、分母となるレイク貸出残高の減少も要因となっています。

貸倒償却率、いわゆるデフォルト率は、与信戦略によりこれまで4パーセントから5パーセントの間で推移させており、償却後の回収も加味したネット償却率も3.3パーセントと低位ですので、与信はコントロールできています。今後は、既存債権に対して正常化へ向けたきめ細かな債権管理をしつつ、新規債権残高を増やすことで、レイクポートフォリオ全体のさらなる質の改善を図っていきます。

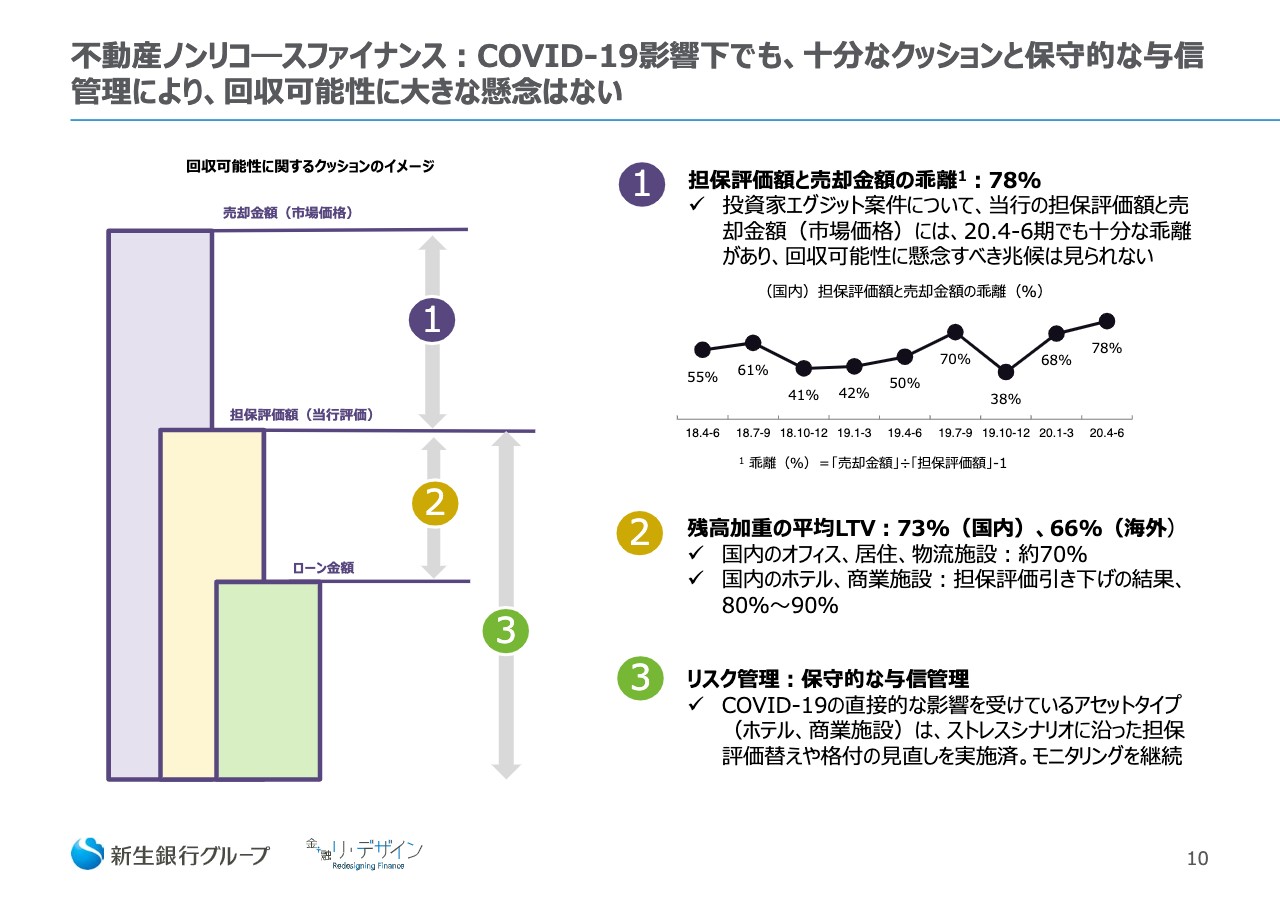

不動産ノンリコースファイナンス:COVID-19影響下でも、十分なクッションと保守的な与信管理により、回収可能性に大きな懸念はない

10ページでは、不動産ファイナンスの回収可能性について説明します。回収可能性は、スライド左のイメージ図の1、2、3により構成されています。1は市場価格と不動産評価額の差です。スライド右のグラフで示すとおり、エグジット案件実績からこの差を計算すると、この第1四半期でも78パーセントと十分であり、回収可能性に懸念すべき兆候は見られません。

2は不動産担保評価とローンの比率、いわゆるローントゥバリューです。国内の平均LTVは73パーセント、海外は66パーセントですので、ローンと担保評価に約30パーセントの資本クッションがあることがわかります。なお、ホテルと商業施設は担保評価引き下げの結果、平均LTVは80から90パーセントとなっています。

3は担保評価も含めたリスク管理の保守性です。COVID-19の直接的な影響を受けているホテルと商業施設は、ストレスシナリオに沿った担保評価替えや格付の見直しを実施しています。その想定内で推移していくかどうか、継続的にモニタリングします。

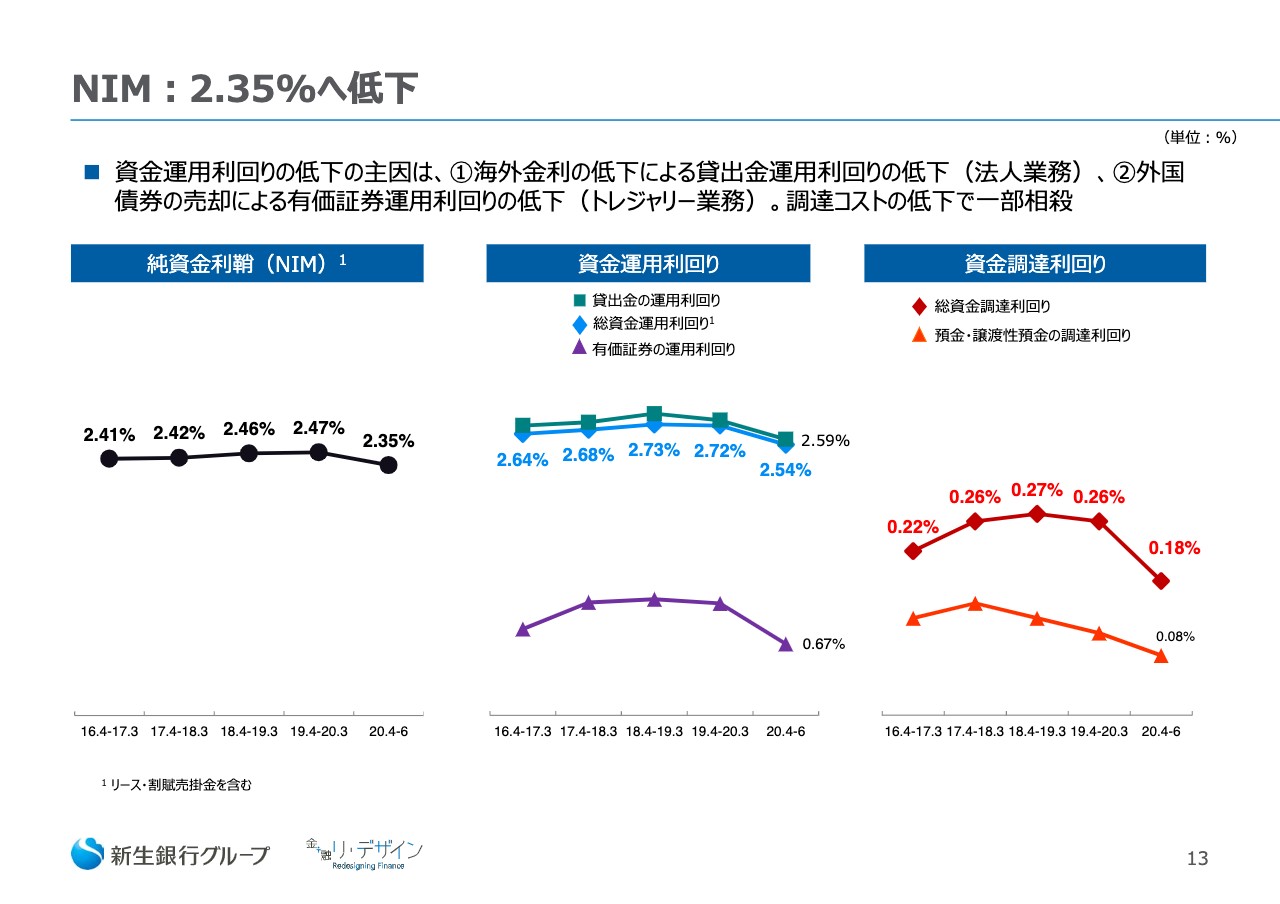

NIM:2.35%へ低下

12ページ以降は決算概要とビジネス概況です。ポイントとなるページのみご説明します。まず、13ページの純資金利鞘についてです。NIMは2.35パーセントへ低下しました。資金運用利回りの低下の主因は、海外金利の低下による貸出金運用利回りの低下と、外国債券の売却による有価証券運用利回りの低下であり、利回りは2.54パーセントへ低下しました。資金調達利回りにおいても、海外金利低下により調達コストが0.18パーセントへ低下しました。

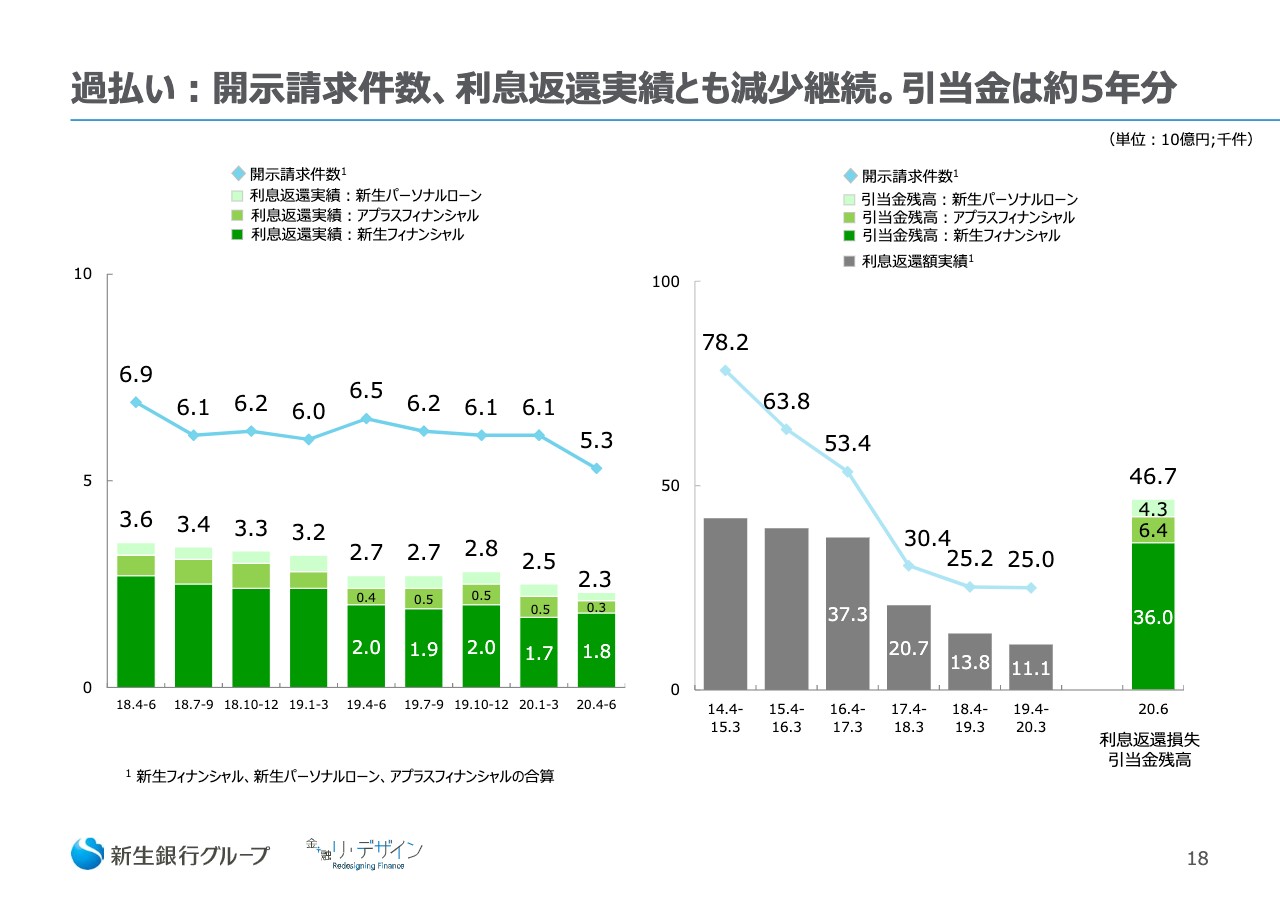

過払い:開示請求件数、利息返還実績とも減少継続。引当金は約5年分

次に18ページをご覧ください。過払いについてです。ご覧のとおり、開示請求件数、利息返還額ともに減少しました。開示請求件数の減少は、COVID-19による事務所活動の停滞によるものと考えられます。過払い引当金は約5年分と、引き続き必要十分な水準です。

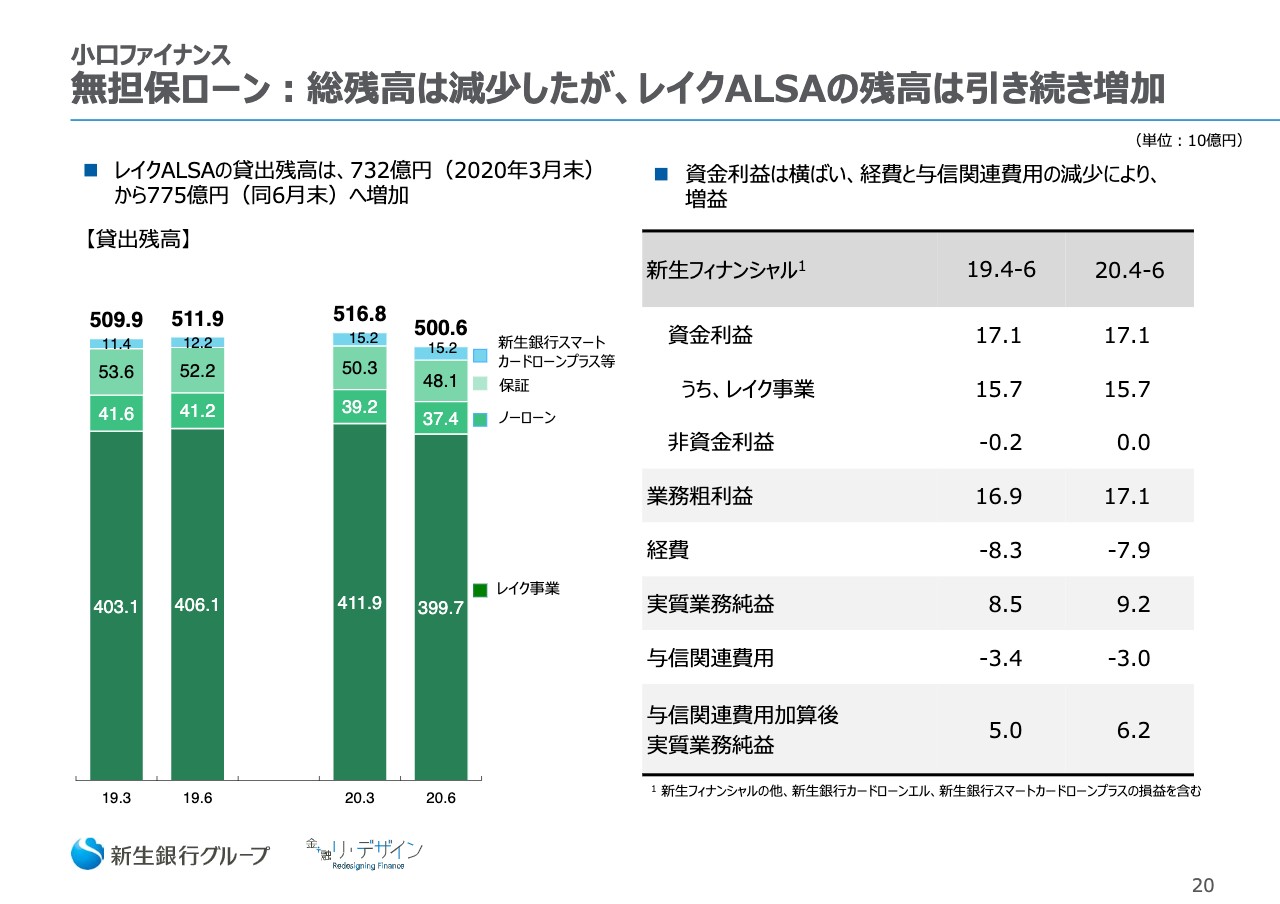

無担保ローン:総残高は減少したが、レイクALSAの残高は引き続き増加

20ページでは、無担保ローンの残高と損益を示しています。無担保ローンの総残高およびレイク残高は、2020年3月末から減少しました。しかし、レイクALSAのみでは、2020年3月末の732億円から同6月末の775億円へ増加しました。資金利益は横ばい、経費は抑制、与信関連費用は残高減少により低位となり、利益は前年同期比で増加しました。

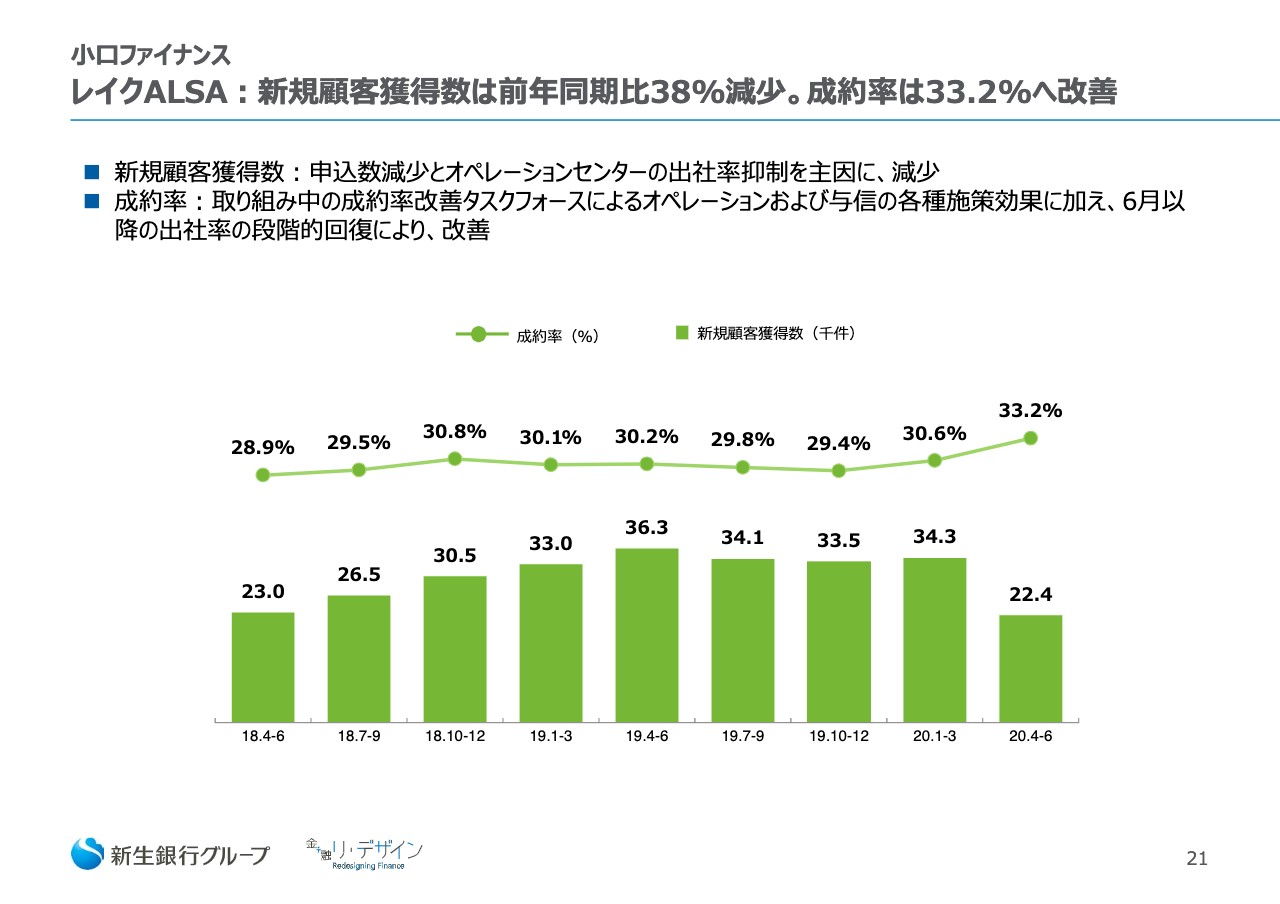

レイクALSA:新規顧客獲得数は前年同期比38%減少。成約率は33.2%へ改善

21ページでは、レイクALSAの新規顧客獲得をご説明します。申込数はCOVID-19による外出自粛と広告宣伝の抑制などにより、不要不急の資金需要が低下し、前年同期比44パーセント減少しました。新規顧客獲得数は申込数の減少に加え、オペレーションセンターの出社者数を抑制したこともあり、前年同期比38パーセント減少しました。

成約率は、2020年から取り組んでいる成約率改善タスクフォースによるオペレーションおよび与信の各種施策の効果に加え、6月以降のオペレーションセンターの出社率の段階的回復により、33.2パーセントへ改善しました。

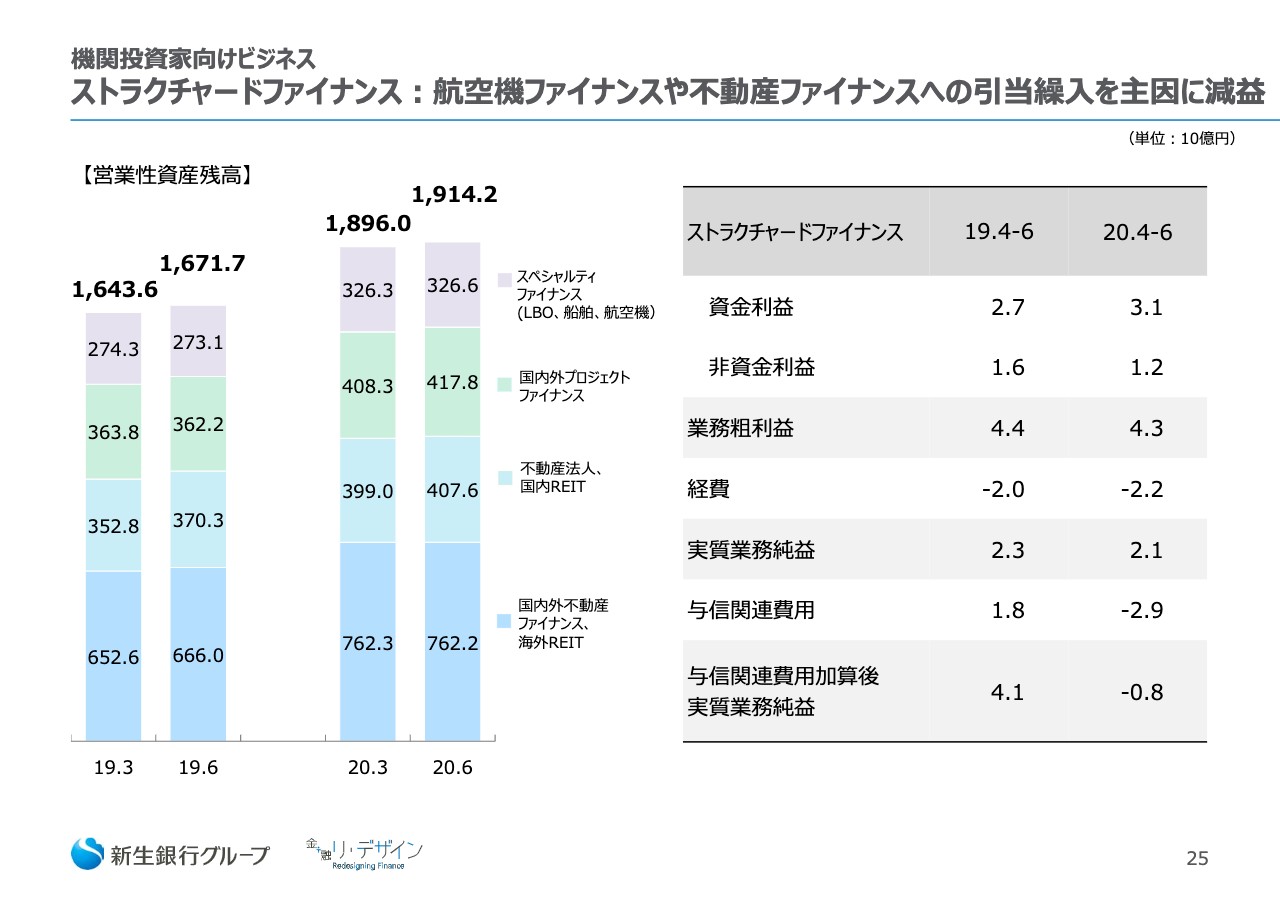

ストラクチャードファイナンス:航空機ファイナンスや不動産ファイナンスへの引当繰入を主因に減益

25ページをご覧ください。ストラクチャードファイナンスを示しています。資産残高は、国内外プロジェクトファイナンスにより増加しました。損益では資金利益が増えた一方、新規案件数が少なかったことから手数料収益は減少しました。与信関連費用では、前年同期に計上した戻入益の剥落や、今期に航空機ファイナンスと不動産ファイナンスへの追加繰入により、与信関連費用が大きく増加した結果、減益となりました。

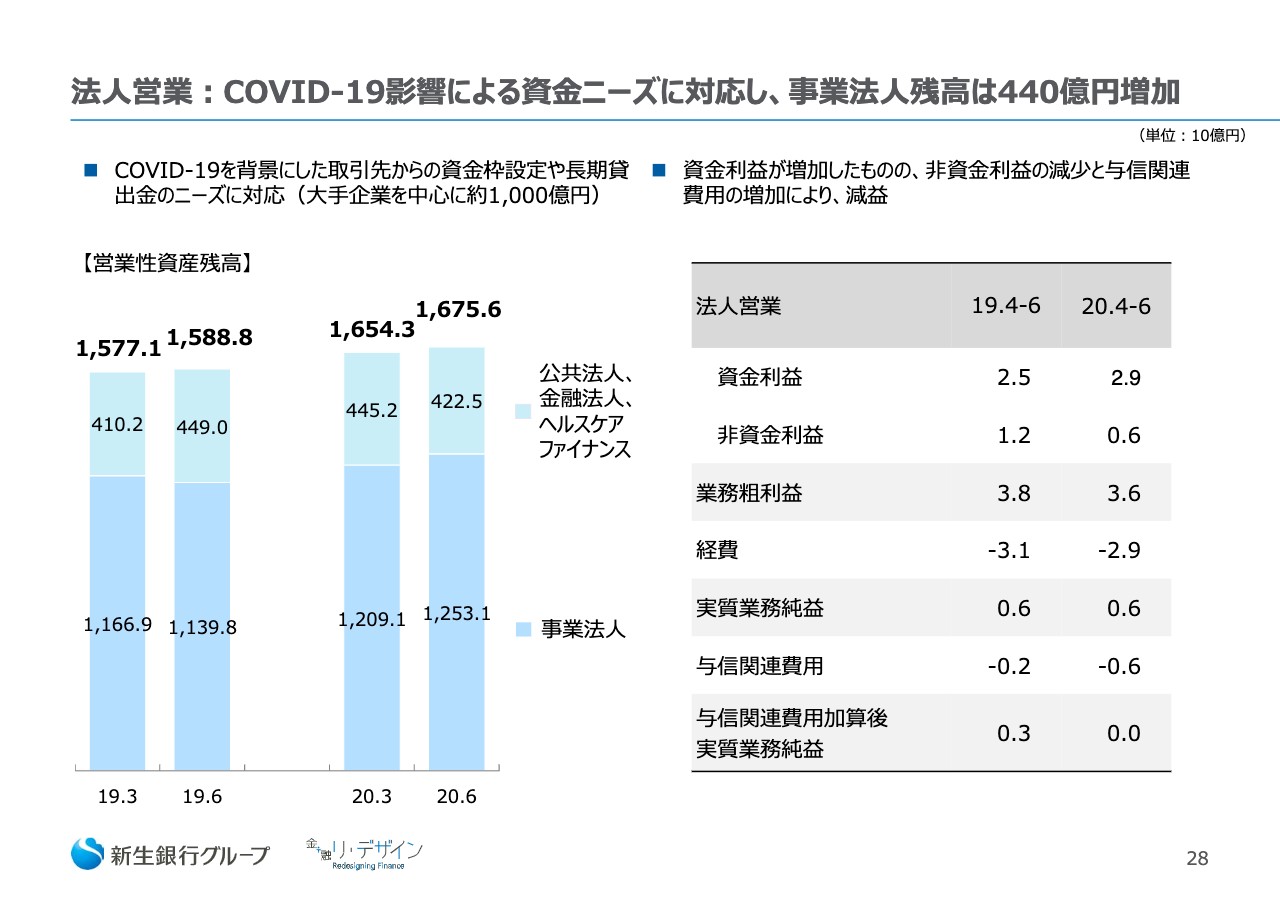

法人営業:COVID-19影響による資金ニーズに対応し、事業法人残高は440億円増加

28ページをご覧ください。法人営業についてご説明します。法人営業は、取引先から手元流動性確保を目的とするコミットメントライン設定や長期貸出金のニーズがあり、大手企業を中心に約1,000億円対応しました。そのため、事業法人の残高が440億円増加し、資金利益に貢献しました。一方、手数料収益の減少や与信関連費用の増加により減益となりました。

第1四半期の決算、ビジネスのハイライトを総括すると、2019年度通期決算でコメントしたとおり、トップラインについては各ビジネスによって影響度合いは異なるものの、全般的にやや減少しました。

与信関連費用については、法人業務のうち、ストラクチャードファイナンスにおいて追加繰入が発生していますが、現時点で必要な手当てを行なっているという認識をしています。個人業務のうち、無担保ローンは大きな追加繰入は発生していませんが、きめ細かな既存債権の管理や新規顧客獲得による残高積み上げなどにより、ポートフォリオの質に注視していきます。以上で2020年度第1四半期決算のご説明を終了します。