2020年8月5日に行なわれた、SGホールディングス株式会社 2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:SGホールディングス株式会社 IR室 室長 兼 経営企画部 部長 橋爪賢三 氏

2021年3月期第1四半期のハイライト

橋爪賢三氏:SGホールディングスの橋爪です。本日は決算説明会にご参加いただきありがとうございます。それでは2021年の3月期第1四半期決算についてご説明します。2ページ目にお進みください。

第1四半期の業績は新型コロナウイルス感染症による巣ごもり消費の影響で、BtoCの荷物が増加したことに加え、生産性向上の取組みや在宅率向上も寄与し、堅調に推移しました。

取扱個数は、BtoBが店舗の営業活動自粛等の影響で減少した一方、BtoCはeコマース需要の高まりを受け増加し、セールスミックスが大きく変化しました。

平均単価は適正運賃収受の取り組みを継続したものの、セールスミックスの変化により、相対的に小型なBtoCの荷物が増加したことを受け、予想を下回りました。

この他、BtoCの増加に対応するため、ドライバーの配置転換を実施したほか、幹線輸送の積載率向上等、生産性向上施策を引き続き実施しました。また、現場の感染予防を徹底しました。

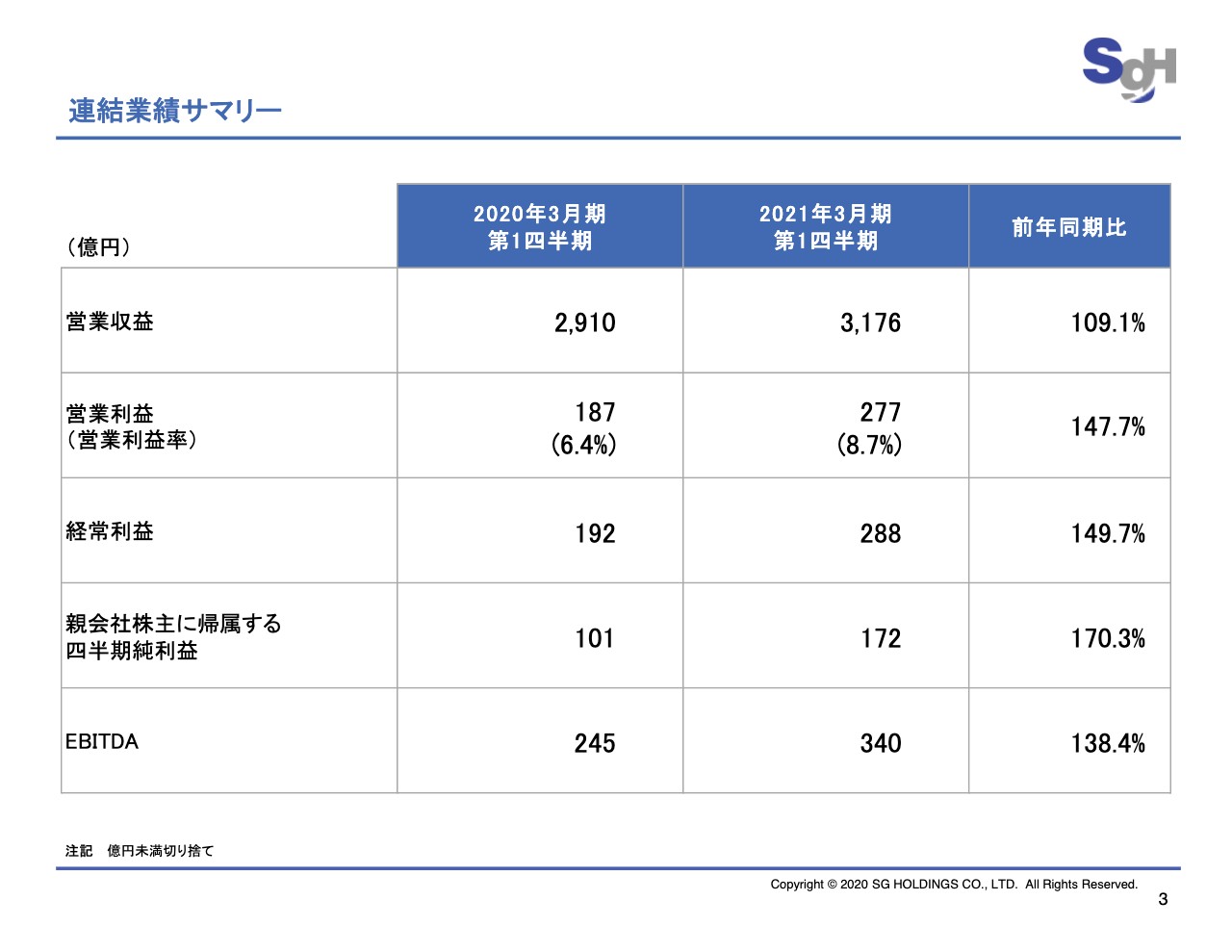

連結業績サマリー

3ページ目にお進みください。当社グループの第1四半期の業績は営業収益3,176億円、前年同期比109.1パーセント、営業利益277億円、前年同期比147.7パーセント、経常利益288億円、前年同期比149.7パーセント、親会社株主に帰属する四半期純利益172億円、前年同期比170.3パーセントとなりました。

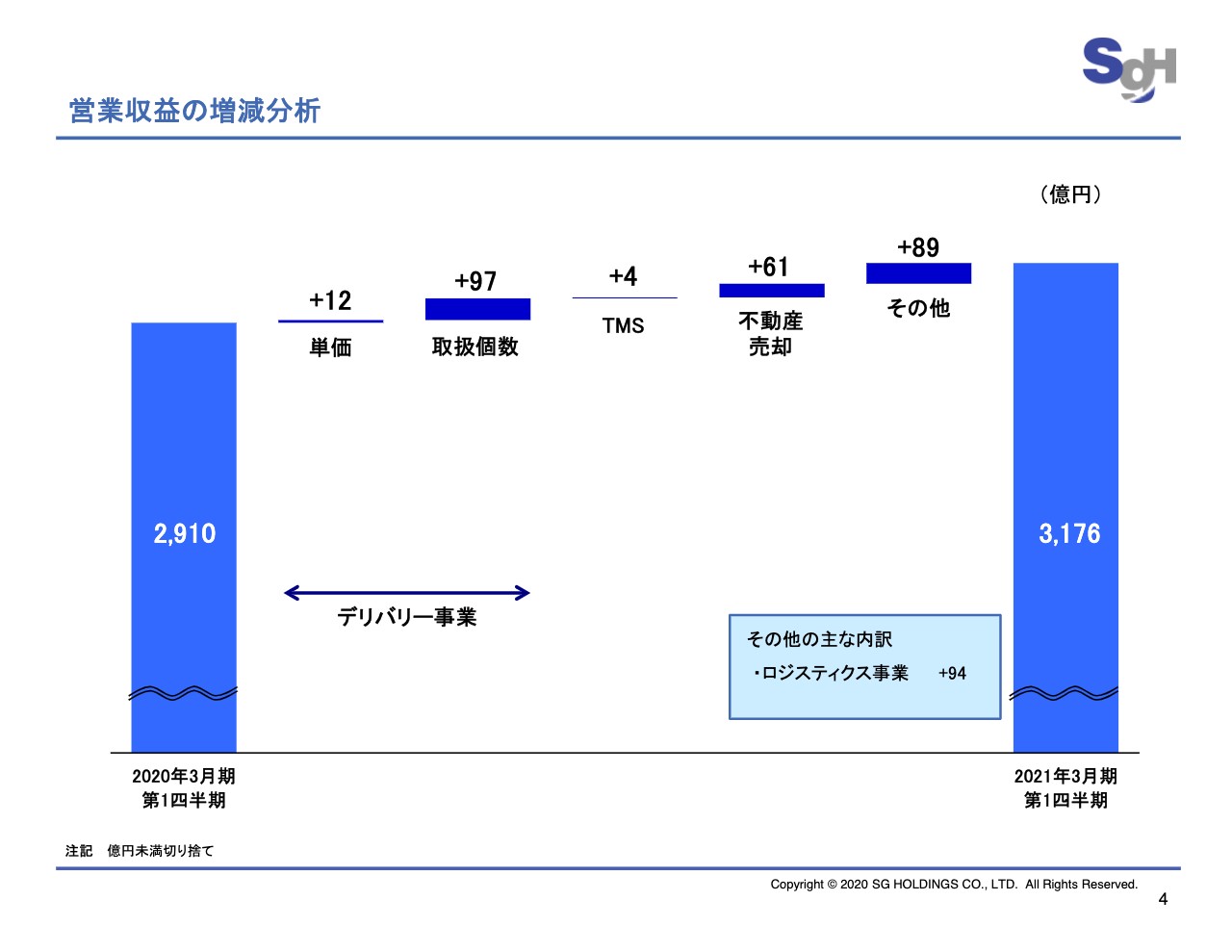

営業収益の増減分析

4ページにお進みください。営業収益の増減要因です。まず平均単価は634円と前年同期比100.6パーセントとなり、12億円の増収効果となりました。また取扱個数は3億4,200万個と前年同期比104.7パーセントとなり、97億円の増収効果がありました。このほか、TMSによる増加が4億円、不動産売却による売却額の増加が61億円、そのほかロジスティクス事業で感染症に関する個人用防護具の緊急輸送等の受注を受け、全体として営業収益は3,176億円と266億円の増収となりました。

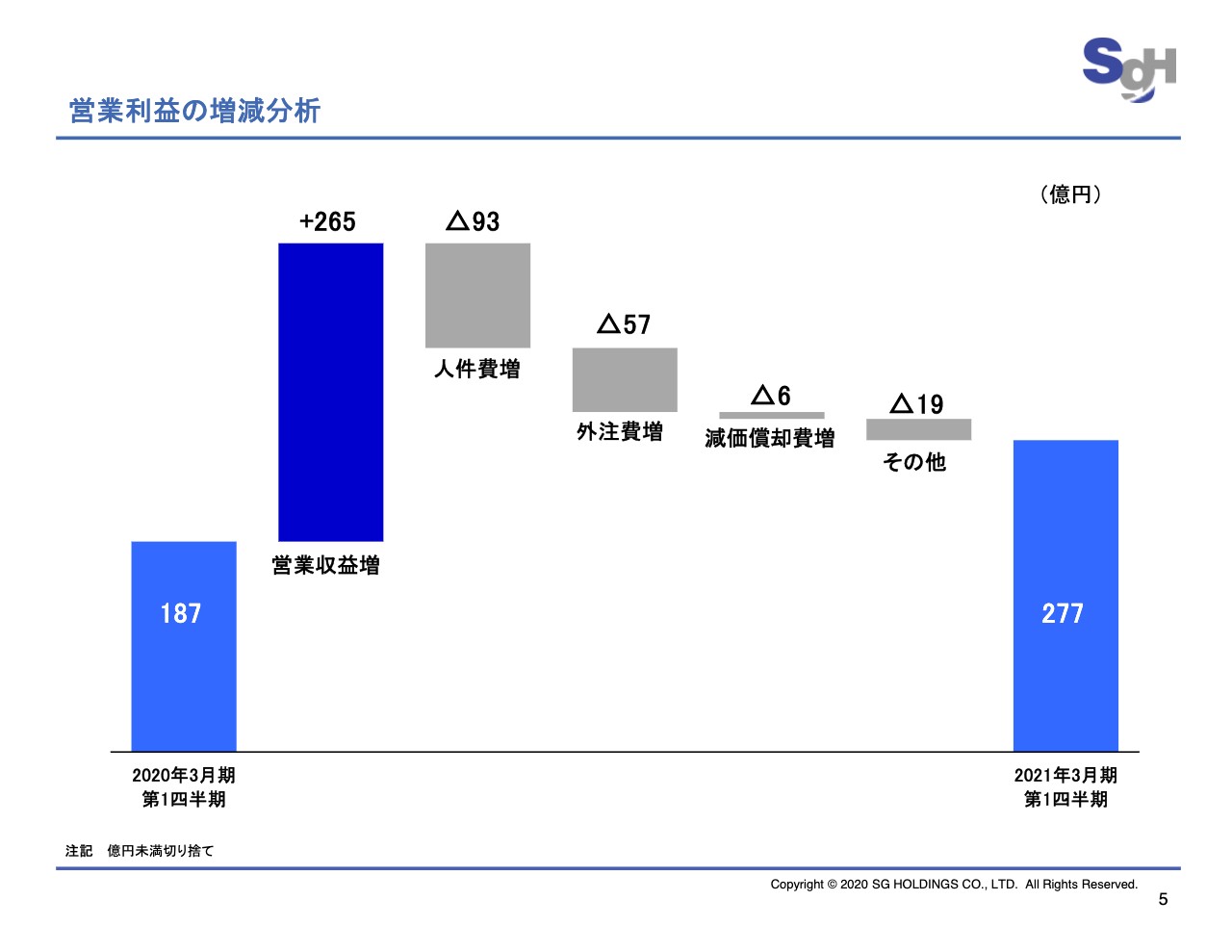

営業利益の増減分析

次ページにお進みください。続いて営業利益の増減要因についてご説明します。営業収益の増加が265億円です。人件費は、取扱個数及び業績連動給の増加により93億円増加しました。外注費はロジスティクス事業におけるフレイトフォワーディングの増加により57億円増加しました。これらにより営業利益は89億円の増益となりました。

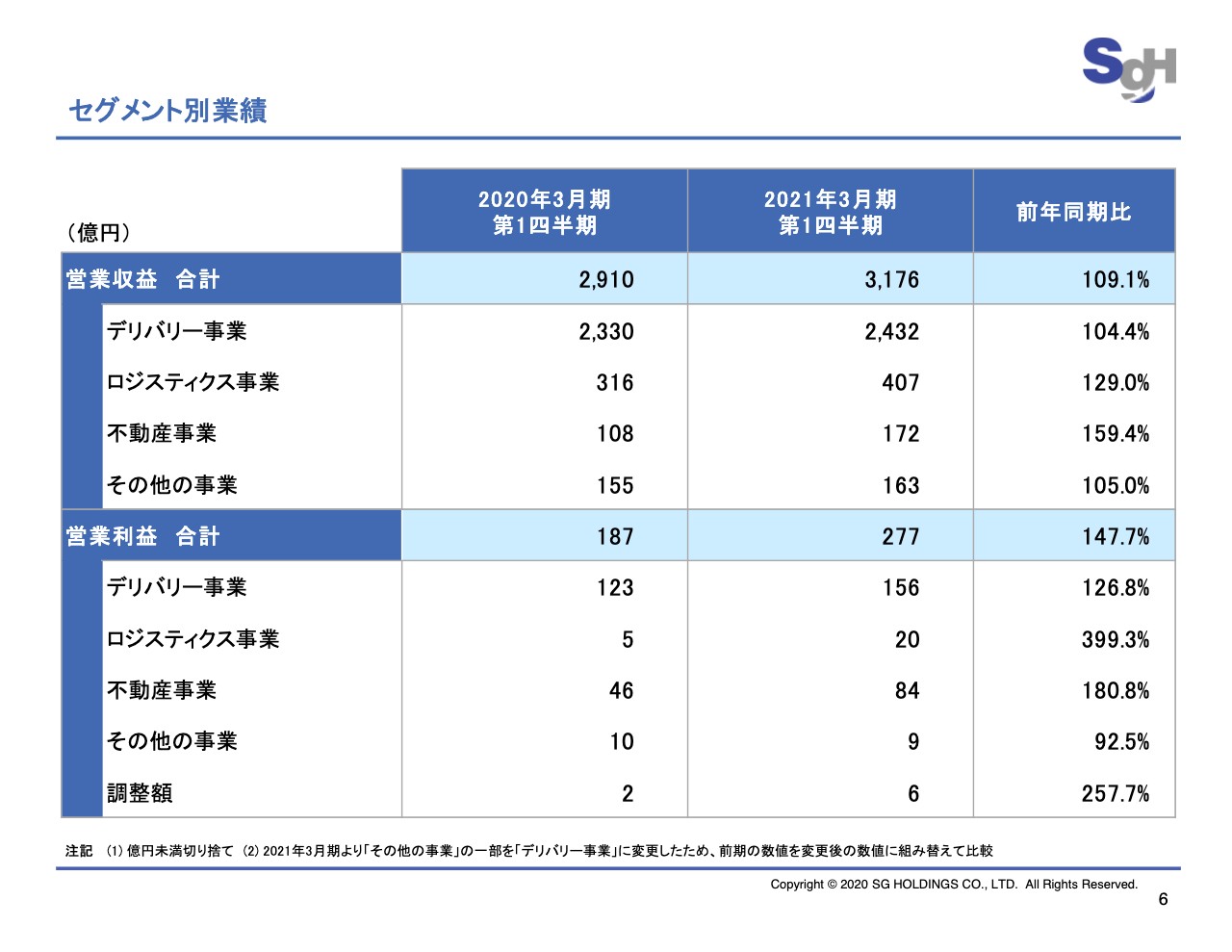

セグメント別業績

6ページにお進みください。セグメント別の業績についてはお示しのとおりです。尚、2021年3月期より事業実態やマネジメント方法に基づき、デリバリー事業及びその他セグメント事業の配分方法を変更しています。これに伴い、前期の実績を組み替え比較しています。デリバリー事業の営業利益は121億円から123億円、その他事業の営業利益は11億円から10億円に変更しています。

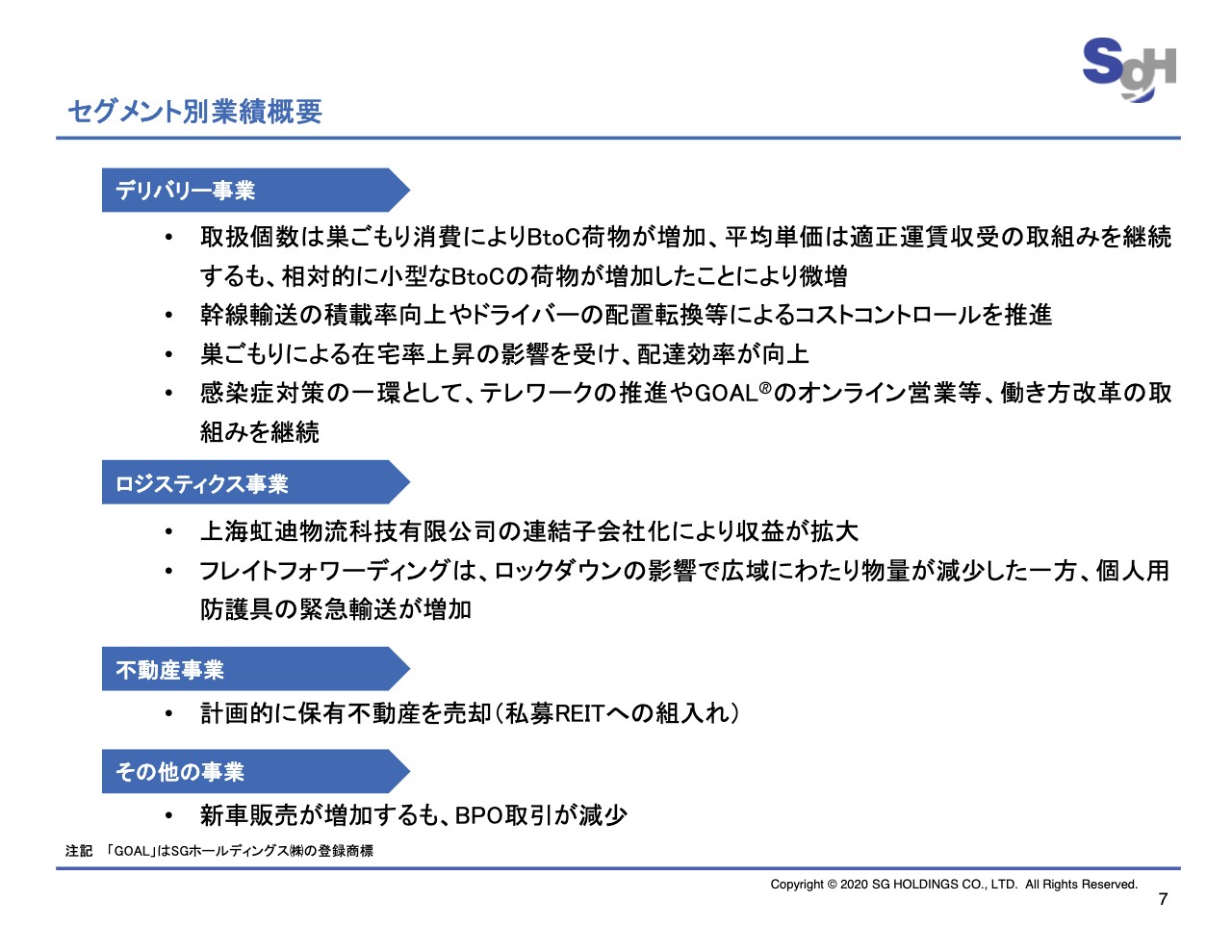

セグメント別業績概要

7ページにお進みください。セグメント別の概況についてご説明します。デリバリー事業は巣ごもり消費の影響によるBtoCの増加や、「GOAL®」による営業活動により増収となりました。また、積載率向上などの取り組みによるコストコントロール、在宅率が向上したことも寄与し増益となりました。ロジスティクス事業はRUNBOW社の連結子会社化の影響及びフレイトフォワーディングにおける個人用防護具の緊急輸送等により増収増益となりました。不動産事業は保有不動産を計画的に売却し、増収増益となりました。その他の事業は新車販売が増加しましたが、BPO取引が減少したことで増収減益となりました。

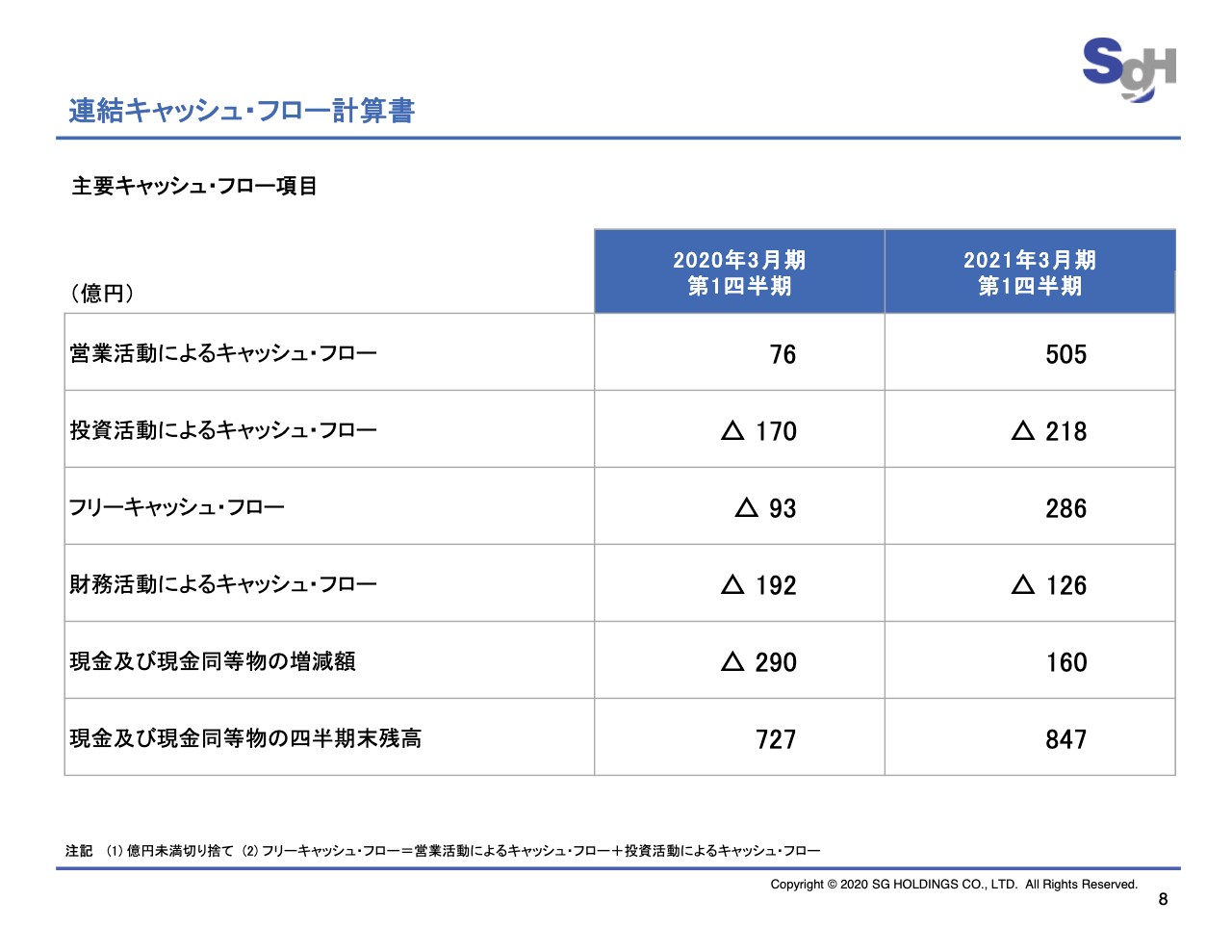

連結キャッシュ・フロー計算書

8ページにお進みください。連結キャッシュ・フローについてご説明します。営業活動によるキャッシュ・フロー、505億円、投資活動によるキャシュ・フロー、マイナス218億円、財務活動によるキャッシュ・フロー、マイナス126億円となりました。

連結貸借対照表

9ページにお進みください。連結貸借対照表はお示しのとおりです。

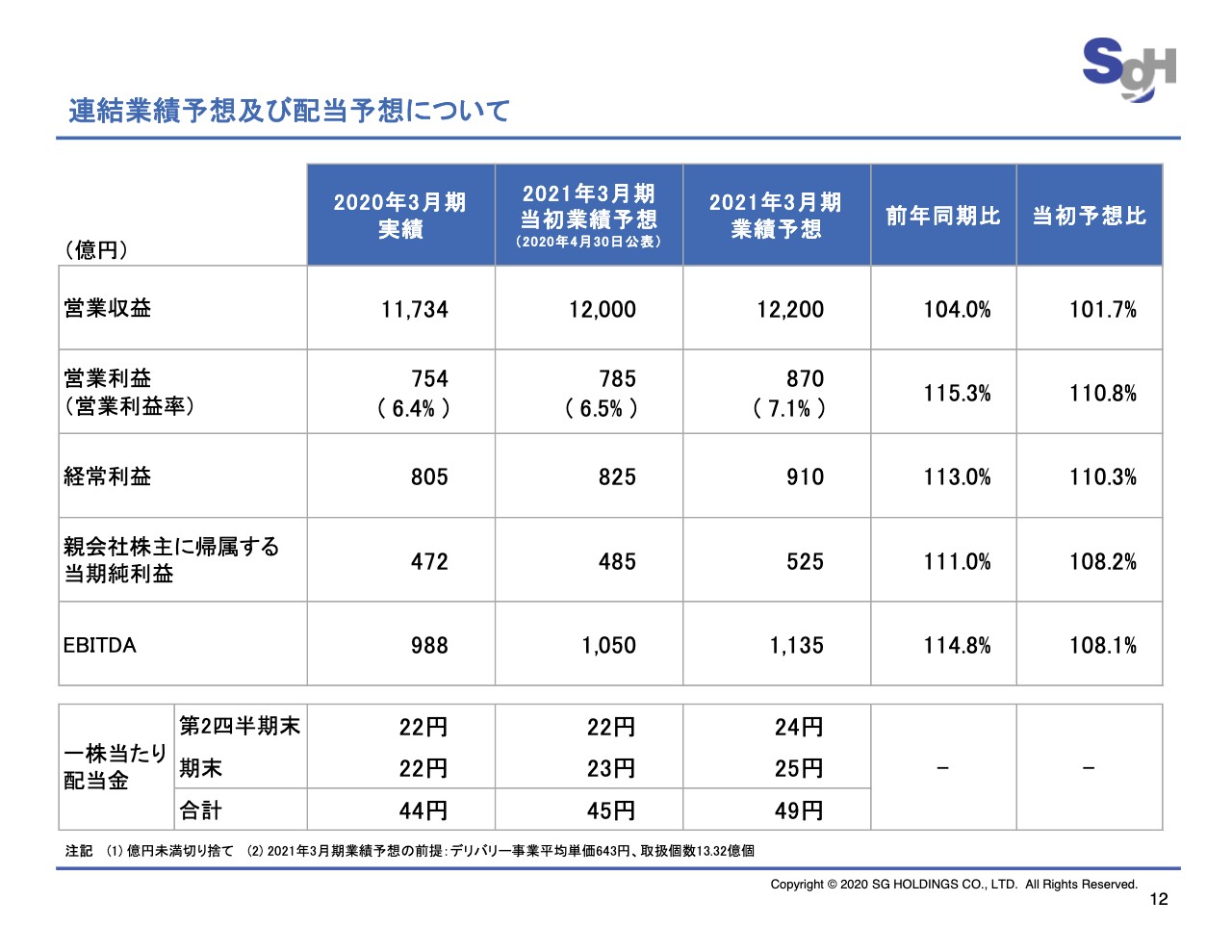

連結業績予想及び配当予想について

12ページにお進みください。業績予想及び配当の修正についてご説明します。通期業績予想は第1四半期の業績と足元の状況を踏まえ、上方修正しました。

営業収益1兆2,200億円、当初予想に比較しプラス200億円、営業利益870億円、当初予想と比較しプラス85億円、経常利益910億円、当初予想に比較し85億円のプラス、親会社株主に帰属する当期純利益525億円、当初予想に比較しプラス40億円としています。配当は、前回から4円増配の49円を見込みます。

業績予想の修正内容についてご説明します。想定平均単価は643円と、当初予想645円に対して2円減少を見込んでいます。想定取扱個数は13億3,200万個と、当初予想13億800万個に対し2,400万個増加を見込んでいます。

一方、営業費用については、人件費は前期に対してプラス164億円と、当初予想より75億円の増加を見込んでいます。外注費は前期に比較しプラス109億円と、当初予想より40億円の増加の見込みです。

尚、第3四半期以降の見通しについては、業界、市場の環境が不透明であるため、下期は当初予想を据え置いています。

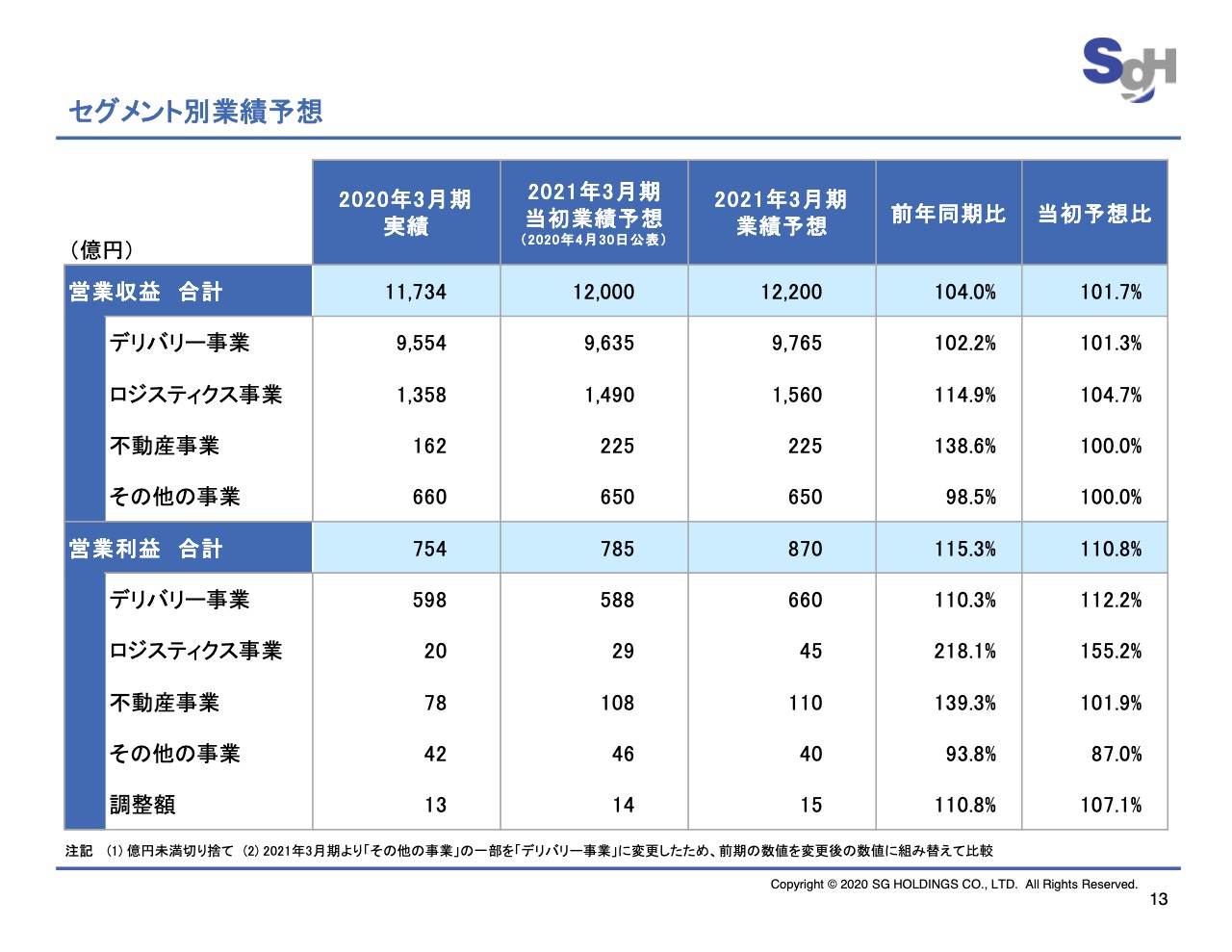

セグメント別業績予想

13ページ目にお進みください。セグメント別の業績予想です。尚、第1四半期実績と同様、セグメントの配分を見直しています。デリバリー事業の2020年3月期の営業利益は587億円から598億円、その他の事業の営業利益54億円から43億円に変更しています。

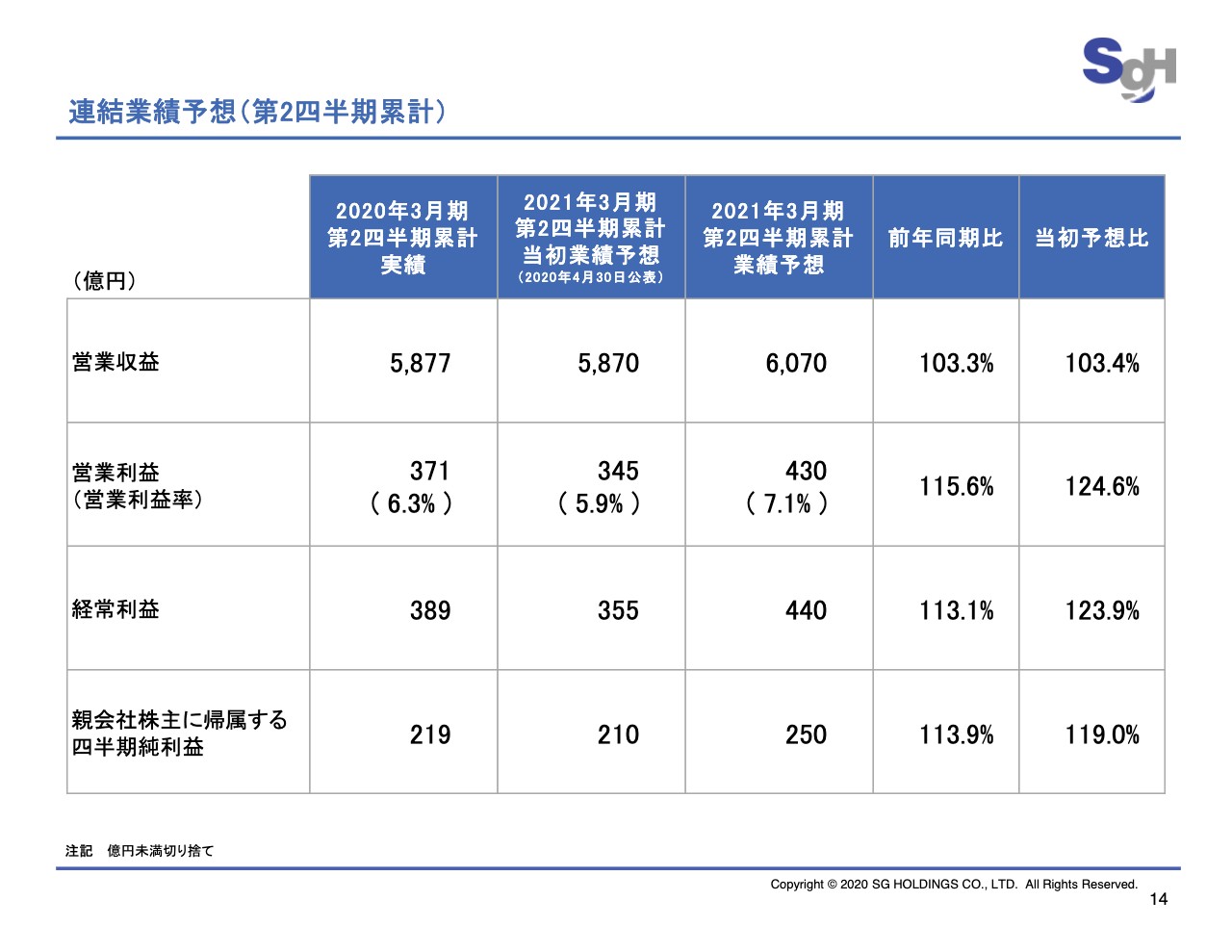

連結業績予想(第2四半期累計)

14ページにお進みください。第2四半期累計業績予想の修正についてご説明します。第1四半期の業績と足元の状況を踏まえ、当初予想から見直しを実施しています。

営業収益6,070億円、営業利益430億円、経常利益440億円、親会社株主に帰属する当期純利益250億円と、通期の業績予想と同様の上方修正をしています。次ページ以降は参考資料となります。説明は以上です。ご清聴ありがとうございました。