2020年8月14日に行なわれた、株式会社カオナビ2021年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社カオナビ 代表取締役社長CEO 柳橋仁機 氏

2021年3月期第1四半期決算説明会

柳橋仁機氏:株式会社カオナビ、代表取締役社長の柳橋仁機です。本日はお忙しい中、お時間を頂戴しまして、ありがとうございます。

それでは、決算説明の内容に入ります。本日は、まず2021年3月期 第1四半期のハイライト、次に今期の業績見通し、そして、このたび改定しました当社のミッションとビジョンについてご説明差し上げたいと思います。

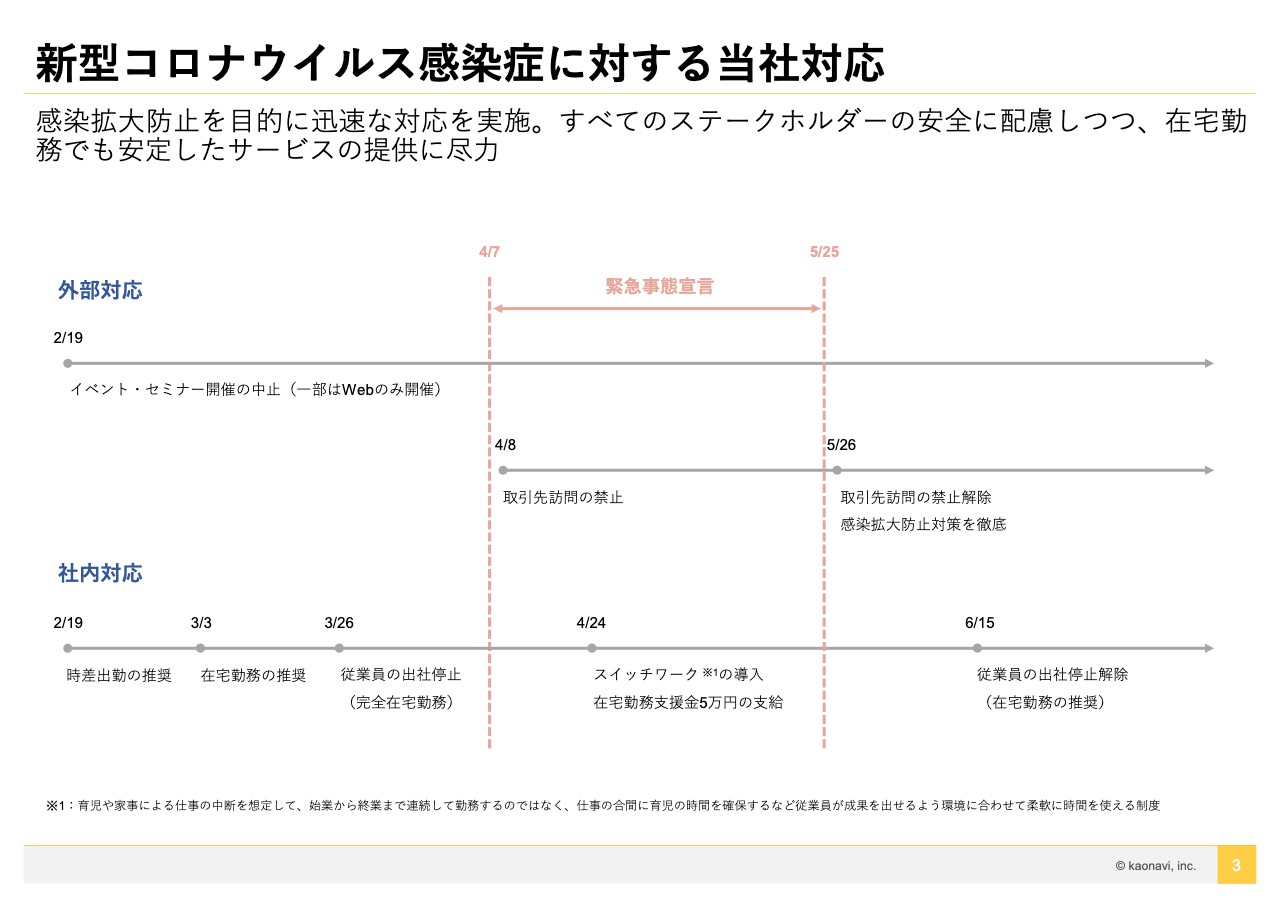

新型コロナウイルス感染症に対する当社対応

2021年3月期 第1四半期のハイライトをご説明します。この四半期は当社に限らず、新型コロナウイルスに対応しながら事業を進めていく状況でしたが、当社の対応状況をハイライトでご説明します。

3月から在宅勤務の推奨を始め、3月26日に完全にフルリモート、在宅勤務としました。そして4月7日の緊急事態宣言を受け、取引先との接触も禁止し、基本的にはオンライン商談で事業を進めてきました。

その間に、「スイッチワーク」の導入や在宅勤務支援金5万円の支給等、従業員がフルリモートで働きやすい制度を段階的に導入しました。そして5月後半の緊急事態宣言の解除を受けて、取引先との接触禁止は解除しています。現在も引き続き在宅勤務は推奨しており、8割から9割の従業員が自宅で働いていますが、どうしても出社せざるを得ない時には許可制で出社しています。

このような状況下のため、本日の決算説明会は、当社のオフィスからオンラインでの開催とさせていただきます。

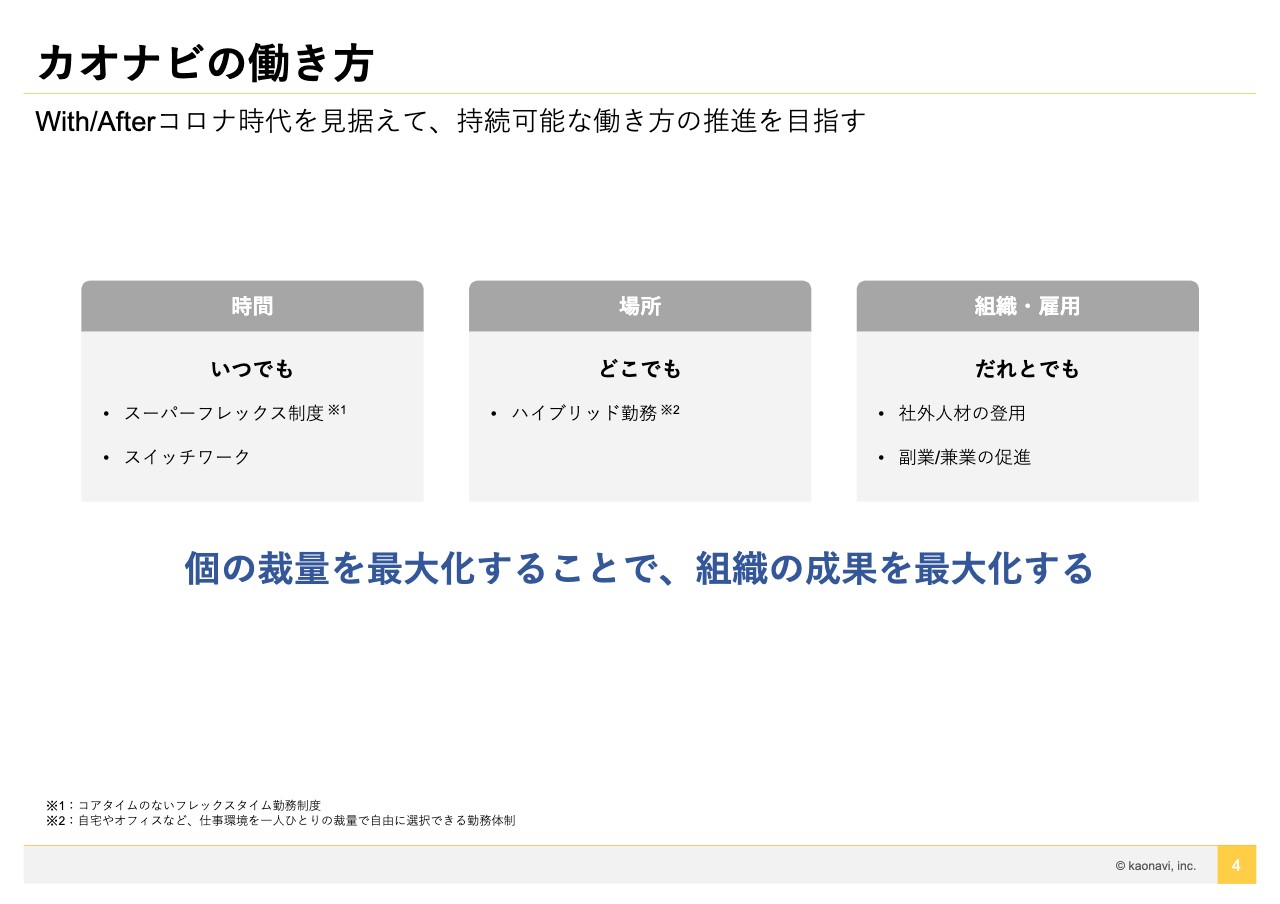

カオナビの働き方

最近、With/Afterコロナという言葉が聞かれますが、このような状況を受けて、当社では「いつでも」「どこでも」「だれとでも」というかたちで、持続可能な働き方の推進を目指しています。オフィスでみんなで働くという前提が崩れていますので、逆に「いつでも」「どこでも」というかたちで、社員個人の裁量を最大化することで、組織の成果を最大化させるという方針で組織運営を行っています。

例えば、スーパーフレックス制度を導入したり、また在宅勤務では子どもの世話や家庭での突発的な事態も発生するため、その際は10分や20分単位で休みを取り、また仕事に戻るといった細切れの働き方でもよしとする「スイッチワーク」を導入しています。

また「ハイブリッド勤務」についても現在整備を進めています。リモートワークを実施してみた当社の感覚としては、リモートワークでも問題なく事業を進められ、むしろリモートワークのほうが効率的な業務や部門もあると感じています。しかし一方で、ある部分ではオフィスのほうがよい面もあり、どちらにもメリットがあると実感しています。

したがって、Afterコロナで新型コロナウイルスの脅威がなくなっても、リモートワークの利便性は恒久的に取り入れていこうと考えており、「ハイブリッド勤務」を導入することを決めています。この制度は自己選択型の勤務制度であり、例えば月曜日は在宅勤務、火曜日から水曜日まではオフィスで働き、また木曜日と金曜日は在宅勤務というように、従業員個人の判断で働く場所を決めてよい環境に整えていこうと思っています。

また、新型コロナウイルス発生前からになりますが、社外人材の登用や従業員の兼業を推奨することで、裁量ある働き方を進めています。新型コロナウイルス関連のご説明は以上となります。

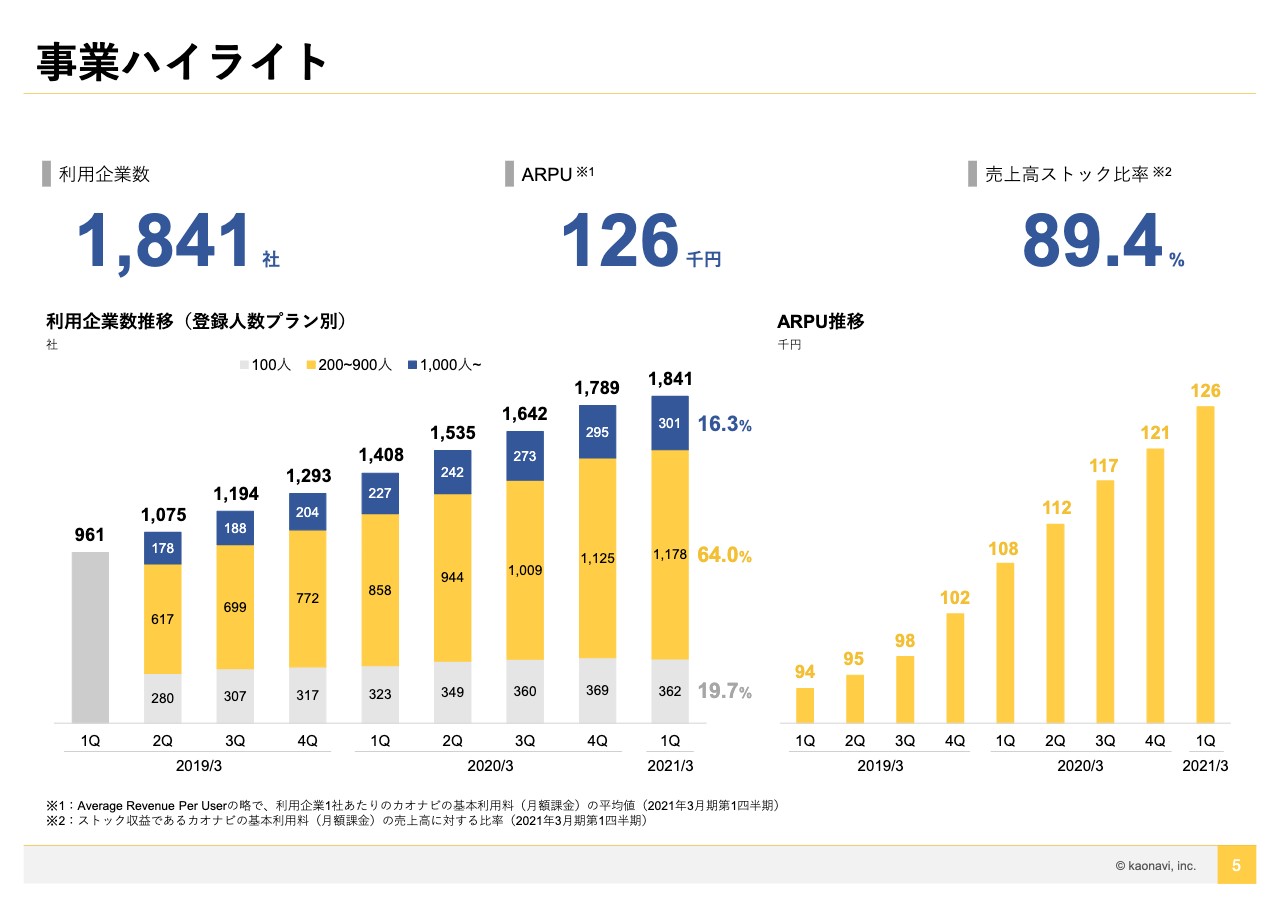

事業ハイライト

事業ハイライトに移ります。スライドが第1四半期のハイライトですが、利用企業数が1,841社、顧客単価のARPUが12万6,000円、売上高ストック比率が89.4%です。

5月の説明会でも同様のことをお話し、後ほど詳しくご説明しますが、第1四半期は新型コロナウイルスの影響を受けて、新規顧客の開拓はやや鈍化しました。当社はフルリモートで事業を継続していましたが、お客さまが在宅勤務を進める中で、お客さまから営業の機会をいただけないケースが多くなり、新規顧客の開拓が影響を受けました。

これまでの四半期の数字と棒グラフをご覧いただくとわかりますが、やや鈍化したことは否めません。ただし、ARPUの12万6,000円という数字は、右側の棒グラフのとおり昨年から大規模なお客さまが増えて顧客単価が上がってきており、その傾向はまったくブレていない状況です。

また、売上高ストック比率はやや上昇しています。新規顧客の獲得が鈍化した分、ストックである既存顧客のお客さまの売上に占める割合が多くなってしまったため、いつもの傾向とは異なり、やや上昇という状況になっています。

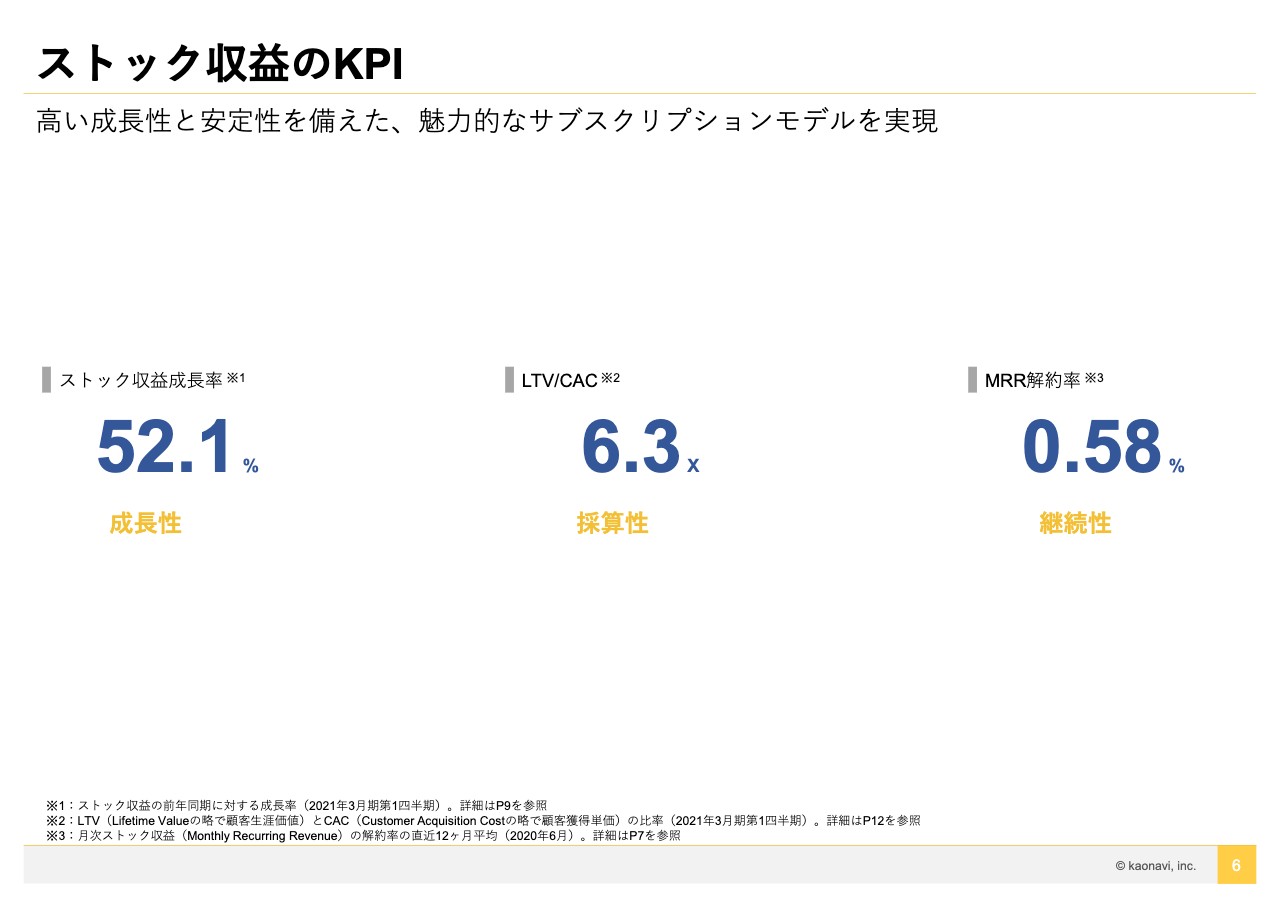

ストック収益のKPI

主要KPIについてです。新規顧客の獲得が大変な状況でも、我々が最も重視している成長性の指標であるストック収益成長率は52.1%となり、高い成長率を確保できたと思っています。

LTV/CACは6.3倍で、これまでの四半期の傾向とそれほど大きく変わっていないため、特段論点はないと思っています。

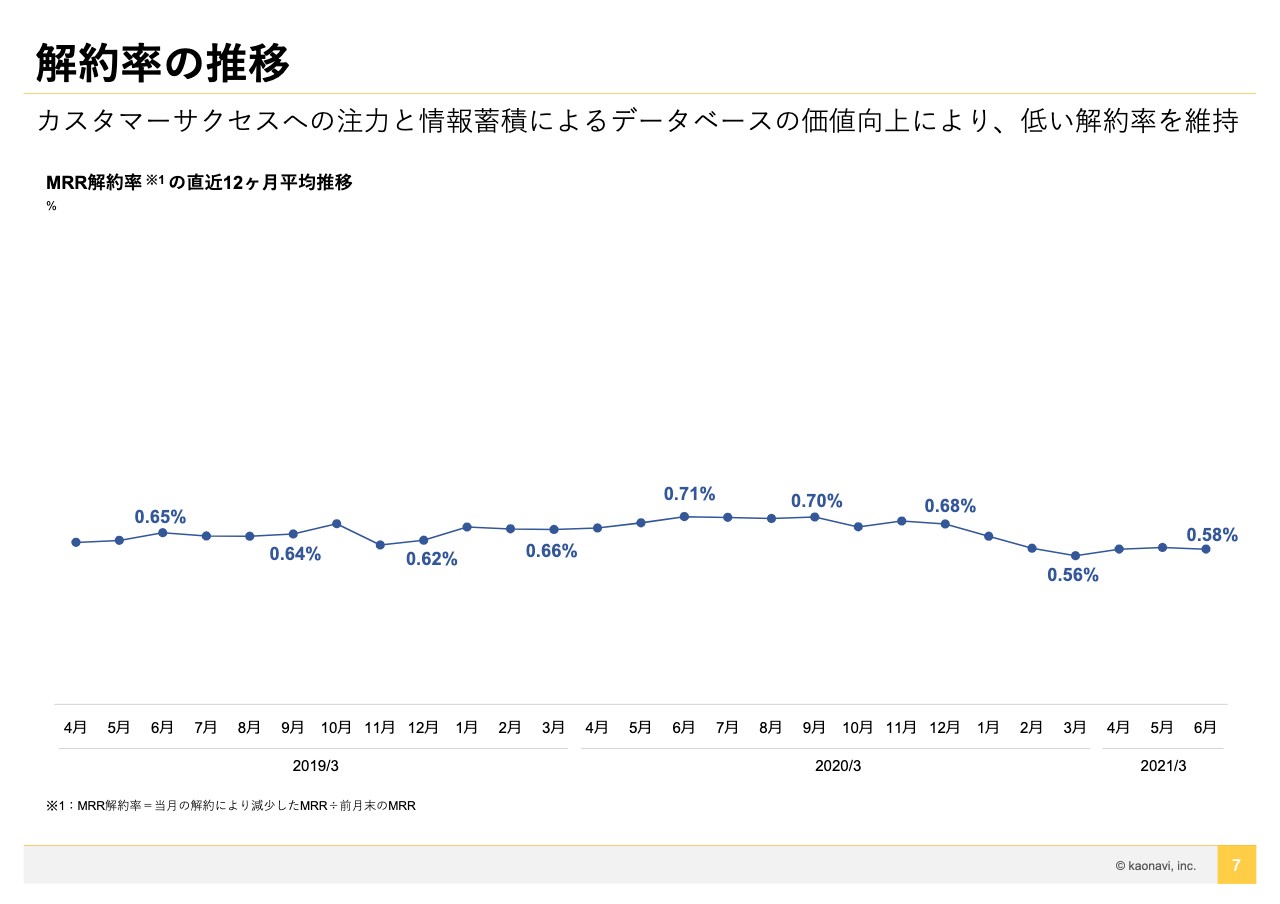

また、MRR解約率は0.58%です。当然ながら、新型コロナウイルスの影響によって不況になり、解約が増えていくことも懸念されるのですが、今のところ、この数値に大きな影響は出ていません。

解約率の推移

解約率の推移ですが、一番右側の0.58%が最新の数字です。このトレンドをご覧いただければわかると思いますが、今のところは異常な傾向は出ていません。

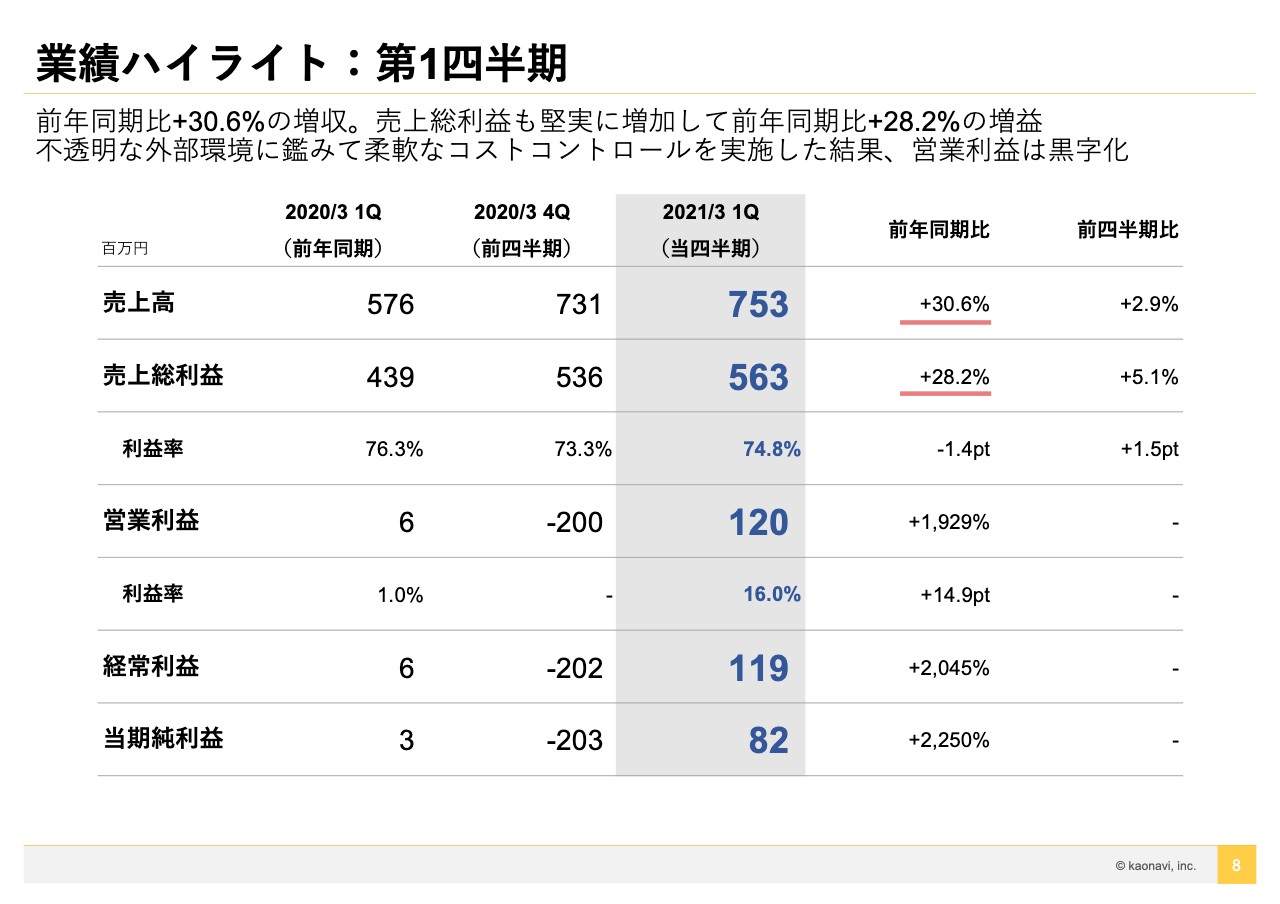

業績ハイライト:第1四半期

第1四半期の業績ハイライトとして、まずはPLについてです。売上高は7億5,300万円、売上総利益は5億6,300万円で、売上高の成長率は30.6%となり、ストック売上に限定すると50%以上伸びています。また売上総利益は前年同期比で28.2%増加しています。

売上高の成長よりも売上総利益の成長がやや低いですが、逆に前年同期の4億3,900万円という数字は利益率が76%を超えてやや出過ぎたということで、その影響だと思っています。傾向としては売上とほぼ連動して成長しています。

営業利益については、本日きちんとご説明しなければいけない部分です。今回は1億2,000万円でしたが、第4四半期はマイナス2億円でした。

昨年の上場以来繰り返しご説明してまいりましたが、当社はまだまだトップラインを伸ばしていく、特にストック売上を伸ばしていくことが一番重要だと考えており、投資家のみなさまにおかれましても、その点を最も気にされているのではないかと思っております。そのためこの1年間は、営業利益を捻出することよりも、積極的なマーケティング投資や開発投資を行ってトップライン、特にストック売上を伸ばしていく方針で進めてきました。

この四半期に関してもその方針は変わっていないのですが、お客さまが新型コロナウイルス対応で大変な時期に、当社がマーケティングコストをふんだんに投下して広告を打っても、お客さま側に対応いただけないわけです。なかなか営業機会につながらない状況ですので、そこでマーケティングコストを使うのはあまり意味がないと判断しました。

成果の出ないマーケティングになってしまうのではないかということもあり、この四半期は、1年間進めてきたマーケティング投資をかなり抑制しました。そのようにコストコントロールを行った結果、営業利益が1億2,000万円になったとご理解いただければと思います。

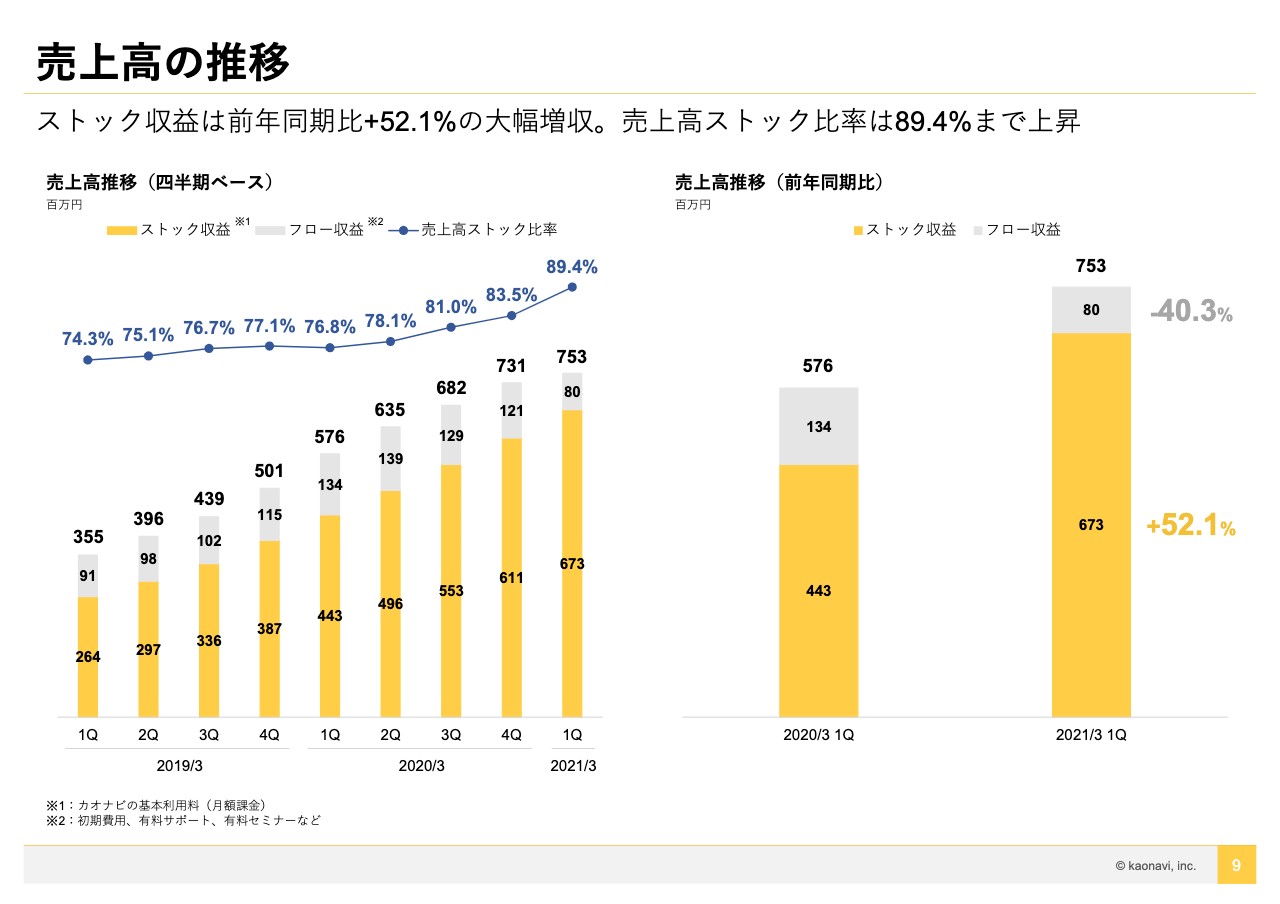

売上高の推移

売上高の推移ですが、さきほどお伝えしたとおり第1四半期は7億5,300万円でした。グラフのグレーの部分がフロー収益(導入時の初期費用、有料サポートなど)の売上で、黄色い部分がストック収益(カオナビの基本利用料・月額課金)の売上ですが、新型コロナウイルスの影響で新規顧客の開拓が鈍化していることから、このグレーの部分の伸びが苦しい状況でした。

しかし、繰り返しになりますが一番重要なストック売上の成長は順調に伸びていることはご覧いただけると思います。伸び率で見ても、売上全体では約30%の伸びですが、一番重要なストック売上は52.1%伸びています。この部分をご評価いただければと思っています。

また先ほど、異常値だとお伝えした売上高ストック比率についてです。本来であれば80%前半くらいと思っていたのですが、フロー収益が新型コロナウイルスの影響を受けて小さくなってしまったため、比率としては結果的にストック側の比率が大きくなったため数字が上がりました。

89.4%という数字はやや上昇していると理解しており、新型コロナウイルスの影響がなくなり、従来どおり新規営業が順調に展開できるようになってきたときには、この売上高ストック比率は少し下がってくると思います。

グラフをご覧いただければわかると思いますが、もともと70%後半から80%前半というかたちで増えてくる傾向があったため、その傾向に戻っていくと思っています。

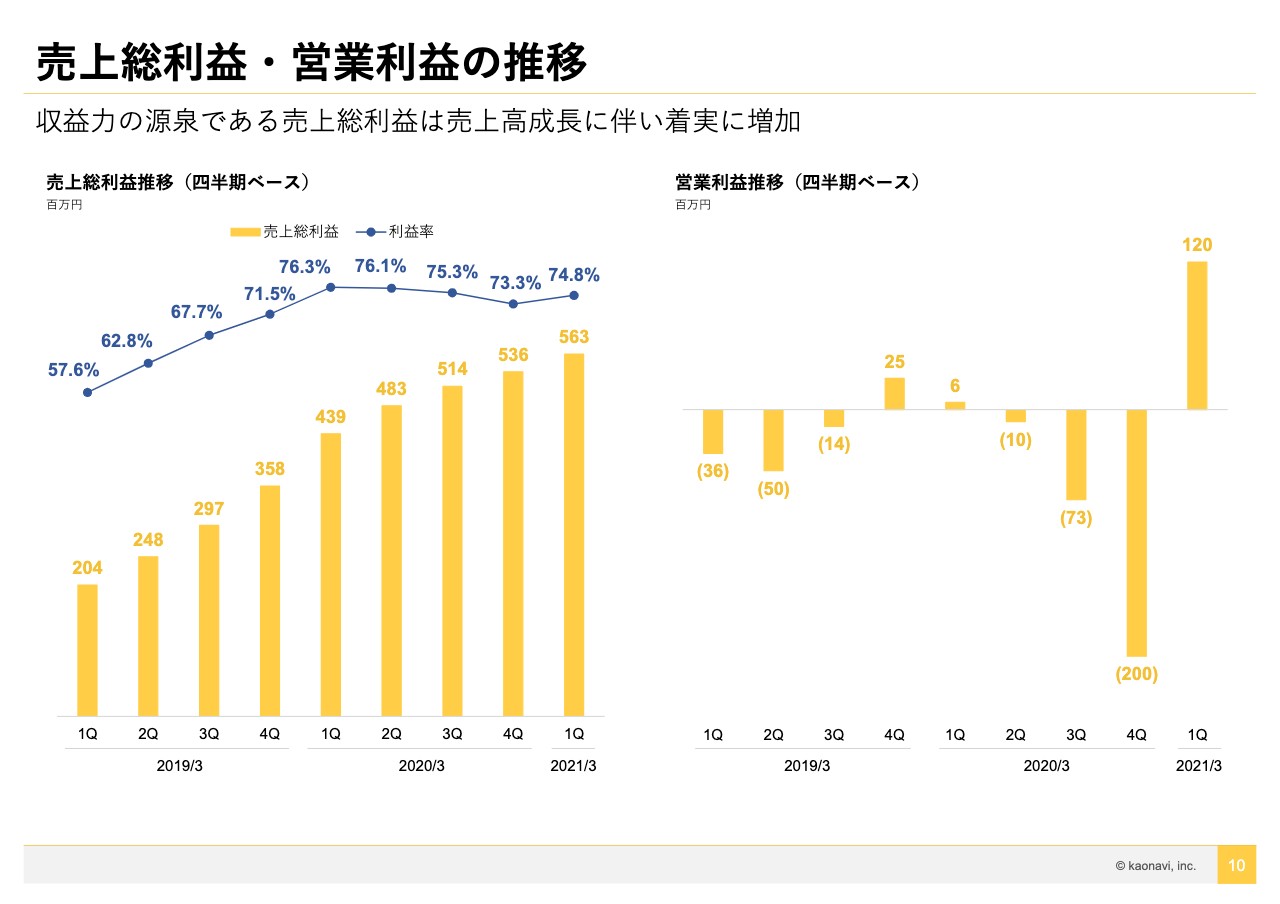

売上総利益・営業利益の推移

売上総利益についてはそれほど論点がないと思います。今上半期は70%前半くらいで考えていたため、やや高いかなという印象ではあります。

そして、さきほどお伝えしたとおり、マーケティングコストを抑制したことで営業利益が大きく増えて1億2,000万円となり、過去の四半期と比較しても一番大きく出ています。

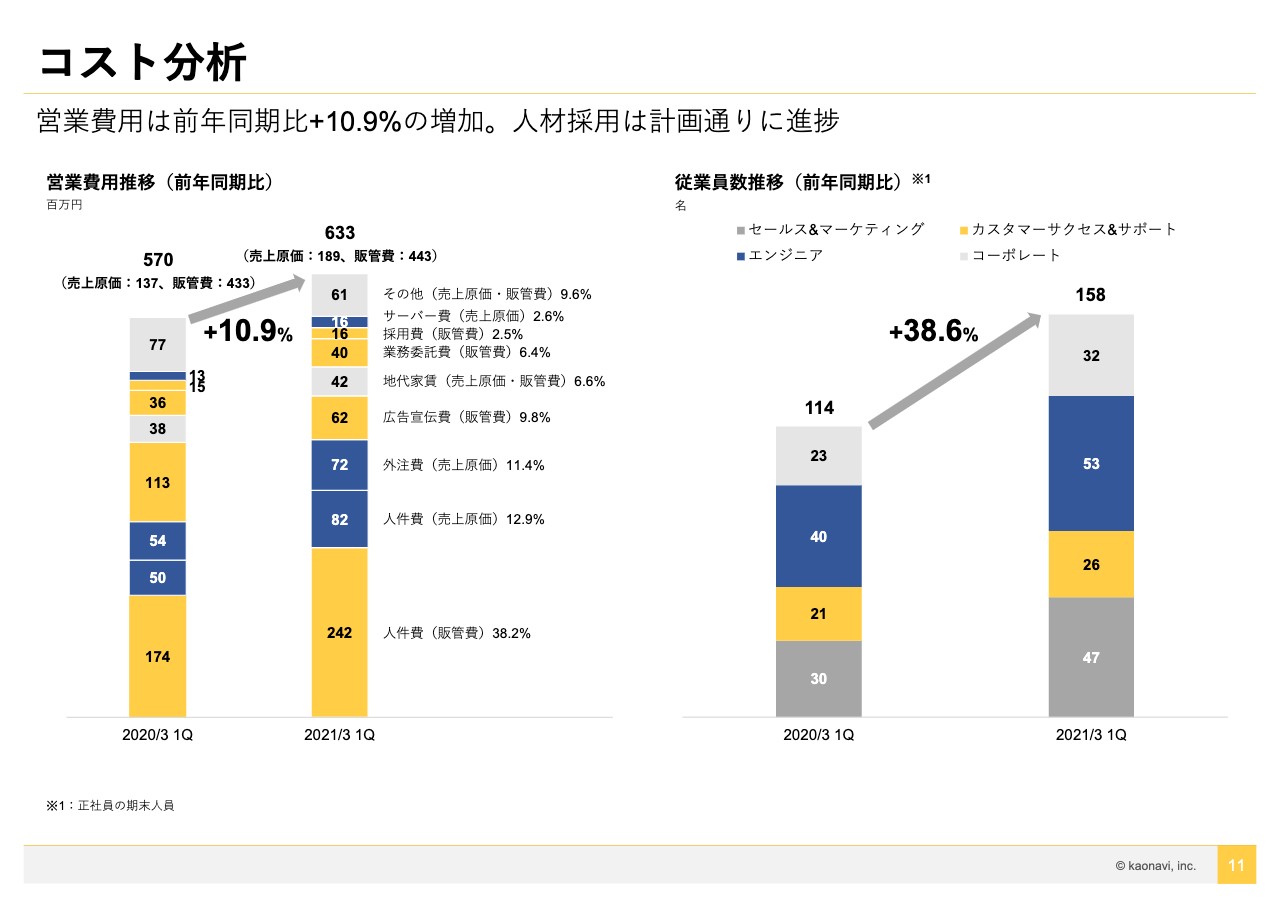

コスト分析

コスト分析についてですが、左側のグラフは前年同四半期のもので、右側が今回の第1四半期のコスト構造になります。広告宣伝費について、2020年3月期第1四半期は1億1,300万円でしたが、今四半期は6,200万円でした。つまり、1年前と比較しても直前の第4四半期と比較しても広告宣伝費をかなり抑えています。

それ以外のコストは、事業規模と概ね連動して増えているのですが、マーケティングコストをぐっと絞ったことがご覧いただけると思います。それが、このコスト構造の一番重要なところだと思っています。

また、従業員数に関しては「新型コロナウイルスの影響で不況が長引いたときに、従業員の人件費を抱えることにはリスクがあるのではないか?」というご指摘もあるのですが、ストック売上がまだ順調に伸びていますし、この状況の中でも事業を伸ばしていけると考えています。

やはり人材に対する長期的な投資は必要だと判断しているため、人材採用に関しては計画どおり採用を進めているところです。右側のグラフにあるとおり、前年の第1四半期は114名でしたが、現在は158人となり、人員計画どおり順調に採用を進めている状況です。

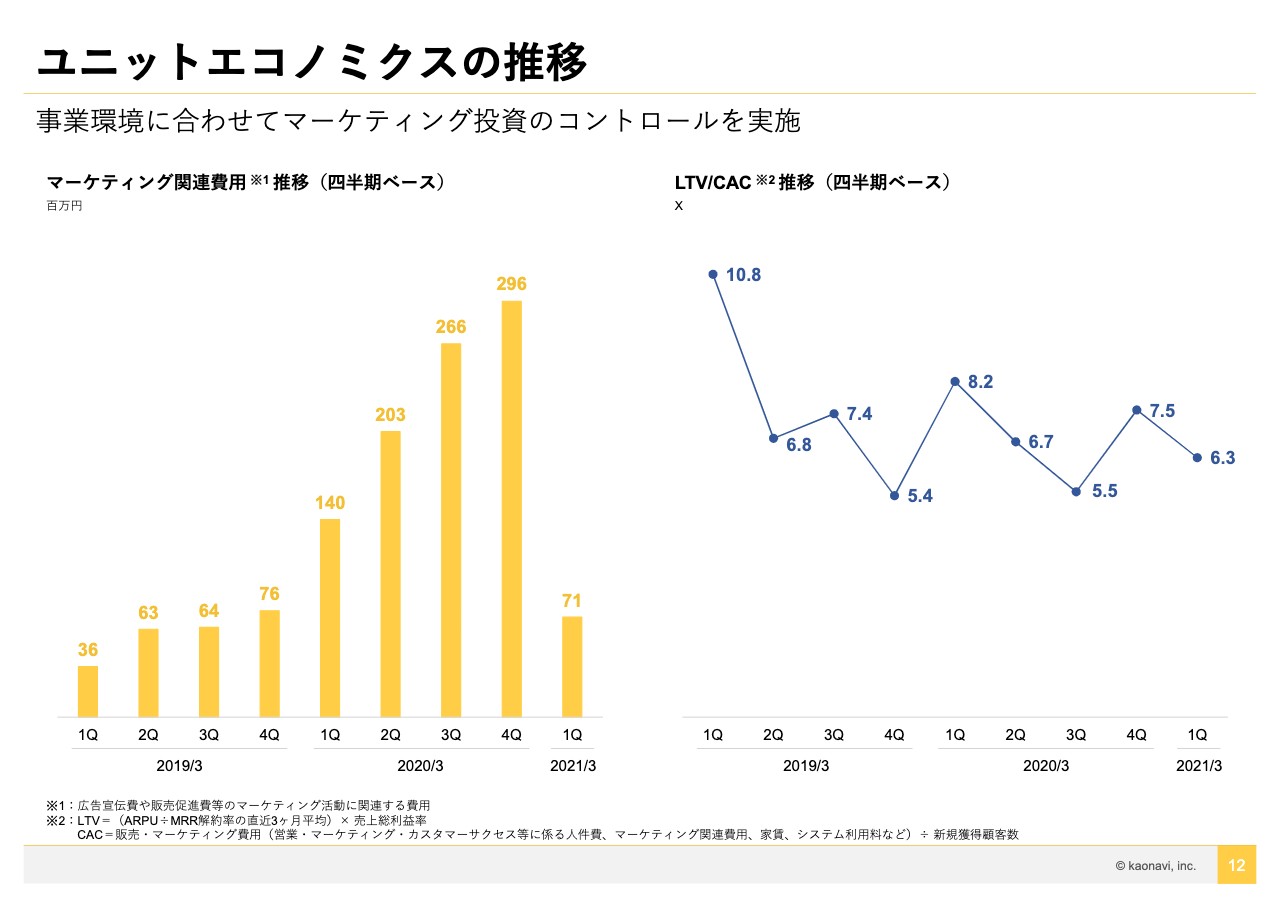

ユニットエコノミクスの推移

ユニットエコノミクスの推移についてです。先ほどコスト構造のところでお話ししましたが、事業を拡張していく上でどれだけ「ガソリン」を注ぐか、つまりどれだけマーケティングコストを使ってトップラインを伸ばすかということで、どれくらいマーケティング関連費用を使っているかのグラフになります。

2020年3月期は初めてテレビCMを放映したため、2019年3月期と比べると、かなりマーケティングコストが多くなっています。繰り返しになりますが、この第1四半期は新型コロナウイルスの影響があり、マーケティング活動を展開してもお客さま側で対応いただけないという機会ロスもあるため、マーケティングコストは抑えて7,100万円となりました。上場前の2019年3月期とほぼ同等の水準です。

第1四半期はテレビCMは実施しておらず、定常的なWeb広告、運用型インターネット広告を続けており、そのコストだとご認識ください。

スライド右側のLTV/CACは、通常の四半期どおりで特に動きはなく、悪くもなっていなければ特段よくもなっていないということで、巡航速度で推移しています。

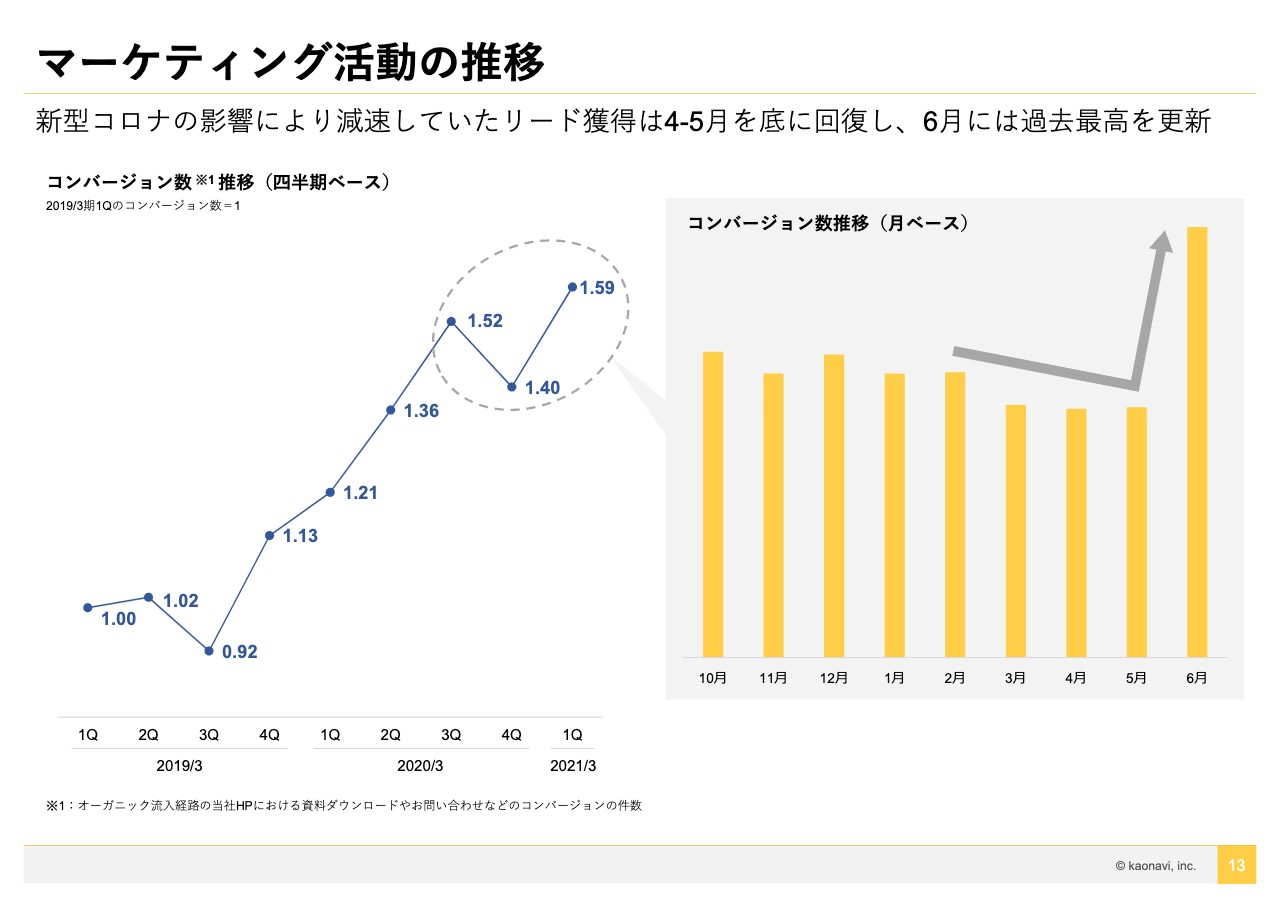

マーケティング活動の推移

このスライドは、重要な説明となります。我々の事業では、売上などいろいろな指標があるのですが、トップラインに関わる指標で一番の先行指標がコンバージョンです。見込み客から問い合わせをいただき、ナーチャリングというかたちで案件化して、営業機会を作り受注し、それを売上に計上するという流れのため、売上に反映されるまでは数ヶ月かかるわけです。

ここで、先行指標として一番先に反応するのがコンバージョンです。コンバージョンは事業がどういう影響を受けながら動いているかを示唆する内容となっています。

点線で囲んでいる部分をご覧いただくと、昨年の第3四半期が「1.52」と大きくなってきています。このあたりはテレビCMをかなり打っており、「1.21」「1.36」「1.52」という流れで、テレビCM効果により増えてきたと考えています。

また第4四半期は「1.40」で腰折れしているのが、新型コロナウイルスの影響です。今年の2月後半くらいから世間で騒がれ始め、3月にさらに悪化したため、第4四半期の半分は新型コロナウイルスの影響を受けており、ネガティブな状態がコンバージョンにも反映されて、数字が下がりました。

スライド右側のグラフをご覧ください。緊急事態宣言が明けた6月、つまりこの第1四半期はコンバージョンが大きく戻っており、6月は過去最高のコンバージョンを記録しています。4月、5月に抑制していたお客さまの反動も大きいとは思うのですが、大きく戻ってきて「1.59」となり、比率としても過去最高、実数としても過去最高です。

この第1四半期は、新規のお客さまの獲得が苦しかったとご説明しましたが、コンバージョンという先行指標では回復の傾向が見えてきているところをご理解いただければと思います。ここをしっかりと営業活動につなげて、本来の高い成長率に戻っていく姿をお見せしていきたいと思っています。

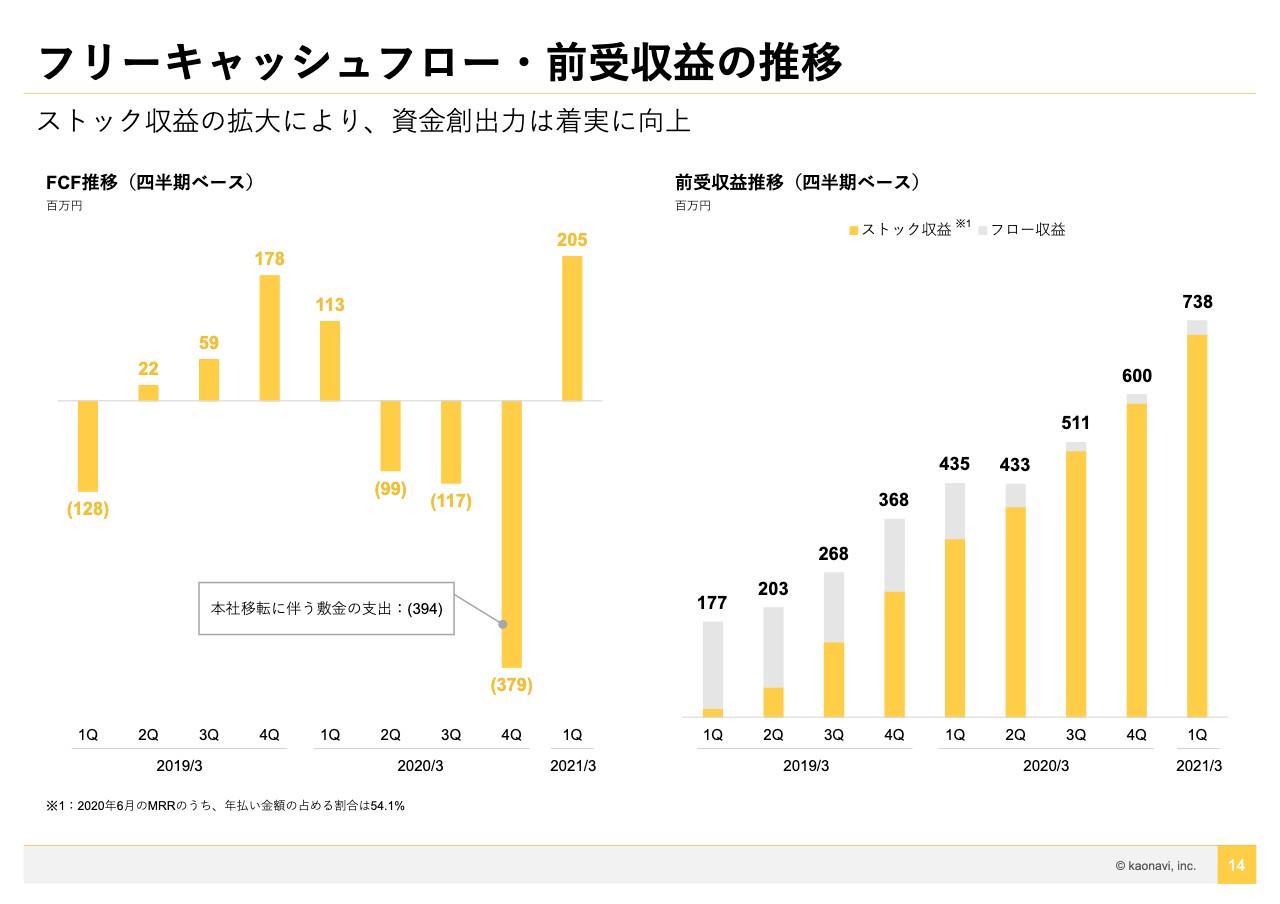

フリーキャッシュフロー・前受収益の推移

フリーキャッシュフローと前受収益についてです。営業利益が出た分、フリーキャッシュフローも2億500万円出ています。

前回の決算説明会でもご説明したとおり、第4四半期ではフリーキャッシュフローが大きく凹んでいますが、本社移転で3億9,400万円の敷金を入れているからです。一時的なキャッシュアウトであり、3億9,400万円を引き直せばプラスに転じるわけです。したがって、フリーキャッシュフローはかなりポジティブに回ってきているという実感を得ています。

前受収益についてですが、従来どおり、売上計上の前に先に1年分をいただくモデルですので、どんどん前受収益が蓄積されているかたちになります。

以上が、2021年3月期第1四半期のハイライトになります。売上については、新規顧客の獲得が難しく、新規顧客から得られるフローの売上は苦しい部分があったのですが、一番重要視しているストック売上は50%以上伸びているというところが重要だと思っています。

ただし、新規顧客に関しても、コンバージョンという先行指標では回復傾向が見られるため、今後はその部分を業績にしっかり反映していきたいと考えています。

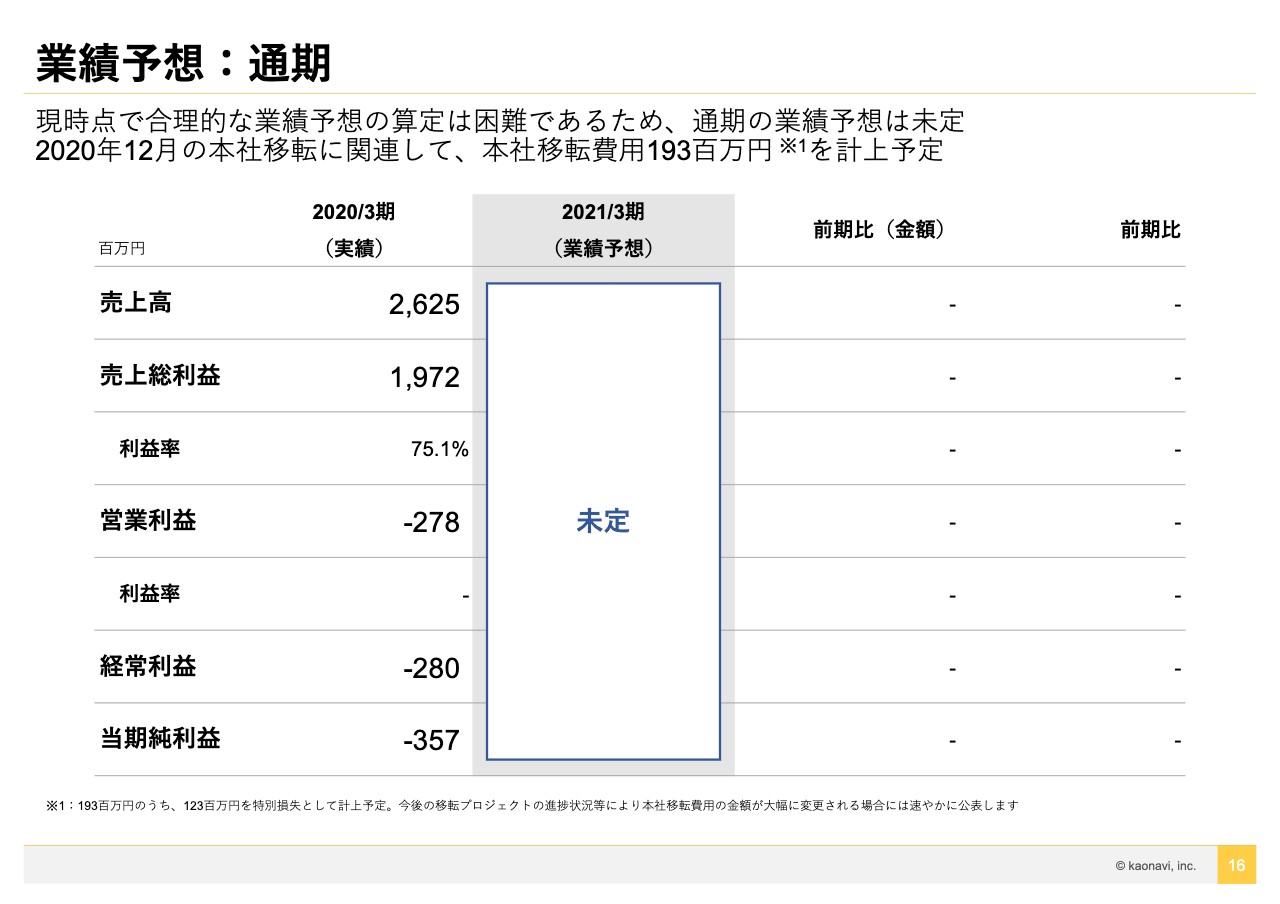

業績予想:通期

今期、2021年3月期の通期業績見通しについては、大変申し訳ないのですが、未定とさせていただきました。

もちろん、投資家のみなさまからは「はっきり示してほしい」と期待されていることは理解しています。しかし、PCRの検査数にもよりますが、8月に入っても新型コロナウイルスの感染者数はかなり増えており、この夏休みも自治体から移動の自粛等が示されるなど、下半期の社会情勢、経済がどの方向に振れるのか、かなり大きなブレがあると見ています。

先ほどお伝えしたとおり、我々の先行指標であるコンバージョンは回復傾向にありますが、それが本当に続くのかは完全に見切れないということで、ミスリードした数字をお出しするのは止めたほうがいいのではないかと判断して、このようなかたちを取らせていただきました。

ただし、スライドのメッセージラインの2行目に記載のとおりで、すでに発表済みですが、12月に本社移転を行いますので、1億9,300万円の費用計上はほぼ確定しています。

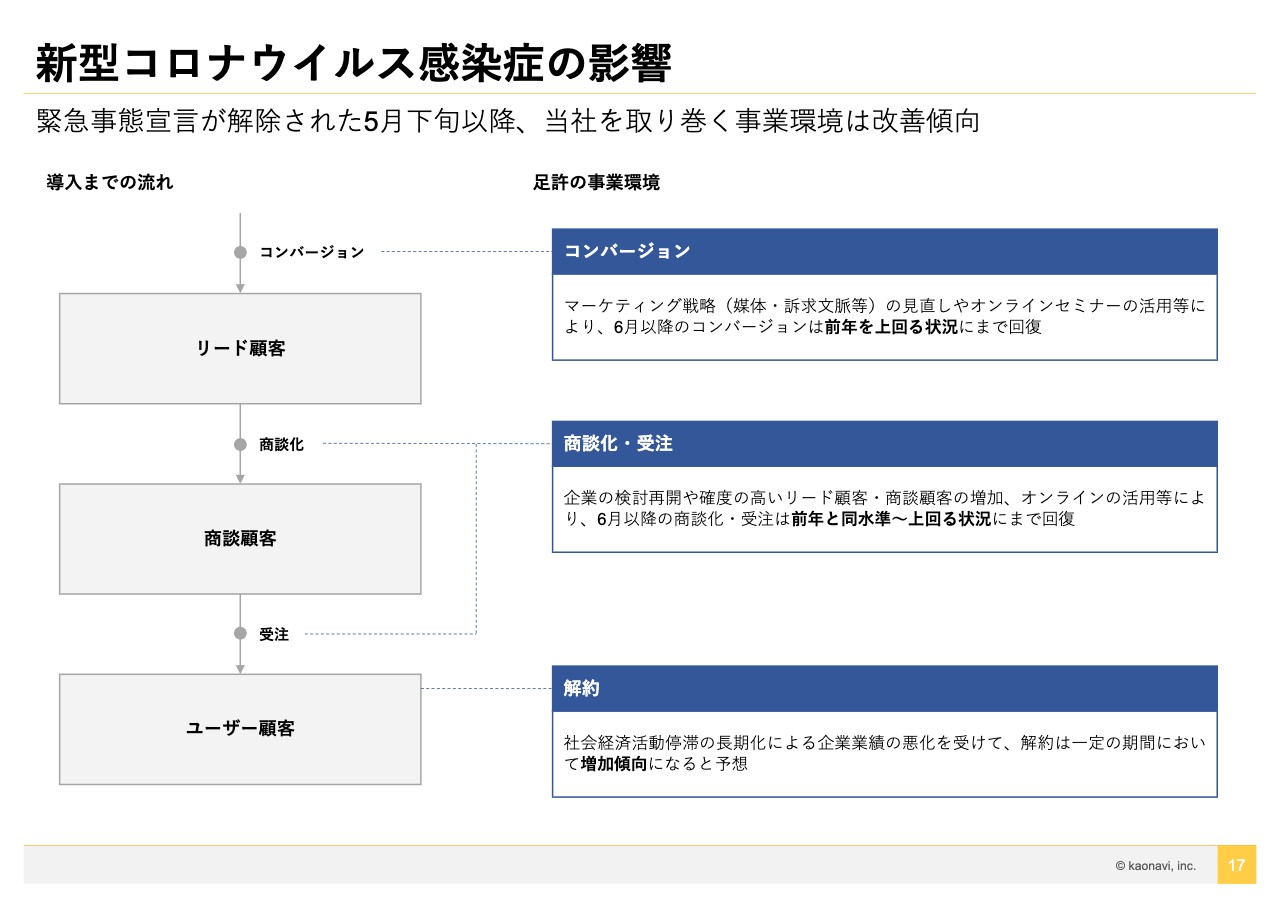

新型コロナウイルス感染症の影響

新型コロナウイルス感染症の影響ということで、通期の業績見通しは控えさせていただいたのですが、当社の事業環境をご理解いただくために、足元ではどういった実感値で事業を進めているのかを詳しくご説明します。

すでにお話しした内容と重複するところもあるのですが、コンバージョンという先行指標は前年を上回る状況まで回復しており、6月に関しては過去最高でした。よって復活の兆しといいますか、回復以上に成長の兆しすらも見えてきています。

そして、コンバージョンのあとの指標である商談化、つまり案件になるということですが、それはスライド中央に記載のとおり、前年と同水準かそれを上回るレベルになっています。こちらはコンバージョンに遅れて反応してくる指標で、まずコンバージョンが反応して、次に商談化が反応してくるのですが、こちらも回復してきているのが見えてきています。したがって、次の四半期にここがしっかり反映されるようにがんばっていきたいと思っています。

一方で、冒頭でお話ししたとおり、この四半期の解約の指標については0.58%でした。お客さまの業種によっては今後も新型コロナウイルスの影響を深く受けてくるところもあると思います。

以前に緊急事態宣言が発令され、春は持ち堪えたものの、その影響が夏から秋にかけてきつくなってきたというお客さまもいらっしゃる中で、解約はこれから一定以上は増加傾向にあるという印象を持っています。

今のところ、解約率は0.58%で、前四半期とほぼ同水準ですが、次の四半期、その次の四半期に向けて増加していく可能性は高いというところは、リスク要因としてご理解いただきたいと思っています。新規の回復は戻ってきているものの、解約率はやや増加する傾向になるかもしれません。

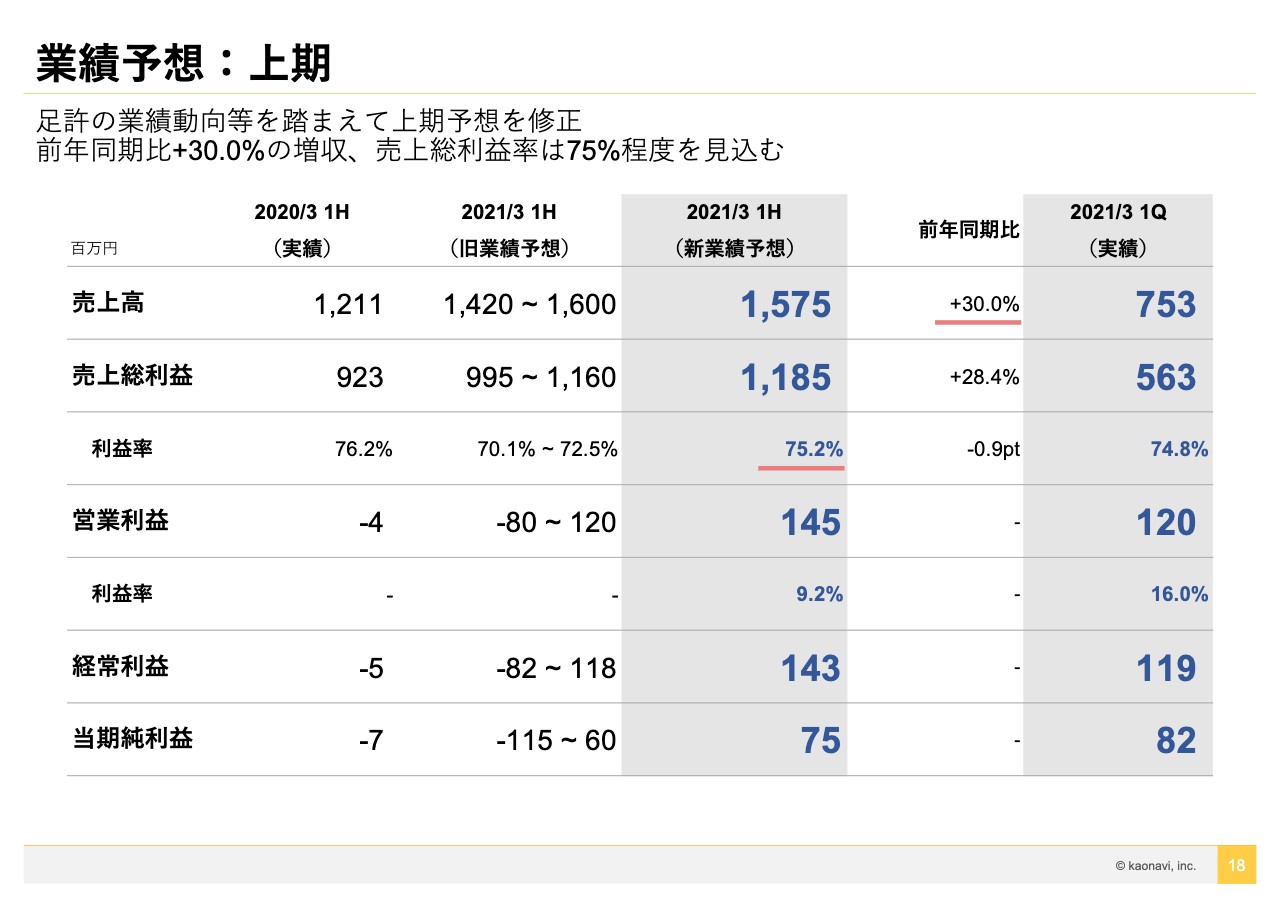

業績予想:上期

足元の状況から、通期の業績予想はまだ見えないということで控えさせていただいたものの、上半期の業績予想はお示しできる状況です。

スライドの左から2番目の「旧業績予想」が、5月の決算説明会でお出しした上半期の業績予想です。5月の段階ではまだ見えないところがあったためレンジでお伝えしましたが、今回お出しする中央のグレー背景の「新業績予想」は、レンジではなく具体的な数字でお出ししています。

売上高は14億2,000万円から16億円くらいのレンジでしたが、ほぼ上限のレンジで15億7,500万円と予想を立てました。売上総利益に関しては、上限のレンジを超えて11億8,500万円までいくのではないかと思っています。また売上総利益率は75.2%です。

営業利益は1億4,500万円となります。これもいろいろな見方があるのですが、第1四半期で1億2,000万円の利益が出たものの、第2四半期は2,000万円ほどしか利益が出ないというところで、当然ながら我々としてはトップライン、特にストック売上を伸ばしていくためにマーケティングコストを投下していくことが重要だと思っています。

したがって、新型コロナウイルスの影響がある程度落ち着いてきて、マーケティング投資に値する状況になってくれば、次の四半期では積極的にマーケティングコストを使うということを計画に織り込んでいます。

第1四半期で1億2,000万円の利益を出したため、その倍の2億4,000万円の利益を出せばよいとは考えておらず、マーケティングコストに使う枠を確保しています。

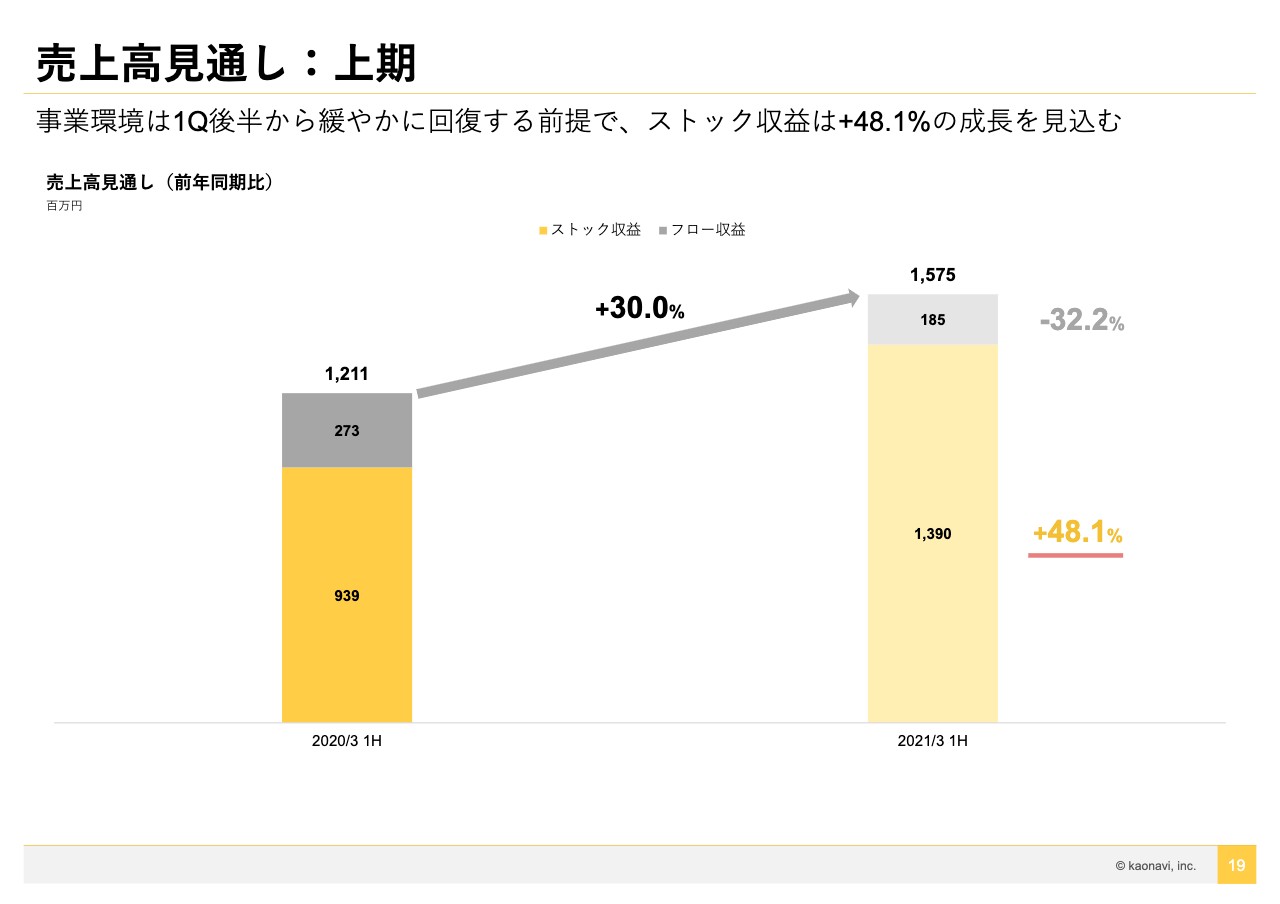

売上高見通し:上期

昨年の上半期と比較した売上高の見通しです。売上高の成長率は30%、そしてストック売上の成長率が48.1%ですが、ストック売上の成長を重視しています。

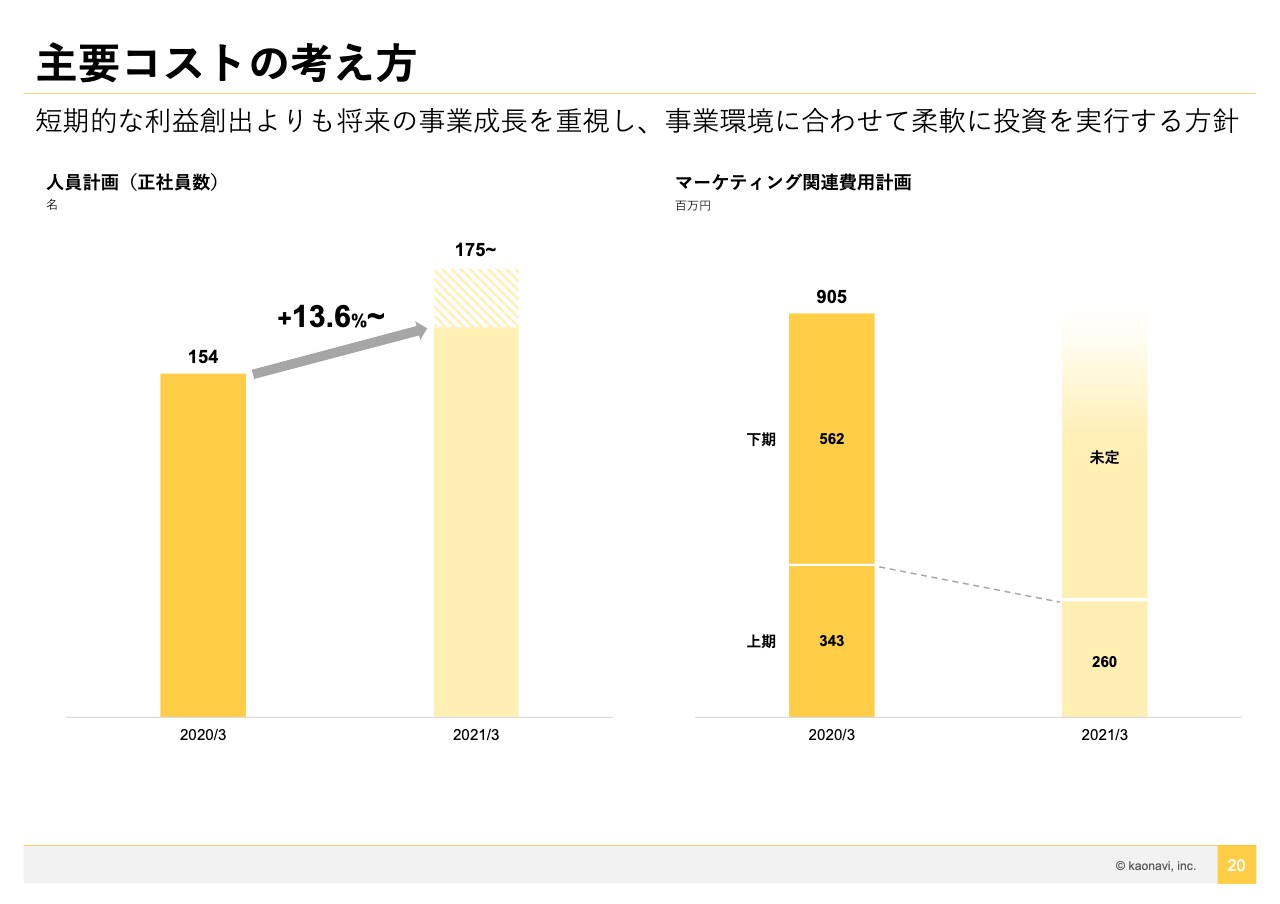

主要コストの考え方

主要コストの考え方についてです。人員計画に関しては将来への投資のため、ここはあまり抑制することなく、着実に組織を作っていこうということで採用を進めています。よって、今期の人員数は175人以上を見ており、ミニマムでも13.6%の増員です。

また、マーケティング関連費用は上半期で2億6,000万円を見込んでおり、第2四半期はある程度使っていこうと考えています。下半期に関しては、社会情勢、経済情勢が見通せないため、情勢が回復してくればマーケティングコストをふんだんに投下していきますが、今より情勢が悪化すれば、第1四半期と同じようにマーケティングコストを抑えるかもしれないため、現段階では未定としています。

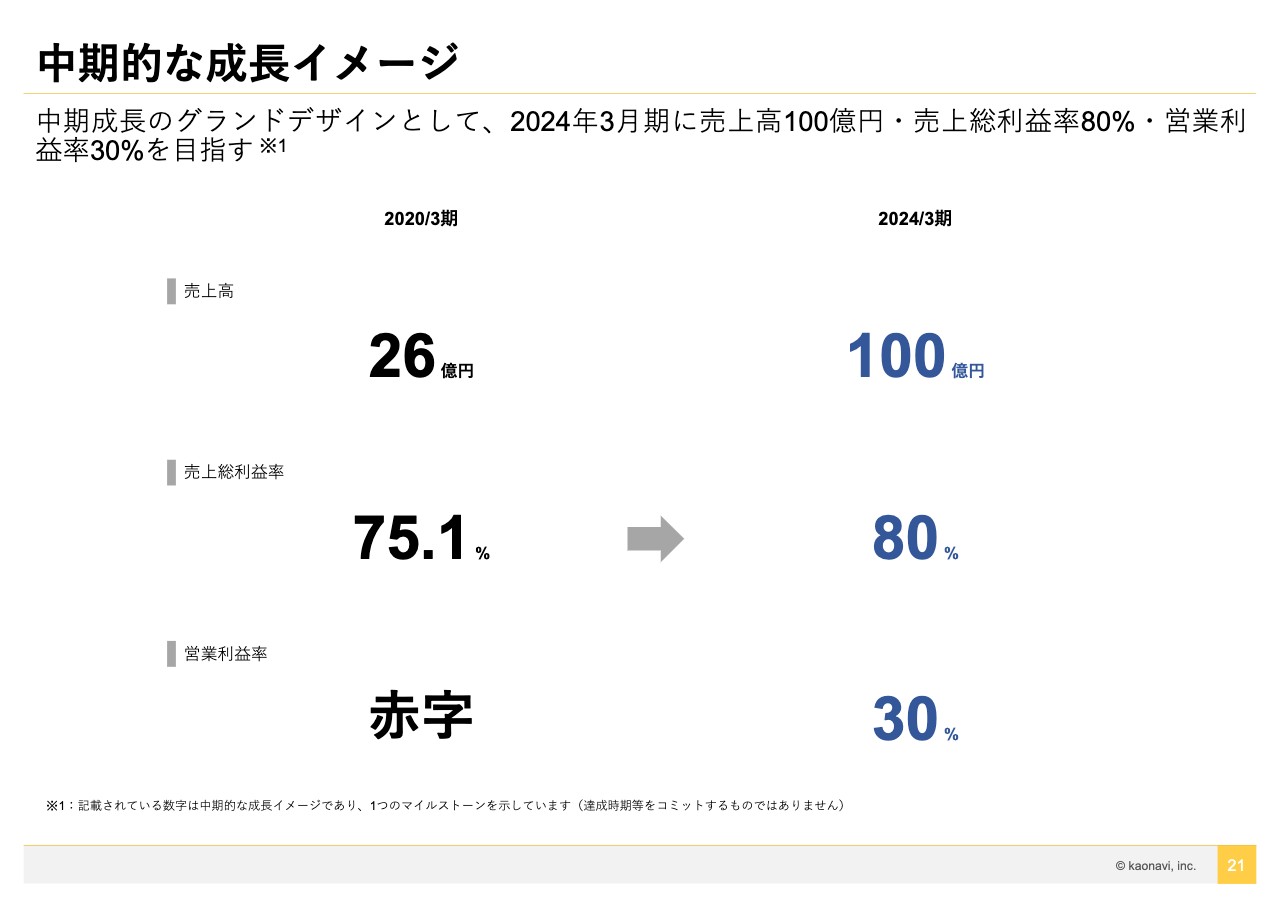

中期的な成長イメージ

中期的な成長イメージについてです。毎四半期でご説明していますが、2024年3月期で売上高は100億円、売上総利益率は80%、営業利益率は30%を考えています。

新型コロナウイルスの影響を受けて、この計画がやや苦しいという状況でもあるのですが、まだこの1年間は始まったばかりで上半期も終わっていないため、この目標を早々に取り下げることもないと思っています。この1年間でできることはまだあるはずですので、この目標を掲げながらがんばっていきたいと思っています。

また、こちらは完全にコミットしている数字ではないのですが、「中長期の成長をどれくらいの目安で考えているのか」というご質問をよくいただきますので、このようなマイルストーンをお示ししています。

ここまで、四半期の業績の説明と上半期の業績見通しをお話ししました。

新しいミッション・ビジョン

昨年の3月に上場させていただき、1年半くらいにわたって投資家やアナリストのみなさまといろいろなお話をさせていただいたのですが、当社のミッションやビジョンに対して多くの質問をいただきました。

上場する際のロードショーでは積極的にご説明させていただいたのですが、この1年半、ミッションとビジョンを説明する機会をきちんと設けていなかったと思い、今日はこのお時間をいただいて、あらためて当社のミッションとビジョンをご説明したいと思います。

まず、ミッションについてです。当社の社会的意義、存在意義と捉えていますが、「個の力にフォーカスしマネジメントを革新する」というものです。社会というものが多様化していく中で、例えば「1年目はみんなこれをやりなさい」「営業マンならみんなこれをやりなさい」「エンジニアならみんなこれをやりなさい」といった画一的な人材マネジメントの方法では、企業や組織はあまり強くなっていかないだろうと思っています。

個性や才能など、いろいろなものが一人ひとり異なるため、その一人ひとりで違う「個の力」にきちんとフォーカスして、マネジメント、つまり人材運営を行うべきだと思っています。すなわち人材マネジメントを支援して、社会をよくしていこうと考えています。これは、個性や才能にフォーカスした人材マネジメントを推進することであり、そこで使うシステムが「カオナビ」であるという考え方になります。

次にビジョンについてです。ビジョンという言葉に対する我々の定義は、「事業構造の『to be』」です。近い将来、我々の事業モデルがどういうかたちになるべきかというところですが、それは「人材情報を一元化したデータプラットフォームを築く」と定義しました。

「カオナビ」という製品は、ジャンルで言うとタレントマネジメントシステムに分類されます。しかし事業を展開している我々の感覚としては、「タレントマネジメントシステムを提供している」という感覚ではなく、「データプラットフォームを築いている」「大きなデータベースをクラウド上に築いている」という感覚です。

人材情報を一元化したデータプラットフォームがあれば、個の力をもっともっと引き出すことができるはずだと考えています。個のいろいろなデータがあれば、「この人にはこうした才能があるのではないか」「この人は営業をやっているけど、実は企画職のほうが向いているのではないか」「この人とこの人を同じチームにすると、すごい成果を出すのではないか」といったかたちで、データを軸にして個人の力を導き出します。

そのような未来像を描ければ非常に有意義ではないかと考えており、それを「カオナビ」というシステムで推進していこうとしています。

カオナビの特徴

入社、オンボード、育成、登用、退職を「Employee Lifecycle」と呼んでいますが、いろいろな会社の従業員の方がそれらを経験していく中で、いろいろなデータが発生します。そのデータが「カオナビ」上に一元化され、データベースを築いていきます。

その人材データベースを核としたプロダクトが、タレントマネジメントシステムとしての「カオナビ」です。そして、人事評価や異動・昇格といった業務に使っていただく中でも、データベースをしっかり作っていくといったところが我々の事業の特徴だと理解しています。「データベースをコアにしている」というところをご理解いただければと思います。

人材データベースとしての機能優位性

データベースの優位性についてお話しします。もちろん、競合もデータベースを持っているわけですが、当社のデータベースの機能優位性としては、ドラッグ&ドロップで操作でき、自由自在にカスタマイズできるところです。

持ちたい人材情報は、お客さまによってまったくかたちが異なるため、それを自由なレイアウトで組めるようになっています。毎回エンジニアにカスタマイズしてもらわなくても、自由にレイアウトを組んですぐにデータベースを構築できるところが当社の機能優位性だと思っています。

個性の把握

個性の把握についてですが、「個の力にフォーカスする」というミッションのとおり、データをもとに社員の個性をしっかり可視化していきます。スライドはある適性検査を使った例ですが、「あの人はこれが得意だ」「彼はこれが苦手だ」となんとなく思っていた個性や才能を、データとしてビビッドに見えるようにします。

それが「カオナビ」でできる個性の把握、才能の把握であり、それを推進していきたいと思っています。

人材マネジメントの未来

人材マネジメントの未来についてです。すでにプレスリリースで発表しましたが、東北大学の特任教授で、楽天技術研究所の元所長である森正弥氏に、7月から当社の技術顧問に就任いただきました。非常にテクノロジーに詳しく、特にAIなどの分野に深い知見をお持ちです。

先ほどミッション・ビジョンの際に申し上げたデータベースを使って個の力を導き出していくことに関しては、言葉で言うと簡単なのですが、技術的にどうすればよいのかはこれから研究開発をしていかなければいけないところです。

そこで、森氏の知見をお借りして、静的な人事データだけに限らず、行動データやコミュニケーションデータといった動的なデータも活用して、人材の可能性を導き出すようなプラットフォームに進化させていくという取り組みを、アドバイスをいただきながら強化していきたいと考えています。

人材データプラットフォーム構想

将来的には、そのデータベースをコアにして、中央に「カオナビ」という存在があるイメージです。データベースによって適切な採用管理ができたり、適性検査の精度が高まったり、人事評価の精度が高まったり、人材教育の新しいサービスを生み出せたり、新しいデータを分析できるようになったりと、蓄積しているデータをコアにして、人事や人材ビジネスなどのさまざまな領域に有利にアクセスしていけるようになるのが、「人材データプラットフォーム構想」です。

現在当社では、このスライド中央の丸い部分を作っており、将来的にはその周辺の領域でマネタイズしていくというデータプラットフォーム構想を考えています。それが我々のビジョンです。

私からのプレゼンテーションは以上となります。ありがとうございました。