2020年7月10日に行なわれた、株式会社セブン&アイ・ホールディングス2021年2月期第1四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社セブン&アイ・ホールディングス 代表取締役社長 井阪隆一 氏

既存店売上前年比推移

井阪隆一氏:みなさまこんにちは、セブン&アイの井阪でございます。本日はお忙しい中、弊社の2020年度第1四半期決算説明会にご参加いただき、誠にありがとうございます。今回も4月の通期決算に続き、電話会議システムによる説明会とさせていただきます。どうぞよろしくお願いいたします。

まず始めに新型コロナウイルス感染症の影響と対策についてご説明したのち、第1四半期の業績、そして4月の公表を控えていた今期の業績見通しについてご説明します。

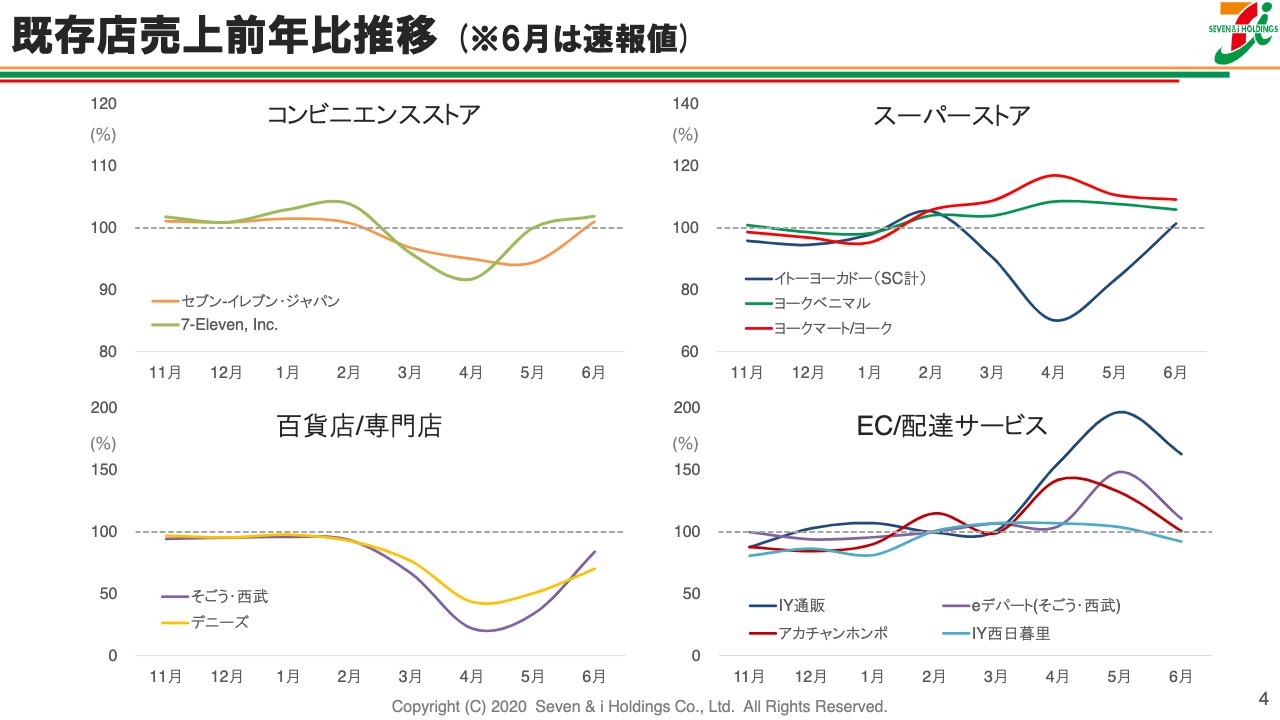

まず新型コロナウイルス感染症の影響からご説明します。4ページをご覧ください。業態別の既存店売上前年比の推移を、昨年11月から足元の6月の速報値まで示しています。スライドの左上は日米コンビニ事業を示しています。オレンジのグラフがセブン−イレブン・ジャパン、緑のグラフが7-Eleven, Inc.です。

セブン−イレブン・ジャパンについては、3月から5月までは前年を下回りましたが、6月は101パーセントまで回復しています。7-Eleven, Inc.については、日本より厳しい外出規制が敷かれたことよって3月から4月は大きく落ち込みましたが、4月半ばの現金給付、地域ごとの経済活動再開とともに回復し、5月、6月ともに前年をクリアしています。

日米ともに客単価が伸びています。当日に消費する当用買いだけではなく、明日、明後日の消費分までまとめて購入する、まさに「近くて便利」な機能が我々のお店の価値を向上させている状況になっています。

スライドの右上はスーパーストアです。食品スーパーは巣ごもり消費を大量強化し、顧客市場を得て大きく伸長しました。イトーヨーカドーについては食品はずっと好調でしたが、テナントや衣料、住居は一部営業自粛や休業などで苦戦しました。通常営業を再開したのち、ワンストップショッピングの利便性が評価され、6月は推計で前年超えしています。

一方、苦戦が続いているのがスライドの左下の百貨店/専門店です。政府等の要請で休業を余儀なくされた側面もあり、そごう・西武は4月は前年の20パーセント程度まで落ち込みましたが、足元では80パーセント台まで回復してきています。とくに所沢店や東戸塚店等、郊外の店舗は回復が早い状況です。

専門店としてデニーズのグラフを出していますが、ソーシャルディスタンス確保に伴う座席数の削減等もあり、回復にやや遅れが出ています。売上の10パーセントを超えるようになってきたテイクアウトや宅配の強化でカバーを図っていきたいと考えています。

EC/配達サービスについては、緊急事態宣言解除後は徐々に落ち着き始めていますが、それでも前年を大きく上回って推移しています。

対応方針

今回のコロナ禍においては、全社的に3つの方針を持って対応にあたりました。1点目のお客さま、従業員の安全・安心の確保をしながら、2点目のエッセンシャル・ビジネスという冠もいただいた、必要な社会インフラとしての事業継続を図り、3つ目の「With コロナ」「After コロナ」を見据えた対応で、洞察力を深めながら今後のことを考えていくことで、グループ一丸となり対応してきました。

対応策(加盟店・従業員支援)

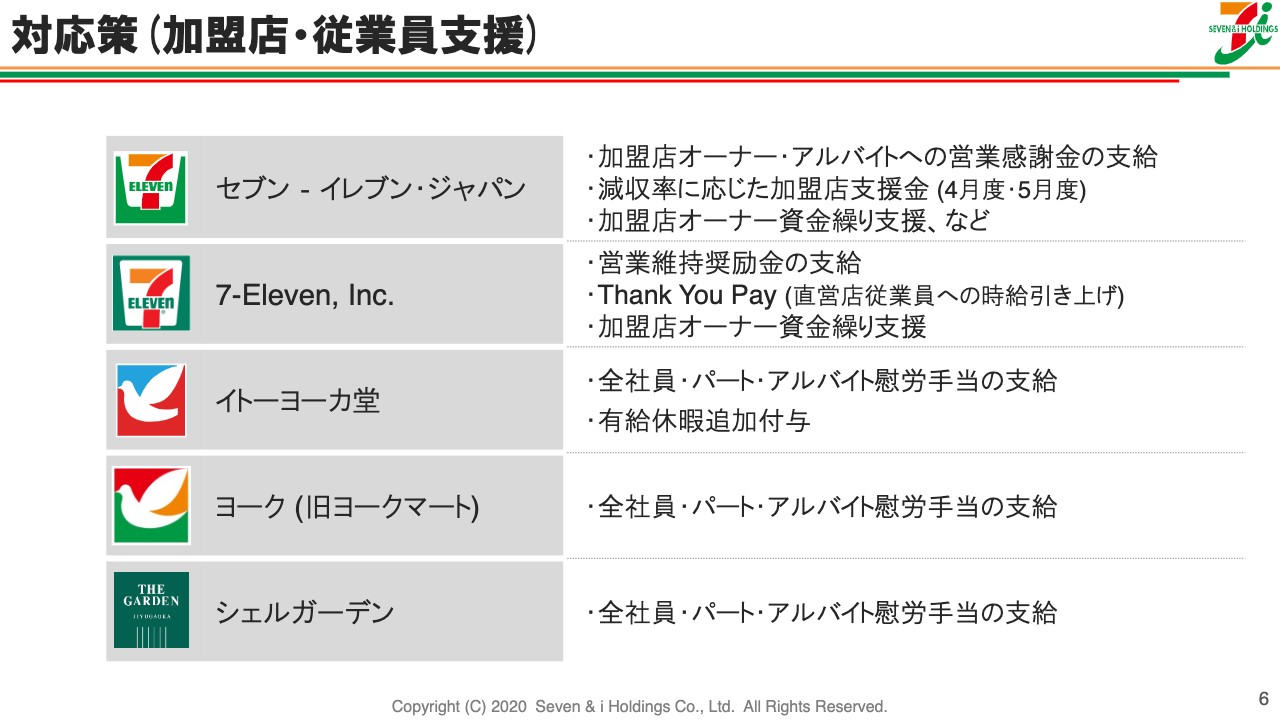

6ページ目は加盟店・従業員支援の一例を挙げています。セブン−イレブン・ジャパン、7-Eleven, Inc.は、加盟店への営業感謝金に加え、オーナーの資金繰り支援も実施しています。食品スーパーを中心に、営業の最前線で感染リスクと背中合わせで奮闘してくれた社員やパート・アルバイトへの慰労手当を支給しました。現場の意識向上と感謝の思いを込めて対応しています。

対応策(各社連携の事例)

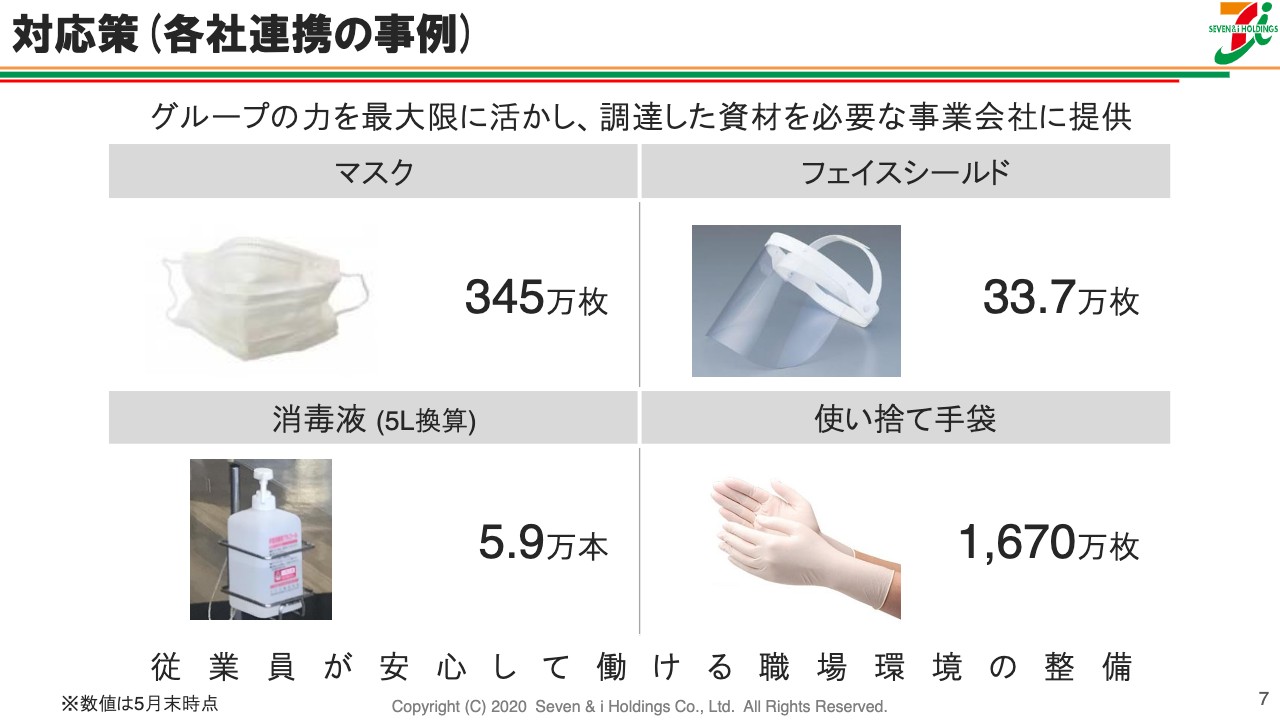

7ページ目をご覧ください。金銭的な支援だけではなく、現場の安全と健康維持のために感染拡大防止のための物資を供給し続けてきました。グループの調達力を最大限に活かし、必要な資材を迅速に手配、供給しています。中国のイトーヨーカドーからマスクを提供してもらったり、そごう・西武によるフェイスシールドの確保など、まさにグループ総力をあげて従業員が安心して働ける環境整備に努めています。

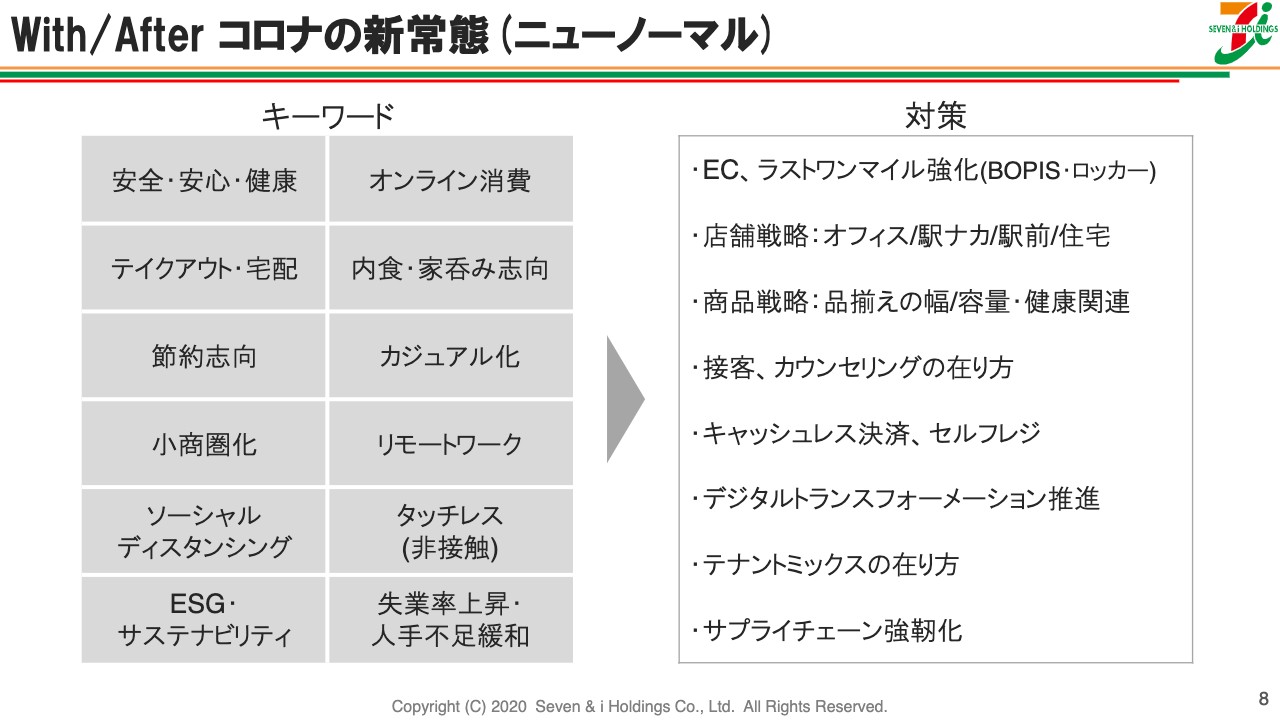

With/After コロナの新常態(ニューノーマル)

8ページ目をご覧ください。今回のコロナ禍によって、お客さまの価値感、意識、消費行動が大きく変化してきました。スライドの左側に挙げたようなお客さまの行動変化、あるいは価値感の変化が加速度的に進んでおり、コロナ前の状況に戻ることはない部分や、戻るのに相当時間がかかる部分もあります。

このような変化の中、我々はどのように手を打っていくべきかを模索しています。例えば、新型コロナウイルスによってEC化が加速しているため、ラストワンマイルではBOPISとしてのセブン−イレブン店等での受け取りやロッカー、置き配等、「Buy Online Pick-up In Store」として利便性の提供を推進していきたいと考えています。

また、なるべく近くのお店で短時間で買い物を済ませたいというお客さまが増えており、「買って外で消費する商品」から「買って家の中で消費する商品」のニーズが高まっています。1回の買い物の品数も増えていることから、計画的に買い物をしているように見えています。今後はそのための立地戦略や販売促進戦略、商品戦略はどうあるべきかということをしっかり考えながら、展開していかなければならないと思っています。

また、ESG・サステナビリティに対するお客さまの関心が大変強くなってきています。その中でフードロス削減等、環境に配慮した商品やサービスの提供を強化していきたいと思っています。

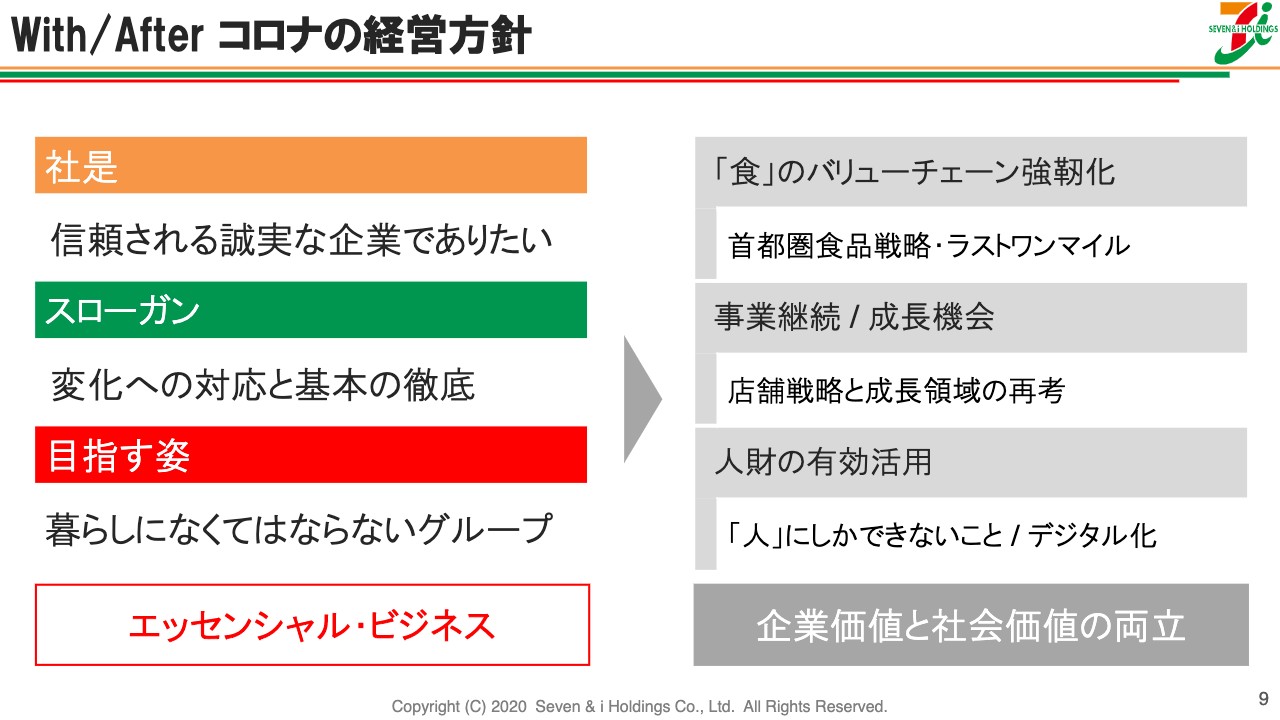

With/After コロナの経営方針

9ページ目が、With/Afterコロナでの当社グループの方針です。このような未曾有の危機において、まずは基本に立ち返り、精神的規範であるすべてのステークホルダーのみなさまに信頼される誠実な企業であるために何をすべきか、そして行動基盤である「変化への対応と基本の徹底」によって、大きな変化にいかにチャレンジングな志を持って対応していくかを考えています。

また商売の基本を徹底的に磨き上げることで、4月にお示ししたお客さまの暮らしになくてはならないグループ、まさにお客さまの生活に不可欠な「エッセンシャル・ビジネス」として我々の企業価値を上げていきたいと考えています。グループの強みである「食」のバリューチェーンの強化、のちほどご説明しますヨークによる首都圏食品スーパーの再編や、サプライチェーンの効率化を図っていきたいと考えています。

またコロナ禍を経て、わざわざ来店して買いたくなる商品やサービスはいったいどういうものなのか、あらためて店舗の価値を見直していきます。一方でなかなか戻りが遅い業態もあり、昨日発表があった業界再編の可能性もあると考え、変化をポジティブに取り込んでいけるような心構えでいたいと思っています。

そして、やはり人財です。従業員が最大の財産であることを再認識する一方、接客に対するお客さまの考え方も変化してきています。人にしかできないことは徹底的に追求し、また人でなくてもできることはデジタル化を積極的に図っていきたいと思っています。

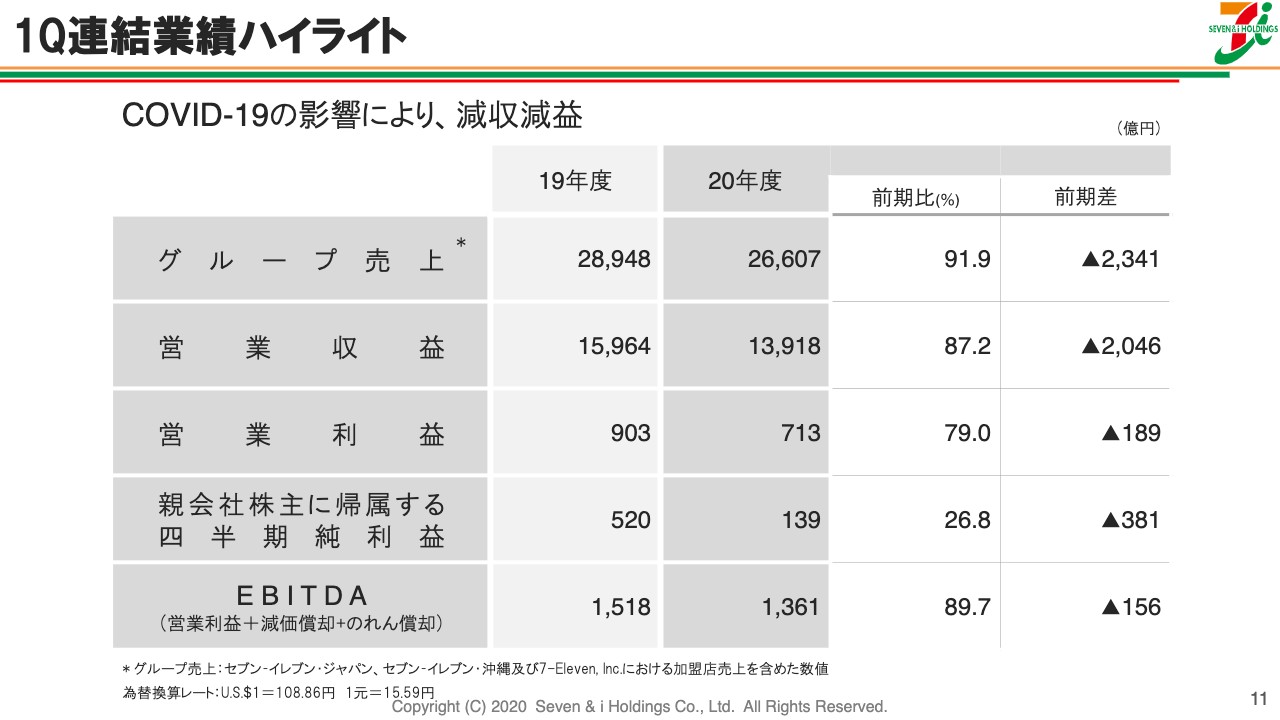

1Q連結業績ハイライト

第1四半期の業績についてご説明します。主に新型コロナウイルスの影響により減収減益となりました。営業収益は前期比87.2パーセントの1兆3,918億円、営業利益は前期比79.0パーセントの713億円です。のちほどご説明しますが、新型コロナウイルス関連で多額の特損を計上しており、純利益は前期比26.8パーセントの139億円にとどまりました。しかし、EBITDAは前期比で約10パーセント減の1,361億円となっており、キャッシュの総出力、事業継続という点ではまったく問題ありません。

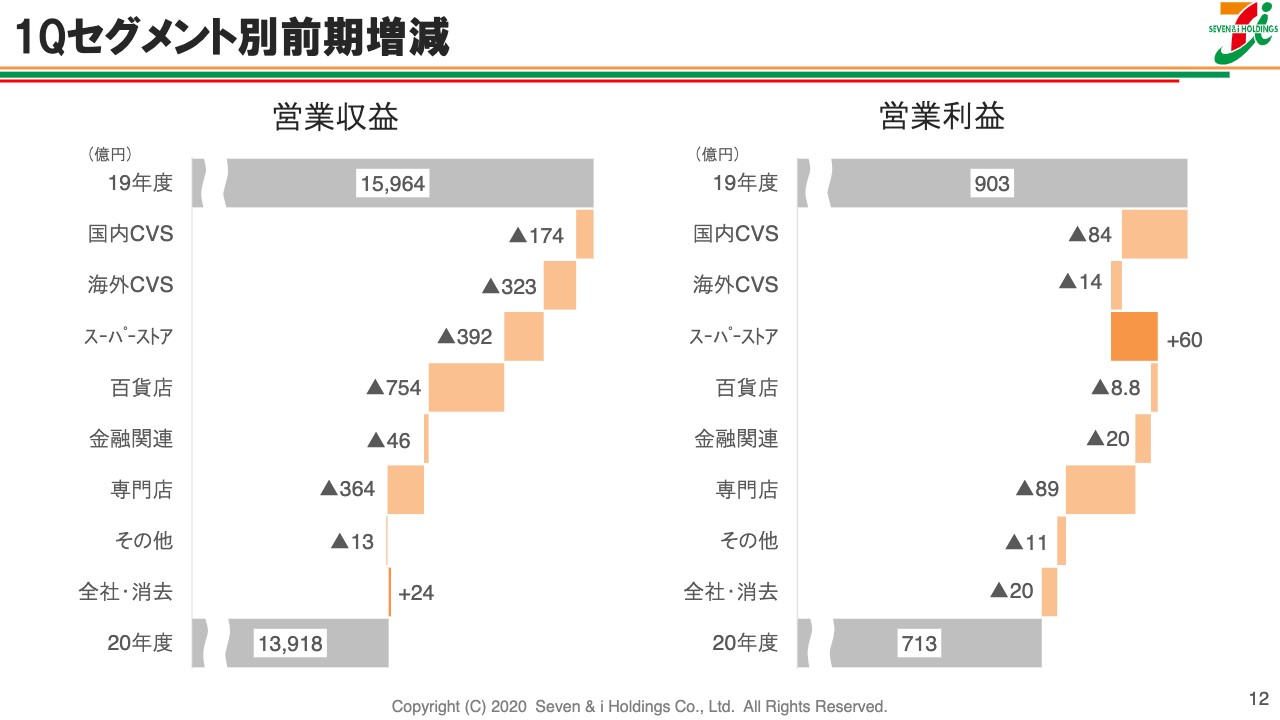

1Qセグメント別前期増減

12ページはセグメント別の状況です。スライドの左側が営業収益で、ご覧のとおり大型店や専門店を中心にすべてのセグメントで減収となっています。右側のグラフは営業利益です。巣ごもり消費、まとめ買いニーズ等で顧客支持を得た食品スーパーを中心に、スーパーストア事業が60億円の増益となりましたが、それ以外のセグメントは減益となっています。主要事業会社の状況についてはのちほどご説明します。

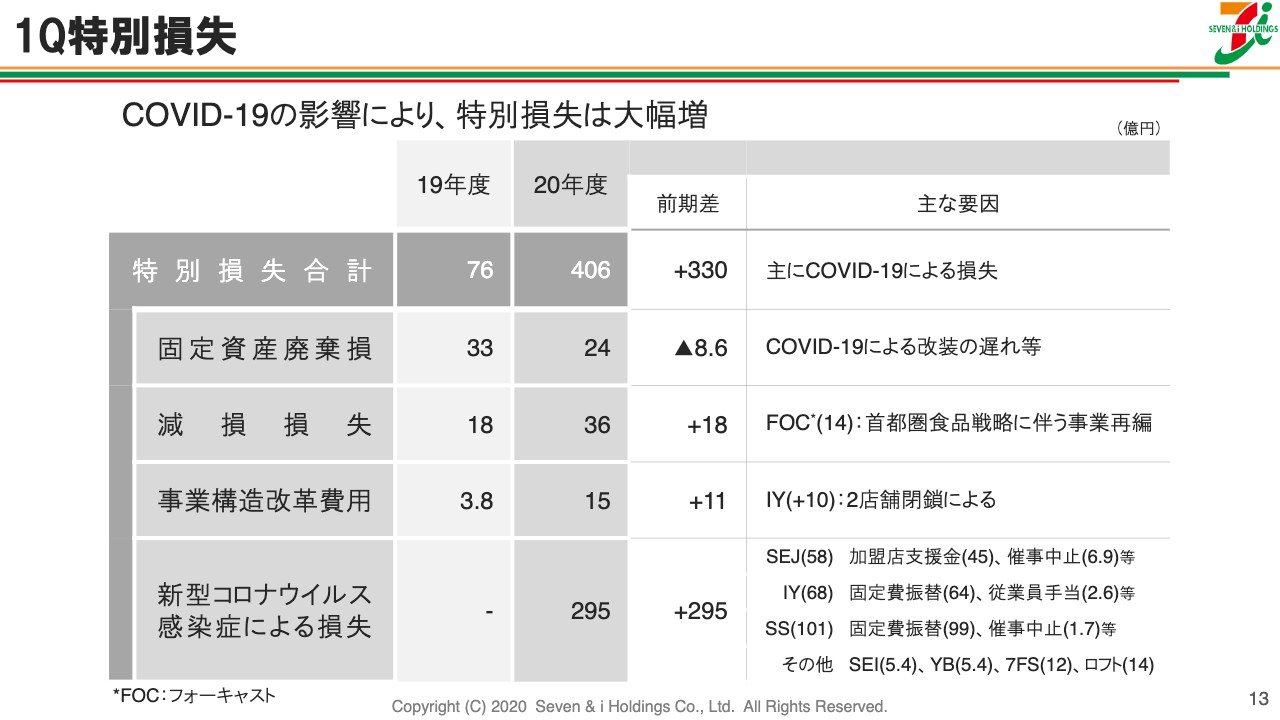

1Q特別損失

続いて、特別損失の状況です。特損合計では330億円増加の406億円で、増加の大半を占めるのが最下段に記載した新型コロナウイルス感染症による損失295億円です。国や自治体からの要請等で休業や時短を余技なくされた大型店や専門店は、営業できなかった時間に関わる固定費を特損に振り替えています。

またコンビニやスーパーについては、エッセンシャル・ビジネスとしての使命感を持ち、感染リスクと隣り合わせで現場の最前線でがんばっている加盟店や社員に対し、支援金や手当を支給しています。主な事業会社の数値はそれぞれの会社名の右側に記載しているとおりです。

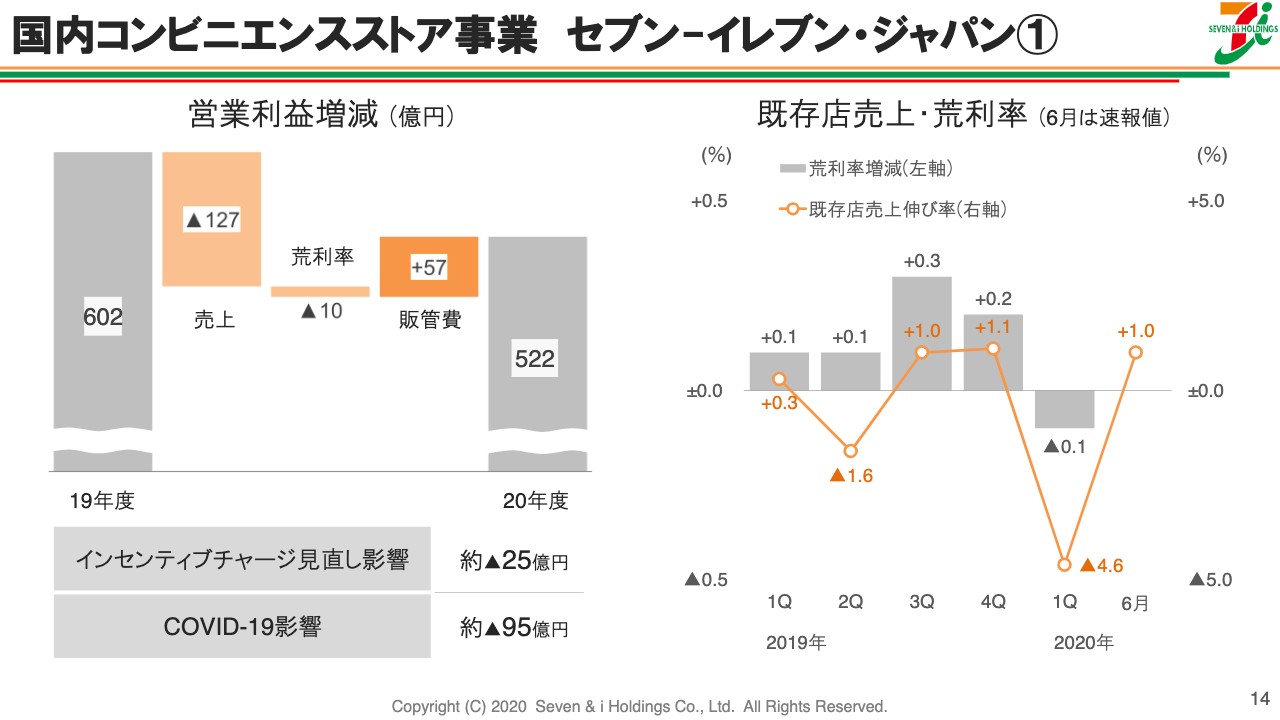

国内コンビニエンスストア事業 セブン−イレブン・ジャパン①

個社別の状況をご説明します。まずはセブン−イレブン・ジャパンです。スライドの左側は営業利益の増減要因で、販管費を57億円削減し、第1四半期では初めて前年を下回りました。しかし、新型コロナウイルスによる売上や荒利率の悪化、インセンティブチャージ見直し影響等をカバーできず、79億円の減益となっています。

インセンティブチャージ見直し影響はマイナス25億円ほどで、新型コロナウイルスの影響はマイナス95億円ほどと見積もっていますが、足元での売上は回復基調です。スライドの右側の折れ線グラフは既存店売上伸び率、棒グラフが荒利率の前期差です。第1四半期の既存店は他チェーンと比べ踏みとどまってはいますが、マイナス4.6パーセントとなりました。

しかし、6月の速報ではプラス1.0パーセントと前年を上回って着地しました。荒利率は従業員が直接サービスするカウンターのファーストフードがお客さまから懸念されたことや、人の動きが限定されたことでソフトドリンクとともに苦戦しました。これらの高GPカテゴリの苦戦により、荒利益率がマイナスになりました。

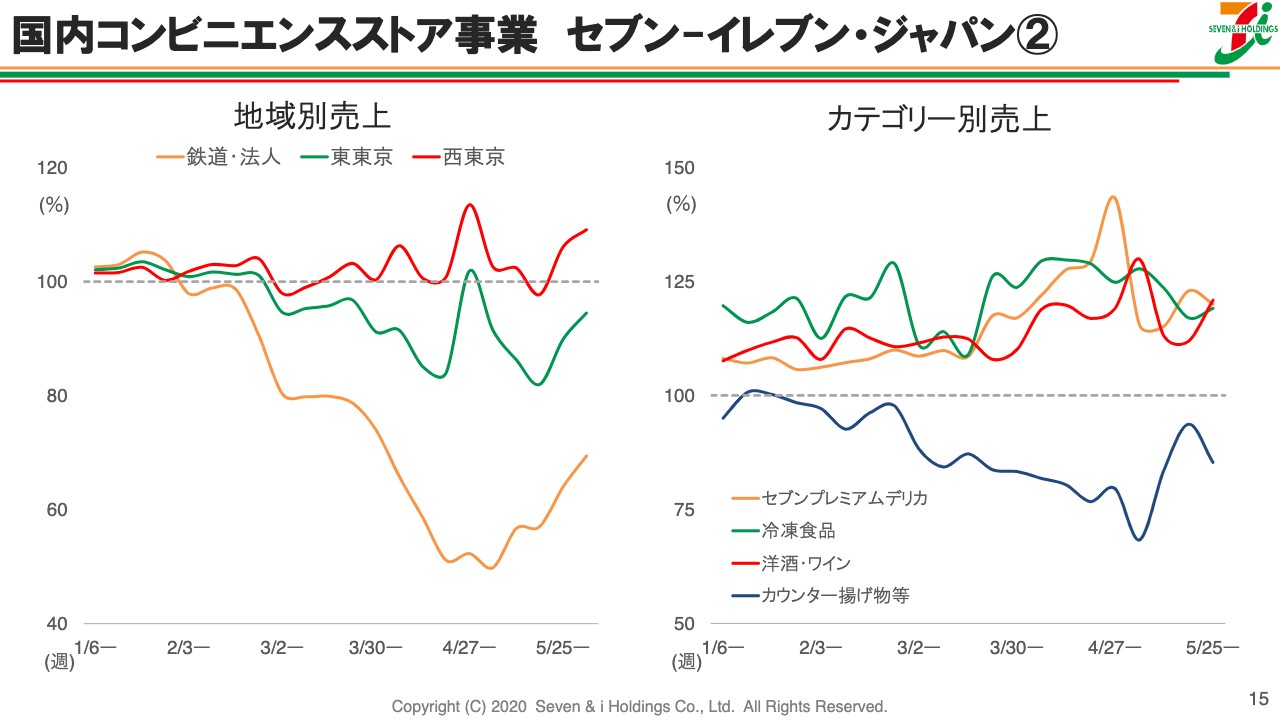

国内コンビニエンスストア事業 セブン−イレブン・ジャパン②

15ページをご覧ください。スライドの左側のグラフはエリア別の売上前年比推移を示しています。赤い折れ線グラフが住宅立地を多く抱える西東京ゾーンで、こちらは大きく伸長しています。一方、緑の折れ線グラフのオフィス立地が多い東東京ゾーンは若干苦戦を強いられています。

オレンジの折れ線グラフの鉄道・法人ゾーンは、通勤、通学、行楽等の人の動きが大きく減少し、マイナスとなっています。しかし、どちらのゾーンも足元では回復傾向を見ています。

スライドの右側は商品分類別の売上の推移を示しています。青の折れ線グラフは先ほどお伝えしたカウンターFFで、こちらが苦戦する一方、外出自粛に伴う中食、内食、家飲みニーズに対応した商品カテゴリーは大きく伸長しています。

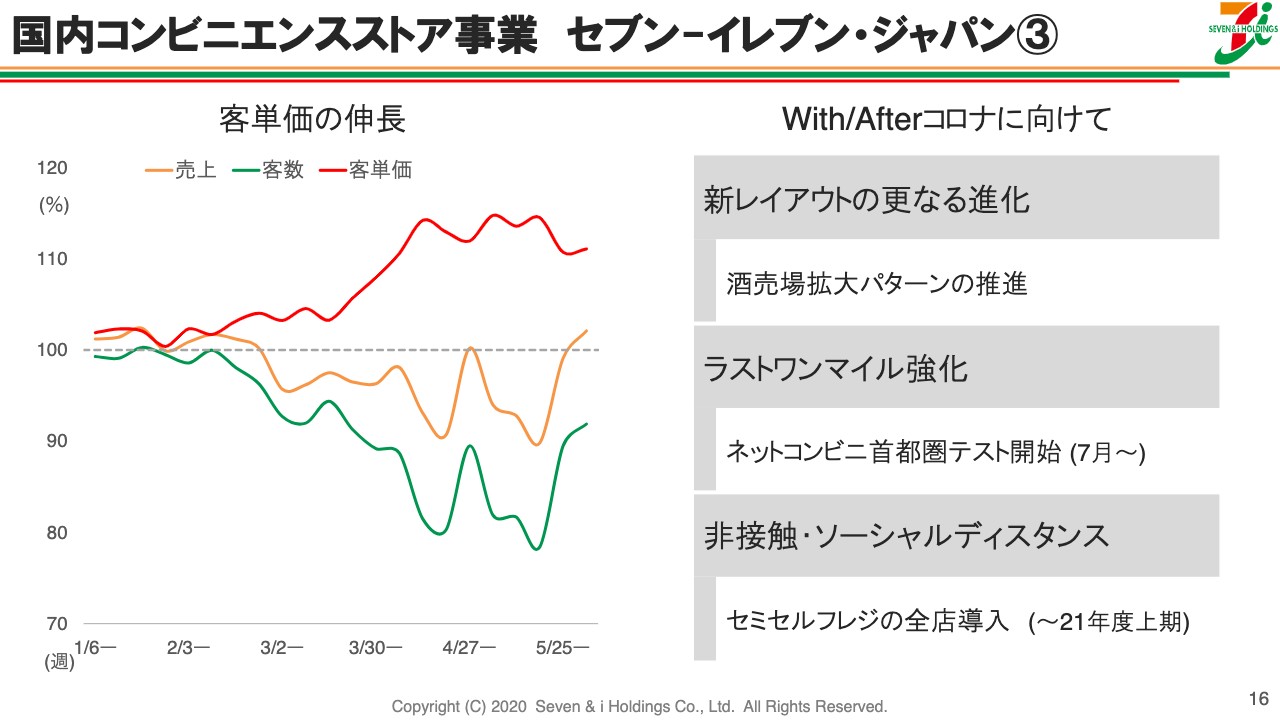

国内コンビニエンスストア事業 セブン−イレブン・ジャパン③

その結果として、赤の折れ線グラフで示した客単価は2桁で伸びています。家の近くの店舗で、その日のうちに消費する商品だけではなく、明日、明後日の分までまとめ買いしたいというお客さまのニーズの現れであると思っています。そのようなニーズに対応する商品、サービスはセブン−イレブン・ジャパンの本来の強みであり、これらの商品群の差別化をさらに進めていきます。

対応策としては、種類拡大パターンの新レイアウトの導入を加速していきます。そして、ラストワンマイルの取り組みとして、北海道、広島で先行テストを実施しているネットコンビニの首都圏のテストをこの夏から実施していきます。また、非接触での買い物ニーズの対応として、セミセルフレジの全店導入をこの9月から来年上期までに実施します。

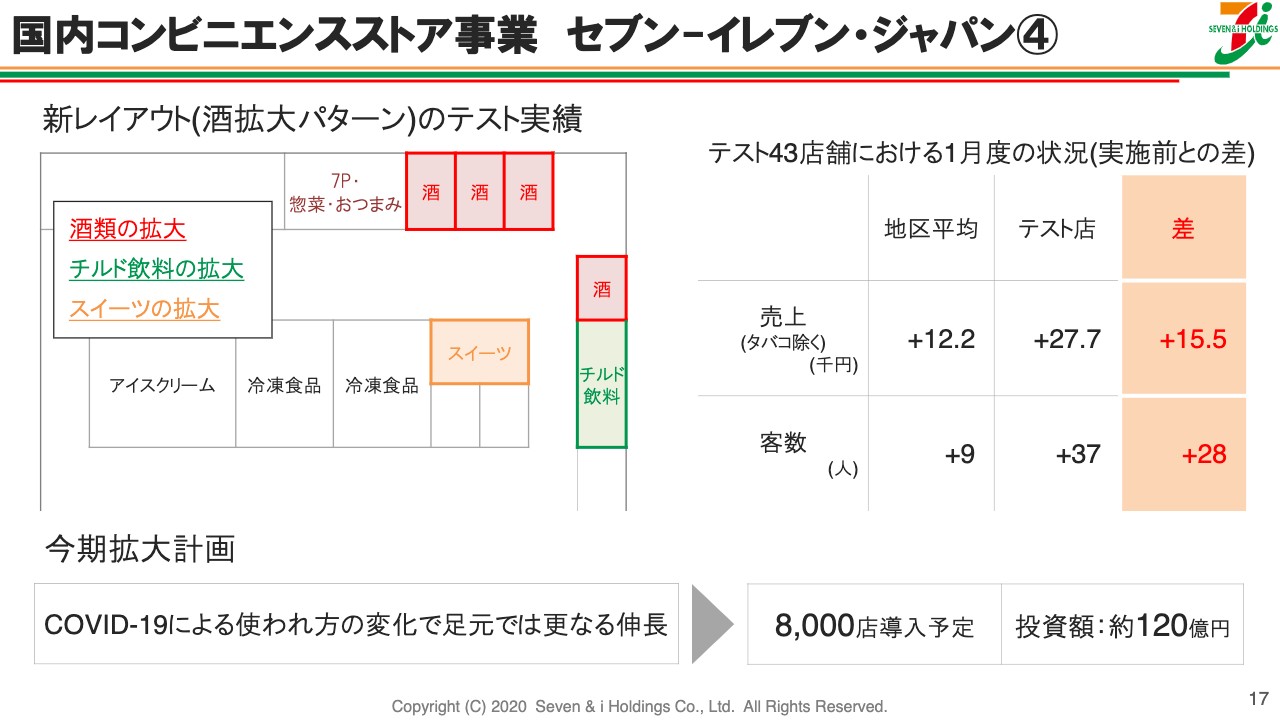

国内コンビニエンスストア事業 セブン−イレブン・ジャパン④

酒拡大パターンの新レイアウトの先行テストを実施した43店舗の状況を示しています。レイアウトの変更内容は左の図のとおりで、ドア付きのリーチインケースで展開していた酒類を、米飯や麺類デリカを展開しているオープンケースへ移動し、食品のつながりで一緒に選んでいただけるような売り場へと展開していきます。購入後すぐに飲んでいただけるように適温で販売することで、食品との関連購入をより推進していきたいと考えています。

スライドの右側の表は新型コロナウイルスの影響が出る前のテスト店43店舗における1月度の数値を表しており、実施前との差をテスト店が所属している地区平均との差で表記しています。売上は日販で1万5,500円、客数は28人増加していることを確認しています。

直近では、外出自粛により、近くでお買い物を済ませたいというお客さまのニーズが増大し、2万円前後の地区との差になっています。緊急事態宣言解除後も堅調な売上推移を見せていることから、このパターンの導入を一気に加速していくために約120億円を投じ、この9月から8,000店舗への導入を予定しています。

国内コンビニエンスストア事業 セブン−イレブン・ジャパン⑤

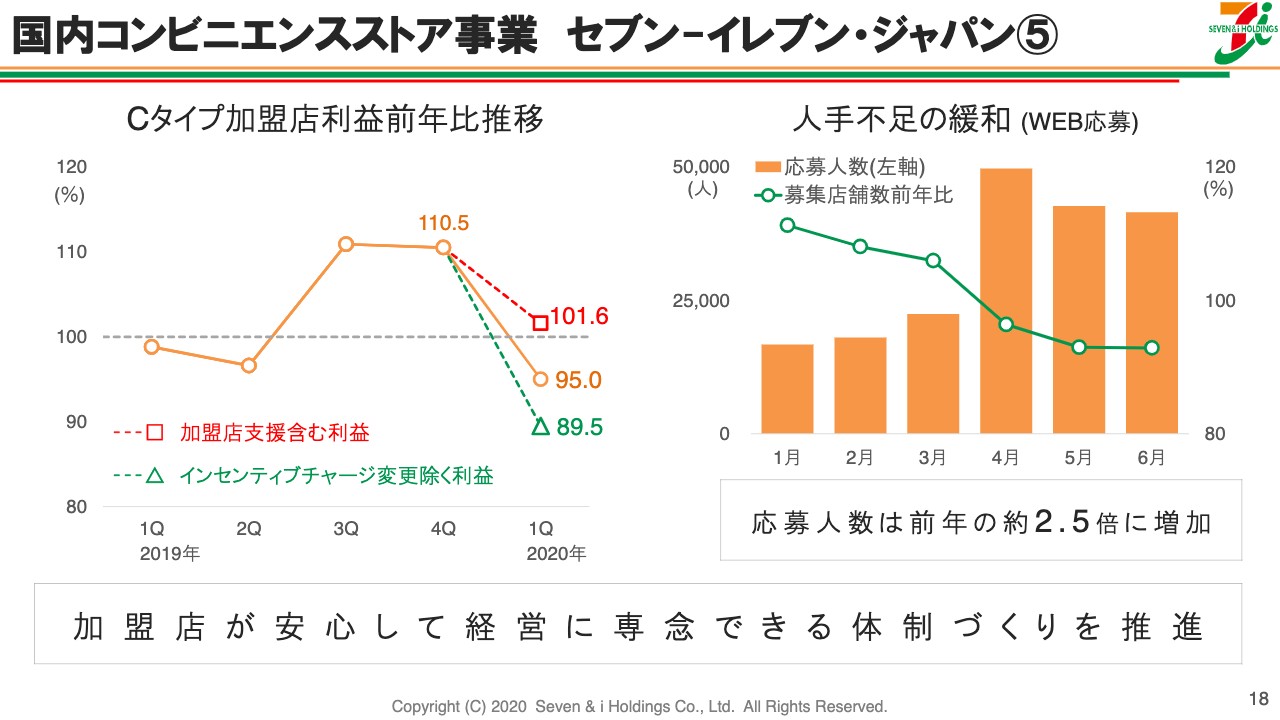

18ページは加盟店の経営環境について示しています。スライドの左側の折れ線グラフは、オレンジの線が加盟店利益の前年比推移を表しています。前期の第3四半期、第4四半期で大きく伸長しましたが、この第1四半期は95パーセントとなっています。仮に、3月から開始したインセンティブチャージの見直しを実施していなかった場合には、緑の破線で示している90パーセントを割り込む数値となっていました。

また、赤の破線については、4月から5月に実施した加盟店感謝金および支援金を加盟店利益に加えた場合の前年比です。こちらはあくまで平均値ではありますが、加盟店利益は前年をクリアし、現場からは加盟店のモチベーションを非常に高く維持できていると聞いています。

スライドの右側のグラフは、人手不足の緩和の状況を示しています。セブン−イレブン・ジャパンでは、店舗の求人を無料でホームページにて掲載しており、棒グラフはそのホームページを経由した方の応募人数の推移です。

コロナ禍において応募が急増しており、働きたい方が前年の2.5倍ほどになってきています。一方で人員が充足してきたことにより、無料掲載にも関わらず募集の公開を取りやめる店舗が増えており、募集店舗数の前年比は1月の2桁増から足元90パーセント程度まで低下しています。

国内コンビニエンスストア事業 セブン−イレブン・ジャパン⑥

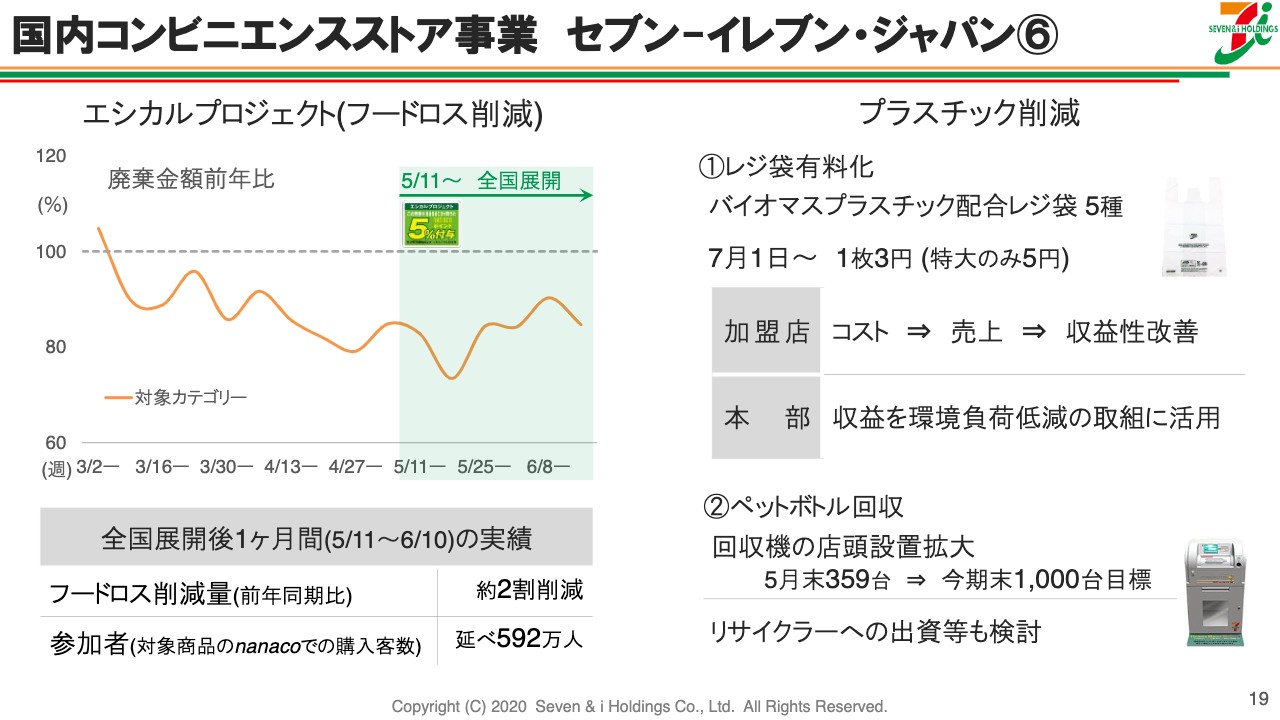

セブン−イレブン・ジャパンの最後は、ESGについてご案内します。スライドの左側はエシカルプロジェクトによるフードロス削減の取り組みを数値で表しています。対象商品を販売期限の5時間前から「nanaco」で買うと、5パーセントが特別付与される取り組みです。

5月11日から全国展開しており、開始1ヶ月で述べ592万人のお客さまにご参加いただき、フードロスについては約20パーセント削減できています。これからも地域のみなさまと一緒にフードロス削減や環境対策を続けていきたいと思っています。

スライドの右側はプラスチック削減の取り組みです。ご案内のとおり7月からレジ袋が有料化になりました。バイオマス素材を25パーセント以上配合すれば無料提供もできますが、基本的にプラスチック削減が目的であり、その観点から有償化にしました。

レジ袋の販売から得られる本部収益については、100パーセントを環境負荷軽減の取り組みに活用していきます。また、ペットボトルの回収も促進しており、店頭の回収機は5月末現在で359台、グループで860台設置済です。セブンイレブンにおいては今期末までに1,000店への設置を目指します。

海外コンビニエンスストア事業 7-Eleven, Inc. ①

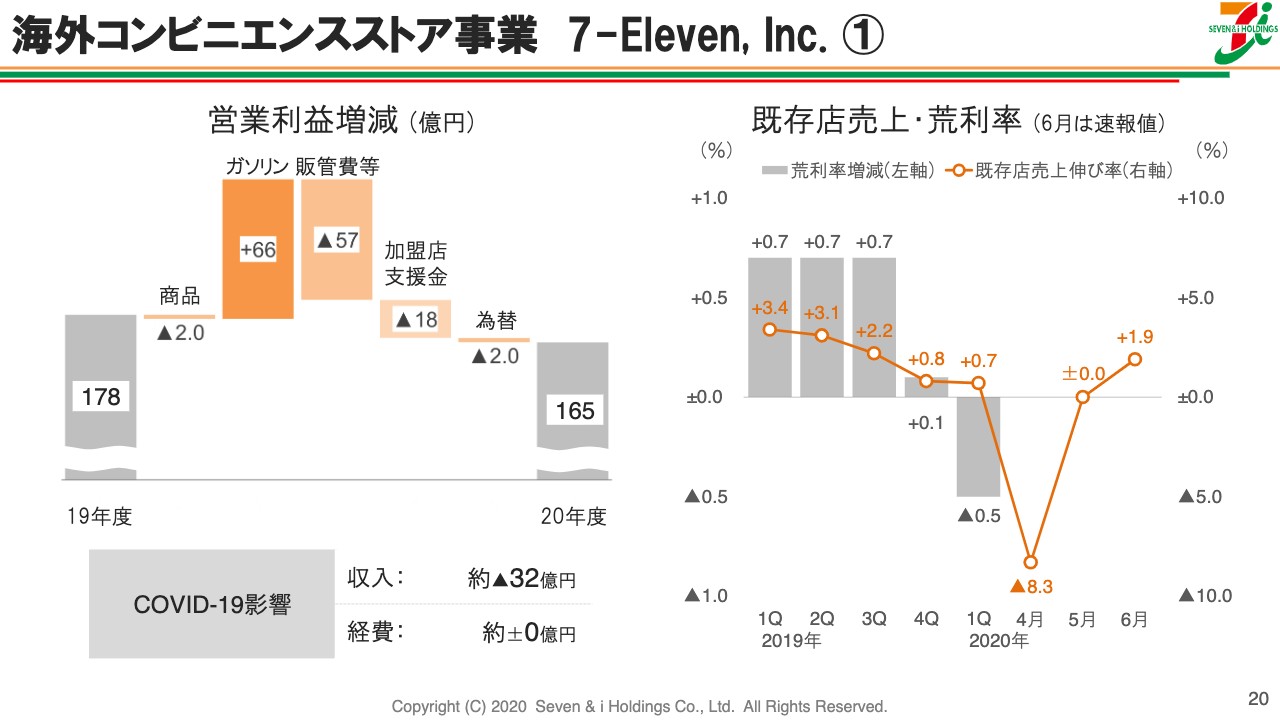

続いて、7-Eleven, Inc.です。スライドの左側は営業利益増減要因を示しています。既存店は前年を上回ったものの、荒利率のマイナスにより商品では2億円の減益となりました。ガソリンはセントパーガロンのプラスにより66億円の増益です。販管費は店舗贈答による地代家賃や償却費等の増加により57億円の減益要因、3月の加盟店支援金は18億円の減益要因で、為替影響マイナス2億円と合わせて12億円の減益となりました。新型コロナウイルスの影響は約32億円と見積もっています。

スライドの右側は既存店商品売上と荒利率の推移を示しています。3月半ばの非常事態宣言を契機に、強制力のある外出禁止措置が出されました。第1四半期は1月から2月の売上伸長でカバーし、プラス0.7パーセントとなりました。4月は大きくマイナスとなったものの、5月以降は復調してきています。速報値ではありますが、6月の既存店前年比は2パーセント近くなりました。

一方、荒利率ですが、セルフサービスのファーストフードやカウンター飲料は感染予防意識の高まりで販売が苦戦しています。2月までは前年を上回っていた荒利率も3月はマイナスとなり、第1四半期ではマイナス0.5パーセントまで落ち込みました。4月以降も既存店売上と比べ、荒利率の回復は若干遅れ気味です。

海外コンビニエンスストア事業 7-Eleven, Inc. ②

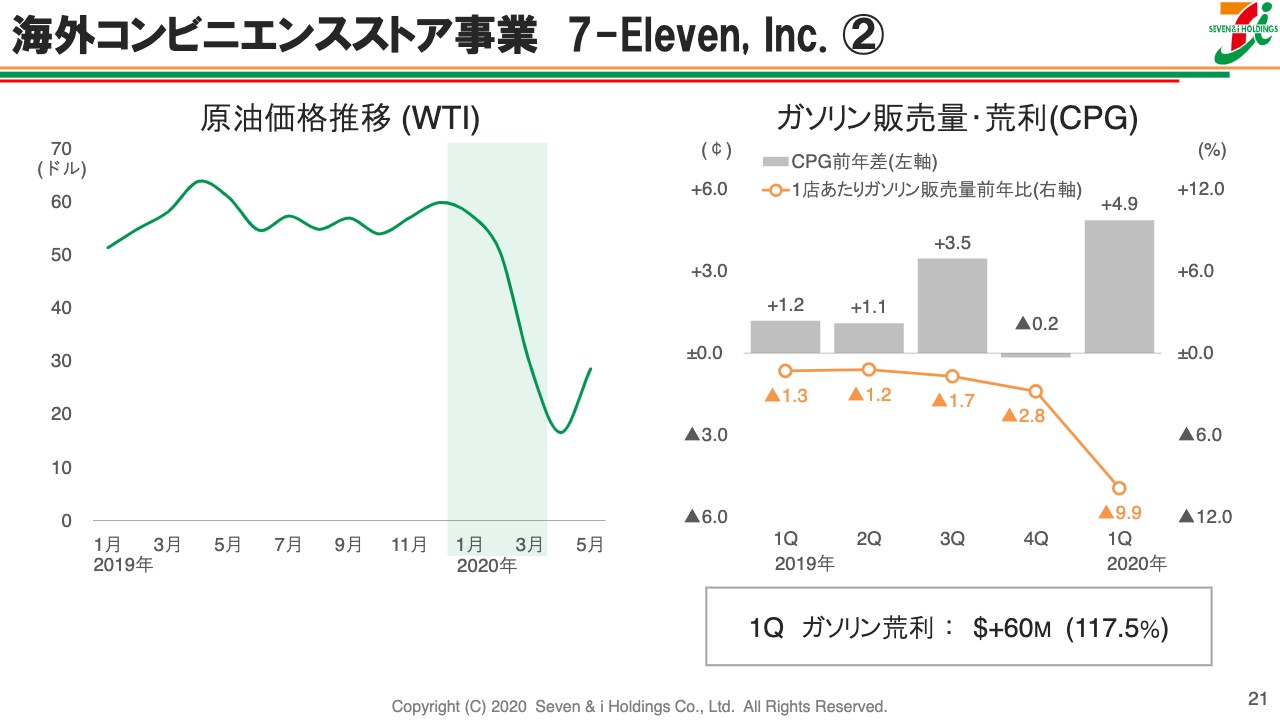

21ページはガソリンについてです。スライドの左側は原油価格の相場の推移を表しています。4月には一時的にマイナスの価格になるなど、急降下しました。スライド右側の折れ線グラフは1店あたりのガソリン販売量、棒グラフはセントパーガロンの前年差です。外出規制等の影響で販売量は2桁近い落ち込みになりましたが、セントパーガロンはプラス4.9パーセントと大きく伸長しました。販売量のマイナスをセントパーガロンの改善でカバーし、結果として第1四半期のガソリン荒利は前期比117.5パーセントと大きく伸長しました。

海外コンビニエンスストア事業 7-Eleven, Inc. ③

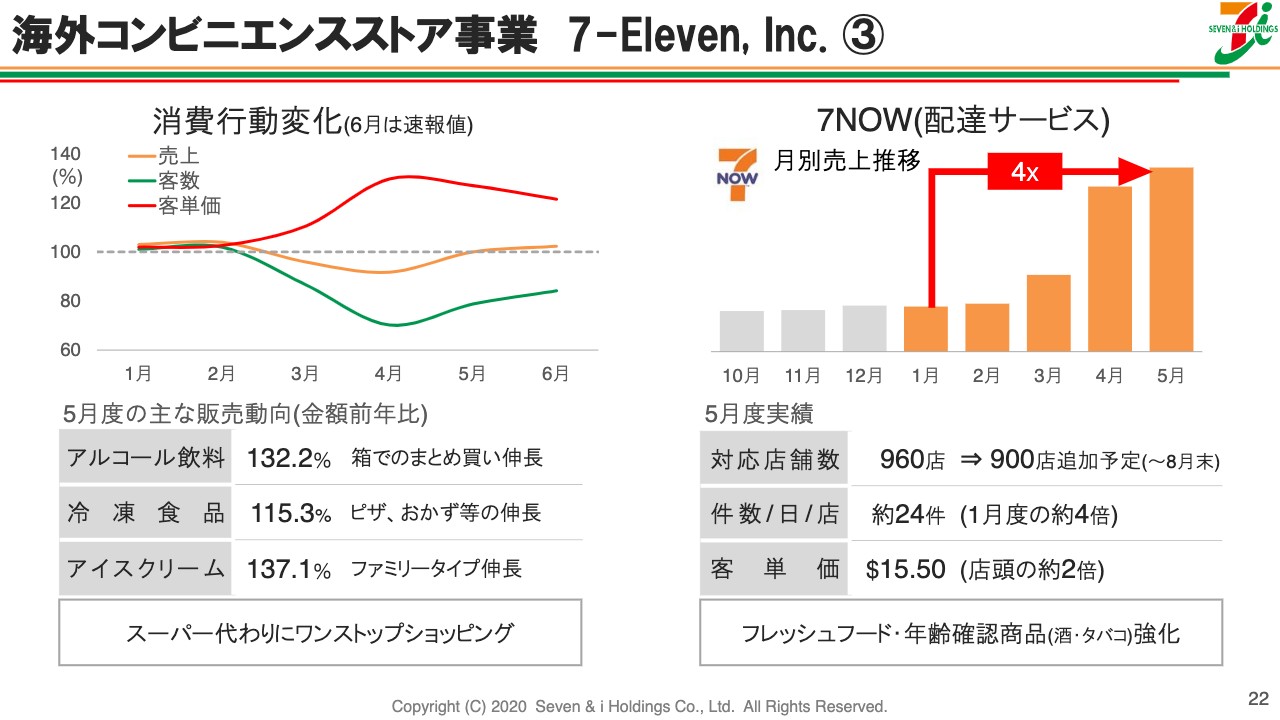

米国においてもセブンイレブンの使われ方が変化していることを示しています。スライドの左側のグラフは売上客数と客単価の推移です。セブン−イレブン・ジャパン同様、近くで短時間にお買い物を済ませたい、一度の買い物でまとめ買いしたいというニーズの高まりで客単価が大きく伸長しています。スーパーマーケットに行く代わりにセブンイレブンで酒類、冷凍食品、加工食品等のまとめ買いをするお客さまが増加しています。

スライド右側のグラフは、7-Eleven, Inc.の配達サービス「7NOW」の売上推移です。コロナ禍で配達ニーズが急速に高まり、5月には1月の約4倍まで伸び、件数も1日24件と1月の4倍になっています。客単価は店頭での購入に比べ、約2倍の15ドルとなっています。現状約1,000店舗で対応していますが、8月末までには900店舗の追加を予定しています。

スーパーストア事業① イトーヨーカ堂

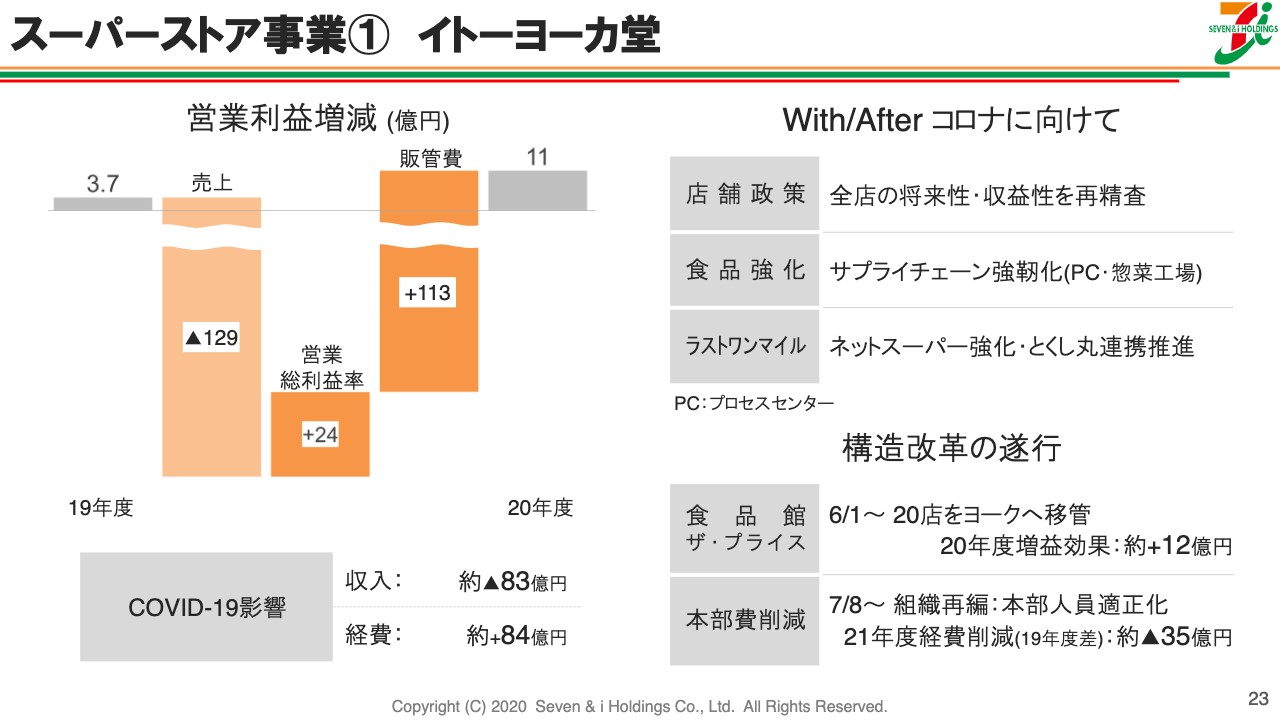

23ページはイトーヨーカ堂についてです。新型コロナウイルスで売上が大きく落ち込みましたが、営業総利益率の改善と販管費の削減で7億円の増益となりました。冒頭のグラフで示したとおり、既存店では6月の速報値で前年をクリアしています。使われ方が見直されている中、あらためて全店の将来性・収益性を再精査していきたいと考えています。

食品の強化については、首都圏食品戦略における食品スーパーとの連携を強化し、インフラ共有化とサプライチェーンの強化を図り、収益性の改善を目指していきます。ラストワンマイルについてはネットスーパーの強化に加え、南大沢店で始めた、とくし丸との連携を強化して実施店舗の拡大を図っていきます。

また、計画中の事業構造改革は確実に遂行していきます。食品館とザ・プライスは6月からヨークへ移管し、これによりヨーカ堂として今期12億円の増益効果となっています。本部のスリム化については7月8日付けで組織再編を実施し、200人以上の人員適正化を図っています。2021年度には2019年度に比べて、35億円の経費削減効果を見込んでいます。

スーパーストア事業② ヨークベニマル

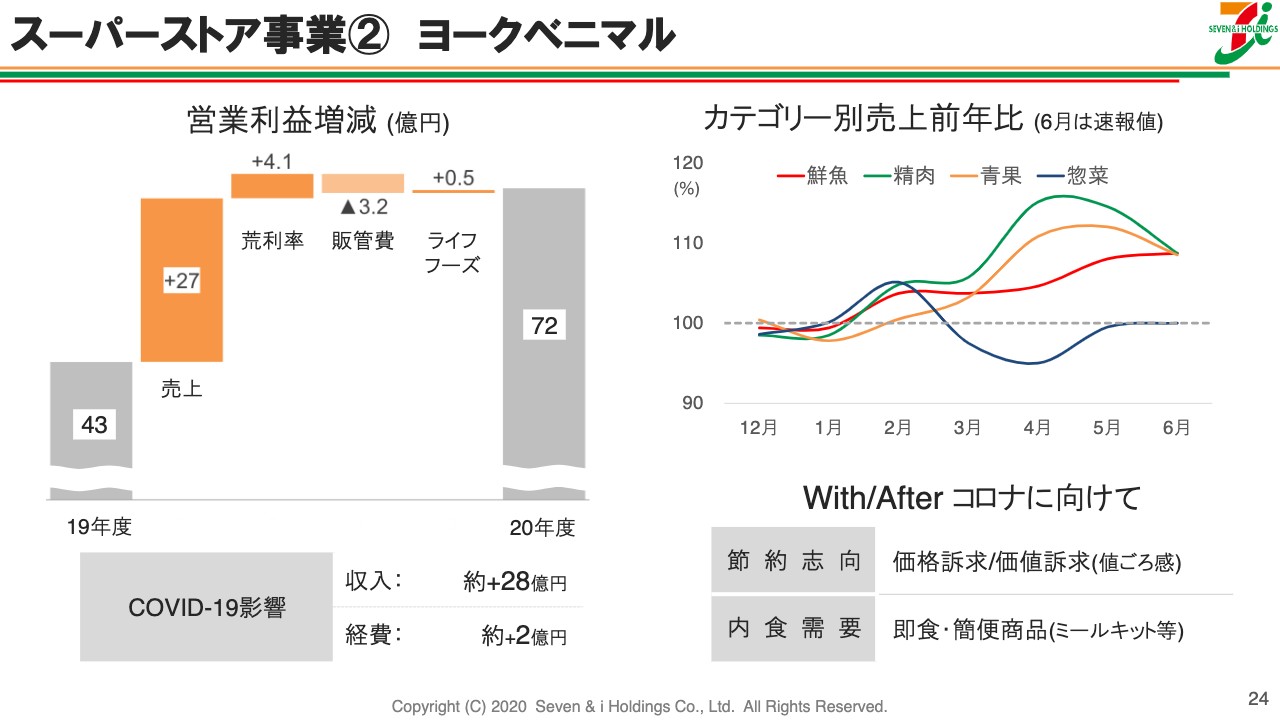

24ページはヨークベニマルについてです。新型コロナウイルスによる外出自粛、内食ニーズの高まりを受けて、お客さまから高い支持をいただいています。結果として売上、荒利ともに改善し、約30億円の増益となっています。

スライドの右側のグラフはカテゴリー別の売上前年比です。惣菜はコロナ禍で衛生的にネガティブイメージがあったのか苦戦していますが、生鮮産品が大きく伸長しています。

第1四半期の既存店はプラス6.7パーセント、ロスの削減により荒利は0.4パーセントの改善になりました。今後は中小企業を中心に東北の経済環境はさらに厳しくなることを想定しています。より節約志向が高まる中、価格価値のバランスを意識した品揃えを強化し、生鮮産品の強みを活かしたミールキット等の即食・簡便商品の開発を強化していきます。

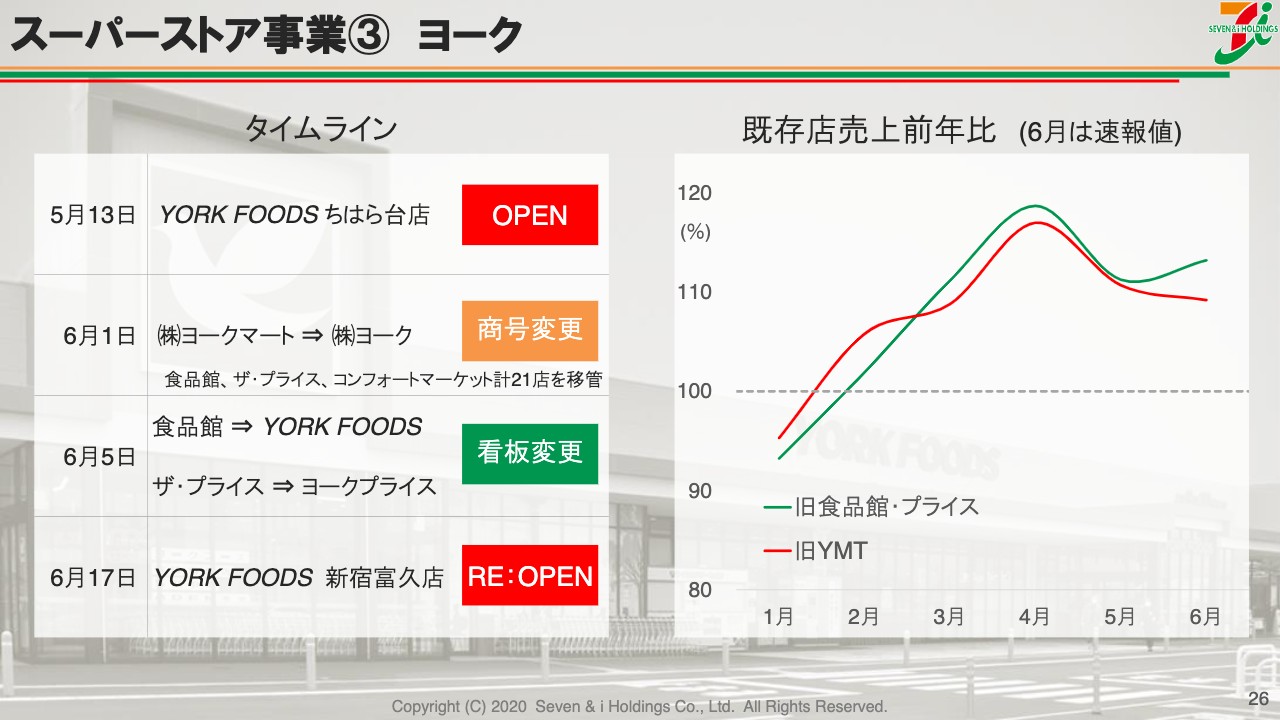

スーパーストア事業③ ヨーク

第1四半期の決算には直接関係ありませんが、トピックとして首都圏の食品スーパーについて、現状をご報告したいと思います。6月1日付けでヨークマートがヨークに商号変更しましたが、商号変更に先駆け、5月13日に新たな屋号「YORK FOODS」の1号店として、ちはら台店がオープンしました。新型コロナウイルスの影響もありますが、当初の想定を大きく上回る好調な滑り出しです。

6月5日には食品館、ザ・プライスがそれぞれ「YORK FOODS」「ヨークプライス」に看板を替えリニューアルオープンしています。そして6月17日には、食品館新宿富久店をヨークの旗艦店として位置づけ、大幅な改装を経て再オープンしました。

スライドの右側の緑のグラフは旧食品館・プライスの売上前年比、赤のグラフは旧ヨークマートの前年比を示しています。

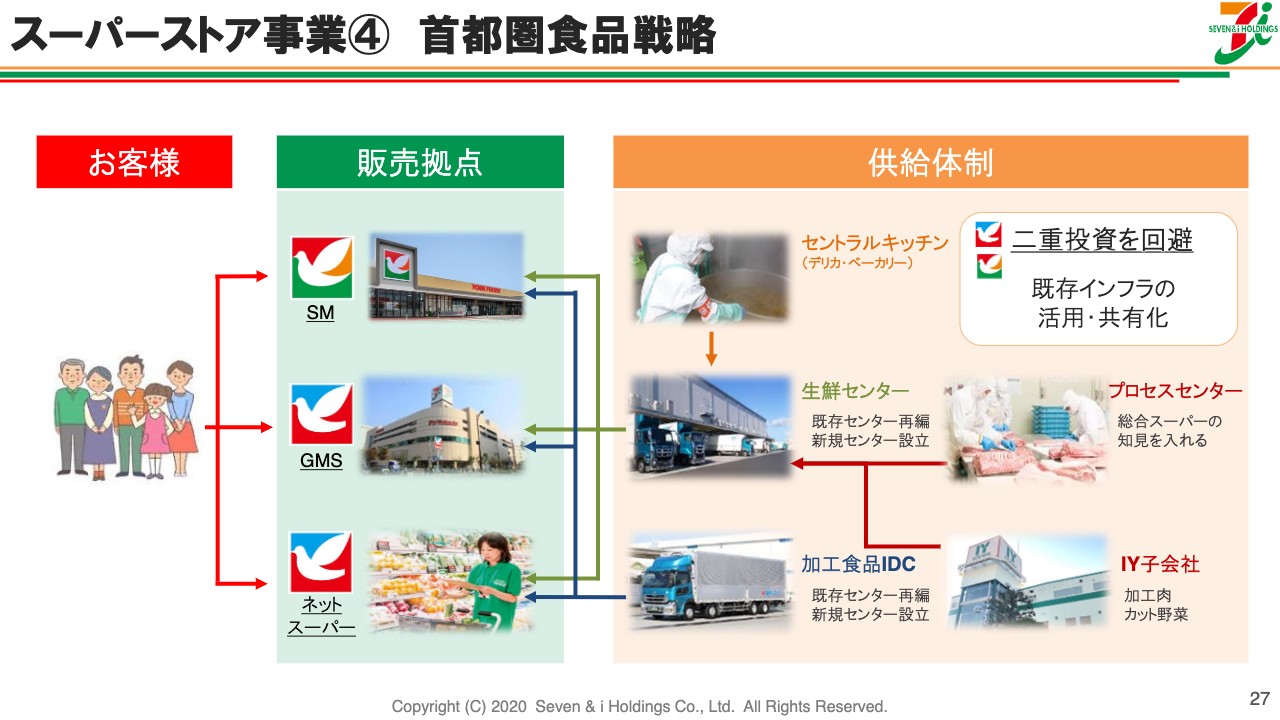

スーパーストア事業④ 首都圏食品戦略

27ページは首都圏食品戦略の概念図ですが、ポイントはスライド右側の供給インフラの強化と整備です。既存のインフラを活用・共有することで二重投資を避けながら、あるべきサプライチェーンの再編、効率化を図っていきます。

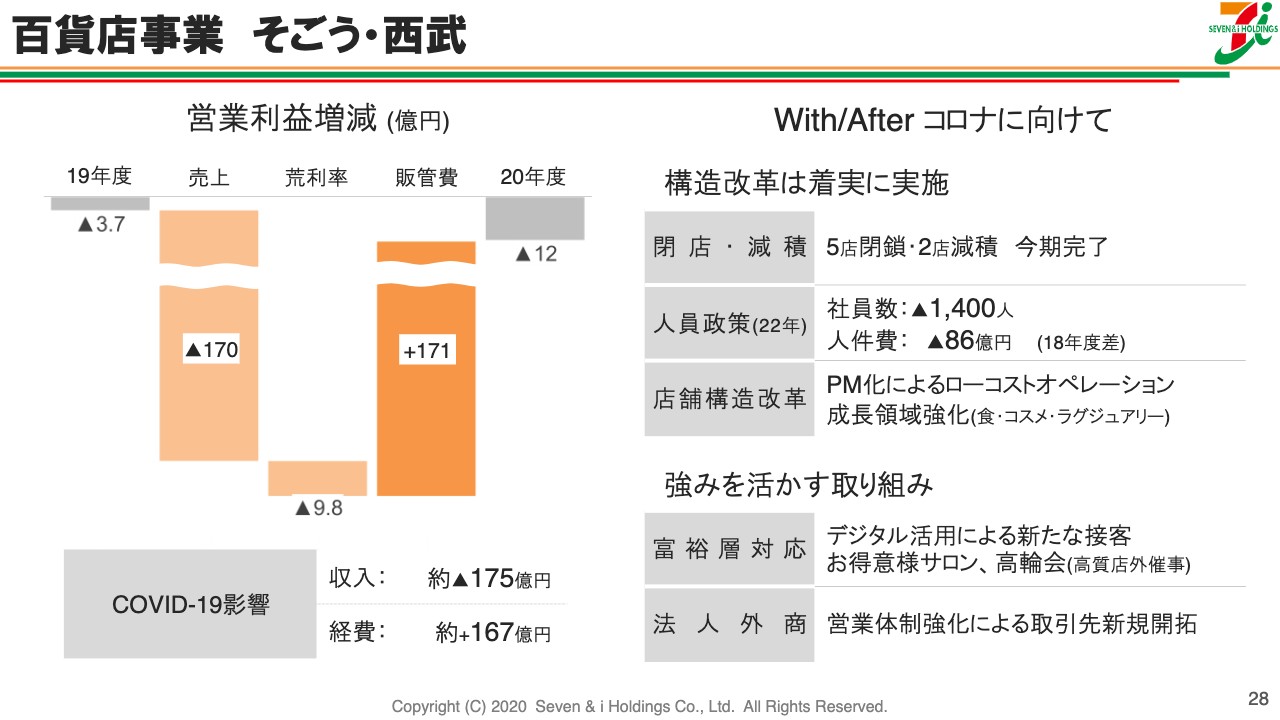

百貨店事業 そごう・西武

28ページはそごう・西武です。新型コロナウイルスの影響等による売上、荒利率のマイナスを販管費の削減でカバーしきれず8億円の減益となり、営業損失は12億円となりました。新型コロナウイルスの影響はマイナス8億円と見積もっています。業態に対しては大変大きなアゲンストですが、先般公表した構造改革は着実に断行していきます。

8月の4店舗閉鎖、2021年2月の1店舗閉鎖、2店舗減積は計画どおり実施していきます。人員適正化についても当初公表の1,300人から1,400人とした計画は維持していきます。店舗構造改革も東戸塚店、所沢店で得たプロパティーマネジメントの手法を既存店にも取り入れ、収益性の改善と館の魅力向上の両立を目指していきます。また、強みである富裕層への対応やデジタル活用による店外催事など、BtoCだけではなくBtoB対応として法人外商の営業体制増強を図っていきます。

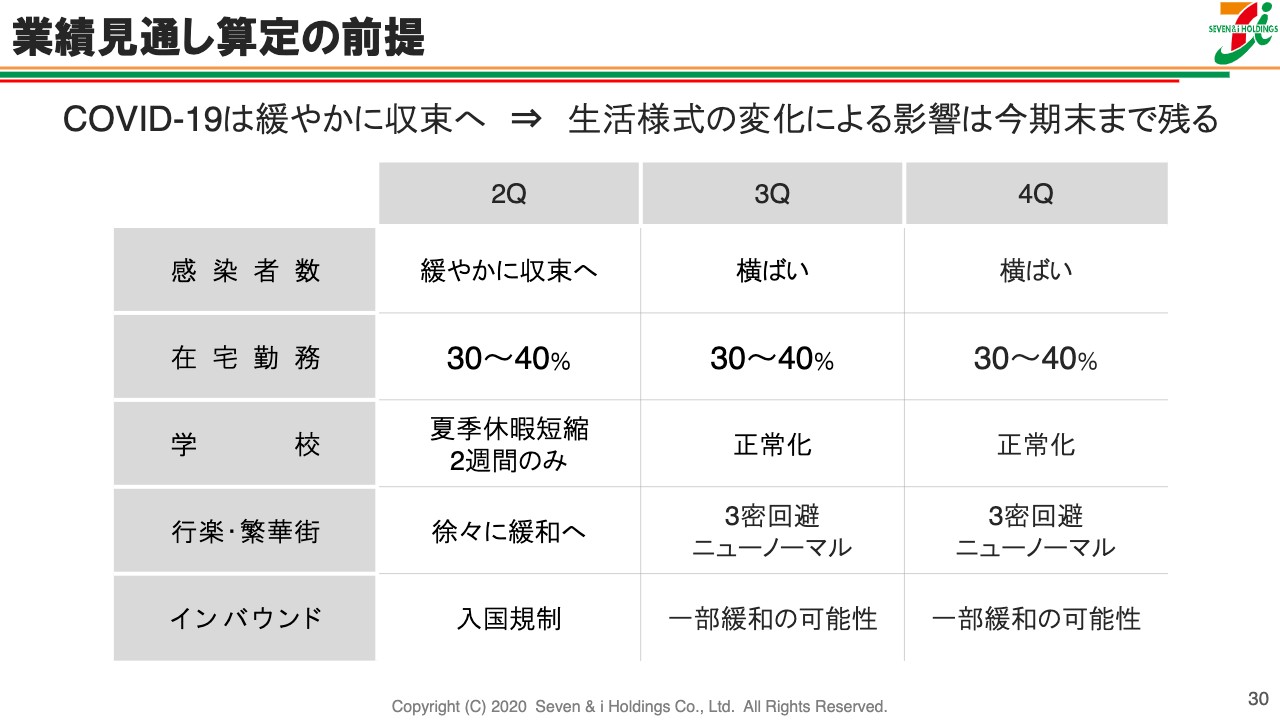

業績見通し算定の前提

次に今期の業績見通しについてご説明します。まずは今期ガイダンスの前提についてです。足元では感染者数が増加傾向であり、予断は許されない状況が続きますが、今期業績見通しの算定にあたっては緩やかに収束へ向かうと想定しています。ただし、新たな生活様式への変化による影響は今期以降も残ると仮定しています。

在宅勤務の常態化が進み、通年で30パーセントから40パーセントの比率で定着すると想定しています。インバウンドについては一部安全な国からの入国規制は緩和されるものの、しばらくはコロナ前の水準に戻るとは想定していません。そのような前提のもと、見通しを算出しています。

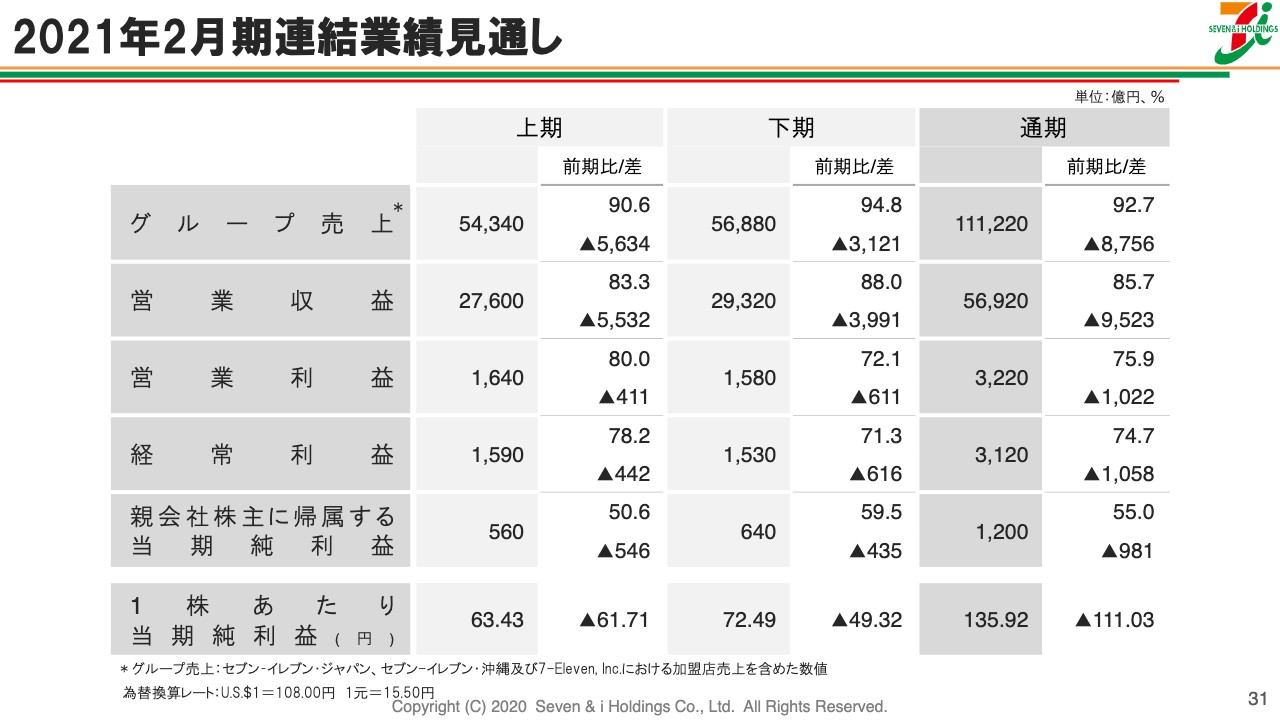

2021年2月期連結業績見通し

連結業績の見通しです。まず為替の前提ですが、6月までの実績と足元の状況を鑑み、1ドル108円で算定しています。営業収益は前期比85.7パーセントの5兆6,920億円です。国内は前のページのとおり期末に向け正常化に近づく想定ですが、営業収益の4分の1を占めるガソリン売上の回復はそこまで楽観できないと判断しています。

営業利益は前期比75.9パーセントの3,220億円、セグメント、個社別はのちほど説明します。純利益は前期比55パーセントの1,200億円、営業減益に加え、新型コロナウイルスによる特損の計上等が影響しています。

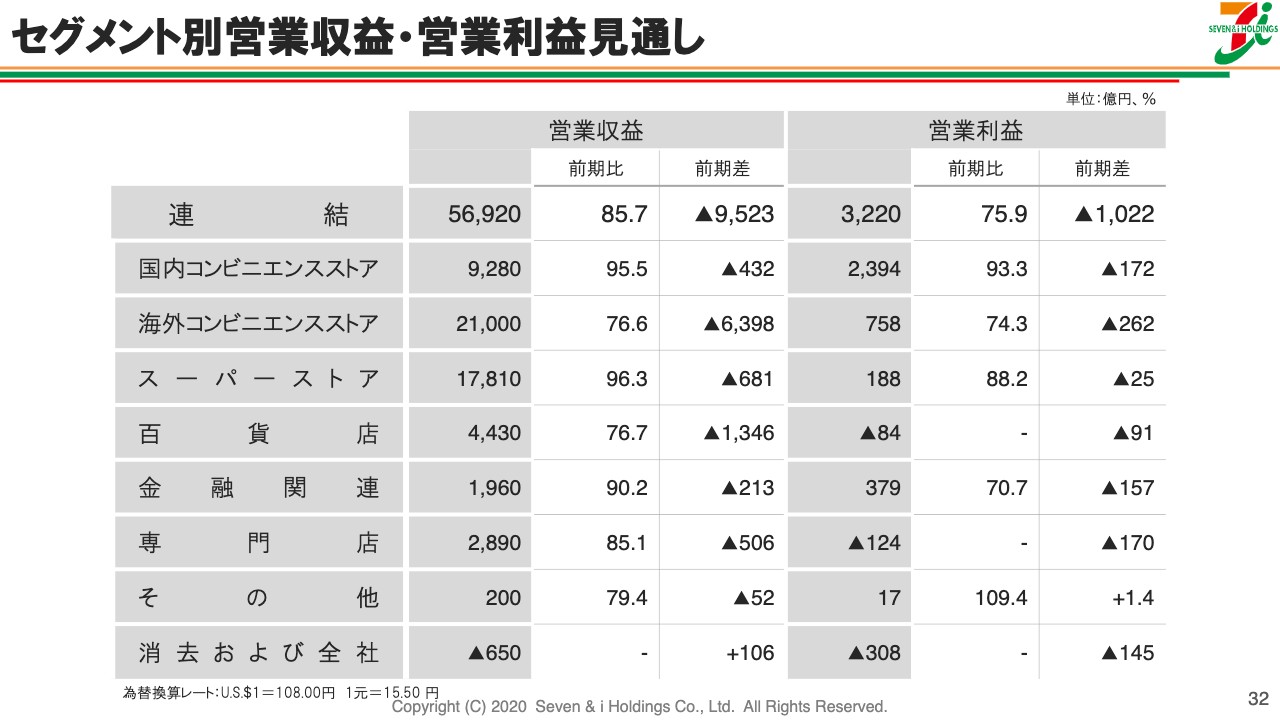

セグメント別営業収益・営業利益見通し

32ページはセグメント別の見通しです。営業収益は新型コロナウイルスの影響等もあり、全セグメントで前年割れを想定しています。とくに海外のコンビニのガソリン売上は6,000億円以上の減収を見込んでいます。百貨店は新型コロナウイルスの影響に加え、8月に4店舗の閉鎖を予定しており、大幅減収の見通しです。

主要事業会社の営業利益については次のページでご説明します。金融関連は、大型店の苦戦に伴うクレジットカード事業の苦戦等を見込んでいます。専門店はレストランのみならず、アカチャンホンポやロフト等、大型商業施設に入った事業についての減益を想定しています。消去および全社については、セキュリティ基盤の強化、IT人材の登用等により大幅に上がっている状況です。

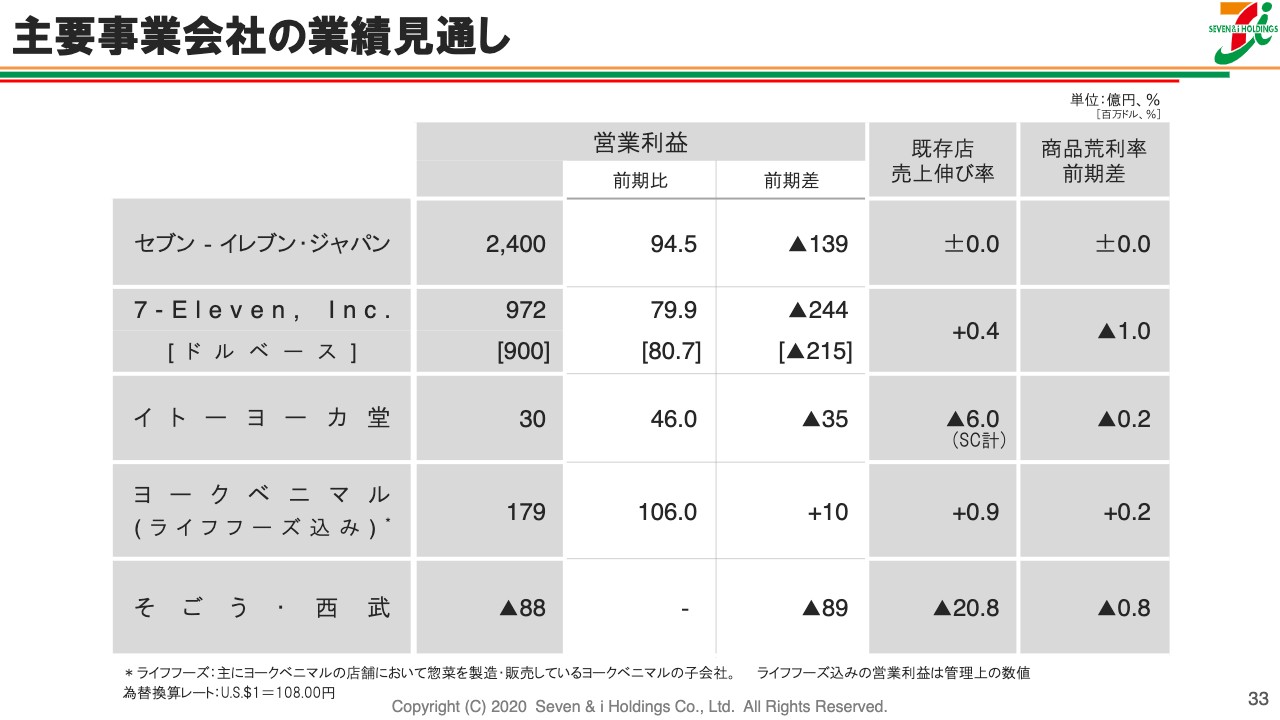

主要事業会社の業績見通し

33ページは、主要事業会社の計画です。セブン−イレブン・ジャパンについては、第1四半期でマイナス4.6パーセントだった既存店売上と、マイナス0.1パーセントだった荒利率を前年並みまで戻すことを想定するものの、インセンティブチャージ見直し影響やうるう年の反動等のマイナス要因をカバーできず、マイナス139億円の2,400億円を想定しています。

7-Eleven, Inc.については、既存店売上が改善するものの、カウンター商品の販売苦戦等による荒利率のマイナスは継続すると想定しています。ドルベースの営業利益は前期比80パーセントの見通しを立てています。保守的な数値に映るかもしれませんが、新型コロナウイルスの感染拡大リスクは日本に比べてより高く、不確実性、不透明感が依然として残るため、このような見通しにしています。

イトーヨーカ堂については、食品館、ザ・プライスの移管や店舗構造改革効果を見込むものの、新型コロナウイルスの影響等により35億円の減益を想定しています。ヨークベニマルについては足元は好調ですが、下期以降、東北の経済環境の悪化にともなう節約志向の高まりを受け、価格政策を打たざるを得ないことを想定し、第1四半期の増益幅を縮小して、10億円ほどの増益を予定しています。

そごう・西武について、第1四半期は固定費の特損、振り替え等の影響で8億円の減益でとどまりましたが、第2四半期以降は通常営業に戻るものの売上の回復は遅れていることもあり、通期でマイナス89億円の大幅減益を想定しました。

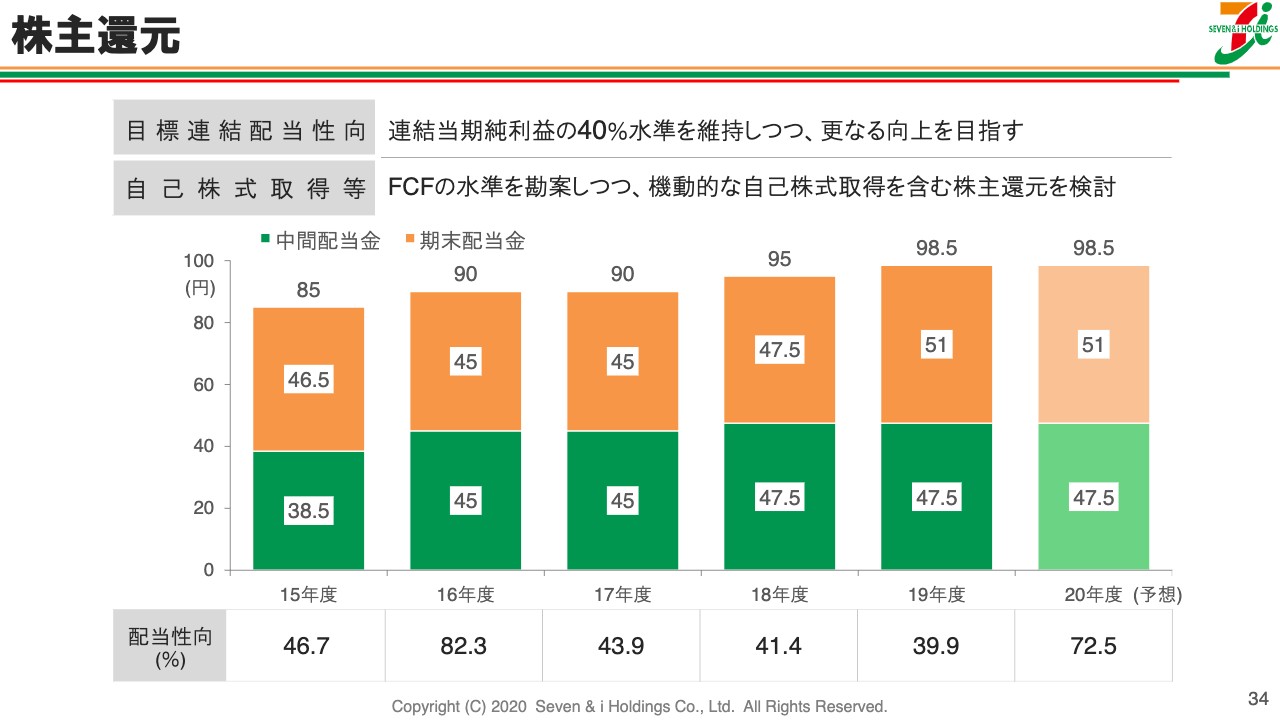

株主還元

最後は配当になります。今期の業績は、先ほどご説明したとおり大幅な減益を想定していますが、配当については前期と同額の1株あたり98.5円を予定しています。新型コロナウイルスの影響はありますが、サプライチェーンが大きなダメージを受けた状態ではなく一過性のものであると考えています。

大型の追加投資が必要になるような事態にはなっていないと判断しており、強固な財務基盤、安定したキャッシュの総出力を背景に、このようなときだからこそ加盟店への支援、従業員への手当に加え、株主のみなさまへの分配もしっかり行なっていきたいと考えています。私からのご説明は以上です。ご清聴ありがとうございました。