2020年5月25日に行なわれた、株式会社静岡銀行2020年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:株式会社静岡銀行 頭取 柴田久 氏

第13次中期経営計画の成果

柴田久氏:頭取の柴田でございます。みなさまには、日頃より静岡銀行グループに対するご理解とご支援をいただき、誠にありがとうございます。本来であれば、直接お会いしてご説明させていただくところではありますが、新型コロナウイルス感染拡大防止の観点から、中計に続いてテレフォンカンファレンスでの開催となります。何卒ご理解いただければと思います。

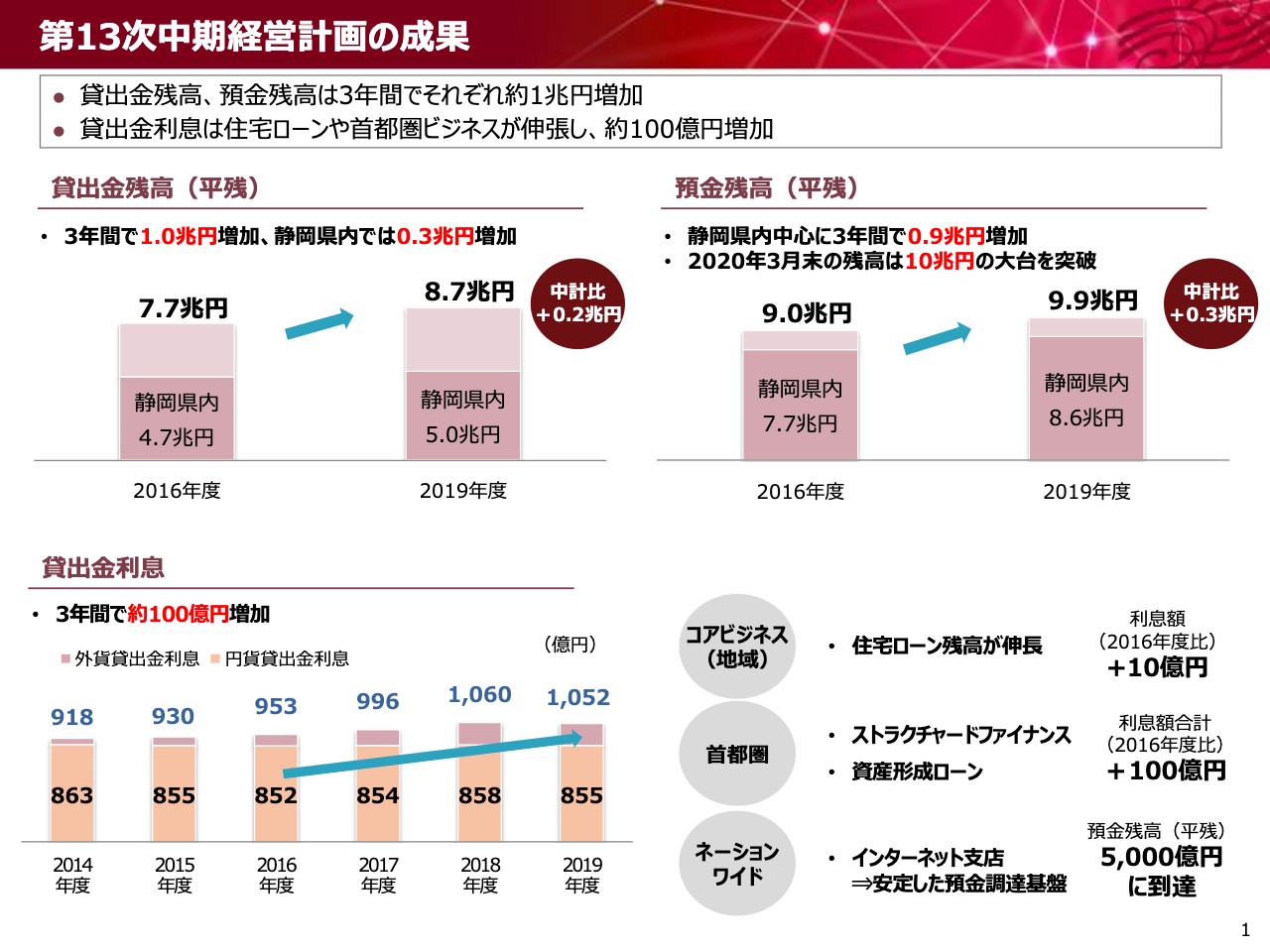

本日は、2017年度から取り組んできました第13次中期経営計画の最終年度となります2019年度の決算について、中計の総括を含めてご報告します。まず1ページ目をご覧ください。第13次中計の統括からご説明します。

4月20日に公表しました第14次中計の説明会資料では、計画値で説明していましたが、実績値に洗替してあります。3年間の業績面での成果について、貸出金、預金はともに約1兆円増加し、2020年3月末の預金残高は10兆円を突破しました。

貸出金利息は、最終年度こそ減少に転じましたが、住宅ローンの増加に加えて、ストラクチャードファイナンスや資産形成ローンなど、首都圏ビジネスが成長し、3年間で約100億円増加しました。

3つの構造改革の成果

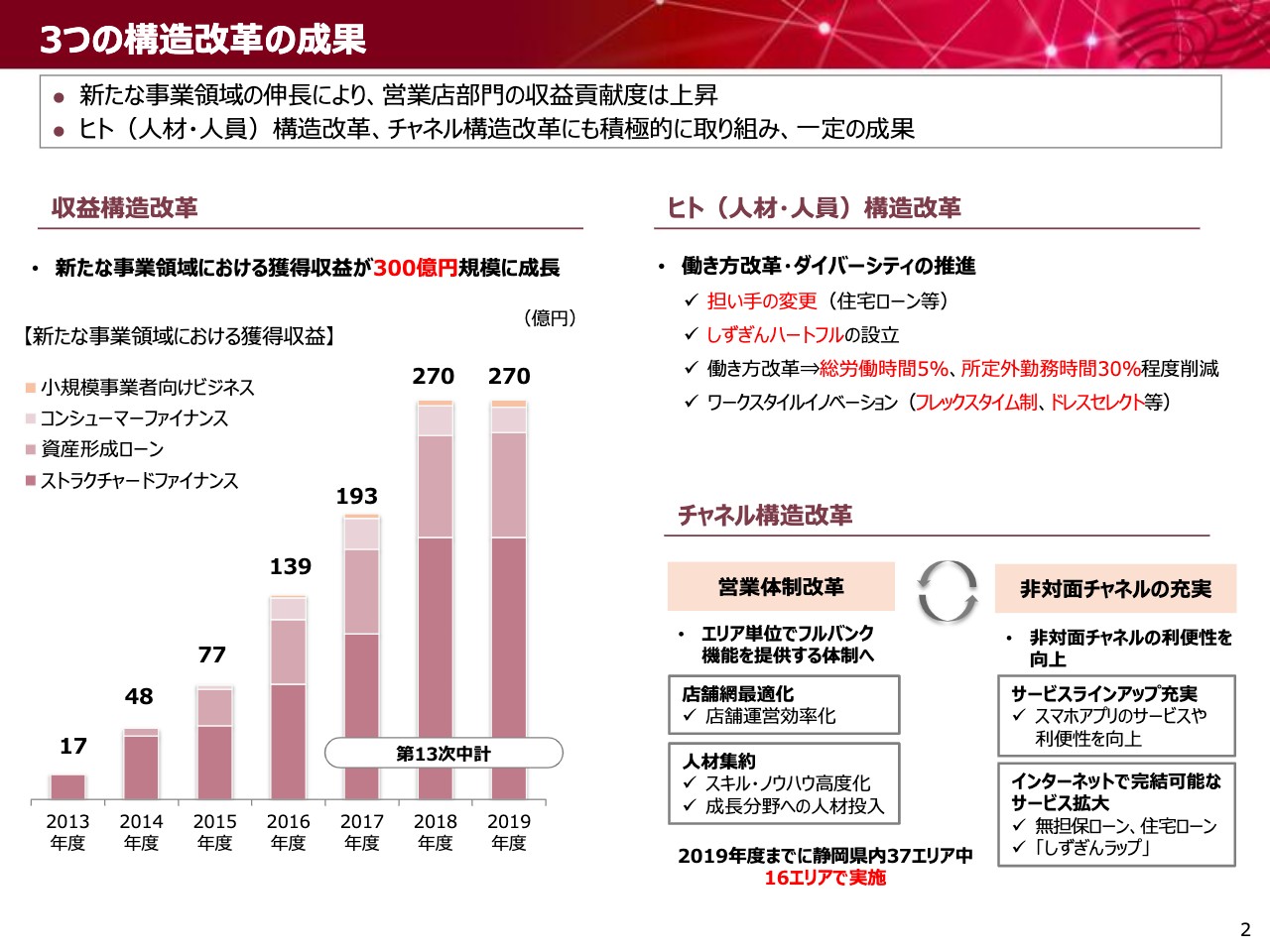

2ページ目をご覧ください。3つの構造改革の成果として、まず収益構造改革では、ストラクチャードファイナンスや資産形成ローンなど、新たな事業領域における収益を300億円の規模に成長させることを目指して取組み、当初のイメージに近い規模までビジネスを成長させることができました。

ヒト(人材・人員)構造改革では、銀行業務の一部の担い手をグループ会社社員に変更したり、働き方改革に取組むなど、生産性向上を図りました。チャネル構造改革では、店舗網の最適化と人材集約による均質なサービスの提供を目指す営業体制改革を、静岡県内の37エリア中16エリアで実施しました。

合わせて、スマホアプリの利便性向上やインターネットで完結するサービスの拡大など、非対面チャネルの拡充を図り、対面、非対面のチャネル全体での最適化を進めました。この3つの構造改革については、第14次中計で完結を目指し、引き続き注力する方針です。

ESGへの取組み

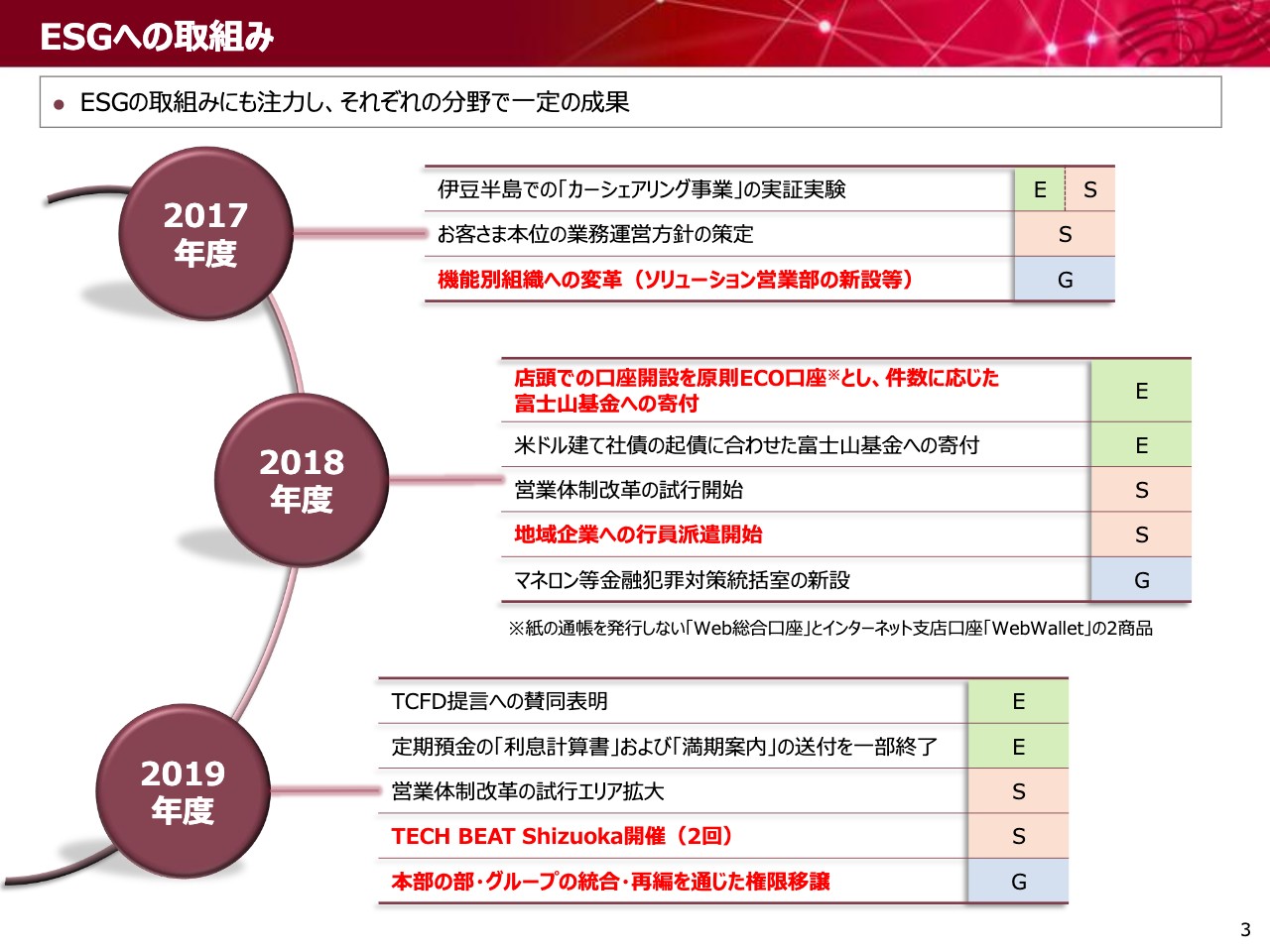

3ページをご覧ください。これは3年間の取組みをESGの切り口でまとめたものです。第13次中計では、コンサルティング機能の高度化や意思決定の迅速化を目的に、2017年度と2019年度の2回にわたり組織改定を断行しました。

また、2018年度は「グループの実力を決めるのは人財」との考えから、地域取引先に対する課題解決力の向上を目的に、地域企業への行員派遣制度を開始しました。そのほかご覧のとおり、ESGの各分野でさまざまな取組みを実施しました。48ページ以降のESG、SDGs編も後ほどご覧ください。

異業種企業との新たなビジネス展開

4ページをご覧ください。第12次中計から継続して取組む異業種連携については、全国展開する住宅ローン専門金融機関「ARUHI」の変動金利ローンを、当グループの静銀信用保証が保証することを始めたほか、AIに強みを持つスタートアップとの連携を進めました。分野別の取組みや成果、進捗については、スライドの右側に記載してあります。

収益化は継続課題となりますが、その実現に向けた顧客基盤の拡大は成果と言えます。例えば、ローン市場の新たな取組みにおいて、2019年度は3社との連携によるローン申し込みが602件、231億円となりました。一方で、金額ベースの実行率は約15パーセントと低位にとどまり、今後の伸びしろは十分にあります。そのほかの異業種連携を含め、第14次中計でも収益化に向けてそれぞれの事業をしっかりと育てていきます。

2019年度決算の概要 ~単体損益

5ページをご覧ください。ここからは2019年度決算について説明します。まず単体決算の概要ですが、経常収益は国債等債券売却益などが増加したものの、有価証券利息配当金や株式等売却益の減少により、前年度比90億円減少の1,839億円となりました。

業務粗利益については、国債等債券関係損益が改善した一方で、有価証券利息配当金の減少を主因に資金利益が98億円減少し、前年度比38億円減少の1,310億円となりました。後ほど別のスライドでも説明を加えます。また、業務純益は、経費や一般貸倒引当金繰入額が減少したものの、業務粗利益の減少をカバーできず、前年度比14億円減少の515億円となりました。

経常利益は、業務純益の減少に加え、不良債権処理額の増加や株式等関係損益の悪化により、前年度比100億円減少の465億円となりました。また当期純利益は、前年度計上した退職給付信託返還益の剥落により特別利益が悪化した一方、法人税等が減少し、前年度比92億円減少の334億円となりました。

2019年度決算の概要 ~連結損益

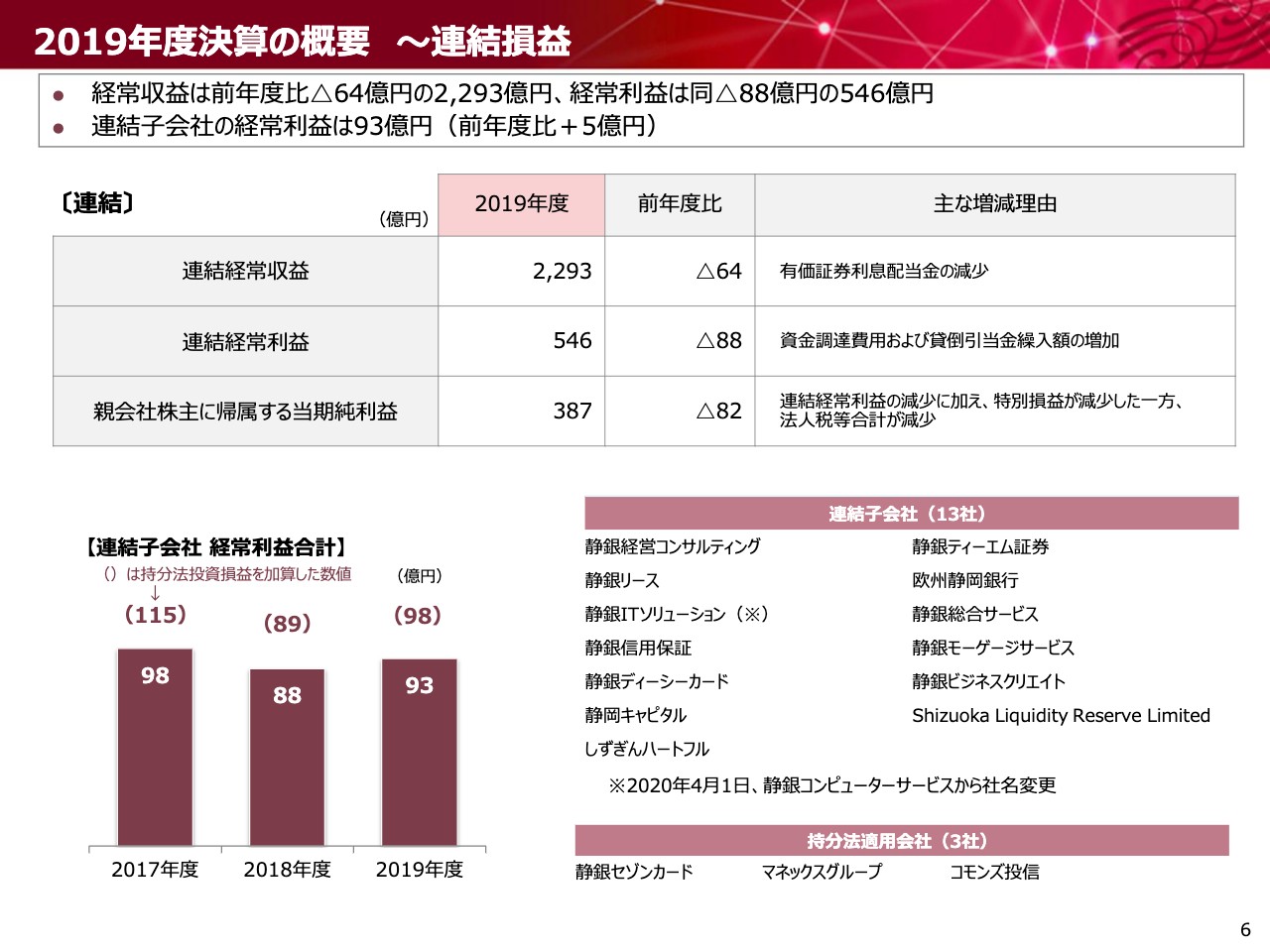

6ページをご覧ください。連結損益です。増減要因は単体決算と同じですので説明は省略します。なお、連結子会社13社の経常利益は前年度比5億円増加の93億円となりました。各社の経常利益は44ページに記載しています。後ほどご確認ください。

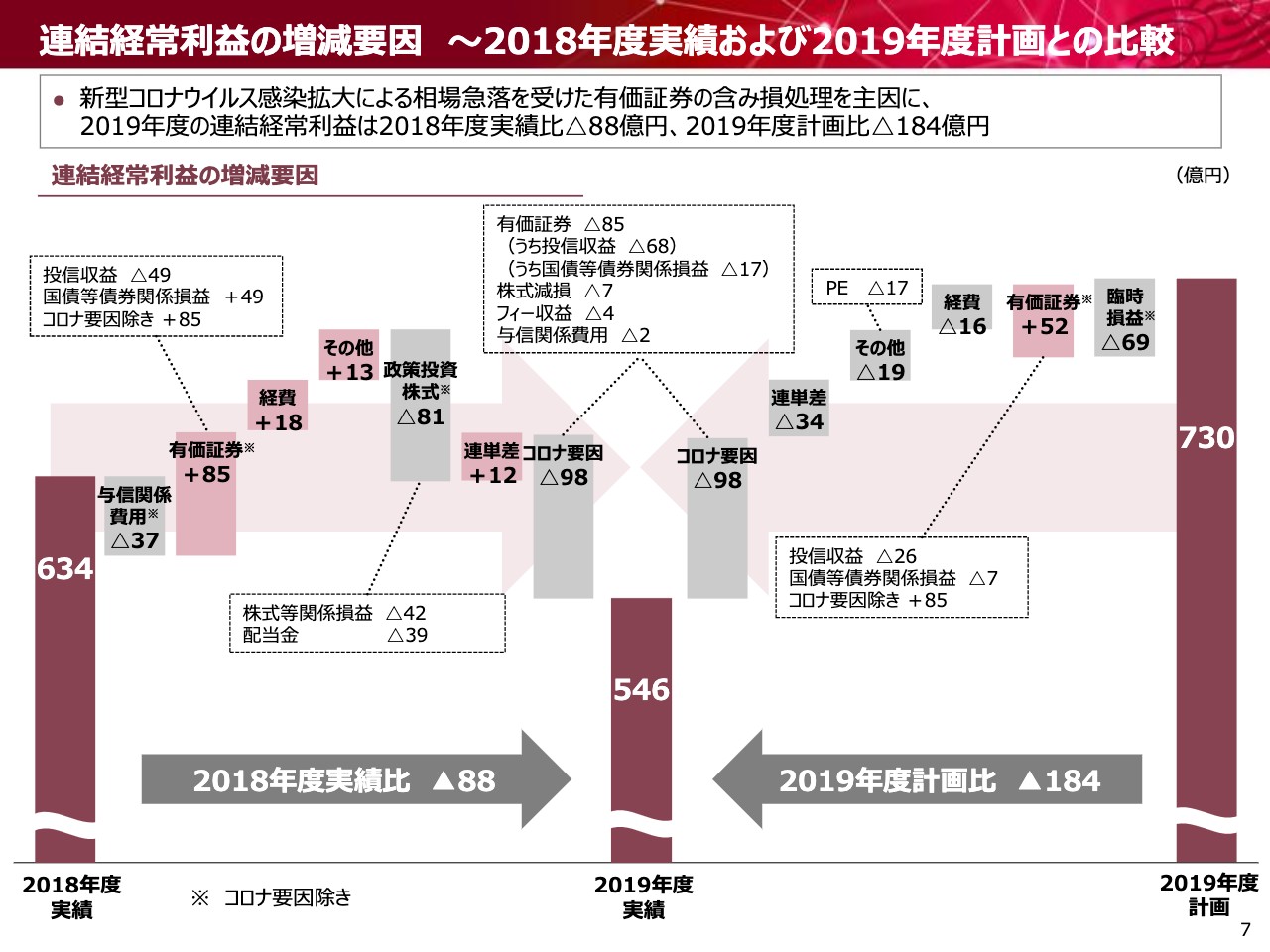

連結経常利益の増減要因 ~2018年度実績および2019年度計画との比較

7ページをご覧ください。2019年度の連結経常利益546億円について、2018年度実績対比と2019年度計画対比の増減要因をお示ししています。新型コロナウイルスの影響による減益は98億円です。とくに有価証券運用が85億円の減少で、要因の大半を占めました。これは、第4四半期におけるロスカットの発生や売買の機会損失によるものです。

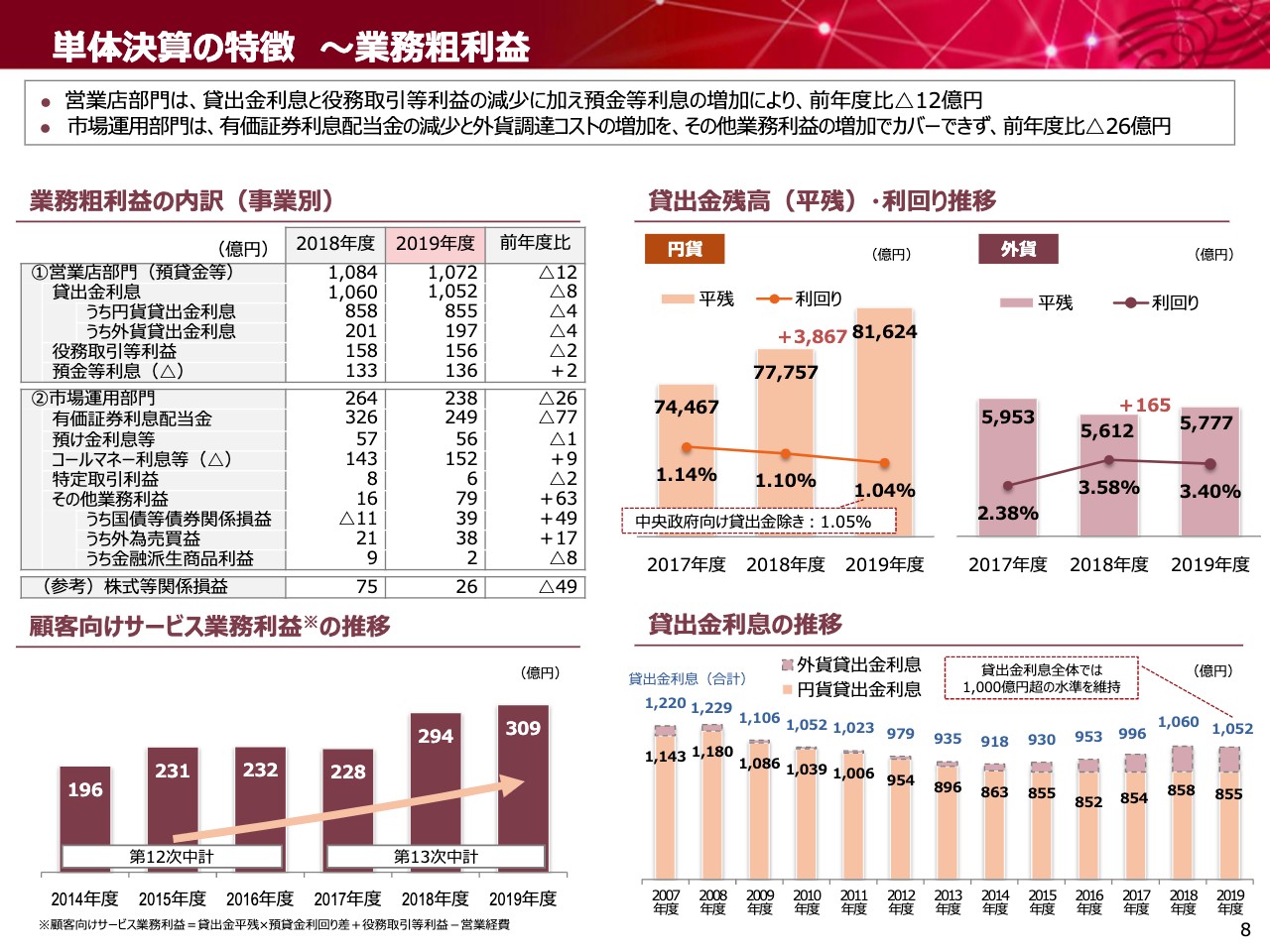

単体決算の特徴 ~業務粗利益

8ページをご覧ください。単体の業務粗利益についてです。スライド左上の表をご覧ください。営業店部門は、前年度比12億円減少の1,072億円となりました。貸出金利息は円貨、外貨ともに残高が増加したものの、レート低下や為替要因によるマイナスをカバーできなかったことから、前年度比8億円減少となりました。

円貨貸出金利息が4億円の減少となりましたが、これは地方公共団体等の公共向けの貸出金利息がレート低下により2億円減少したことが主因です。また、外貨貸出金利息の減少は円高によるものです。役務取引等利益は、前年度比2億円の減少となりました。預り資産の販売手数料などが横ばいとなる一方で、ローン生命保険料等の費用が増加したことが要因です。なお、顧客向けサービス業務利益、いわゆる本業利益は増加傾向を維持しています。

市場運用部門については、前年度比26億円減少の238億円となりました。有価証券利息配当金が、投信収益の減少と前年度計上した特別配当金の剥落を主因に、前年度比で77億円減少した一方で、国債等債券関係損益は米国の金利動向を踏まえた機動的な外債の売却等により、前年度比49億円増加となり、改善しました。有価証券運用については後ほど説明を加えます。

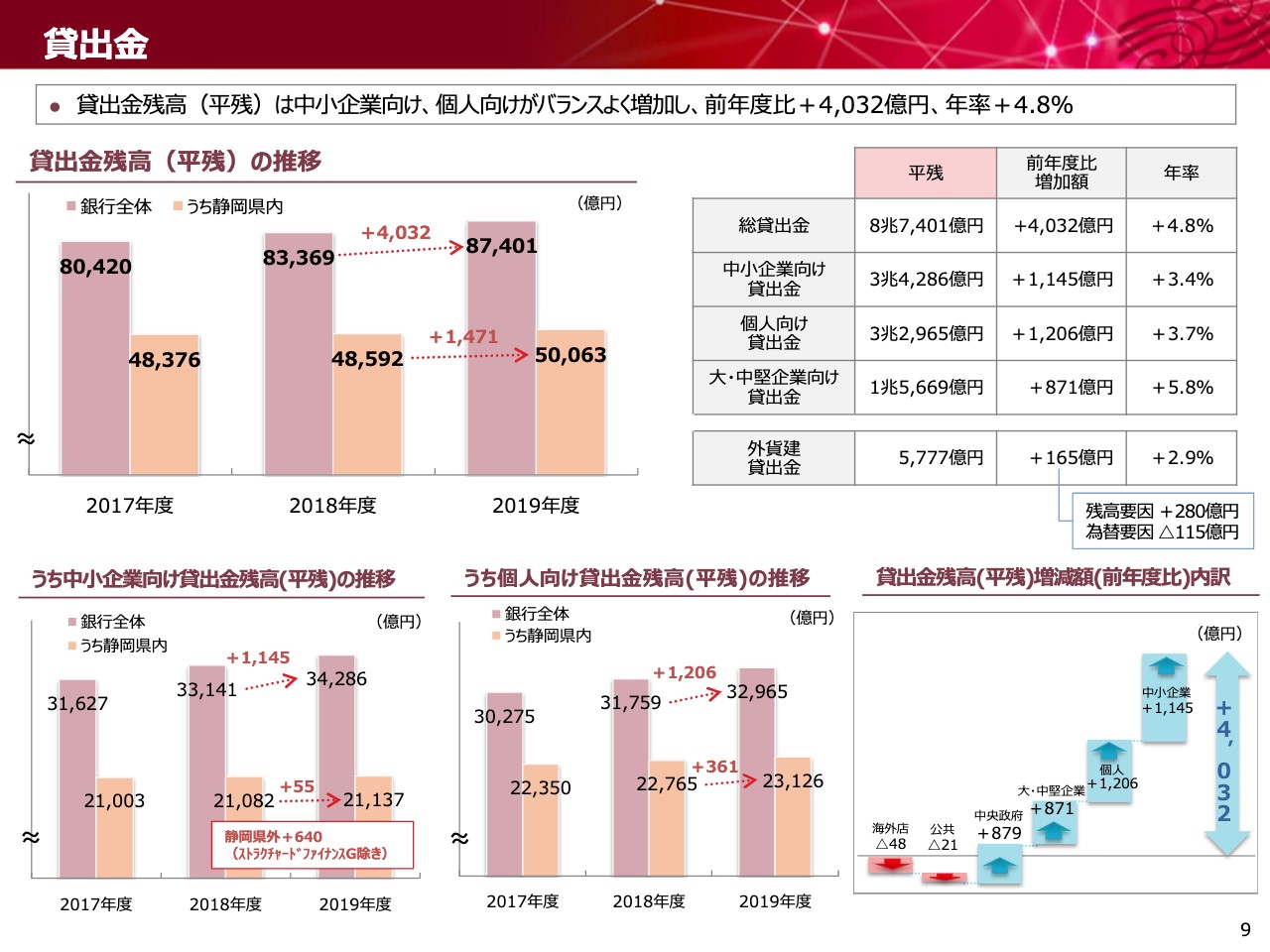

貸出金

9ページをご覧ください。貸出金の状況です。2019年度の貸出金平残は中小企業向け、個人向けがバランスよく増加し、前年度比4,032億円増加の8兆7,401億円、年率で4.8パーセントの増加となりました。なお、中央政府向けの貸出金を除いた場合の増加率は3.7パーセントとなります。

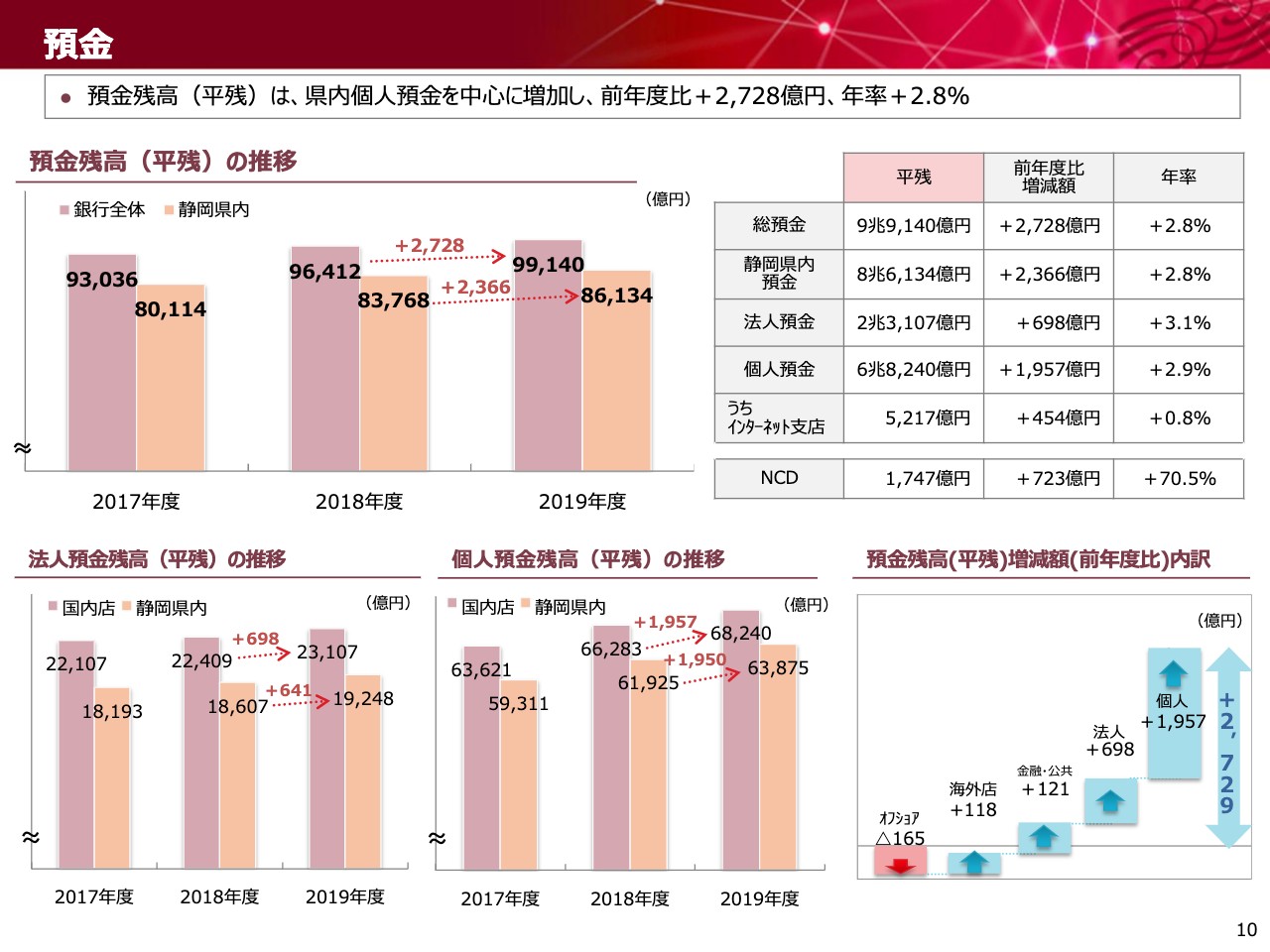

預金

10ページをご覧ください。預金の状況です。2019年度の預金平残は、静岡県内個人預金を中心に増加し、前年度比2,728億円増加の9兆9,140億円、年率で2.8パーセントの増加となりました。

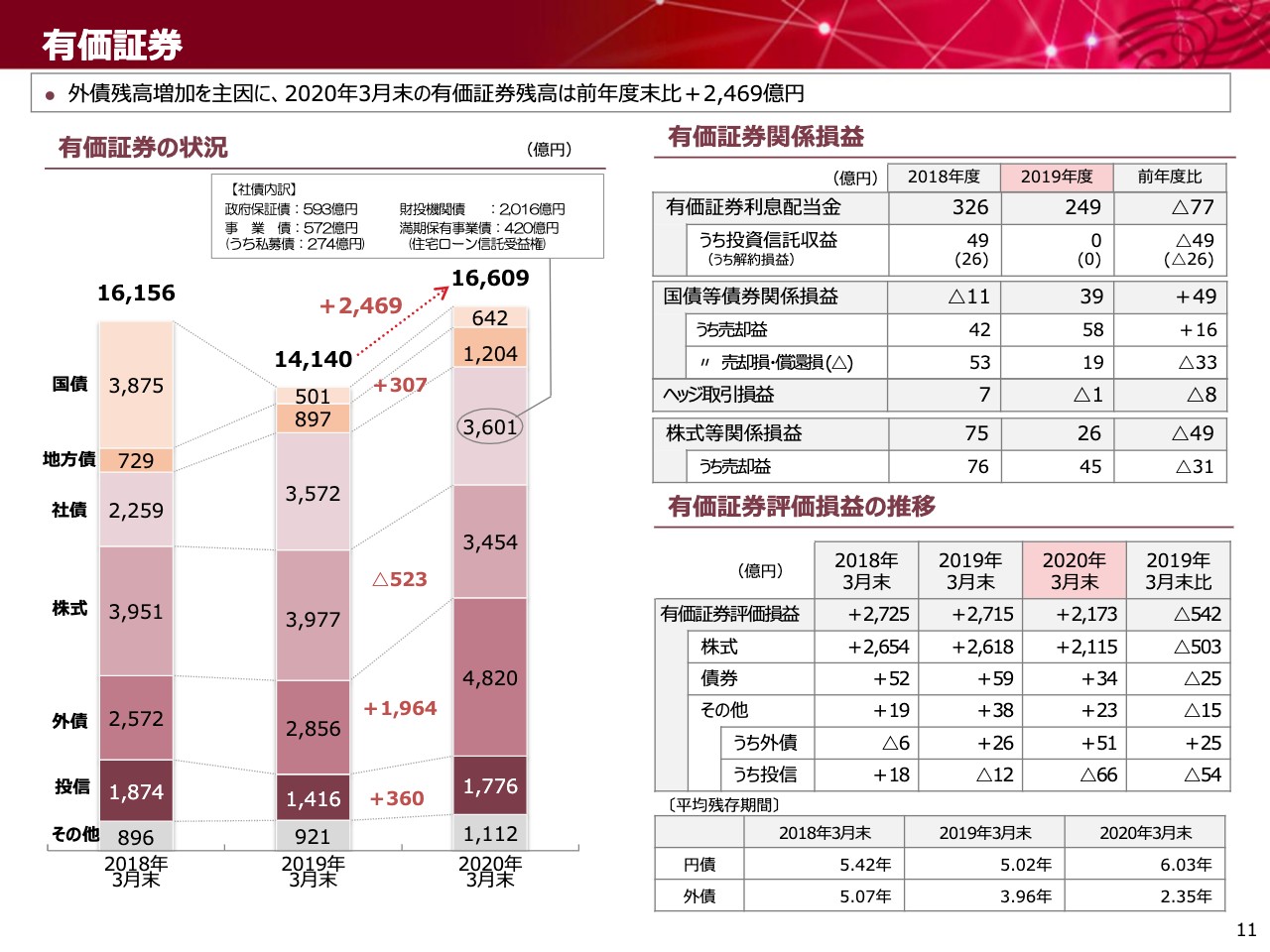

有価証券

11ページをご覧ください。有価証券の状況です。有価証券の残高は、外債が約2,000億円増加したことを主因に、前年度末比2,469億円増加の1兆6,609億円となりました。難しい運用環境が続きますが、収益性の向上を図るべく、市場との対話を深めながら最適な有価証券ポートフォリオの構築を目指したいと考えています。

スライドの右上には有価証券関係損益をお示ししています。有価証券利息配当金の減少、国債等債券関係損益の改善は先ほどご説明したとおりです。株式等関係損益は、売却益の減少に加え、新型コロナウイルスの影響を含む減損の発生により、前年度比49億円の減少となりました。有価証券評価損益は3月末の相場下落を受け、前年度末比542億円の減少、2,173億円となりました。ちなみに、4月末では2,406億円であり、3月末比で233億円改善しています。

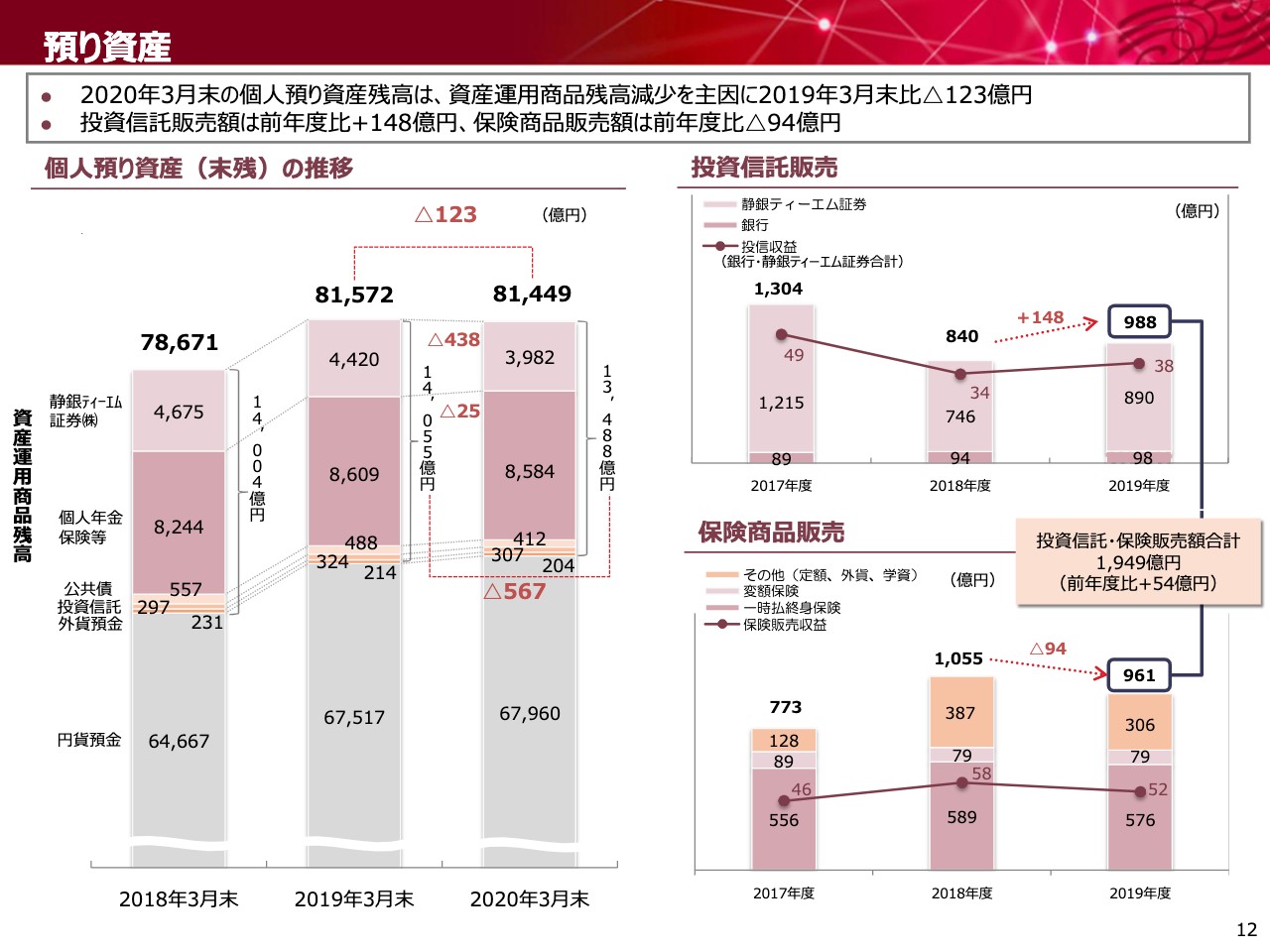

預り資産

12ページをご覧ください。預り資産です。個人預り資産の残高は、静銀ティーエム証券の預り資産と個人年金保険の基準価格変動に伴う評価減を主因に、前年度比123億円減少の8兆1,449億円となりました。

スライド右側には投信、保険の販売と収益の推移をお示ししています。2019年度は10月以降の株式相場上昇を受けて保険よりも投信が先行され、販売額、収益額とも投信は増加、保険は減少しました。販売額合計は前年度比で54億円増加しています。

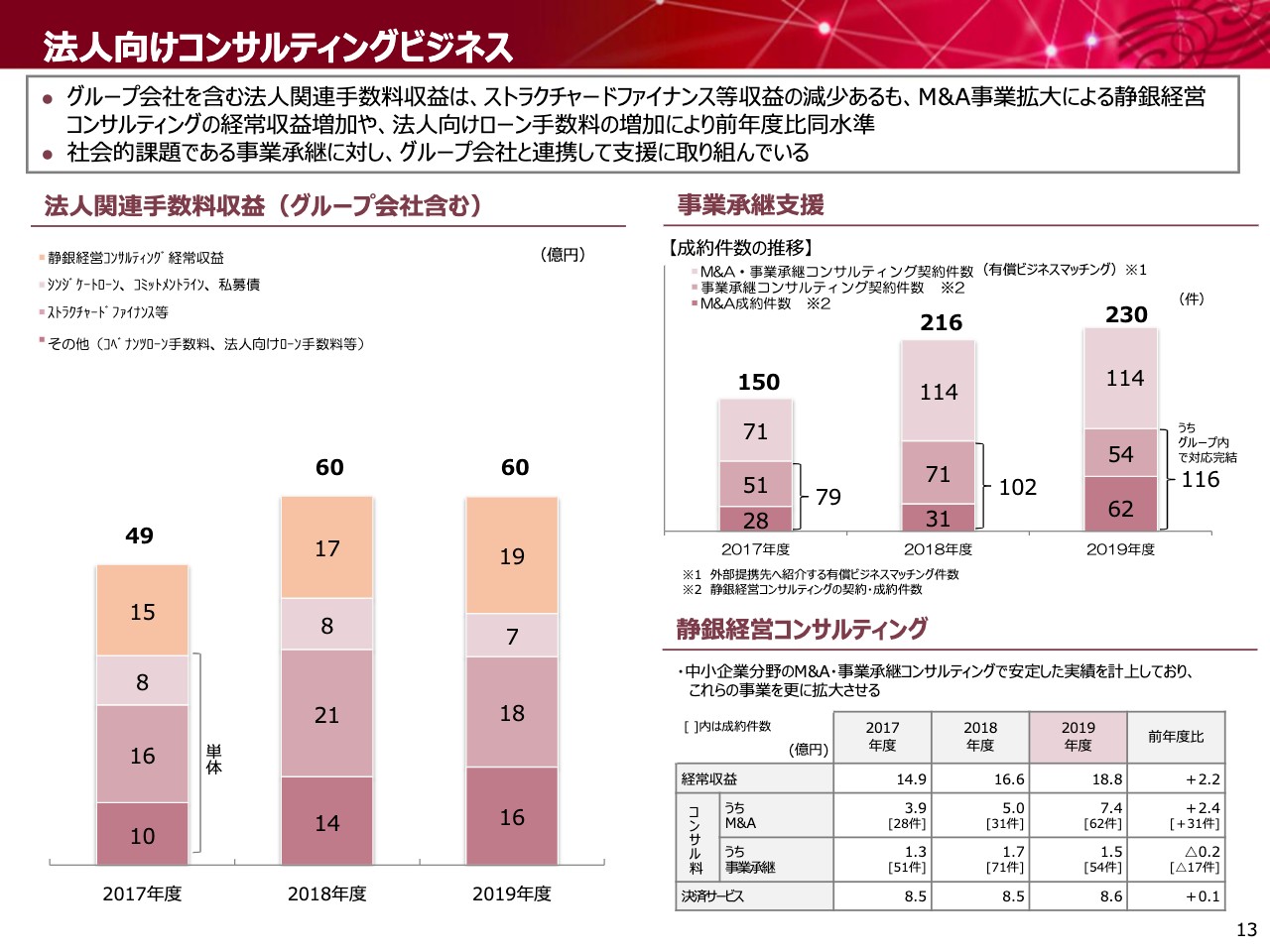

法人向けコンサルティングビジネス

13ページをご覧ください。法人向けコンサルティングビジネスについてです。法人関係手数料収益は前年度比横ばいの60億円となりました。スライド右上は事業承継支援の成約件数の推移です。2019年度は案件対応の内製化が着実に進み、当グループ内で対応したM&Aを含む事業承継支援件数は116件と、前年度比で14件増加しました。なお、事業承継コンサルティング契約後、M&Aの成約に至ったものはM&Aの件数として計上しています。

また、静銀経営コンサルティングの収益も増加基調にあります。事業承継、M&Aの分野は今後もニーズの増加が見込まれます。現在は一定規模以上の案件に対して、静銀経営コンサルティングを中心に対応していますが、今後は案件規模を問わず網羅的な対応を可能とすべく、中小口のニーズに対する銀行営業店の対応力強化を図る方針です。

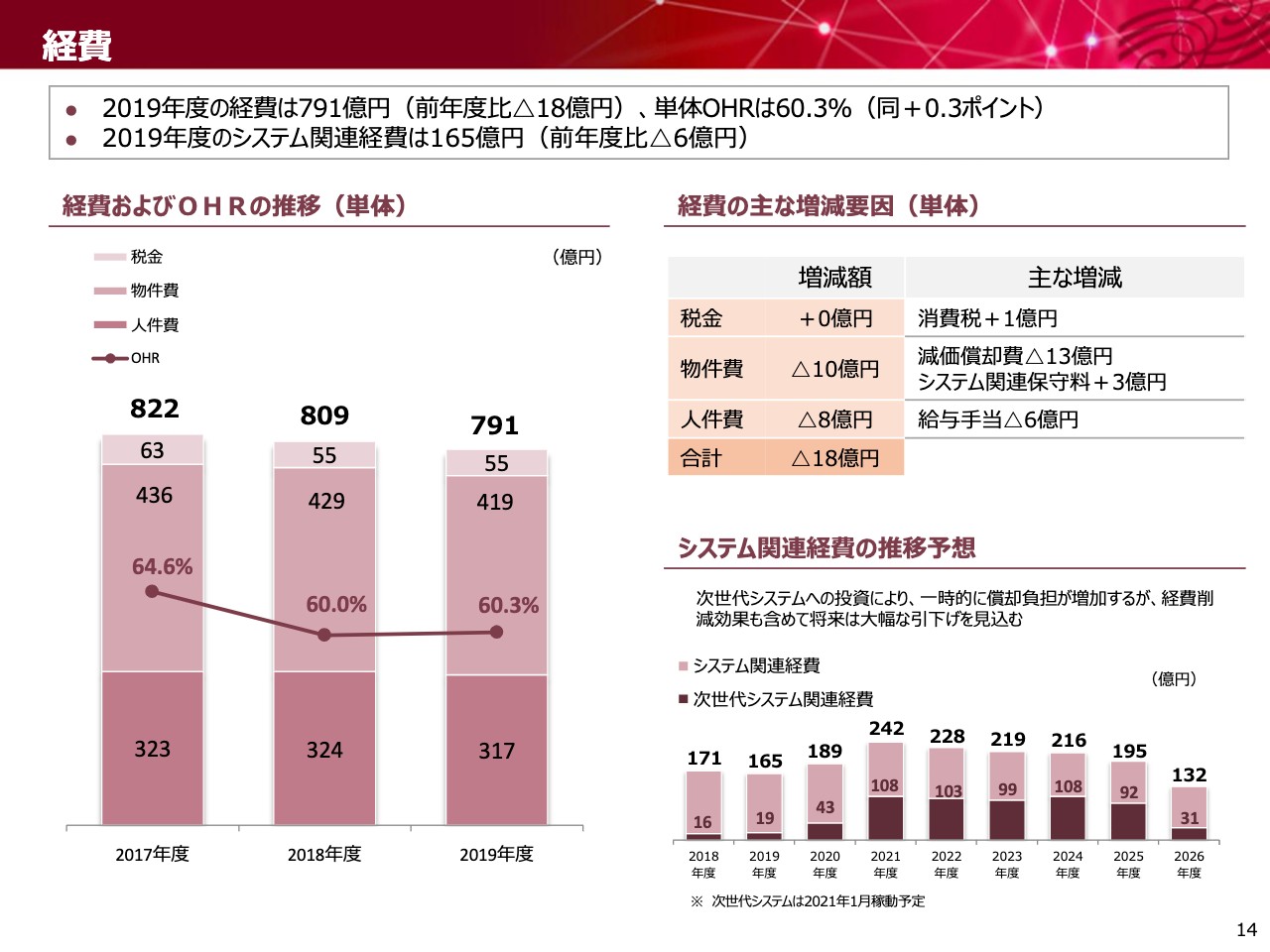

経費

14ページをご覧ください。経費についてです。2019年度は前年度比18億円減少し、791億円となり、物件費と人件費の減少が寄与しました。OHRは経費減少の一方で、業務粗利益も減少したため、前年度比プラス0.3ポイント増加の60.3パーセントとなりました。

スライド右下はシステム関連経費の推移予想です。次世代システム稼働後に償却負担が一時的に増加しますが、中長期的には抑制が期待できる見通しです。なお、次世代システム関連経費については、業務計画策定にあたり再度見直しを行なった結果、第14次中計の説明会資料との比較で増加していますが、システム関連経費の総額に変更はありません。2020年度はこのグラフにある43億円と、稼働に伴う税金負担24億円の合計67億円を株式売却益で賄う方針です。

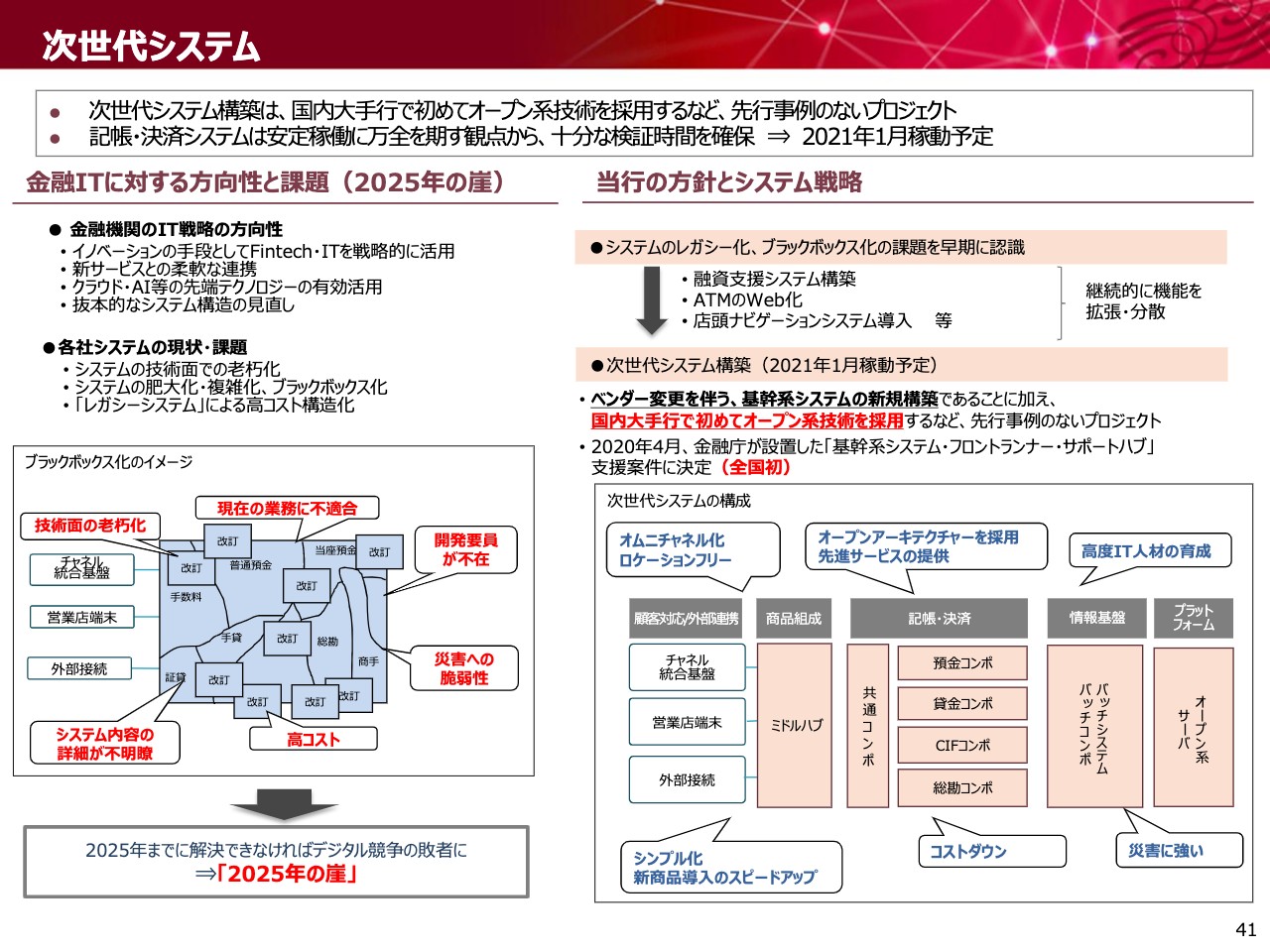

次世代システム

ここで、少しだけ次世代システムについて補足したいと思います。41ページをご覧ください。次世代システムは国内大手行で初めてオープン技術を採用するなど、先例のないプロジェクトとして開発を進めてきました。

こうした中、今年4月に金融庁が新設した「基幹系システム・フロントランナー・サポートハブ」の支援案件に全国で初めて選ばれました。今後も金融庁の後押しを受けながら、2021年1月稼働に向けて準備を進めていきます。また、システムのデファクト化も視野に入れ、仲間づくりにも取組んでいきたいと思います。

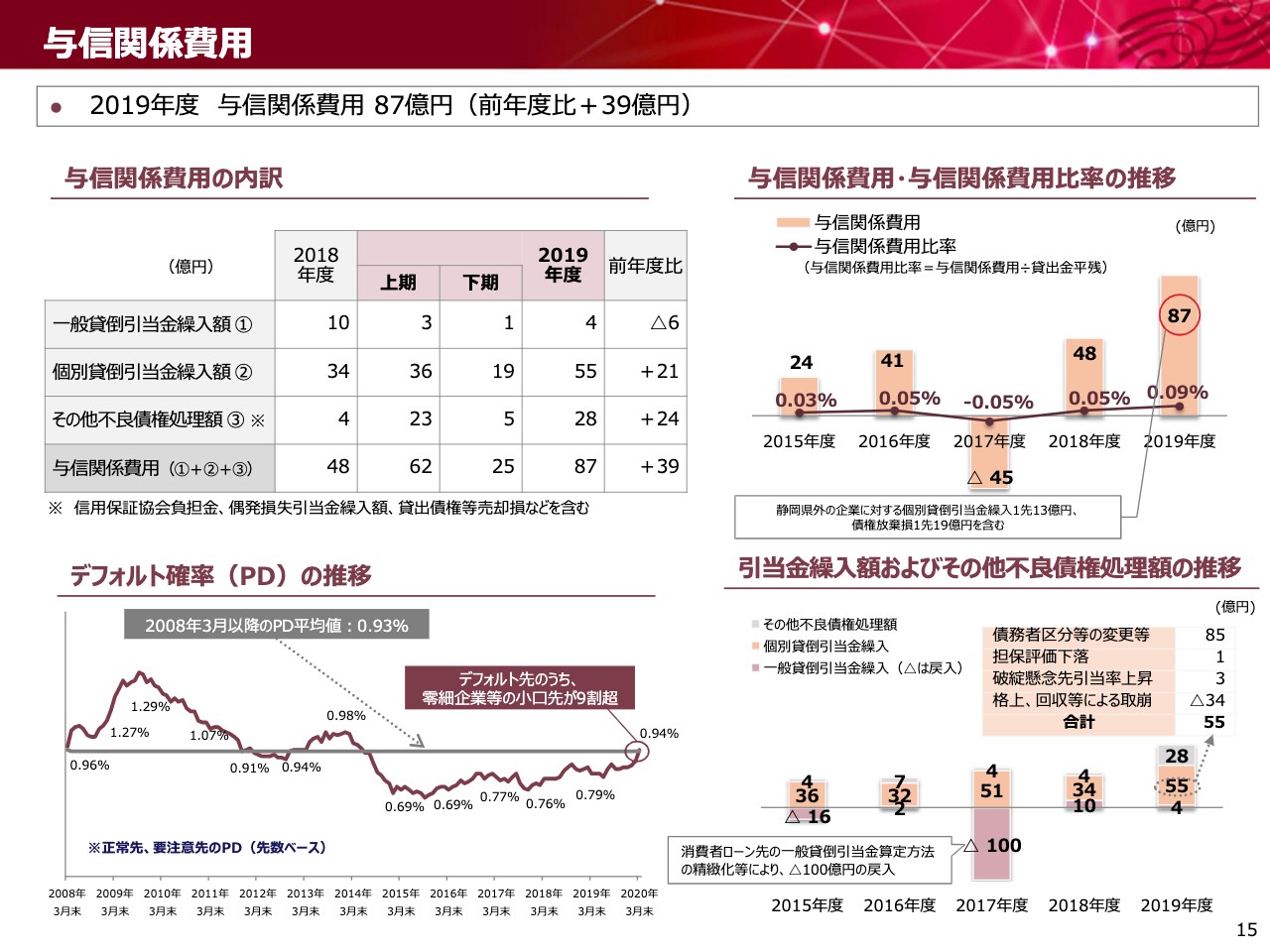

与信関係費用

次に15ページをご覧ください。与信関係費用です。2019年度は静岡県外の企業に対する個別貸倒引当金の大口繰入13億円と、債権放棄損19億円の発生を主因に、前年度比39億円増加の87億円、与信関係費用比率0.09パーセントとなりました。この要因により、上期は与信関係費用が大きく増加しましたが、下期は巡航速度の範囲内に収まりました。なお、新型コロナウイルス感染拡大に伴う与信費用増加が2億円ありましたので、この要因を除けば計画値である85億円の水準に収まります。

左下には正常先、要注意先のデフォルト確率をお示ししています。2020年3月末は2008年3月以降の平均値をわずかに上回りましたが、内訳を見ますと、デフォルト先の90パーセント超は零細企業と小口先が占めています。債券は外部の保証でカバーされており、次年度以降の与信関係費用への影響はありません。

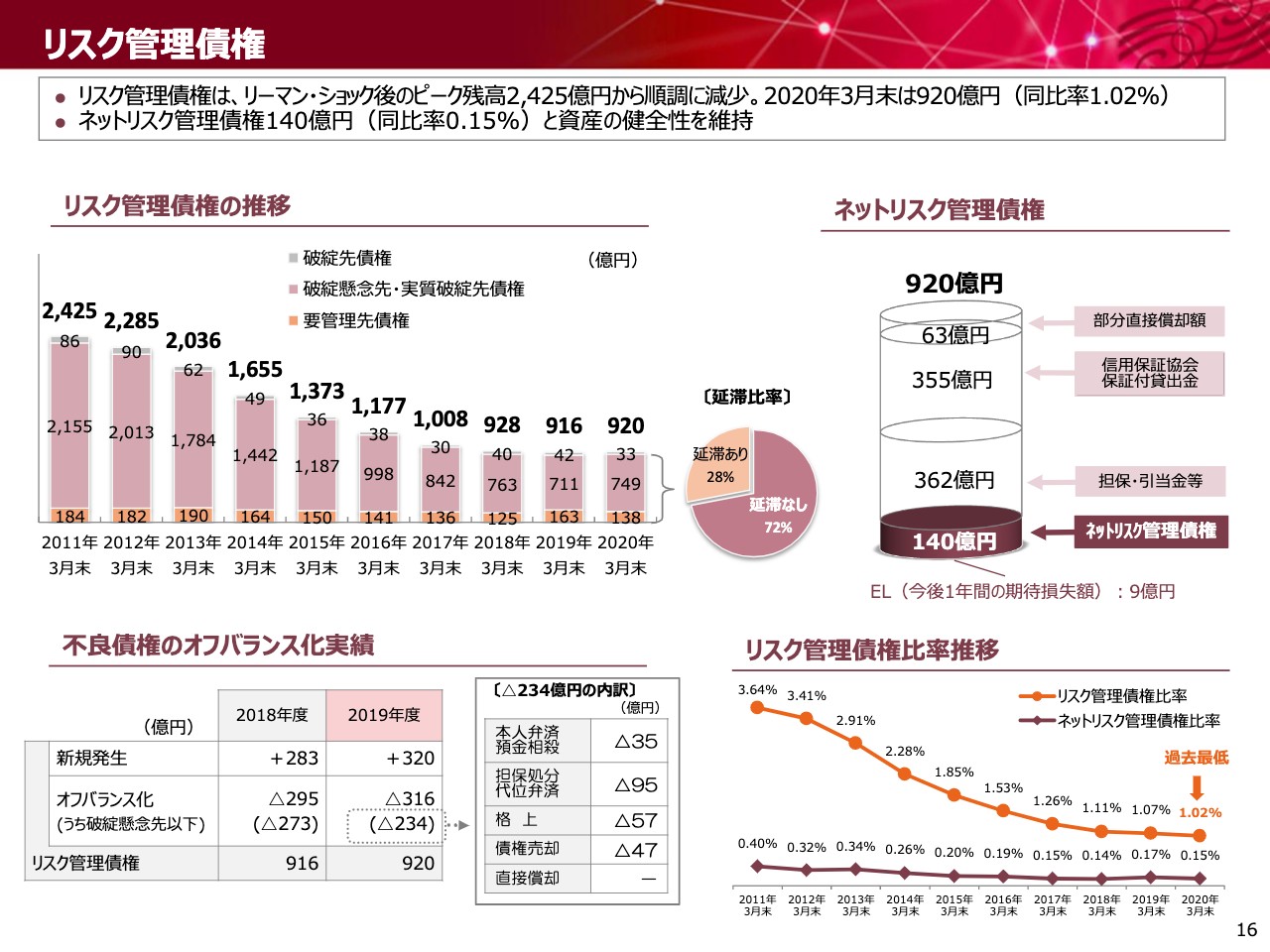

リスク管理債権

16ページをご覧ください。リスク管理債権です。2020年3月末のリスク管理債権は、前年度比4億円増加の920億円となりました。これはスライド左下の表のとおり、県外の大口先を含めた取引先の状況悪化や倒産等による新規発生320億円に対して、要注意先以上への格上げや債券売却が減少し、オフバランス化が316億円にとどまったことが要因です。

2010年度以降、9期ぶりの増加となりましたが、リスク管理債権比率は1.02パーセントと過去最低水準となっています。なお、信用保証協会の保証付部分や担保、引当部分を除いたネットリスク管理債権は140億円であり、期間損益の範囲内に収まっています。また、今後1年間に顕在化し得る損失額も9億円と低位であり、貸出債権の健全性は維持されています。

自己資本比率

17ページをご覧ください。自己資本比率です。2020年3月末の連結自己資本比率は前年度末比0.46ポイント低下の15.59パーセントとなりました。リスクアセットの増加に加え、その他有価証券評価差額金の減少に伴い、自己資本が減少したことが要因です。

なお、その他有価証券評価差額金を除いた普通株式等TierⅠ比率は、前年度比0.25ポイント増加の12.90パーセントとなります。銀行勘定の金利リスクであるIRRBBにおける重要性テストの結果はΔEVEが4.2パーセントであり、当局の指針で示される15パーセントの基準を大きく下回っています。ΔEVEが昨年対比で大きく低下している要因は、2020年3月よりコア預金について、当局の標準的モデルから内部モデルへ変更したことによるものです。

また、ΔNIIは87億円となっていますが、連結経常利益の水準から見て十分管理可能な水準です。その他のバーゼルⅢ関連指標についても規制水準をクリアしています。

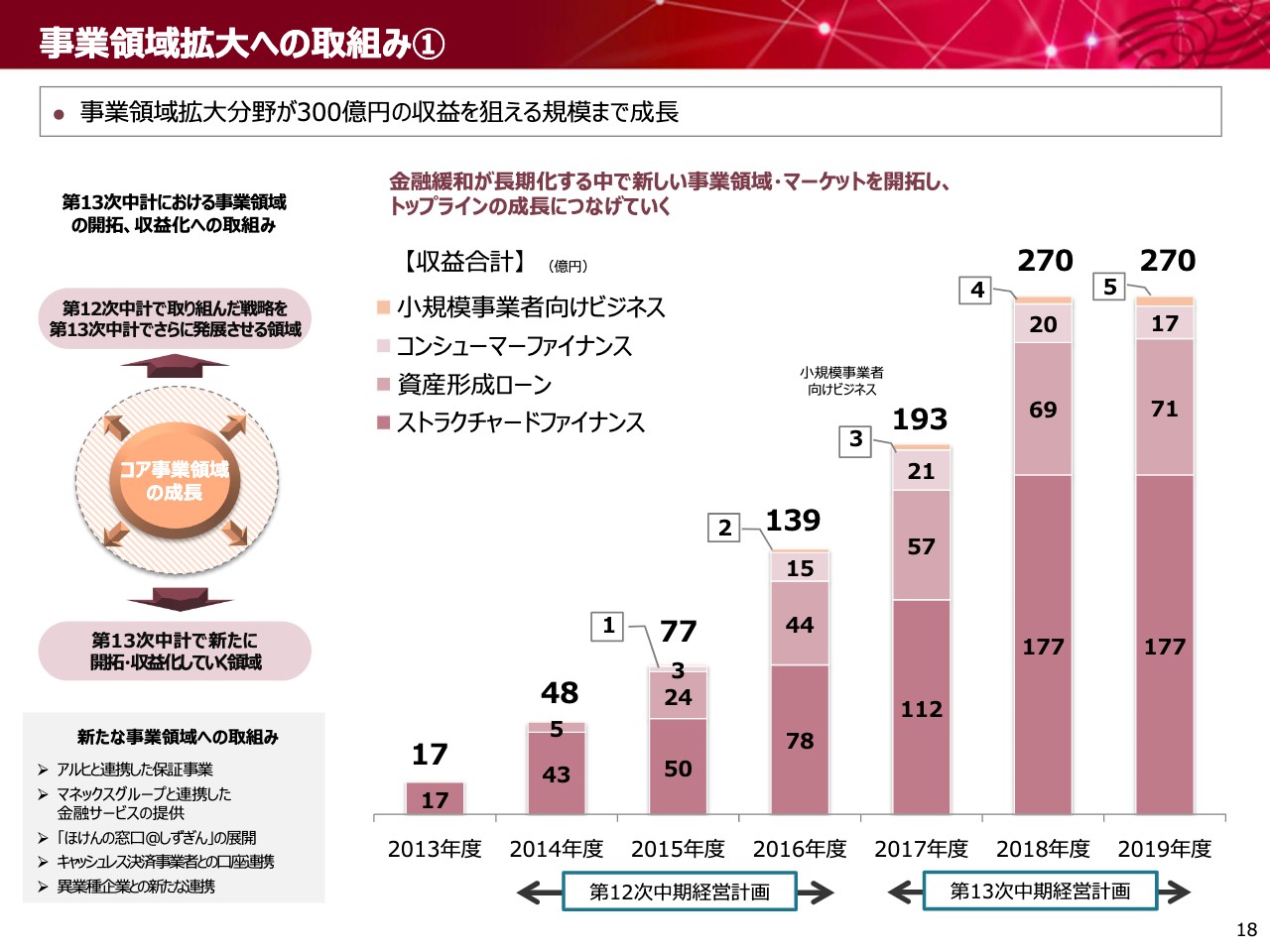

事業領域拡大への取組み①

18ページをご覧ください。ここからは事業領域拡大に向けた取組みの状況について説明します。第13次中計では、新たな事業領域からの収益規模を300億円の水準に成長させることを目指して取組んできました。冒頭でお伝えしたとおり、当初のイメージに近い規模までビジネスを拡大し、成長させることができたと感じています。

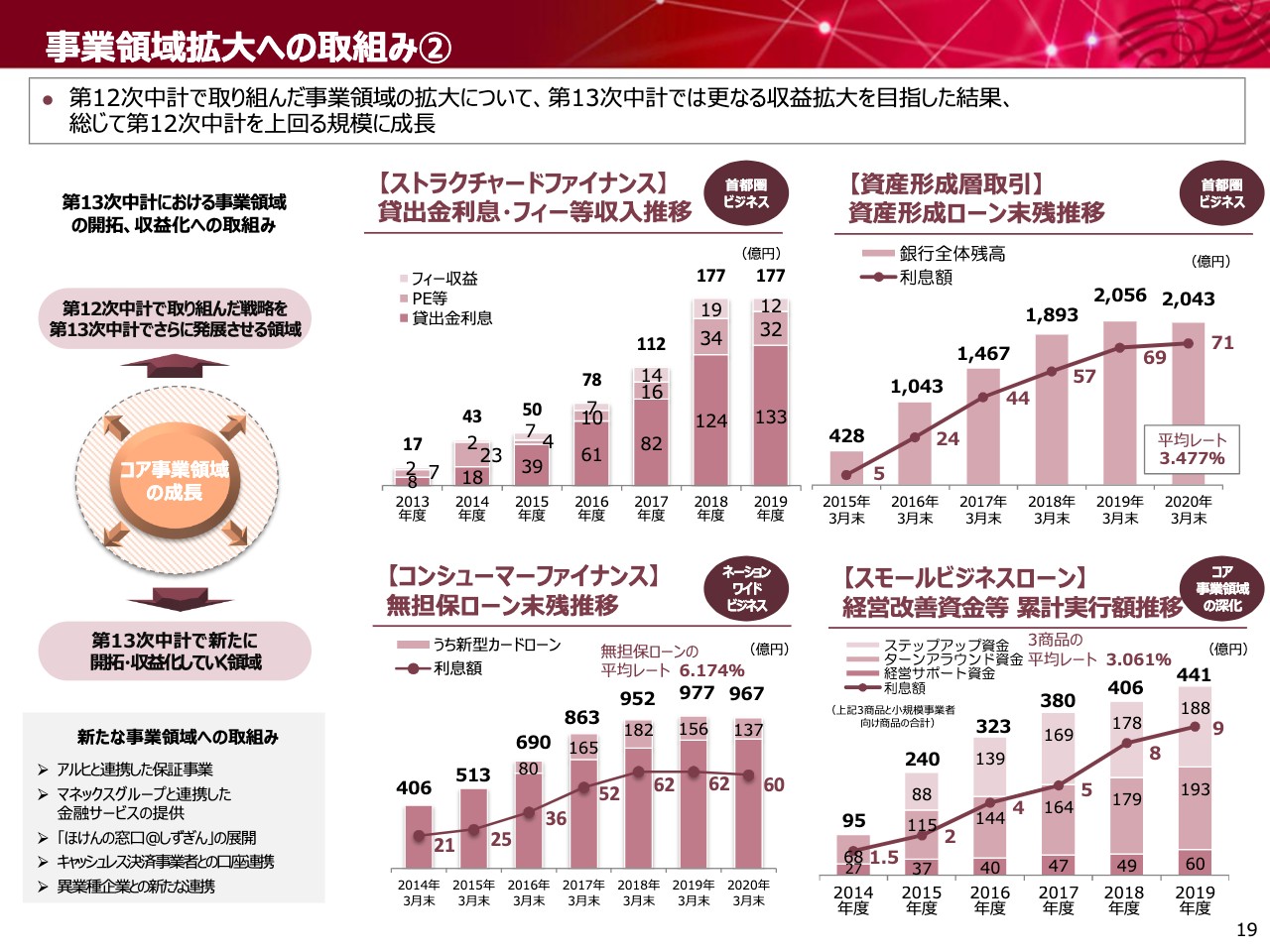

事業領域拡大への取組み②

19ページをご覧ください。分野別の実績推移です。ストラクチャードファイナンスの収益は、貸出金利息が着実に増加したものの、フィー収益、PE等の収益が減少し、前年度比横ばいの177億円となりました。一方で、第12次中計最終年度の2016年度との比較では、約100億円の収益増加を実現することができました。ストラクチャードファイナンスについては、後ほど説明を加えます。

資産形成ローンについては、金融資産のエビデンス改ざん等の社会問題化を受けて、マーケットの冷え込みがあったこと、また、当行においても拠点の絞り込みやエビデンス確認の厳格化など、受付体制の再整備に取組み、新規案件の取り上げが減収した結果、残高が前年度から13億円減少しました。しかしながら、12月までに体制整備はひと段落し、第3四半期から第4四半期にかけては残高が増加に転じています。資産形成ローンは利息収入70億円規模の事業に成長しました。

無担保ローンは、新型カードローンの減少を教育ローンとマイカーローンでカバーしながら、増加基調を続けてきましたが、2019年度はマイカーローンの伸びが鈍化したことから、全体で前年度比10億円の減少に転じました。経営改善先へのハンズオン支援にも継続的に取組んでおり、専用商品の実行額は累計で441億円、3商品の平均レート3.061パーセントと適正な水準を確保できています。

ストラクチャードファイナンス

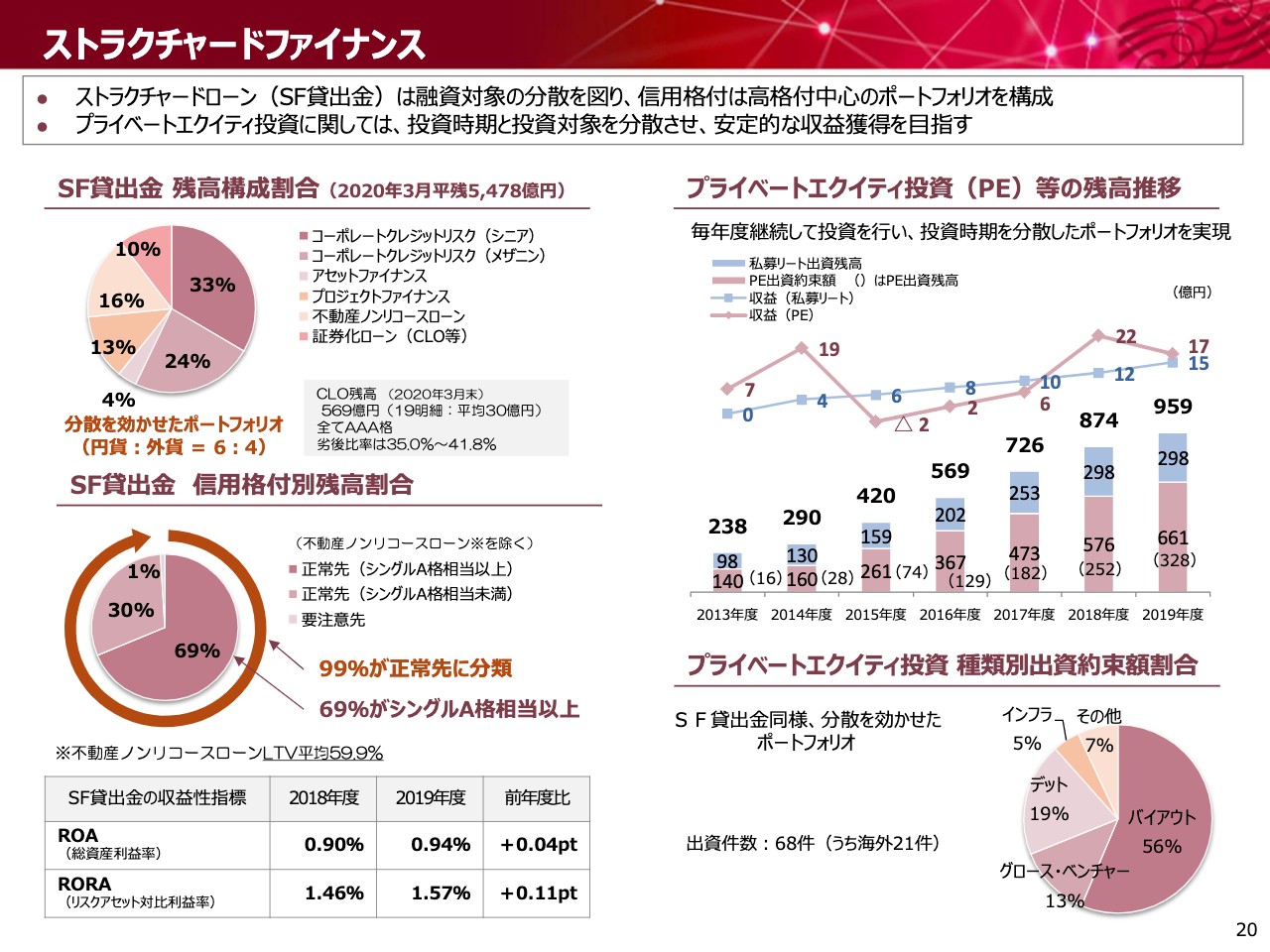

20ページをご覧ください。ここでストラクチャードファイナンスについて説明を加えます。スライド左上は貸出金の残高構成割合です。分散を効かせたポートフォリオで円貨と外貨の比率は6対4となっています。CLOも従前と同じくすべてAAA格で、劣後比率は35パーセント以上と十分なバッファを持っています。

スライド左下は信用格付別の残高割合です。不動産ノンリコースローンを除く案件の約70パーセントがシングルA格相当以上で、シングルA格未満の正常先も含めればほぼすべてが信用リスクに懸念のない状況にあります。不動産ノンリコースローンはオフィス、住居系が中心で、用途別に分散されたポートフォリオとなっており、LTVの平均も60パーセント弱と相応に低くなっています。また、収益性を示すROA、RORAはいずれも前年度比で上昇しており、収益性は向上しています。

スライド右側はプライベートエクイティ投資等の状況です。プライベートエクイティ投資は毎年度継続的に投資し、残高は増加傾向にあります。赤色の折れ線グラフはプライベートエクイティ投資の収益額を示しています。2019年度は前年度比5億円の減少となりましたが、当行が保有するファンドからのエグジットが進まなかったことが要因です。なお、スライド右下のとおり投資種類の分散を図っています。

一方、私募リートの収益額は青色の折れ線グラフでお示ししています。2019年度は新たな投資を実施していませんが、収益額は物件売却に伴う配当があり、3億円の増加となっています。

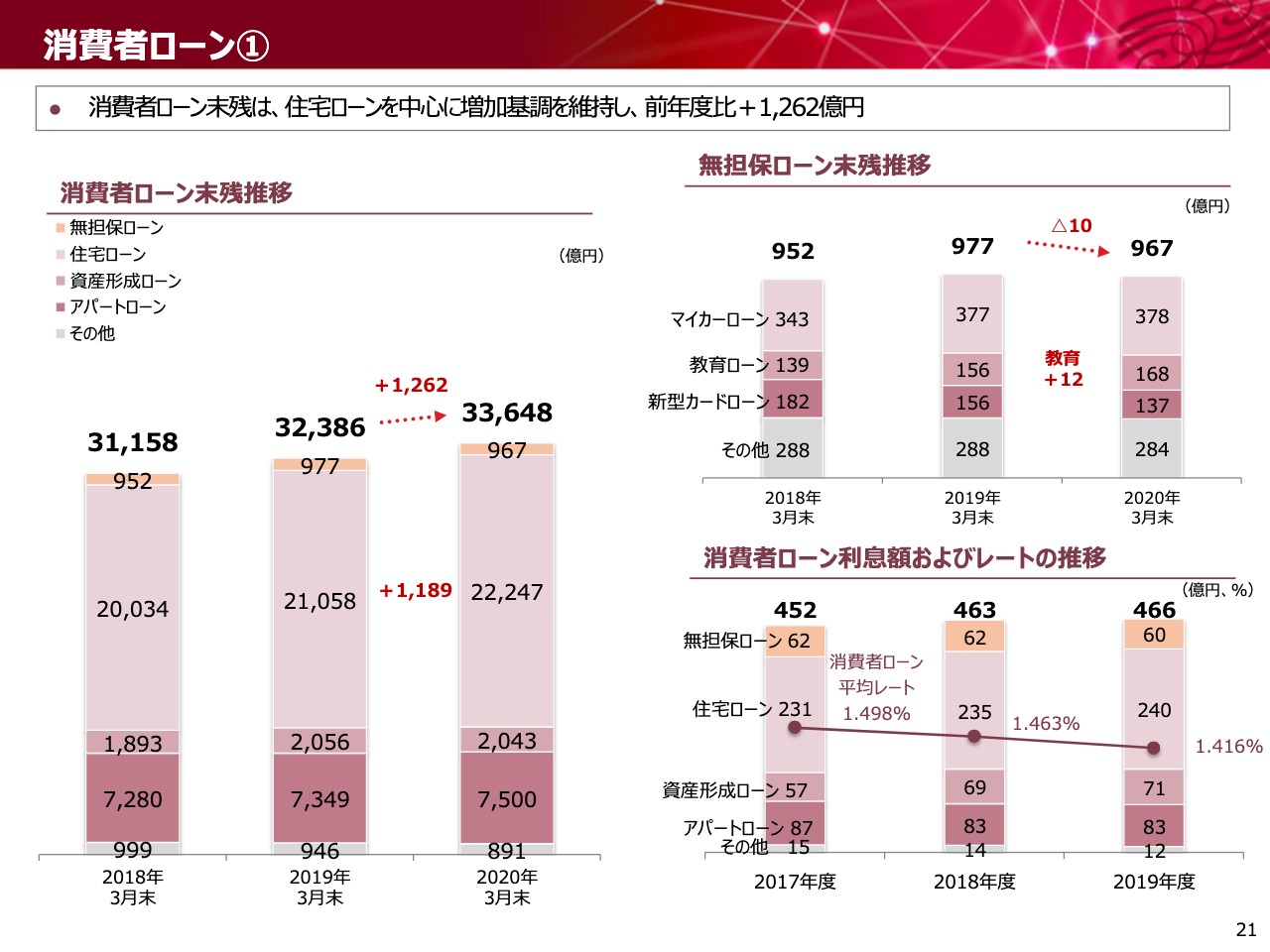

消費者ローン①

21ページをご覧ください。21ページから24ページは消費者ローンの説明スライドとなっています。構成は従前と同じです。説明は省略しますが、住宅ローンは残高が年率5.6パーセントの増加、利息額も5億円の増加と順調に推移しています。また、アパートローン、資産形成ローンにおいても、入居率や延滞状況などから資産の健全性が保たれていることがお分かりいただけると思います。後ほど資料をご確認ください。

業務プロセス改革への取組み

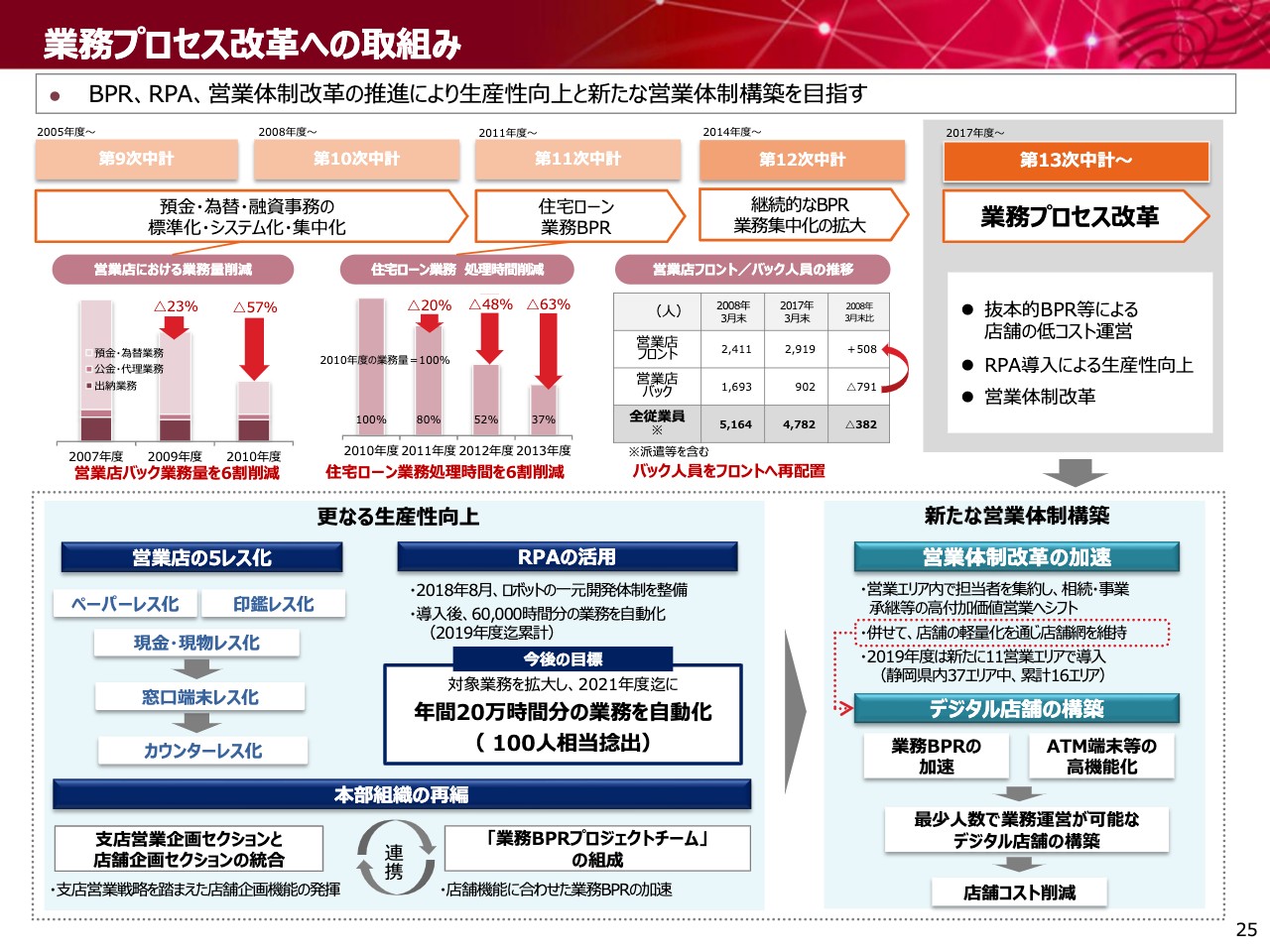

25ページをご覧ください。業務プロセス改革への取組みについてです。静岡銀行グループでは、第12次中計までに営業店における広報業務のシステム化や集中化、住宅ローン担当者の業務処理時間の削減などを通じ、フロント業務に従事する人員や時間を増やすことでお客さまに提供する付加価値の向上に取組んできました。第13次中計からは、BPRによる店舗運営の低コスト化、RPA導入による生産性向上、営業体制改革の3つを主な柱として推進し、さらなる生産性向上の実現と新たな営業体制の構築を目指しています。

具体的な取組みはスライド下段のとおりです。まず、営業店の5レス化の実現を目指しています。第13次中計では、タブレット端末の開発などを進めており、今年の2月からはペーパーレス、印鑑レス、現金・現物レスの実現に向けて、一部店舗でペーパーレスでの受付を試行しています。なお、5レス化の実現は店舗の業務プロセスが根本的に変わることに加え、ATM、ネットワークの最適化や、他の金融機関との共同店舗化、店舗展開などにもつながります。

また、RPAの活用については、2019年度までにグループ全体で6万時間分の業務自動化を行ないました。まだ道半ばの状況ですが、当グループでは集中部署への業務集約が十分に進んでいますので、RPAの導入により一層の生産性向上が期待できると考えています。2021年度までに累計20万時間分、100人相当の捻出を目標にRPAの活用を進めていく方針です。

営業体制改革では、第13次中計の総括でも触れたとおり、静岡県内37エリアの40パーセントにあたる16エリアで導入済みです。第14次中計では、対象エリアの拡大により80パーセント程度のエリアで見直しを完了します。合わせて、営業店からローンセンターへのローン業務集約も行なう方針です。

非対面チャネルの取引拡大

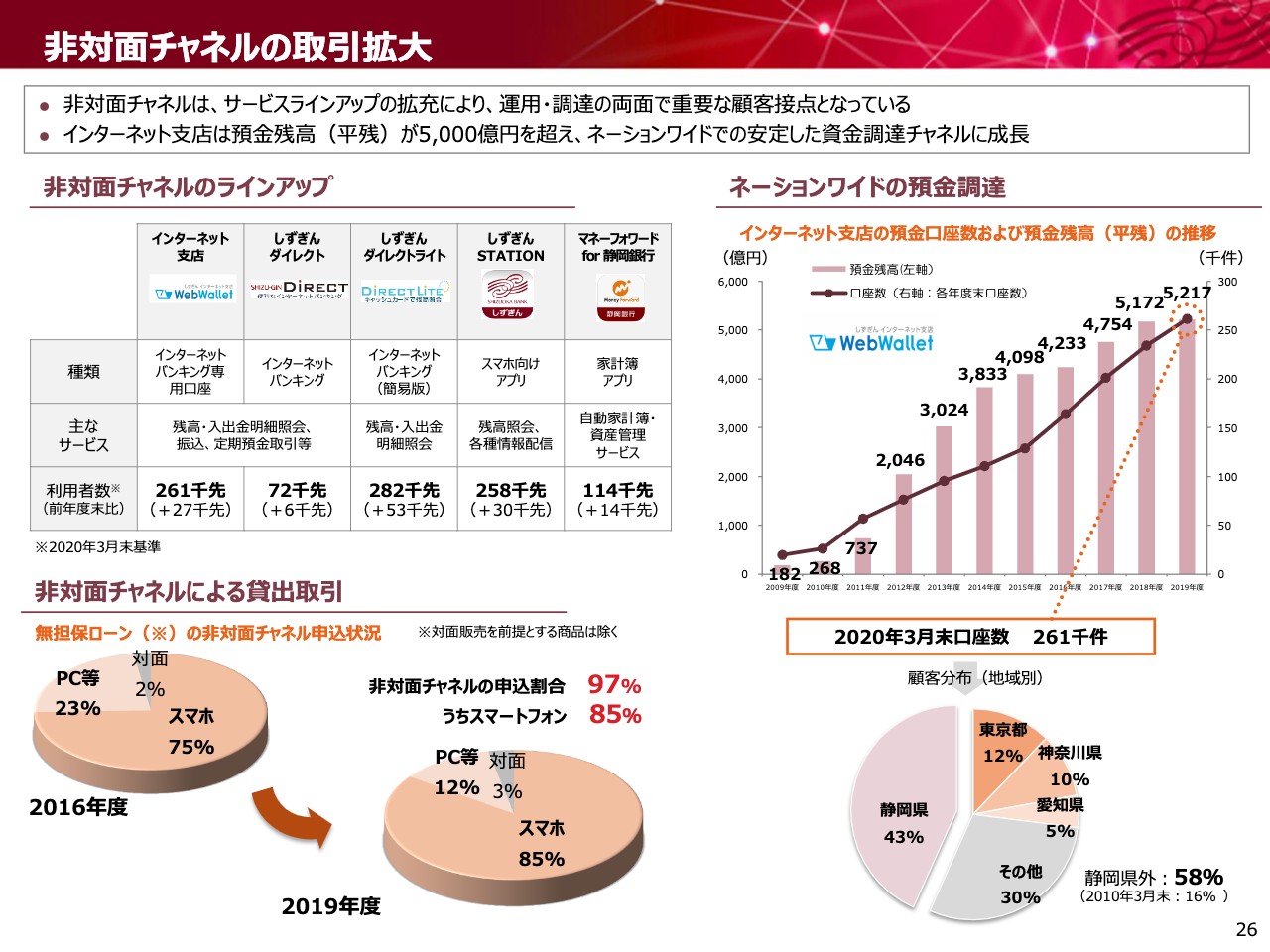

26ページをご覧ください。非対面チャネルの取組みです。スライド左上の表のとおり、ロケーションフリーでご利用いただける非対面サービスの利用者は着実に増加しています。資料に記載はありませんが、第14次中計では、スマホアプリの刷新とインターネットで完結する取引の拡大を図り、先ほどの業務プロセス改革の推進と合わせ、対面、非対面のチャネル全体での最適化を追求していく方針です。

株主還元① ~利益配分の状況

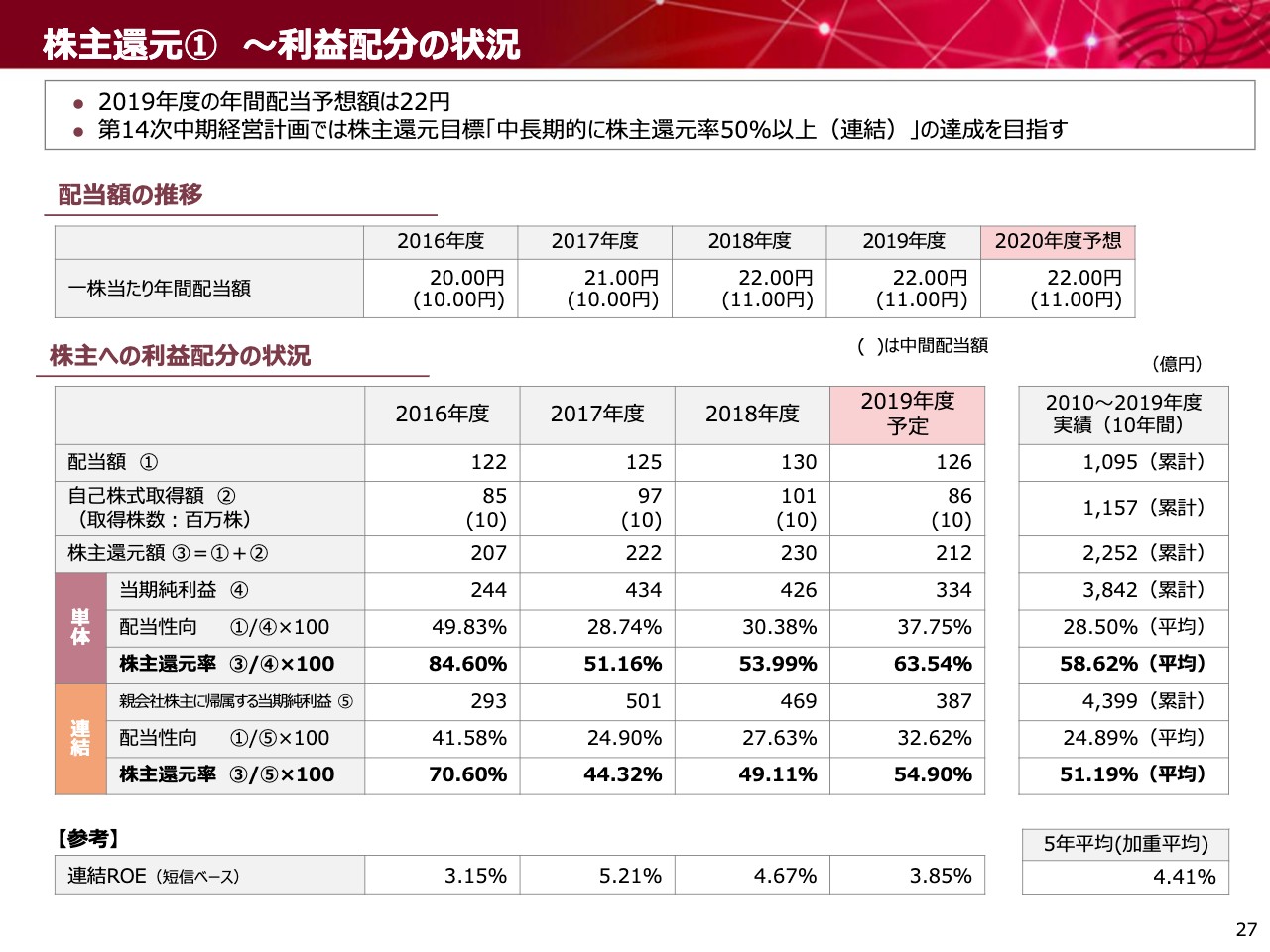

27ページをご覧ください。株主還元の状況についてです。2019年度の配当は前年度と同じ1株当たり22円を予定しています。また昨年5月から6月にかけて、1,000万株の自己株取得を実施済みです。これにより、2019年度の株主還元率は単体で63.54パーセントとなる見込みです。

第13次中計で掲げた「中長期的に株主還元率50パーセント程度」という目標に対し、3年間の平均も55.63パーセントとなる見込みです。第14次中計では、連結ベースで「中長期的に株主還元率50パーセント以上」を目標に定め、引き続き株主のみなさまに対する積極的かつ機動的な利益還元を行なう方針です。

株主還元② ~自己株式取得、EPS・BPS

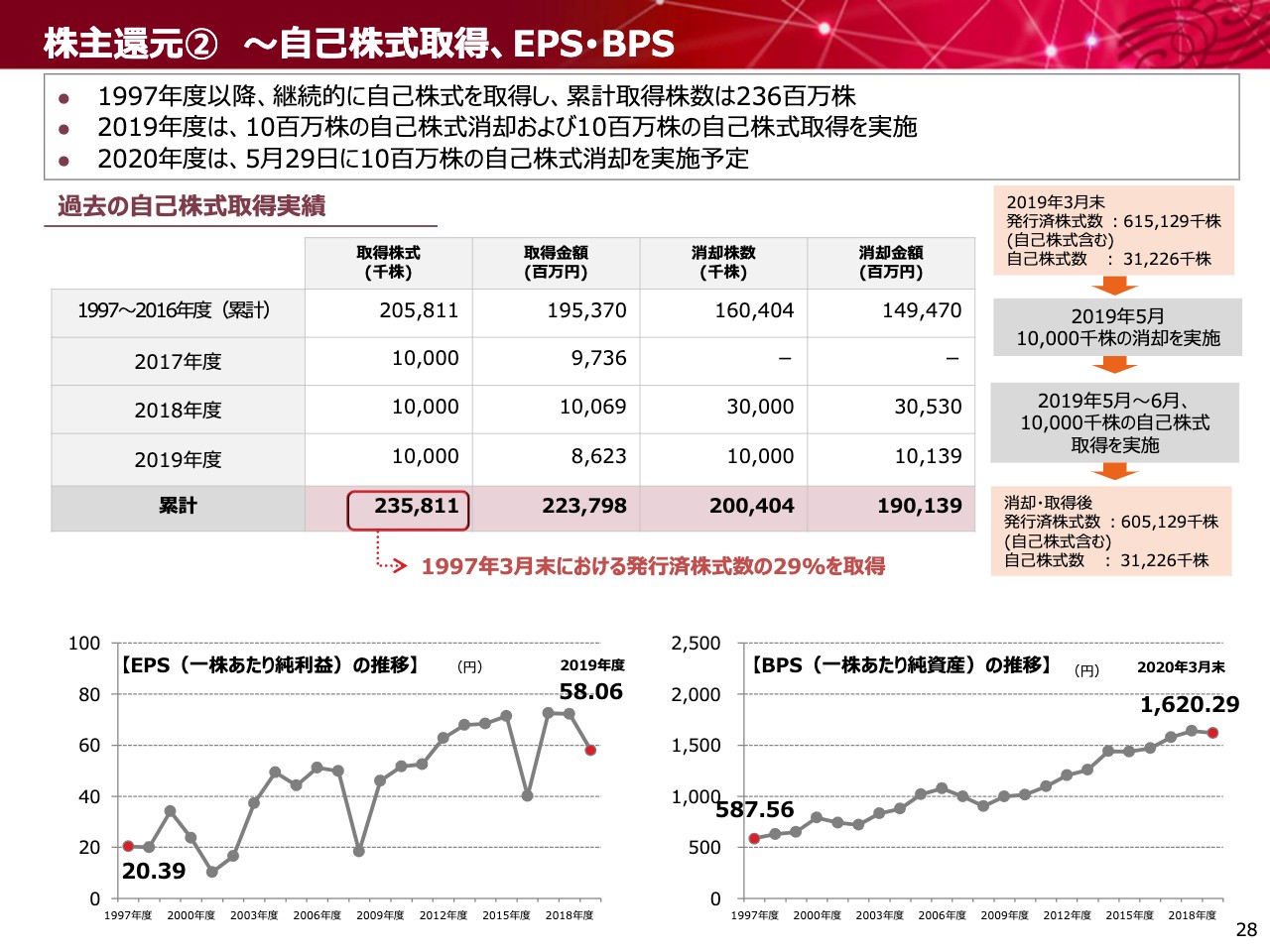

28ページをご覧ください。ここでは自己株式取得実績とEPS・BPSの推移をお示ししています。自己株式取得と消却の実績はスライド上段の表のとおりです。なお、2020年度は5月29日に1,000万株の消却を実施する予定です。

また、当行は将来にわたり安定した収益を計上し、戦略的投資により成長戦略を推し進めるとともに、適正な株主還元を行なうことでEPSやBPSで示される株式の価値を高めていくことを経営方針としています。EPS、BPSの実績はスライド下段にお示ししたとおりです。今後も引き続き機動的に株主還元を実施する中で、株式の価値向上に努めていきます。

2020年度業績予想

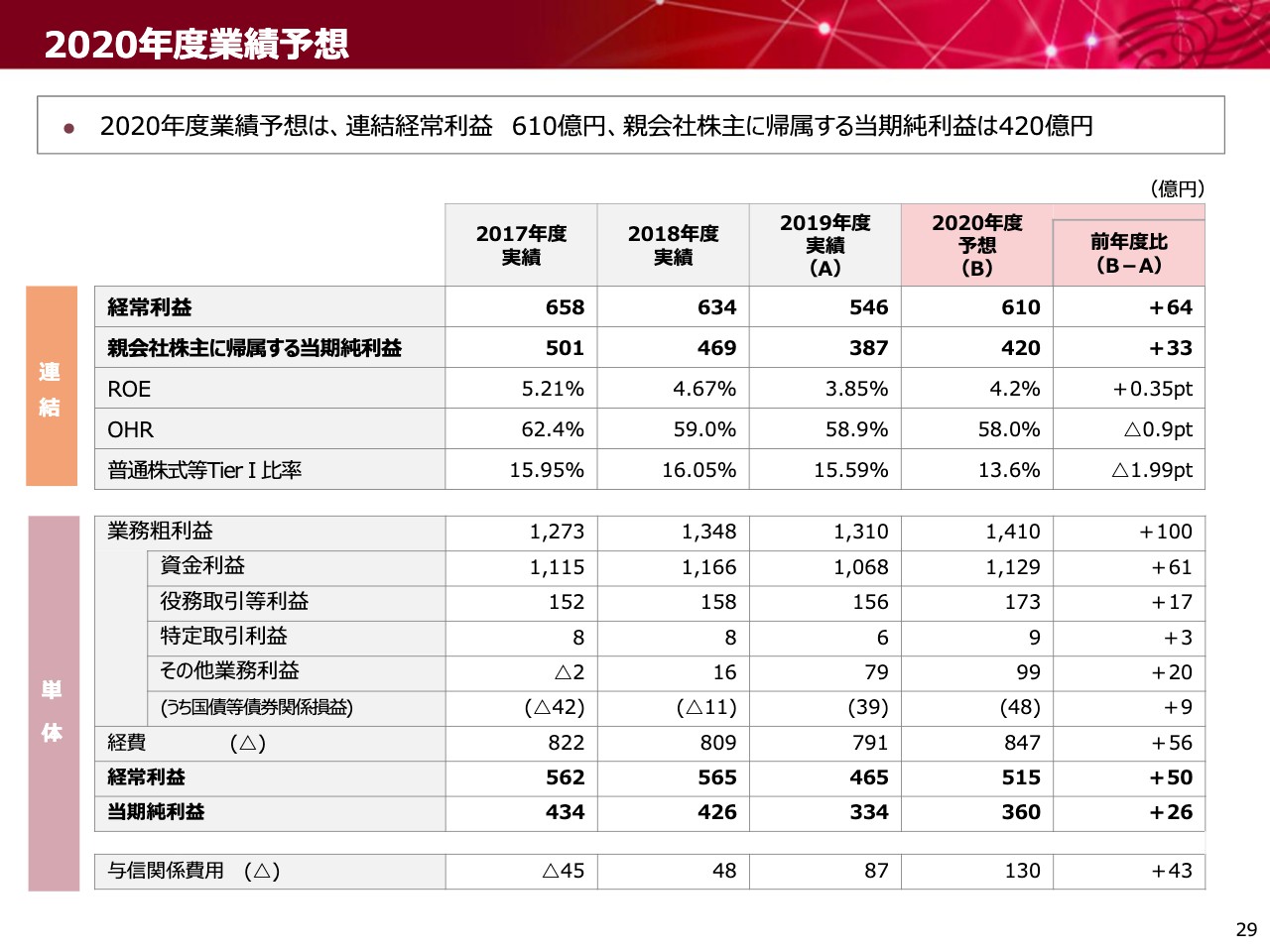

29ページをご覧ください。2020年度の業績予想についてです。新型コロナウイルスの影響を見通すことが非常に難しい中ではありますが、6月までに収束に向けて一定の方向性が示され、7月以降緩やかに回復の歩みが始まることを前提に、業績への影響が懸念される業種に対する引当の増加を一定程度織り込み、与信関係費用の予想値を130億円としています。

これを踏まえた業績予想は、上段の連結、下段の単体とも前年度対比で増益を見込んでいます。有価証券運用収益の改善や、成長市場分野における貸出金利息の増加が主な増益要因です。新型コロナウイルスの影響については、四半期ごとに状況の推移を見た上で、業績予想の修正が必要な場合はあらためてお伝えしていきたいと思います。

30ページ以降では、第14次中計の概要や参考資料を掲載していますので、後ほどご確認いただければと思います。

静岡銀行グループでは、この4月からスタートした第14次中計を推進する中で、地域とともに将来にわたって持続的な成長を実現するためのビジネスモデル構築に取組んでいきます。みなさまにおかれましては、今後とも変わらぬご支援をお願い申し上げます。ご清聴ありがとうございました。