2020年5月29日に行なわれた、日立キャピタル株式会社2020年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日立キャピタル株式会社 執行役専務兼CFO 井上悟志 氏

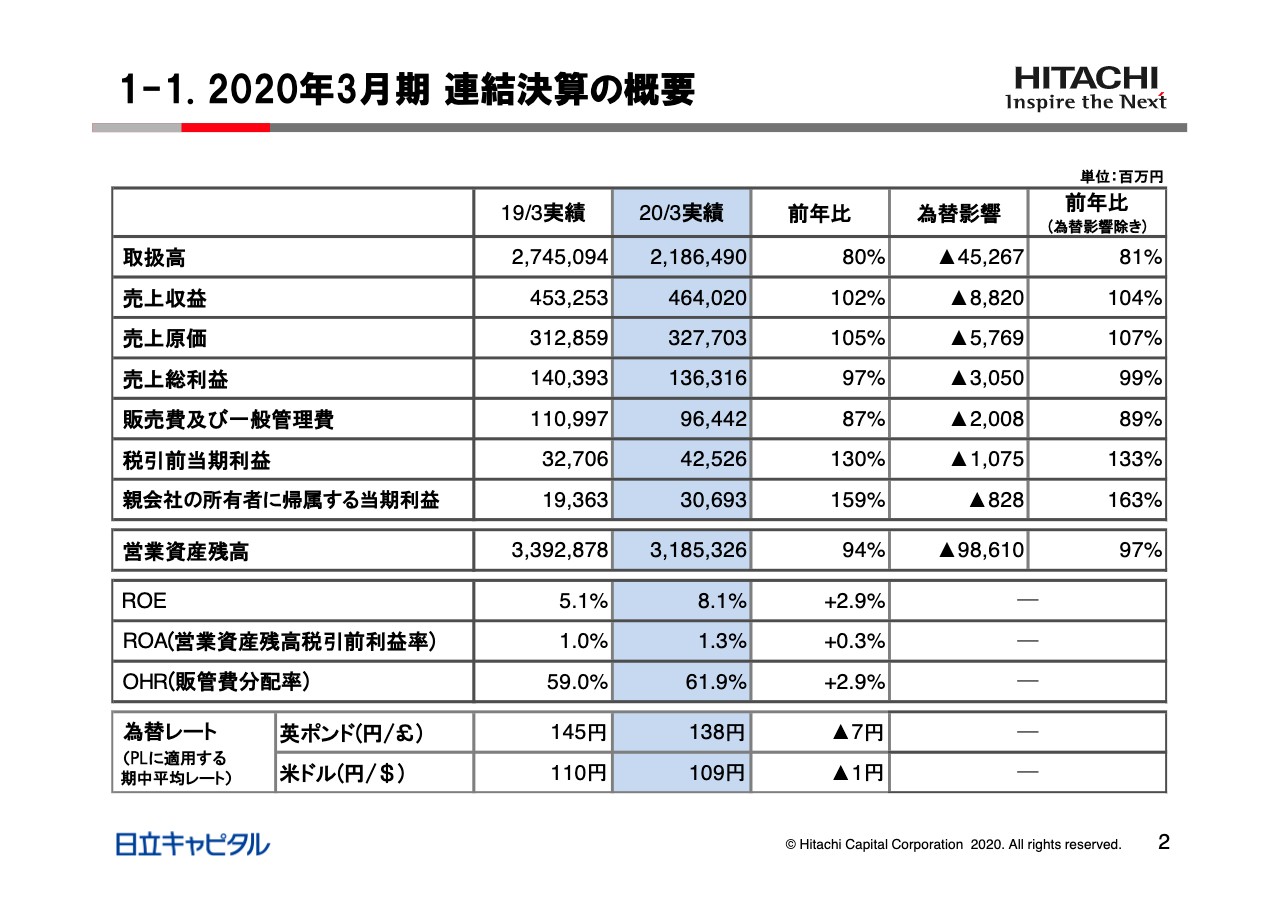

1–1.2020年3月期 連結決算の概要

井上悟志氏:執行役の井上です。本日はご多用の中、弊社の決算説明会をご覧いただきまして、誠にありがとうございます。決算発表が本日になりましたことをお詫び申し上げます。それでは、2020年3月期の連結決算の概要をご説明します。

2ページが概要です。ブルーのラインで囲っているところが2020年3月期の決算です。いつも前年比は為替の影響除きでご説明していますので、一番右のパーセンテージをご覧ください。まず、取扱高です。こちらは81パーセントとなりました。2018年度の中国の事案を受け、米国・中国を中心に、大口ファクタリングの事業見直しを行なった影響が大きく出ています。

収益項目をご覧ください。ほぼ昨年度並みを確保しています。収益の状況は米中の減少があったのですが、欧州・日本が順調に伸び、それをカバーした状況です。

税引前当期利益をご覧ください。133パーセントの上昇ということで、425億2,600万円となっています。この133パーセントと大きく伸びていますのは、2018年度に中国の大口の引当金を積んだ結果です。

また、今年度の決算には新型コロナウイルスによって、信用リスクに大きな影響があるということで、引当金を積んでいます。その引当金を、今年度に26億円追加していますので、それを加味しますと、今年度は450億円という当初の目標をクリアした状況です。詳しくは次のページでご説明します。また、為替レートは記載のとおりです。

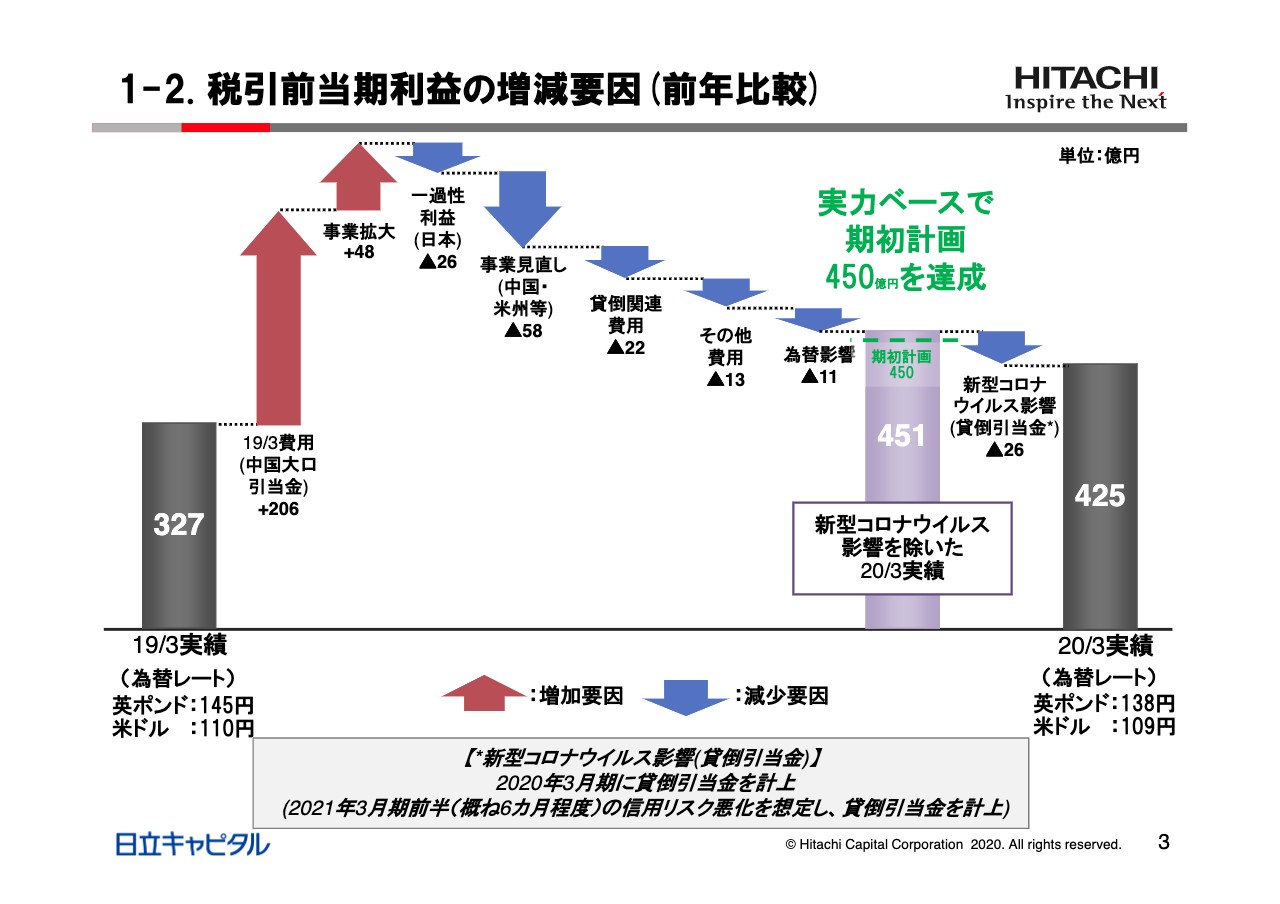

1–2.税引前当期利益の増減要因(前年比較)

3ページです。2018年度は327億円でした。中国の大口の引当金、あるいは今年度は欧州を中心に事業拡大があり、プラスの矢印が出ています。

その後、今年度は日本を中心に一過性の利益がなかったこと、あるいは、米国・中国で事業の見直しを行なった影響、あるいはグローバルを中心に貸倒関連費用がかさんだこと、中国の訴訟案件を中心にその他の費用がかかり、為替の影響を含めて451億円になりました。

新型コロナウイルスの影響として、貸倒引当金26億円があります。当社は国際会計基準を採用しており、IFRS9で定義されています予想信用損失モデルを採用しています。そのモデルに従い、26億円を積みました。今後6ヶ月程度ですが、業種によってばらつきはあるものの、サービス関連事業を中心に信用リスクが悪化し、その後、年度末にかけて緩やかに戻るというシナリオに基づいて、引当を積ませていただいたものです。これによって、現状だけではなく将来のリスクも織り込み、引当金を積んだと考えています。

この26億円が今後のリスクのために2019年度に引き当てたものとお考えいただきましたら、今年度が451億円の実力であり、当初の目標をクリアしたとご納得いただけるかと思います。

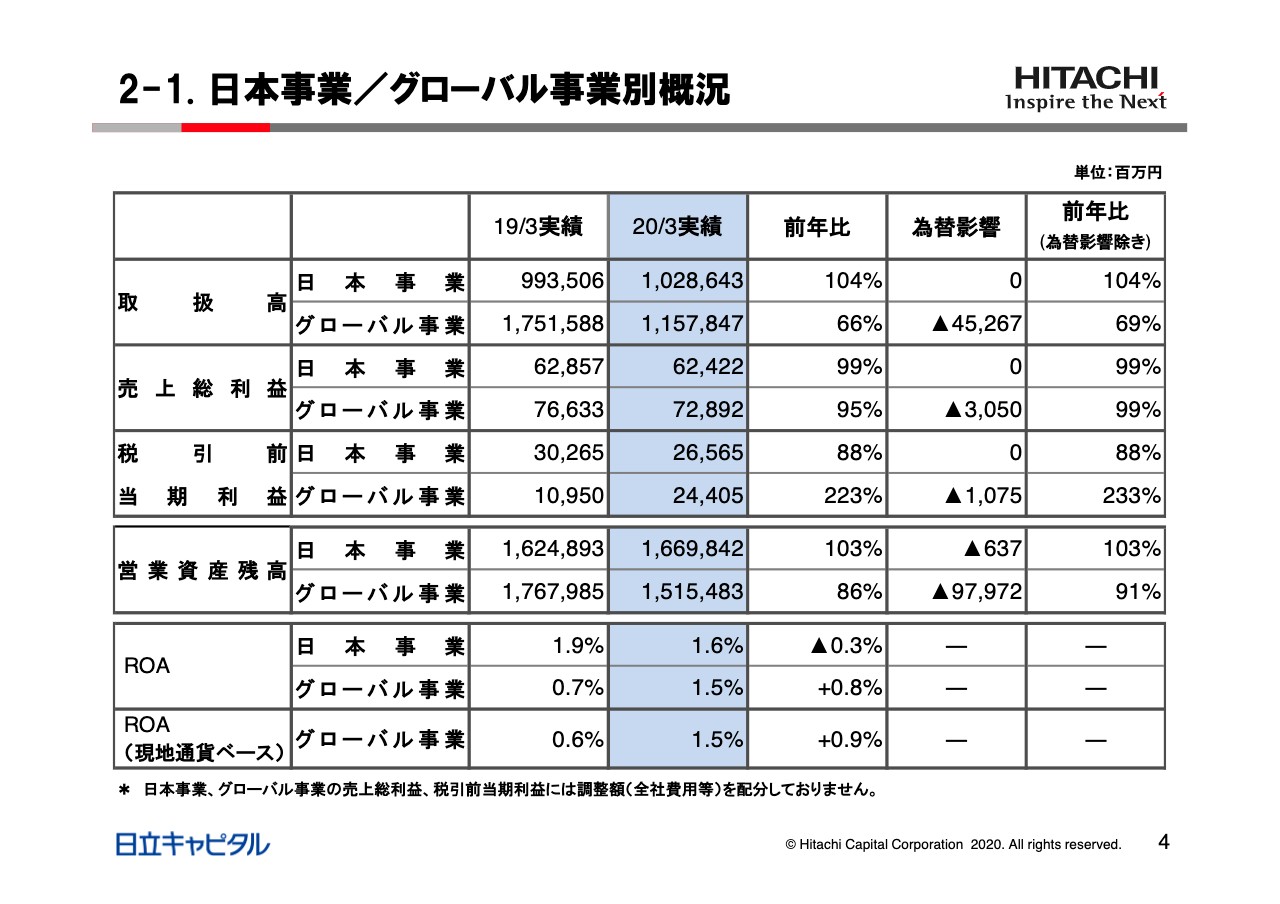

2–1.日本事業/グローバル事業別概況

日本事業とグローバル事業の内訳です。税引前当期利益については、日本事業は前年比88パーセントでした。日本事業の一過性の利益が今年度なかったことと、新型コロナウイルスの影響の引当金などを除きますと、昨年度は非常に好調だったのですが、2019年度も引き続き同じレベルで好調だったという水準です。

また、グローバルでは、233パーセントというかなり大きな数字が出ていますが、これは昨年度に中国の引当金の影響があったためです。

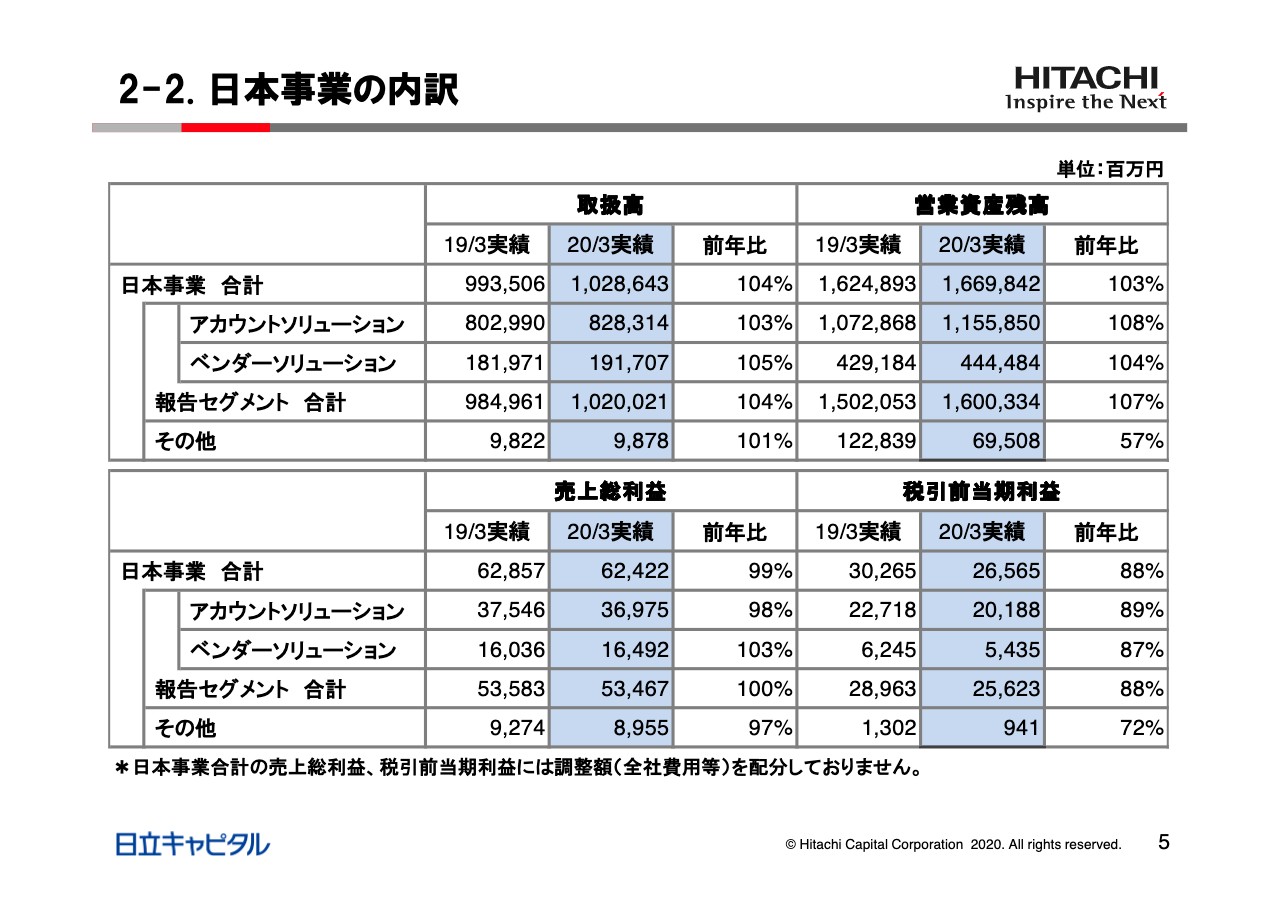

2–2.日本事業の内訳

事業別の成績についてご説明します。まず日本事業です。スライド上段がボリュームです。取扱高、営業資産残高ともに100パーセントを超える好調な成績でした。アカウントソリューション事業では、重点事業を中心に、また、ベンダーソリューション事業でも「Windows10」の更改需要、あるいはヘルスケアのニーズなどを取り込み、100パーセントを超えています。

下段は利益です。売上総利益ベースでは、ほぼ100パーセントを達成しています。税引前当期利益は90パーセントを切っています。特殊要因があり、今年度も昨年同様、非常に好調だったというものです。特殊要因は、先ほどお伝えした一過性の利益がなかったことと、新型コロナウイルスの引当の影響です。

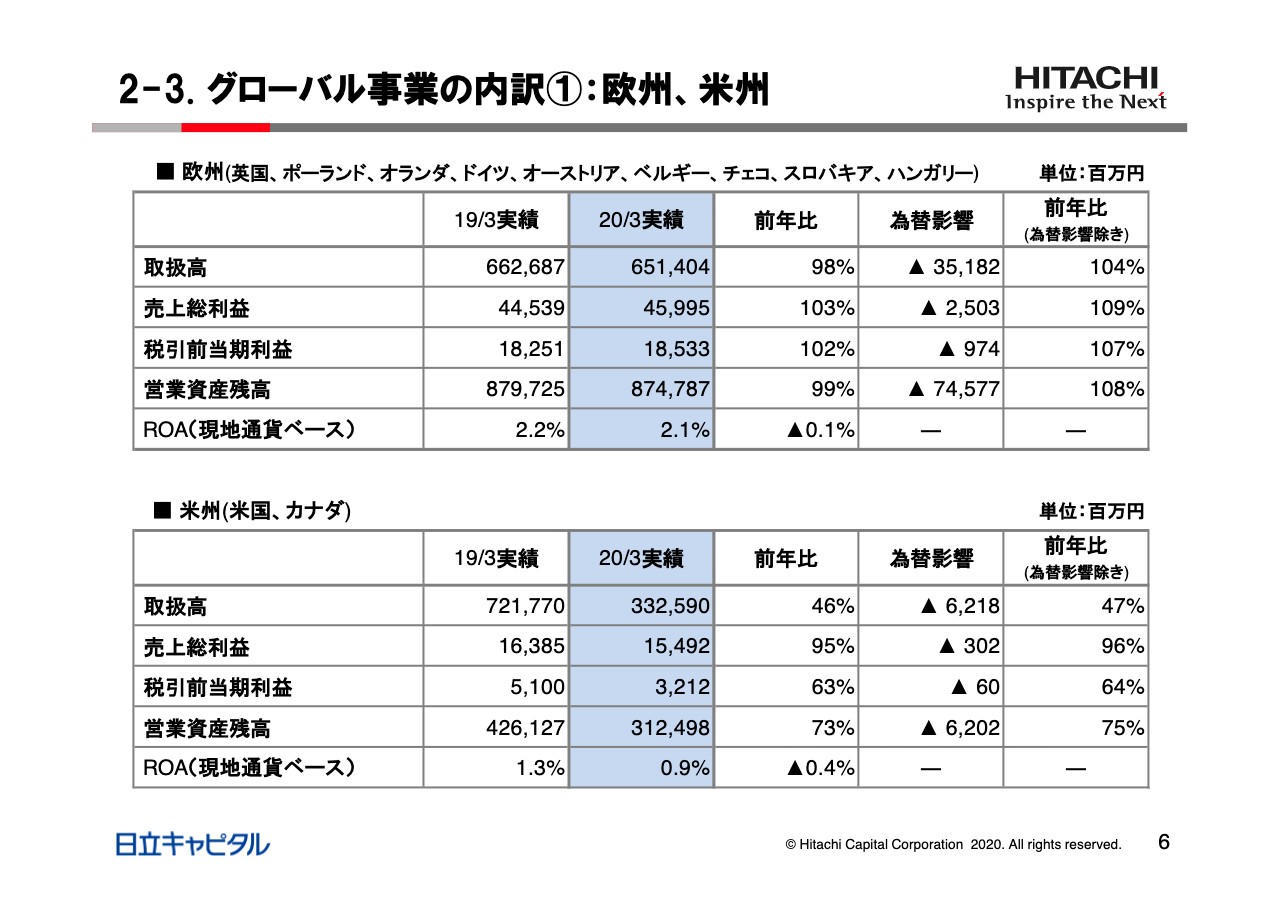

2–3.グローバル事業の内訳①:欧州、米州

グローバル事業についてご説明します。上段が欧州です。スライドの一番右のパーセンテージを見ていただきますと、すべての項目で100パーセントを超えています。英国はブレグジットの影響が懸念されましたが、引き続き好調でした。また、今年度は大陸展開も非常に強めており、モビリティソリューション事業を中心に、取扱高、利益項目もすべて前年を上回る成績で、そろそろ存在感が出てきたと思っています。

下段は米州です。取扱高が非常に落ち込んでおり、47パーセントとなっていますが、事業の見直しで大口ファクタリングを収束させた影響です。ただ、利益段階では96パーセントということで、収益性の改善や新しいポートフォリオの開拓等が功を奏しています。税引前当期利益で64パーセントにとどまったのは、IT投資を引き続き行なっていることと、貸倒費用が米国で少しかさんだ影響です。

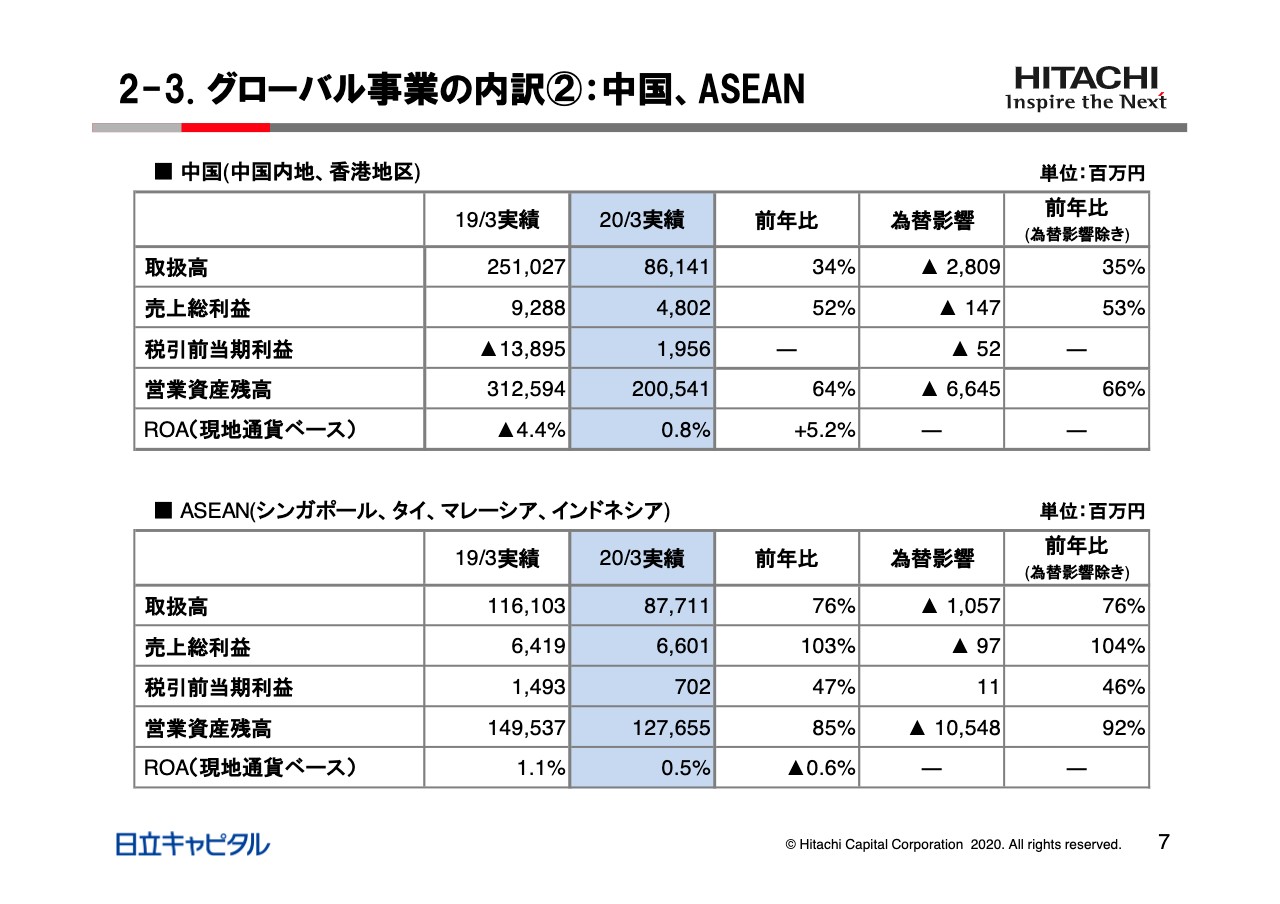

2–3.グローバル事業の内訳②:中国、ASEAN

中国、ASEANです。中国は2018年度の事案を受け、事業の抜本的見直しのさなかです。大口ファクタリングやシンジケートといった、ファイナンス事業から脱却しているところであり、その結果、取扱高は35パーセント、営業資産残高も66パーセントとなりました。ただ、中国では販売金融回帰の動きを強めており、税引前利益段階では、香港を中心に19億5,600万円を確保することができています。

ASEANでも、タイでファクタリングビジネスを収束させた影響で、76パーセントの取扱高となっています。ただ、売上総利益段階では100パーセントを超えています。新型コロナウイルスの引当金、あるいは大口の貸倒引当金を計上した結果、税引前利益は46パーセントにとどまっていますが、その影響を除けば前年を上回る成績になっており、成長軌道は不変であると考えています。

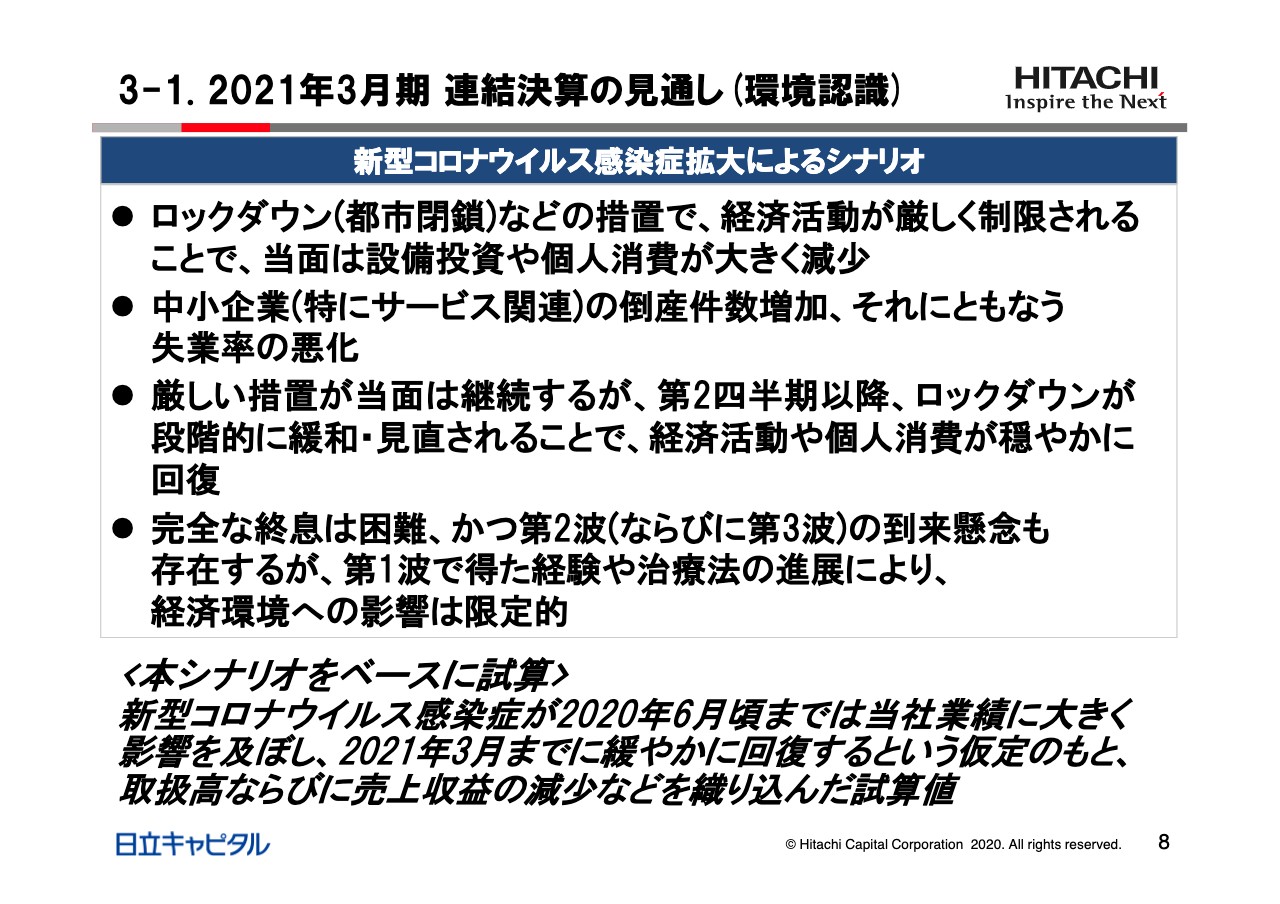

3–1.2021年3月期 連結決算の見通し(環境認識)

2021年3月期の見通しです。見通し作成に必要な、現在の新型コロナウイルスの影響がいつまで続くか、というのを判断するのは非常に難しい状況ですので、新型コロナウイルス感染症がどのようになるかを、一定のシナリオに基づいて試算しようという試みを行なっています。

シナリオは、スライドにあります4つのポイントです。「6月までは取扱高が大きく落ち込みますが、今期末にかけて緩やかに回復する」という仮定に基づいています。また、各地の現場の責任者からも詳しくヒアリングなどを行ない、予測の精度を上げる努力をしました。当社は、基本的には資産を積み上げるかたちの会社ですので、資金調達等、万全を期しています。そこの部分のヒアリングを十分に行なえば、ある程度予測はできると考えています。

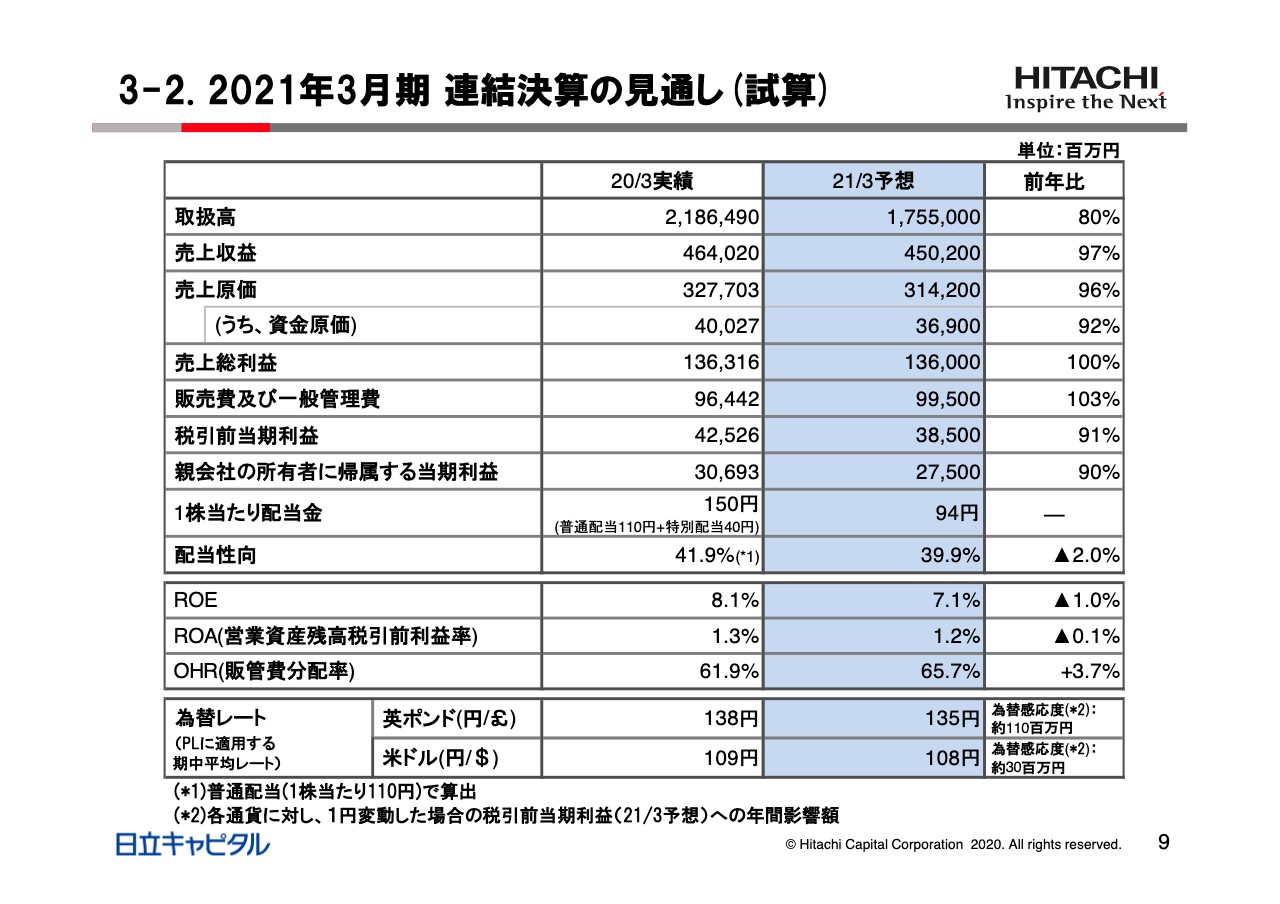

3–2.2021年3月期 連結決算の見通し(試算)

その結果が9ページです。ブルーのラインが来年3月の状況です。取扱高は前年比80パーセントの1兆7,000億円あまりとなりました。海外、とくに欧米では、都市封鎖の影響が取扱高に大きな影響を与えると仮定しており、その影響が色濃く出ています。ただ、売上収益、売上総利益ベースでは、ほぼ横ばいの数字を確保できると考えています。これは、この中計期間に、収益性の改善、あるいはポートフォリオの入替等で努力している成果を刈り取るものです。

税引前利益は、前年比91パーセントの385億円になる見込みです。将来の成長のための投資は着実に実施していくつもりですので、販管費は若干プラスとなっています。

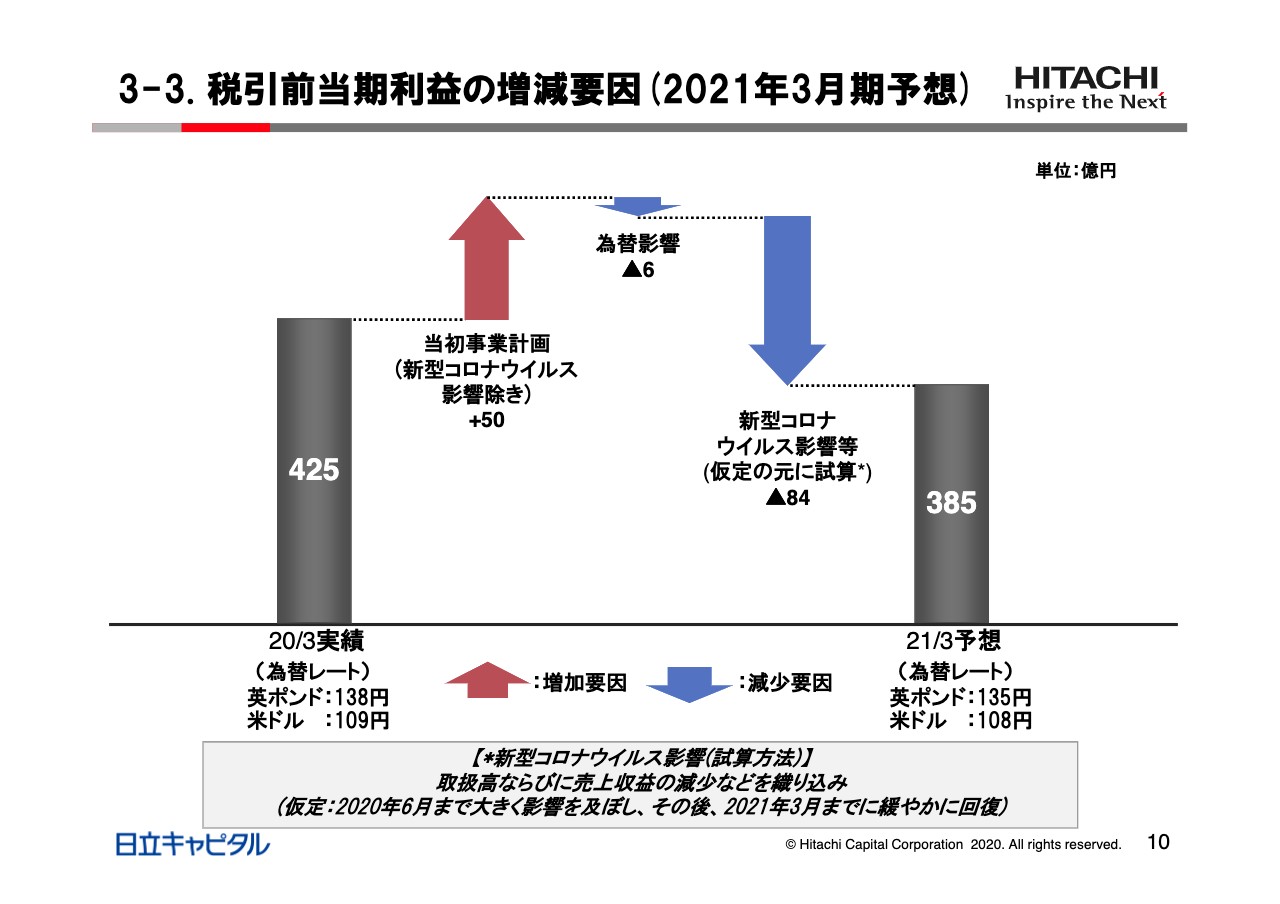

3–3.税引前当期利益の増減要因(2021年3月期予想)

先ほどご説明したものをグラフにしました。425億円が2019年度の成績です。本来は、ここから欧州、日本を中心に50億円以上の事業拡大をする計画でしたが、今お伝えしたとおり、新型コロナウイルスの影響で84億円下げています。この84億円の内訳ですが、80パーセント以上が取扱高の減少による影響です。

それ以外にも、金額は大きくはありませんが、半導体や不動産市況といった市況の影響を被るマイナスのリスク、あるいは貸倒費用が今後も上昇するリスクなどを織り込んでいます。加えて、現在の在宅等の働き方の変化、営業スタンスの変化で、販管費にも若干の影響が出ることも織り込んでいます。

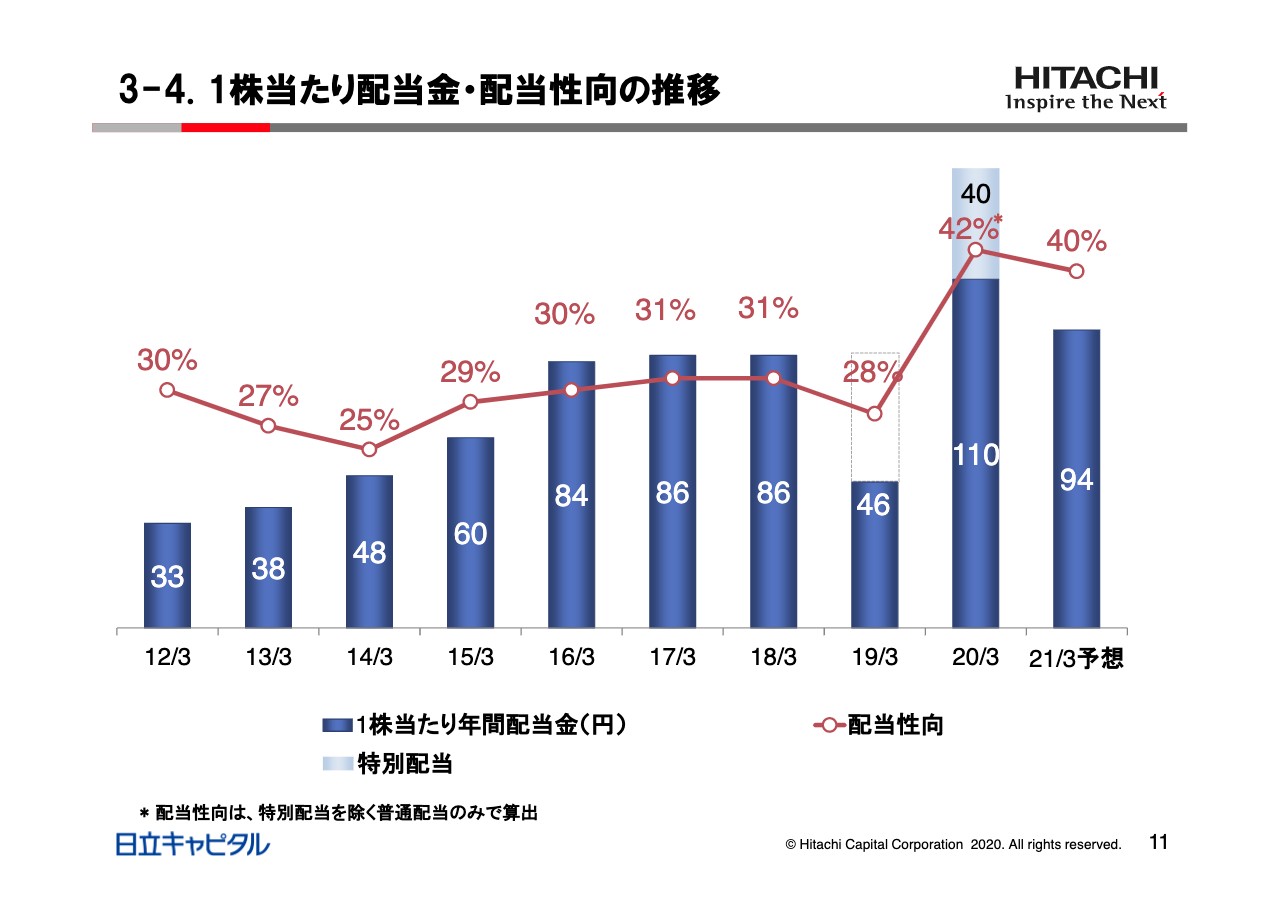

3–4.1株当たり配当金・配当性向の推移

配当に関して、2020年度の1株当たりの配当金は、試算した業績予想をベースに、2021年中計の配当方針である配当性向40パーセントで計算しています。配当方針は今後も40パーセントを堅持していく所存です。以上です。ありがとうございました。