半導体製造装置国内最大手の東京エレクトロンは、4月30日の決算発表時に見送っていた2020年度(21年3月期)業績予想について、売上高が前年度比14%増の1兆2800億円、営業利益が同16%増の2750億円の増収増益になるとの見通しを発表した。主力の半導体製造装置(SPE)事業もメモリー向けの投資回復を見込み、売上高は同13%増を計画する。

WFE市場見通しは10%増

業績の前提条件となるWFE(Wafer Fab Equipment=前工程装置)の20年市場見通しについて、同社では前年比10%増程度になると予想。アプリケーション別ではロジック/ファンドリー市場が前年比横ばい、DRAMが同15~20%増、NANDが中心のNVM(不揮発性メモリー)が同50%増を見込んでおり、メモリー投資の回復が業績拡大の牽引材料となる見通し。

河合利樹CEOはこの市場前提について、「米中リスクや新型コロナなど様々な要因を織り込んでも、10%の成長は見込める」とし、さらに同社では市場全体の成長率を上回る増収を達成することでシェアの拡大につなげていきたい考え。

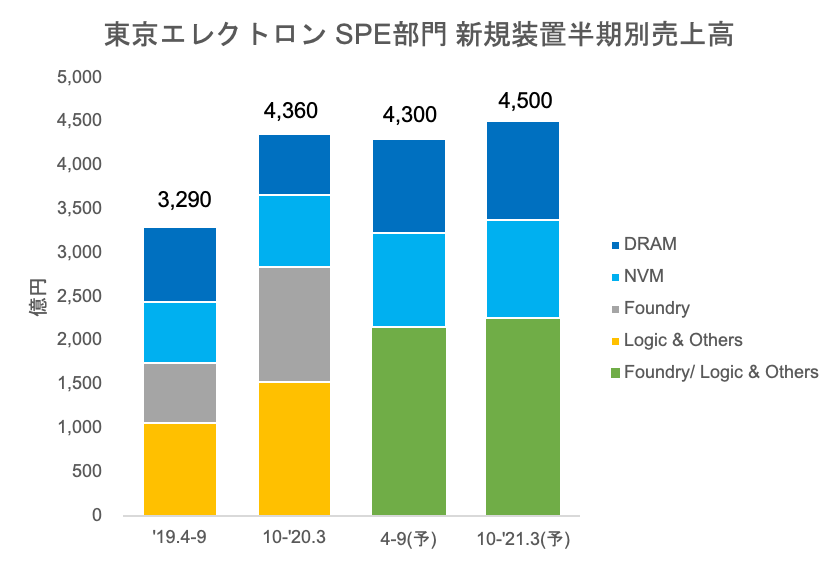

SPEの新規装置売上高も通期ベースでは、前年度比15%増の8800億円を計画。上期4300億円、下期4500億円の内訳となっており、メモリー市況の悪化が危惧される下期以降についても、強気な見通しを打ち出した。一方で、ロジック/ファンドリー投資は先端プロセスの大型投資が一服したことに加え、ファーウェイ/ハイシリコンへの規制強化に伴う動きから、19年度下期からピークアウトしているものの、依然として高水準投資が続くと予想する。

サービス分野も好調

新規装置に加えて、サービス部門の業績も好調だ。2019年度第4四半期(20年1~3月)業績のうち、装置の改造やリファブ、メンテナンスなどを行うフィールドソリューション(FS)事業は四半期ベースで過去最高の売上高を記録した。半導体製造装置(SPE)部門の新規装置売上高もほぼ計画どおりに推移した。

第4四半期のFS売上高は、前四半期比14%増の846億円。うちSPE部門は同14%増の820億円となった。通期ベースでも19年度のFS事業は、売上高が前年度比6%増の3048億円となり、過去最高を記録した。

インストールベース(19年度末時点で7.2万台)の増加と顧客の高い工場稼働率に伴いパーツ・サービス分野の売り上げも堅調に推移した。また、顧客が資産を有効活用できる中古装置や改造ビジネスも増加した。売上高の内訳はパーツ・サービスが同6%増の2002億円、中古装置・改造が同5%増の1045億円となった。

SPE部門の新規装置売上高は前四半期比8%増の2263億円となり、当初予想(2303億円)を若干下回ったものの、ほぼ想定どおりとなった。ロジックその他向け、ファンドリー向けがともに四半期ベースで過去最高の売上高となった。通期ベースでの新規装置売上高はメモリー投資の減少などを受けて、前年度比14%減の7651億円となった。製品別ではロジック/ファンドリー投資の増加に伴い、コーターデベロッパーの構成比が上昇した。一方で、業界全体でメモリー投資の減少やパワー半導体などの成熟プロセスの投資が拡大したことから、エッチングの構成比が減少した。

電子デバイス産業新聞 副編集長 稲葉 雅巳