2020年5月27日に行なわれた、三菱マテリアル株式会社2020年3月期決算説明会の内容を書き起こしでお伝えします。

スピーカー:三菱マテリアル株式会社 取締役 執行役常務 柴田周 氏

2020年3月期決算説明会

柴田周氏:執行役常務の柴田でございます。本日はお忙しい中、カンファレンスにご参加いただき、誠にありがとうございます。

まず、新型コロナウイルスに罹患された方々やそのご家族のみなさまに、深くお見舞いを申し上げます。また、医療従事者の方々、そして医療をはじめ、国民の健康と生活を支えてくださっている多くの関係者のみなさまに、最大限の敬意と感謝を表します。

それでは、2020年3月期第4四半期決算の概要、ならびに当社グループにおける新型コロナウイルス感染症による影響についてご説明いたします。

本日の構成は記載のとおりですが、3ページ、4ページの業績推移の説明は割愛して、5ページ以降で前年実績対比についてご説明します。

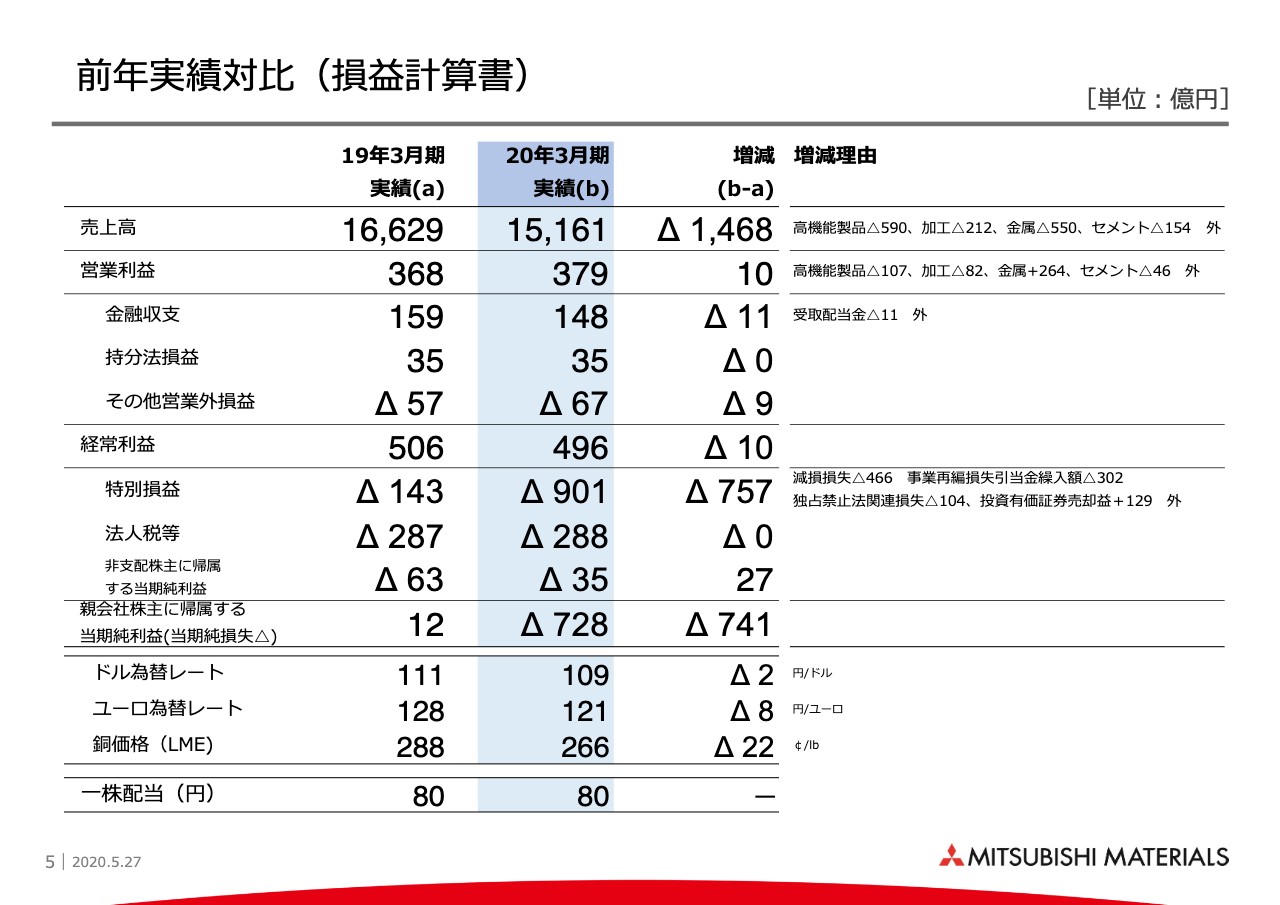

前年実績対比(損益計算書)

まず、スライド下段の前提条件ですが、USドル、ユーロともに円高となり、銅価格はポンドあたり22セントの下落となりました。

スライド上段に戻り、売上高は、金属事業において金およびパラジウム価格の上昇等があったものの、金品位低下による金地金の販売減少や銅価格の下落などにより大きく減販となったほか、高機能製品、加工事業については、半導体市況および自動車市場の減速影響を受け、大きく減販となりました。さらにセメント事業についても、国内セメント需要などの減少により減販となりました。

営業利益は、高機能製品、加工事業は減販等により減益となりましたが、金属事業において実収効率の改善などより増益となりました。一方、経常利益は受取配当金の減少や為替差損などにより減益となりました。

また、特別損益において、政策保有株式の売却による投資有価証券売却益があったものの、ユニバーサル製缶社における独占禁止法関連損失や、当社あるいは三菱アルミニウム社などにおける減損損失の計上、焼結事業における事業再編損失引当金繰入額を計上したことなどから、当事業年度は728億円の純損失となりました。

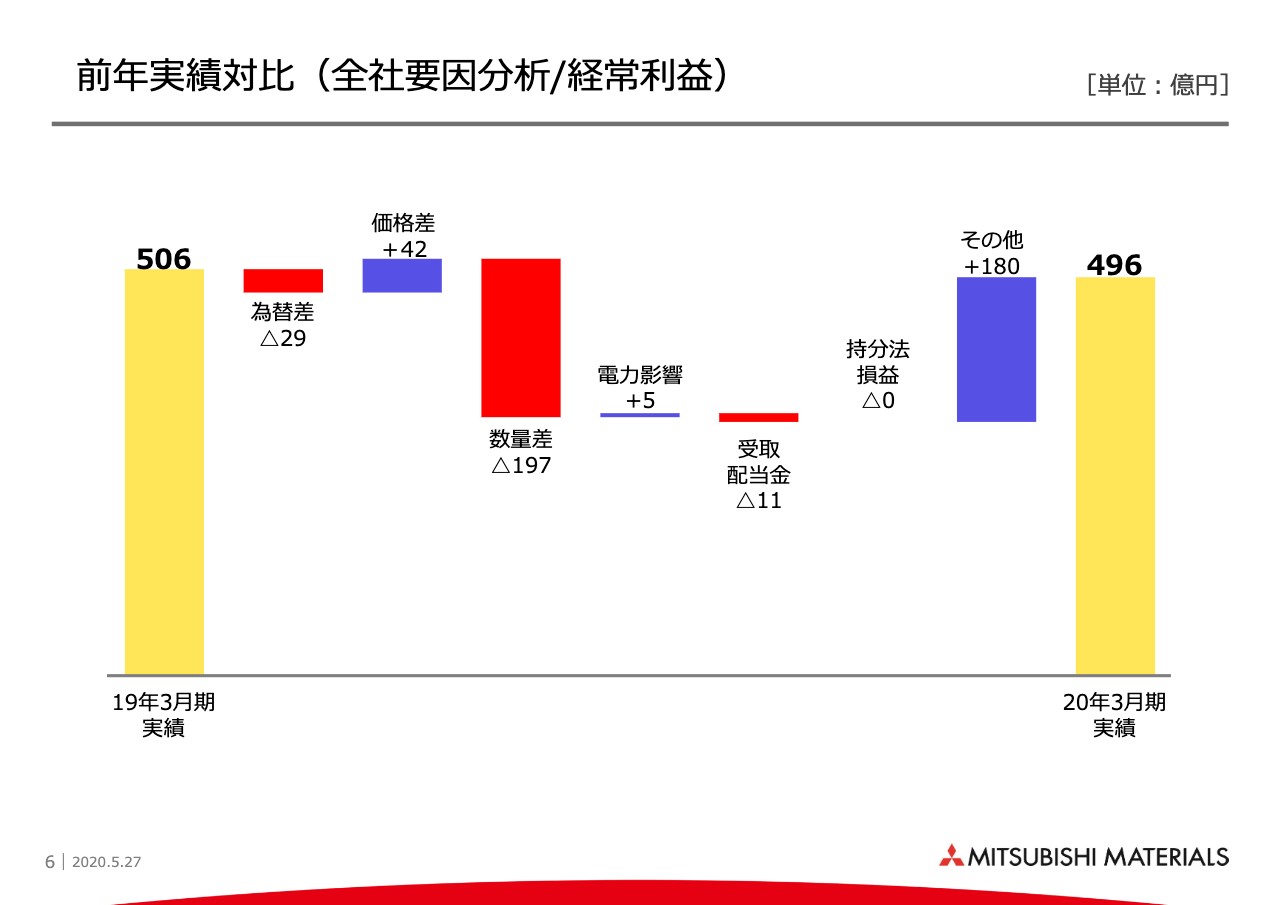

前年実績対比(全社要因分析/経常利益)

6ページで、経常利益の前年実績対比増減内容についてご説明します。

2020年3月期の経常利益は、対前年マイナス10億円の496億円となりました。その他差において、金属事業における実収効率の改善などによる増益があったものの、高機能製品や加工事業における数量面での減益や受取配当金の減少などにより、減益となったことによるものです。

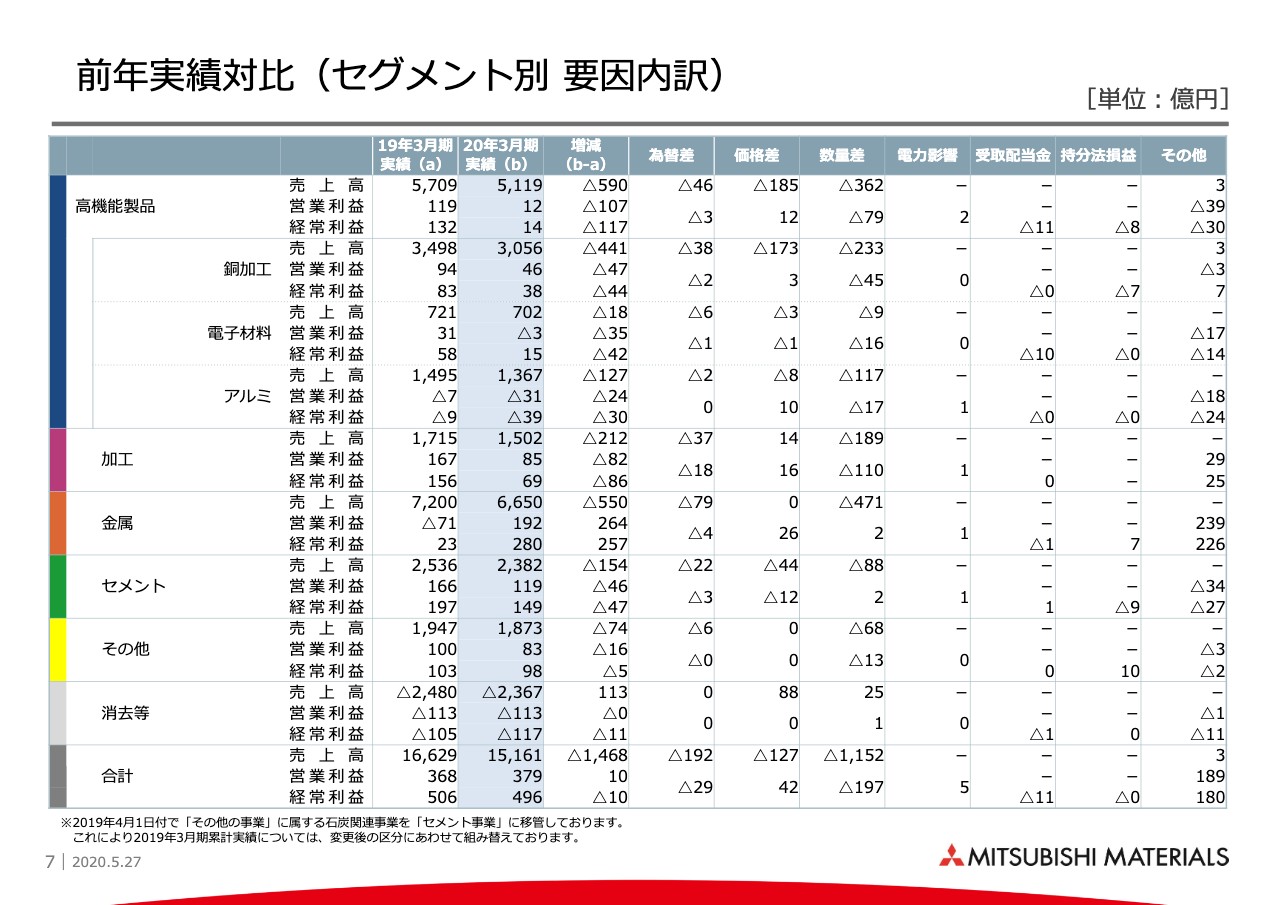

前年実績対比(セグメント別 要因内訳)

事業別の概要については、7ページのセグメント別要因内訳にてご説明します。

まず、高機能製品の銅加工は、自動車、半導体市場の需要減速による販売減少により、減益となりました。

電子材料は、半導体装置用部材の減販や、米国三菱ポリシリコン社の製造コストの増加などもあり、減益となりました。

アルミは、自動車向け熱交板材、押出製品の需要減による販売減少に加え、アルミ缶事業において、通常缶における多品種生産対応などによる減益があったほか、操業コストの増加もあり減益となりました。

加工事業は、その他差において焼結事業のコスト改善効果があったものの、超硬事業において、自動車市場の減速などにより中国を中心に各地域の販売が減少したことから減益となりました。

金属事業は、金品位低下による金地金の販売減や銅価下落により減販となったものの、パラジウム価格の上昇による価格面での増益に加え、直島製錬所における実収効率が改善されたことや、PTスメルティング社での製錬コストの減少などにより、大きく増益となりました。

セメント事業は、国内事業において需要の減少などによる減販に加え、減産に伴った環境収入の減少などにより減益となりました。米国事業については、米国での生コンの販売量は増加したものの、原材料や輸送コストの増加により減益となりました。

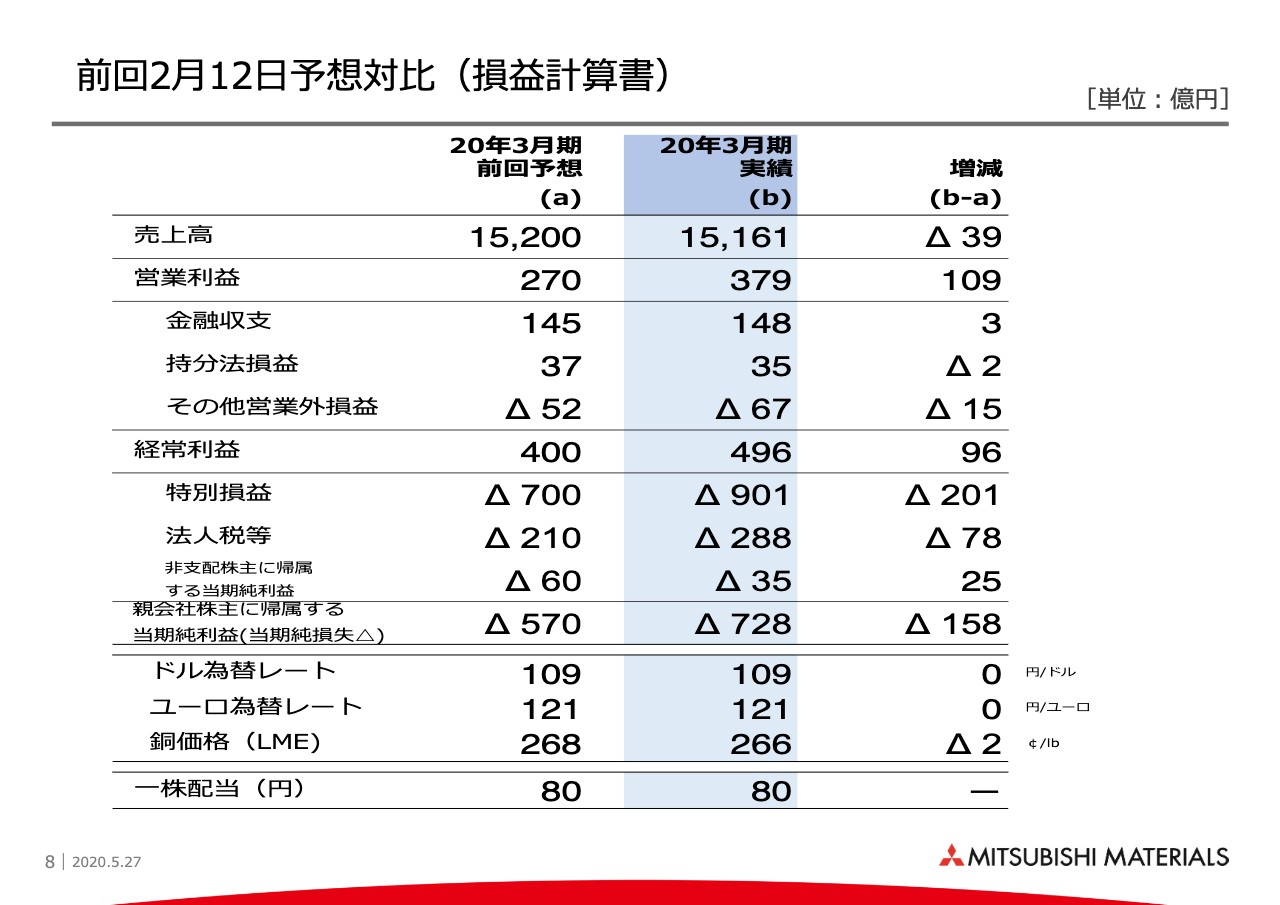

前回2月12日予想対比(損益計算書)

8ページで、前回2月12日に公表した予想との対比についてご説明します。売上高は、スライド下段の前提条件に記載のとおり、銅価格の下落を主因に減販となりました。営業利益、経常利益は、金属事業の直島製錬所での実収効率の改善やパラジウム価格上昇に加え、PTスメルティング社での製錬コストの減少が想定より上回ったことなどから増益となりました。

一方、特別損失は、前回予想で想定した以上に今後の市場環境の悪化を反映したことなどから、事業再編損失引当金や減損損失の見積りが増加したこと、そのほか市場の下落を受け、投資有価証券の評価損の計上を行ったことなどから増加しました。

また、税金費用については、単体での繰延税金資産の取崩しによって増加したことなどにより、当期純損失は前回予想より減益となりました。なお、2019年度については、懸念していた新型コロナウイルスによる業績への影響は軽微でありました。

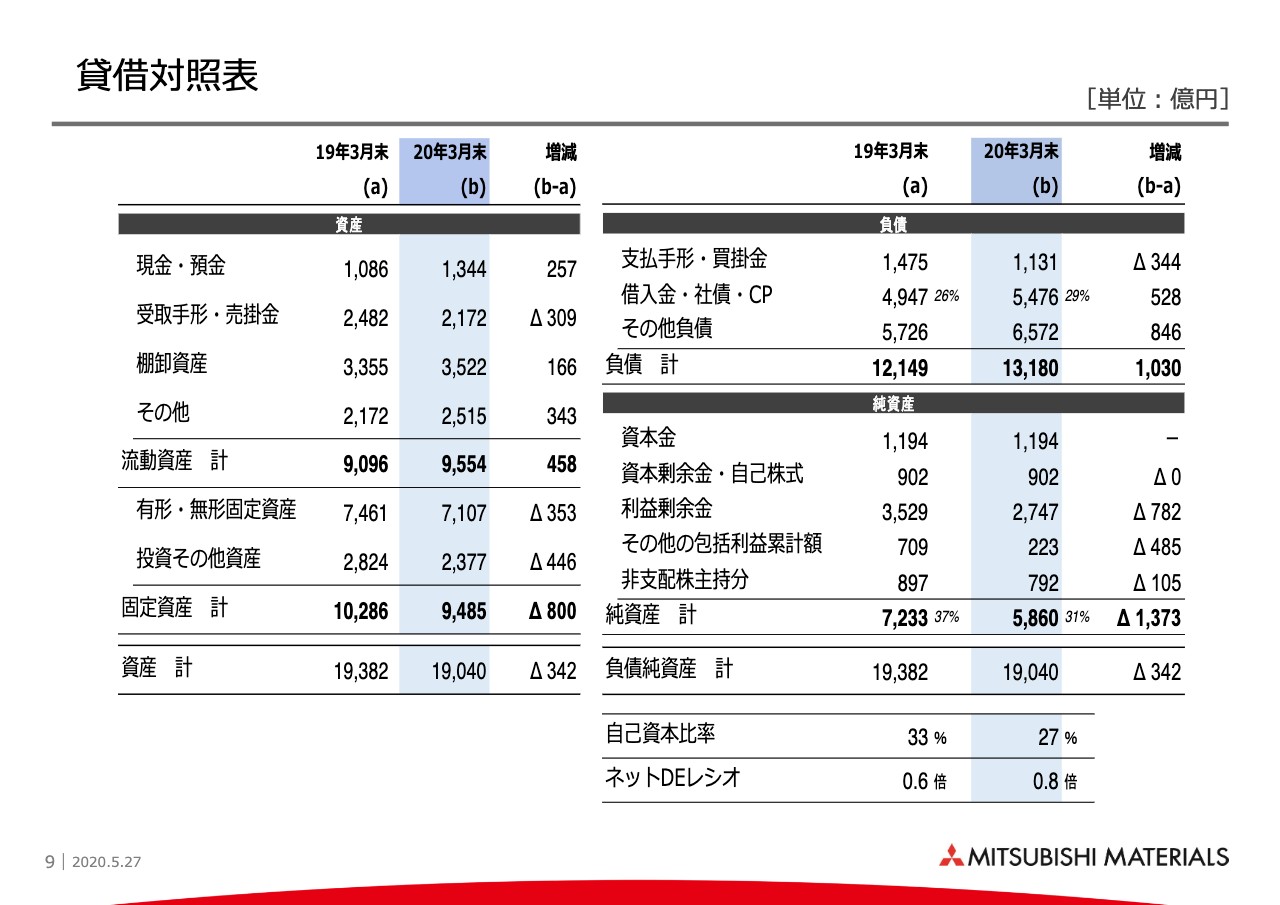

貸借対照表

9ページで、バランスシートの状況をご説明します。まずは、資産の状況です。流動資産は、現預金と棚卸資産の増加を主因に増加しました。現預金の増加は、新型コロナウイルス感染症に伴う事業環境悪化を考慮し、コマーシャルペーパー発行により手元流動性を高めたことによるものです。

棚卸資産の増加は、主に2019年3月における直島製錬所での炉修実施などに伴い、2019年3月末の金在庫の水準が低下した反動によるものです。固定資産は、減損損失の計上により、有形・無形固定資産が減少したほか、政策保有株式の売却などより、投資その他資産も減少しました。以上の結果、流動資産は増加し、固定資産は減少となりました。

負債については、コマーシャルペーパー発行などにより有利子負債が増加したほか、焼結事業における事業再編損失引当金の計上などからその他負債も増加しました。

純資産は、当期純損失となったことなどから利益剰余金が減少したことや、有価証券売却などによって、その他の包括利益も減少しました。以上の結果、自己資本比率は低下し、ネットDEレシオは上昇しました。

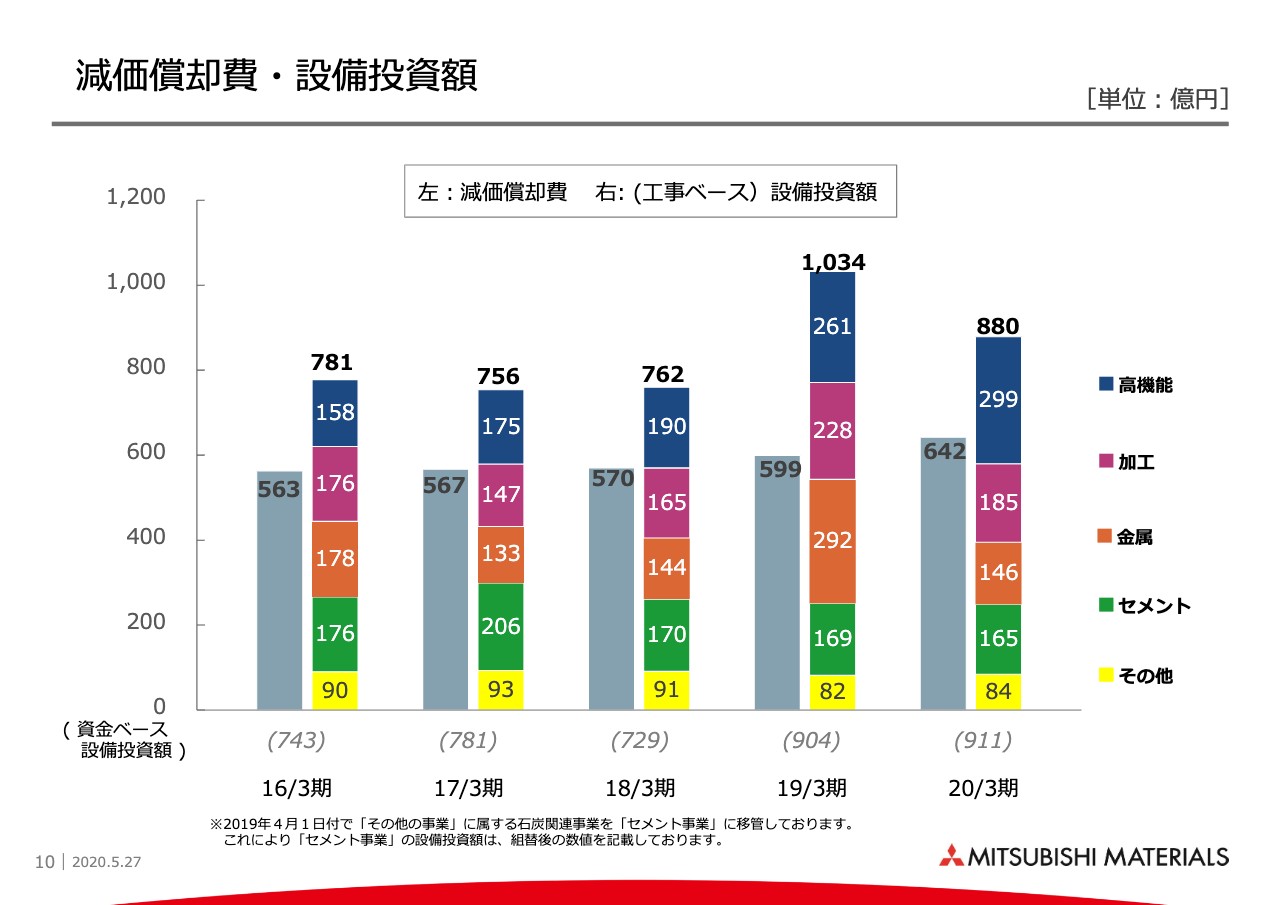

減価償却費・設備投資額

10ページで、減価償却費と設備投資についてご説明します。

2019年度の設備投資は、期初の計画では950億円を予定していましたが、保命等の設備投資を一部延期したことなどにより、880億円となりました。減価償却費は、2018年度も含めた設備投資の増加などにより、足元の水準から増加しました。なお、2020年度の投資計画については、現時点では未定となります。

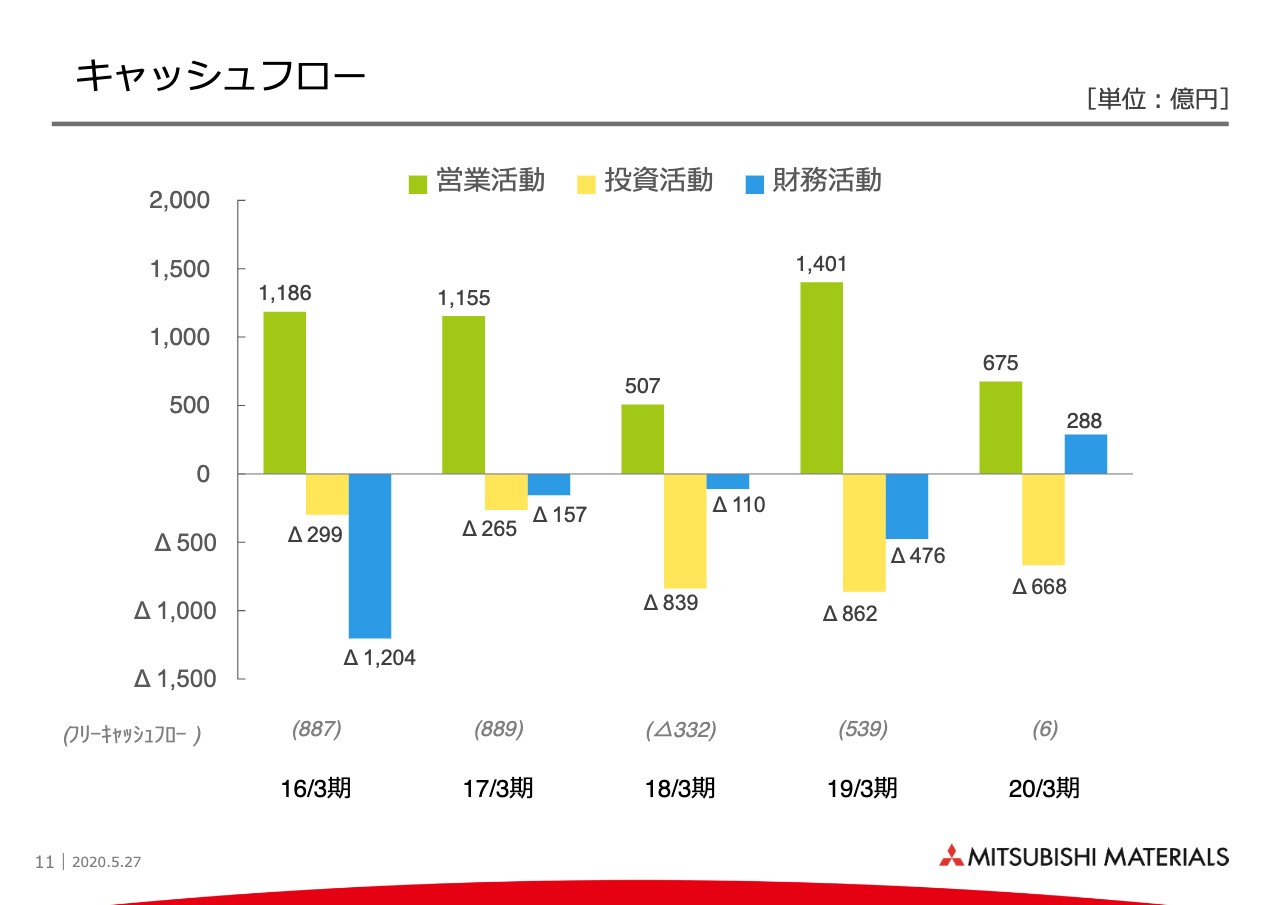

キャッシュフロー

キャッシュフローについて、11ページでご説明します。

2019年度の営業キャッシュフローは、先ほどバランスシートでご説明したとおり、2019年3月末の金在庫の水準が低下した反動による棚卸資産増加などにより、昨年の水準から減少しました。

投資キャッシュフローは、設備投資は911億円支出しましたが、政策保有株式の売却を積極的に実施しました。

その結果、2019年度のフリーキャッシュフローは6億円のプラスとなりました。

財務キャッシュフローは、新型コロナウイルスに伴う事業環境悪化を想定し、コマーシャルペーパー発行により手元流動性を高めたことによるものです。

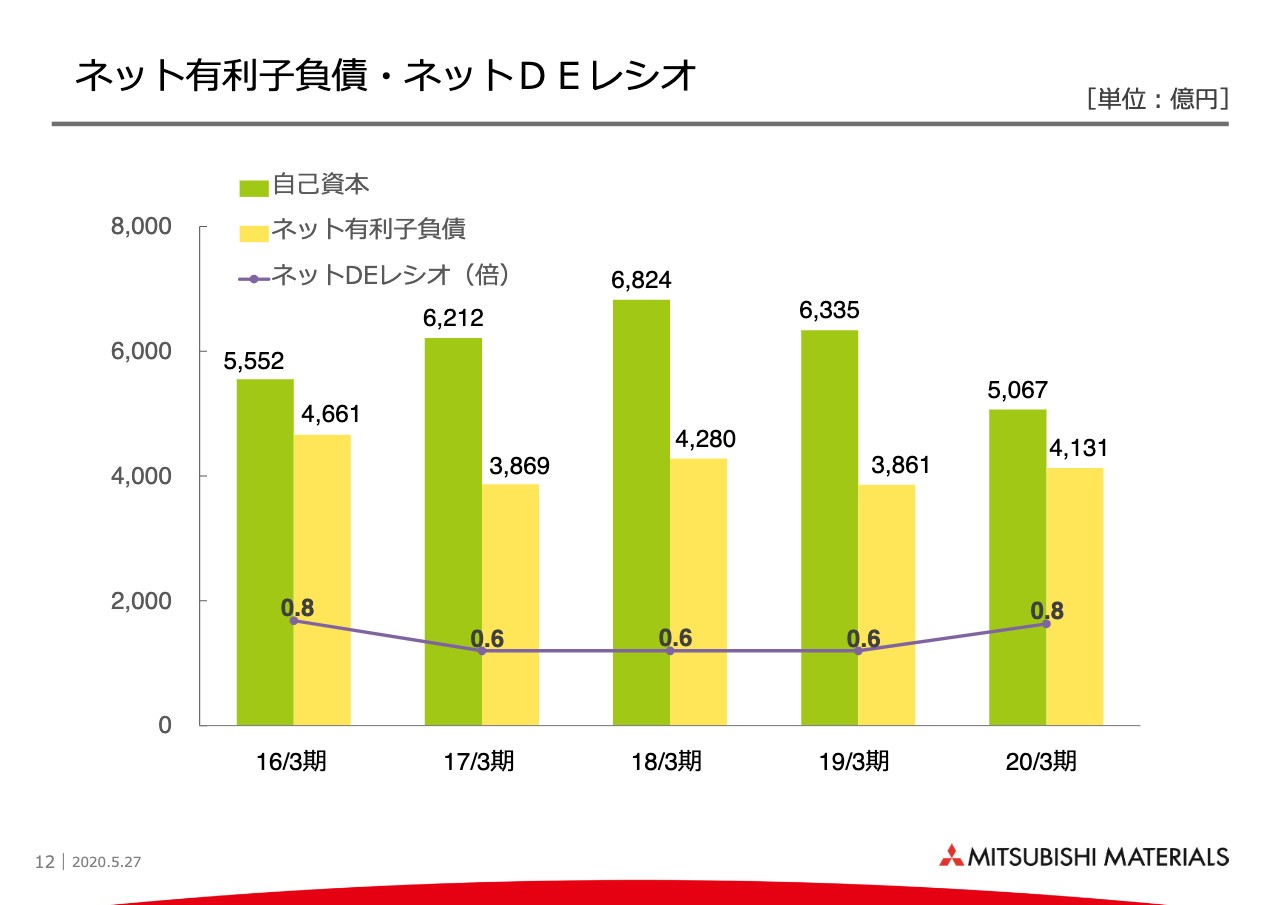

ネット有利子負債・ネットDEレシオ

以上の結果、12ページでお示しのとおり、2020年3月期は、自己資本の低下が主因となりネットDEレシオは上昇しました。

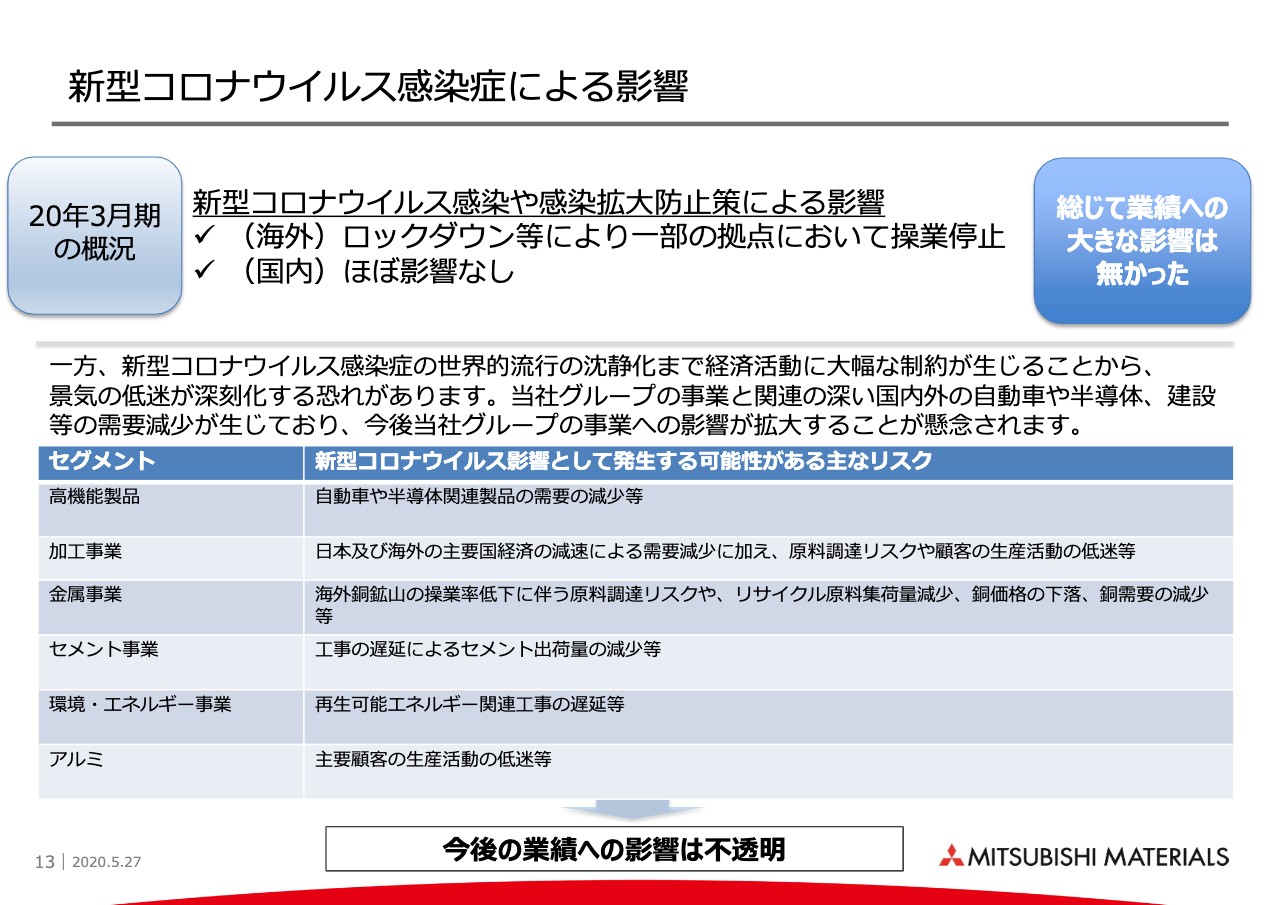

新型コロナウイルス感染症による影響

それでは、当社グループへの新型コロナウイルス感染症による影響および対応について、13ページ以降でご説明します。

まず、2020年3月期の概況として、スライド上段にお示しのとおり、2020年3月時点ではロックダウン等により海外の一部の拠点において一時的に操業が停止しましたが、当社グループの主要な国内外の事業拠点において、営業、生産活動に係る大きな影響は受けていません。また、銅鉱石・原材料の調達、製品の製造・出荷、販売物流等のサプライチェーンについても重大な支障は生じていません。

ただし、当社グループの事業と関連の深い国内外の自動車や半導体、建設等の市場において需要減少が生じており、さらには、スライド下段にお示しのとおり、各事業においてさまざまなリスクが想定されます。しかしながら、新型コロナウイルス感染症の第2波、第3波が起こり得るのか、また、終息後の経済活動を含め社会生活全体への影響の深さや期間を見通すことが困難です。

このような状況から、当社グループの今後の業績への影響も不透明であり、引き続き状況を注視しながら事業運営を行なってまいります。

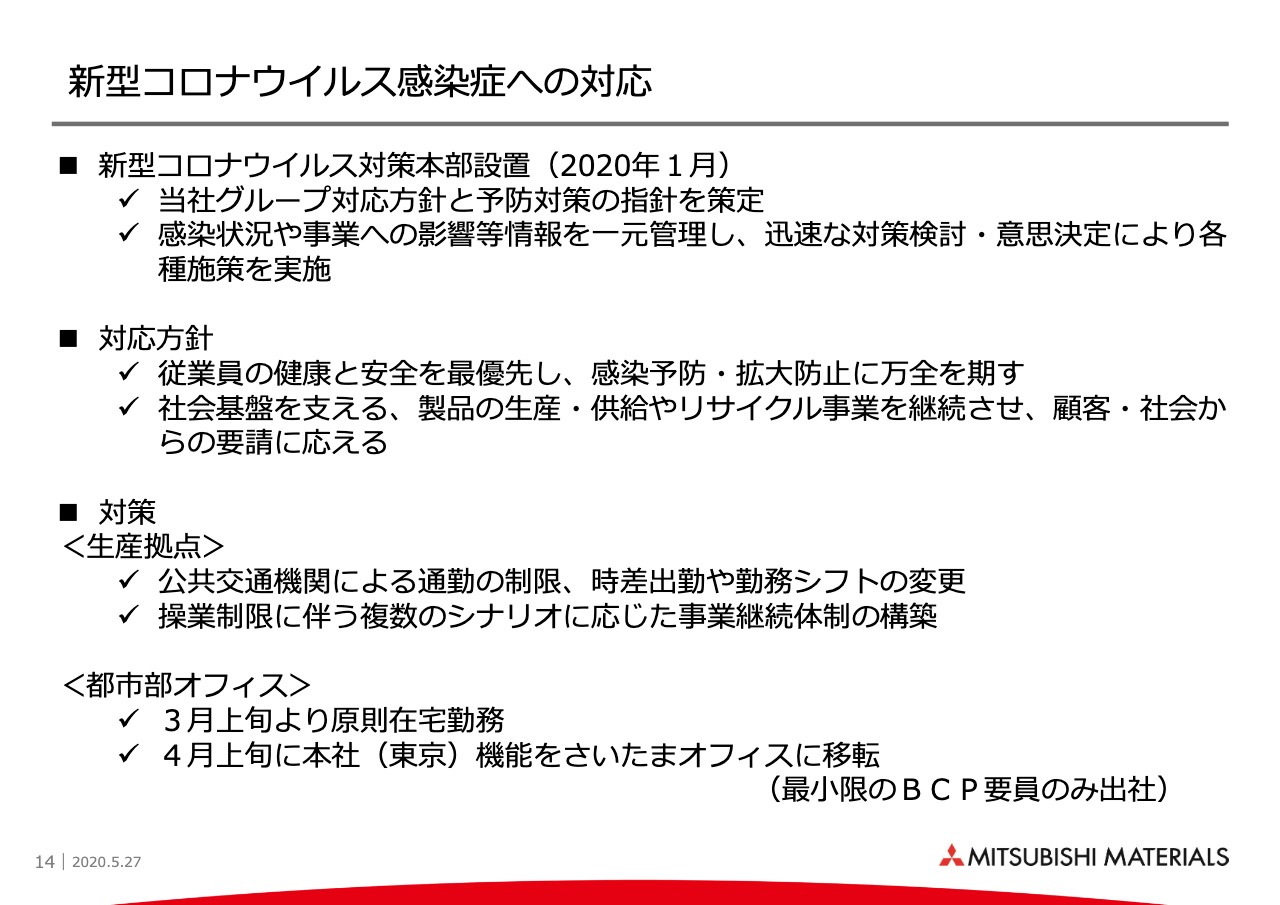

新型コロナウイルス感染症への対応

14ページで、新型コロナウイルス感染症への当社グループの取り組みについてご説明します。

当社グループは、本年1月に「新型コロナウイルス対策本部」を設置しました。この対策本部では、当社グループの国内外の拠点の従業員の健康状態、国・地域ごとの状況および方針・規制等、事業拠点への影響、サプライチェーンへの影響等に関する情報を一元的に収集・モニタリングし、各国政府の方針等に従い、新型コロナウイルス感染症防止対策を進めています。

現在まで実施した主な対策については、スライド下段にお示しのとおりで、生産拠点では通勤制限や勤務シフトの変更、あるいは複数のシナリオに応じた事業継続体制を構築しています。

都市部のオフィスについては、3月上旬より在宅勤務を実施し、4月上旬に本社機能をさいたまオフィスに移転しました。今後も状況変化に応じた事業継続策を進めていきます。

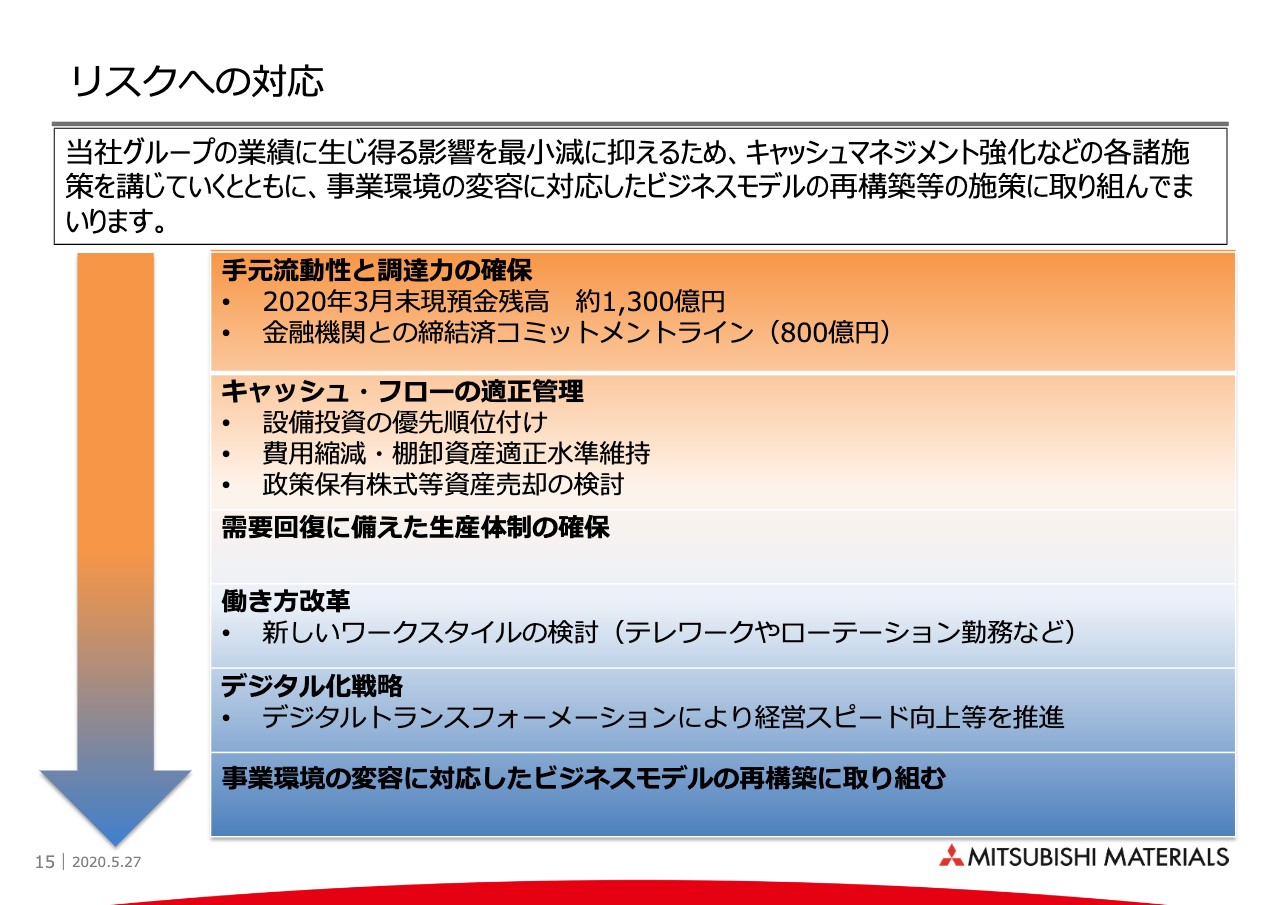

リスクへの対応

15ページは、リスクへの対応についてです。

当社としては、今後当社グループの業績に生じ得る影響を最小限に抑えるため、手元流動性の確保をはじめとしたキャッシュマネジメントの強化や、新型コロナウイルス感染症の沈静化後の需要回復に備えた生産体制の確保を行っていきます。

また、事業環境の変化を見据えて、テレワークやローテーション勤務等を通じた新しいワークスタイルの検討・導入、デジタルトランスフォーメーションによる経営スピードの向上等の施策に取り組んでいきます。

さらに、新型コロナウイルス感染症拡大によって、事業環境は大きく変容しうるものと想定していますので、そのような変化に対応したビジネスモデルの再構築を図ることも重要な経営課題と認識しています。

最後に

16ページに記載のとおり、業績予想については現時点において新型コロナウイルスによる業績への影響を合理的に見積もることが困難であることから、未定としております。今後、合理的に見積もることが可能となった時点で、速やかに公表いたします。

また、今後の新型コロナウイルス感染症による事業環境の変化や中長期的な業績見通しへの影響を踏まえて、株主還元方針を含む財務計画をはじめとする中期経営戦略について精査を行い、内容の変更を要すると判断した場合は、速やかに公表することといたします。私からの説明は以上でございます。

質疑応答:前回予想と着地の主な差異について

質問者1:着地のところで、かなり数字が乖離しているかと思います。前回予想と実績との対比で、とくに金属事業が乖離しているのですが、その他のセグメントもそれぞれ少しずつ乖離しており、これらの要因を明確にしていただけますか?

また金属事業のところで、増益となった3つの要因を教えていただきました。パラジウム価格の上昇、直島製錬所の実収効率改善、PTスメルティング社での製錬コストの減少とありましたが、比率で見ると「何対何対何」くらいだったのかもご解説ください。すなわち、パラジウムの市況上昇によるものなのか、それとも「合わせ技」だったのかということです。

次に、ガイダンスがないのは仕方ないと思うのですが、足元で起こっている状況で、例えば超硬工具では非常に落ちている、セメントでは遅れが出ているなど、どういうことが起こっているか、定性的な部分を教えてください。

柴田:まず、2つ目の状況について簡単にお話ししたいと思います。ご案内のとおり、やはり厳しい状況が続いています。3月くらいから大きく生産活動に制約が生まれ、お客さまにおいてもいろいろと制約があり、ご注文の量が減っています。その中で、金属の製錬事業はあまり影響を受けていません。またアルミ缶事業は、家呑み需要などにより出荷としては前年同月比で増えている状況です。

電子材料は、テレワーク推進によってデータセンターなどもさらに増強が進む話もあり、そのような要請の中で一部の製品については堅調に推移しているものがあります。

ここまでお話しした以外の高機能製品で、銅加工や電子材料において、事業によって深さが異なるのですが、前年同月比で見ると、量的に10パーセント程度減っているものから、20パーセント程度減っているものまである状況です。こちらが、足元の状況となります。

1つ目のご質問についてですが、2月12日予想の公表から、どういった要因で変化したかということでしょうか? 前回のガイダンスからの変化でしょうか?

質問者1:例えば、銅加工の営業利益では42億円の予想だったものが、46億円で着地といったものがありますよね。また、金属で大きく上振れている背景として、パラジウム、実収効率の改善、PTスメルティング社のコスト改善があると思いますが、どの影響が一番大きかったのかを教えてください。

柴田:だいたいの比率は、ほぼ同じです。金属に関しては単体における実収効率、またパラジウムは量と価格の両方を含んでいます。PTスメルティング社の製錬コストの改善は、規模的には同じくらいですが、どちらかというと直島製錬所の実収効率の改善が大きいと捉えています。

ざっくり言いますと、直島製錬所の実収効率、パラジウム、PTスメルティング社では「3対2対2」くらいです。変化している内容の内訳としてはそのような比率になりますが、だいたいの影響はおわかりになると思います。

質問者1:つまり、実収効率が非常によい状況が続けば、サステナビリティのある収益構造になってきているということでよいでしょうか? パラジウム価格の上昇による一過性の利益増というよりは、ある程度、かたまった利益が出る体質になってきたということですね?

柴田:おっしゃるとおりです。処理する鉱石の量や品位にもよりますが、今後少し心配なのは、「E-Scrap」について、ヨーロッパなどで物流が途絶えている中で、どれくらい集められるかといった問題もあります。

そのようなものがどれくらいうまく処理できるかもありますが、2018年度の大きなトラブルで減ったものから、設備投資あるいは操業の改善によって、直島製錬所もPTスメルティング社も安定しているということで、銅に関するもの、あるいは鉱石由来のもの、スクラップ由来の金を取り出すところは安定してきているとご理解いただければと思います。

また、パラジウム等については、価格や品位の状況にもよるため、今後どれくらい期待できるかはわからない部分があります。

質疑応答:高機能製品や加工事業における2月12日予想との差異について

質問者2:2月の予想との差で、金属のところは詳しいご説明がありましたが、そのほかで、例えばセメント事業は大した差はないと思いますが、高機能製品や加工のところで少し上振れた要因を教えてください。 また特別損失のところで、焼結事業の再編での繰入損失のようなものがあったと思います。これは300億円と額が大きいのですが、何が含まれているのでしょうか? また、今後の業績を考える上ではどういうインパクトがあるのかも教えてください。

柴田:高機能製品、あるいは加工の営業利益が、2月12日の予想段階よりも持ち上がっているところについては要因があるのですが、1つは高機能製品の中に含まれているアルミの原料等の価格、コストが下がったといった要因もあります。

また、銅加工などもそうなのですが、2月時点で予想していたほど販売が落ち込まなかった部分が、とくに3月にかけてあったと思います。新型コロナウイルスが操業に悪影響を及ぼすということもあったのですが、それは軽微でした。

逆にお客さまの方が、その後のサプライチェーンの寸断などを心配して、在庫を一部積み増すような動きをとられたこともあり、3月は比較的堅調に推移したことが、高機能製品、加工の中で予想が少し上振れた原因となります。

次に、焼結事業における事業再編損失引当金の部分について、詳細はお示しできないのですが、我々としては、今後この事業においていろいろなケースが考えられると思っています。いわゆる損失を少なくするような構造改革も行なっていますし、中期経営戦略の中でお示しした提携や、撤退も含めたさまざまケースを考えています。

その中で、2020年3月期の引当金として、いろいろなケースの中でもこのくらいは共通的に発生しうるであろうというところを一定程度見積もったとご理解いただきたいと思います。2月12日予想から増えているのですが、ある意味では2月時点での見積もりが甘かったという部分があります。

具体的には、2月時点では、焼結事業を行なっているダイヤメット社単体部分だけである程度の損失を見ていたのですが、グループ全体として見るともう少し損失が膨らむ部分があるといったところです。新型コロナウイルスの影響も含めて考えると、期間損益的にもいろいろなものが出てきて、我々としては引当てておくべきものがあるのではないかということで見直しを行なった結果、膨らんだとご理解いただきたいと思います。

質疑応答:特別損失におけるキャッシュアウトの可能性について

質問者2:特別損失のところは引当金などで、今のところキャッシュアウトはないと思いますが、損失が現実化していった場合には、キャッシュアウトを伴うようなものになるのか、あるいは減損のように非キャッシュのものなのか、そのあたりのイメージはありますか?

柴田:本当にキャッシュアウトするものが追加で出てくるかは、これから実際の動きの中で、当然、引当で予想していたものと金額が異なる可能性もあるため、そのようなところで差が出てくる可能性はあります。

質疑応答:北米のセメント事業や超硬工具について

質問者3:1つ目が、北米のセメント事業の動向についてです。ロックダウンの影響などもあったとは思うのですが、今の需要の状況、生産操業の状況、また価格やコストも含めた状況がどうなっているかを教えてください。

2つ目が、超硬工具に関してです。第4四半期、そして2019年度の通期で、前年同期比で見た場合の伸び率がどの程度だったのかを教えてください。また自動車や航空機関連を伸ばしていこうと考えていると思うのですが、このあたりの需要の状況がどうなのかもご解説いただければと思います。

柴田:まず、アメリカのセメント関係の生産状況についてです。ロックダウンに関してですが、セメントあるいは生コンクリートは基本的な資材ということで、事業停止の対象にはなっていないため操業は継続しています。感染のリスクなどもありますので、従業員をなるべく少人数にするなどの対応は行なっていますが、基本的にはセメント工場も生コンクリート工場も、通常レベルで操業を続けています。

価格や生産量について、当然ながらさまざまな事業活動に影響が出ていますので、足元の3月、4月で考えると量が増えていることはありません。また新型コロナウイルスの影響というよりは、その前から続いているのですが、南カリフォルニア地区で競合がシェアを落とさないために、かなり低価格で受注しようとしており、ロバートソン・レディ・ミックス社は少しずつ価格を上げているのですが、もともと想定していたほど価格を上げきれていない状況です。

一方で、骨材や輸送は一部コストアップしています。もともと輸送費が上がっていたところに、新型コロナウイルスの影響で人が動きにくい、物流が機能しにくいといったこともあり、コストアップが生じているようです。

4月の詳細なところが把握しきれていないため、定量的なことは言えないのですが、通常操業に近いかたちで操業しているものの、いろいろな制約の中で価格を上げられない、またコストが上昇しているという現象は見られているということです。

次に、超硬切削工具の地域別の状況についてですが、第4四半期と年間での前年同期比の増減率で見ると、第4四半期は、日本は前期と比べて30パーセント程度下がっています。また中国が20パーセント程度、アジアが20パーセント程度、ヨーロッパが10パーセント強、北米が5パーセント程度、中南米も10パーセント程度という下がり方です。

年間での減少幅は、日本が15パーセント程度、中国が30パーセント程度、アジアが20パーセント程度、ヨーロッパが15パーセント程度で、北米は5パーセント程度とあまり大きく下がりませんでした。こちらは、超硬切削工具の出荷の金額ベースでの前年同期比となります。

また自動車と航空機関係ですが、自動車はもともと回復が遅れていた中で、新型コロナウイルスの影響によりかなり落ち込んでいます。ただし、先ほどもお話ししたとおり、足元の4月、5月で考えると、OEMの自動車メーカーの工場は1週間から2週間の操業停止をアナウンスしていますが、一方でTier1、Tier2のお客さまは、「自分たちが新型コロナウイルスの感染によって工場を閉めなければならなくなり、OEMにはご迷惑をかけられない」ということで、一旦、在庫の積み増しに動いたところもあります。

3月くらいからそのような状況なのですが、4月は思ったほど落ちていません。もちろん、落ちてはいるのですが、もっと悪くなると考えていたよりは落ちていない状況です。しかし、これからが厳しいと思っており、第1四半期、そして第2四半期の頭くらいがかなり厳しいのではないかと思っています。その後は、先ほどの補足説明資料の中でもお話ししたとおり、新型コロナウイルスの第2波、第3波が来るかどうかがわからないため、どうなるのかは読めない状況です。

航空機についてですが、もともとあまり大きなシェアを取れていないため、我々の動きが全体とうまく合っているのかはわかりませんが、非常に厳しい状況にあると思います。そもそもエアラインが厳しい状況で、追加発注や今までのオーダーを取り消すようなことが起こっています。またボーイング社はもともとトラブルを抱えていたためさらに悪い状態となり、航空機については今後も非常に厳しい状況が続くと思っています。

ただし、切削工具に関しては、我々のシェアが小さかったことが幸いして、大きな痛手にならない可能性があります。逆にシェアが小さいがゆえに、お客さまが求める製品を売ることによる拡販はできると思っており、今からそのようなところに注力するつもりです。

質疑応答:北米のセメントや生コンの需要について

質問者3:確認なのですが、北米のセメントや生コンクリートの需要の環境はいかがでしょうか? 建設活動はとくに問題なく進んでいるのかをご解説いただきたいと思います。

また、切削工具の第4四半期と年間の伸び率の部分で、全体の数値を教えていただけないでしょうか? 地域別の数値は先ほど教えていただきましたので、全部を合わせた伸び率について教えてください。

柴田:切削工具の全部を合わせた伸び率ですが、第4四半期は前年同期比で20パーセント程度、年間では15パーセント程度のマイナスになります。

また北米のセメント需要ですが、前年同期と比べると落ちていますが、天候の影響も受けています。3月は天候不順もあって少し落ち、それが長引いている部分もありますが、新型コロナウイルスの影響なのかはわからない部分があります。

質問者3:急速に建設活動が止まっているといった感触はあまりないという理解でよいでしょうか?

柴田:プロジェクトが軒並み止まっていくといった印象はありません。その部分はロックダウンの対象外ということもあり、若干の影響は受けていると思いますが、極端に落ちているとは聞いていません。

質疑応答:新プロジェクトの今後や中経の見直しについて

質問者4:1点目です。先ほどの解説の中で、足元の国内外の金属事業のところで、操業面ではあまり影響がないという解説があったと思うのですが、新たな出資鉱山で出資した部分が期中から一部持分で、既存のビジネス分が貢献する予定だったプロジェクトとして、マントベルデ鉱山などもあると思います。

今期、ガイダンスは出されていないのですが、それらについては基本的には、予定どおり変更なしということでよいのでしょうか? 今後、2023年に向けた新プロジェクトの考え方について確認させてください。

2点目です。減損のお話で恐縮なのですが、特別損失で積み上げた中で、構造改革ということで固定資産を落とされたわけですが、結果として、例えば今後のフローの収益について、今年度以降、固定費の減少やプラスの効果が見込めるケースはあるのでしょうか?

第3四半期でも質問させていただいたのですが、そのときは「まだ内容が定まっていない」というお答えでした。今回、決算を締めたところで、このあたりの減損効果としてプラス側に効く側面、あるいは何を改善するのかといったところを教えていただければと思います。

3点目ですが、先ほどのご説明の中で、中経の数字は今後の状況を見て必要があれば見直していくというコメントがあったかと思います。3月末に出されたということで、今期に入る直前の数字ではありましたが、その後の状況として短期的には悪化している要素があるかと思います。そこで、数字を見直す可能性がある部分というのは、どういったところなのでしょうか?

例えば、設備投資の計画であったり、あるいは配当の方針であったり、またキャッシュフローについてはいくつかキーワードになる部分があると思いますので、どの部分がコミットメントで、どの部分が今後柔軟になり得るのかといったところで、現時点でコメントが可能であれば教えてください。

柴田:1点目の海外の鉱山関係ですが、マントベルデ鉱山については公表しているとおり、10月のクロージングに向けて、さまざまな交渉等を進めているところです。今のところ、そのスケジュールを変えるつもりはないのですが、残念ながら新型コロナウイルスの影響で、例えばデューデリジェンスを行なうといった活動そのものにも大きく制約が出ているため、本当に10月にクロージングできるかは少し不透明になっていると思っています。

ただし、鉱山の価値そのものが悪くなっているとは思っていません。とくに拡張プロジェクトに関して、我々としては参加したいという気持ちは変わりませんので、時期はずれるかもしれないのですが、方針は変わっていません。

それ以外の新規プロジェクトについてですが、足元では銅価が下がっています。今は少し回復していますが、少し前はもっと低い状況でありました。採算性の問題もありますし、あるいは今持っている人たちは、「仮に売りに出したとしても低い値付けになるなら、今売っても意味がない」と考えているということで、現在は動きが止まっているような状態だと思います。

ただし、中国が新型コロナウイルスの影響から回復のカーブに乗ってきつつあるというところで、中国の活動が一定程度上回ってくれば銅価も回復すると思いますし、そうなればまた新規案件の動きが元の状態に戻ってくると思います。

いずれにしても、今操業している鉱山で、例えば南米のブラジルでは感染が爆発的に広がっている状況で、チリにおいてもかなり気を付けて操業しており、必要最低限の人員で操業を継続するなど、かなり厳しい状況で操業しています。個人的には、こうしたところがもう少し緩和されなければ、新規プロジェクトの話もなかなか進んでいかないのではないかと思っています。

2点目のフローに対する特別損失の影響ですが、基本的には減損している部分は固定資産の償却費が減るかたちになります。それらをトータルで見ると年間で50億円程度は償却費が減少すると見ています。

そして、「何をやっていくか」についてです。三菱アルミニウム社は、押出事業、圧延事業、箔事業という3つの事業がある中で、とくに押出事業について、これまでの熱交換器向け事業などは、お客さまの中で使われ方がかなり変わっており、構造的に難しいということはわかっているため、国内だけでなく、海外拠点の再編も含めて進めていかなければならないと思っています。

圧延事業も、生産効率を上げるといった収益基盤を整えて、その次の成長に向けた道筋を描いていきたいと思っています。

また、焼結事業は赤字が続いています。赤字幅は縮小していますがまだ赤字のため、まずは製品を絞り込んだ上で収益を改善していくところに集中していくという方針です。

3点目、中経で開示したものから変更になるのは何かについてですが、中経最終年度の目標を本当に変更するのかどうかはオープンな状態です。「本当に変える必要があるのか」という議論そのものが残っています。これは、新型コロナウイルスの影響からの回復が今年度なのか来年度までかかるのかが見えてこなければわかりません。

その影響が今年度で終わり、来年から再来年に向けてEV化などが元の流れに戻ってくることが見えれば、最終年度の目標を変えないことは十分あり得ると思います。ただし、そこは「よく見てから」ということになります。

また、投資と配当については、まさに足元の経営と直結します。3年や5年のタームで考えれば、投資の方針は「変えない、変わらない」と思います。やるべきことはやりますし、成長投資も進めていくとは思いますが、足元の需要が落ちている中、お客さまの動向に合わせて増産の規模といったものは当然絞っていく必要があります。

それ以外の老朽化対策についても、もともとはフルで動いている状態で老朽化対策を考えていましたが、ここまで操業度が落ちる可能性がある中で、あまり使用していないところを今年度に老朽化対策するのかも含めて、今年度の投資のキャッシュアウトの部分については、きちんと見ていかなければならないと思っており、その数値は十分変わる可能性はあるだろうということです。

配当は、我々の事業規模からすると、巡航速度で進めば間違いなく毎年80円配当するという方針で進めていきたいと思いますが、明らかに足元のキャッシュインが減っていく、またその深さがわからない状態では、80円をコミットできない状況にあります。

よって、はじめに「今年はどうするか?」という部分があり、その後に来年、再来年で、中経でお約束している内容を維持するのか、それとも修正が必要なのかを、全体のキャッシュマネジメントの中で考えていく必要があると思っています。今はそのように考えています。

質疑応答:前年実績対比の「その他」の180億円の内訳について

質問者5:まず、今までのご説明にもあったのですが、もう一度まとめていただきたいというところで、6ページの前年実績対比の「その他」に180億円の改善要因で入っていると思います。この内訳を教えてください。

次に、減損に関わるところです。アルミ等々で事業撤退を含む構造改革を進めるといったコメントだったと思うのですが、今回の減損のところで、設備を減損処理したため、例えば今後事業を撤退して設備を除却する際にはこれ以上の特別損失は出ないという理解でよいでしょうか?

柴田:まず、今後特別損失が出ないのかについてです。今の見積もりと将来がどれくらい乖離するのかにもよりますが、大きな変化はないと思っています。しかし、まったく特別損失が出ないのかと言われると、それは今後の状況次第だということです。

次に、1つ目の質問で、6ページの滝グラフの「その他」の180億円について、前年からの変化を分解してほしいということかと思います。2019年3月期は、直島製錬所での実収効率やPTスメルティング社での製錬コストが悪化したことなどにより、そういった点で200億円以上改善しています。それ以外に、各事業で償却費の増加が40億円程度あり、差し引きで180億円という数字になっています。ほとんどが金属の実収効率や製錬コストの改善によるものだと考えていただければと思います。

質問者5:今お話しいただいた「200億円」のところに、先ほどの「3対2対2」を当てはめればよいということでしょうか?

柴田:「3対2対2」のお話は、2月12日予想からの変化についてです。2019年3月期と2020年3月期を比べた場合、実収効率の改善などが大部分だと思っていただいた方がよいと思います。

質疑応答:配当方針や純資産の減少について

質問者6:1点目に、配当についてです。中経を発表されたのが3月末頃で、そのときもすでに新型コロナウイルスの影響はあったと思います。それから2ヶ月近く経過して、配当方針等も見直さなければいけないというコメントがありましたが、2ヶ月弱で、大きく見方が変わったのはどのような部分なのかを教えてください。

2点目が、純資産の減り方が大きいと思います。短信を見れば中身はわかるのですが、各項目で減少した要因はどういったものなのでしょうか? 例えばその他有価証券評価差額金や為替換算調整勘定、または退職給付に係る調整累計額など、いろいろな項目がありますが、具体的にどういったかたちで純資産が減っているのかを教えてください。

柴田:なぜ2ヶ月ほどでそこまで配当方針が変わるのかというお話ですが、まず、我々は昨年から中期経営戦略を検討して、2月時点で概ね決まり、3月に公表という流れになりました。すでに3月時点で新型コロナウイルスの影響がかなりあったのではないかということですが、当然社内でもそうした話はありました。しかし、そこではまだどれくらいの影響が出るかが読めなかったこともあり、「配当方針だけは未定として中経を発表する」という選択をしなかったのが実態となります。

我々としては、一旦、新型コロナウイルスの影響は抜きにして中期経営戦略を考えました。これから必要に応じて、またアナウンスするという理解のもと、公表したということです。また足元では、今期の業績そのものが公表できないような不透明感の中で「配当だけは堅持します」ともアナウンスできません。

結果として80円になるのか、減額するのかは決めておらず、今はお約束ができません。業績を示せない以上、配当についても堅持できるかをお話しできないということでご理解をお願いしたいと思います。

2点目の純資産の減少項目についてですが、利益剰余金で減っている分が全体で782億円となり、内訳として純損失による影響が728億円、配当の影響が104億円になります。その他有価証券評価差額金は、New Hope社の株式などの政策保有株式を売却したことなどにより、284億円減少しております。為替換算調整勘定としては、ドルとユーロの円高により63億円の減少となっています。大きなところはそのあたりになります。

柴田氏よりご挨拶

柴田:本日は、カンファレンスにご参加いただきまして、ありがとうございました。先ほど申し上げましたとおり、非常に不透明な事業環境の中で、我々は事業運営を進めています。

また、業績見通しや配当予想、さらには必要に応じて中経の財務計画の見直しをみなさまにお伝えさせていただければと思います。引き続きよろしくお願いいたします。本日はありがとうございました。