2020年2月13日に行われた、日産自動車株式会社2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日産自動車株式会社 代表執行役社長 最高経営責任者 内田誠 氏

2019年度第3四半期(9ヵ月)販売実績 グローバル

内田誠氏:本日はお忙しいなか、当社の2019年度第3四半期決算発表にご参加いただきましてありがとうございます。

はじめに、新型コロナウイルスで亡くなった方のご遺族にお悔やみ申し上げますとともに、罹患された方に心よりお見舞い申し上げます。私から、第3四半期の実績および通期の見通しについてご説明したのち、取り組み状況についてお話しさせていただきます。

2019年度第3四半期までの9ヶ月間の販売実績です。グローバルの全体需要は、中国・ASEAN諸国はインドを含むアジア・オセアニア地域、南米の一部諸国の減速により、前年同期比で5パーセント減の6,530万台となりました。

当社の販売は、中国で全需が大幅減となるなかで前年並みの販売台数を維持した一方、北米と欧州の販売減が響き369万7,000台、市場占有率は5.7パーセントにとどまりました。

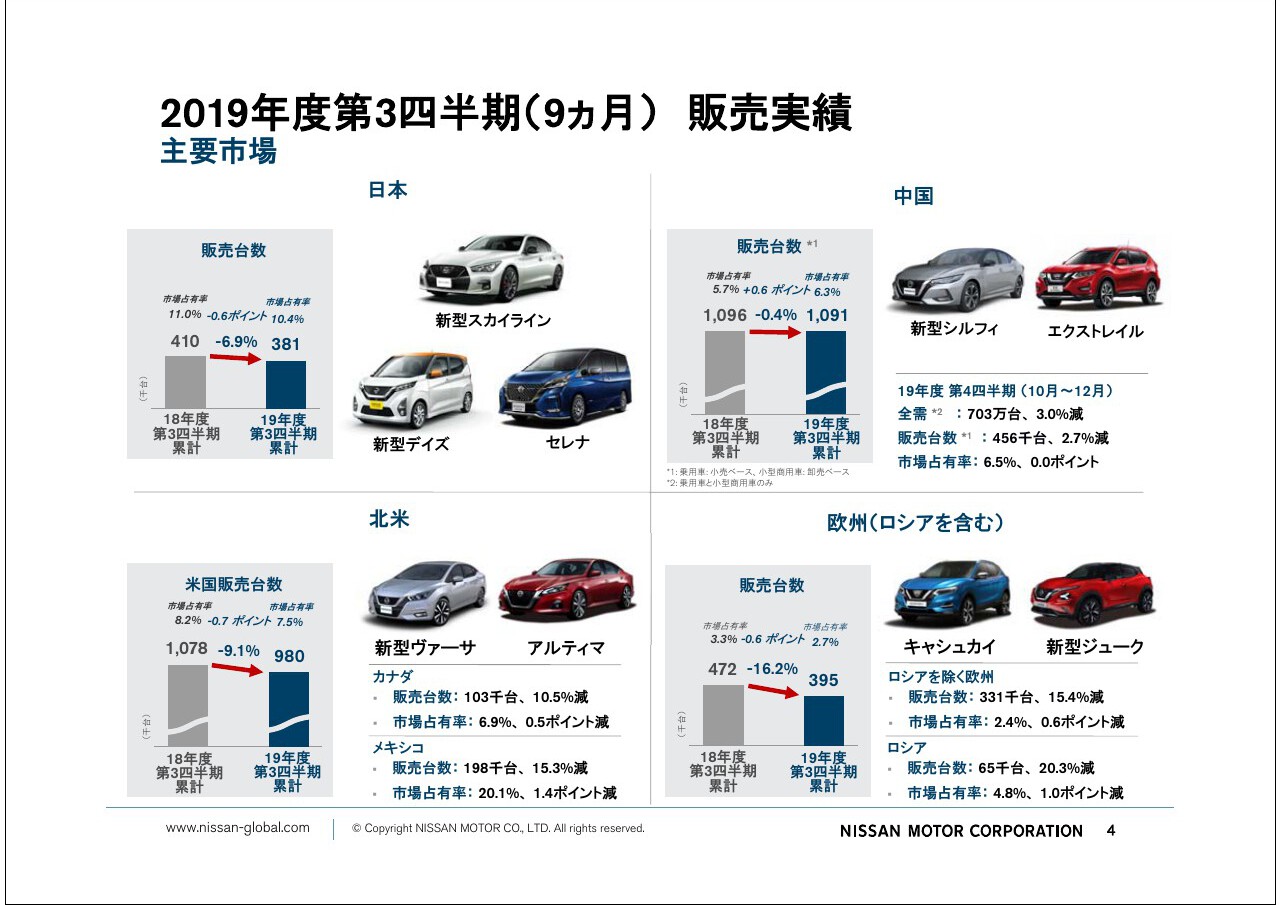

2019年度第3四半期(9ヵ月)販売実績 主要市場

主要地域ごとに見てみますと、日本では消費税増税や台風の影響によって全体需要が減少したことに加え、他社が新車構成をかけるなか、当社の商品車齢が高くなっていることも影響し、前年同期比で6.9パーセント減の38万1,000台となりました。

そのようななかでも昨年3月に販売を開始した新型デイズは好評で、今年度の12月末までの9ヶ月で7万台を超える販売を果たしました。これは2018年度の1年間に販売した台数を大きく上回っております。

また、当社が取り組んでいる「ニッサン インテリジェント モビリティ」の戦略に基づき、新たにプロパイロット進化版を搭載した新型スカイラインも大変にご好評をいただいており、2019年の日本カー・オブ・ザ・イヤーで、スカイラインがイノベーション部門賞を受賞しました。

中国では全体需要が大きく縮小する厳しい市場環境のなか、当社は前年並みの販売を維持し、市場占有率も0.6ポイント増の6.3パーセントに達しました。シルフィ、エクストレイル、キャシュカイが堅調な販売を支えております。先に発生した新型コロナウイルスの影響を含め、市場環境は引き続き大変厳しい状況でありますが、当社は値引き販売による台数拡大を狙わずに、着実な成長を果たす方針のもと、健全な事業運営を続けております。

米国の販売台数は、前年同期比で9.1パーセント減の98万台に留まりました。販売の質の改善に向けた取り組みを一貫して進めており、台当たりにおけるインセンティブの削減や、ディーラー在庫削減等は改善してきていますが、車齢の高齢化による相対的な商品力の低下が響き、販売台数は減少しました。

欧州では環境規制が厳しくなるなか、需要がより小型車や小型ガソリンエンジン、電動車にシフトしておりますが、当社の主力とするキャシュカイやエクストレイルでは、小型エンジンへの転換が遅れて販売に影響しました。それに加えて、新型ジューク、商用車のNB200から新型NV250へのモデル切り替えに伴う一時的な台数減も影響し、当社の販売台数は前年から16.2パーセントの減となりました。

2019年度第3四半期(9ヵ月)主要財務指標

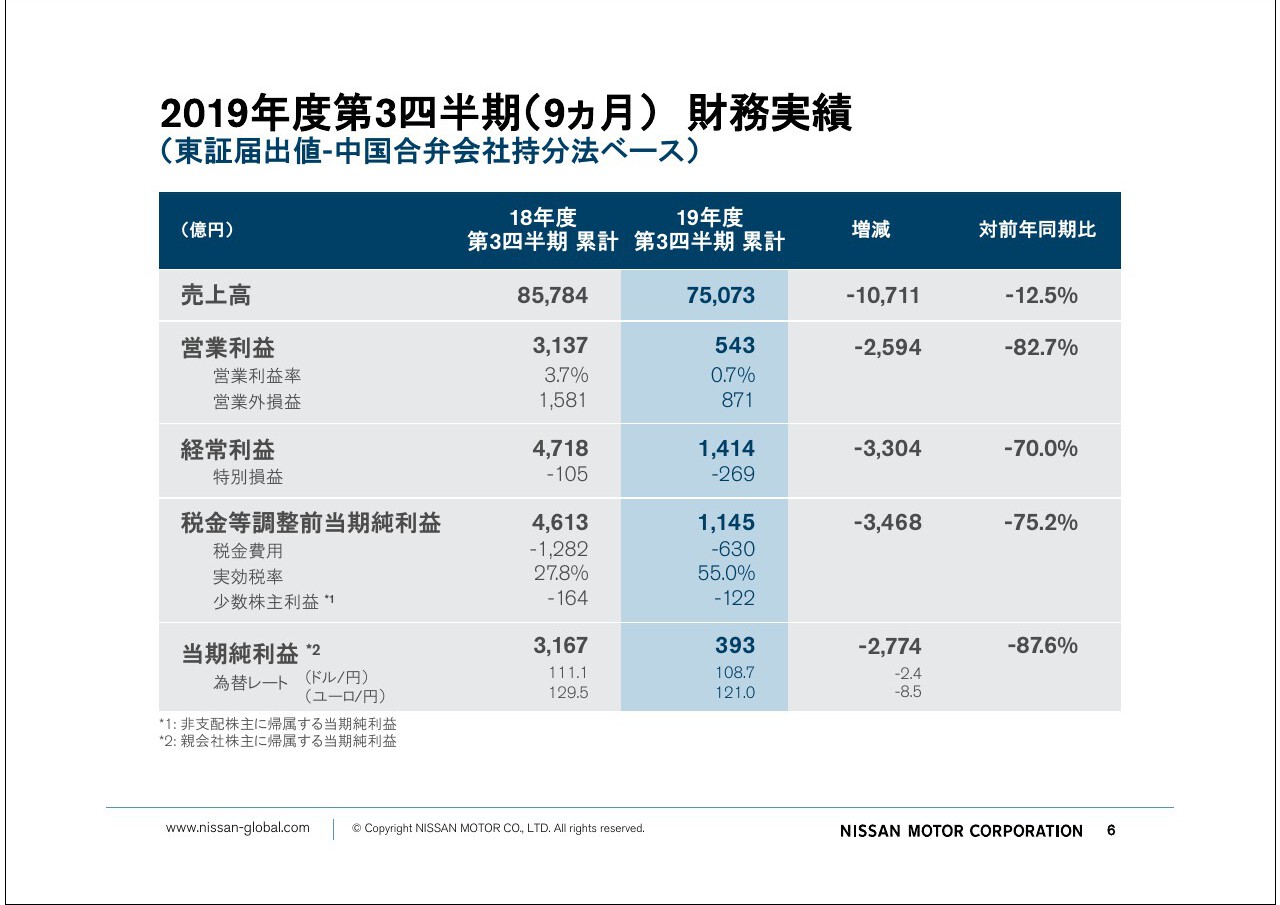

2019年度第3四半期9ヶ月間の連結売上高は、販売台数の減少が響き7兆5,073億円、連結営業利益は543億円、当期純利益は393億円となりました。

自動車事業のネットキャッシュのポジションは、8,475億円となっております。中国事業はこれまで堅調に推移しており、50パーセント比例連結したベースの営業利益は1,793億円、自動車事業のネットキャッシュは1兆1,593億円となりました。

2019年度第3四半期(9ヵ月)財務実績①

2019年度第3四半期までの財務実績はスライドのとおりです。連結売上高は7兆5,073億円、連結営業利益は543億円、売上高営業利益率は0.7パーセント、経常利益は1,414億円、当期純利益は393億円となっております。

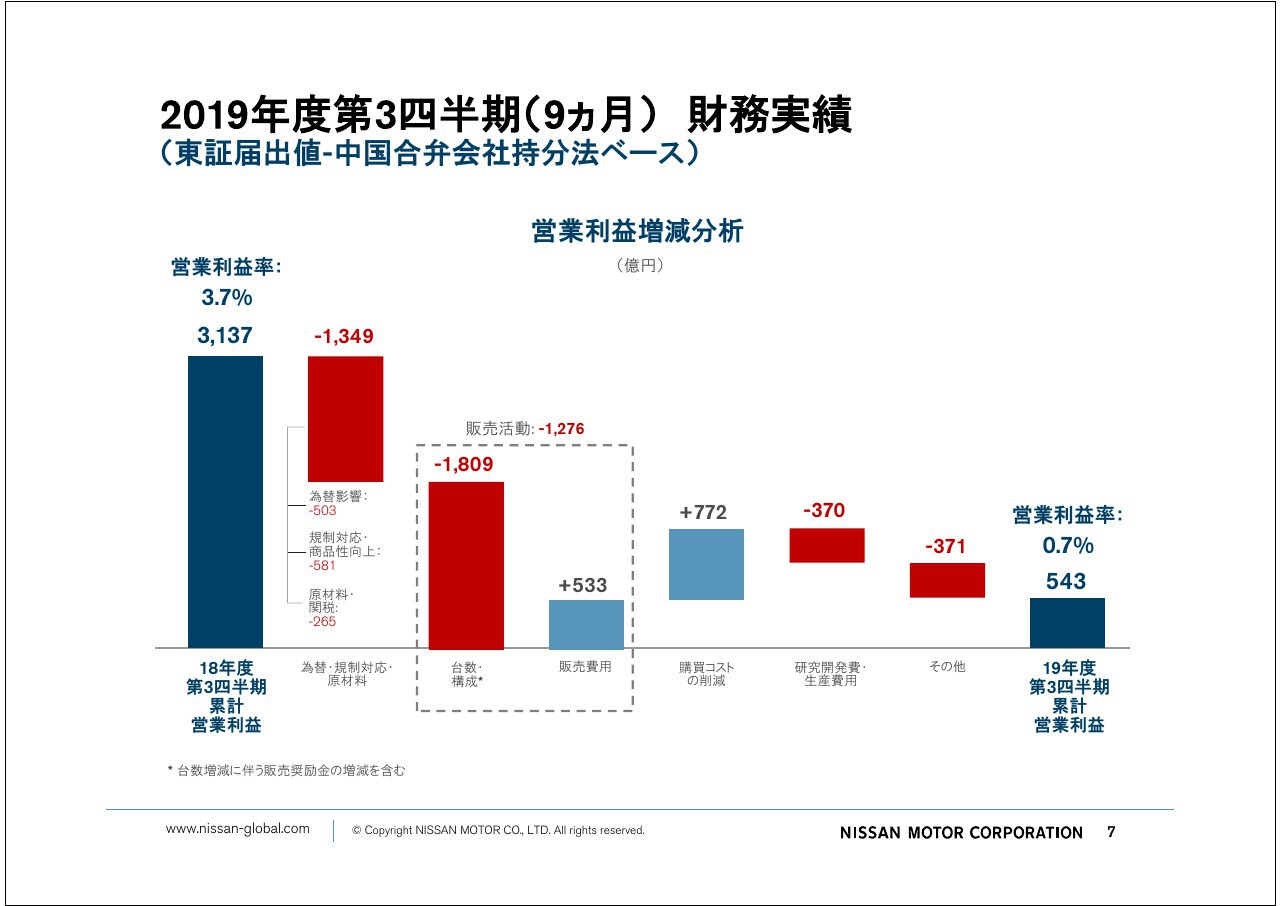

2019年度第3四半期(9ヵ月)財務実績②

2019年度第3四半期までの営業利益の増減分析はスライドのとおりです。為替変動、アメリカや欧州の規制対応および商品性向上、原材料価格の上昇など、自動車業界を取り巻く環境は厳しくなっており、1,349億円と大きな減益要因となりました。

会社のパフォーマンス面でも、販売台数の減少を、販売インセンティブの削減やコスト削減の努力で相殺しきれず、マイナスとなっております。

将来の投資は継続して行っており、研究開発をはじめとするモノづくり関連項目も減益要因となりました。

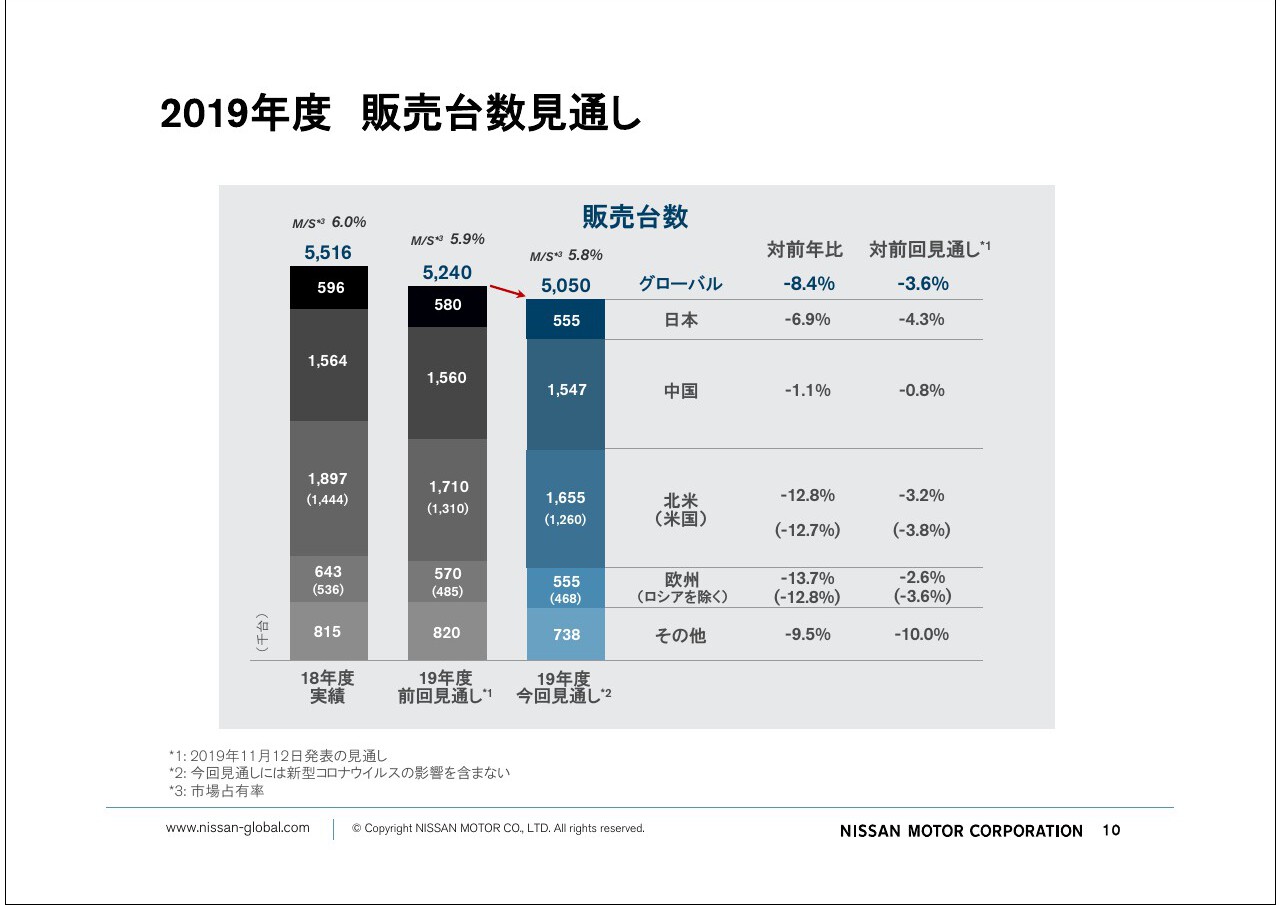

2019年度 販売台数見通し

2019年度の通期見通しについてご説明します。当社は引き続き、事業改革と収益性回復に向けての取り組みを実行してまいります。

しかしながら、第3四半期までの販売および収益の実績、先行き不透明な経済情勢と全体需要の鈍化を勘案し、通常の販売台数見込みを3.6パーセント下げ、505万台に修正しました。

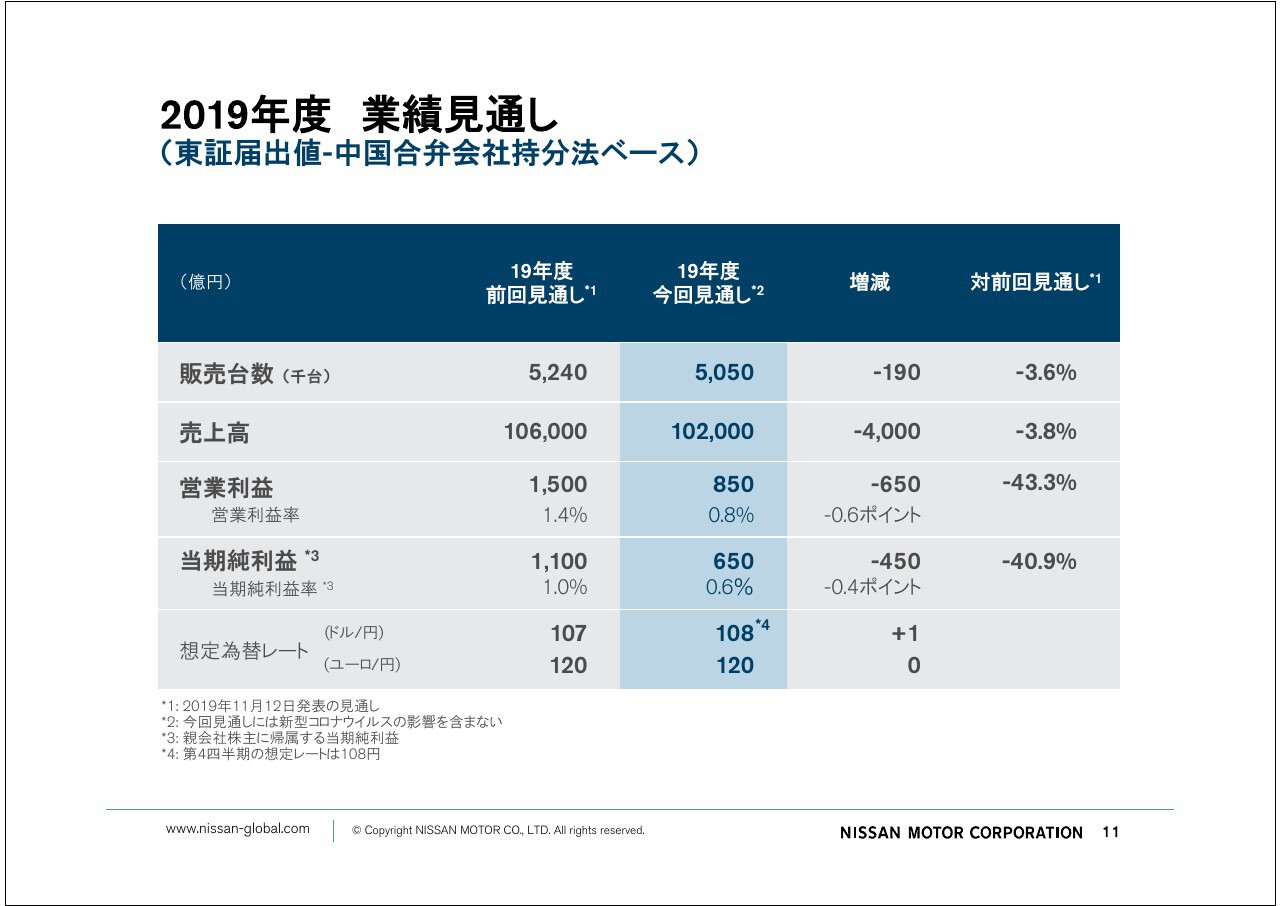

2019年度 業績見通し①

修正した販売台数の見通しと第3四半期までの収益の実績に基づき、2019年度の通期見通しを表のとおりとしました。連結売上高は10兆2,000億円、連結営業利益は850億円、当期純利益は650億円、為替レートは第4四半期と通期ともに、1ドル当たり108円を前提としています。

なお、この見通しには新型コロナウイルス の感染拡大の影響は含まれておりません。中国の現状については、この後の質疑応答の冒頭にて私からコメントさせていただきます。

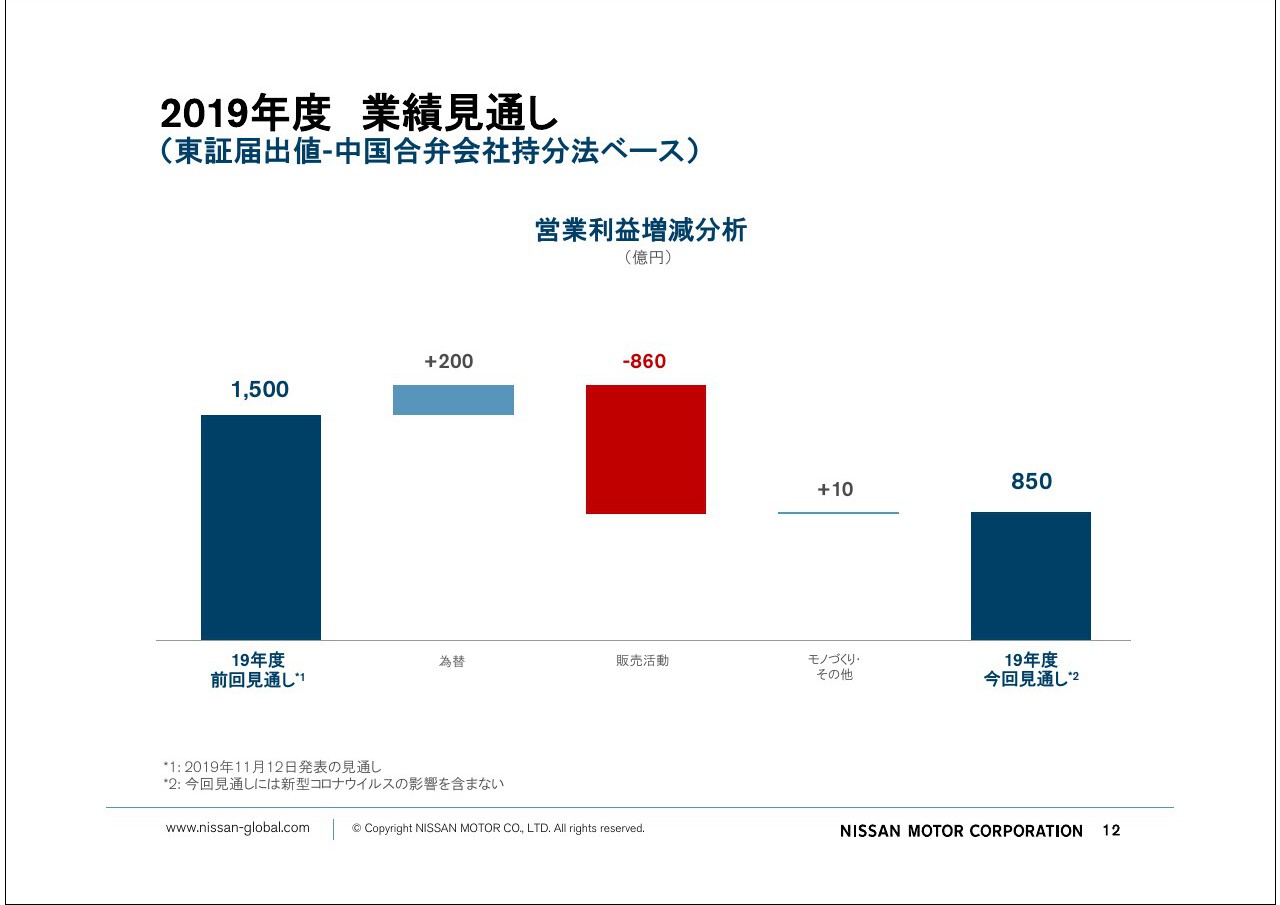

2019年度 業績見通し②

前回の見通しに対する営業利益の増減要因はグラフのとおりです。為替レートは足元の状況を勘案し、200億円の増益要因となる見込みです。台数の見通しを下方修正したことに伴い、販売による減益は860億円を見込んでおります。日本やアメリカでの販売減が主な減益要因となります。

2019年度 株主還元

当社は11月に、1株当たり10円の中間配当を実施しました。今年度通期の配当は下期の収益およびフリー・キャッシュ・フローの見通しから、期末配当の支払いは見送らさせていただく予定です。

これにより今年度の通期配当は、1株当たり10円となる見通しでございます。株主のみなさまには大変申し訳ないと思っております。

足元の業績が想定以上に悪化していること、その一方で将来に向けた技術や商品開発への投資は待ったなしであること(などを勘案し)、当社が将来に渡り着実な成長を果たすため、このような配当とさせていただきます。ご理解をお願い申し上げたいと思います。

当社は早期収益および魅力的な株主還元を回復するべく、引き続き事業改革を断行してまいります。

事業改革

最後に、進行中の事業改革の進捗についてご説明いたします。すでにご案内のとおり、当社は「米国事業のリカバリー」「事業及び投資効率の適正化」「新商品、新技術、『ニッサン インテリジェント モビリティ』を軸にした着実な成長」の3つを、事業改革の柱として取り組みを進めております。

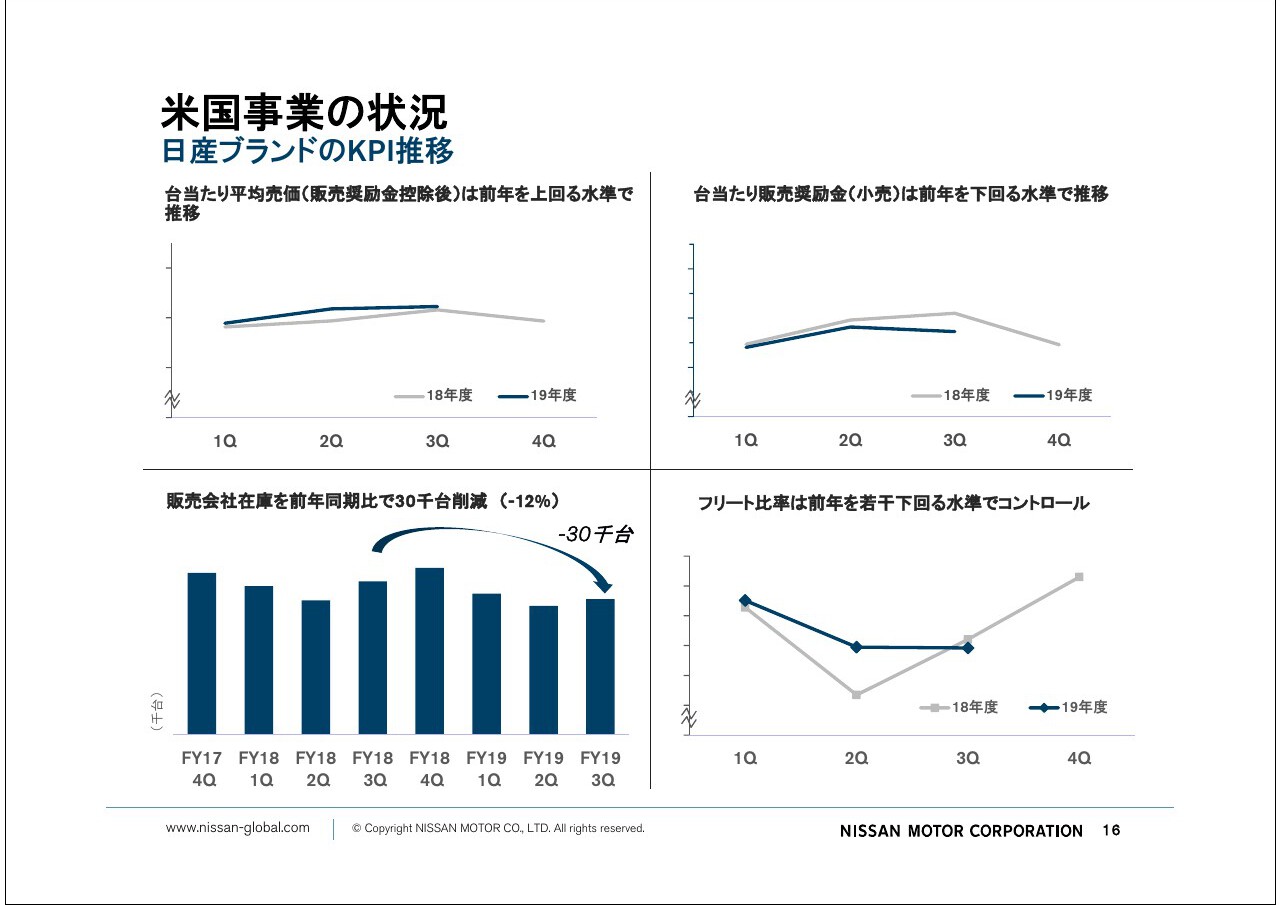

米国事業の状況

米国事業の販売正常化の取り組みは、平均売価、販売奨励金の削減、ディーラー在庫の削減については前年に対して改善傾向にあり、フリート販売においても第3四半期は適正なレベルで推移しております。

また今年度は、8月に販売した新型バーサや、当社が得意とするSUVのなかでもローグスポーツやキックスを見ますと、フリートを含まない純粋な小売の販売の台数やシェアが改善し始めております。

インセンティブに頼らない販売活動によって収益も改善しており、販売正常化の取り組みが業績に貢献し始めたと考えております。

一方、需要が減速する中型のセダンや、販売から年数が経過しているその他モデルについては、同様の取り組みを行うなかでも残念ながら販売減に見舞われ、収益の減益要因となっております。

取り組みの方向性は正しく、ブレずに進めていくことが重要と認識しておりますが、新技術や新商品の投入が始まり、米国全体の業績が回復に転じるのはもう少し時間を要する状況であります。

事業及び投資効率の適正化

22年度に向けた、事業と投資効率の適正化です。生産能力の合理化・生産ラインの効率改善に関しては、当初の予定どおり進捗しており、各生産拠点の戦略的役割を再定義しております。計画の方向性はすでに決まっており、実行に入った段階で順次案内をしてまいります。

また、商品ラインナップの合理化に関しても予定どおり進捗しております。インドネシアではダットサンブランドの販売を終了することを決定したほか、当社が強みを持つ技術、車種群、地域に戦略的に集中し、投資の適正化を進めています。

短期的なクリーンナップは終了し、アライアンスのさらなる活用を含め、2022年度以降に発売するモデルについても、現在、選択と集中を進めているところです。

このように、2022年度および2022年度以降を目指した事業改革の取り組みは、着実に進んでいる一方で、足元の販売減に伴う業績の悪化は残念ながら想定を超えております。計画の前倒しやアライアンス、パートナーシップのさらなる活用を含め、短期のリカバリーについても追加の対策を策定しているところです。

新商品、新技術、「ニッサン インテリジェント モビリティ」を軸にした着実な成長

悪化している足元の業績に伴うさらなる固定費の抑制等、当社の置かれている状況は大変厳しいと認識しています。しかしなによりも、「新商品、新技術『ニッサン インテリジェント モビリティ』による着実な成長」は、当社の将来を左右する事業改革の重要な柱であり、必ず果たす自信があります。

新車の投入を継続して行い、グローバルでの平均車齢は、来年度の後半以降大きく改善する見込みです。まず来年度、当社のコアモデルである新型SUVを北米から順次投入する予定です。その他、小型のセダンやクロスオーバーも新興国中心に展開してまいります。

また、新技術の面では高速道路車線変更、初のハンズオフを可能とした新型スカイラインを日本で投入しました。電動化では進化した「e-POWER」を搭載したクロスオーバー、これまでにない魅力的な走りも体験できる新型の電気自動車も、日本の投入から始めてまいります。

ホームマーケットとしての日本はそれに留まらず、さらに市場の40パーセントを占める経営市場に、スーパーハイトワゴン、ルークスを投入することを、今月25日に発表します。

このモデルにはデイズと同様、安全運転支援を超えた高精度な車両コントロールを行う自動運転支援技術「ProPILOT(プロパイロット)2.0」を搭載します。それに加えて新しいビジネスの分野では、自動運転車を使った新しいモビリティサービス「Easy Ride」の実証実験第二段を、ここ日本で行っています。

お客さまに常に新たな価値をご提案するためにチャレンジし、ブレークスルーを果たす……私たち日産に伝わる車づくりのDNAを技術と商品でかたちにし、日本のお客さまにまずはホームマーケットでお届けしたい(と考えておりますので)、ご期待いただきたいと思います。

今後に向けて

最後に、当社は現在足元の業績を踏まえ、2022年までのマイルストーンを見直しを行っております。アライアンスのさらなる活用を含め、修正した計画を5月に公表する予定です。

12月にCEOに就任して以来、社内外からのさまざまな声に耳を傾け、取り組むべき課題へ着手しています。大きくは3つあり、1つ目は我々のコアコンペテンスへ集中し、財務基盤を強化すること、具体的には選択と集中を徹底し、高コスト体質を是正することです。

二番目には実行力です。実行力のスピードの強化、迅速な意思決定とプロセスの簡素化を行うことによる、我々の社内の進め方です。

三番目は着実な成長に向けた当社の企業の存在意義、価値の定義および社内文化の改革を果たすことです。これらを断行するため、すでに社内体制やプロセスを一部変更しました。

私は現在、現経営陣のトップとして覚悟を持って経営にあたってまいります。当社のこれからの変化にぜひご期待ください。