2020年1月29日に行われた、日本電気株式会社2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:日本電気株式会社 代表取締役 執行役員副社長 兼 CFO 森田隆之 氏

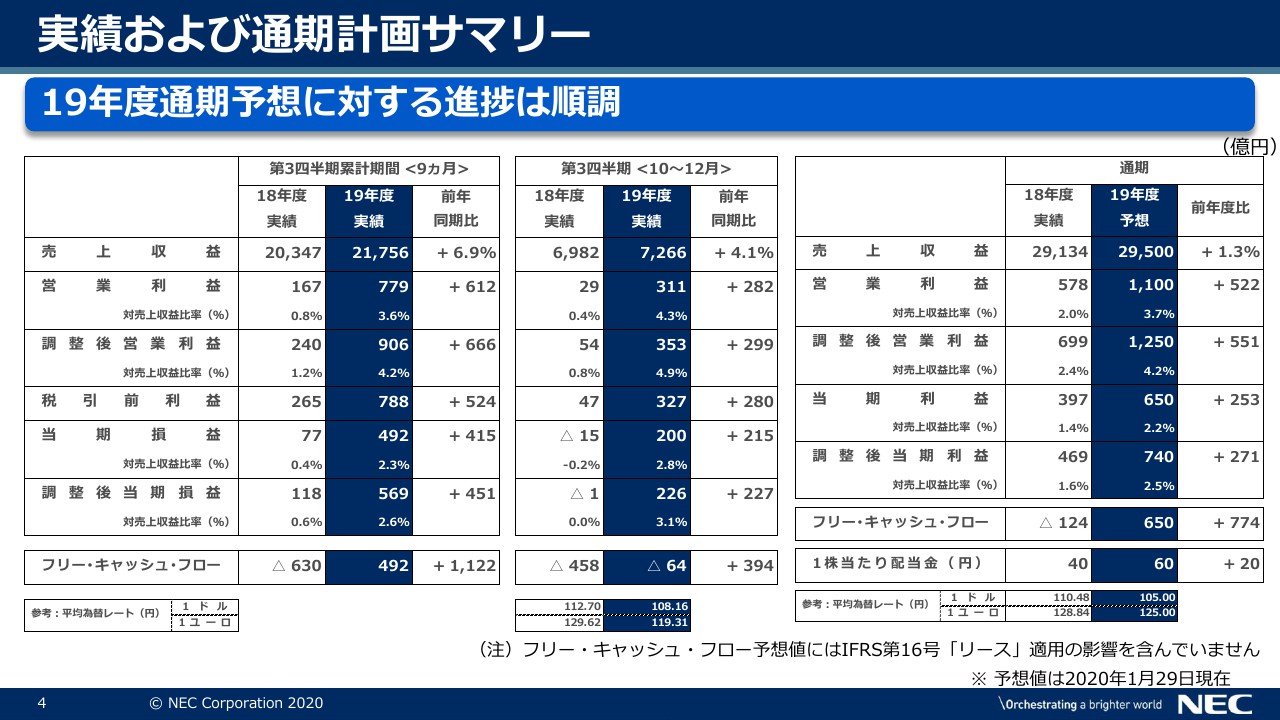

実績および通期計画サマリー

森田隆之氏:みなさま、こんにちは。今日は大勢の方にお集まりいただきまして、本当にありがとうございます。

それでは本日発表いたしました2019年第3四半期の決算概要についてご説明をさせていただきたいと思います。

本日の説明内容としては、先に全社の業績をご報告いたしまして、次にセグメント別の業績をご説明いたします。

それでは初めに全社の業績についてご説明いたします。9ヶ月累計の売上収益は2兆1,756億円で、調整後営業利益は906億円となりました。また、税引前利益は788億円、調整後当期損益は569億円となりました。フリー・キャッシュ・フローは492億円の収入となり、前年同期に比べて1,122億円改善しました。これにつきましては、後ほどもう少し詳しくご説明します。

尚、社内の想定に対して、9ヶ月累計で売上が約1,000億円、調整後営業利益が150億円上振れております。この内、100億円を中長期的な企業価値の向上に向けた施策に振り向けたいと考えています。年間の業績予想は2019年4月26日に公表した結果から変更していません。

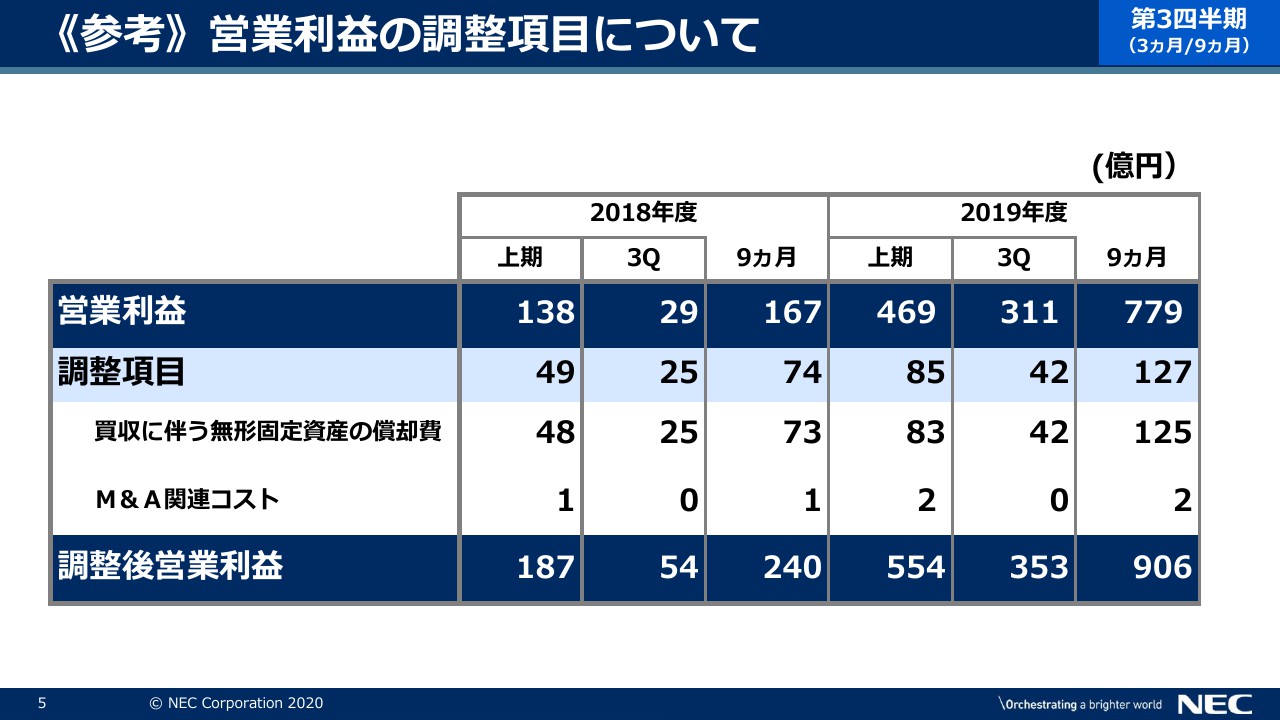

《参考》営業利益の調整項目について

5ページでは会計上の営業利益と調整後営業利益との調整項目の詳細についてご参考にお示ししています。

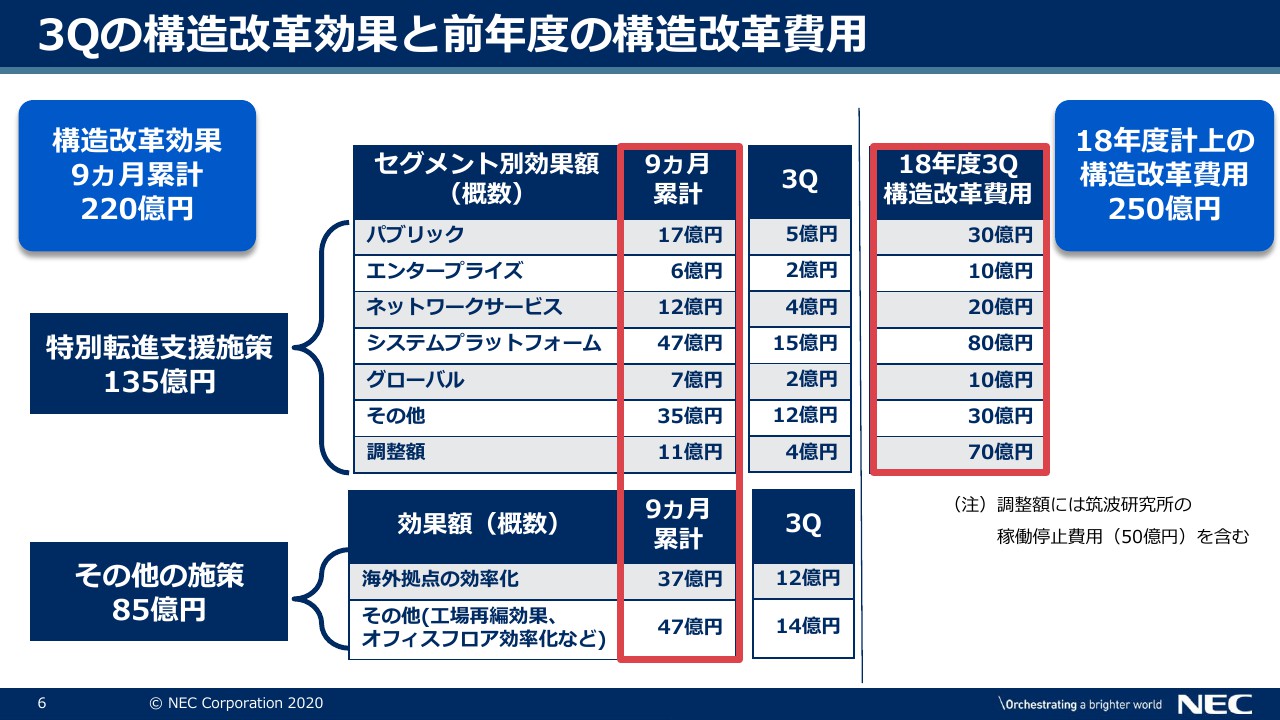

3Qの構造改革効果と前年度の構造改革費用

6ページです。2018年度に実施した構造改革の効果と2018年度第3四半期に計上した構造改革費用についてお示ししています。9ヶ月累計での構造改革効果は総額で220億円となりまして、期初の計画どおり進捗しています。業績改善に寄与しております。2018年度第3四半期には250億円の構造改革費用を計上しているため、9ヶ月累計でのこの領域の改善額は470億円になります。

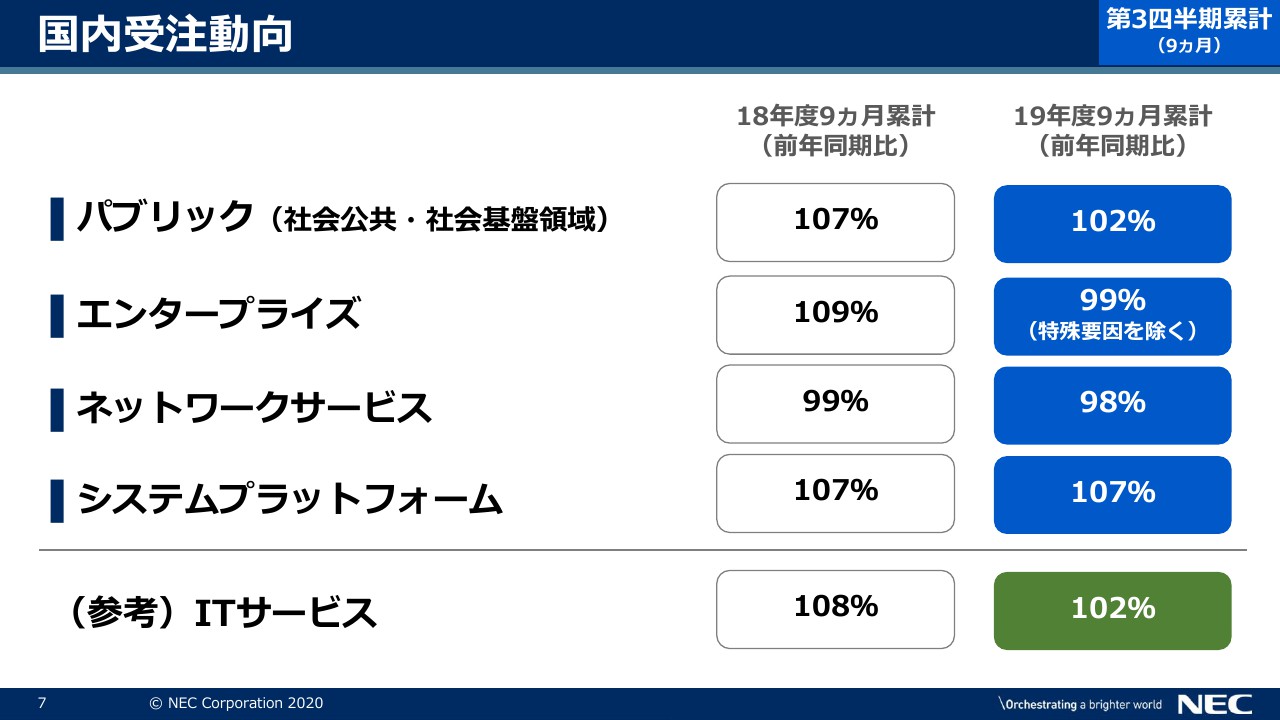

国内受注動向

次に国内における9ヶ月累計の受注動向についてご説明いたします。システムプラットフォームを除きますとほぼ前年並の水準となりますが、前年同期の大幅な伸長を考えますと、総じて健全な高い水準で推移していると考えております。国内需要は良好な状況と考えております。

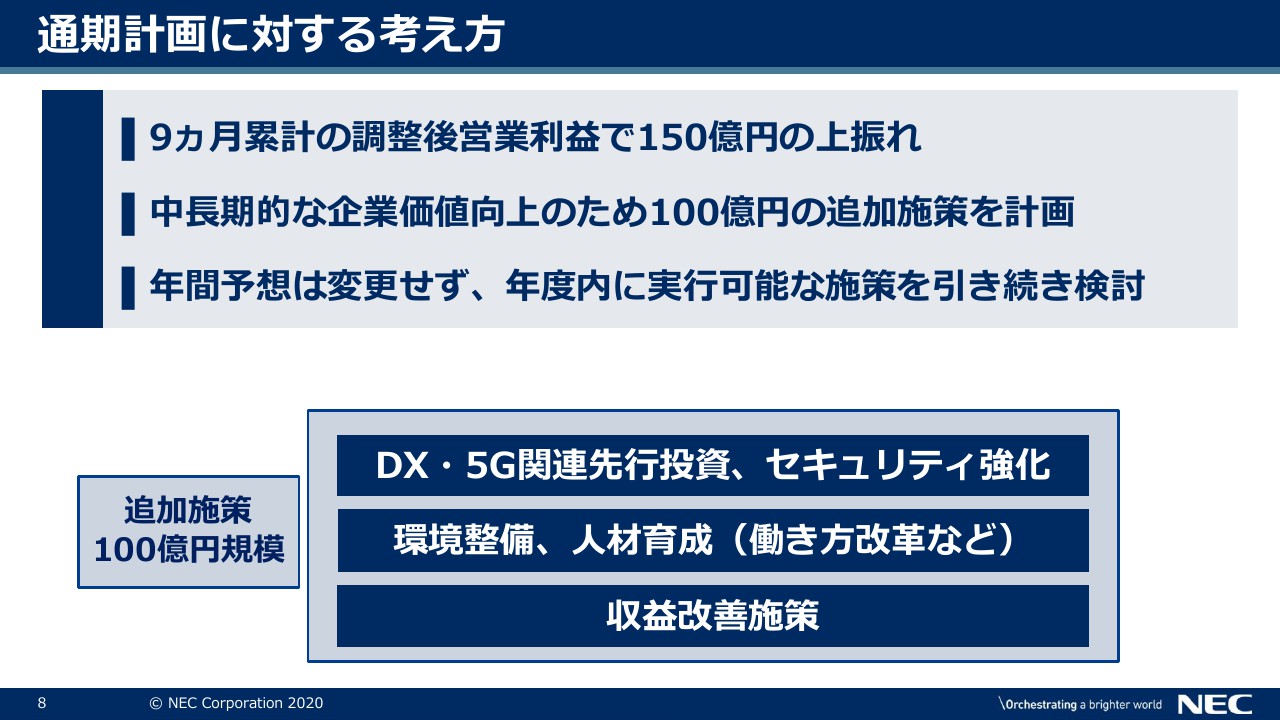

通期計画に対する考え方

8ページは通期計画に対する考え方です。9ヶ月累計で調整後営業利益が国内を中心に150億円上振れており、この内の100億円をここにお示ししている中期的な企業価値向上に資する追加施策の実施に向けて振り向ける計画です。この100億円はDXや5G、セキュリティ強化に半分、残りの半分を環境整備、人材育成や収益改善の施策に使う計画としました。

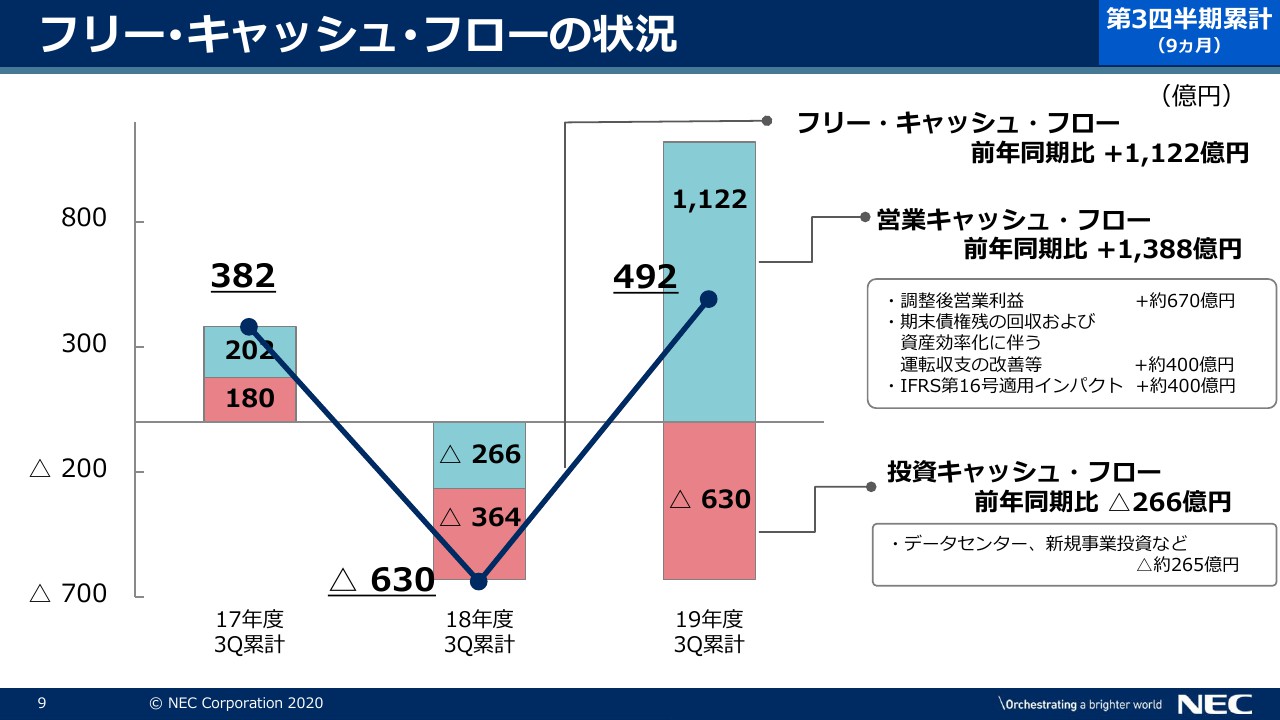

フリー・キャッシュ・フローの状況

フリー・キャッシュ・フローです。9ヶ月累計のフリー・キャッシュ・フローの改善要因をご説明します。

営業キャッシュ・フローにおいて、調整後営業利益が670億円、さらに期末、債権残の回収、及び資産効率化のプログラムを推進することにより運転収支が約400億円改善しました。加えまして、IFRS16号の適用により約400億円の影響がありました。

一方、投資キャッシュ・フローはデータセンターや新規事業の投資などにより約265億円増加しています。これらの結果、フリー・キャッシュ・フローは前年同期に比べて1,122億円の改善となりました。なお、IFRS16号、リースの適用により2019年12月末のバランスシートでは有利子負債が約1,700億円増加しております。

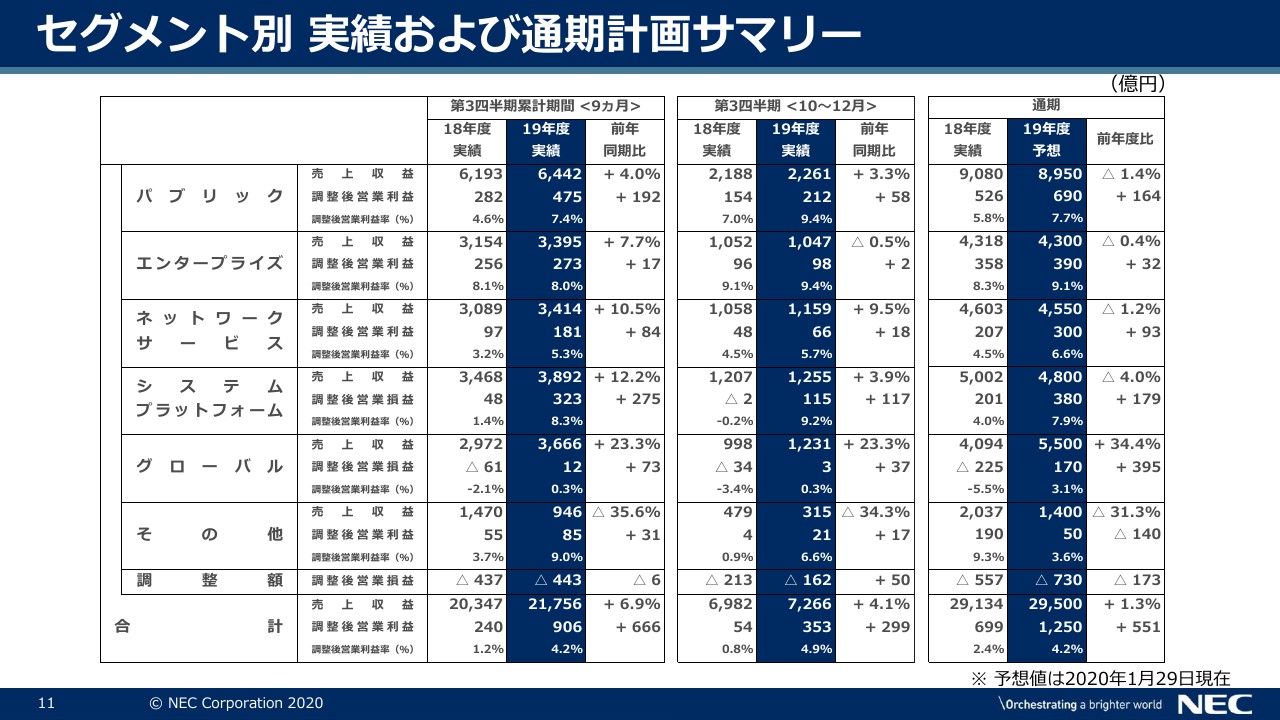

セグメント別 実績および通期計画サマリー

続いてセグメントごとの業績についてご説明をさせていただきます。

11ページをご覧ください。9ヶ月累計でのセグメント実績と年間の見通しをお示ししております。売上収益は電極事業の売却の影響を受けたその他事業を除くすべてのセグメントで増収となりました。営業利益は売上の増加や構造改革効果などによりすべてのセグメントで増益となりました。9ヶ月累計の社内想定に対しては営業利益でシステムプラットフォーム、パブリック、ネットワークサービスがそれぞれ上振れしております。

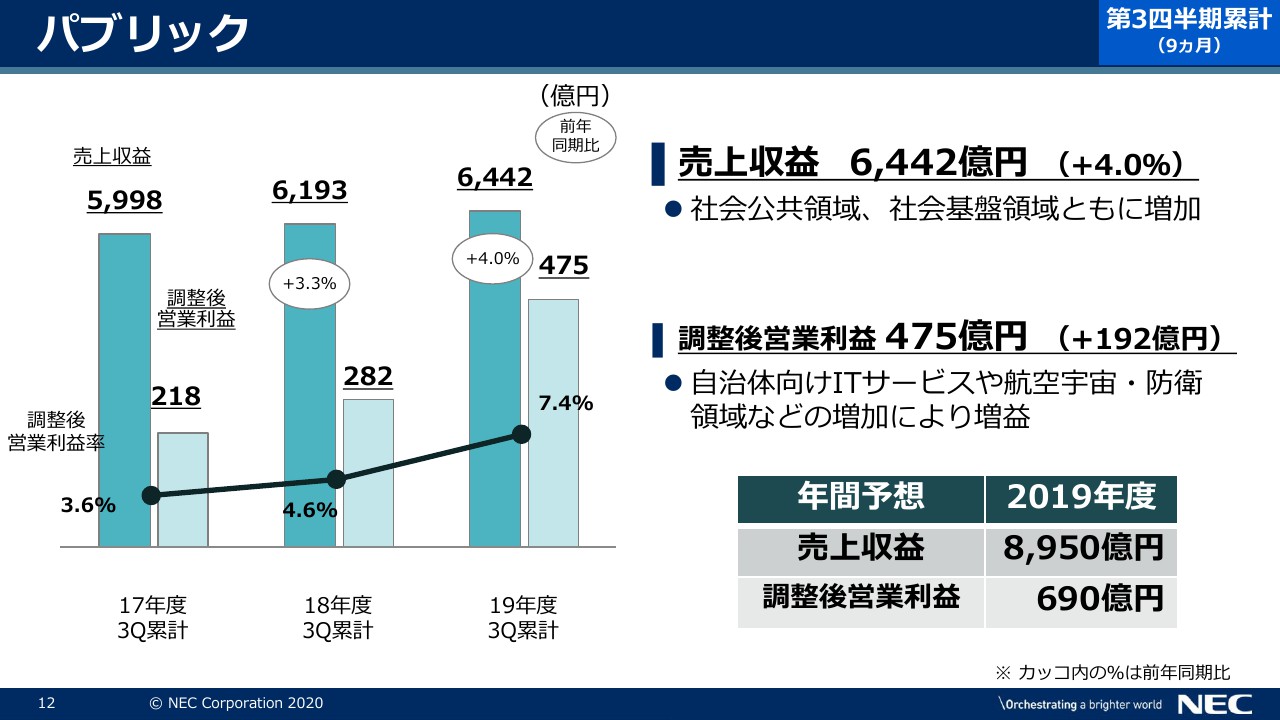

パブリック

パブリックです。9ヶ月累計の売上収益は社会公共領域、社会基盤領域ともに増収し、前年同期に比べて4パーセント増加の6,442億円となりました。営業利益は自治体向けや中小、中堅中小向けのITサービス、航空・宇宙・防衛領域などが好調で、前年同期に比べて192億円改善、475億円の利益となりました。なお、日本航空電子工業を除いたベースでは売上収益で前年比10パーセントの増収、営業利益は219億円の増益となります。

年間の見通しについては、売上収益や9ヶ月の累計で好調だった自治体向け、及び中堅中小向けのITサービスなどで計画費の上振れに期待できます。

通期計画を300億円程度上回る可能性があると考えています。営業利益は9ヶ月で不採算の案件の増加もあり、保守的に見てまずは通期計画並みの水準での着地を想定しています。

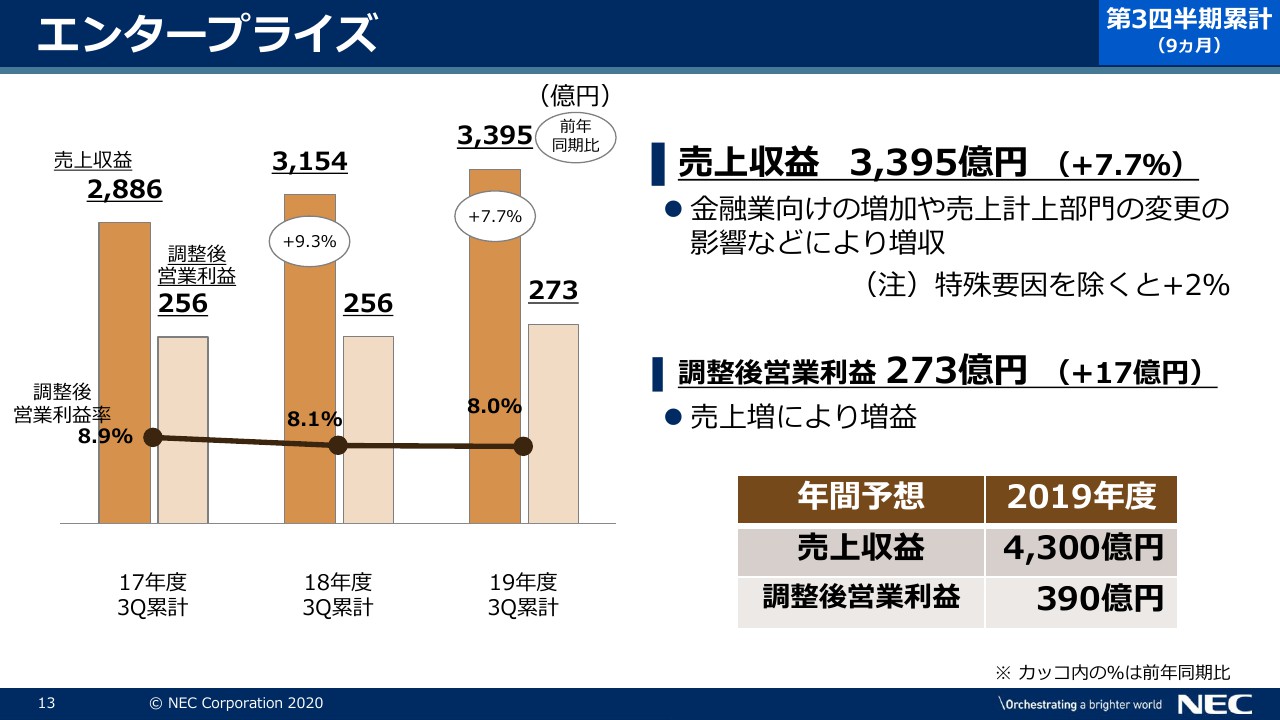

エンタープライズ

エンタープライズです。売上収益は前年同期に比べて7.7パーセント増加し、3,395億円となりました。これにはOffice365を中心としたライセンスの商流変更が約106億円計上されておりますけれども、この特殊要因を除いても9パーセントの増収であった前年同期からさらに2パーセントの増収となっておりまして、金融業向けがこれを牽引いたしました。

営業利益は、上期に不採算案件が発生したものの、売上増によってその影響を吸収し、前年同期に比べて17億円改善して、273億円の利益となりました。

年間の見通しです。売上収益はライセンスの商流変更の影響に加え、金融業向けの増加もあり、通期計画を200億円程度上回ると推定しています。営業利益も堅調に推移しており、通期計画は達成すると考えております。

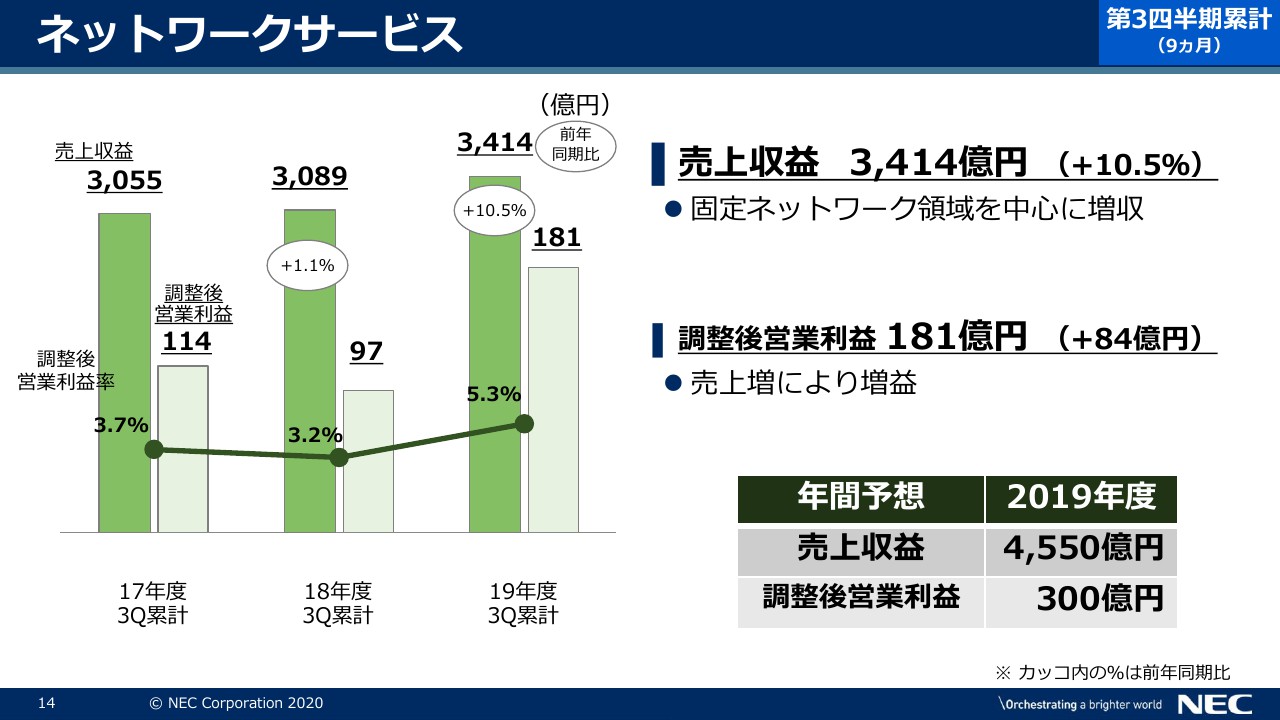

ネットワークサービス

次にネットワークサービスです。売上収益は、5G導入を見据えた固定ネットワーク整備の活発化に加え、子会社ネッツエスアイの増加などによって、前年同期に比べて10.5パーセント増加し、3,414億円となりました。

営業利益は、NECネッツエスアイサイドの一過性の損失形状があったものの売上増によりましてこれを吸収、84億円改善して、181億円の利益となりました。

年間の見通しにつきましては、売上収益は固定ネットワーク領域の増加などにより、通期計画を300億円程度上回る可能性があると見ています。また、営業利益も売上増により、上振れ余地があると期待しております。

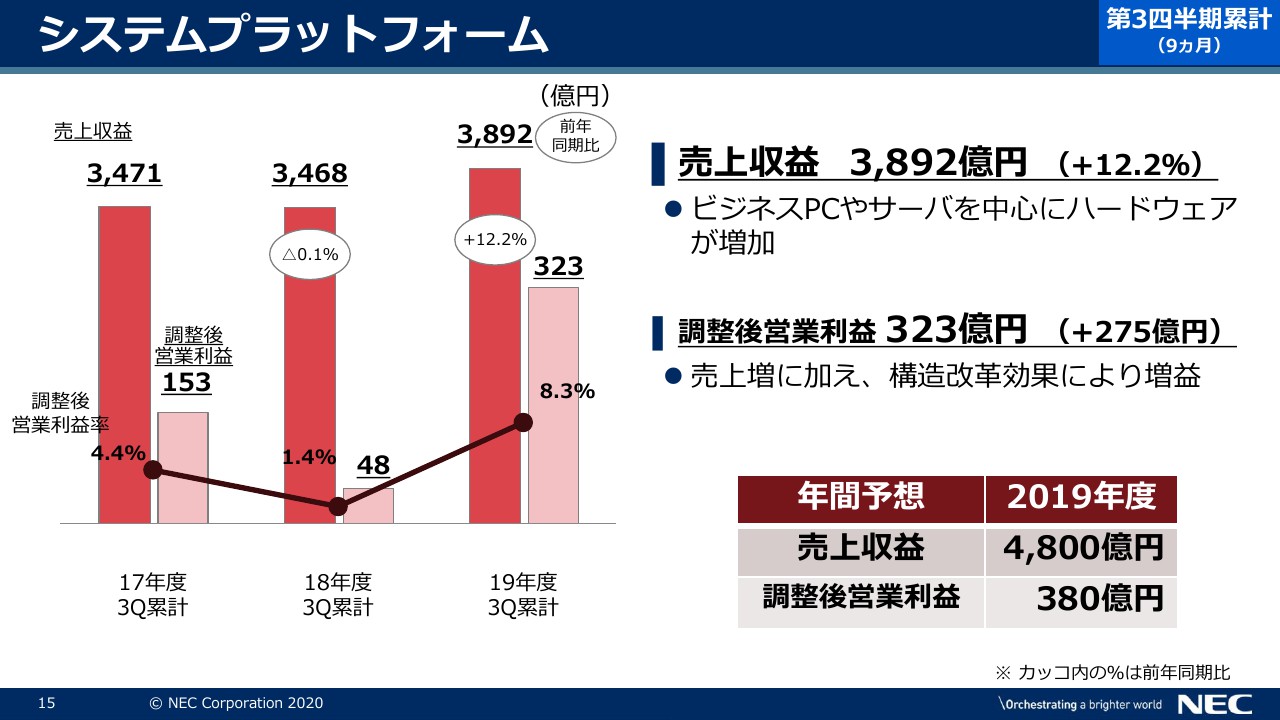

システムプラットフォーム

システムプラットフォームです。売上収益やビジネスPCやサーバが増加したことにより、前年同期に比べて12.2パーセント増加、3,892億円となりました。

営業利益は、構造改革効果に比べましてビジネスPCなどハードウェアの売上増による増益が大きく、前年同期に比べて275億円改善して323億円の利益となりました。

年間の見通しですけれども、ビジネスPCの好調を背景に売上は600億円程度、利益は100億円程度、期初計画に対して上振れが見込めると考えています。

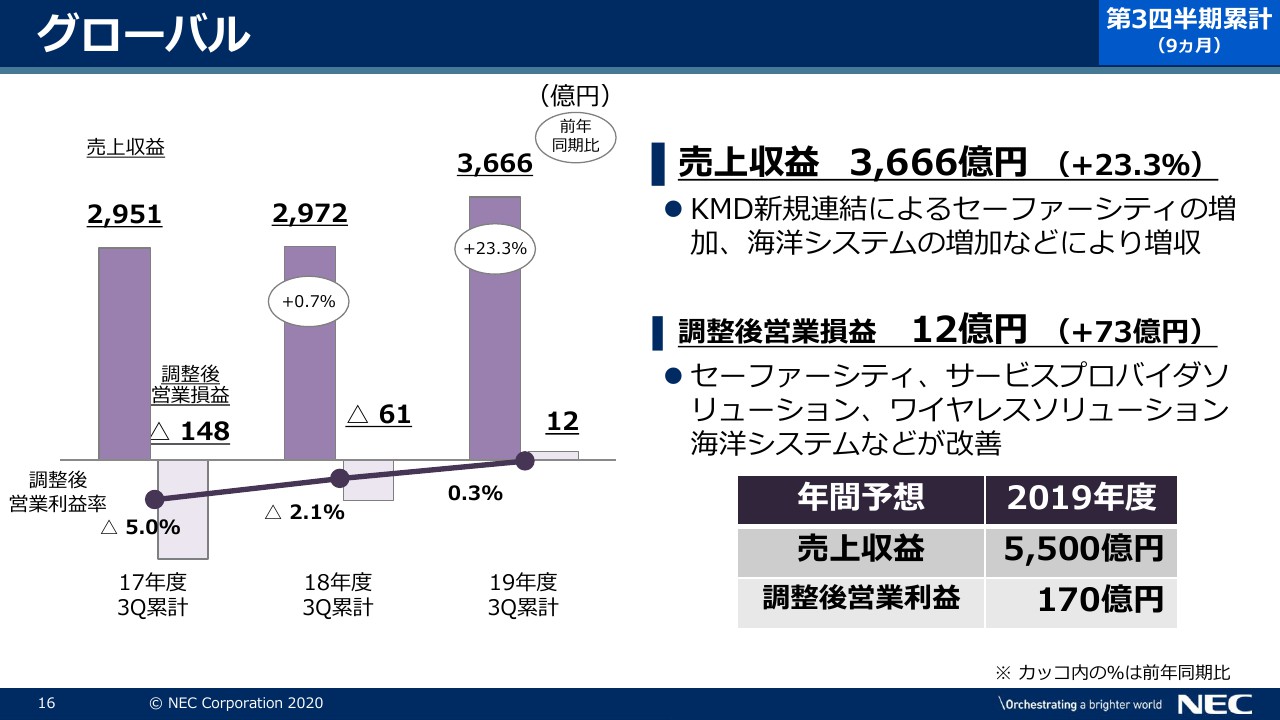

グローバル

グローバルです。売上収益はKMDの新規連結、あるいは海洋システムの増加などにより、前年同期に比べて23.3パーセント伸長し、3,666億円となりました。

営業利益はセーファーシティ、サービスプロバイダソリューション、ワイヤレスソリューション、海洋システムなど各領域の改善によって、前年同期比に比べて73億円改善し、12億円の利益となりました。

グローバル事業の状況

17ページでは、グローバルについてもう少し詳しくご説明させていただきます。棒グラフは、グローバルに含まれる主要事業の売上規模のイメージでございます。セーファーシティはKMDの新規連結により、前年同期に比べて大幅増収しました。また、海洋システムとエネルギーは前年の受注増を受けまして、増収となっております。

損益です。セーファーシティ、海洋システムが売上増により改善したほか、ワイヤレスソリューション、サービスプロバイダソリューションの収益性の改善があり、前年同期比でそれぞれ改善しました。

一方、エネルギーは売上が増加したものの不採算案件の計上により、またディスプレイも競争激化、環境の激化によりそれぞれ減益となりました。年間の見通しについては海洋、ワイヤレス、及び買収したNPS、KMDの業績は引き続き堅調に推移すると考えております。

一方で、エネルギー、ディスプレイにつきましては厳しい事業環境が継続しています。加えまして、セーファーのオーガニック領域では香港の政治情勢や為替変動の影響を受けており、これらを総合するとグローバル全体の年間計画に対して売上収益は400億円程度、損益につきましては100億円程度の下振れリスクがあると考えています。

尚、グローバルセグメントとしての調整後営業利益は黒字を確保できるものと考えております。私からのプレゼンテーションは以上となります。ご清聴ありがとうございました。