2020年1月30日に行われた、富士通株式会社2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。

スピーカー:富士通株式会社 執行役員常務 CFO 磯部武司 氏

経営成績

磯部武司氏:第3四半期の決算の状況についてご報告いたします。2019年度第3四半期の連結業績の概要です。概況について、本業、事業再編を行ったビジネスの影響、ワンショットの特殊事項に区分して説明いたします。

(スライドの)一番上、太枠の部分が本業です。売上収益9,232億円について、為替の影響を除くと、前年から210億円、2.3パーセントの増収となりました。上期に引き続き、国内ビジネスがサービスとPCを中心に伸長しました。

営業利益は502億円となり、国内ビジネスの増収効果や採算性改善が中心に、前年から341億円の増益です。内訳については後ほど、ウォーターフォールチャートで補足いたします。

2番目は事業再編の影響です。連結対象外となった売上影響は615億円あります。昨年第4四半期に実施した半導体販売会社、電子部品製造会社の再編に加え、この第3四半期から半導体の三重工場が対象外となった影響でございます。

3番目はワンショットの特殊事項になります。この第3四半期の特殊事項はほぼイーブンですが、プラスとマイナスが生じています。プラスの項目は事業譲渡に関する利益で73億円です。内容は2つあり、1つ目はPC事業の譲渡において、アーンアウト条項を締結しております。この第3四半期で実行が確実となり、51億円の利益を計上しました。2つ目は三重工場譲渡に関する一時利益で、22億円です。

マイナスの項目は、ビジネスモデル変革費用でマイナス71億円です。こちらも内容は2つあり、1つ目は海外の構造改革に関連した費用で、55億円です。内容はセグメントごとのページで補足します。2つ目は電子部品事業の再編費用で、16億円です。昨年は欧州のビジネスモデル変革を中心に、458億円の一時費用を計上しております。この負担減少により、特殊事項全体では、前年から460億円の好転です。

表の一番下、連結合計の営業利益は504億円となっております。本業の増加に加え、昨年の特殊事項に関する費用の負担減により、791億円の増益です。

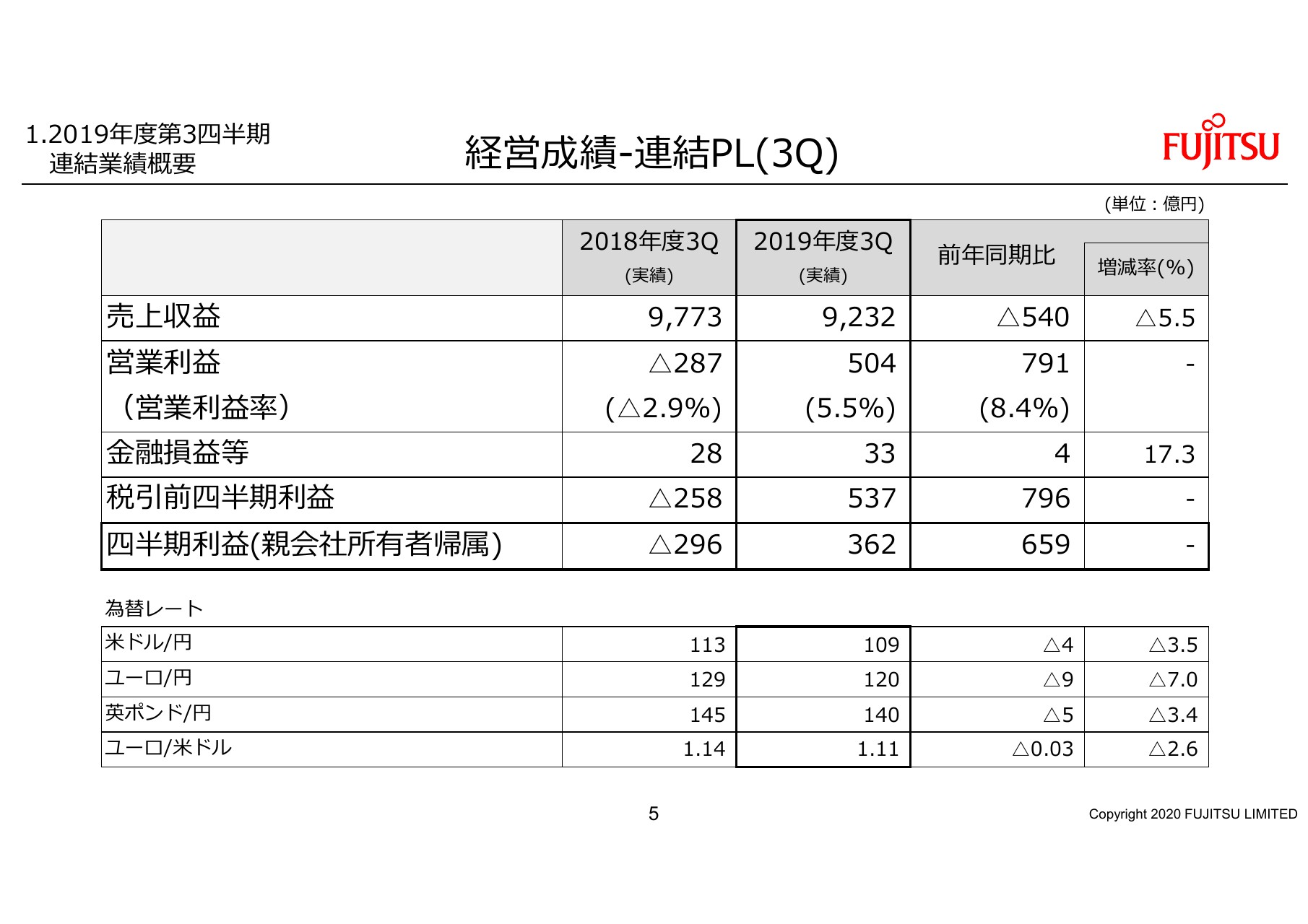

経営成績-連結PL(3Q)

連結合計の損益を表示しています。ここでは、営業利益以降を確認します。(スライドの)上段の表の真ん中あたりをご覧ください。

金融損益等は33億円となりほぼ前年並み、一番下の当期利益は362億円となっています。

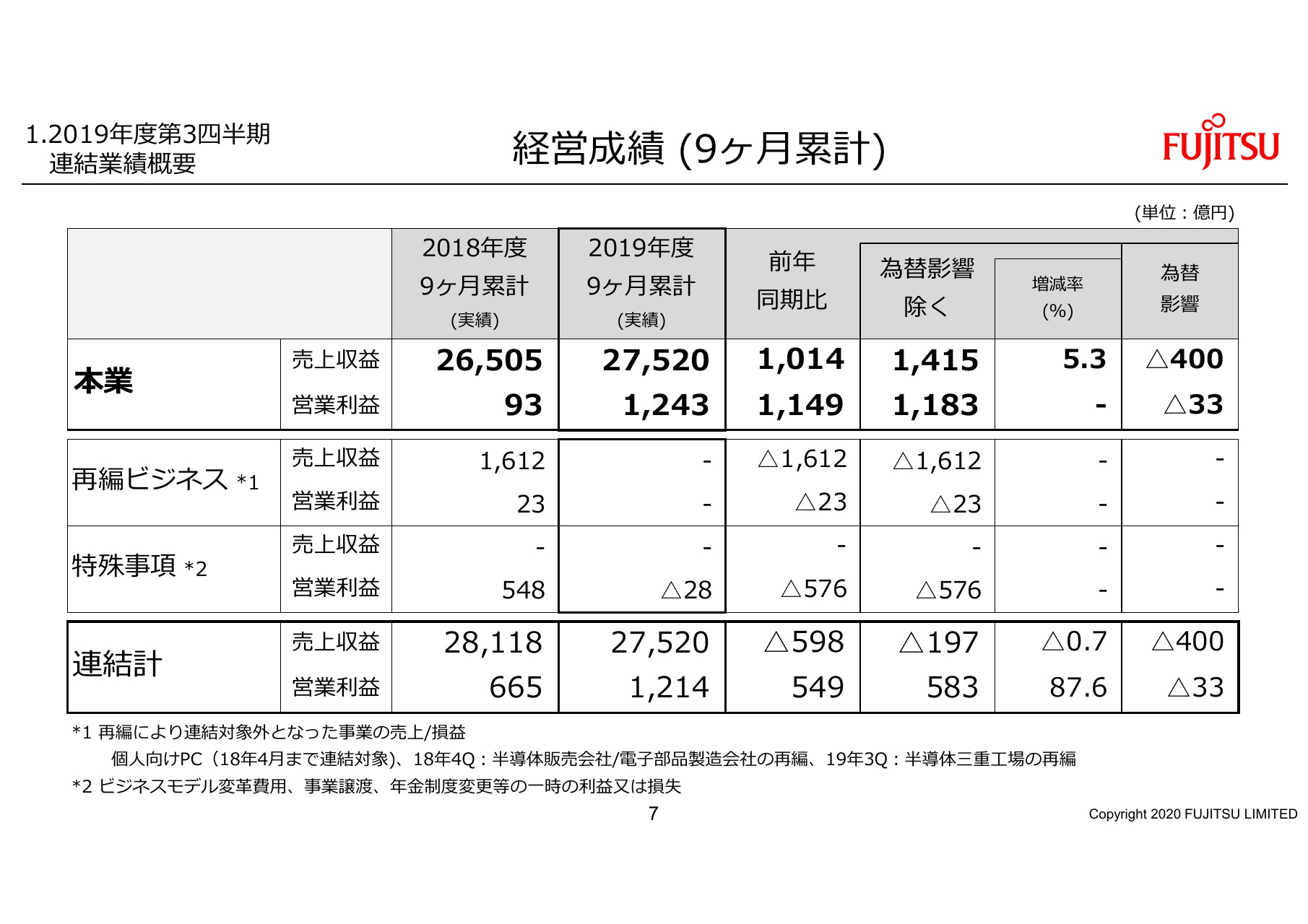

経営成績(9ヶ⽉累計)

9ヶ月累計の実績です。まず、本業をご覧ください。売上収益は2兆7,520億円、為替の影響を除くと前年から1,415億円、5.3パーセントの増収です。国内が、サービスとPCを中心に大きく伸長しました。営業利益は1,243億円と、前年から1,149億円の増益となりました。国内ビジネスの増収効果に加え、採算性の改善、営業費用の効率化も進め、大きく増益となっています。

2番目は事業再編の影響です。デバイス事業の再編を中心に、連結対象外となった売上は1,612億円です。

3番目はワンショットの特殊事項です。この9ヶ月の特殊事項の合計は28億円のマイナス、事業譲渡に関する利益が73億円のプラスとなっています。

ビジネスモデル変革費用は101億円のマイナスです。こちらの内容は2つあり、1つ目は電子部品の国内工場再編に関する費用で、76億円のマイナスです。2つ目は、海外ビジネス関連で25億円のマイナスです。

昨年は、上期に年金の制度変更などによる大きな一時利益があり、第3四半期には欧州を中心としたビジネスモデル変革費用があったものの、9ヶ月累計の合計は549億円のプラスでした。この反動減を中心に、特殊事項は前年から576億円の減益です。

表の一番下、連結合計の営業利益は1,214億円となりました。本業が大きく増加したことにより、前年の特殊事項の反動減をカバーして549億円の増益です。

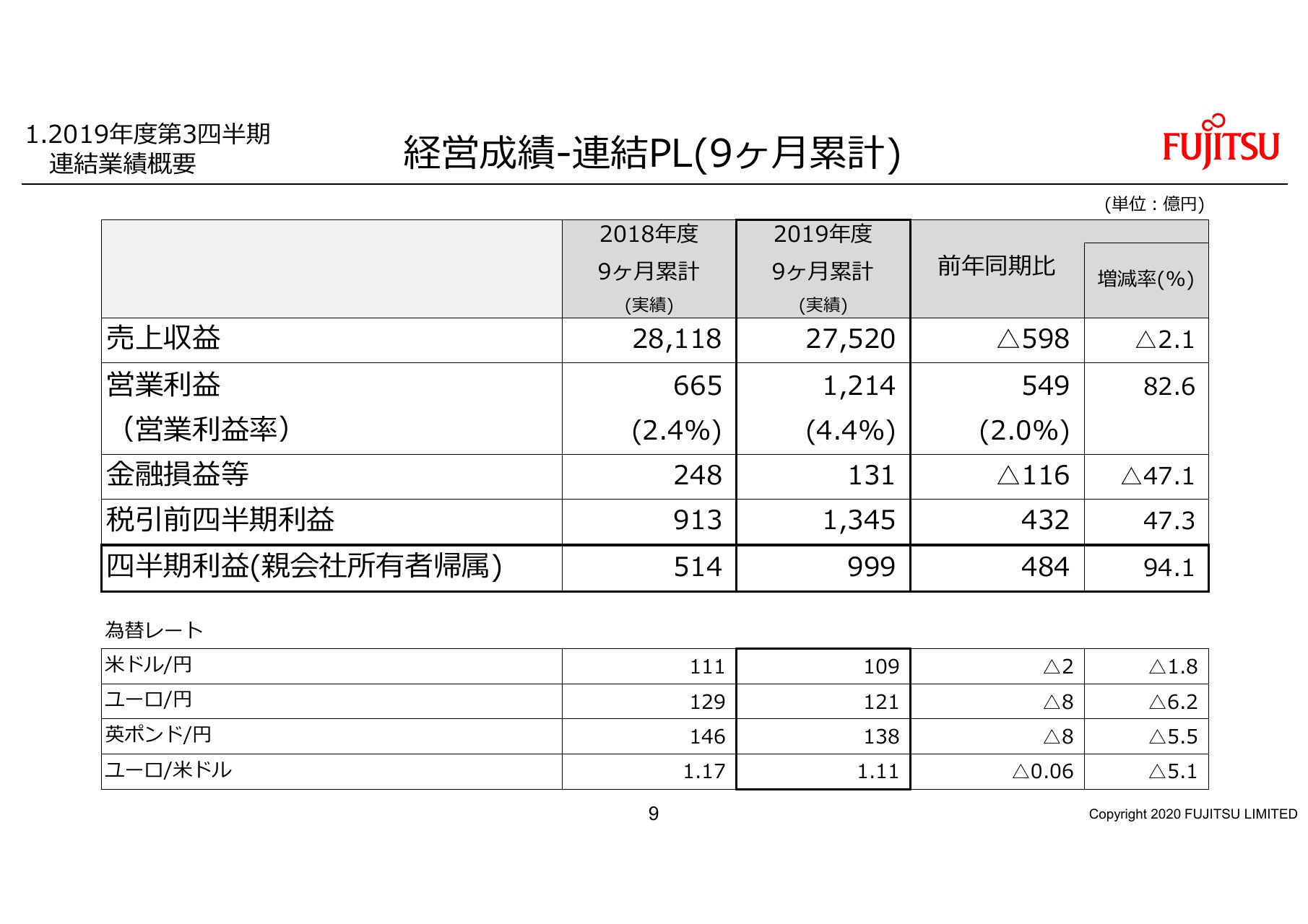

経営成績-連結PL(9ヶ⽉累計)

従来のパターンで連結合計の損益を表示しています。営業利益以降を確認します。(スライドの)上段の表の真ん中あたり、金融損益等は131億円となり、前年から116億円の減益です。前年にPC事業の譲渡に関する一時利益があり、その反動により減益となりました。一番下の当期利益は999億円です。

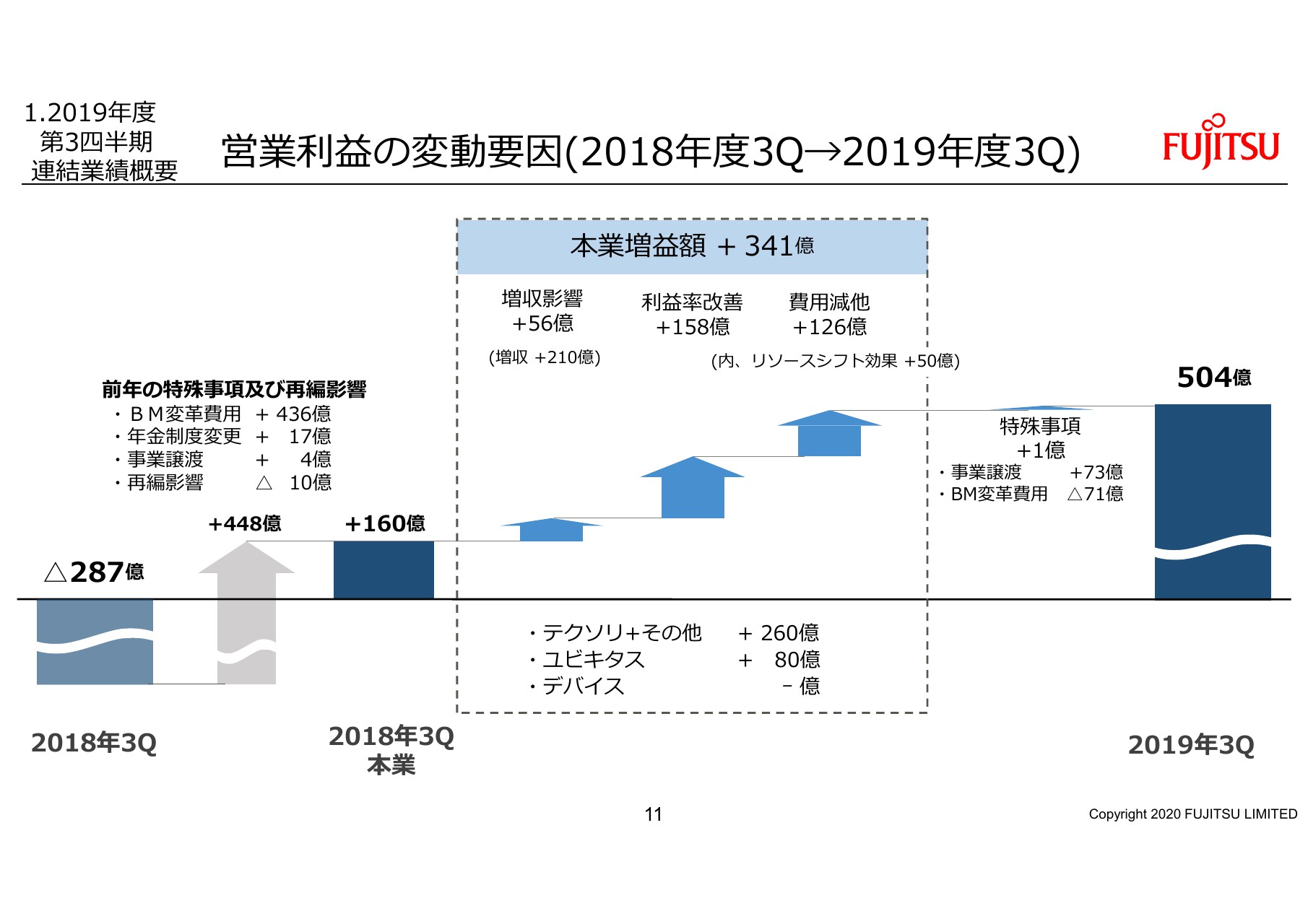

営業利益の変動要因(2018年度3Q→2019年度3Q)

第3四半期営業利益の前年からの変動要因です。(スライドの)一番左が第3四半期の営業利益で、マイナス287億円です。ここから、前年の特殊事項と再編の影響のマイナス448億円を除いた160億円が、本業の営業利益でした。ここを起点とし、これ以降の矢印が、この第3四半期に生じた前年からの増減です。

最初の上向きの矢印、56億円のプラスは、210億円の増収による利益の増加です。国内向けの売上は昨年の第4四半期から好調を継続し、この第3四半期も増収です。

2つ目の上向きの矢印、158億円のプラスは採算性の改善です。サービスではソリューション/SIでの開発効率化に加え、国内のインフラサービスでも保守、運用サポートの効率化を進めて改善いたしました。システムプロダクト、ユビキタスではキーデバイスの価格低下によるコストダウン効果を中心に、採算性改善が進みました。

3つ目の上向きの矢印、126億円のプラスはリソースシフトの固定費圧縮効果に加え、間接業務の見直し、先行投資など営業費用の効率化を進めました。3つを合計すると、本業で341億円のプラスです。

コア領域であるテクノロジーソリューションとその他で260億円のプラス、ユビキタスで80億円のプラスです。最後の矢印は、この第3四半期の特殊事項に関する影響です。

先ほどコメントしたとおり、プラスとマイナスを合計すると僅少の差です。すべてを合計した今期の営業利益は504億円です。

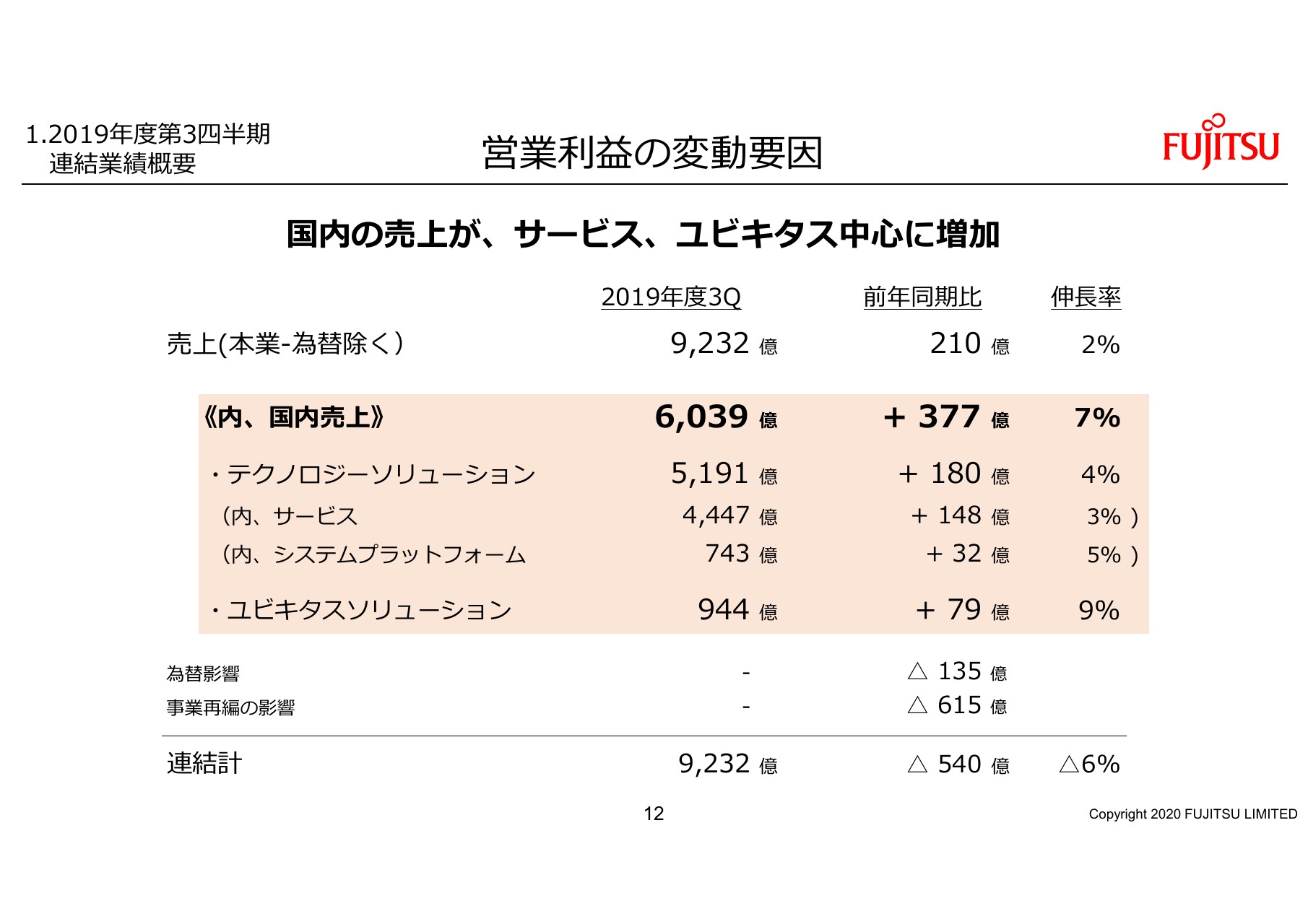

営業利益の変動要因①

本業の増収の内訳について補足いたします。上期に引き続き、国内の売上がサービス、ユビキタスを中心に増収で、前年から377億円、7パーセントの増収です。国内のテクノロジーソリューションは前年から4パーセントの増収、サービスはソリューション/SIを中心に増収、システムプラットフォームも伸長しました。

ユビキタスは前年から9パーセントの増収となりました。消費税の影響は一巡しましたが、Windows7保守期限終了の影響も含めて需要は強く、第3四半期も増収が継続しました。

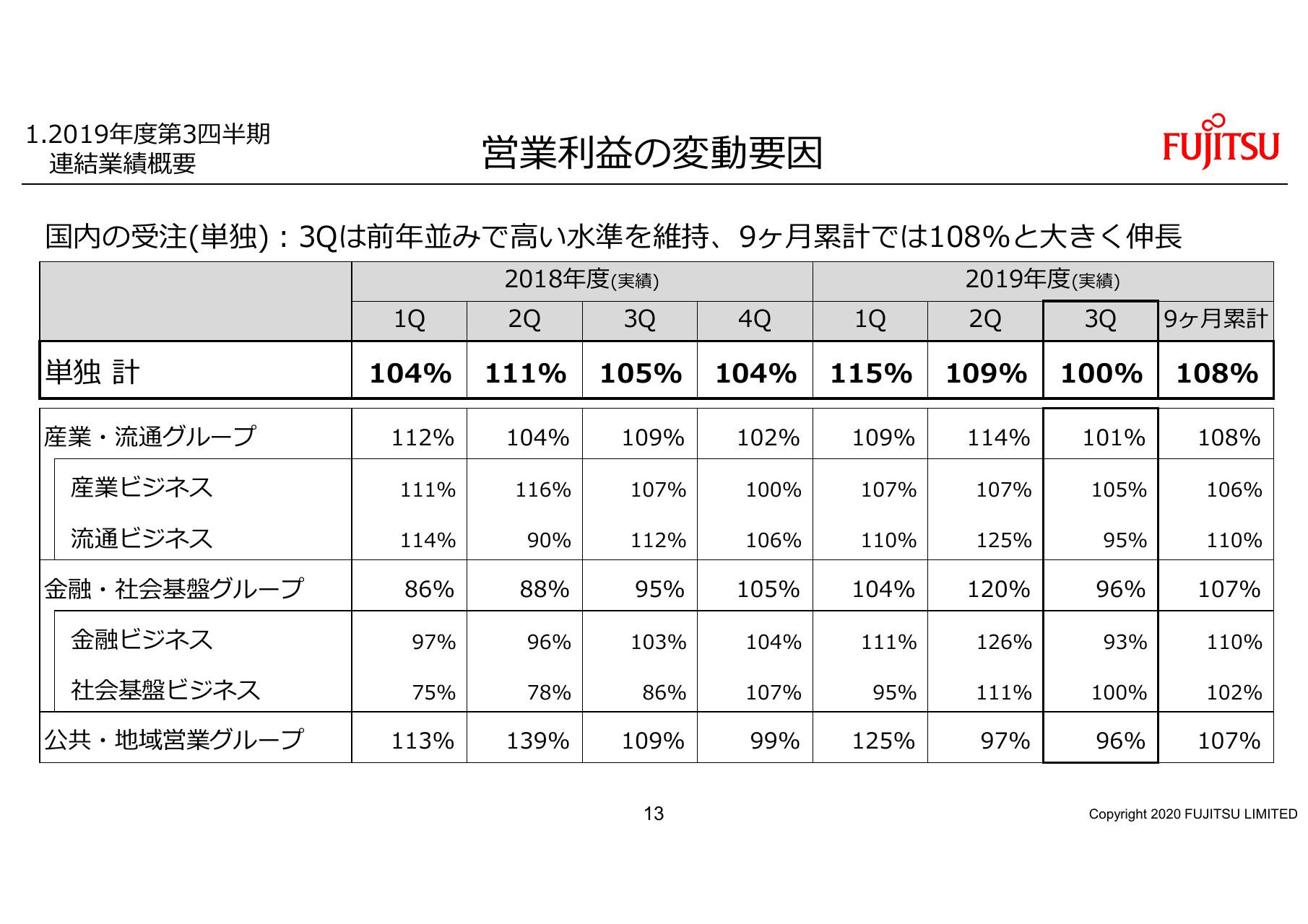

営業利益の変動要因②

国内の受注の状況について補足します。第3四半期の単独の受注は前年並みです。受注は2018年度第1四半期から継続して、前年を上回ってきました。この第3四半期は前年並みですが、昨年の第3四半期は大変高い伸び率であり、絶対額では高水準をキープできています。

9ヶ月累計では108パーセント伸長と、高いレベルです。お客様の業務改革、新規ビジネス創出に向けたシステム投資に対する意欲に変わりはなく、今後も高い水準が維持できるとみています。

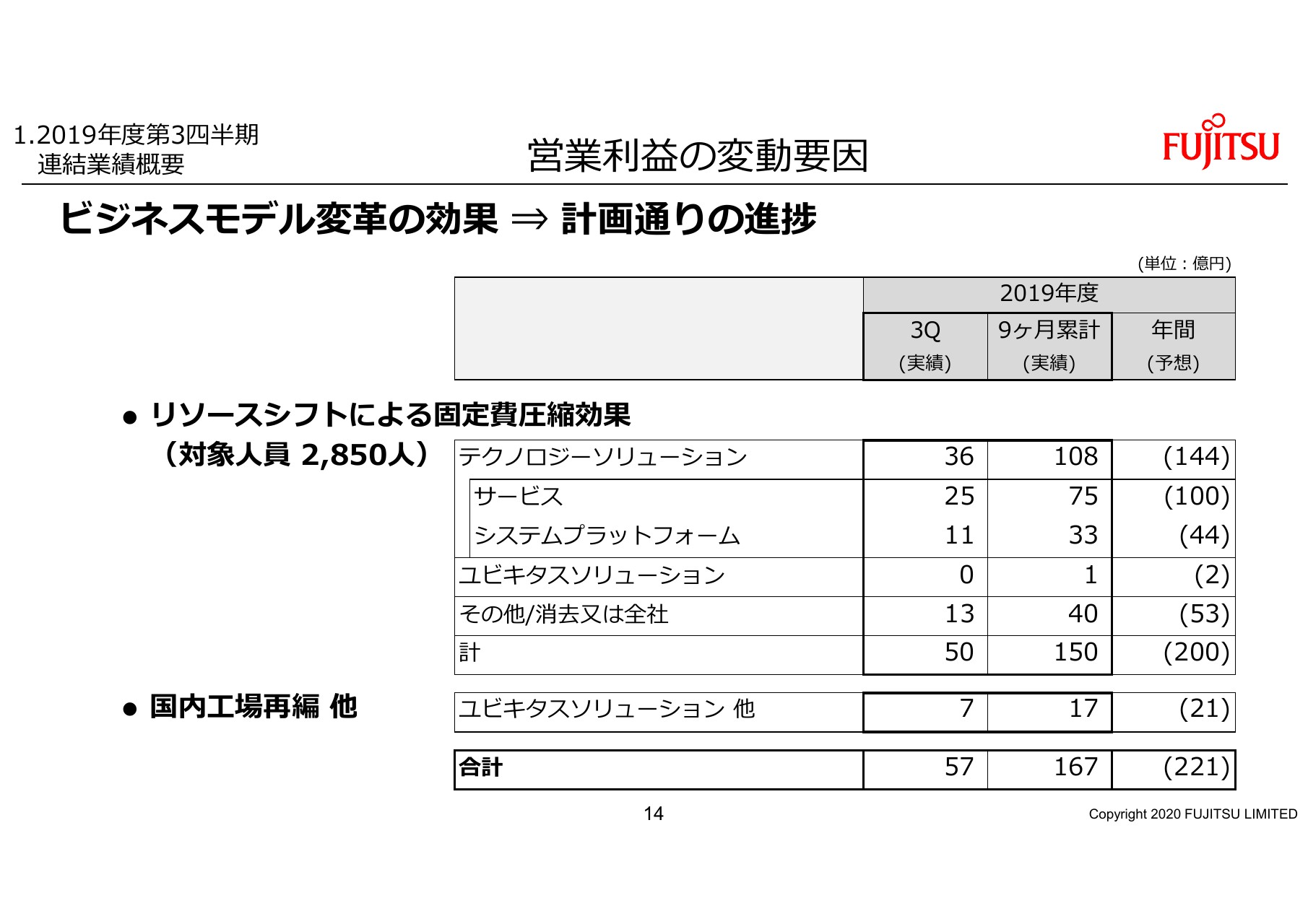

営業利益の変動要因③

昨年実施した、ビジネスモデル変革の効果を補足します。まず、第3四半期のリソースシフトに関する固定費圧縮効果が50億円です。セグメント別の内訳は記載しているとおりです。国内工場再編等の効果が7億円、ビジネスモデル変革の効果は第3四半期で57億円、9ヶ月累計の効果は167億円です。年間では221億円の効果がでる見込みです。

なお、欧州のビジネスモデル変革はスケジュールどおり進めております。不採算国からの撤退、アウグスブルク工場の閉鎖等、各プログラムを2020年度上期に完了するよう進めており、効果についてはそれ以降に享受する計画です。

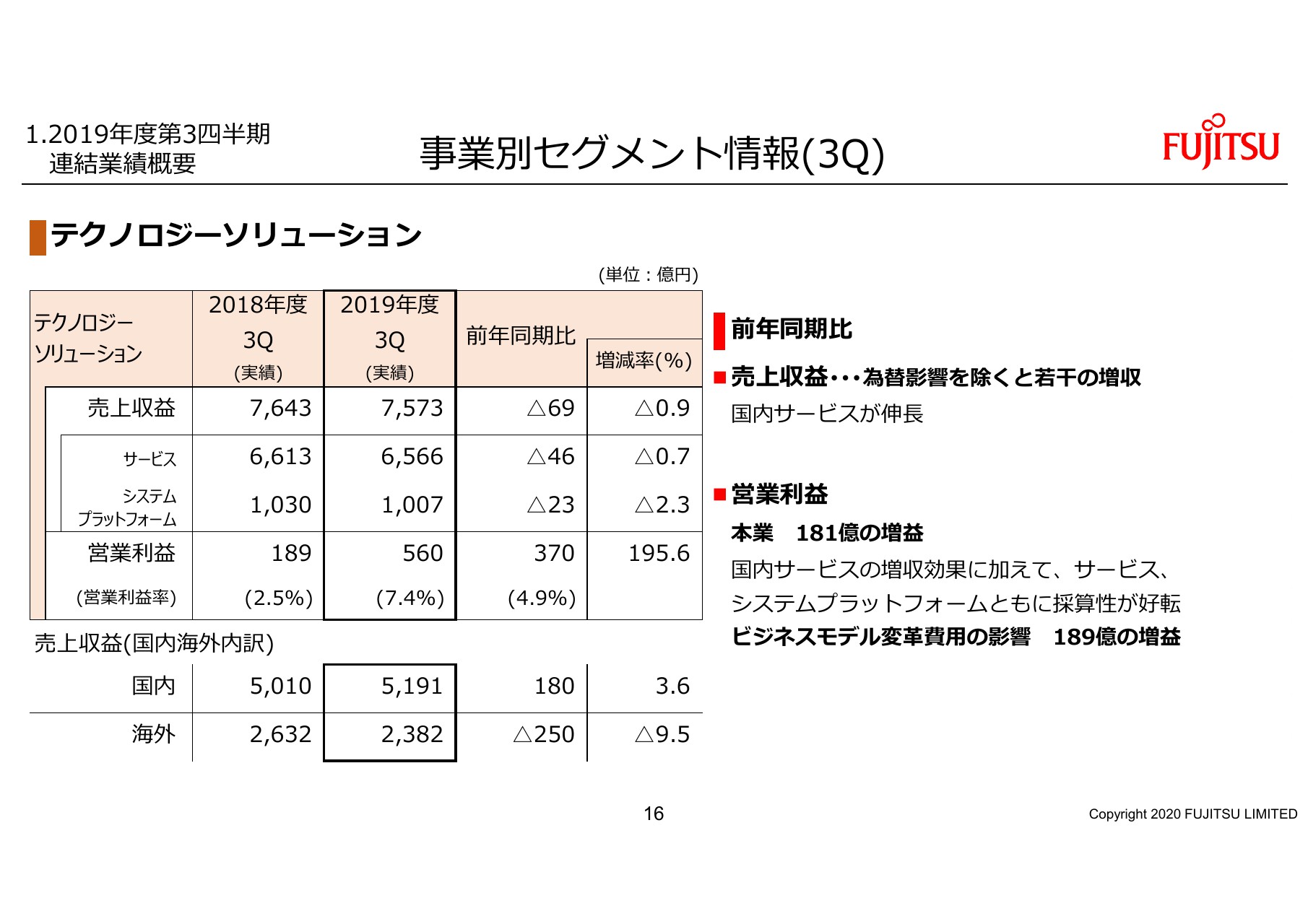

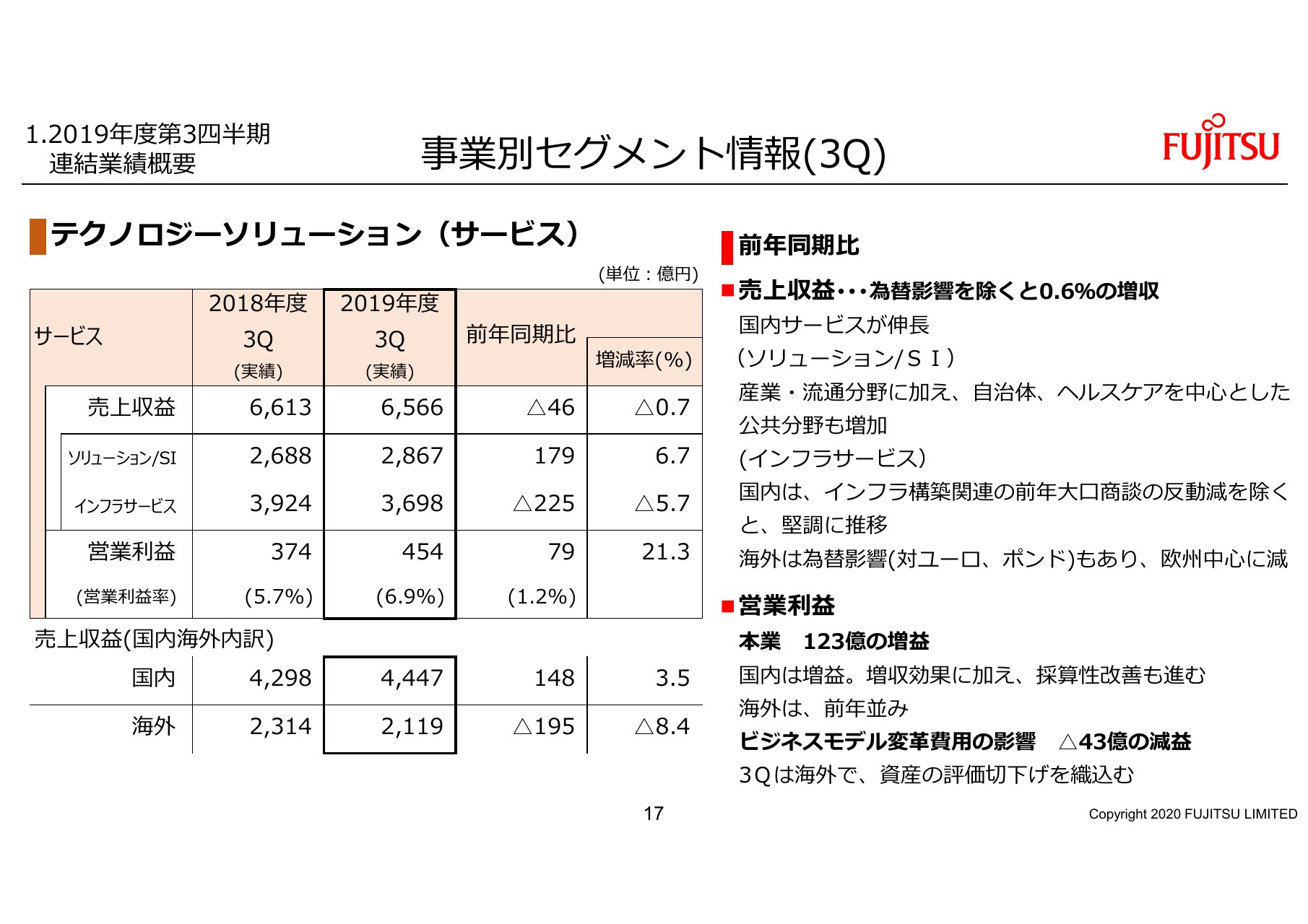

事業別セグメント情報(3Q)①

セグメントごとに、前年比を中心に説明してまいります。テクノロジーソリューションの売上は7,573億円となり、前年から0.9パーセントの減収となりました。営業利益は560億円、前年から370億円の増益です。要因については、サブセグメントごとに説明してまいります。

事業別セグメント情報(3Q)②

サービスです。売上は6,566億円で前年から0.7パーセントの減収、為替の影響を除きますと、0.6パーセントの増収です。その内訳は、ソリューション/SIの売上で2,867億円と、前年から6.7パーセントの増収です。産業・流通分野が継続的に伸長していることに加え、自治体、ヘルスケアを中心とした公共分野も増加し、この第3四半期も過去最高の売上水準を更新です。

インフラサービスの売上は3,698億円と、前年から5.7パーセントの減収です。国内はアウトソーシングなどの月額サービスは堅調に推移しましたが、インフラ構築に関する前年の大口商談の反動により、若干の減収です。

海外は、ユーロ、ポンドに対して円高に推移した為替の影響に加え、北米、欧州が低調に推移して減収です。営業利益は454億円で、前年から79億円の増益、本業では前年から123億円の増益です。海外はほぼ前年並みの利益となっています。

国内はソリューション/SIの増収効果に加え、採算性改善により増益です。ソリューション/SIの売上拡大によるSEの稼働の好転に加え、開発の自動化による効率化を進めました。

インフラサービスにおいても、保守部品コストの低減、運用サポート業務の共通化等の改善を進めております。第3四半期のビジネスモデル変革費用は55億円で、前年から43億円の負担増となっており、海外ビジネスで棚卸資産等の評価切下げを実施しています。

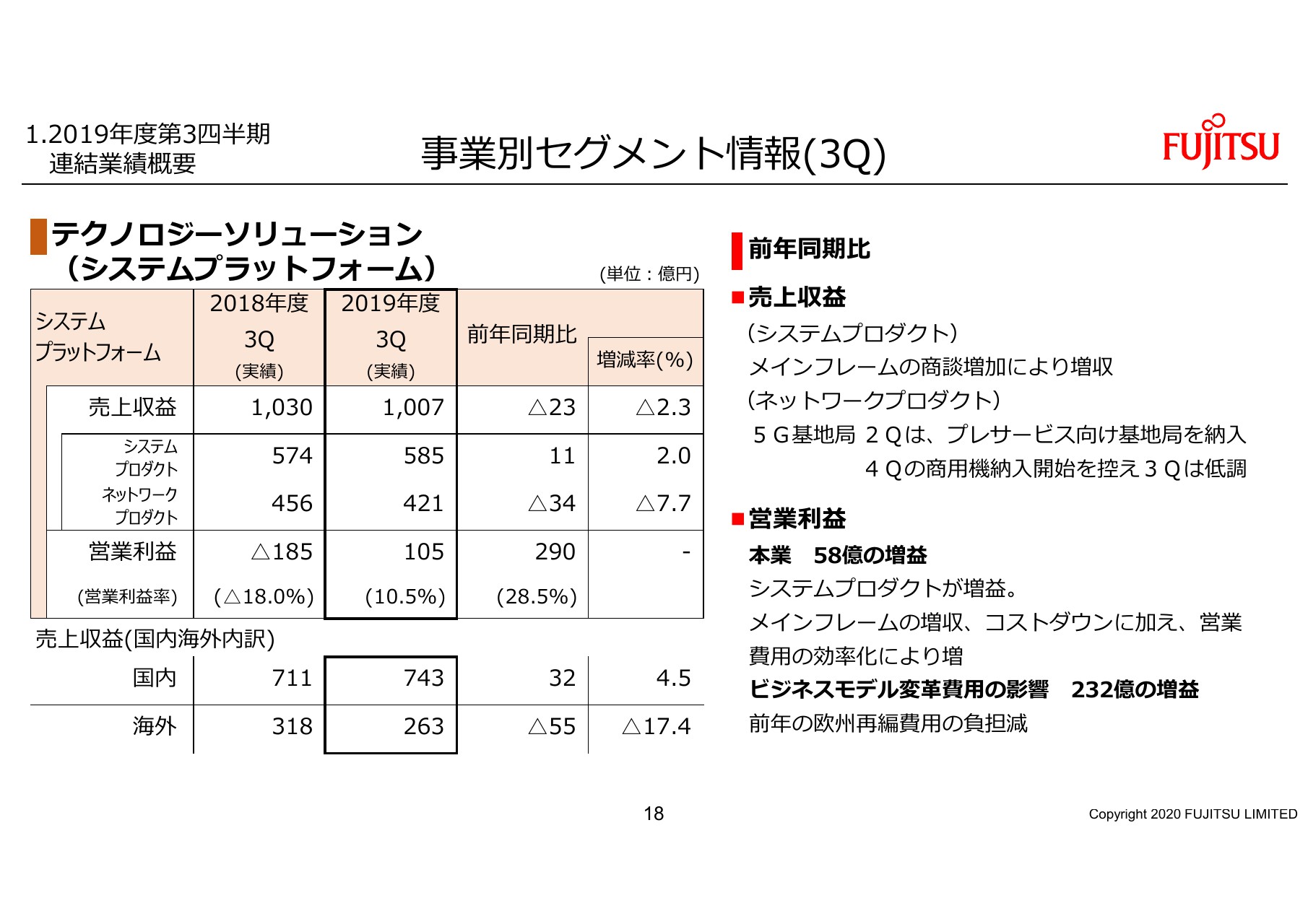

事業別セグメント情報(3Q)③

システムプラットフォームの売上は1,007億円で、前年から2.3パーセントの減収です。その内訳としては、システムプロダクトの売上が585億円で、前年から2パーセントの増収です。メインフレーム関連の商談が増加しました。

ネットワークプロダクトの売上は421億円で、前年から7.7パーセントの減収です。5Gの基地局は、第2四半期にプレサービス用機器を納入、商用機は第4四半期から納入開始のため、四半期ごとにみますとこの第3四半期の売上は低い水準です。計画自体にとくに変更はございませんので、第4四半期の商用機納入以降、本格化していく5G商談の拡大につなげてまいります。

営業利益は105億円となり、前年から290億円の増益、前年のビジネスモデル変革費用の影響を除いた本業では58億円の増益です。

要因は2つあり、1つ目はシステムプロダクトの採算性の改善です。メインフレーム商談の増加とプロダクトミックスが好転したことに加え、キーデバイスの価格低下によるコストダウンもあって改善です。2つ目は営業費用の効率化を進めたことによります。

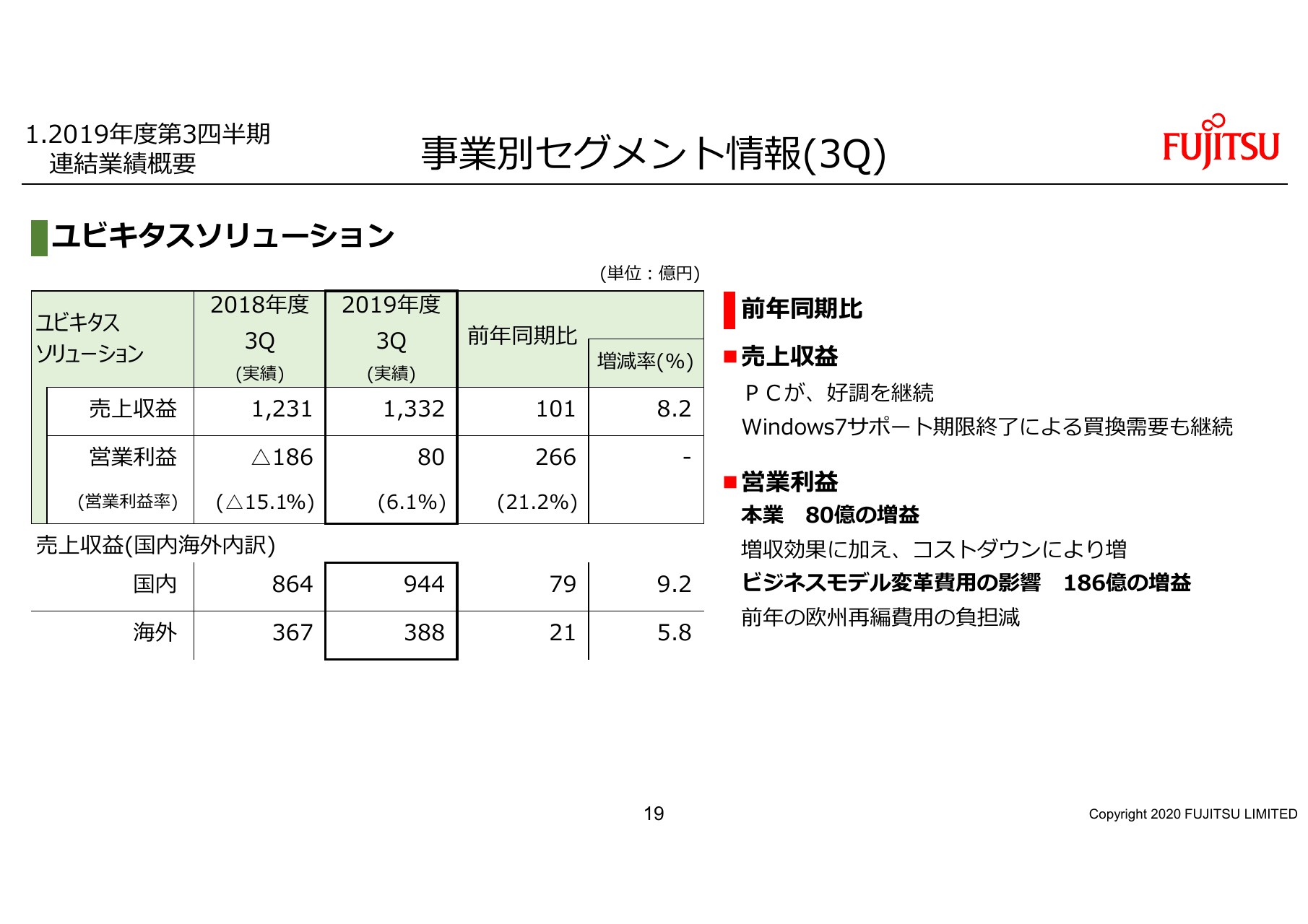

事業別セグメント情報(3Q)④

ユビキタスソリューションです。売上は1,332億円で、前年から8.2パーセントの増収です。PCは消費増税の影響による上期への前倒しにより、売上が低調になると見込んでおりましたが、Windows7のサポート期限終了に対応した買換え需要の継続もあり、第3四半期も前年から伸長しました。

営業利益は80億円で、前年から266億円の増益、前年のビジネスモデル変革費用の影響を除いた本業では80億円の増益です。増収効果に加え、メモリー等のキーデバイスの価格低下による採算性の好転もあって増益となりました。

キーデバイスの価格低下に対応した販売単価の下落が、第3四半期から生じはじめると見込んでおりましたが、PCの更新需要は強く、前年の価格水準を維持することができました。

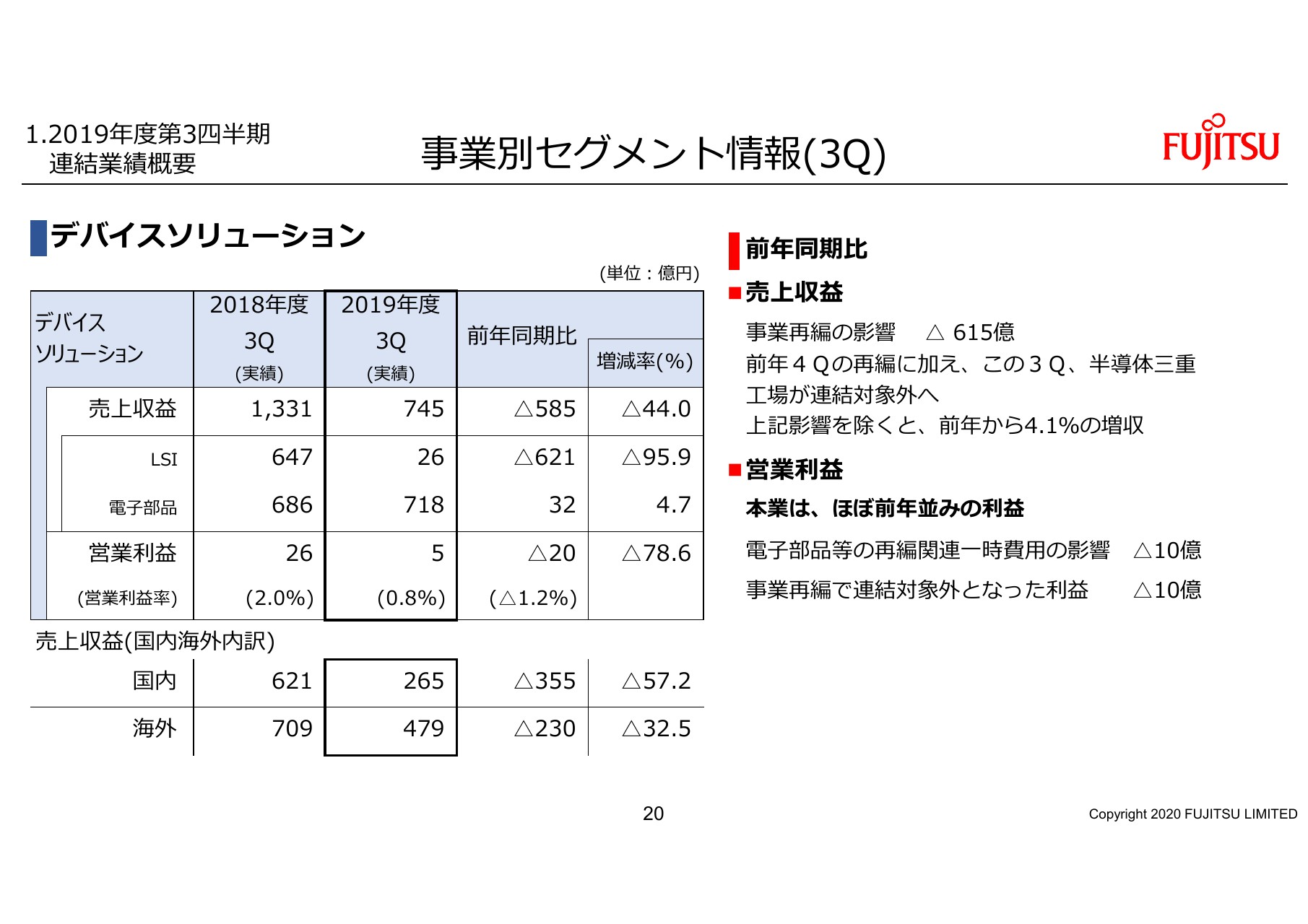

事業別セグメント情報(3Q)⑤

デバイスソリューションです。売上は745億円で、事業再編影響によって前年から大きく減収となりました。前年の第4四半期の再編に加え、この第3四半期から三重工場が連結対象外となった影響はマイナス615億円で、これを除くと前年から4.1パーセントの増収です。

営業利益は5億円となり、前年から20億円の減益でございます。電子部品事業に関する再編費用等は、事業再編によって連結対象外となった利益の影響はそれぞれマイナス10億円、合計で20億円の減益です。これらを除いた本業では前年並みの水準です。

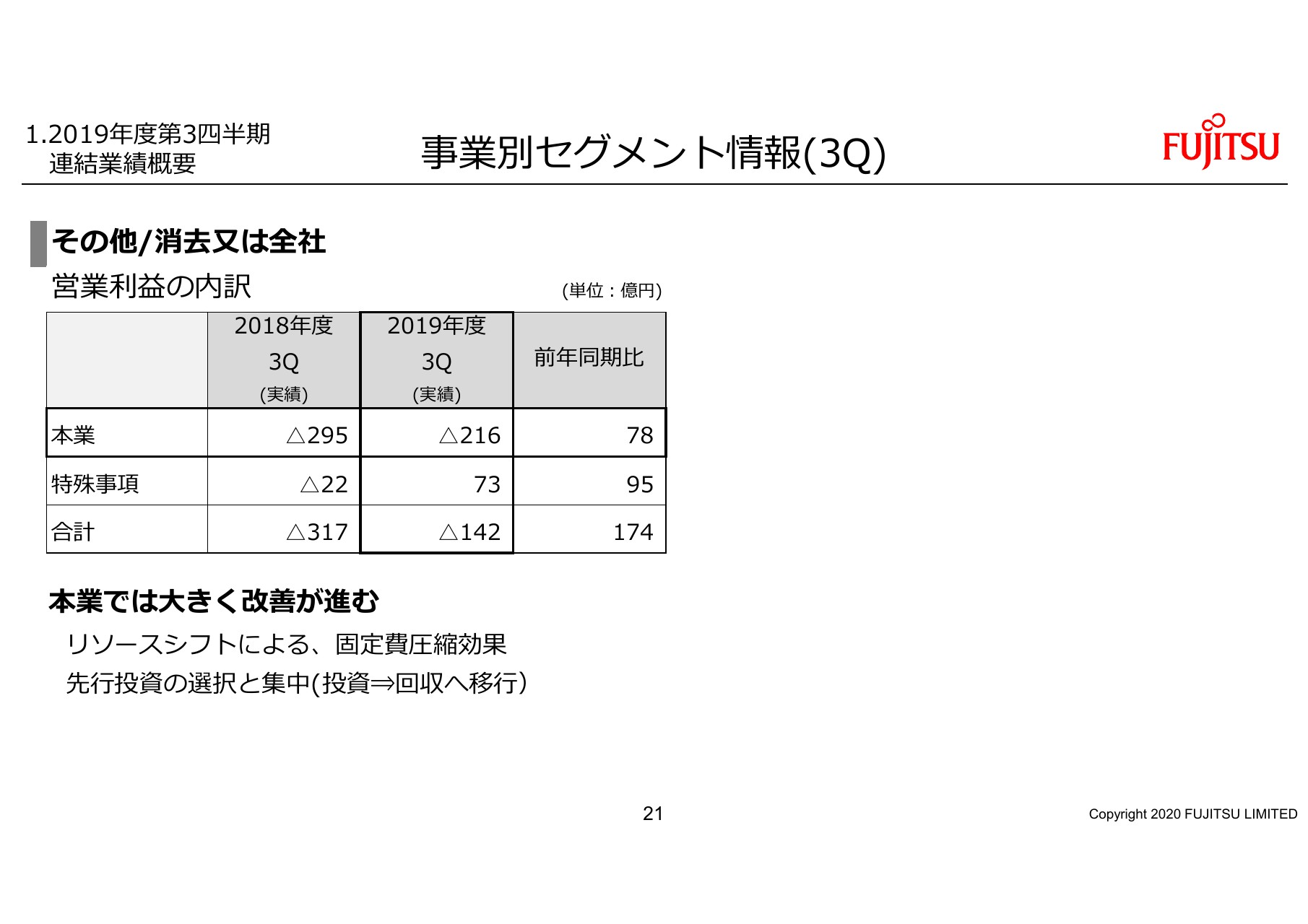

事業別セグメント情報(3Q)⑥

その他/消去又は全社です。ここには全社共通の先行投資と、配賦不能な全社共通費用を計上しています。(スライドの)一番上、第3四半期の本業の実績はマイナス216億円と、前年から78億円の改善です。リソースシフトによる固定費圧縮効果に加え、間接経費の圧縮を進めました。先行投資の選択と集中を進めるとともに、投資のフェーズから回収のフェーズへ移行したプロジェクトもあり、全体で大きく改善です。

その下はワンショットの特殊事項で、今年度は事業譲渡に関する一時利益です。昨年の第3四半期は年金制度変更に関連した費用が中心です。一番下が2つの合計で、前年から174億円改善しました。

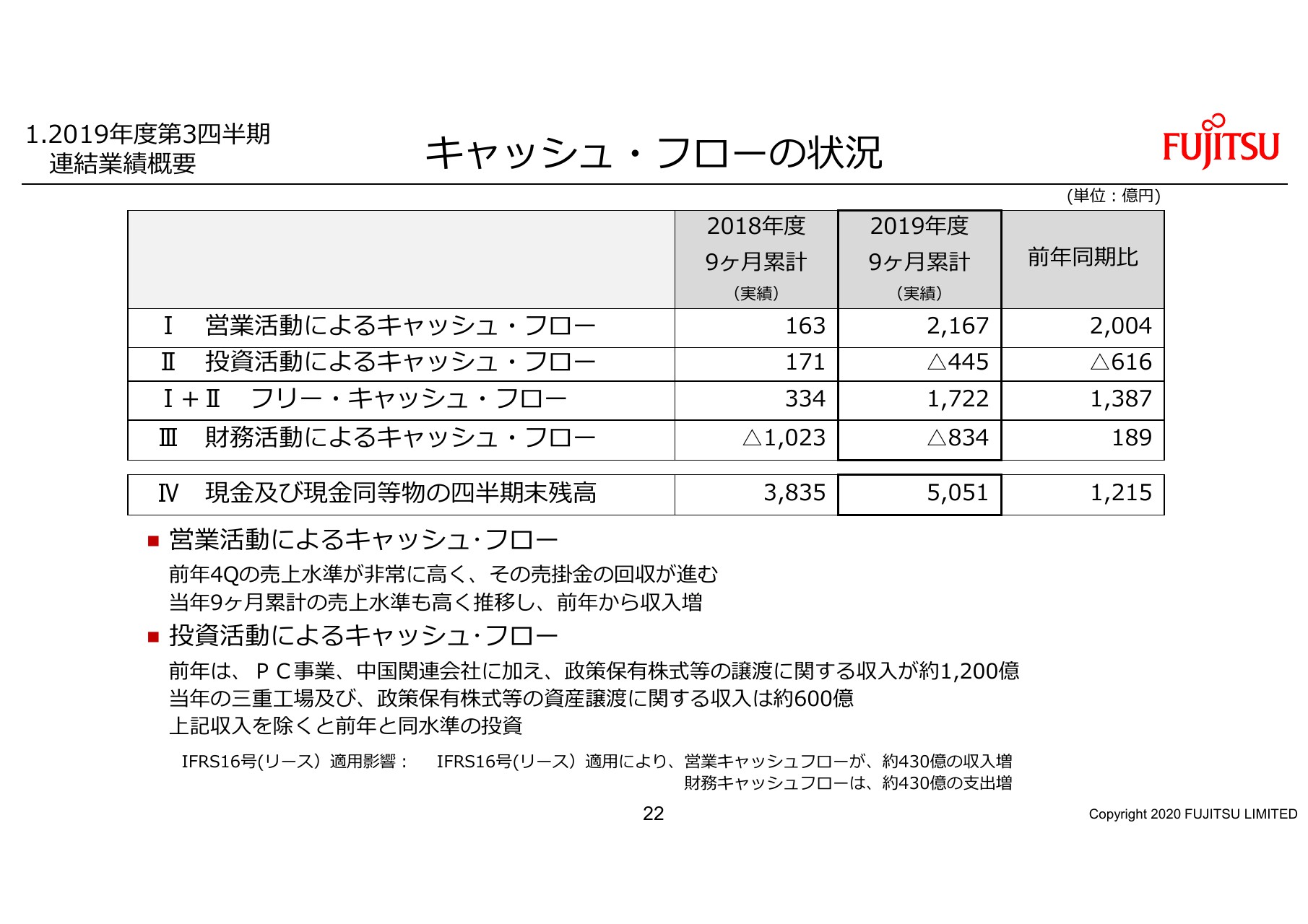

キャッシュ・フローの状況

キャッシュ・フローは、9ヶ月累計の営業キャッシュ・フローが2,167億円となり、前年から2,004億円の収入増となりました。前年第4四半期の売上水準が非常に高く、その売掛金の回収が進んだことに加え、この9ヶ月の売上水準も高く推移し、前年から収入増となりました。なお、リース会計基準の変更により、営業キャッシュ・フローでは約430億円の収入増の影響が生じています。

投資キャッシュ・フローは445億円のマイナスです。前年はPC事業、中国関連会社、政策保有株式等の資産譲渡に関する収入が約1,200億円でした。今年度は三重工場および政策保有株式等の資産譲渡に関する収入が約600億円で、前年からの増減はこの影響になります。これらを除くと、前年と同水準の投資を行っています。

フリーキャッシュ・フローは、1,722億円でございます。

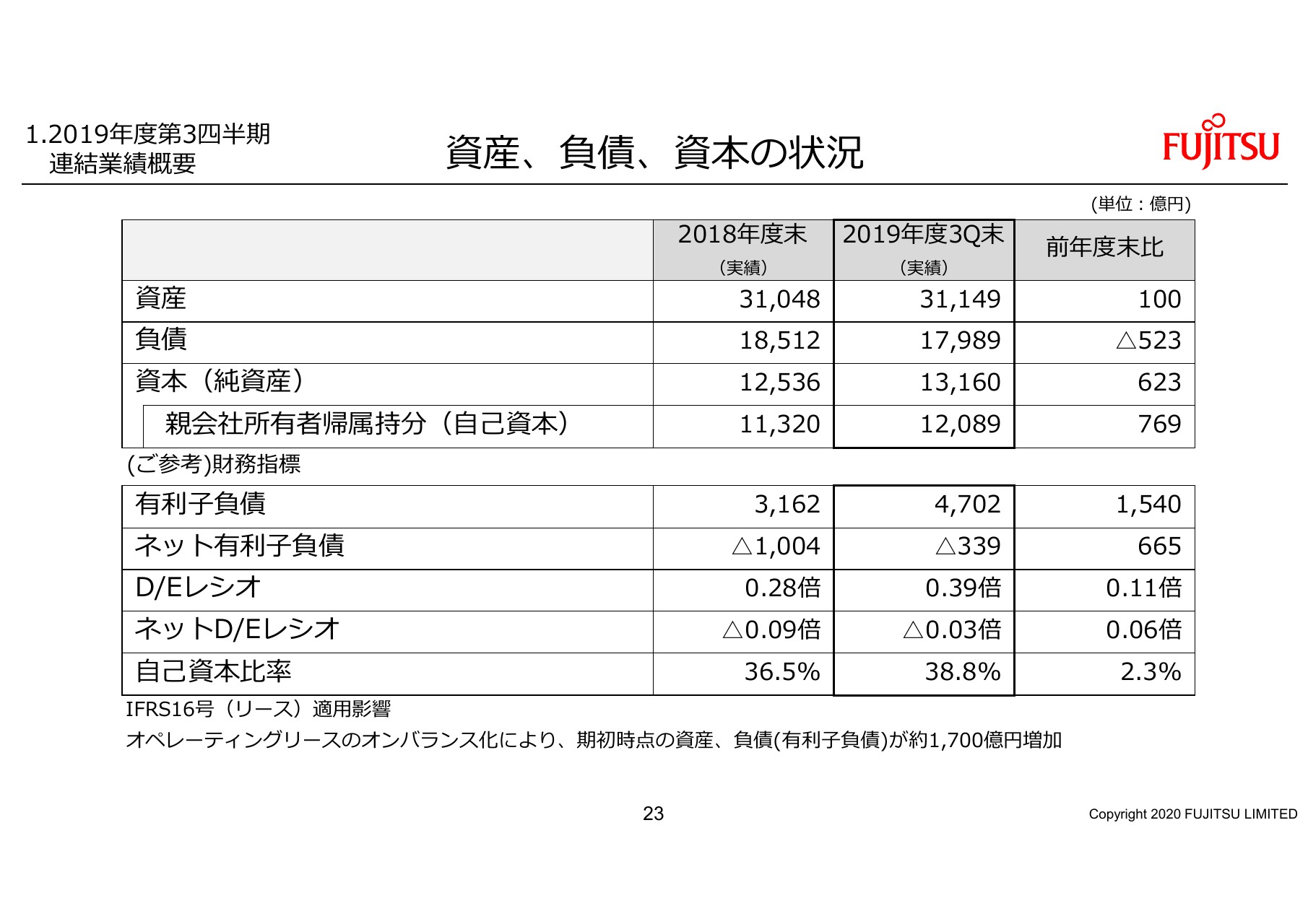

資産、負債、資本の状況

資産、負債、資本の状況です。2019年度第3四半期末の純資産は1兆3,160億円で、前年の末から623億円の増加です。当期利益の増加と配当金の支払いが、増減の中心です。自己資本比率は38.8パーセントになりました。

業績見通しの前に、社内計画の進捗についてコメントいたします。前回公表時点の社内計画から、この第3四半期の連結合計の営業利益は200億円の好転です。セグメント別では、テクノソリューションとその他/消去又は全社合計でプラス100億円、ユビキタスで100億円の好転となっています。

国内ビジネスの所要が想定を上回ったことに加え、採算性の改善が計画より進みました。

業績見通し①

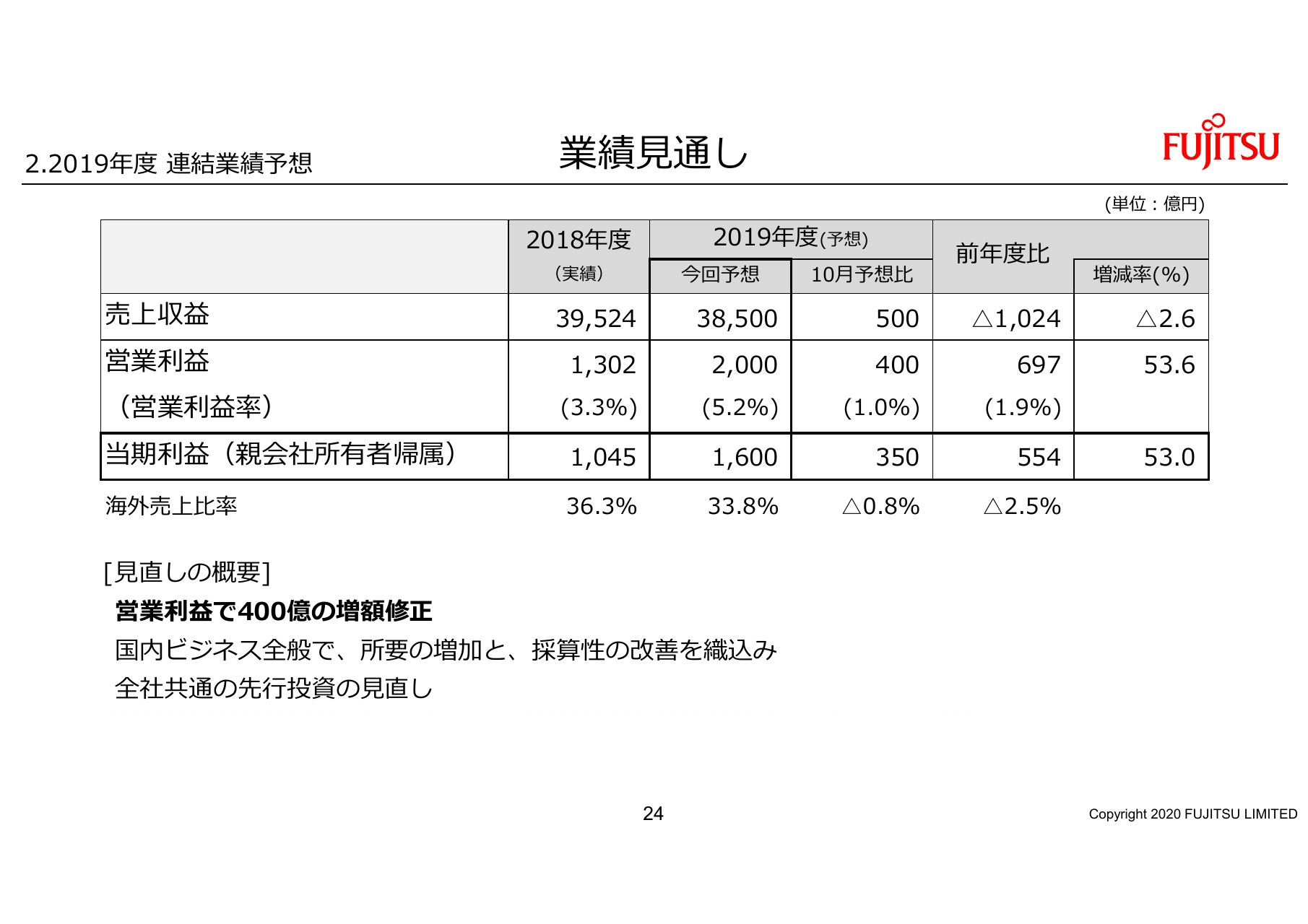

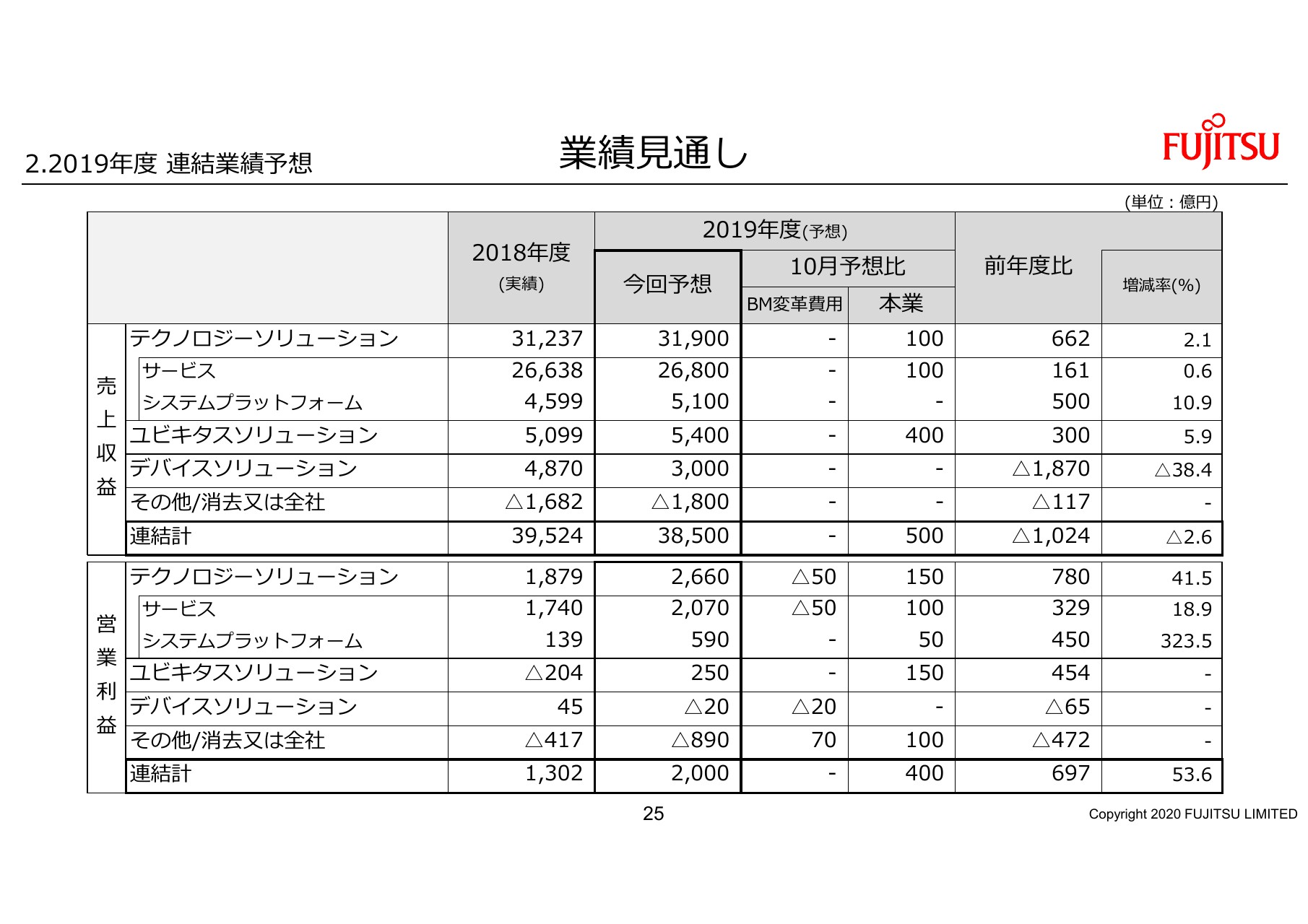

2019年度の年間業績見通しについては、今回、見直しを行います。

売上収益は3兆8,500億円で、500億円の増額、営業利益は2,000億円で、400億円の増額、当期利益は1,600億円で、350億円の増額と、それぞれ増額修正しています。

営業損益の増額について補足しますので、セグメント別の一覧をご覧ください。

業績見通し②

表の下段にある営業利益の、10月予想比の列をご覧ください。まず、第3四半期に計上した70億円のビジネスモデル変革費用について、組み替えを行っております。テクノロジーソリューションのサービスをマイナス50億円、デバイスソリューションをマイナス20億円としています。これらに対応して、その他/消去又は全社をプラス70億円です。

本業は、テクノロジーソリューション、ユビキタスソリューションともに150億円の増額、その他/消去又は全社を100億円の増額です。すべて国内ビジネスで、合計400億円の増額修正となっています。増減の内容は、各セグメントのページでコメントいたします。

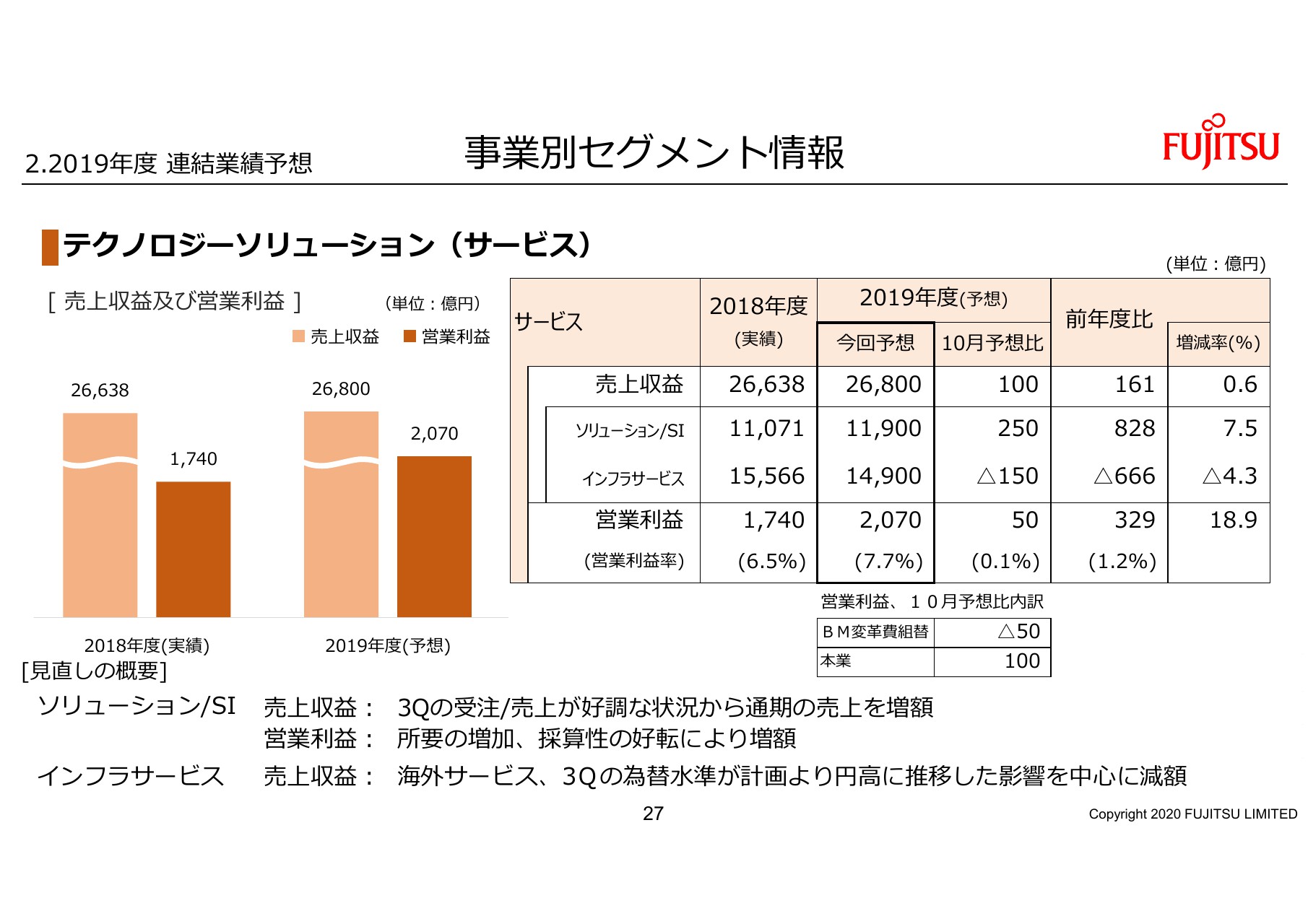

事業別セグメント情報①

テクノロジーソリューションの内訳、サービスですが、売上収益を100億円増額しております。その内訳は、ソリューション/SIの売上が250億円の増額で、受注売上実績が好調に推移したことを受け、通期の売上を増額します。インフラサービスの売上は150億円減額で、海外サービスにおいて、第3四半期の為替水準が、計画より円高に推移した影響を中心に見直しました。

営業利益は50億円の増額、本業では100億円の増額です。本業の増額は国内サービス、ソリューション/SIの売上見直しに加え、ソリューション/SI、インフラサービスともに採算性改善を織り込みました。

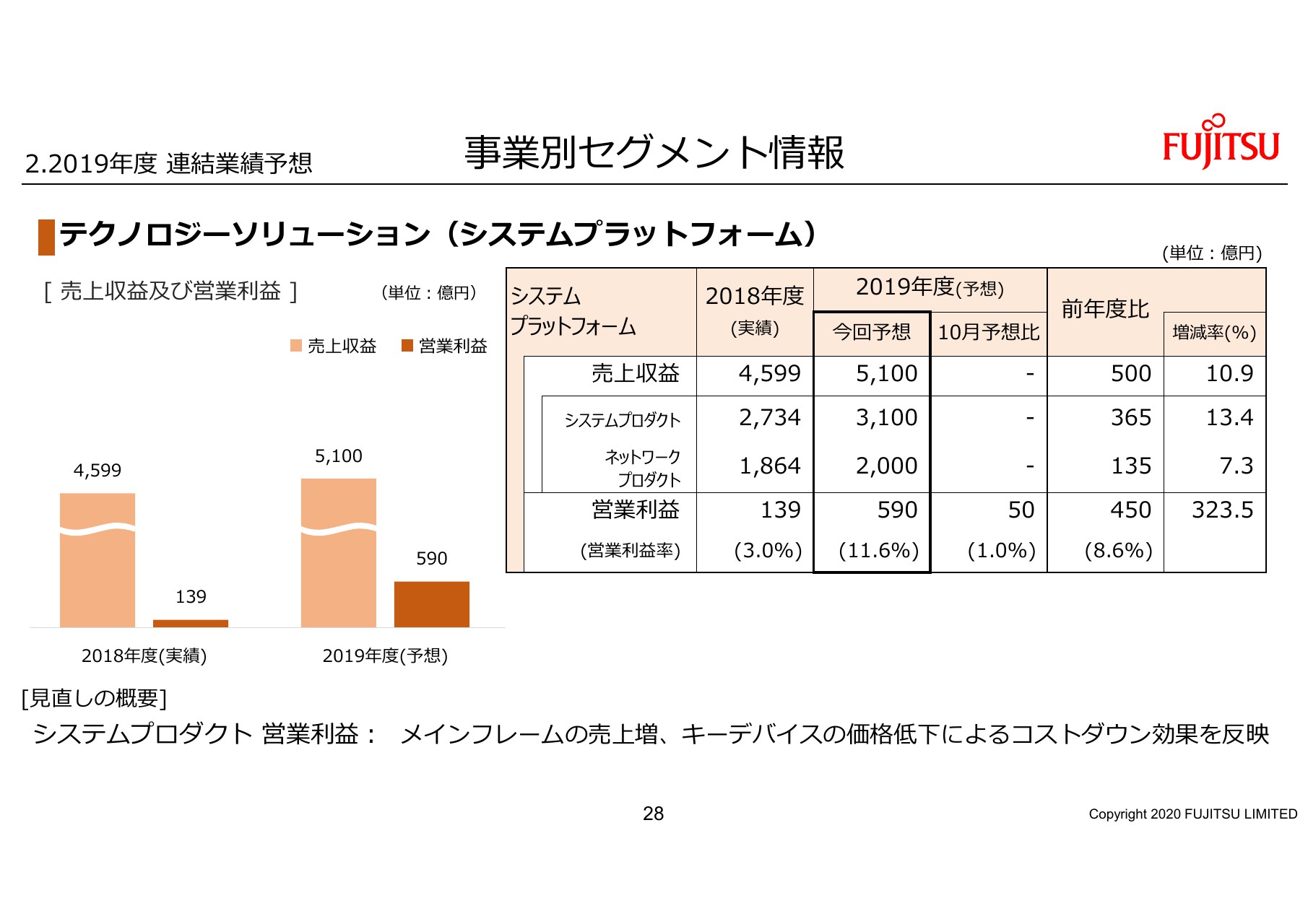

事業別セグメント情報②

システムプラットフォームは、営業利益、システムプロダクトで50億円の増額で、キーデバイスのコストダウン効果と、プロダクトミックスの好転を織り込みました。前回予想時点では、キーデバイスの価格は第3四半期で下げ止まり、その後緩やかに上昇すると想定しておりました。

第3四半期において、キーデバイスの価格がもう一段低下したことに加え、価格が上昇し始める時期も少し後ろにずれると想定を見直しました。ネットワークについては、売上利益とも前回予想どおりです。

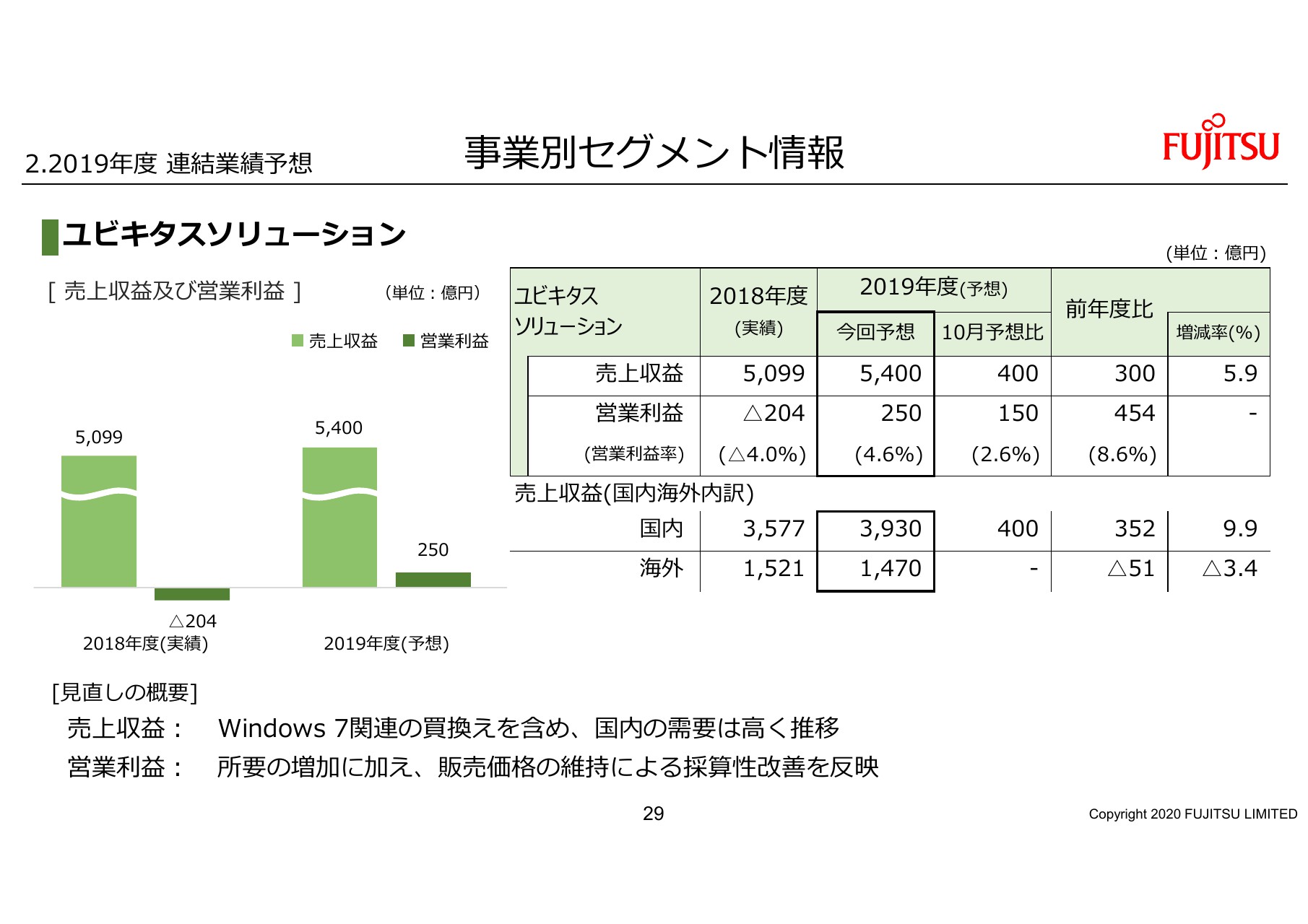

事業別セグメント情報③

ユビキタスソリューションは、売上を400億円増額いたします。マーケットのデマンドは強く、通期全体の売上を見直しました。前回計画時は、第3四半期から売上の勢いが鈍化し、第4四半期は大きく減収すると想定しておりました。

需要は想定より強く、第3四半期の実績は前年を大きく上回りました。第4四半期についても減収幅の見直しを織り込みました。営業利は150億円の増額で、主に第3四半期での物量の増加に加え、販売単価維持による採算性の好転を反映しています。

事業別セグメント情報④

その他/消去又は全社です。営業利益は170億円の増額で、本業はプラス100億円でございます。先行投資の見直しと、間接業務の効率化が進んだ効果を織り込みました。

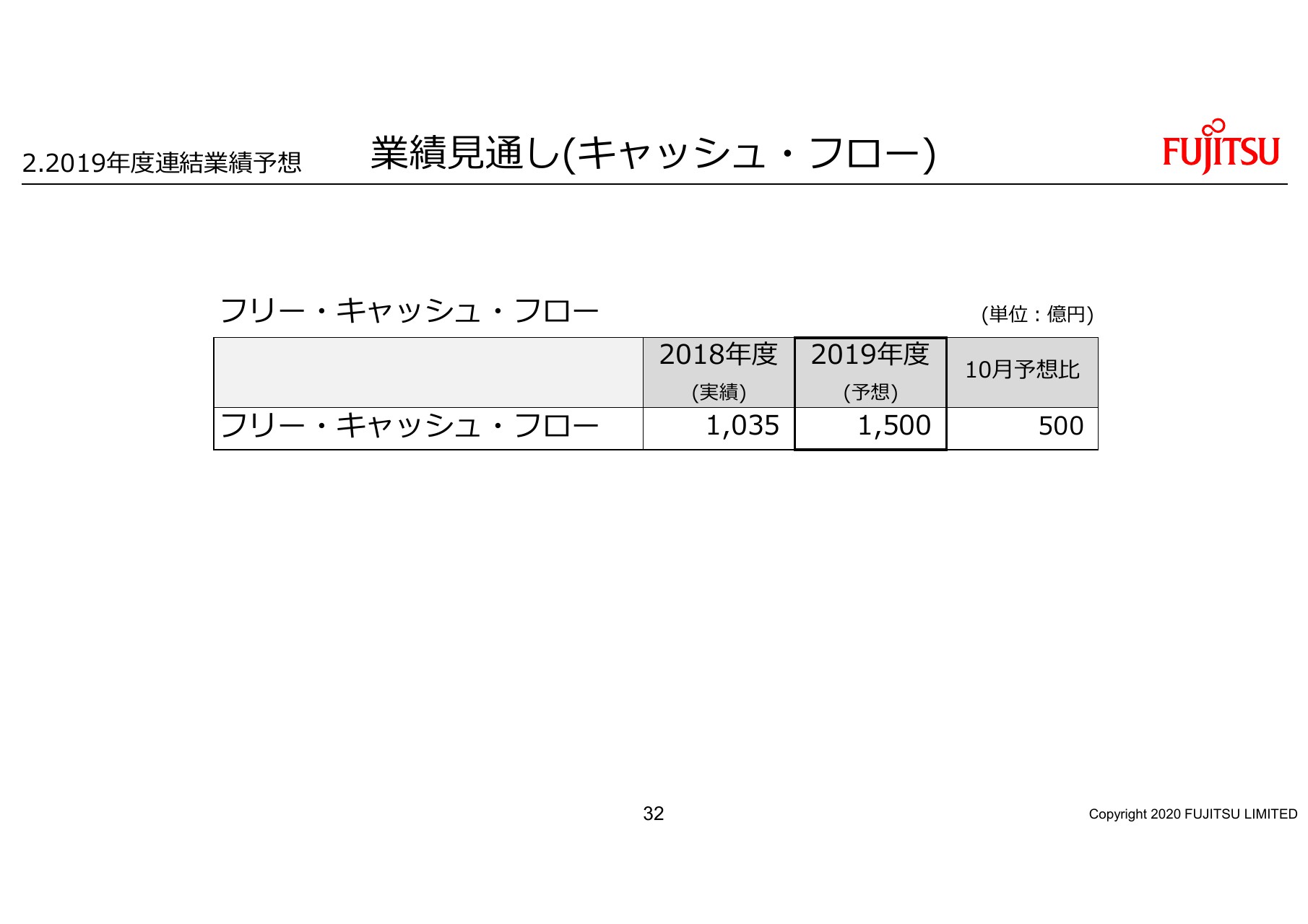

業績⾒通し(キャッシュ・フロー)

通期のキャッシュ・フロー予想です。通期のフリー・キャッシュ・フローは1,500億円と、前回から500億円増額です。本業の利益見込みの増加に加え、2019年は第3四半期までの売上が、前年から大きく伸長しており、それを反映しています。

株主還元①

最後に株主還元の見直しについて、2点補足いたします。1点目は2019年度の配当計画です。2019年度は中間配当80円、期末配当100円、合計で180円とする予定です。前回までの配当予想からは20円の増額、前年実績からは、年間で30円の増額です。

安定配当を実施するという基本方針の下、業績の拡大にあわせて、配当についても確実に増額してまいります。

株主還元②

2点目は、自己株式の取得についてです。キャッシュ・フローの拡大など、足元の財務状況の改善や資本効率の向上などを総合的に判断して、500億円の自己株式の取得を実施いたします。実行期間の設定としては1年間で、市場や株価の動向も勘案しながら、機動的に実施してまいります。

株主還元の見直しは、以上の2点です。今回の見直しについては、今年度の業績拡大を背景としたものですが、現在、中期レンジのキャピタルアロケーションの方針について、少し整理しております。

アロケーションの大きな考え方としては、成長投資、株主還元、事業を支える強固な財務基盤という優先順位は従来から変更はございません。規模感なども含めて、今年度末をめどにお知らせする予定でございます。

事業の成長と収益性の向上、キャッシュ創出力の強化に加え、資本効率の改善についても、重要なKPIとして今後も取り組んでまいります。本日の説明は以上でございます。