2020年2月6日に行われた、株式会社ニコン2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社ニコン 代表取締役 兼 副社長執行役員 兼 CFO 岡昌志 氏

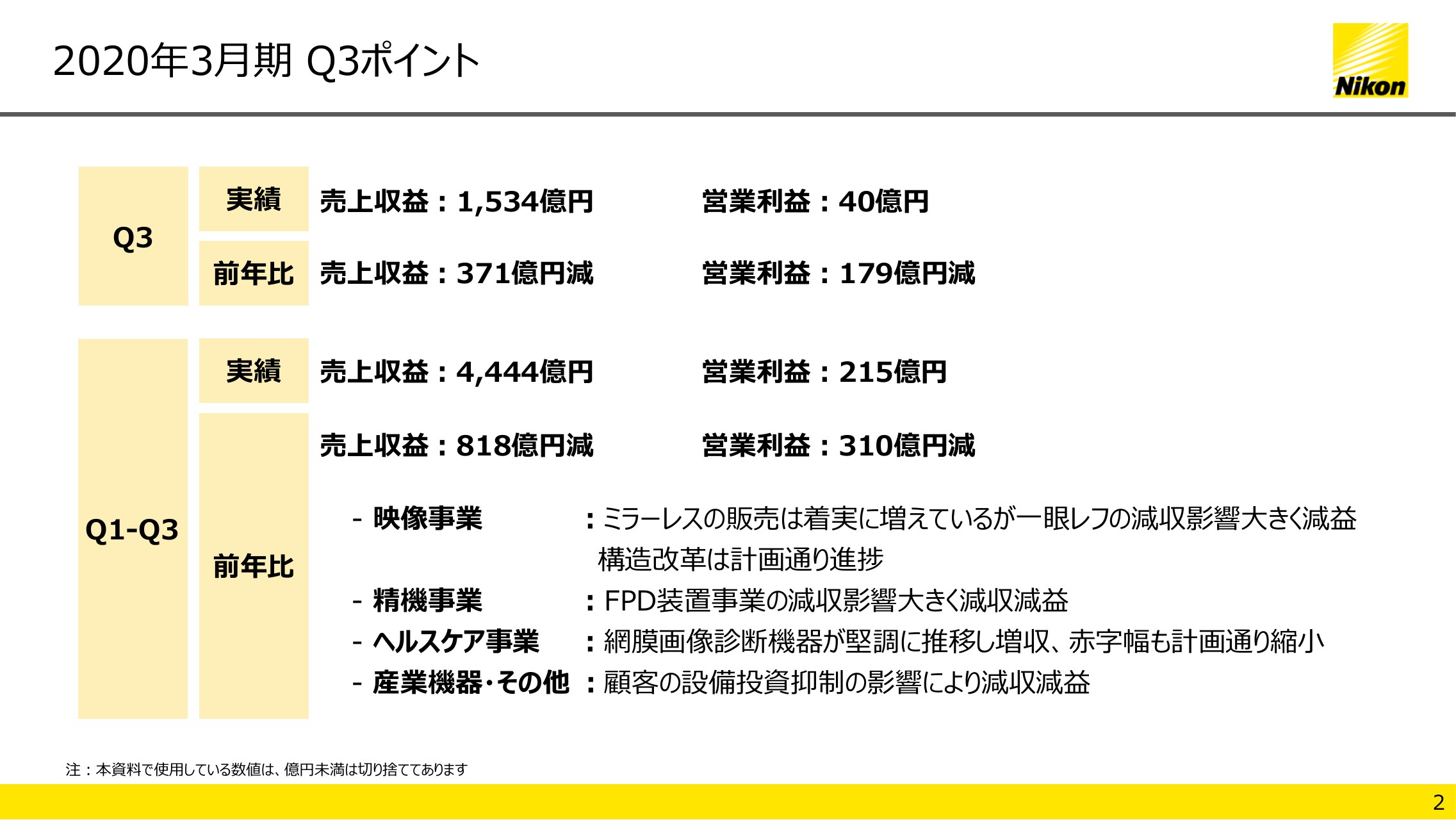

2020年3⽉期 Q3ポイント

岡昌志氏:副社長CFOの岡でございます。本日は株式会社ニコンの2020年3月期第3四半期決算説明会にお集まりいただき、誠にありがとうございます。それでは、第3四半期の決算概要と、通期の見通しにつきましてご説明いたします。

第3四半期の売上収益は1,534億円となり前年比371億円の減収、営業利益は40億円で、179億円の減益となりました。

第1四半期から第3四半期までの累計では、売上収益は4,444億円となり、前年比818億円の減収。営業利益は215億円で、310億円の減益となりました。

映像事業は、ミラーレスカメラの販売は着実に増加していますが、一眼レフカメラの減収影響が大きく、減益となりました。

なお、前回決算説明会でもご説明しました事業の構造改革は、計画どおり進捗しています。

精機事業も、FPD装置事業の減益が半導体装置事業の増益を上回り、全体として減益となりました。

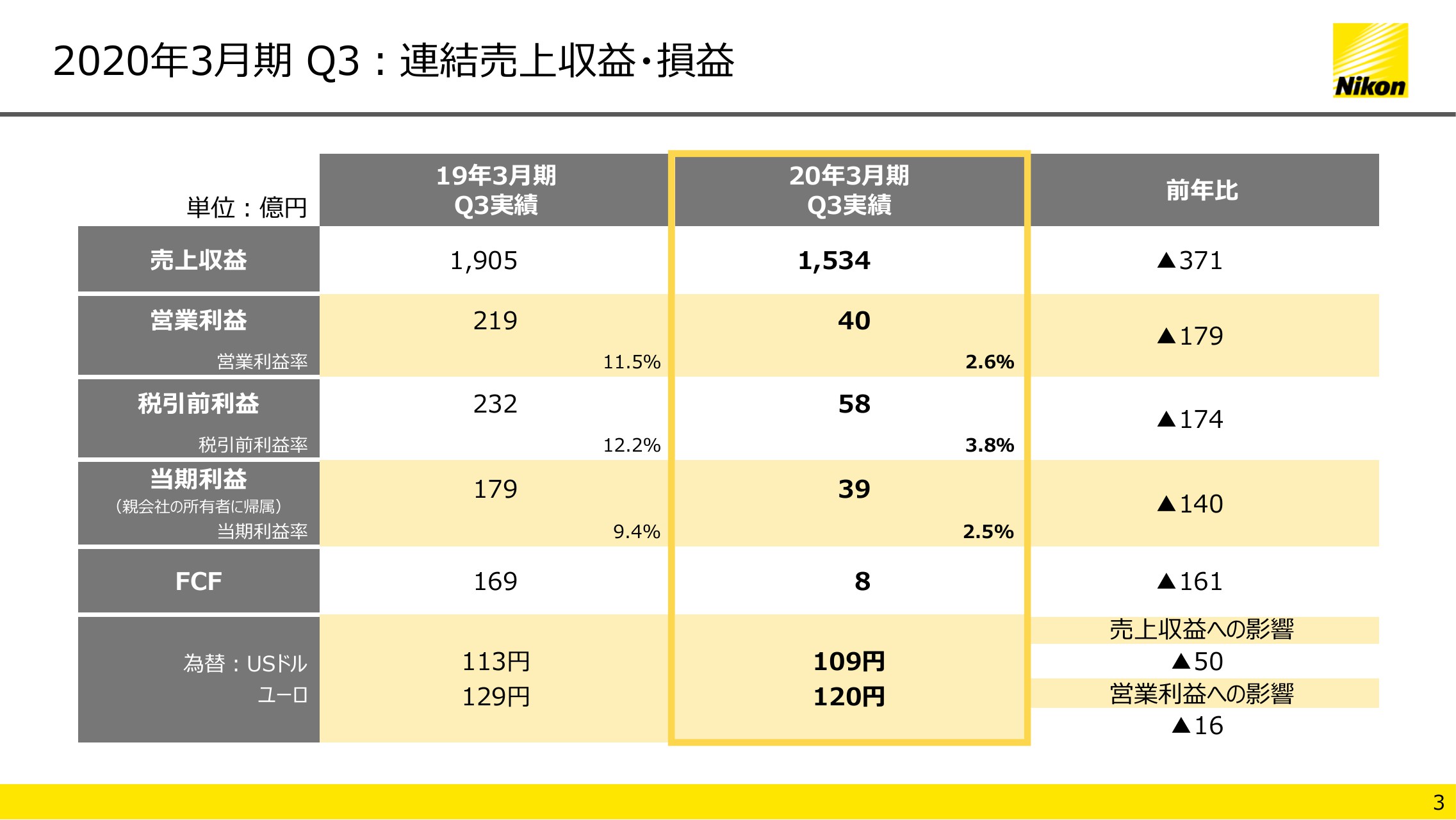

2020年3⽉期Q3:連結売上収益・損益

第3四半期の損益一覧は、スライドのとおりです。先に申し上げましたように、売上収益、営業利益が前年水準を下回ったほか、当期利益は39億円で、前年比140億円の減益となりました。

また、FCFは前年比161億円減少の8億円となりました。

為替は前年比対ドルでは4円の円高、対ユーロでは9円の円高でした。売上収益に対しては50億円、営業利益に対しては16億円のマイナス影響がありました。

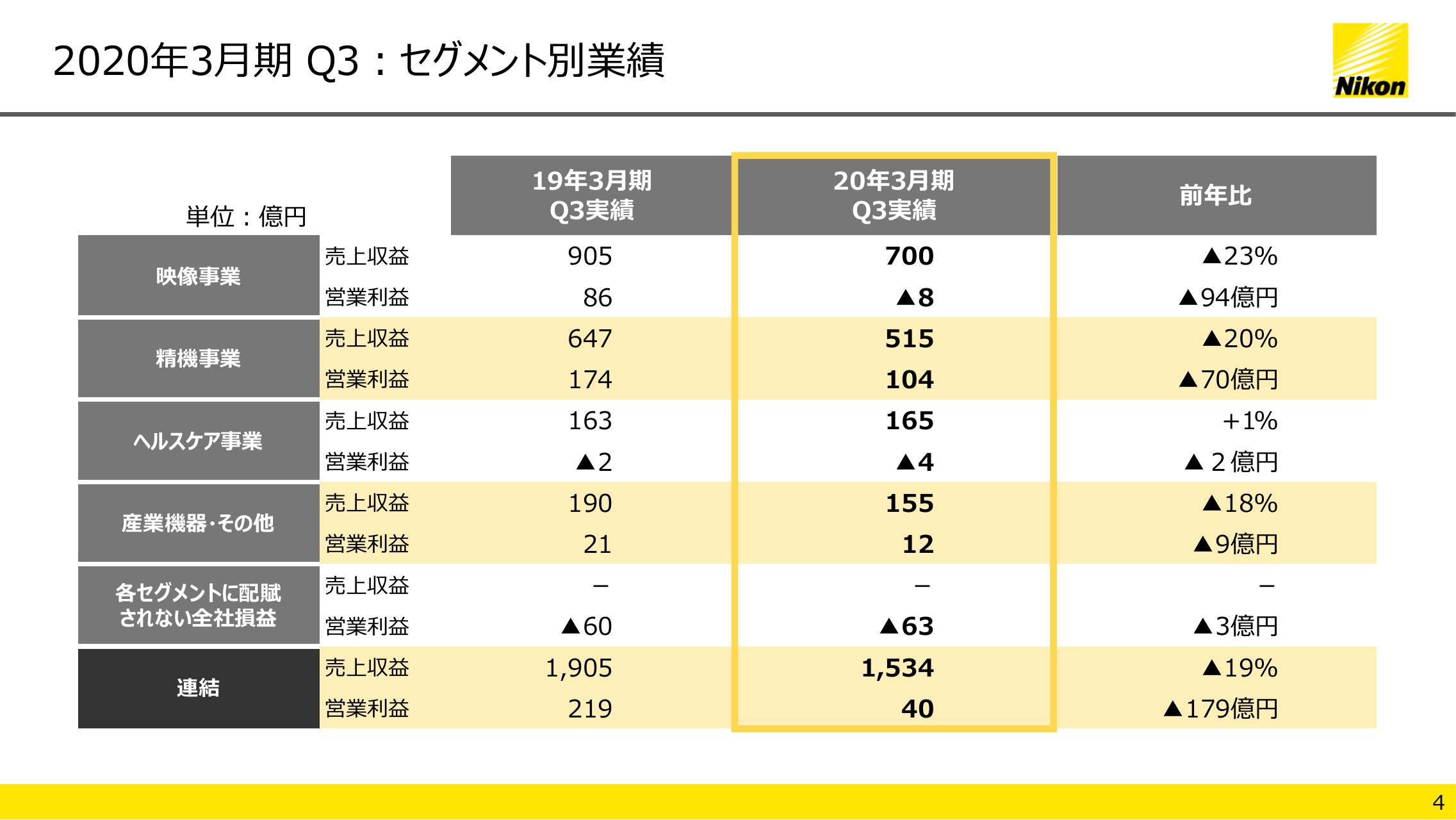

2020年3⽉期Q3:セグメント別業績

セグメント別の業績の詳細は、のちほどご説明します。

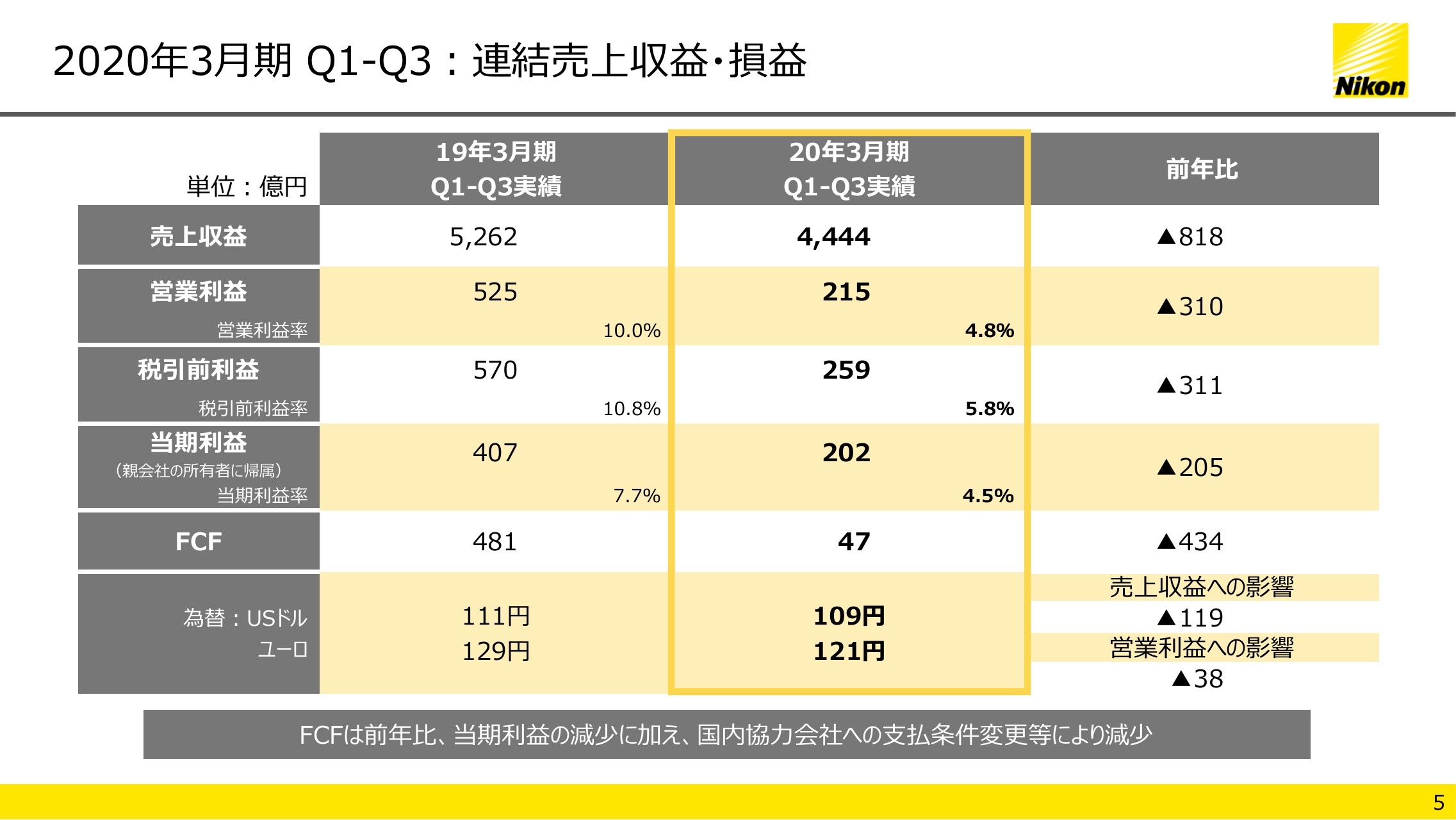

2020年3⽉期Q1-Q3:連結売上収益・損益

第3四半期までの累計の損益です。売上収益、営業利益は先に申し上げましたとおり減収減益。当期利益も202億円で、前年比205億円の減益となりました。

FCFは前年比434億円減少の47億円となりました。減益だったことに加え、国内協力会社への支払条件を変更したことなどが影響しています。

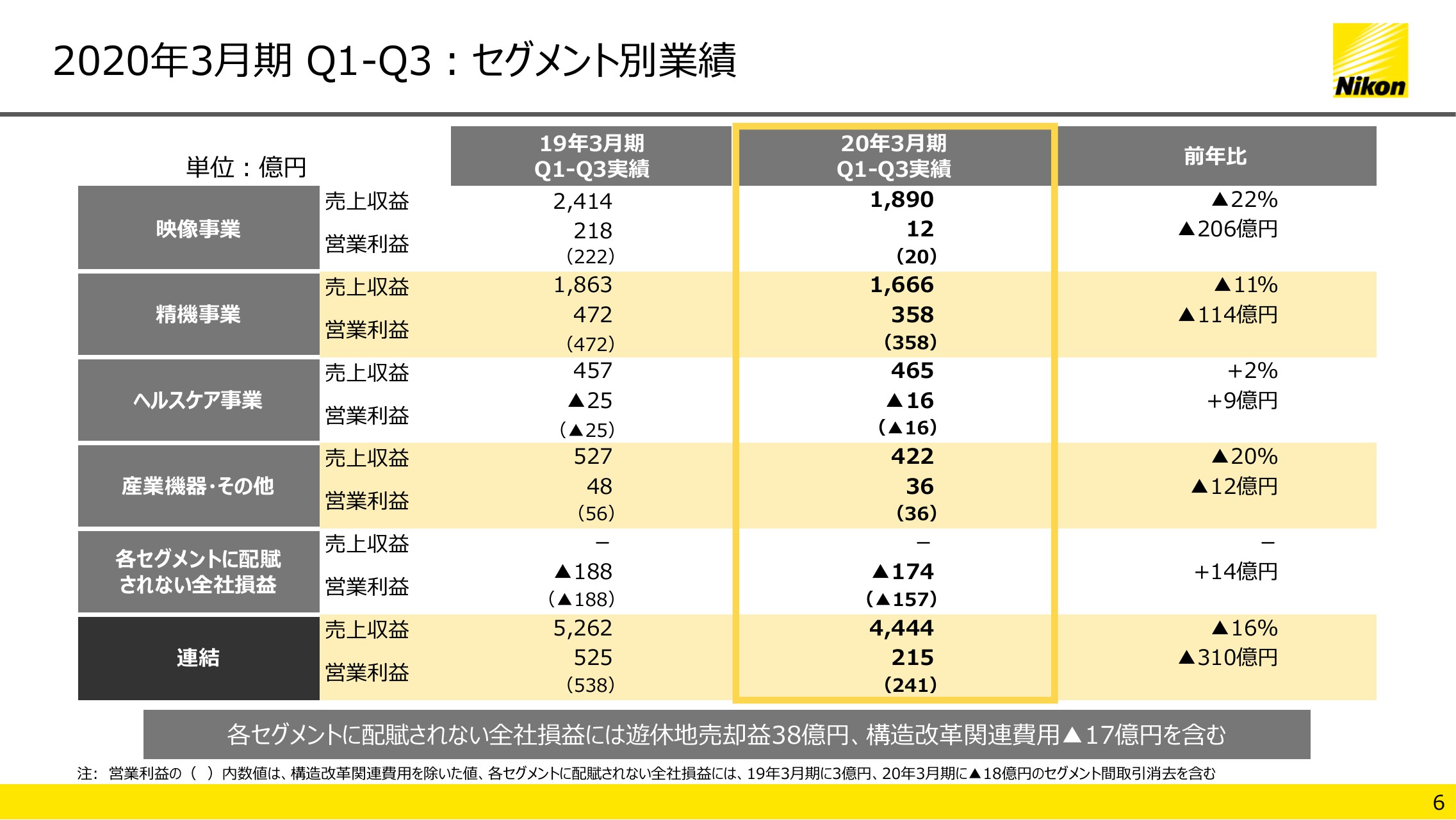

2020年3⽉期Q1-Q3:セグメント別業績

スライドはセグメント別の業績をまとめたものです。詳細はこのあとご説明しますが、各セグメントに配賦されない全社損益については、マイナス幅が前年比で減少しています。

これは、2017年に操業停止した営業事業の中国工場の生産に伴う為替評価損17億円を、構造改革関連費用として計上する一方で、遊休地の売却益を38億円計上したことなどによるものです。

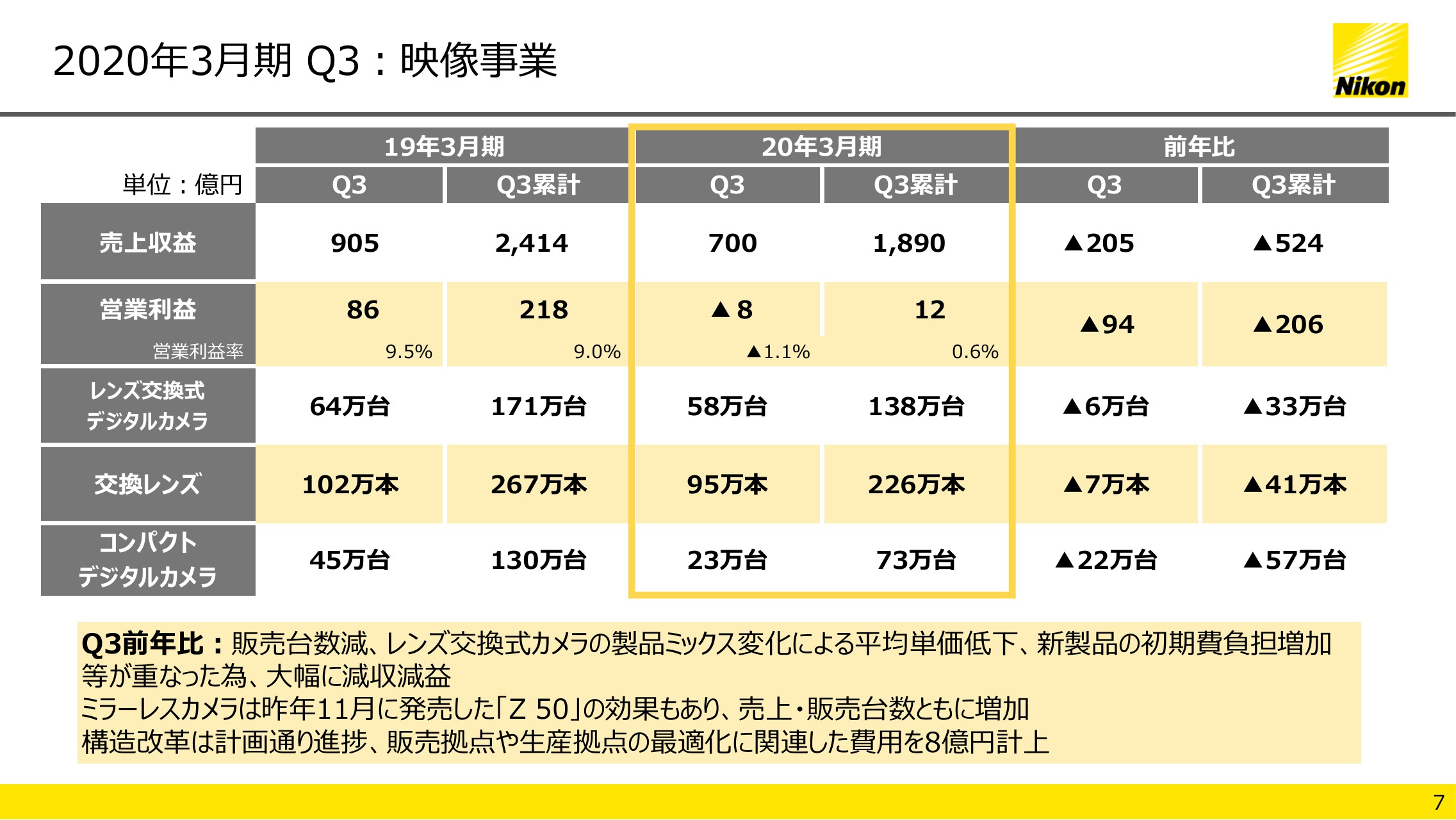

2020年3⽉期Q3:映像事業

続いて、セグメント別の実績をご説明します。まず映像事業です。第3四半期の売上収益は700億円となり、前年比205億円の減収。営業利益は前年比94億円減少し、8億円の赤字でした。

第3四半期までの累計では、売上収益は1,890億円となり、524億円の減収。営業利益は12億円で、206億円の減益となりました。

第3四半期はレンズ交換式デジタルカメラ等の販売台数減少、製品ミックスの変化による平均単価の低下に加え、新製品の初期負担増加も重なり、大幅な減収減益となりました。

ミラーレスカメラにつきましては、昨年11月に販売した新製品「Z 50」の効果もあり、売上、販売台数とも増加しました。

事業の構造改革は計画どおり進捗しており、販売拠点や生産拠点の最適化に関連した一時費用として、8億円を計上しています。

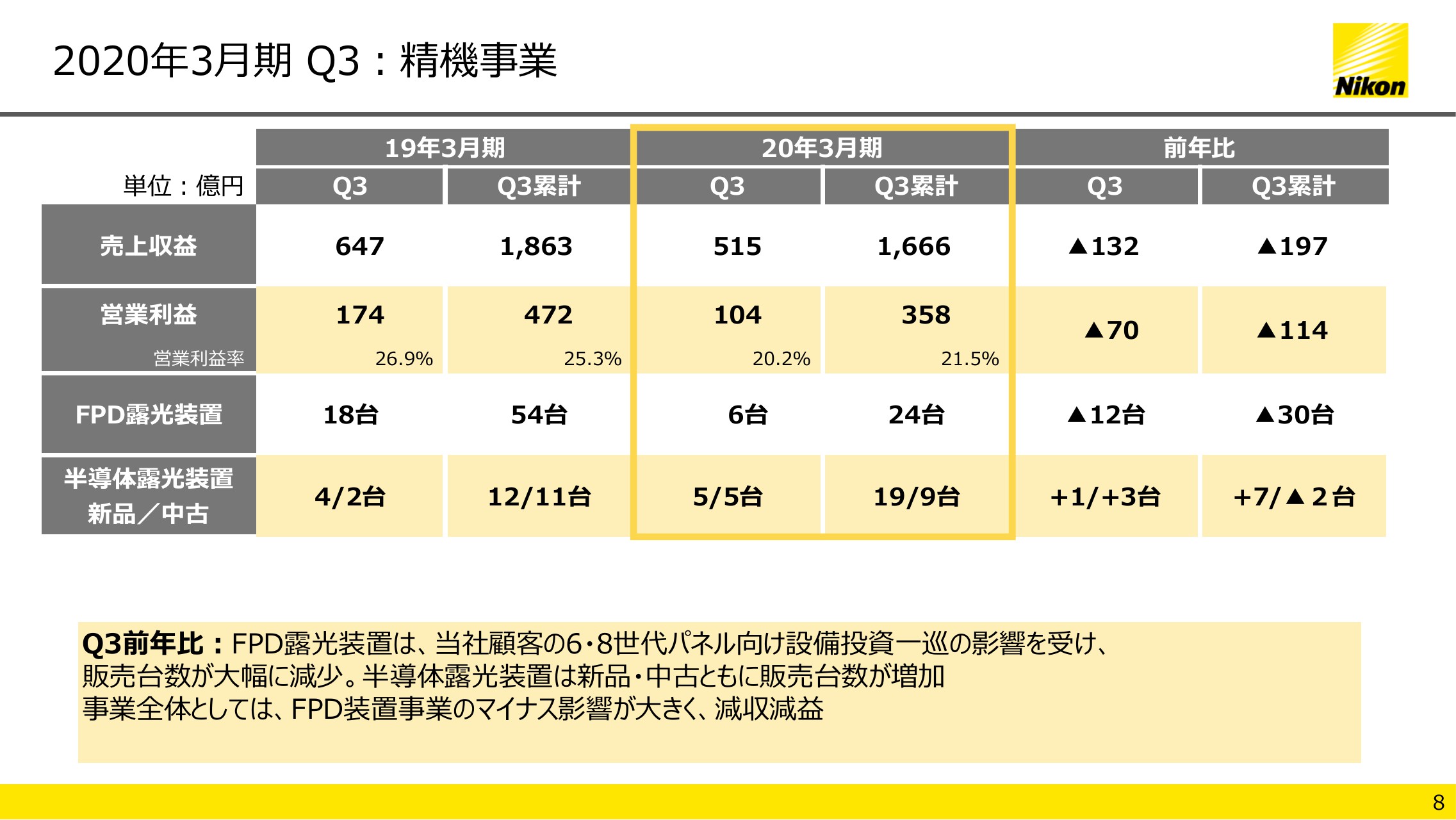

2020年3⽉期Q3:精機事業

精機事業です。第3四半期の売上収益は515億円で、前年比132億円の減収。営業利益は104億円となり、70億円の減益でした。

第3四半期までの累計では、売上収益は1,666億円となり、197億円の減収。営業利益は358億円で、114億円の減益となりました。

第3四半期は、半導体露光装置の販売台数は、新品・中古とも増加しました。しかし、FPD露光装置の販売台数は、当社顧客の6・8世代パネル向け設備投資が一巡したことの影響で大幅に減少し、精機事業全体では減収減益となりました。

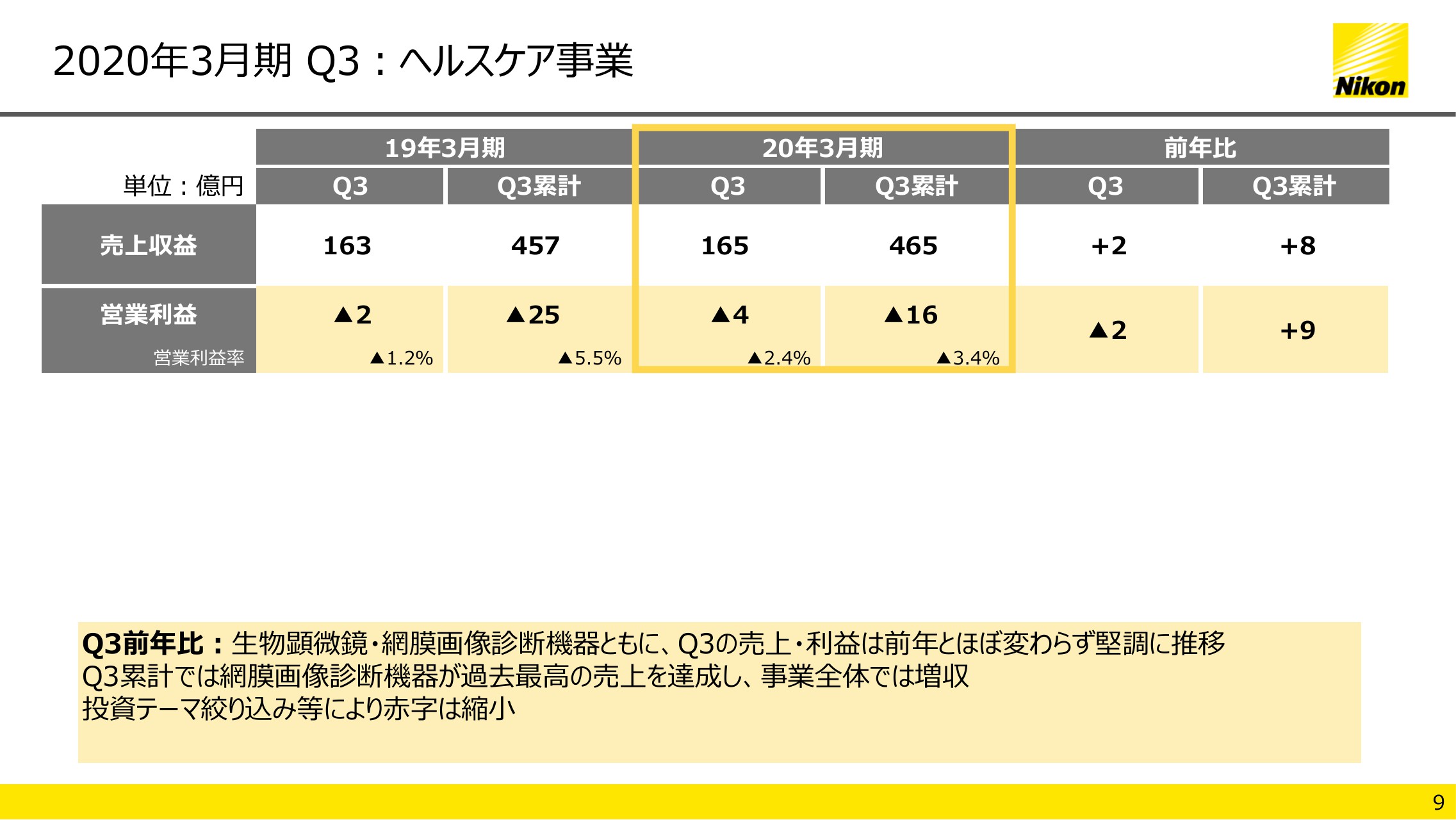

2020年3⽉期Q3:ヘルスケア事業

ヘルスケア事業です。第3四半期の売上収益は165億円で、前年比2億円の増収。営業損失は4億円となり、2億円悪化しました。

第3四半期までの累計では、売上収益は465億円となり8億円の増収。営業損失は16億円で、9億円改善しました。

英国Optos社の網膜画像診断機器は、米国を中心に引き続き堅調に推移し、第3四半期までの累計は過去最高の売上となりました。

また、生物顕微鏡も増収傾向が続きました。長期成長領域の投資テーマを絞り込んだことも奏功し、営業利益の赤字幅は着実に縮小しました。

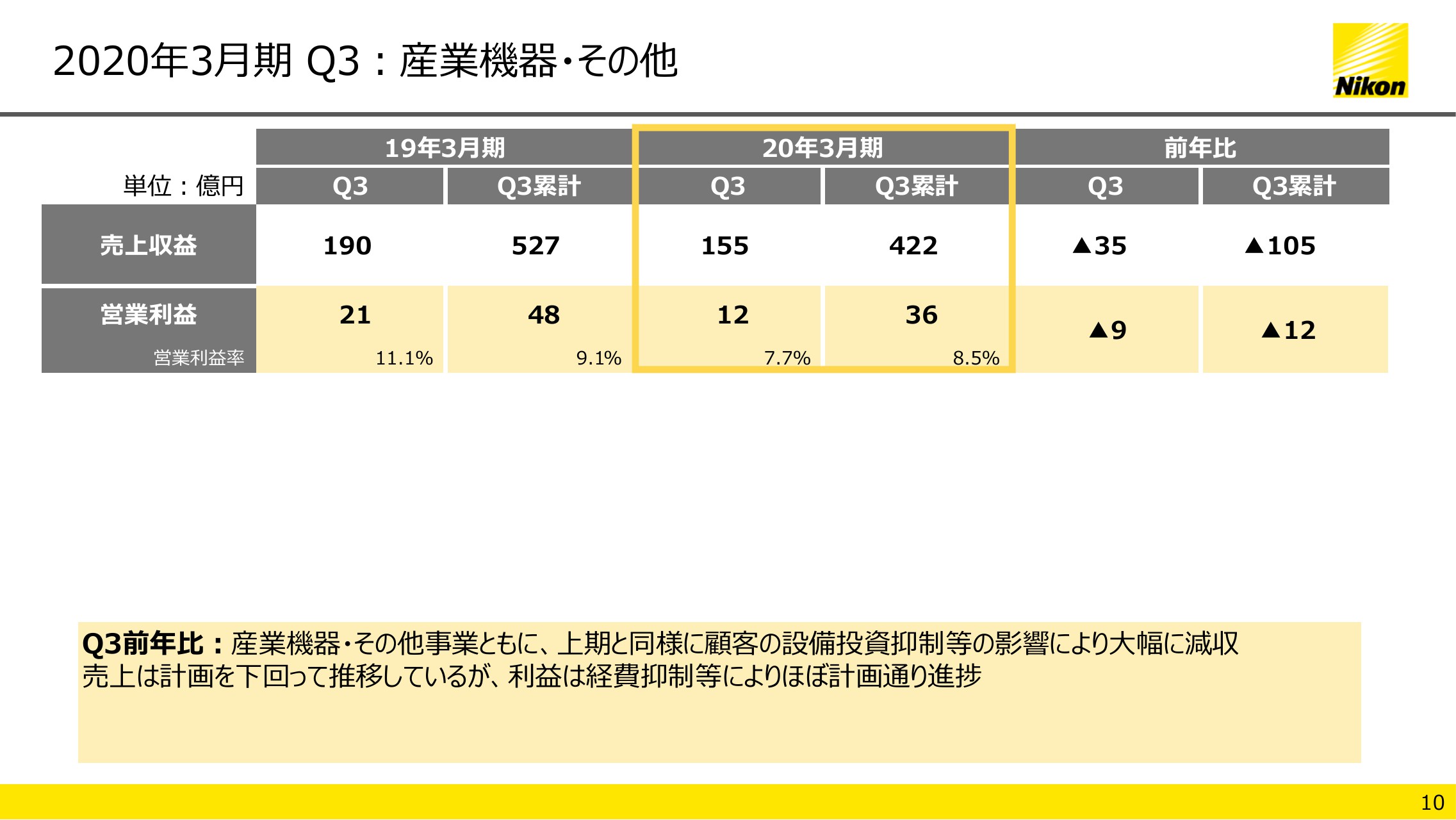

2020年3⽉期Q3:産業機器・その他

産業機器事業及び、カスタムプロダクツ、ガラス、エンコーダ事業を含む「その他」事業です。

第3四半期の売上収益は155億円となり、前年比35億円の減収。営業利益は12億円と、9億円の減益でした。

第3四半期までの累計では、売上収益は422億円となり、105億円の減収。営業利益は36億円で、12億円の減益となりました。

第3四半期も顧客の設備投資抑制の影響により、減収となりました。ただし、営業利益の減少幅は経費抑制等によりほぼ計画どおりです。

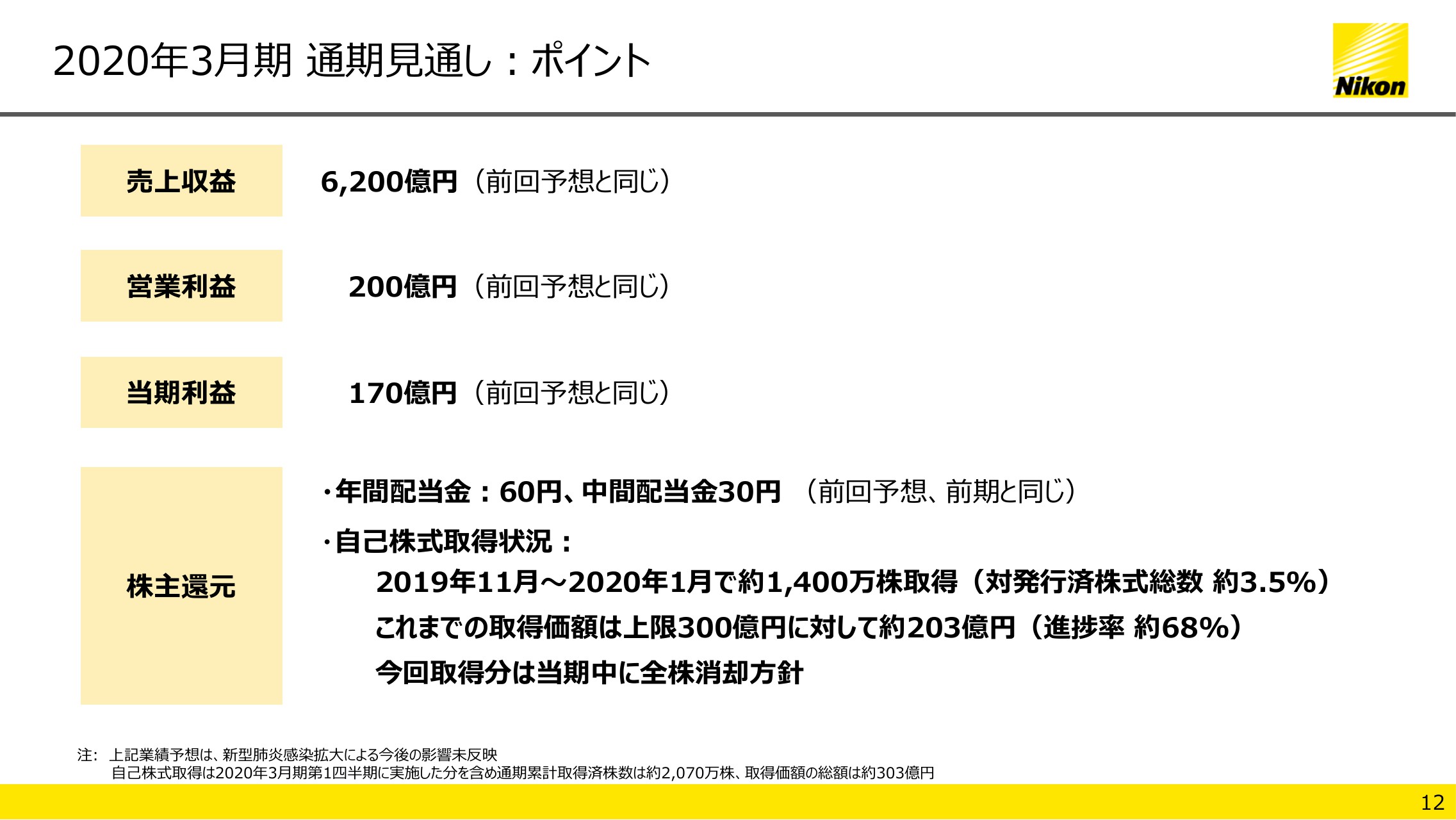

2020年3⽉期通期⾒通し︓ポイント

続いて、2020年3月期の通期見通しについてご説明します。

今回は、新型肺炎の感染拡大による影響は反映させておらず、売上収益、営業利益、当期利益のいずれについても、前回予想を据え置きました。配当金につきましても、年間配当金60円の予定を据え置きます。

ただし、ご承知のとおり、ここにきて新型肺炎の感染拡大により、中国をはじめ、世界経済に対する減速懸念が急速に高まっています。消費、投資といった最終需要の落ち込みに加え、サプライチェーンに対する影響も非常に懸念されるところです。

感染の広がりにつれ、現地の操業停止が長引いたり、物流全般への影響がさらに深刻化すれば、世界経済への影響が長期化する可能性があります。もちろん当社も、日々情報収集、影響把握に努めています。

このまま問題が長期化した場合、全社業績への影響という点で、とくに注意しなければならないのは、FPD装置事業と映像事業であると考えています。

FPD装置事業は、装置据付作業の休止状態が長引きますと、数台分の売上収益、営業利益が今期から来期にずれ込む可能性があります。

映像事業は、現時点で影響の進度を見定めるのは難しいですが、消費マインドの冷え込みに加え、部品調達面での影響も懸念され、その具体的なインパクトを注意深く見極めています。

いずれにしましても、現地企業、工場の操業再開、物流回復など、経済活動再開のめどが立つまでは、当社としても引き続き迅速な情報収集に努め、業績へのインパクトを冷静に見極めていきたいと考えています。

今回の通期見通しには、新型肺炎の感染拡大による影響を反映させていませんが、この先業績予想の大幅な修正が見込まれる場合には、適時適切に開示いたします。

なお、昨年11月に発表した自己株式の取得状況ですが、先月末時点で発行済株式総数の3.5パーセントに相当する約1,400万株を取得済です。

取得価格は約203億円、上限300億円に対する進捗率は約68パーセントです。今回取得する自己株式は、当期中に全株消却予定です。

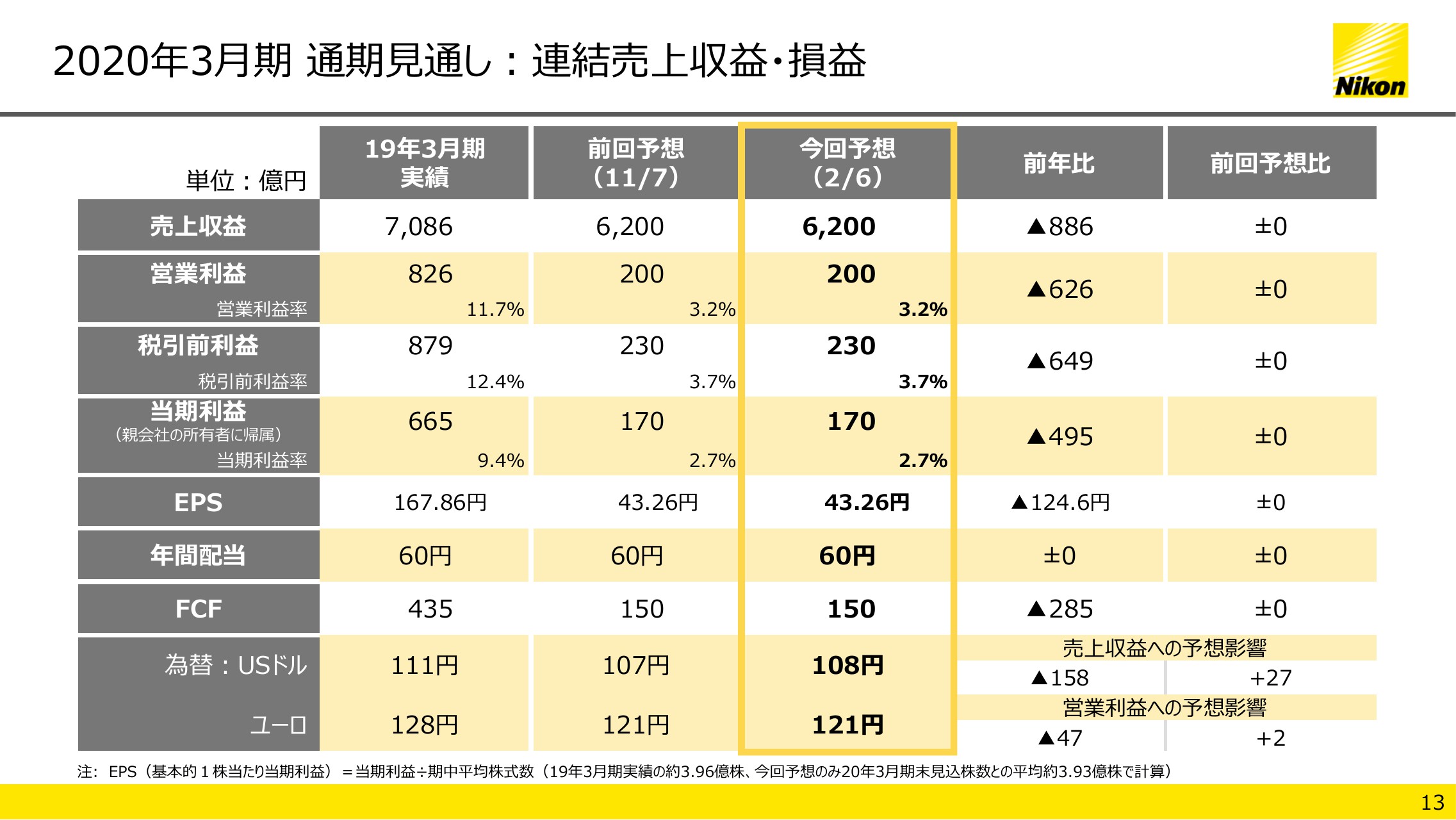

2020年3⽉期通期⾒通し︓連結売上収益・損益

通期見通しの一覧はスライドのとおりです。売上収益は前年比886億円減収の6,200億円。営業利益は626億円減益の200億円。当期利益は495億円減益の170億円と、いずれも前回予想と同じです。

FCFも285億円減少し150億円と、前回予想と同じ見込みです。

為替レートは、対ドルは108円、対ユーロは121円の想定です。前回予想と比べ、ドルは1円の円安、ユーロは不変です。

前年対比の為替影響額は、売上収益がマイナス158億円、営業利益がマイナス47億円の見込みです。

ちなみに、為替が1円動いた時の下期の感応度は、売上収益ではドルが約6億円、ユーロが約2億円、営業利益ではドル、ユーロともに約1億円です。

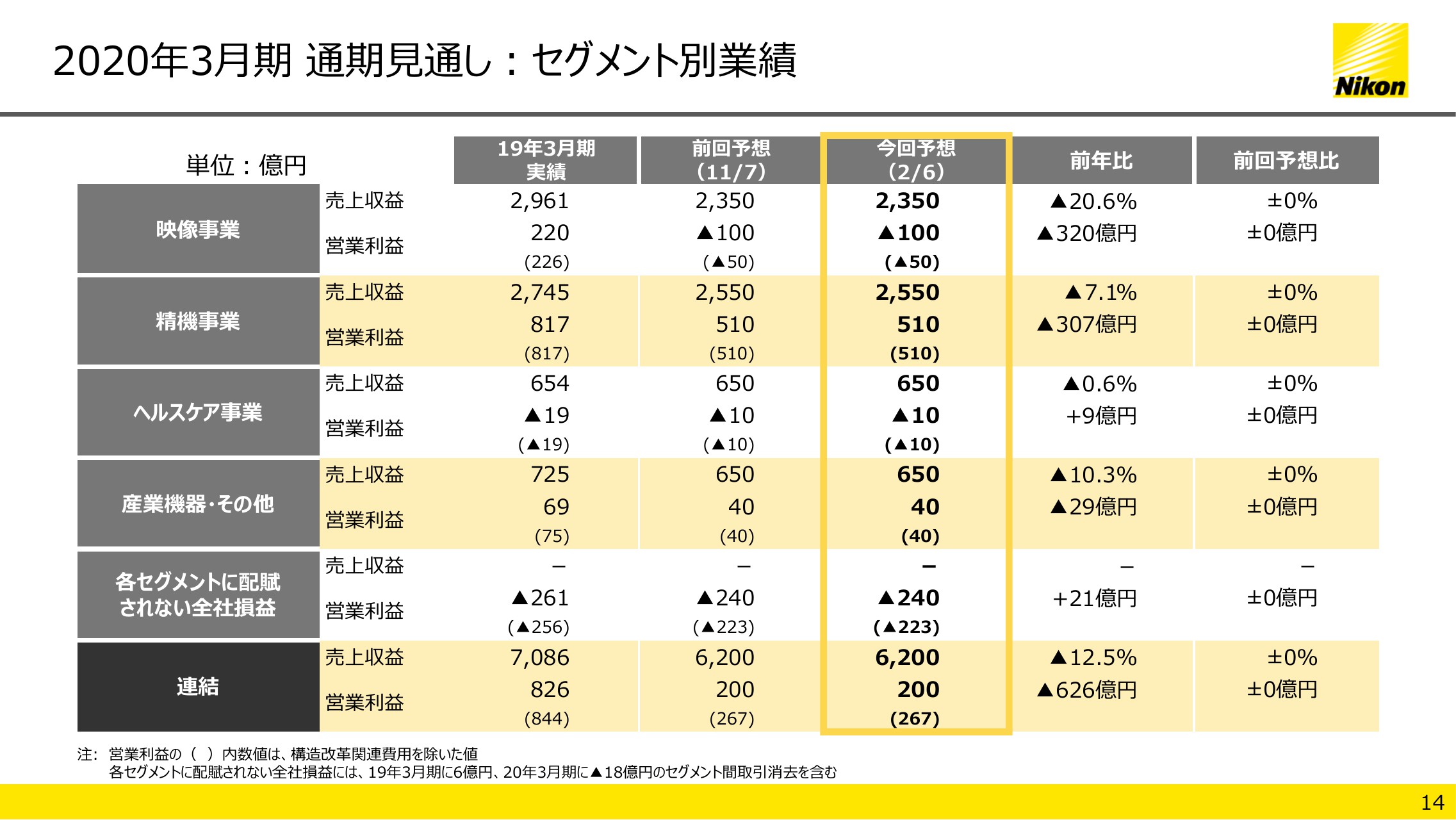

2020年3⽉期通期⾒通し︓セグメント別業績

セグメント別の業績です。今回予想と前年比、前回予想比を表にまとめております。詳細は次のスライド以降でご説明します。

なお、一番下の行のかっこ内にありますとおり、構造改革関連費用を除いた全社営業利益は267億円と、前回予想と同じです。

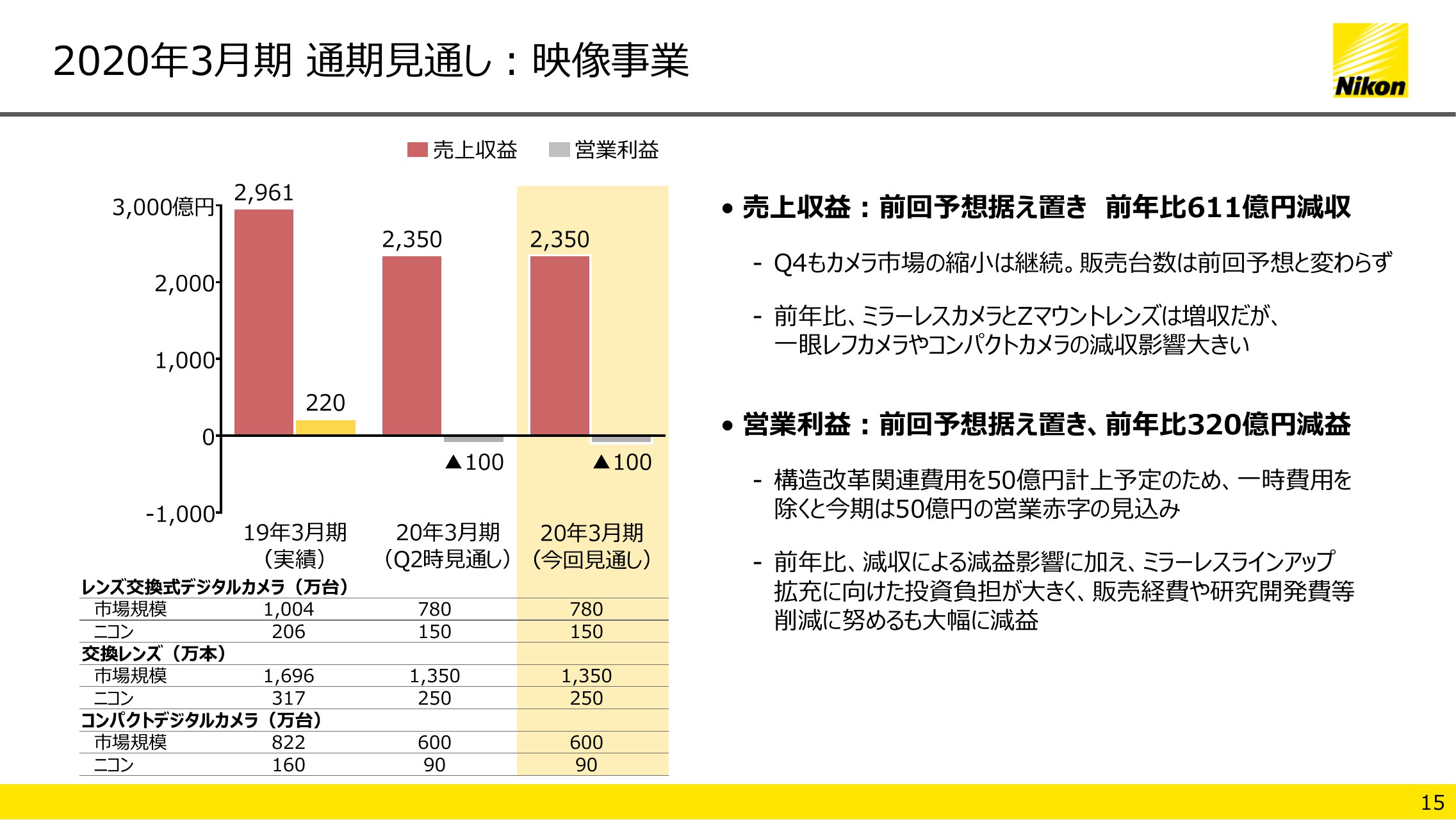

2020年3⽉期通期⾒通し︓映像事業

まず映像事業です。売上収益は前年比611億円減収の2,350億円と、前回予想を据え置きました。

前提となる市場見通し、当社製品の販売見通しとも、画面の表にお示ししたとおり、前回から変えておりません。先に申し上げましたとおり、新型肺炎の感染拡大に伴う影響は織り込んでいない点、ご留意ください。

営業利益も前回同様、前年比320億円減益の100億円の赤字見通しとしています。今期は構造改革関連費用として、50億円計上することを想定しているため、これを除いたベースでは50億円の赤字見通しとなります。

引き続き、販売経費や研究開発費等の削減に努めていますが、減収による影響や、ミラーレスカメラのラインアップ拡充に伴う初期費負担が大きく、当期、来期の2期にわたり、厳しい状況が続くと想定しています。

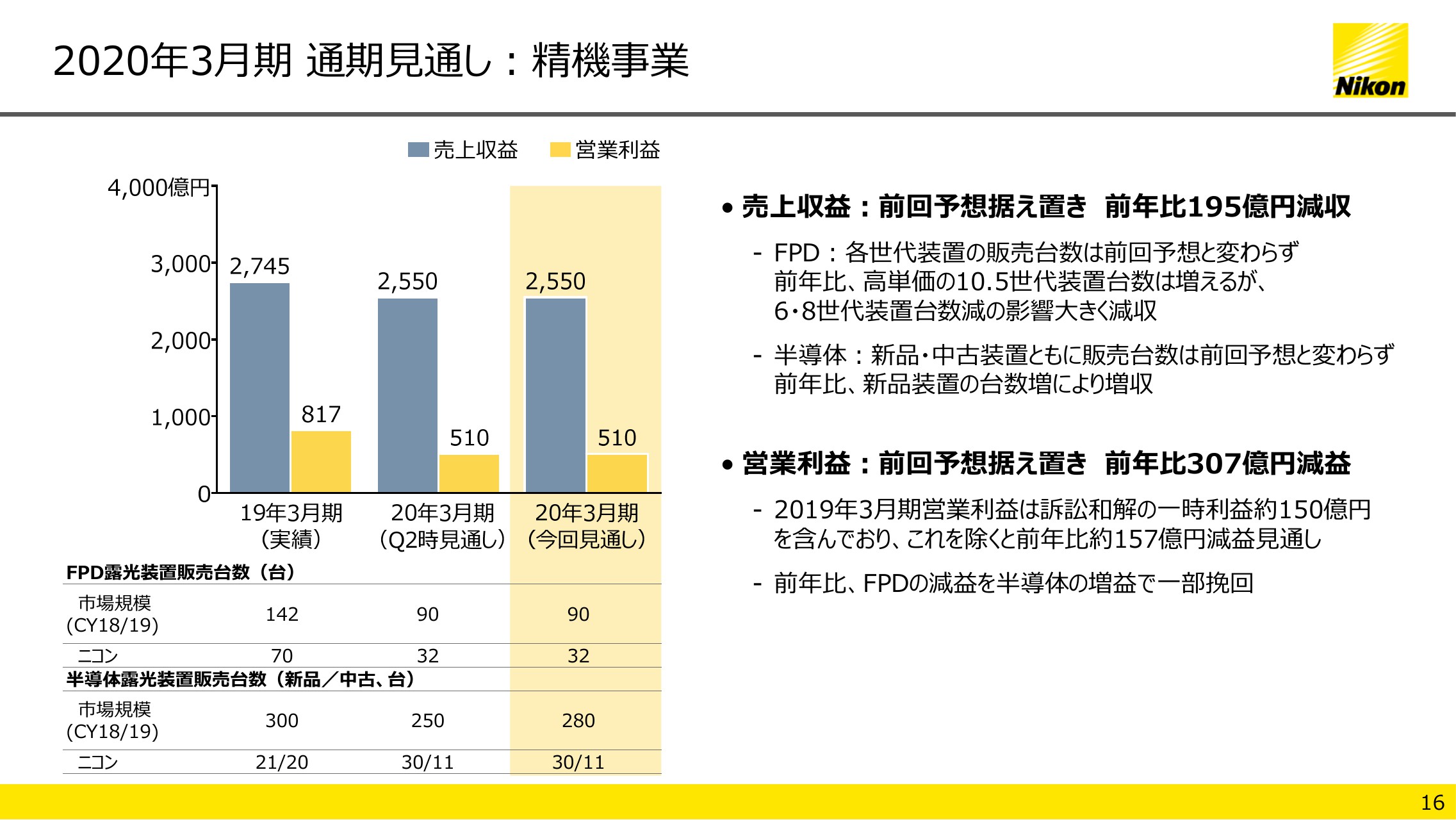

2020年3⽉期通期⾒通し︓精機事業

精機事業です。売上収益は前年比195億円減収の2,550億円と、前回予想を据え置きました。

FPD露光装置の販売台数の見通しは32台と、前回見通しから変更ありません。当社が唯一のサプライヤーである高単価の10.5世代装置の販売台数は前年から増えますが、6・8世代の販売台数減少の影響が大きいと見ています。

なお、先ほど申し上げましたとおり、新型肺炎の感染拡大に伴う影響は織り込んでいない点、ご留意ください。

半導体露光装置の販売台数も、新品30台、中古11台と、前回見通しから変更ありません。

営業利益はFPD装置事業の減益が、半導体装置事業の増益を上回り、前年比307億円減益の510億円と予想しています。これも前回比不変です。

なお、前年は特許訴訟和解による一時利益が約150億円ありましたので、これを除くと前年比157億円の減益見通しとなります。

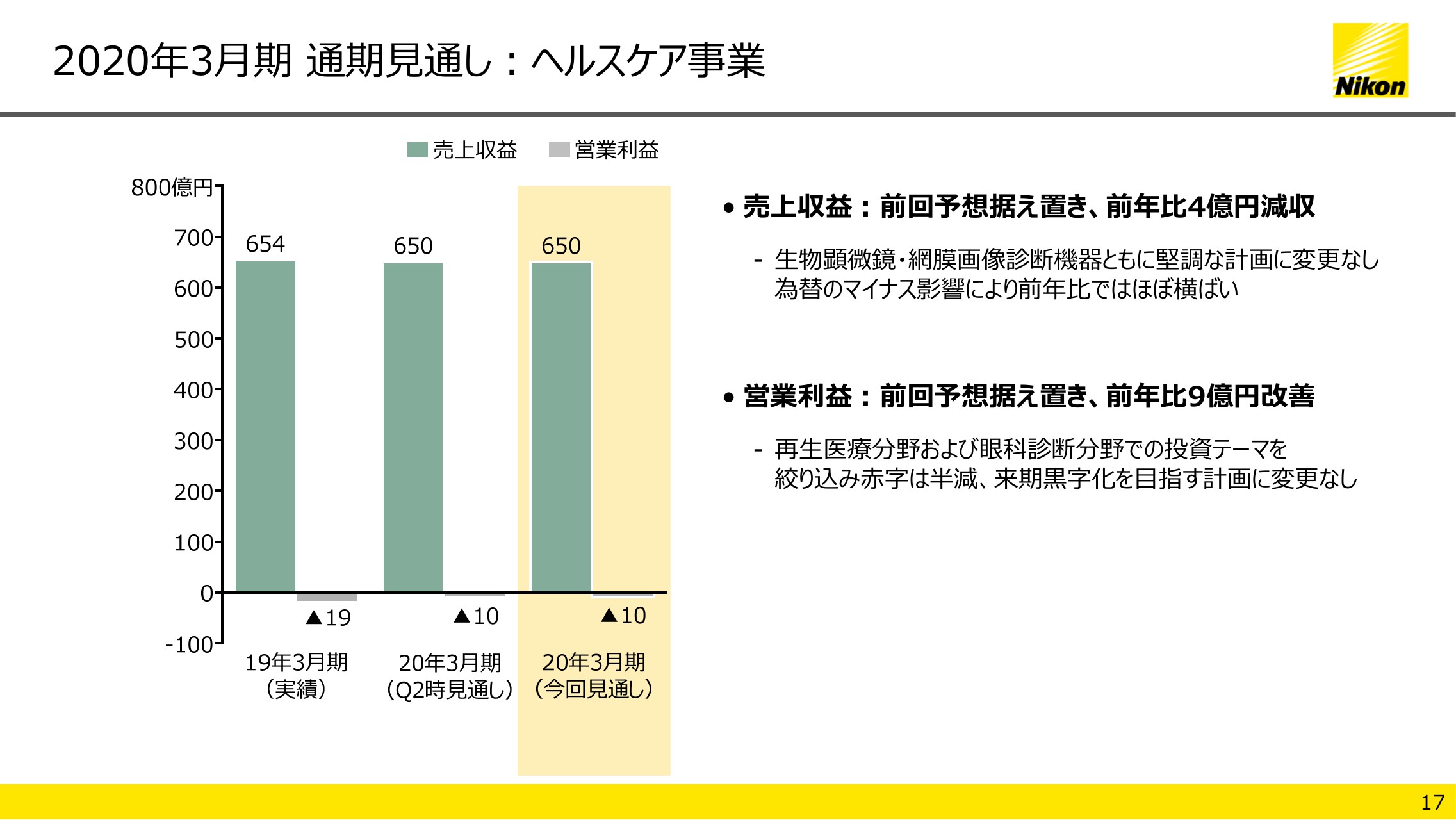

2020年3⽉期通期⾒通し︓ヘルスケア事業

ヘルスケア事業です。売上収益は前年比4億円減収の650億円と、前回見通しを据え置きます。

生物顕微鏡、網膜画像診断機器と、引き続き海外を中心に堅調な推移を見込んでおります。ただし、為替によるマイナス影響があるため、前年比ではほぼ横ばいです。

営業損益の見通しも前回予想を据え置き、赤字幅は前年より半減する見通しです。来期黒字化を目指す計画にも変更はありません。

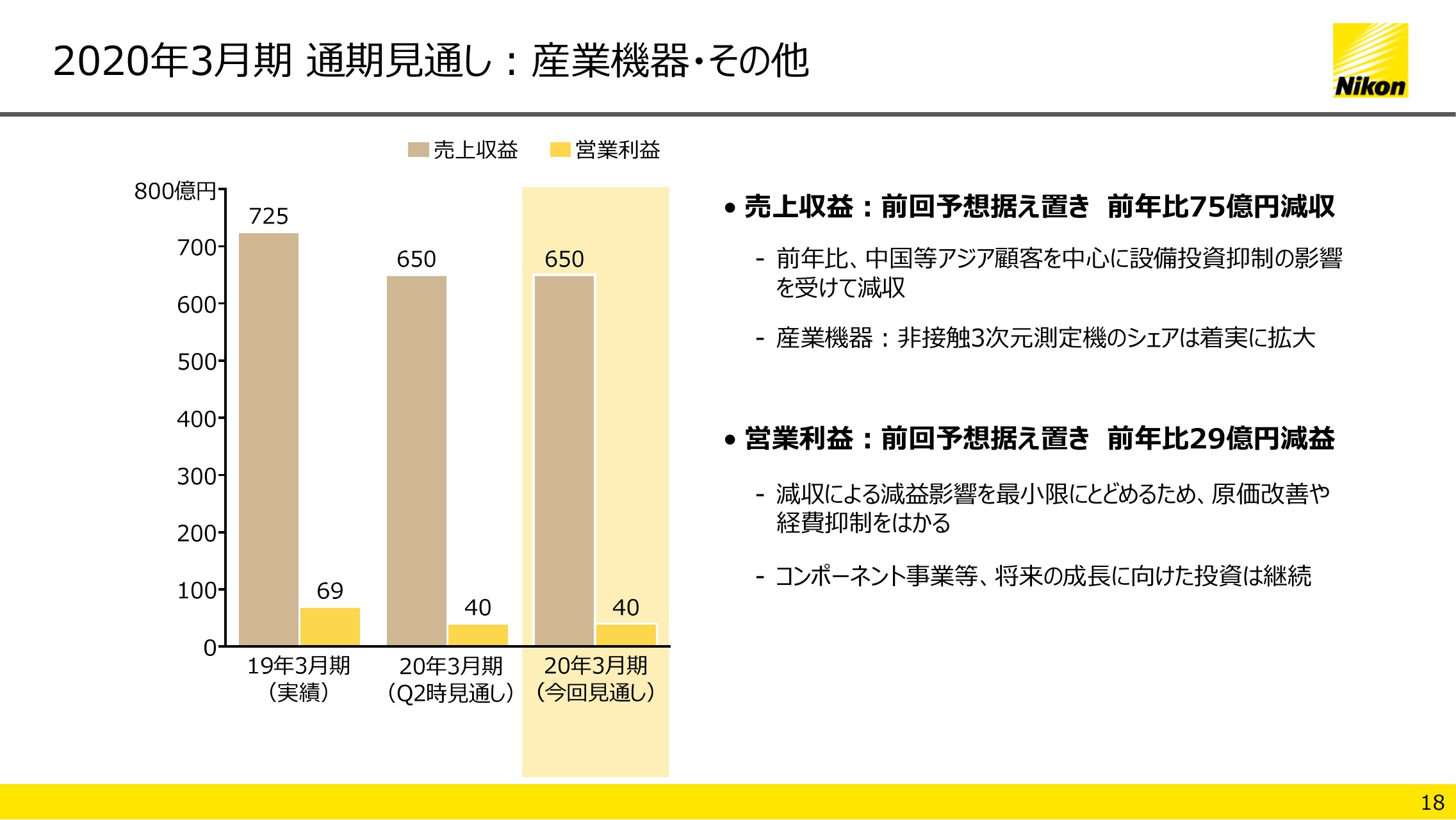

2020年3⽉期通期⾒通し︓産業機器・その他

最後に産業機器、「その他」です。売上収益は前年比75億円減収の650億円と、前回予想を据え置きました。

景気減速の影響を受け、中国とアジアの顧客を中心に、設備投資計画が抑制されることから、減収見通しとしています。

ただし、産業機器事業については、顧客からの評判が高い非接触3次元測定機のシェアは、着実に拡大すると見込んでいます。

営業利益も前年比29億円減益の40億円と、前回予想を据え置きました。減収による影響を最小限にとどめるため、引き続き原価改善や経費抑制を図っていきます。

また、コンポーネント事業等、将来の成長に向けた投資は継続していく方針です。通期の業績見通しは以上のとおりです。

引き続き、厳しい経営環境下ではありますが、前回11月の決算説明会で、社長の馬立からも申し上げたとおり、映像事業の構造改革を着実に実行するとともに、中計で掲げた材料加工事業等の成長戦略も、スピード感を意識して強力に推進しているところです。

DMG森精機との包括提携につきましても、その具体化に向けた作業は着々と進展しています。

中計では、新領域への積極投資を通じた新エンジンの早期獲得を最重要課題として掲げています。

当社の強みやアセットを最大限活かした、フィージビリティのある成長戦略を、周到かつスピーディに実現すべく、時間軸を意識した具体的な検討作業を、一段と加速しているところです。

こうした戦略をしっかりと支えるために、資本配分方針は成長投資を最優先するということを一貫して掲げており、この方針は今後も不変です。

M&Aやアライアンスを通じた思い切った資本投入により、新たな成長ドライバーを早期に取り込んでいく、この想いにいささかも迷いはありません。

できるだけ早い時期に、具体的な成果をご報告できるよう、引き続き経営の最重要課題として協力に推進してまいります。

私からのご説明は以上です。ご清聴ありがとうございました。