2020年2月12日に行われた、三菱マテリアル株式会社2020年3月期第3四半期決算説明会の内容を書き起こしでお伝えします。IR資料 質疑応答パートはこちら

スピーカー:三菱マテリアル株式会社 取締役 執行役常務 柴田周 氏

2020年3月期第3四半期決算説明会

ただいまご紹介いただきました、執行役常務の柴田でございます。本日は、お忙しいなか、カンファレンスにご参加いただき、誠にありがとうございます。また、日頃より、弊社に対しまして格別な関心をお寄せいただき、この場をお借りして、あらためて御礼申し上げます。

それでは、2020年3月期第3四半期決算の概要、ならびに通期業績見通しにつきまして、ご説明いたします。

資料は、前年実績対比、2020年3月期通期業績予想などとなっております。3ページ、4ページの業績推移の説明は割愛いたしまして、5ページ以降で、まずは前年実績対比についてご説明いたします。

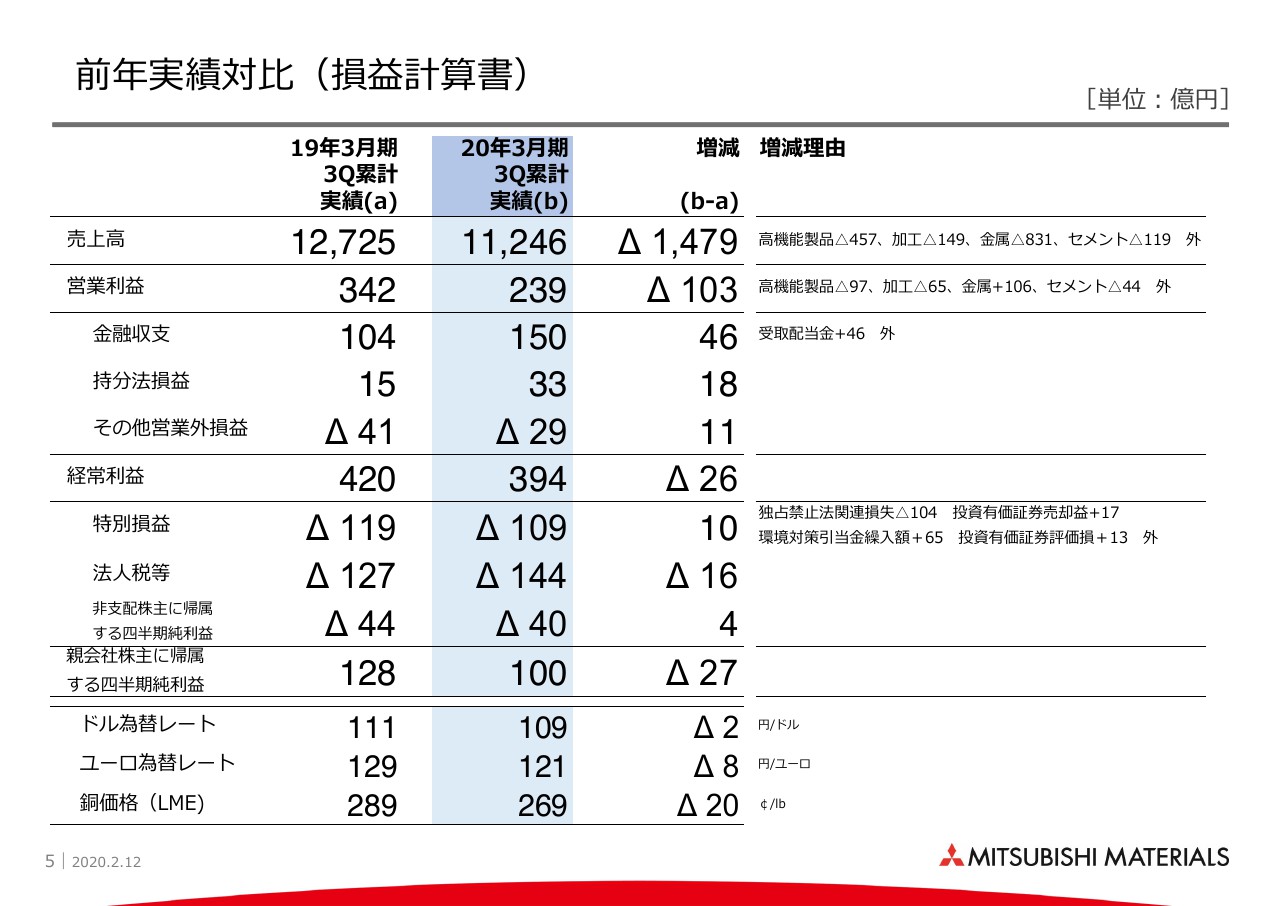

前年実績対比(損益計算書)

まず、下段の前提条件ですが、USドル、ユーロは円高。銅価格はポンド当たり20セントの下落となりました。

上段に戻りまして、売上高は、金属事業における金品位低下による金地金の販売減少や銅価格の下落などにより大きく減収となったほか、高機能製品・加工事業が、半導体市況および自動車市場の減速影響を受け、大きく減販となりました。

さらに、セメント事業についても、国内セメント需要の減少などにより減販となりました。

営業利益は、金属事業において製錬コストの減少などによる増益があったものの、高機能製品、加工事業、セメント事業の減販等を主因に減益となりました。

経常利益は、ロス・ペランブレス鉱山からの配当などによる受取配当金の増加や、持分法損益の増加などにより減益幅は縮小しましたが、営業利益の減少を主因に減益となりました。

特別損益は、当期においてユニバーサル製缶社における独占禁止法関連損失の計上があったものの、前第3四半期にて、休廃止鉱山における環境対策引当金の計上があったことなどにより、前年並みの水準となった結果、四半期純利益は経常利益の減益を主因に減益となりました。

続く6ページにて諸元のご説明をいたします。

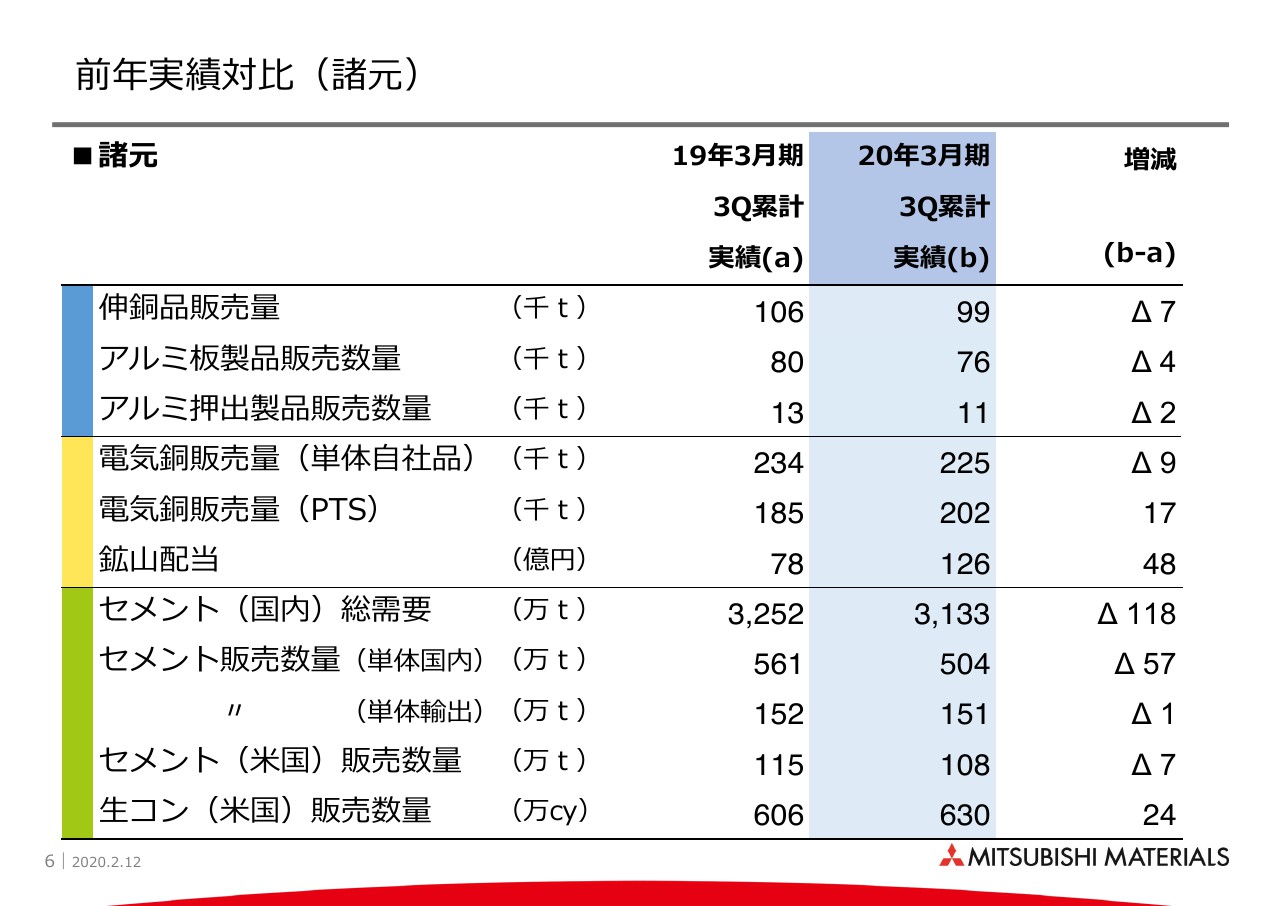

前年実績対比(諸元)

伸銅品販売量は、自動車ならびに半導体関連向けなどの圧延事業を中心に減販となりました。

アルミ板製品および押出製品は、自動車向け押出製品・熱交板材等の需要が減少したため減販となりました。

電気銅自社品の販売量は、小名浜製錬所における前年度3月発生の設備トラブルなどの減産影響により減販となりました。

PTスメルティング社の電気銅販売量は、前期に実施した定期炉修の反動増などにより、増販となりました。

鉱山配当は、ロス・ペランブレス鉱山からの配当収入などにより増加いたしました。

セメント国内総需要は、首都圏におけるオリンピック関連工事の需要が概ね終息したほか、東海地区での新名神高速道路関連工事などの需要が減少したことなどから減少しました。セメント国内販売量は、国内需要の減少や設備トラブルなどにより、減販となりました。

米国セメント販売量は、上期での設備トラブルに加え、当第3四半期は南カリフォルニア地区での天候不順により、減販となりました。米国生コン販売量は、前第4四半期の記録的な豪雨による天候不順の反動増などもあり、増販となりました。

続く7ページにて、経常利益の前年実績対比増減内容についてご説明いたします。

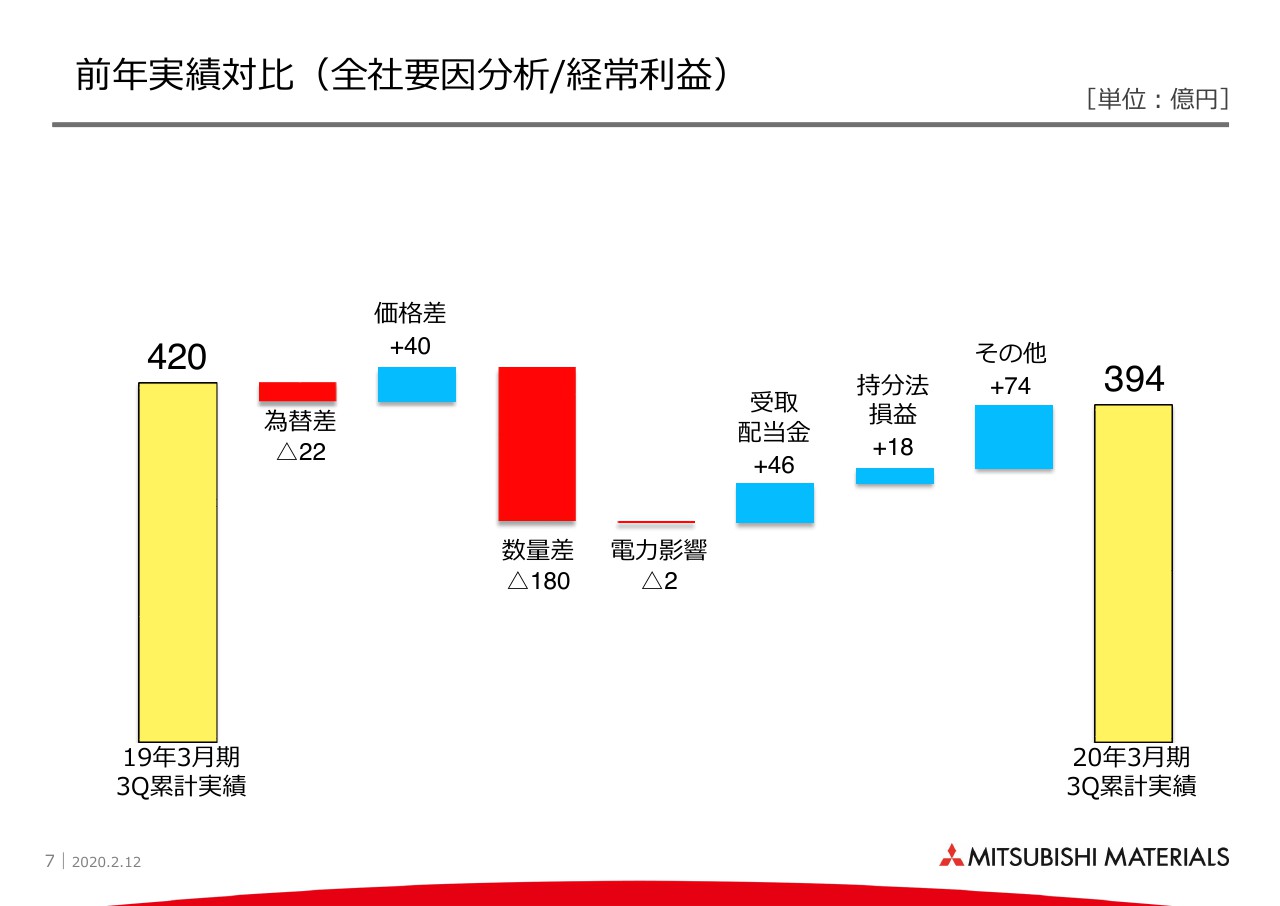

前年実績対比(全社要因分析/経常利益)

2020年3月期第3四半期累計の経常利益は、右側棒グラフのとおり、対前年マイナス26億円の394億円となりました。

受取配当金、持分法損益において増益となったほか、その他差において金属事業の製錬コスト減少などの増益要因があったものの、高機能製品、加工事業、金属事業の販売減などにより、数量面で大きく減益となりました。

概要については、次の8ページ、セグメント別要因内訳にてご説明いたします。

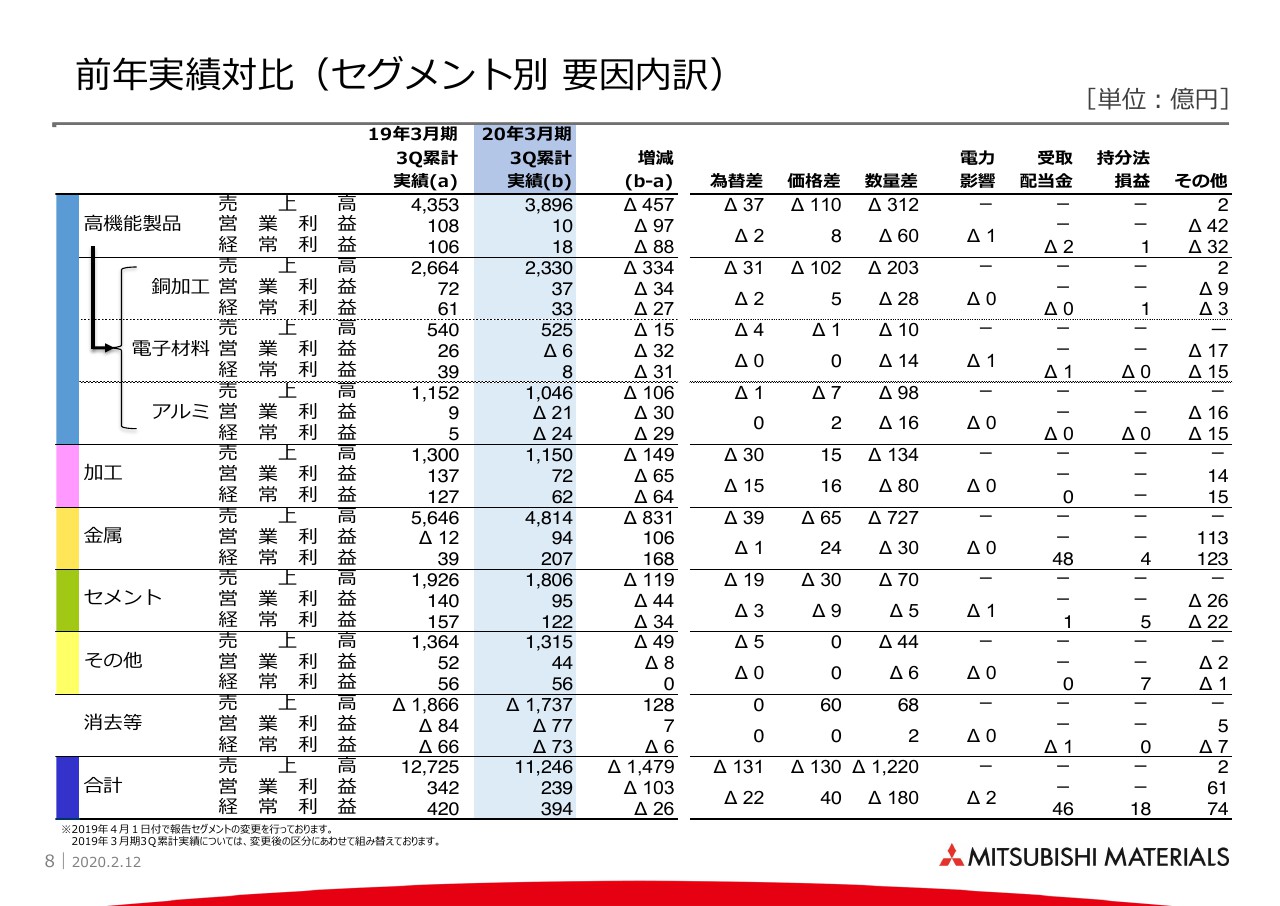

前年実績対比(セグメント別 要因内訳)

高機能製品は、銅加工、電子材料、アルミのすべての事業において減収減益となりました。主な内容として、銅加工は、自動車・半導体市況の需要減速による数量面での減益が主因となり減益となりました。

電子材料は、半導体装置用部材の減販や中国市場向けの電子デバイス製品の減販などによる減益に加え、米国三菱ポリシリコン社の製造コストの増加などもあり、減益となりました。

アルミは、自動車向け熱交板材等の需要減による販売減少に加え、アルミ缶事業において、通常缶における多品種生産対応や、夏場の冷夏での需要減などの減販による減益のほか、操業コストの増加もあり減益となりました。

加工事業は、その他差において焼結事業におけるコスト改善などの効果があったものの、超硬事業において、自動車市場の減速などにより、中国を中心に各地域において販売が減少したことから、数量面を主因に減益となりました。

金属事業は、金品位低下による金地金の販売減少に加えて、直島製錬所での電気銅減販による減益などもありましたが、直島製錬所における実収効率改善や、PTスメルティング社での製錬コストの減少などもあり、営業利益は増益となりました。また、経常利益についても、ロス・ペランブレス鉱山からの配当収入などにより、増益となりました。

セメント事業は、国内事業において、需要の減少や設備トラブルなどによる減販に加え、環境収入の減少などにより、減益となりました。

米国事業については、生コン事業において数量面で増益となりましたが、原材料コストや輸送コストの悪化などより減益となりました。

続く9ページのバランスシートのご説明は割愛いたしまして、10ページにて、今回見直しいたしました通期業績予想について、前回11月7日に公表しました通期業績予想との対比で、ご説明いたします。なお、新型肺炎リスクについては、現時点で業績への影響を見積もることが困難であるため、織り込んでおりません。

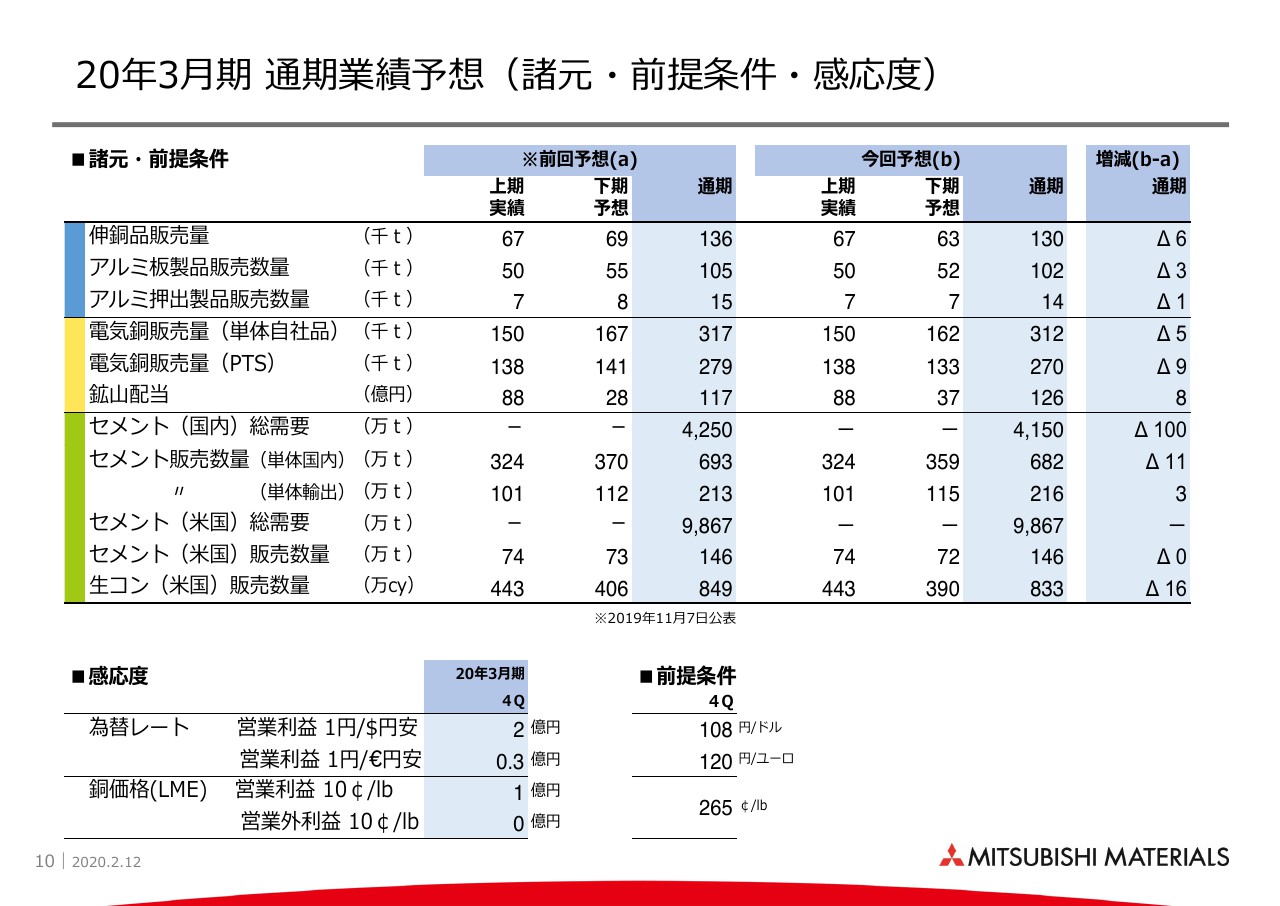

20年3月期 通期業績予想(諸元・前提条件・感応度)

まず、諸元についてのご説明です。

伸銅品販売量は、端子材および電子材の需要が弱含みで推移しており、想定より減少する見通しであります。

アルミ板製品および押出製品の販売量は、自動車向け押出製品・熱交板材等の需要減により、減少する見通しであります。

電気銅自社品の販売量は、伸銅品向け需要減速などにより販売が減少する見通しであります。

PTスメルティング社の電気銅販売量は、鉱石中の銅品位低下により、減少の見通しであります。

鉱山配当は、当第3四半期累計期間での結果により、前回予想を上回る予定であります。

セメント国内総需要につきましては、東京五輪関連工事や震災復興工事が概ね終息したことに加え、首都圏再開発工事の着工手控えや集中豪雨等の大規模災害による工事遅延もあり、当初想定していた4,250万トンを割り込む4,150万トンを想定しております。

セメント国内販売量は、国内需要減により減少する見通しであります。セメント米国生コン販売量は、第3四半期での天候不順が影響し、減少する見通しであります。

なお、第4四半期における為替レート、銅価格の感応度につきましては、スライドの下段のとおりであります。

それでは、次の11ページをご覧ください。

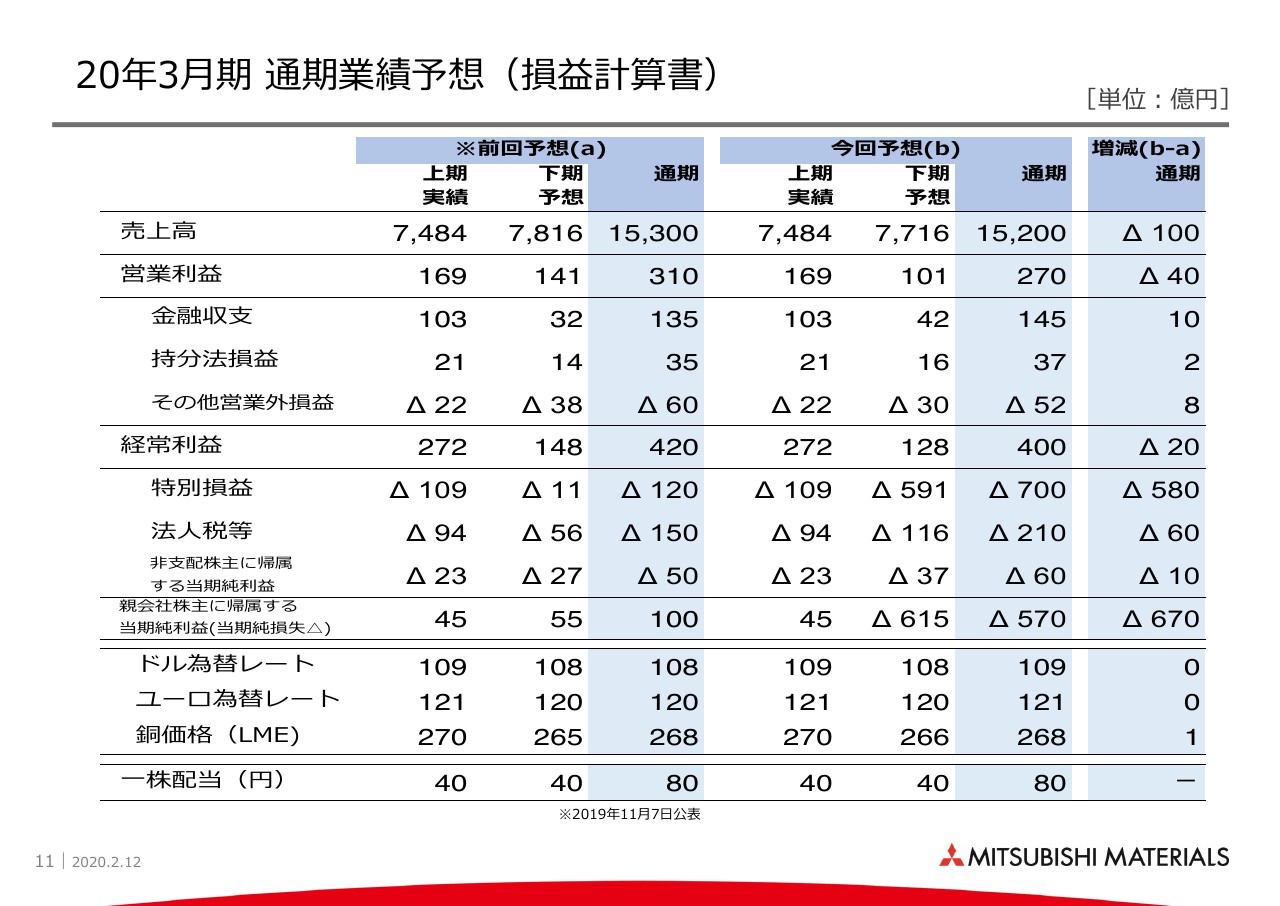

20年3月期 通期業績予想

前提条件のUSドル、ユーロ、銅価格は、スライド下段のとおり、前回予想並みと想定しております。これらを踏まえ、上段のP/L対比をご覧ください。

通期業績予想につきましては、高機能製品において自動車・半導体関連向け銅加工品およびアルミ製品の需要が減速したことに加え、セメント事業において、米国での生コンの販売が、天候不順などにより計画を下回る見通しとなったことから、売上高は減少し、営業利益・経常利益は減益となる見通しであります。

なお、高機能製品および加工事業における減損損失を含む事業構造改善費用等の特別損失の発生が見込まれることなどを勘案し、通期業績予想はマイナス570億円の純損失を見込んでおります。

ただし、一株当たりの配当については、中期経営戦略での資本戦略に基づき変更はありません。

セグメントごとの詳細につきましては、12ページをご覧ください。

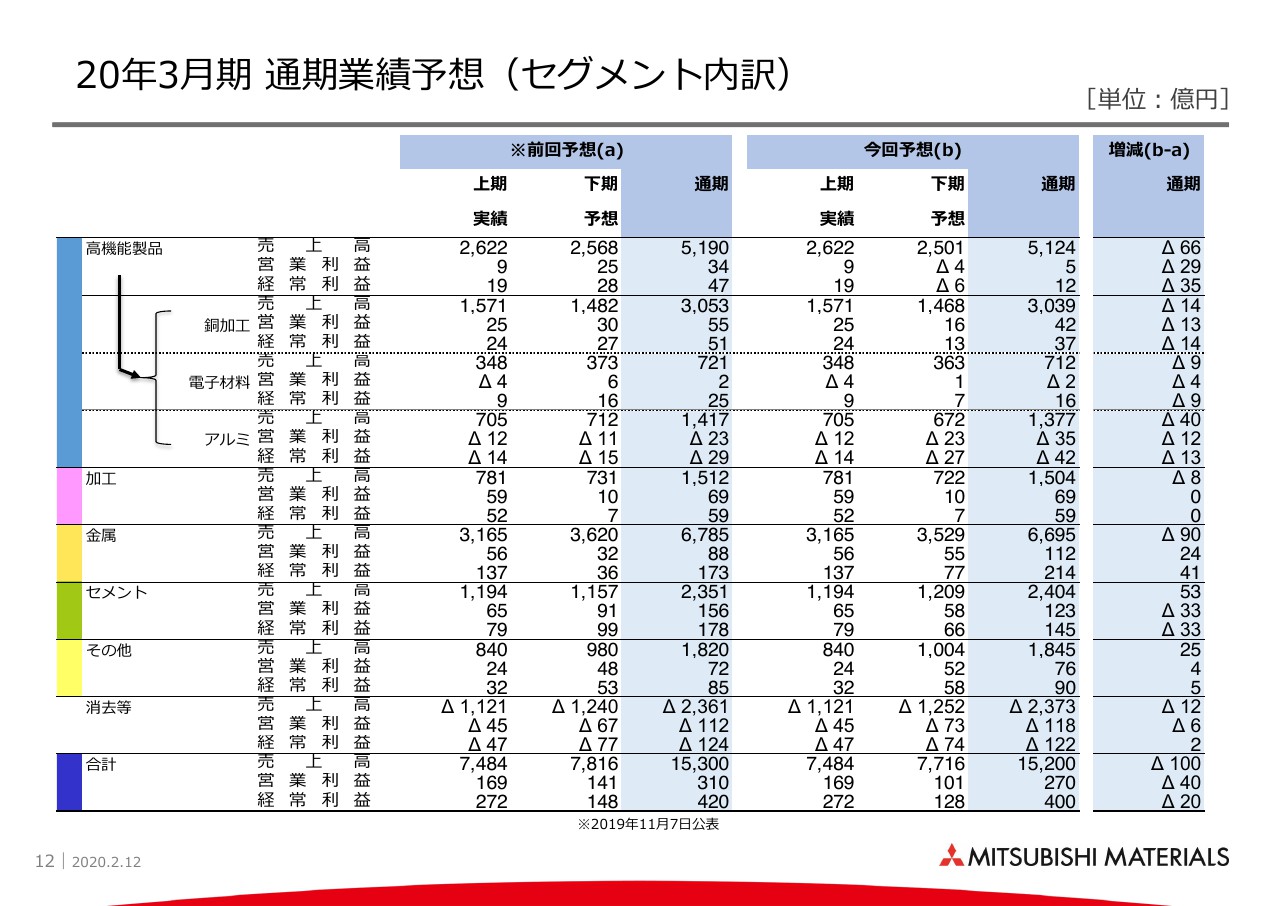

20年3月期 通期業績予想(セグメント内訳)

高機能製品は、自動車・半導体関連向け銅加工品およびアルミ製品の販売減により、減益となる見通しであります。

加工事業は、前回予想並みと想定しております。

金属事業は、直島・PTスメルティング社ともに電気銅は減販を見通しておりますが、PTスメルティング社での製錬コストの減少などにより、増益となる見込みであります。

セメント事業は、国内需要減少により、国内セメント事業が減益となるほか、米国事業についても、当第3四半期での天候不順の影響などにより減益となる見込みであります。

なお、次期中期経営戦略については、来月3月25日に発表し、3月27日に機関投資家・アナリスト向け説明会を開催する予定です。

私からの説明は以上でございます。

質疑応答:セメント事業統合のインパクトについて

質問者1:2問、教えてください。セメント事業の統合についてのリリースが出ています。まだ時間がなくて全部目を通していないのですが、できればこれについて、どういうインパクトがあるのかについてご解説いただければと思います。

加えて、今回は減損を発表されていますが、具体的にどういう案件なのでしょうか? 来期、減価償却などが減ってくるかと思いますが、改善効果がどれくらいあるのかについてというところで、今回の減損とセメント事業の統合について、ご説明いただければと思います。

柴田:まず、セメント事業の統合に関してのインパクトについてです。リリースさせていただいた資料にも記載のとおり、現在は基本的な合意ができ、この2020年9月に契約を締結する予定です。さらに、2022年4月に実際の統合がなされる予定になっていますので、まずは足元、次の中期経営戦略期間の3年間のうちの2年間は、その統合による影響はございません。

最終年度になると、統合したことにより我々の出資分に対してのリターンとして、シナジーが加わってくるかどうかという点で影響は出てきますが、その部分については、現在統合に向けた協議のなかで宇部興産社とも議論しているところです。

現在、シナジー等での定量的な増益効果についてはまだ試算には至っておりませんので、本日はご容赦いただきたいと思います。

また、減損についてです。我々としての今期末の決算において、減損を含む損失が発生する可能性が高いため、見通しには織り込ませていただいている状況です。ご質問のとおり、いわゆる減損の部分については、来年以降に償却費等の負担が減ってくることとなります。影響については、来期の見通しの公表時にご説明差し上げたいと思っています。いずれにしても、今回の減損で大きなところは、三菱アルミニウム社とダイヤメット社が大宗を占めているとご理解いただければと思います。

質問者1:三菱アルミニウム社とダイヤメット社が大宗を占めているということで、非常に収益性が低下していると理解しました。

セメント事業は、おそらくまだお答えできることはないと思って質問してみました。キャパも余ってきていると思いますし、販売も含めて競争も厳しいかと思うのですが、そのようなところが答えが出ればいいと思って聞かせていただきました。ぜひ進めてください。

質疑応答:第4四半期で織り込んでいる減損の金額について

質問者2:1点目に、減損損失を含む事業構造改善費用についてですが、第4四半期でいくらぐらいを織り込んでいるのでしょうか? また、三菱アルミニウム社とダイヤメット社以外は、とくに対象になっていないのかというところを確認させてください。

2点目です。引き算をすると、第4四半期も経常利益がほとんど出ないかたちで、営業利益も少し寂しい状況になっているのですが、この要因を教えてください。

3点目が、セメント事業の統合についてです。対象となるセメント事業は国内に限られるのでしょうか? また石炭の事業などはどうなっているのかについても教えてください。

柴田:ご質問の順番どおりではないのですが、お答えしていきたいと思います。

まず、減損損失を含む事業構造改善費用がいくらぐらいかについては、特別損益の悪化が概ねその規模感を表しております。三菱アルミニウム社とダイヤメット社で、ほぼ同じぐらいの規模を想定しているということで、ご理解いただきたいと思います。

そして、三菱アルミニウム社とダイヤメット社以外は対象になっていないのかということについてですが、高機能製品、加工事業のそのほかの拠点についても、来年度の見通し等を踏まえながら検討する必要があると思っており、三菱アルミニウム社、ダイヤメット社だけではないということであります。

また、セメント事業統合の範囲についてのご質問に関しては、国内に限ったわけではありません。基本的に、三菱マテリアルのセメント事業カンパニーに属するものを統合対象として考えているとご理解いただければと思います。

細部については、宇部興産社との協議において変わる可能性はありますが、基本的には当社のセメント事業の範囲が新社に移行していくとご理解いただければと思います。

次に、第4四半期のマイナス要因ですが、最初にご説明したとおり、やはり市況悪化がかなり大きく効いています。銅加工事業、加工事業において、半導体あるいは自動車の市況が下振れているところを中心に、各事業が見直したものになっています。

質問者2:セメント事業統合の範囲は、アメリカなども含め、セメント事業カンパニー全部を統合するようなイメージでよいのでしょうか?

柴田:現在の協議は、当社側としては、セメント事業カンパニーに所属するすべての事業を持ち込むかたちで進めています。

質疑応答:金属事業のコスト減や加工事業の超硬工具の需要動向について

質問者3:1点目に、減損を含めた事業構造改善費用についてです。構造改善費用としては、減損以外に具体的にどのようなものを想定されているのでしょうか? 例えば、人員に手をつけるといったところも考えていらっしゃるのかをご解説ください。

2点目は、金属事業のPTSで製錬コストが減っているというご解説がありましたが、どういった背景があるのかをご解説ください。

3点目は、加工事業の超硬工具の需要の動向についてです。従来比での変化、あるいは地域別の動向といったところをご解説いただけないでしょうか?

柴田:まず減損関係についてです。事業構造改善費用のなかで、減損以外のものがあるのかに関しては、一定程度は見込んでいます。よって、資料のなかでは減損損失を含むというかたちで表記させていただきました。その中身については、まだ計画等を検討している段階であります。

ただし、先ほどお話ししたとおり、減損以外にも費用は出てくる可能性が高いため、予想として織り込んだということです。

次に、PTSの製錬コストについてです。当期は、いわゆる銅スラグのロスが改善するなど、いろいろな改善効果があって実収率が上がっていることを、全体として製錬コスト減と表現させていただいております。

また加工事業の需要動向ですが、全体的に落ちています。前回の電話会議等でもお話ししたとおり、減速感がかなり広範囲に広がっており、第3四半期が下げ止まるということではありません。第4四半期は中国での春節など、もちろんカレンダー上の影響などもありますが、全体的にさらに落ち込んできている印象です。

切削工具は第3四半期までの累計で、前年対比で地域別に言いますと、やはり一番大きい落ち込みは中国で、約30パーセント落ちています。

また、アジアとヨーロッパが約20パーセント落ちており、日本が10パーセント程度落ちています。北米はあまり影響がなかったのですが、足元は少し下がっているかたちで、前年対比で数パーセントは落ちており、全体としては15パーセント程度の落ち込み方をしているという状況です。

質疑応答:超硬工具の見通しやコロナウイルスの影響について

質問者4:1点目として、今の超硬工具を確認したいのですが、全体でマイナス15パーセントという数字は、第3四半期だけの数字でしょうか? それとも累計でしょうか? また、第4四半期の数字の見通しなどがあれば教えてください。とくに超硬工具のところで、加工事業は赤字になるため、この背景が知りたいと思っています。

2点目が、コロナウイルスについてです。御社は中国にどういった拠点があり、どういった影響があるのでしょうか? 例えば、操業が少し止まっていたり、超硬工具の販売先等、いろいろあると思うのですが、そのあたりがあまり動いていない、もしくはもう動き出したなど、現時点でわかる範囲で教えてください。

柴田:まず、超硬工具の第3四半期、あるいは第4四半期をどれぐらいで見通しているかについて、前年対比でお話しします。まず、第3四半期で一番大きいのは中国で、前期と比較して約25パーセント下がっており、ヨーロッパも同程度下がっています。そして、日本と中国を除くアジアが20パーセント程度下がっています。また北米については約10パーセント下がっている状況です。

第4四半期をどう見ているかについてですが、若干戻す部分もあると見ていますが、基本的には同じような傾向が続くのではないかと見ていますので、第3四半期と同程度を見込んでいるとご理解いただきたいと思います。

そして、新型コロナウイルスに関してですが、当社の場合、中国の拠点に50名ほどの駐在員がいて、ローカルの社員としては1,000名ほどが働いています。そのうち、操業再開できている拠点とできていない拠点があり、再開できていない拠点も今週中、あるいは来週はじめに操業開始できそうなところと、来月ぐらいまで延びそうなところが混在しています。

三菱マテリアルグループとしての損益への影響について、今申し上げたとおり、人員の規模でご理解いただけると思うのですが、我々の事業に対する中国の拠点の比率はそれほど大きくありません。ですので、その拠点の操業再開が遅れる、あるいは出荷や生産量が落ちるという影響よりも、コロナウイルスの間接的な影響を心配しており、その部分がまったく読めない状況です。

中国の部品の調達が滞ることによって、Tier1や完成品メーカーが操業度を落として、当社でコロナウイルスの影響を受けていない拠点からの出荷も下がってくるのではないかという部分は、非常に心配しているところです。

加えて、当社の電子材料事業に関して、中国での生産はないものの中国のお客さまに出荷している製品などもありますので、今後、そのようなものがどうなっていくかについては読めていないというのが実情です。

質問者4:超硬工具の第3四半期のトータルの減販幅の数字をおうかがいしてよろしいですか?

柴田:約20パーセント下がっております。

質疑応答:上期で発生したトラブルの影響について

質問者5:1点目として、上期までにかなりトラブルがあったと思います。セメント、直島製錬所、小名浜製錬所、また電子材料でもトラブルがあったかと思うのですが、そのほかにも第3四半期でトラブルの影響があったのかどうかを、定量的に、数字があれば教えてください。

2点目です。また減損の話で恐縮なのですが、確認させてください。今回の三菱アルミニウム社、ダイヤメット社等での減損、それから構造改革費用を積まれるというところで、これは事業撤退ではなく、減損した後も来期以降、まだ事業として続けていく意向なのかを確認させてください。

柴田:第3四半期では「大きなトラブルで減産になったか」と言われると、ほとんど出ていません。

セメント事業は下期に入っても、一部故障等がありました。ただし、これはインバータという電気系統の故障で、機械装置そのものの故障ではありません。また、このインバータの故障による生産停止の期間に、第4四半期に予定していた定期修理を前倒しで実施するなどの対応を取って、全体的な影響が大きく出ないような対応を実施しております。

その意味では、前期から続いて、上期の初めに出ていた設備トラブルによる減産は、第3四半期では大きく出たものはないとご理解いただければと思います。

減損に関してですが、固定資産の減損以外の事業構造改善費用については、さまざまなオプションを検討していますので、具体的に何を行うかに関しては、回答は差し控えたいと思っています。

質疑応答:マントベルデ銅鉱山への出資やセメント事業の統合について

質問者6:先週発表されたマントベルデ銅鉱山への出資の件について確認させてください。基本的には能力と言いますか、新しい部分の開発のためのプロジェクトに出資という理解なのですが、すでに運営している会社への直接出資の形態となると、SX-EWでの電気銅生産の部分も業績に関わってくるように見えます。このあたりの仕組みについてご解説いただきたいと思います。

総事業費に対しての出資推定額が公表値で289億円ですが、今後、1年目、2年目、3年目のキャッシュアウトのスケジュールなどがおわかりのようでしたら、定性的でも結構ですので教えてください。

2点目はセメント事業関連です。統合まで2年ぐらいかかるということで、かなり時間をかけて進めるプロジェクトという印象があります。当然ながら、統合効果を追求するにあたっては、ある程度スリム化も想定せざるを得ないと思います。もちろんこれからだと思うのですが、ここの事業構造改革の費用など、リスクを見ておいた方がいいのかについても解説をお願いします。

柴田:マントベルデ銅鉱山に関しては、おっしゃるとおり、新規に開発する部分について費用負担を含めたパートナーを先方が探していることで、当社が参画します。リリース上も、拡張プロジェクトに参画することについて合意とありますが、実際にはマントベルデ銅鉱山全体の権益の30パーセントを取得していくことになります。そのような意味では、従来の部分のSX-EWなど、電気銅として出荷している部分に関しても影響を受けることは間違いありません。しかし、その部分についても一定程度は大丈夫だと確信を持って参画していきます。

またキャッシュアウトのスケジュールですが、権益取得時に支払うことになります。

続いて、セメント事業について、2年かかることに関しては、すごく時間がかかるように見えるのは確かだと思います。手続きも含めて時間が必要だということで、2年後の統合を考えています。

当然ながら、統合することによって、とくに国内についてはスリム化するためにいろいろな構造改革が必要になってくるのではないかとご指摘いただいておりますが、一般論としてそのとおりだと思います。しかし、どういった内容で進めていくか、どういう時間軸で進めていくかは、今後宇部興産社との協議のなかで決めていくことになります。

仮にスリム化等で費用が発生したとしても、それを上回る改善効果があるからこそ実施するものでありますので、我々としては、今はダウンサイドを見る必要はないと思っています。

質問者6:1点目の確認ですが、クロージングは10月を予定されているかと思います。2020年度の業績を考えたときに、例えば10月から12月の最後の四半期分から、既存の走っているプロジェクト部分の損益が持分法として入ることを想定して、トータルの部分は実際のプロジェクト立ち上げのため、2023年以降と先になると思います。

それまでの間は、既存のビジネス分の損益が持分法として連結されるという理解でよろしいでしょうか?

柴田:そのあたりの詳細については検討中でございます。