2019年11月5日に行われた、日本精工株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:日本精工株式会社取締役 代表執行役社長・CEO 内山 俊弘 氏

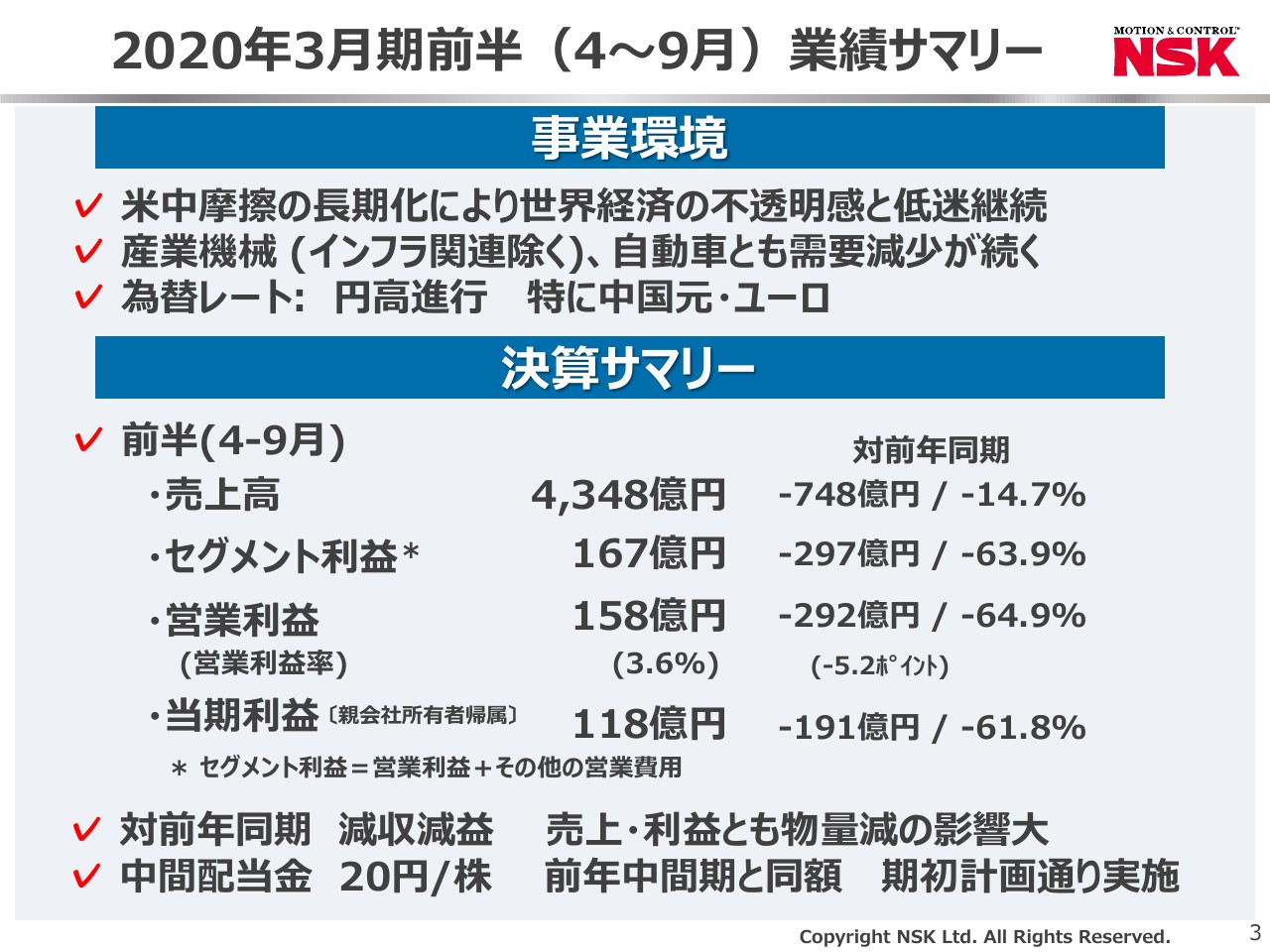

2020年3月期前半(4~9月)業績サマリー①

内山俊弘氏:本日はお忙しいところ、私どものIR決算説明会にご出席いただきまして、誠にありがとうございます。それでは、2020年3月期第2四半期の決算説明会を始めます。

まず、前半6ヶ月の業績サマリーです。米中摩擦の長期化により、とくに中国経済の不調が長引き、日本・韓国・台湾等の東アジア、そしてそれだけではなく東南アジア、さらには欧州にまで影響が及んでおり、世界経済全体が減速しています。

そのため、幅広い産業セグメントで需要が縮小しました。これを背景に、不本意ながら大幅な減収減益となりました。

数字については、スライドに示したとおりです。売上高は対前年同期で15パーセント近い減収となる4,348億円。営業利益は対前年同期で65パーセントの減益となりました。営業利益率は4パーセントを割り込んだ3.6パーセントということで、リーマン・ショック直後以来の低利益という状況になってしまいました。

配当ついては、既に発表しているように中間配当金20円は維持し、計画どおりとさせていただきます。

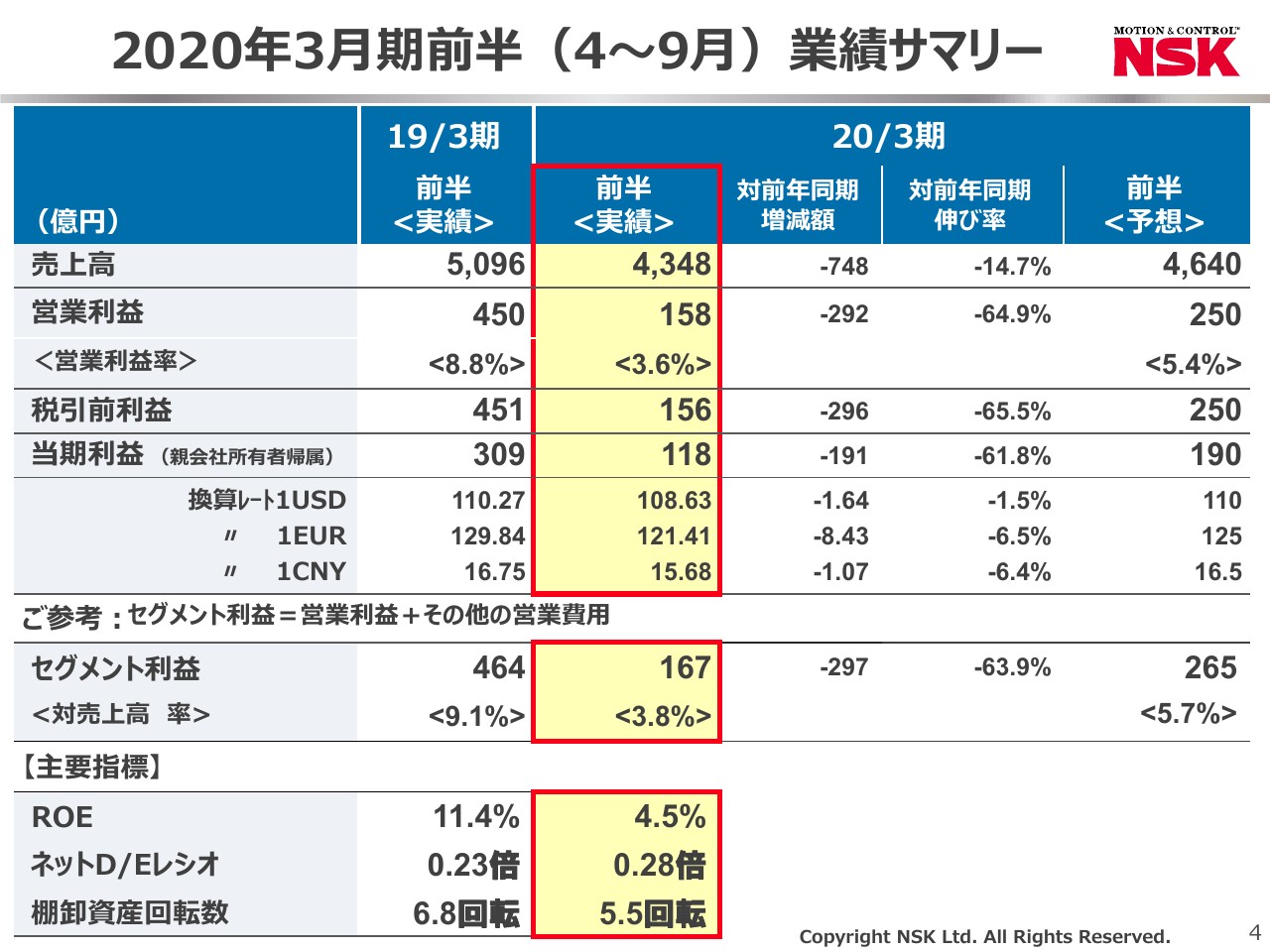

2020年3月期前半(4~9月)業績サマリー②

こちらのスライドの表は、前半6ヶ月の業績を並べたもので、期初に発表した予想と比較できるようにしています。もともと需要の減少を受けて、減収減益の予想を立てていましたが、減収率は期初については9パーセント程度の減収と見ていたところ、15パーセントに拡大してしまいました。

また、ご覧のとおり、若干円高に振れており、それによる影響が売上高で120億円程度、営業利益で28億円程度となっています。

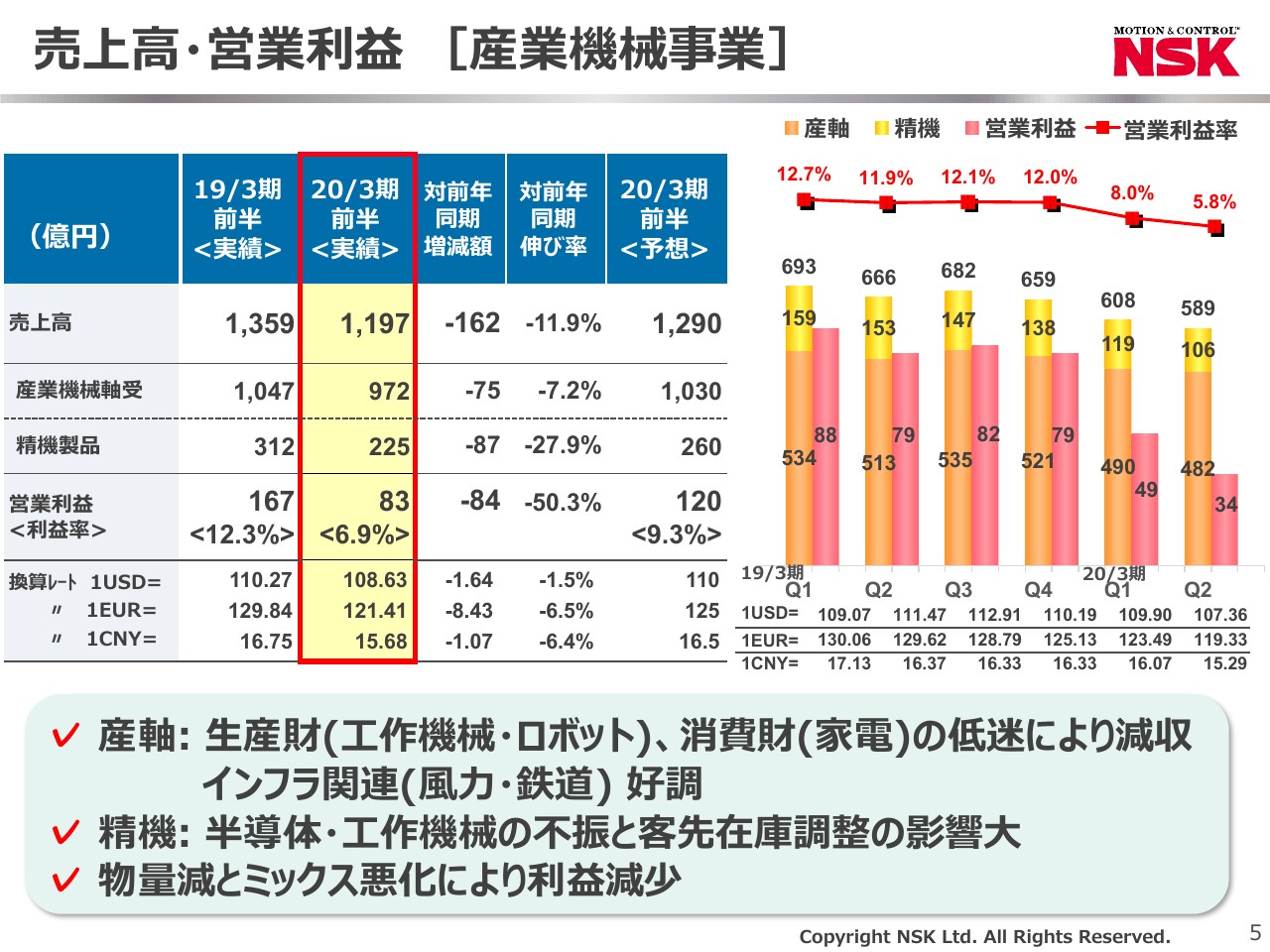

売上高・営業利益[産業機械事業]

セグメントごとの状況に触れたいと思います。まず、産業機械事業です。スライドには2019年3月期第1四半期から示していますが、その前の四半期にあたる2018年3月期第4四半期がこれまでのピークということになります。ここから徐々に需要が減退していきました。とくに、今期に入ってからの需要の減少・縮小が著しくなっています。

セクター別に見ますと、やはり工作機械・ロボット、さらには家電、モーターなどが低迷し、大幅な減収となっています。ただ、産業機械事業においては、インフラ関係の風力発電や鉄道車道関係といったセグメントが好調を継続しているという状況です。

精機製品のボールねじやリニアガイドは、あれだけ活況を呈して、部品が足らないということでお客さまからお叱りを受けましたが、物量が大幅に減少しています。そして、ミックスの悪化です。高収益ゾーンであった工作機械関係、ロボット、ボールねじ等の需要が縮小していることから、ミックスの悪化によって利益を大きく減らしてしまったという状況です。

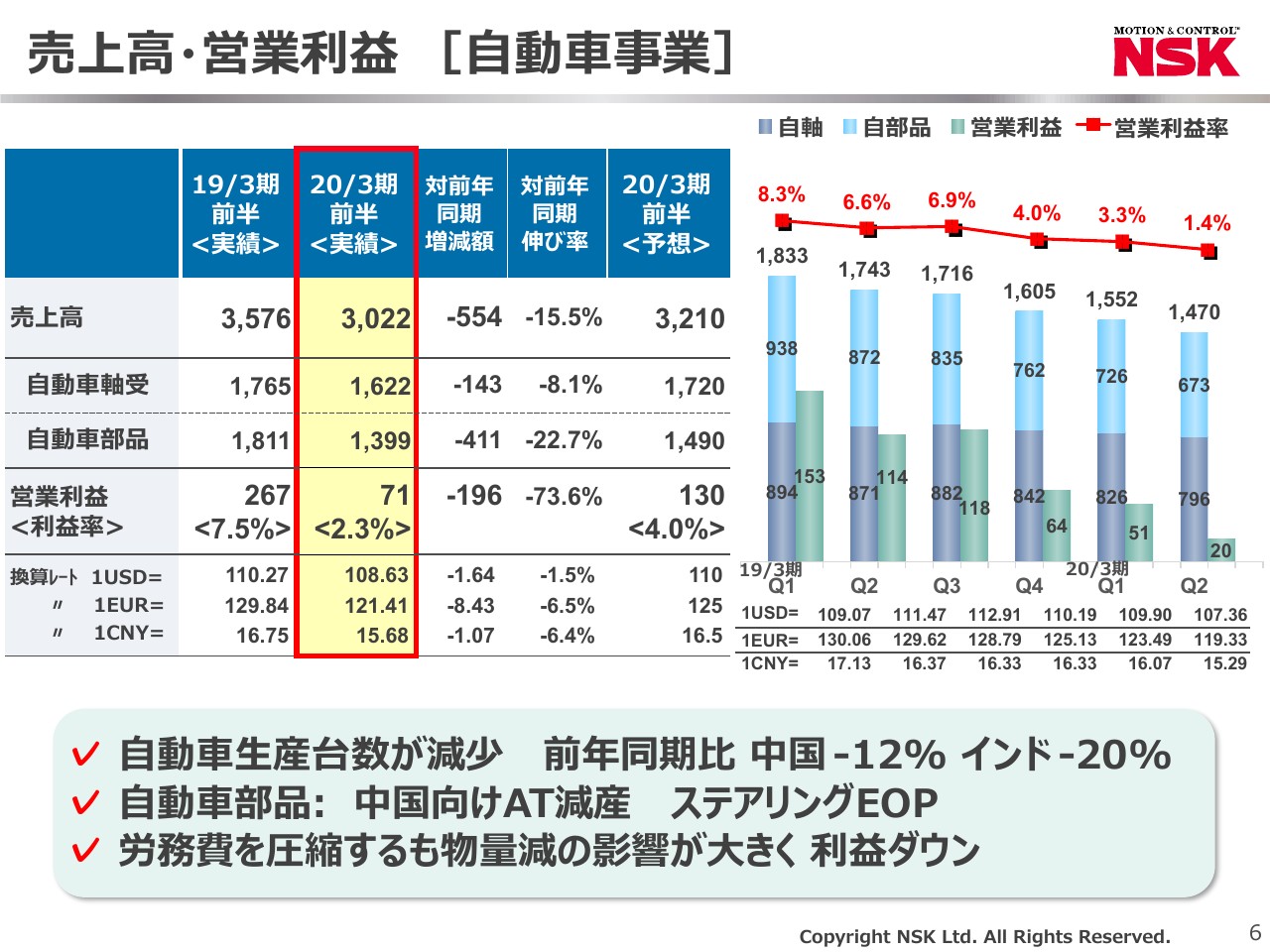

売上高・営業利益[自動車事業]

自動車事業ついては、我々の目論見から大きく狂ったのは、中国の自動車市場の落ち込み、低迷ということです。昨年(2018年)7月以来、中国の自動車市場での販売は前年割れを続けています。

そして、それを背景に、我々が得意とするATのゾーンの減産が大幅なものになってきています。さらには、我々固有の問題であるステアリング(EPS)のEOP(End of Production)が、やはり大きく減収の要因となってきています。

あわせて、自動車軸受において、我々が並形と呼んでいる、標準サイズのベアリングはパワートレインの管轄ではあるものの、そこから家電のモーター関係を中心に産業機械のマーケットにも供給しています。そこでの需要の減少が、自動車事業の生産物量に大きく影響を及ぼしているということで、やはり大きな利益の減少ということになってしまいました。

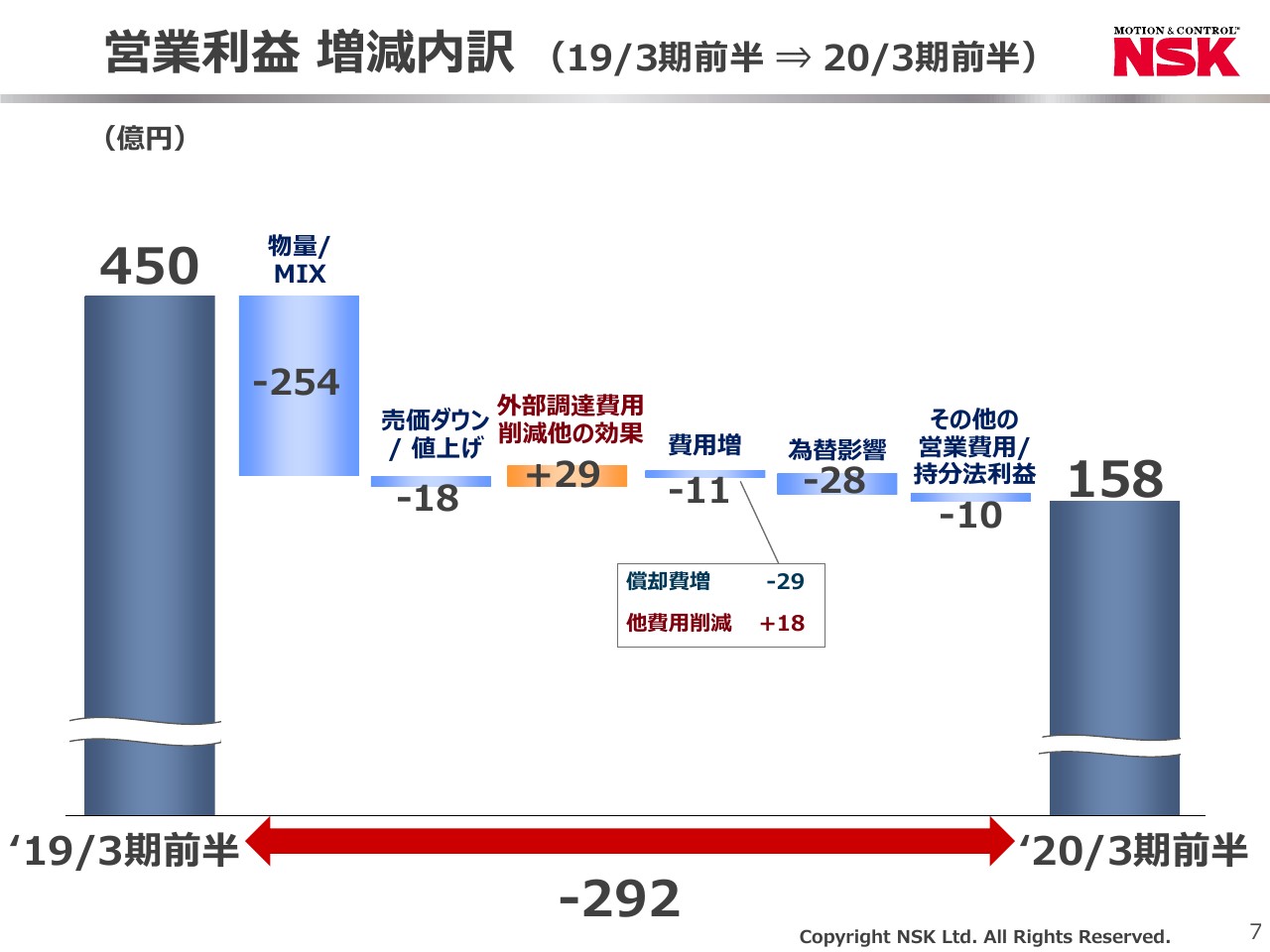

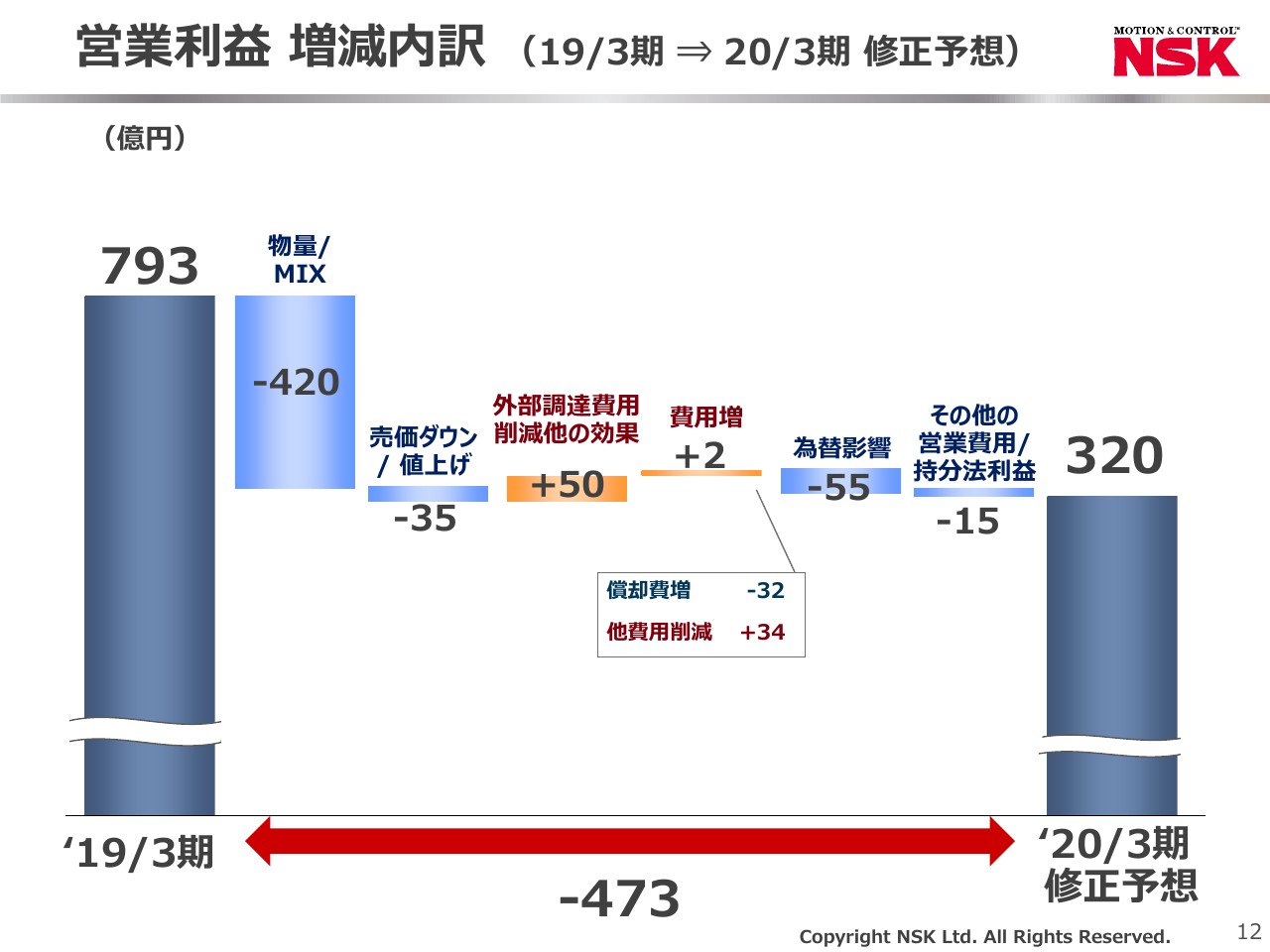

営業利益 増減内訳①

営業利益の増減を滝グラフで示したものです。物量、ならびにセグメントのミックス、あるいは製品のミックスといったものの変化が大きく影響しています。物量減やミックスの悪化の影響を、その他の活動で跳ね返しきれなかったということです。

ただし、売価については、従来よりも控えめと言いますか、少しずつそこで成果を出しつつあるというようなところが、営業部隊のやる気につながっています。

そして、費用増については、第5次中期経営計画の期間である2016~2018年度において、大幅な設備投資を行ってまいりました。経常投資だけではなく、増産対応ということで、能力増強投資を大掛かりに進めてきました。とくに、自動車だけでなく、産業機械関係での増強投資を久しぶりに実施しました。ようやく設備が入り、これから稼働しようというときに需要が落ち込んだということがあり、償却費の負担が重くなってきています。

昨年の後半からの需要減退に対して、人員の削減で跳ね返そうという努力をしております。償却費の増加分のすべてを跳ね返しきることはできていませんが、費用削減の努力や人員削減での効果を出しつつあります。円高の影響は、先ほども触れたとおり28億円程度でした。

全体として、前年同期に450億円だった利益を158億円まで減らしてしまったということになります。

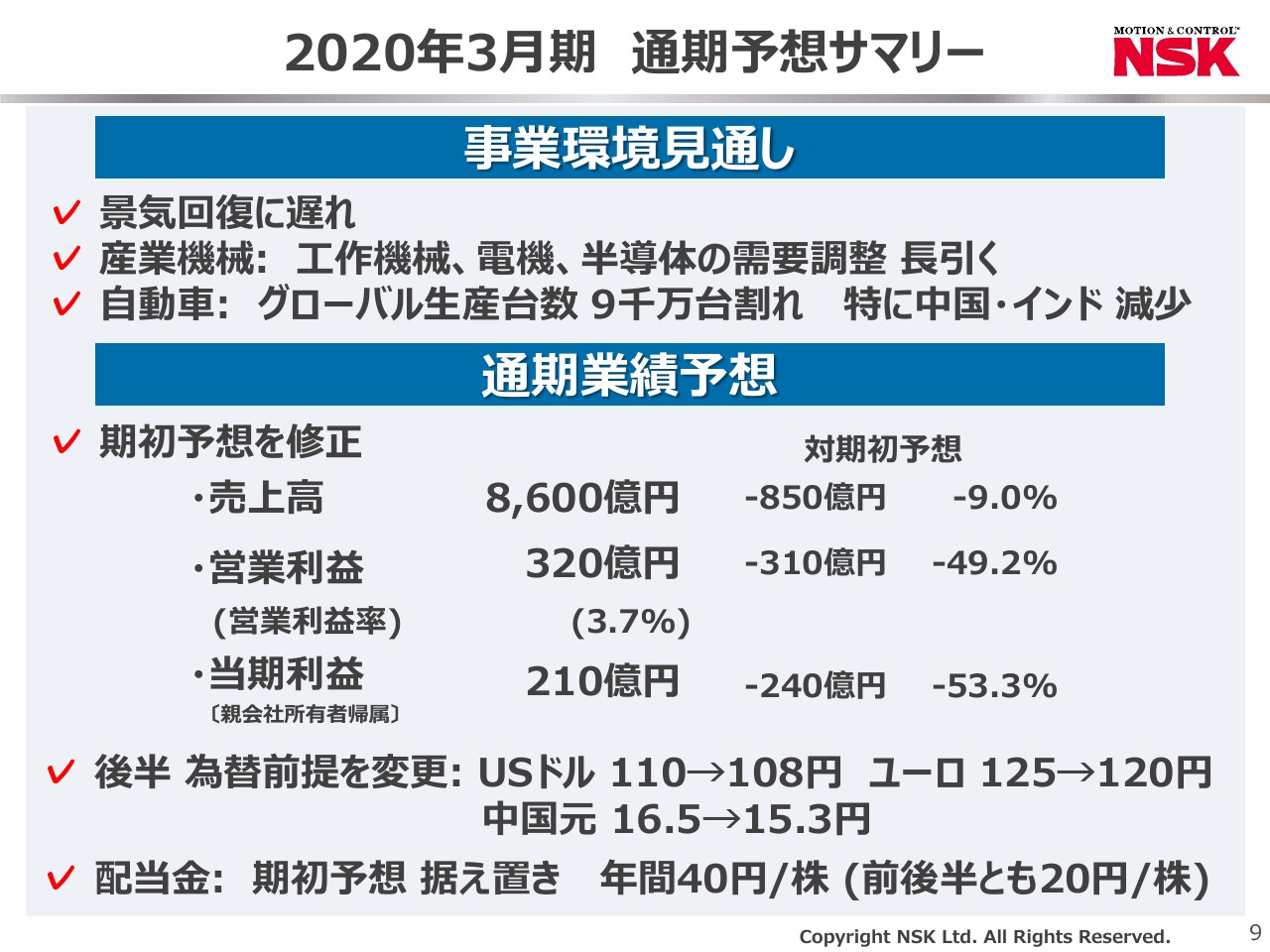

2020年3月期 通期予想サマリー

通期の予想に移ります。事業環境については、なかなか需要回復が見えてきません。したがって、遺憾ながら、通期においても大幅な減収減益という予想を立てざるを得ません。

期初の予想に対して、850億円にものぼる売上高の下方修正となります。営業利益については、期初予想をほぼ半減させるという状況になっています。

後半の為替前提については、スライドに示したとおりです。若干の変更がありますが、ここにはあまり為替の読みは入れ込んでいません。最終的な配当は、計画どおり、年間で40円を維持したいと考えています。

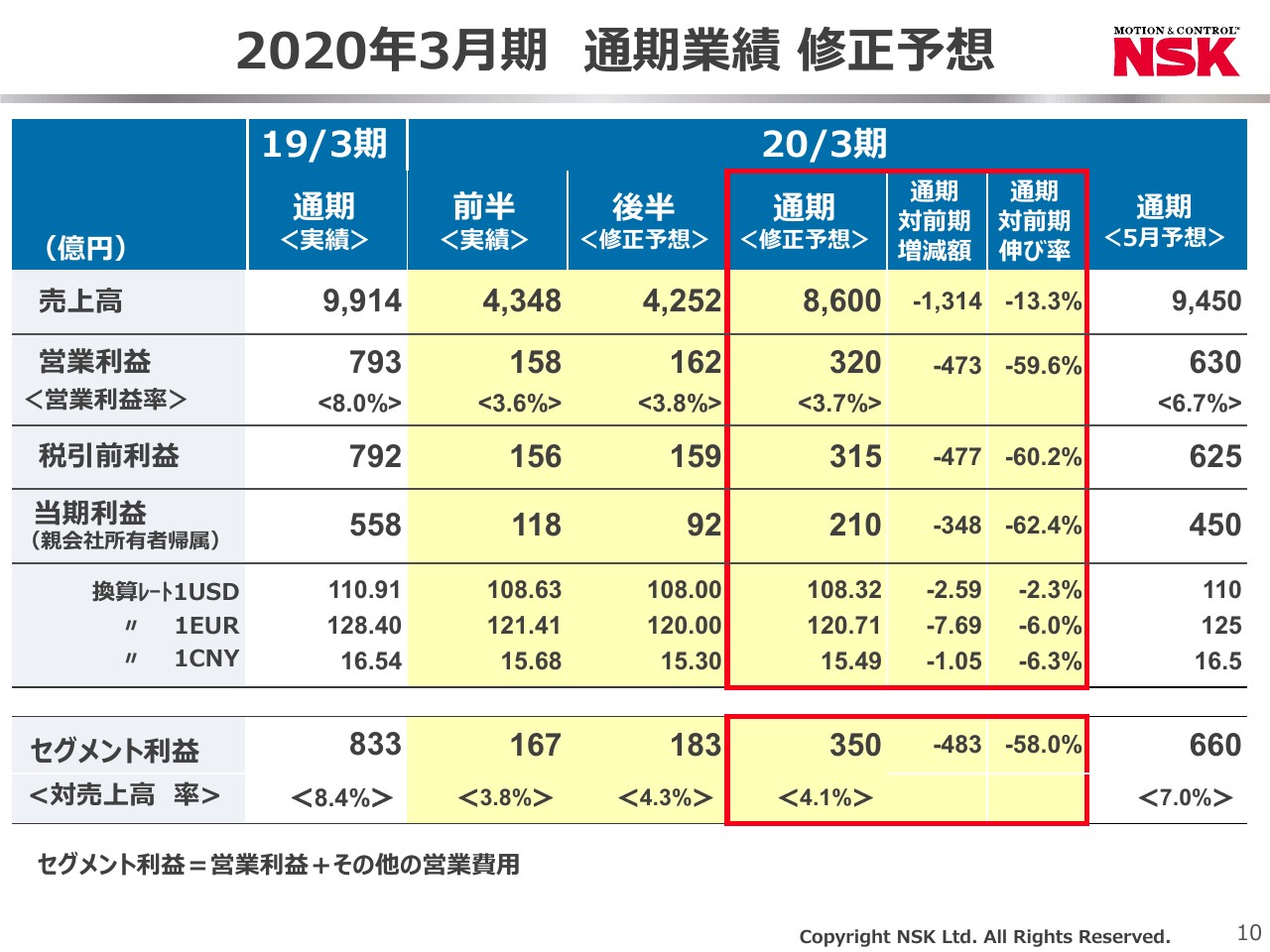

2020年3月期 通期業績 修正予想

こちらのスライドの表は、前半6ヶ月の実績と後半6ヶ月の修正予想を並べたものです。売上高は、前半6ヶ月に続いて減少が続きます。このほとんどは、ステアリング、精機関係ということになります。

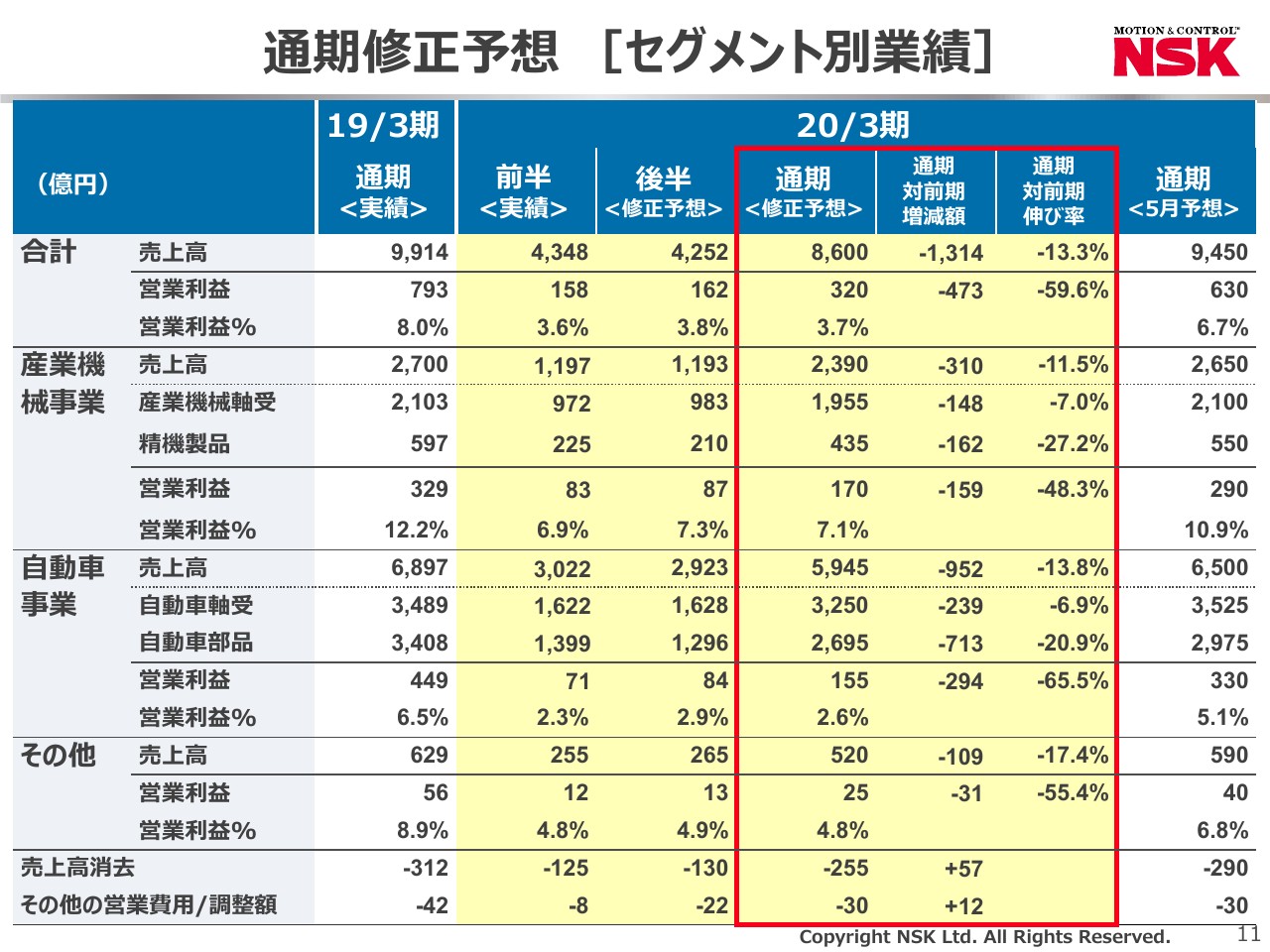

通期修正予想[セグメント別業績]

少し細かくなりますが、産業機械事業の軸受と精機製品、そして自動車事業の軸受と自動車部品に分解した状況を示しています。

産業機関の軸受は、後半に向けて若干増える見込みです。また、自動車の軸受についても、若干ですが増えるという状況です。これに対して、精機製品はまだ少し減少が続きます。自動車部品については、やはりステアリング(EPS)のEOPの影響で、減収が続くという状況です。

そうした中で、減収ではありながら、若干の利益を積んでいくために取り組んでいる最中です。

営業利益 増減内訳②

その結果、通期での営業利益の増減については、やはり物量・ミックスの影響は跳ね返しきれませんが、売価ダウンを最小限に抑え、外部調達費用削減の効果を出していきたいと考えています。

そして、先ほど触れた費用増をどう抑えていくかという点については、通期では償却費が増える分、それが重しになってきますので、その他の費用の削減でこれを跳ね返していきたいと思います。

人員は、昨年の同時期と比べ、グローバルですでに2,500名程度減量してきています。海外が中心ですが、日本国内においても、以前は製造派遣ということで、力技でアウトプットを確保してきた部分を、徐々に設備投資の効果というものが出てまいりますので、遺憾ながら製造派遣の方々を減らしつつあります。その効果をフルに出し切っていくことが、この後半の運営となります。

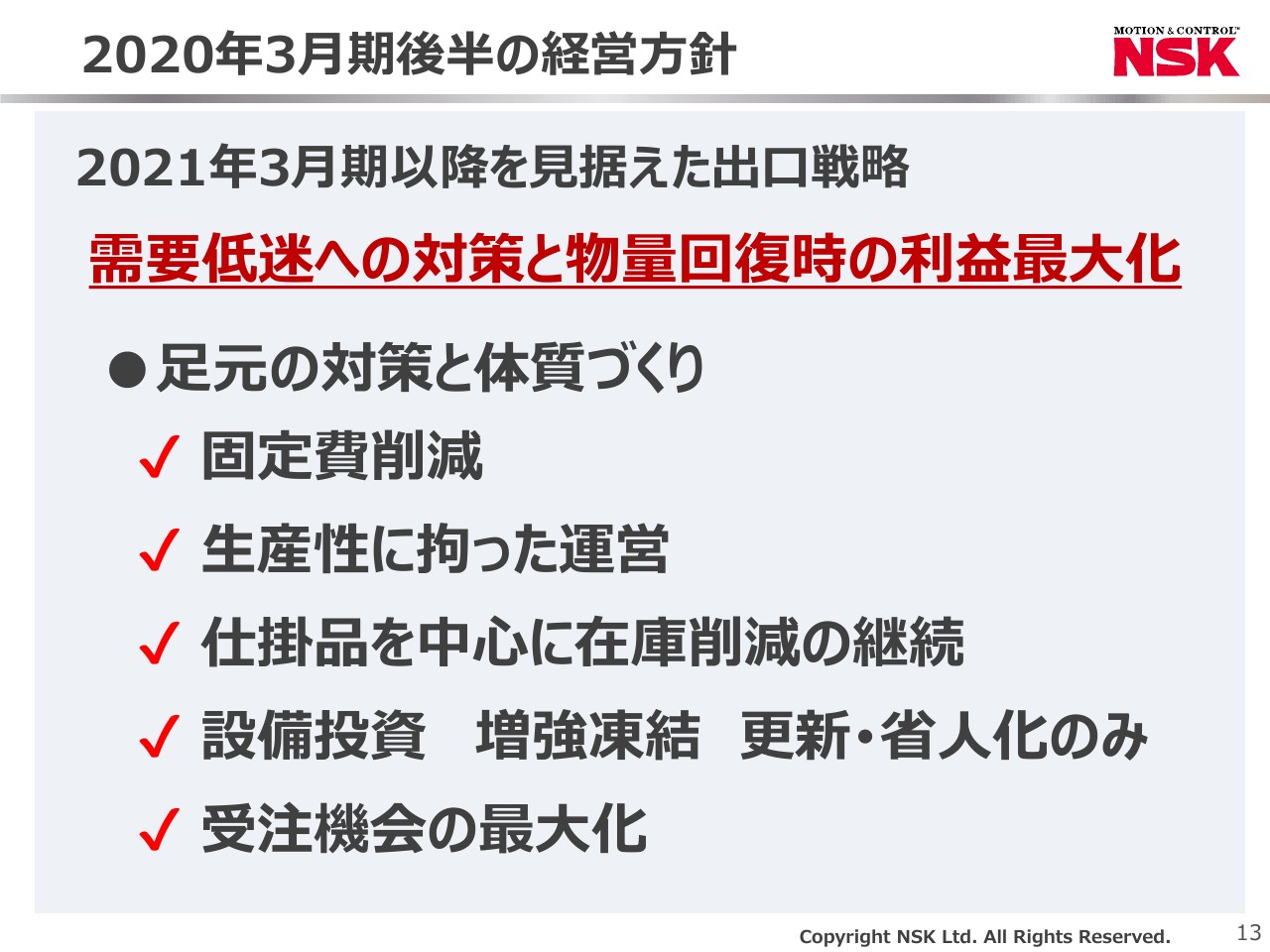

2020年3月期後半の経営方針

これまで、前中期経営計画の3年間の2016~2018年度は、やはりアウトプットを優先してまいりましたし、それをどうやって最大化していくかということが大きな課題でした。

人手を掛けても構わないからアウトプットを最大化して、販売機会を実現していこうということで取り組んできましたが、昨年(2018年)の夏以降、大幅な生産調整をしてこざるを得ませんでした。

そうした中で、現在は事業のバランス、ものづくりのバランスが崩れてきているという反省があります。今期の後半の残り5ヶ月の間に、あるべき姿に回復をさせていきたいと考えています。

固定費の削減については、先ほど触れましたとおり、海外を中心にした人員削減を進めています。国内では、いまはリストラには踏み切れません。したがって、余剰を出ている事業所から、足らない事業所に人を割り振るということで、人材のフル活用をしていきたいとを考えています。部門と拠点を跨いだ人の活用を進めていきます。

そして、生産性にこだわった運営ということで、やはり、時間あたりの生産性、1時間あたりの出来高にこだわりながら、生産性を上げていくということに取り組んでまいります。いま、工場では人が余りつつありますので、その人たちをあえて現場から外して、改善活動に専念させるというようなことを続けていきます。

在庫については、仕掛品を中心に在庫削減を徹底していくということに取り組みます。その中で、設備投資および需要環境については先ほどご説明したとおりです。

増強投資については、原則として凍結を継続します。生産性向上に向けて、ものづくりの力を維持向上させていくための更新や省人化、あるいは品質・環境といった分野にはしっかりと予算をつけて実行していきたいと考えています。

現在、生産能力は余っていますので、受注機会をできるだけ最大化しながら取り込んでいきます。とくに、グローバルアフターマーケットのところに注力します。精密の軸受、補修機械用の軸受は、いまが仕入れ時だということで、販売店に働きかけながら、これを最大化していくことを考えています。

こういった運営をしながら、これからの需要回復期に向けてしっかりと備えていきたいと思います。

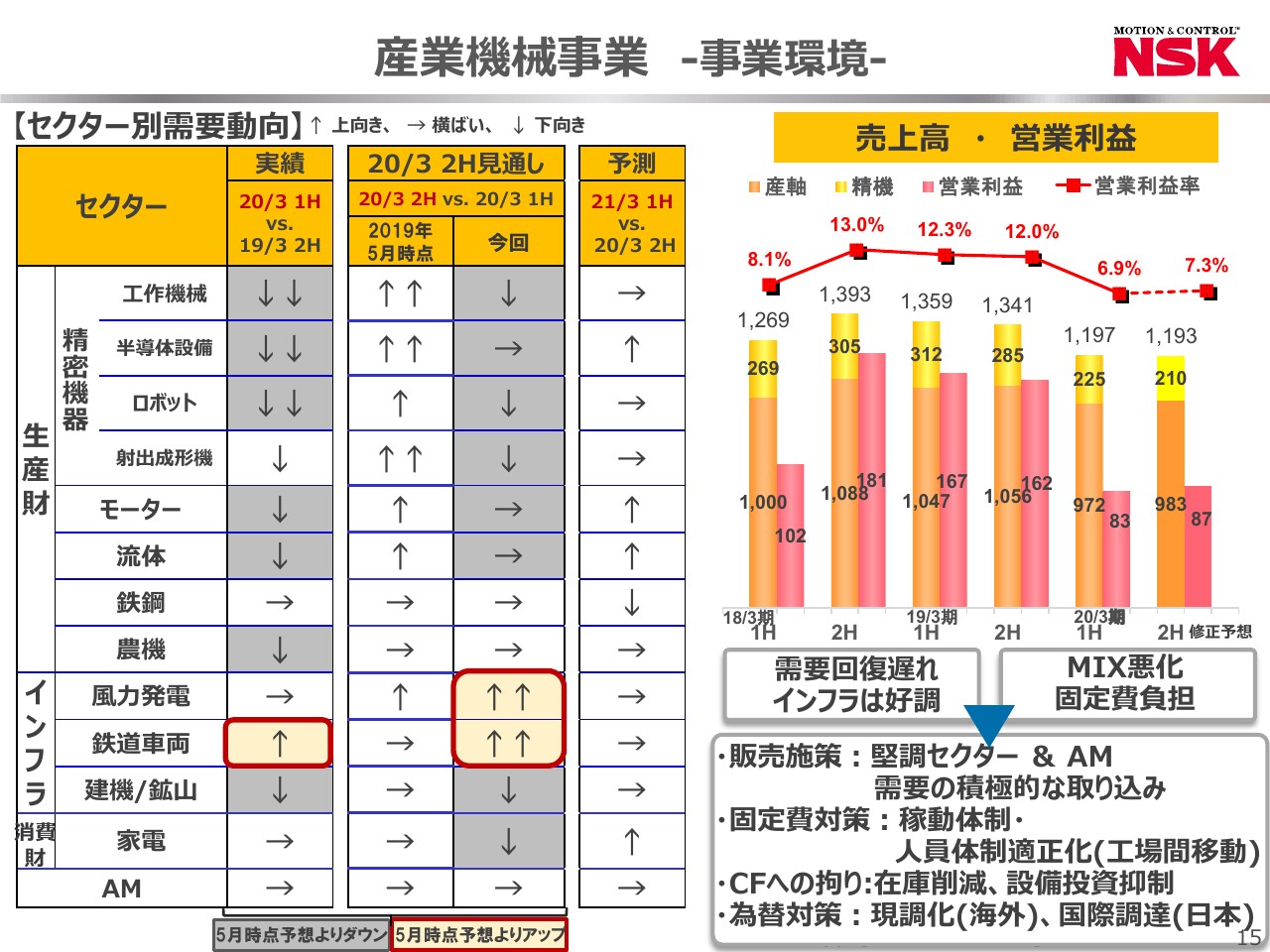

産業機械事業 ‐事業環境‐

今期の後半6ヶ月の需要環境と中期的な取り組みについて、事業セグメントごとにご説明いたします。

まず、産業機械事業です。(スライドの)左側に示したセクター別の需要動向をご覧ください。灰色の部分は、(2019年)5月に行った説明会から下方修正した部分です。薄いオレンジ色に塗ったところは、5月予想よりアップしている部分です。

一番左側の列が前半6ヶ月の状況です。13セクターある中の7セクターで予想を下回りました。工作機械、半導体設備、ロボット、モーター、流体といったところは、比較的利益率の高いゾーンです。やはり、そこが縮小してしまったことがミックスの悪化につながっています。

工作機械については、なかなか底が見えてきません。先日の日本工作機械工業会の発表会においても、下期はさらに受注が少し減ると見込まれております。それを反映しています。

射出成形機は、今年度の第1四半期あたりは、まだある程度の物量がありましたが、ここへきてやはり設備投資を控えるという動きが射出成形機のゾーンにも出てきています。

先ほどご説明したとおり、風力発電や鉄道車両については活況を呈してきています。我々の生産工場では、このゾーンのみが忙しいということになっておりまして、ここはむしろアウトプットをどう稼いでいくかというのが課題になってきています。

少し先、来年度前半6ヶ月の見通しは、なかなか元気の出てくる数字です。上向きにはなっていませんが、徐々に正常化へ向かうのではないかと読んでいます。

このような需要トレンドを背景に、売上高・営業利益率・利益の減は堅調になってきております。機械事業はようやく2桁の収益力を回復いたしましたが、遺憾ながら足元では1桁に落ち込んできています。残された5ヶ月間でさらなる収益性の向上に取り組み、2019年度の出口となる3月においては2桁の利益となることを目指して取り組んでいるところです。

そのために、堅調セクターやアフターマーケットへの積極的な取り組みを進め、固定費の対策として稼働体制・人員体制の適正化を行っています。とくに顕著なのは、中国の瀋陽市にある産業機械向けの軸受の工場とボールねじの工場です。これらが隣接しています。とくに最近では、風力発電関係の軸受の生産において、現地生産も開始しています。そちらへ人をシフトしながら、アウトプットを稼ぐ人員を活用していくということに取り組んでいます。

為替対策として、海外での現調化を挙げていますが、いま触れた中国の瀋陽市の産業機械の軸受の工場においては、風力発電用の軸受の現地生産が本格化しているということがありまして、現地サプライヤーの競争力の活用、そして内製化の拡大、付加価値の拡大ということに取り組んでいます。

国際調達としては、瀋陽市のボールねじの工場で、生産能力アップを目指して設備投資を行いましたが、その新品の設備をどう活かしていくかということで、加工したものを日本に逆輸入してくることにいたしました。足元の円安の状況や、設備をフルに活用したいということから、このような現地調達もやりながら、その効果を最大化していきます。

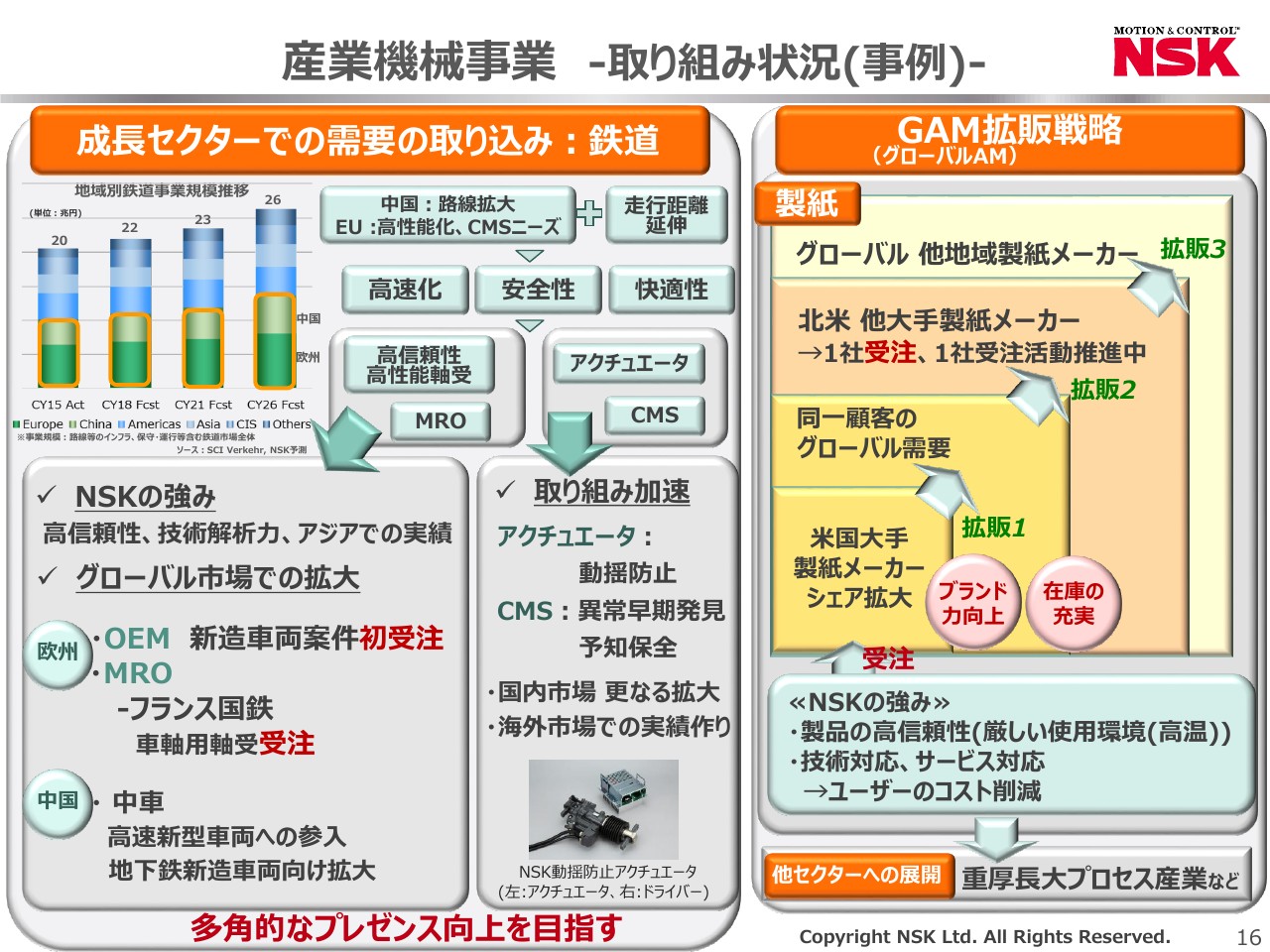

産業機械事業 ‐取り組み状況(事例)‐

(スライドの)左側は鉄道車両関係です。我々としては、鉄道車両関係は中期的には成長セクターと見ています。とくに中国では、高速鉄道の路線の拡大や、地下鉄網を中心とした都市内の交通網の充実といったものがあります。

欧州においては、老朽化した車両の更新が進みつつあります。そういったところから、我々は中期的に見た鉄道車両の需要、ビジネスは増えていくと見ておりまして、ここでは我々の技術の優位性・差別化が十分に活かせるだろうと考えています。

高速化のニーズ、そして安全へ向けた高信頼性のベアリングを必要としています。また、快適性という面では、車両の揺れを抑える動揺防止装置のアクチュエータというものがあります。

とくに中国・欧州で、我々の鉄道車両への取り組みが成果を上げつつあります。当然、JRさんでの実績、新幹線での実績があり、それから中国車両での実績があり、韓国の高速車両での実績、そして欧州で地道に時間をかけながらやってきた、補修事業を通じた実績の獲得……こういったものが、少しずつ成果に結びついてきているという実感を持っています。欧州での新造車両の案件を、NSKとして初めて受注することができたということは、補修ビジネスにおける実績がきちんと評価された結果だと考えています。

そして、中国車両での実績の拡大。さらに、車両メーカーに対してはソリューションの拡大と言いますか、先ほど触れた車両の揺れを防止するアクチュエータや、コンディションモニタリングサービスといった付加価値、付加的なサービスを加えながら、鉄道車両におけるNSKのプレゼンスをさらに上げていきたいと考えています。

(スライドの)右側は、グローバルアフターマーケット、我々がGAMと呼んでいるゾーンでの拡販戦略です。以前にもご説明したと思いますが、アメリカの大手製紙メーカーでのシェアを拡大することができました。

我々の製品の優位性や高信頼性、耐久性、そして技術的なサービスが評価されて、欧州勢がメインであったこのゾーンに対して、初めて我々がトップシェアをとることができました。

そこでの成果がデモンストレーション効果となって、同じ製紙メーカー、製紙業界に広がっていくということに取り組んでおり、成果を出しつつあります。

他の大手製紙メーカーのうち、1社は受注が決定しています。そしてもう1社は、かなりよい感触をいただきながら受注活動を展開してきているます。さらに、この動きを中国を含めたグローバルに展開していきたいと考えています。

こういった製品の高信頼性や技術サービスを通じて、重厚長大プロセス産業における存在感をさらに高めていくということを推進中です。

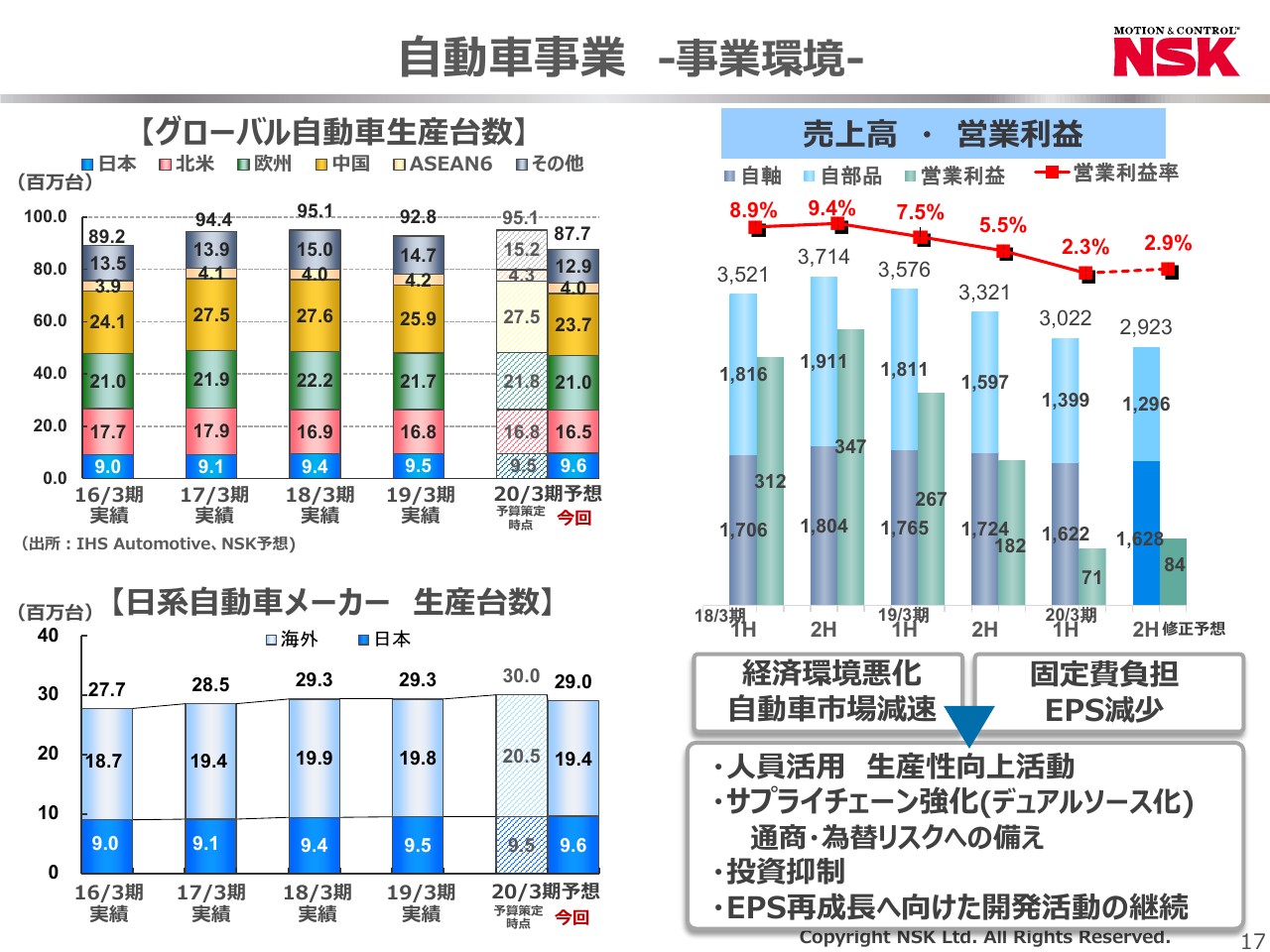

自動車事業 ‐事業環境‐

自動車事業におきましては、中国の生産に牽引されてきたグローバルな生産台数が2年連続で減少するという、言ってみれば異常事態になってきています。ピーク時は2,760万台に達しましたが、そこから大きく減少してきています。やはり米中の貿易摩擦が激化していることと、株価が低迷していることから、消費マインドが冷え込んでいるのだろうと考えざるを得ません。

このような中国の状況に加え、インドでも昨年(2018年)後半の11月頃から、自動車販売台数が前年割れを続けてきています。そういった影響から、さすがの日系自動車メーカーにおいても、対前年でわずかながら減少に転ずるという状況になってきています。

こうした全体の生産台数の減少もさることながら、我々にとってはATの減産というものが大きな影響を及ぼしています。中国の地場メーカーの販売減少・生産減少が、ATの減産ということにつながってきています。それと同時に、先ほど触れた我々のステアリング事業のEOPの影響が、ここへきていよいよ大きなものになってきていることが、足元の課題となってきます。

そして、サプライチェーン強化ということで、私どもはこれまで、現地生産と最適地生産という両輪で運営してきましたが、その中の最適地生産については、中国を最適供給地とみなす計画・方針を見直さざるを得ないという状況になってきています。

中国からアメリカへ送っていた製品については、日本もしくは韓国等へそれをシフトしていく。そして、部品、あるいは私どもが前行程と呼んでいる制作完了品等についても、中国のソースを他へ振り向けていくということを手がけて、リスクを抑制しています。

増強投資については、原則として凍結しながら、更新および生産性向上投資を中心にします。EPSの再成長へ向けた活動については、開発活動を継続していくことになるため、そのあたりが研究開発費や販管費の高止まりという現象につながります。

自動車事業 ‐取り組み状況‐

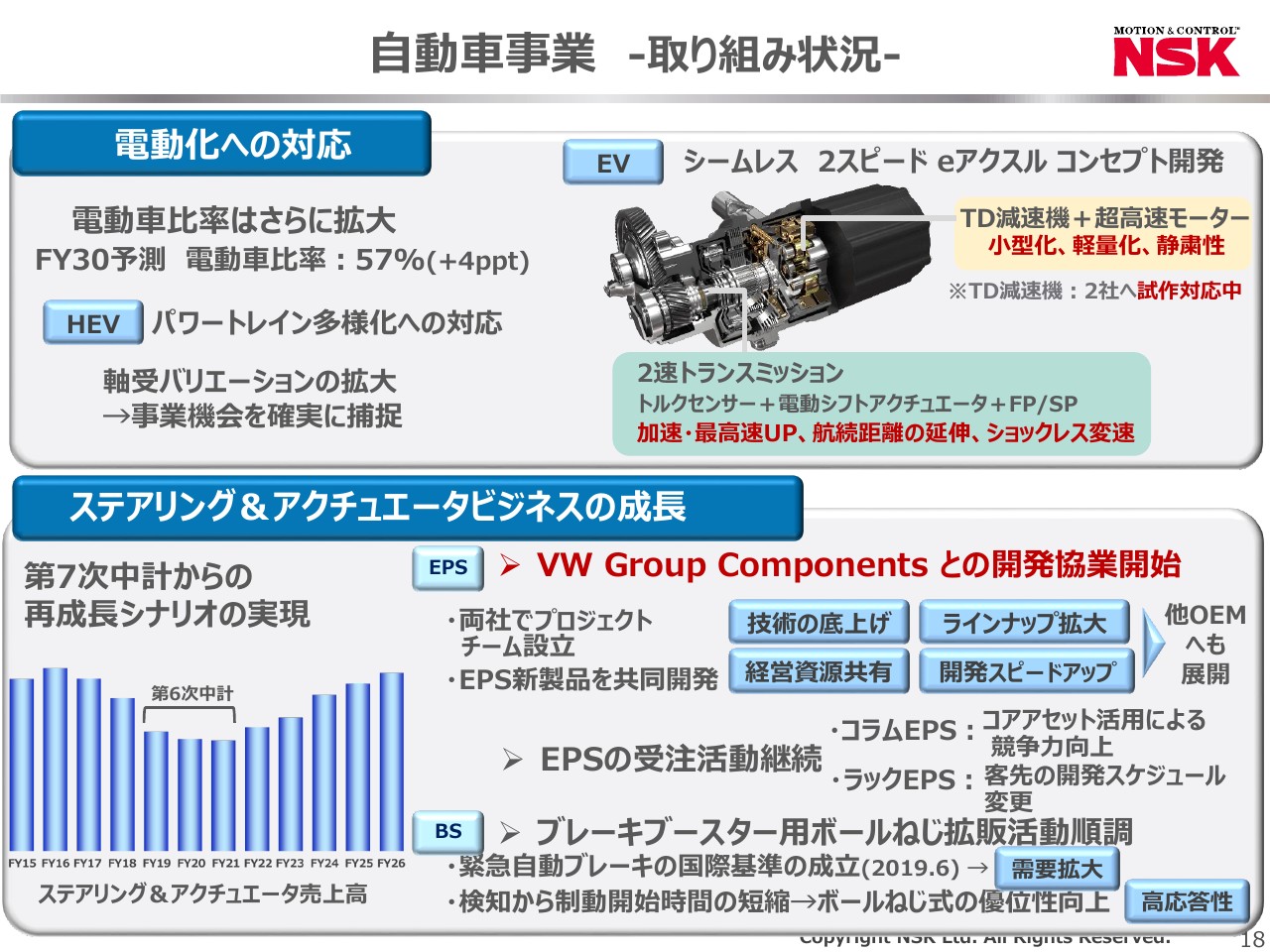

自動車事業の中期的な取り組みです。東京モーターショーが終わったばかりですが、聞くところによると、久しぶりに入場者数100万人を超えたということです。今回の東京モーターショーのテーマとも言えるCASEあるいはMaaSの中でも、やはり電動化、電動車比率のさらなる拡大に対しては、我々も計画に組み込んでいかなければなりません。

ただ、すべてがEVというわけではなく、ハイブリッドの比率が増えていくという……純粋なガソリンだけ、ディーゼルだけでまわるエンジンはかなり淘汰されていくのだろうと思います。そういった中で、電動化に伴う諸々の需要をしっかりと取り込んでいくことになります。

eアクスルは、東京モーターショーでも各社競って展示していました。その中のベアリングについては、やはり専用設計品で、かなり厳しい環境の中で使われる、あるいは何か不具合が起きた時のソリューションを要求されるというゾーンですので、我々の得意とするところです。したがって、しっかりと差別化をしながら、需要を取り込んでいきたいと考えています。

EVに対しては、ここで示したような「2スピード eアクスル」というコンセプトを提示しています。モーターは外部から買ってきますが、そこから先のトラクションドライブの減速器や、その先の電動シフターアクチュエータといったものは、デバイスとして我々が販売を手がけていきたいと考えています。

それらを組み上げた2速トランスミッション、2スピードのトランスミッションをシステムとして開発・評価できるということを強みにして、システムのでのソリューションが提供できるということを売り物に、我々はデバイスを売っていきたいと考えている次第です。

ステアリング&アクチュエータビジネスについては、数ヶ月前に発表したVolkswagenとの開発協業が開始し、プロジェクトチームが発足して具体的な話が進展しています。機密保持の問題から、詳細についてはここでご披露できませんが、近々このVolkswagenとの協業の成果を示していけると考えています。

一方で、我々自身のコラムEPSのゾーンにおいては、スライドでは「コアアセット活用」と分かり難い表現をしていますが、安全機能や協調性を高めた新たなアーキテクチャーを我々が作り上げたということで、これからの客先対応、ディベロップメントについては、これをベースにして応用していきます。一から開発を始めるのではなく、この我々がコアアセットと呼んでいるコラムEPSの次世代アーキテクチャーをベースに、客先対応していくということです。

そして、ラックEPSを中心とした仮アシストのEPSにつきましては、お客様の状況もEVやADASで開発リソースが分散しているということがあり、スケジュールが若干変更になっているということから、遺憾ながら、受注したと報告できる段階には至っていません。

ブレーキブースター用のボールねじは、お客様の都合で、立ち上げ後のカーブが緩くなっています。しかしながら、緊急自動ブレーキの国際基準が成立したことなどもあり、引き合いについては多数入ってきておりますので、これからの標準化へ向けて、我々の製品がかなり採用されていくという強い期待を持っています。

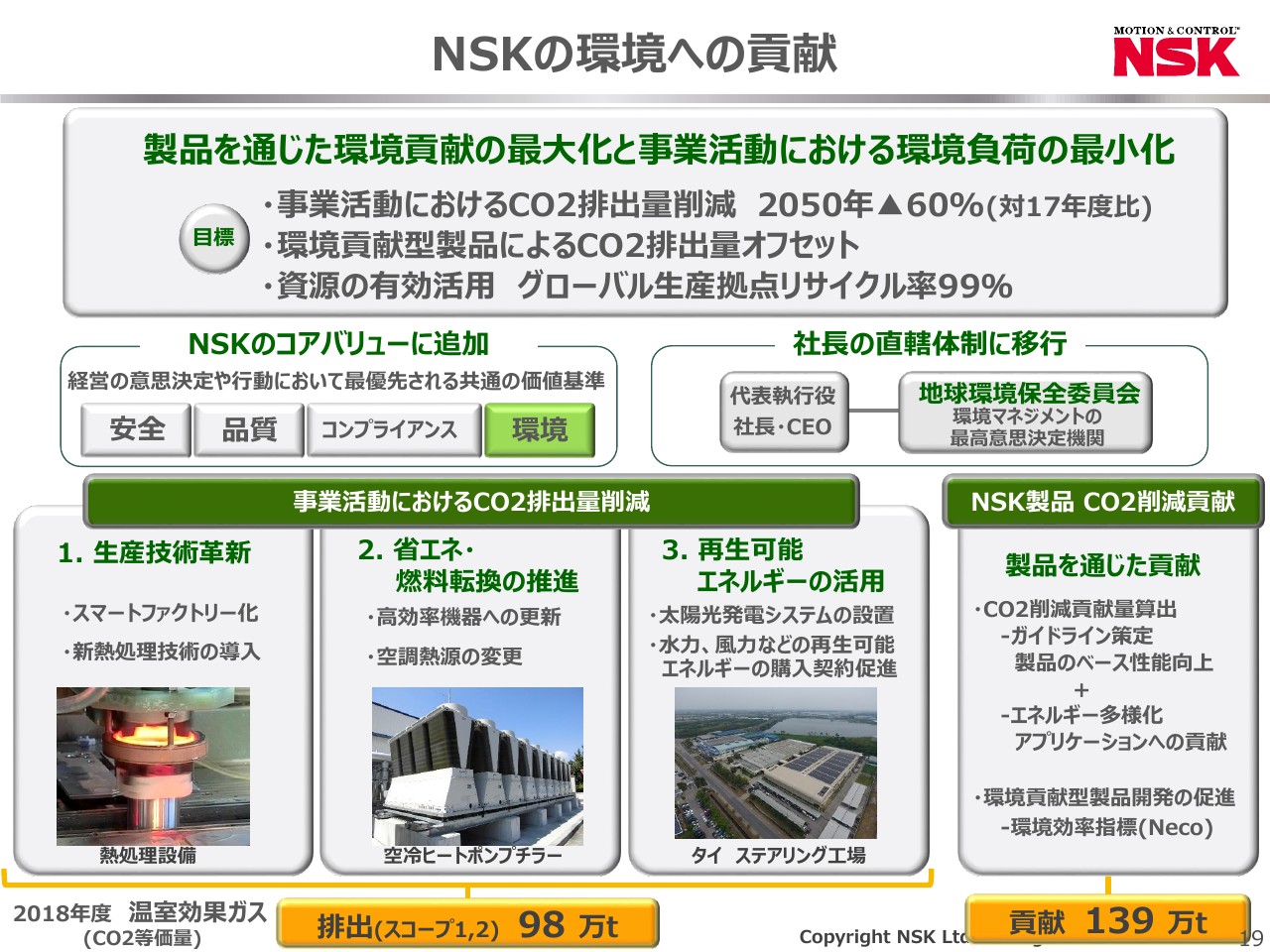

NSKの環境への貢献

最後に環境への影響について少し触れたいと思います。我々は、軸受を中心とした製品を通じた環境貢献の最大化、そしてそれをつくる事業活動においても環境負荷を最小化しようということで、2050年に向けて、事業活動におけるCO2の排出量を60パーセント減らしていこうという取り組みを進めています。

従来、安全・品質・コンプライアンスの3本柱をNSKのコアバリューと位置付けておりましたが、環境もう1つの柱としてNSKのコアバリューに加えました。そして、いまさらと言われてしまうかもしれませんが、今年から環境については私の直轄体制ということに変えております。

現在、NSKのグローバルでのCO2の排出量は100万トン弱ということになっています。これは、スコープ1、2の範囲ということで、まずは自分たちでできるところに取り組んでいこうとしています。

社内での100万トン近いCO2の排出のうち、やはり工場での排出が大きくなっています。工場で使う生産設備の動力や熱処理が全体の6割に達するということで、ここに技術変革を加えていきます。現在の設備ではなく、新たな設備を導入していくことに取り組んでまいります。

2030年までに、まず25パーセント削減という目標を置いて取り組んでおり、そこでの設備投資の額というものも当然大きくなってくると覚悟しなければなりません。2050年までを見据えて、設備投資を実行しながら環境へ貢献をしていきます。

一方で、我々のベアリングやEPSといった製品を通じたCO2の削減貢献もしっかりとアピールしていきます。その貢献度については、現在、スコープ1、2の排出量を上回っているということですので、ここに説得力を持たせていきたいと考えています。

以上、私どもの現在の実績、そして中期的な取り組みの進捗状況をご説明いたしました。ご清聴、ありがとうございました。