2019年11月6日に行われた、日本ライフライン株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:日本ライフライン株式会社 代表取締役社長 鈴木啓介 氏

日本ライフライン株式会社 常務取締役管理本部長 髙橋省悟 氏

2020年3月期2Q累計 連結業績ハイライト

髙橋省悟氏:みなさま、おはようございます。本日はお忙しいなか、ご参集いただきまして、ありがとうございます。

まず私から、2020年3月期第2四半期決算概要および通期業績予想の修正についてご説明いたします。昨日のカンファレンスコールと同じ内容になっておりますが、カンファレンスコールにご参加いただいていない方もいらっしゃいますので、あらためて簡単に振り返りたいと思います。

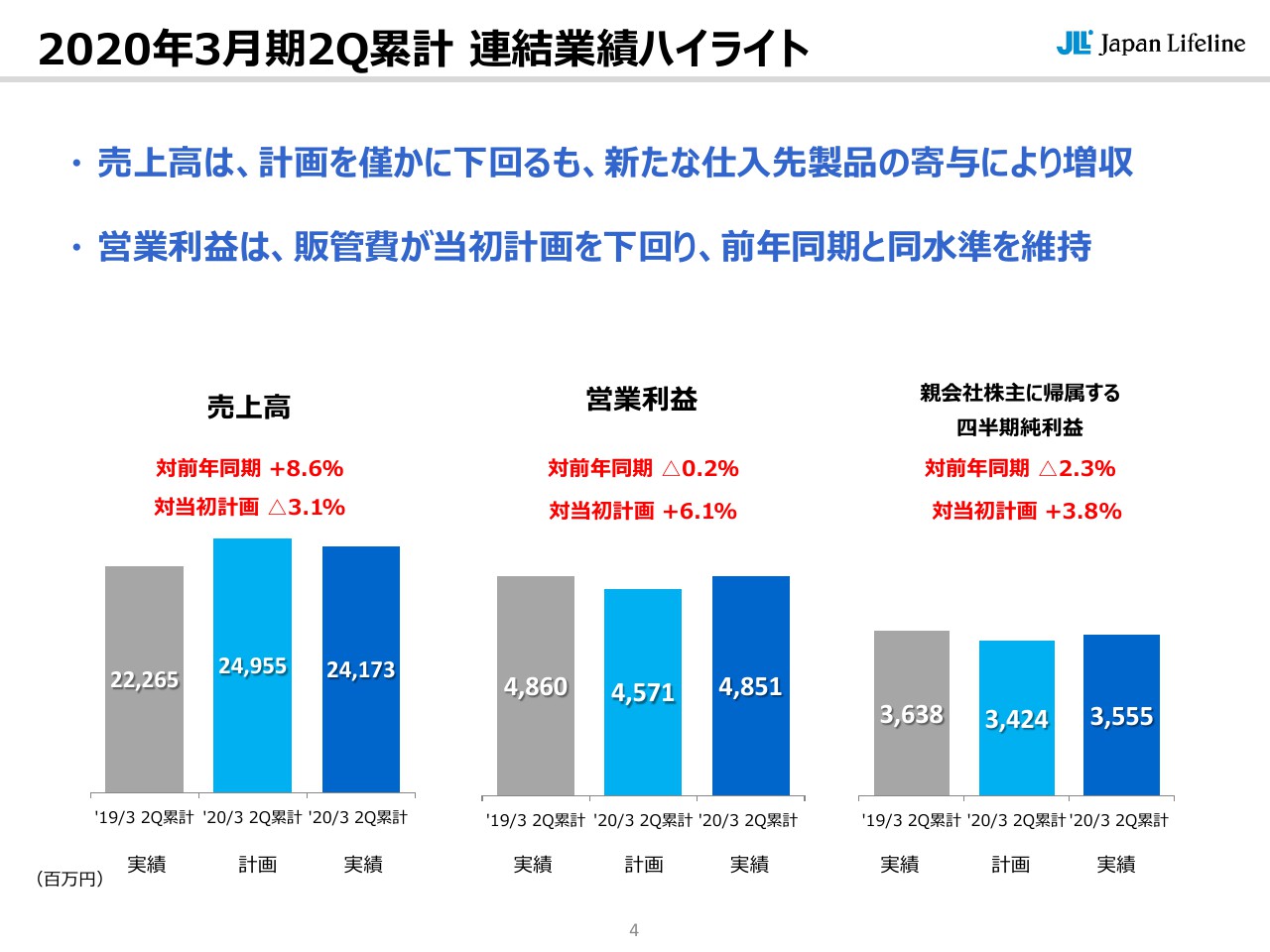

2020年3月期第2四半期累計の連結業績のハイライトですが、売上高については、対前年同期比で8.6パーセントの増加となりました。これは、新商品の寄与による増収でございます。営業利益については、販管費が想定よりも支出が少なかったということにより、当初計画に対して6.1パーセントの増益となっております。四半期純利益についても、当初計画に対してプラス3.8パーセントで終了しました。

2020年3月期2Q累計 連結業績

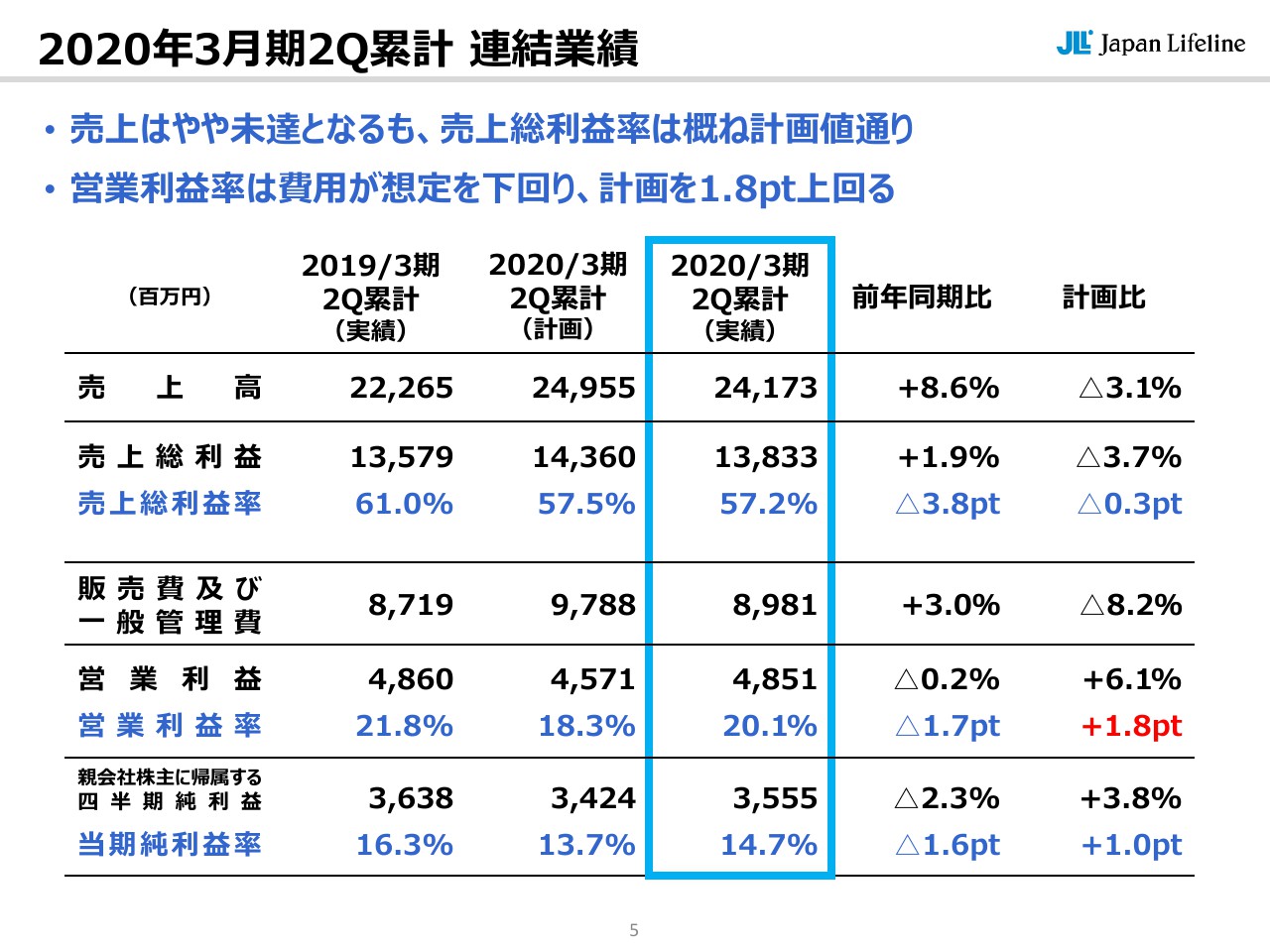

第2四半期累計連結業績の各段階利益の率についての説明です。売上総利益率については、計画に対して若干マイナスの57.2パーセントとなりました。営業利益率については、先ほども申しました販管費率の未使用により、計画に対して1.8ポイント増加の20.1パーセントになりました。

2020年3月期2Q累計 営業利益 増減分析

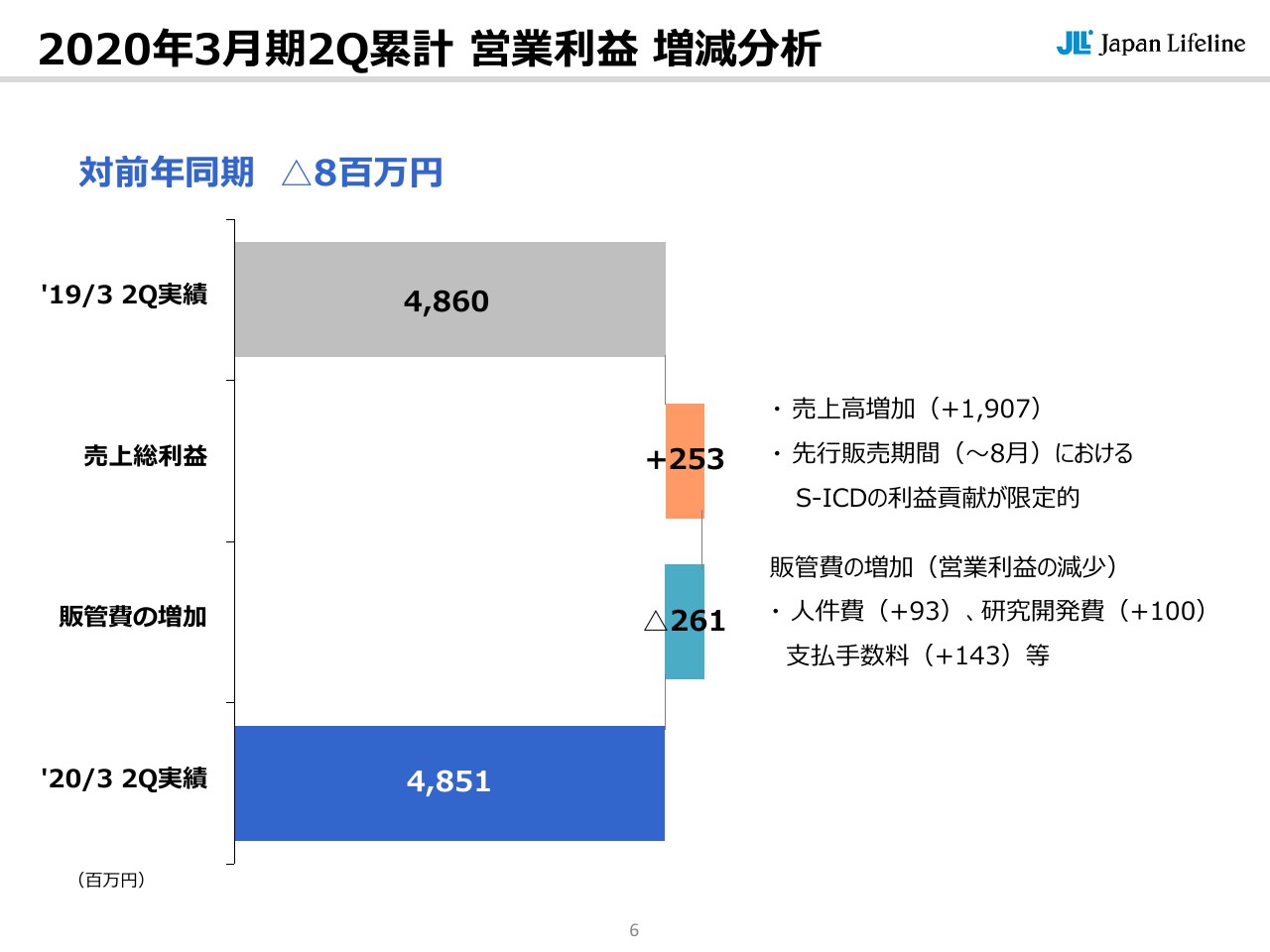

営業利益の増減分析です。売上高は対前期で19億円ほど伸びたものの、「S-ICD」の利益貢献が先行販売期間である4月から8月までの間で限定的だったことから、売上総利益としては2億5,300万円のプラスにとどまりました。

一方で、販管費の増加については、人件費・研究開発費・支払手数料等の増加はあったものの、2億6,100万円の増加にとどまりました。結果として、営業利益は対前年同期で800万円のマイナスで落ち着きました。

2020年3月期2Q累計 品目別売上高 対前年同期

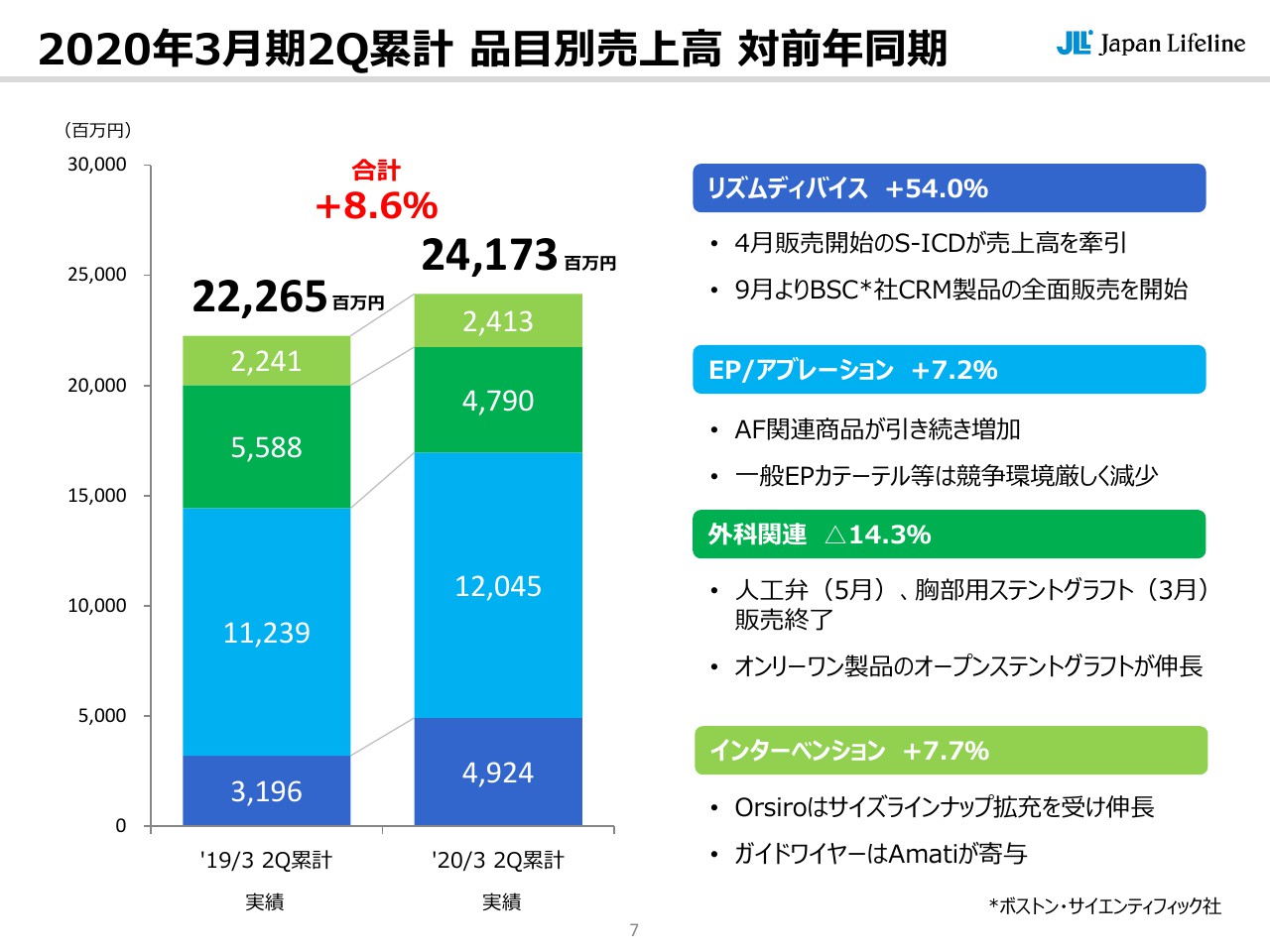

品目別売上高の対前年同期の分析です。

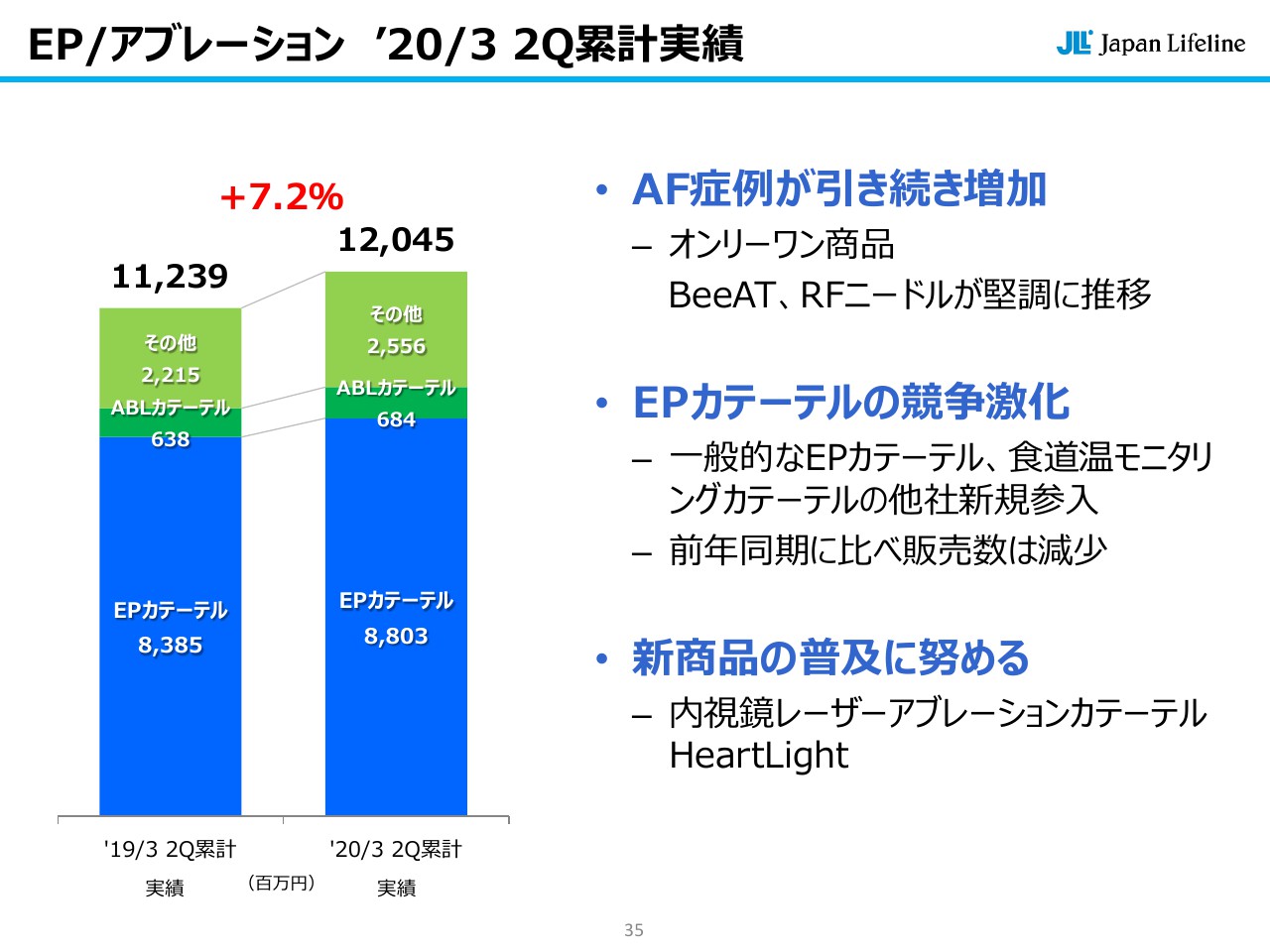

リズムディバイスについては、「S-ICD」をはじめとするボストン製品の貢献によって、プラス54パーセントとなりました。EP/アブレーションについては、AF関連の商品が引き続き増加しておりましたが、一部製品で競争環境が厳しく減少となり、全体としてプラス7.2パーセントとなりました。

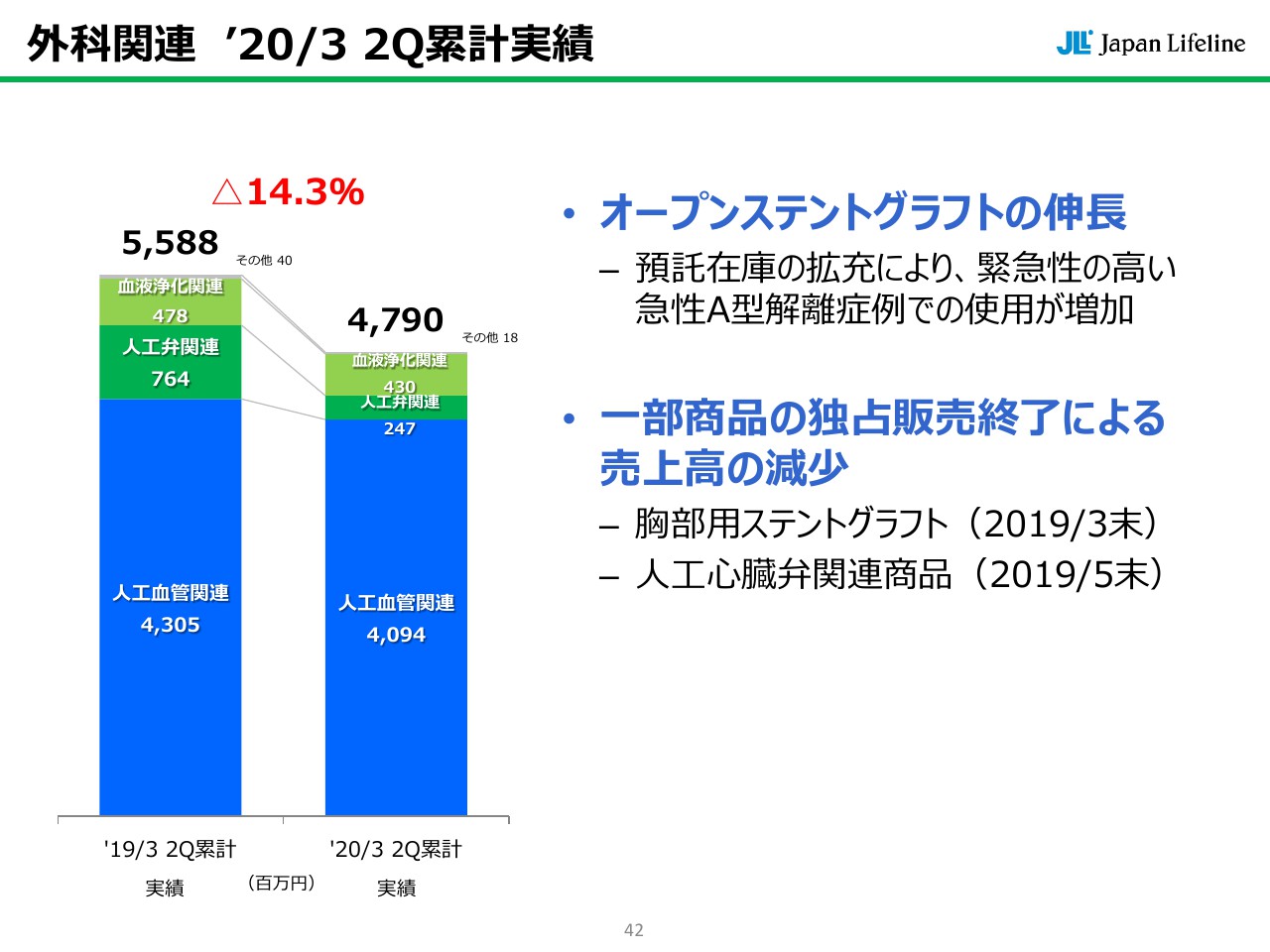

外科関連については、5月の人工弁、3月の胸部用ステントグラフトの販売終了の影響を受け、14.3パーセントのマイナスとなりました。インターベンションについては「Orsiro」のサイズラインナップの拡充、ガイドワイヤーの新商品である「Amati」が貢献し、プラス7.7パーセントとなりました。

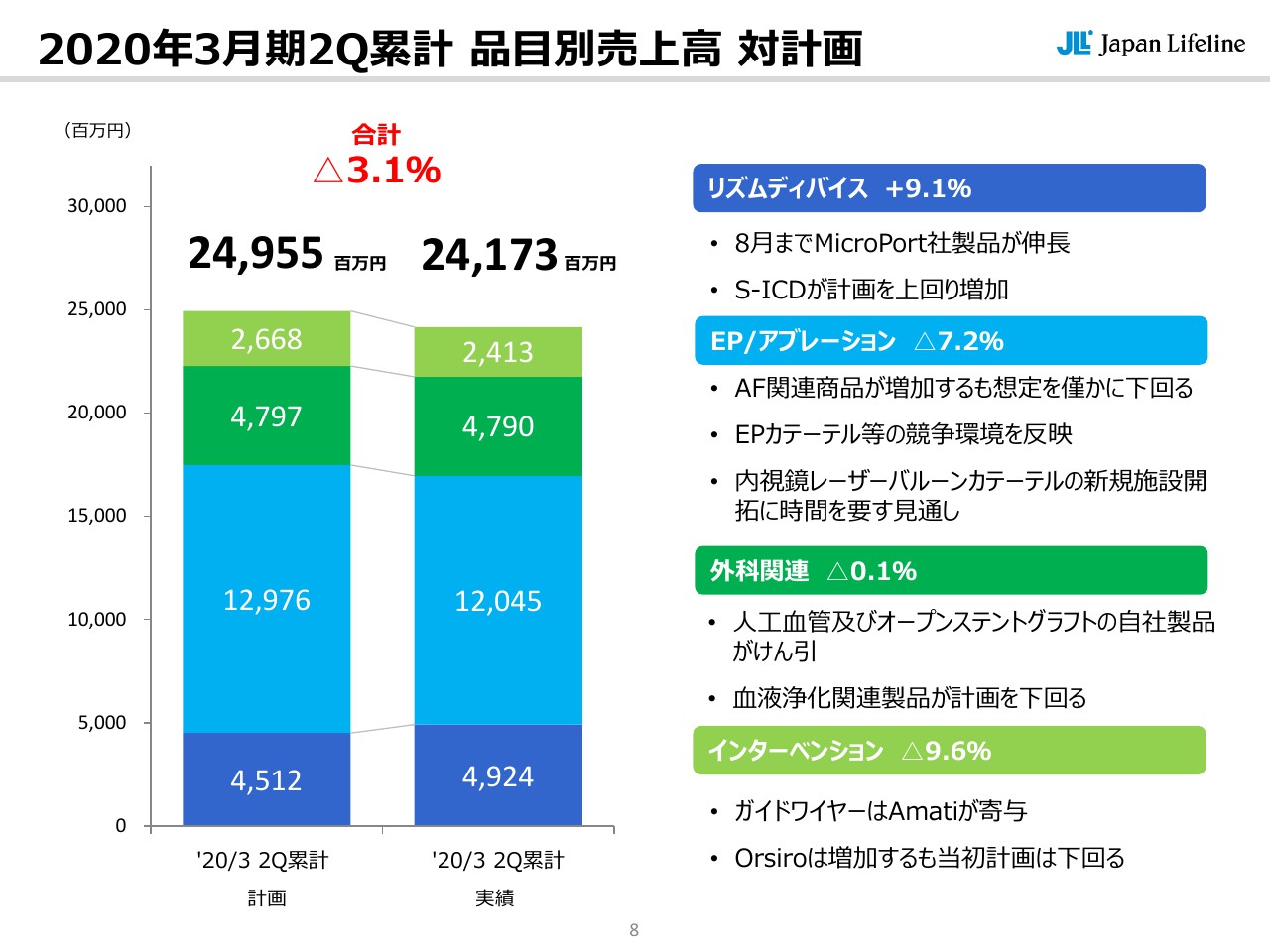

2020年3月期2Q累計 品目別売上高 対計画

品目別売上高の対計画の分析です。リズムディバイスについては、8月まで全仕入先のMicroPort社の製品が計画を上回って伸長いたしました。加えて「S-ICD」が好調に推移し、プラス9.1パーセントの結果となりました。

EP/アブレーションについてはAF関連商品が増加しましたが、残念ながら想定を下回っております。一部製品の競争激化、レーザーバルーンカテーテルの新規施設の開拓に時間を要していることを受け、計画に対してマイナス7.2パーセントとなりました。

外科関連については、人工血管・オープンステントグラフトが非常に好調に推移しましたが、残念ながら血液浄化関連製品が計画を下回ったことによって、マイナス0.1パーセントの結果となりました。

インターベンションについては先ほど申し上げた「Amati」は貢献しましたが、「Orsiro」が計画を下回ったことによって、マイナス9.6パーセントとなりました。

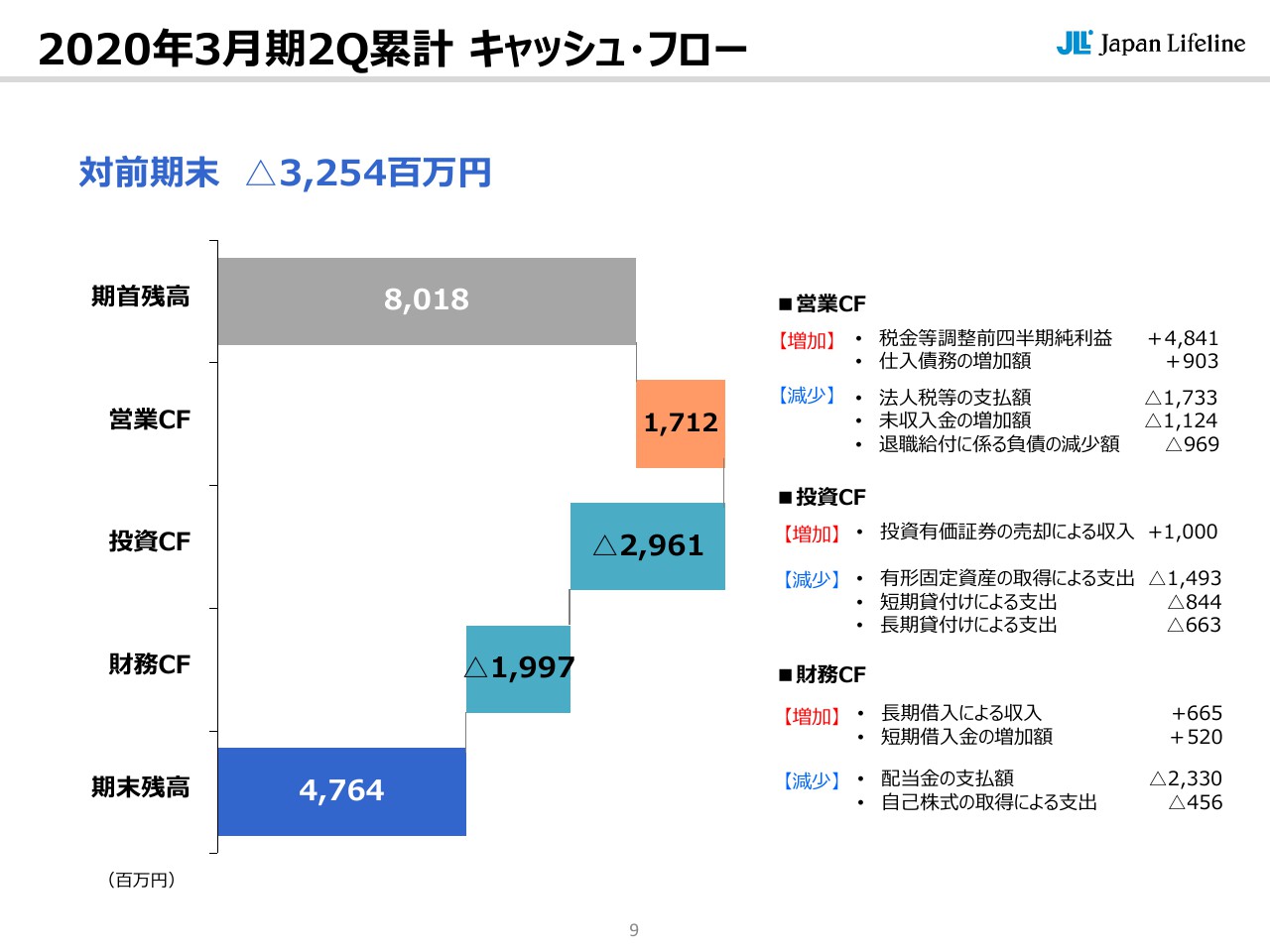

2020年3月期2Q累計 キャッシュ・フロー

キャッシュ・フローの状況です。おもな増減の要因についてはこのスライドに記載のとおりです。結果として第2四半期期末の残高は47億6,400万円となり、下期に入ってこの残高は上積みの方向で推移すると考えております。

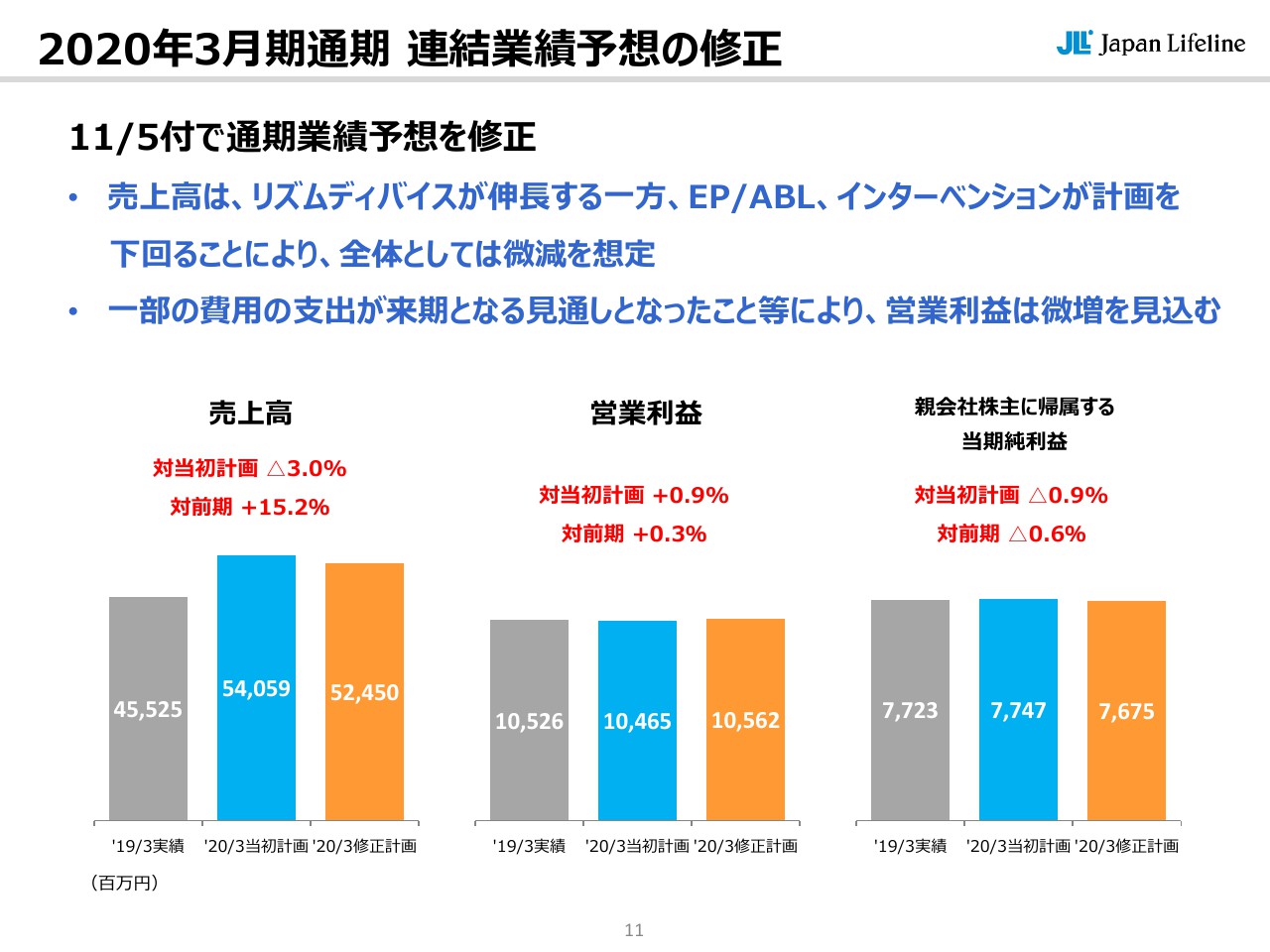

2020年3月期通期 連結業績予想の修正

通期業績予想の修正について、まずハイライトからご説明いたします。

このスライドに記載しているとおり、売上高については当初計画に対してマイナス3パーセント、営業利益・当期純利益においても、若干のプラスマイナスで着地しております。ですが、売上高の構成の見込みが当初の見込みから乖離があったことを受け、今回の修正予想の発表にいたりました。

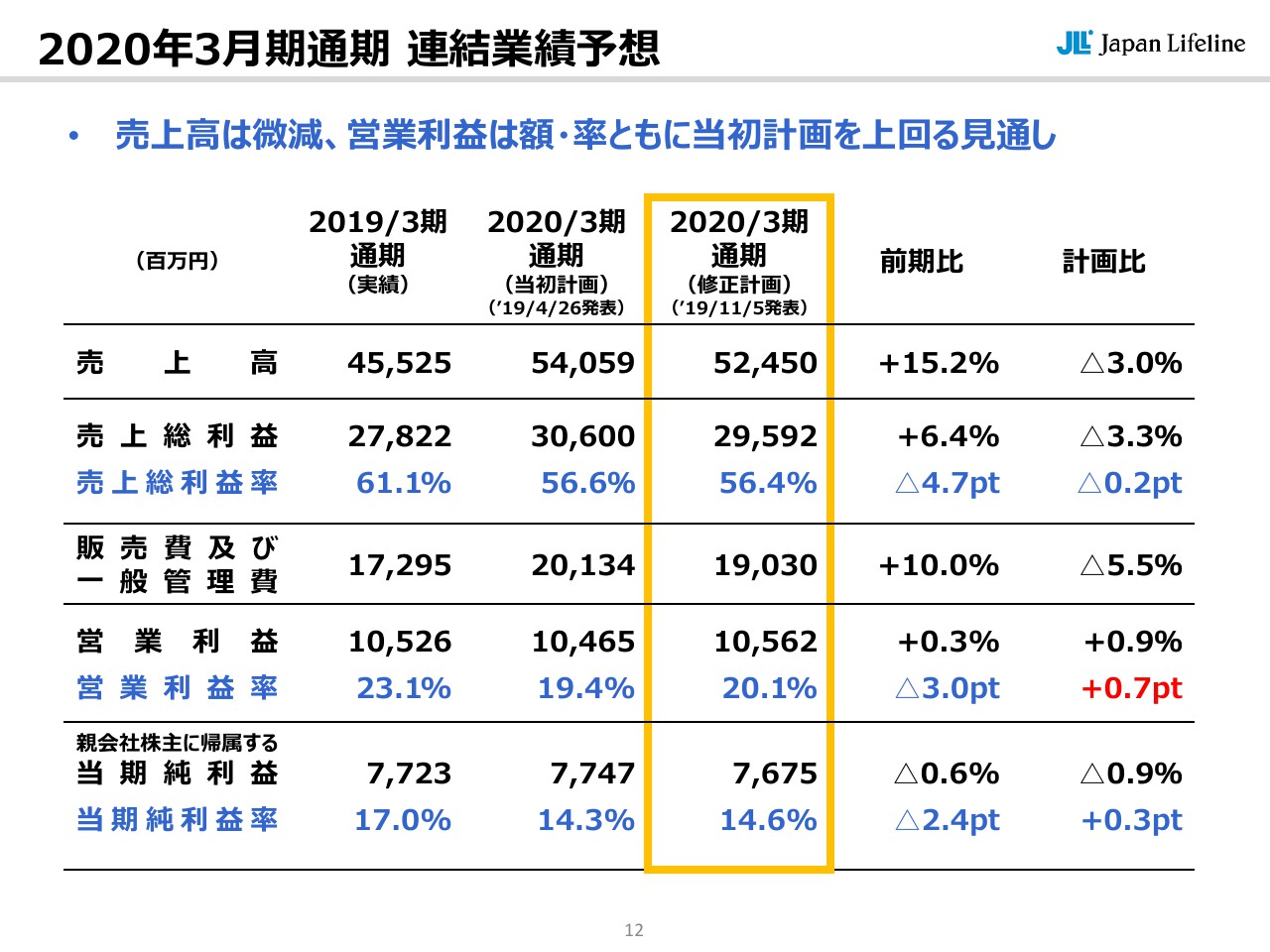

2020年3月期通期 連結業績予想

各段階利益の詳細です。売上総利益率については、計画に対してマイナス0.2ポイントの56.4パーセントになる見込みです。営業利益については販管費の未使用を受け、額・率とも対計画を上回る見込みとなっております。

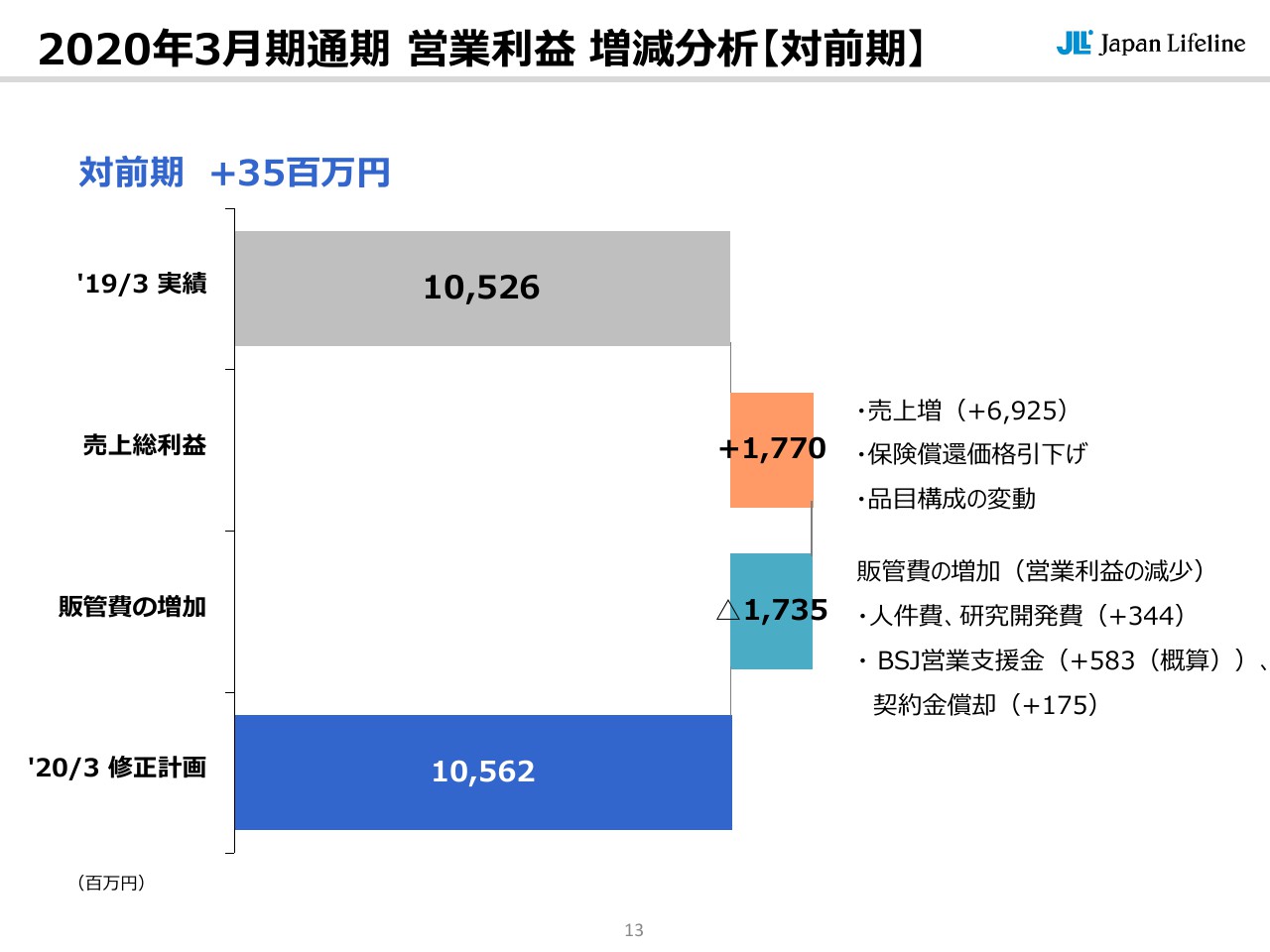

2020年3月期通期 営業利益 増減分析【対前期】

営業利益の対前期の増減分析になります。売上高は69億2,500万円の増加を見込んでおります。それに対して、保険償還価格の引き下げや品目構成の変動を織り込み、売上総利益としてはプラス17億7,000万円を見込んでおります。

一方、販管費の増加については人件費・研究開発費に加え、ボストン関連として7億5,800万円ほど増加を見込んでおります。結果として、17億3,500万円の増加を見込み、修正計画は対前期で3,500万円のプラスという着地を予定しております。

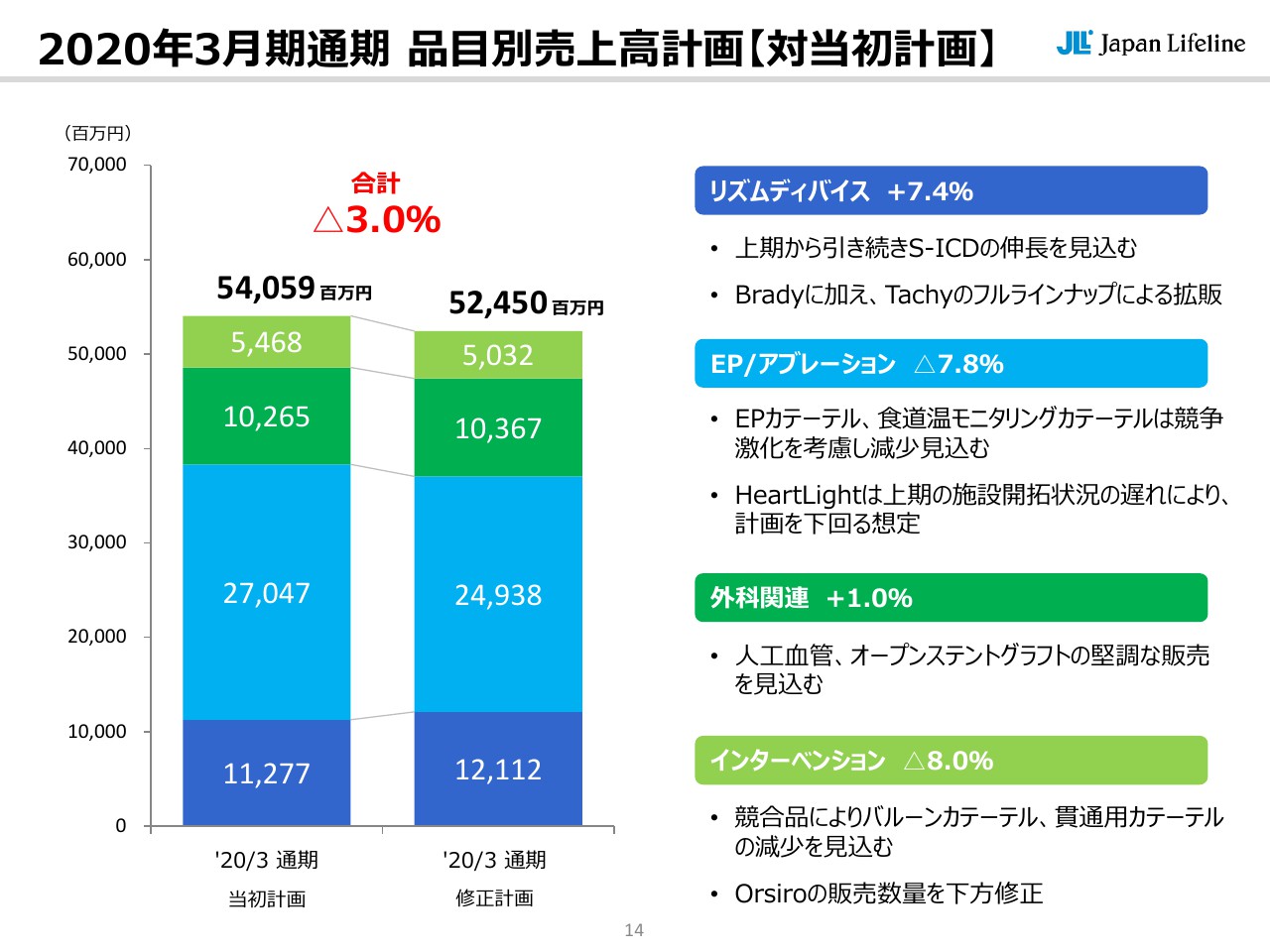

2020年3月期通期 品目別売上高計画【対当初計画】

品目別売上高の対当初計画の分析です。リズムディバイスについては、上期から「S-ICD」が伸長していること、先ほど来申し上げているボストン関連製品のさらなる拡販を見込んでおり、その結果としてプラス7.4パーセントなっております。

EP/アブレーションについてはAF症例の増加率の見直しやスライドに記載している内容を織り込んだ結果、当初計画に対してマイナス7.8パーセントとなっております。

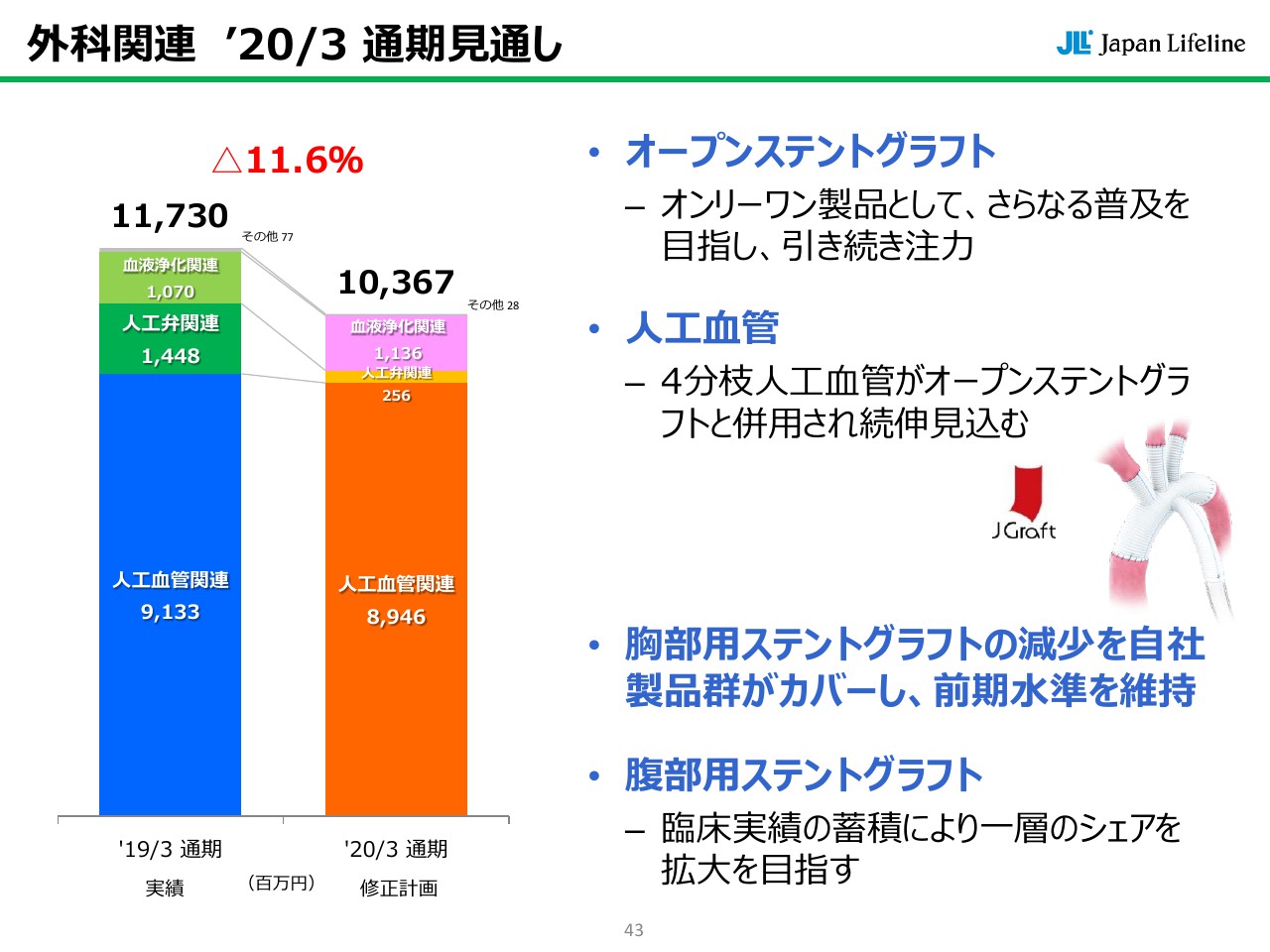

外科関連については、人工血管・オープンステントグラフトが引き続き堅調に推移するものと考えており、プラス1パーセントを見込んでおります。

インターベンションについては、バルーンカテーテル・貫通用カテーテルについて、競争激化による減少を見込んでおります。加えて先ほど申し上げた「Orsiro」の販売数量を下方に修正したことによって、マイナス8パーセントとなっております。

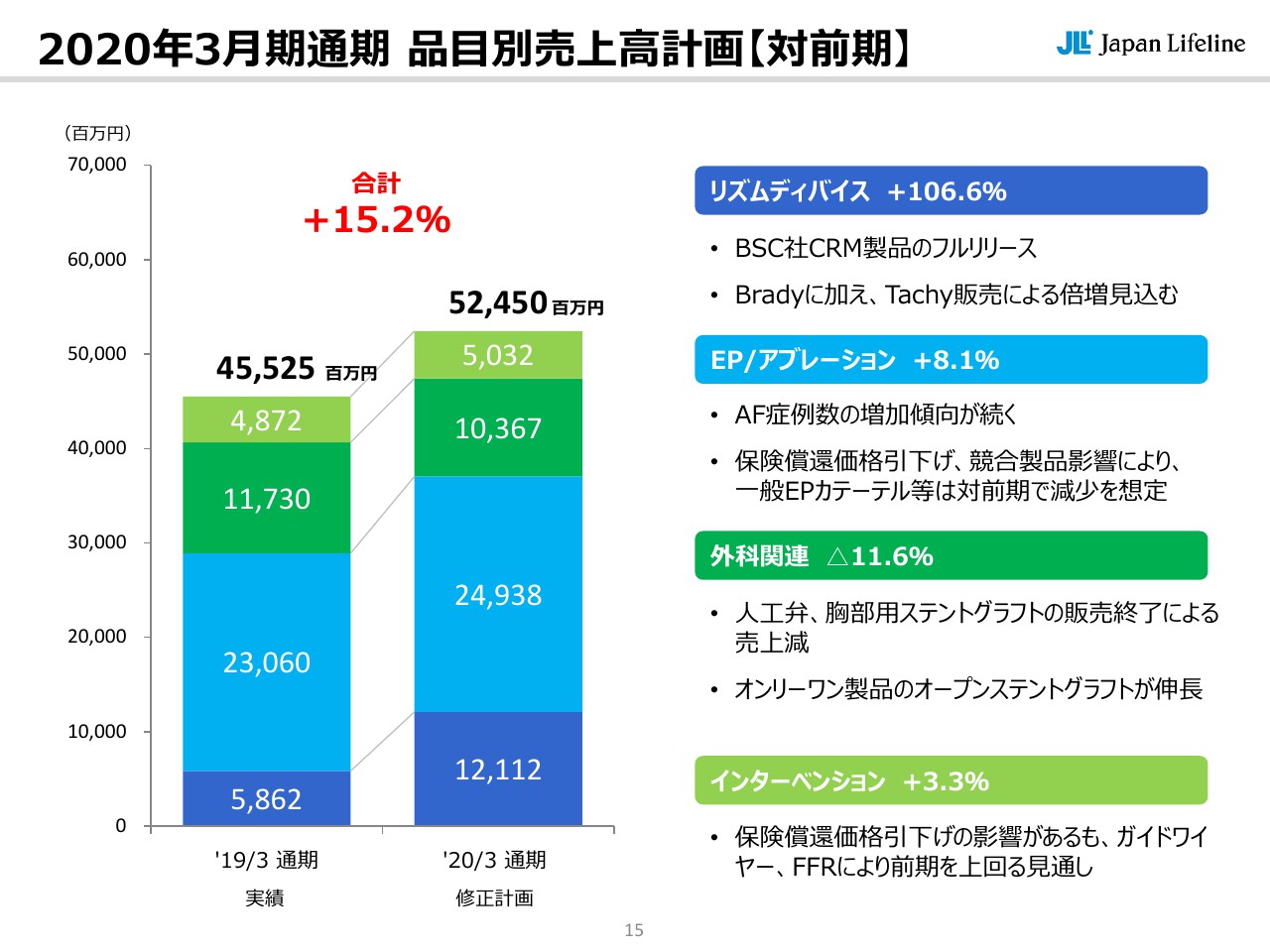

2020年3月期通期 品目別売上高計画【対前期】

品目別売上高の対前期の分析です。こちらの内容については第2四半期累計の決算とほぼ同等内容ですので、詳細のご説明は省略させていただきます。

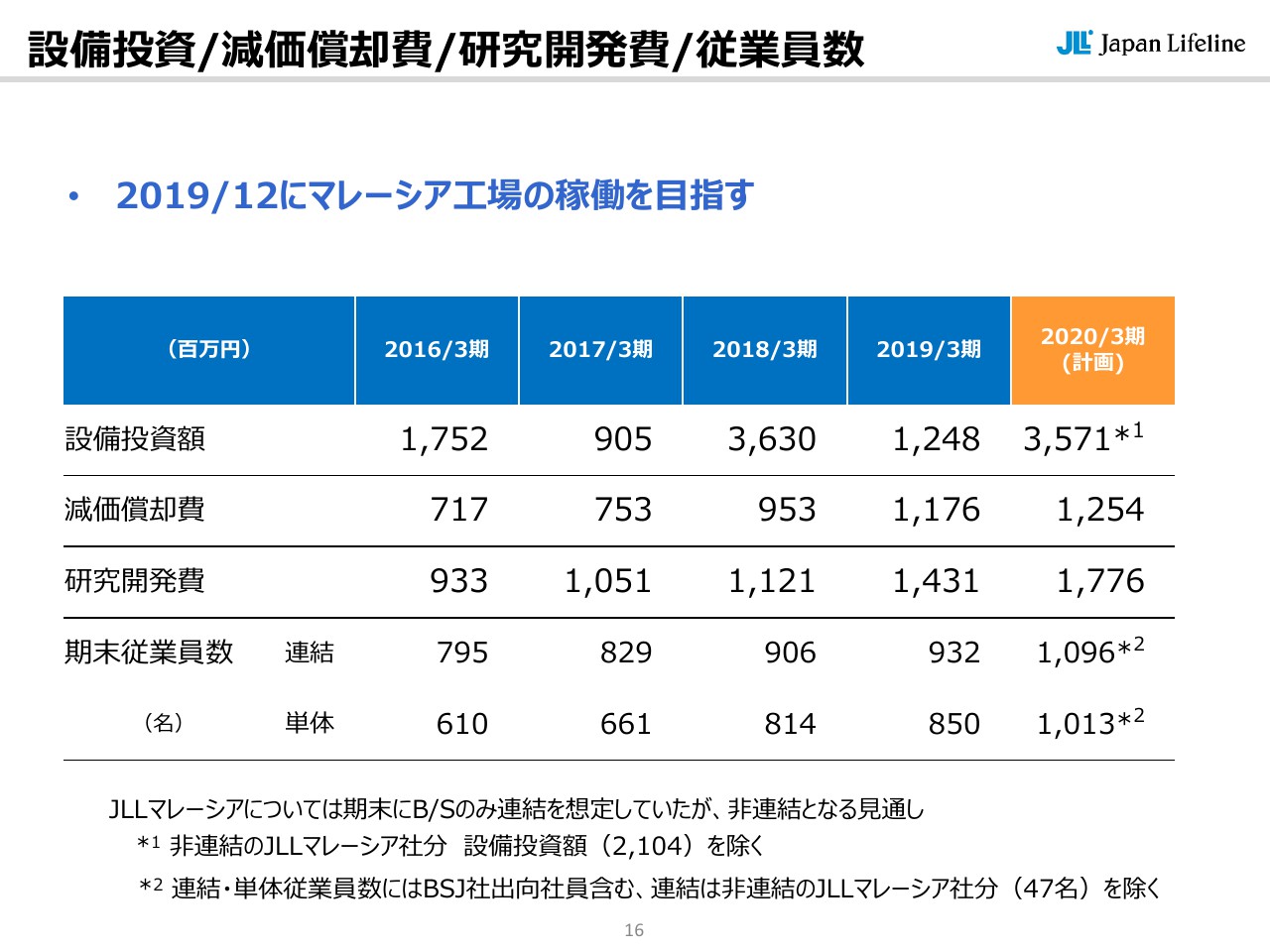

設備投資/減価償却費/研究開発費/従業員数

設備投資、減価償却費、研究開発費、従業員数についてで、このスライドが修正した内容でございます。

当社のマレーシア現地法人は、計画当初はこの進行期の期末にBSのみ連結予定でおりましたが、実際の量産開始がマレーシア現地法人の新事業年度になるということを踏まえ、連結自体はBSも含めて来期にするべきだ、という結論に至りました。したがって、設備投資額・連結の従業員数から、それぞれマレーシア現地法人を除いております。

ボストン社員の出向という部分については、当初は営業支援を業務委託というかたちで進める予定でしたが、出向ということになりましたので、現時点で72名のボストン社員を連結および単体にそれぞれ加算しております。

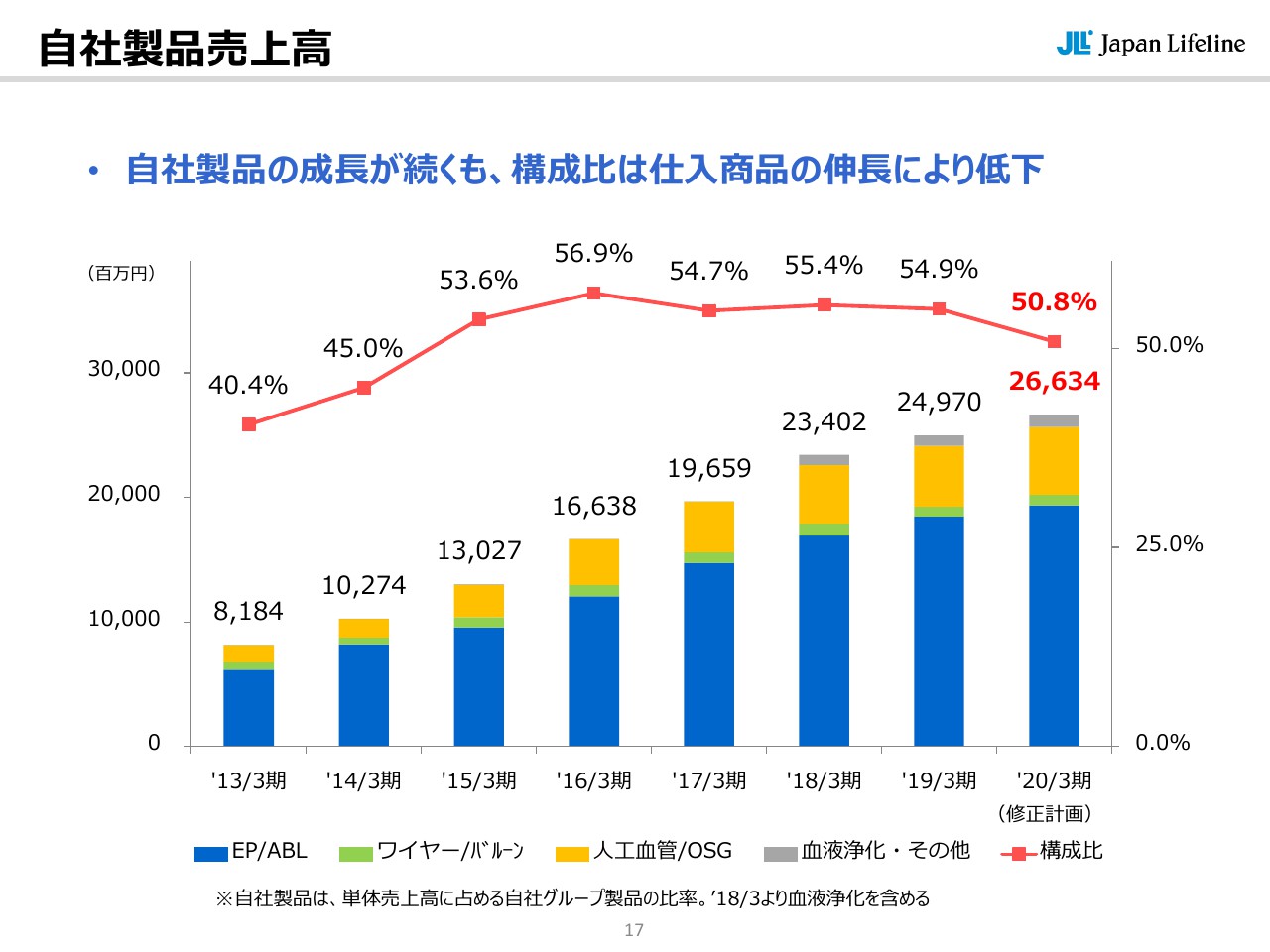

自社製品売上高

最後に自社製品売上高でございます。このスライドが修正計画で、売上高に占める自社製品の割合を、当初計画の52.2パーセントから50.8パーセントに修正しております。

続いて、販売状況および今後の見通しについて、当社代表取締役社長鈴木啓介よりご説明いたします。

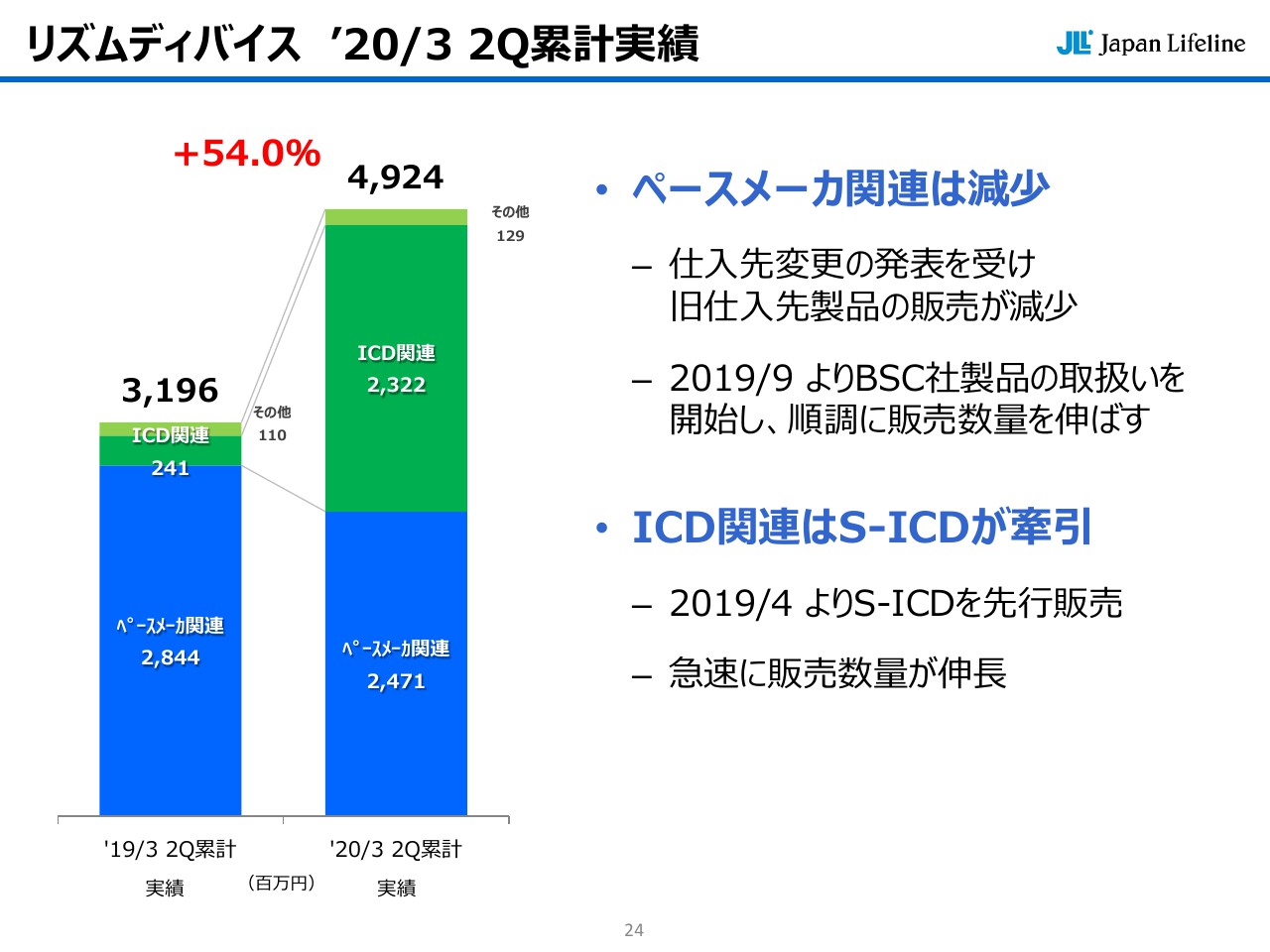

リズムディバイス `20/3 2Q累計実績

鈴木啓介氏:それでは私から、足元と今後の見通しについてお話しいたします。

まずリズムディバイスですが、我々が主としていた「Brady」が、ペースメーカーの取引先が変わるということで買い控えがありました。予算で織り込んではいましたが、前年比でマイナスとなっております。

4月からの一番目玉の商品である「S-ICD」はMicroPortとコンピートしていなかったものですから、全部ライフラインを通して売るということで、利益は非常に限定的だったんです。それが寄与して、前年比で54パーセントの増加となっております。

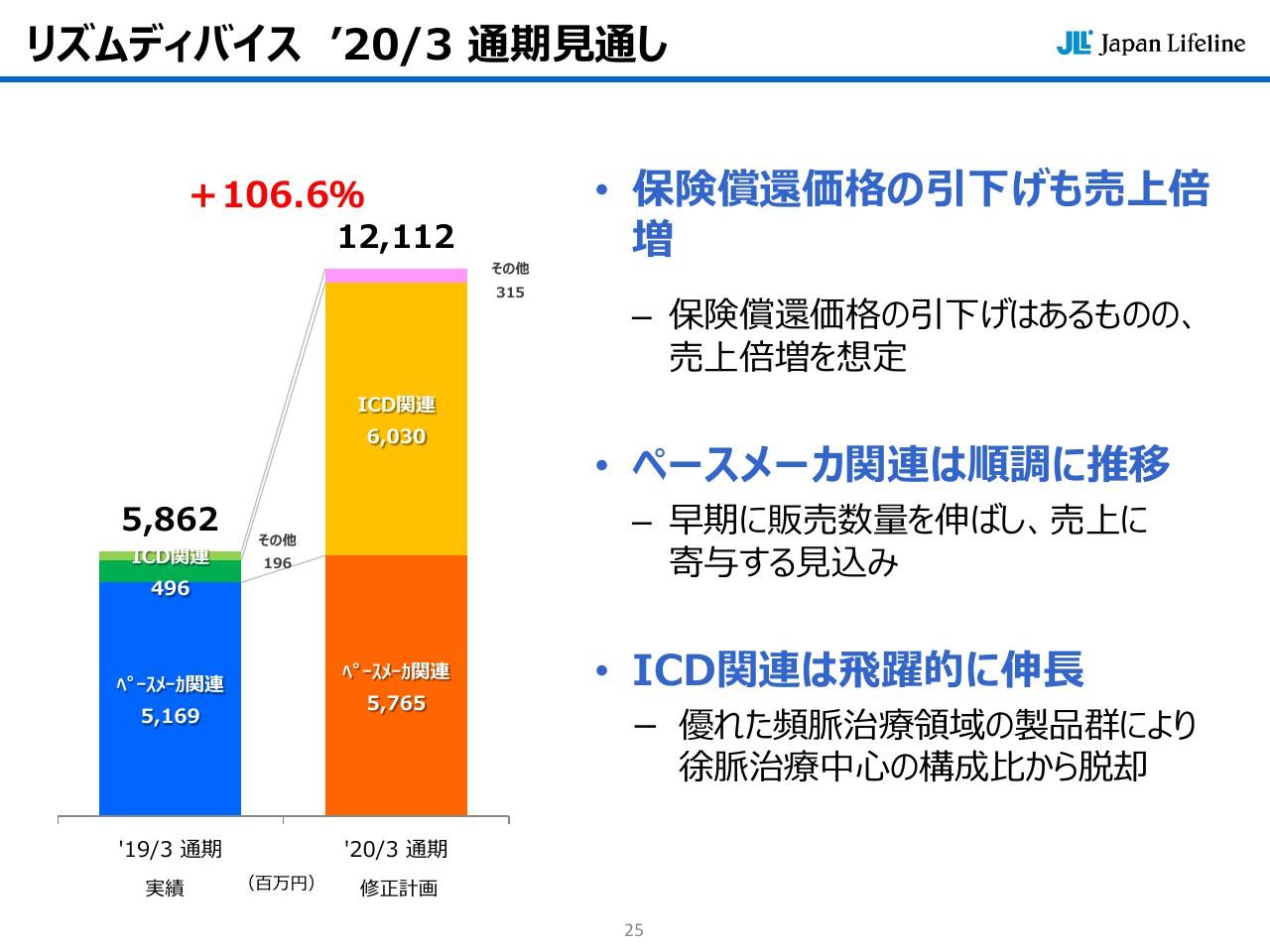

リズムディバイス `20/3 通期見通し

このスライドは通期の見通しです。10月からの消費税の値上げに伴って、異例でしたが一部の製品に保険償還の見直しがありました。ペースメーカーに関しては平均8.5パーセントの下がりがありますが、「Brady」「Tachy」というのはアブレーションを手がけていた我々の営業マンにとっては同じお客さまですので、ここに自然に入っていけるということで売上は倍増いたします。

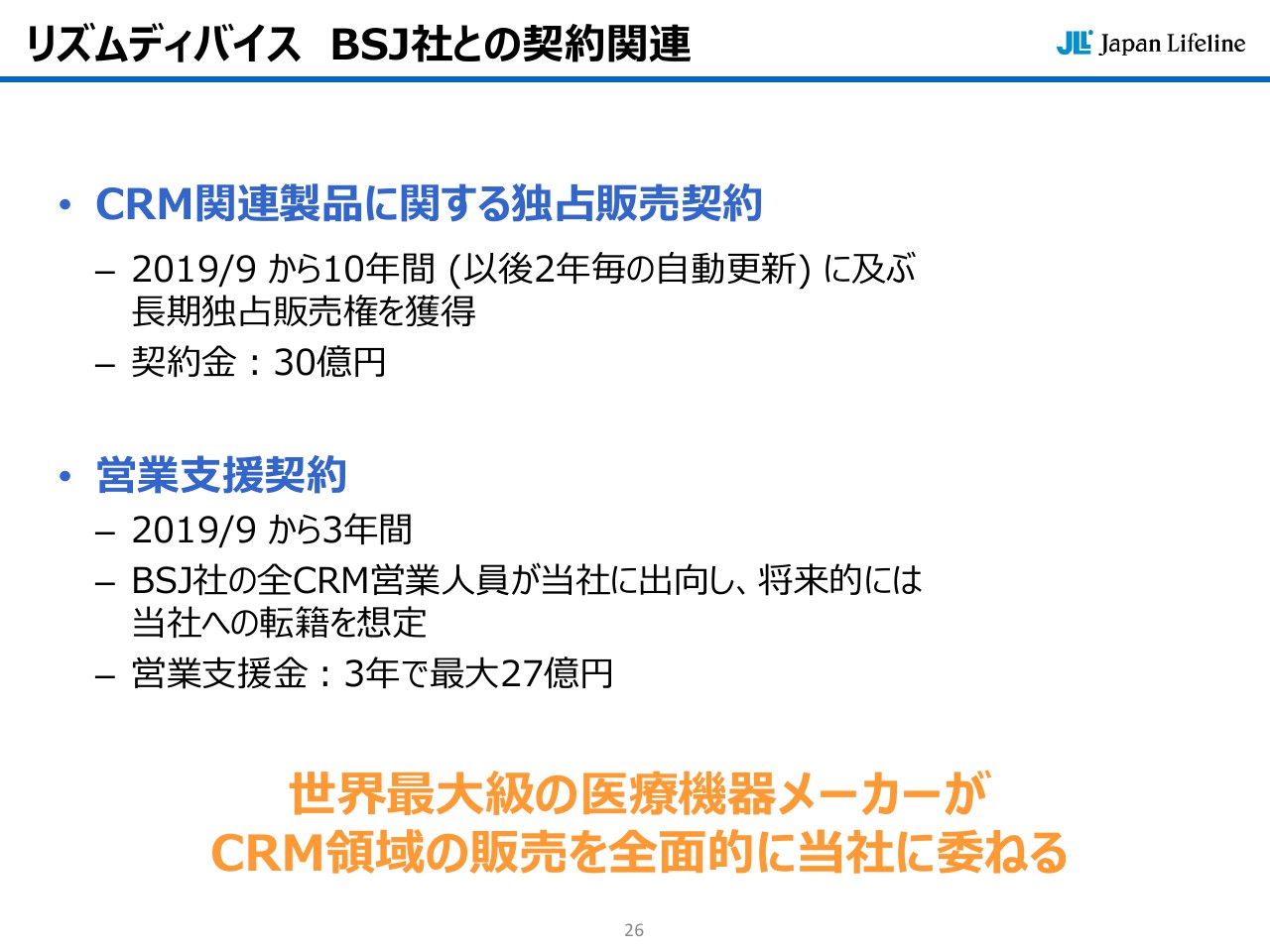

リズムディバイス BSJ社との契約関連

それにかかわる費用ですが、先独占販売契約10年で、そのあと2年ごとのオートマティックの更新となり、30億円を10年で3億円ずつ償却していきます。

営業支援契約で3年間、10億円・9億円・8億円とになっておりますが、最大で27億円払うということになっております。転籍者が来ればそこからまた金額を引いていく、という考え方です。

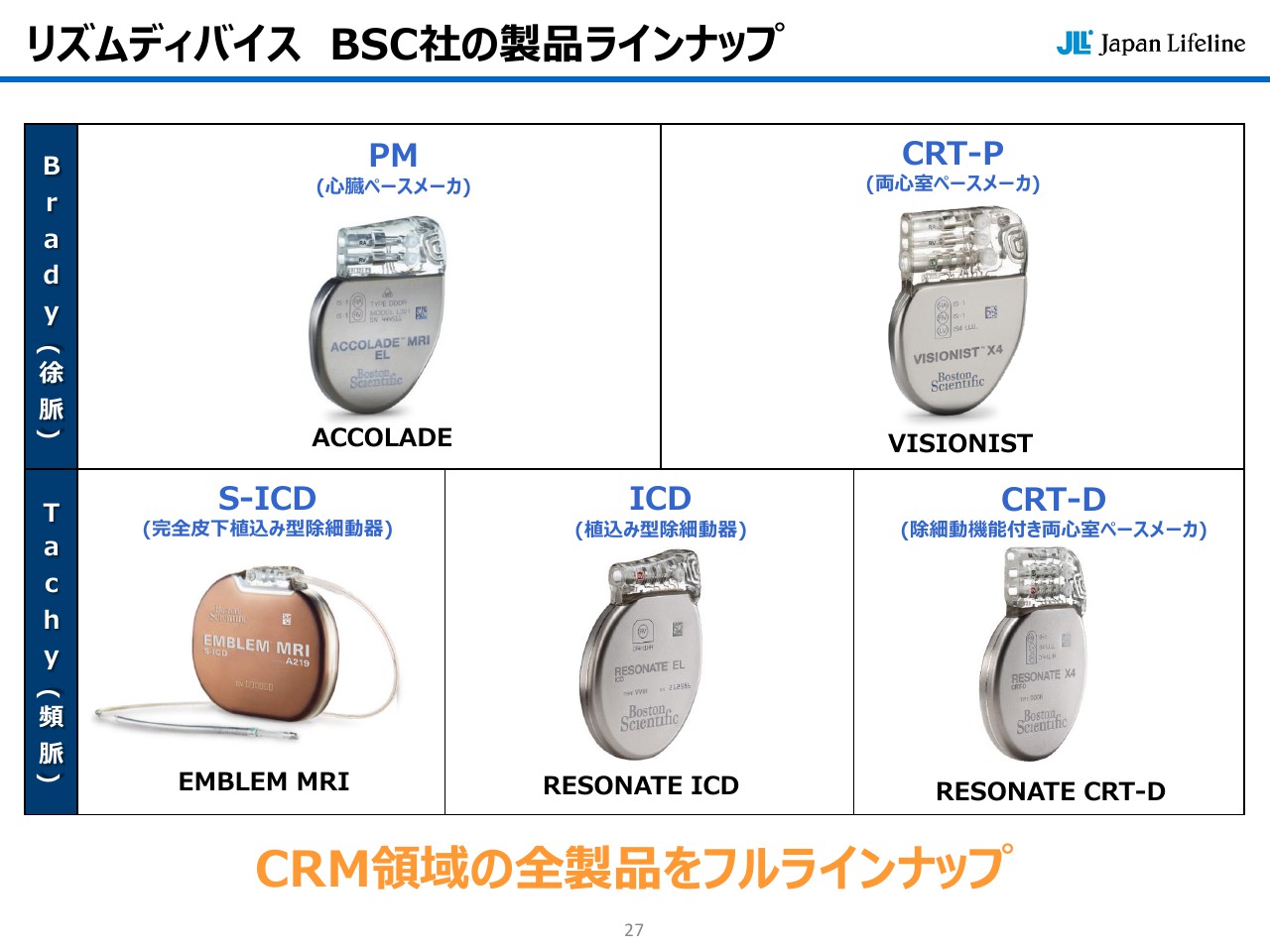

リズムディバイス BSC社の製品ラインナップ

これが製品のラインナップです。MicroPortを12年扱ってきましたが、ほとんどがもう「Brady」の世界でしたので、「Tachy」の世界が加わるのは我々にとって非常に大きいことです。

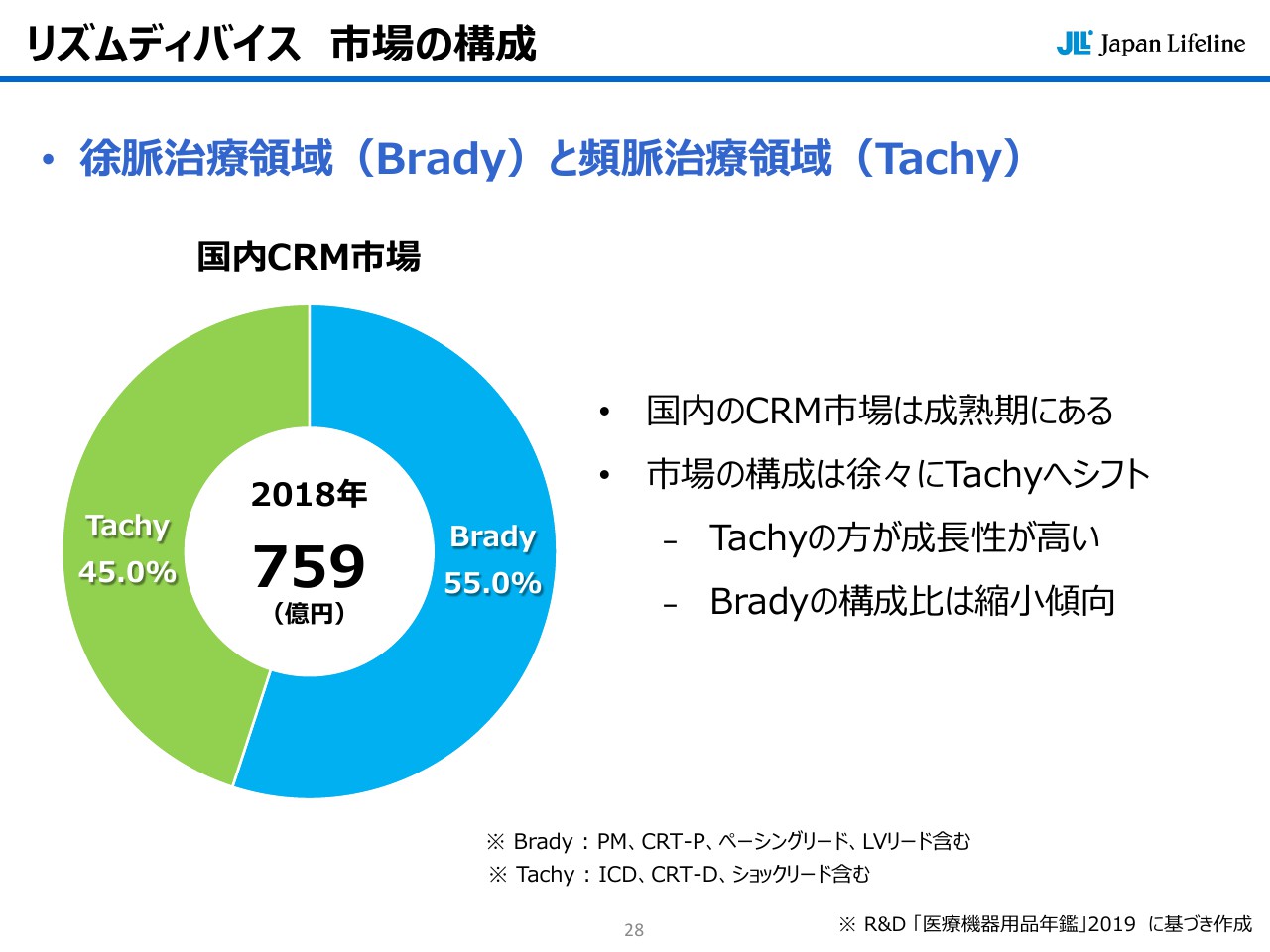

リズムディバイス 市場の構成

これはカレンダーイヤーの2018年のR&Dのデータです。日本においては円マーケットとして「Brady」が55パーセントですが、先ほどの保険償還の下がりなどを受けて、「Tachy」、すなわち「TCD」「S-ICD」「CRT-D」といった製品群のほうが大きくマーケットを占めており、我々もそちらにシフトしております。

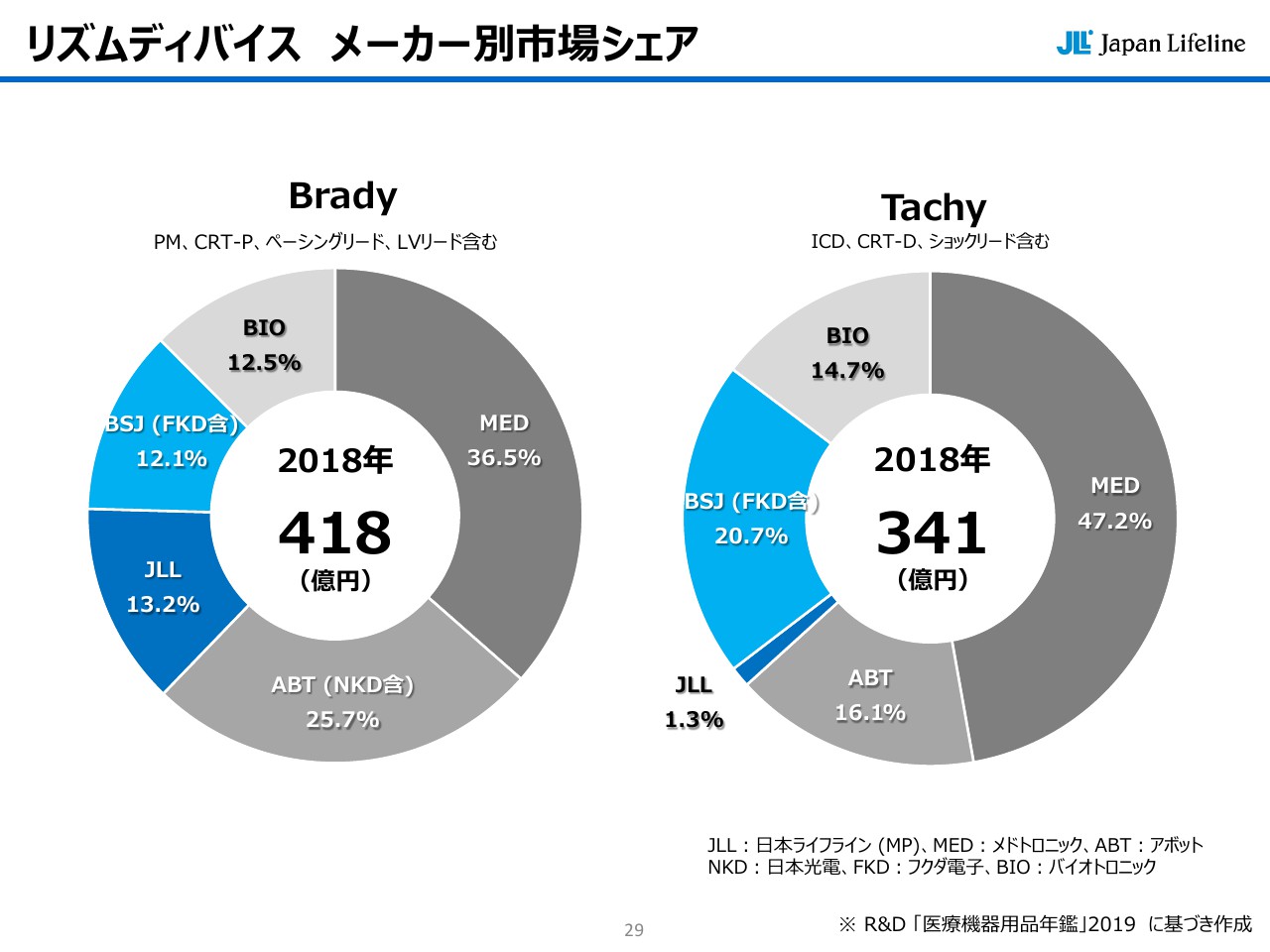

リズムディバイス メーカー別市場シェア

これが2018年のR&Dのマーケットシェアです。「Brady」は、ペースメーカーにおいてはフクダ電子さんを含むボストンで12.5パーセント、ライフラインが13.2パーセントとなっています。オーバーラップするところがあり、両方足して約25パーセントになるというわけではないですが、かなり大きいポジションをとれるであろうと(考えております)。

「Tachy」に関しては、2018年はボストンさんが20.7パーセントのシェアですが、ここに我々の力がオントップしてくる可能性を秘めております。

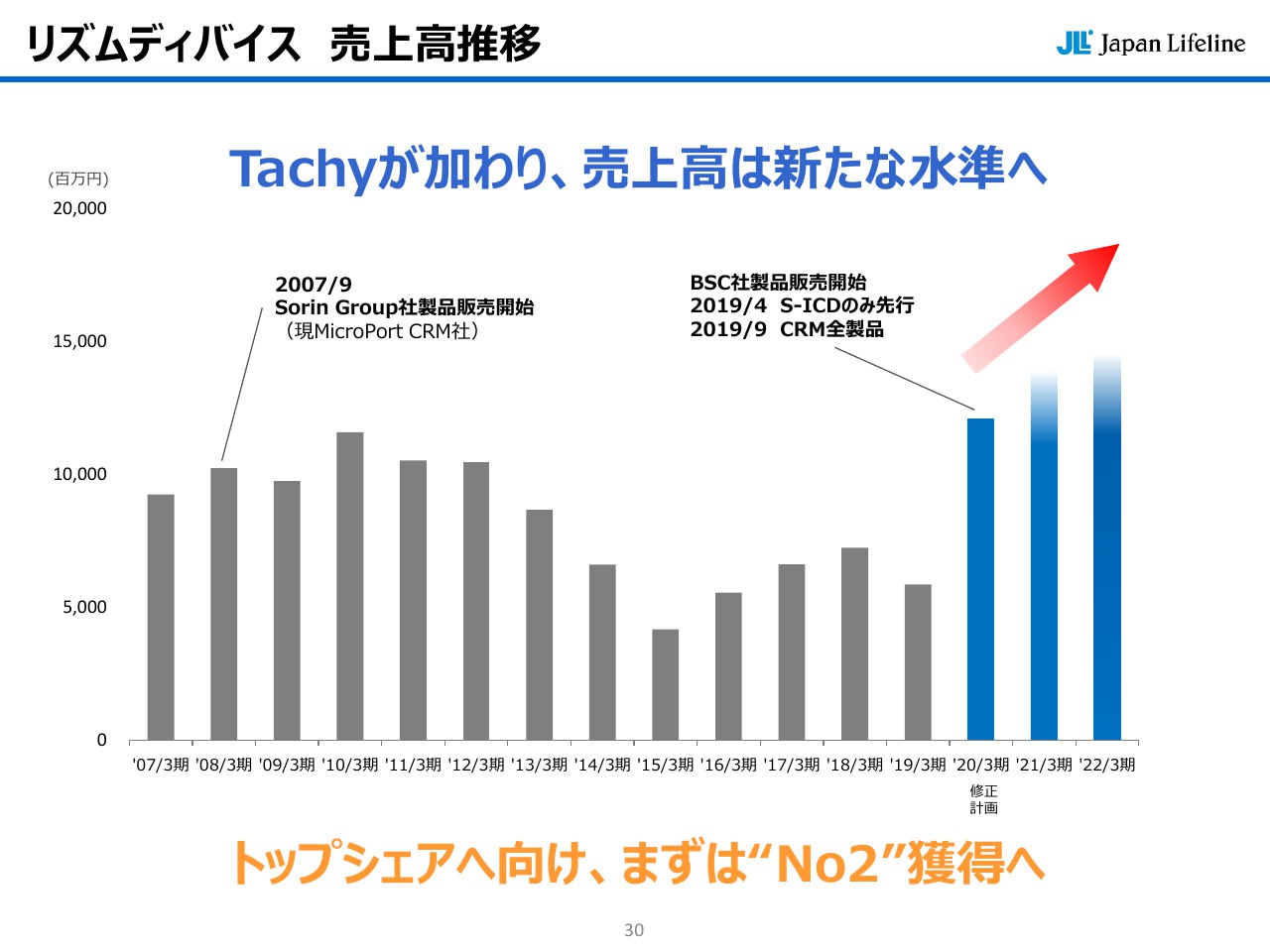

リズムディバイス 売上高推移

グレーの部分が、MicroPortの時代の売上高です。ブルーは今後伸ばしてまずNo.2になろうと(考えております)。圧倒的なNo.2になれたら、最後にトップを狙おうと思い、段階的にまずはNo.2になることを考えております。

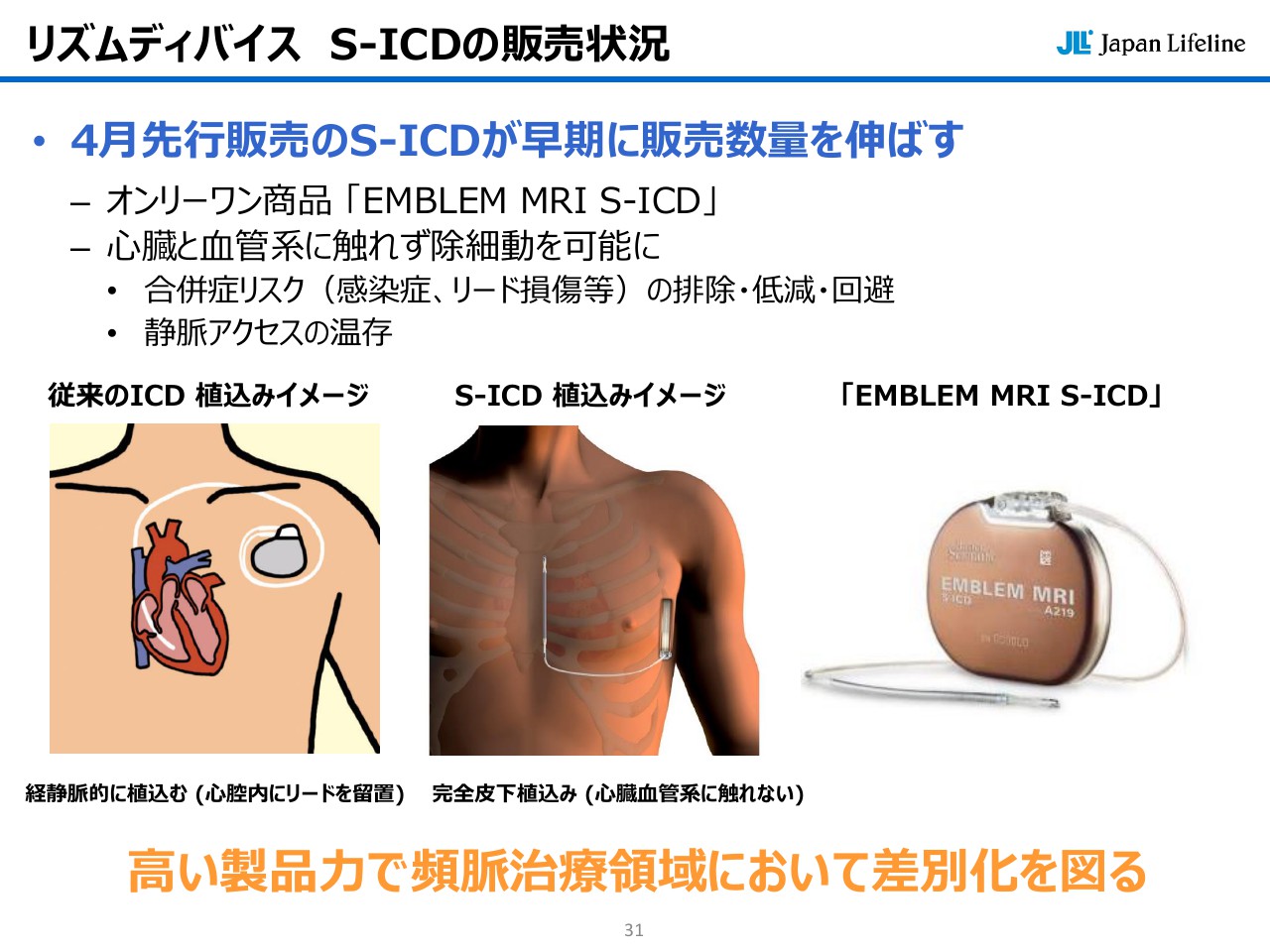

リズムディバイス S-ICDの販売状況

これが目玉の製品の「S-ICD」です。血管を通さず、カテーテルが心臓のなかに入っていきませんので、ファーストインプランテーションにおいて、これを推奨するという先生方が非常に増えており、我々もすごく力を入れております。

これもオンリーワン製品でプライスコンペティションもありませんので、注力していきたいと考えております。

リズムディバイス 新製品・新機能

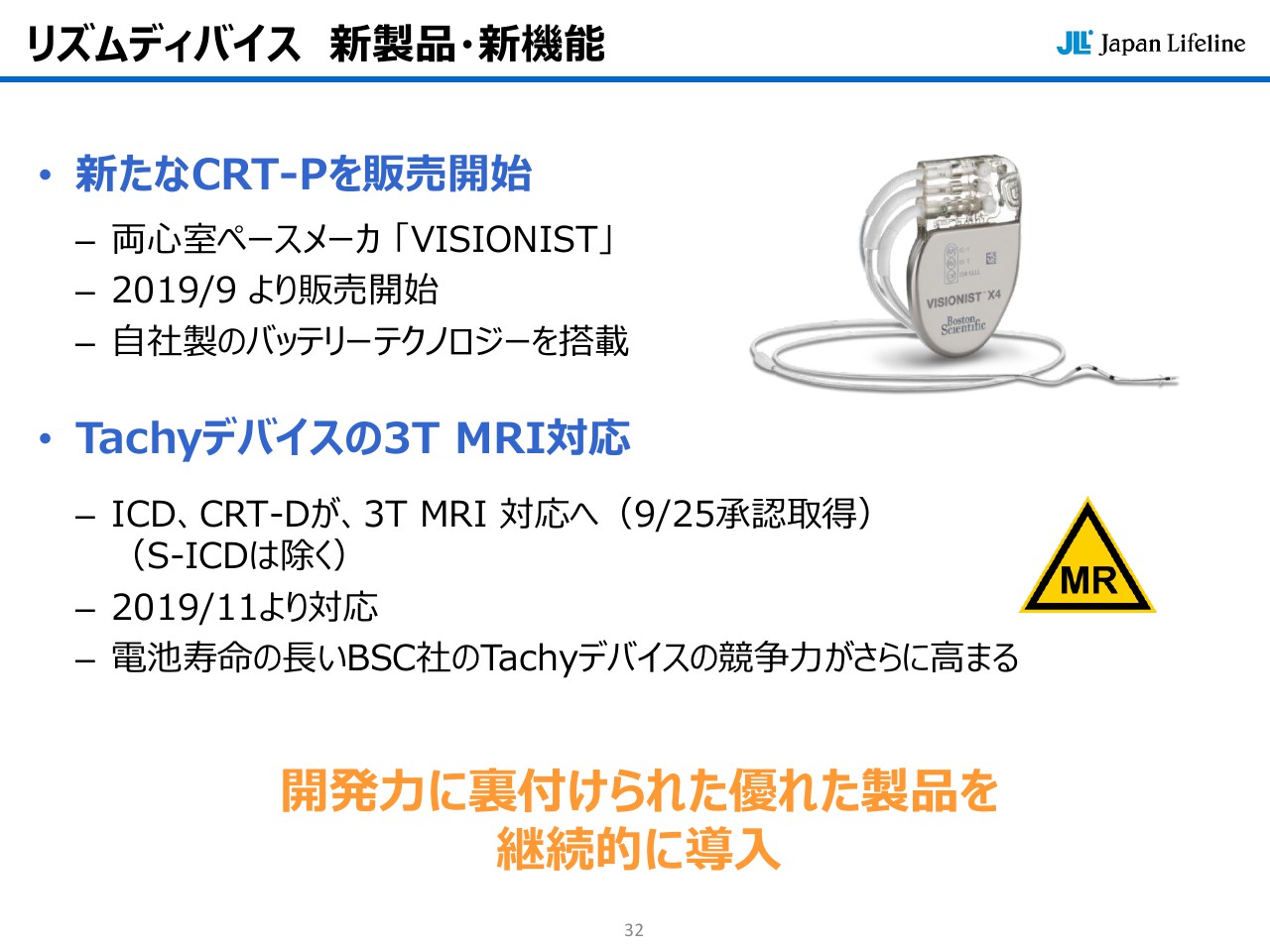

それから、まず「CRT-P」というペースメーカーはアップグレードして、もう1本リードを入れました。心不全、とくにお年寄りには大きい「ICD」は負担になりますので、今後はアップグレードが増えていくだろうと思いますし、新しいモデルが出てきております。

ありがたいことに、「Tachy」デバイスは、1.5テスラから3テスラのものが承認されました。大規模施設はほとんど3テスラになってきており、日本はMRI天国ですのでどこにいってもMRIがあり、そこの診断には欠かせません。「Tachy」が対応できるようになり、大規模施設に対するアタックがより容易になりました。

リズムディバイス 今後のパイプライン

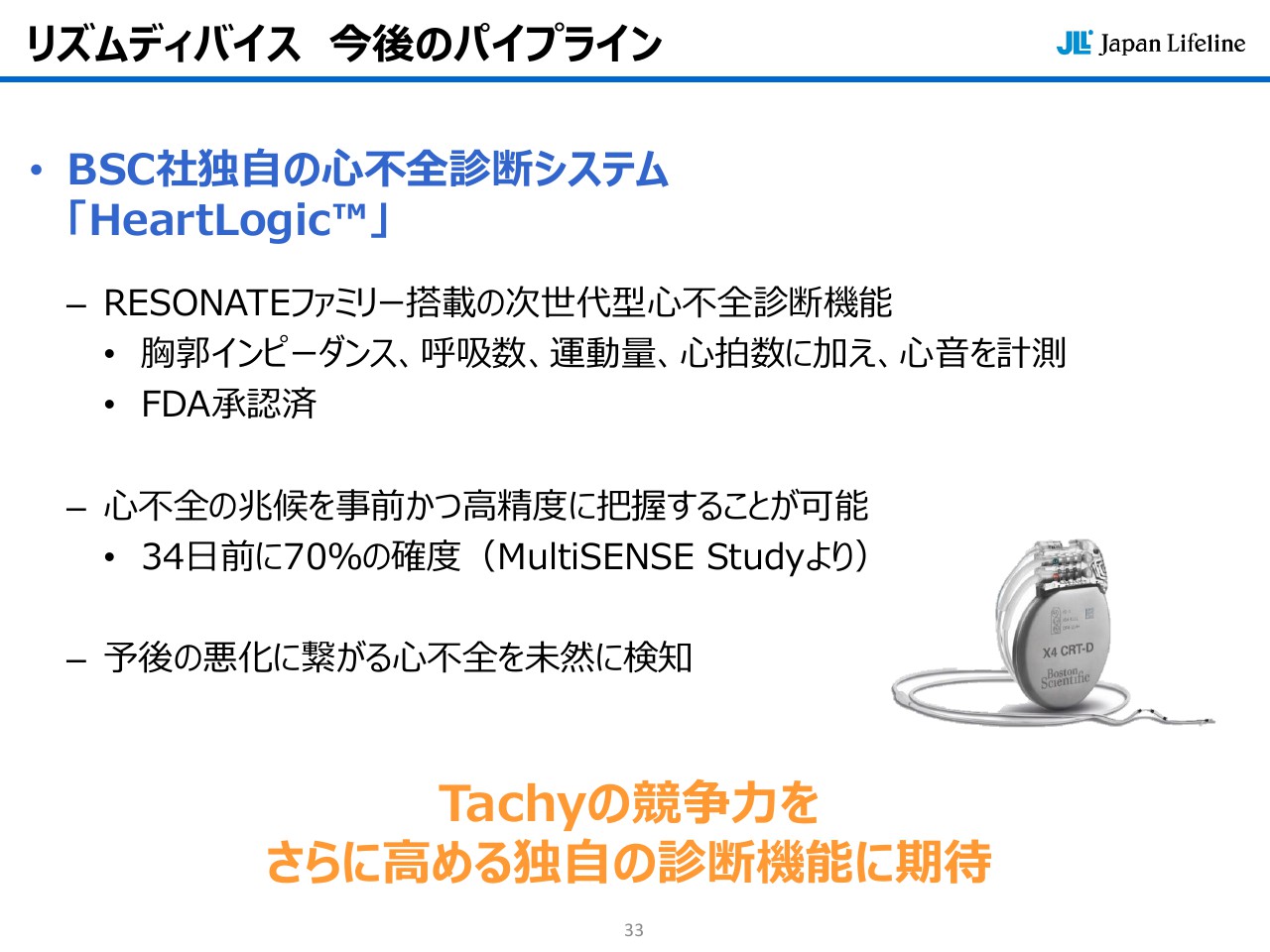

まだすぐには出てきませんが、心不全が次の大きなテーマでございます。「CRT-D」に象徴されるデバイスですが、「HeartLogic」という心不全の兆候を事前につかむアルゴリズムを持った製品が、アメリカですでに承認が下りています。

おそらく1年半ぐらいの間に、日本にもこれが導入されます。心不全で悩んでいる、入退院を繰り返している患者さんに対して、事前に察知してそれなりの治療ができるようになり、大きな目玉になると思います。

EP/アブレーション `20/3 2Q累計実績

次にEP/アブレーションに進みます。

オンリーワン製品に関しては堅調に進んでいると思っております。ただし、一般的なコモディティの診断カテーテル、食道温のモニタリングカテーテル等は他社の参入もあり、販売数はやや減少しております。現在は、内視鏡のレーザーアブレーションカテーテルの拡販に努めております。

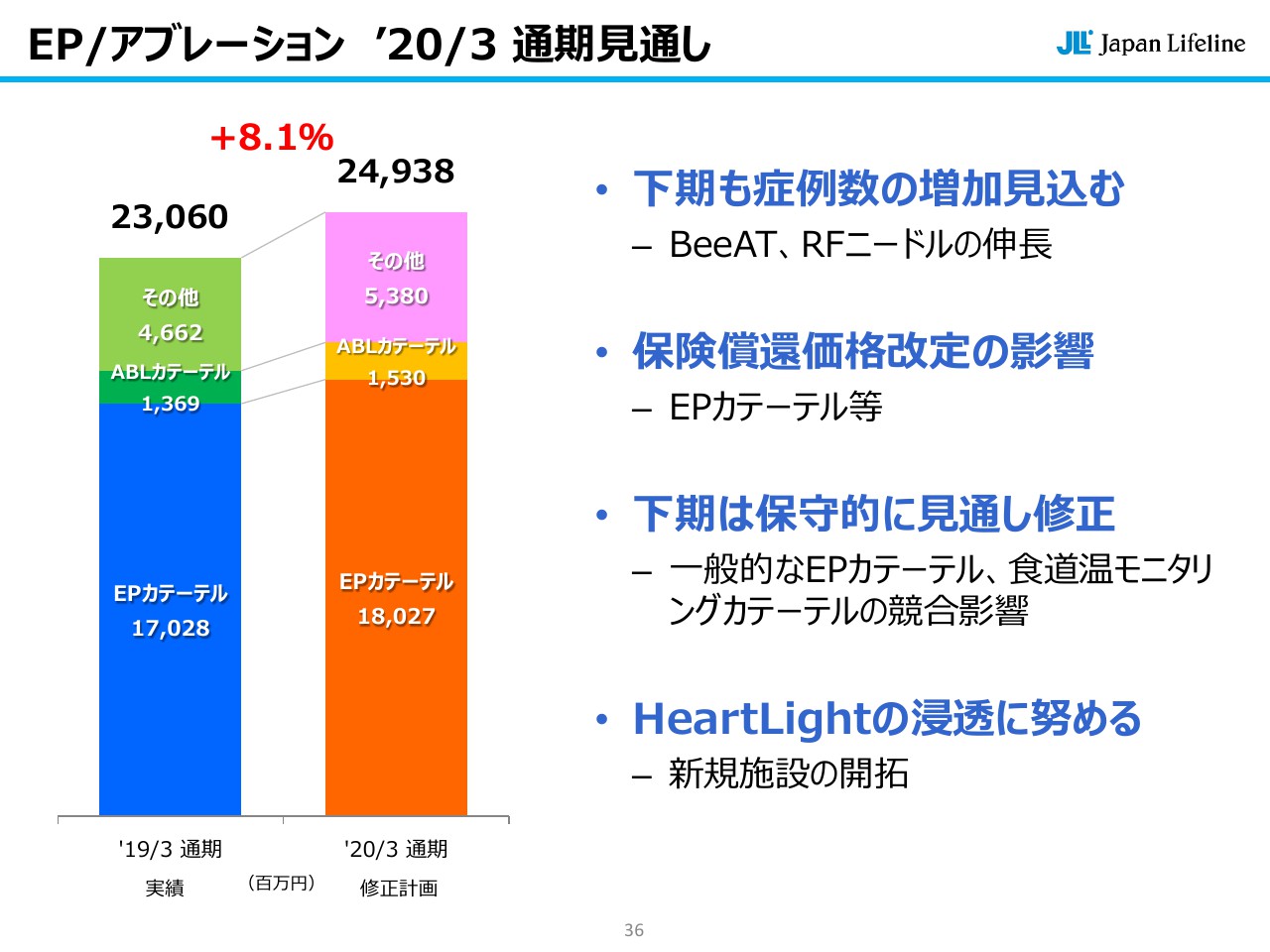

EP/アブレーション `20/3 通期見通し

通期で見ても、ポイントは「HeartLight」でございます。このあとお話ししますが、レーザーバルーンのプロクタリングの施設で、第1世代のものを使い方を確実にわかっていただく、コンソールを入れていただく、という作業を行っているところでございます。

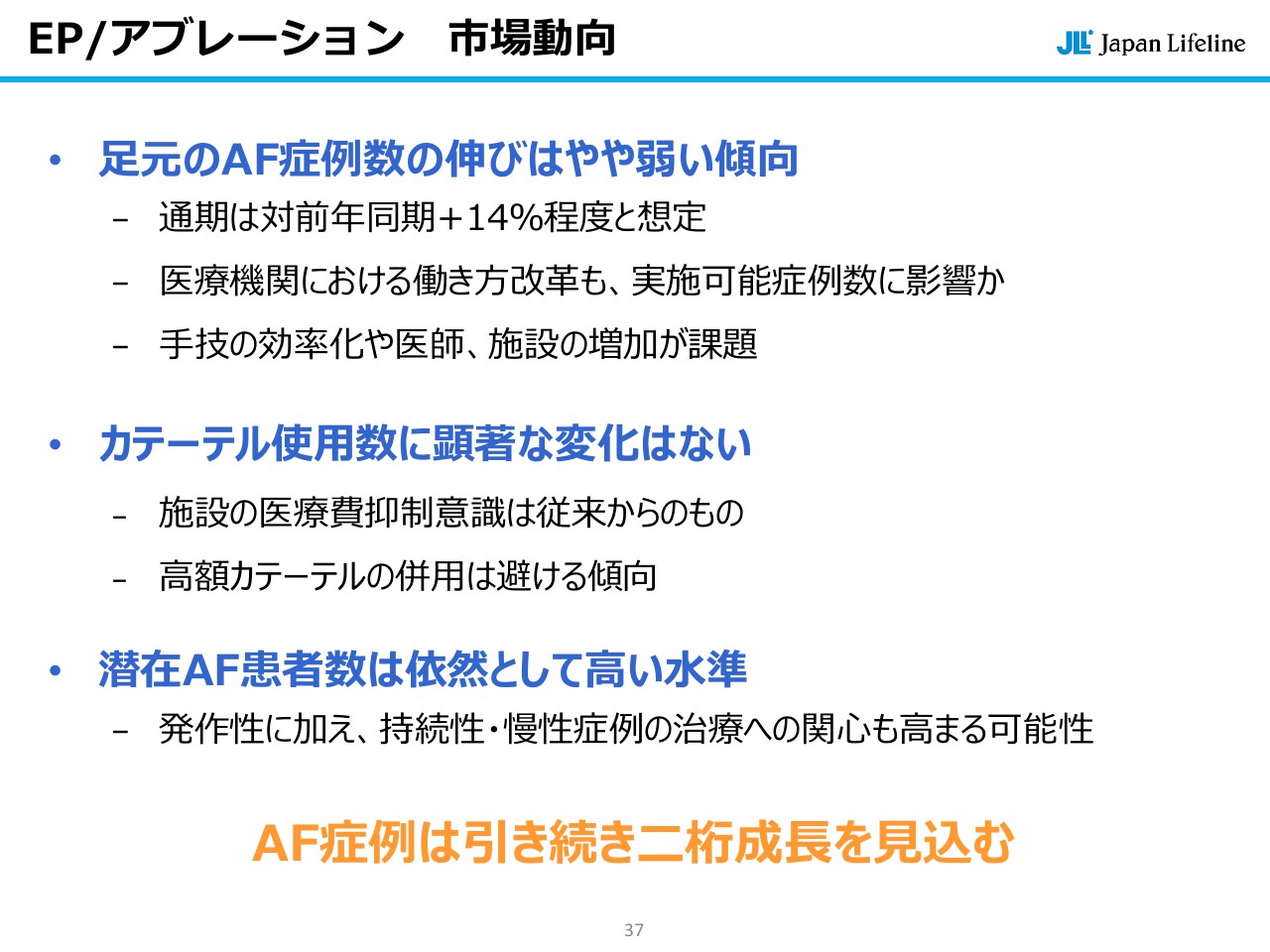

EP/アブレーション 市場動向

足元のAFの症例の伸びがやや弱い傾向でございます。当初17パーセントで見込んでおりましたが14パーセントとし、今回の下方修正もここが軸になっております。

現実的に、水面下の症例数は、ポテンシャルとしてはまったく変わっておりません。AFというのは発作性が約45パーセント、持続性が45パーセント、慢性が10パーセントと言われています。発作性というのは約1週間で1回止まるものを指しており、これを基準に治療をしていますが、現実は持続性の治療は患者さんから「絶対やってくれ」と来ますので、ここに時間がとられます。

また、カテ室で5時や6時を過ぎて、スケジュールを組めないというような環境になってきました。それも手伝って、アブレーションの症例件数の見直しを行いました。

EP/アブレーション 内視鏡レーザーアブレーション

このレーザーバルーンは、現在第1世代のものを扱っておりますが、次に第2世代・第3世代を一緒にした「HeartLight X3」が来ますと、手技時間が非常に短縮されます。他社のバルーン治療や、従来のRFのアブレーションと比べても非常に短い時間でできますし、第1世代のもので約1年のデータが出てきていますが、洞調律維持、いわゆるAFが成功しているかどうかというデータに関して、非常にいいデータが出てきています。ですので、いずれ持続性の分野にも非常に大きな寄与をするのではないかと(考えております)。

この「HeartLight X3」については、CEマークのデータをもってメーカーがFDAの申請に入っていますので、日本においてもこれを早く申請して導入したいと考えております。それまでの間は、ジェネレーション1のものをマニュアルモードで確実に動かすので、少し時間がかかりますが、施設数を増やしていきたいと考えています。

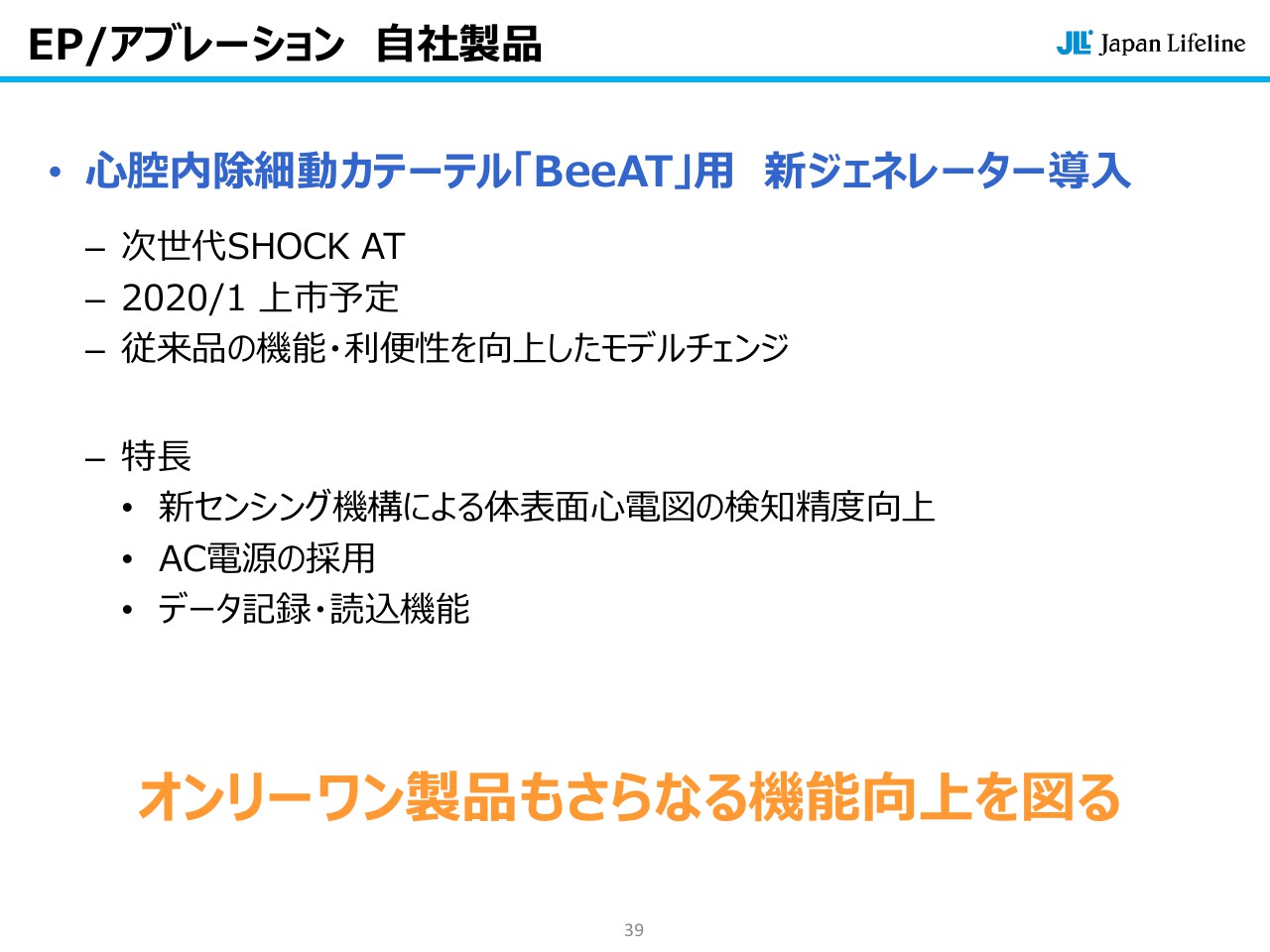

EP/アブレーション 自社製品

我々のの目玉商品「BeeAT」です。心腔内除細動カテーテルのコンソール、ジェネレーターを7年ぶりに一新します。

センシング機能をさらに向上させるということと、AC電源の採用、これはオンリーワン製品なんですが、さらに精度を上げることを進めていきます。この製品に関しては、特許でがんじがらめで強いものを持っておりますが、他社の追随を許さないためにも、新しいコンソールでもう一度きっちり確実に抑えていきたいと考えております。

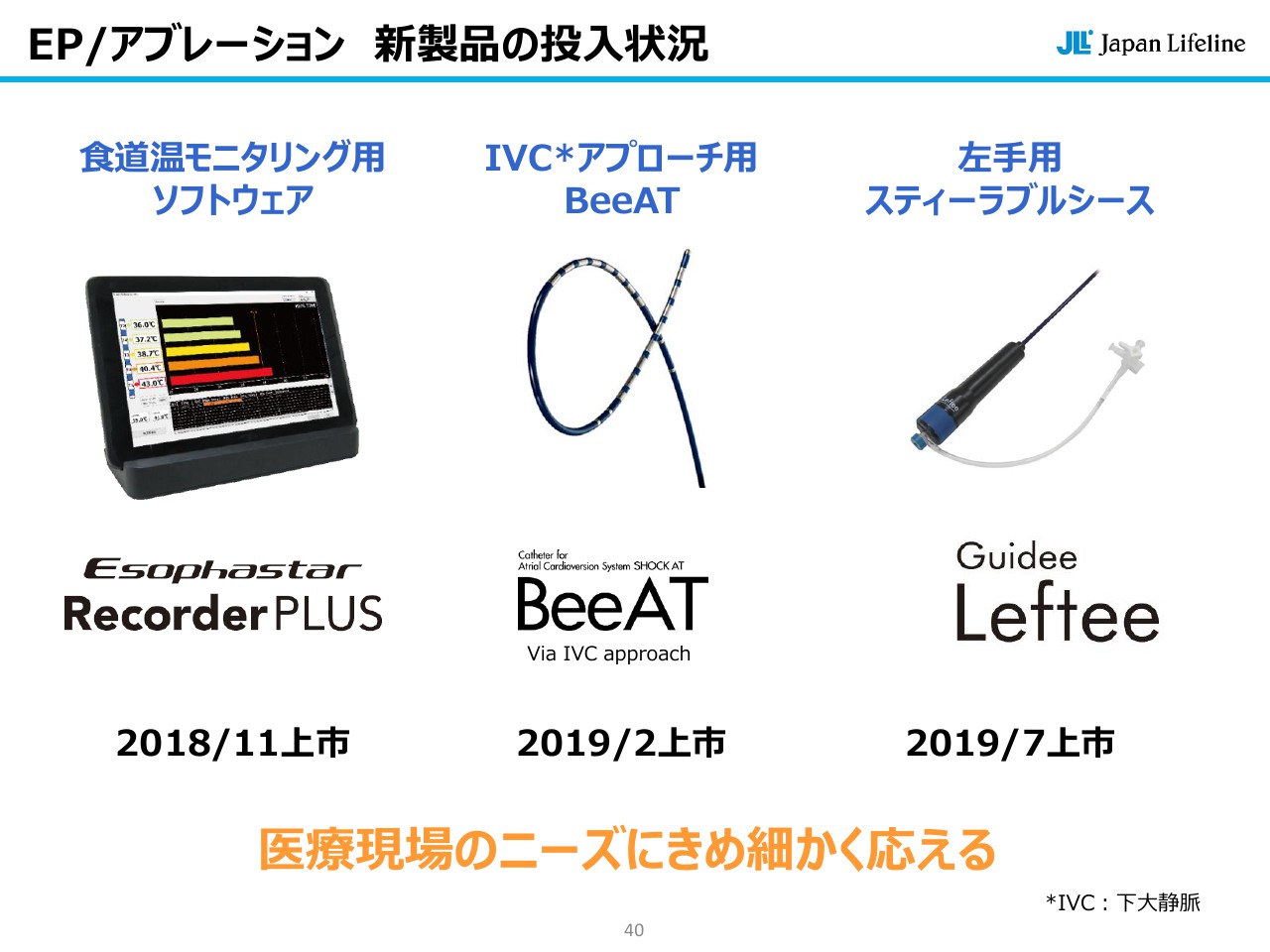

EP/アブレーション 新製品の投入状況

そのほか食道温モニタリングのソフトウェアを改善しました。コスメティックに首には傷が残るので嫌だとおっしゃる患者さんも出てきておりますので、首からではなく足の付け根、太ももの付け根からアプローチできる「BeeAT」も出しております。

それから、スティーラブルシースと言いますが、手元操作を左手でもできるというものも出しております。

外科関連 `20/3 2Q累計実績

外科関連に関しては昨年同時期と比べて下がっておりますが、胸部用のステント「Relay」というものを扱っており、ボルトン社でテルモさんに買収されたもので、契約が切れた下がり分があります。

人工弁に関しては約30年行ってきましたが、TAVIの市場浸透が非常に早く、外科的な生体弁・機械弁に関して限界が見えてきましたので、この5月をもって終了いたしました。

ただし、在庫に関しては簿価で全部買い取っていただけましたので、財務的には非常にプラスになっていると考えております。

外科関連 `20/3 通期見通し

オープンステントグラフトも自社のオンリーワン製品です。のちほどお話ししますが、これは非常に強く、堅調に売上を伸ばしております。

これも自社製品ですが、オープンステントグラフトを入れて、4分枝の人工血管を使うというシーズが普及しておりますので、ここも高い水準で伸びていくだろうと考えております。

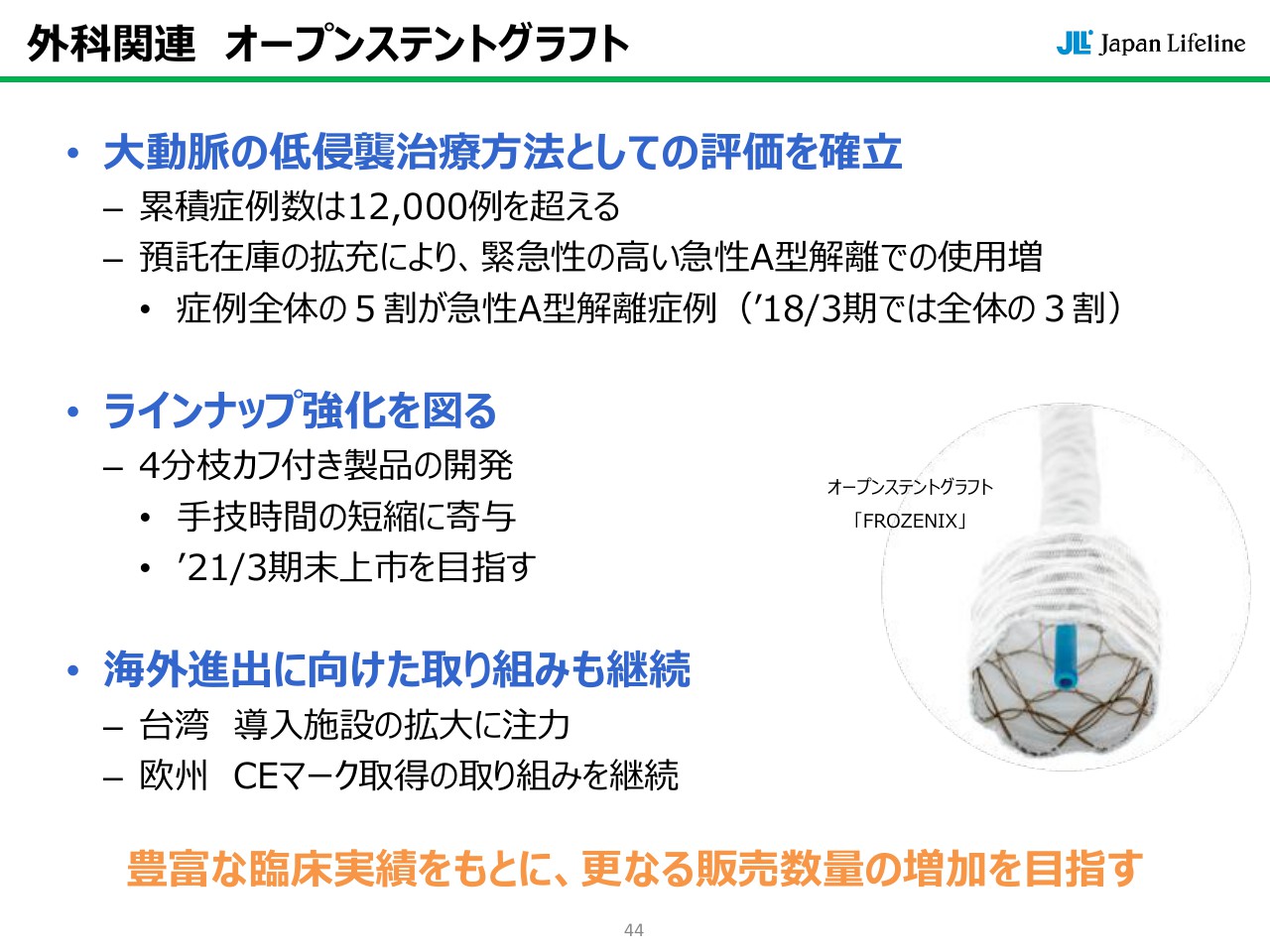

外科関連 オープンステントグラフト

このオープンステントグラフトに関しては、緊急の約5割以上で使われております。1回使ってしまったら胸をあけて深い部分を縫う、というリスクを避けるという意味でも、これがどんどん普及していくと思っております。

将来的には4分枝カフ付きの製品など、いくつかバリエーションの開発を考えております。

台湾にはすでに導入しましたし、欧州のCEマークについても継続してトライしている状況でございます。

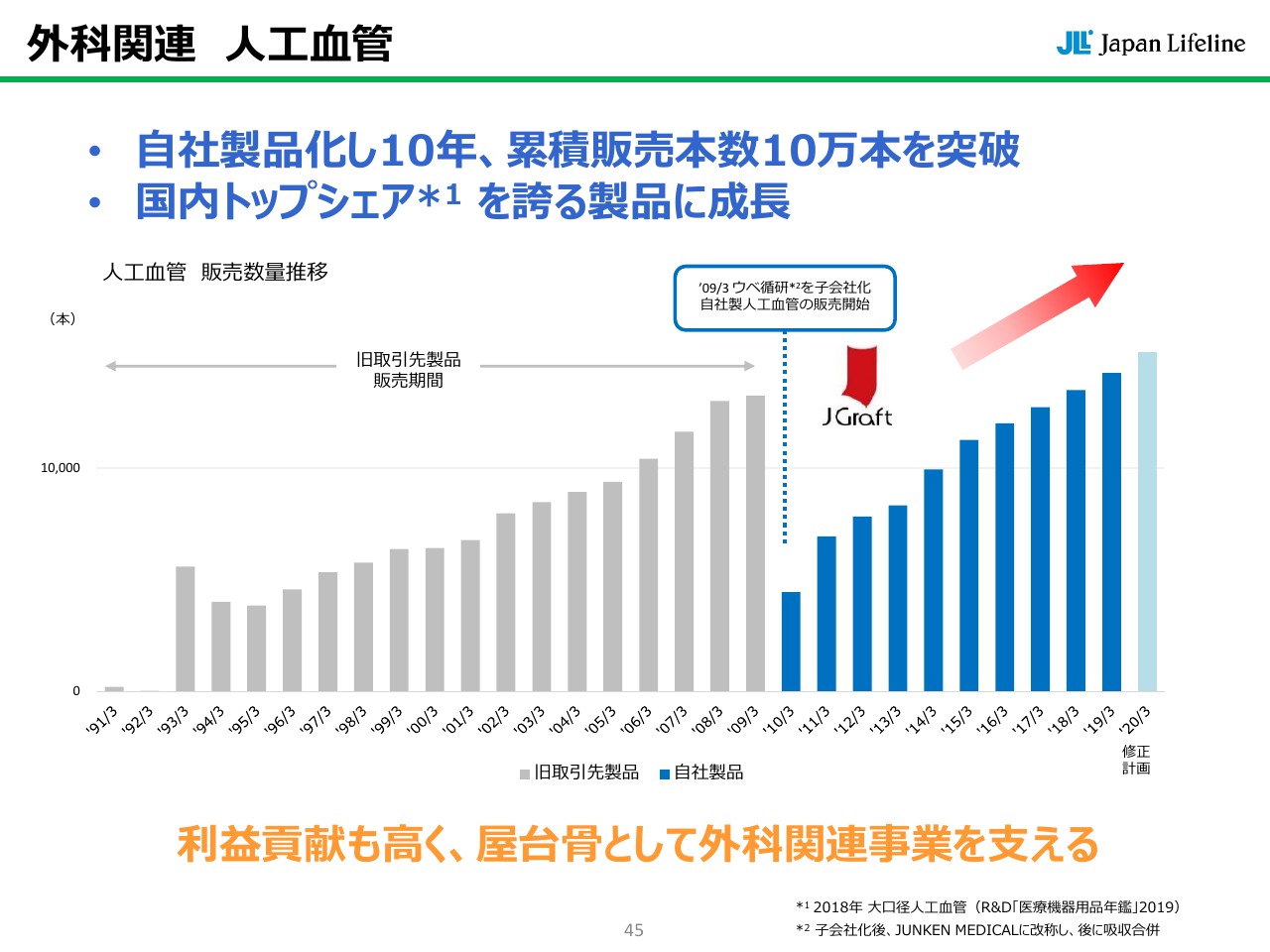

外科関連 人工血管

グレーの部分が自社を始める前の売上の歴史で、これは本数を表しています。ブルーが自社の製品に置き換わってからの伸びでございます。

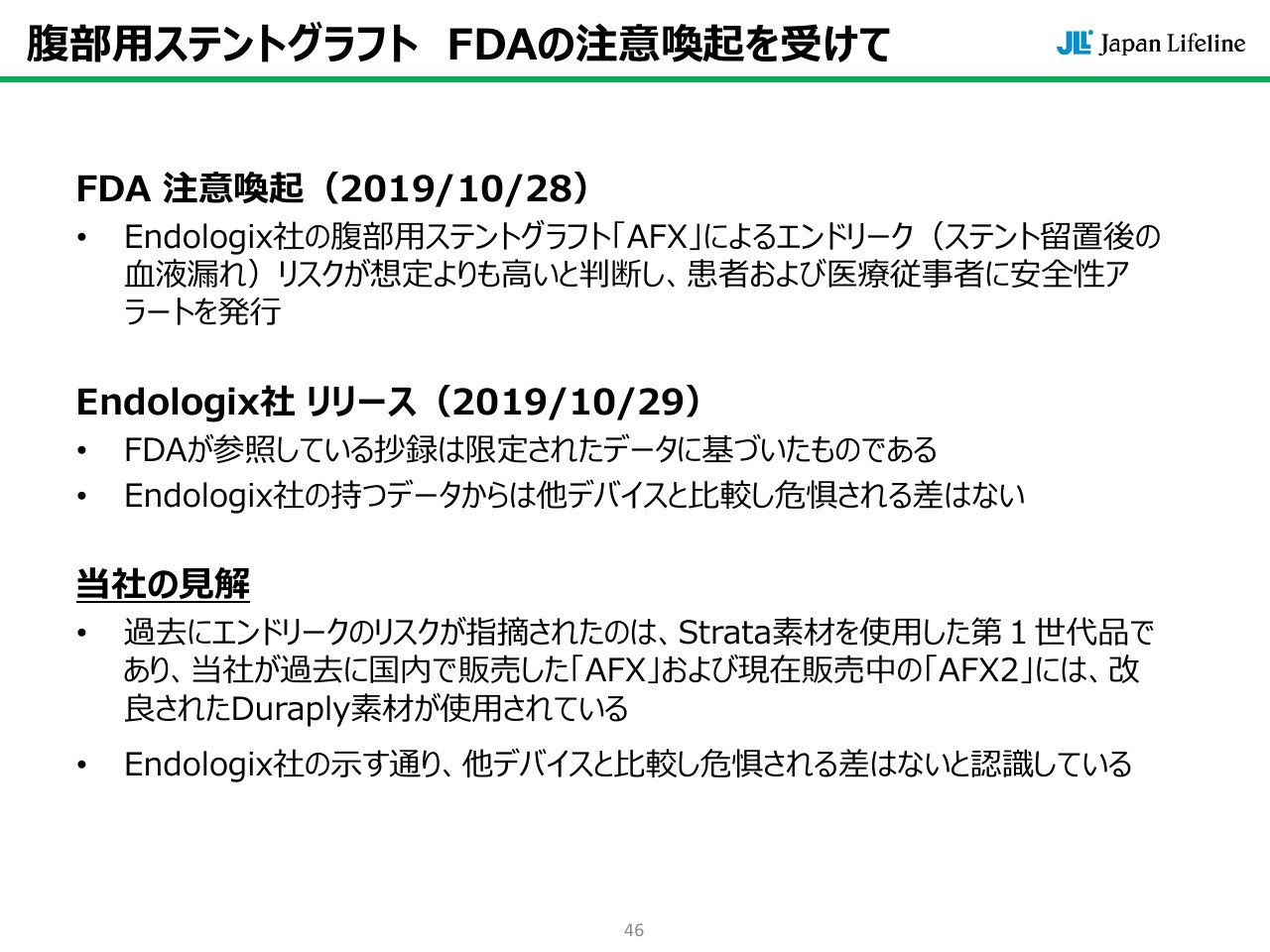

腹部用ステントグラフト FDAの注意喚起を受けて

あるレポートで腹部の「AFX」という製品のエンドリークについての心配が少しありました。Endologixに問い合わせても一部限定されたデータだということと、当社では「AFX 1」、今売っている「AFX 2」も、マテリアルが当時のものと違う新しいマテリアルで入ってきております。

エンドリークというのは、限定的にどこの会社でもあります。過去の症例を全部調べましたところ約0.3パーセントですので、ほかの製品と比べても非常に低い率で、とくに心配することはありません。

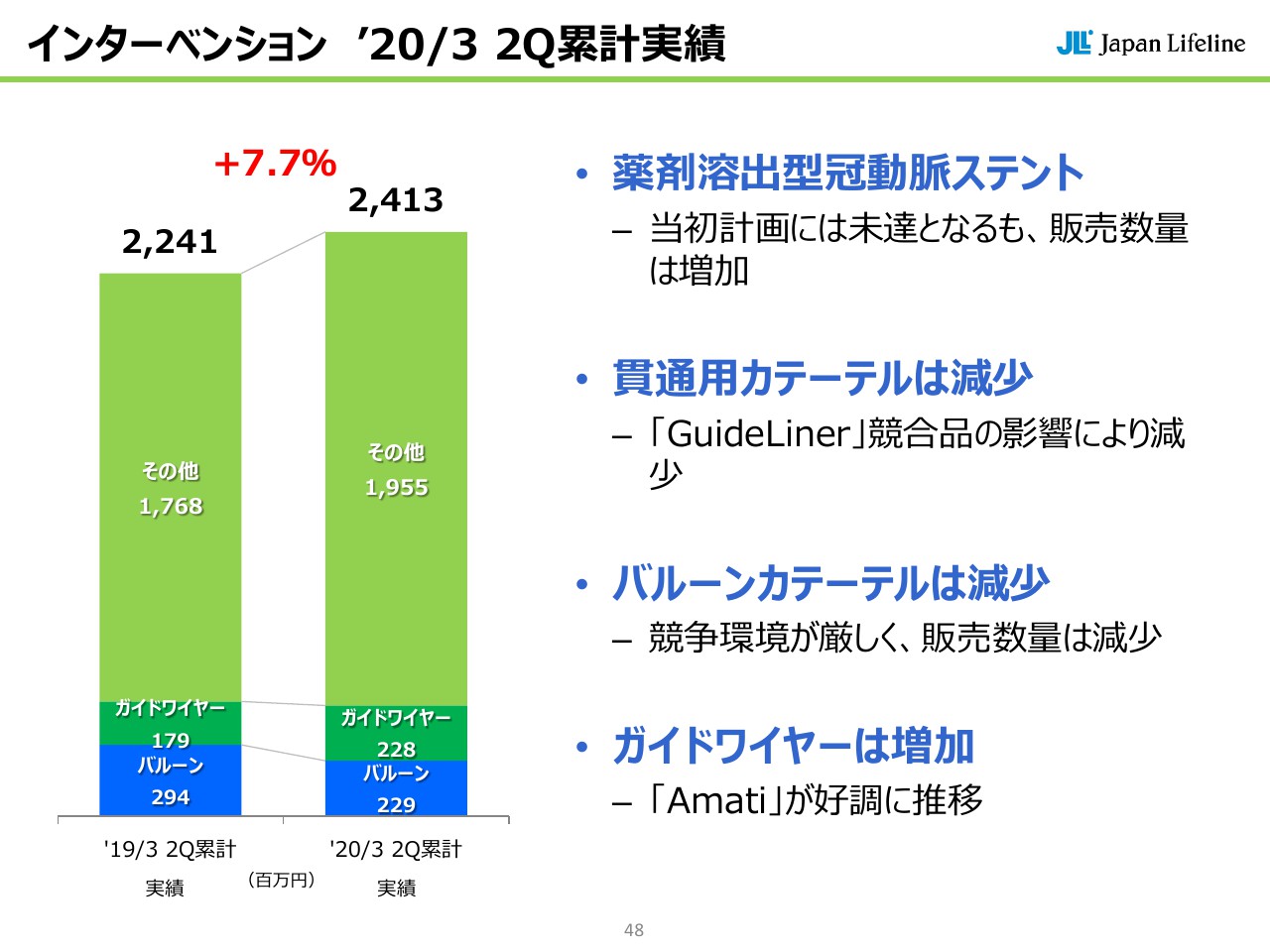

インターベンション `20/3 2Q累計実績

インターベンションにまいります。薬剤溶出型のステントの当初計画は未達ですが、販売数量は増加しております。貫通用カテーテル「GuideLiner」は競合品の出現や、現場ニーズが変わってきていることがあり、製品のコンセプトなどは少し考える余地を持っております。

バルーンは減少しております。ガイドワイヤーはコモディティですが、自社で製造できる分野ですので続けていきたいと考えております。

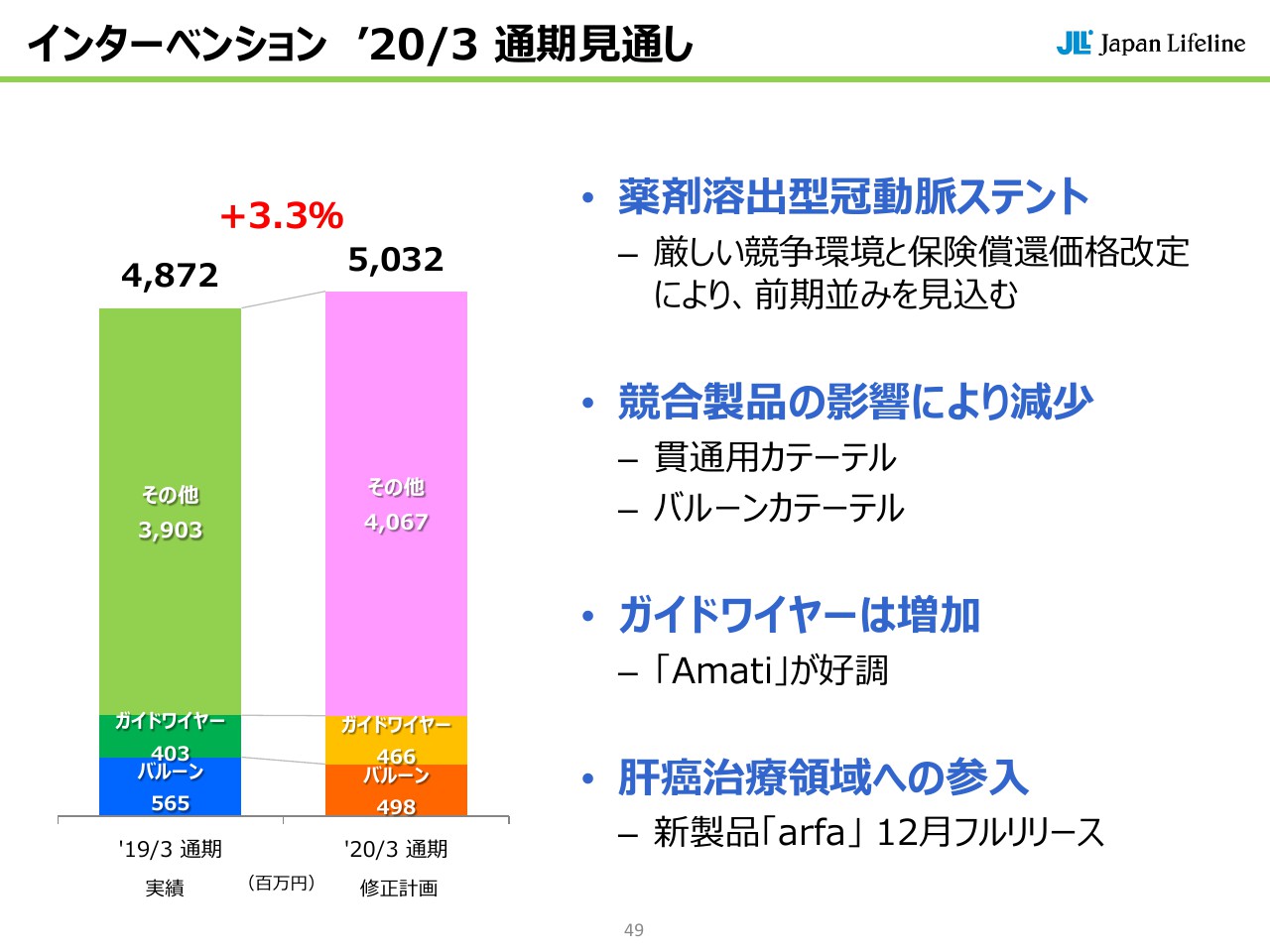

インターベンション `20/3 通期見通し

通期の見通しにおいても、10月からDSの保険償還の下がりがあったことも大きいですが、数量を伸ばすことでなんとかカバーしたいと考えております。

自社の「Amati」も好調に出ておりますし、肝がん用のニードルも12月にフルリリースする予定でおります。したがって、通期では前年比を約3.3パーセントぐらい上回ると見込んでおります。

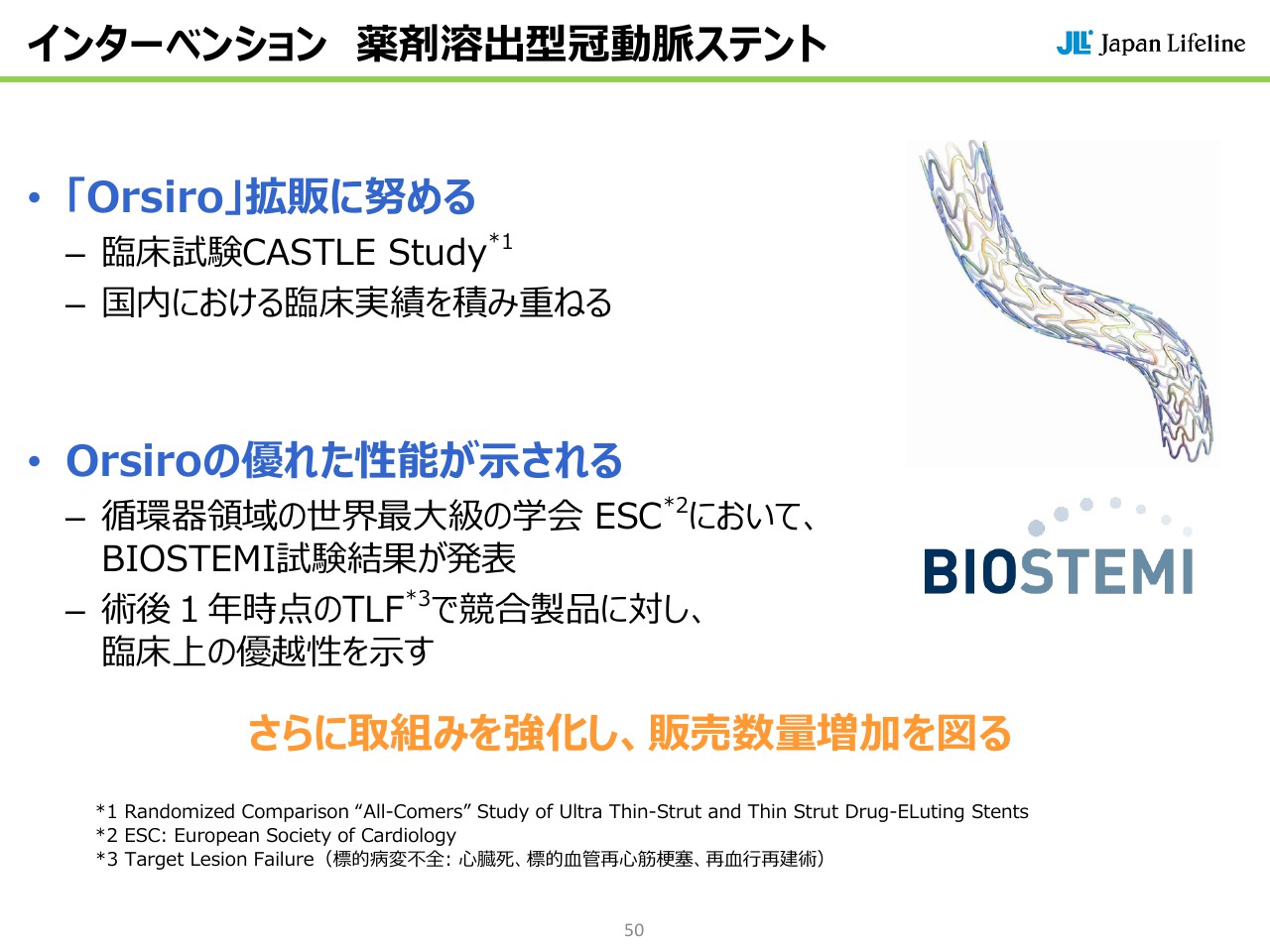

インターベンション 薬剤溶出型冠動脈ステント

DSは国内試験のCASTLE Studyが進めておりますし、ヨーロッパ循環器学会において、BIOSTEMIというスタディで競合他社の世界で一番売れているものと比べて、非劣性ではなく優位性のデータが出ましたので、これが販売にさらに拍車をかけると考えております。

インターベンション 新規導入品①

自社でのバルーンカテーテルである、「ignis」というものが12月に発売予定でございます。

インターベンション 新規導入品②

それから先ほどの我々が循環器のほかに消化器に入っていくというなかで、ラジオステント、それから肝がんのところが第2ラインなのですが、今までのRFの技術を使って、ここに参入していきたいと考えております。

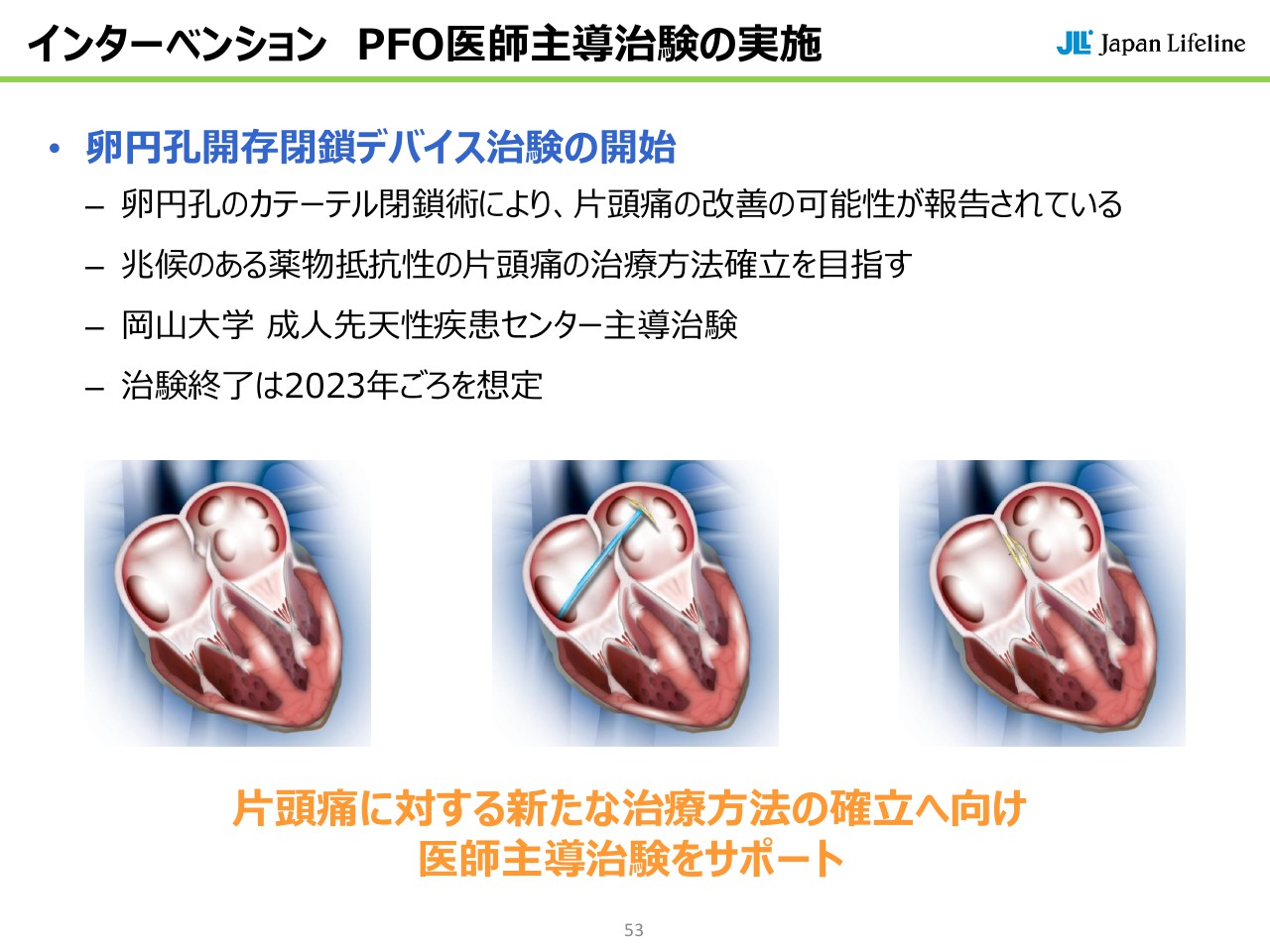

インターベンション PFO医師主導治験の実施

これはこれから治験が始まりますが、PFO、片頭痛を治療するデバイスです。我々が心房中隔欠損症で扱っているデバイスの会社オクルテックにこの製品がありますので、これを早く日本に導入したいと(考えています)。

この同類の製品に関しては、アボットさんがストロークで持っておりますが、我々は片頭痛で攻めていきたいと考えています。