2019年11月8日に行われた、味の素株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:味の素株式会社 取締役社長 最高経営責任者 西井孝明 氏

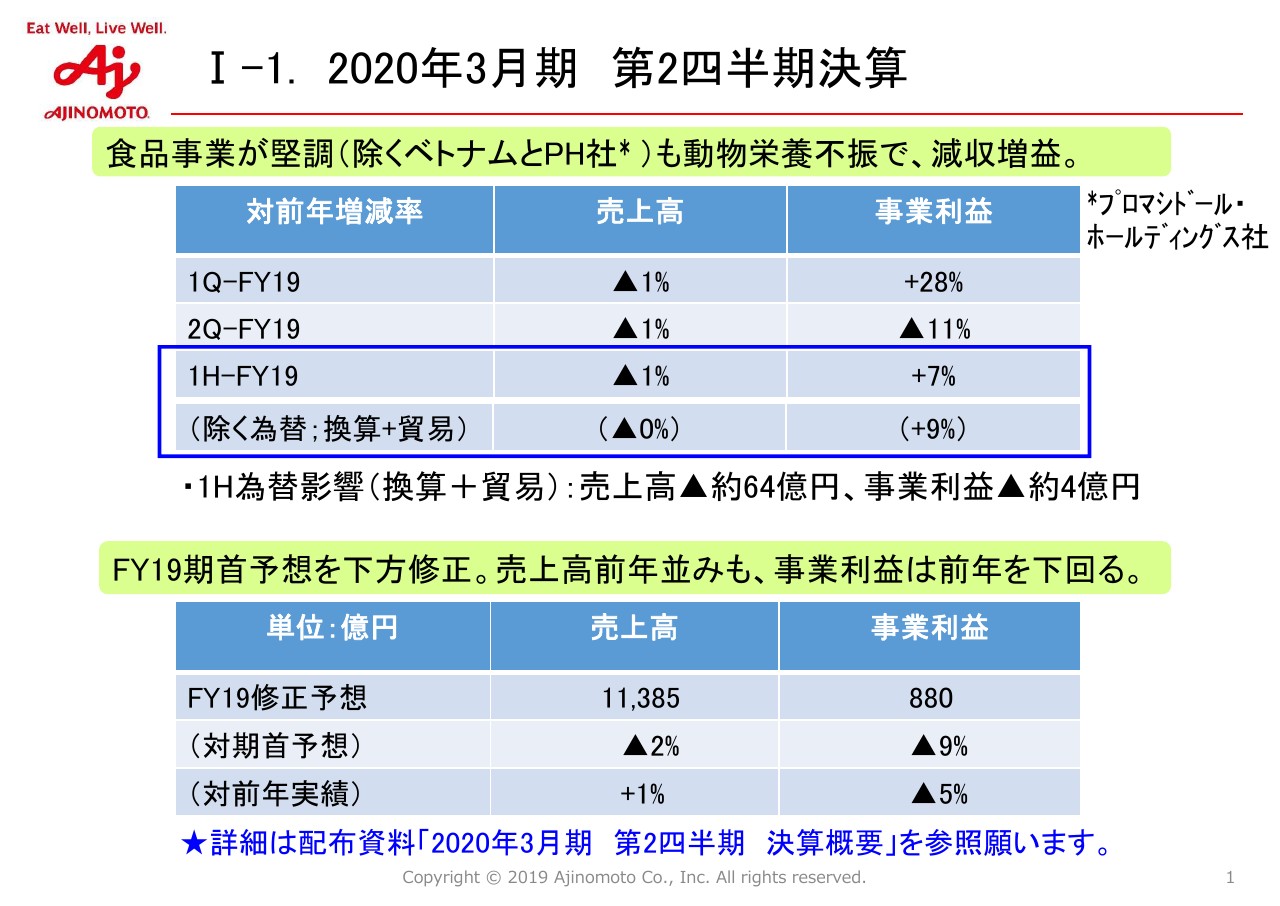

Ⅰ-1. 2020年3月期 第2四半期決算

西井孝明氏:おはようございます。新しい経営会議メンバーを紹介させていただきます。

福士は新しいキャビネットのなかでは、副社長CDO(Chief Digital Officer)と役割を決め、新しい任に着いております。栃尾は、引き続きコーポレート本部長でございます。倉島は食品事業本部長ですが、今日お集まりのみなさん何名かの方はタイでお会いいただいたかと思いますが、ご承知のように前ASEAN本部長であります。

新しいアミノサイエンス事業本部長はグイネット・ボンパス、ヨーロッパの副本部長をしており、それ以前はPCM事業、CDMO事業の統括ゼネラルマネージャーをしておりました。新しいCFOは中野、サポートは財務経理部長の水谷でございます。

それではお時間をいただいて、私から2020年3月期の業績予想と今後の展望をお話しさせていただきたいと思います。上期の業績はすでにご案内のことと思いますので、下期・通期に向かって、このような決算となることの内容についてお話しいたします。

今回の業績予想の修正に関しては、味の素のこれまでのダメなところと、今取り組んでいる構造改革の前倒しというか、行おうとしていることが実現してきたこととが混在する業績になっております。

結果として、本日お集まりのみなさまには、いつも以上に非常にわかりにくい中身になっているのではないかと思っており、この点については大変申し訳ないなと思っております。

(スライドに)売上の増減が書いてありますが、事業利益については動物栄養の環境、若干の為替の逆風、昨年この会の直後にアセットライトした香港アモイの業績が抜けておりますので、減収になっております。

残念ながら期首に予想し得なかった2回目のプロマシドール、アフリカジョイントベンチャーの減損は、ある程度は予想しておりましたが、動物栄養においてアフリカの「African swine fever」の影響がここまで拡大するのは当初の予想を超えており、このあたりの見込みの甘さが、悪い部分が味の素ということです。

通期については「一転して上期より悪いね」と見えると思いますが、一言で申し上げますと、やはり動物栄養の悪化が横ばいと言うよりは、拡大の様相を見せております。したがって減収が続きますし、減益幅についてもまだ大きなリスクを持っていることから、こういう見込みになっております。

もう1つの減収要素の部分ですが、下期通期の為替予想を107円と円高基調に見込み直しをしましたので、海外食品については、為替のマイナス影響が少し上期よりも広がることを織り込んでおります。

前後して申し訳ありませんが、利益については動物医療の拡大するという要素に加え、上期はやや核酸系の調味料、いわゆる加工用のうま味調味料が出来過ぎのところがあり、まだ競合の動きは読みきれないところがあります。下期には需給が緩んで上期ほどは販売数量が伸びず、単価も若干の下落が始まってくるだろうと厳しめに読んだ結果として、下期の見込みになっております。

加えて下期は、5月の期首説明会でも申し上げました構造改革の一環に係る費用が20億円あります。上期はまったく発生しておりませんでしたが、これを計画どおり実行する予定であり、この費用を見込んで上期は480億円、下期は400億円の事業利益としています。

したがいまして、2019年度の修正予想は、事業利益ベースでは880億円と予想しております。

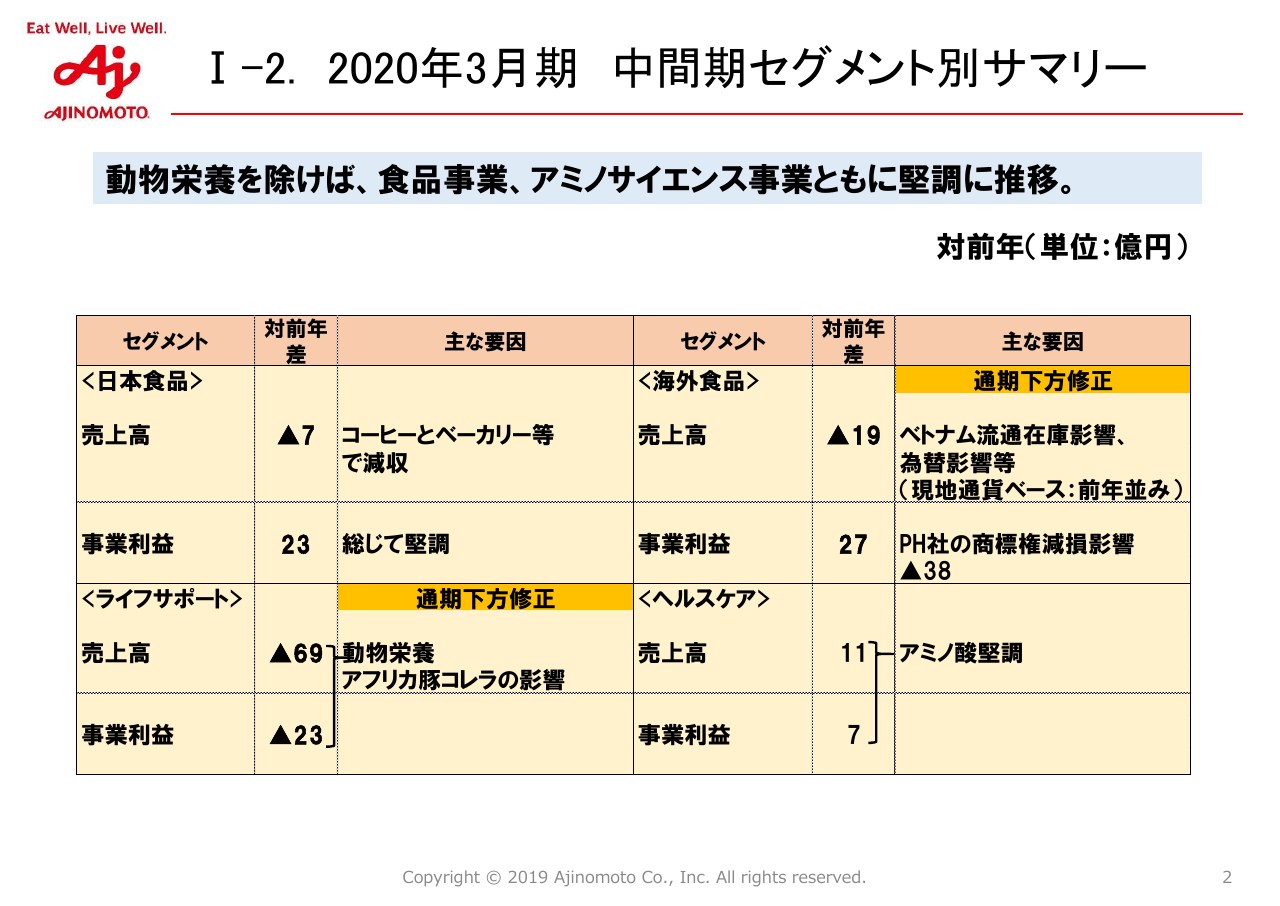

Ⅰ-2. 2020年3月期 中間期セグメント別サマリー

中間期のセグメント別サマリーでございます。すでに業績発表で掲げているものですが、そのなかからポイントとなるところをお話したいと思います。

日本食品は7億円の減収でございました。コーヒーは今年の冷夏の影響で、リキッドコーヒーが非常に低調でありました。この部分についてはみなさんと共有させていただいているように、AGFはスティックコーヒーやインスタントコーヒー、レギュラーコーヒーといったプレミアムにシフトしていくということで、昨年あったようなシングルタイプのリキッドコーヒーについてはもう販売しておりませんし、ホームユースについても縮小してきており、当然の結果だなと思っております。

ベーカリーが突然出てきましたので、ご存知ない方にお話しいたしますと、日本食品の調味料・加工食品の一部に含まれているもので、いわゆる業務用の商品として大手のユーザーさん向けに、冷凍のベーカリーを販売する事業を行っています。

25年ほど行っているビジネスですが、我々が供給させていただいている大手のユーザーさんのなかでの競争環境が激しくなってきたことによって、この先はこれまでのような利益が出ないだろうということでの減損、減収になっております。

利益は先ほど申し上げた以外の事業については、家庭用の調味料・加工食品も順調でしたし、冷凍食品、インスタントコーヒーなど、昨年非常に課題だった事業についても、まだまだ完全な打ち返しではありませんが、収益を生むコア商品に集中することがキチッとできております。これによって、去年に比べて利益が増えました。

海外食品は、ベトナムの要素を除いては、まずまずの調味調・加工食品の実績だったんじゃないのかなと思っております。ベトナムで何が起きたかは後ほどお話ししたいと思います。現地通貨ベースで前年並みとありますが、ベトナムの要素を入れて前年並みであり、ベトナムを除いた中身としては、調味料・加工食品で104パーセント程度でございます。冷凍食品は構造改革中で、(進捗の)いいものとやめているものがありますので、前年比で100パーセントでございました。

現地通貨ベースで、トータルで102パーセントぐらいになっております。残念ながらプロマシドール、アフリカのビジネスで2回目の減損を計上しましたが、先ほど言いましたように、収益を生む商品の成長、リカバリーによって増益になりました。ライフサポートは、予定どおり2桁の増収増益を果たしており、動物栄養のマイナスの一部を打ち返してくれているということであります。

ヘルスケアの分野については、いいものもそうでないものもあります。いいものは、いわゆる医薬用食品用のアミノ酸の事業であり、構造改革とアミノ酸の需要がこのカテゴリーに対して、非常に追い風になってきております。これをうまく捉えて、付加価値型のアミノ酸を販売する体制になっており、医薬用食品用アミノ酸が大きく増収増益になって牽引しております。

課題であったのは、日本のダイレクトマーケティングで販売している機能性栄養食品のようなサプリメントです。主力の商品の1つであった「アミノエール」が、残念ながら今年の4月から機能性栄養食品の表示を取り下げるということで、昨年消費者庁からご指摘を受けてヘルスクレームに課題があると判断をした関係で、大きく減収減益になっております。

この部分が足を引っ張っておりますが、全体から言うと上期は、医薬アミノ酸・食品アミノ酸が好調でカバーしてくれたという内容でございました。

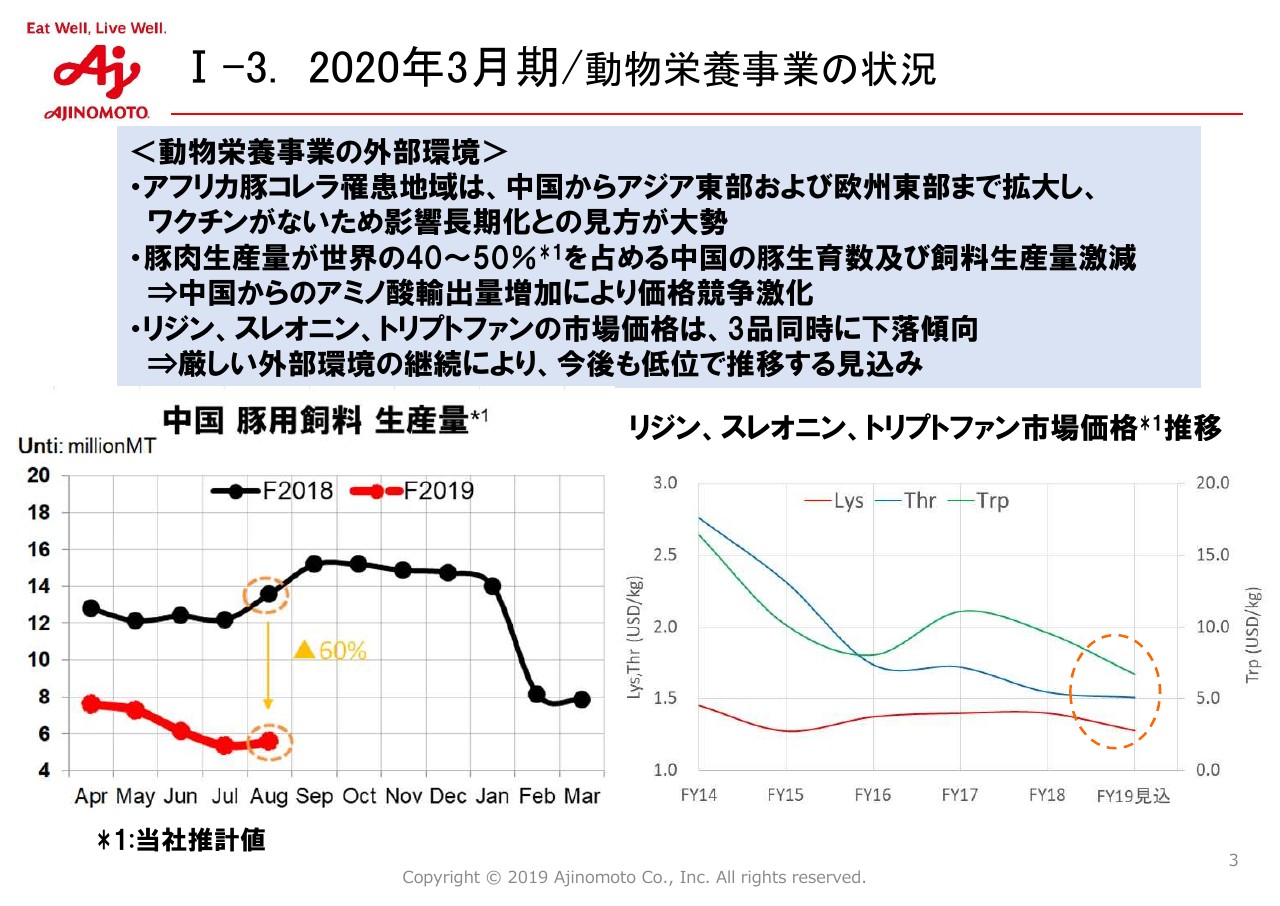

Ⅰ-3. 2020年3月期/動物栄養事業の状況

動物栄養の外部環境は、後ほどご覧いただければと思います。中国の豚用の飼料の生産量が60パーセント減になってきている、という内容を添えております。

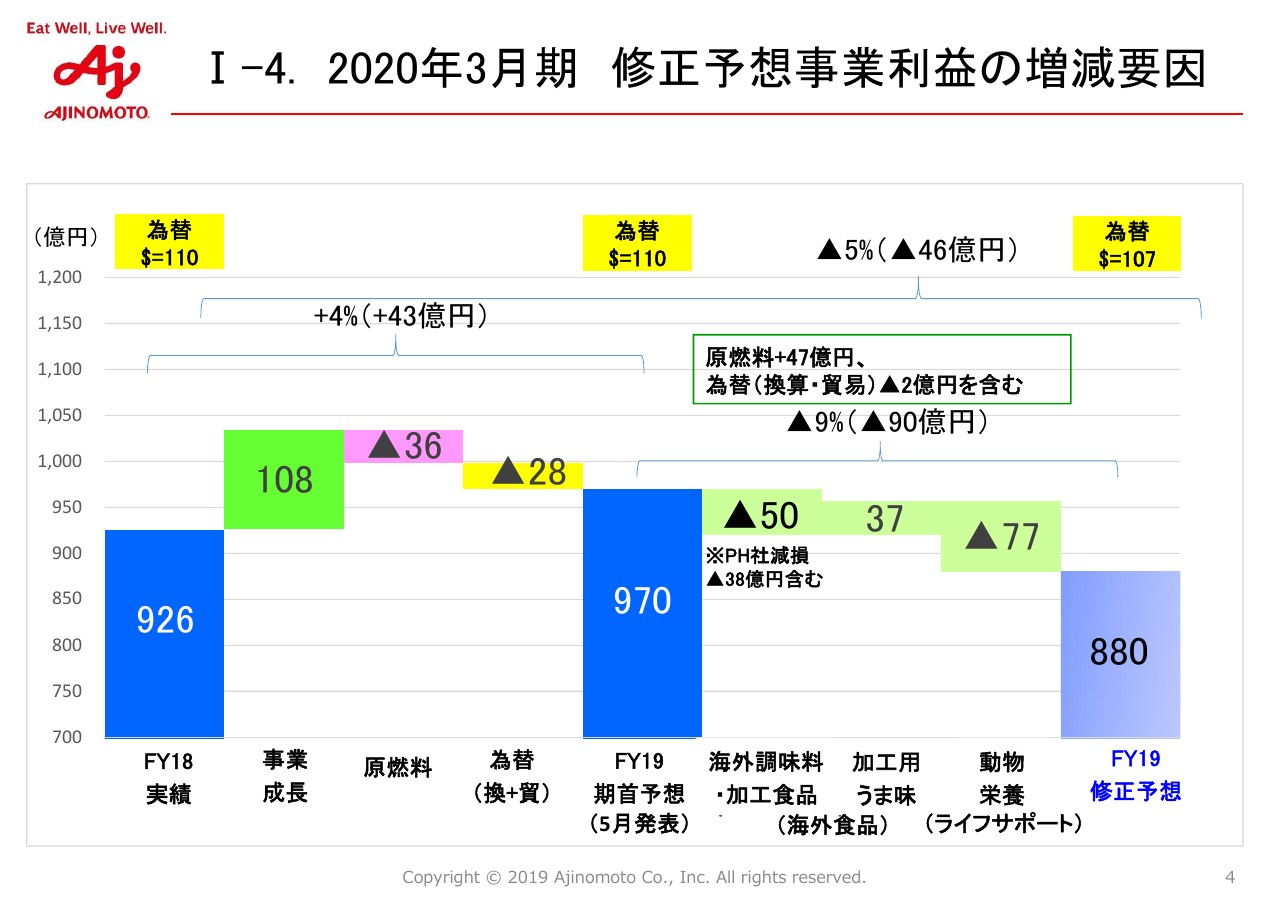

Ⅰ-4. 2020年3月期 修正予想事業利益の増減要因

もっとも大事なところは少し口頭で補足しながら申し上げたいのですが、期首に970億円と予想した事業利益に対して、減損を含めて海外調味料・加工食品で50億円程度のビハインドを予想しております。先ほど申し上げましたベトナムの要素が含まれております。したがって減損の部分とベトナムの要素を除けば、ほぼ期首の見込みとおりその他の事業ではカバーできているかなということです。

加工用うま味については、ご承知のように、上期に30億円を超える増益を果たしておりますが、下期はさほど増えないとの見方をしております。トータルで37億円ぐらいの増益で、もちろんなかには先ほど触れた核酸の需要が伸びている要素も含まれますが、多くは低資源量発行によるコストダウンと原燃料のところであり、我々の想定ほど上がりませんでした。

原燃料は期首の予想では、2017年度に比べて36億円悪くなると考えていたものに対して、実際は年間で47億円ポジティブになりそうだと、一昨年よりも11億円ほど安く買えそうだということであり、その恩恵が8割ぐらい入っています。

一方で動物栄養については、今期23億円程度の事業利益を稼ごうと思っておりましたが、デルタで77億円の減益でございます。これが880億円の中身であります。

3つの主要な事業の増減だけが掲げられておりますが、少し整理させていただきます。今年度の通期見通し880億円の中には、もちろんプロマシドールの減損で39億円の特別な損失が含まれております。

これ以外に、これから下期に発生する構造改革の費用が20億円含まれております。一部ポジティブな部分としては、今回大きな減損を行いました。動物栄養に係るヨーロッパの固定資産が約150億円程度と、先ほどのプロマシドールに加えて日本のベーカリーの38億円の減損を実行いたしました。

これによって減価償却費がポジティブサイドに働くものもございますので、これらの要素は今回特別に計上されるだろうという見込みの中に含まれています。

先ほど触れた加工用うま味の上期の34億円で、年間でだいたい30億円ぐらいは、今の核酸の環境や原材料の環境を考えると追い風的とは言いませんが、そういう要素が含まれていると思っております。今年の短期的に含まれる要素で、今回の着地の見込みのなかから引いていただかなければいけないのは、加工用のうま味の追い風の部分です。

来年はもうなくなると申し上げたいのが、減損の部分と特別費用の部分です。だいたい60億円ぐらいありますが、この要素は来年はなくなってきます。加えて、2020年度に向けては低資源量発行があり、2019年度で一段階大きな効果を生んでまいりました。まだ精査はできませんが、2020年以降もおそらく、数十億円程度の低資源量発行のポジティブ要素が期待できると思います。

下期に発現するアセットライトと構造改革を実行いたしますが、これによってコストをセービングできる要素が20億円程度あり、来年度は享受できるだろうと思っております。

したがいまして、まだまだこれから為替の要素や、来年度に向かって原燃料の予測精度を上げていかなければまいりませんが、構造改革費用は今期に処理されたものが来年に、打ち返せる要素として着実に出てくるだろうとお伝えしたいと思います。

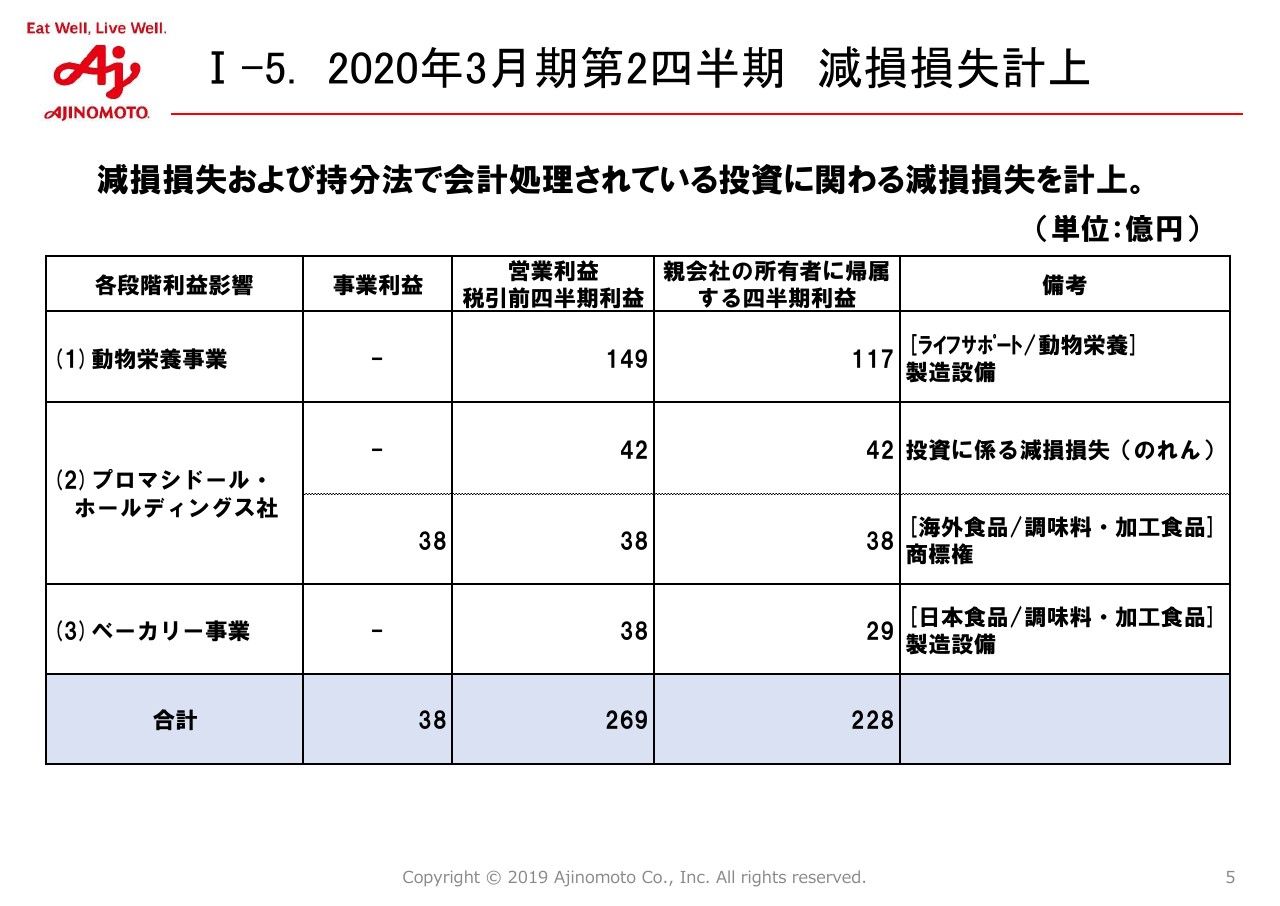

Ⅰ-5. 2020年3月期第2四半期 減損損失計上

上期の減損を整理したものであります。動物栄養は先ほど申し上げたとおりですが、プロマシドールの2回目の減損について、最大の要素はアルジェリアの事業環境の悪化でございます。国の財政状態が石油ビジネスに頼っていることによって、一段と厳しくなり、財政状態の悪化から経済状態が非常に悪い状態になってきており、物が売れなくなってきています。

一方で、私どものジョイベンの事業の大きなパートになっている粉末乳飲料のビジネスにとって、大きな逆風が乳原料の高騰であります。これが打ち返しきれない状態になっていて、しばらく続くだろうと考え、今回2回目の減損に踏み切りました。

ベーカリー事業については、もともと来年度からのアセットライトの対象として規模を縮小しようと考えておりましたが、昨年赤字で上期も赤字が見えてきたなかで、上期中に減損してしまおうと固定資産を全額処理いたしました。

動物栄養についても、ヨーロッパの149億円の固定資産は、ヨーロッパに持っている我々の動物栄養の会社の固定資産の75パーセントに相当する部分であり、概ねこれで大きな処理ができたかなと考えております。

いずれも1番と3番については、アセットライトの前倒しとお考えいただければよろしいかと思います。

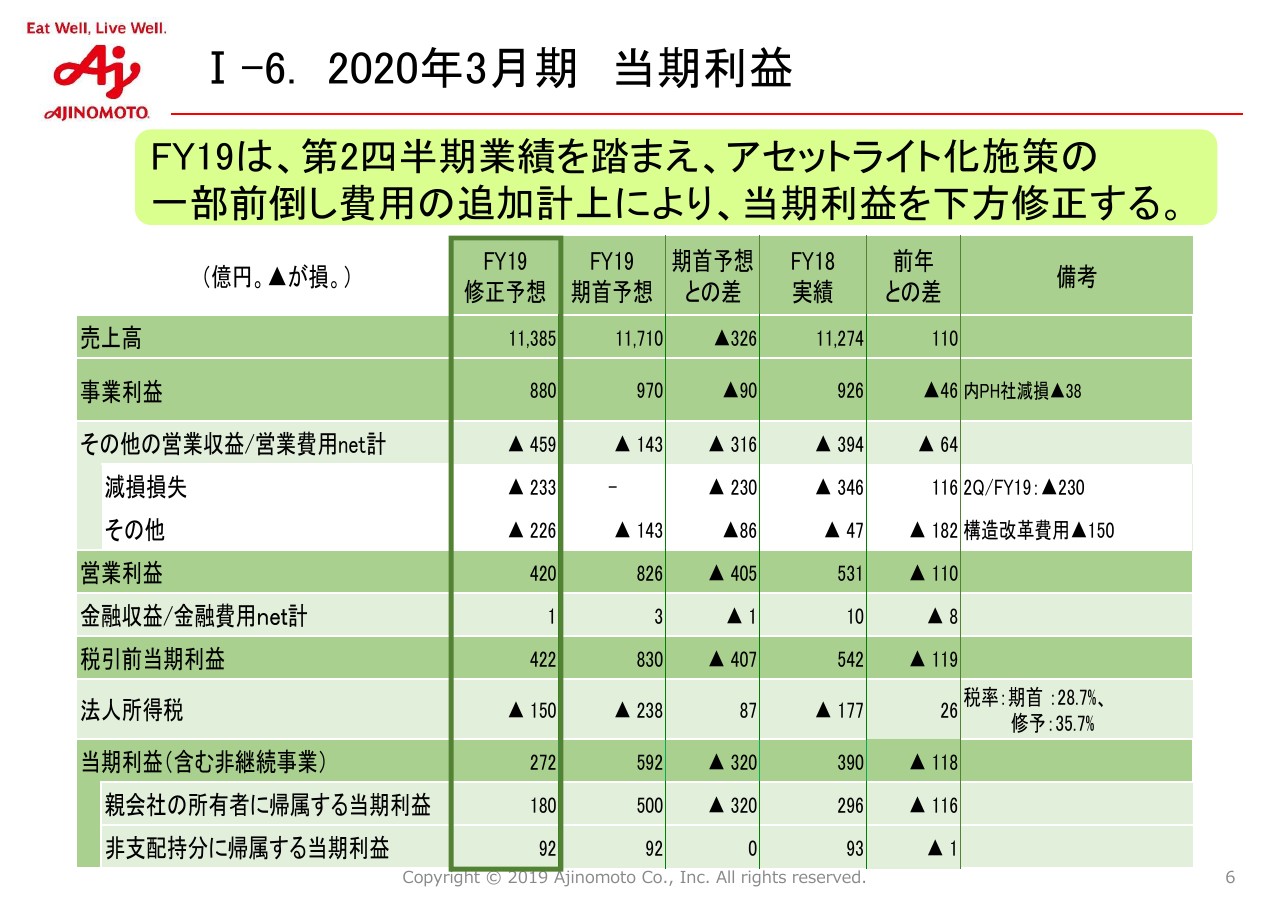

Ⅰ-6. 2020年3月期 当期利益

事業利益以下のところでお話し申し上げます。その他と書かれている226億円に相当する部分のうち、構造改革費用として一括で、150億円程度の費用を織り込ませていただきました。

これによって税前利益がここまで下がり、法人所得税の観点で申し上げますと、期首に置いた28.7パーセントの税率に対して修正予想では35.7パーセントとなります。これはプロマシドールの減損と、動物栄養の減損の一部が損金扱いにならないため、税率が上がるということです。

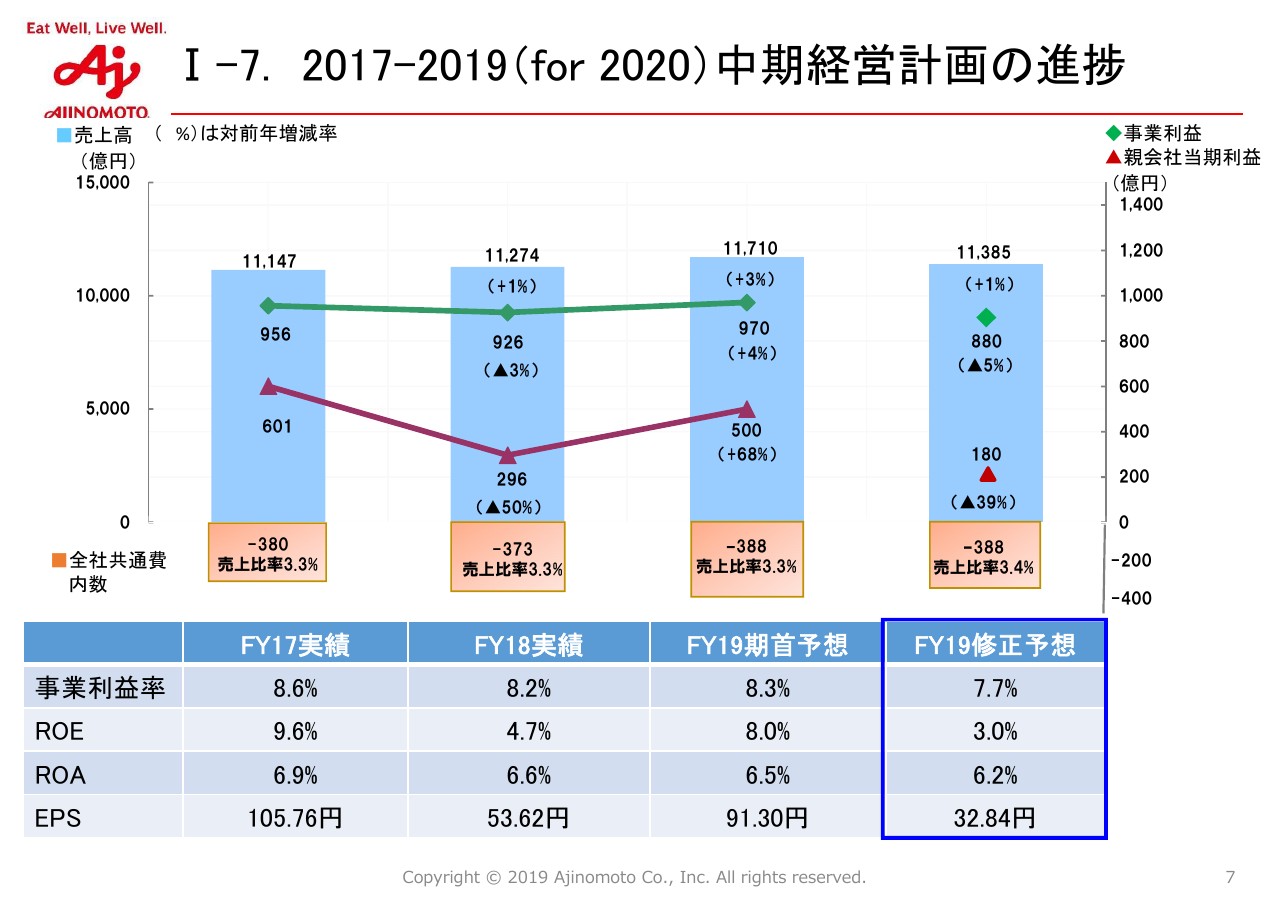

Ⅰ-7. 2017‐2019(for 2020)中期経営計画の進捗

中期計画ベースでの数字になります。大変残念ながら19年度については、事業利益率が7.7パーセント、ROEが3.0パーセント、ROAが6.2パーセントになります。ROAについて先ほどの期首予想と比較いたしますと、日本食品・海外食品・ヘルスケアといったコア事業のところでは、すべてROAを改善してきております。

ただ残念ながら、動物栄養のインパクトが大きいライフサポートが全体の足を引っ張っており、期首予想のときになんとかROAが6.5パーセントで(維持したい)、と思っておりましたのが6.2パーセントに留まっております。

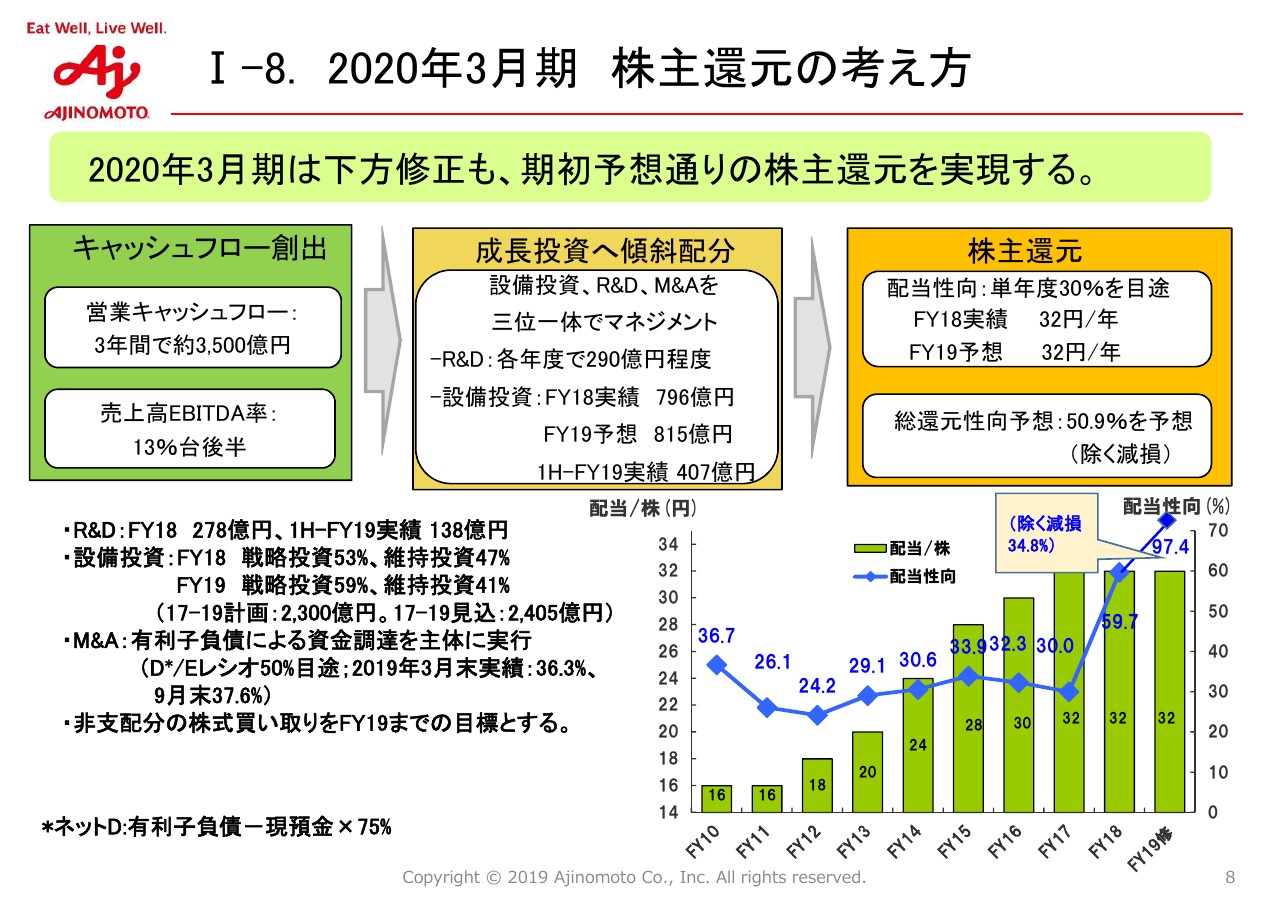

Ⅰ-8. 2020年3月期 株主還元の考え方

還元であります。先ほど申し上げました要素にとって残念な決算になっておりますが、営業キャッシュインについては、今のところ稼げる事業ではきっちりとキャッシュを稼いできており、期首予想どおり、だいたい1,200億円前後の営業キャッシュインは得られるのではないかと思っております。

このあたりに対してインラインで進捗しておりますので、株主還元については期首予想を変えずに16円の配当、年間32円を決めました。これによって、減損を除いて3ヶ年の総還元係数は50.9パーセントと、約束したギリギリの水準は守れているかなと思っております。

Ⅱ-1. 成長戦略:海外食品/調味料(GROW①)【1】

トピックスに入ってまいります。海外食品のうちコアになる調味料で、先ほど申し上げたところを補足いたします。

「うま味調味料」については、ローカルカレンシーベースでは残念ながら前年を割っていますが、先ほどのベトナムの在庫の要素を除くと、106パーセントという伸びであります。これは昨年から打ってきた値上げの効果が出てきたと思っています。

「風味調味料」は104パーセントの伸びであり、先ほどのベトナムの部分を含んでおりますので、グローバルマーケット並みの成長であります。ここをマーケット以上に上げていくことができないか、ということが目下の大きな課題になっております。

「メニュー用調味料」については、ローカルカレンシーベースで11パーセント伸びまして、期待どおりであります。

Ⅱ-1. 成長戦略:海外食品//調味料(GROW①)【2】

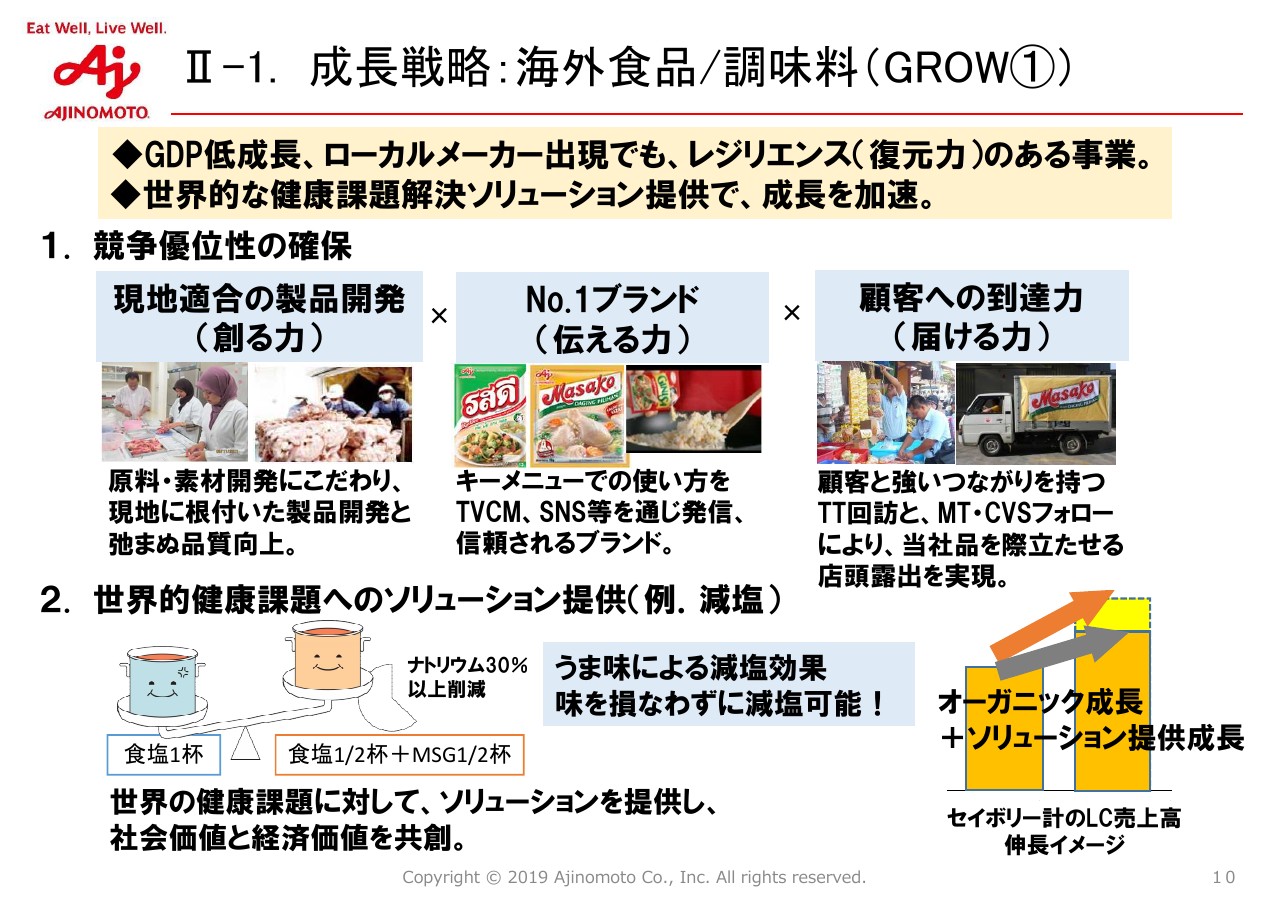

どう海外調味料をかさ上げしていくのかが、戦略の考え方であります。詳しいところは中期計画に織り込みますが、ご承知のように私どもの調味料、海外食品の強みは、現地適合製品開発、ローカルブランド、配下力です。

国によって違うトラディショナル・トレードを直販する体制から、ディストリビューターを使った体制で、モダントレードやCVSをフォローするなど、いろんな地域ごとの組み合わせでやっておりますが、要は営業力が強いということが伝統的なやり方です。

加えて、今統合しようとしているのはグローバル戦略として強化したいものです。そもそも調味料が「うま味調味料」「風味調味料」「メニュー用調味料」が持っているうま味の成分によって、減塩のメニューを長く続けることができることについては、学術的なペーパーも発表されておりますし、一定のエビデンスを持っています。

来年からグローバルセイボリー事業部として一本化する事業部の大きな戦略にして、これによって先ほどのような「うま味調味料」「風味調味料」などのボリュームが大きいゾーンのかさ上げ戦略にしていきたいと思っております。

トピックス的にいい情報を少しご紹介いたしますと、昨年ニューヨークで「World Umami Forum」を実行いたしました。これがじっくりじっくりマーケットに浸透しつつあり、例えば大手量販店から、「MSGを使った商品を開発して欲しい」、外食用のチェーンから、「より美味しい物を作ってくれないか」といったリクエストが届くようになってまいりました。

「World Umami Forum」を受けて、日本においては化学調味料無添加の問題について、積極的にコミュニケーションを図っております。この1つの効果だと思いますが、日本の商品「味の素」が、2009年の下期以来初めて、前年比で106パーセントとなって減少から上昇に転じたということです。

この戦略については、ピンポイントですが一定の効果を生むことが確認されつつありますので、しっかりとやっていきたいと思っております。

Ⅱ-1. 成長戦略:電子材料(GROW②)

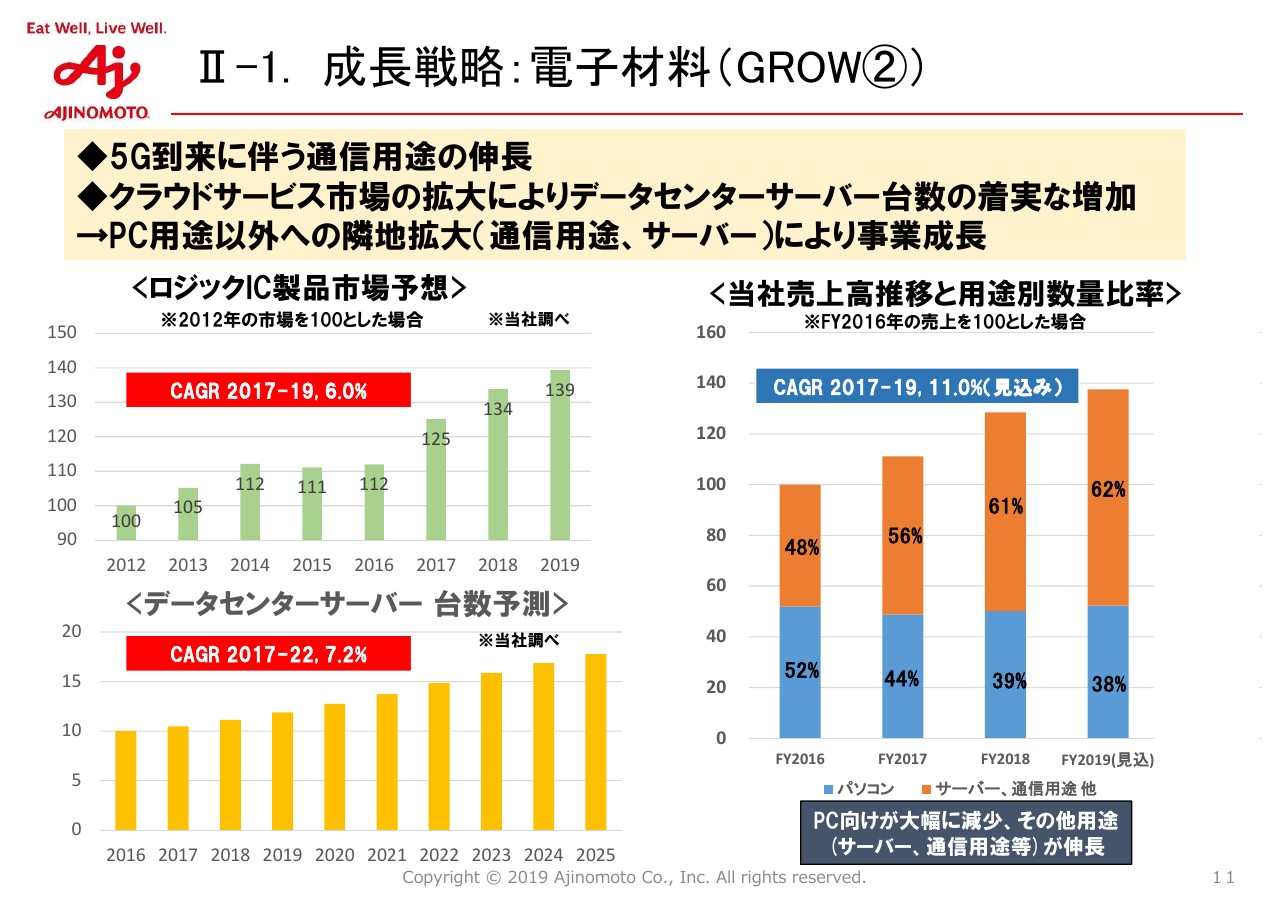

成長戦略の重要な部分である電子材料について、新しいマーケット情報をお付けすることにしました。1つはロジックICと言われる部分の市場データであります。演算処理をするための高度な機能を持つICについての伸び、その資料をお付けしております。

もう1つはデータセンターサーバーの台数予測です。これも市場データでありますが、私どもの情報としてお付けしている部分については、我々の電子材料は2017年をスタートラインとして、2022年までに1.7倍の売上と利益にしようと掲げており、そのエビデンスになる1つのデータであります。これからも発信してまいりたいと思います。

Ⅱ-1. 成長戦略:製薬カスタムサービス(GROW③)

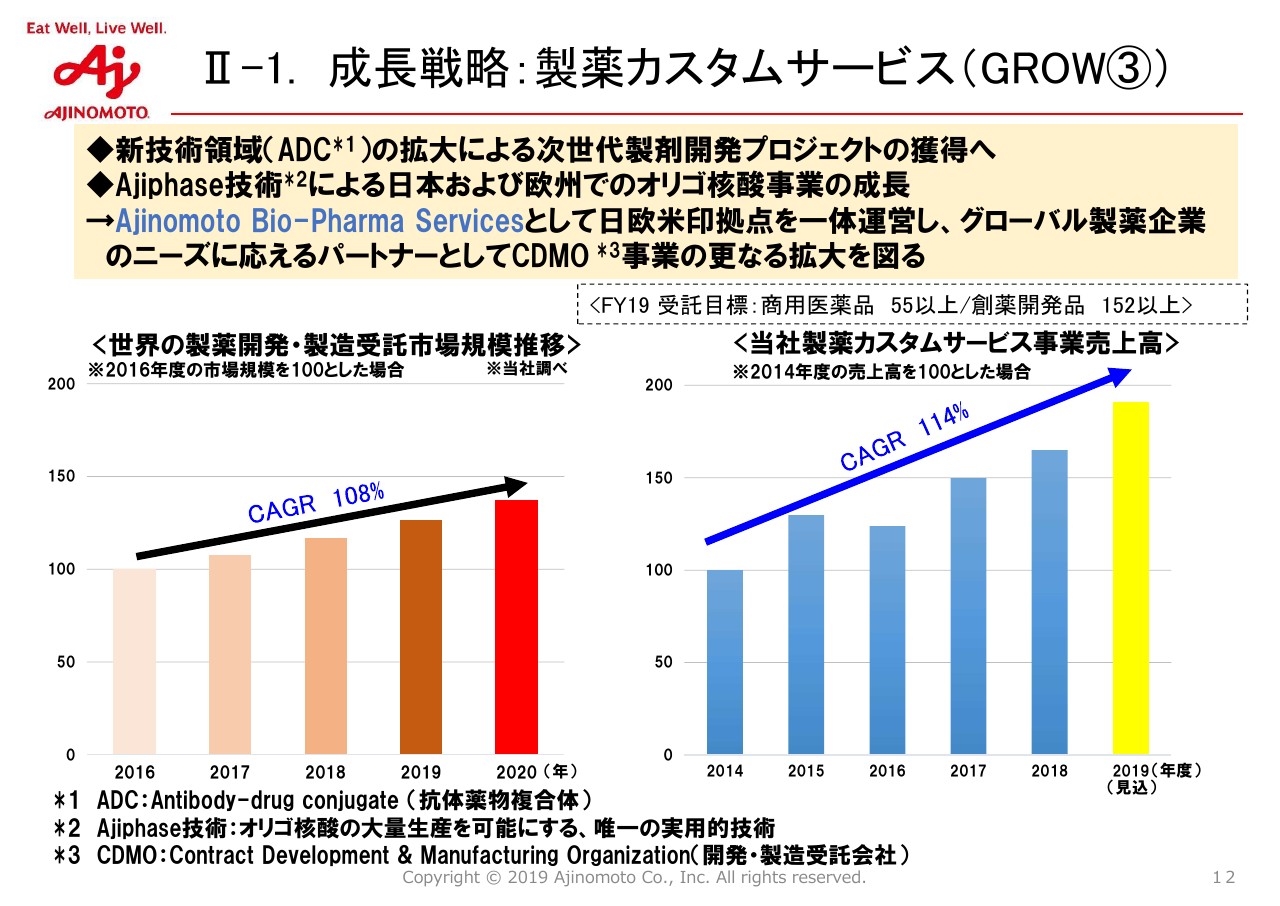

製薬カスタムの事業であります。我々のユニークネスは、1つはこの新技術領域であるADCをフルで持っていることが1つと、Ajiphase技術による日本と欧州でのオリゴ核酸事業についてのユニークネスを有していることなどから、低分子の受託事業も持っています。

日本・アメリカ・欧州の3拠点をワンチームで運営するなかで、大手の製薬メーカーさんへのサービス機能強化を図っているのが特徴です。2019年度は商用医薬品で55以上のパイプラインと、開発品で150以上のパイプラインを目標にしておりますが、上期はインラインで推移しております。

Ⅱ-2. 非財務の取り組み

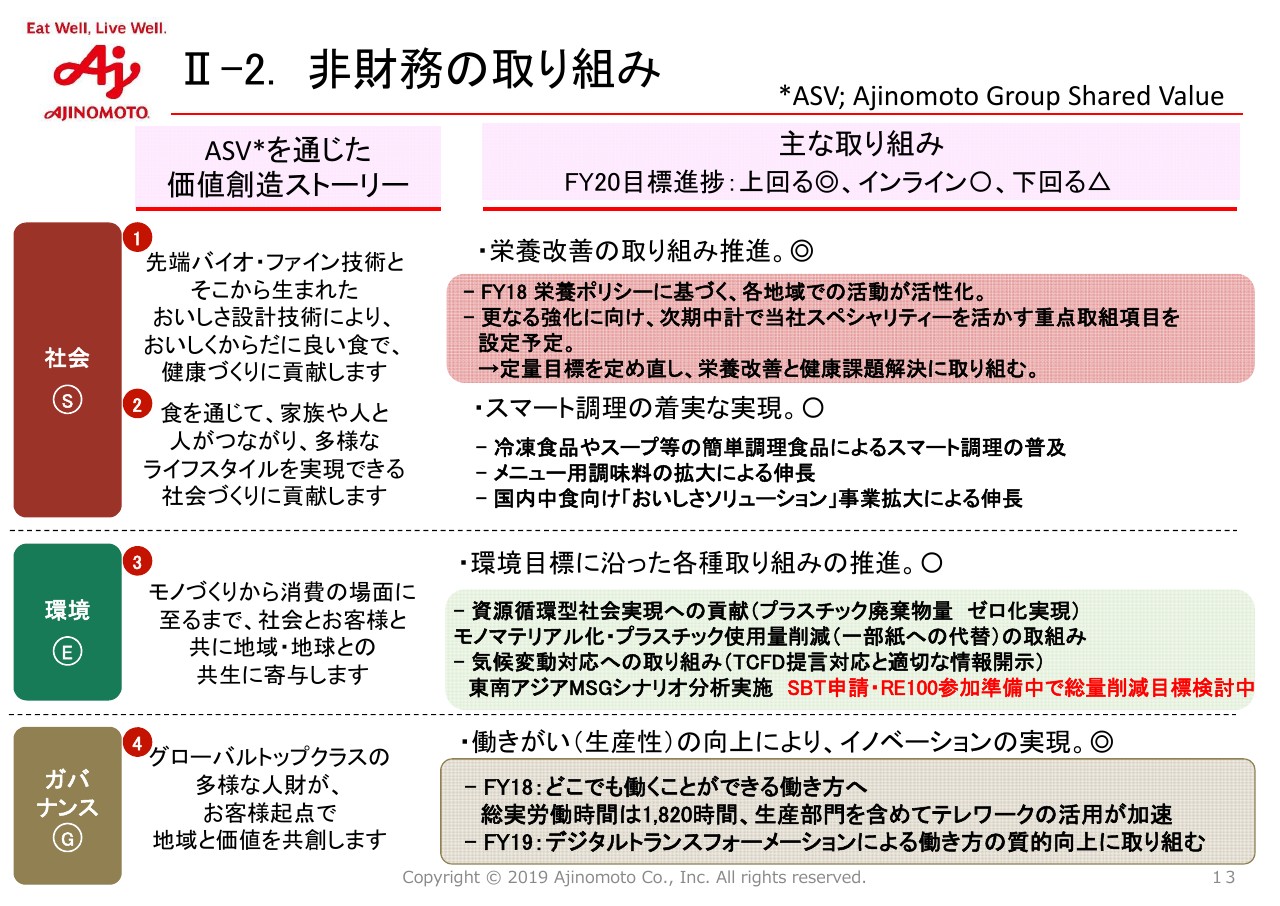

非財務の取り組みについて、概ね2020年までの目標については、インライン、あるいはそれ以上に進捗していると思っております。

したがって、次期中計については栄養に関する戦略、定量目標、原油を核にしたソリューション、社会価値の増大などテーマにしながら、定量目標についてももう一度設定し直そうと考えております。

環境については、やはり最大のテーマである気候変動のテーマに対し、TCFDの考え方に沿ってスコープ123について、それぞれの目標と取り組みを計画化しようと考えています。

Ⅱ-2. 非財務の取り組み 環境:気候変動対応への取り組み

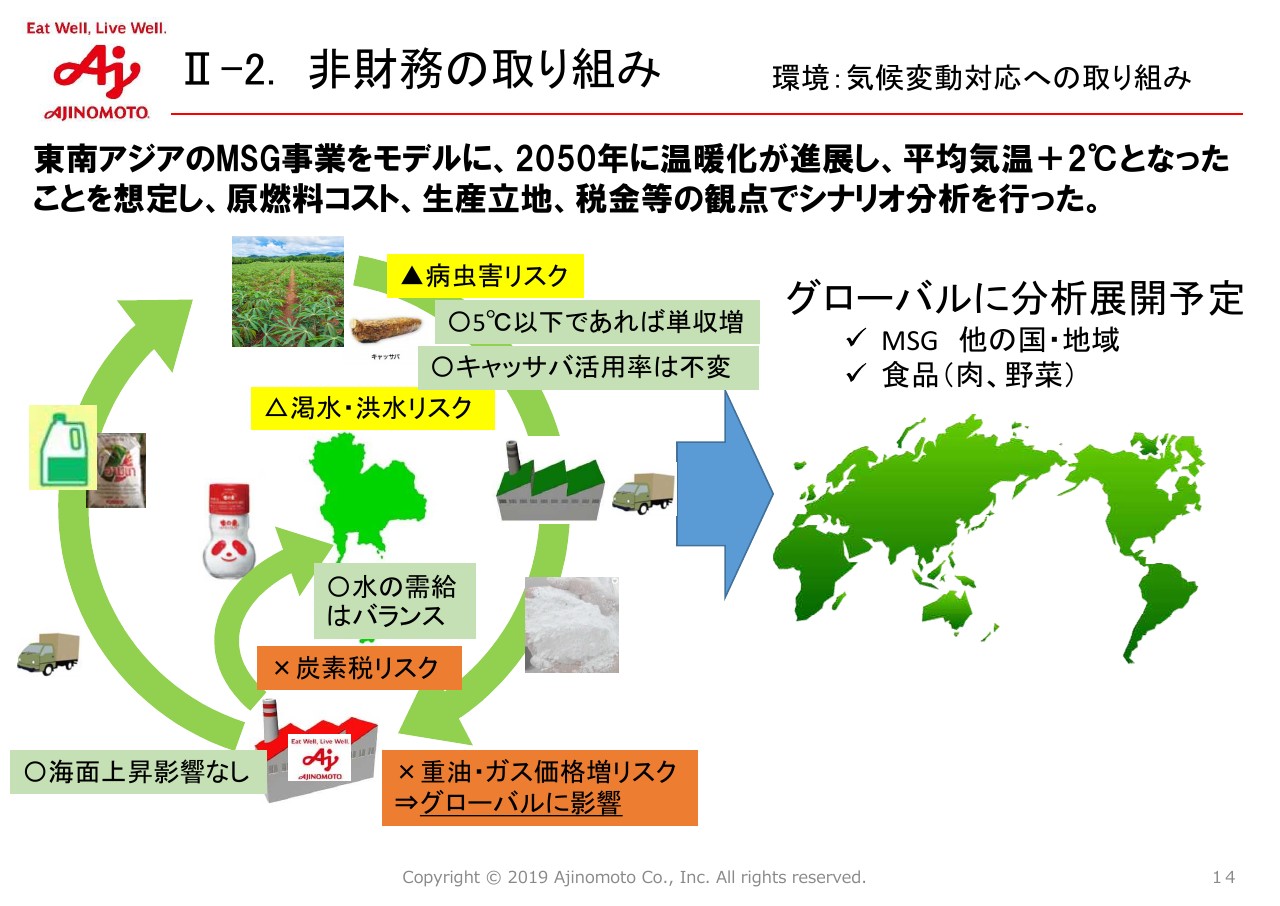

2018年度にシミュレーションした、タイで気候変動によってもし2度気温が上がったときに、どのぐらいのインパクトがあるかを表した図でございます。

結論から申し上げますと、タピオカや我々の原料や生産に関して、2度の気温上昇では直接的な影響はないものの、炭素税のような環境に関する規制については一定のリスクがあるだろうとのシミュレーション結果が出ております。

このタイのデータは、東南アジアを中心とするエリアについての「うま味調味料」や主要事業のリスクシミュレーションまで応用できますが、今年度は東南アジア以外にもエリアを広げて、現在シュミレーション中でございます。

これも次の中期計画ではリスクの観点で表させていただいて、それに対する対策についても表明していきたいと考えております。

Ⅱ-3. 次期中期経営計画に向けて :ロードマップ

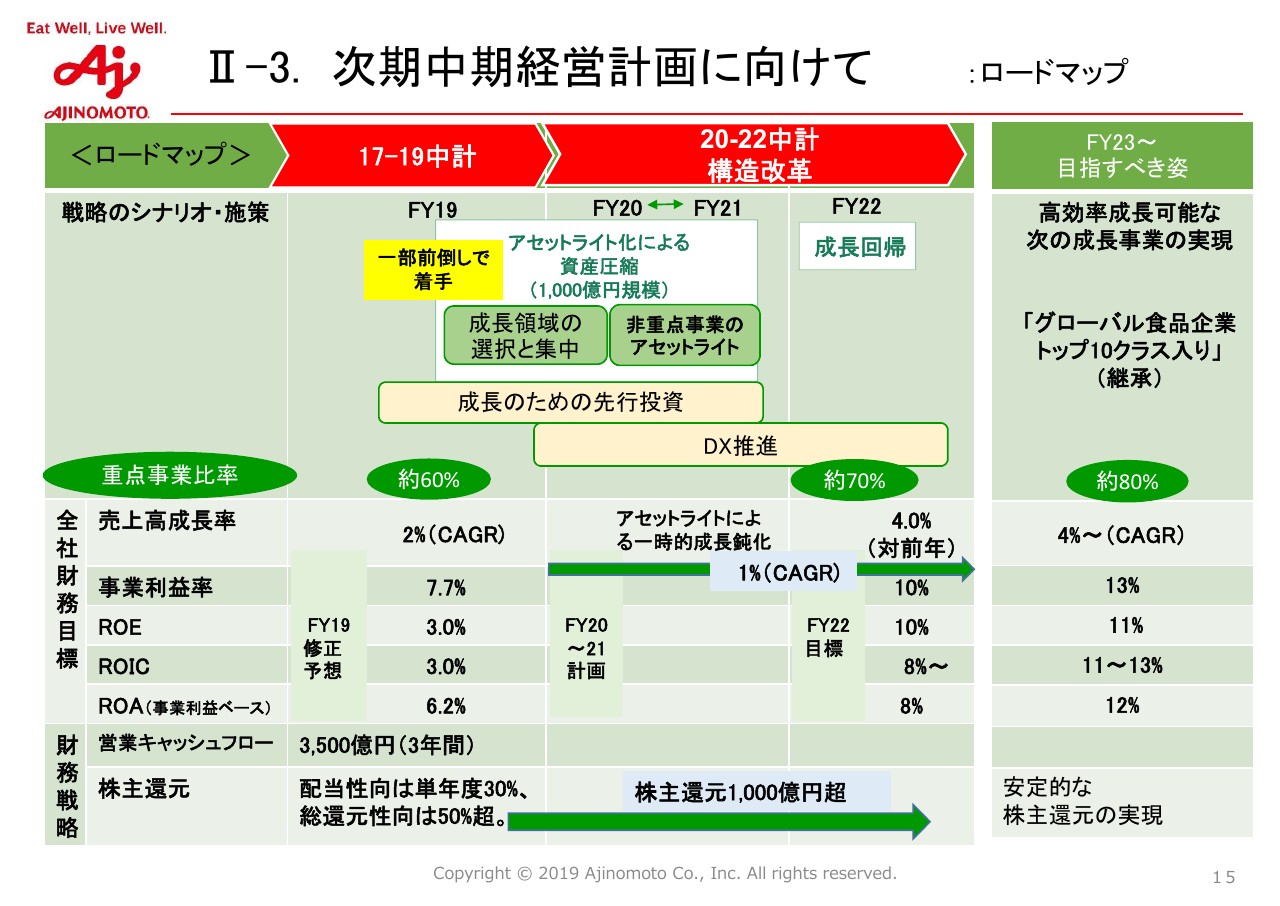

5月にお示しした次の中期計画に向けてのロードマップでございます。本日のテーマの2つ目の大事な部分でございます。

アセットライトを1,000億円規模で行うと言ったものを、先ほど一部ご紹介しました。これは減損になりましたが、基本的に固定資産を軽くすることによって、次のアセットライトに繋げやすくなっていることや、基固定資産も軽くなっていることなどがございます。そのようなことも含めて一部前倒しで着手している内容を、この後お話ししたいと思います。

前回お見せしたときに、アセットライトをやりながらどうやって4パーセント伸ばすんだというミスインフォメーションがありました。このアセットライト期間は2021年までをメインの期間として、CAGRは1パーセント程度の伸びでございます。

21年を踏み台にして、22年度からは4パーセント以上の成長につなげていくような構造改革にしてまいろうと考えております。

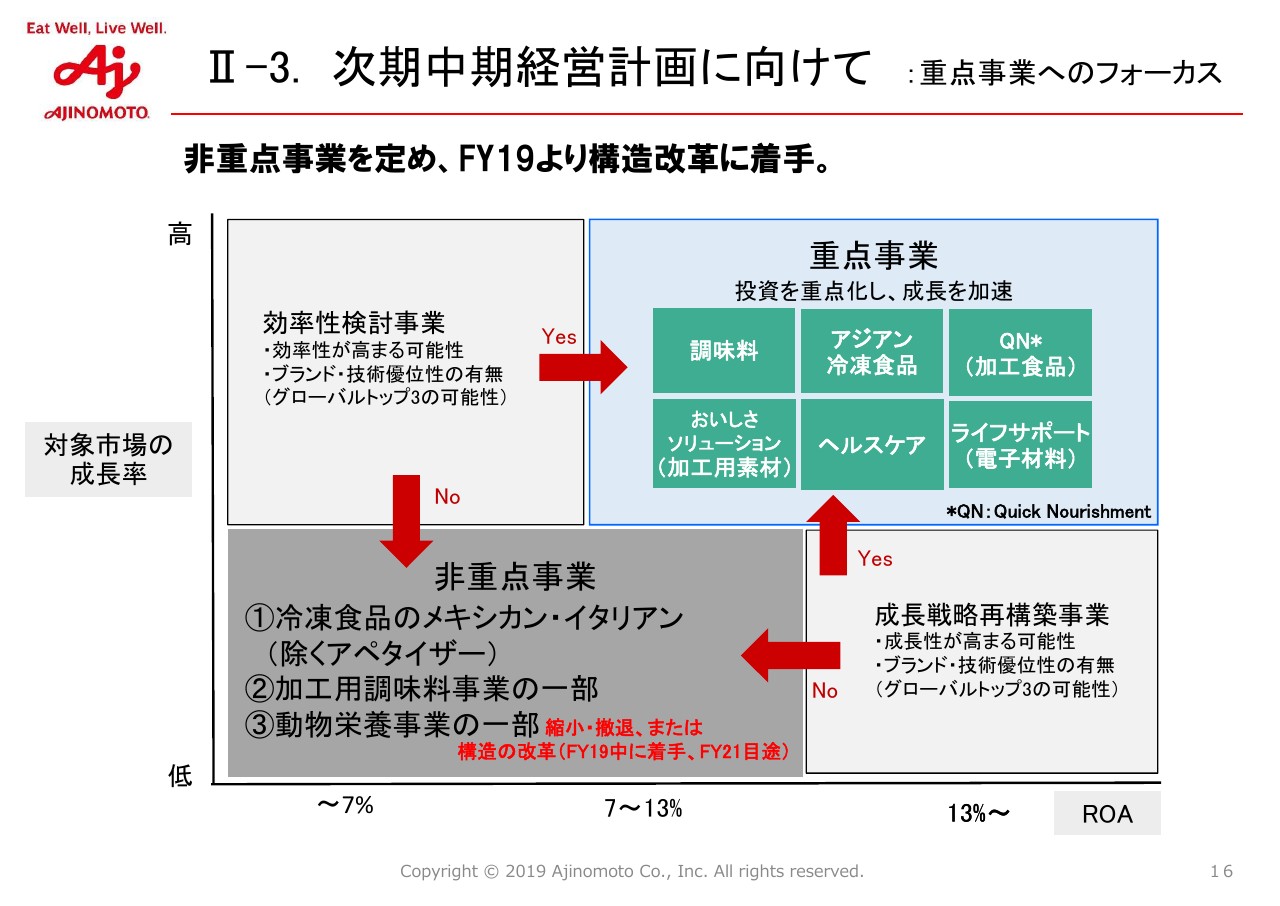

Ⅱ-3. 次期中期経営計画に向けて :重点事業へのフォーカス

非重点事業の領域は3つ設定いたしました。1つは、グローバル冷凍食品においてのメキシカンやイタリアンの事業についてで、この計画をアセットライト化いたします。2つ目は加工用調味料の一部ということで、後ほどご説明いたします。

3つ目は動物栄養ということで、現在も2020年に向かって構造改革中ですが、今のようなビジネス環境がさらに厳しくなり、長期化する可能性があるといった状況から、この考え方をさらにもう一段進める内容にしたいと考えております。

これらについて、どんな状況かを口頭で簡単に申し上げますと、事業資産の圧縮の対象になっているアセットは、全社ベースで約400億円ございます。

今回の動物栄養のフランスの減損も踏まえ、今期中に目処を付けているのは54パーセントでございます。残りは、先ほど申し上げましたように20年から21年にかけてやってまいろうと考えております。1,000億円のうち400億円が非重点事業のアセットライトだとお考えください。

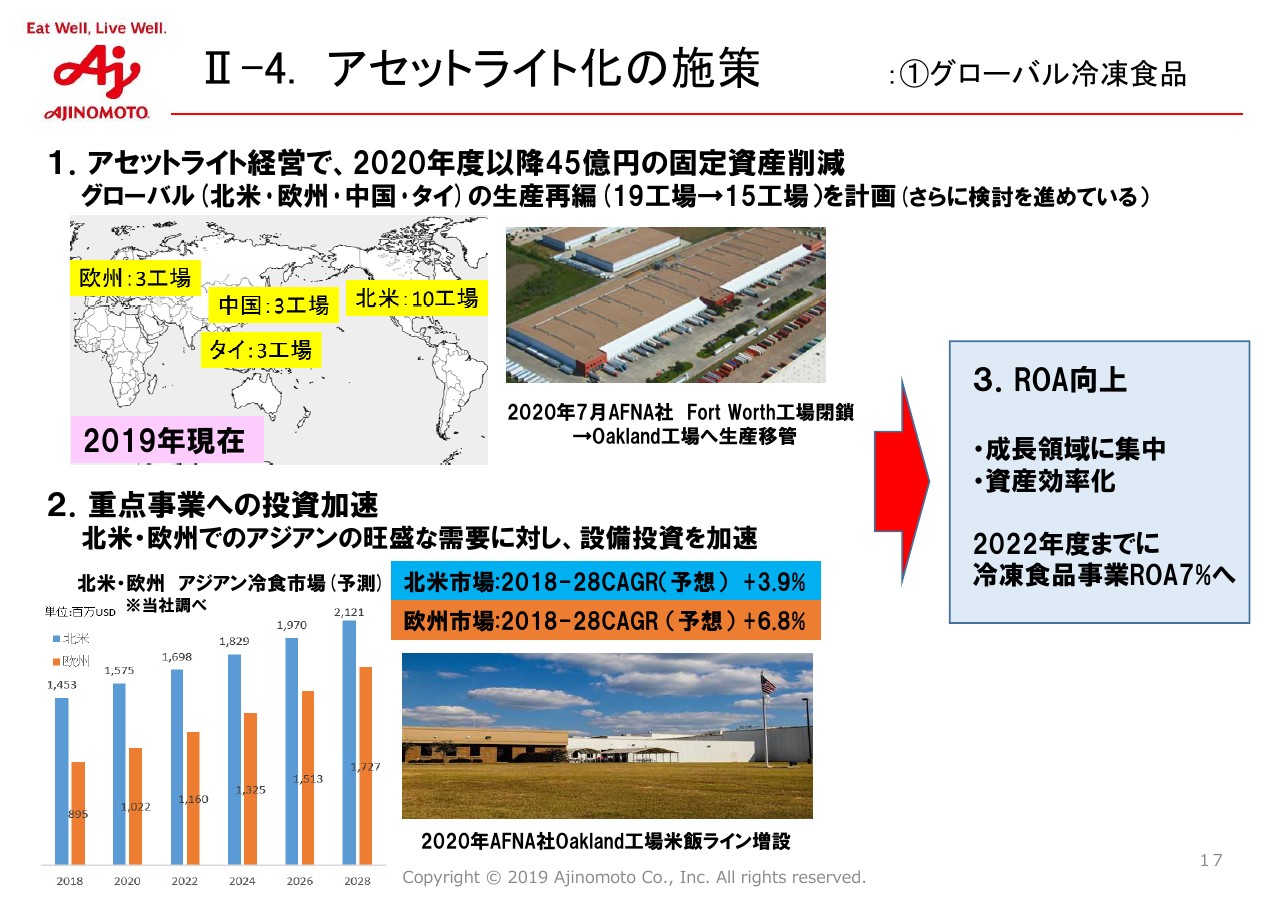

Ⅱ-4. アセットライト化の施策 :①グローバル冷凍食品

2020年から進める冷凍食品については、できれば21年度ぐらいまで、一部22年に掛かるかもしれませんが、45億円の固定資産圧縮を加えていきたいと思っております。グローバルにオペレーションを持っておりますが、4工場を減らす計画を持っており、さらにもっと効率的にできないかを検討しているところでございます。

2月の中計発表につなげてまいりたいと思い、具体的には今年の8月に、Fort Worth工場の閉鎖についてアナウンスを内外に行いました。現在、生産を続けながら移管の準備を進めており、来年の7月にはFort Worth工場は閉鎖して、他の生産拠点に移すことをスタートしております。

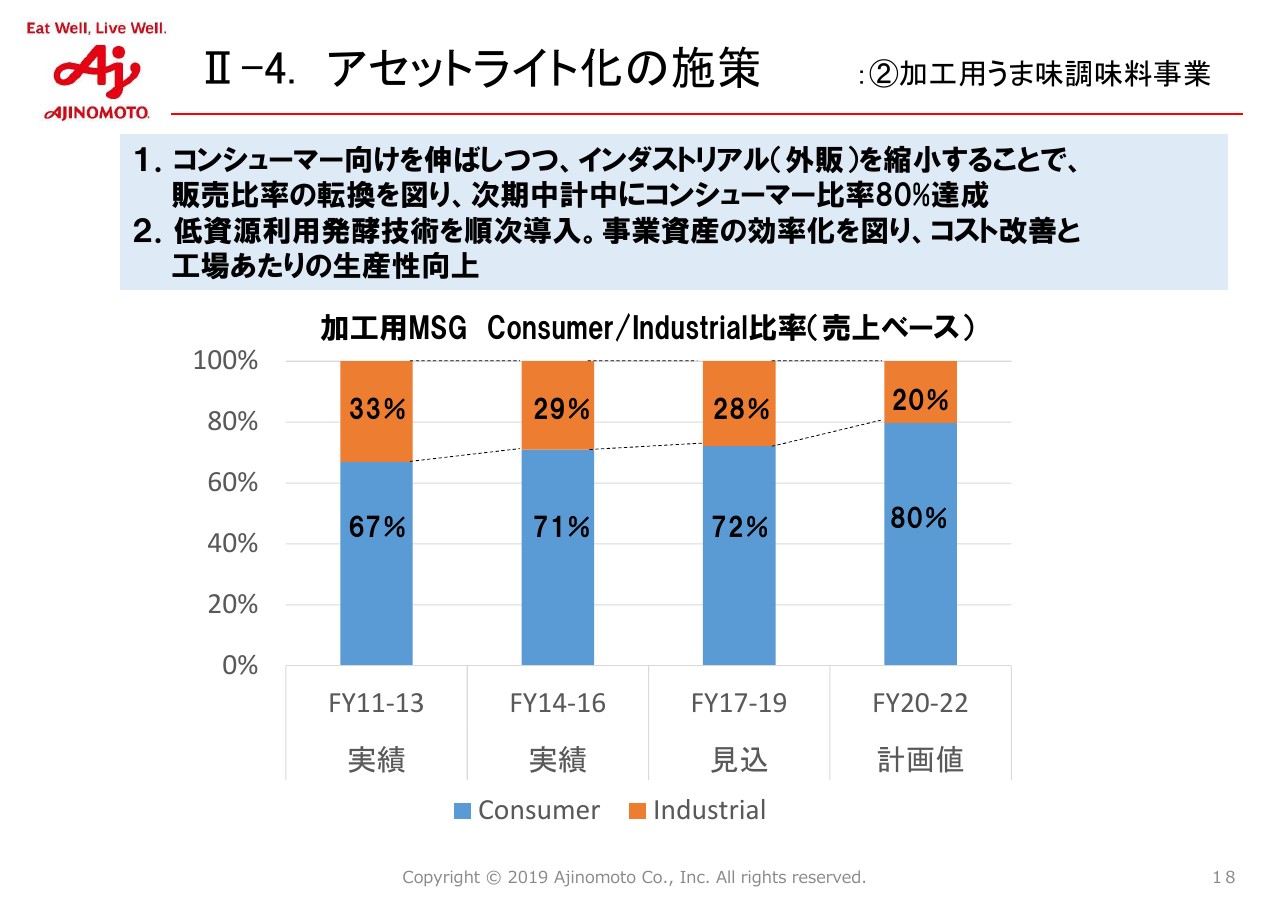

Ⅱ-4. アセットライト化の施策 :②加工用うま味調味料事業

海外の加工用うま味調味料でございます。これまでは青い部分の加工用うま味調味料の、自社の製品で使う比率を70パーセント以上にしようと、2017年から2019年の中計も取り組んでまいりまして、今72パーセントとなっています。

今年度は70パーセントほどでほぼほぼインラインだと思いますが、これをさらに上げていくということです。今回のアセットライトの対象は外販の比率で、約3割あるものを3分の1縮小しようということです。

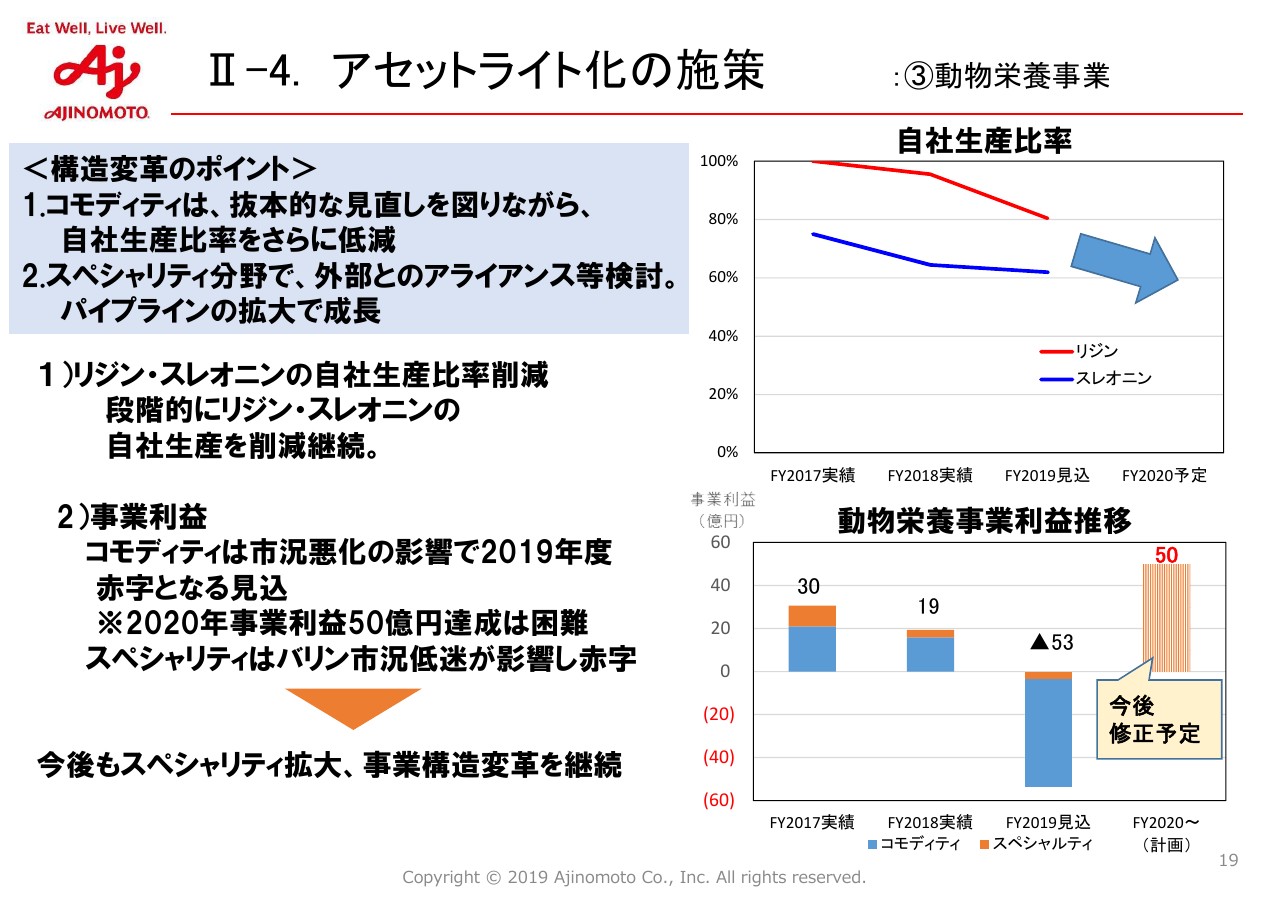

Ⅱ-4. アセットライト化の施策 :③動物栄養事業

動物栄養について、コモディティはさらに抜本的な見直しを図ります。2020年に自社生産比率を50パーセント(にする)と目標に掲げておりましたが、さらに低減させようと考えております。

ご承知のように、これまでブラジルを停産いたしましたし、タイについても今年の5月に停産し、タイのリジン工場はMSG工場に転換する計画を進めているところです。ここで一旦50パーセントを実現していく計画でしたが、にこの部分についてはさら進める余地を残していると思っており、これをしっかり実行しようということが1つです。

スペシャリティの分野においても、成長が鈍化してきております。今年の53億円の赤字の見込みについては、グラフのとおりでございます。

オレンジ色のスペシャリティの部分も赤字になってきています。スペシャリティに加えていたバリンの価格もかなり下がってきているなかで、全体の「AjiPro®‐L」やアミノ酸ミックスによる付加価値型のスペシャリティ商品の部分が、マイナス方向に足を引っ張っているということです。

抜本的な改革がコモディティにもスペシャリティでも必要で、コモディティは縮小、スペシャリティについてはアライアンスの方向で進めてまいりたいと思っております。

残念ながら来年度、2020年の50億円と掲げたこの事業利益目標は達成不可能であり、来年度も年間目標の動物栄養のマイナス影響が、ほぼ同じぐらい続くだろうと見ております。この部分については計画をさらに前倒しし、強化することを進めてまいります。

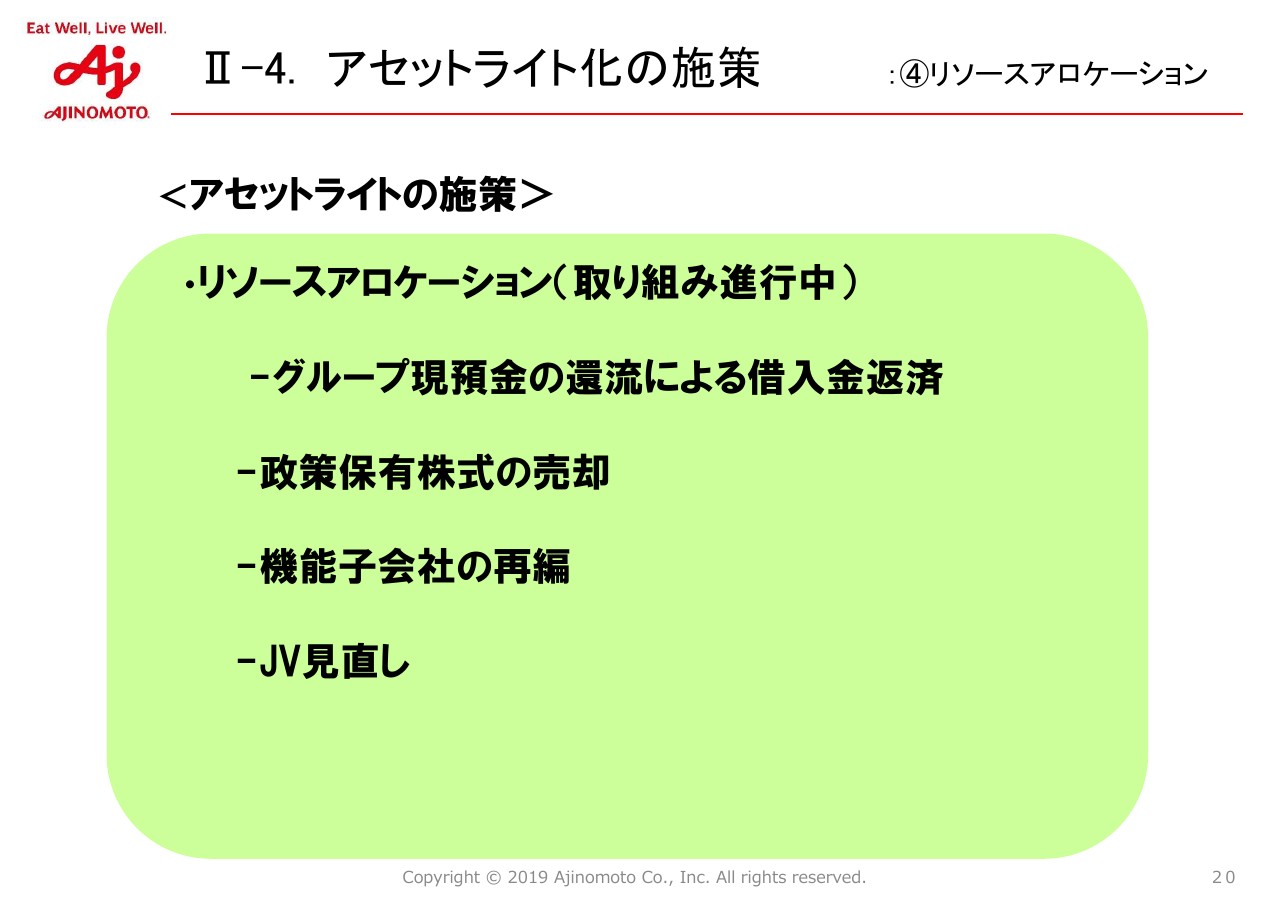

Ⅱ-4. アセットライト化の施策 :④リソースアロケーション

アセットライトのもう1つの部分のリソースアロケーションで、進行中のものについてのテーマをこの(スライドの)ように掲げております。

先ほど事業圧縮のところがだいたい400億円と申し上げましたが、中計でのリソースアロケーションはだいたい800億円程度で、資金を子会社から還流させてローンを返済していく、政策保有株式を売却する、機能子会社を再編する、ジョイントベンチャーの比率を変えていく、といったことがテーマになっております。

800億円程度の対象となるものについて、2019年度の年度中に資金の還流や売却といったものが、だいたい35パーセントぐらい進捗する予定であります。残りの65パーセントを20年から22年のあいだで実行していこうと考えております。

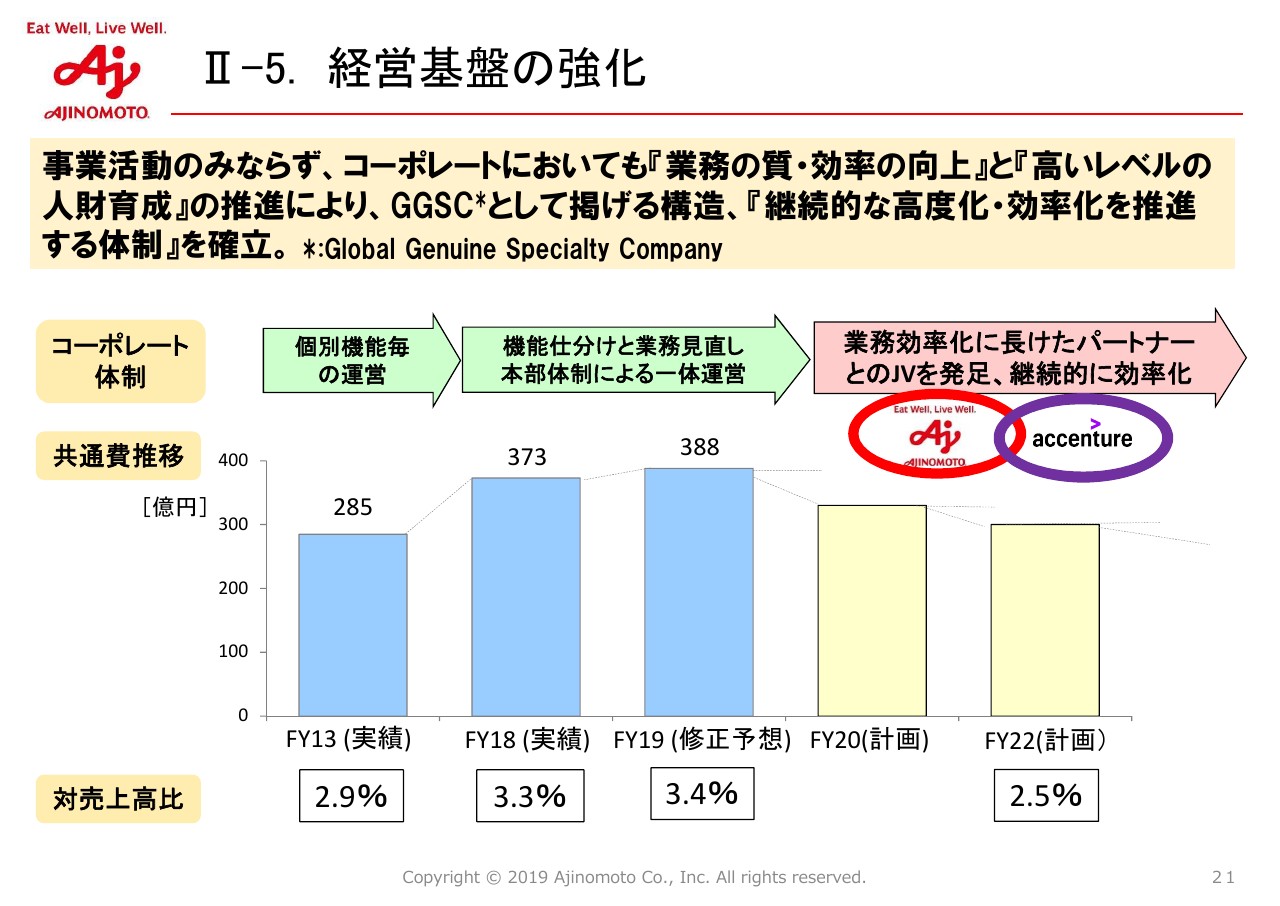

Ⅱ-5. 経営基盤の強化

昨日、アセットライトでありませんが、コーポレートサービスの効率化の観点で、コーポレート費用を全社の2.5パーセントにすることを共有してまいりました。それに関する1つの打ち手ということで、アクセンチュアさんとシェアードサービスセンターを来年の4月1日から立ち上げることで合意し、昨日発表したところであります。

もちろんJVにしたからいきなり効率化するということではありません。コーポレートサービスの業務の中身について徹底的な見直しを行いながら、効率化できる部分の洗い出しを行ってまいります。ここにアクセンチュアのノウハウと人材を受け入れ、2020年度から一気に実現していこうと考えております。

これらによる費用削減の効果が、先ほど私が申し上げたなかで言うと、2020年度は1年間で20億円程度のコストダウンにつながるだろうなと、期待をしているところであります。

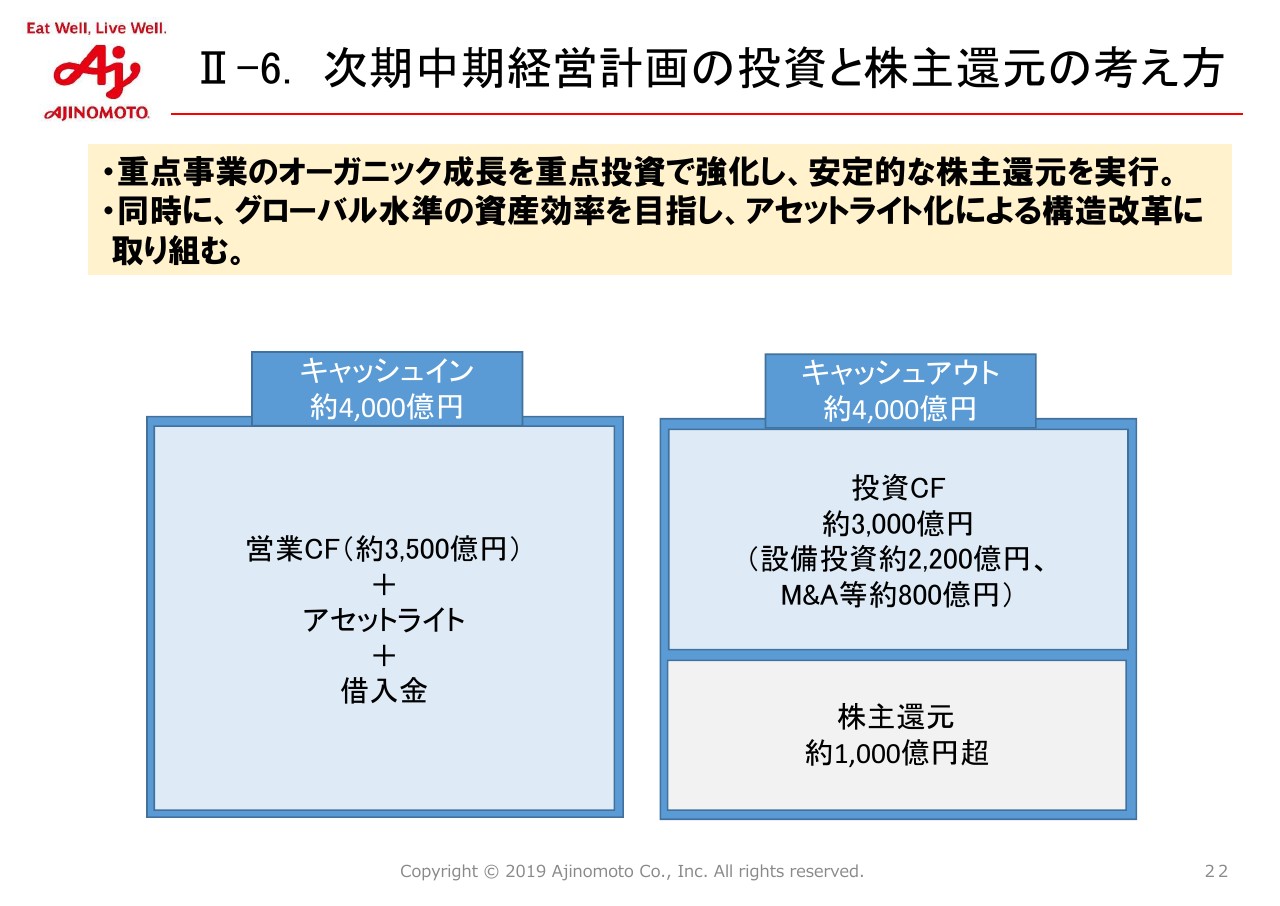

Ⅱ-6. 次期中期経営計画の投資と株主還元の考え方

今申し上げたようなことを踏まえ、来年度から始まる3ヶ年計画のうちのキャッシュバランス、株主還元、投資については5月にお話しした内容と同じでございます。

私からは以上でございます。大変ご清聴ありがとうございました。