2019年11月7日に行われた、シスメックス株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:シスメックス株式会社 代表取締役会長兼社長 CEO 家次 恒 氏

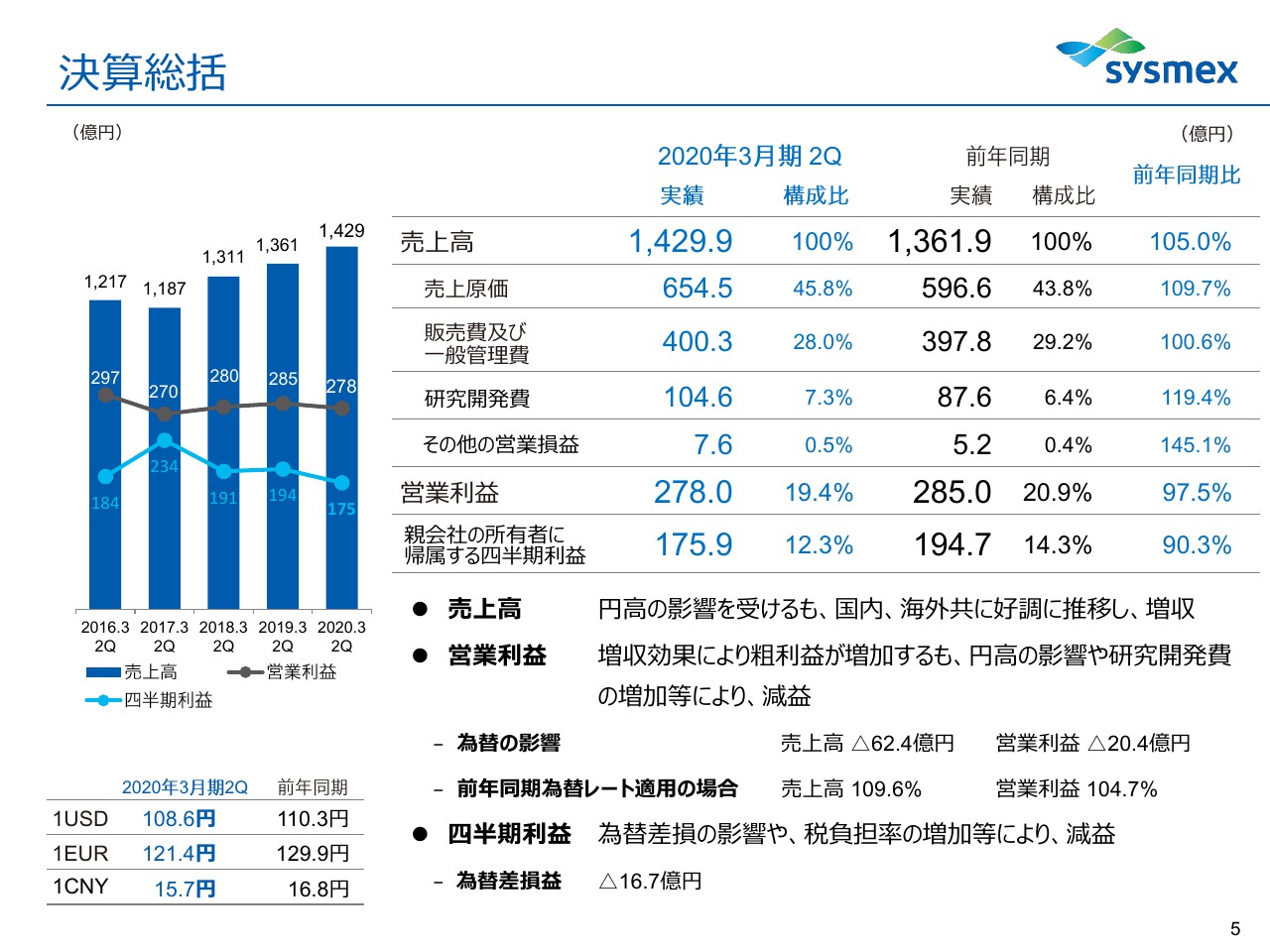

決算総括

家次恒氏:改めまして、おはようございます。家次です。それでは2020年3月の上半期の決算の総括をさせていただきたいと存じます。

数字にあるようなかたちで、1,429億円の売上ということです。円ベースでは5パーセント伸びたということです。営業利益につきましては、若干の減益というかたちです。2.5パーセントダウンということでありますし、それからいわゆるボトムのところにつきましても10パーセント弱ダウンです。

中身はとくに円高の影響と言われていますが、左の隅のようなかたちで、ドル、ユーロそれからチャイニーズ元が、それぞれ円高になったという状況です。

それによる影響としましては、売上で62.4億円減少しました。営業利益では20.4億円のダウンです。それから為替差損益が16.7億円ありまして、総じて言いますと、為替が円高に振れたということ、とくにチャイニーズ元が1円ぐらい動いたということが非常に大きな影響です。そのような状況でトップラインは早々に伸びたのですが、利益面等につきましては少しビハインドになったというところです。

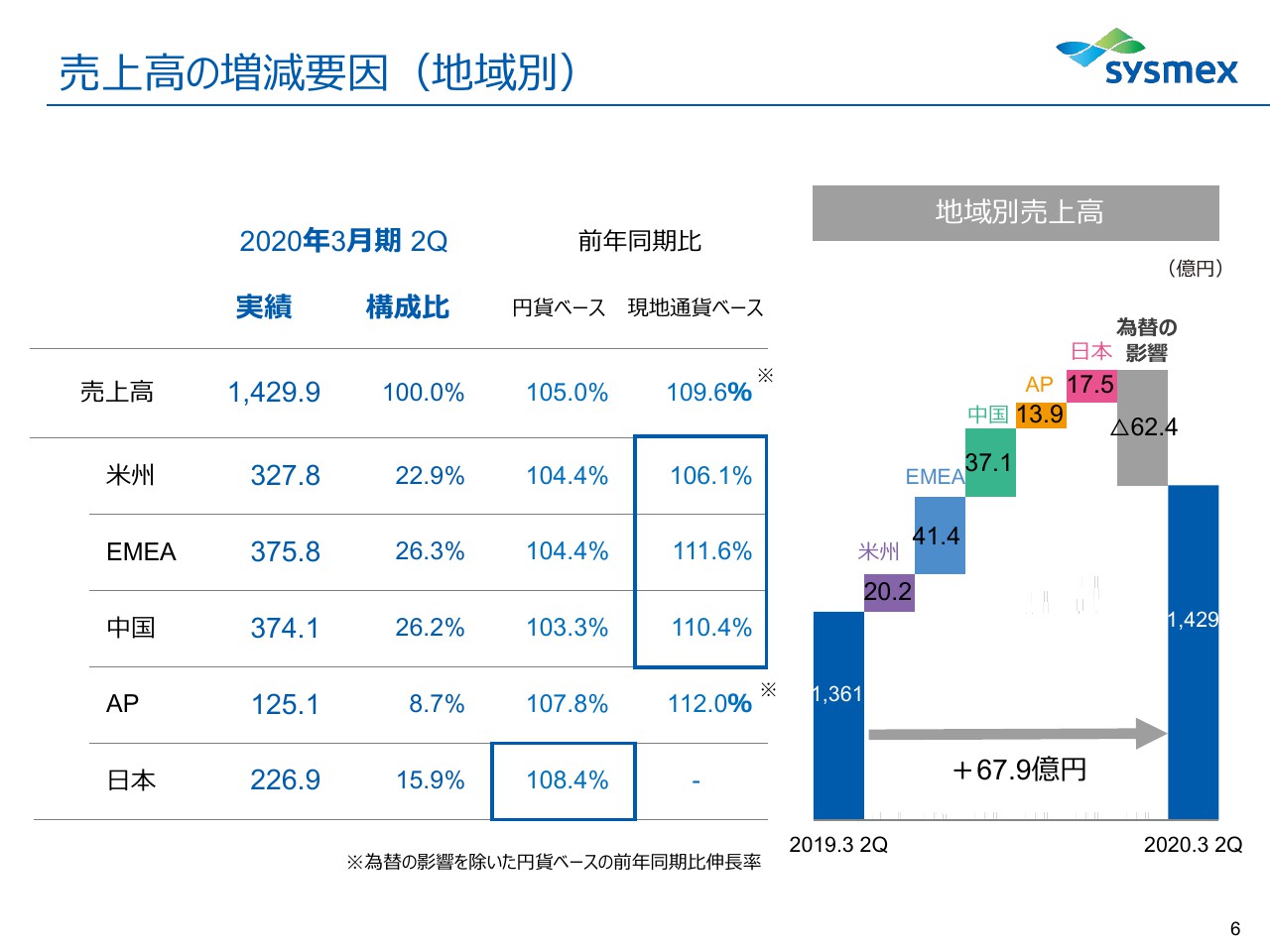

売上高の増減要因(地域別)

売上高の増減要因です。地域別ですが、ここにありますように、表において青い枠の中がまさに現地通貨ベースでして、現地通貨ベースでは売上そのものは9.6パーセント伸びました。それから米州が6.1パーセント、EMEAが11.6パーセント、中国が10.4パーセント、それからアジア・パシフィック(以下、AP)が12.0パーセントというかたちで成長できました。成長力そのものは力強く展開できているのかな、と思います。日本も従来少し低迷しておりましたが、8.4パーセント伸びたという状況です。

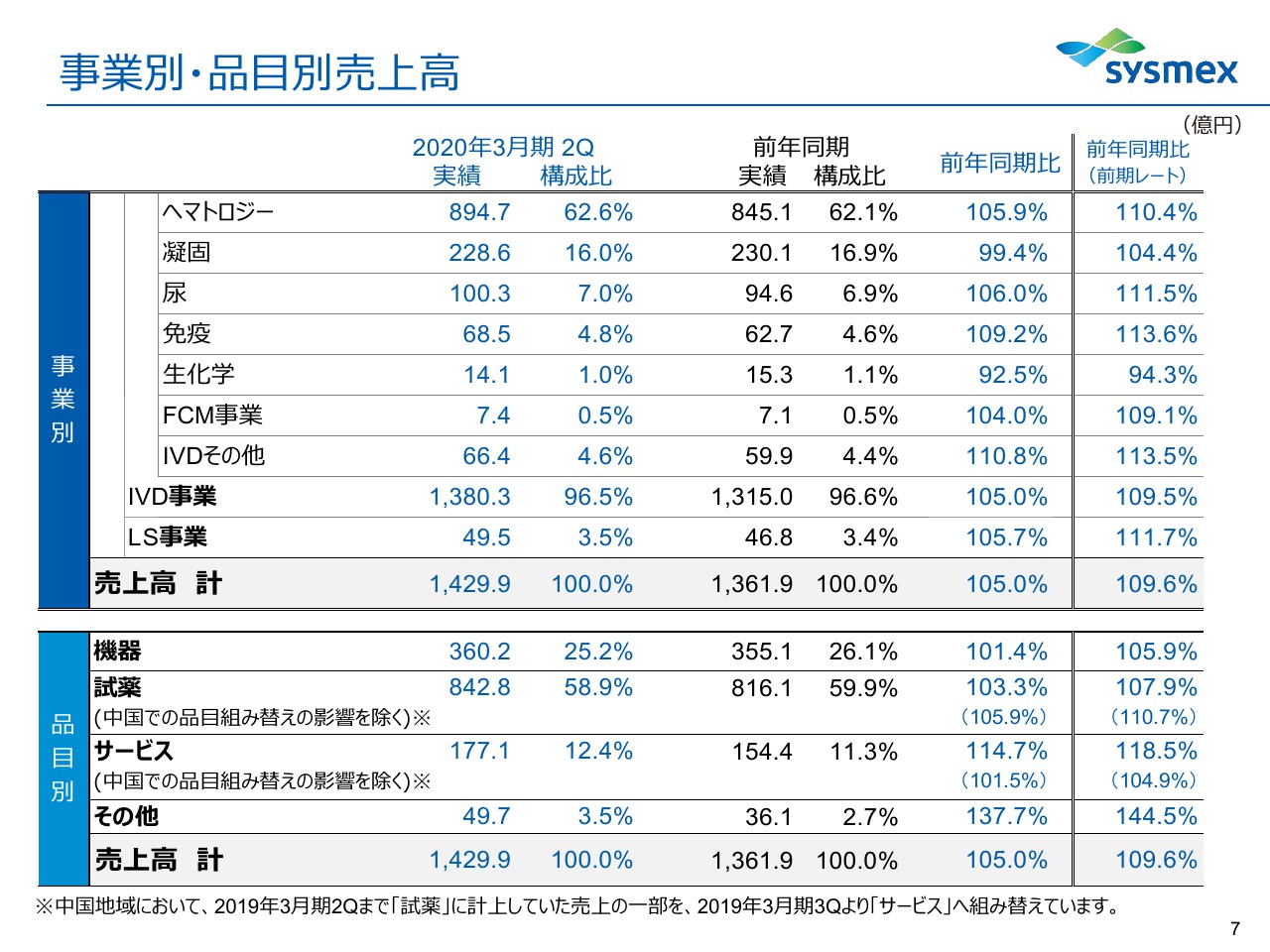

事業別・品目別売上高

事業別・品目別売上高とあります。凝固は4.4パーセントということですが、これは去年とくにアメリカの検査センター等に入ったということで、その反動も若干あるということです。総じてトップラインの伸びというのはかなり展開できているのかな、と思っております。

それから下の機器、試薬のところですが、従来、2018年はとくに機器が伸びていないという話のなかで、ある意味で言うとかなり評価を落としたという状況があったと思いますが、現在は機器も確実なかたちで伸びつつあると思っております。

サービスについてです。中国もそうですが、サービスの体制が当社のビジネスの大きなキーになるというところで、人員増加も含めてフォーカスしているところです。そういう意味でサービスそのものは18.5パーセント伸びているという状況です。総じてトップライン、売上高に関しては悪くないようだと認識しております。

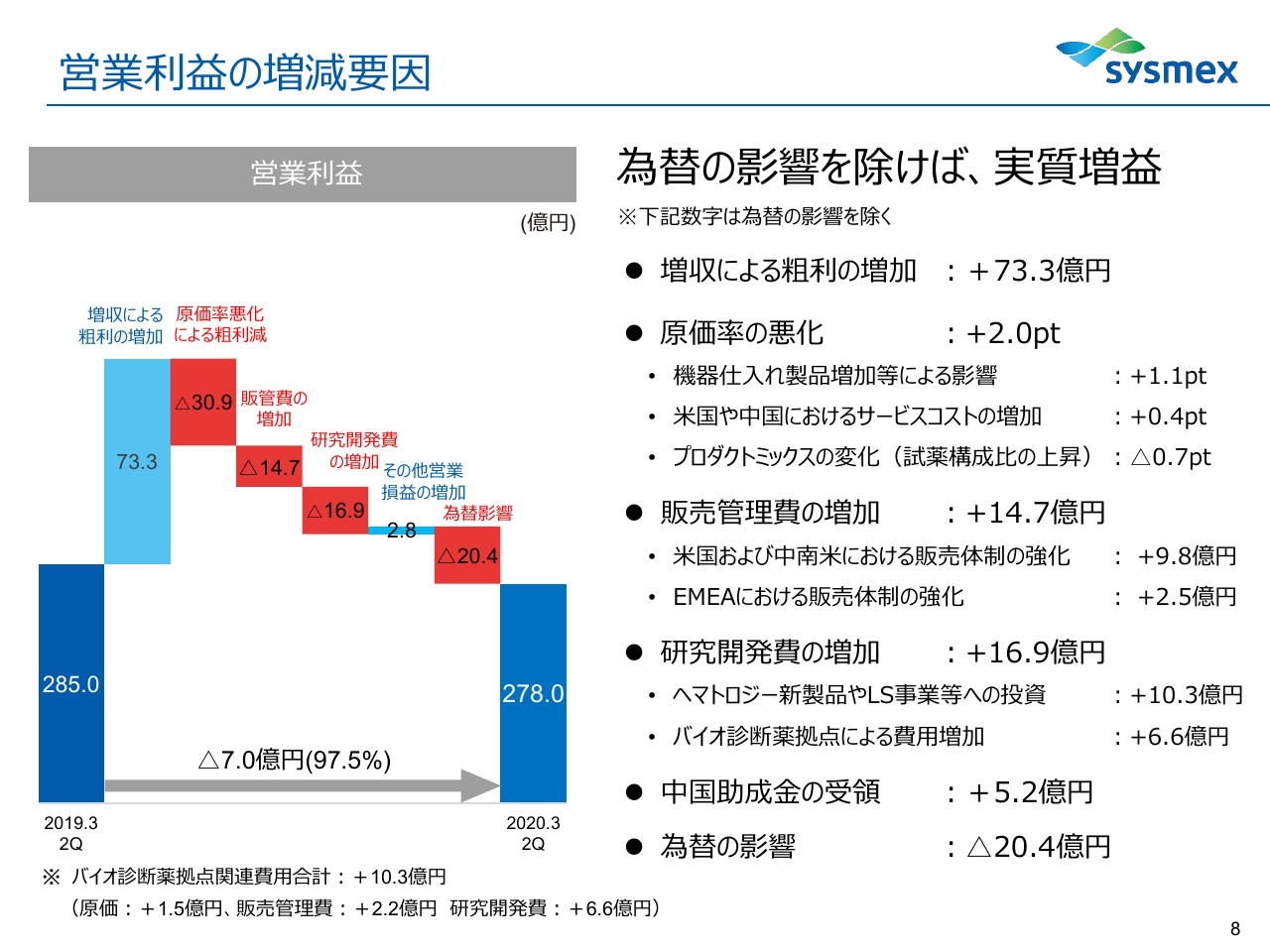

営業利益の増減要因

それから、営業利益ですが、為替の影響を除けば実質増益と書いてあります。粗利益の増加は73.3億円あります。原価率が2ポイントほど悪化したということであります。

中身は、現在機器仕入れの増加ということで、少し大きな仕組みになりますと、当社の機械だけではなく他のものも一緒に入れるというところもあり、他社のものの原価率が悪いというような状況がありまして、その影響だと思っております。

それから、米国や中国のサービスコストの増加があります。これは人員を増やしたというかたちです。マーケットシェアそのものが上がってきている状況でサービスは非常に大事なので、それを若干先行的に増やして体制を強化した、ということは聞いています。

また、試薬の構成比が若干上昇したので、これはプラスの影響です。それから、販管費につきましても、先ほどのようにアメリカ、それから中南米、後で申し上げますが、ブラジルのとくにハイエンド以外の部分については当社が担当する体制にしたということで、その体制整備というのもあります。

研究開発費ですが、このあたりは当社の生命線でして、確実にそれを増やしていっているということであります。とくに今回はバイオ診断薬センターを一部の方にご覧いただいたと思いますが、2019年4月から立ち上がった中でその費用の増加があったということです。最後に為替の影響が20.4億円あるということで、実質的には増益であったと認識しています。

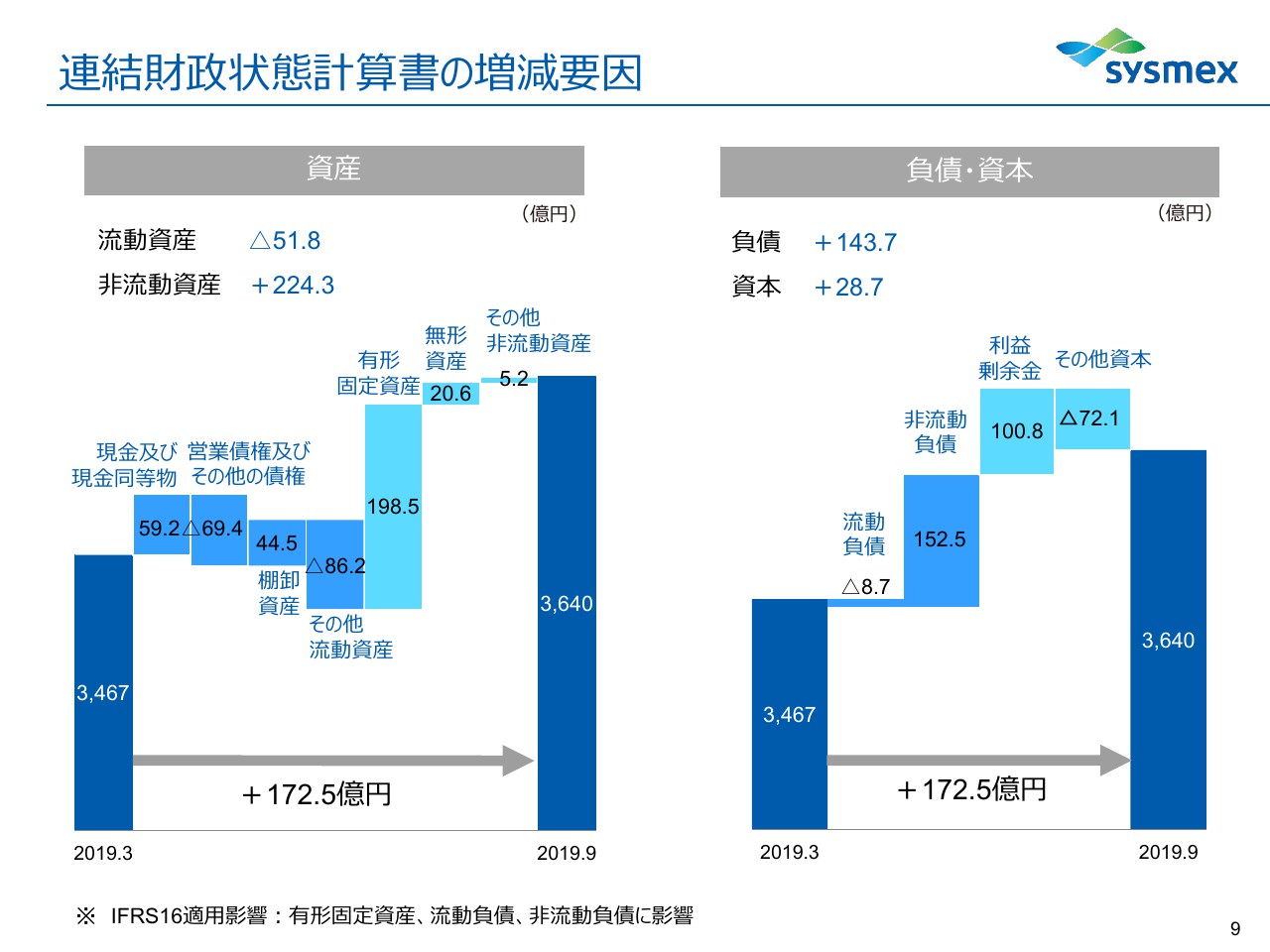

連結財政状態計算書の増減要因

それから連結の財政状況、状態です。IFRS16の適用ということで、従来リースや賃貸は表に出てきていなかったのですが、それを出したという状況で変化が生まれています。したがいまして、非流動資産が大きく増えたという状況です。負債の方も非流動負債というようなかたちで増えています。本質的な部分には問題ないと考えております。

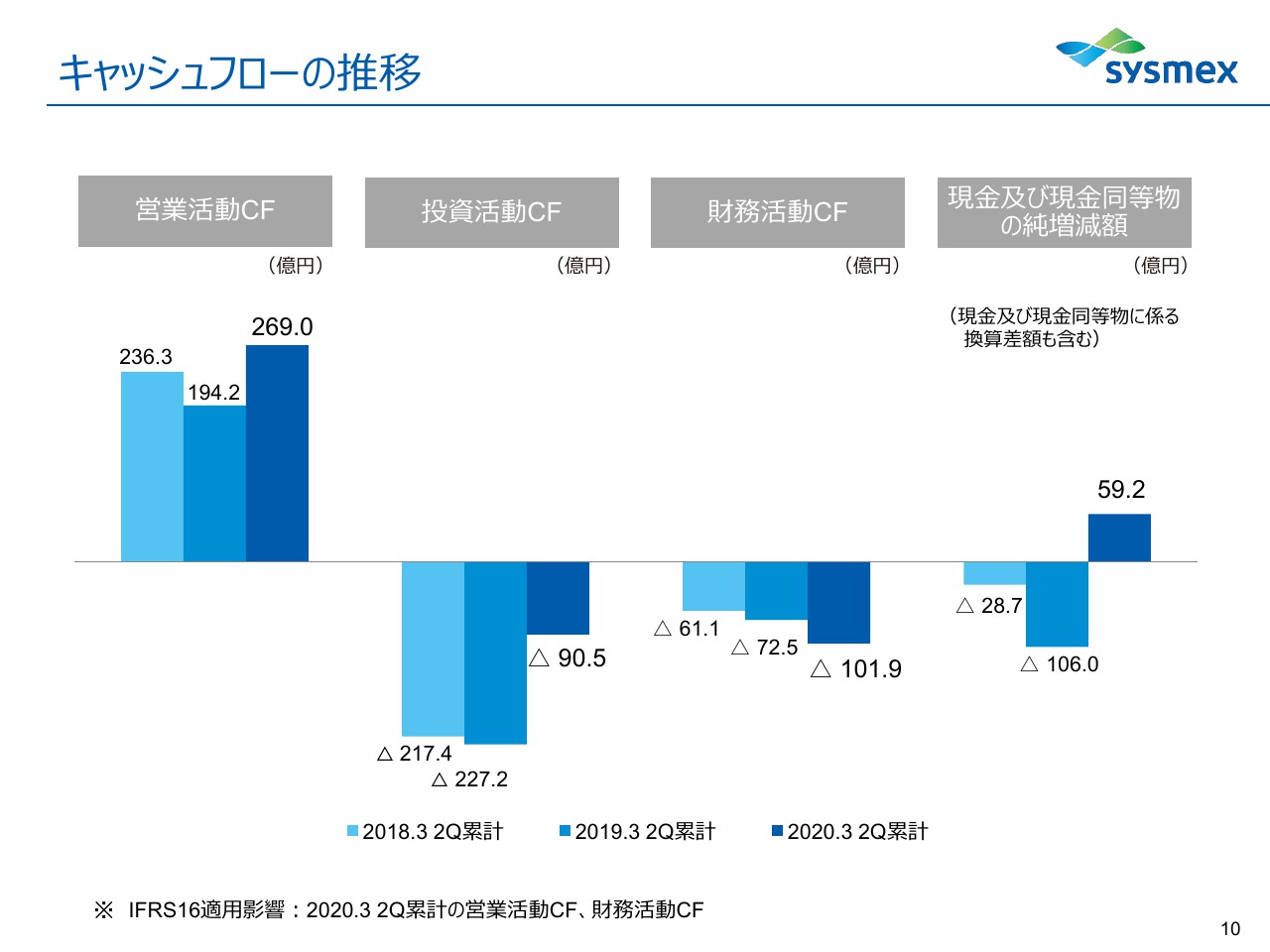

キャッシュフローの推移

キャッシュフローをご覧いただきますと、基本的には投資活動の方のキャッシュフローが減ったということです。2018年、当社はバイオ診断薬センターの投資という大きな投資を行いました。トータルとして言いますと、若干減益が増えたということでありまして、キャッシュフローそのものは健全ではないかと思っています。

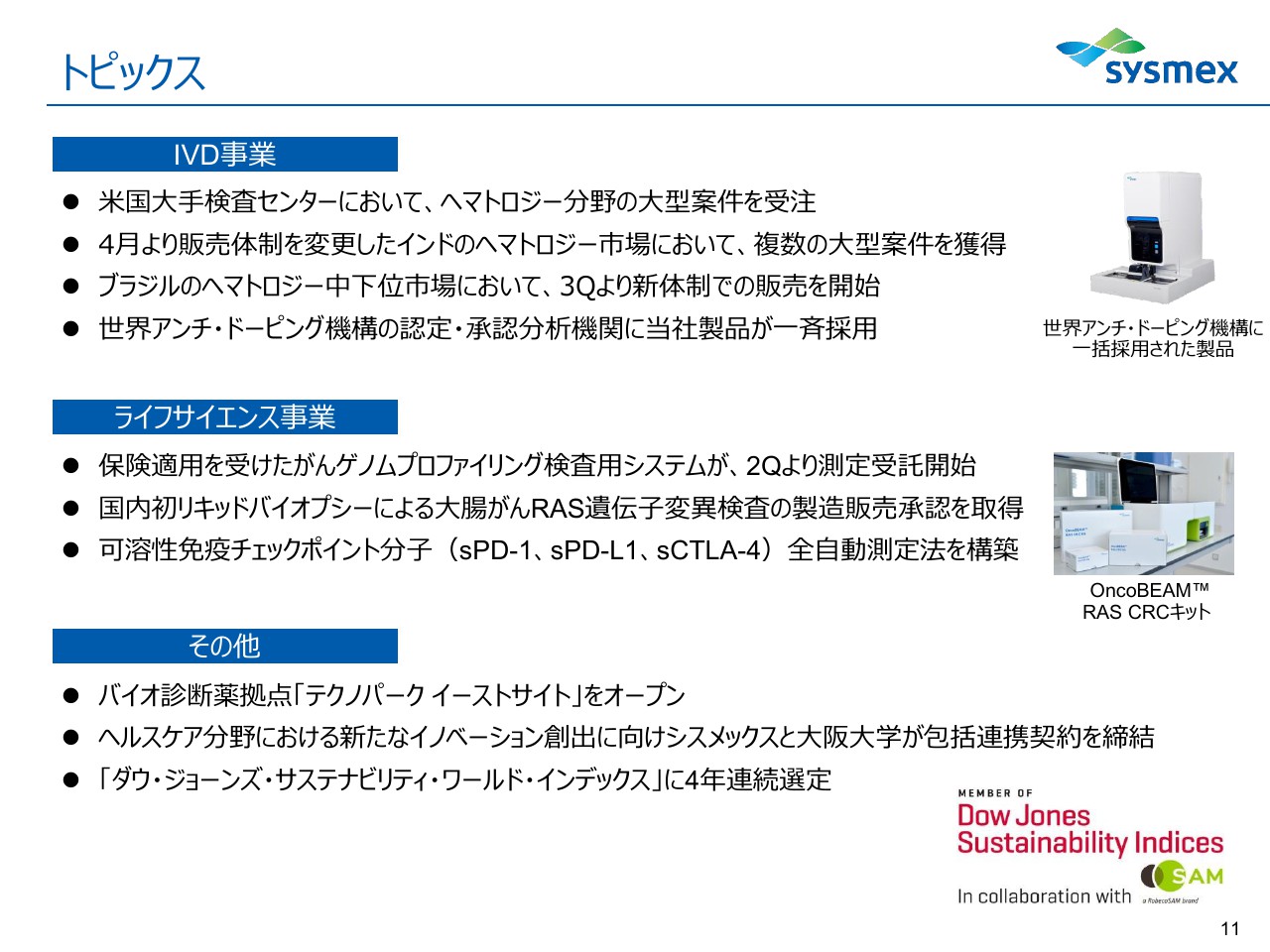

トピックス

トピックスです。IVD事業は、大手検査センターにおいてヘマトロジー分野の大型案件受注がありました。ちょうど買い替えの時期に当たりまして、今期、来期をかけて順次行うため、一度ですっと出るというようなことはないのですが、今期、来期あたりはたぶん機器の売上が増えてくるという状況があると思っております。

検査センターというのは、普通の病院より長く使っていただいているのですが、ようやく今度は前の「XE」から「XN」に変わるという状況だと思っております。

もう一方で、インドでは4月から当社が直接的に運営を行います。従来は総代理店というかたちで展開しておりました。インドはこれから非常にプロミシングなマーケットになると認識しておりまして、「モディケア」が展開されておりますが、2期目もそれが継続されるということでありまして、「イメージとしては90年代の中国」というような感じがしておりまして、これからどう上がっていくかが非常に楽しみだと思っております。

それから、ブラジルの中下位市場については当社が行うということで、代理店も当然使うのですが、これでブラジルの販売サービス体制を展開していこうと思っております。

ライフサイエンスにつきましては「がんゲノム」がこの6月に保険の点数がついたということでして、スタートに少し時間がかかったため上期についてはあまり大きな影響はありませんでした。実質的には8月くらいからのスタートになっているため、下期はかなり期待できると思っております。

リキッドバイオプシーの「RAS遺伝子」の変異の検査ができるRASキットは、製造販売の承認を受けましたが、まだ保険がついていません。保険は来年の4月くらいになるのではないかと思っています。ライフサイエンスも着実にいろいろと展開できておりまして、とくに「がんゲノム」には非常に期待しているのですが、全体、とくに病院側の準備がなかなか進んでいないということもあり、どうしてもスロースターターになっているという状況です。

その他では、バイオ診断薬センターができたという話と、いろいろコラボレーションしているということです。当然ながらオープンイノベーションの時代であるため、そのように展開していこうと考えています。

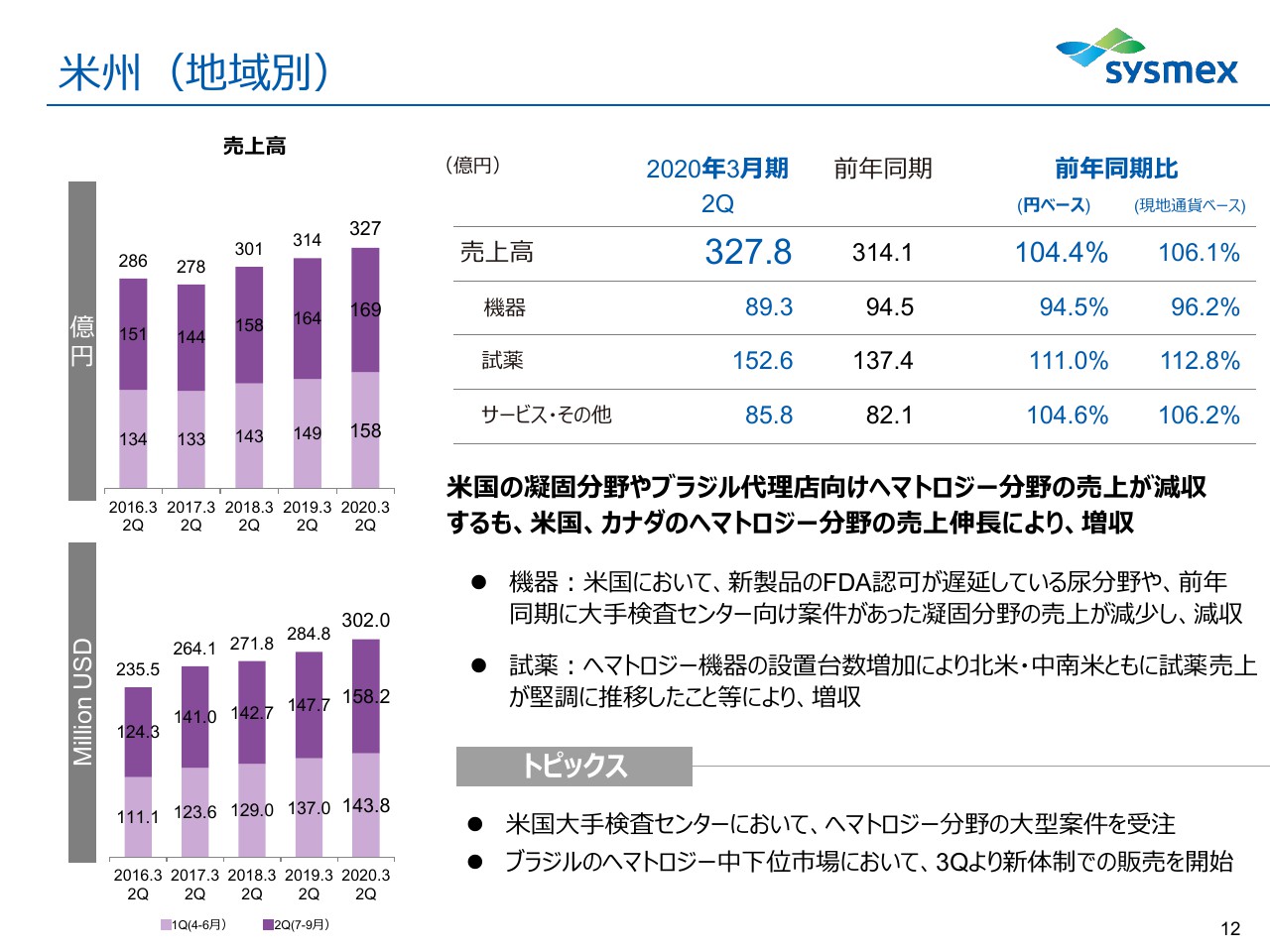

米州(地域別)

地域別に申し上げます。米州は現地通貨ベースで6.1パーセント伸びたということです。機器が若干減っているのは、前期において大手の検査センターに凝固の機器が入りまして、それが剥落したという状況です。

FDA申請に時間がかかっているというところがあります。全般的に言うと、試薬は堅調に推移しているということで、状況としてはそれほど悪くないのではないかと思っております。大手検査センターでの買い替えが始まったというところです。

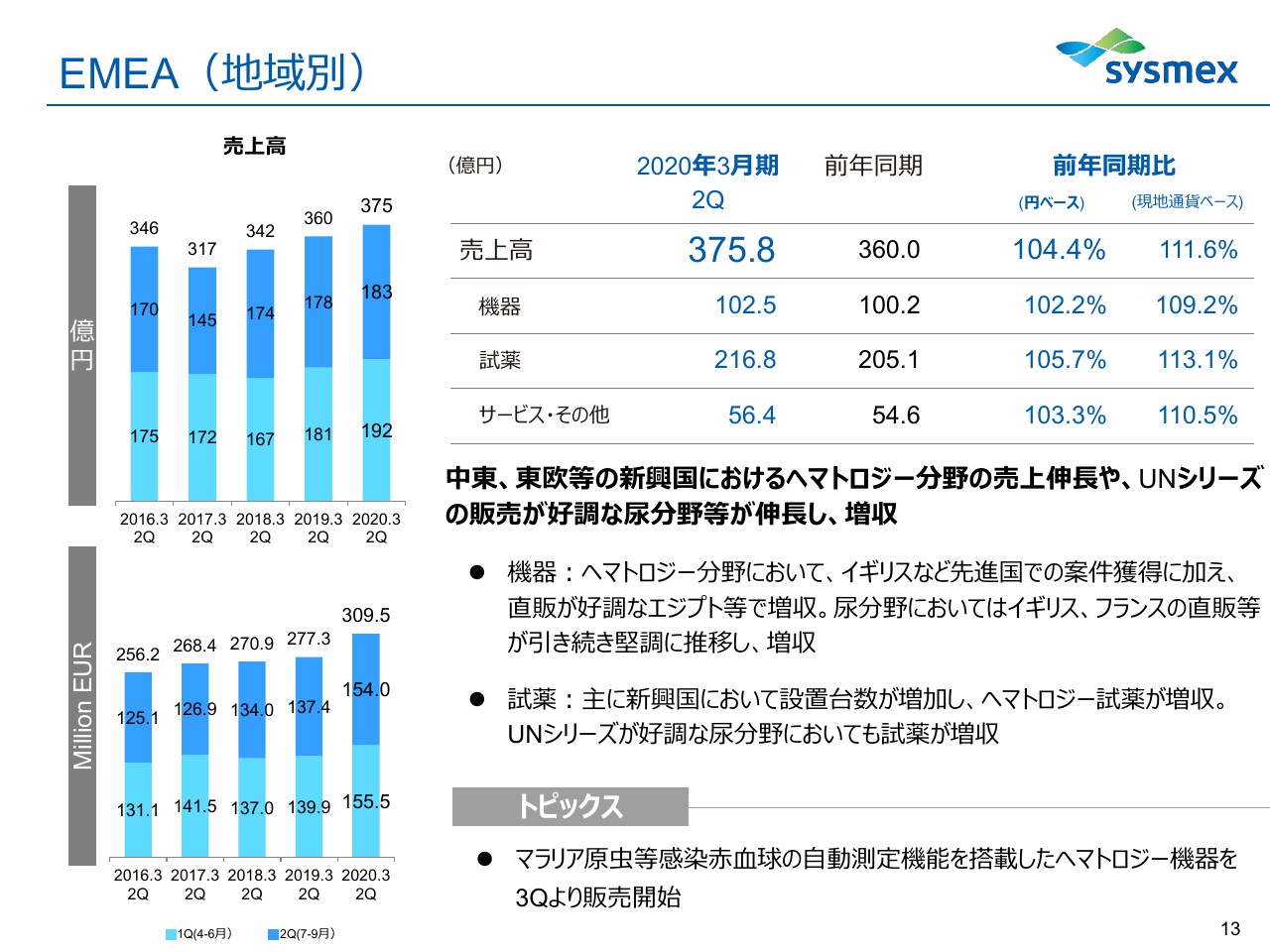

EMEA(地域別)

EMEAは非常に良い滑り出しでして、現地通貨ベースで11.6パーセント伸びたということです。機械も9.2パーセントというかたちで伸びていて、全般的に好調だと思っております。エジプトを直通販売にしたこともあります。

試薬についても、順調に13.1パーセント伸びているということです。それと、とくにアフリカ向けと申しますか、現地におけるマラリア原虫等感染赤血球の自動測定機能を搭載したヘマトロジーの機械を、新たなかたちでの展開として3四半期より販売開始します。これにはずいぶん時間がかかったのですが、この前の横浜での展示でも評価をいただいているというところです。

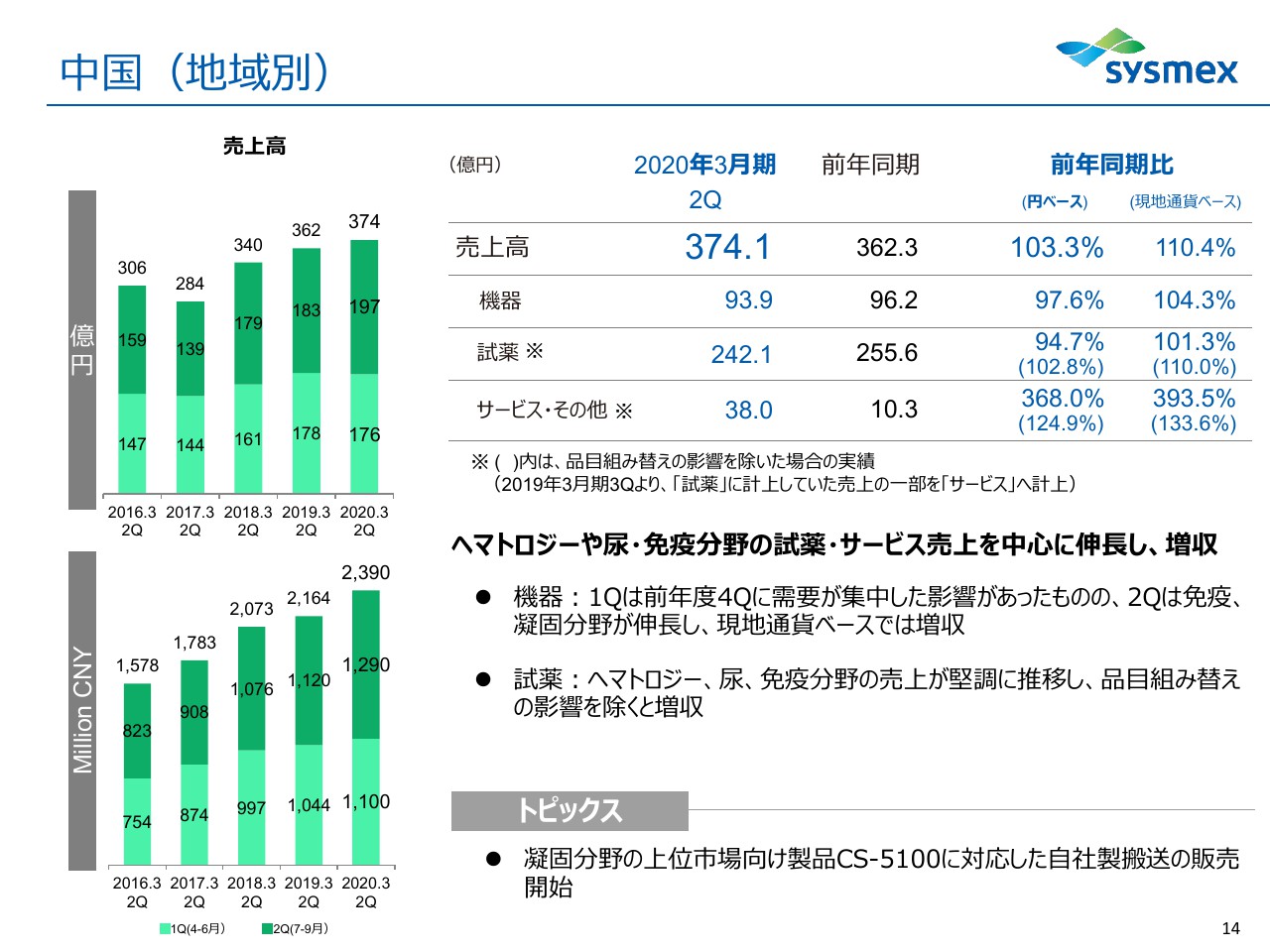

中国(地域別)

中国は現地通貨ベースで10.4パーセントということでして、ある意味では需要は非常に強いというところがあります。もう一方では、ご案内のようにバイ・チャイナポリシーというのがあって、これは省によって違うのですが、またそれがかなり強まってきています。

もう一方、分級制度の話で、できるだけ第3四半期分から第2四半期、第1四半期に集中させようという動きがあるのですが、実態的に言うと、現在、三級病院の患者さんが増えているという状況があります。

三級病院も少し増えてきているというようなところがありまして、全体の需要が非常に強いのではないか、と考えています。シスメックスは第3四半期が非常に強いです。それから第2四半期、第1四半期につきましてはバイ・チャイナポリシーの関係でこれからノックダウンで小さい機械を一つローンチしておりますが、これから中型機種も含めてノックダウンでいわゆる「メイドインチャイナ」のものを作って、展開していかなければならないと、どうしても入札等に参加できないという状況がありますので、その辺りに展開していこうと考えています。

もう一方で、免疫がかなり好調に推移しています。あとは、いかに相手を増やしていくかということです。おそらく下期中には全体で1,000台インストールできるのではないかと考えています。これも非常に楽しみな領域だと思っております。

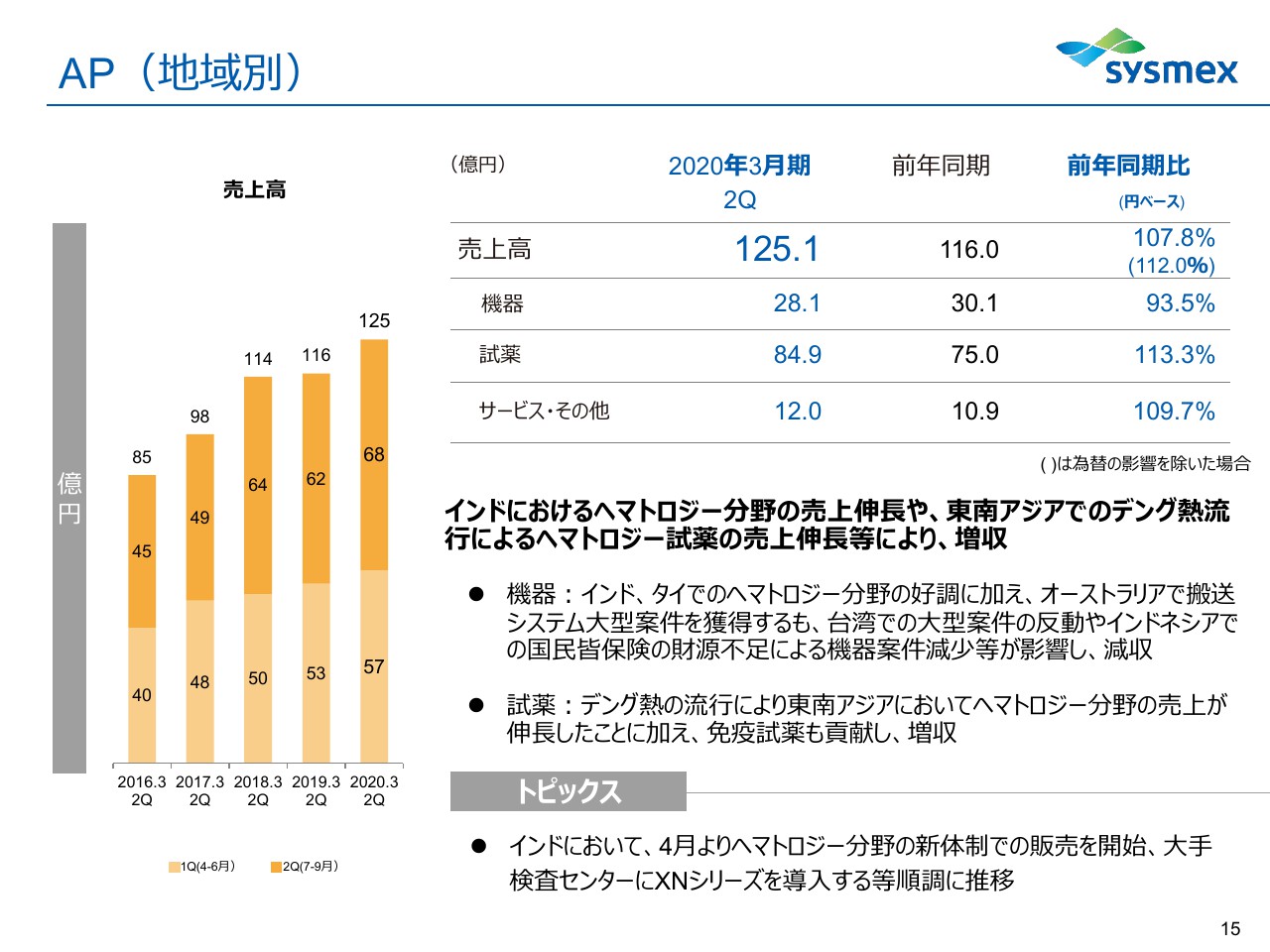

AP(地域別)

APは、インドにおいて当社のヘマトロジーができることができたと考えています。インドでは、実は当社の従来の代理店はミドル以下を中心に運営しており、ハイエンドはほとんどできていませんでした。それを、我々がスタートして1施設か2施設、実際に「XN -9100」を導入したということで、楽しみなところであります。4月からスタートということで、現在大勢の整備も含めて行っています。

インドも非常に大きな国であるため、その辺りの展開をこれからしっかりこなさなければならないと思っております。そういう意味で言うと、「モディケア」は非常にローエンドの商品ということになるのですが、全体を含めてインドでの戦略を考えていきたいと思っております。

もう一方では、デング熱が大流行したということです。これでヘマトロジーの試薬がどっと増えたということもありまして、そういう意味で基本的にはかなり好調に推移したというところです。

いずれにしましても、これからのAPの展開は我々としても非常に楽しみにしているところでス。インドネシアの国民皆保険も財政案で少し厳しいというような状況がありまして、もう一方では先ほどのインド、今後はバングラディッシュ、パキスタンなど、南アジア地域は、人口が非常に多いため、当社は包括していきたいと思っております。アジア地域はまだまだこれから伸びるのではないかと考え、私どもはAPは非常に有望な市場だと考えています。

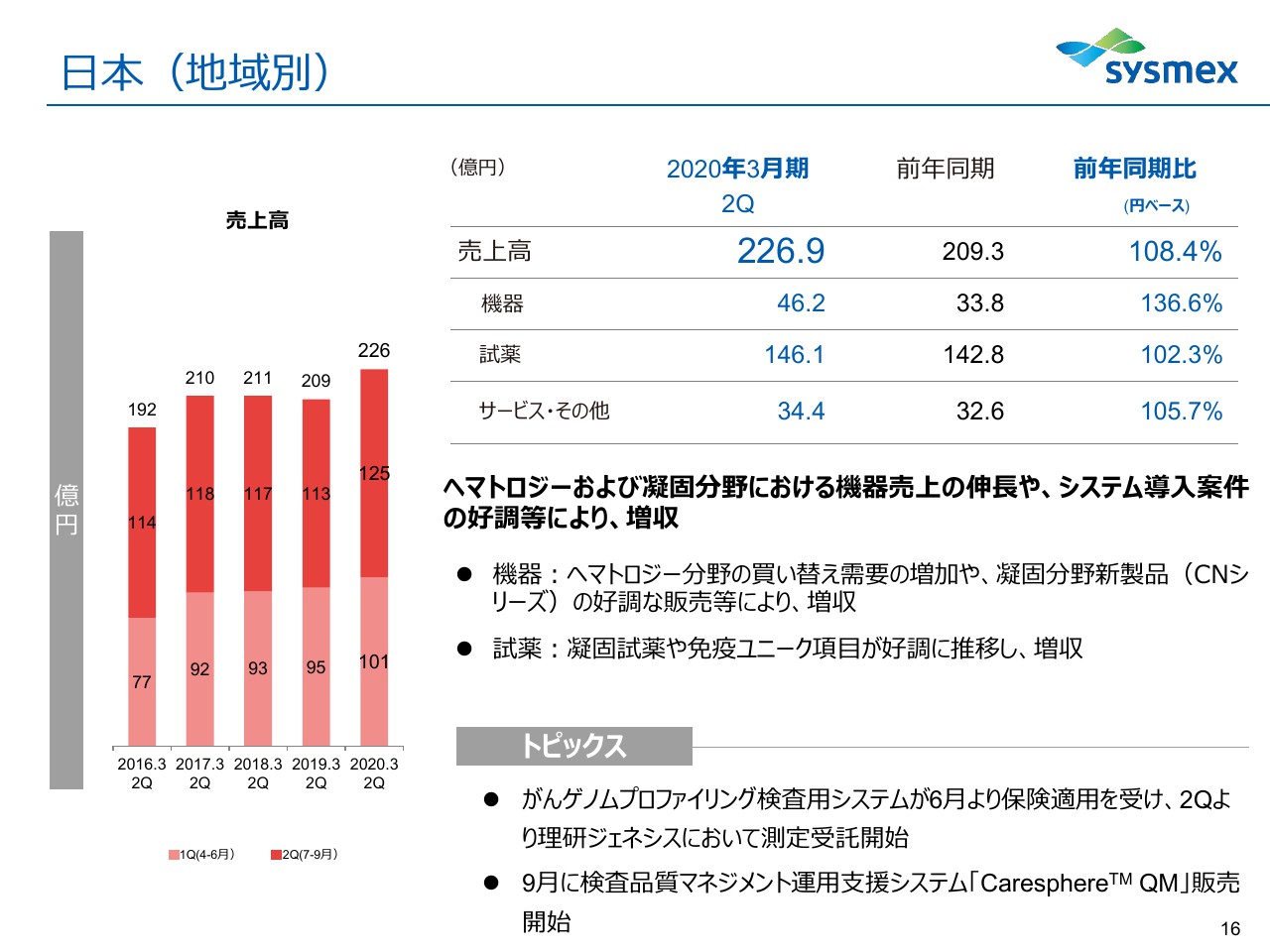

日本(地域別)

日本も久々に8.4パーセント伸びたということです。特に東京ではオリンピックに向けて大学病院をかなりリニューアルしたというところがありまして、上期にはそのような影響も当然あると思っております。

とくに、久々に機器が36.6パーセントも伸びました。これはやはり買い替えが病院のリニューアルと共に行われたということで、そこに上手くインストールできたということです。それからもう一方では、凝固の新製品の「CNシリーズ」が好評で、これによりシェアもかなり上がりつつあると聞いています。

いずれにしても日本という我々のホームグラウンドで、「がんゲノム」をこれからどう展開するか考えています。患者さんはかなり待たれていると聞いているのですが、どうも病院の方の体制がなかなかできないという話がありまして、エキスパートパネルがなかなか上手くいっていません。

いろいろな展開で、日本の場合はとくにスタートに時間がかかるということがあるのですが、いよいよ下期から本格化するのではないかと思っておりますし、ここにあります「Carespher」も順調に展開できていると考えております。

総じて、日本では今まで低迷していたのですが、ようやく動き出したと考えています。買い替えサイクルに上手く乗せるとこのようなかたちの展開ができるのではないかと思っております。

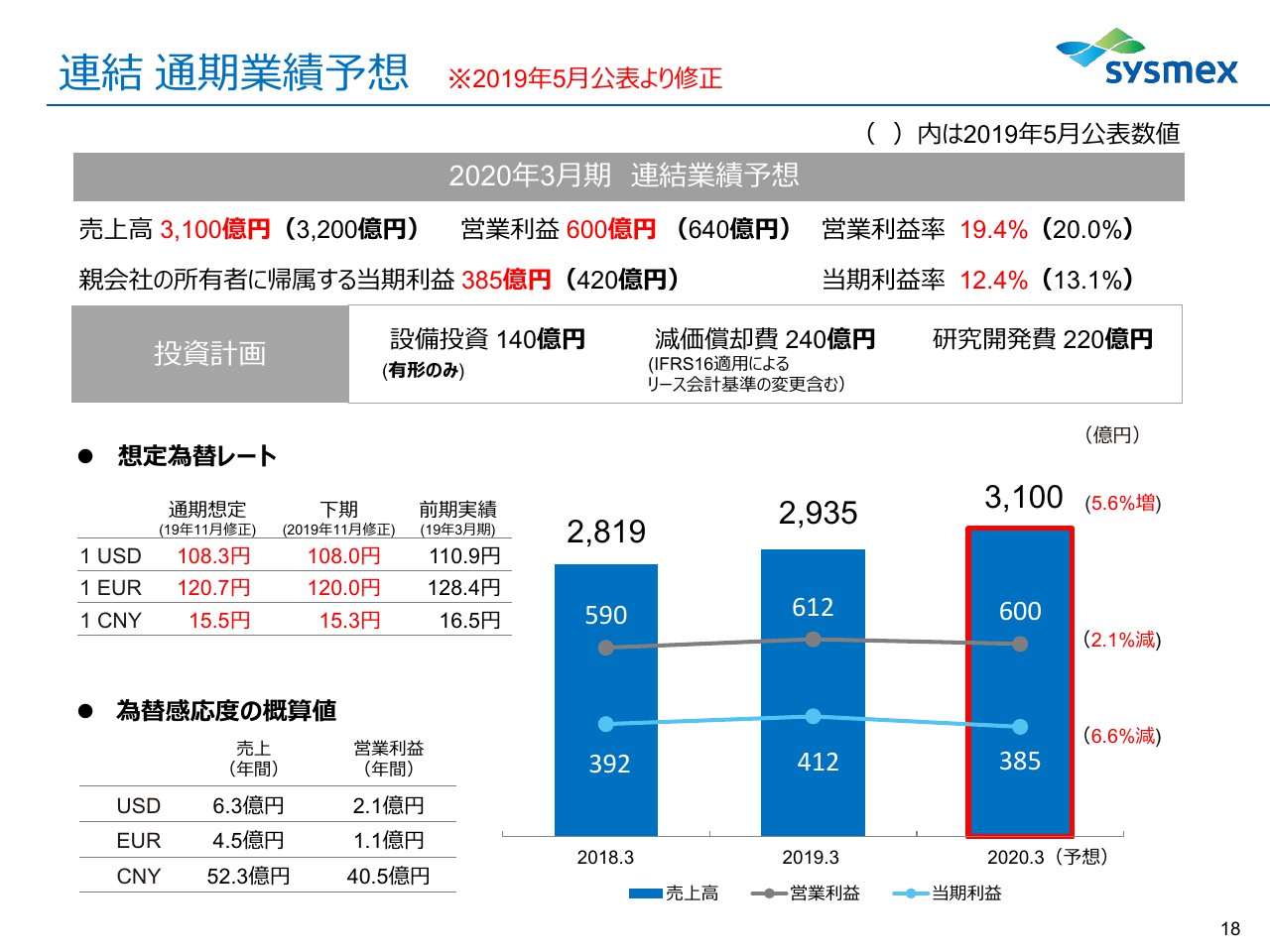

連結 通期業績予想

2020年3月期の業績予想です。下方修正させていただきました。これは為替の影響であります。先ほども申しましたように、為替の感応度が書いてありますが、全体に円高であるということで、とくに今は元が1円で非常に大きな影響があります。売上で52億円、営業利益で40億円ぐらいのところで、足許で元が少し強くなっている動きがあるかもしれません。

いずれにしましても為替のことですので、当社は新たに通期予想としてチャイニーズ元が15.5円という展開を起こしていると考えています。

去年と比べてとくにユーロがかなり円高になって、元がそうなったという状況で売上を100億円下げ、3,200億円を3,100億円にしました。営業利益は640億円を600億円にしたということです。営業利益率は19.4パーセントです。ボトムのところは385億円で、下方修正ということです。

為替ですが、従来、当社は「為替をどのように跳ね返すか」という中で展開していたということです。現在、シスメックスは海外のウェイトが非常に大きくなってきたという話の中で、為替の影響も大きいです。

(為替の影響を)「どう跳ね返していくか」ということが当社の経営課題で、「為替だから仕方がない」というだけでなく、「為替に関してはなにもできない」わけですが、それ以外のところで「どういうかたちで展開、伸ばしていくか」ということに関しては知恵を出していかなければいけないと思っております。

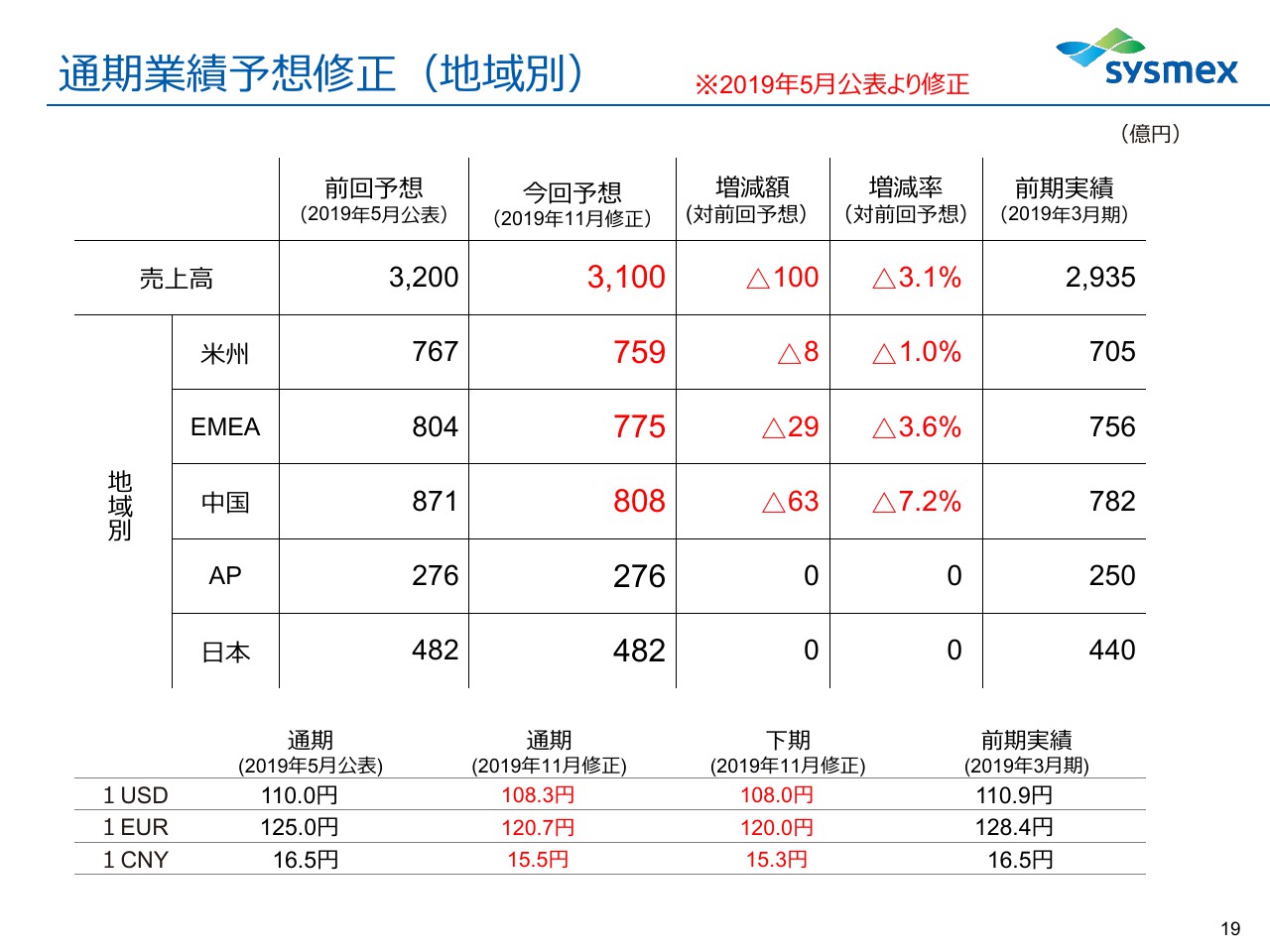

通期業績予想修正(地域別)

それぞれの地域ではこのようなかたちで修正しています。とくに中国でかなり大きな影響を受けているため引き下げさせていただいたという状況です。中国の場合は元が安くなったと申しますか、円が高くなったという状況がありますが、このあたりの動きをこれからも注視する必要があると思っております。

地域として、韓国は現在日本製品を排斥していますが、当社はBtoBのビジネスであるため、聞くところによるとあまり影響はないようです。

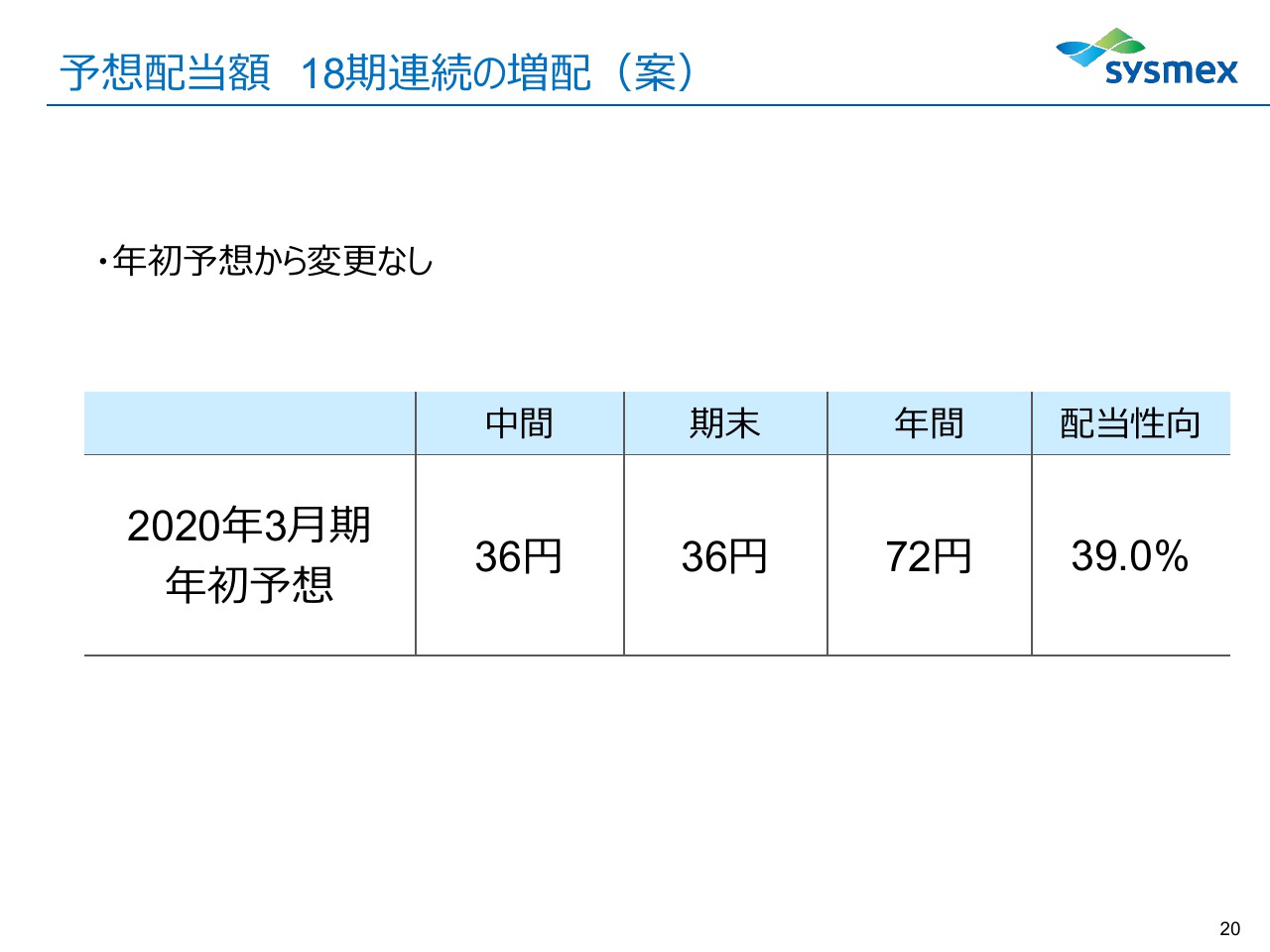

予想配当額 18期連続の増配(案)

最後に配当です。配当は18期連続の増配を予想しており、当初2020年3月の予想どおりです。中間配当が36円、期末配当は当然締めてからの話になりますが、基本的にはこの路線でいきたいということです。

上期はボトムのところが厳しかったなかで配当性向が39.0パーセントとなりました。従来は3割が一つの目標だと言っていますが、基本的には配当を確実なかたちで増配していくというのが当社のポリシーですので、このように展開させていただいたということです。

以上で私のプレゼンテーションを終わります。ご清聴ありがとうございました。