2019年11月20日に行われた、太平洋工業株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:太平洋工業株式会社 代表取締役社長 小川信也 氏

1-1 当社の主な事業

小川信也氏氏:太平洋工業株式会社社長の小川でございます。本日は、会社概況、四半期の実績、損益業績予測、そして新規中期経営計画「OCEAN-22」の説明をさせていただきます。

それでは、まず当社の主要な事業についてです。当社の事業は、プレス製品・樹脂製品から成るプレス・樹脂製品事業と、バルブ製品・TPMS製品から成るバルブ製品事業のセグメントで、ご覧のような製品を生産・販売しております。

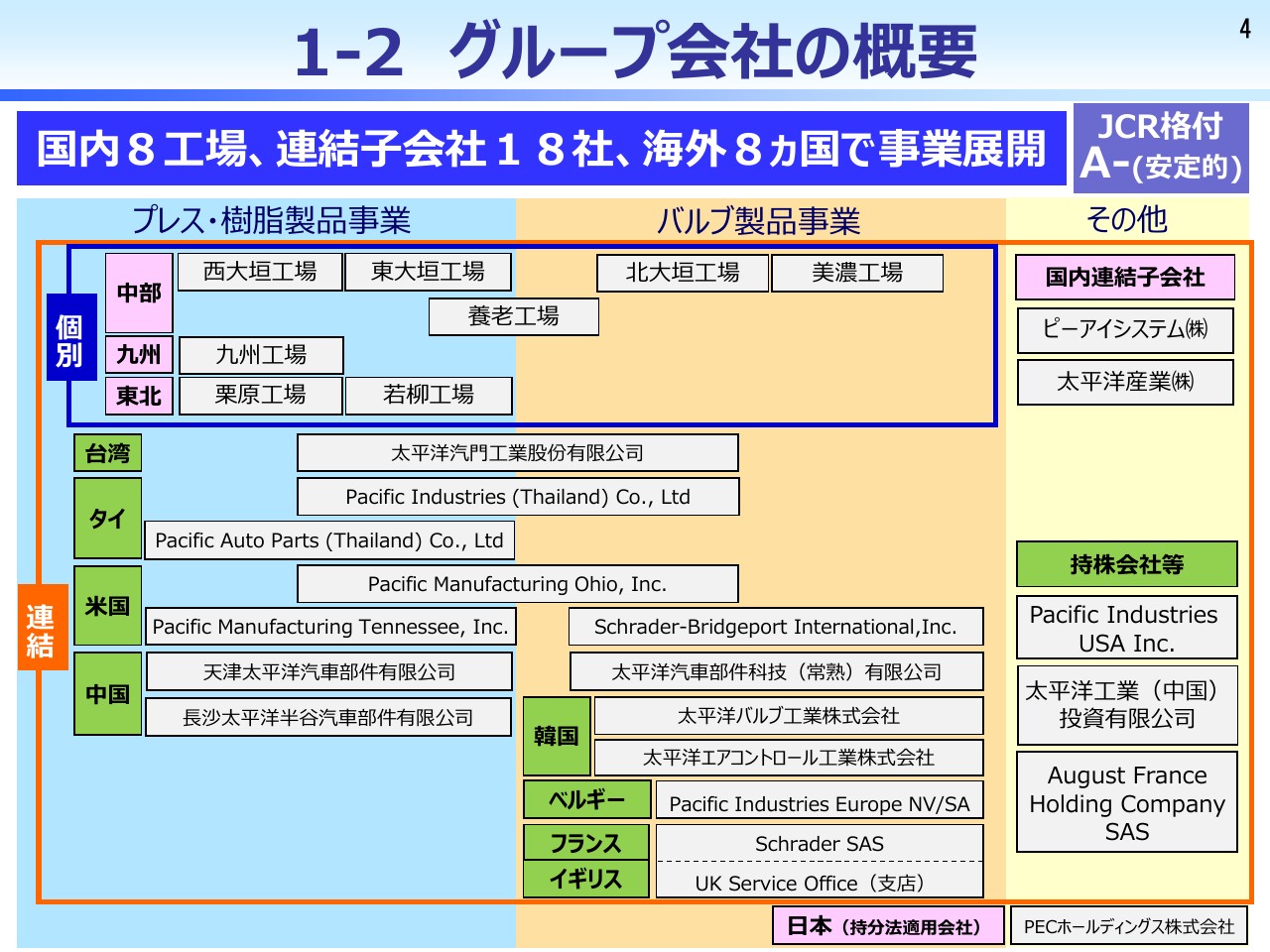

1-2 グループ会社の概要

グループの会社の概要については、当社は1930年にバルブコアの国産化で創業し、1962年に(名古屋証券取引所)二部上場、1970年に(東京・名古屋証券取引所)一部上場しています。JCR格付けでは、Aマイナス(安定的)をいただいています。

国内では、中部・九州・東北エリアの8工場を運営しています。海外では8ヶ国で事業展開しており、連結対象子会社は18社です。

プレス・樹脂製品事業は、売上全体の約7割を占めており、トヨタグループを主力に、ホンダさま、スズキさま、三菱自動車さまとお取引をしております。海外には、台湾・タイ・米国・中国の拠点がございます。

また、バルブ製品事業は売上全体の約3割を占めております。海外拠点は、台湾・タイ・米国・中国・韓国・ベルギーのほか、SCHRADER事業の取得によりフランスとイギリスも加わり、タイヤバルブでは世界トップシェアとなってきています。

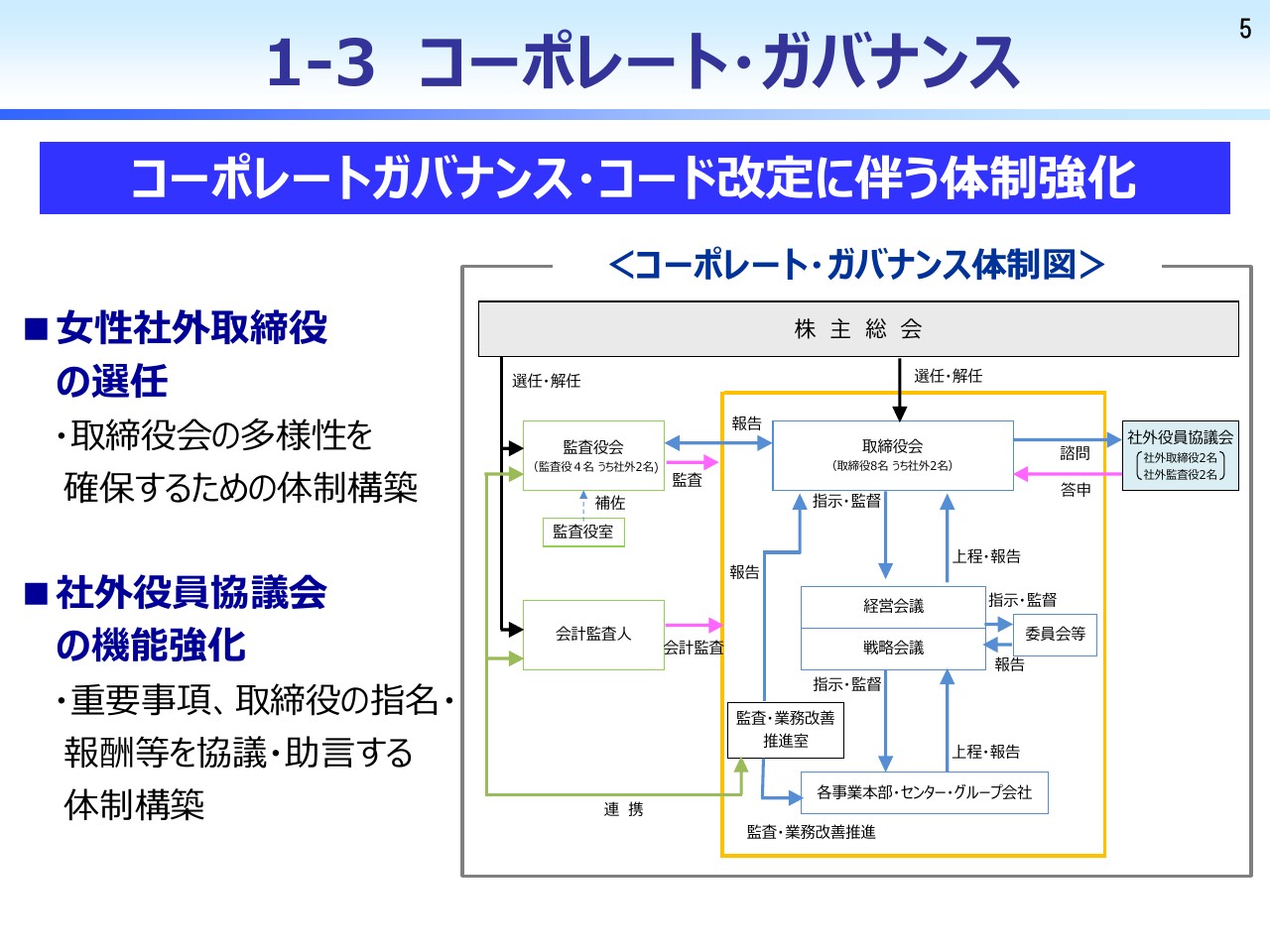

1-3 コーポレート・ガバナンス

続いて、コーポレート・ガバナンスについてです。こちらのスライドに記載のとおり、株主をはじめとするステークホルダー目線の企業経営を実践し、透明な企業統治体制の構築・維持に努めています。コーポレート・ガバナンス・コードへの取り組みについては、全項目の順守を基本方針としています。

また、その体制については、今年(2019年)6月に株主総会において、女性社外取締役を選任いたしました。これにより、取締役会の多様性を確保するとともに、引き続き公正で透明な意思決定プロセスを構築してまいります。さらに、社外役員協議会の機能も強化し、重要事項、取締役の指名・報酬を協議・助言する体制を構築しています。

今後もコーポレート・ガバナンス向上に向けて、内部統制・内部監査の強化等と継続的改善を図ってまいります。

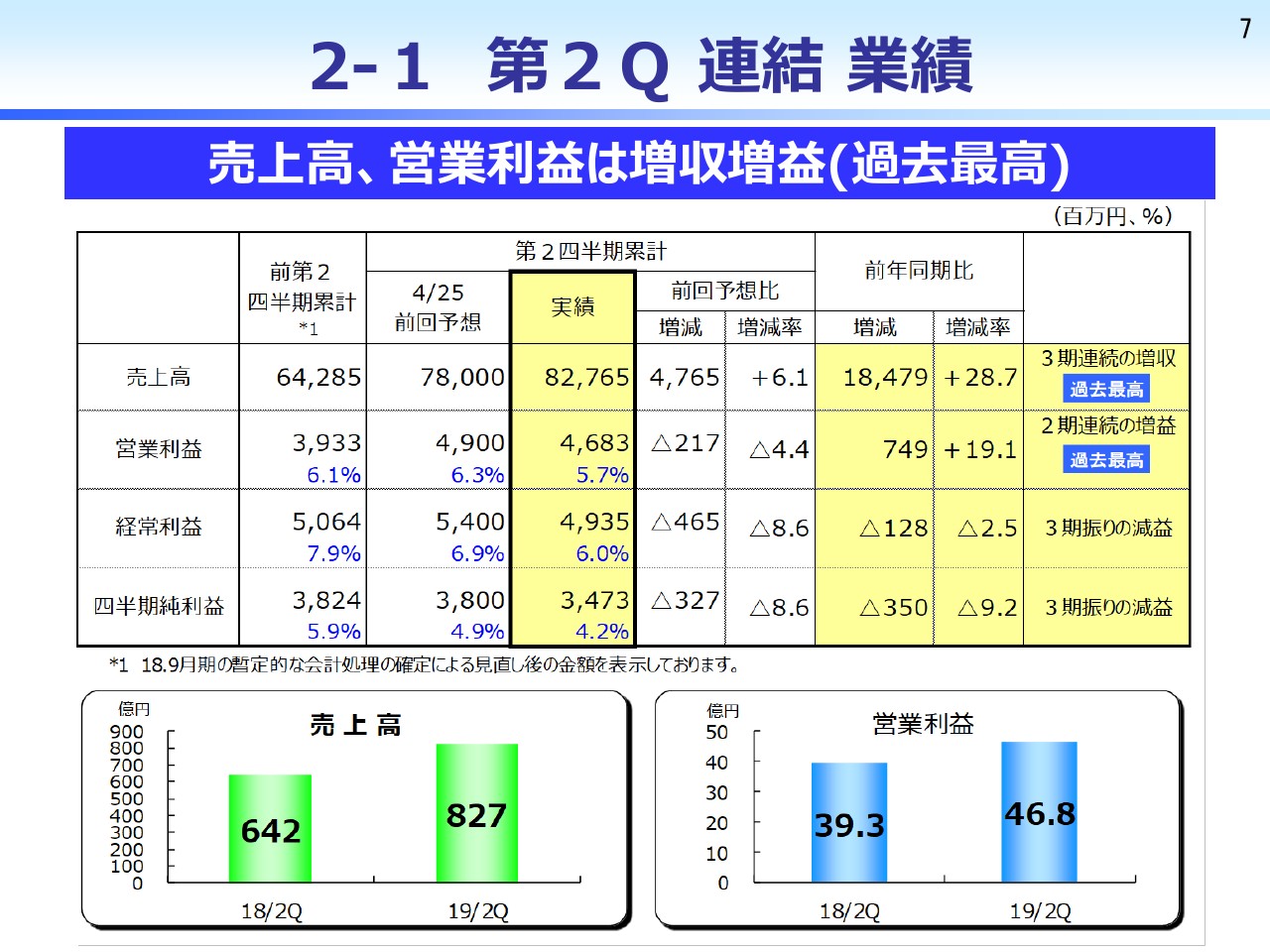

2-1 第2Q連結業績

それでは、第2四半期の連結業績についてご報告いたします。売上高・営業利益は過去最高となりました。第2四半期の当社の主要顧客の自動車生産台数は、日本・中国では前年同期を上回り、米国・欧州ではおおむね前年並みで推移しました。

売上高は、新製品売上の獲得に加え、2018年8月に株式取得したSCHRADER事業の連結等により、前年同期比で28.7パーセント増収の827億円となりました。営業利益は、販売物量の増加等により、前年同期比で19.1パーセント増益の46億円となりました。

経常利益は、主に為替影響により、前年同期比で2.5パーセント減益の49億円。四半期純利益は、前年同期比で9.2パーセント減益の34億円となりました。SCHRADER事業発足による損益を、今期から通期で業績に織り込んでいます。なお、のれん代については暫定会計処理をしていましたが、2019年3月末に確定しています。

4月25日発表値に対しては、売上高は車種構成の変化に伴う物量増がありましたが、新規立ち上げ増に伴う労務費・経費の増加や、材料価格の変動によるマイナス等により、利益面では減益となっています。

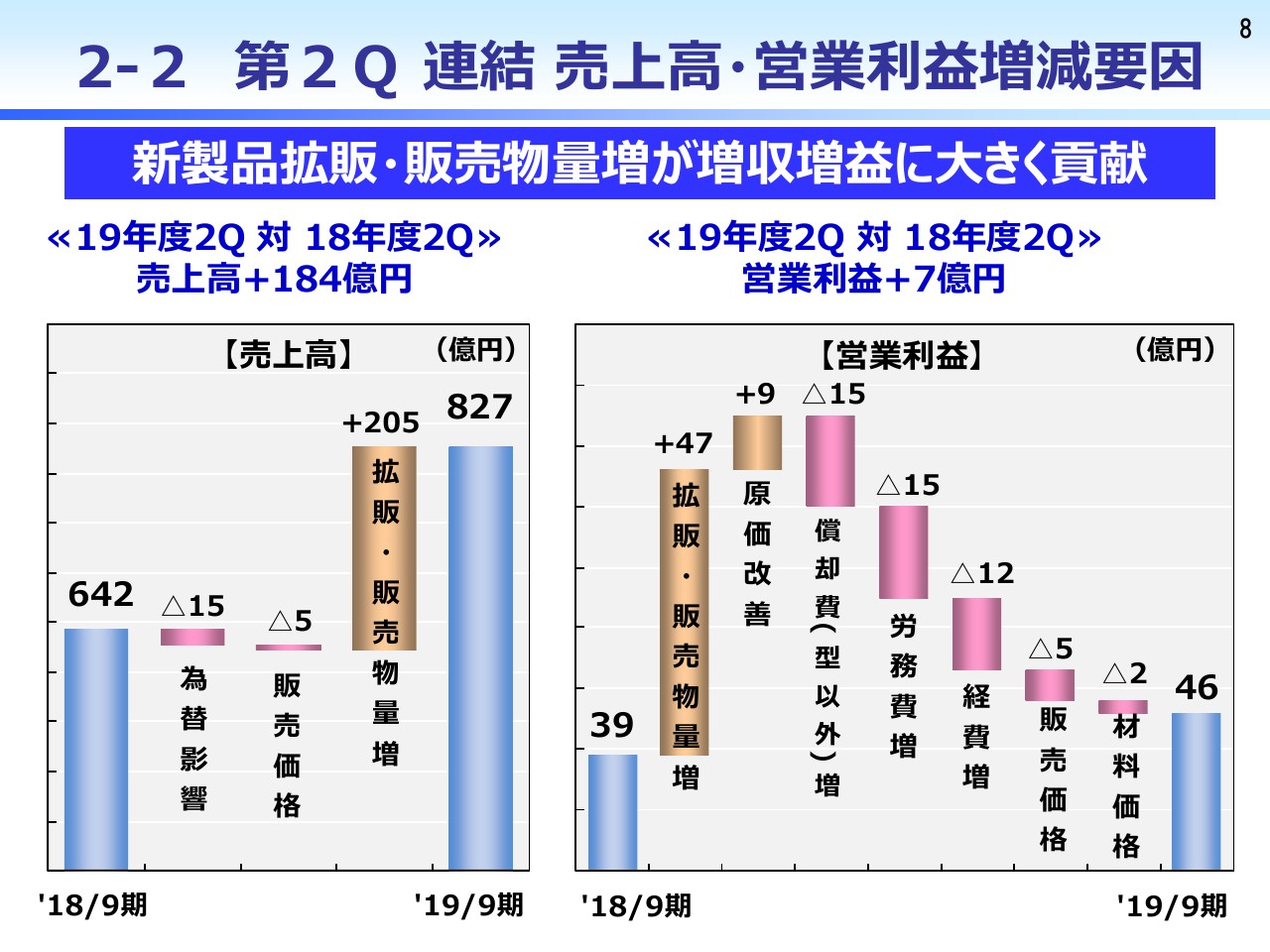

2-2 第2Q連結 売上高・営業利益増減要因

次に、第2四半期の売上高および営業利益の前年同期比増減についてお話します。売上高は、為替影響や販売価格の低下という減収要因がありましたが、新規製品の増加やSCHRADER事業の連結により、拡販・販売物量等が増加いたしました。連結売上高は、前年同期比で184億円増収の827億円となりました。

営業利益は、減価償却費の増加で15億円のほか、物量増に伴う労務費増加、経費の増加等のマイナス要因がありましたが、拡販・販売物量増加により47億円、原価改善により9億円のプラス要因があり、前年同期比で7億円増益の46億円となりました。

なお、米ドルに対する為替レートについては、前年上期が109円70銭、当上期は109円30銭となり、大きな変動はございません。

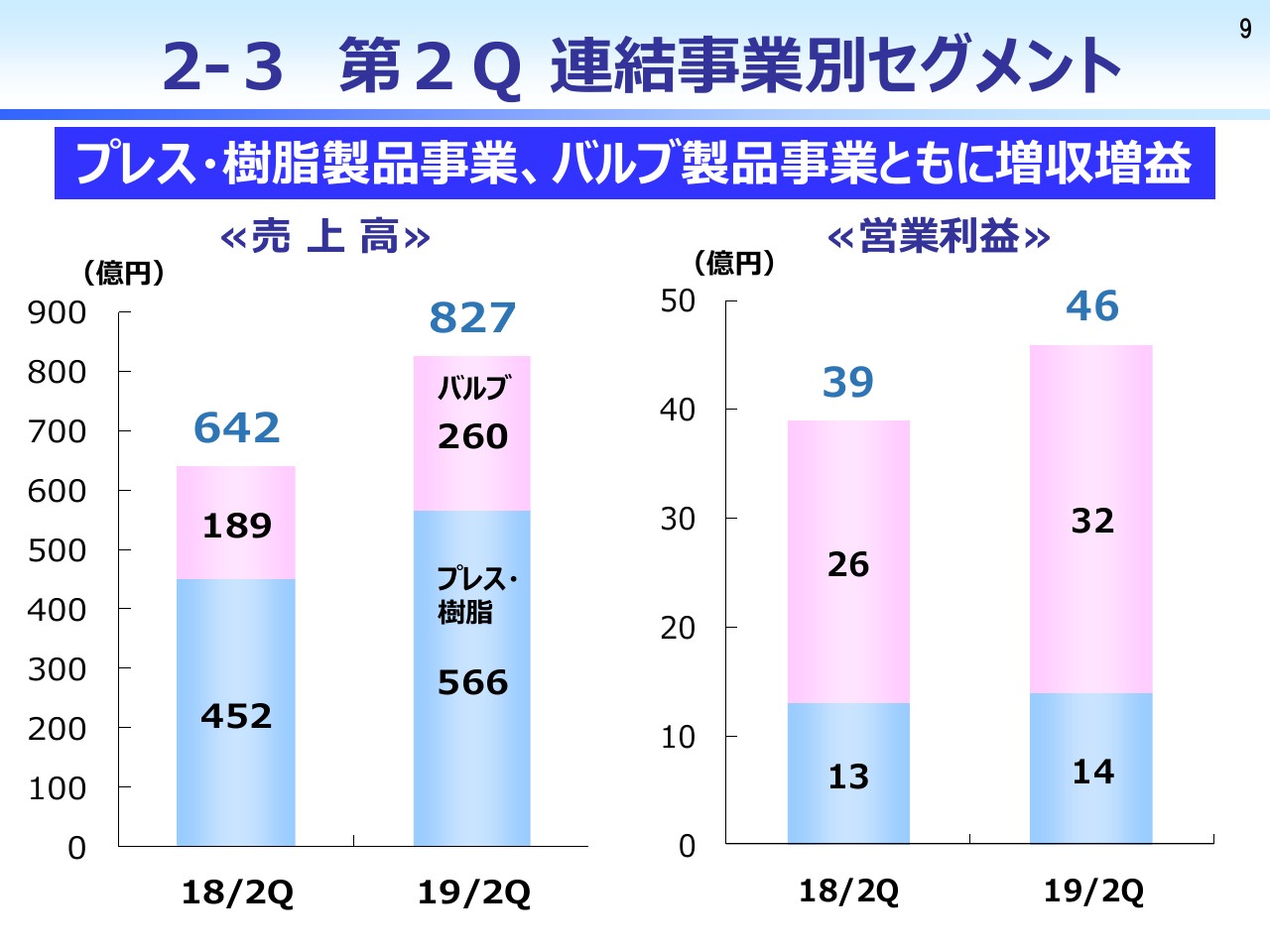

2-3 第2Q連結事業別セグメント

事業別セグメントの前年同期比についてご説明します。プレス・樹脂製品事業、バルブ製品事業ともに増収増益となりました。

プレス・樹脂事業の売上高は、中国において減収となりましたが、日本および米国では、新規品の売上等により増収となり、事業全体では前年同期比で25.1パーセント増収の566億円となりました。

営業利益については、アジアでは販売物量の減少、米国では戦略的投資による減価償却費の増加に加え、新規立ち上げによる費用の増加等により減益となりましたが、日本における販売物量増加や、各地域における原価改善により、(前年同期比で)9パーセント増益の14億円となりました。

バルブ事業の売上高は、SCHRADER事業の連結に加え、TPMS製品の増収等により、(前年同期比で)37.7パーセント増収の260億円となりました。営業利益面では、SCHRADER事業の業績のプラスに加え、前年同期に発生した買収費用の減少等により、(前年同期比で)24.9パーセント増益の32億円となっています。

2-4 第2Q連結地域別セグメント

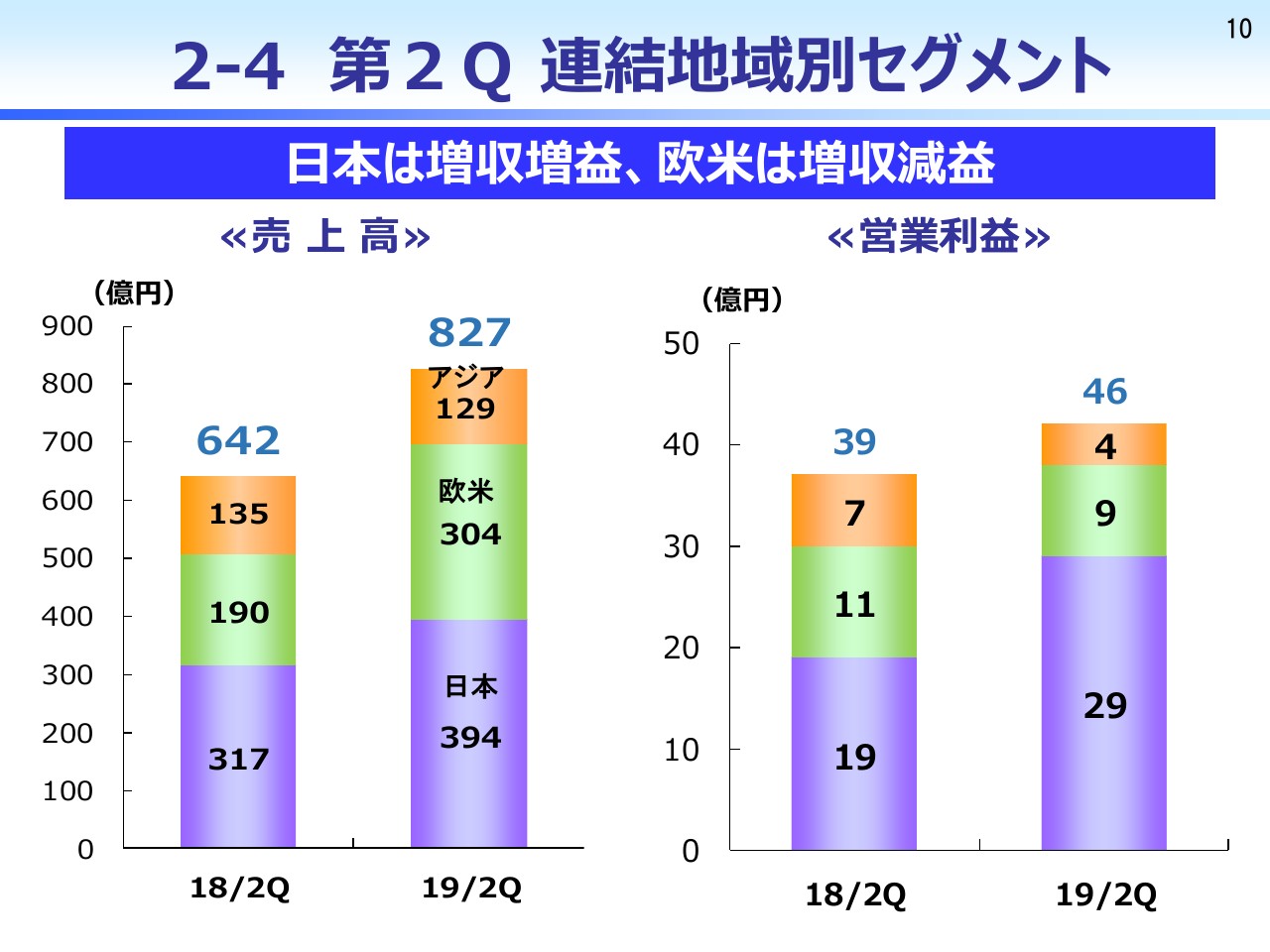

続いて、地域別セグメントの前年同期比をご説明いたします。

日本の売上高は、プレス・樹脂およびTPMS製品の販売物量増等により、(前年同期比で)24.2パーセント増収の394億円となりました。営業利益は、戦略投資による減価償却費等の増加等がありますが、販売物量の増加や原価改善により、(前年同期比で)50.1パーセント増益の29億円となりました。

欧米の売上高については、SCHRADER事業連結に加え、プレス・樹脂事業の新規品売上の獲得等により、(前年同期比で)59.9パーセント増収の304億円となりました。営業利益は、販売物量の増加等があるものの、設備投資やのれんの償却の増加に加え、新規立ち上げにより労務費・経費が増加した結果、(前年同期比で)14.2パーセント減益の9億円となっています。

アジアの売上高については、韓国および中国の子会社の減少により、(前年同期比で)4.5パーセント減収の129億円となりました。営業利益は、販売物量の減少により、(前年同期比で)32.6パーセント減益の4億円となっています。

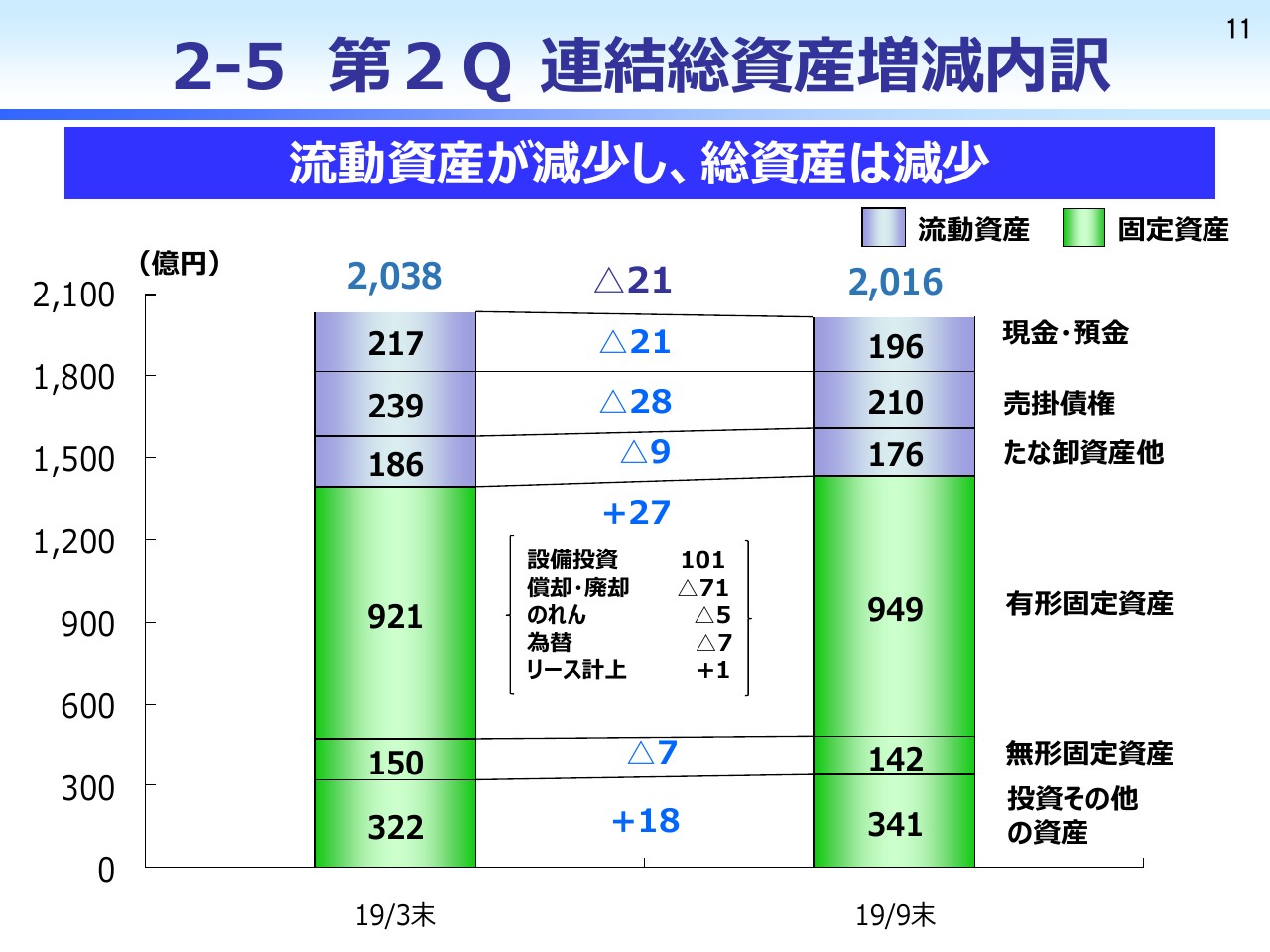

2-5 第2Q連結総資産増減内訳

連結総資産です。第2四半期末の総資産は2,016億円となり、前期末から21億円減少しました。設備投資等で固定資産が38億円増加しましたが、現預金や売掛債権等の流動資産が60億円減少したことによります。

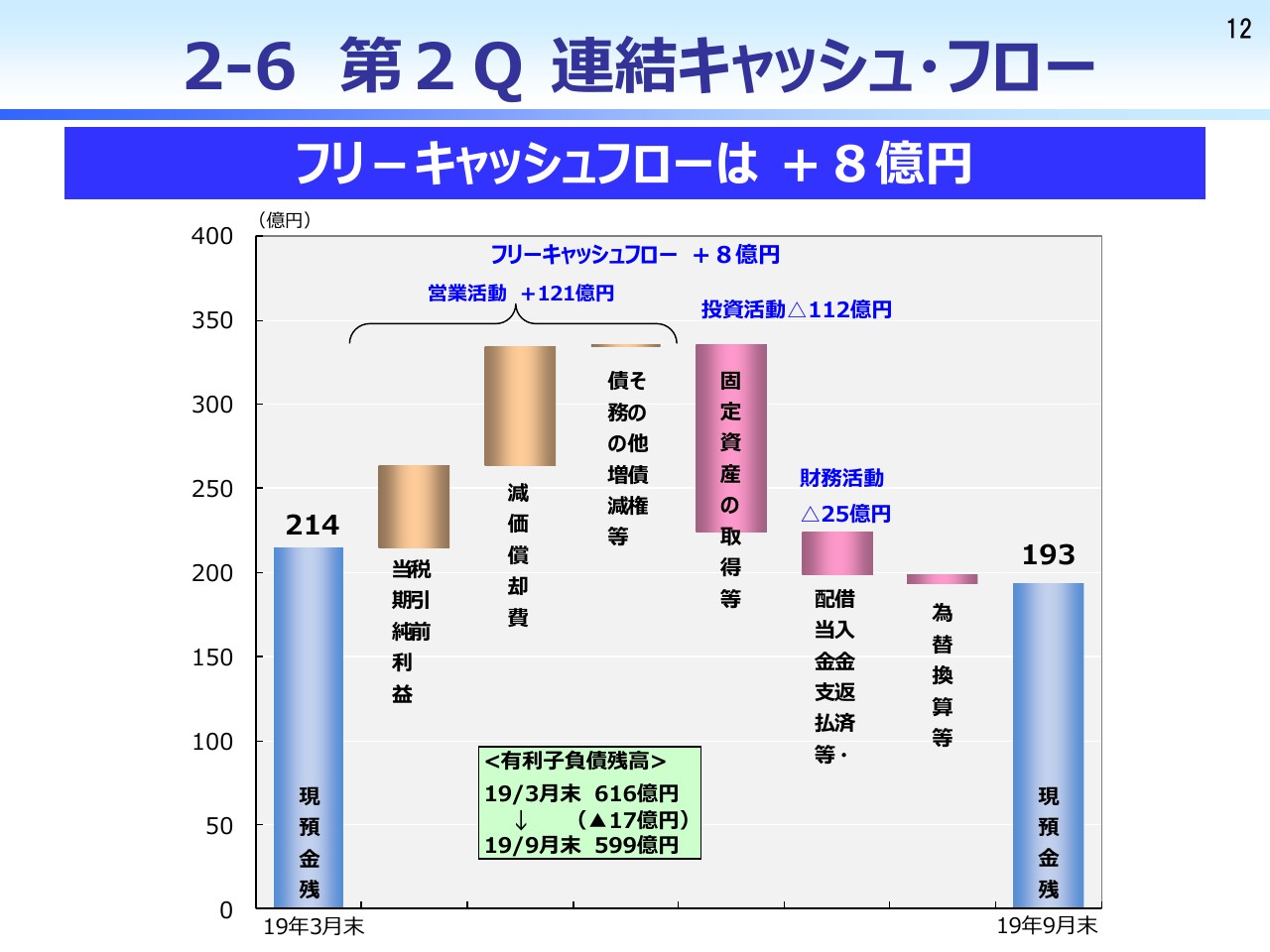

2-6 第2Q 連結キャッシュ・フロー

第2四半期のキャッシュ・フローについてご説明いたします。営業活動で121億円のキャッシュを獲得し、投資活動で112億円のキャッシュを支出した結果、フリー・キャッシュ・フローは8億円のプラスとなりました。

配当金の支払等、財務活動で25億円の支出をした結果、第2四半期末の現預金残高は、(前期末比で)21億円減少の193億円となりました。なお、有利子負債は(前期末比で)17億円減少し、599億円となっています。

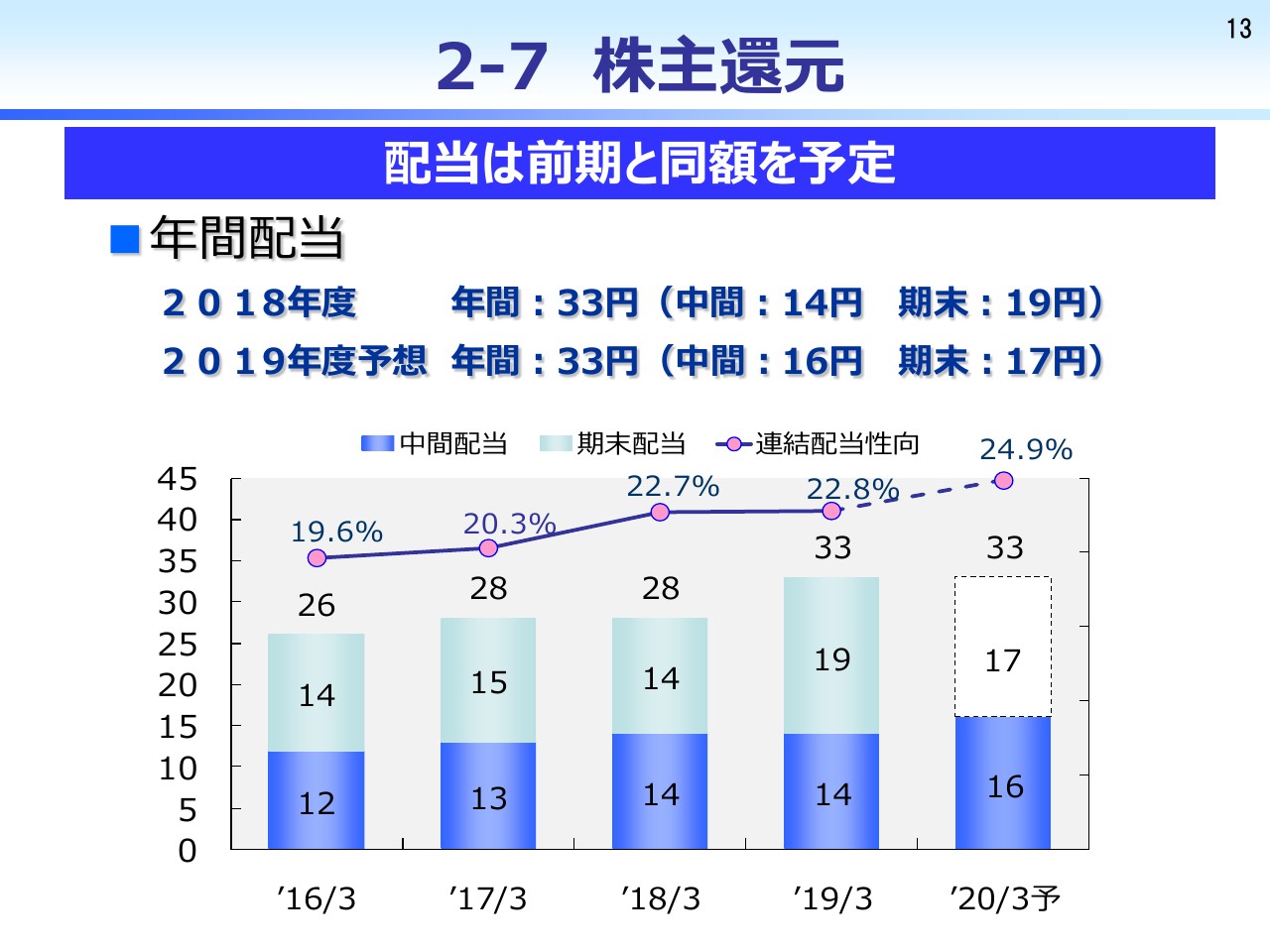

2-7 株主還元

続いて、配当金についてご説明いたします。株主に対する利益還元を経営の重要課題と位置付け、安定的な配当の継続を基本に、業績および配当性向等を総合的に判断し、剰余金の配当を行っています。

上期の配当金は当初計画どおり、普通配当16円と決定いたしました。期末配当予想は、7月24日の発表では未定と申していましたが、今期を17円として、通期の配当金は昨年度と同額の33円、連結配当性向は24.9パーセントを予定しています。なお、将来的には配当性向30パーセントを目指していきたいと思っています。

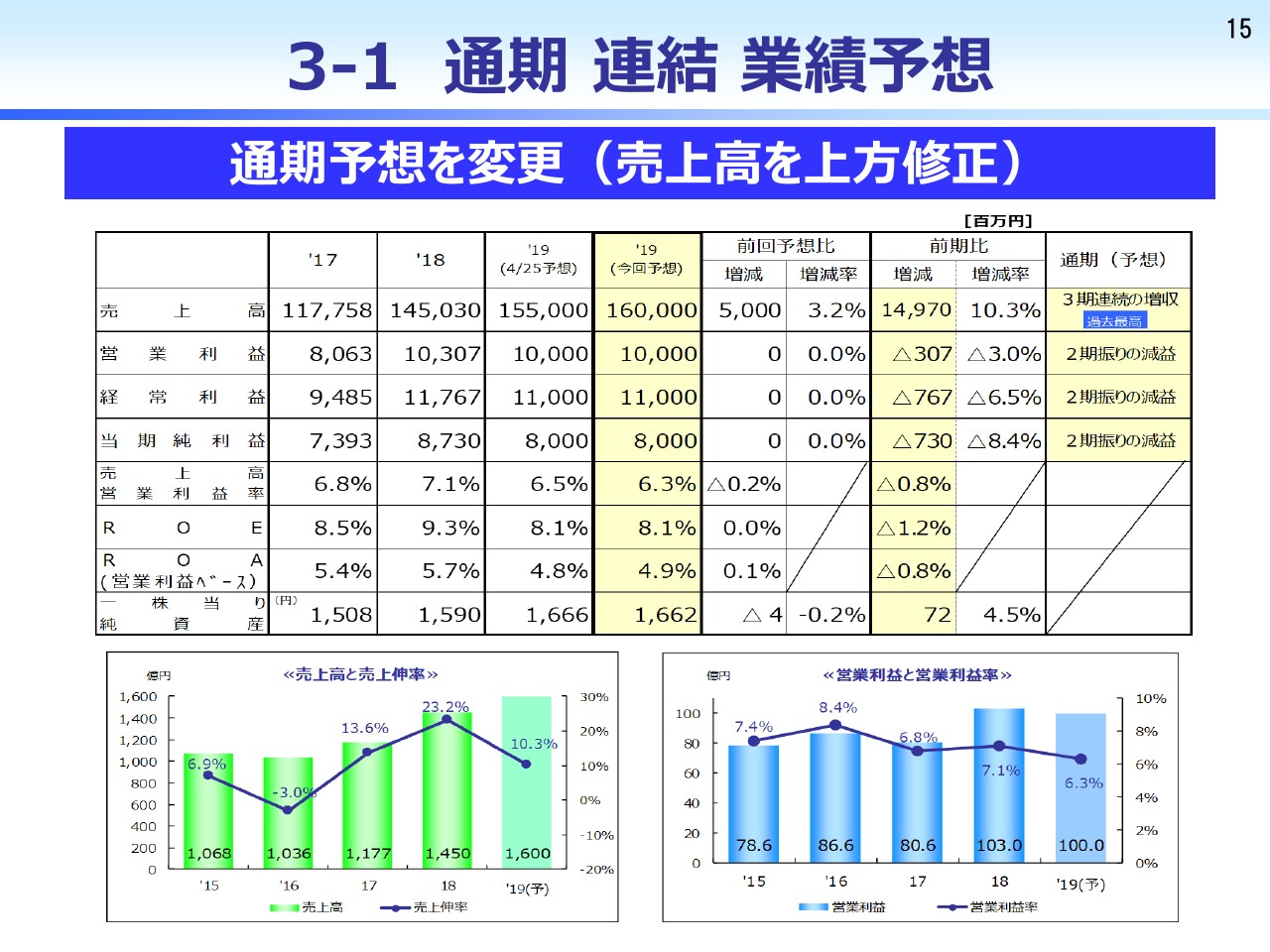

3-1 通期 連結 業績予想

次に通期の連結業績予想についてお話しします。2019年度通期の業績予想は、第2四半期連結累計期間の業績等を踏まえ、4月25日公表値から修正しています。

売上高は、第2四半期の業績が予想値に比べ47億円増加したことを踏まえ、前回公表値より50億円増収、前年比で10.3パーセント増収の1,600億円を予定しています。

各利益では、前回公表値を据え置き、営業利益は(前年比で)3.0パーセント減益の100億円、経常利益は6.5パーセント減益の110億円、当期純利益は8.4パーセント減益の80億円を見込んでいます。

下期の売上利益は、前回公表値並みを予想していますが、上期の新規立ち上げの費用増加等による減益分については、労務費・経費等の改善により、上乗せを図ってまいります。

なお、下期の為替レートは105円を前提としており、為替感応度は1円につき年間1億円となっています。

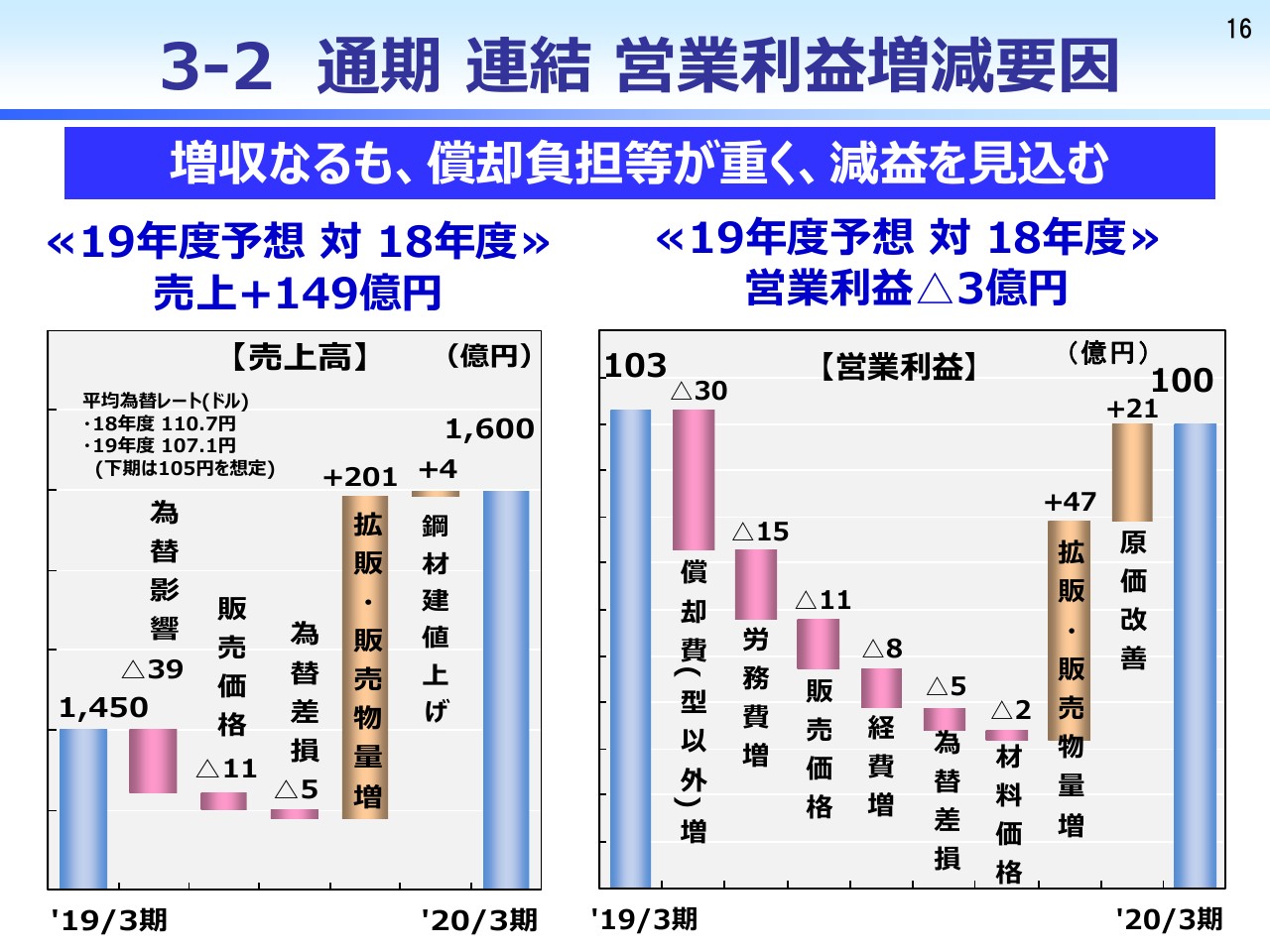

3-2 通期 連結 営業利益増減要因

通期予想の連結売上高149億円の増収、ならびに連結営業利益3億円減益の増減要因について、ご説明いたします。

売上高は、為替影響や販売価格の低下等による減収がありますが、超ハイテン・アルミ製品の増加で105億円、SCHRADER事業の連結利益で80億円など、拡販・販売物量増加での201億円により、3期連続の増収となる1,600億円を見込んでいます。

営業利益では、拡販・販売物量増で47億円、原価改善で21億円のプラス要因がありますが、のれんの償却5億円を含む減価償却の増加で30億円、労務費の増加で15億円、販売価格の低下で11億円、経費の増加で8億円等のマイナス要因により、(前年同期比で)3億円減益の100億円を見込んでいます。

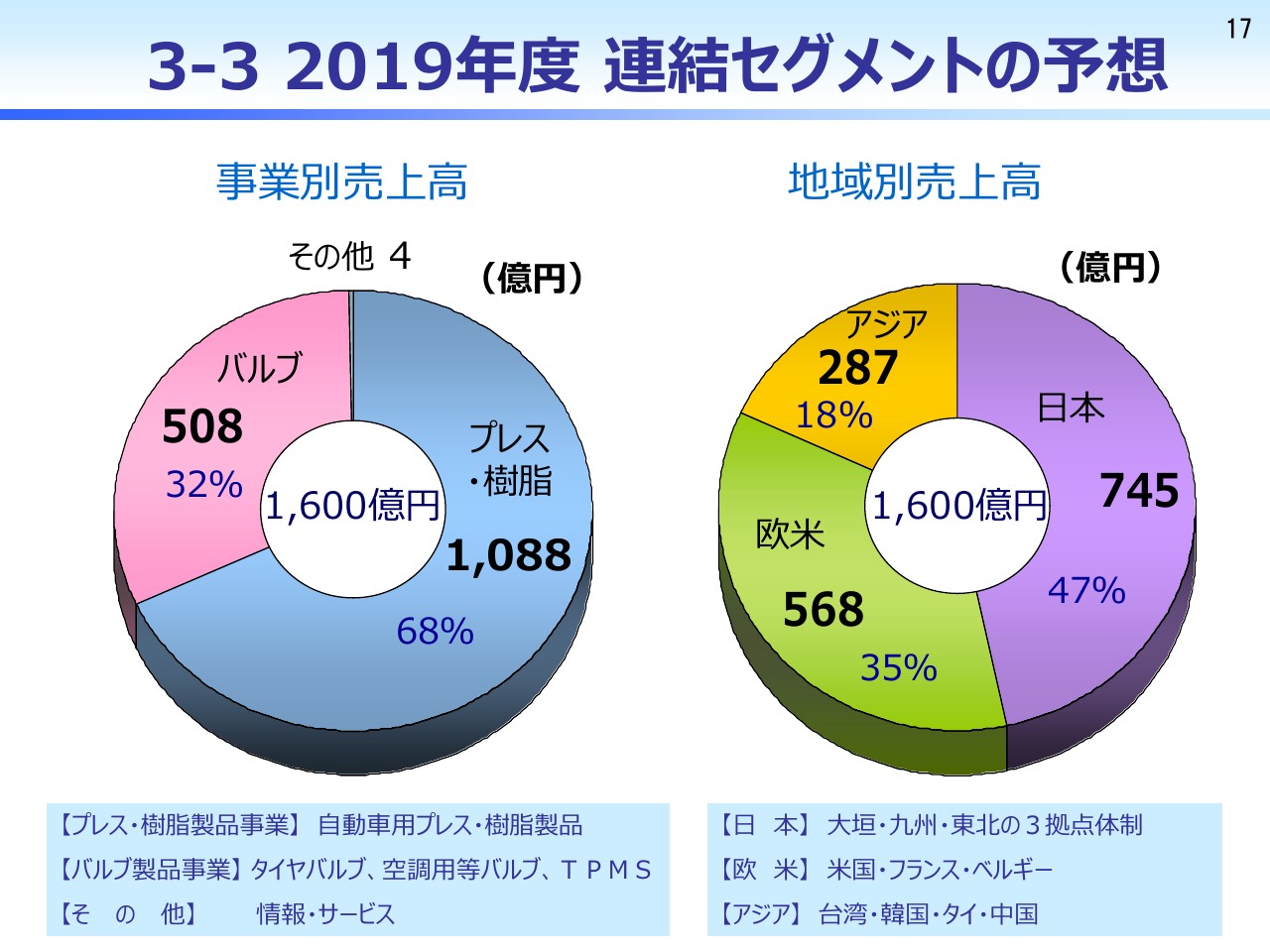

3-3 2019年度 連結セグメントの予想

次に、2019年度のセグメント別売上の予想についてご説明いたします。事業別セグメントについては、プレス・樹脂製品事業は全体の約7割の1,088億円、バルブ事業は約3割の508億円です。

地域別セグメントでは、日本は全体の5割弱の745億円、欧米は3割強の568億円、アジアは2割弱の287億円を予想しております。

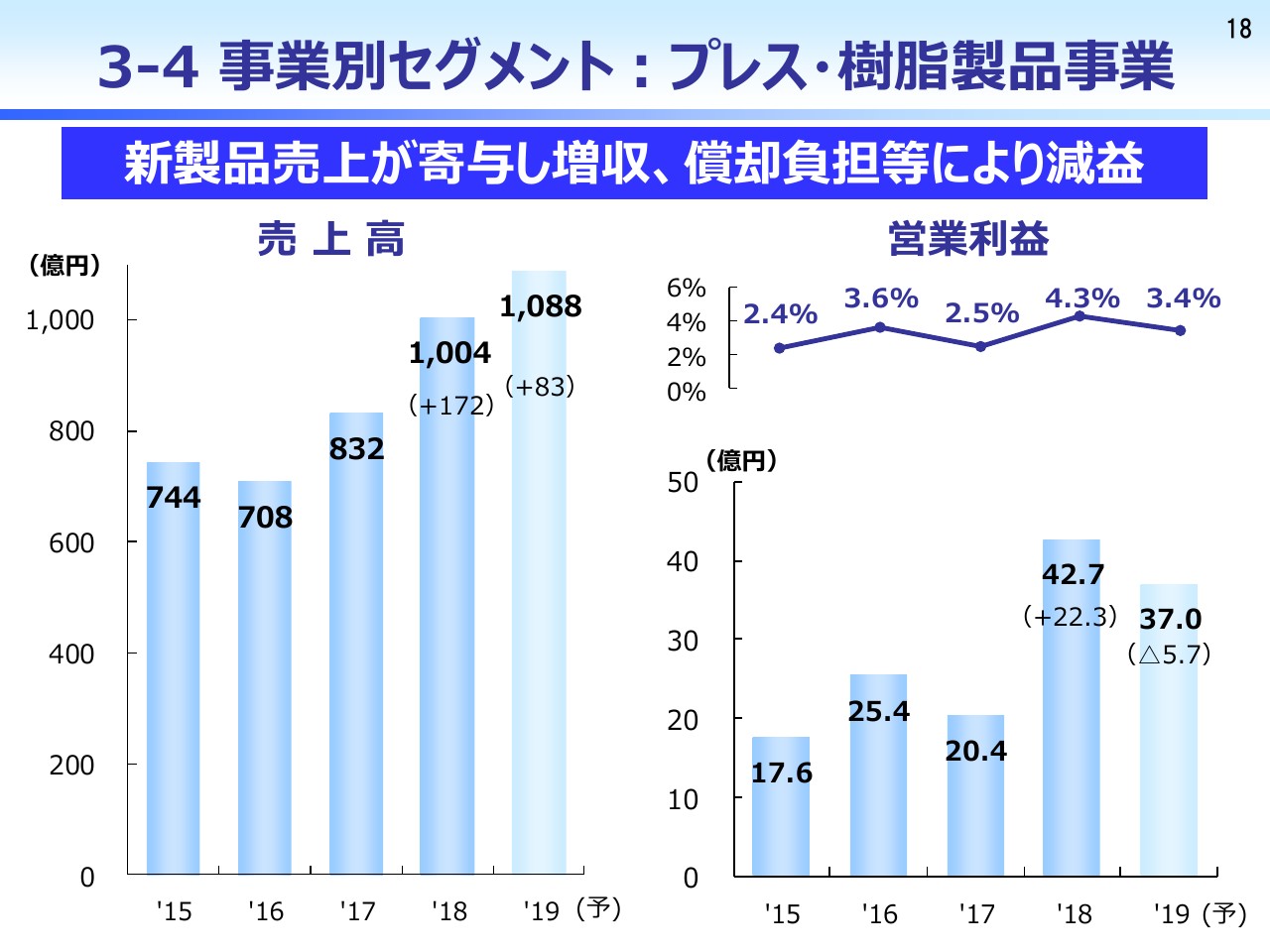

3-4 事業別セグメント:プレス・樹脂製品事業

プレス樹脂の通期での事業見通しについてご説明いたします。プレス樹脂事業の2019年度の売上高は、主に超ハイテンやアルミ製品の売上増加等により、前期比で8.3パーセント増収の1,088億円を見込んでいます。

営業利益や販売物量の増加、原価改善等がありますが、売上増による変動費の増加や、償却費の増加、立ち上げコスト負担等があり、前期比で13.5パーセント減益の37億円を見込んでいます。

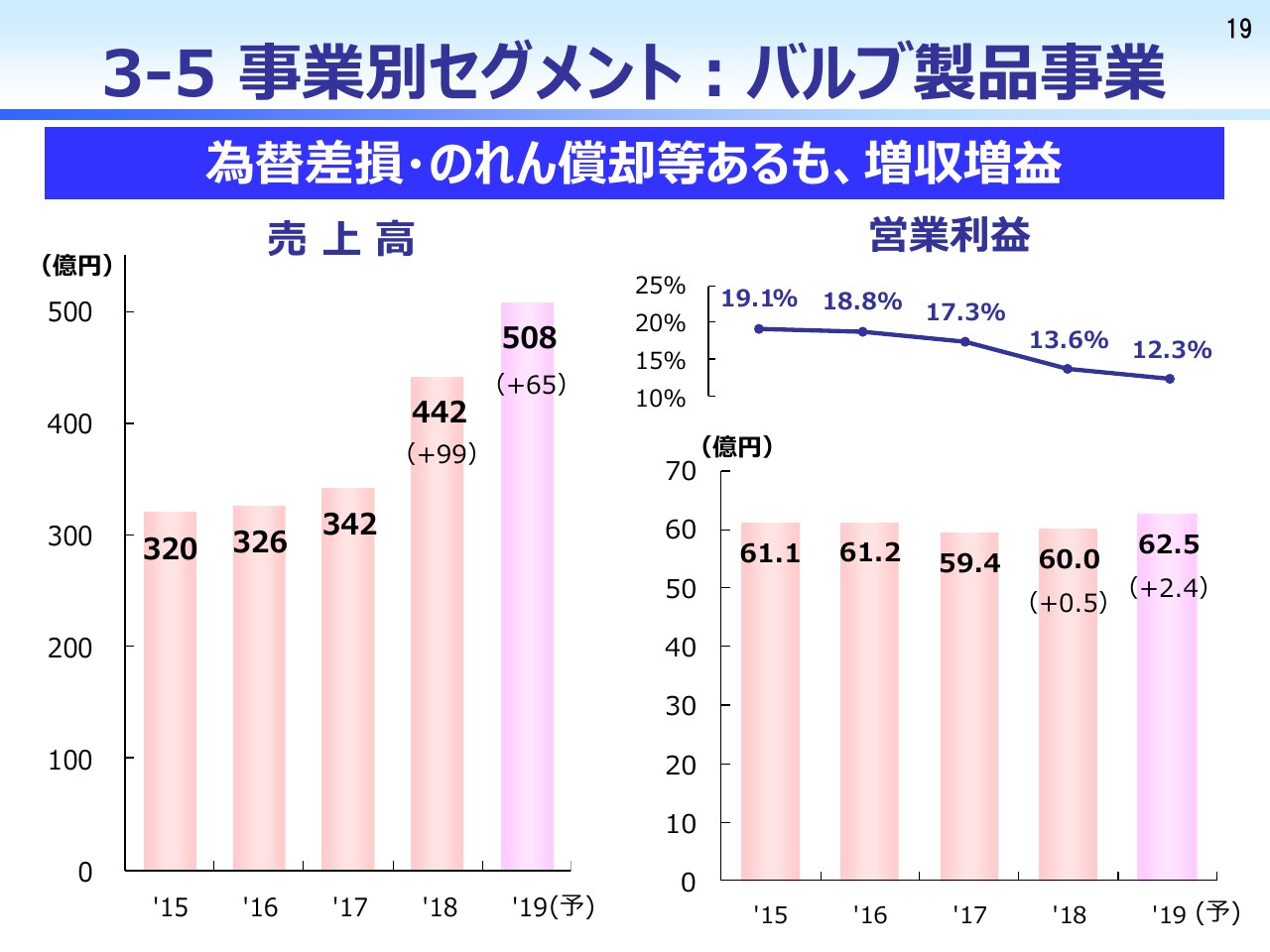

3-5 事業別セグメント:バルブ製品事業

バルブ製品事業の通期見通しです。SCHRADER事業は約80億円の増収となり、売上高は前期比で14.8パーセント増収の508億円を見込んでいます。

営業利益やのれん償却の増加や、販売価格の低下、為替差損があるものの、SCHRADER事業を含めた販売物量の増加により、前期比で4.1パーセント増益の62億円を見込んでいます。

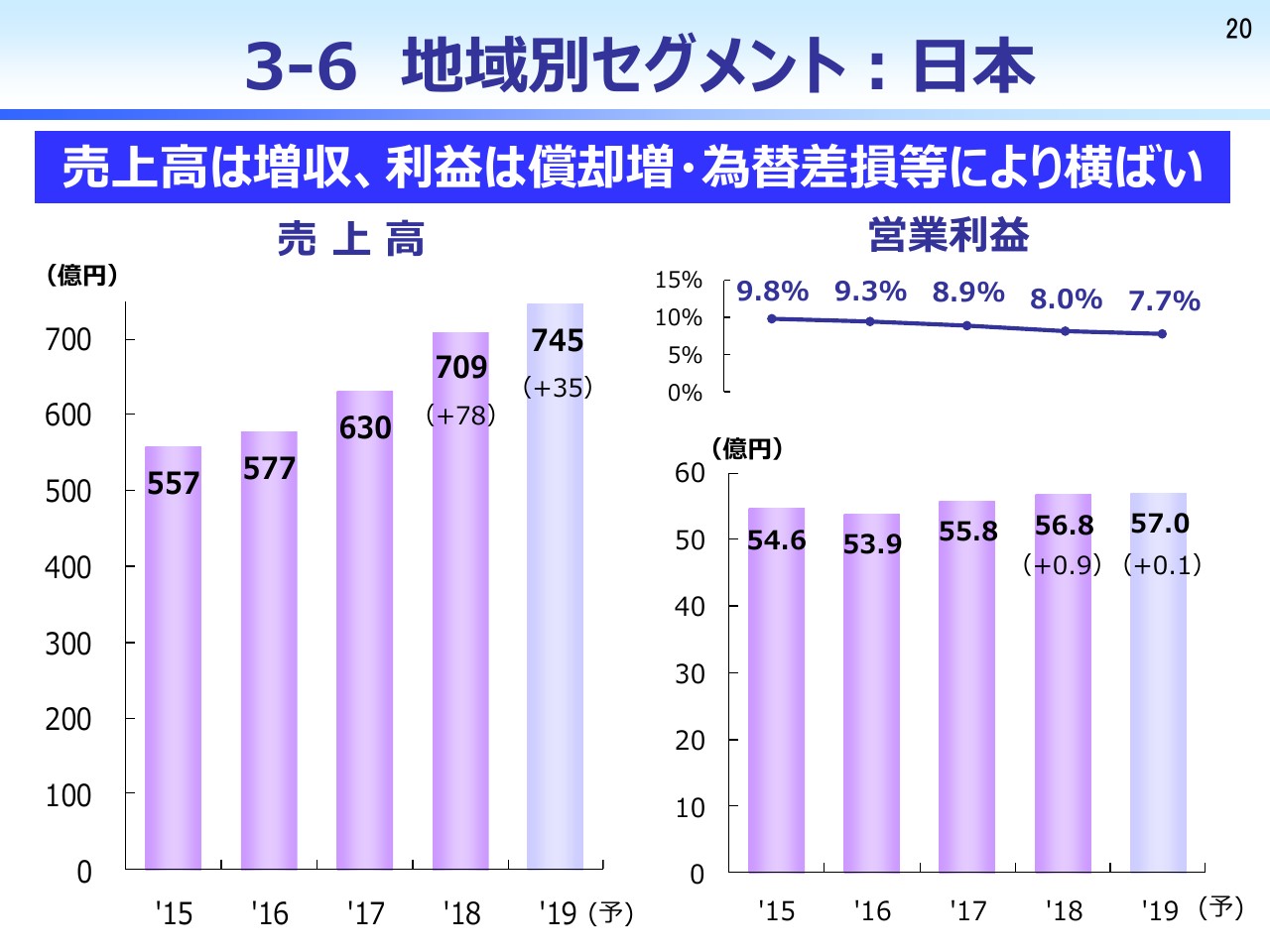

3-6 地域別セグメント:日本

次に、地域別セグメントについてご説明いたします。日本の売上高は、プレス・樹脂製品の増収により、前年同期比で5.0パーセント増収の745億円を見込んでいます。

営業利益では、販売物量の増加や原価改善があるものの、減価償却費の増加、販売価格の低下、スクラップ安、そして為替差損等により、前期並みの57億円を見込んでいます。

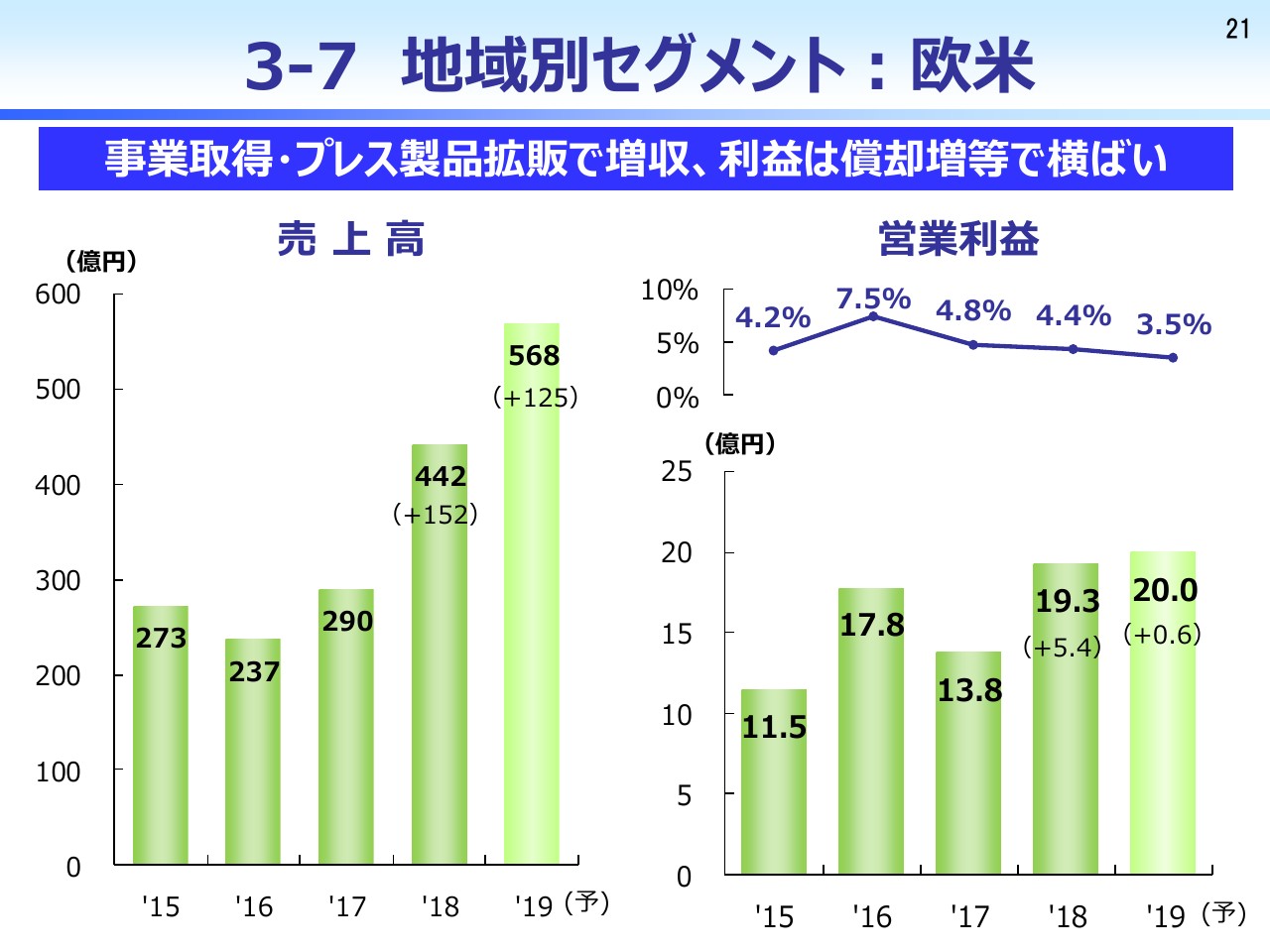

3-7 地域別セグメント:欧米

欧米についてです。売上高は、プレス・樹脂事業では、テネシーの子会社の能増による売上高の増加に加え、SCHRADER事業の連結等により、前年同期比で28.4パーセント増収の568億円を見込んでいます。

営業利益は、事業取得による販売物量の増加、原価改善があるものの、のれんの償却増、新規立ち上げ費用の増加等により、横ばいの20億円を見込んでいます。

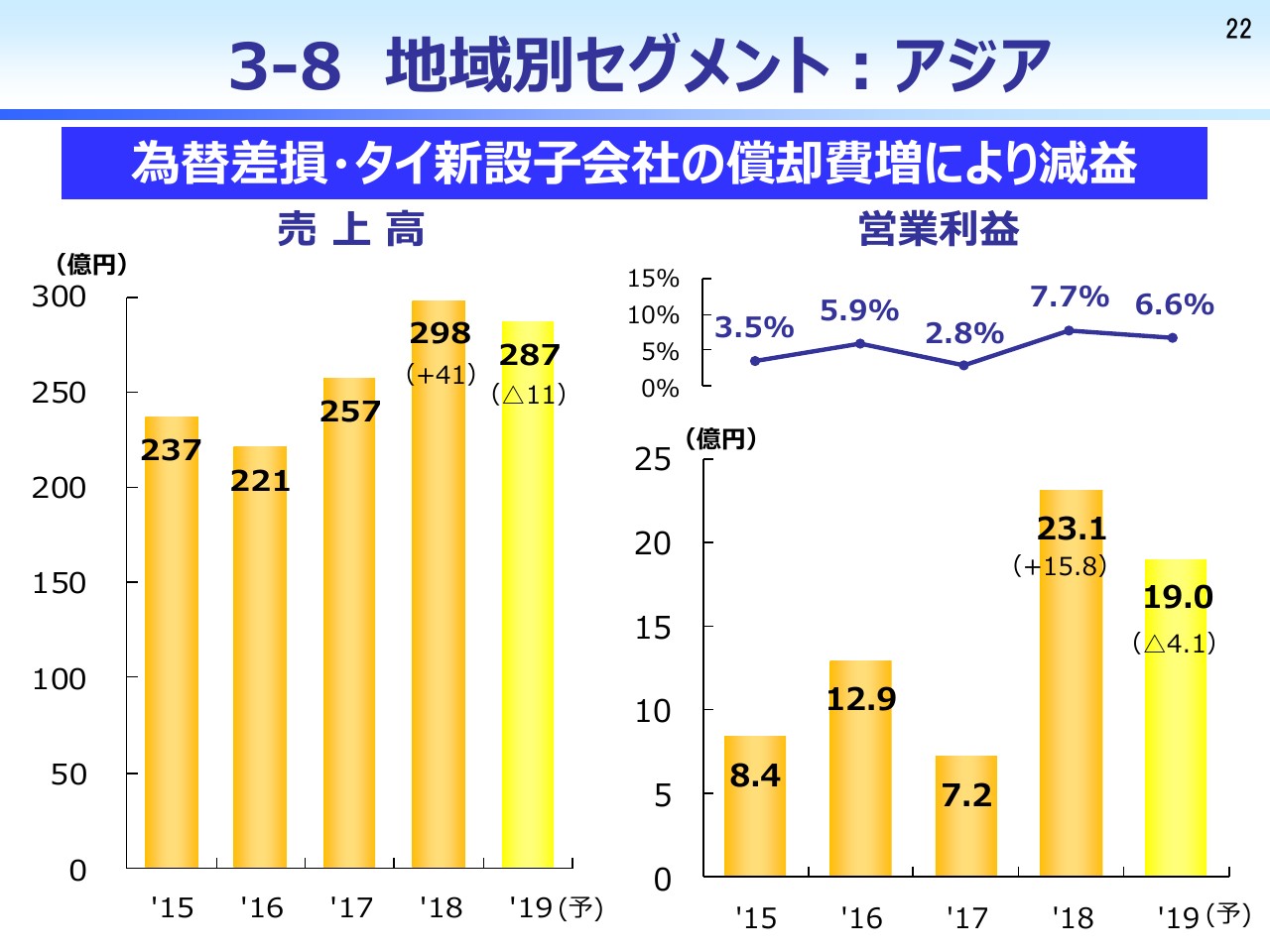

3-8 地域別セグメント:アジア

アジアの売上高は、中国におけるTPMS製品の販売増加があるものの、台湾および韓国の自動車生産台数の影響等により、前年同期比で3.9パーセント減収の287億円を見込んでいます。

営業利益は、為替差損およびタイのプレス事業の稼動に伴う減価償却費の増加により、(前年同期比で)17.7パーセント減益の19億円を見込んでいます。

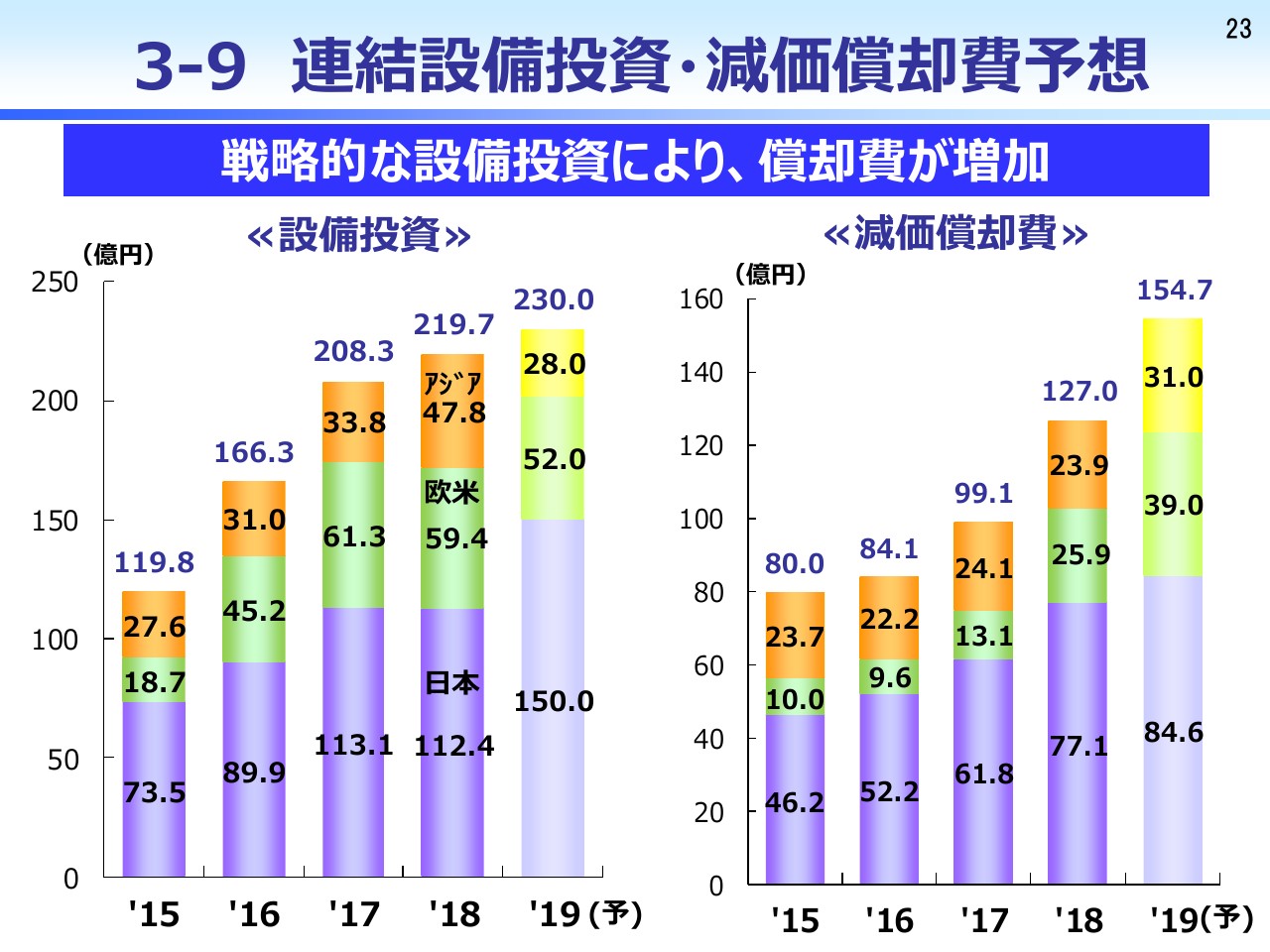

3-9 連結設備投資・減価償却費予想

続きまして、設備投資と減価償却費の予想をご報告いたします。2017年度以降、200億円を超える投資を連続して実施してまいりました。2019年度については、230億円の投資を計画しています。

減価償却費は、高水準の設備投資により増加し、154億円を計画しています。

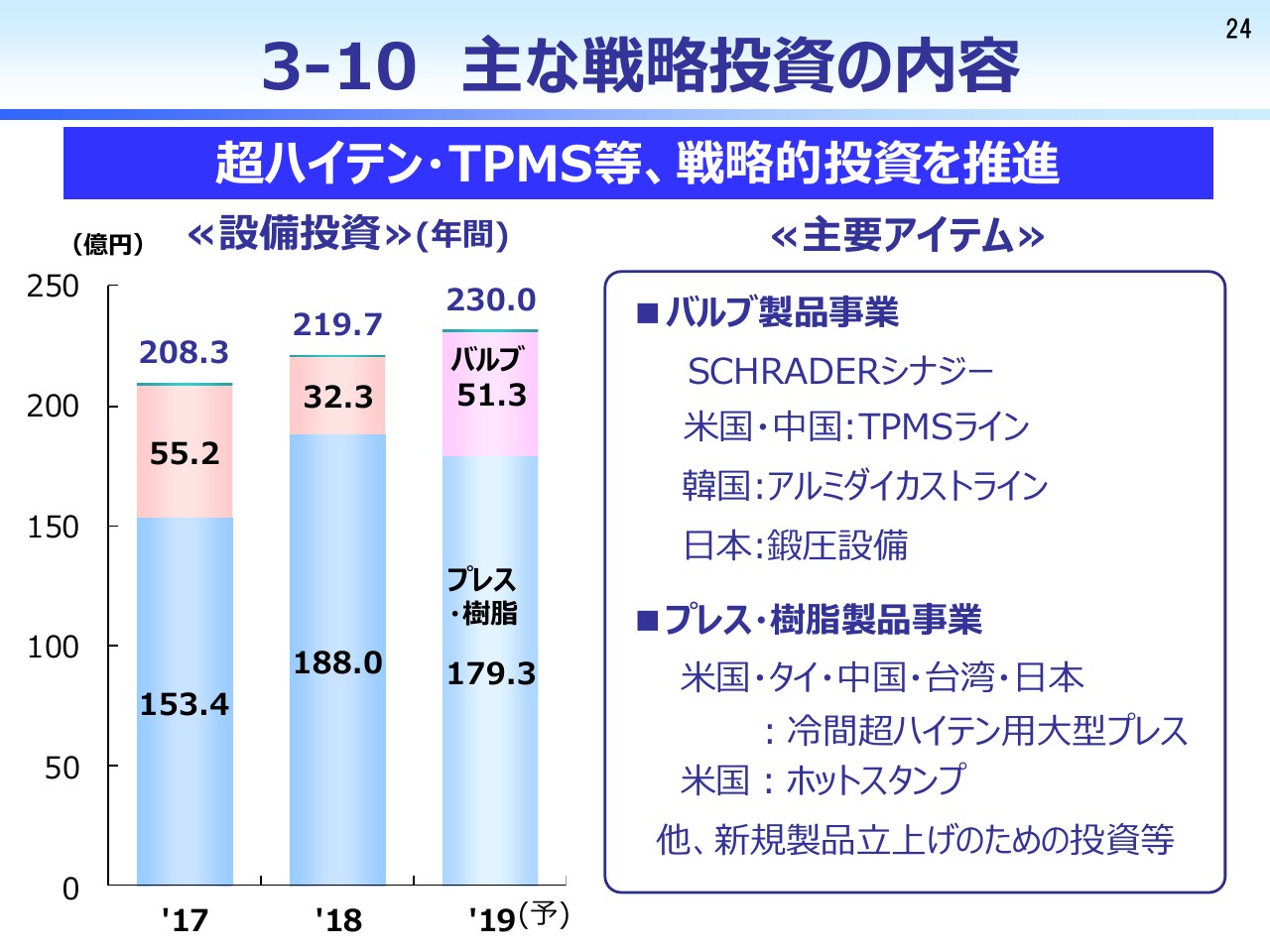

3-10 主な戦略投資の内容

次に、2017年から2019年にかけての、主な設備投資についてご説明いたします。バルブ製品事業では、SCHRADERシナジー効果を得るための投資。そして、中国・米国では新タイプのTPMSラインの増強。韓国では、アルミダイカストラインの拡充。日本においては、鍛圧加工設備の増強を行っています。

プレス・樹脂製品事業では、米国・タイ・中国・台湾・日本において、冷間超ハイテン用大型プレスを順次導入しています。また、米国ではホットスタンプの評価もしてきています。

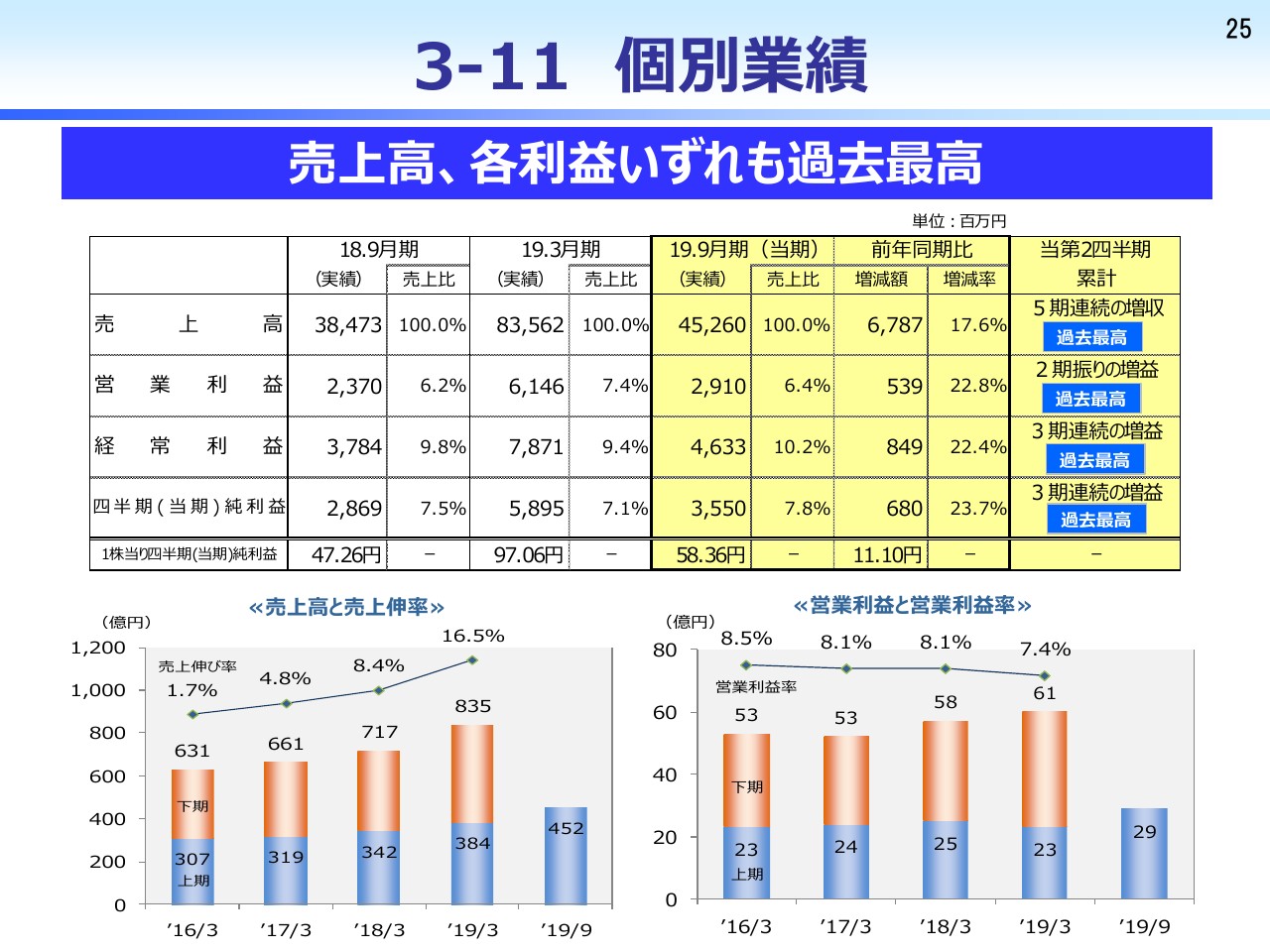

3-11 個別業績

ご参考までに、個別業績についてお話しします。第2四半期の売上高は、プレス樹脂およびTPMS製品の増収により、前年同期比で17.6パーセント増収の452億円となりました。

利益面では、営業利益が29億円、経常利益が46億円、四半期純利益が35億円となり、売上高および各利益は過去最高となりました。

以上で、決算関係のご説明を終わらせていただきまして、これから私どもの中長期にわたるビジョン、中期経営計画等についてお話しします。

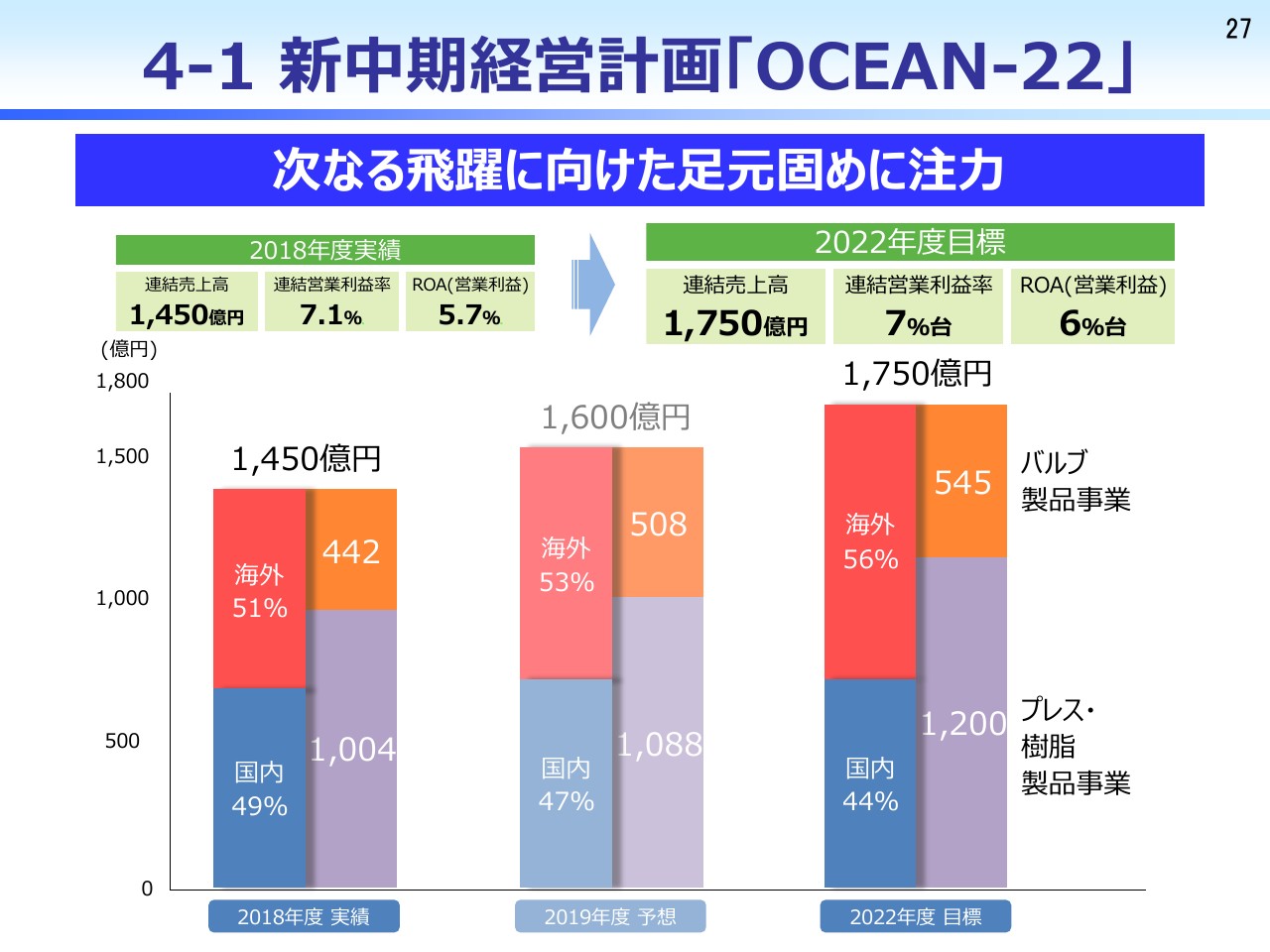

4-1 新中期経営計画「OCEAN-22」

2019年の売上高は1,600億円ということで、私どもが進めてきた中期経営計画「OCEAN-20」の目標値を上回ったため、ローリングプランとして「OCEAN-22」を策定いたしました。その目標値は、連結売上高目標として、2018年の実績から21パーセント増の1,750億円です。セグメント別に申し上げると、プレス・樹脂製品事業で20パーセント増の1,200億円、バルブ製品事業では23パーセント増の545億円を目指します。

営業利益目標については、プレス事業の超ハイテン投資拡大により、償却負担の増加もあるため、7パーセント台を目標とさせていただきたいと思っています。また、営業利益ベースの総資産利益率ROAの目標は、6パーセント台とさせていただいています。

次なる飛躍に向けて、いままで大きな戦略的投資を進めてまいりましたが、「OCEAN-22」では足元固めということで、安全・品質・生産性の向上・原価改善・固定費の削減に取り組み、ものづくりと人つくりを強化し、しっかりした足腰を作ってまいります。

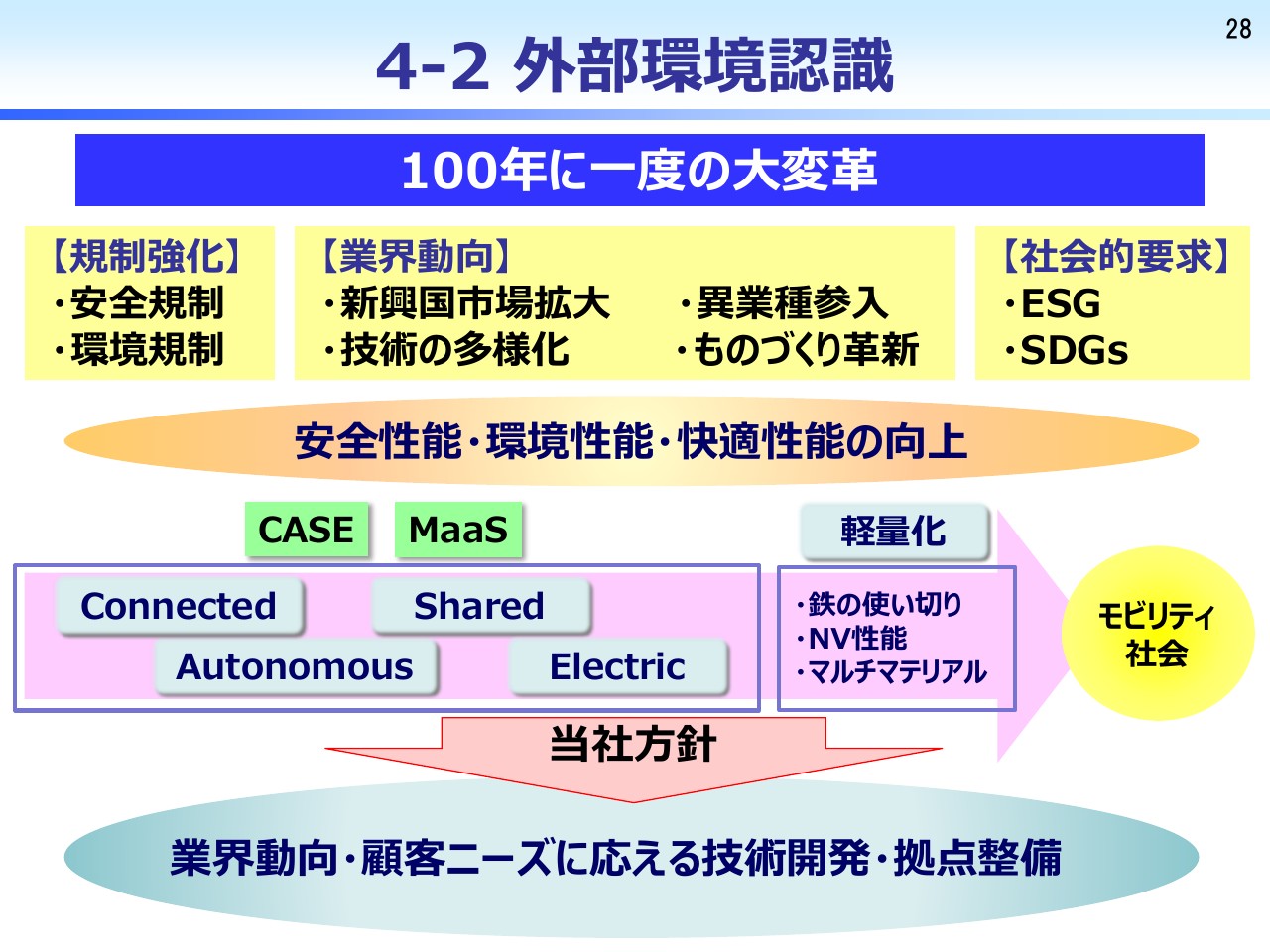

4-2 外部環境認識

その背景となる外部環境についてですが、ご存知のように、自動車産業は100年に1度と言われる大変革期にあり、CASE、MaaS、あるいは軽量化といったことが、企業間競争の鍵となっています。

また、安全規制・環境規制など、いろいろな規制強化ということと、SDGsなどの社会的課題、あるいは私どももESG経営といった取り組みを求められているところです。そして社会は、持続可能なモビリティ社会へと移行しています。

このような環境下で、当社はコア技術を活かし、安全性能・環境性能・快適性能の向上の技術開発をさらに進め、軽量化をはじめとして、顧客ニーズや社会の要求に応えていきたいと思っています。

ここからは、そうした課題を認識した上で、各事業の取り組みについてご説明してまいります。

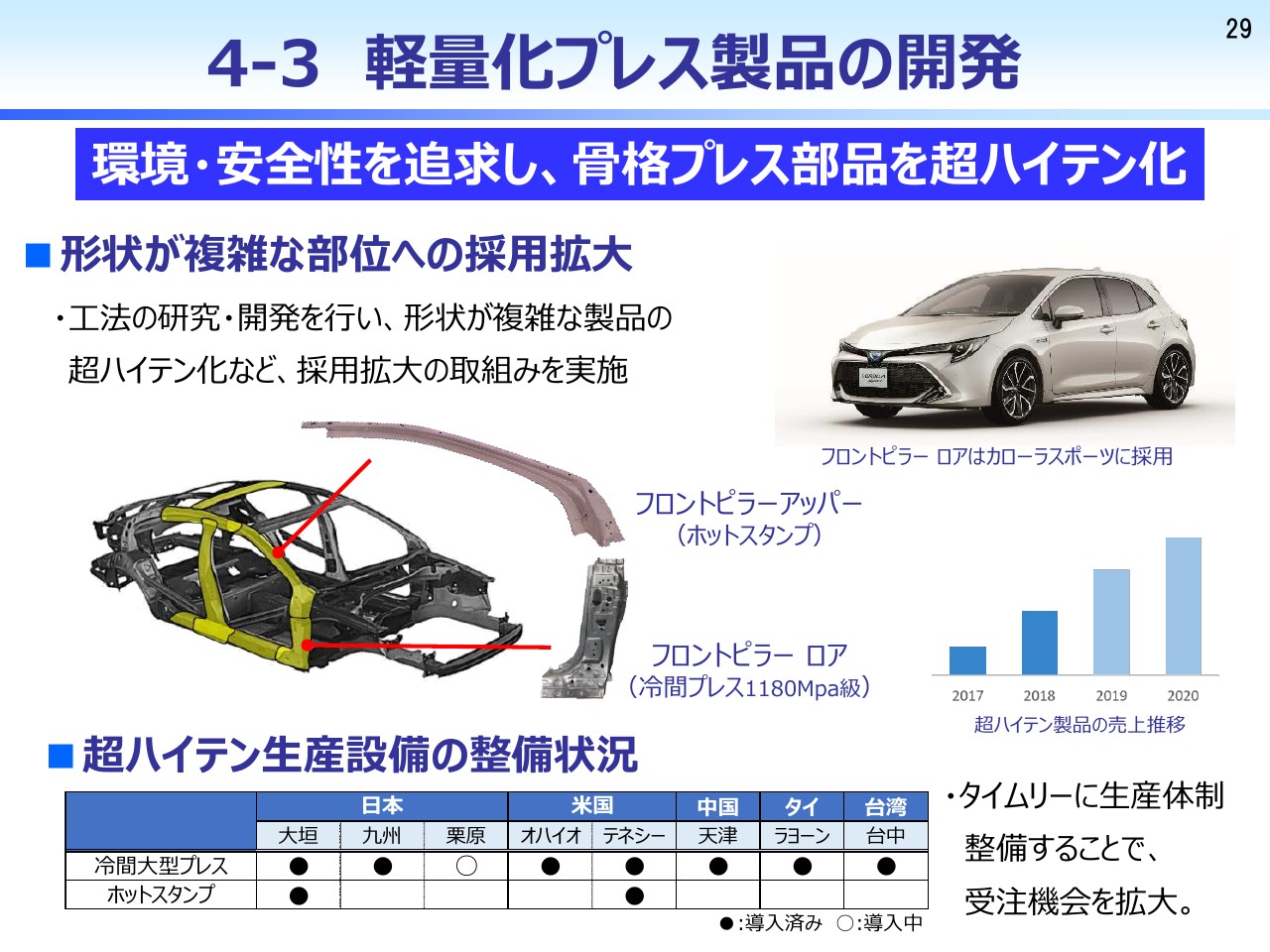

4-3 軽量化プレス製品の開発

軽量化プレス製品の開発についてです。当社のプレス製品は、次世代自動車に不可欠な、軽量化と衝突安全性向上のニーズに応えるため、技術を進化させてまいりました。

とくに、冷間プレス工法にこだわり、超ハイテン材を成形する技術を確立してきました。従来、複雑な形状のつくり込みが難しかった1180Mpa材、120キロ材の成形技術を開発し、世界で初めて「フロントピラー ロア」の量産化を実現しました。今後も、超ハイテン材の成形可能領域を拡大し、技術開発を進めてまいります。

また一方、鋼材を高温で加熱して成形するホットスタンプについても、技術を手の内化しております。冷間プレス工法での製品が難しい製品については、ホットスタンプの加工を提案し、ニーズに応えているところです。

主な戦略投資でもご説明したように、拡大する超ハイテンの採用に合わせ、国内外8拠点で、大型プレス機・ホットスタンプ機を順次導入し、供給体制の整備を進めてきています。なお、3,000トン級の大型プレス機については11台、ホットスタンプは3台を配置しています。

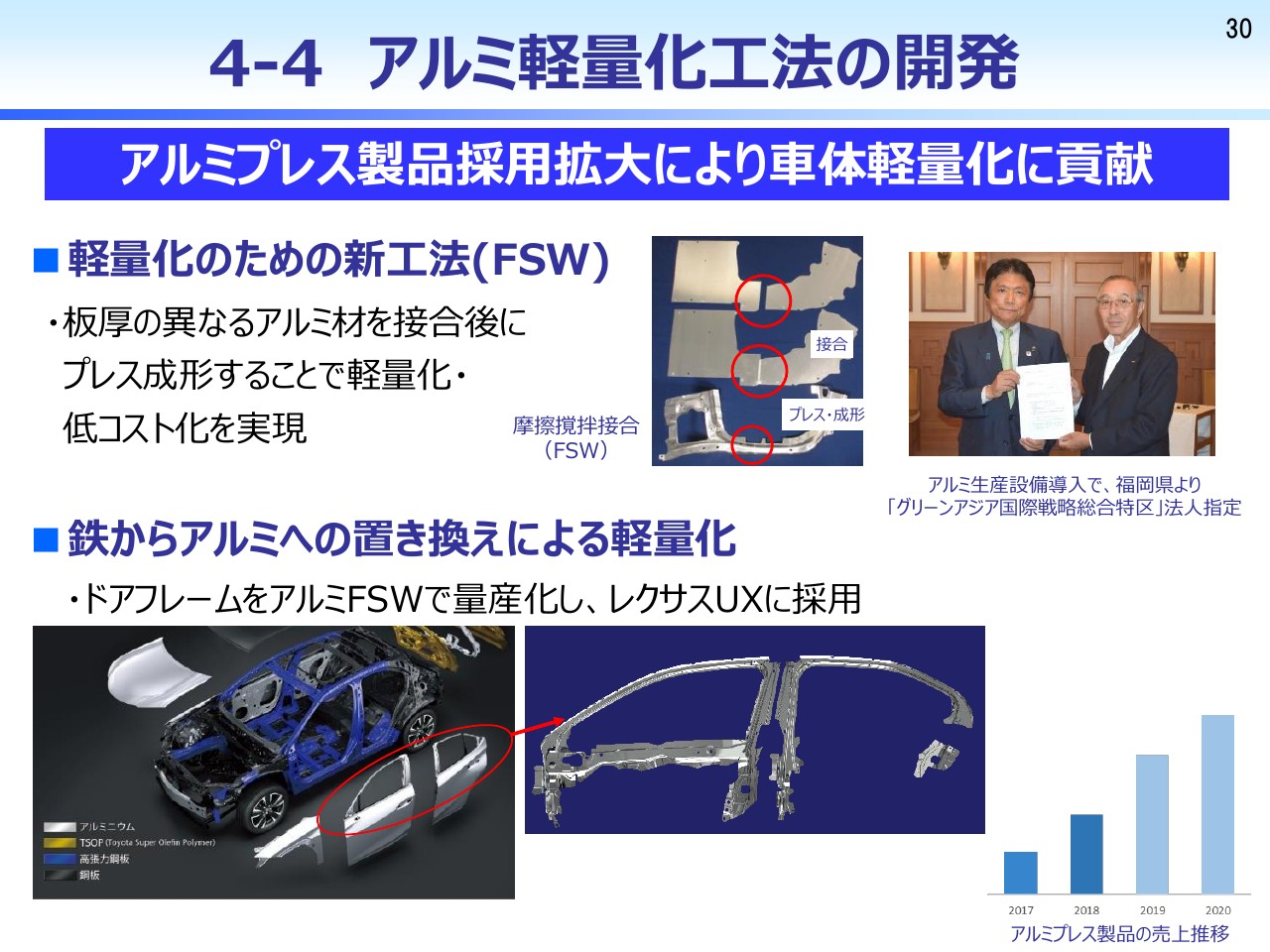

4-4 アルミ軽量化工法の開発

次に、アルミ軽量化工法の開発についてご説明します。車体の軽量化の一環として、アルミ部品の採用の拡大が進んでいます。

当社では、アルミ材の各施設の技術の開発を進めており、とくに摩擦攪拌接合(FSW)については、材料歩留まりの向上、低コスト化、軽量化のために、お客さまにも高い評価をいただいています。

昨年発売されたレクサスUXでは、高い精度が要求されるドアフレームに、FSWを用いたアルミフレームを採用いただいております。

今後も、当社のアルミ加工技術が多くの製品に採用されるべく開発を進めてまいりますし、各工場のプレスラインにおいては、鉄とアルミが同時に流されるライン作りを、すでに各地に展開しています。

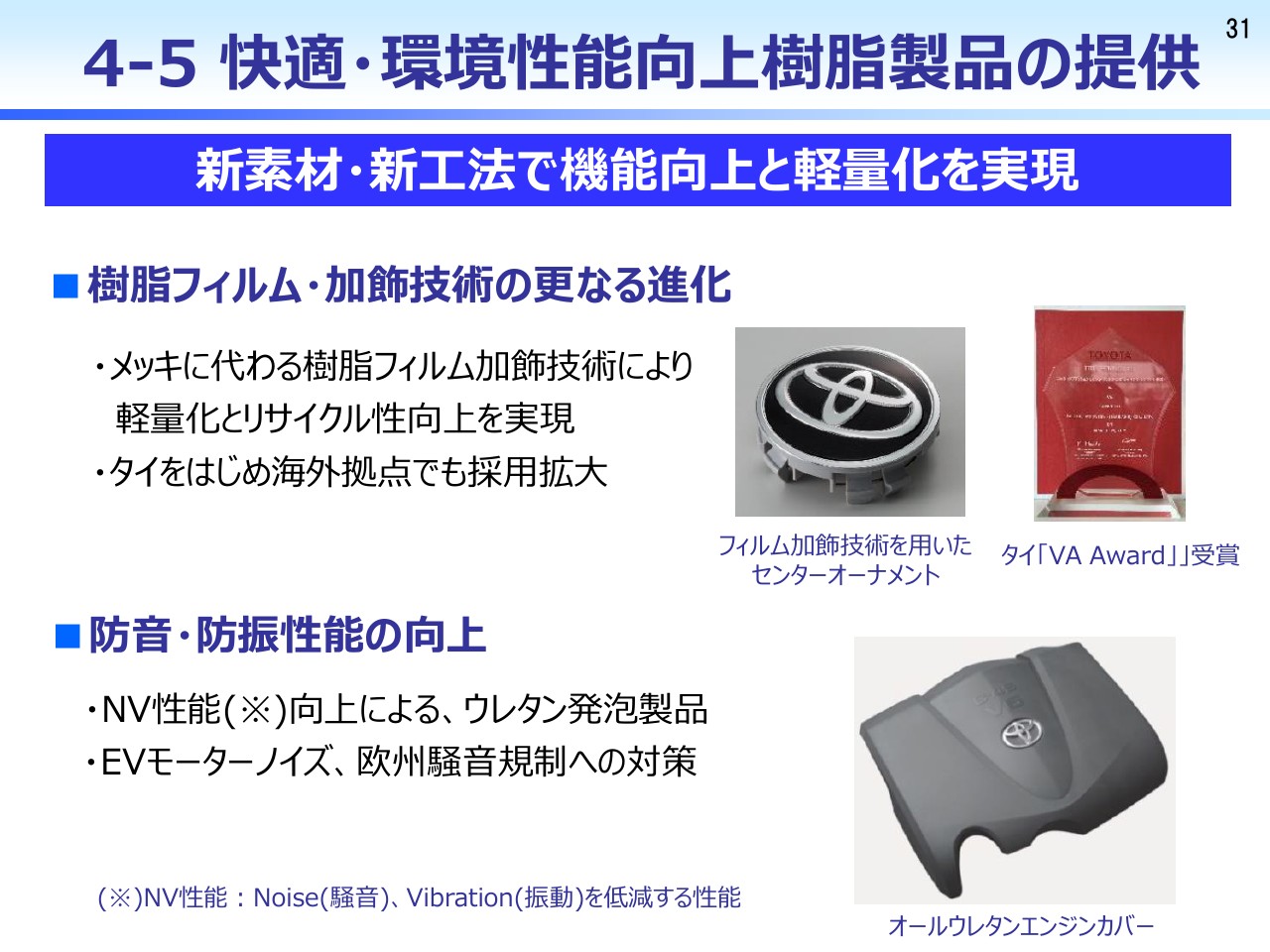

4-5 快適・環境性能向上樹脂製品の提供

次に、快適性能・環境性能向上の樹脂製品の提供についてご説明いたします。当社の樹脂フィルム・加飾技術については、軽量化とリサイクル性向上ということで、メッキに代わる環境にも優しい技術として、コスト競争力も含め、高い評価をいただいています。

海外拠点でも拡販に努めており、タイにおいては、アルミホイール用センターオーナメントで「VA Award」を受賞いたしました。今後も多様なニーズに応えるため、豊富な加飾バリエーションを展開してまいります。

また、当社はエンジン向けに、オールウレタンエンジンカバー、インシュレーターなどの防音・防振製品を提供しています。これからは、とくにEV化によるモーターノイズの遮音や車外騒音規制の強化など、低騒音化・快適性のニーズは一層高くなると考えており、ウレタン発泡による材料開発と生産技術開発、そして製品技術向上を目指して、こうした対応をしていきたいと思っています。

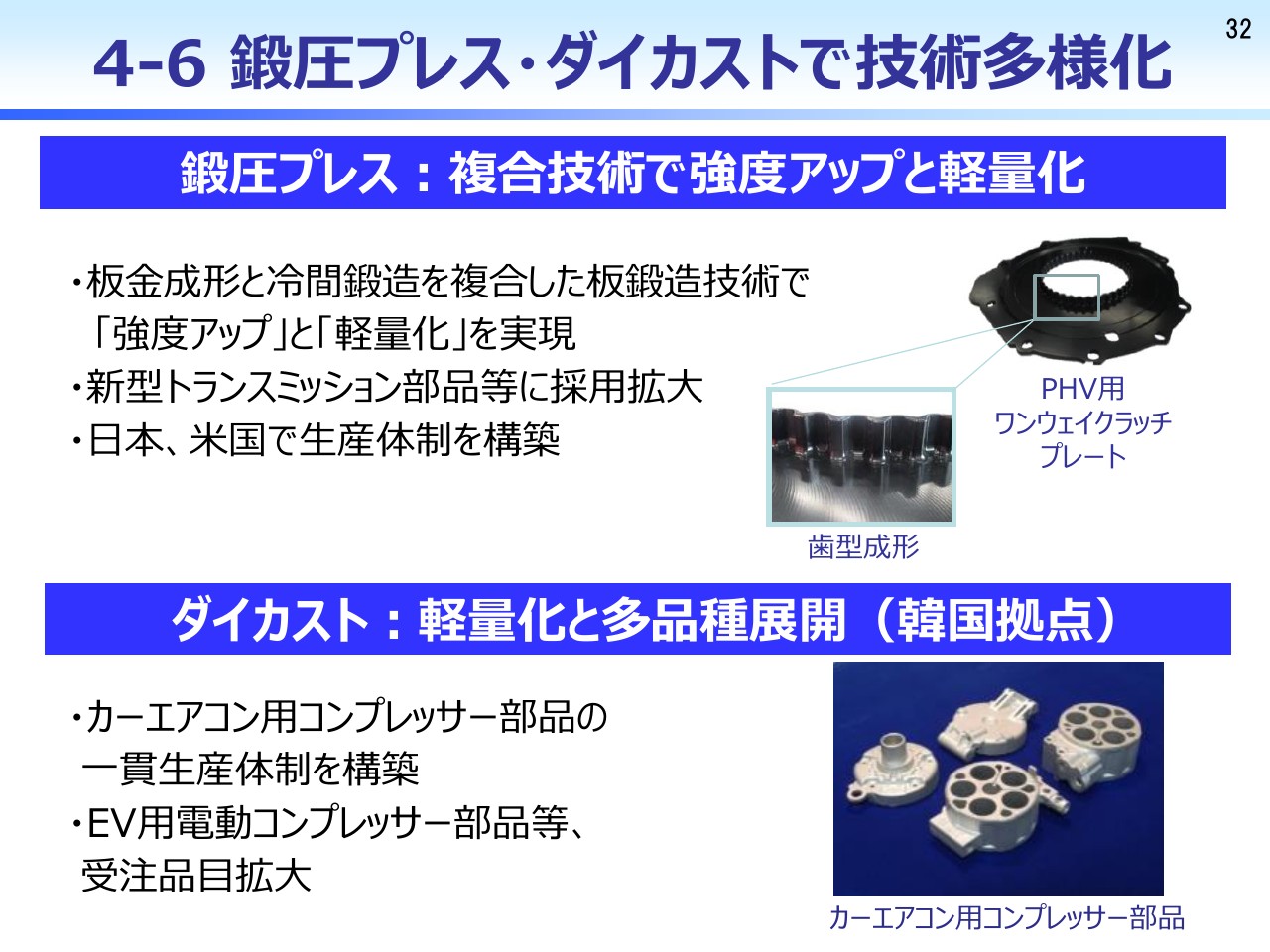

4-6 鍛圧プレス・ダイカストで技術多様化

次に、鍛圧プレスとダイカスト事業での技術の多様化に向けた取り組みについてご説明いたします。

鍛圧プレス事業では、板金成形の持つ生産性と、冷間鍛造の持つ高精度を融合した板鍛造製造技術を使い、薄肉で軽量の製品を提供しています。この製品は、新型のトランスミッション部品で採用された部分で、歯車成形をさせていただいています。今後も、EVあるいはハイブリッド部品の受注獲得に向けて、拡販を推進してまいります。

また、アルミダイカスト事業を展開している韓国子会社においては、お客さまのニーズに応え、ダイカスト加工から切削までの一貫生産ラインを構築しており、品質の高さでお客さまに評価をいただいています。

これについても、EV用の電動コンプレッサーやパワーステアリング部品など、すでに受注品目も拡大してきており、これからも拡充を図ってまいります。

4-7 新型車に搭載されるプレス・樹脂製品

当社のプレス・樹脂製品の採用状況です。こちらは、新型RAV4に搭載されている部品です。軽量化プレス部品として、超ハイテンアルミ部品、ハイブリッド車用のバッテリーケース、板鍛造を用いた鍛圧プレスのトランスミッション用の部品、あるいはNV性能を向上させたオールウレタンエンジンカバーなど、多くの技術・製品が採用されています。

これからも展開されるグローバルでの新型車には、当社の技術・製品が順次採用されていく予定です。

4-8 安全・環境に寄与するTPMS製品の拡充

続きまして、安全・環境に寄与するTPMS(タイヤ空気圧監視システム)製品の拡充についてご説明いたします。

当社では、1999年からTPMS送信機の量産を開始しました。日本で唯一の送信機メーカーとして、設計・開発・生産の一貫体制で、信頼性の高い製品を提供することが当社の強みです。

昨年量産を開始した「TPMS Eタイプ」では、小型・軽量化を実現し、クランプイン・スナップインというタイプのものを生産させていただいています。

また、中国をはじめ、世界各国での法規制強化の流れに応えるため、生産体制を構築しており、日本・アメリカ・中国では、いままでのタイプに加え、Eタイプの生産・供給体制を構築したところです。

当社はTPMSのバリエーション展開も進めており、その一環として、二輪車用の製品を開発・量産しています。

また、法制化から10年過ぎたところで、北米市場をメインターゲットとして、汎用性を持たせたアフターマーケット向け製品の開発も進めているところです。

今後も、多様化するニーズに合わせて、付加価値の高い製品を開発・提案してまいります。

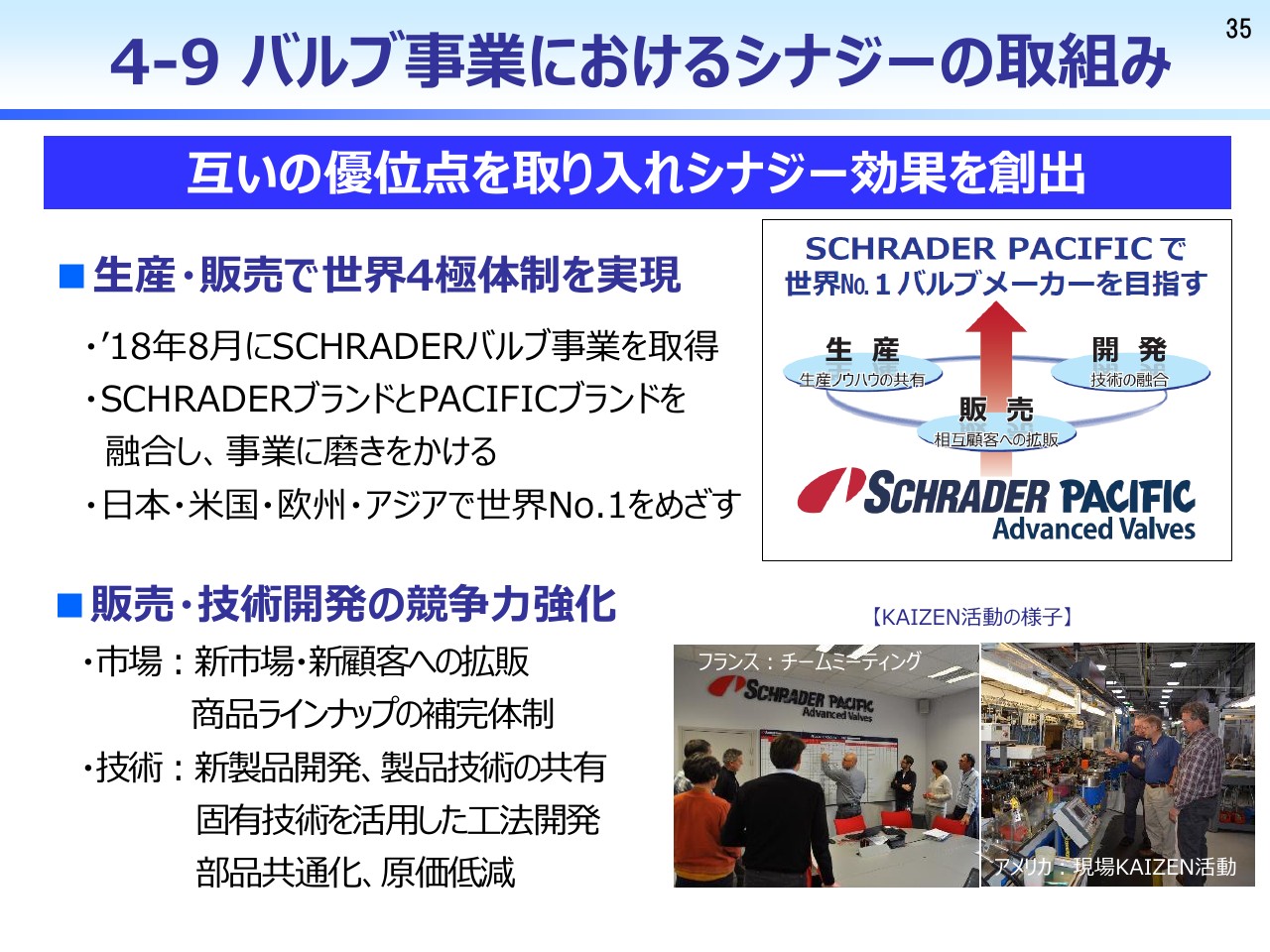

4-9 バルブ事業におけるシナジーの取組み

こちらのスライドをご覧いただくと、バルブ事業全体の構図が見えるかと思います。私どもは、創業以来の基幹事業であるバルブ事業に磨きをかけ、事業の成長性、コスト競争力を確保していくために、昨年(2018年)8月にSCHRADER事業を買収させていただきました。

これにより、日本・米国・欧州・アジアの世界4極での生産・販売体制を実現いたしました。PACIFICブランドとSCHRADERブランドの融合で、バブル業界でのリーディングポジションを確立してまいります。

また、事業取得直後より、シナジー創出のための活動を開始しています。販売面については、新市場・新顧客への拡販、商品ラインナップの補完体制の構築。技術面では、技術を共有し、生産技術を含め、強みをさらに伸ばして、新製品開発と原価低減を推進しています。

4-10 様々な分野で活用されるバルブ製品

そうしたことで、さまざまな分野でのバルブ製品をお使いいただいています。当社はバルブ専門メーカーとして、各分野での顧客ニーズに応え、多様なバルブ製品を開発・提供してまいりました。SCHRADER事業の取得により、燃料計や航空機用・産業用バルブ等が製品ラインナップに加わり、さらに幅広い製品提供が可能となりました。

今後も、新たに取得した拠点や販売網、製品等を駆使し、広範囲でのニーズを捉え、さらにバルブ事業の拡大を目指してまいります。

4-11 新中期経営計画「OCEAN-22」

これまで、各事業における取り組みを紹介してまいりましたが、総括して「OCEAN-22」を達成するための重点取り組みについて説明いたします。3つのキーワードにまとめてお話しできると思います。

1つ目は「信頼」です。まずは足元固めとして、企業価値の本質である原価を作り、収益力を高めるとともに、ESG経営を推進してまいります。

2つ目は「革新」です。開発・技術のイノベーションとAIやIoTを活用し、ものづくり改革を推進してまいります。

3つ目は「挑戦」です。次世代人材の育成と、チャレンジできる企業風土を醸成し、サステナブルな経営を目指してまいります。

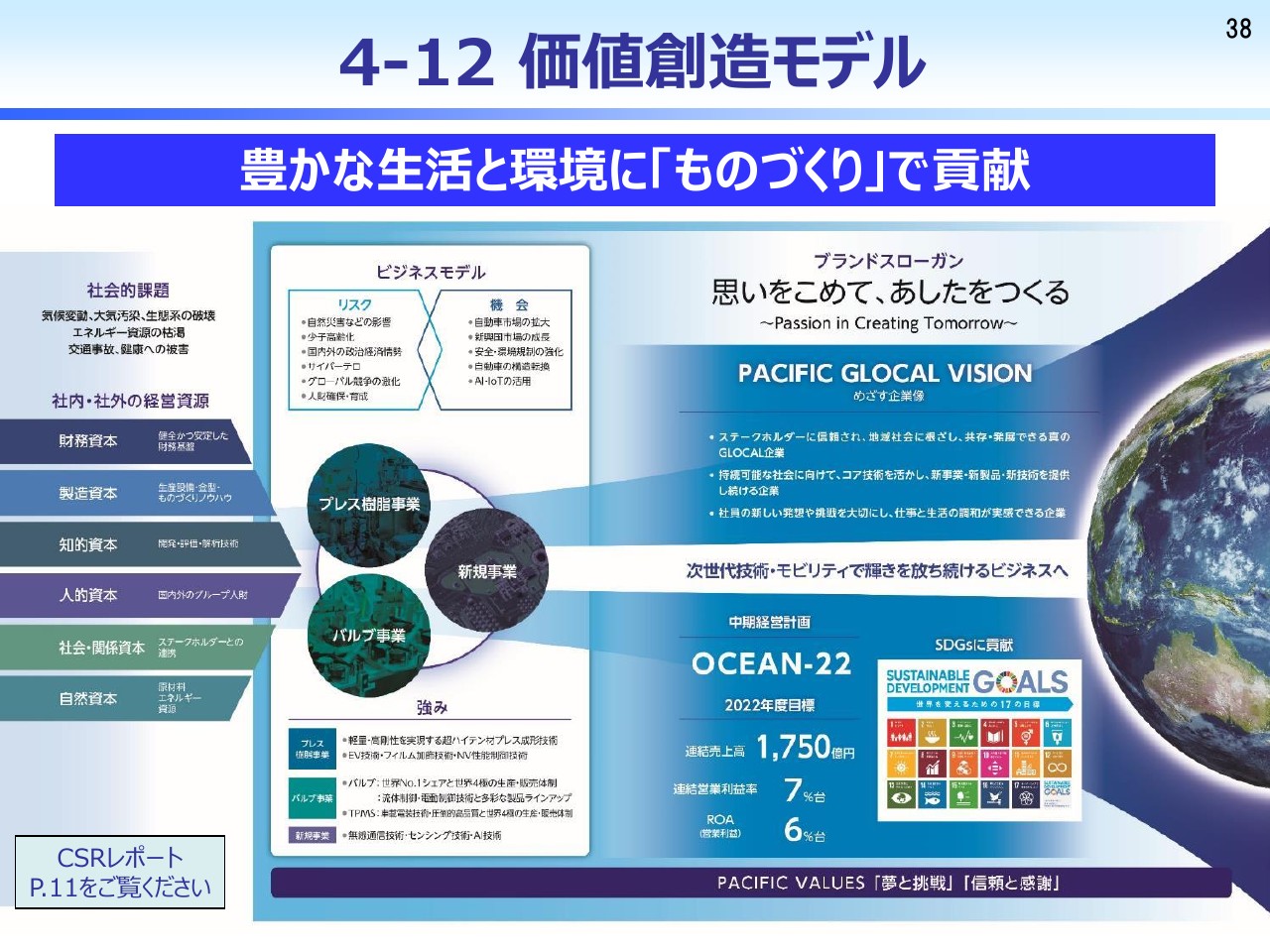

4-12 価値創造モデル

「OCEAN-22」も含めて、当社の目指す方向を示す価値創造モデルについてご説明いたします。

社会的課題や社内外の事業環境を踏まえて、「PACIFIC GLOCAL VISION」を推進するステップとして、中期計画「OCEAN-22」を推進し、足元固めをするとともに、SDGsにも取り組んでまいります。

取り組みの基盤として、グループ共通の価値観である「PACIFIC VALUES」……これは、歴代私どもが培ってきたものですが、これをベースとして、ものづくりで次世代技術・モビリティ社会へ貢献してまいりたいと思います。

4-13 ブランドスローガン

こうしたことを踏まえて、ステークホルダーのみなさま方と、会社の方向性を共有し、また、社内一人ひとりのモチベーションを高めていくために、新たに「思いをこめて、あしたをつくる」というブランドスローガンを策定いたしました。英語では、「Passion in Creating Tomorrow」です。

豊かで、安心・安全な未来を提案できるものづくり企業、そして持続可能な社会の実現に貢献できる企業を目指して、社員一人ひとりが情熱を持って未来を創造してまいりたいと思います。

以上で、説明を終わらせていただきます。