2019年11月21日に行われた、第一生命ホールディングス株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:第一生命ホールディングス株式会社 経営企画ユニット長 西村泰介 氏

決算の概況 – 決算のポイント

西村泰介氏:第一生命ホールディングス経営企画ユニットの西村です。本日は第一生命グループの2020年3月期第2四半期決算報告の電話会議にご参加いただきまして、ありがとうございます。

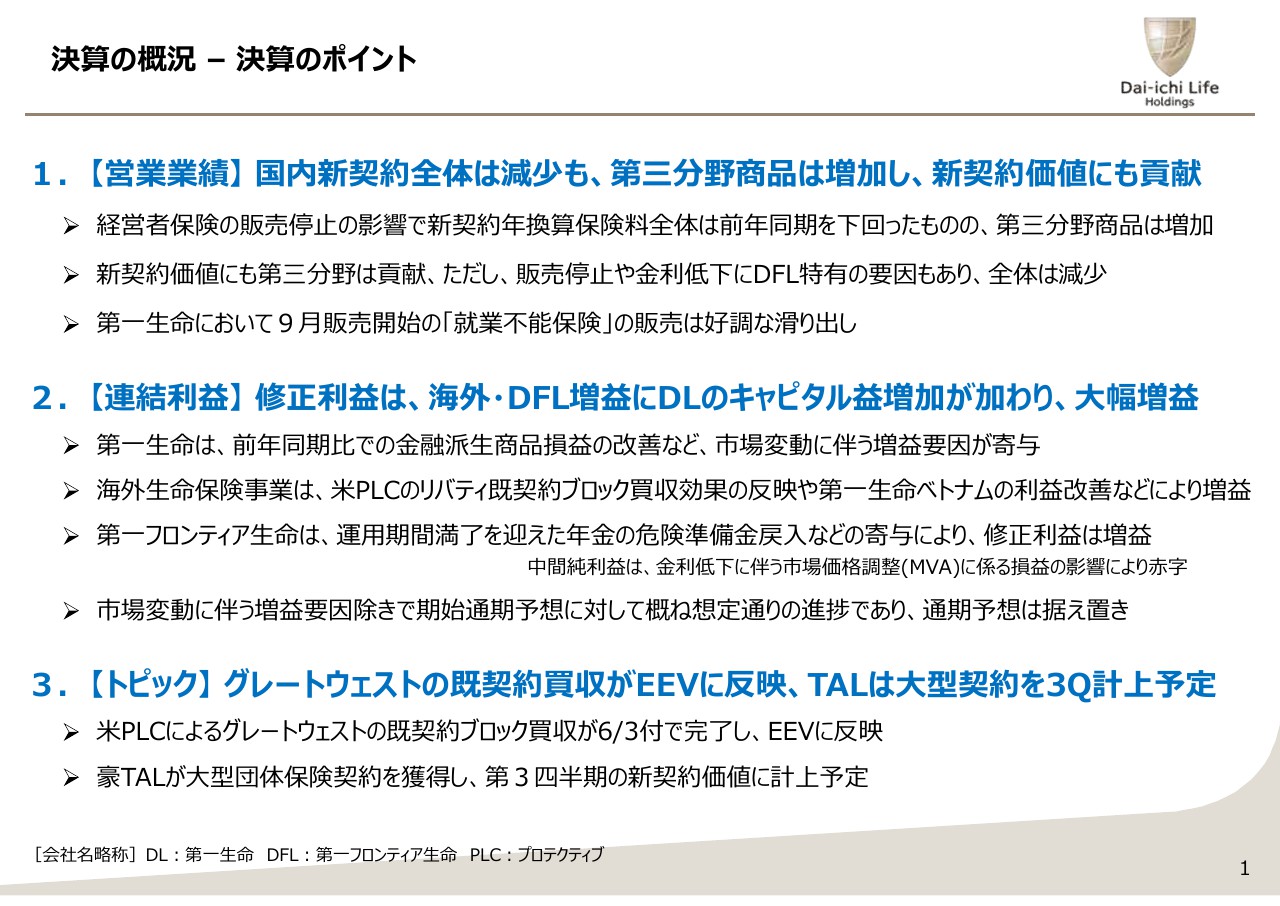

1ページ目をご覧ください。今回の決算のポイントを3点にまとめております。1点目は、まず営業業績についてです。

経営者保険の販売停止の影響や、国内外の金利低下による貯蓄性商品ニーズの減速などによりまして、国内3生保の新契約年換算保険料は全体として減少いたしましたが、第一生命の認知症保険やネオファースト生命の医療保険など、第三分野商品の販売が引き続き順調に推移しており、第三分野の新契約年換算保険料は増加いたしました。

新契約価値は、販売停止や金利低下に加え、第一フロンティア生命特有の新契約価値計算上の要因が影響しており、全体では減少しましたが、第三分野の販売拡大がプラス寄与しております。また、9月に発売を開始した「就業不能保険」も好調なスタートを切っており、今後の新契約への貢献が期待されます。

第2に、連結利益につきましては、グループ修正利益は大幅に増益となりました。これは、海外生命保険事業におけるプロテクティブのリバティ・ライフの既契約ブロック買収効果や第一生命ベトナムの利益改善、第一フロンティア生命の増益に加え、金融市場の変動に伴い、第一生命における金融派生商品損益などが前年同期比で大幅に改善したことが要因です。

なお、第一フロンティア生命では運用期間満了を迎えた年金契約における危険準備金の戻入益が寄与し、修正利益は大幅な増益となりましたが、純利益につきましては金利低下に伴う市場価格調整(MVA)に係る損益の悪化の影響を受け、赤字となりました。

通期予想につきましては、第一生命を中心とした市場変動に伴う増益要因を除いて期初予想対比で概ね想定どおりの進捗にあると考えています。下期の市場変動の影響なども踏まえ、通期予想は据え置きとしております。

最後に、第2四半期のトピックとして、プロテクティブが6月3日付でグレートウェストの既契約ブロック買収を完了しており、第2四半期末におきまして、約500億円がEEVに加算されております。また、TALにおきましては大型団体保険契約を獲得しており、為替などの前提によりますが、新契約価値ベースで150億円が第3四半期に計上される見込みとなっております。

決算のポイント(国内営業業績)

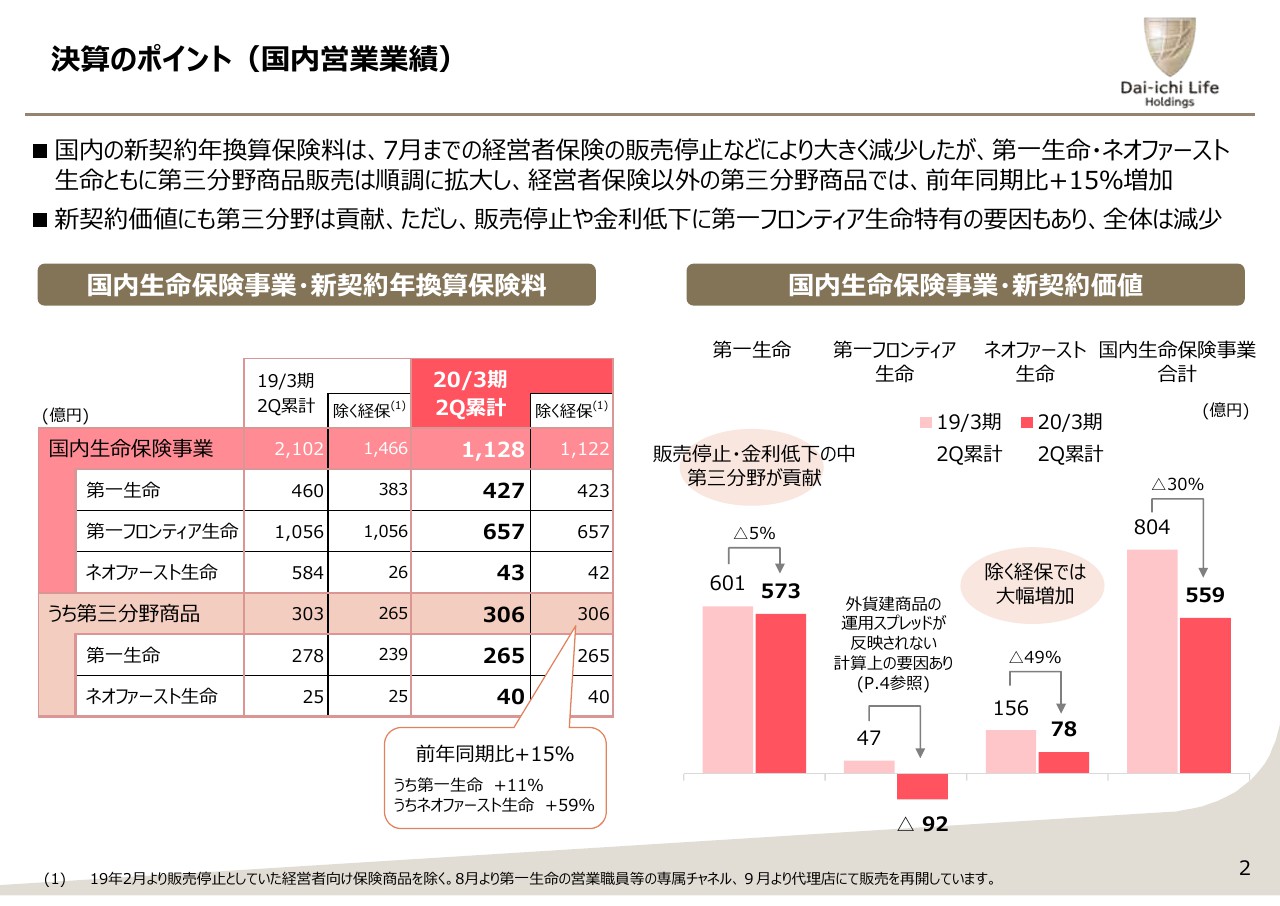

次のページをご覧ください。こちらでは国内営業業績の詳細を示しています。左側の表は国内3生保の新契約年換算保険料の前年同期との比較となります。2019年2月から7月までの経営者保険の販売停止などにより、全体では大きく減少しましたが、第一生命、ネオファースト生命では主力である第三分野商品販売を順調に拡大し、経営者保険以外の第三分野商品では両社ともに2桁増と順調に進捗。2社合計では15パーセント増加しました。

右のグラフは新契約価値の前年同期との比較となります。販売停止や金利低下の影響に加え、第一フロンティア生命特有の要因も影響し、全体では30パーセントの減少となりました。

詳細は4ページに記載しておりますが、第一フロンティア生命で近年販売を拡大している外貨建て商品は、外債などをベースとしている資産運用の評価収益が新契約価値の計算上には反映されず、リスクフリーレートによって評価されていることが含まれています。

しかしながら、第一生命やネオファースト生命では第三分野商品を中心とした保障性商品の販売が着実に増加しており、新契約価値にも貢献しています。

決算のポイント(連結利益)

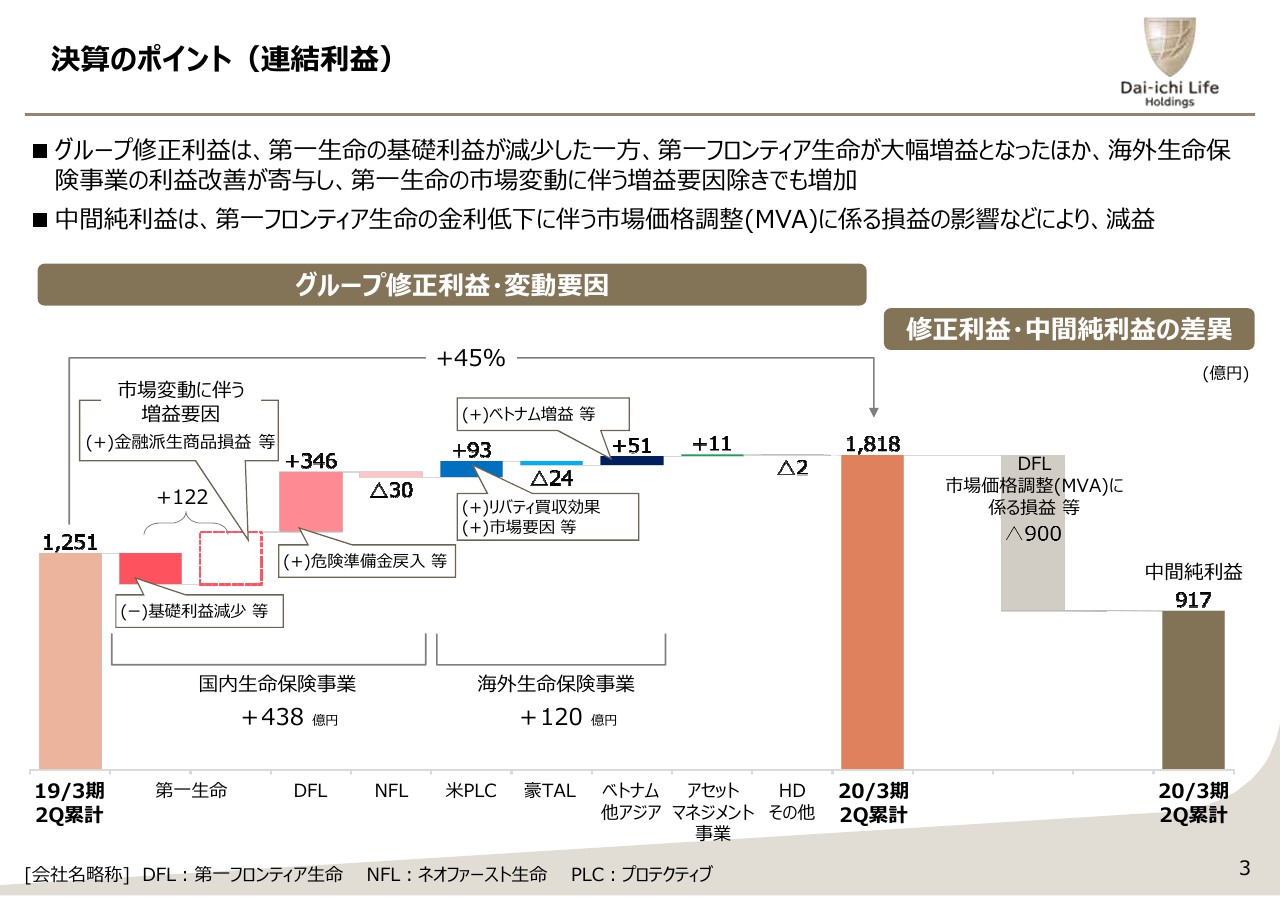

次のページをご覧ください。こちらでは連結利益について、グループ修正利益、中間純利益のポイントを示しています。グループ修正利益は、第一生命の基礎利益が、期初想定どおり減少したものの、第一フロンティア生命が危険準備金の戻入により大幅な増益となったほか、海外生命保険事業も米プロテクティブや第一生命ベトナムを中心に増益となり、全体では前年同期比45パーセント増加の1,818億円となりました。第一生命の市場変動に伴う増益要因を除いたベースでも、利益は拡大しています。

一方、中間純利益はグループ修正利益から大きく減少しておりますが、これは第一フロンティア生命における金利低下に伴う市場価格調整(MVA)に係る損益が影響しているためです。

(参考)第一フロンティア生命 – 新契約価値・市場価格調整(MVA)に係る損益

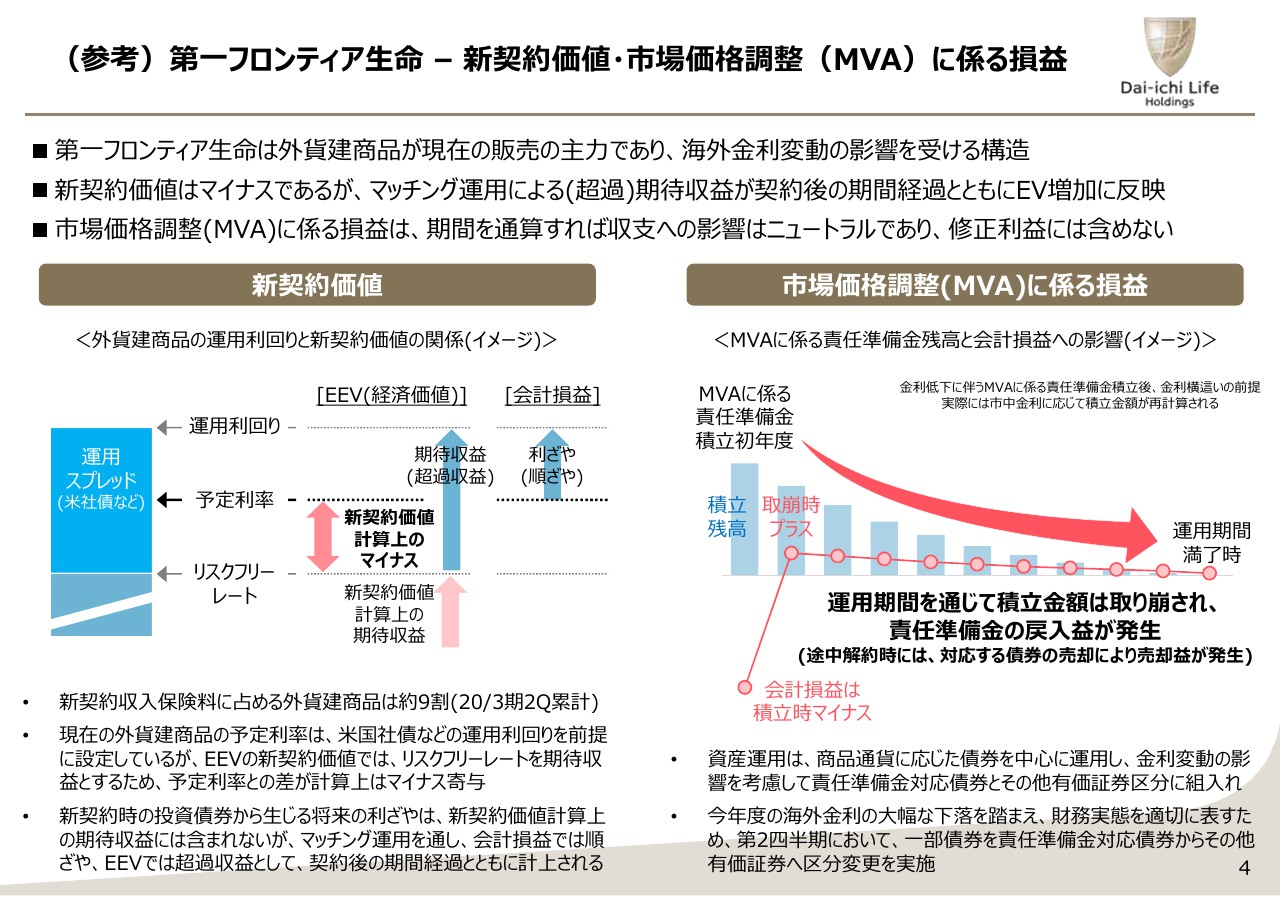

次のページをご覧ください。こちらで、第一フロンティア生命の決算上の特徴について2点補足いたします。現在、フロンティア生命では外貨建商品が販売の中心にあり、第2四半期までにおいては新契約収入保険料の約9割が外貨建商品となっており、海外金利変動の影響を受けやすい構造となっています。

左側では、今回の決算において第一フロンティア生命の新契約価値がマイナスに転じたテクニカルな要因について説明しています。第一フロンティア生命の外貨建商品は、現在米国社債などを前提として予定利率などが設定されていますが、新契約価値の計算上はリスクフリーレートを期待収益として用いています。

そのため、予定利益との差分が今回の新契約価値のマイナスとなっています。しかしながら、運用利回りが予定利率を上回る部分については、マッチング運用を通じ、契約の期間経過とともに超過収益としてEEVの増加に寄与することとなりますので、実質的な新契約の経済価値はプラスとなっています。

右側では、今回大きな金額を計上した市場価格調整(MVA)に係る損益について説明しています。会計上は、金利低下に伴ってMVAに係る責任準備金積立がマイナスの影響となりますが、積立額は期間経過に伴い順次取り崩されることとなりますので、責任準備金の戻入益として会計上はプラスとなります。

その結果、期間全体での影響はニュートラルである評価制の損益であり、修正利益の計算には含まないということとしております。

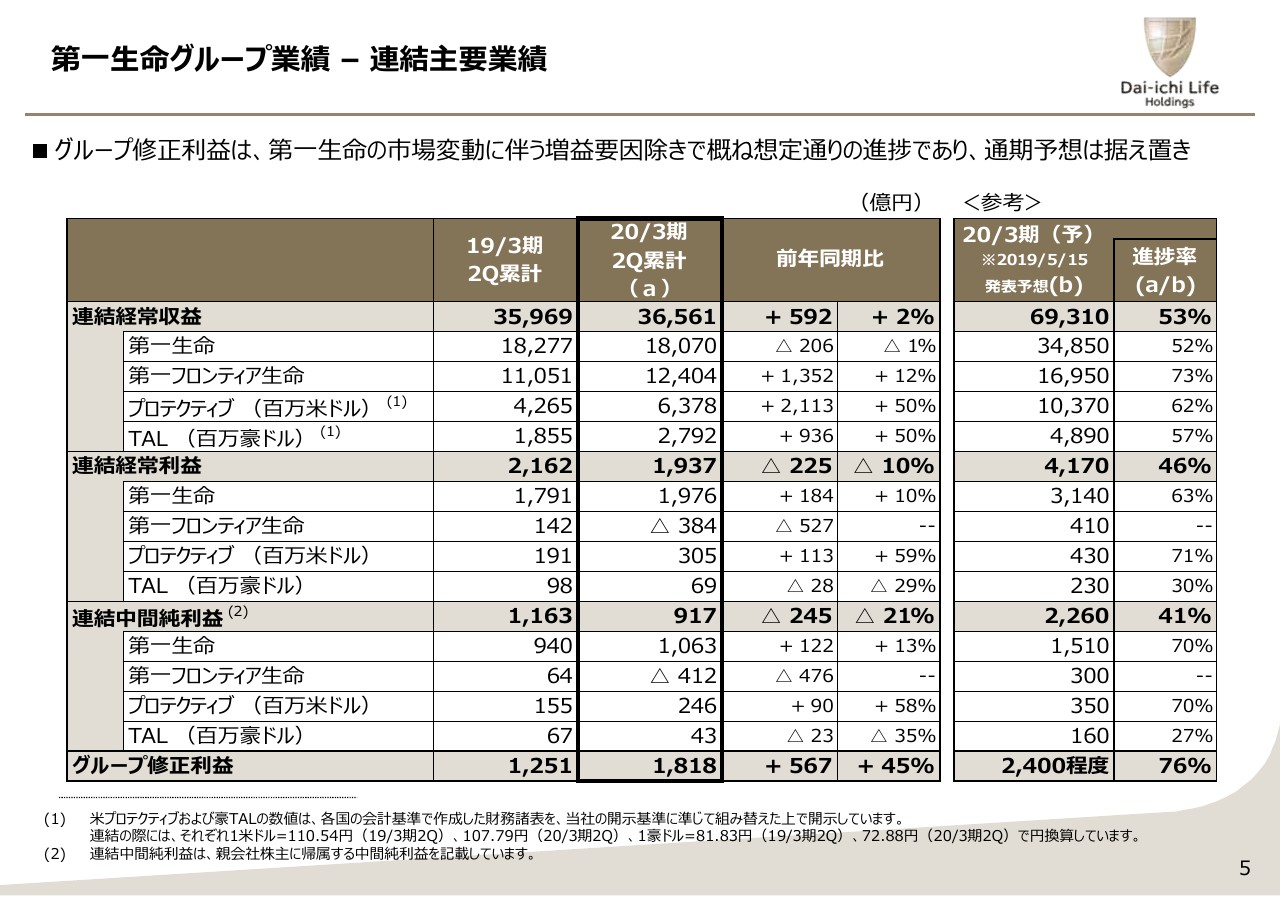

第一生命グループ業績 – 連結主要業績

次のページをご覧ください。こちらは、連結業績概要と通期予想となります。通期予想に対しグループ修正利益が76パーセントの高い進捗率となっていますが、第一生命を中心とした市場変動に伴う増益要因を除いては現時点で概ね想定どおりの進捗と考えており、下期の市場変動の影響なども踏まえ、通期予想は据え置きとしております。

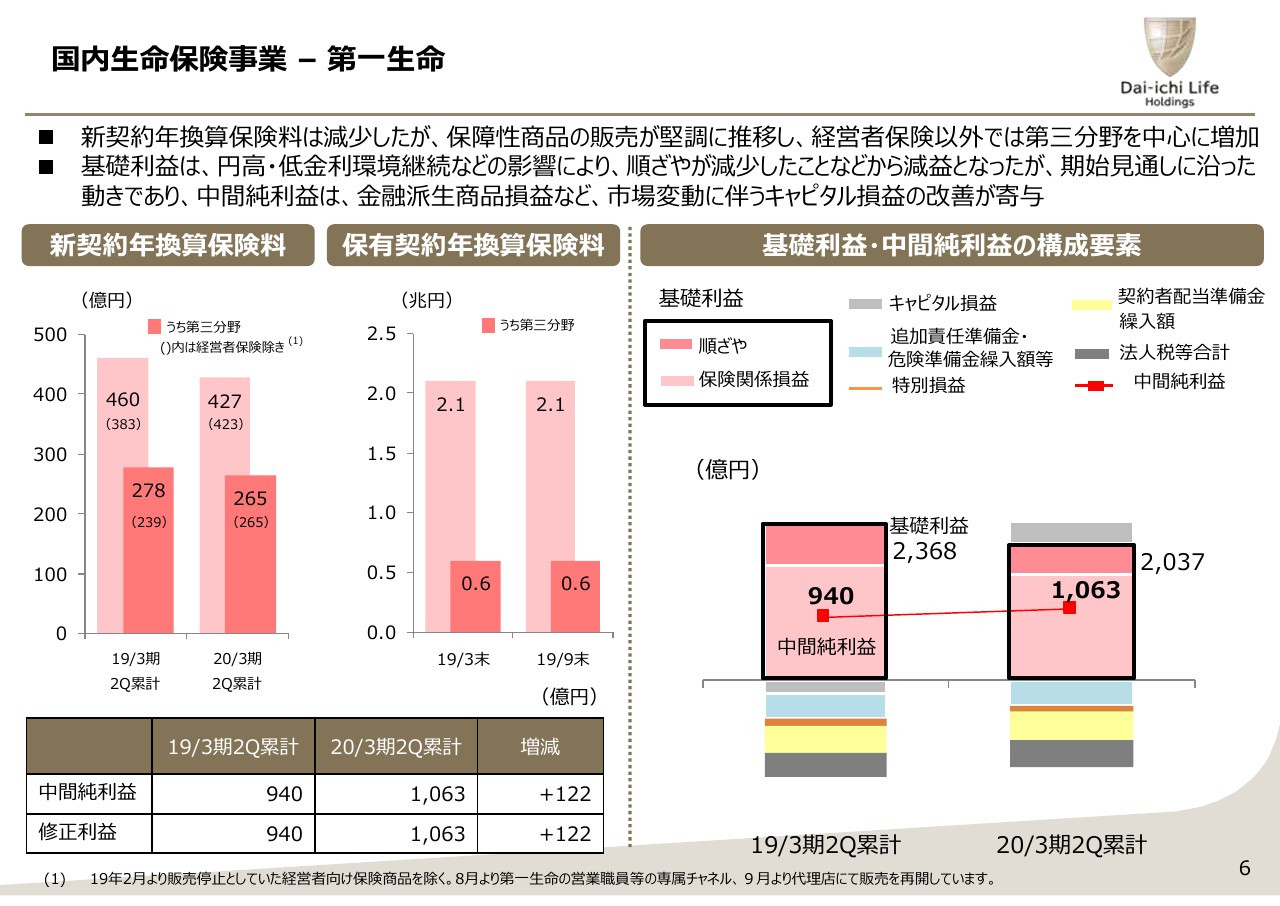

国内生命保険事業 – 第一生命

次のページをご覧ください。こちらのページからはグループ各社の業績についてご説明します。まず第一生命です。冒頭にご説明したとおり、経営者保険の販売停止などにより新契約年換算保険料は前年同期比で減少しましたが、販売停止をしていた経営者保険を除く第三分野商品では認知症保険を含め「ジャスト」をはじめとする商品展開が奏功し、増加となっています。

基礎利益は円高・低金利環境継続の影響に加え、利回りの高い債権等の償還タイミングが影響したこともあり、順ざやが前年同期比188億円減少したことなどから減益となりましたが、期始の想定に沿った動きとなっています。

中間純利益については円高による金融派生商品損益の改善など、市場変動に伴うキャピタル損益の改善が寄与し、増益となりました。

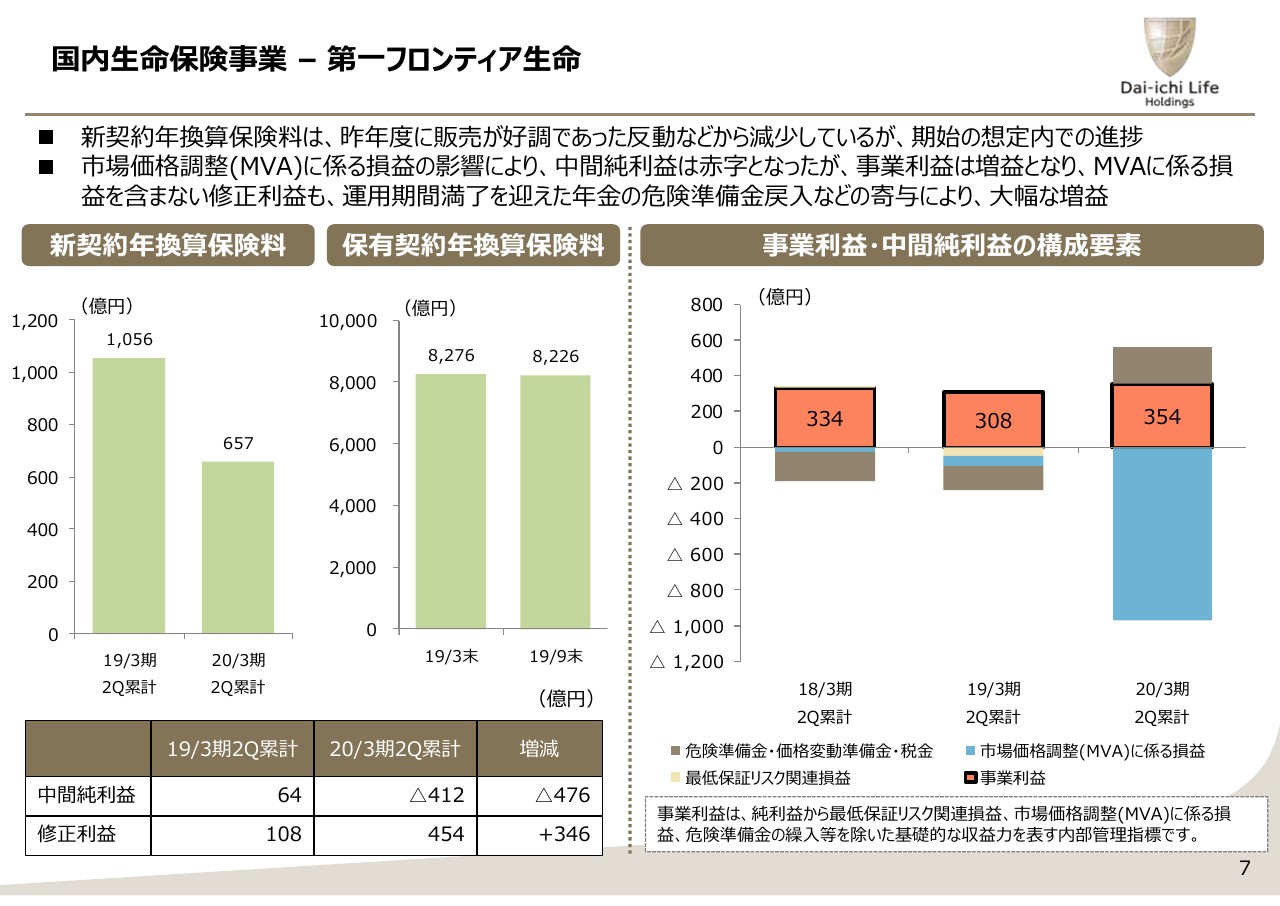

国内生命保険事業 – 第一フロンティア生命

次のページご覧ください。第一フロンティア生命の業績について説明します。新契約年換算保険料は金利低下の影響などもあり、昨年度好調だった反動から減少が続いておりますが、期始の想定内の進捗となっています。

前のページでご説明したとおり、純利益は金利低下に伴う市場価格調整に係る損益の影響で赤字となりましたが、市場価格調整に係る損益を含まない修正利益では、運用期間満了を迎えた年金の危険準備金戻入などの寄与により、大幅な増益となりました。

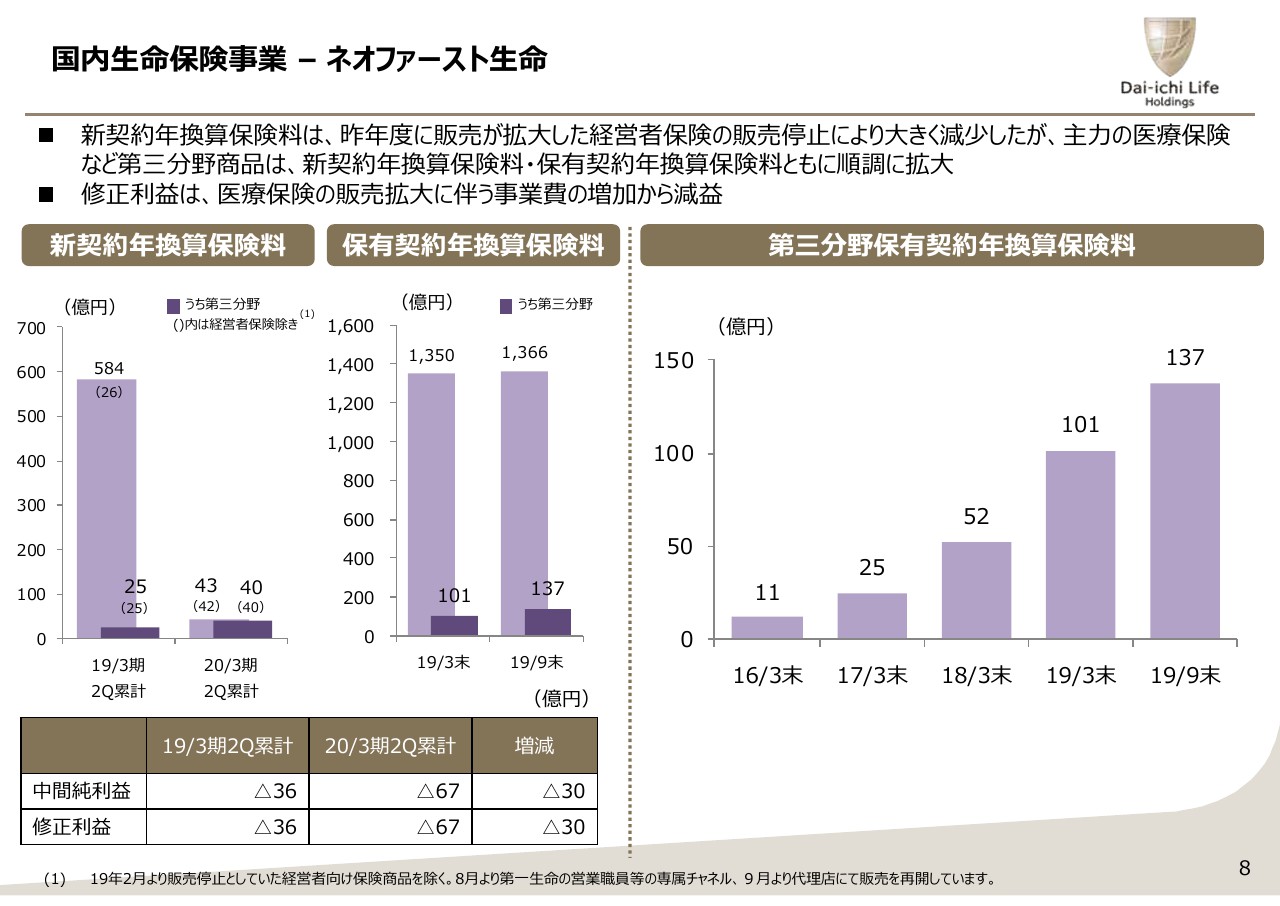

国内生命保険事業 – ネオファースト生命

次のページご覧ください。ネオファースト生命について説明します。新契約年換算保険料は、昨年度に販売が拡大した経営者保険の販売停止により大きく減少したものの、主力である医療保険を中心とする第三分野商品については、新契約年換算保険料・保有契約年換算保険料ともに順調に拡大しました。修正利益は、医療保険の販売好調による事業費の増加から減益となりました。

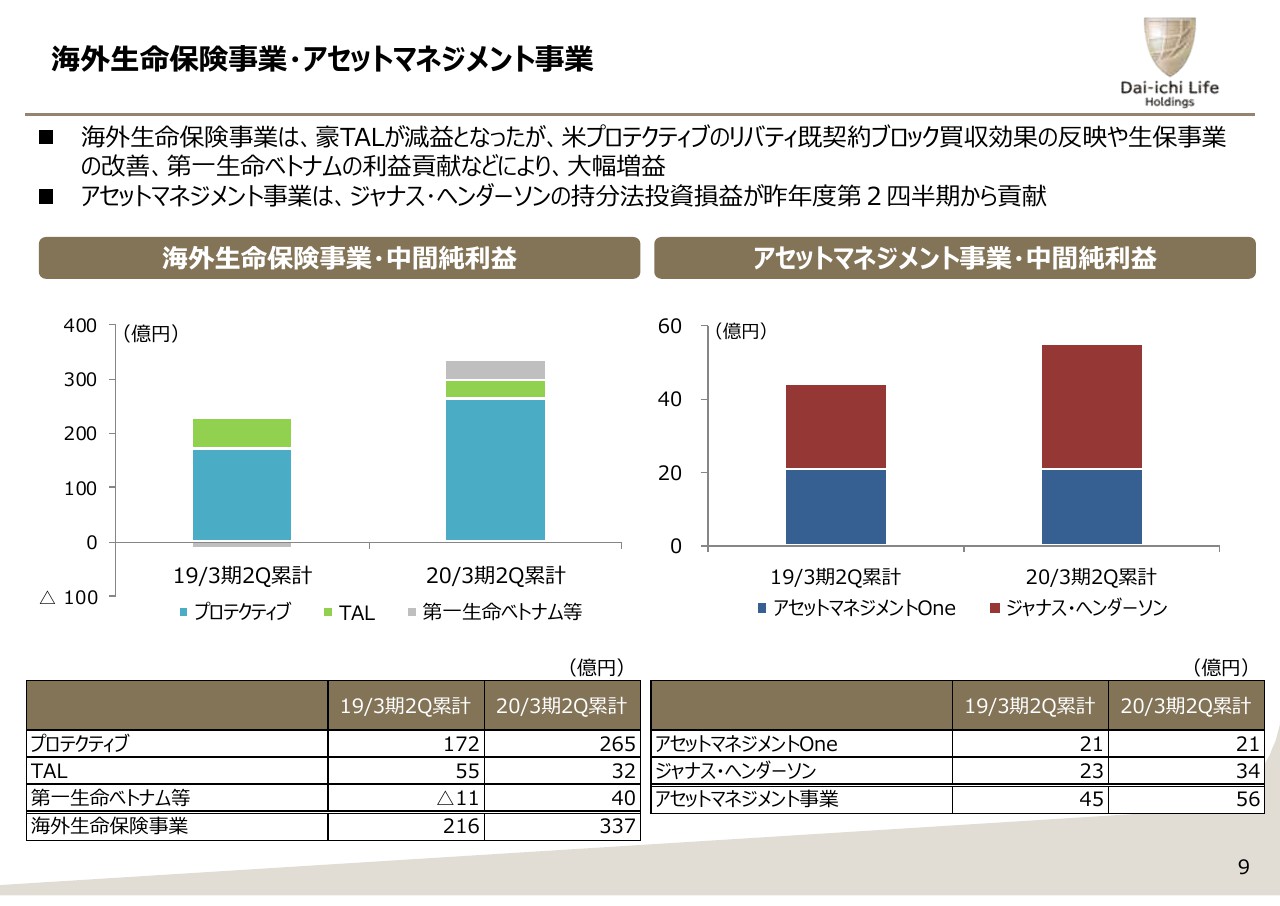

海外生命保険事業・アセットマネジメント事業

9ページは海外生命保険事業全体、アセットマネジメント事業全体の純利益を示しています。海外生命保険事業は、プロテクティブの買収効果や第一生命ベトナムの利益改善等から増益となりました。アセットマネジメント事業では、ジャナス・ヘンダーソンの持分法投資損益が、昨年度第2四半期から貢献していることを主因として増益となっています。

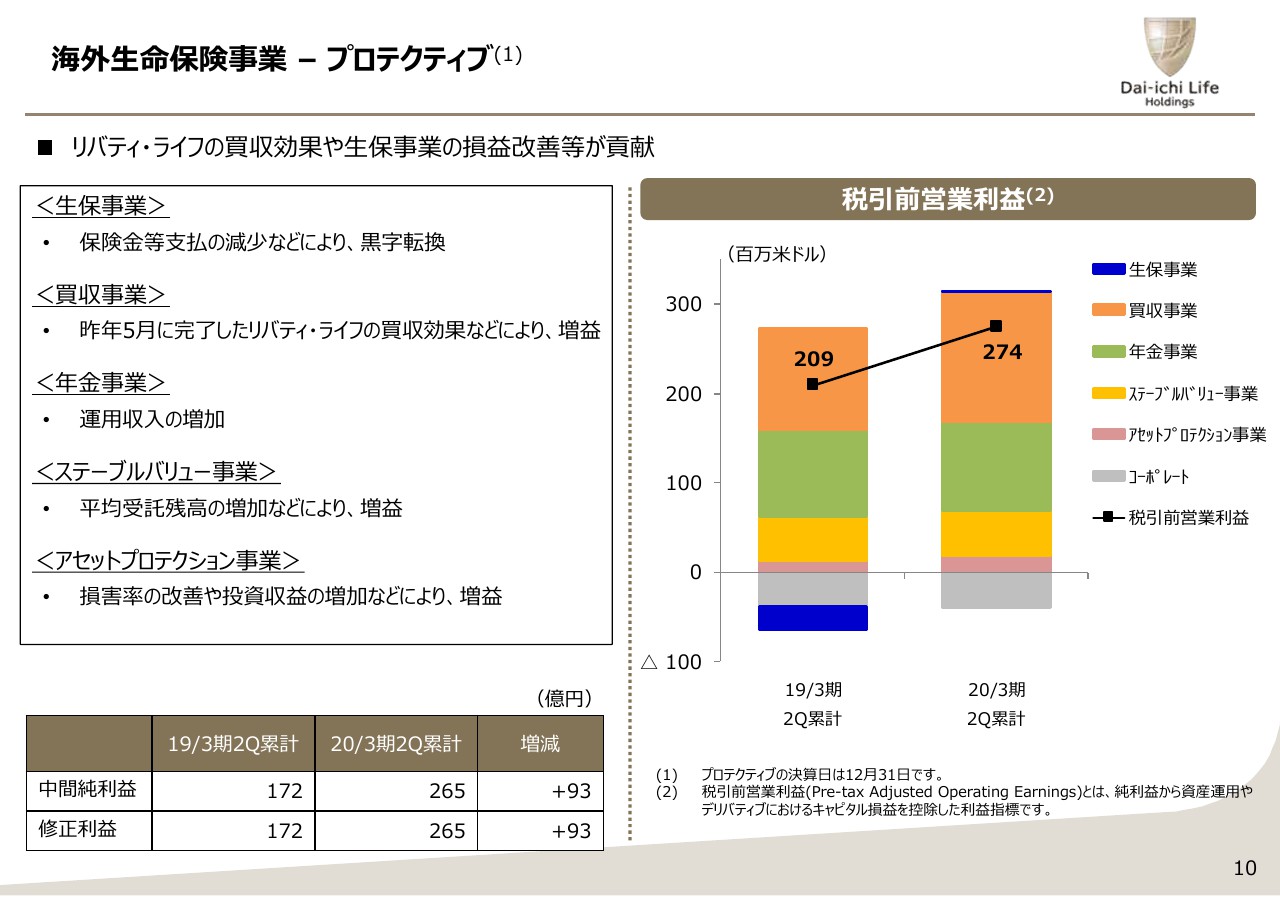

海外生命保険事業 – プロテクティブ(1)

次のページをご覧ください。プロテクティブについて説明します。税引前の営業利益は、リバティ・ライフ、既契約ブロック買収効果を主因に各事業も前年同期を上回る結果となり、増益となりました。

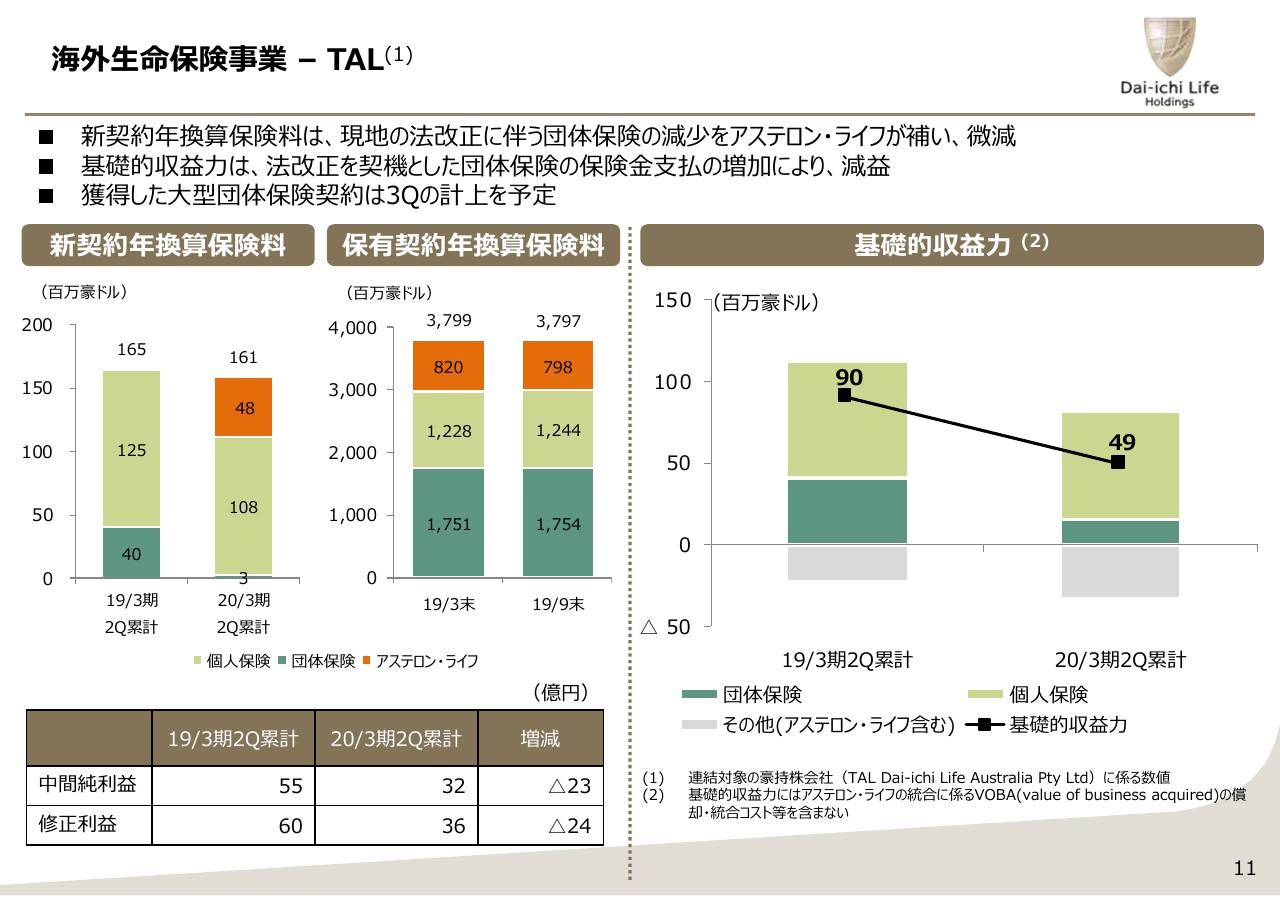

海外生命保険事業 – TAL(1)

TALについて説明します。オーストラリアでは、強制加入の私的年金であるスーパーアニュエーションに付帯される団体保険に対する法改正があり、過去一定期間拠出のないスーパーアニュエーションの加入者は、7月以降に改めて保障継続の選択をすることが可能となりました。加えて、2020年4月には保証継続の選択が可能となる対象範囲の拡大が予定されています。

今回の法改正の結果、継続を選択しない加入者が増加したことにより、第2四半期において団体保険の新契約年換算保険料が大きく減少しましたが、昨年度買収したアステロン・ライフの貢献により全体では微減に留まりました。また、基礎的収益力は、一時的に契約者からの保険金請求が増加したことなどを受け、減益となりました。

第2四半期は法改正直後であり、前年同期比で影響が大きい状況にありますが、そのような環境下で、TALではアステロン・ライフの買収や冒頭でご説明した大型の団体保険契約の獲得などによる収益基盤の拡大を図っています。

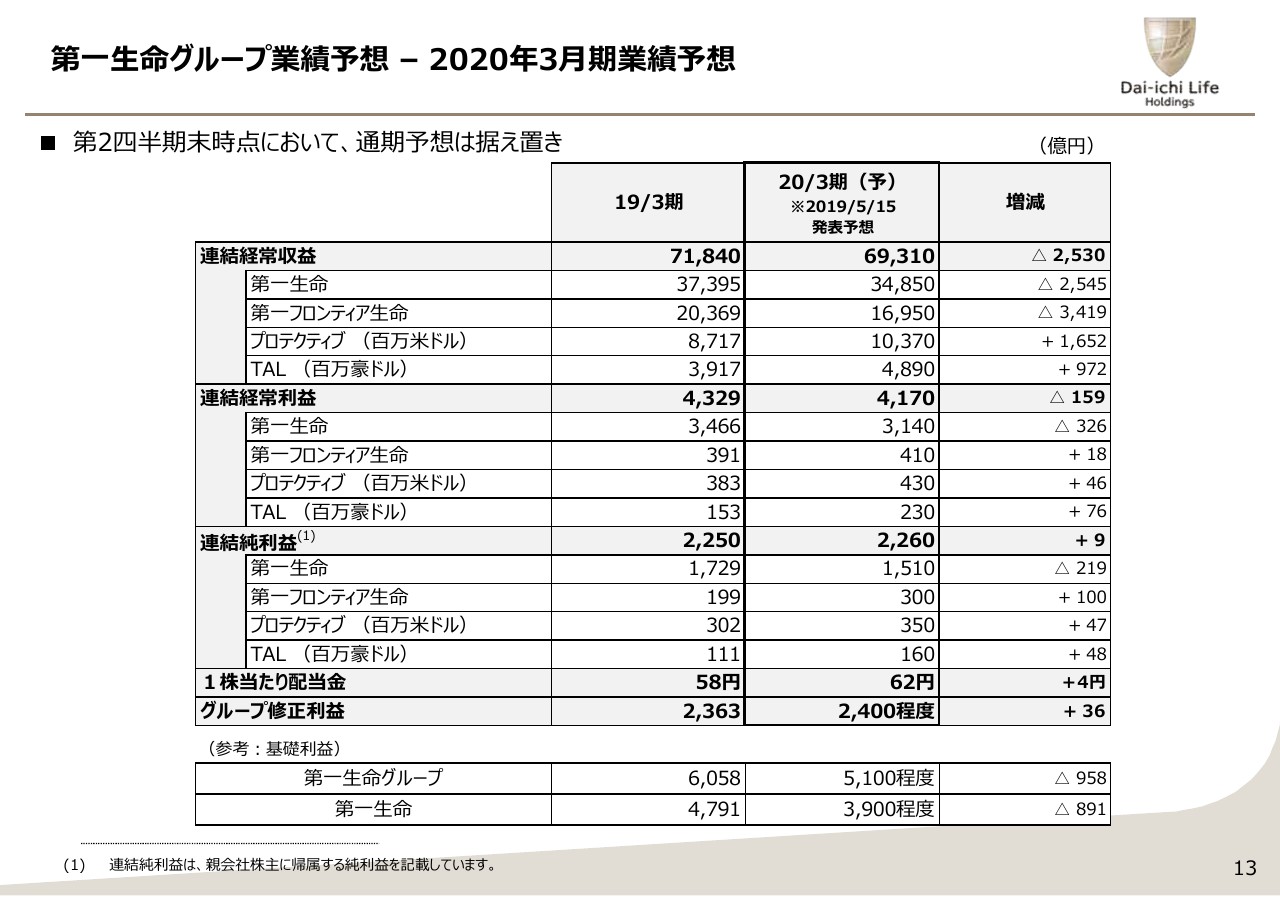

第一生命グループ業績予想 – 2020年3月期業績予想

13ページをご覧ください。第一生命を中心とした市場変動に伴う増益要因を除いては概ね想定どおりの進捗と考えており、下期の市場変動の影響なども踏まえて通期予想は据え置きとしております。

EEV – ヨーロピアン・エンベディッド・バリュー(1)

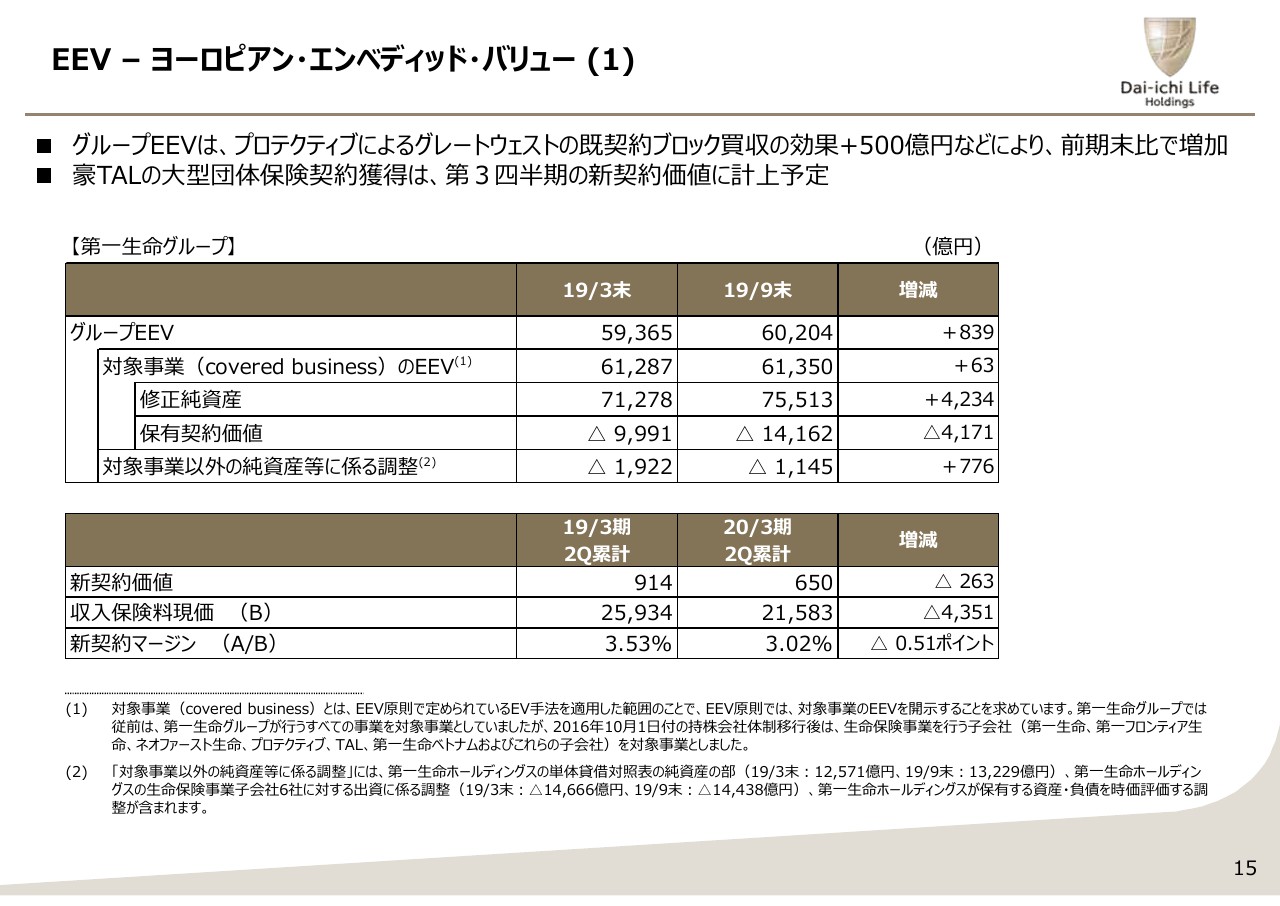

最後に15ページをご覧ください。グループEEVの状況についてご説明します。2019年9月末のグループEEVは約6兆円と、前期末から微増となりました。プロテクティブがグレートウェストの既契約ブロック買収により増加したことなどが主な増加要因です。

また、新契約価値は、グループ全体では前年同期比で減少しましたが、TALが獲得した大型団体保険契約の価値を約150億円と見込んでおりまして、第3四半期に計上される予定です。

新契約マージンは前期末から低下し、3.02パーセントとなりました。金利低下の影響に加え、第一フロンティア生命の新契約価値計上におけるテクニカルな要因も含まれているものです。

私からの説明は以上となります。ありがとうございました。