2019年11月13日に行われた、日本水産株式会社2020年3月期第2四半期決算説明会の内容を書き起こしでお届けします。IR資料

スピーカー:日本水産株式会社 代表取締役 社長執行役員 的埜明世 氏

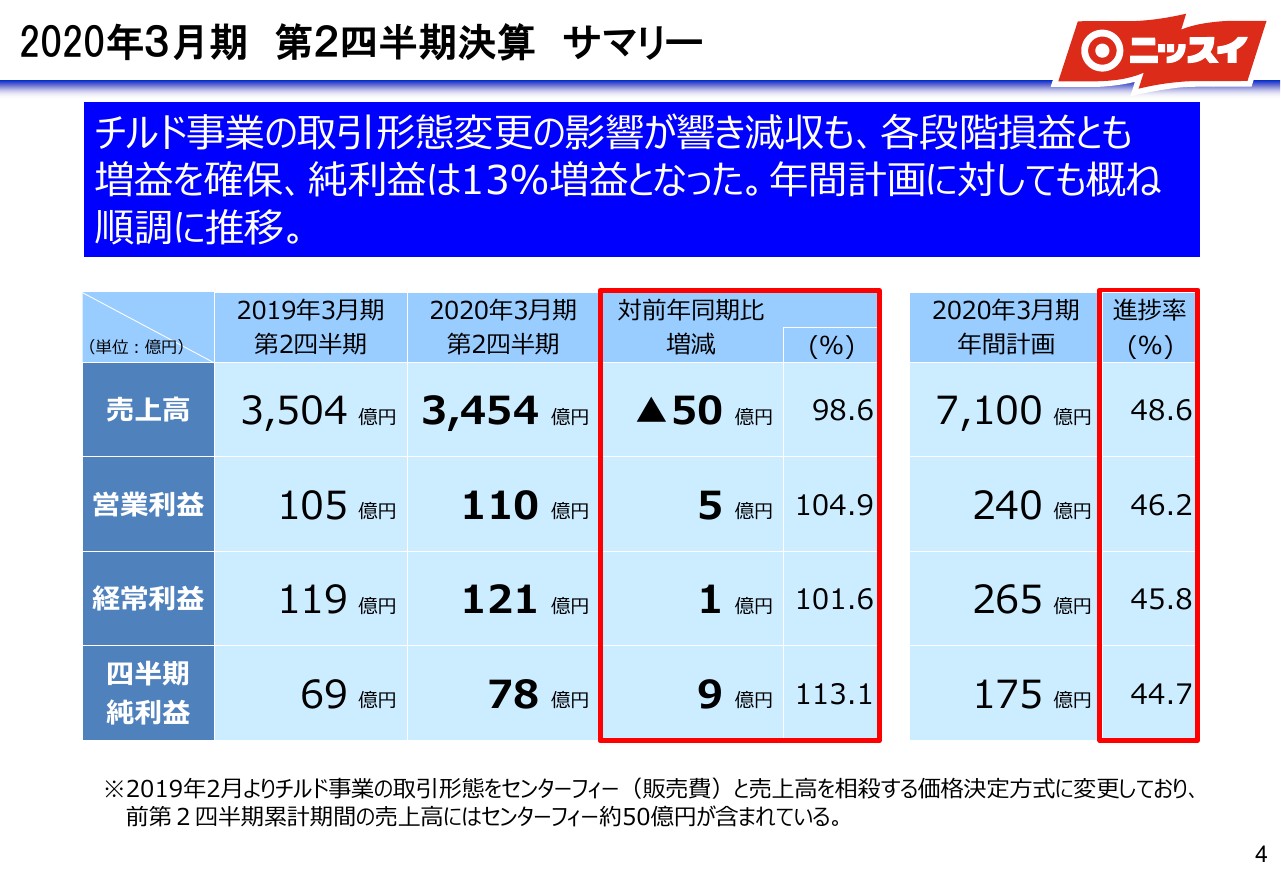

2020年3月期 第2四半期決算 サマリー

的埜明世氏:ニッスイの的埜です。本日はお忙しいなか、決算説明会にお集まりいただきましてまことにありがとうございます。

第2四半期概要をご説明したあと、通期の見通しと取り組み、CSR活動、中計の進捗と中長期の考え方の順でお話したいと思います。それでは第2四半期の決算の概要についてご説明いたします。

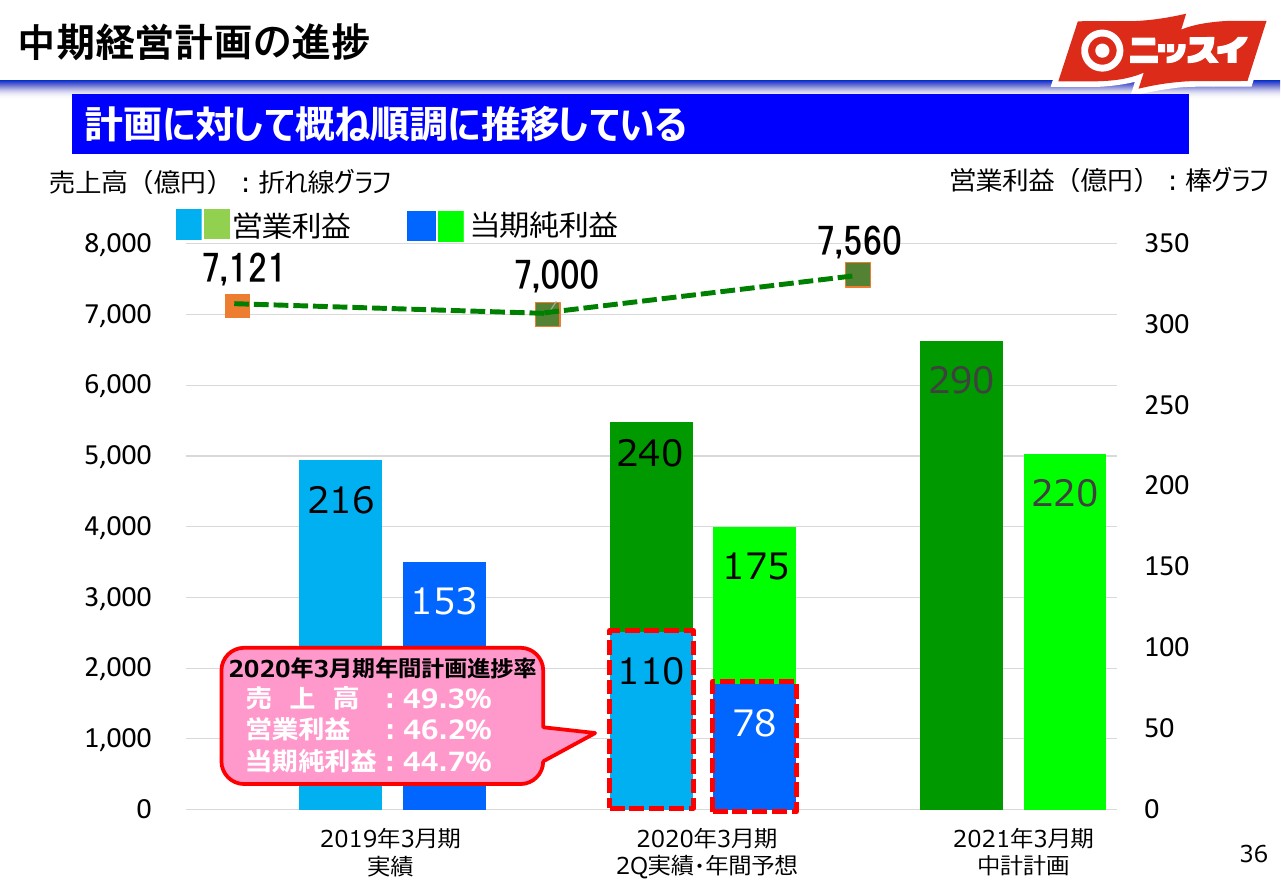

第2四半期は、売上高がチルド事業の取引形態変更の影響で約マイナス50億円あり、前年同期比で減収となりましたが、利益は各段階損益とも増益となりました。年間計画に対しても概ね順調と考えております。

しかし、本年度の年度計画については、営業利益・経常利益・四半期純利益はそれぞれ50パーセントに届いておりません。50パーセントを超えていれば幸せだったかなと思いますが、下期でその分は挽回するつもりでございます。

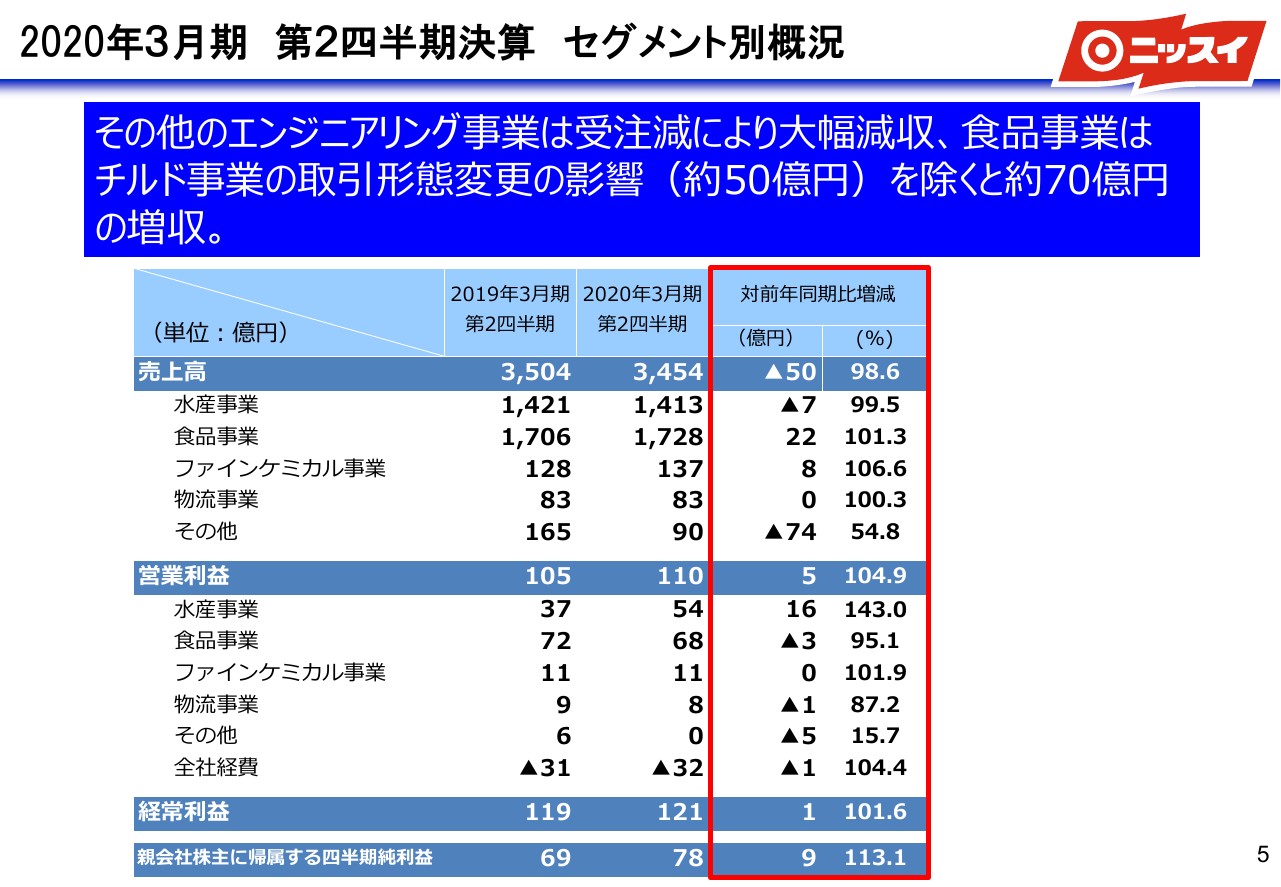

2020年3月期 第2四半期決算 セグメント別概況

事業別の売上高と営業利益の表になります。売上高の増減をご覧ください。食品事業は22億円の増収となっていますが、前述のチルド事業の取引形態変更の影響である約50億円を除くと、前年同期比で約70億の増収となっております。

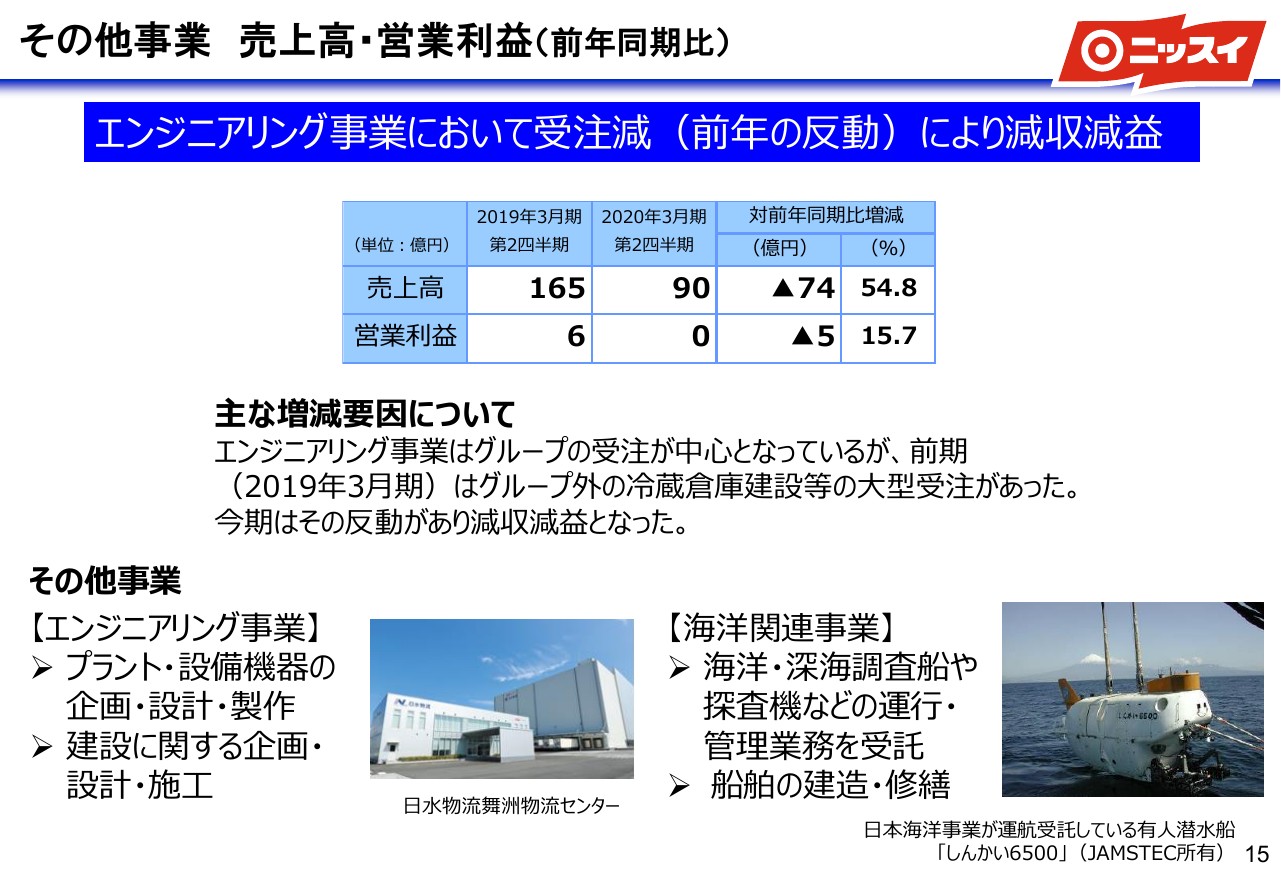

その他では、エンジニアリング事業において前年に冷蔵庫の大型受注がありましたが、今期についてはなく、74億円の大幅な減収となりました。

取引形態の変更を除くと昨年並みの売上高となりました。

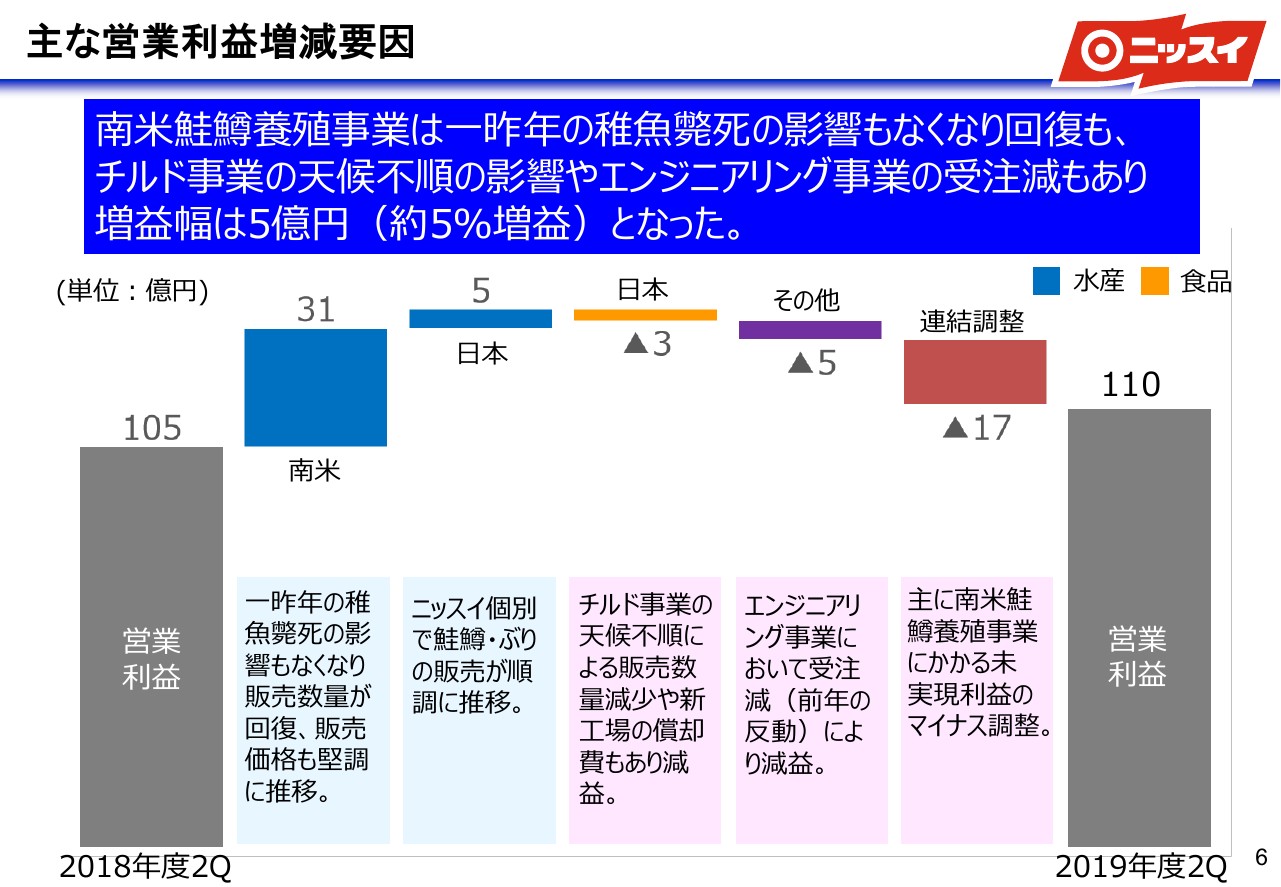

主な営業利益増減要因

営業利益の主な増減要因です。南米の鮭鱒養殖事業では、一昨年の稚魚斃死の影響がなくなり、販売数量も回復したことから、前年同期比で31億円の大幅な増益となりました。

在庫に含まれる未実現利益などの調整の17億円を加味しても大幅な増益ですが、チルド事業の天候不順の影響に加え、本年1月に稼働した新工場の減価償却費が増加したことや、エンジニアリング事業の大幅減収による減益もあり、前年同期比で5億円の増益に留まりました。

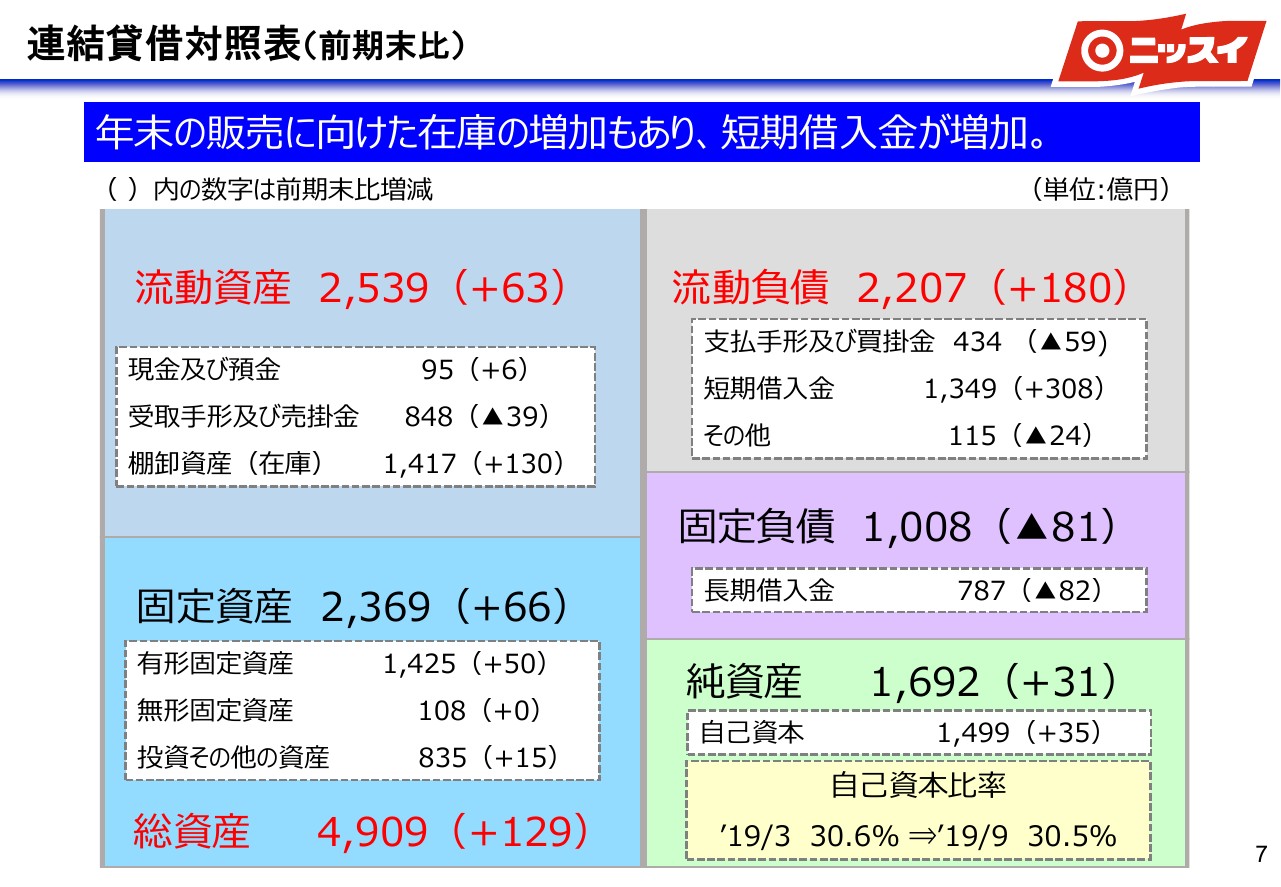

連結貸借対照表(前期末比)

連結貸借対照表です。総資産は年末に向けた在庫の増加もあり、前期末比で129億円増の4,909億円となりました。自己資本比率は、前期末とほぼ同じ30パーセント超です。

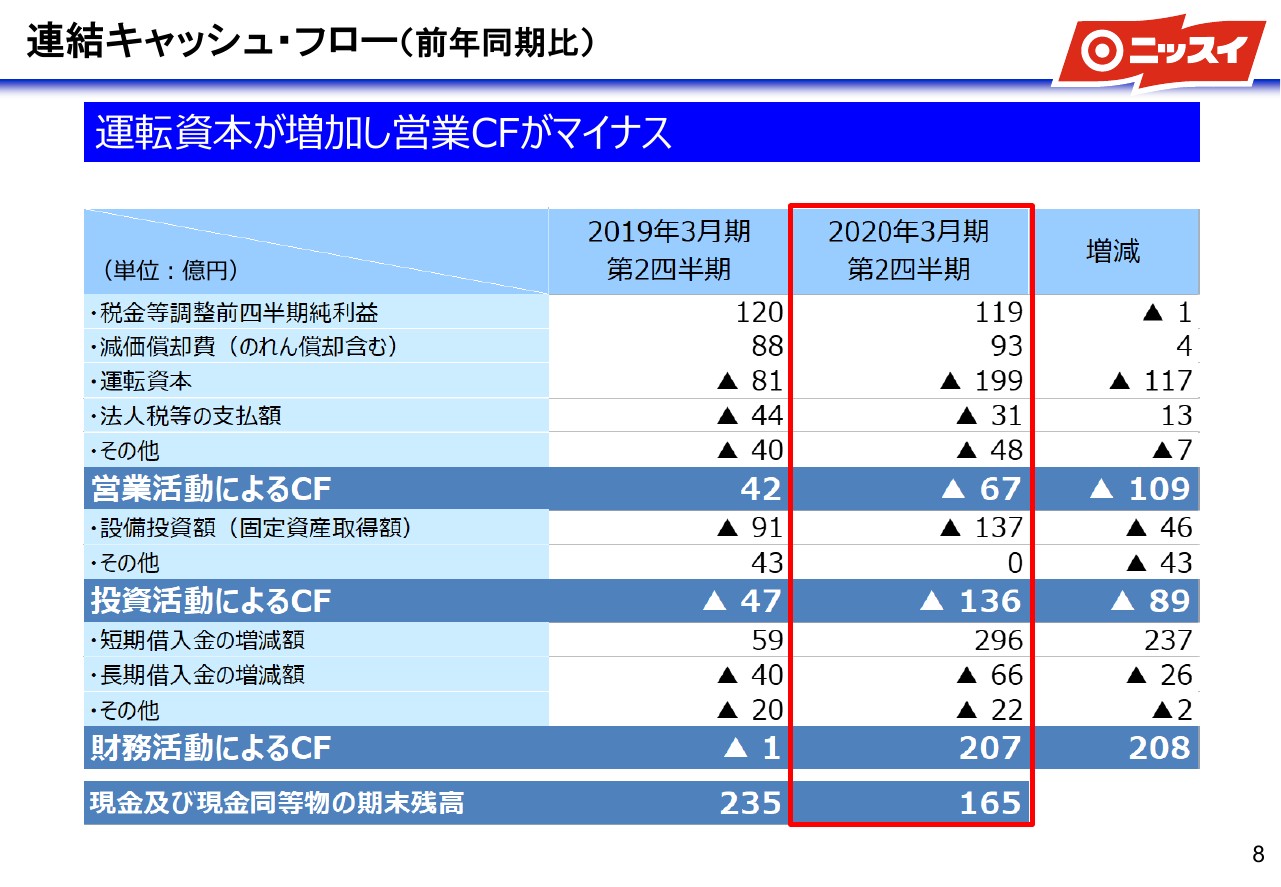

連結キャッシュ・フロー(前年同期比)

連結キャッシュ・フローです。第2四半期は、営業キャッシュ・フローが在庫等の増加による運転資金の増加でキャッシュアウトになったことに加え、設備投資の増加もあり、資金需要が増加しました。これを借入金と現預金の取り崩しで賄いました。

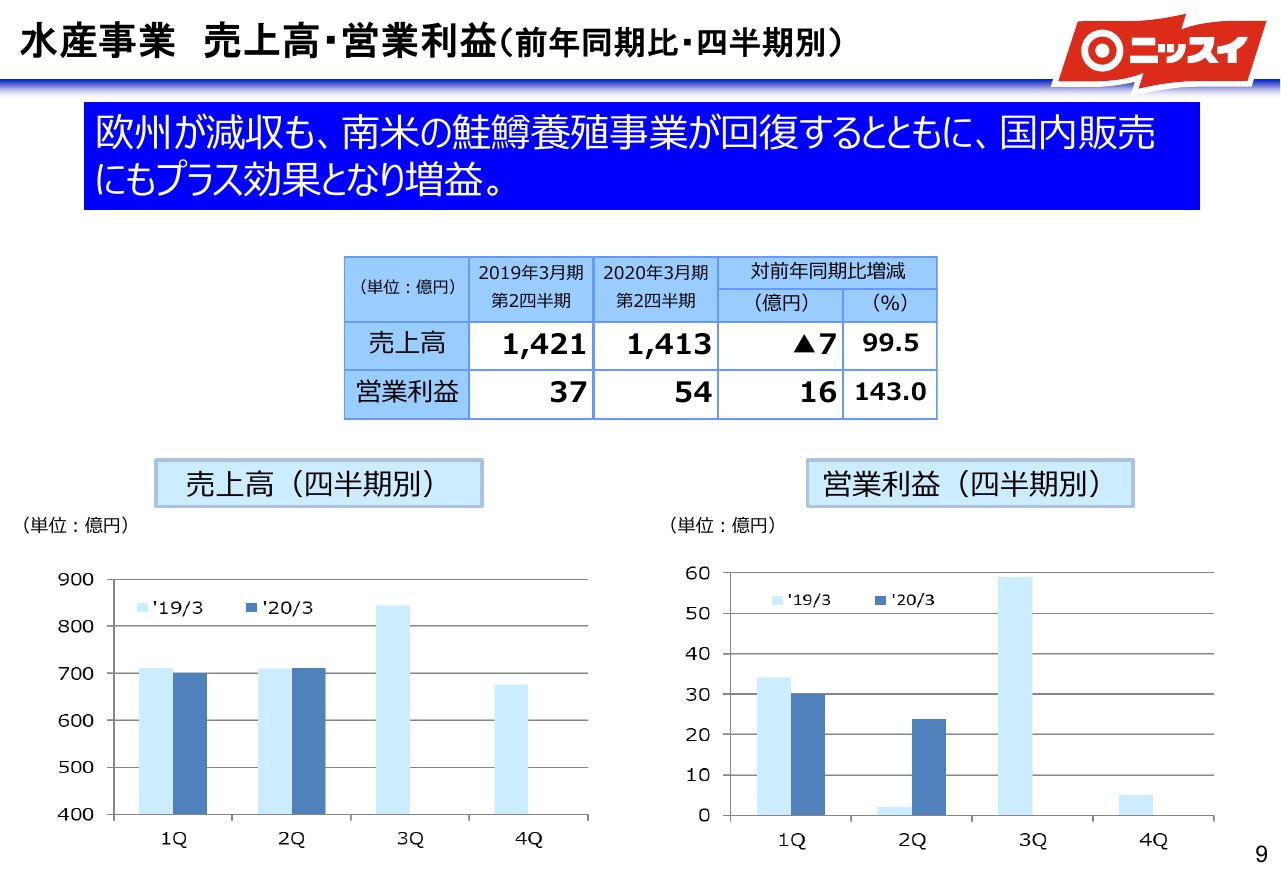

水産事業 売上高・営業利益(前年同期比・四半期別)

水産事業についてご説明いたします。水産事業の売上高は、前四半期比で7億円の減収でしたが、営業利益は16億円の増益となりました。

(スライドの)右下の営業利益のグラフをご覧ください、第2四半期で大きく増益になったことがご覧いただけます。前期はほとんど利益がなく、今年は順当に利益を出した、ということでございます。

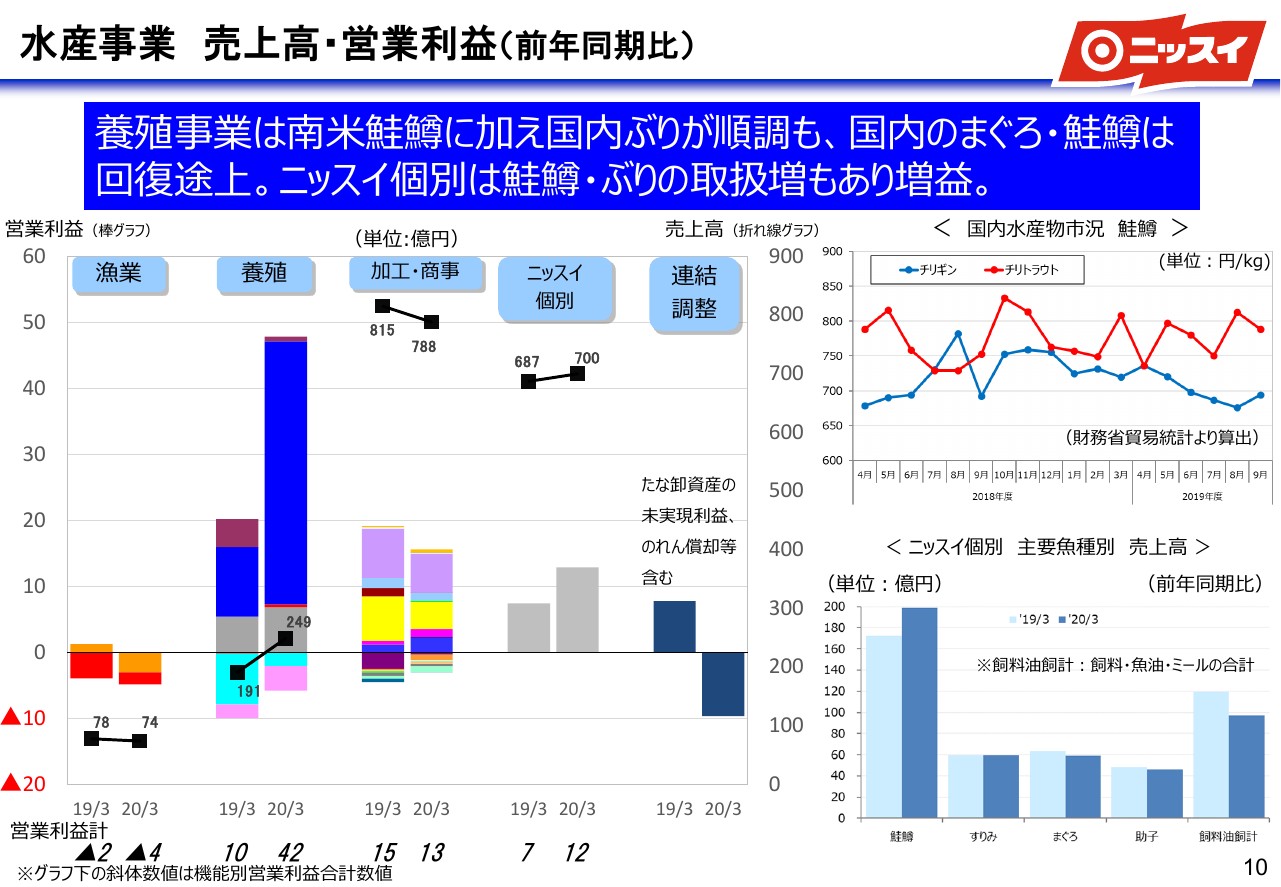

水産事業 売上高・営業利益(前年同期比)

養殖事業では前述のとおり、南米の鮭鱒養殖事業での一昨年の稚魚斃死の影響もなくなり、販売数量が回復したことや販売価格も堅調に推移したことで、大幅な増収増益となりました。

国内養殖については、まぐろ・銀鮭はまだ回復の途中ですが、黒瀬ぶりは引き続き好調で、販売を伸ばしております。

(スライドの)左のグラフにある養殖の、グレーが国内のぶり、水面下の水色が国内まぐろ、ピンクが国内銀鮭となっています。

加工・商事については、北米の水産加工での真鱈の漁獲枠の減少の影響で、昨年投資した新ラインの減価償却費が吸収しきれず、減益となりました。

また、欧州の販売会社は、昨年販売したロブスターやイカなどの取り扱い数量が減少したことに加え、デンマーク・クローネ安なども影響して減収となり、苦戦しました。ニッスイは鮭鱒やぶりの取扱増もあり、増収増益でした。

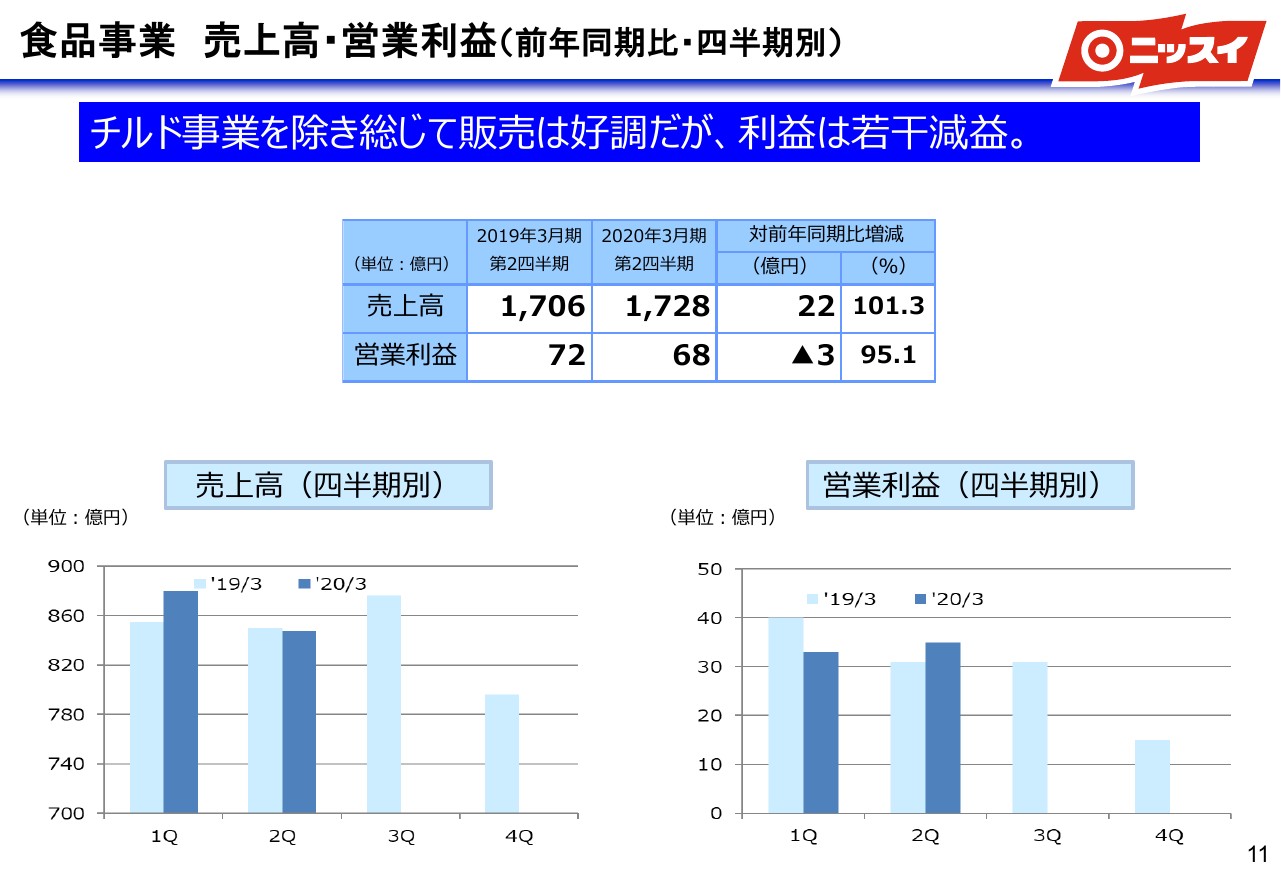

食品事業 売上高・営業利益(前年同期比・四半期別)

食品事業については、売上高が前年同期比で22億円の増収でしたが、営業利益は3億円の減益となりました。詳細は次のスライドでご説明いたします。

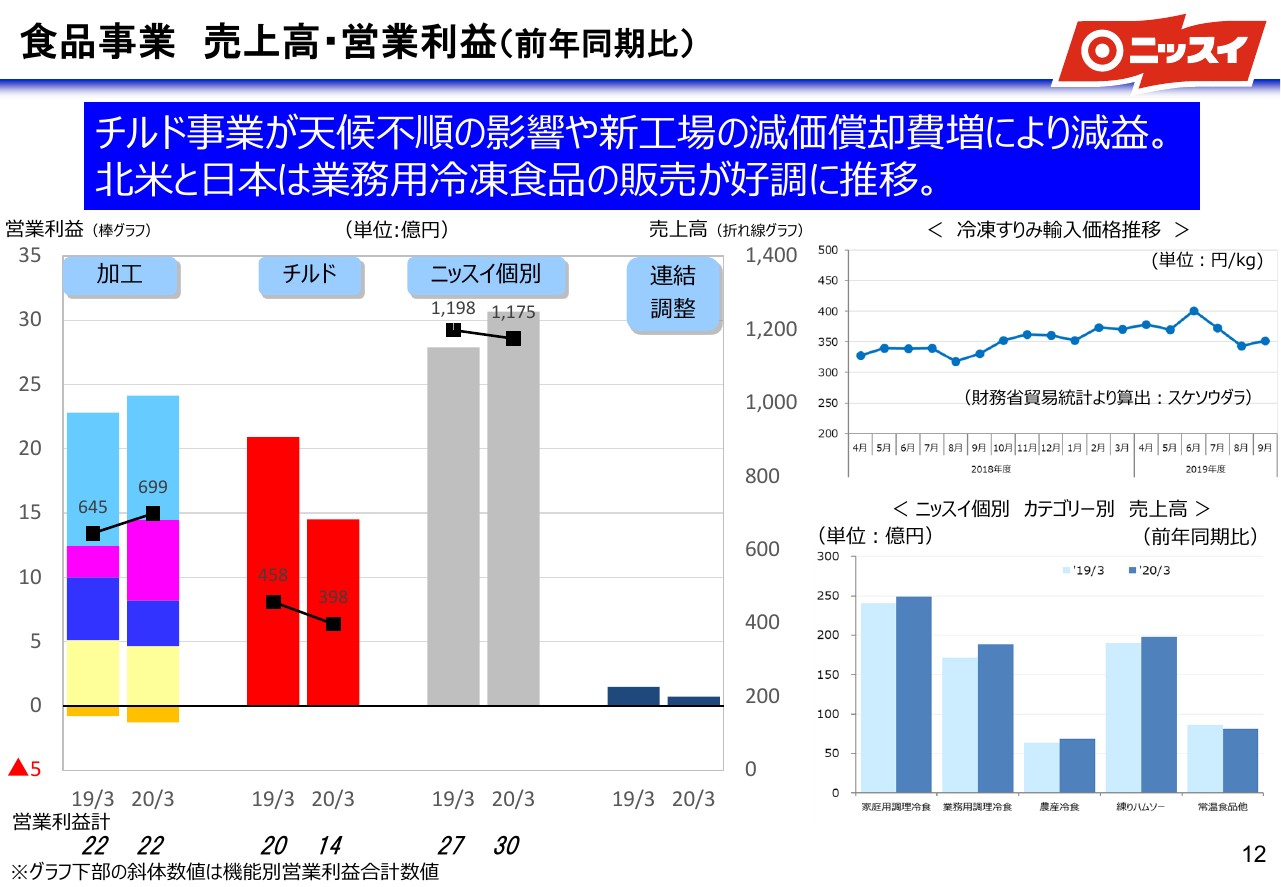

食品事業 売上高・営業利益(前年同期比)

加工では、北米は家庭用・業務用の冷凍食品ともに、販売が好調に推移しました。家庭用は販売費がかさんで減益となりましたが、業務用冷凍食品の生産性が改善されたことによって増益となりました。

欧州では、チルド食品を中心に販売が堅調に推移しましたが、主に白身魚の原料価格の上昇により減益となりました。

ニッスイは、(スライドの)右下の棒グラフでおわかりのように、冷凍食品や業務用冷凍食品の販売が好調に推移し、増収増益となりました。しかし、チルドが天候不純により、販売数量の減少や新工場の減価償却費などのコスト増で減益となった結果、食品トータルでは若干の減益となりました。

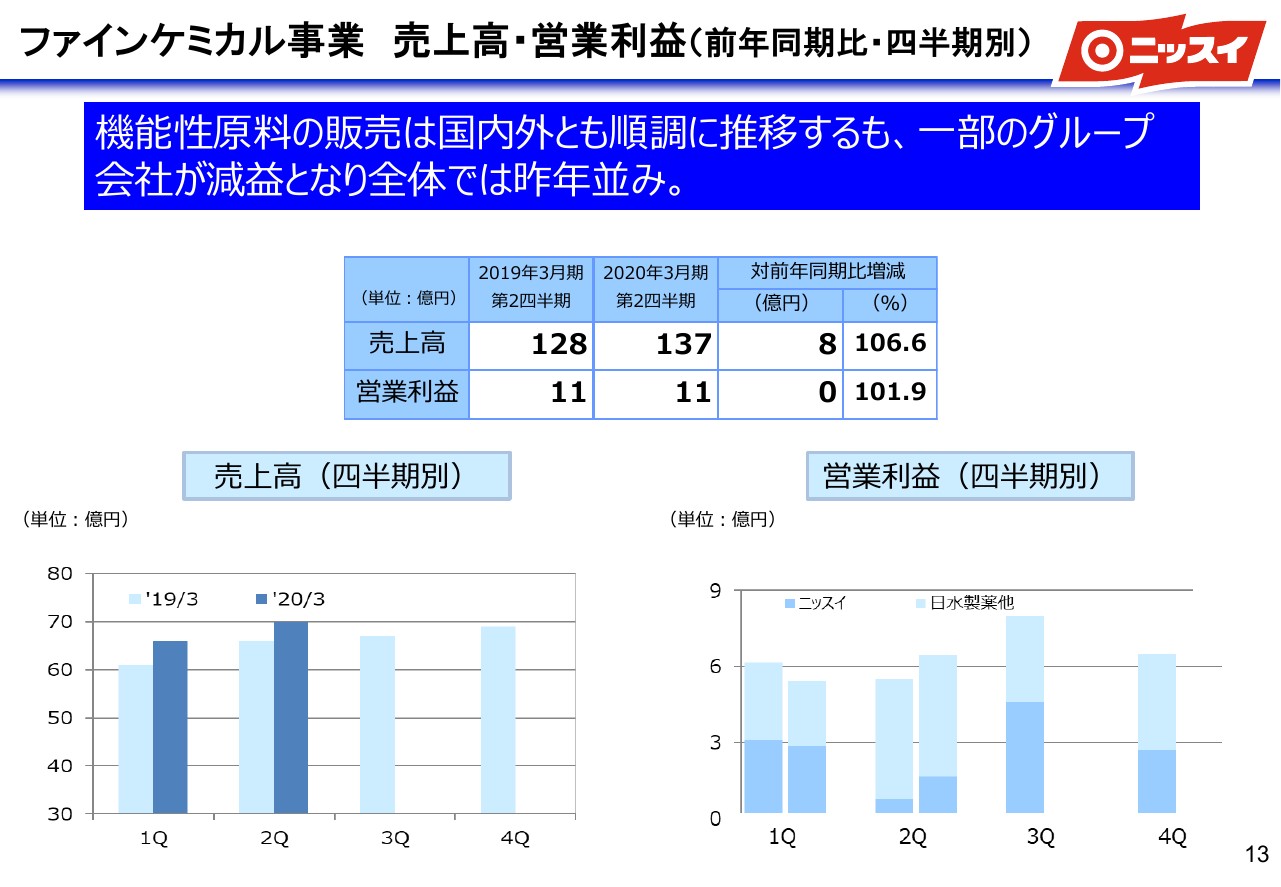

ファインケミカル事業 売上高・営業利益(前年同期比・四半期別)

ファインケミカルです。ニッスイは、健康食品や乳児用粉ミルクメーカーに向けた、EPAやDHAなどを供給するビジネスが国内外ともに順調に推移しました。

ニッスイ製薬は、診断薬・医薬品の販売が堅調に推移しましたが、販売構成の変化によって原価率が上昇し、減益となりました。

この結果、ファインケミカル事業合計では、売上高は前年同期比で8億円の増収ですが、営業利益はほぼ横ばいとなりました。

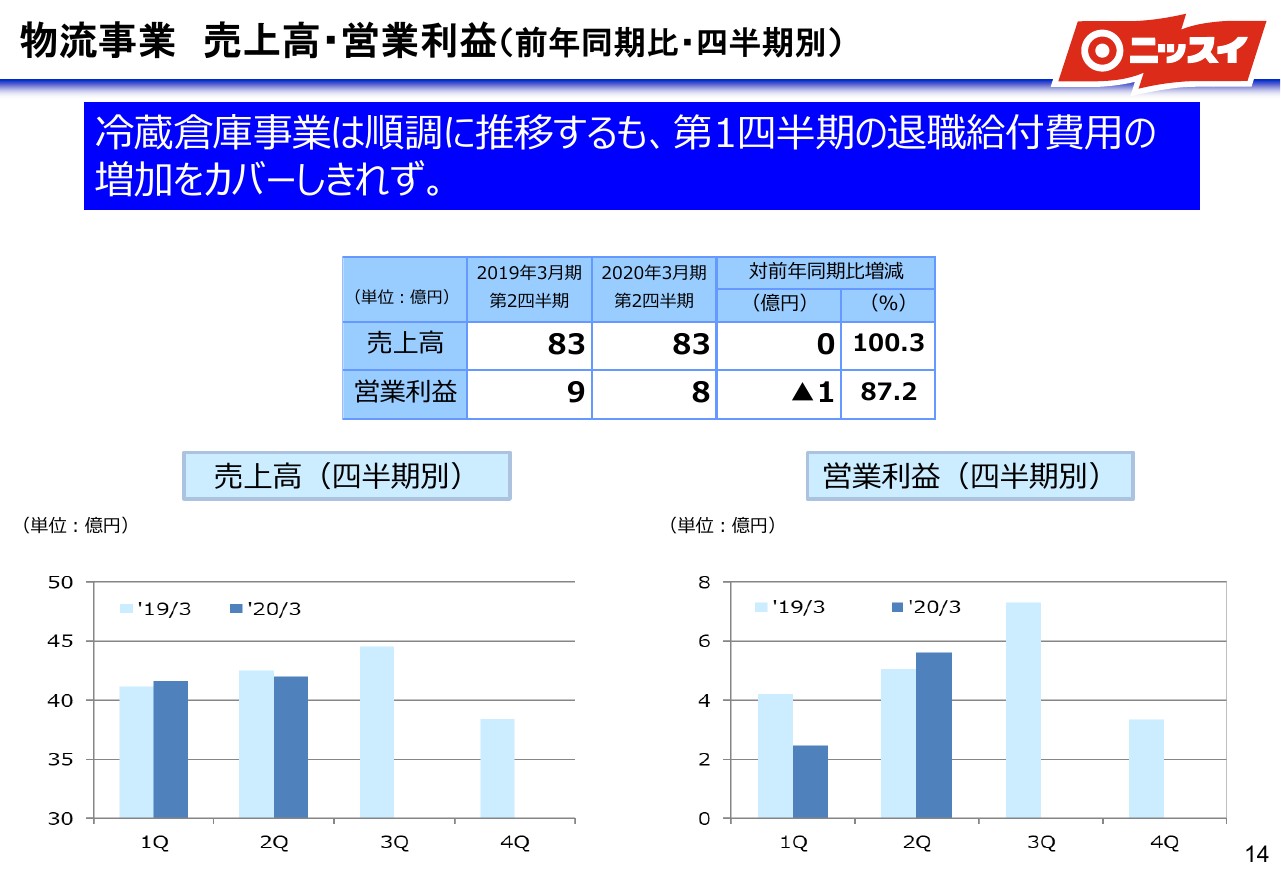

物流事業 売上高・営業利益(前年同期比・四半期別)

物流事業については、冷蔵倉庫事業は順調に推移しましたが、第1四半期に退職給付債務の策定方法を変更した影響があり、若干の減益となりました。

その他事業 売上高・営業利益(前年同期比)

その他事業は、ニッスイエンジニアリングと海洋関連事業で構成されており、大幅な減収はエンジニアリング事業です。海洋関連事業は、「しんかい6500」を搭載する船などの海洋調査船の運行を請け負う事業や、船舶の建造事業を行っております。

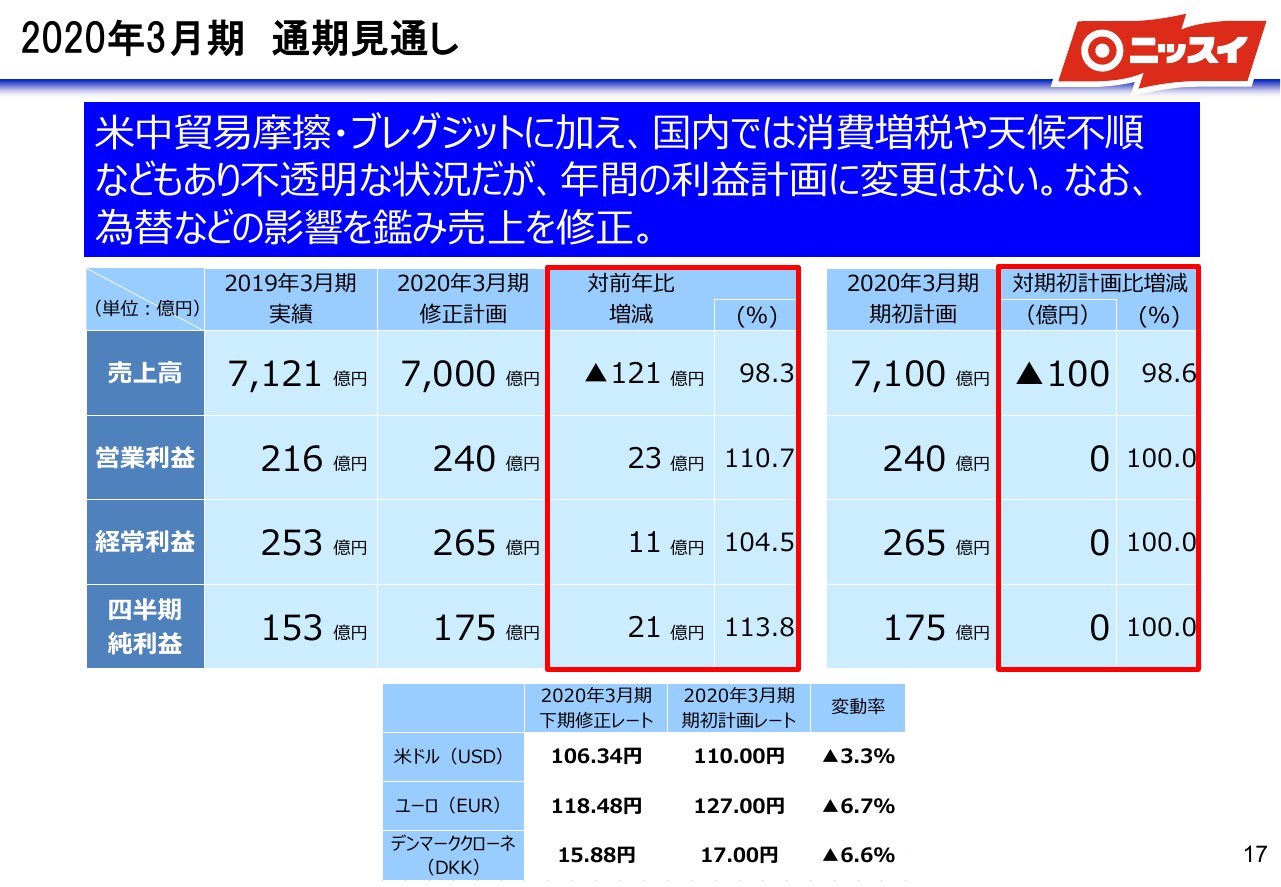

2020年3月期 通期見通し

2020年3月期通期の見通しと取り組みについてです。

通期の見通しについては、米中貿易摩擦やブレグジットに加え、国内では消費税引き上げや天候不順による不透明な状況がございましたが、第2四半期の業績を踏まえますと、年間の利益計画に変更はございません。

なお、売上高は、期初計画では為替レートを円高と見ていたため、100億円減収の7,000億円といたしました。

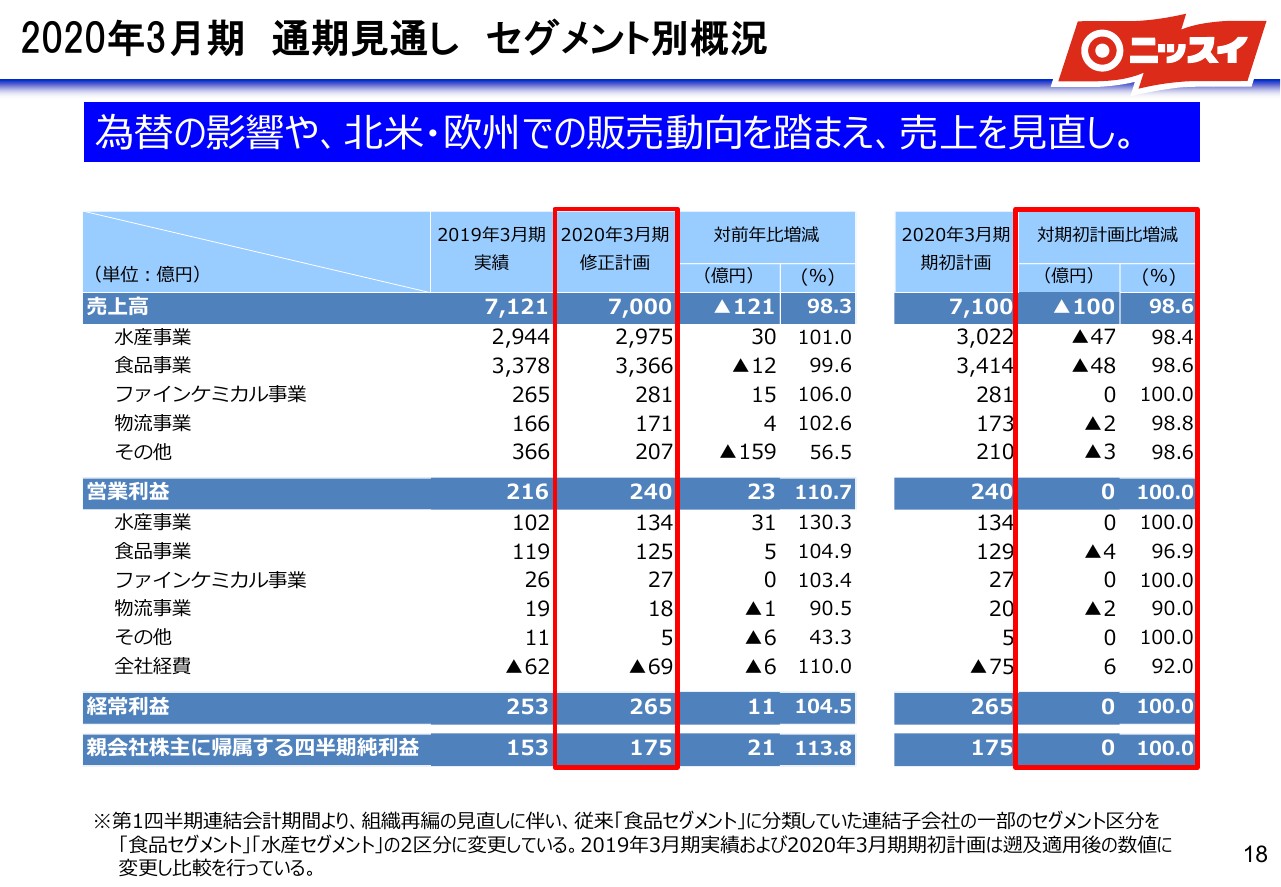

2020年3月期 通期見通し セグメント別概況

通期見通しの事業別の表です。売上計画については、為替の影響に加え、当初は北米・欧州がアグレッシブな計画を含んでおりましたが、上期販売動向を踏まえて見直し、水産・食品事業でそれぞれ50億円程度の減収計画としています。

利益計画は、営業利益を含めて合計では変更がありませんが、事業別には食品事業で4億円、物流事業で2億円の減益計画としました。食品は、チルド事業の天候不順による影響、物流事業は退職金費用の増加を吸収しきれないと判断しています。

全社経費は6億円の減を見込んでおります。経費は将来に向けた実験開発を予定しておりましたが、実験に関するスケジュールが次年度になったことにより、穴埋めされました。

また、チリの反政府デモが発生しておりますが、業績にどのような影響が出るかといったリスクは、今もって内在しております。

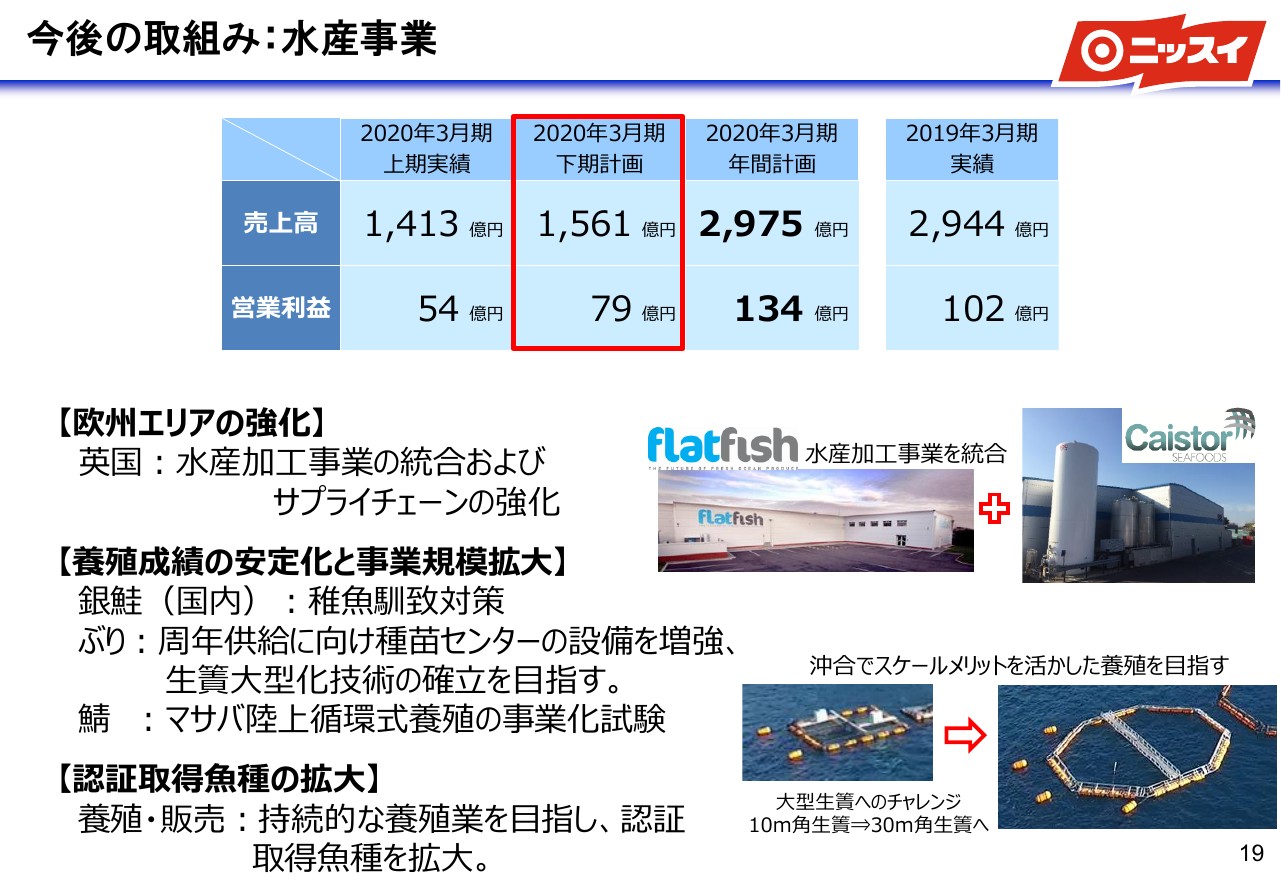

今後の取組み:水産事業

水産事業については、下期の売上は1,561億円、営業利益は79億円の計画でございます。ポイントは鮭を中心とした年末販売と、在庫のマネジメントと考えております。

養殖事業については、今年苦戦した銀鮭の馴致対策を強化し、次年度の水揚げは絶対に成功させたいと思っております。ぶりは拡大を続けており、種苗センターの増設が必要となってきました。

また、陸上養殖にもしっかりと取り組んでいきたいと思っております。運営の負担を抑えながらアニサキスフリーの鯖を完成させるなど陸上養殖の技術を成長させ、付加価値を付けていきたいと考えております。

また、苦戦している英国事業の強化にも取り組みます。4月に買収したflatfish社とCaistor社の水産部門を統合し、強化してまいります。

銀鮭で育種・熟成制御の取組み

銀鮭の取り組みについては、2018年11月に鳥取県の大山の麓に採卵センターを竣工いたしました。種苗の質を上げるとともに、黒瀬ぶりのように早期採卵・選抜育種を行い、質を高めていく予定です。

鯖陸上循環式養殖

先ほど触れた陸上養殖の件です。アニサキスフリーの真鯖を陸上で養殖いたしますが、水処理技術を持つ日立造船さんと組んで、早期に事業化に努めたいと思います。今は養殖場を検査中です。

養殖事業の拡大と水産エコラベル認証取得推進

環境に配慮した養殖を進め、付加価値を向上していきます。(スライドの)左から、米国のBAP(ベスト水産養殖業務認証制度)です。欧州のASC(水産養殖管理協議会)は責任ある養殖による生産された水産物の認証、日本のMEL(マリン・エコラベル・ジャパン)は、日本における水産エコラベルなど種々の認証を取得しています。

今後も順次取得していく予定です。

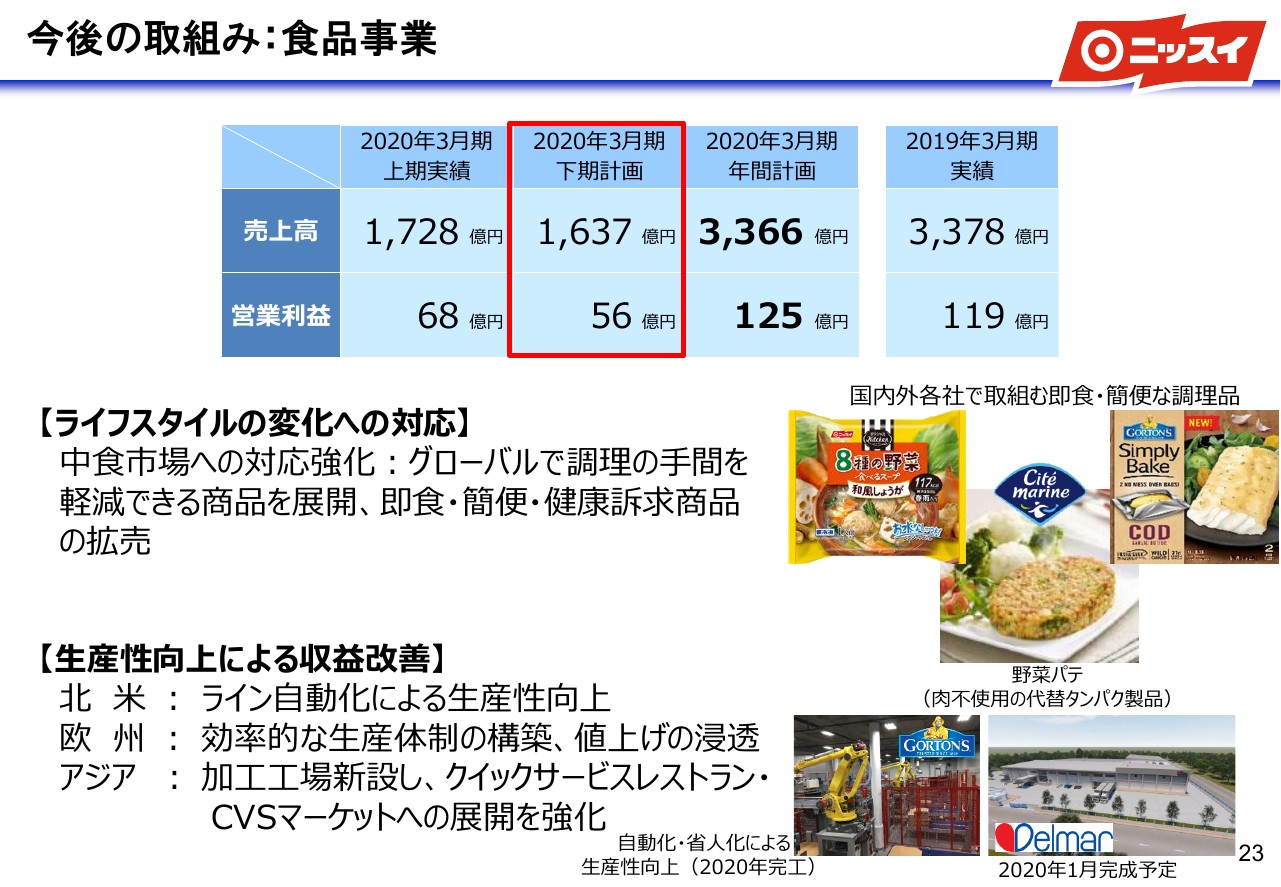

今後の取組み:食品事業

食品事業については、下期は売上高で1,637億円、営業利益で56億円の計画でございます。国内外とも値上げをしっかりと行うとともに、販売費のコントロールが重要と考えております。

また、美味しく健康にいい商品を簡便に食べていただける商品の開発提案を、グローバルに進めていきます。

生産性の面では、北米は2020年完工に向けた自動化投資を行います。欧州はここ数年拡大してきましたが、取得した工場間の最適化を図ります。アジアは2020年1月に竣工を目指し、新工場を建設中です。

ファーストフードやカフェ、コンビニエンスストア向けの商品を作る予定でございます。

ライフスタイルの変化への対応 「健康訴求」「即食・簡便」

美味しく健康で簡便な商品として、具体的にはレンジやオーブンに入れるだけで簡単に調理できる、下処理済の商品を提供いたします。

日本に限らず、欧米でも社会の変化にともない、食事に求められるものが変わってきております。このような品を提供できるよう、事業構造をシフトしていきます。

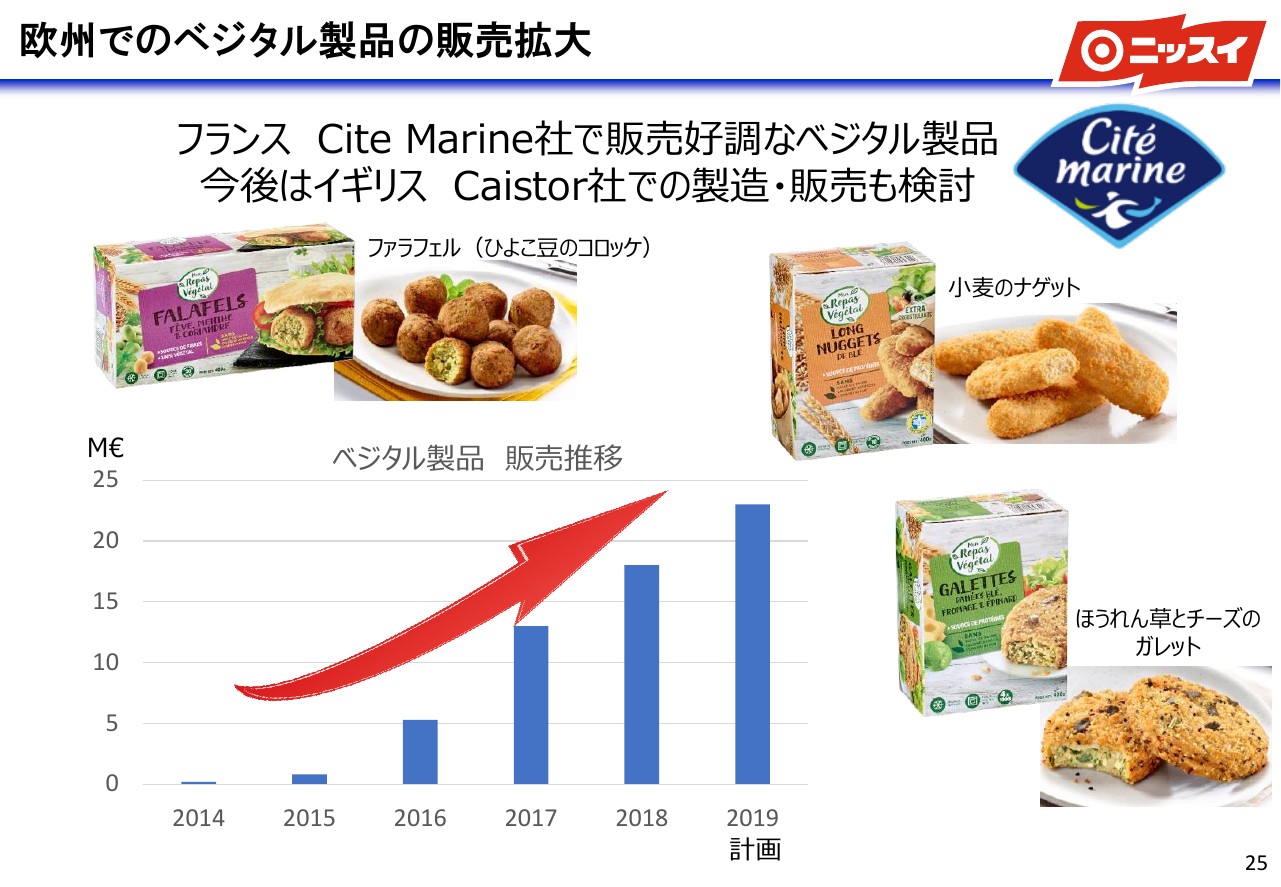

欧州でのベジタル製品の販売拡大

とくに欧州では、ベジタルと呼ばれる野菜を素材にした市場が、ここ数年急速に成長しております。フランスにあるCite Marine社では、ベジタルのラインナップを増やしており、毎年10パーセント以上の成長を続けております。今後は英国のCaistor社への展開を検討しております。

水産事業と食品事業のシナジー

ニッスイグループは、水産事業と食品事業をグローバルに展開しております。一例として、北米で漁獲されたすけそうだらを、現地の工場でフィッシュブロックに加工して凍結しております。

これを原料に、加工工場では冷凍のフィッシュフライに加工しております。このように魚を解凍せずに加工するワンフローズンの製品は鮮度が保たれ、お客さまにも評価していただいております。

すけそうだらは現在、MSCを取得している魚種であることから、環境に配慮した商品として、欧米はもとより日本でもその価値が認められております。

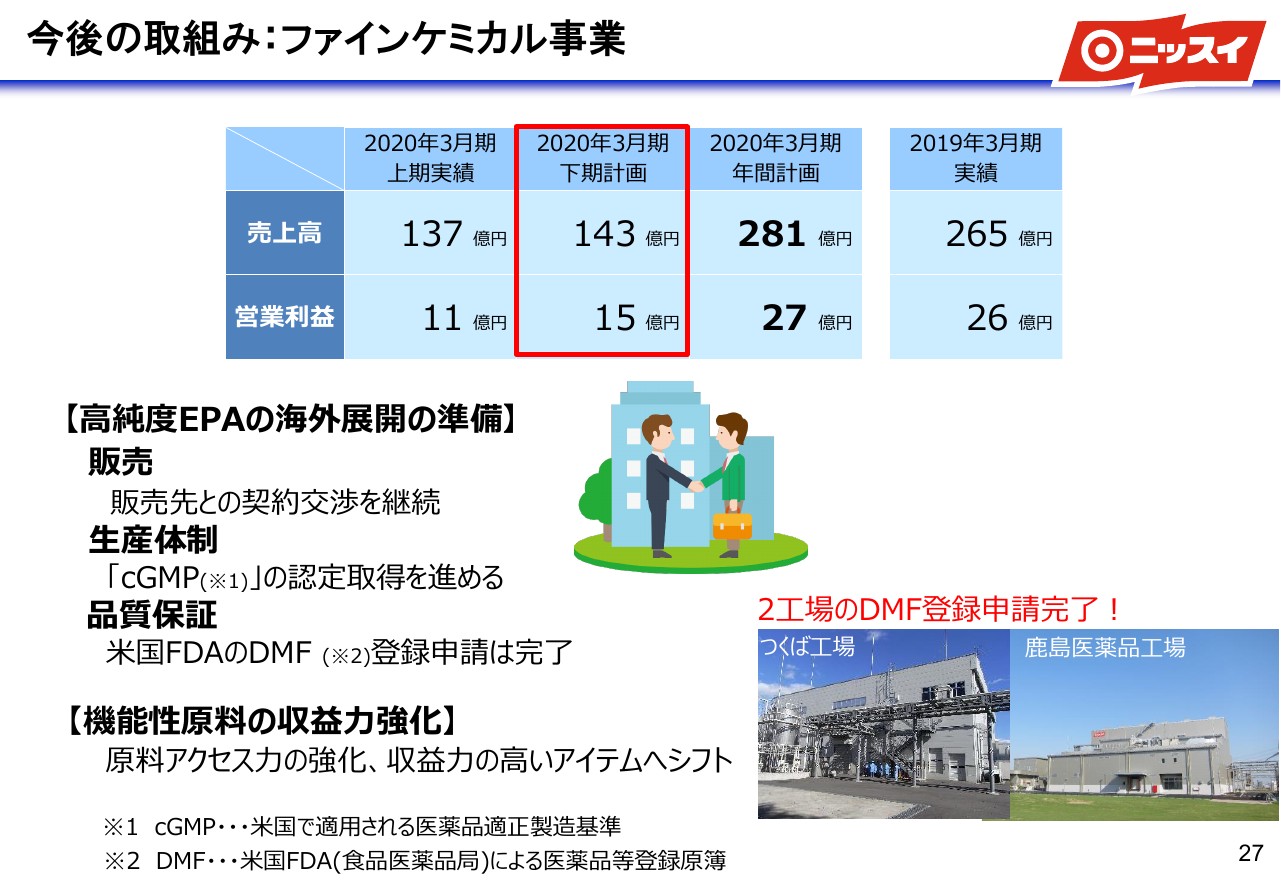

今後の取組み:ファインケミカル事業

ファインケミカル事業については、下期は売上高で143億円、営業利益で15億円の計画でございます。機能性原料の収益力を上げるため、生産性の向上を図るとともに、利益が取れるアイテムにシフトしていきます。

医薬品原料については、アメリカFDAのDMFへの登録申請は、つくば工場と鹿島医薬品工場の2工場とも完了いたしました。

cGMPの認証取得についた課題を1つずつクリアしながら、整理を進めていくところでございます。

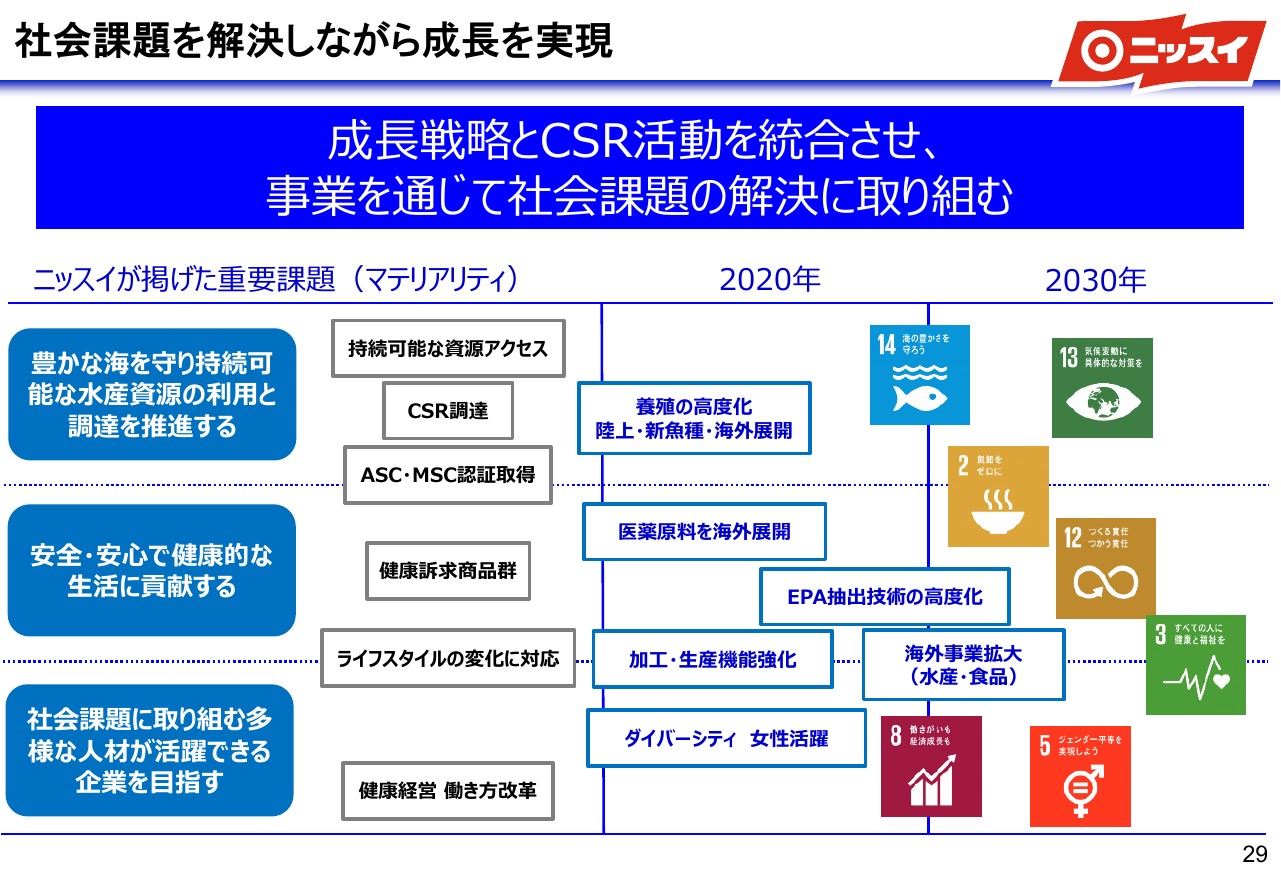

社会課題を解決しながら成長を実現

当社グループが取り組むべき重要な社会課題についてです。

「豊かな海を守り持続可能な水産資源の利用と調達を推進する」「安全・安心で健康的な生活に貢献する。」「社会課題に取り組む多様な人材が活躍できる企業を目指す」の3つを掲げております。

まだまだ不十分ではありますが、成長戦略に重要課題の解決に向けた取り組みを折り込みながら進めてまいります。

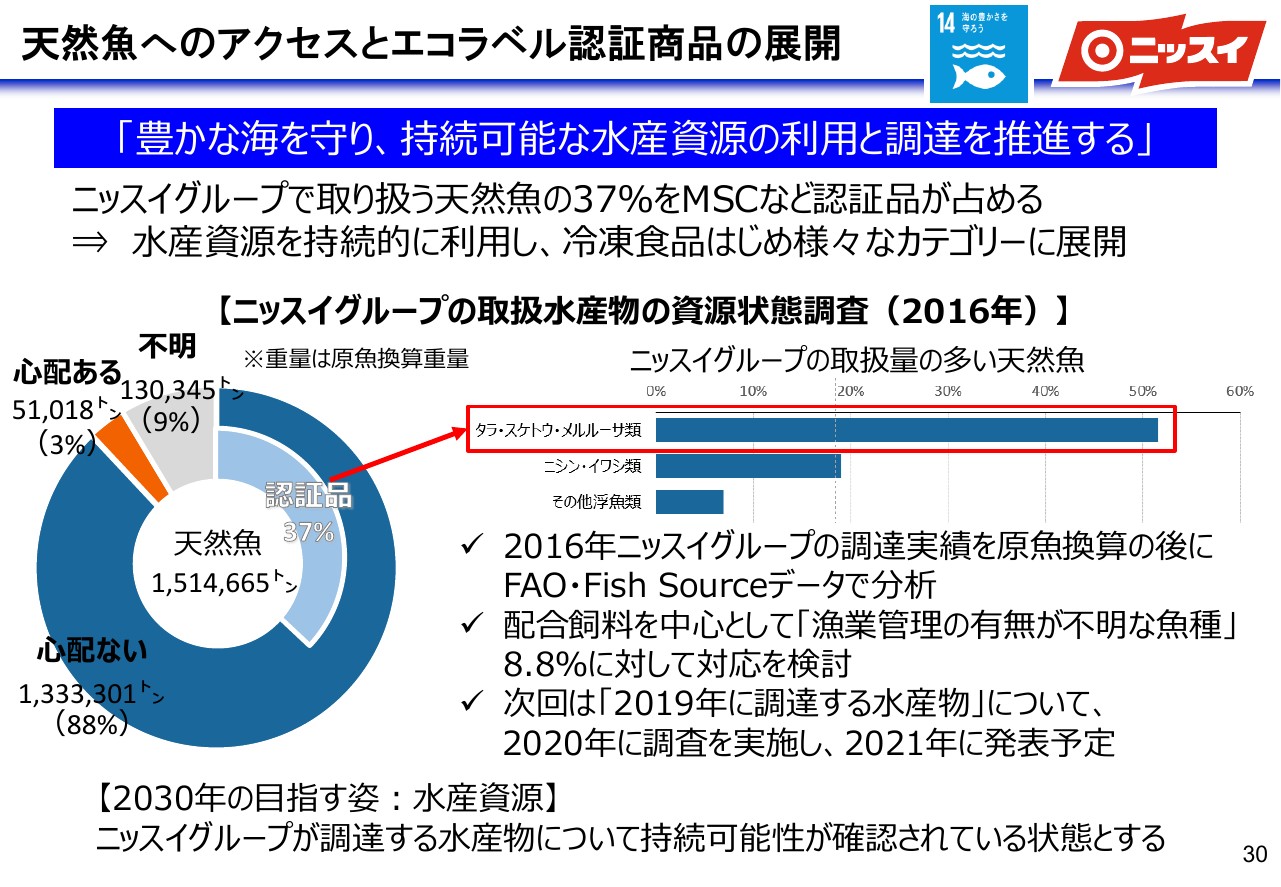

天然魚へのアクセスとエコラベル認証商品の展開

「豊かな海を守り持続可能な水産資源の利用と調達を推進する」ことについては、2018年に、2016年の当社のグループが取り扱った天然魚の資源状態を調査して発表しました。今後は2019年の情報をアップグレードするとともに、前の調査で不明な部分についての対応を検討して、進化させていきます。

2030年には、ニッスイグループが調達する水産物について、持続可能性が確認されている状態とすることを私たちは宣言しておりますので、それに向けて一歩一歩前に進めていきます。

プラスチック問題への取組み

同じ課題への対応として、海洋・プラスチック問題は避けて通れません。社内に海洋環境・プラスチック部会を新設し、当社の目指す姿を検討するなど、活動を開始しております。

また2016年から参画している「SeaBOS」においても、同じく海洋プラスチック問題を取り上げておりますので、「SeaBOS」と歩調を合わせ、しっかり対応していきたいと考えております。

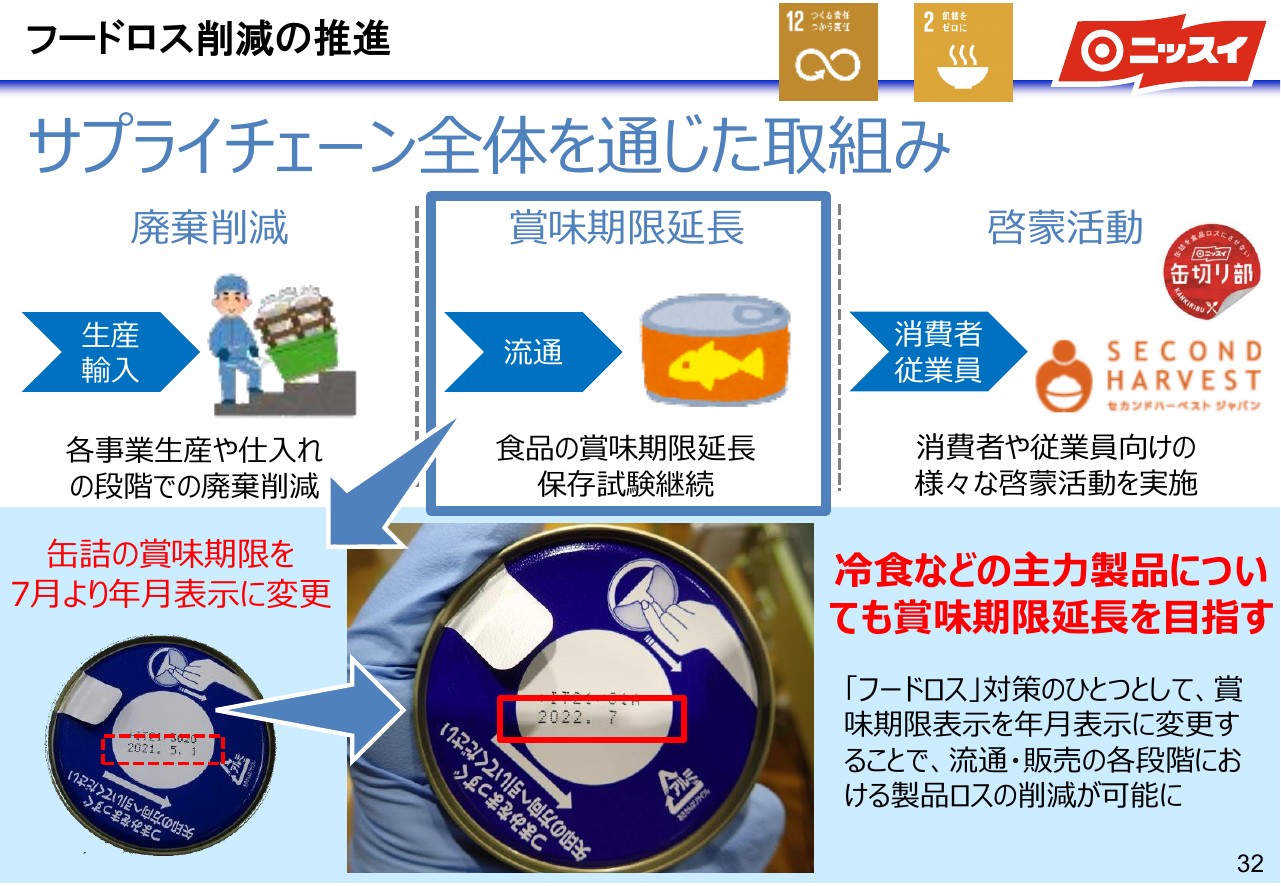

フードロス削減の推進

安全・安心で健康的な生活に貢献するという課題では、フードロス削減に取り組んでおります。

生産輸入から流通、消費に至るまでサプライチェーン全体を通した取り組みが必要ですが、流通・販売の各段階の取り組みとして、今年7月より、缶詰の賞味期限を年月表示に変更いたしました。

冷食などの主力製品についても、賞味期限延長を目指し、さまざまな検証を行っているところです。

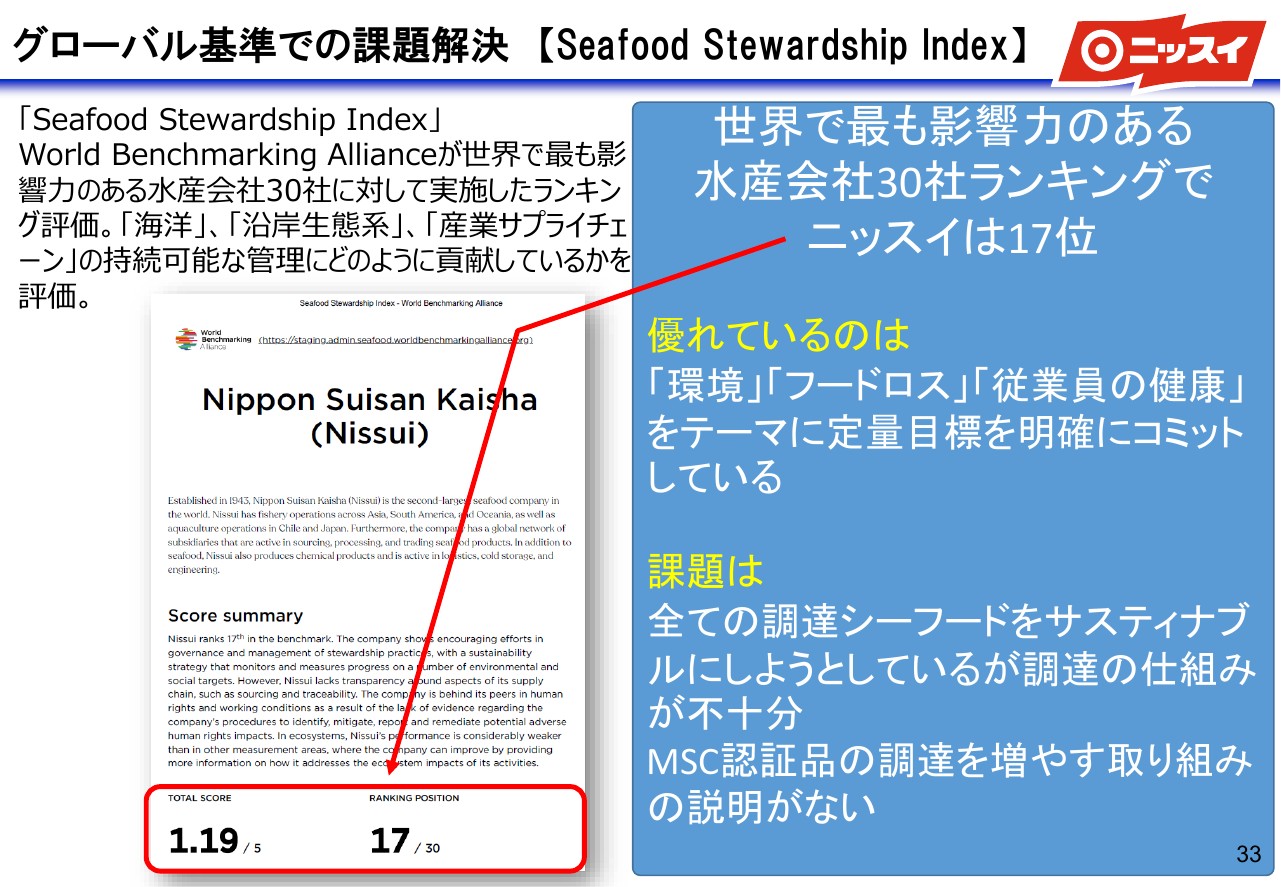

グローバル基準での課題解決 【Seafood Stewardship Index】

企業の社会課題の解決への改善を促す非営利団体であるWorld Benchmarking Allianceが発表した「Seafood Stewardship Index」の、世界で最も影響力のある水産会社30社のランキングで、ニッスイは30社中17位の評価でした。

「環境」「フードロス」「従業員の健康」の取り組みが優れているという評価を受ける一方、持続可能な調達の仕組みについて不十分との評価でございます。

指摘された部分については真摯に受け止め、改良していきたいと思っております。

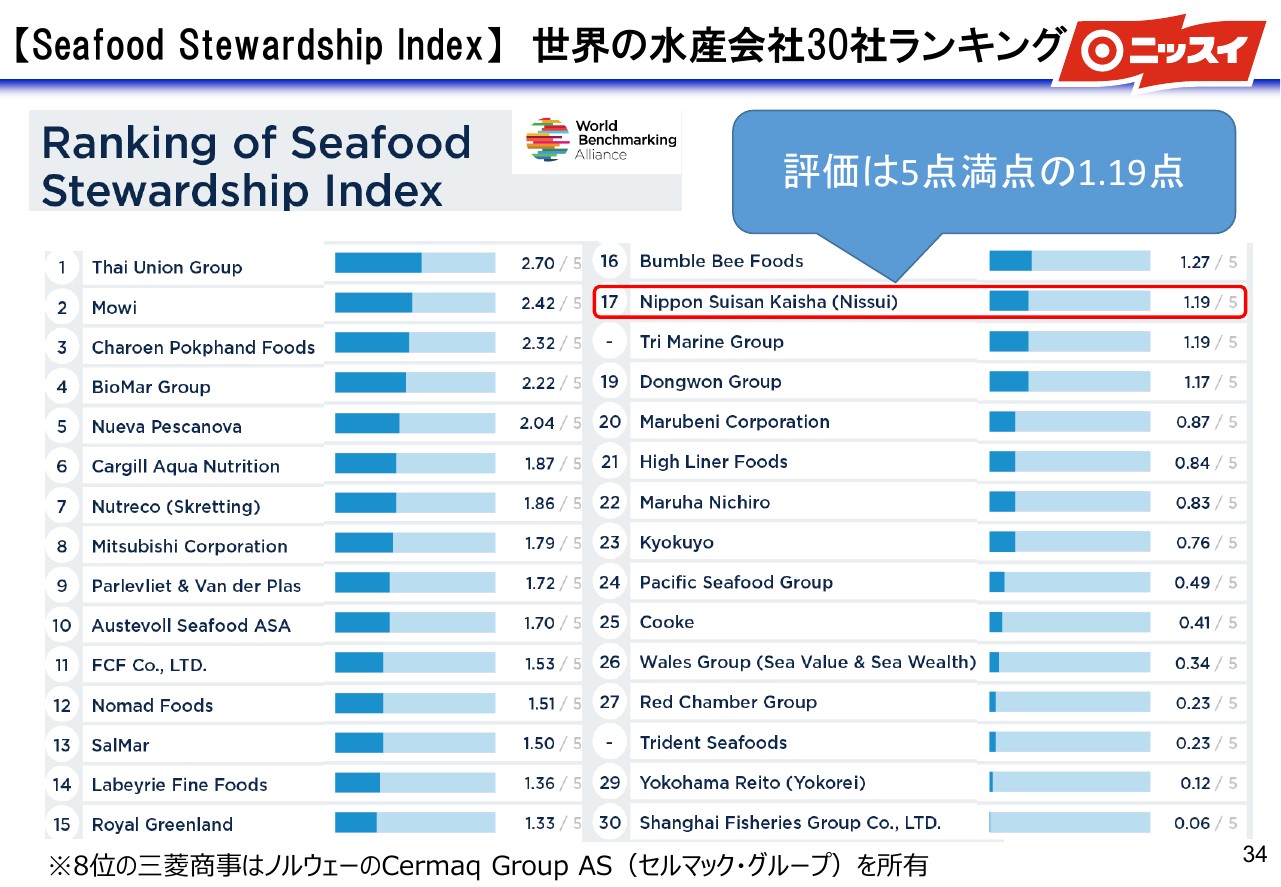

【Seafood Stewardship Index】 世界の水産会社30社ランキング

このスライドに、どういうランキングになったかが書いてありますが、30社がランク付けされております。

中期経営計画の進捗

中期経営計画の進捗と中長期の考え方です。本年は現中計「MVIP+(プラス)2020」の中間年に当たりますが、計画に対して概ね順調に推移していると考えております。

中長期の成長に向けて①

中長期の成長には、 IoT/AIなどのデジタル技術を活用し、収益力を高めることが必要と考えております。例えば、養殖事業における自動給仕などの取り組みに加え、IoT/AIを活用することで効率的な生産性の高い養殖事業に進化し、他社と差別化を図っていきたいと考えております。

養殖では、養殖場をいかに拡大していくかも成長の鍵となります。国内外で環境に配慮した養殖場を拡大する取り組みを続けてまいります。

また、安全・安心で健康的な生活に貢献するため、水産物の特性を活かした新たな機能の発掘により、健康的な魚食の可能性を拡げる新たな市場を創造に挑戦していきます。

魚油をもとに健康にお届けする分野では、高純度EPAの海外展開に向け、研究開発や生産体制の強化に取り組んでいくとともに、さらなる可能性を探ってまいります。

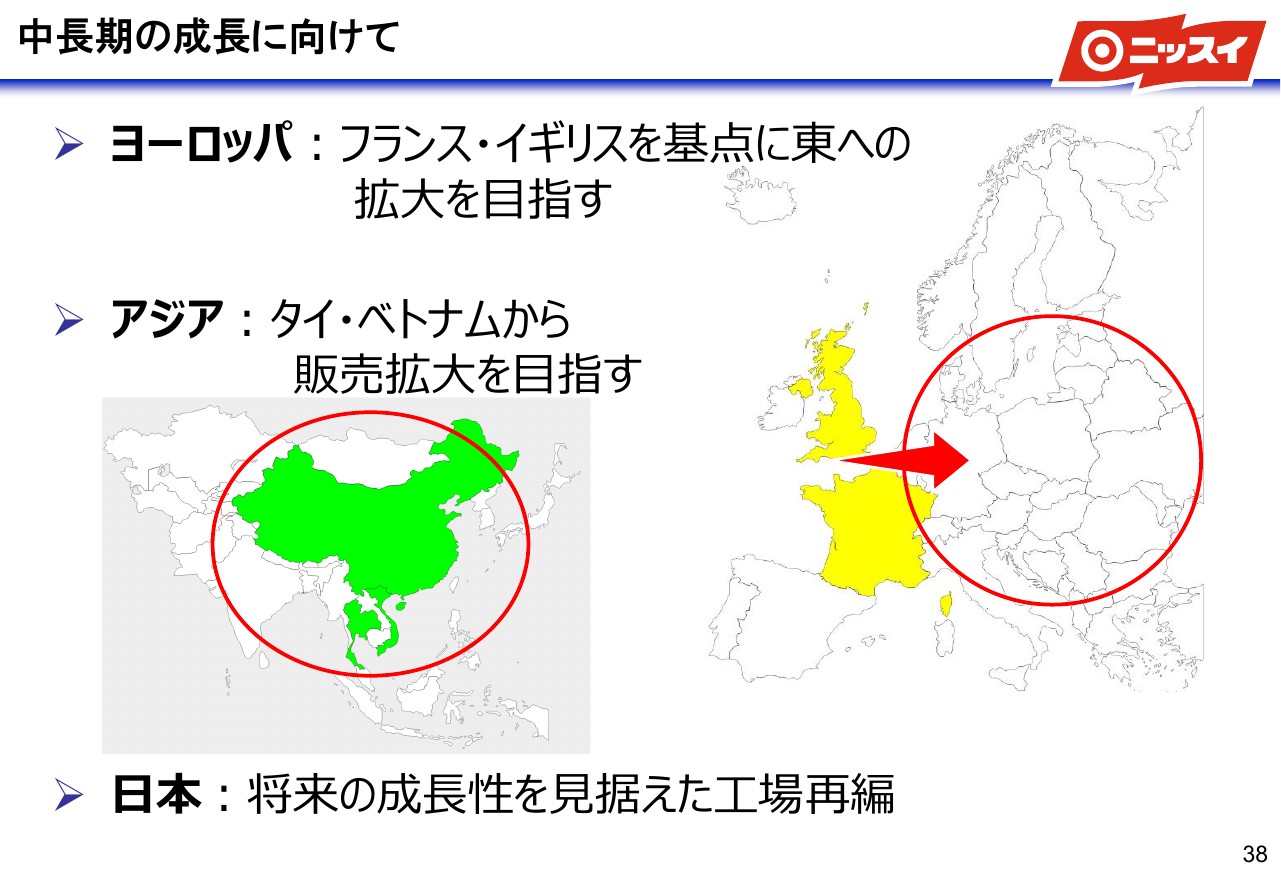

中長期の成長に向けて②

今後の成長には、海外販売の拡大が必須と考えております。ヨーロッパでは、フランス・イギリスを基点として、生産拠点と生産体制の最適を図るべく、M&Aによる増力を行う必要があると思っております。

アジアにはたくさん国がありますが、タイ・ベトナムから販売拡大を目指していきます。

日本は人口減少が避けられませんが、将来の成長性を見極めた上で、人員不足対応を考慮した加工工場の再編を検討してまいります。

国内外とも変化が激しく難しい経営環境ですが、リスクをマネージしつつ、成長に向けた施策を展開してまいります。

私の話は終わります。ご清聴ありがとうございました。