2019年11月15日に行われた、株式会社日本製鋼所2020年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社日本製鋼所 代表取締役社長 宮内直孝 氏

事業セグメントの構成と主要製品

宮内直孝氏:本日はお忙しいなか、説明会にご参加いただきありがとうございます。また平素より当社をご支援いただき、この場をお借りして感謝申し上げます。

本日は、はじめに2020年3月期の中間実績および通年の計画をご説明します。続いて中期経営計画「JGP2020」の進捗状況について説明いたします。

スライドは当社の事業セグメントの構成と主要製品を表しております。今期より現状の各製品群の事業状況を鑑みて、素形材・エネルギー事業においてサブセグメントの表示を変更しました。

旧来、サブセグメントとして電力・原子力と「その他」の2つがありましたが、今回から合算し、鋳鍛鋼品と変えております。

これについては、35ページの参考資料にも表示してありますので、合わせてご覧いただきたいと思います。

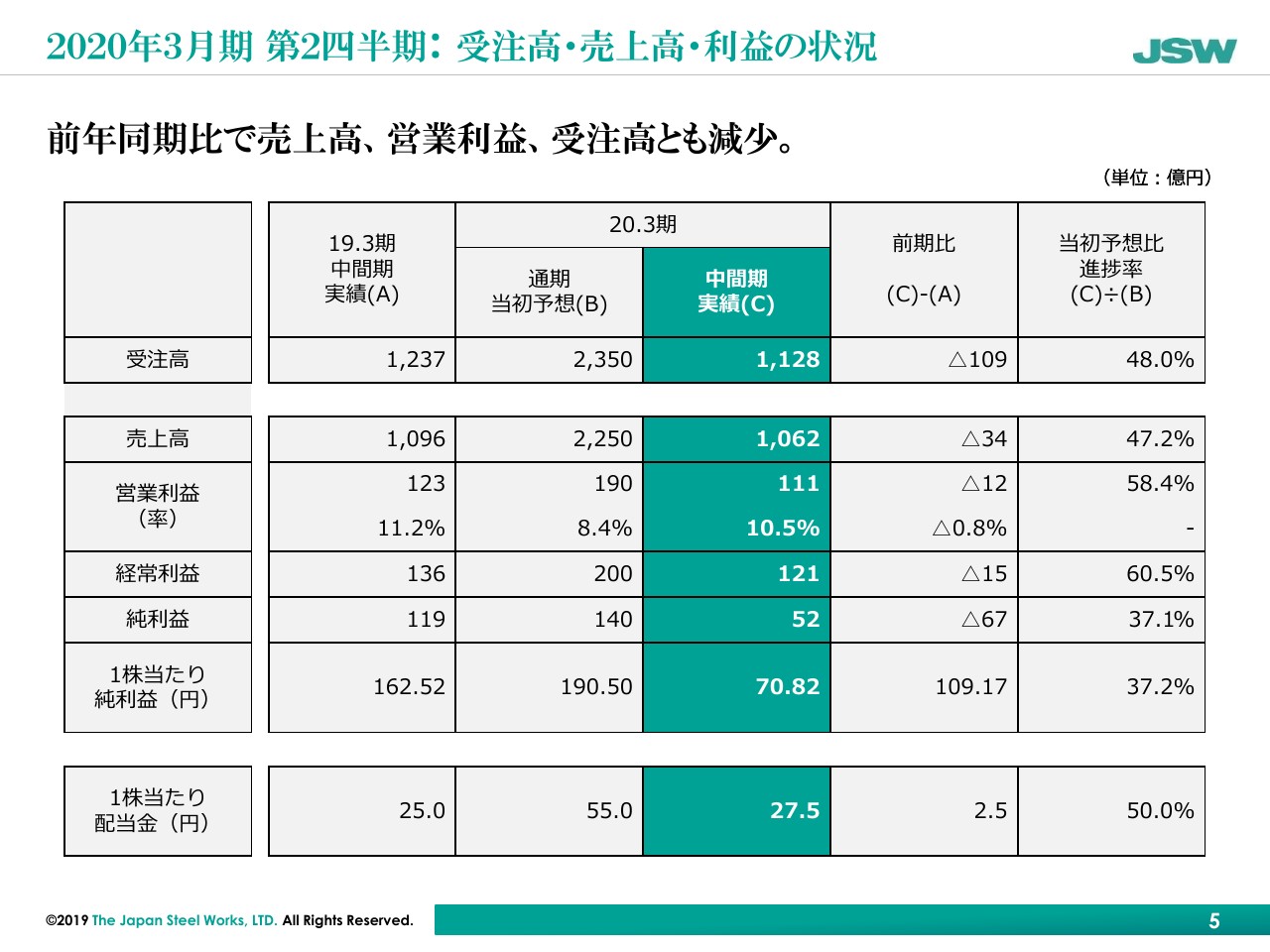

2020年3月期第2四半期:受注高・売上高・利益の状況

それでははじめに、2020年3月期中間期の実績と、通期の見通しについて説明いたします。

2020年3月期中間期の受注高は前年同期比109億円減の1,128億円。売上高は前年同期並みの1,062億円となりました。

また、営業利益は前年同期比12億円減の111億円で、純利益は67億円減の52億円となりました。

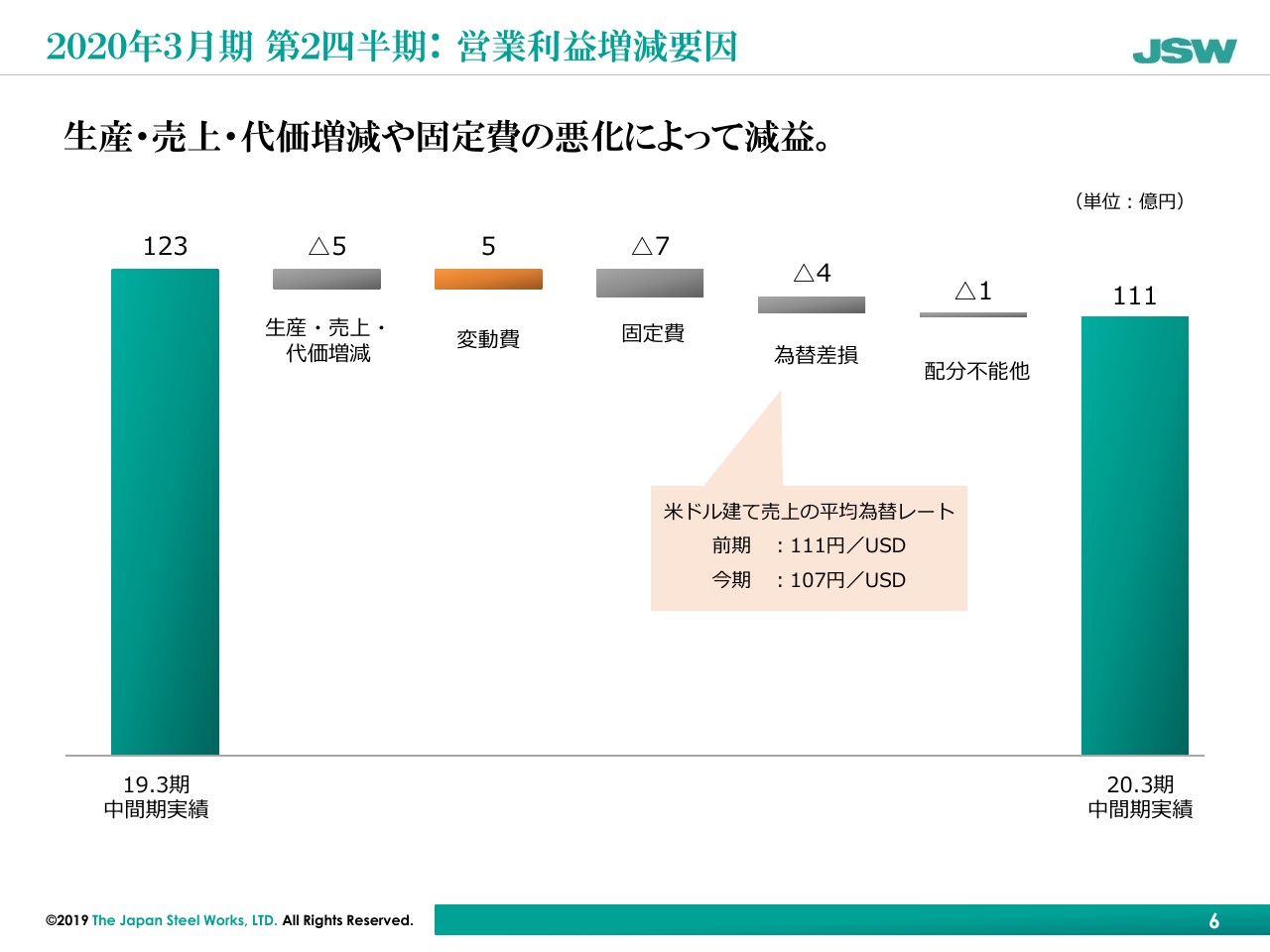

2020年3月期第2四半期:営業利益増減要因

前年同期と対比した営業利益の増減要因を示しています。変動費で5億円改善しておりますが、生産・売上・代価増減が5億円。産業機械事業への投資による固定費増等で7億円。為替で4億円悪化しております。その結果、12億円の減収となりました。

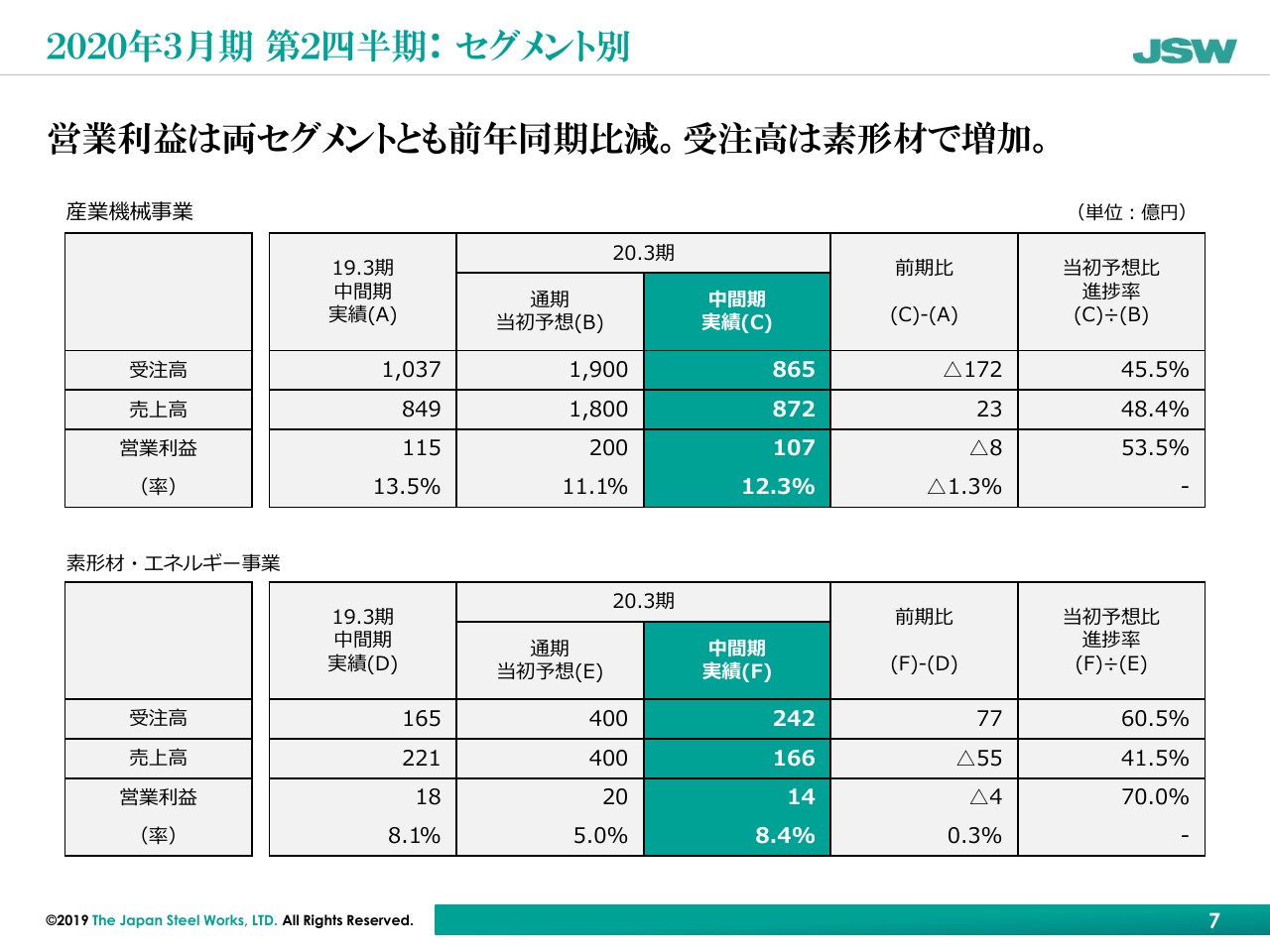

2020年3月期第2四半期:セグメント別

セグメント別の状況です。産業機械事業は、受注高は前年同期比172億円減の865億円となりましたが、売上高は前年並みの872億円となりました。営業利益も前年並みの107億円となりました。

素形材・エネルギー事業は、受注高は前年同期比77億円増の242億円となりました。売上高は前年同期比55億円減の166億円に留まりましたが、営業利益は14億円となりました。

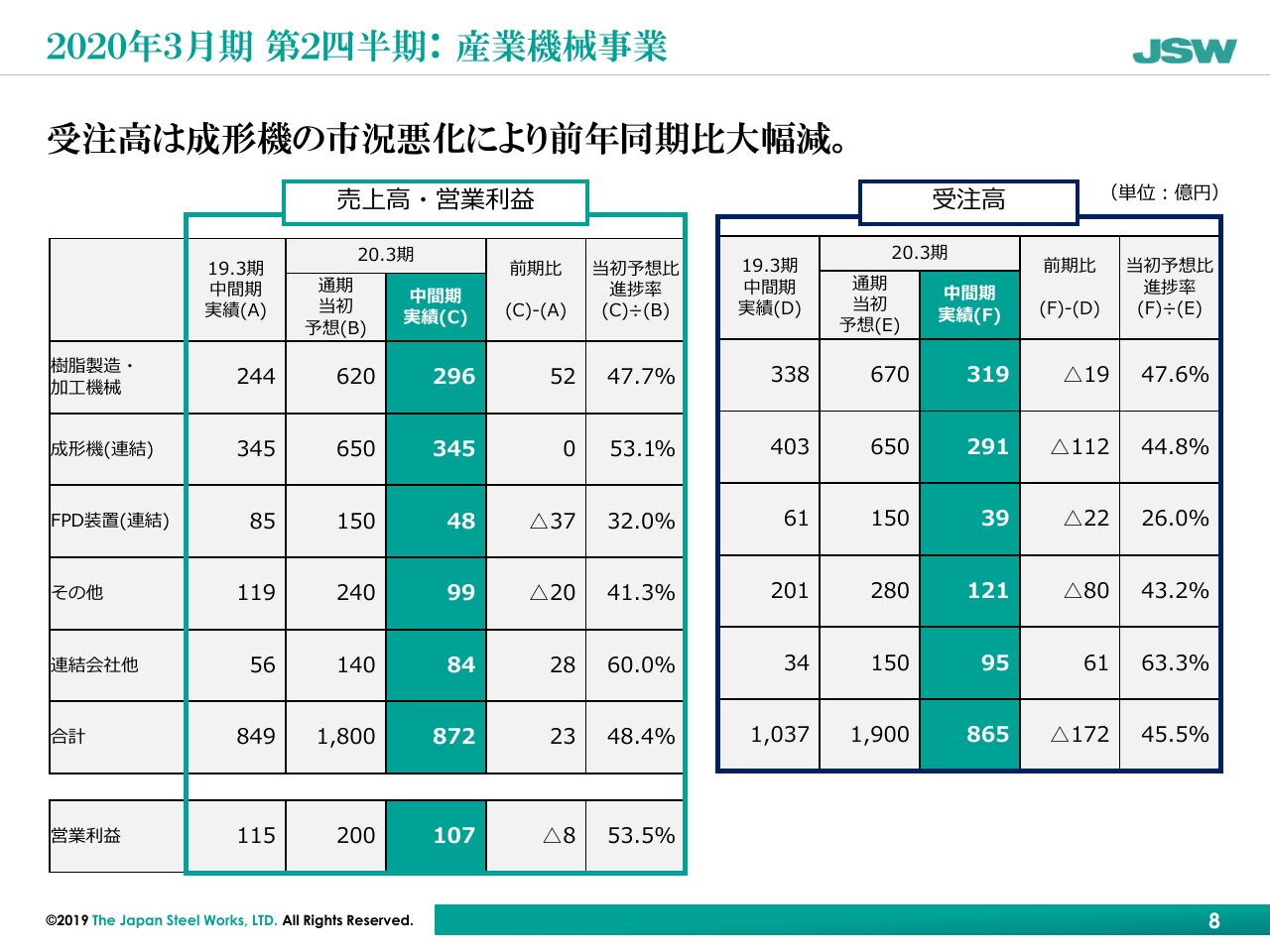

2020年3月期第2四半期:産業機械事業

続いて、産業機械事業の主要製品別(の状況)です。売上高は、樹脂製造・加工機械が前年同期比52億円増の296億円。成形機が前年同期と同じ345億円となりました。

一方、FPD装置と「その他」事業は前年同期比37億円減、20億円減。それぞれ48億円、99億円に留まりました。

受注高は樹脂製造・加工機械が前期比19億円減の319億円。成形機は市況悪化の影響を大きく受け、前年同期比112億円減の291億円。FPD装置も前年同期比22億円減の39億円と、いずれも大きく減少しております。

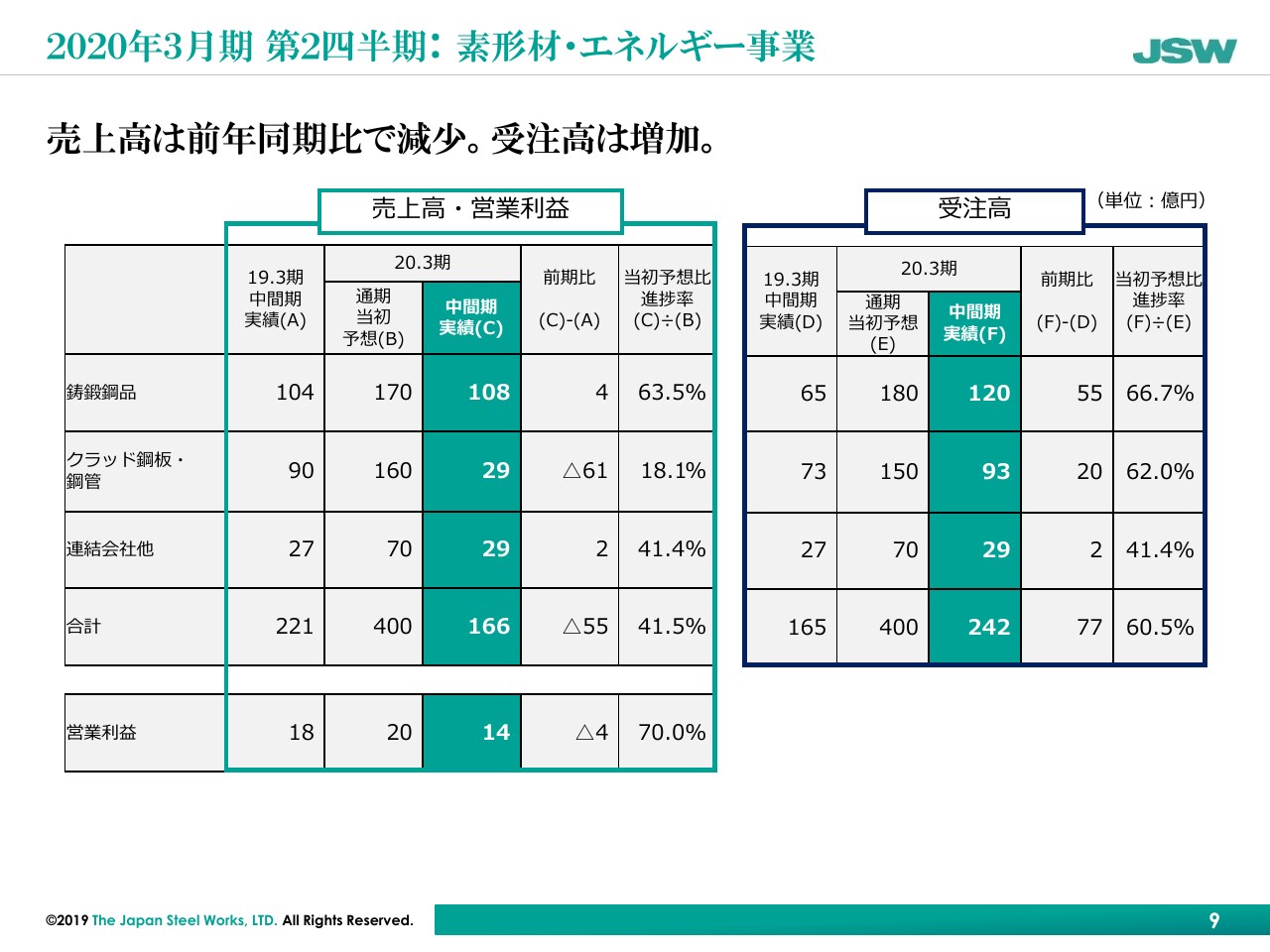

2020年3月期第2四半期:素形材・エネルギー事業

素形材・エネルギー事業です。売上高はクラッド鋼板・鋼管が前年同期比61億円減の29億円に留まりましたが、鋳鍛鋼品は前年並みの108億円となりました。

一方、受注高は各製品とも増注となり、とくに鋳鍛鋼品は前年同期比55億円増の120億円となりました。

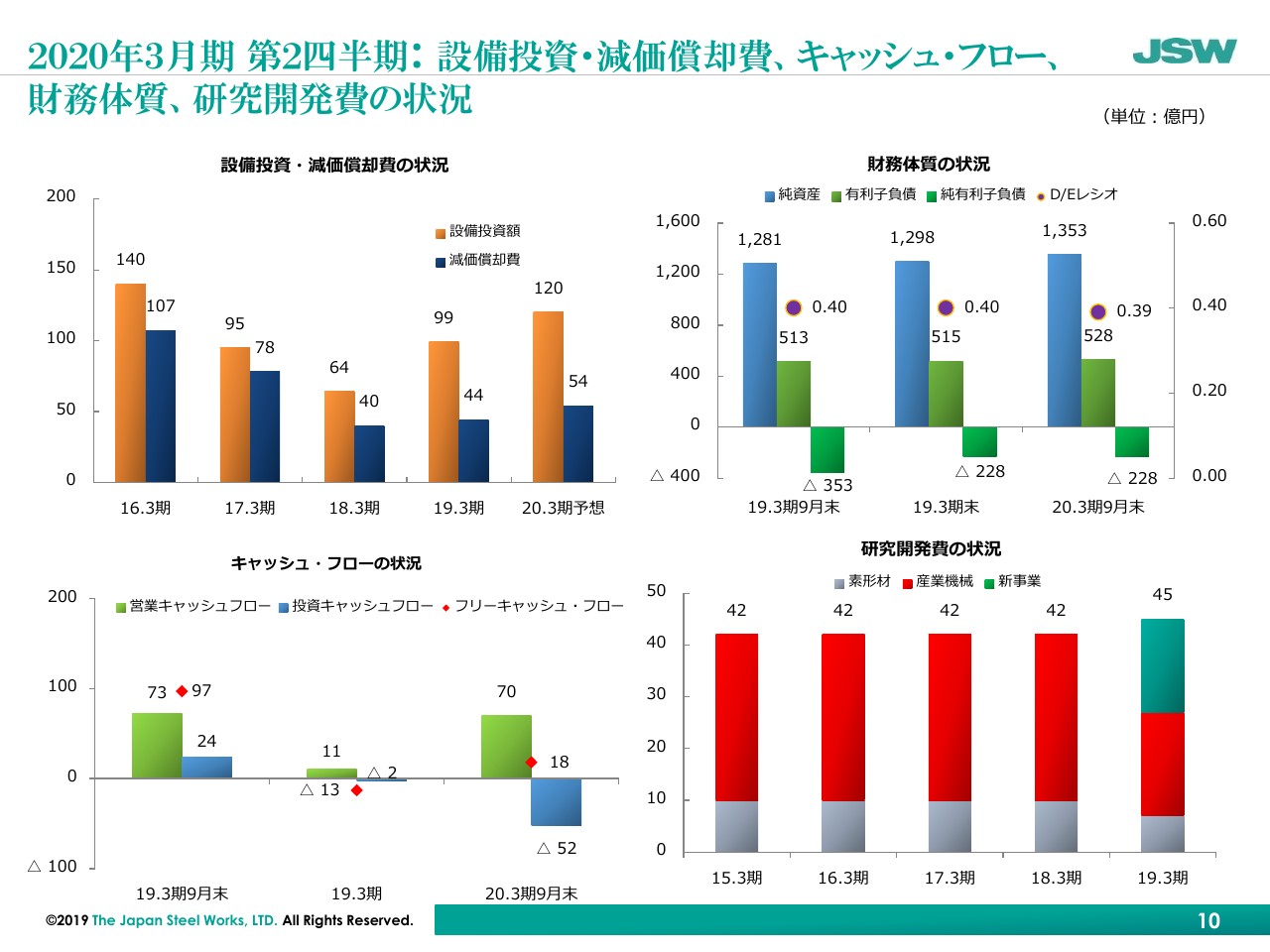

2020年3月期第2四半期:設備投資・減価償却費、キャッシュ・フロー、 財務体質、研究開発費の状況

スライドは、設備投資・減価償却費、財務体質等の実績推移です。

2020年3月期 通期:受注高・売上高・利益の計画

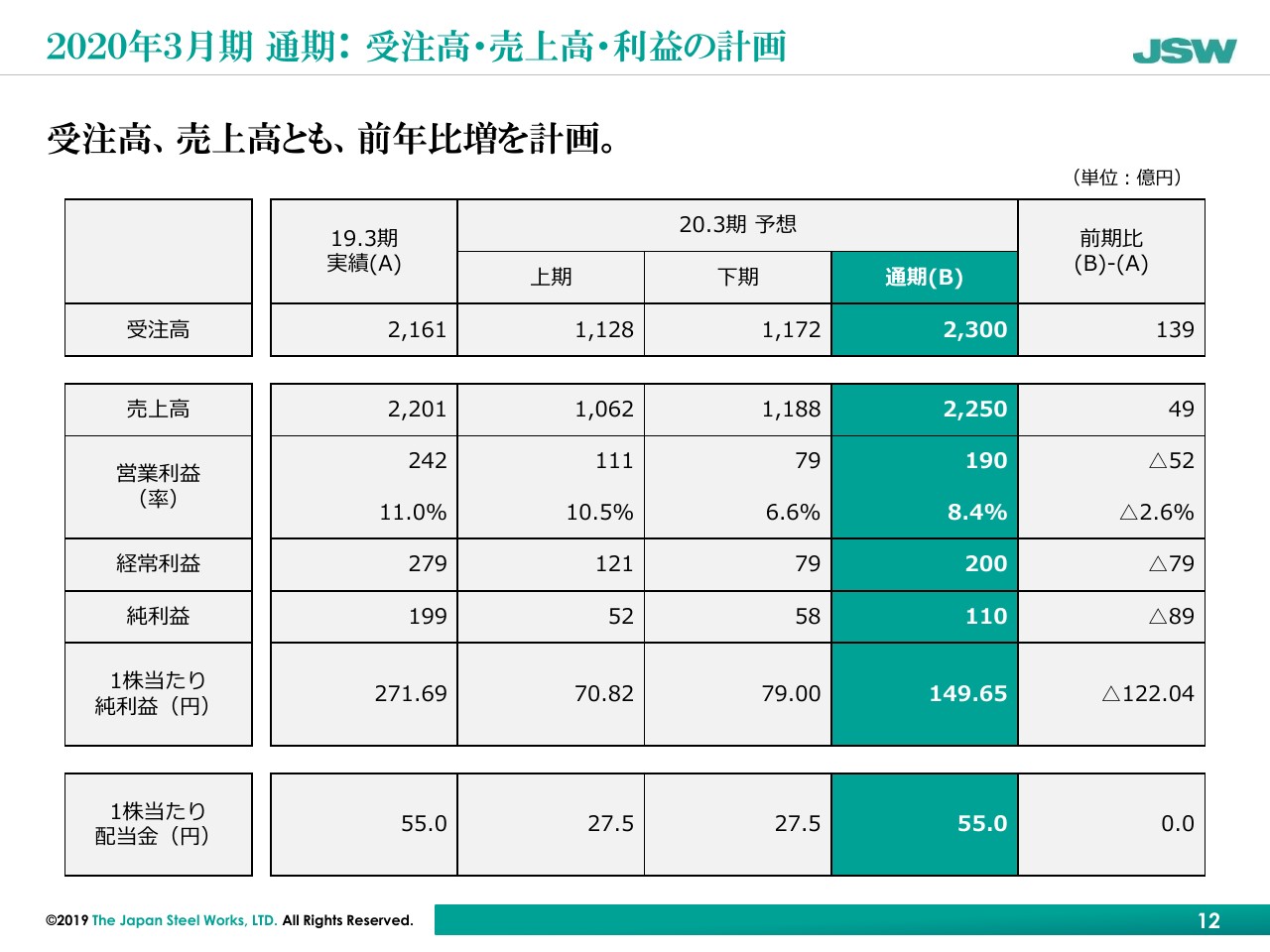

続いて、2020年3月期の通期計画を申し上げます。

受注高は前期比139億円増の2,300億円。売上高は前期比49億円増の2,250億円。営業利益は、前期比52億円減の190億円を計画しています。また配当は、年間55円を予定しております。

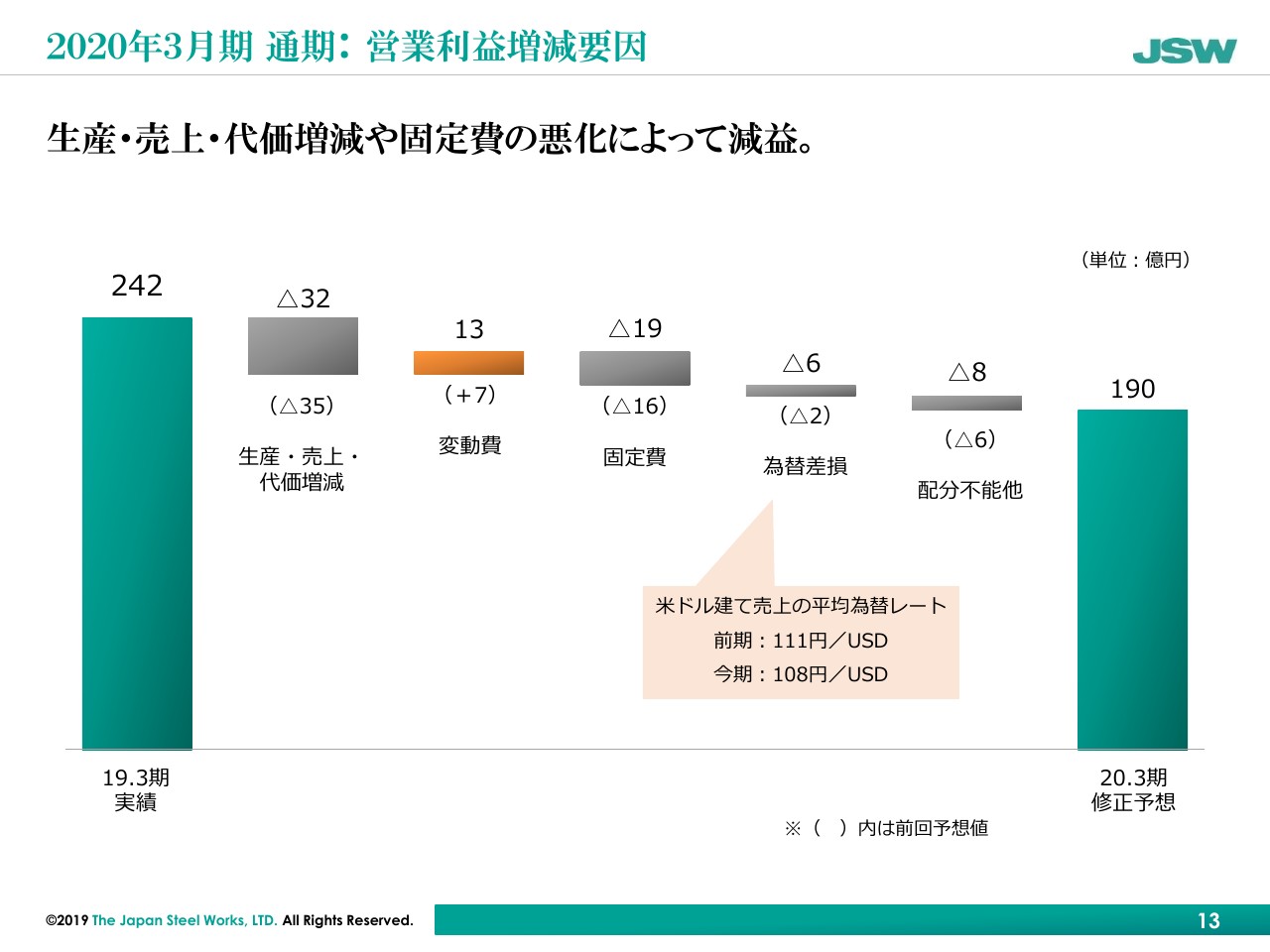

2020年3月期 通期:営業利益増減要因

前期と対比した営業利益の増減要因を示しております。主に産業機械事業の生産減や投資による固定費増により、全体では前期比21パーセントの減益を計画しています。

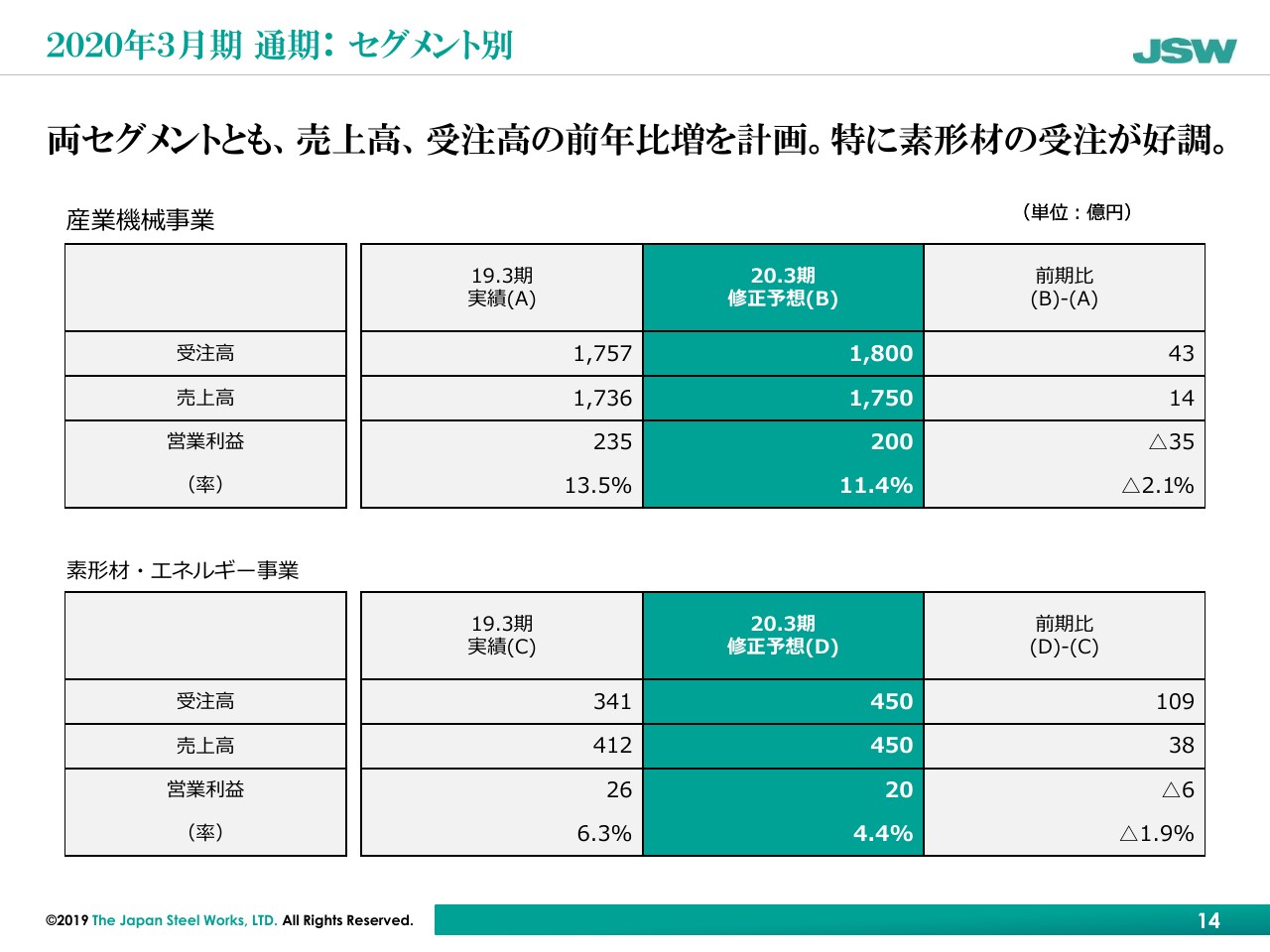

2020年3月期 通期:セグメント別

セグメント別の計画です。産業機械事業は受注高1,800億円、売上高1,750億円、営業利益200億円の計画です。

素形材・エネルギー事業は、売上高450億円、営業利益20億円の計画です。また受注高は前期比109億円増の450億円を計画しています。

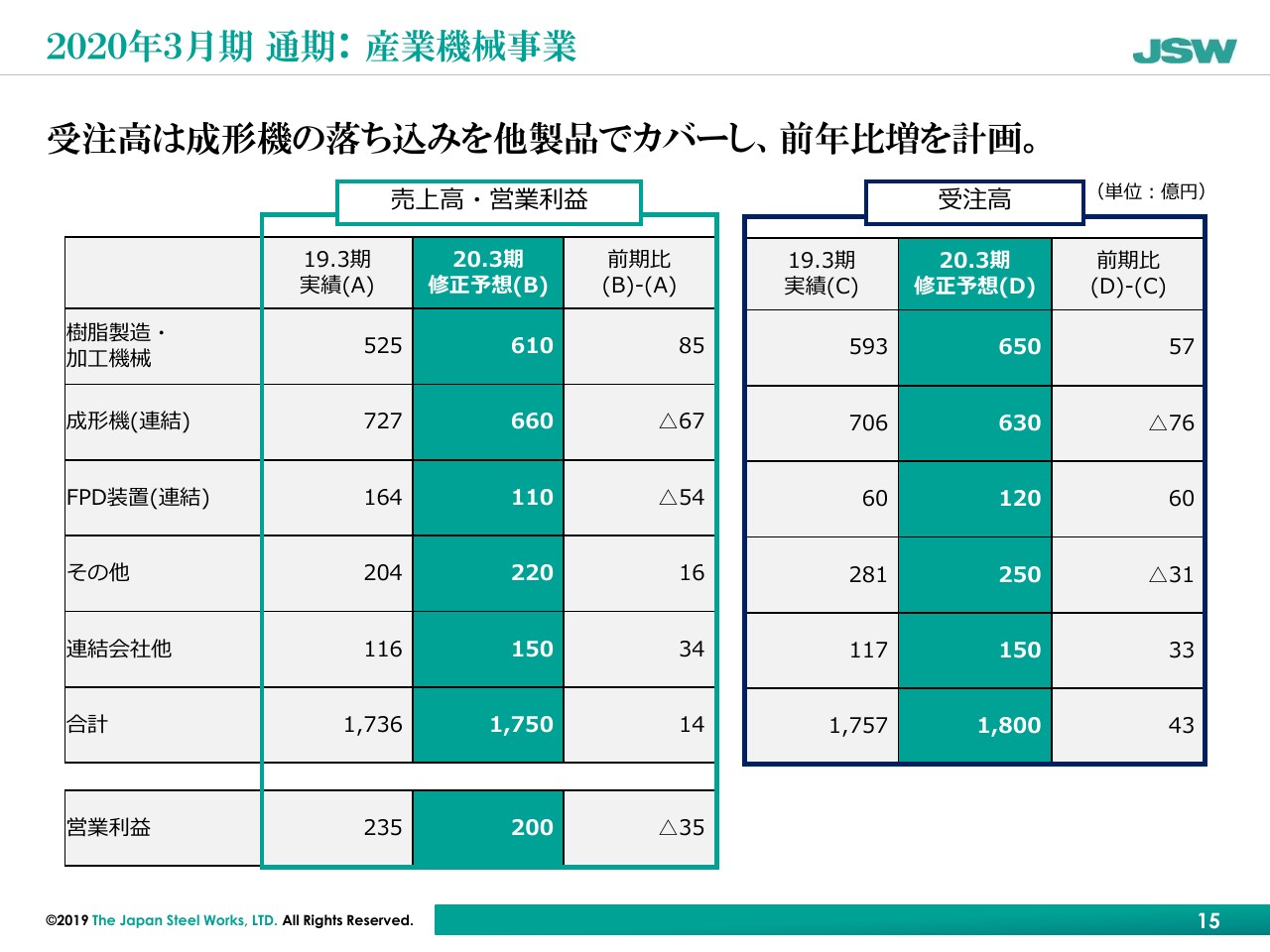

2020年3月期 通期:産業機械事業

産業機械事業の主要製品の計画です。売上高は成形機、FPD装置が減少しますが、樹脂製造・加工機械でカバーし、産業機械全体では前期比14億円増の1,750億円の計画です。

一方、営業利益は成形機やFPD装置の売上減等の影響で、前期比35億円減の200億円の計画です。

また受注高は、成形機と「その他」の製品で前期比減となりますが、樹脂製造・加工機械やFPD装置で前期比増となり、産業機械全体では前期を上回る計画です。

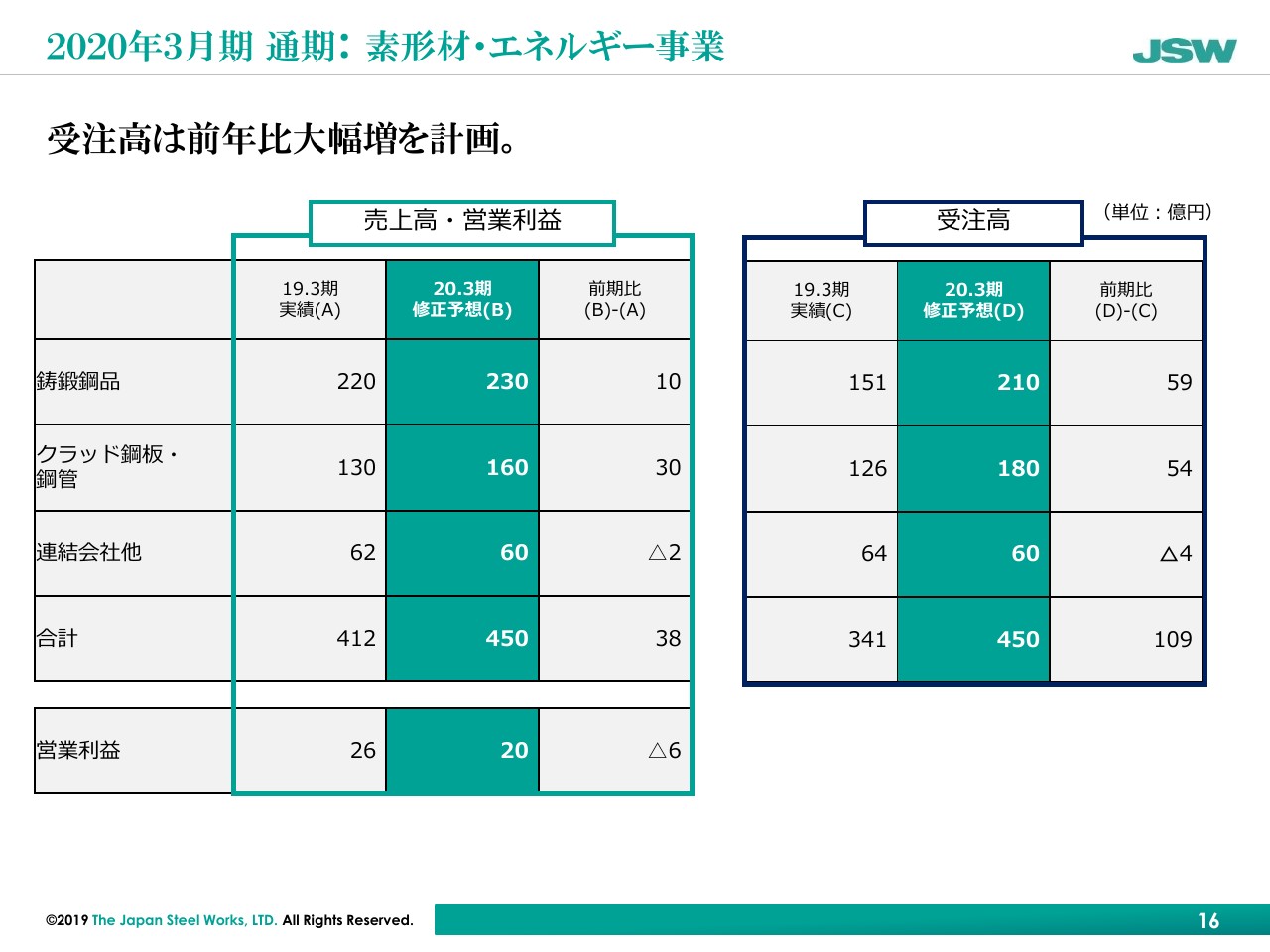

2020年3月期 通期:素形材・エネルギー事業

素形材・エネルギー事業の主要製品の計画です。売上高は鋳鍛鋼品が前期並みの230億円。クラッド鋼板・鋼管が前期比30億円増の160億円を計画しています。営業利益は20億円で黒字継続の計画です。

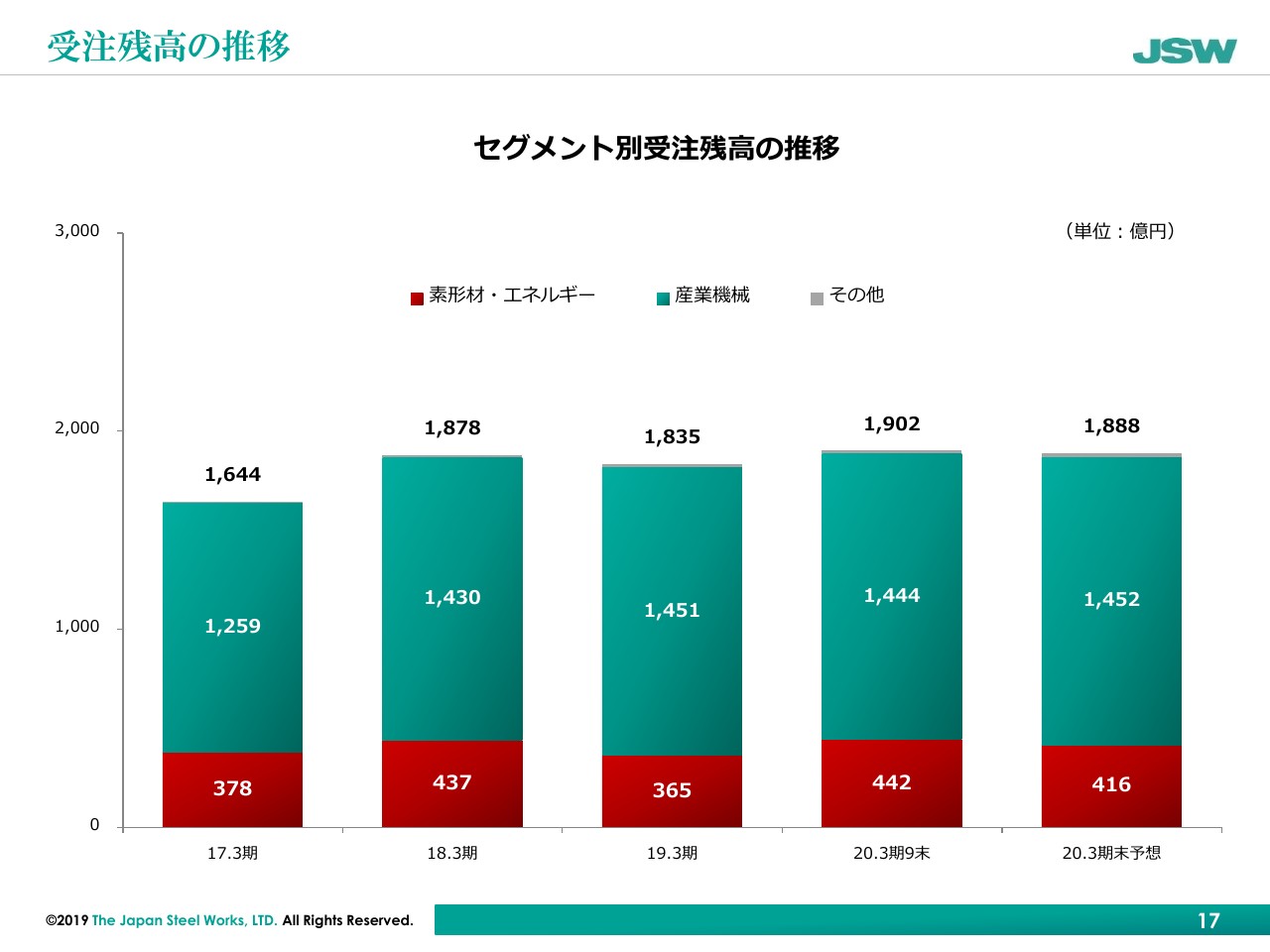

受注残高の推移

受注残高の状況です。2020年3月期末の受注残高は1,888億円と、2019年3月期末に比べ、若干の増加を見込んでいます。

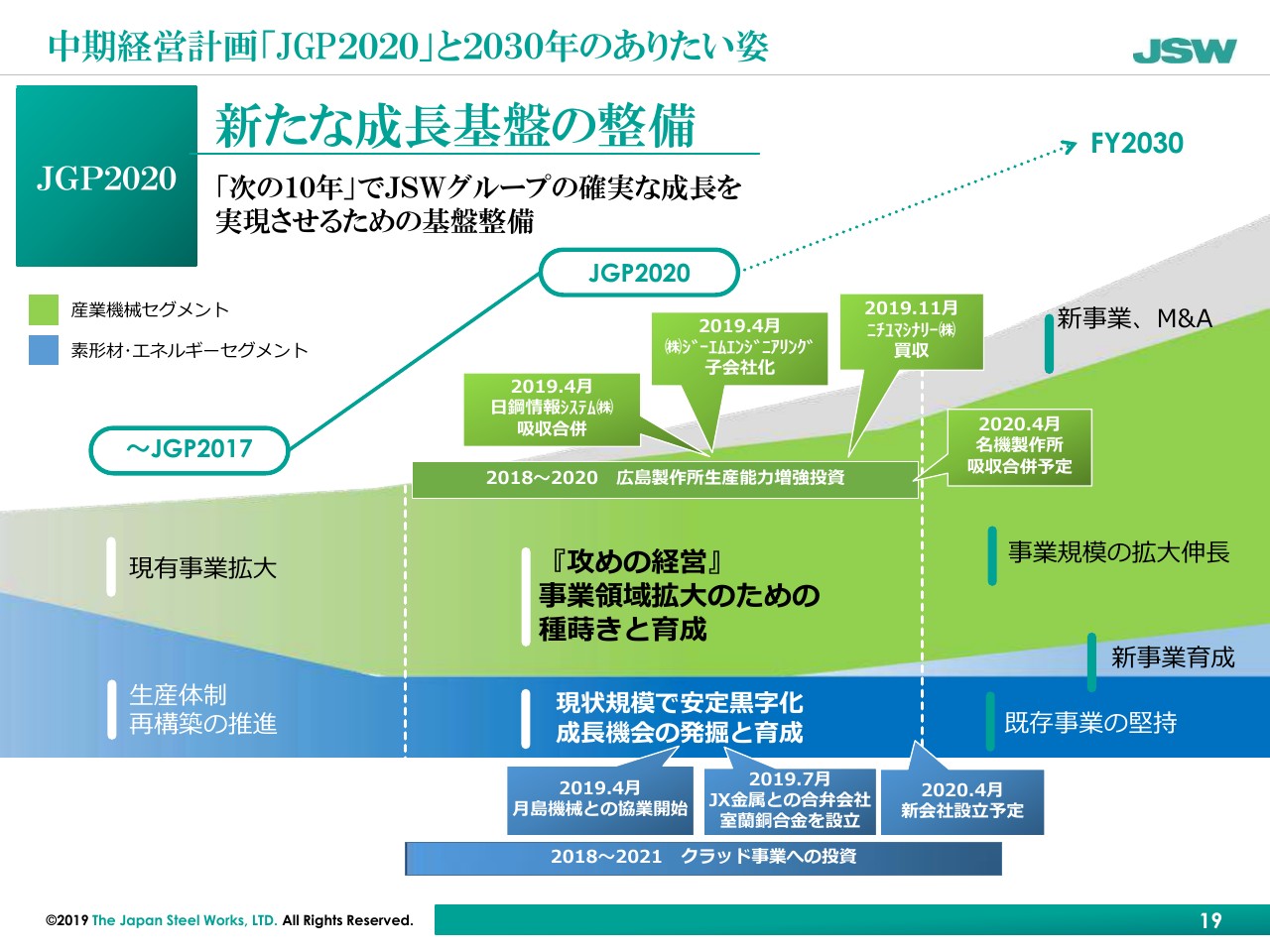

中期経営計画「JGP2020」と2030年のありたい姿

中期経営計画「JGP2020」の進捗についてご説明いたします。

スライドの図は、従来から示しております当社の方向性、ありたい姿です。横軸は時間軸でございます。現在「JGP2020」はこの位置とお考えください。

緑色の産業機械セグメントについては、成長拡大を目指していくこと。青色の素形材・エネルギーセグメントは現状規模で黒字化を果たすとともに、製品のポートフォリオを変えていくこと。

全社としては、将来に向かって次の柱となる新事業を探索する方針で進んでおります。

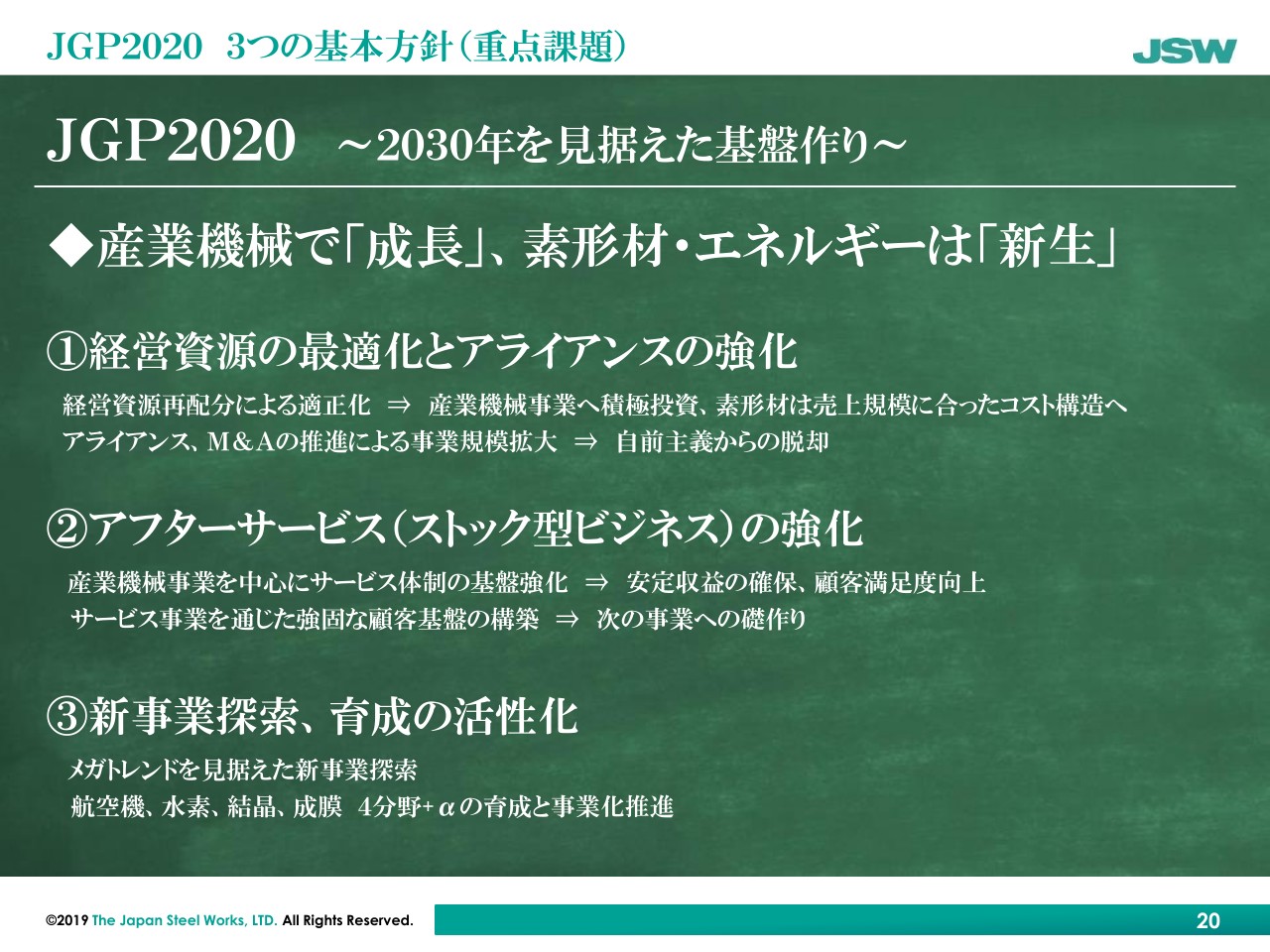

JGP2020 3つの基本方針(重点課題)

「JGP2020」の現在の3つの方針でございます。経営資源の最適化とアライアンスの強化。アフターサービスの強化。新事業探索と育成の活性化。この3つの方針で進んでおります。

しかし、昨年度後半から産業機械を中心に景気の減速が出てきているため、現在最終年である2020年の目標数値を見直し予定です。

JGP2020 数値計画の見直し

今考えている最終年度の2020年度の見通し、目標です。連結売上高が2,350億円。連結営業利益が210億円と考えております。

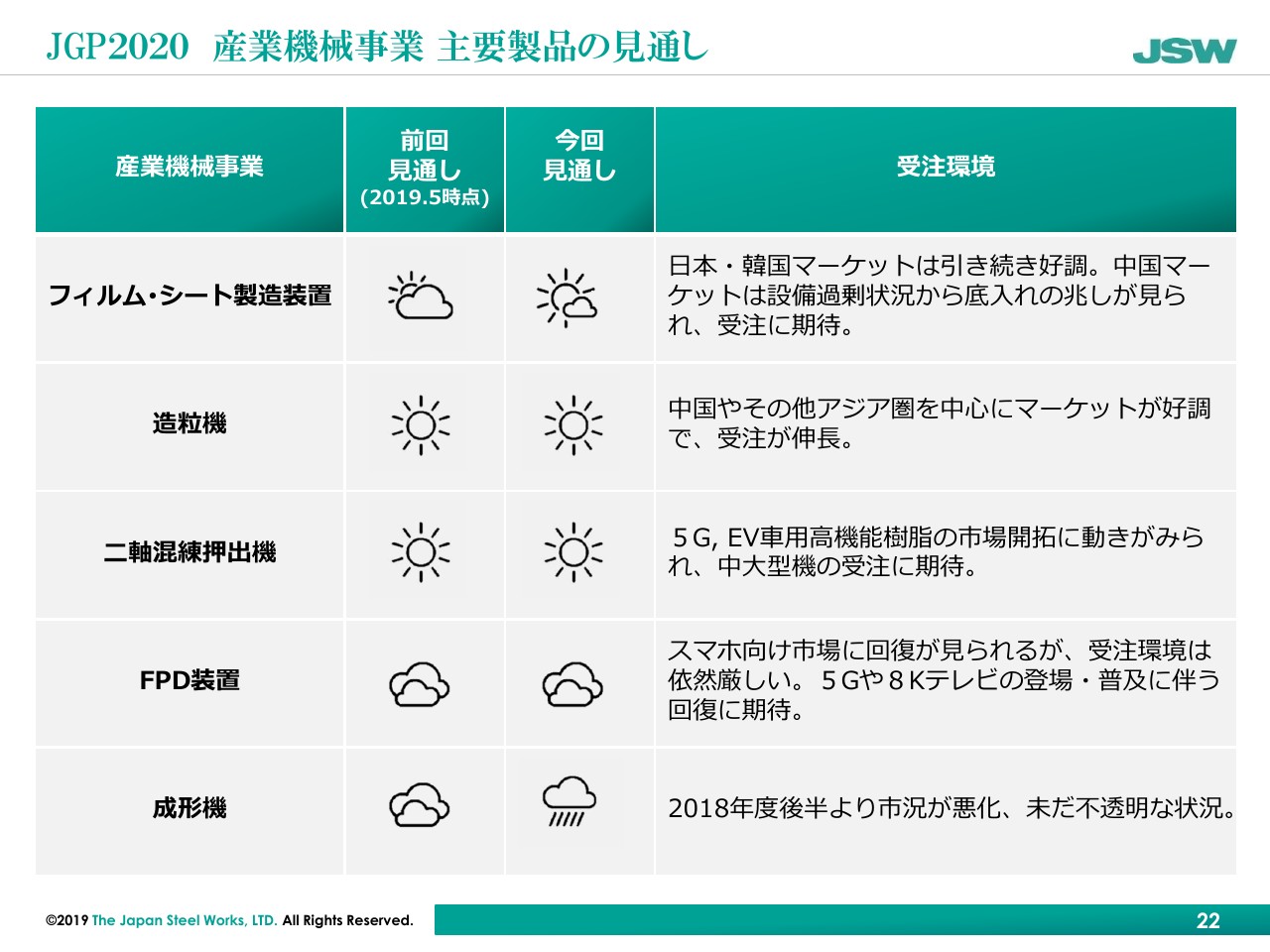

JGP2020 産業機械事業 主要製品の見通し

その前提となる事業環境について、少しご説明いたします。

まずフィルム・シート製造装置です。とくにセパレータフィルムですが、2018年2019年今期と、中国マーケットを中心に、設備の過剰感がありました。現在の引き合い動向から見ると、それも底入れの兆しがあるかなと考えております。

樹脂製造・加工機械の1つの造粒機は、中国やアジア圏でマーケットが堅調に推移しております。

もう1つ、樹脂製造・加工機械のなかの二軸混練押出機でございます。今、自動車は若干悪いのですが、多分自動車向けと思われる高機能のエンプラ市場で、中型大型の引き合い等が増えているので、今後中大型の受注に期待したいと考えています。

FPD装置です。市況としては、スマホ向けは回復が見られるようですが、当社がやっているレーザアニール装置については、まだまだ受注環境は厳しい状態です。

成形機、とくにプラスチック射出成形機は、2018年度後半から市況にブレーキがかかって今もそれが続いており、まだどうなるか不透明な状況でございます。

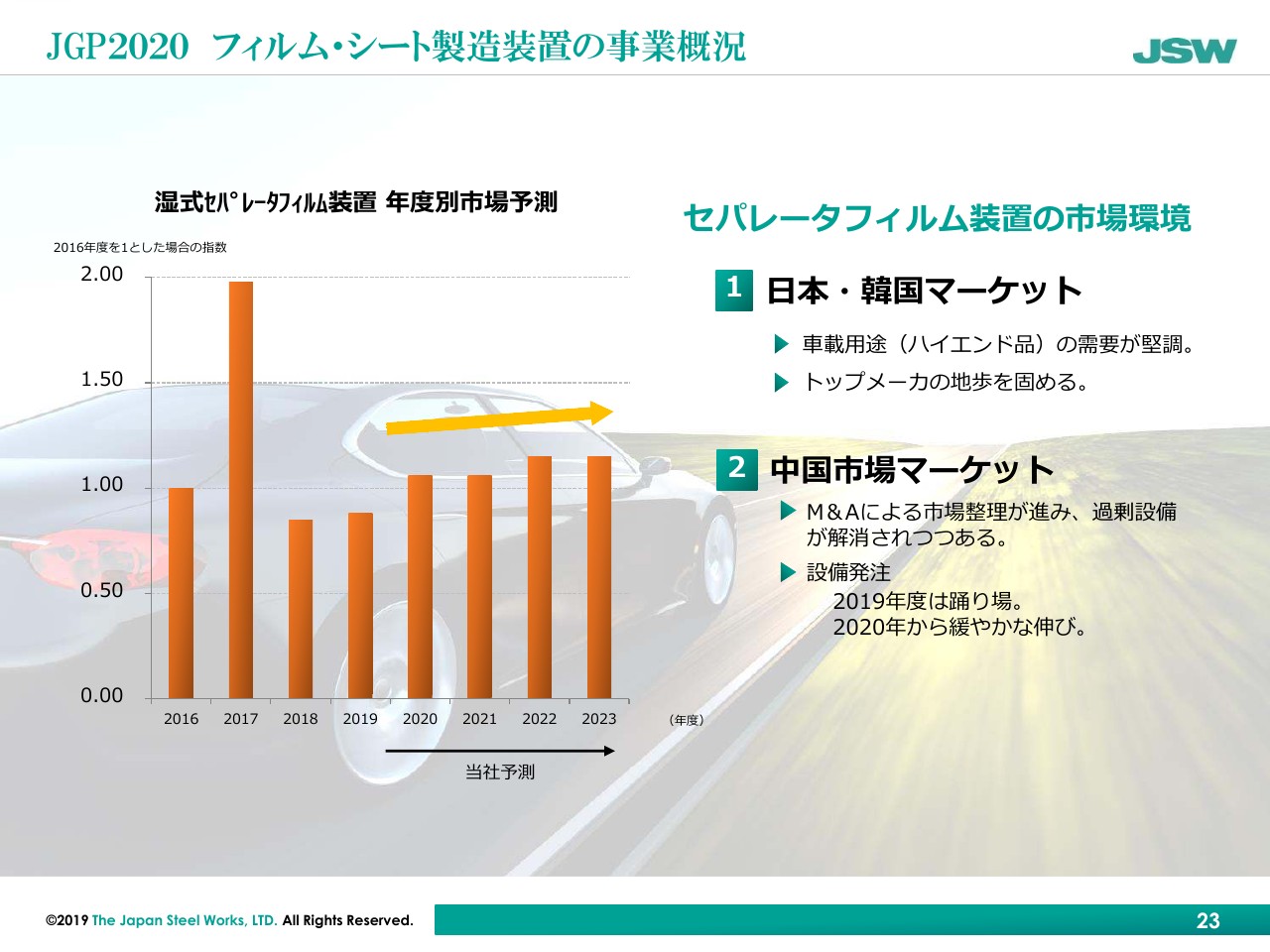

JGP2020 フィルム・シート製造装置の事業概況

続きまして、事業環境をトピックス的にもう少し詳しくご説明いたします。

まず、フィルム・シート製造装置、とくにセパレータフィルムです。スライド左のグラフは年度別の市場予測を示しています。

2017年度は中国市場で設備投資バブルがあったため突出しておりますが、そのおかげで2018年度2019年度と、我々としては過剰設備に悩まされていました。中国市場のフィルムメーカーもM&A等で再編淘汰が進んでおり、来年あたりから緩やかに伸びるのではないかと予測しております。

フィルムメーカーの複数社の話ですと、中国市場はやはりセパレータフィルムの価格下落が非常に激しいことと、仕様品質の要求が非常に厳しいことで、フィルムメーカーとしては、あまり旨みのある事業ではないとも聞きます。

我々としては、また急激に伸びるというよりも、緩やかに伸びるであろうと予測しております。

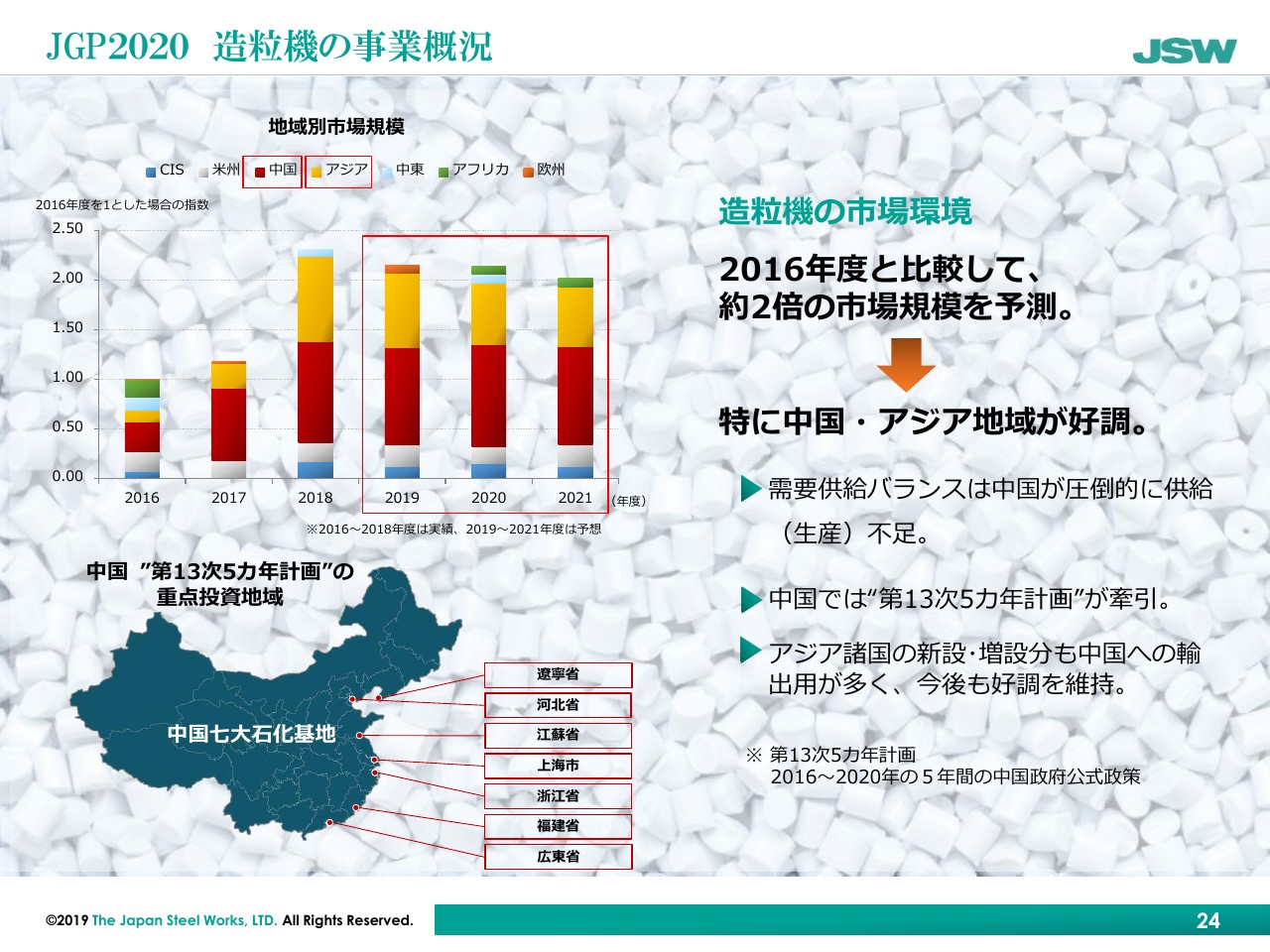

JGP2020 造粒機の事業概況

造粒機です。スライド左の市場規模を見てもわかるように、2018年度から市場は急激に拡大いたしました。これが2021年ぐらいまでは続くのではないかと予測しています。

この要因は中国・アジアでの設備投資が多くなったことです。とくに中国で、基礎原料となるポリプロピレン・ポリエチレンが圧倒的に供給不足で、聞くところによると国内消費の40パーセントが輸入品で、これを国産化したいという中国政府の思惑もあり、現在設備投資が活発になっております。

中国市場を狙って、アジアでもまだ設備投資の機運があるということで、2021年度まではこのような状態が続くと予想しております。

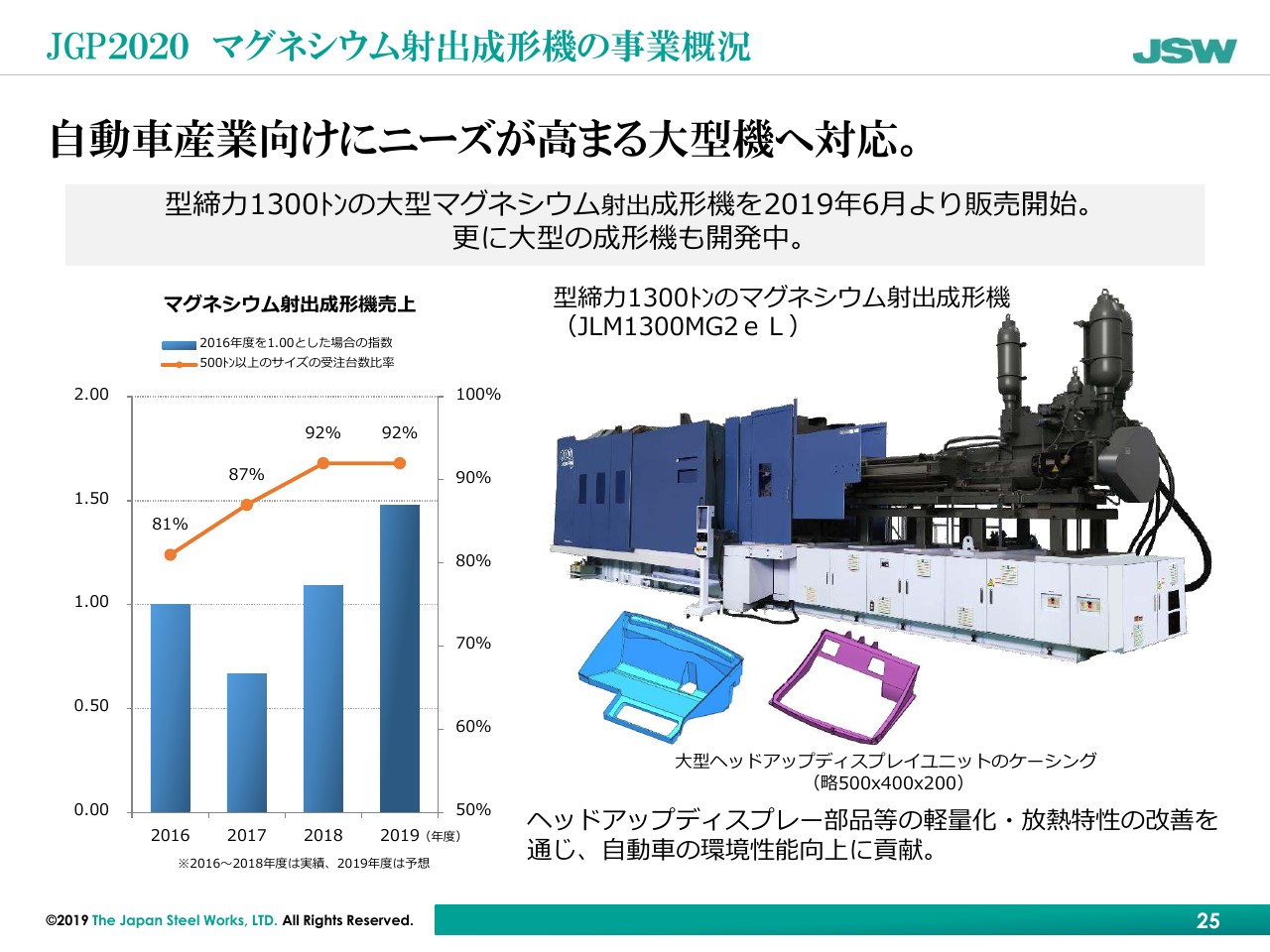

JGP2020 マグネシウム射出成形機の事業概況

もう1つは、マグネシウム射出成形機です。先ほど申し上げたように、我々の成形機事業のなかで、プラスチック射出成形機は非常に厳しい事業環境となっていますが、マグネシウム射出成形機は堅調に伸びてきております。

といいますのも、欧州の自動車メーカーで、マグネシウムを自動車部品へ採用することが増えております。これに対応すべく、我々も大型のマグネシウム射出成形機を2019年6月に上市し、好調に受注につながっています。

マグネシウムは軽量であること、100パーセントリサイクルができること。また、放熱性や電磁波シールド性も良好だということで、ヘッドアップディスプレー等々の部品に採用が進んでいます。日本でも採用検討が増えていますので、今後市場拡大に期待しております。

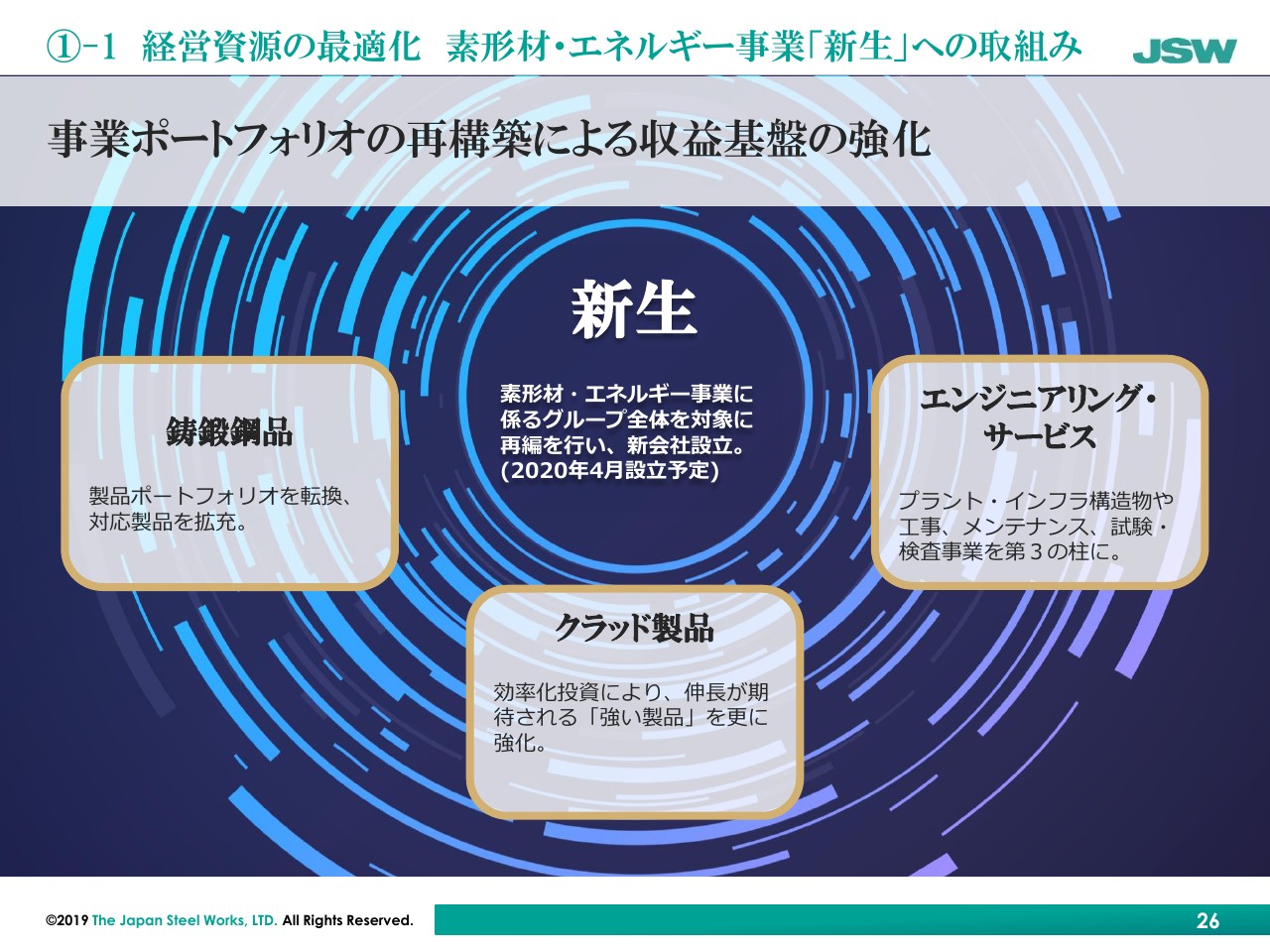

①-1 経営資源の最適化 素形材・エネルギー事業「新生」への取組み

今期「JGP2020」の中期経営計画の3つの方針のポイントについて、1つずつ事例で進捗をご説明いたします。

まず経営資源の最適化で、当社の素形材・エネルギー事業セグメントに係るグループ全体を当社の鉄鋼事業部と統合させて、事業全体を分社化することを、2020年4月予定で推進しております。

新会社については、ここに掲げる3つの製品群で構成しようと考えております。

1つは鋳鍛鋼品で、我々が従来から得意な大型鋳鍛鋼製品をはじめ、もう少し製品ポートフォリオを展開して、幅広い鋳鍛鋼品の対応製品を充実していこうと考えております。

従来のエネルギー関係の大型鋳鍛鋼品は、市場としては縮小方向になるだろうという前提での施策です。

2つ目はクラッド製品で、天然ガスのパイプラインに使うクラッドのパイプです。この市場はプラントものですので、短期的に見ると山あり谷ありですが、長期的に見るとやはり成長事業です。

現在競争力を強化しなければいけないと、室蘭製作所にある圧延ラインの近代化を設備投資で進めております。これを完成させて強い製品にして伸ばしていきたいと考えております。

3つ目は、エンジニアリング・サービス事業でございます。

これは意外と知られていないのですが、今回我々が統合するグループ会社にて、スライドにありますように、プラント・インフラ関係の溶接構造物やプラントのメンテナンス。あとは非破壊検査サービス等々、外販をしております。

これが少しずつ伸びているということで、今回新会社で経営資源を投入して、このエンジニアリング・サービス事業を事業分社会社の第3の柱に育てていくことを考えております。

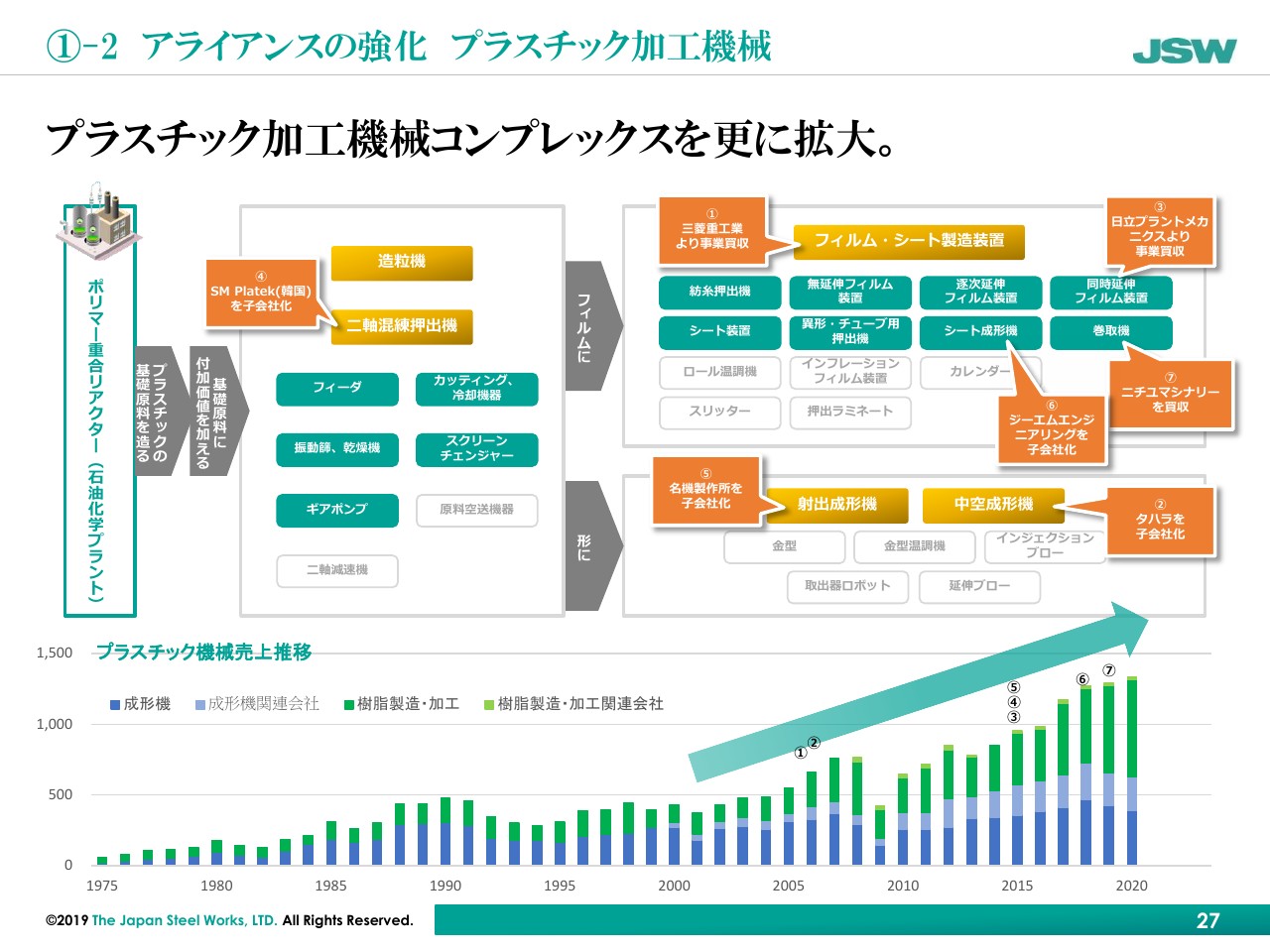

①-2 アライアンスの強化 プラスチック加工機械

アライアンスの強化です。アライアンスは、とくにプラスチック加工機械のコンプレックスは、プラスチック加工機械をいろんなものに取り込んで、とにかくプラスチック加工機械のことならJSWに聞いてくれというブランドにしていきたいと考えております。

歴史的に言いますと、我々の製品は、石油化学プラントの最下流において原料を作る造粒機、二軸混練押出機、付属にいろんな装置は付きますが、その原料をもとにフィルムを作るフィルム・シート製造装置。フィルム・シート製造装置もいろいろな種類がございます。

あとはかたちにする射出成形機だとか、ボトルを作る中空成形機をやっております。10年前くらいはすべて自前でしたが、スライドの橙色で囲っている7事業部門をこの10年で買収して取り込みました。

例えば、二軸混練押出機で言いますと韓国の会社を買収して子会社にしております。フィルム・シート製造装置については、三菱重工から事業を譲受しました。

射出成形機も名機製作所を完全子会社化し、中空成形機でもタハラという会社を買収して我々の会社にいたしました。

直近では、三菱ロジネクストからニチユマシナリーという巻取機装置の会社を買収しております。このように約10年で、7つの会社なり事業なりを買収しております。

スライドの下が、産業機械セグメントの売上推移です。M&Aやアライアンスを積極的に開始したのは2006年からです。当然市場が拡大したこともありますが、やはりこれだけ伸びているのは、M&Aでいろいろな会社を我々の事業に入れたこともあっての成果ではないかと思っております。

本来、これをもっともっと進めるとしていたのですが、少し反省としてここ1~2年思ったほど進んでないということで、今後こういうアライアンス、M&Aをもっともっと強化して拡大していきたいと考えております。

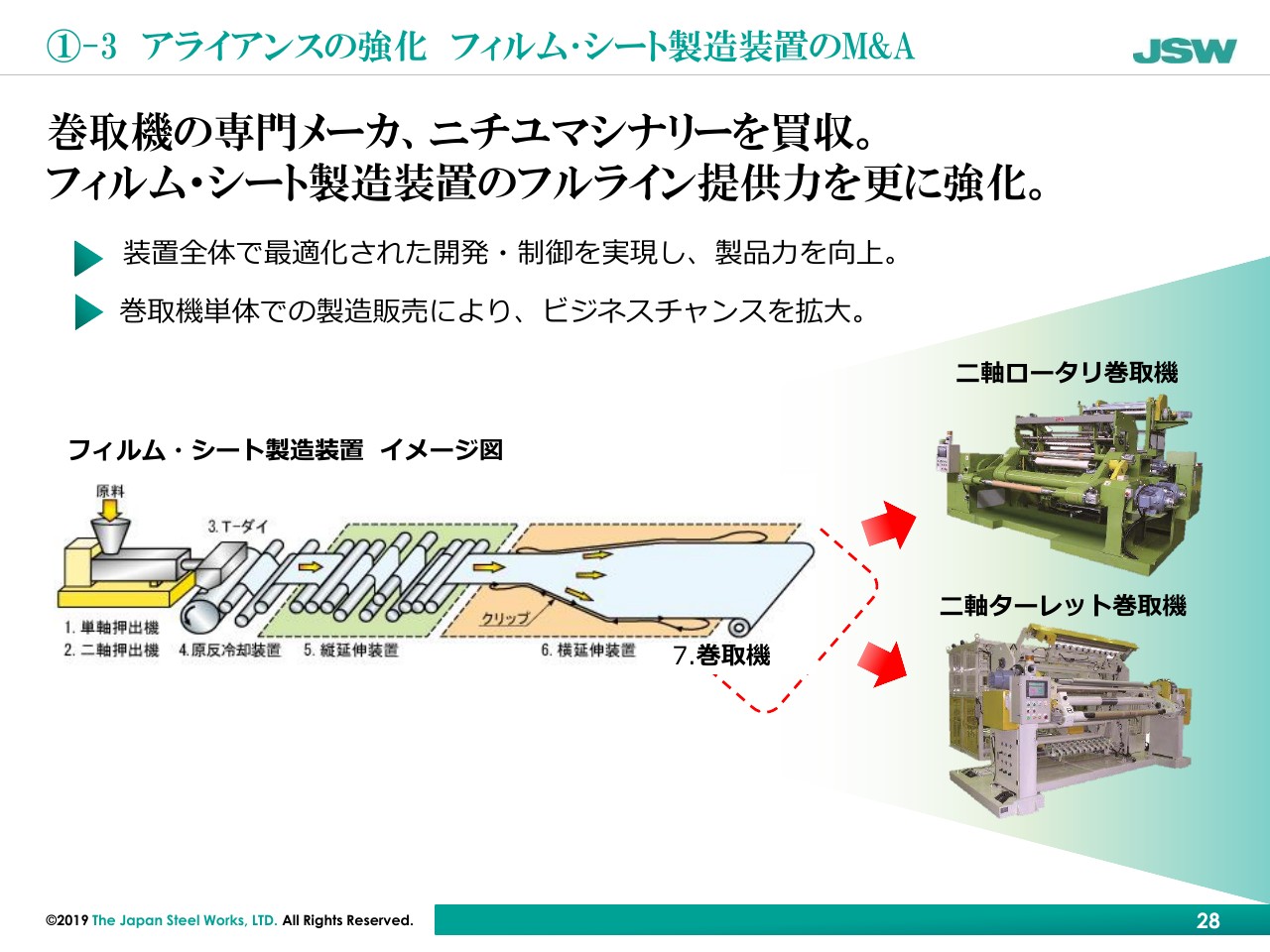

①-3 アライアンスの強化 フィルム・シート製造装置のM&A

2019年11月に、巻取機という装置のニチユマシナリーをM&Aで買収しております。イメージ図がございますが、我々のフィルム・シート製造装置の一例で示しますと、押出機があり、原反冷却、縦延伸、横延伸、巻取機が1つのラインになります。

我々は今まで巻取機は自社でやっておらず、この部分は購入するかお客さんの範囲になっていました。ただ全体のラインとしては、もう少しああしたい、こうしたいということがあっても、痒いところに手が届かないこともありました。

また巻取機のQCDについても、まだまだ満足していないことがありました。今回この巻取機を当社の事業に取り入れることによって、全体のラインでの完成度を高めて、フィルム・シート製造装置の製品力を強化して拡大していきたい。

もう1つは、我々は押出機のラインをやっていますが、巻取機は押出機のラインではなくても、コーティングラインなどほかのいろいろなラインにも使えます。従来我々がやっていなかった部分のラインに、ビジネスとして販売拡大できるのも、1つのメリットではないかということで、今回買収しております。

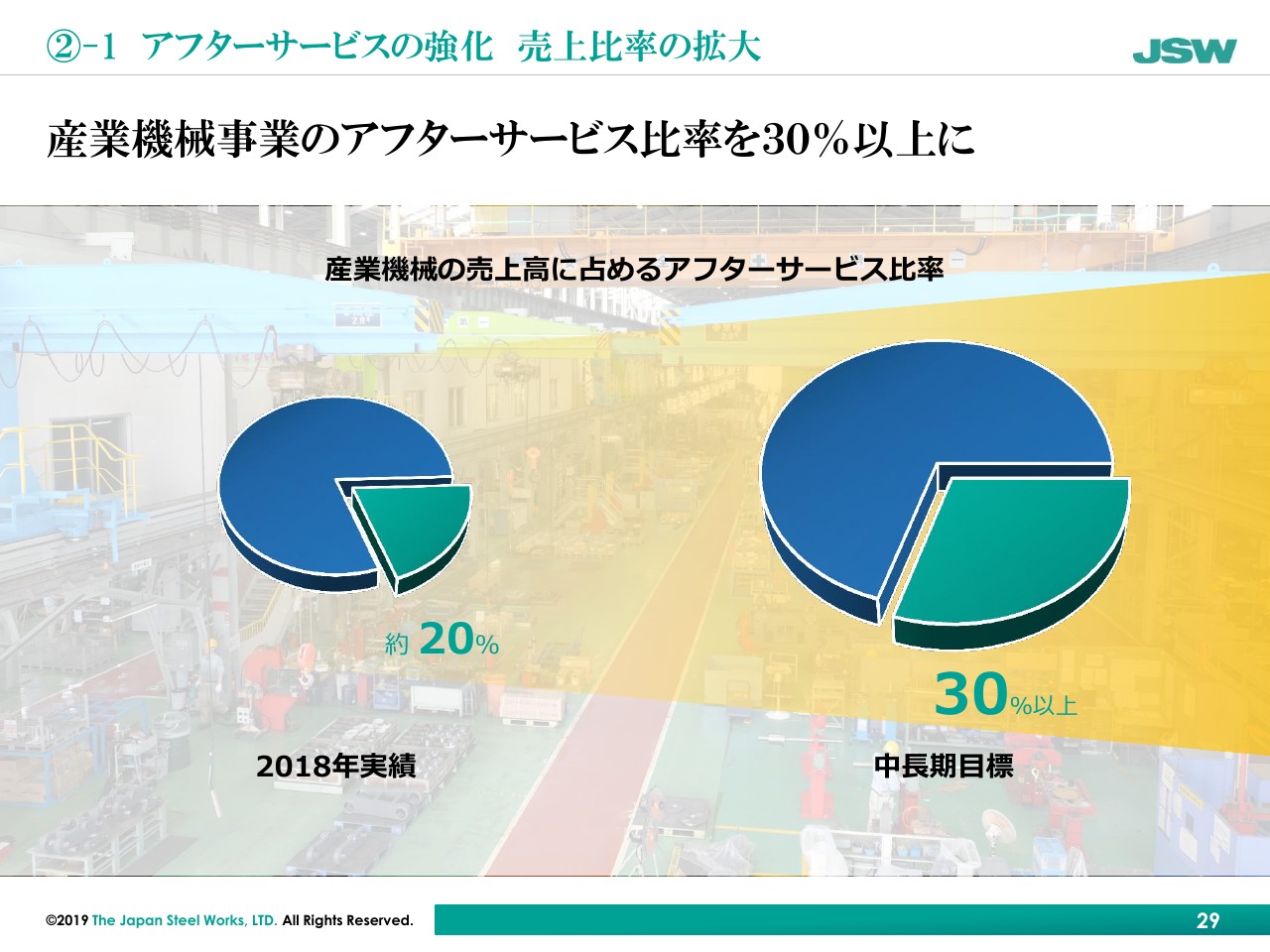

②-1 アフターサービスの強化 売上比率の拡大

アフターサービスの強化です。現在、産業機械セグメントのなかでアフターサービスの占める割合は20パーセントぐらいです。

アフターサービスは景気の変動を受けますが、本体工事に比べて少なく、ベースロードになるということで、少しでも増やしていきたいと施策を進めております。

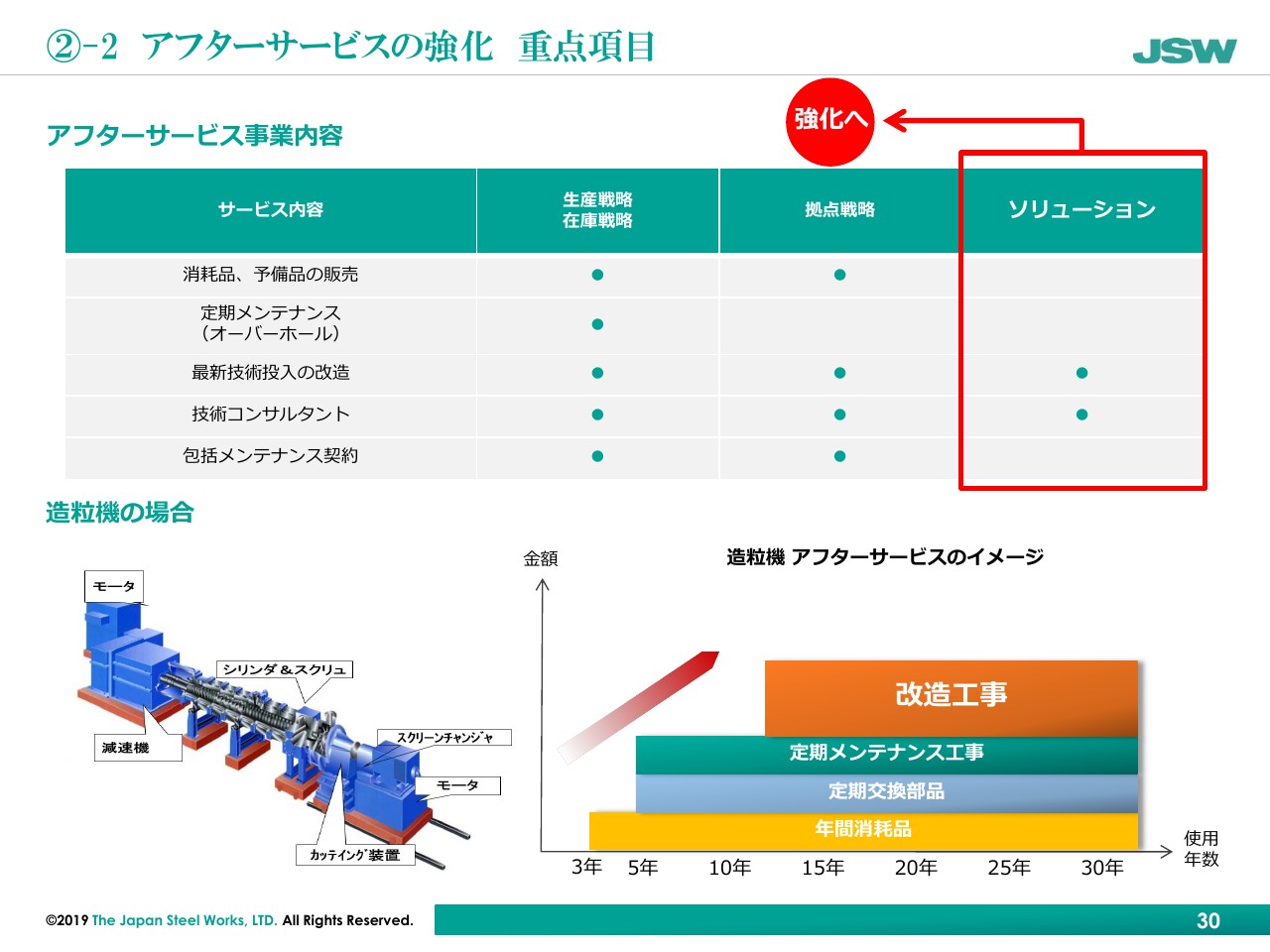

②-2 アフターサービスの強化 重点項目

具体的にどういうものか説明いたします。サービス内容がスライドにありますが、消耗品等の販売、定期メンテナンスによるオーバーホール、改造工事等々があります。生産戦略、拠点戦略、ソリューションと分けて、どれに当てはまるかということで進めております。

例えば、造粒機の場合、お客さまにとっての費用、我々にとっての商売がどうなるかをイメージで書いてあります。横軸は稼働年数です。こういう機械はだいたい30年から、場合によっては40年ぐらいお客さまが使われます。

当然、使っていくと毎年毎年消耗する部品がありますので、毎年我々のところに注文がきます。

5年や10年が経つと、やはり壊れてきたり摩耗したりする部品がございます。そういう時期に、定期交換部品の注文がきます。

そのほか、ある程度使いますとオーバーホール等々あり、その定期メンテナンス工事も受注し、そのときに大物の部品交換もございます。

最後に改造工事があります。買って10年20年30年と経ちますと、最新の機械に対して品質や処理量が劣るわけです。そのお客さんに対して、最新の技術を投入した工事で、最新の機械に近いものを提供する商売です。

この改造工事をいかに増やしていくかということで、最新技術投入の改造、ソリューションを強化して、このサービス事業を伸ばしていきたいと考えております。

③-1 新事業探索・育成 6分野における取組み

最後に、新事業探索・育成ということで、スライドにあります6アイテムについて事業推進をしております。このなかで事業化の階段を一歩踏み出したもの、まだ踏み出してないもの、まだら模様です。

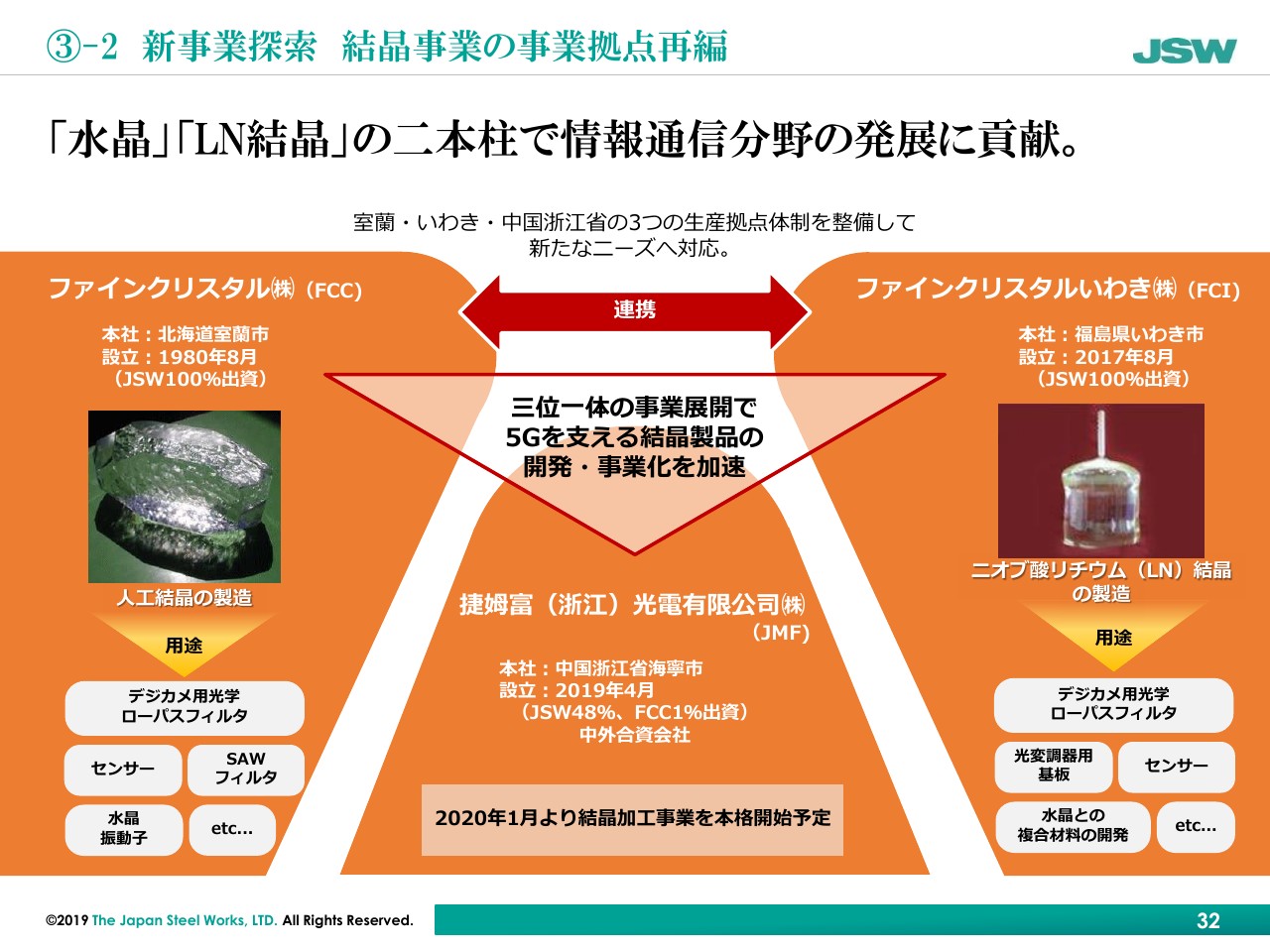

そのなかで1つ、結晶事業についてご紹介いたします。人工水晶とニオブ酸リチウムという結晶。この2つで、今後出てくる5G関係の新たな結晶製品の分野に強く参入していきたいという事業です。

③-2 新事業探索 結晶事業の事業拠点再編

もともとファインクリスタルという、1980年に室蘭で設立した当社100パーセント出資会社で、人工水晶の育成事業をしておりました。人工水晶によって、カメラのローパスフィルタだとか水晶振動子等々を製造販売しておりました。

2017年になって、この部分をもう少し伸ばしていきたいということで、NTTグループからニオブ酸リチウム結晶育成事業を買収しております。今、福島県いわき市に会社がございます。

この2つで、5Gにいこうということです。主に結晶育成ですので、さらに付加価値をつけるために加工事業もしたいと、中国の加工メーカーと合弁で新しい会社を作っております。

今年の4月に契約を結び、今設備をどんどん入れており、2020年1月より操業を開始します。これによって人工水晶とニオブ酸リチウムの5G関係を中心にした高機能結晶デバイスの事業に強く参入していこうと考えております。

以上が、今回の決算説明会の内容でございます。ご清聴ありがとうございました。