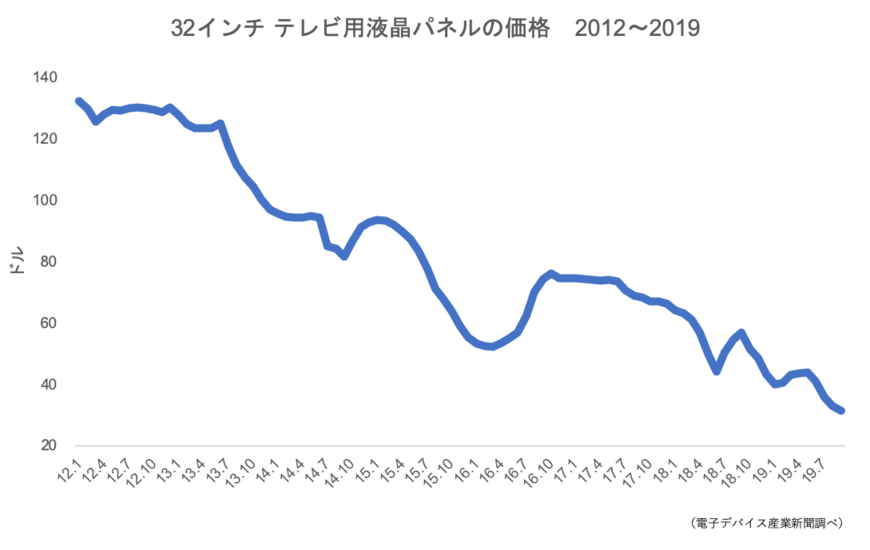

TFT液晶パネルの値下がりが止まらない。なかでもテレビ用は、2018年5月に最も汎用的なサイズである32インチで過去最低を記録して以降、わずかな反発を繰り返しながらもいまだに値下がりが続いており、クリスマス商戦や年末商戦の需要を迎えているにもかかわらず、現在も過去最低を更新し続けている。

これを受けて、FPD(Flat Panel Display)メーカーの大半は液晶事業が赤字に陥っている。下がり過ぎた価格を受けて、是正を求めるFPDメーカーの要望を反映した値戻しが年内に入る可能性はあるものの、本格的な価格反転は2020年まで待たねばならないという公算が大きくなりつつある。

大型工場の稼働で慢性的な供給過剰に

近年のFPD業界では、FPDメーカーは工場の稼働率を下げる「稼働調整」をあまり実施せず、液晶パネルの価格に弾力性を持たせて需給バランスを調整し、工場の稼働率をできるだけ高く維持する方針を採ってきた。稼働調整による操業ロスの方が、値下げを受け入れるよりもFPDメーカーの経営に与えるダメージが大きいためだ。

また、近年は液晶テレビの画面サイズが年間平均1~2インチずつ大型化しており、液晶パネルの需要面積自体が年率5~9%の範囲で拡大し続けてきたことも、FPDメーカーが稼働率を落とさずに済む理由の背景になってきた。

平均画面サイズが大型化してきた理由は、中国FPDメーカーが「10.5世代」と呼ばれる大型マザーガラスを用いた新工場を、近年相次いで稼働させたことの影響が大きい。10.5世代マザーガラスのサイズは2940×3370mmで、65インチを8面取りできる。一方、これまでテレビ用液晶パネルの生産を担ってきた8.5世代は2200×2500mmで、55インチの8面取りに適していた。

こうした技術革新や生産能力の拡大、FPDメーカーのコスト低減努力によって、液晶パネルの価格は一定のレベルで毎年下がっていくものだが、10.5世代工場の稼働によって大型パネルの価格下落が急速に進み、特に60インチ以上の液晶テレビの価格が瞬く間に下がった。消費者にとっては購入しやすくなった半面、急激な供給能力の増大によって、液晶パネルは「慢性的な供給過剰」に陥った。

米中貿易摩擦が需給バランスに影響

この10.5世代工場の本格稼働が、テレビ用液晶パネルの供給過剰に拍車をかけている。18年初頭に中国BOEが安徽省合肥に10.5世代工場「B9」を立ち上げたのに続き、中国CSOTも19年初頭に深センで「T6」を稼働させ、徐々にマザーガラスの投入量を増やしている。

一方で、米中貿易摩擦の深刻化がテレビの需給バランスを狂わせている。世界最大のテレビ市場である中国は景気の低迷で販売台数が伸びていないことに加え、第2位の市場である北米ではテレビの在庫が積み上がっている状態。これは、米国が数度にわたって中国に対して関税の引き上げを通告してきたことの影響が大きく(結果的には9月に発動)、関税引き上げによる値上がりを嫌った中国テレビブランドが、18年秋から米国に液晶テレビを大量に輸出してきたことが影響している。

調査会社IHS Markitの調べによると、19年1~3月期の中国テレビ市場は前年同期比7%減だったのに対し、北米市場は前年同期比30%増と大幅に伸び、当初見込みから200万台以上も上ぶれした。北米市場は4~6月期も前年同期比で2割強増えたもようで、在庫が積み上がってテレビの安値販売が定着している。北米の大手家電販売のBEST BUYでは、10月時点で中国ハイセンスの55インチ4Kテレビを299.99ドル、中国TCLの65インチ4Kテレビを479.99ドルで販売している。

この調子では、クリスマス商戦や年末商戦に向けて、テレビ各社がFPDメーカーから液晶パネルの調達をさらに増やすとは考えづらく、価格が下がり続ける大きな要因となっている。

韓国の能力削減で20年春にはバランス化?

テレビ用液晶パネルの価格反転のきっかけとなりそうなのが、韓国FPDメーカーによる生産能力の削減だ。すでに動きが顕在化し始めた。

調査会社DSCCの調べによると、サムスンディスプレー(SDC)は韓国で8.5世代液晶ラインの一部をシャットダウンしたほか、LGディスプレー(LGD)も年末までに8.5世代液晶工場のダウンサイジングに着手する。DSCCの推計では、テレビ用液晶パネルの韓国における生産総計で、19~20年にかけて25%の生産能力ダウンになるという。特に32~49インチのシェアが縮小すると考えられ、今後はこれらのサイズを韓国メーカーに代わって中国メーカーが供給することになる見通しだ。

この結果、中国で10.5世代工場の立ち上げが進んだとしても、19年7~9月期から20年1~3月期までテレビ用液晶パネルの生産能力は横ばいの状態が続くという。20年のテレビ用液晶パネルの需要面積が前年比7%増と見込まれるのに対し、マザーガラス投入能力の増加率は3.6%にとどまる見通し。パネル在庫、流通在庫はまだ調整途上だが、DSCCでは、この再編で需給がバランス化する可能性が高いとみている。

テレビ用液晶の生産能力を削減する一方で、韓国メーカーは次世代テレビ用パネルの生産拡大や事業化に取り組む。LGDは、8月に中国広州で稼働させた8.5世代のテレビ用有機ELパネル工場でマザーガラスの投入量を増やすとともに、韓国では10.5世代のテレビ用有機ELパネル新工場の整備を進める。一方、SDCは新構造のテレビ用有機ELパネル「QD-OLED」の事業化を検討しているが、量産ラインの整備についてはゴーサインをまだ出していない。

電子デバイス産業新聞 編集長 津村 明宏