2019年7月30日に行われた、積水化学工業株式会社2020年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:積水化学工業株式会社 代表取締役社長 髙下貞二 氏

積水化学工業株式会社 執行役員 経営管理部長 西田達矢 氏

2019年度第1四半期実績および上期見通し

加藤敬太氏:それでは私から説明させていただきます。第1四半期の為替と第2四半期の前提は1ページに書いてあるとおりでございます。

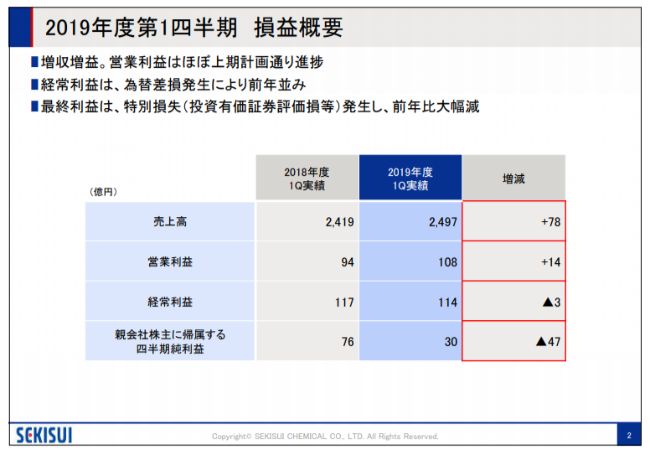

2019年度第1四半期 損益概要

第1四半期は増収増益となりました。営業利益は108億円で、ほぼ上期計画どおりの着地です。一方、経常利益につきましては、為替が前提よりも円高に触れたため、為替差損が発生し前年並みとなりました。最終利益は、ベトナムで出資しております会社の株価が下落したことにより、今会計ルールに基づき評価損を計上した結果、前年同期比で減となりました。

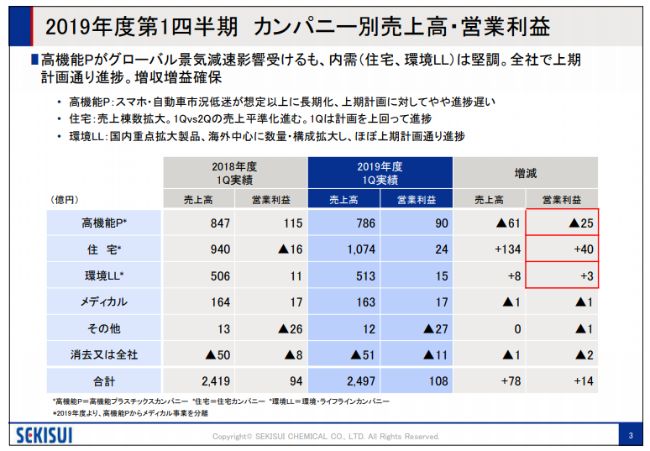

2019年度第1四半期 カンパニー別売上高・営業利益

カンパニー別の実績です。高機能プラスチックスカンパニーは、スマホ・自動車市況の低迷が長期化した影響を受け、25億円の減益となりました。住宅カンパニーは、売上棟数の増加および売上の第1四半期、第2四半期の平準化が非常に進んだことにより、計画を上回り40億円の増益となりました。

環境・ライフラインカンパニーは、堅調に国内重点拡大製品、海外での数量・構成の拡大を達成し、ほぼ計画どおりの3億円増益となりました。全社ではほぼ計画どおり増収増益となっております。

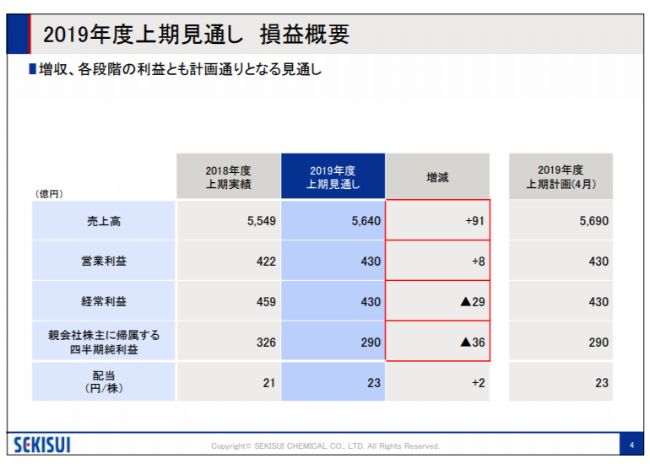

2019年度上期見通し 損益概要

上期の損益は91億円の増収となる見通しです。また各段階の利益については、2019年4月公表の上期計画どおりの見通しとなっております。

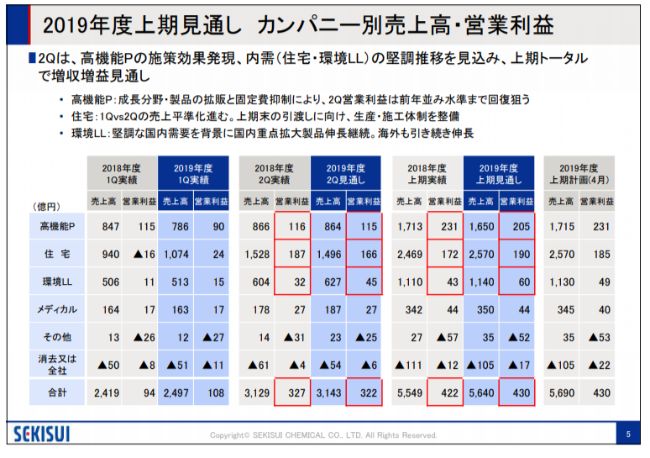

2019年度上期見通し カンパニー別売上高・営業利益

カンパニー別の上期見通しについてご説明いたします。高機能プラスチックスカンパニーは、第2四半期についてもグローバル市況の大幅な改善は見込めないものの、成長分野での拡販および固定費抑制等により、第2四半期の営業利益は前年並みの水準までの回復を狙います。ただ、第1四半期での減益分を挽回するには至らず、計画から25億円下方修正し、上期は205億円の見通しといたしました。

住宅につきましては、売上の平準化が進み、第2四半期は減益になりますが、消費増税前の需要を建売販売やリフォームの売上増で確実に取り込み、上期の営業利益は計画から5億円上方修正した190億円の見通しです。引き続き上期末の引渡しに向け、生産・施工体制を整備してまいります。

環境・ライフラインカンパニーについては、堅調な国内建築需要を確実に取り込むとともに、海外事業も継続して拡大に努め、上期の営業利益は(計画より)10億円上方修正した60億円の見通しとします。これはカンパニーの上期としての最高益となります。

メディカル事業も検査薬事業の好調を維持し、(計画より)4億円上方修正した44億円と、前年並みの営業利益を狙います。全社では、固定費抑制を図り、高機能プラスチックスカンパニーでのマイナスを2カンパニー・本社総力をあげてカバーいたします。それにより上期の営業利益は、計画どおり増益の430億円となる見通しです。

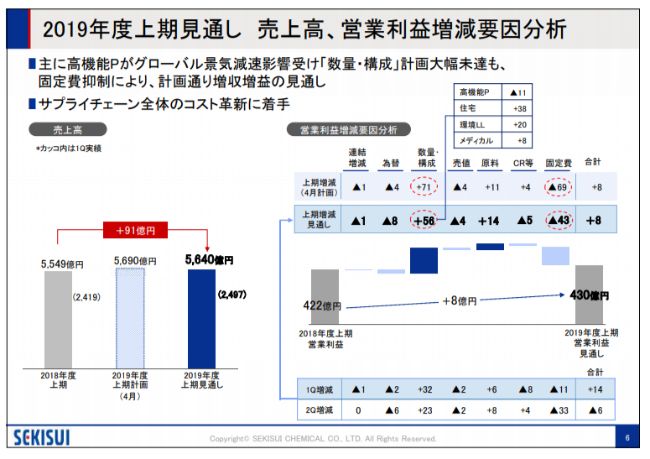

2019年度上期見通し 売上高、営業利益増減要因分析

業績の分析になります。スライド右上の吹き出しにありますように、高機能プラスチックスカンパニーがグローバル景気減速の影響を受け、数量・構成で未達となりましたが、主に固定費抑制でオフセットし、計画どおりの増収増益の見込みであります。

また、グローバル景気のさらなる長期化に備え、経費抑制・生産効率向上だけでなく、調達・物流も含めたサプライチェーン全体のコスト革新にも着手しています。

「AIM Aerospaceグループ」の買収について①

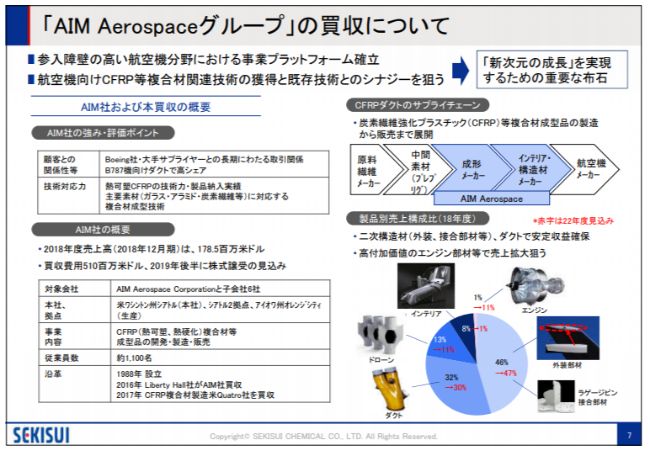

ここでまだアナリストのみなさんにご説明できていなかった上期の大きなトピックスとして、先日買収を発表した「AIM Aerospaceグループ」について少し説明をいたします。

今回の買収の意義と狙いはスライドに記載のとおりです。当社は現在、2030年に向けた長期ビジョンを策定中で、(今回の買収は)「新次元の成長」を実現するための重要な布石となります。

概要についてはスライドの左下に記載のとおりで、買収費用が5億1,000万ドルです。日本円でおよそ560億円となり、当社としては過去最大のM&Aとなります。正式な買収完了時期は2019年後半を予定しております。主な事業内容は、航空機・ドローン等のCFRPの複合材成形品事業で、顧客としてはボーイング社向けが大半となります。

「AIM Aerospaceグループ」の買収について②

8ページでは「AIM Aerospaceグループ」と当社とのシナジーの可能性と期待効果を図に表しております。今開発中の難燃フォームについてはダクトで、すでに使用されているフォームに置き換えることでさっそくシナジーが出るとみております。

さらに今後は、我々のアメリカの航空機シート事業との協業も含めて、航空機市場における当社のブランドの向上も図ってまいります。事業拡大・シナジー発現効果を踏まえて、我々の2025年度の航空機分野の売上500億円を目指すことの重要な打ち手でございます。

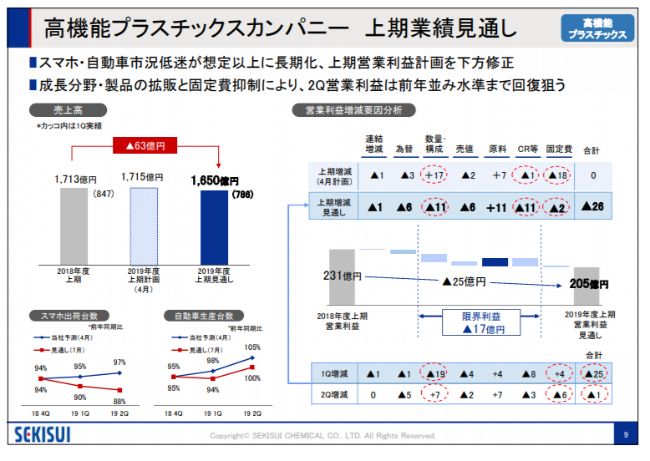

高機能プラスチックスカンパニー 上期業績見通し

カンパニー別の上期業績見通しについてご説明いたします。まず、高機能プラスチックスカンパニーです。売上は63億円減の1,650億円の見通しとなります。スライド左下の市況の折れ線グラフにもあるように、スマートフォンや自動車市況の低迷が長期化しており、4月時点での当社予測よりもさらに低迷しております。

スマホは、4月時点ではまだ影響が読めませんでしたが、HUAWEIの影響が我々の想定以上に大きく出ました。自動車につきましては、第2四半期は第1四半期よりやや回復とみておりますが、今の状況では下振れのリスクはあるだろうと考えております。

車輌・輸送分野で数量・構成の未達を固定費減でカバーできず、上期で25億円の下方修正となりますが、第2四半期につきましては前年並みの利益水準への回復を狙います。

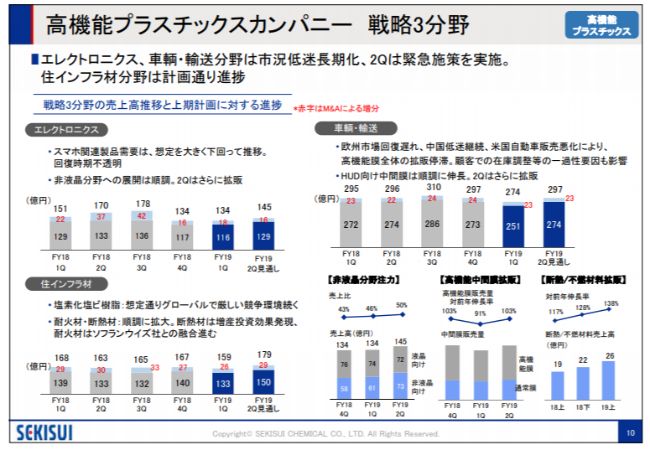

高機能プラスチックスカンパニー 戦略3分野

戦略3分野の状況でございます。エレクトロニクス分野は、スマホ関連製品需要がHUAWEIの影響もあり、計画を大きく下回って推移しています。しかし、ポートフォリオ改革に取り組んでた非液晶分野の拡大は順調に推移しており、第2四半期では非液晶分野の比率を50パーセントにまで引き上げます。

スライド右下の非液晶分野注力の棒グラフのとおり、第2四半期も液晶関連は楽観視していません。やや売上減を見込んでいますが、ここまで仕込んできた非液晶分野が順調に拡大しており、トータルでは増収を狙えるだろうと考えています。これをやり遂げることで、非液晶分野の売上比率が50パーセントにまで引き上げられます。

次に車輌・輸送分野です。こちらは欧州市場での回復の遅れや中国市場の低迷、さらに米国での市況悪化の影響を受けました。我々の高機能中間膜のうち、とくに遮音中間膜は非常にシェアが高く、使用部位の拡大と、これまでは市況に関わらず増やしてきました。、しかしながら、今回はさすがに全体のシュリンクが大きく影響を受けました。

ただ、ヘッド・アップ・ディスプレイ向け中間膜は確実に需要が拡大しており、第1四半期でも対前年で120パーセントの伸長となっています。第2四半期についてはヘッド・アップ・ディスプレイの採用車種増も一部決まっており、さらに拡販できる見込みでございます。

スライド右下の高機能中間膜の折れ線グラフにおいて、第1四半期が対前年で91パーセントとなっていますが、ここは昨年度の第4四半期に非常に契約料を上回るシェアを獲得したためです。

また、第1四半期はガラスメーカーさんでも在庫調整・生産調整といった一過性の要因がありましたが、第2四半期については、そういった一過性の要因はほぼ完了しています。加えて、第1四半期よりは市況も若干よくなるということで、この第2四半期の対前年103パーセント(の達成は)可能だろうと考えています。

住インフラ材分野は、塩素化塩ビ樹脂のグローバルでの厳しい環境はまだ継続しています。ただ、堅調な内需を背景に耐火材の拡販、また断熱材や不燃材料の好調が続いており、ほぼ計画どおり進捗しています。スライド右下の断熱/不燃材料拡販の金額はまだまだ小さいですが、伸び率は対前年で130パーセント近く、順調に拡大が進んでいる状況です。

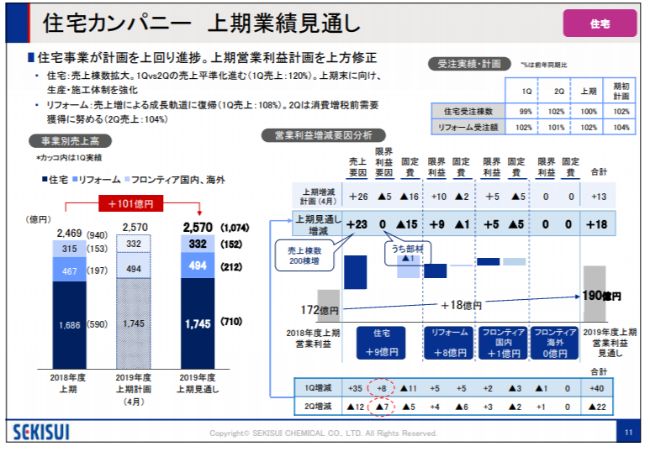

住宅カンパニー 上期業績見通し

住宅カンパニーの売上は、(前年同期より)101億円増収の2,570億円の見通しです。新築住宅事業は、売上棟数が上期で200棟増加する見通しです。四半期ごとの平準化も進んでおり、第1四半期での売上は前年比で120パーセントとなりました。上期末に向けて、生産・施工体制の強化を図ります。

また、リフォーム事業も、昨年度は固定費削減等による利益体質の強化をしてきましたが、今年度は売上増による成長軌道に復帰し、第1四半期売上で前年比108パーセントとなります。第2四半期は、とくに消費増税前の需要獲得に注力いたします。このように、住宅事業・リフォーム事業を中心に増益を図り、住宅カンパニーの上期営業利益は、期初計画よりも5億円増の190億円を目指します。

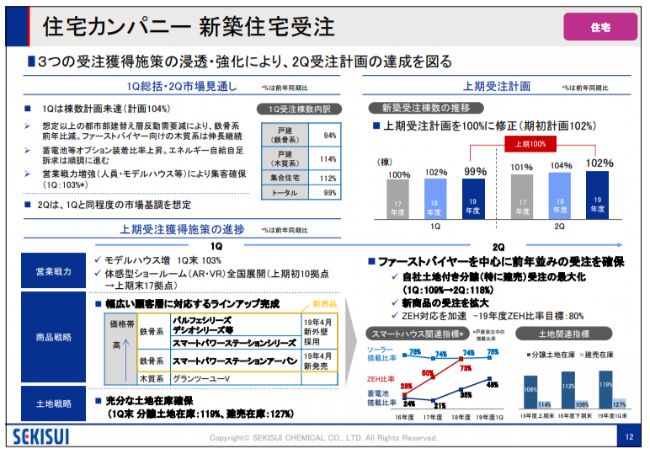

住宅カンパニー 新築住宅受注

新築住宅の受注についてご説明いたします。第1四半期は、都市部での建替え需要の減少が想定以上にありました。期初計画には出しませんでしたが、受注棟数は前年同期比で99パーセントとなりました。ただ、ファーストバイヤー向け需要は非常に堅調で、この傾向は第2四半期も継続すると考えています。

営業戦略、商品戦略、土地戦略により、第2四半期は102パーセントの受注棟数増を目指します。体感型ショールームの全国展開や鉄骨系ファーストバイヤー向け新商品の発売、建売の増加、土地在庫の確保等、狙った施策は順調に進捗しています。これらの施策効果を発現させ、第2四半期もファーストバイヤーを中心とした受注の獲得に努めてまいりたいと考えています。

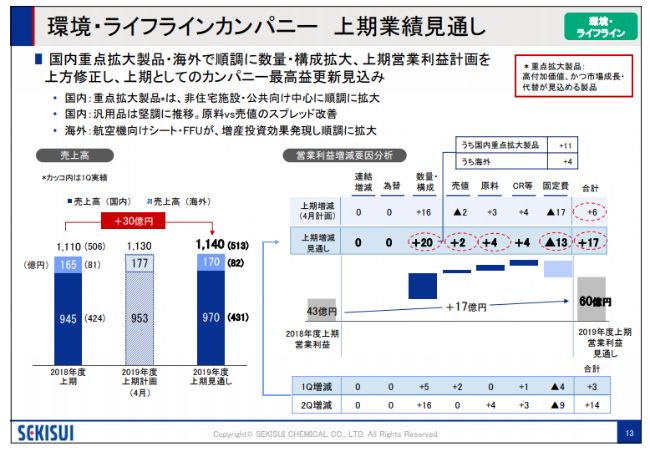

環境・ライフラインカンパニー 上期業績見通し

続いて、環境・ライフラインカンパニーです。売上高は1,140億円と、(前年同期より)30億円の増収となる見込みです。第1四半期においては、国内事業は重点拡大製品が非住宅・公共向けを中心に順調に拡大しました。また、汎用品も堅調で、上期でのスプレッド改善を見込んでいます。第2四半期はさらに重点拡大製品が牽引し、数量・構成の拡大を図ります。

海外事業は、航空機向けシート事業と人工枕木「FFU」の増産投資効果が発現し、順調に拡大しています。固定費抑制も継続し、上期としては17億円の増益です。期初計画からも10億円上方修正し、上期としてのカンパニー最高益となる60億円を目指します。

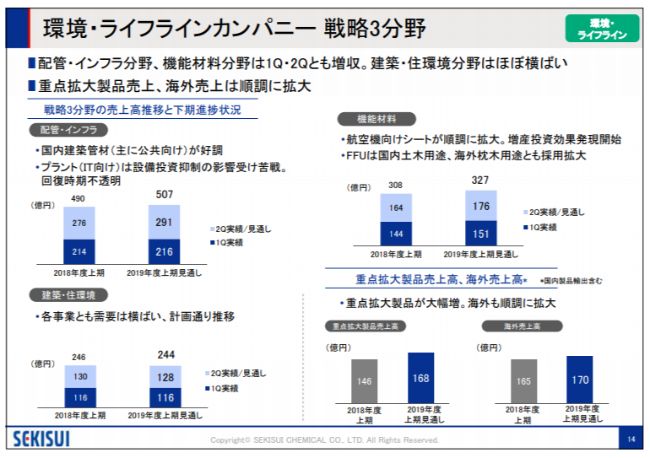

環境・ライフラインカンパニー 戦略3分野

戦略3分野の状況をご説明いたします。機能材料分野は大幅増収を見込んでいますが、建築・住環境分野は前年並みの着地という見込みになっています。

配管・インフラ分野では、国内は国土強靭化計画に資する建築管財が全体を牽引するも、IT関連工場向けのプラント管材は、長引く設備投資抑制の影響で苦戦しています。建築・住環境分野も集合住宅需要が低迷していますが、ほぼトータルでは計画どおりの進捗となっています。

機能材料分野では、米国の航空機向けシート事業が順調に回復したほか、増産投資の効果も発現し、一段と成長する見込みです。また、FFUは国内土木用途、さらに海外、とくに欧州での枕木用途採用が拡大しています。国内の重点拡大製品は大幅に売上高を伸ばし、海外も順調に拡大しています。

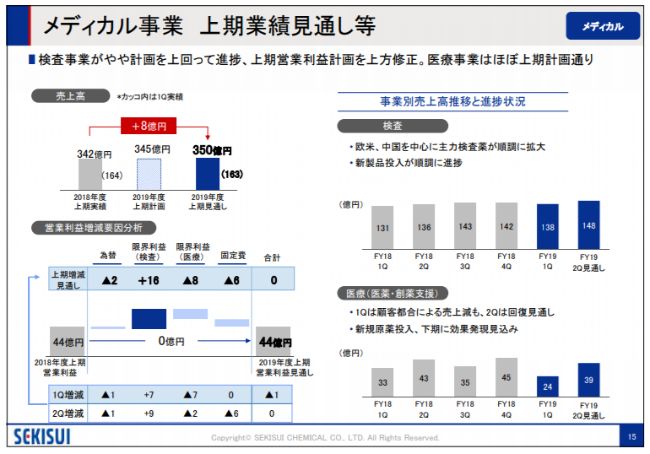

メディカル事業 上期業績見通し等

最後に、今年度より独立させましたメディカル事業です。売上高は350億円と(前年同期より)8億円の増収見込みです。検査事業がやや計画を上回って進捗しており、上期の営業利益計画を4億円上方修正いたしました。医療事業もおおむね上期計画どおりに推移しており、全体で前年並みの営業利益を確保いたします。

検査事業は、欧米や中国を中心に主力の検査薬が順調に拡大しており、第2四半期も大きく増収を見込んでいます。医療事業は、第1四半期は顧客都合による売上の減少がございましたが、第2四半期ではトータルで回復する見込みです。また、新規原薬の投入も進めており、下期以降の仕込みもきっちりやっていこうという予定にしています。

各カンパニーおよびメディカル事業の状況と主な施策については、以上ご説明したとおりとなりますが、第2四半期は拡販施策および固定費抑制を確実に実行し、上期は430億円の営業利益を達成する所存です。

2019年度第1四半期決算内容

以下、決算内容については、内容をご確認いただければと思います。私からの説明は以上です。