2018年11月27日に行われた、株式会社フェローテックホールディングス2019年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社フェローテックホールディングス 代表取締役副社長 執行役員管理統括担当 山村丈 氏

株式会社フェローテックホールディングス 取締役執行役員 財務経理統括室長 鈴木孝則 氏

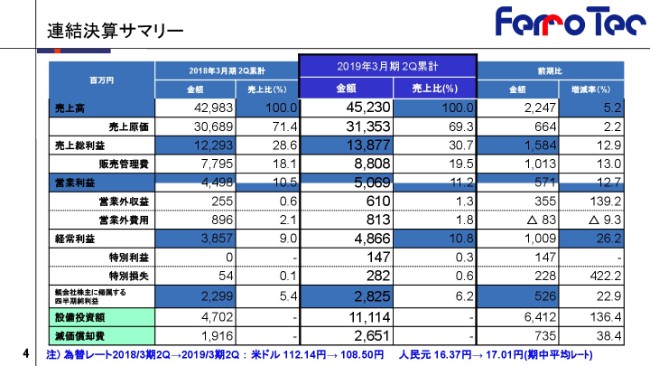

連結決算サマリー

鈴木孝則氏:財務経理統括担当の鈴木でございます。本日は、多くのみなさまにお集まりいただきまして、誠にありがとうございます。これから、弊社の2019年3月期上半期連結決算概要について、ご説明をさせていただきます。

まず、全体像でございます。この上期の連結業績に関しましては、売上高・原価率・営業利益・純利益において、想定どおりの順調な決算になったものと考えています。

4ページの連結決算サマリーに記載していますので、全体の詳細な数字の説明は省略させていただきます。

セグメント別売上高および営業利益

今日はセグメント別に、売上高・営業利益の状況を説明させていただきますので、6ページをご覧ください。上段が売上高、下段が営業利益となっています。

まず、上段の3行目の太陽電池セグメントですけれども、本年(2018年)5月末の、中国のフィードインタリフ(固定価格買取制度)見直しの発表によりまして、従前にも増して事業環境が悪化してきています。

PV(Photovoltaic、太陽光発電)用のインゴット・ウェーハ・セルの生産調整を行ったため、売上高はここを見ていただきますと(おわかりのように)、昨年同期の約100億円から51億6,600万円と、ほぼ半減をいたしています。

2行目の電子デバイスの売上高は減収となっていますが、為替相場の影響と客先構造、それから製品構成の変化によるものと見ています。

これらの2つのセグメントの減収要因を補って、売上高・営業利益を大きく牽引した事業が半導体等装置関連事業で、前年同期比3割強の増収となっています。詳細については、こちらの資料には入っていませんけれども、個別に申し上げますと、真空シール・金属加工で、前年同期比21パーセント増の68億3,500万円。石英製品では、前年同期比37パーセント増の66億9,300万円。セラミックス製品で、30パーセント増の53億200万円。

それから、新たに本セグメントに追加させていただきました洗浄事業で、前年同期比40.4パーセント増の16億1,500万円ということで、大きな売上高の伸びをしています。これらの製品は認定製品ということで、客先との結びつきの強い商品でございますので、相応の利益率を確保できることによって、増益にも大きく貢献しています。

半導体等装置関連事業に関しましては、ご承知のとおり、一過性の踊り場に差し掛かっている状況でございます。弊社グループの製造販売の大半を担う子会社の決算が12月でございますので、上半期ほどの大幅な増収増益はないとしても、下半期において大きな落ち込みは考えていません。堅調に推移するものと予測しています。

電子デバイス事業の営業利益ですけれども、先に述べましたとおり、客先構造・製品構成の変化に対応して、営業利益率が伸び悩んでいます。営業利益は、前年同期比約3億円の減益となっています。現在、サーモモジュール・パワー基板で新たな成長製品を立ち上げて、増収増益の方策を着実に展開しています。

太陽電池事業に関しましては、上半期の営業利益は10億2,900万円の赤字ということで、残念な結果になっています。市況の変化によりまして受託生産の生産量が減少し、利ざやも縮小しています。また、原材料・製品在庫の評価洗替えで、約4億円の損失処理をいたしています。本セグメントへの対応策に関しては、後ほど説明させていただきます。

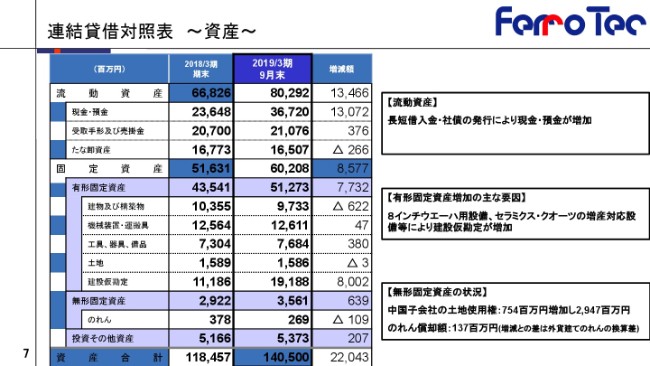

連結貸借対照表 ~資産~

続いて、7ページで連結貸借対照表関連の説明をさせていただきます。

資産合計は1,405億円と、(2018年)3月期末比で220億円ほど増加しています。資産内容で大きな移動があるのは、現預金で130億7,200万円、建設仮勘定で80億200万円増加しています。

連結貸借対照表 ~負債及び純資産~

短期・長期を合わせました外部負債が(2018年3月期末の)254億1,400万円から463億800万円ということで、約210億円増加しています。この2つが今回、バランスシート上に大きな影響を与えている要因でございますので、この背景についてご説明をいたします。

この構造変化の主因は、昨年来積極的に行っている、大きく分けて2種類ある設備投資でございます。1つは、弊社グループの強みである、既存事業の石英・セラミックス・金属加工・洗浄・パワー基板への、ビジネスチャンスを逃さないための積極投資がございまして。こちらは強い分野をさらに強くして、短期的な投資のリターンを狙っています。

もう1つは、将来のグループ収益を担う事業への投資でございまして。中国での、8インチ・12インチの半導体用シリコンウェーハ事業の参入ということで、中長期的視点に立った投資でございます。今期、投資総額を約400億円と発表していますけれども、既存事業の強化に約140億円、半導体ウェーハに260億円程度を見込んでいました。

資金調達につきましては、金融機関からの借入で約250億円、リースによる割賦で約100億円、政府補助金で50億円程度と計画していました。金融機関からの借入のうち約110億円を、9月末に長期借入金として実行をお願いいたしました。この金額が、バランスシート上の現預金に計上されていまして、9月末の大幅な現預金増加の原因でございます。

ただ、この資金につきましては、既に10月以降、半導体ウェーハ事業を担う杭州中芯晶圆科技股份有限公司・寧夏銀和半導体科技有限公司に出資、貸付のかたちで充当しています。この資金は、主に工場建屋の建設と、先駆けて導入する装置の支払いに充てる計画でございます。

さらに、この半導体ウェーハ投資につきましては、現在、シンジケートローンの組成をお願いしていまして。来月くらいに、110億円から130億円くらいの調達をお願いしているところでございますが、この資金は本格的な装置の搬入と、最終工事関係の支払いに充当しようと考えています。

この借入が完了した場合、半導体ウェーハ投資のうちの、8インチ投資分の約510億円に関しまして、今期の借入分220億円強、既存投資分95億円、リース約80億円、政府補助金100億円を加えますと、8インチ関連投資の資金調達は、今期以降の支払いも含めましてほぼめどが立ったものと判断しています。

投資の支出が一部来期にずれ込む関係上、当初、ウェーハ関係事業の投資を260億円と予想していましたけれども、今期中のキャッシュベースでの投資支出額は、約200億円程度になるのではないかと見込んでいます。既存事業強化に係る投資に関しましては、昨年調達済みの50億円に加えまして、リース等で対応していますけれども、半導体等装置関連事業が踊り場を迎えたこともございまして、慎重に進めています。

こちらは約146億円の予想に対して、キャッシュベースでの支出は、約100億円内外に収まるものと見ています。このような大幅な有利子負債の増加と、為替調整勘定の若干の減少もございまして、2018年末の自己資本比率は30パーセント台前半まで低下する可能性ございますが、今後のグループ成長の視点から、一時的にはやむを得ないものと判断しています。

私自身、先月・今月と投資現場で状況確認を行ってまいりましたけれども、投資した事業の立ち上げは非常に順調でございまして。既存事業の量産開始、半導体ウェーハ事業のより深い採算管理体制の構築で、今後の返済原資の確保は可能になるものと考えています。

最後に、太陽電池関連事業の状況について説明を申し上げます。このセグメントの中では大きく分けまして、インゴット引上装置製造、石英るつぼ製造、太陽電池用インゴット生産、ウェーハ生産、セル加工といった事業を行っていますけれども。先に申し上げました製造装置るつぼに関しましては、半導体用途の製品の技術開発に成功して、量産体制を整えています。すでに太陽電池事業というよりは、半導体関連事業というかたちへのシフトが完了したものと考えています。

インゴット引上装置につきましては、現在、銀川で投資を行う半導体ウェーハ事業の引上装置を自社グループ内で作るということで、フル生産の状況でございます。単結晶インゴット生産に関しましては、半導体装置に使用するシリコン部材原料の生産に成功しています。こちらもやはり量産に移行していまして、成果を上げています。

また、単結晶インゴットについては、OEM生産での稼働も行っています。多結晶につきましては、受託生産に切り替えています。自社でリスクを負わない事業体制への転換を図っております。セルの加工ラインについては、現在、大手OEM先との交渉を継続している状況でございます。

こういった実態を踏まえまして、本年5月末に出ましたフィードインタリフの見直しという環境の変化に伴う、不採算事業からの脱皮に向けて、必要な会計処理に関してどの程度の負担が必要になるかということについて、精査中でございます。これについては、精査を完了後、必要に応じて対策を講じていくつもりでいます。

この上半期決算の結果より、事業構造は着実に改善していますし、収支構造は安定的な状況と判断しています。当社グループにとりましては、これからの3年間が非常に重要な時期だと認識しており、事業の進展を細かくモニタリングしながら、着実な成長を進めていくつもりでいますので、株主・投資家のみなさまのご支援のほどをよろしくお願いいたします。

以上をもちまして、2019年3月上半期の決算内容の説明を終了いたします。どうもありがとうございました。

セグメント

山村丈氏:みなさん、こんにちは。管理統括担当の山村でございます。それではさっそく、私から、2019年3月期第2四半期の業績について、製品別に業界動向と我が社の状況についてご説明申し上げます。

まず、画面の円グラフをご覧いただければと思いますけれども。半導体等装置関連セグメントが60パーセント、電子デバイスセグメントが13パーセント、太陽電池セグメントが11パーセントとなりまして、半導体等装置関連セグメントが牽引いたしました。

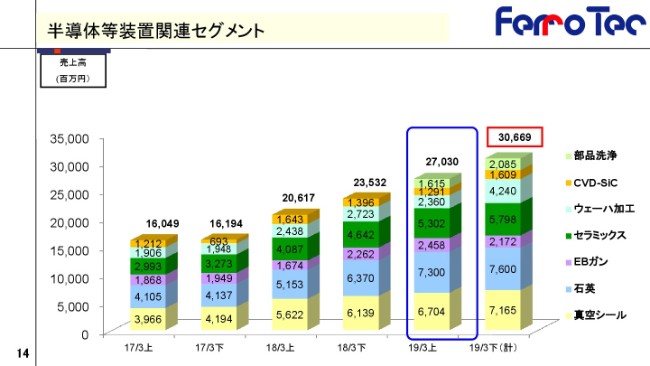

半導体等装置関連セグメント

次のページをご覧ください。半導体等装置関連セグメントの連結売上高は、前年比で増収でございました。下期の見込みでは、受注が好調につきまして、上期比で増収を見込んでいます。

真空シール関連事業の状況と今後の見通し

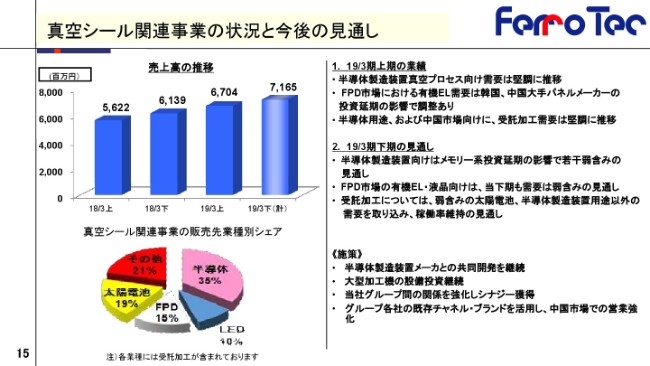

それでは製品別にご説明申し上げますので、次のページをご覧ください。こちらは、真空シールでございます。

上期の半導体の市場動向は、3D-NAND・DRAMの需要で一定の水準がございましたので、半導体市場はおおむね活況が続きました。FPD向けは、韓国・中国の有機ELパネルメーカーの投資が延期となりまして、年央から受注が調整の局面に入りました。足元も、やや弱含みの状況でございます。

円グラフをご覧いただければと思いますけれども、販売先の業種別シェアです。各種業種には受託加工が含まれていまして、おおむね堅調に推移いたしました。

下期の見通しでございますけれども、メモリー系の需給バランスが落ち着いたことから、デバイスメーカーの積極的な投資が一段落となりまして、穏やかな需要となる見込みでございます。

FPD市場でございますけれども、有機ELパネルの歩留まりの改善が進みませんでしたので、設備投資は若干弱含みの状況が継続する見通しでございます。

一方、受託加工でございますけれども、こちらにつきましては、下期も一定の受注を見込んでいます。

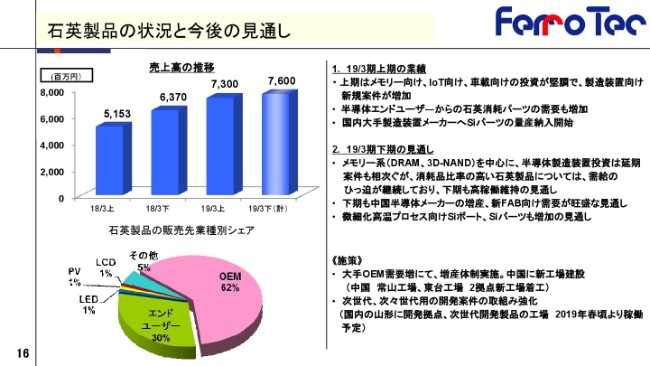

石英製品の状況と今後の見通し

次のページをご覧ください。こちらは、石英製品でございます。

こちらは、半導体の製造装置のウェーハプロセスに使用されるマテリアル製品でございまして。主に製造装置の稼働率でございますけれども、こちらと売上が連動いたします。

上期に関しましては、デバイスメーカーの設備稼働率が高水準なことから、好調に推移いたしました。Siパーツという製品がありますけれども、こちらの販売を開始させていただいています。

増産のために生産現場の拡張を行いましたけれども、顧客からの需要が想定以上だったものですから、私どもとしましては、新工場に着工いたしました。業界内では、みなさまもご承知のとおり、デバイスメーカーの設備投資の遅延の影響が報道されていますけれども、装置稼働率は高水準を維持する模様でございます。

石英製品につきましては、私も先週、中国の江蘇省の東台に行きましたけれども、こちらで新工場を竣工いたしまして。

さらに国内につきましても、山形で開発拠点を竣工する予定をしています。下期につきましては、おおむね堅調の見込みでございます。

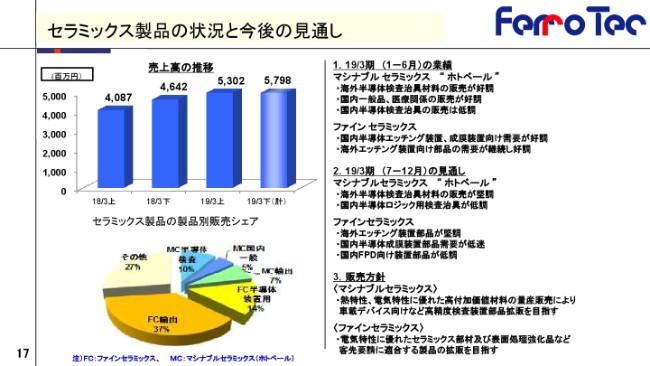

セラミックス製品の状況と今後の見通し

次のページをご覧ください。続きまして、セラミックスでございます。

主にプローブカードに使用されますマシナブルセラミックス(MC)と、半導体製造装置に使われますファインセラミックス(FC)と表示しています。

マシナブルセラミックスは、海外検査装置向け・医療機器向けが好調に推移いたしました。ファインセラミックスに関しましては、エッチング装置・成膜装置が、国内・海外で好調でございました。

下期でございますけれども、マシナブルセラミックスの海外向けは好調の見込みでございますけれども、国内向けがやや軟調となる見込みでございます。ファインセラミックスに関しましては、エッチング向けは好調でございますけれども、成膜向けがやや弱くなる見通しでございます。

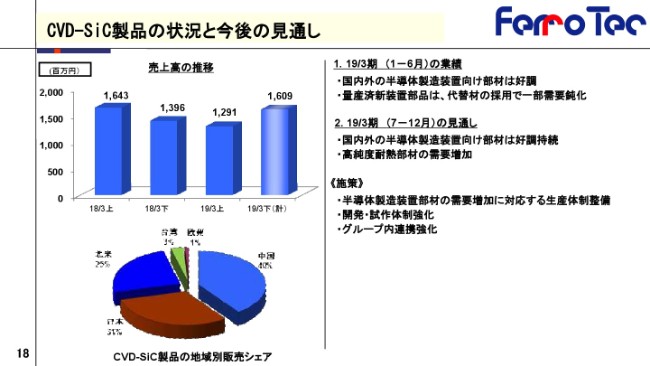

CVD-SiC製品の状況と今後の見通し

次のページをご覧ください。CVD-SiCでございます。

販売先は半導体業界が主力でございまして、高純度で耐熱性に優れた製品でございます。まず、こちらの円グラフをご覧いただければと思いますけれども。製品の約7割が海外売りで構成されている製品でございまして、主に大手装置メーカー・デバイスメーカーに販売を行っています。

上期につきましては、他のマテリアル製品と同様に好調に推移いたしましたけれども、量産の一部に対しましては代替製品が採用されまして、やや需要が軟調となりました。

一方、下期につきましては、高純度耐熱部材の顧客需要が増加する見込みでございまして、コーティングサービス・ダミーウェーハといった製品も展開して、売上高は回復に転じる計画でございます。

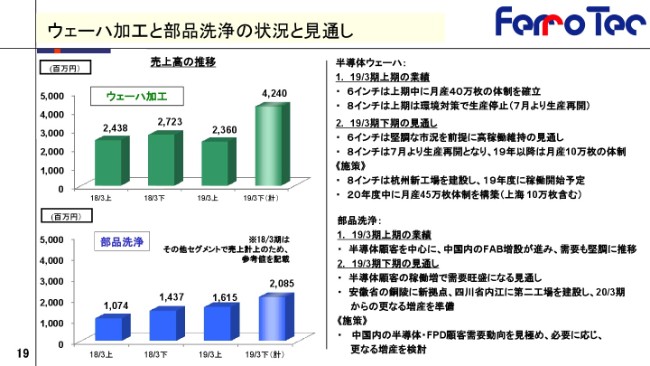

ウェーハ加工と部品洗浄の状況と見通し

次のページをご覧ください。こちらの上段が半導体ウェーハ加工で、下段が部品の洗浄でございます。

上期の半導体ウェーハの売上は、5・6インチに関しましては、ディスクリートウェーハの計上でございます。需要増がございますので、現在は月産40万枚体制を構築いたしています。

8インチにつきましては、みなさんも非常に気になるところだと思うんですけれども、(2018年)7月から量産を再開していまして、現在9万枚まで生産を上げてきています。下期の後半からは、8インチウェーハの売上を計上できる見通しでございます。現在は、第2期工場の杭州の新工場を建設中でございまして、来年(2019年)の竣工を目指しています。こちらにつきましては、月産35万枚体制でございます。

下段の部品洗浄でございますけれども、半導体・FPDの製造装置を分解して持ち帰って、各種部品の洗浄を仕事としていますけれども、こちらに関しましては順調に推移しています。こちらのサービスに関しましては、みなさまもご承知のとおり、上海からスタートして、天津・四川・大連に工場を保有していまして。現在は四川の安徽省で、新たな工場を建設中でございます。

この事業はいわゆるストックビジネスでございまして、安定的なサービス事業であると考えています。

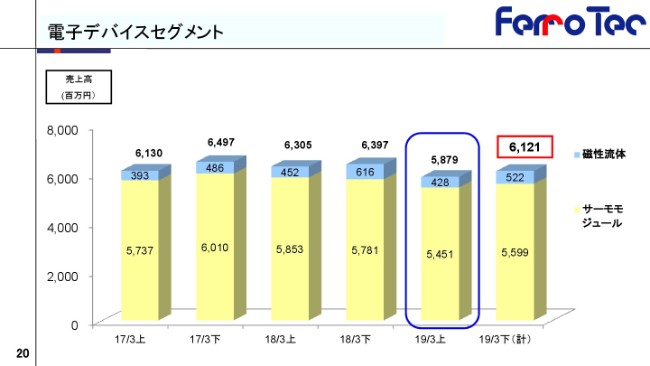

電子デバイスセグメント

次のページをご覧ください。続きまして、電子デバイスセグメントでございます。

残念ながら、こちらは前期より減収となりました。北米の乗用車の販売台数が、前年比で13パーセント減となっていまして、サーモモジュール・磁性流体ともにその影響を受けています。

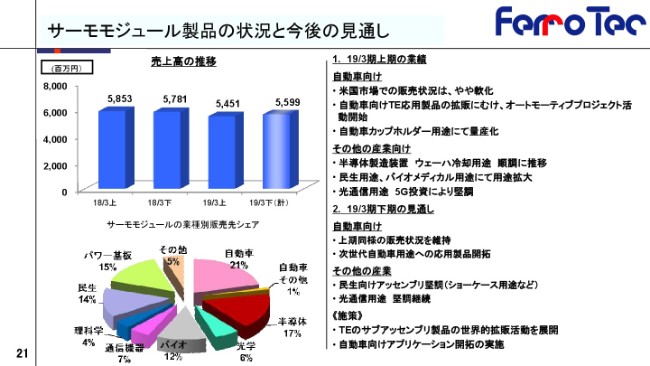

サーモモジュール製品の状況と今後の見通し

次のページをご覧ください。こちらが、サーモモジュールでございます。

主力の自動車の温調シートにつきましては、円グラフをご覧いただければと思いますけれども。先ほど申し上げましたように、北米市場のピークアウトの影響がございました。その他の産業につきましては、円グラフのとおりでございまして、基本的に半導体が非常に強くて、その後にバイオ、それから民生も堅調でございます。

世界的な消費電力の低減のトレンドで、パワー半導体基板がかなり伸長いたしました。下期につきましては、おおむね横ばいと見込んでいます。

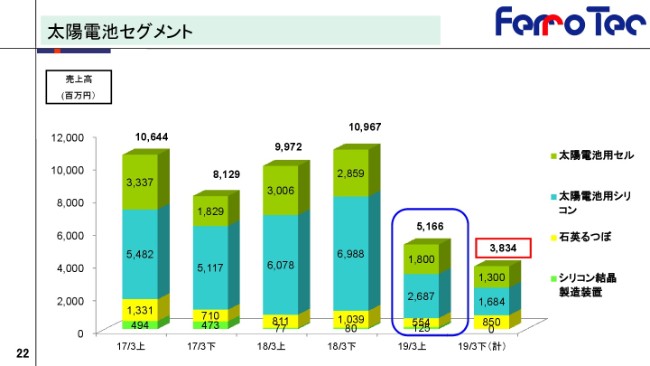

太陽電池セグメント

次のページをご覧ください。続きまして、太陽電池セグメントについてご説明申し上げます。

ご覧のとおり、前年比で大幅な減収となっています。こちらにつきましては、中国の固定価格買取制度の変更による、市場の価格の下落の影響でございます。

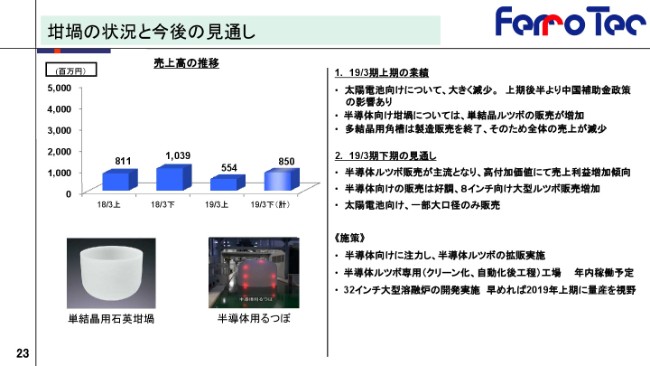

坩堝の状況と今後の見通し

次のページをご覧ください。こちらは、るつぼでございます。

単結晶用のるつぼにつきましては、我々は太陽電池用途から半導体向けに転換していますけれども、太陽電池向けが大型化の要望で継続したものの、政府政策で失速いたしました。半導体向けは、おおむね計画どおりの状況で推移いたしました。

下期につきましては、半導体用の自動化と大型化などに取り組んでいます。足元では、約7割が半導体向けとなっています。

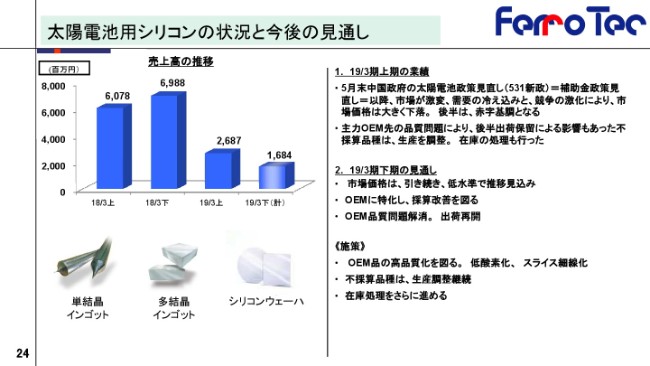

太陽電池用シリコンの状況と今後の見通し

次のページをご覧ください。太陽電池用シリコンでございます。

シリコンの自社販売製品につきましては、年初から新興国向け製品の価格競争が始まりまして、価格の下落が続きましたので、結果的に不採算となりましたので、生産調整を実施いたしました。

下期の後半からは、自社販売品からは撤退してOEMのみに特化して、人員・設備は半導体用に移行。それから、設備改造を計画しています。この結果として、上期比で減収となります。

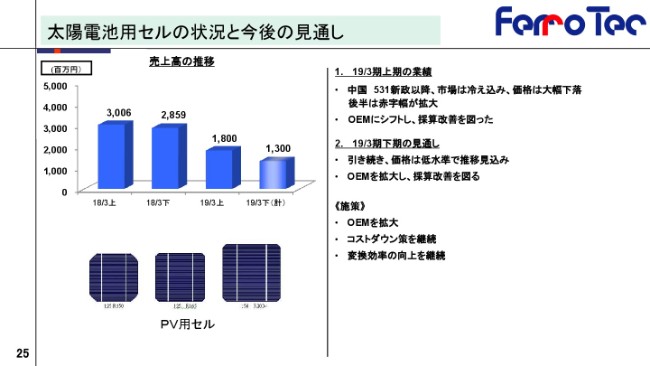

太陽電池用セルの状況と今後の見通し

次のページをご覧ください。最後でございますけれども、こちら太陽電池用セルでございます。

シリコン同様でございますけれども、価格につきましては大幅に下落となりまして、後半は赤字幅が拡大いたしました。

下期につきましては、OEMに特化して……我が社は変換効率の向上となるPERC技術を保有していますので、その需要があることから、さらに変換効率を上げてまいります。

顧客は自前のウェーハを持ち込んで、我が社がセル加工をするといった、半導体のエピハウスのようなビジネスモデルとなる受託加工の方式でございます。私どもとしましては、引き続き構造改革を継続してまいります。

簡単でございますが、以上で、私からのセグメント別の説明を終了とさせていただきます。どうもありがとうございました。