2018年7月31日に行われた、川崎汽船株式会社2019年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:川崎汽船株式会社 専務執行役員(CFO) 二瓶晴郷 氏

2019年3月期第1四半期決算説明会

二瓶晴郷氏(以下、二瓶):それでは、私から、2018年度(3月期)第1四半期の決算概要について、ご説明申し上げます。

まず、パワーポイントの資料に入ります前に総括を申し上げます。この第1四半期については、私どものコンテナ船事業のONE社への引き継ぎに伴う存置コスト、いわゆる「残ったコスト」が、経常ベースで当初より約30億円悪化し、その影響で、上半期の収益予想を30億円下方修正いたしました。しかし通期予想については、経常・当期利益段階とも、変更をしておりません。

そして、私どものコンテナ船事業であるONE社については、スタート地点での積高減少で下振れがあったものの、通期では、当初の予想どおりのネットインカムを維持しております。

以上が総括でございます。

第1四半期決算概要

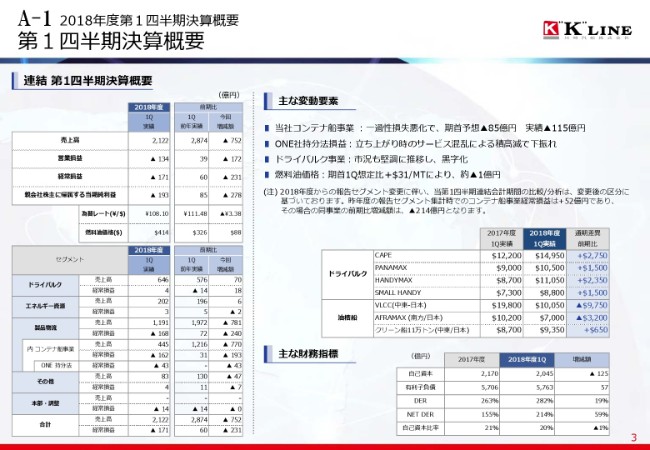

それでは、詳細の数字についてご説明申し上げます。A-1をご覧ください。

一番左側の欄でございますが、2018年度第1四半期実績(になります)。売上高、2,122億円。これは前年同期対比で、26.1パーセント減少しておりますが、これは主にコンテナ船事業のスピンアウトによるものでございます。

営業損益、マイナス134億円。経常損益、マイナス171億円。当期利益、マイナス193億円の赤字でございました。

前提となりました為替レートは、108.10円。燃料油価格は上昇しておりまして、414ドルでございました。

その下(の表)にまいりまして、第1四半期におけるセグメントごとの経常利益の実績でございます。ドライバルクセグメントは大変貢献していただきました。経常損益で、プラス4億円。

エネルギー資源は、経常損益でプラス3億円。

製品物流は新セグメントでございますが、コンテナ、自動車、物流、内航等も入っておりますが、経常損益でマイナスの168億円。そのうち、コンテナ船事業はマイナスの162億円でございました。

さらにその内訳として、ONE社からの持分法利益はマイナスの43億円でございました。

その他、本部調整等を勘案しまして、合計は経常損益で171億円の赤字でございました。

(スライドの)右側に移っていただいて、今回の第1四半期の決算の主な変動要素をご説明いたします。

まず、先ほど申し上げたように、今回の決算のポイントであるコンテナ船事業において、期首予想のコストが85億円でございましたが、30億円悪化いたしました。そして、実績ではマイナスの115億円でございました。

それから、ONE社の持分法損益については、後ほどONE社の実績でご説明しますが、立ち上がり時のサービス混乱によって積高が減少し、第1四半期の数字については、下振れをしております。

ドライバルク事業は市況も堅調に推移して、先ほど申し上げたように、黒字を確保することができました。

それから、燃料油価格でございますが、私どもの期首の第1四半期想定は約383ドル程度を予想していたのですが、プラスの31ドルということで、ここは約1億円の悪化でございます。

今回セグメント変更がございましたので、前年同期対比をする場合に、新セグメントベースで比較しております。よって若干中期の説明を加えております。

(スライドの)下に移っていただいて、主な財務指標でございます。

自己資本については、第1四半期末で2,045億円。有利子負債は、ほとんど変わっておりませんが、5,763億円。自己資本比率は、20パーセントという結果でございます。

上期及び通期業績予想

次のページ、A-2に移っていただきたいと思います。

ここには、先ほど申し上げた第1四半期の実績をもとに、第2四半期の予想、そして上期の予想、それから通期の予想、期首公表との比較をご説明申し上げます。

第2四半期で見込んでいる数字は、そこ(スライド)に書いてあるとおりでございます。上期累計の予想は、第1四半期の実績が下振れになったため、上期の予想については下方修正をしております。

売上高が4,115億円となりまして、営業損益は100億円、経常損益は120億円、当期利益は150億円、それぞれ赤字ということでございます。

通期予想については変更しておりません。売上高は7,750億円。営業損益は50億円、経常損益は50億円で予想しております。また当期利益は70億円で、これも変更なしでございます。

期首に公表しました数字との比較で申し上げます。(表の右側の)期首公表比較のところに書いてございますが、経常損益ベースでいきますと、上期にマイナス30億円だったものを下期で打ち返して、通期比較では変更なし。

当期利益ベースでは、上期にマイナス175億円だったのですが、下期に175億円を打ち返して、結果としては変更なしということでございます。

経常損益については先ほどから理由を申し上げております。この当期利益については、そもそも上期で予定しておりましたアセットセールス等が、下期にずれ込むという影響で、こういう修正を行っております。

アセットセールスと申し上げましたが、ここにはONE社へのターミナルの譲渡移管のずれ込みも含んでおります。その予想の前提になる為替レート等の説明が、下の欄でございます。

為替レートについては109円ということで、これは期初対比で変更はしておりません。足元は111円ですから、妥当な水準だと思っております。

それから燃料油価格については、期初時点では373ドルで見込んでいたのですが、これは大幅に前提を変更いたしました。足元が460ドル近辺ですから、それに合わせて451ドルということでございます。

市況の前提については次ページ以降にございますが、基本的にはほぼ変更なしでございます。若干微調整はありますが、ほぼ変更なしということです。

為替レート、燃料油価格の変動による、あと9ヶ月間の影響については、そこ(スライド)に書いてあるとおりです。為替レートでは、1円動いて5億円のプラスマイナス。それから、ONE社は含んでおりませんが、燃料油価格では、10ドル変動して8,000万円という影響度合いでございます。

次に、配当でございます。大変申し訳ないことではございますが、上期の業績予想(の下方)修正を踏まえて、誠に遺憾ながら、中間配当は無配とさせていただきます。

なお、中期業績予想は期首公表どおりであります。期末配当については、引き続き未定とし、業績の改善に向けて取り組んでまいる所存でございます。

(スライドの)右側でございますが、主な変動要素(をまとめております)。これは、先ほどの説明と重複いたしますが、まず上期の経常利益で30億円悪化した部分については、そこに書いてあるとおりでございます。

問題は通期予想のところです。下期に30億円をキャッチアップするというところですが、ここは明細が書いてございますように、ドライバルク・製品物流の収支向上策を実施して、25億円の収益向上を見込んでおります。

またONE社の通期持分法損益は、期首公表から変更しないということで、下期には16億円キャッチアップしています。それから燃料価格の変更の影響をマイナス5億円で見ております。

セグメント別 上期及び通期業績予想

それでは、スライドA-3、セグメント別の通期業績予想に移ります。

(このスライドには)新セグメントの項目別の上期予想、通期予想、それから期首公表比較が載っております。

まずドライバルクでございますが、上期予想は経常利益で10億円、通期予想は60億円のプラスでございます。これは期首公表比較で言うと、25億円の上方修正でございます。

理由については、(スライドの)下に書いてございますように、市況も堅調に推移している上、さらなる効率的配船・収支向上策効果もあり、上期・通期とも業績を改善させる見込みでございます。

次にエネルギー資源です。上期予想が経常利益で10億円、通期予想で30億円。これは期首公表比較から変えてございません。

足元では油槽船の市況が弱いのですが、ここについてはエネルギー資源の中でキャッチアップして、期初想定どおりの数字を計上したいと考えております。

次に、製品物流です。上期の予想は経常損益でマイナス120億円、通期(予想)ではマイナス5億円まで戻す計画でございます。ただ、製品物流のマイナス5億円は、期初に出しました数字よりも20億円悪化しております。これは私どもに残ったコンテナ船事業の18億円の悪化が主な要因でございます。

以上がセグメントごとの内訳の数字でございます。

2018年度通期業績予想 変動のポイント[期首公表比較]

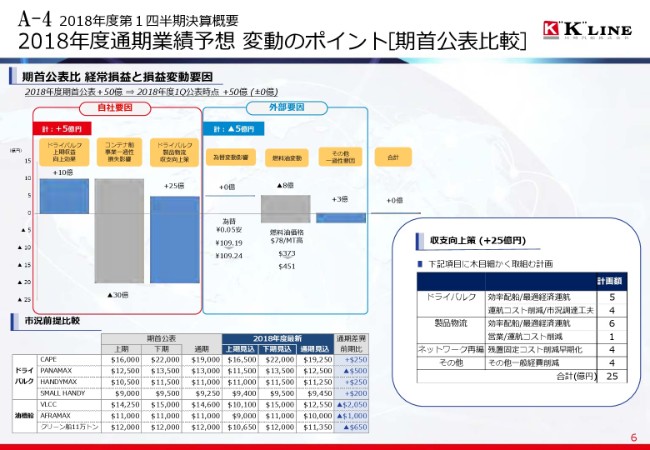

次に、A-4に移ります。

ここは、通期業績予想の変動のポイントでございます。経常利益については、50億円を変更してございませんので、結果としては変更なしですが、中身は滝グラフに表示してある通りでございます。

まずコンテナ船事業の一過性損失の影響で、マイナス30億円ほど下方にシフトしたものを、ドライバルク、製品物流の収支向上策で打ち返すというのが自社要因でございます。

そのドライバルク、製品物流の今後の収支向上策による25億円については、(グラフの右側の表に)詳細が書いてございますが、ドライバルクで9億円。製品物流、これは主に自動車でございますが、ここで7億円(を計画しています)。

それからネットワーク再編……これは、コンテナ船事業が持っていたいわゆるグローバル、海外のネットワークを、自動車並びに製品物流がコストも含めて引き継ぐわけです。そこは身の丈に合った機能にしていくということで、そこのコスト削減を早期化させるという(意味での)4億円も入ってございます。

右側(の滝グラフ)に移ります。外部要因でございますが、為替はほとんど影響なし。燃料油変動については、8億円のマイナスを見込んでおり、外部要因では都合マイナス5億円でございます。

その下(の表)に移りまして、市況前提比較です。先ほど申し上げたように、市況の前提については、ほとんど変更しておりません。

ただし項目ごとに見ますと、まずCAPE型では1万9,000ドルを1万9,250ドルに上方(修正)してます。みなさんご存知のように、足元では2万4,000ドル近辺で推移していますので、それほど高い見込みではないのかもしれません。

大きなところでは、VLCC型です。ここは期首に1万4,600ドルで想定していたものを、足元の低調な市況を勘案して、1万2,250ドルに変更しております。

以上が市況でございます。

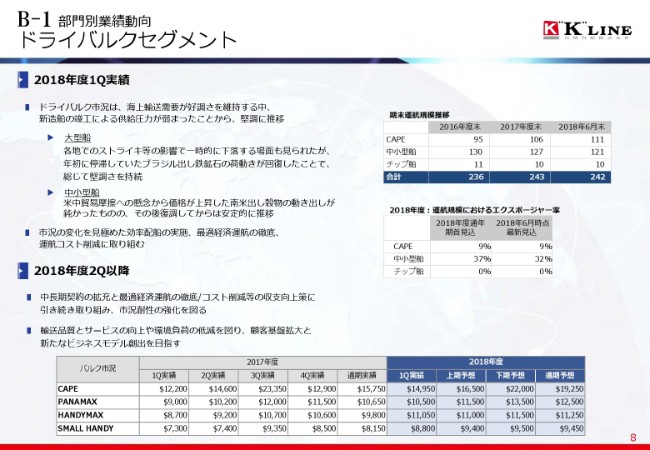

ドライバルクセグメント

それでは、部門別に若干ご説明申し上げます。

まずドライバルクですが、ここはご説明のとおり堅調、ならびに安定的に推移ということで維持しております。

(スライド)右側の2018年度の運航規模におけるエクスポージャー率を見ていただくとおわかりの通り、中小型船で37パーセントだったのが、32パーセントに下がってきています。これは順調にエクスポージャーを減らしているということだと思います。

また、2018年度第2四半期以降のところにもコメントしてございますように、あえて契約の荷主さまのお名前は言えませんが、中長期契約、それから良質なCOA契約(数量運送契約)も順調に獲得できております。まさに私どもの中長期契約における安定的収益の拡充という部分が、このドライバルクセグメントでは順調に推移していると考えております。

ちなみに中長期経営計画の進捗については、上半期が終わったところでまた総括してご説明するつもりでございます。

なお、ドライバルクセグメントにおいては、みなさんご承知のように、最近中国で景気刺激策と思われるような政策、あるいは金融緩和政策等(の動き)が見られていることから、さらなる期待が持てるかもしれません。

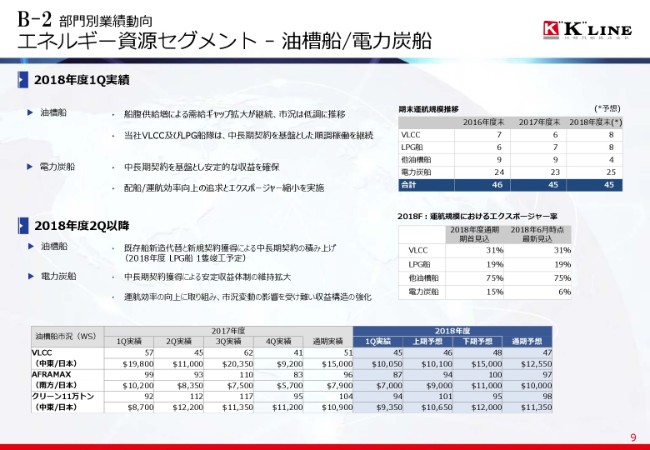

エネルギー資源セグメント – 油槽船/電力炭船

次に、B-2のエネルギー資源セグメントです。

油槽船/電力炭船でございますが、ここはコメントするとすれば、(スライド)右側の期末運航規模推移(に記載のとおり)、「VLCC型」が(2017年度末から)2隻増えております。

他油槽船は、(2017年度末の)9隻から4隻に減っております。これは主に石油製品船を減船する予定でございます。

その下の欄でございますけれども、運行規模におけるエクスポージャー率に変更があったのは、電力炭船でございます。これも期首見込みで15パーセントだったものが、さらにエクスポージャー率が下がりまして、6パーセントということで好調に推移しております。

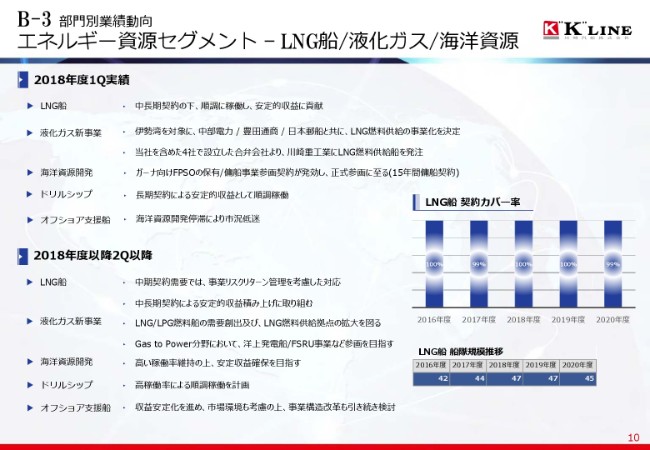

エネルギー資源セグメント – LNG船/液化ガス/海洋資源

次に、B-3に移ります。

ここで申し上げたいことは1つ、(2018年度)第1四半期実績の2番目、液化ガス新事業についてです。ここは名古屋の伊勢湾を対象に、中部電力さま、豊田通商さま、日本郵船さまとともに、LNG燃料供給の事業化を決定。その船を、川崎重工業さまに発注いたしました。これが新しいニュースでございます。

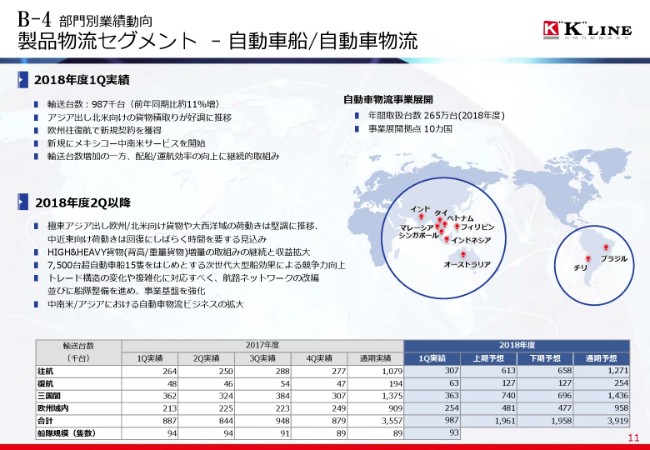

製品物流セグメント – 自動車船/自動車物流

次にB-4に移ります。

製品物流セグメント、自動車船/自動車物流でございます。

ここは、(スライドの)下の輸送台数推移のところを見ていただきたいと思います。2018年度第1四半期の実績の合計欄が98万7,000台で、前年同期が88万7,000台ですから、輸送台数は着実に増加できております。

ただし、私が期初の決算説明でもお話ししたように、この自動車船セグメントについては輸送台数が増えたからといって、収益がこのように上がるという簡単なセグメントではなく、収益的には大変厳しいセグメントであります。

第2四半期以降の施策のところにいろいろ書いてございますが、これを当期に着実に実行すること、またコンテナ船セグメントから引き継いだ海外ネットワーク機能のコスト削減を進めることによって、少しでも収益性を改善していくというのが課題でございます。

もう1つ、自動車船セグメントで申し上げることがございます。決算短信を見ていただければおわかりだと思うですが、私どもは今年度(2018年度)から自動車船の耐用年数の変更を行いました。基本の耐用年数を今までの20年から25年に延長しております。

これは、私どもの船体整備計画の見直しによるものでございます。私どもの自動車船の使用実績が現在30年ぐらいなのですが、それも勘案して、今回の耐用年数変更を行いました。

ちなみに、PL上はすでにその変更を見込んでおりましたので、プラスマイナスもございません。ただし決算短信にもございますように、(2018年度3月期)第1四半期の影響は、この限界部分は6億円ぐらいのプラスでございます。

製品物流セグメント – 物流

次にB-5でございます。

物流ですが、ここは(2018年度3月期)第1四半期の実績のコメント欄にも書いてございますように、前年同期比で増収でしたが減益でございました。

ケイラインロジスティクスという物流の子会社がございますが、そこの(資料の)国際物流の(項目の)ところに書いてございますように、一部ITシステムを新しくしました。

トップラインは非常に順調だったんですが、その先行費用が発生することによって減益になったということでございます。

ただし国際物流については、航空機貨物を中心に半導体の荷動きが好調でございまして、ここは順調に推移しております。なお物流のところで、近海・内航については、川崎近海汽船が決算を発表すると思いますけれども、一部大型船の竣工であったり、新たな航路によって、費用が増加しているというところがあります。

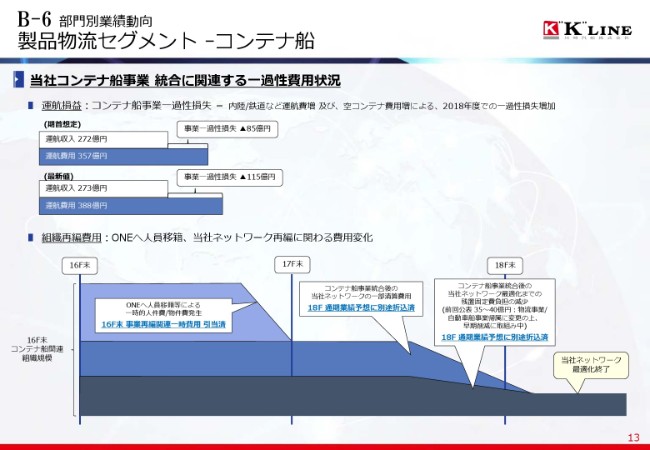

製品物流セグメント – コンテナ船

次にB-6でございます。

私どもに残ったコンテナ船部門のところでございますが、ここは今回、見積もりよりも費用が30億円多かったというところで、その規模感がどういうものかを図にして表したものでございます。

だいたい、運航費用で350億円から400億円ぐらいあるもののうち、30億円程度、つまり約10パーセント程度悪化してしまったという規模感の話でございます。

それから、私どもはケイラインに残った存置コストの中で、いろんな費用が出てくるであろうと想定し、いろんな費用を引き当て、あるいは見込んでおります。

それを示したのが下のグラフでございます。2016年度末には事業再編関連一時費用ということで、ONE社への人員移籍等による一時的人件費・物件費の発生を引き当てております。

その引き当てたものの一部が2017年度、2018年度の3月末の引当金の一部に残っているということでございます。

さらに、2017年度末(の線)の右側に書いてございますように、コンテナ船事業統合後の当社ネットワークの一部清算費用も(あるため)今年度の通期業績予想に別途盛り込んでおります。

また、先ほどから申し上げているような、コンテナ船事業で持っていた海外の当社ネットワークの最適化(のためのコストである)35億円から40億円を、いかに早く削減していくかということで、その一部もすでに織り込み済みでございます。

こういった費用を織り込んではいるものの、早期にコスト削減に取り組んでいきたいと思っています。

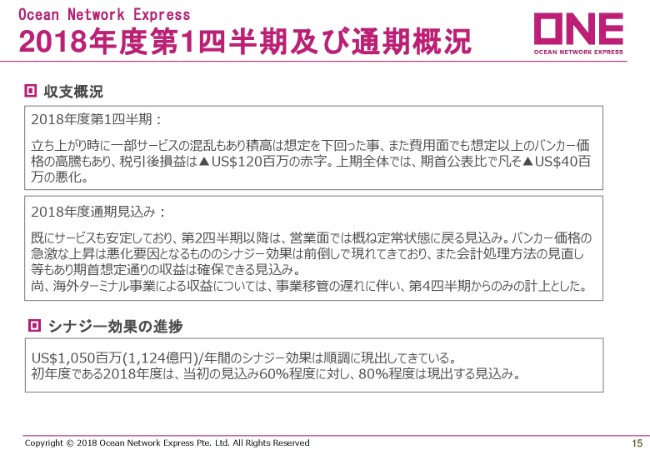

2018年度第1四半期及び通期概況

次に、Ocean Network Expressのご説明を申し上げます。15ページをご覧ください。

時間もなくなってきたので少しスピードを上げますが、まず収支の概況でございます。

第1四半期については、税引き後損益ではUSドルで1億2,000万ドルの赤字でございました。上期全体では、期首公表比でおおむね4,000万USドルの悪化でございます。

ただし、2018年度通期見込みについては、バンカー価格の急激な上昇はあるものの、シナジー効果を前倒しさせる。それから、会計処理方法の見直し……これはそもそも、IFRS(国際財務報告基準)会計を今年度からということだったのですが、2019年以降に後ろ倒し、その処理方法の見直しによる収益プラス要員でございますが、そういったものが確保できる見込みで、通期予想は変更しておりません。

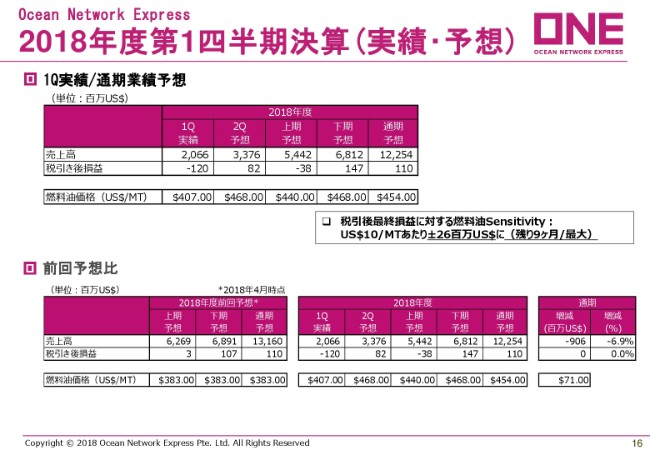

2018年度第1四半期決算(実績・予想)

その実際の数字を見ていただくのは、16ページでございます。

下に前回予想が書いてございます。まず上期予想のところを見比べていただきたいのですが、期初に発表しているのが、上期予想で300万USドル。今回の上期予想はマイナス3,800万USドルということで、約4,000万USドルの下方修正。

ただし、通期では1億1,000万USドルのネットインカムということで、期初の下に書いてございます1億1,000万USドルと変更はございません。

なお、ONE社も燃料油価格の前提を当初は383ドルで(見込んで)ございましたが、今回通期で454ドルに変更し、その下振れを見込んでおります。

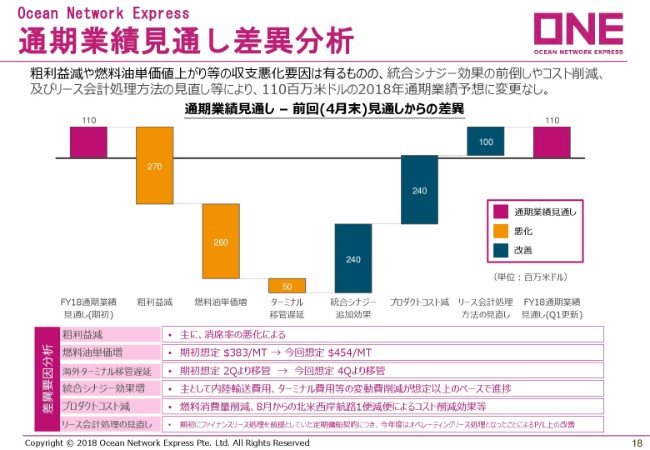

通期業績見通し差異分析

18ページをご覧ください。

通期の業績見通しは変更なしでございますが、その要因、中身については変更がございまして、滝グラフに表示した通りでございます。

要因分析はそれぞれ説明がございます。まず粗利益減ということで、ここは2億7,000万USドルの下振れということです。これは消席率の悪化によるものです。

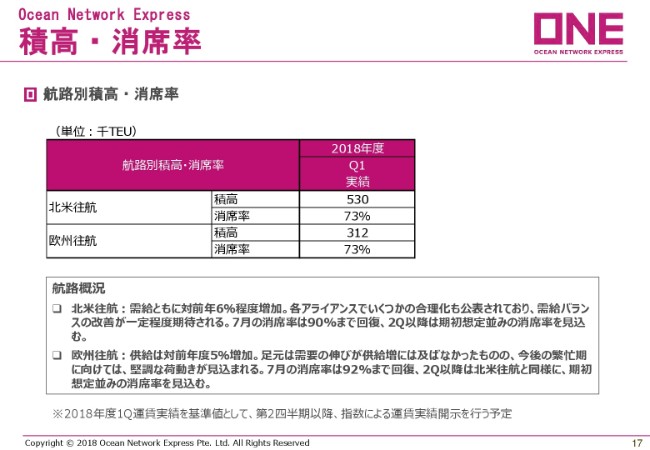

積高・消席率

申し訳ございません、1ページ戻っていただいて、第1四半期実績の消席率が出ております(ので、そちらをご説明いたします)。

北米往航で73パーセント。欧州往航で73パーセントということで、これはスタート時にシステムのオペレーションで不慣れな部分があったり、あるいはオペレートする人員の教育の問題や慣れの問題があったり等々で、一部のお客さまに迷惑をおかけするような部分もありました。

そうしたことで、この消席率が当初見込んだものよりも若干低かったということが影響して、先ほど申し上げたような消席率悪化による粗利益減が続いております。

ただ、そこの航路概況にも書いてございますように、北米往航の7月の消席率は足元90パーセントまで回復しております。

また欧州の往航でも、7月の消席率は92パーセントまで回復済みでございます。そもそもONE社が期初に想定した消席率と同等の部分まで戻ってきているということでございます。

お客さまには大変ご迷惑をかけたのですが、足元、通常の状態に戻ってきているという認識であります。

18ページにお戻りください。

まず燃料油単価増で、2億6,000万USドル。これは先ほど申し上げた単価が下がってしまったことによるものです。

それから海外ターミナル移管遅延は、ケイラインのところでもご説明しました。3J(スリージェイ)からONE社へのターミナル移管が当初よりも遅れて、今回の想定は(2018年度3月期)第4四半期の初めに移管した後の数字が反映されております。

統合シナジー効果は次ページでご説明しますが、当初予定よりも前倒しで、かなり良いペースで進んでおります。これがプラスの2億4,000万USドルの、プラスの影響でございます。

プロダクトコスト減は燃料(価格)が上がりましたので、プロジェクトチームを立ち上げて、燃料消費を減らすための施策を必死で行っております。そうした効果がすでに出始めておりまして、これはプラスで約2億4,000万USドルを見込んでおります。

それから、先ほど申し上げたリース会計処理の見直しが約1億USドルございますので、都合(結果的に)業績予想については変更しなかったということでございます。

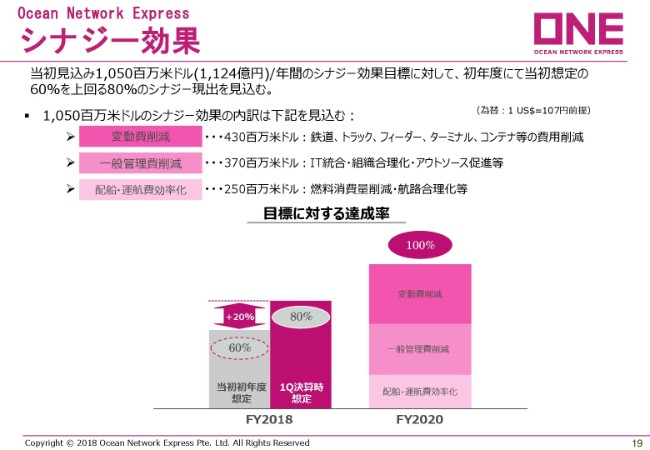

シナジー効果

それでは19ページ、最後でございます。シナジー効果についてご説明申し上げます。

そもそもONE社は、3年間で10億5,000万USドルのシナジー効果、いわゆる3J(スリージェイ)から機能を出して、それを集約することによって、いろんなボリュームディスカウントであったり、あるいは交渉パワーが上昇したことによるコスト削減だったり……いろんなものがあるわけですが、そういったシナジー効果として「3年間で10億5,000万USドル」の予定でした。当初は1年目で60パーセントぐらいの予定だったのですが、今の走り(状態)でいくと約80パーセント程度です。シップ・オブ・ザ・イヤー2018で(100パーセントの結果を)出すことができるだろうということで、ここについては大変期待してたわけですが、順調に進んでいるという理解でございます。

以上、大変時間をオーバーいたしましたが、(2018年度)第1四半期の決算概要についてご説明申し上げました。