2019年8月27日に日本証券アナリスト協会主催で行われた、株式会社ビューティ花壇2019年6月期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:株式会社ビューティ花壇 代表取締役社長 三島美佐夫 氏

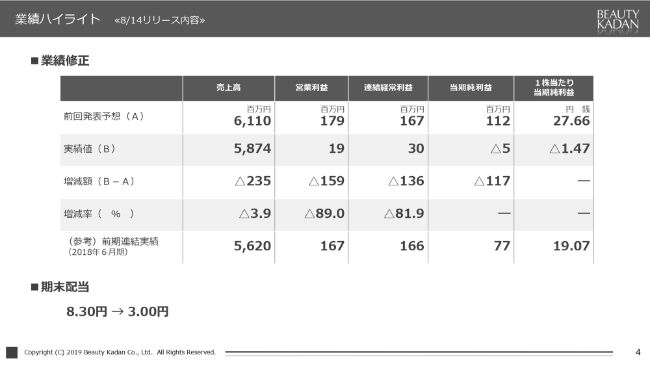

業績ハイライト ≪8/14リリース内容≫

三島美佐夫氏:お待たせいたしました。本日はご出席いただきまして、ありがとうございます。それでは株式会社ビューティ花壇の2019年6月期の決算説明会を開始いたします。内容につきましては私がご説明いたします。よろしくお願いいたします。

本日の説明内容をご案内いたします。まず2019年6月期の業績ハイライト、次に各事業部における傾向と対策、次に2020年6月期の計画、最後に株主還元についてご説明いたします。それでは、2019年6月期の業績ハイライトについてご説明申し上げます。

まず4ページですが、8月14日に、2019年6月期における計画と実績の差異について発表いたしました。差異の内容や詳細につきましてはのちほどご説明いたしますが、これにともない、期末配当につきましては当初計画の8円30銭から3円へ変更いたしました。

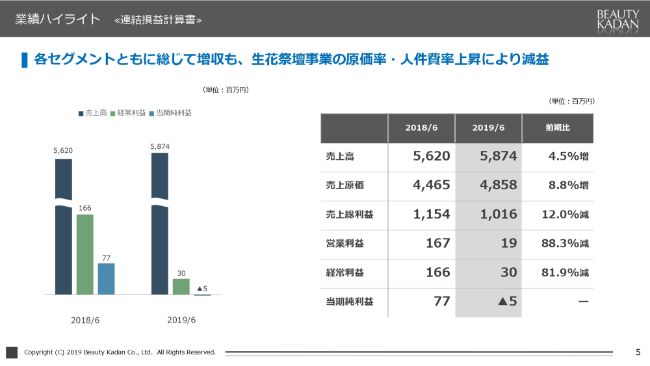

業績ハイライト ≪連結損益計算書≫

5ページでご覧いただけるように、グループ全体では前年同期比で増収となり、売上高は58億7,400万円となった一方で、生花祭壇事業において第4四半期前半の原価率が上昇したこと等により営業利益は1,900万円、経常利益は3,000万円、当期純利益につきましては、マイナス500万円で、減益となりました。

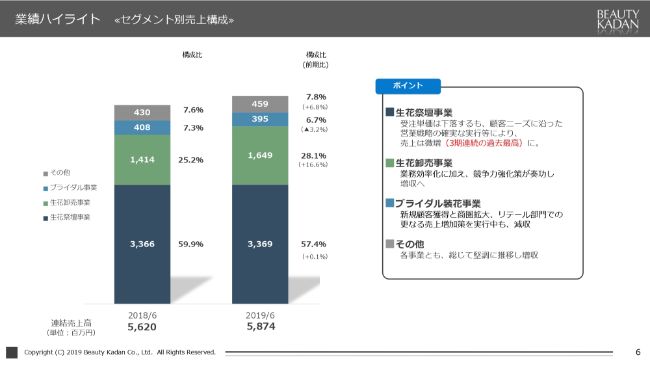

業績ハイライト ≪セグメント別売上構成≫

次に、売上高の内訳についてご説明いたします。6ページをご覧ください。生花祭壇事業は前年同期比で0.1パーセント増と微増でありますが、3期連続で過去最高となる33億6,900万円となり、生花卸売事業は堅調に推移し16.6パーセント増の16億4,900万円となり、ブライダル装花事業はブライダル部門、リテール部門ともにやや低調に推移し3.2パーセント減となる3億9,500万円となり、「その他」の事業は総じて堅調に推移し6.8パーセント増となる4億5,900万円となりました。

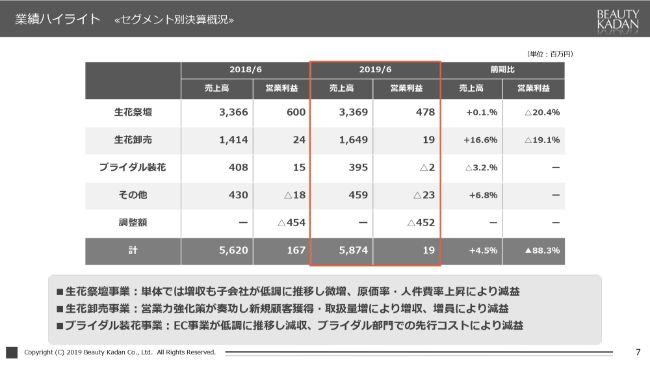

業績ハイライト ≪セグメント別決算概況≫

次に、セグメント別の決算概況についてご説明いたします。7ページをご覧ください。売上・利益ともに前期同様、生花祭壇事業が牽引するかたちとなっておりますが、同事業においては九州エリアでの受注が低調に推移したことや、新規拠点展開にともなうコスト増の影響により減益となりました。

生花卸売事業についてはこれまでの施策が奏功し、売上高は堅調に推移いたしましたが、上期の後半において輸入部門における販売単価の下落や利益率のダウンが影響し、減益となりました。

それ以外の事業につきましては、ブライダル装花事業は首都圏、関西圏での新規顧客獲得ができた一方で、既存顧客との契約が満了したこと、そしてEC部門が伸び悩んだことにより売上高が微減となりました。利益面では新規顧客への人員確保および契約満了となる顧客への派遣社員の利用により、人件費率が一時的にアップしたことから、営業赤字となりました。

「その他」の事業につきましては増収となりましたが、2019年6月期第2四半期より菊類の生産を担うアグリフラワーを連結の範囲に含め、その損失の影響もあり、赤字幅がやや拡大いたしました。以上の結果より、全体の営業利益は1,900万円となりました。

業績ハイライト ≪連結売上高の前期比分析≫

続いて連結売上高の前期比分析でございます。8ページをご覧ください。生花祭壇事業については当社単体では増収となったものの、One Flower及び花時においては、一部取引先の契約終了により減収となりました。

生花祭壇卸売事業につきましては、前期の下期より回復し、各施策の効果が出始めて2億3,400万円の増収となりました。

ブライダル装花事業につきましては、前述の通り1,200万円の減収となりました。「その他」事業は葬儀関連のシステム開発事業を担うSHFをはじめ、前期比で総じて堅調に推移したことから増収となっております。

その結果、全体では2億5,400万円の増収となりました。

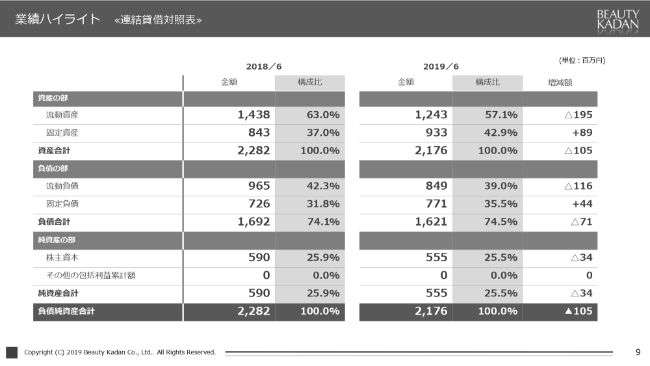

業績ハイライト ≪連結貸借対照表≫

次に9ページをご覧ください。連結貸借対照表についてご説明いたします。当期末の総資産は前期末に比べ1億500万円減少し、21億7,600万円となりました。主に借入金の減少による現金および預金の減少、売掛金の減少によるものでございます。

当期末の負債は前期末に比べて7,100万円減少し、16億2,100万円となりました。主に短期借入金の減少によるものでございます。

当期末の純資産は前連結会計年度末に比べ、3,400万円減少し5億5,500万円となりました。主に利益剰余金の減少によるものでございます。

以上の結果、当期末における自己資本比率は前期末の25.9パーセントから25.5パーセントとなりました。

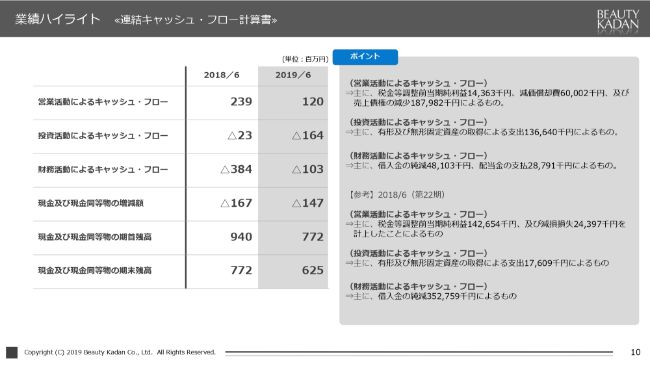

業績ハイライト ≪連結キャッシュ・フロー計算書≫

次に10ページをご覧ください。営業活動によるキャッシュ・フローですが、当期末において営業活動の結果得られた資金は1億2,000万円となりました。主に、税金等調整前当期純損失の1,400万円、減価償却費の6,000万円、売上債権の減少の1億8,7000万円によるものです。

次に、投資活動によるキャッシュ・フローですが、当期末において投資活動の結果使用した資金は1億6,400万円となりました。主に、有形および無形固定資産の取得による支出1億3,600万円に起因するものです。

次に、財務活動によるキャッシュ・フローですが、当期末において財務活動の結果使用した資金は1億300万円となりました。これはおもに、借入金の純減の約4,800万円、配当金の支払の約2,800万円によるものでございます。

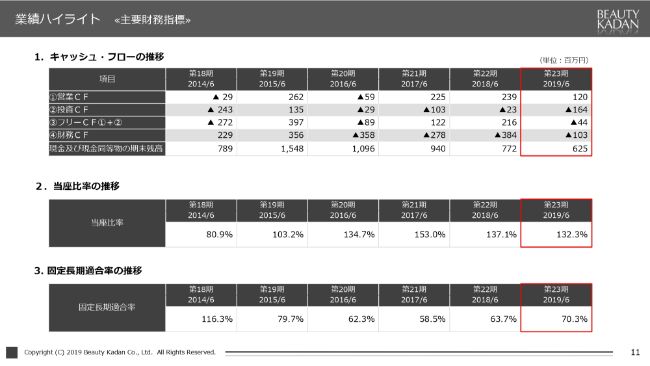

業績ハイライト ≪主要財務指標≫①

次に、11ページをご覧ください。当座比率は継続して100パーセントを超え、今期末では132.3パーセントとなりました。

固定長期適合率については引き続き100パーセントを割り込み、今期末では70.3パーセントとなりました。

業績ハイライト ≪主要財務指標≫②

次に、12ページをご覧ください。ネット借入金につきましては、今期末には現在5億1,600万円となり、前期末から1億1,600万円の増加となりました。営業利益に減価償却費及びその他の償却費を加えたEBITDAは、今期は7,000万円となりました。

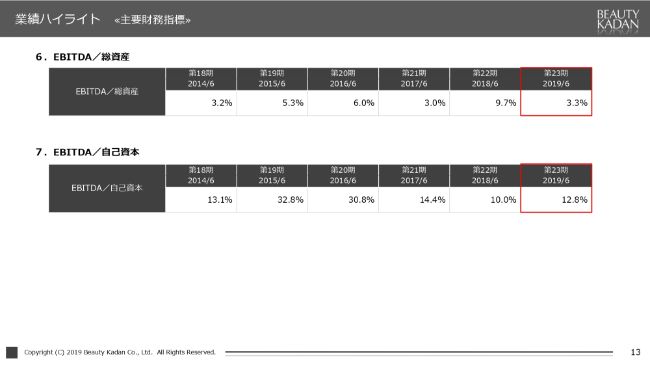

業績ハイライト ≪主要財務指標≫③

次に13ページをご覧ください。EBITDAを分子とした総資産利益率は3.3パーセントとなりました。また、同じくEBITDAを分子とした自己資本利益率は12.8パーセントとなりました。

各事業部の傾向と対策【生花祭壇事業】①

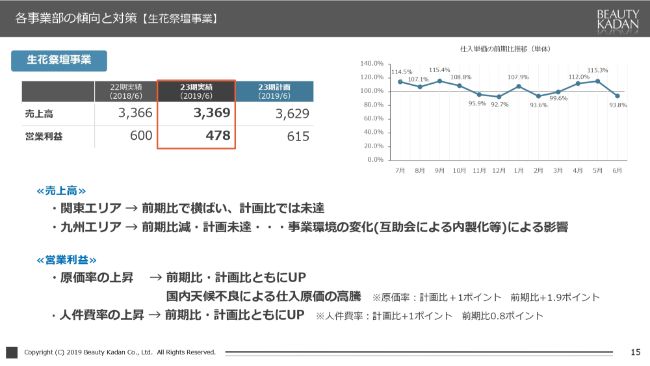

続きまして、各事業部における傾向と対策についてご説明申し上げます。15ページをご覧ください。

生花祭壇事業における業績ハイライトでございますが、全体では前期比で微増となったものの、計画比では未達となりました。これは、売上構成比の高い関東エリアにおいて葬儀単価の下落の影響があったことと、取引先の一部について選択と集中を行ったこと、及び厳しい事業環境に置かれている福岡エリアにおいて売上の伸び悩みがあったこと等によるものでございます。

利益面では仕入原価の高騰により前期比・計画比ともに原価率が上昇し、また、人件費率も同様にアップしたことにより減収となりました。

各事業部の傾向と対策【生花祭壇事業】②

16ページをご覧ください。2019年6月期を取り巻く環境としては、厚生労働省及び経済産業省の公表数値で作成したグラフのとおり、紺色の線の葬儀事業者の売上高は横ばいで、赤い線の年間死亡者数と緑色の葬儀件数は増加しておりますが、死亡者数の増加率に対して売上金額がなだらかに増加しており、1件当たりの葬儀単価は前年同期の140万5,000円に対して今期は137万4,000円と、微減で推移しております。

各事業部の傾向と対策【生花祭壇事業】③

続きまして、17ページをご覧ください。こちらは2018年に新たにオープンした葬儀会館数でございます。

全国的に家族葬のような小規模な会館が新設されるなかで、この図を見ると都市圏では互助会系、地方圏では専業社系が多く開設されていることがわかります。

当社グループでは専業社との取引が(全取引数のうち)多数を占めている状況ですが、今後は生花部門を持つ互助会系に対しても、低価格の商品や企画及び人材不足を補うための提案を積極的にとり行ってまいりたいと考えております。

各事業部の傾向と対策【生花祭壇事業】④

続きまして、18ページをご覧ください。当社の生花祭壇と供花の推移でございます。生花祭壇の平均単価は近年の傾向どおり前期から下落しましたが、ご覧のグラフのとおり生花祭壇の施行件数は増加し20,000件超となり、これにともなって生花祭壇・供花のいずれも売上高は増加いたしました。

各事業部の傾向と対策【生花祭壇事業】⑤

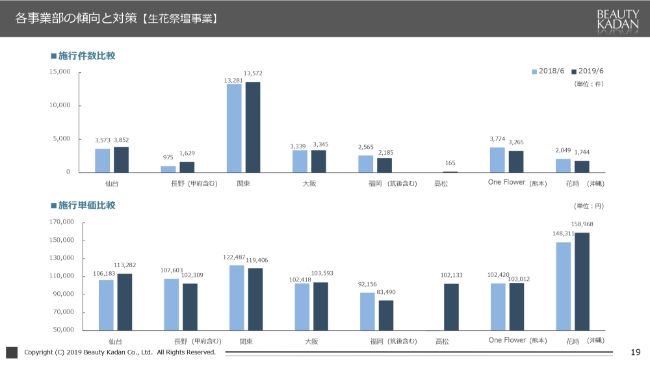

続きまして、19ページをご覧ください。こちらのグラフはエリア別の施行件数と施行単価の前期比でございます。

ご覧のとおり、非常に厳しい環境下にある福岡エリア、一部取引先の内製化により売上が減少した熊本及び沖縄エリアを除き、総じて前期比では施行件数が増加いたしました。

下段を見ますと、全体的に施行単価は下落傾向にあります。一方で、仙台エリアなど東北エリアでは単価は上昇しており、また、現時点で母数の少ない長野エリアにおいても潜在市場を掘り起こす余地は十分にあるととらえております。

関東エリアでのシェア拡大とともに、新規拠点展開などを含めた各施策を確実に進めてまいります。

各事業部の傾向と対策【生花祭壇事業】⑥

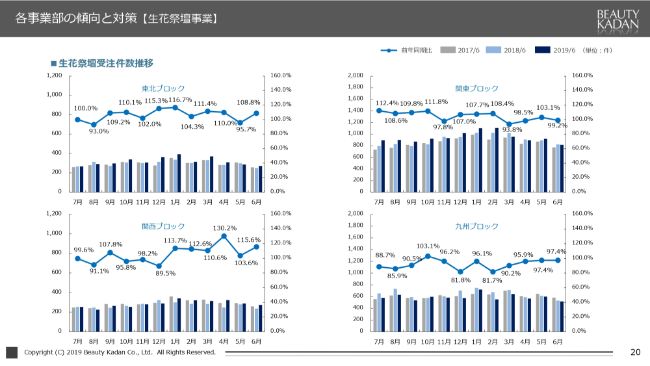

続きまして、20ページをご覧ください。こちらは当社の各エリアごとの生花祭壇の受注件数の推移でございます。

先ほどのページのとおり、九州ブロックではやや前期を下回るかたちで推移いたしましたが、その他は前期を上回る水準で推移いたしました。

いずれも件数は年々増加する傾向にあり、原価率及び労務費率の安定化と人材の確保、効率的配置をさらなる課題として取り組んでおります。

各事業部の傾向と対策【生花祭壇事業】⑦

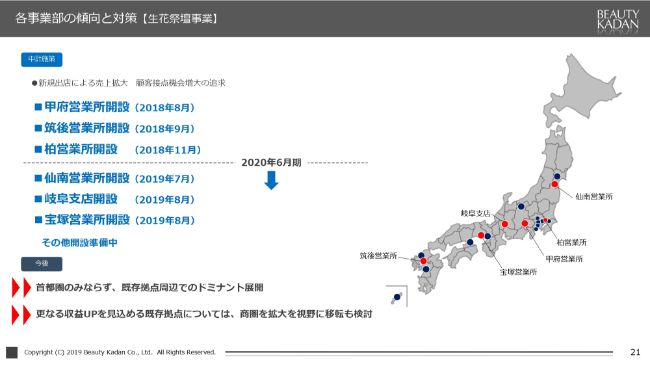

続きまして、21ページをご覧ください。生花祭壇事業におけるさらなる収益力アップへの施策として、2018年8月に甲府営業所をはじめ6ヶ所の支店及び営業所を開設いたしました。

これはご覧の図のとおり、既存の顧客への効率的配送によるコスト低減及び開設後のエリア周辺における新規顧客獲得を狙ったものでございます。今後も既存拠点のエリア内での多店舗展開や、その他のエリアへの積極的な新規拠点展開を進めてまいります。

また、さらなる収益力アップの見込める既存の拠点につきましては、商圏の拡大と効率化を図るための移転も検討しております。

各事業部の傾向と対策【生花祭壇事業】⑧

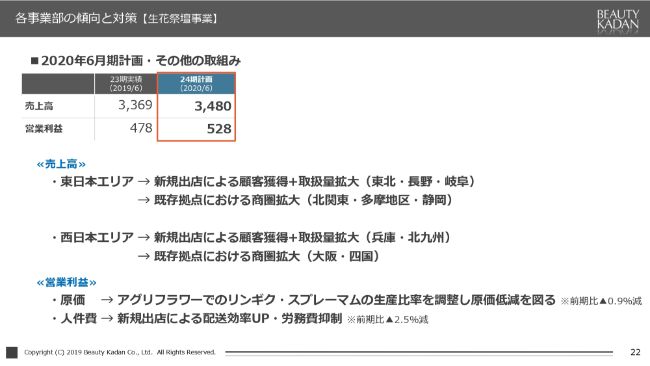

続きまして、22ページをご覧ください。生花祭壇事業における来期の計画及びその他の取り組みでございます。2020年6月期の売上は34億8,000万円、営業利益は5億2,800万円を計画しています。

東日本エリアでは東北、長野、岐阜を中心とした新規拠点による顧客獲得と取扱量拡大(を図り)、加えて既存拠点では北関東、多摩地区、静岡県の商圏拡大を図ります。西日本エリアでは宝塚・北九州への出店により既存店における既存顧客への取扱量拡大を計画し、既存拠点を含めた商圏拡大を図ってまいります。

利益面では、グループ会社のアグリフラワーを活用した原価の低減と新規出店による労務費削減を図ります。

各事業部の傾向と対策【生花卸売事業】⑨

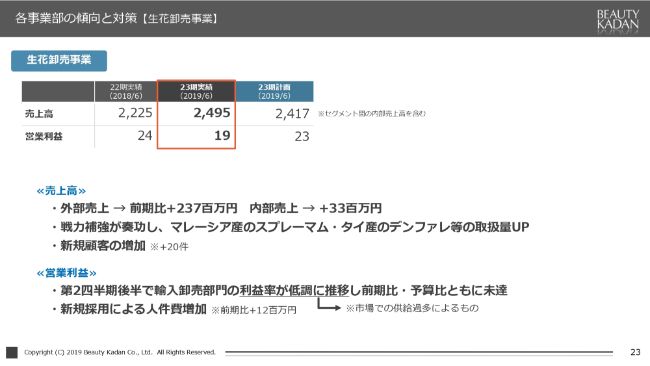

続いて、23ページをご覧ください。生花卸売事業における業績ハイライトです。新たな人材補強が奏功し、取扱量や新規顧客も増加したことにより、売上高は前期比で増加となり、計画値も達成いたしました。利益面では第2四半期後半での輸入卸売部門の利益率が一時的に低調に推移したことにより、計画も未達となり、また新規採用による人件費増により前期比でも減益いたしました。

各事業部の傾向と対策【生花卸売事業】⑩

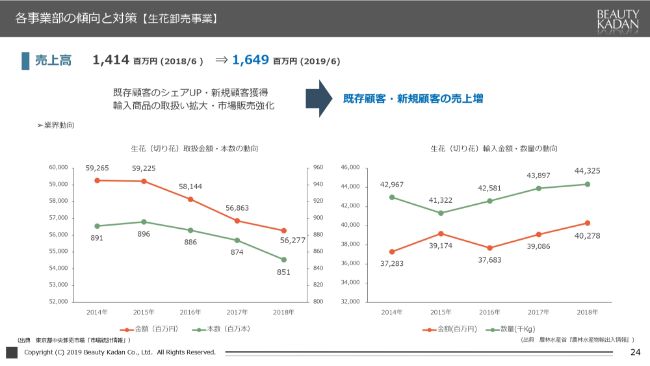

続きまして、24ページをご覧ください。生花卸売事業を取り巻く環境の参考値ですが、市場統計情報によるグラフの数値では、国内の生花の取扱本数と金額はともに下落しています。また、2018年7月から2019年6月の1年間で見ると取扱金額は上昇し、本数は減少しています。一方で、輸入の数量及び金額につきましては年々増加し、より安定した価格・数量を求め輸入へ切り替える傾向にあることが伺えます。

各事業部の傾向と対策【生花卸売事業】⑪

続きまして、25ページをご覧ください。生花卸売事業における目下の施策は物流の拡充と規模拡大ですが、ご覧のとおり、子会社のマイ・サクセスにおいて当社の拠点展開に即応した物流網の構築を行い、グループシナジーの創出を実行いたします。また、マイ・サクセスとして関西エリアに拠点を展開することにより、新規売上の獲得を図ります。

各事業部の傾向と対策【生花卸売壇事業】⑫

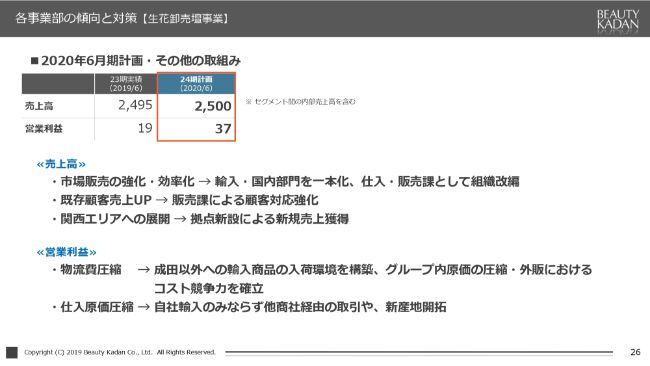

26ページをご覧ください。その他の取り組みとして、売上高につきましては前期に実施した組織改編により市場販売の強化及び既存顧客との取扱量アップを図っています。また、前述のとおり、関西エリアへの拠点展開により新規の売上獲得を図ります。

利益面につきましては、成田以外への輸入商材の入荷環境構築によりグループ内の原価を圧縮し、他社とのコスト競争力を強化いたします。仕入原価につきましては、他の商社経由の取引や新たな産地開拓の検討を進めています。その結果、2020年6月期につきましては、売上高が25億円、営業利益が3,700万円を計画しています。

各事業部の傾向と対策【ブライダル装花事業】①

27ページをご覧ください。ブライダル装花事業における業績ハイライトです。売上高・営業利益につきましては前期比で減少となり、予算も未達の結果となりました。売上高について、ブライダルにおきましては新たな顧客との取引はスタートしたものの、既存取引先との契約が満了分をカバーするには至らず、またリテール部門においてECの売上が伸び悩みました。

利益面では、ブライダル部門における新規取引先への先行コストの発生と、取引が終了する取引先に対し人材派遣を活用したことにより、コストが増加しました。また、リテール部門において前述のとおり売上減の影響を受けました。

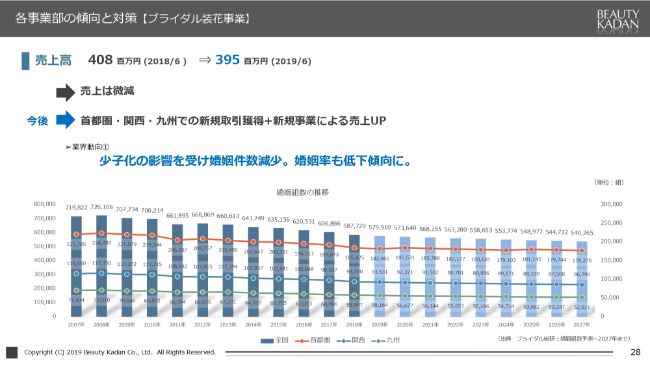

各事業部の傾向と対策【ブライダル装花事業】②

続きまして、28ページをご覧ください。ブライダル装花事業を取り巻く環境につきましては近年の傾向から変化がなく、全国・首都圏・関西・九州エリアともに婚姻組数は微減の傾向をたどっていまして、将来の推計につきましても減少傾向が予想されています。

各事業部の傾向と対策【ブライダル装花事業】③

続きまして、29ページをご覧ください。ブライダル装花事業を取り巻く環境の2つ目といたしまして、マーケットの規模はやや縮小傾向にありますが、当事業のターゲットである都市圏におけるホテル、一般式場、ハウスウエディングは底堅く推移している状況でございます。

またレストランウエディングにつきましては、エリアによる違いはありますが市場規模としてはまだ小さいものの、結婚式に対する考え方の多様化が進むなかでニーズの掘り起こしの余地は比較的大きいものと認識いたしています。

このように縮小傾向にあるマーケットのなかで新規事業をスタートするなど、ニーズにマッチした企画提案を継続することによって、当事業の業容の拡大は可能であると考えています。

各事業部の傾向と対策【ブライダル装花事業】④

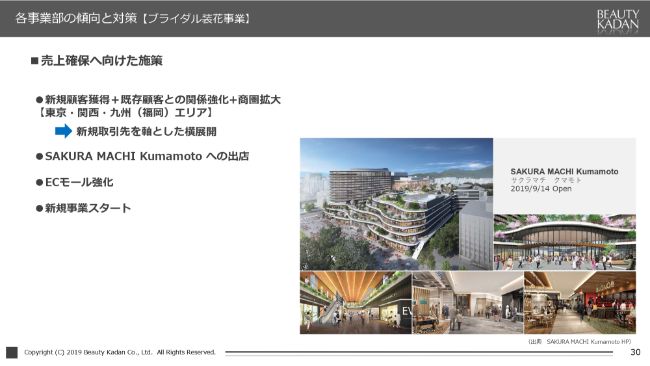

続きまして、30ページをご覧ください。当事業における収益確保へ向けた施策としまして、1つ目としては新規顧客獲得と既存顧客との関係強化により商圏拡大を掲げています。

前期に獲得した新規顧客について、他のエリアにおいても取引獲得を図るものでございます。また、既存顧客についても関係強化により、さらなる契約獲得の余地はあるものと考えており、東京・関西・福岡エリアについて商圏の拡大を図ります。

次に、2019年9月に熊本市にオープンする複合商業施設「SAKURA MACHI Kumamoto」へ出店し、リテール部門の売上アップを目指します。ECモールにつきましては、利用するモールを増やしてさらなる収益アップを図り、新規事業のスタートも予定しています。

各事業部の傾向と対策【ブライダル装花事業】⑤

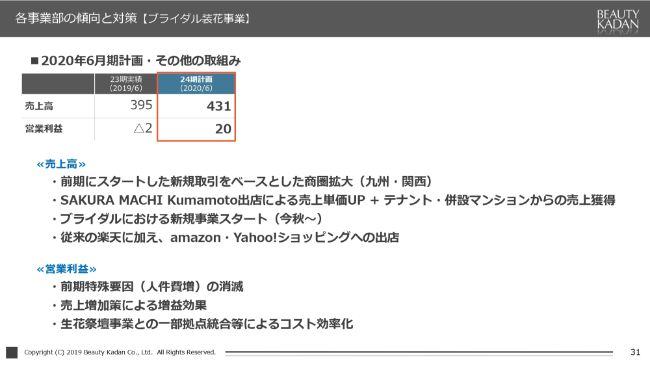

31ページをご覧ください。ブライダル装花事業につきましては、2020年6月期の売上を4億3,100万円、営業利益を2,000万円と計画しています。

主な取り組みとしては、ブライダルについては、新たに契約を締結した取引先を軸とした他エリアにおける取引の獲得です。リテールについては、熊本市にオープンする商業施設内テナントとの取引により、併設マンションからの売上獲得を図ります。

また、この秋からブライダルにおける新規事業スタートを予定し、来春からの売上計上を計画しています。ECにおきましては、これまでの楽天市場に加え、新たに出店し、同事業内の柱の1つとなるべく収益強化を図ります。

利益面では、前期に発生した人件費面の特殊要因が消滅する予定です。上記売上増とあわせ、関西の拠点を生花祭壇事業の宝塚営業所と統合することによってコストの効率化を図り、増益を見込んでいます。

各事業部の傾向と対策【その他事業】①

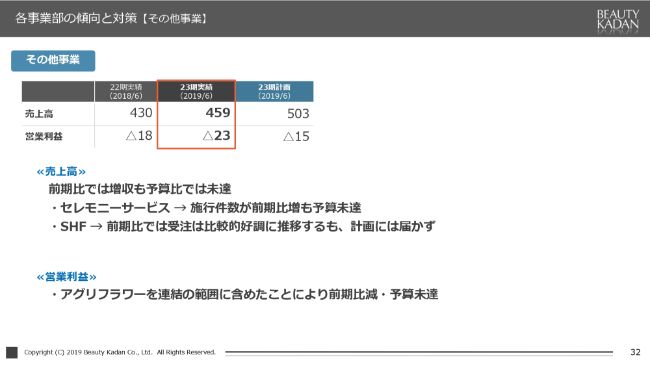

32ページは「その他」事業における業績ハイライトでございます。売上高については前期比では増加しましたが、計画比では未達となりました。主な要因は、子会社のセレモニーサービスにおいて葬儀の施行件数が前期比では増加したものの計画には届かなかったことと、同じく子会社のSHFにおいて計画が未達となったことでございます。

利益面では、アグリフラワーを連結の範囲に含めたため、その損失の影響もあり赤字幅がやや拡大いたしました。

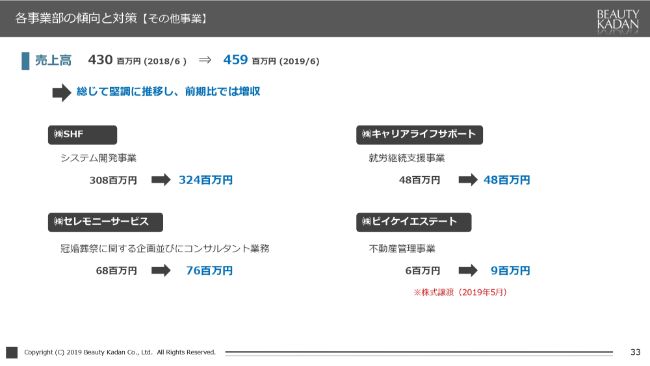

各事業部の傾向と対策【その他事業】②

続きまして、33ページをご覧ください。同事業におけるグループ別の売上は、前期比で各事業ともに総じて増加いたしました。なお、不動産管理事業のビイケイエステートにつきましては、2019年5月をもって株式を譲渡いたしました。

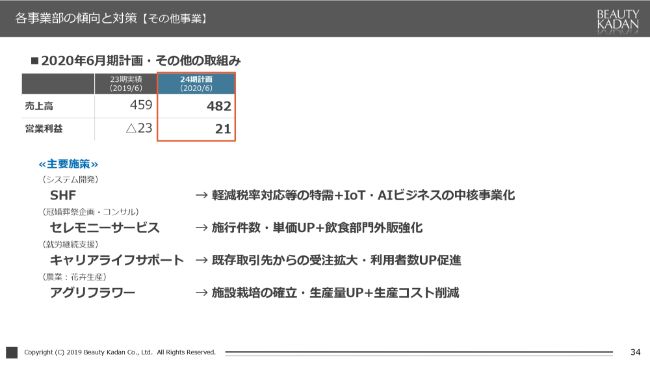

各事業部の傾向と対策【その他事業】③

34ページをご覧ください。「その他」事業における2020年6月期の計画といたしましては、売上高が4億8,200万円、営業利益を2,100万円としています。各グループにおける主要施策等について、葬儀に関するシステム開発部門は、軽減税率に関する特需対応に加え中期的にはIoTやAIビジネスの中核事業化による収益力強化を図ります。

冠婚葬祭に関する企画・コンサルティング事業のセレモニーサービスにつきましては、葬儀の施行件数と単価のアップ及び会館に併設する飲食部門の外販強化を追求いたします。就労継続支援事業のキャリアライフサポートについては、伸びしろはあるものの、既存取引先からの受注拡大および事業所の利用者数アップを目指します。

農業生産法人のアグリフラワーについては積極的な設備投資により、ハウスでの安定栽培、供給体制の確立、生産コスト削減を図ってさらなるグループシナジーを追求いたします。

来期計画 グループ連結

続きまして、2020年6月期の計画について、概略をご説明申し上げます。36ページをご覧ください。2019年6月期は減益となったものの、収益改善へ向けた積極的な投資を行っており、これらは2020年6月期以降の成果として貢献するものと考えています。その結果、売上高は60億円、営業利益は1億4,000万円を計画しています。その他の数値につきましてはご覧のとおりでございます。

来期計画 セグメント別

続きまして、37ページをご覧ください。こちらは、セグメント別の売上高及び営業利益の目標でございます。先ほど説明したとおり、各セグメントともに増収増益を計画し、各施策の確実な実行と計画達成を図ってまいります。

企業価値の向上 資本政策・株主還元

続きまして、株主還元等につきましてご説明申し上げます。39ページをご覧ください。株主優待制度については今後も継続してまいります。従来の商品割引、アレンジメント教室に加え、2020年6月期より長期保有株主優待制度の運用がスタートします。3年間の継続保有を条件として、株式数に応じた熊本県の特産品を贈呈することとしています。今後もさらなる株主還元に注力し、満足度の向上、株主増加策を図ってまいります。

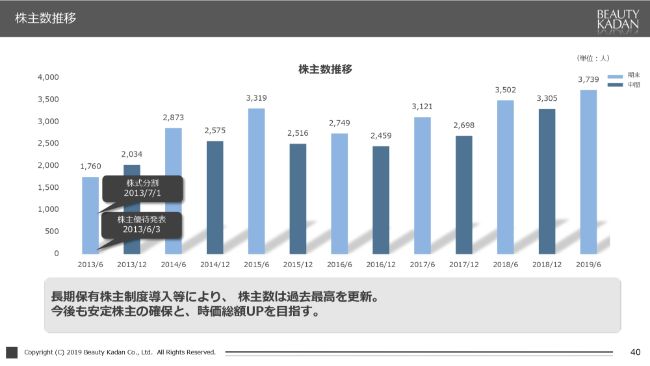

株主数推移

最後になりましたが、株主数の推移でございます。40ページでお示ししたとおり、株主優待効果等もありまして、前期末に引き続き当期末も過去最高の株主数となりました。今後も業績向上による株価アップと中長期的な安定株主数の増加を目指してまいります。以上で、ご説明を終了させていただきます。