2019年8月2日に行われた、日産化学株式会社2020年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:日産化学株式会社 取締役副社長CFO・財務部長 宮崎 純一 氏

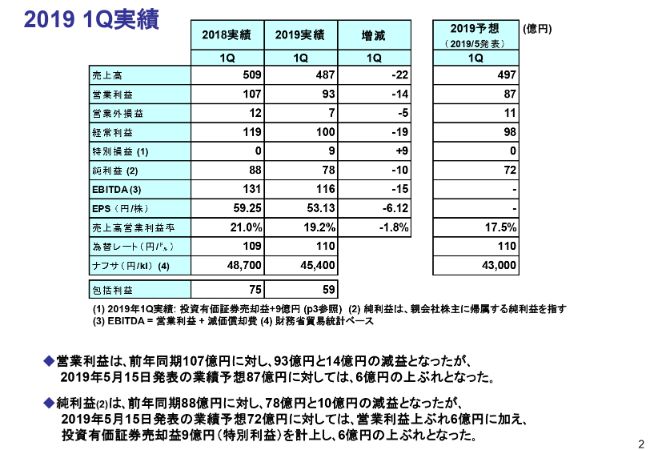

2019 1Q実績①

宮崎純一氏:2ページをご覧ください。第1四半期の実績がございます。売上高が487億円で営業利益が93億円です。経常利益が100億円で当期純利益が78億円という結果でありました。

スライド下のとおり、営業利益で見ると前年同期が107億円ですので14億円の減益になりました。ですが、すでに発表している第1四半期の業績予想は87億円ですので、これに対しては6億円の増益という結果となりました。

純利益は78億円となり、前年同期比でマイナス10億円ですが、同じく発表いたしました業績予想の72億円に対しては6億円の上ぶれとなっています。要因は特別損益で、有価証券の売却益9億円を計上しています。8銘柄で売却を行いました。

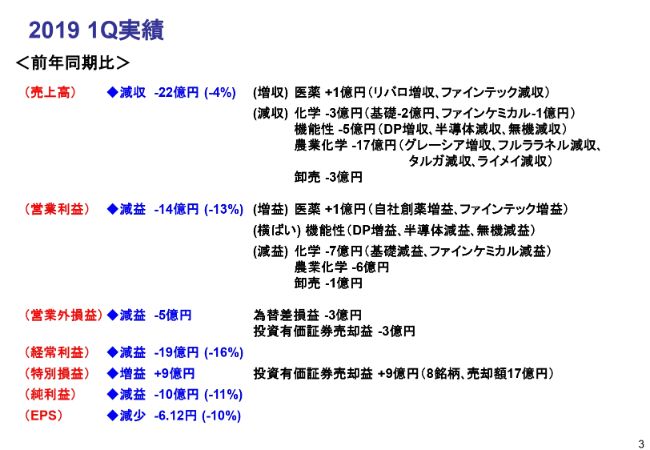

2019 1Q実績②

3ページの営業利益をご覧ください。前年同期比では減益となりマイナス10億円です。セグメント別では、医薬品がプラス1億円、機能性は横ばい、化学品でマイナス7億円、農業科学でマイナス6億円、卸売でマイナス1億円となりました。それぞれのセグメントについては、後ほど細かくご説明申し上げます。

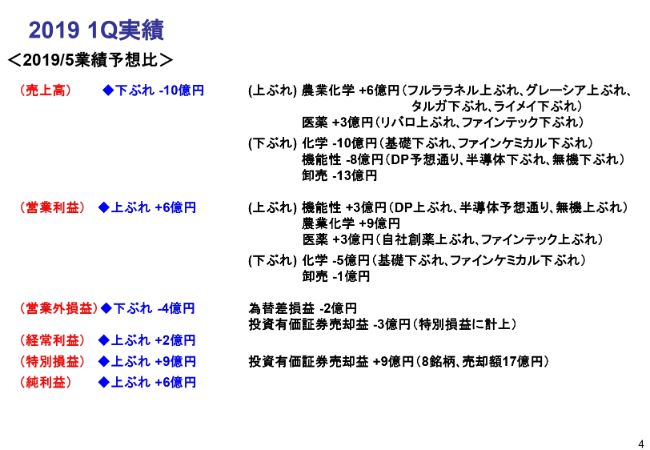

2019 1Q実績③

4ページの業績予想比をご覧ください。同じように営業利益の内訳を見ていただきますと、上ぶれたのが機能性で3億円、農業科学が9億円、医薬品3億円です。下ぶれたのが、化学品でマイナス5億円、卸売でマイナス1億円となりました。

スライドの下部、特別損益欄の投資有価証券売却益が9億円です。8銘柄で、売却額は17億円となりました。

キャッシュフロー

6ページ、キャッシュフローをご覧ください。財務キャッシュ・フローの株主還元は配当と自己株取得の合計で表示されているため、内訳を申し上げます。2018年第1四半期の実績が104億円ですが、(内訳は)配当が54億円で、自己株式取得が50億円でした。

今期は100億円ですが、配当が62億円で、自己株式取得が38億円です。6月末でまだ60億円の枠を完全に消化しておらず、その残りの22億円は、その2行下の「その他」のマイナス23億円のなかに含まれています。

キャッシュベースですと、60億円全額をいったん信託銀行に支出しているため、キャッシュフロー上は60億円の合計でマイナスとなります。

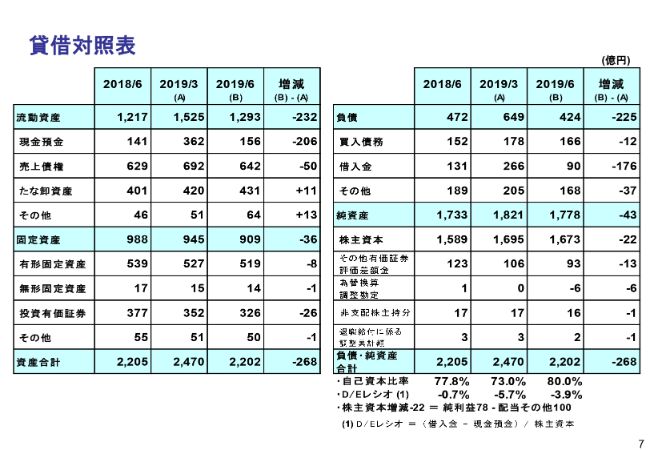

貸借対照表

7ページはバランスシートになります。当社の場合、3月から6月の間に農薬の売上債権の回収が大きくあります。毎年そのような季節要因があるわけで、増減のところを見ていただきますと、売上債権でマイナス50億円となっています。

一方、たな卸資産ですが、農薬の登用期は3月から4月が大きくピークとなります。その関係で在庫を貯めていくことになりますので、6月末時点では逆にこちらはプラス11億円となっています。

投資有価証券はマイナス26億円ですが、このうち上場株ではマイナス29億円で、売却により9億円減りました。また、評価が下がったことでマイナス20億円となっています。

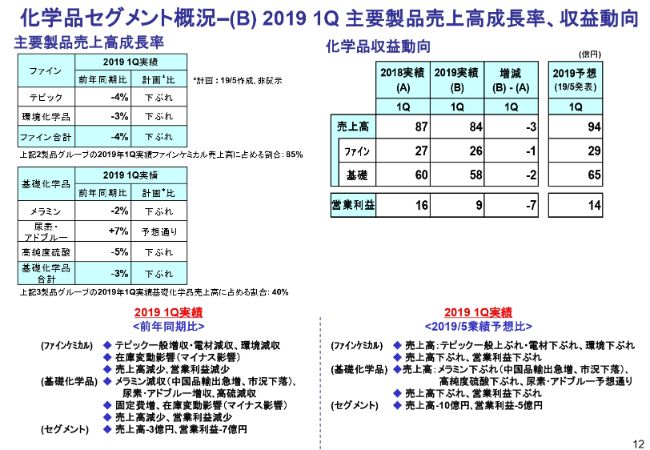

化学品セグメント概況 ‐(B)2019 1Q 主要製品売上高成長率、収益動向

各セグメントの状況についてご説明します。まず、化学品についてですが、12ページに主要製品の売上高成長率の表があり、前年同期比と計画比が出ています。スライド下に、それぞれの前年同期比と業績予想比のコメントがございます。まずこちらをご説明申し上げたいと思います。

ファインケミカルは売上がマイナス1億円となりました。主に大きな影響があったのは、「テピック®」の電材向けです。ソルダーレジストインキ向けが不調だったことで、「テピック®‐G」「テピック®」の一般については若干の増収となっています。

その結果、ファインケミカルの利益は減収、コストアップ要因、在庫変動でのマイナス要因が加わりまして、減益となっています。

基礎化学品の売上の動きでは、特定の製品ではなく多くの製品で小幅な減収が見られています。

「メラミン」について見ますと、内外合計では小さな動きとなっています。その理由として、国内については、数量は減りましたが価格はむしろ前年同期と比べて上がったということがあります。一方、輸出は、数量は増えましたが価格は下がったということがあります。

利益では固定費が増え、ファインケミカル同様に在庫変動要因がマイナスサイドにきいているため減益となりました。合わせまして、セグメントでは売上がマイナス3億円で、営業利益がマイナス7億円となりました。

続いてその右側の業績予想比を説明いたします。まず、ファインケミカルは減収で、スライドの表にある予想に対しては、3億円の売上の下ぶれとなりました。大きな要因は、やはり「テピック®」の電材関係で、半導体向けの不調と、ソルダーレジストインキ向けの不調が続いています。

環境化学品もマイナスになっています。2018年に値上げをしており、値上げ前の駆け込み需要があったのですが、それに対する反動が来たという状況です。その結果、売上が下ぶれて、利益も下ぶれたというのがファインケミカルの状況でした。

一方、基礎化学品は、計画に対しては7億円と大きな下ぶれがございました。まず「メラミン」は、国内・海外いずれも売上が下ぶれています。国内については、お客さまの一部が中国品へとシフトしている影響がありました。海外については、こちらも中国影響でボリューム、価格ともに下ぶれてきています。

ただ、中国においては「メラミン」の生産が6月末くらいから減少に転じているのではないかと見られていますが、まだ確証は得ておりません。その他「高純度硫酸」それから工業硫酸等につきましても下ぶれています。

このように単純に売上が下ぶれた結果として、利益も下ぶれました。セグメントとしては、ファインケミカルと基礎化学品の合計で、売上がマイナス10億円、営業利益がマイナス5億円となりました。

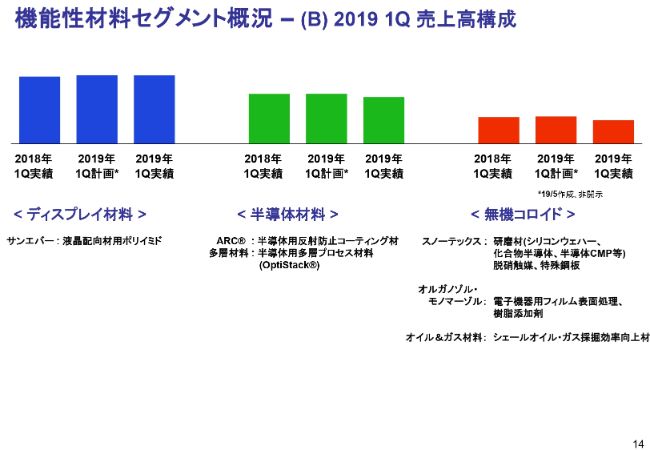

機能性材料セグメント概況‐(B)2019 1Q 売上高構成

機能性材料に移ります。14ページにディスプレイ材料、半導体材料、無機コロイドの売上の計画値と実績値が棒グラフで表されています。

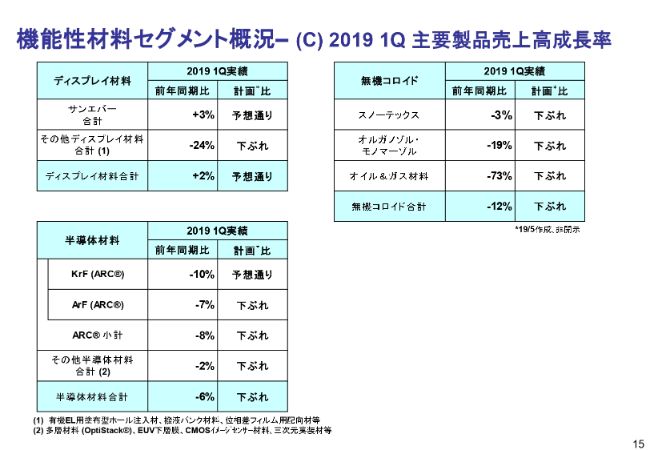

機能性材料セグメント概況 ‐(C)2019 1Q 主要製品売上高成長率

15ページの左上をご覧ください。まず、ディスプレイですが、「サンエバー®」については、ご覧のとおり3パーセントの増収となりました。計画に対しては予想どおりという結果です。全体として、ディスプレイでは2パーセントの増収で、これも予想どおりの数字でありました。

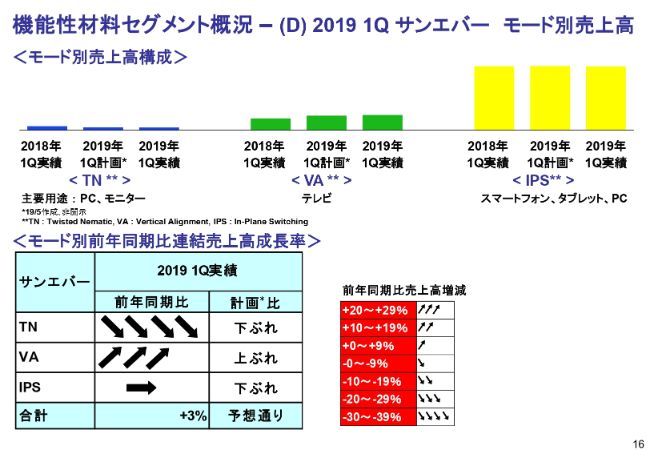

機能性材料セグメント概況 ‐(D)2019 1Q サンエバー モード別売上高

16ページにディスプレイの内訳がございますが、TNは大きく減少し、VAは大きく上昇、IPSは光とラビングでほぼフラットとなりました。

スライドのとおり、モード別では計画対比でTNが下ぶれましたが、VAは上ぶれとなりました。IPSの下ぶれですが、ラビングは下ぶれていますが、光はむしろ上ぶれた結果となりました。

半導体については、もう一度15ページに戻ってください。KrF(ARC®)は前年同期比でマイナス10パーセントとなり、ほぼ予想どおりでした。ArF(ARC®)はマイナス7パーセントで、こちらは予想を下ぶれています。「その他半導体材料」はマイナス2パーセントで、計画に対しては下ぶれています。半導体材料合計ではマイナス6パーセントで、こちらも下ぶれています。

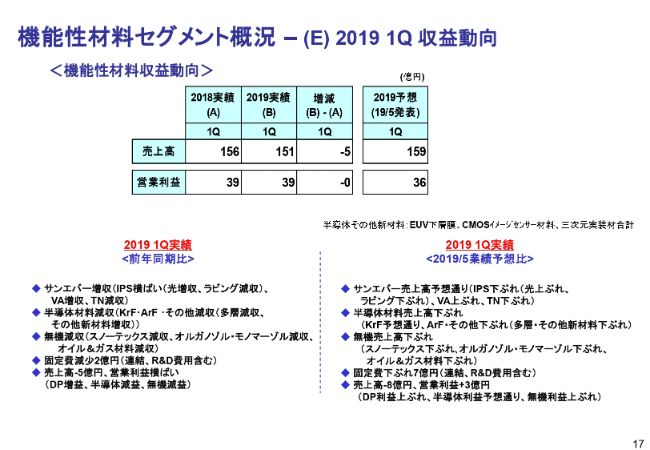

機能性材料セグメント概況 -(E)2019 1Q 収益動向

その結果、17ページのような利益の動きになります。無機については「スノーテックス®」で減収でした。こちらは主として、オイル&ガス材料が良くなかったということであります。「スノーテックス®」は、研磨向けが良くありませんでした。

その結果、固定費の減少が2億円ということもあり、売上全体ではマイナス5億円で、営業利益的には横ばいでありました。サブセグメントでいきますと、ディスプレイは増益、半導体は減益、無機は減益という結果でありました。

一方、スライド右側の業績予想比でありますが「サンエバー®」全体は売上が予想どおり、半導体は下ぶれ、無機も下ぶれでした。無機の下ぶれではオイル&ガス材料のところが大きく下ぶれています。

「スノーテックス®」も一般について一部最終需要が中国にあります触媒バインダー向け等で下ぶれています。また、電材向けのウェハーが下ぶれたという結果であります。

固定費の下ぶれも大きく、7億円あった結果、売上がマイナス8億円の下ぶれですが、利益的には上ぶれとなりました。

固定費の下ぶれがございましたので、ディスプレイが……もともと売上も予想どおりでしたが、こちらは利益は上ぶれとなりました。半導体は減収ですが、利益的には予想どおりです。無機は減収ですが、固定費の下ぶれがありまして上ぶれとなっています。売上高はマイナス8億円で、営業利益がプラス3億円です。

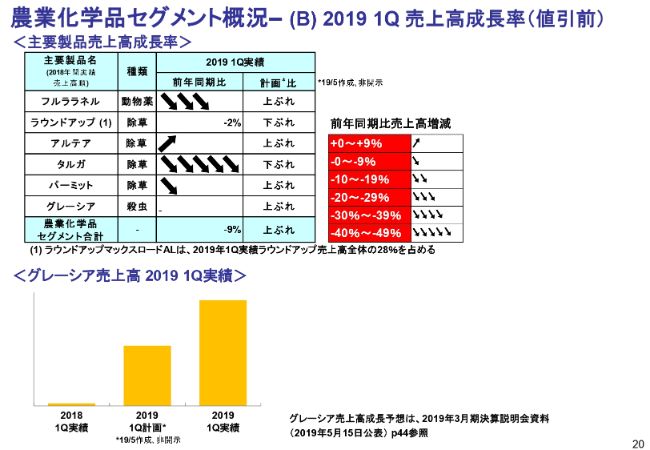

農業化学品セグメント概況 -(B)2019 1Q 売上高成長率(値引前)

農業化学品にまいります。20ページに主要製品の売上の状況がありますが、こちらはいずれも値引前の数字です。まず「フルララネル」は、前年同期に対しては、表に下向きの矢印が3つあり、マイナス25パーセントでありました。一方、計画ではマイナス45パーセントと見ていましたので、相当な上ぶれの数字になりました。これは、Merck & Co.,Inc.の出荷予定がこのような数字であったということです。

「ラウンドアップ」は、前年同期比でマイナス2パーセントです。「ラウンドアップマックスロード®」……いわゆる農家向け製品はフラットでありましたが、一般向けの「ラウンドアップマックスロード®AL」がマイナスとなりました。こちらは現在、顧客層を増やすため、廉価な価格帯のものを中心に販売しているということもあり、若干のマイナスとなりました。「アルテア®」は上昇しています。「タルガ®」は原体の不足がありました。

「グレーシア®」について、スライドの下に棒グラフで示しております。2018年の第1四半期と比べてあまりにも数字的に大きいので、パーセンテージでは表現できていません。ご覧のとおり、第1四半期の計画と実績を比較しますと、相当大きな乖離(かいり)がございます。

「グレーシア®」と「フルララネル」の上ぶれもあり、農業化学品セグメント全体では、もともとの値引前の売上計画である前年同期比マイナス13パーセントに対してマイナス9パーセントで済み、売上が上ぶれています。

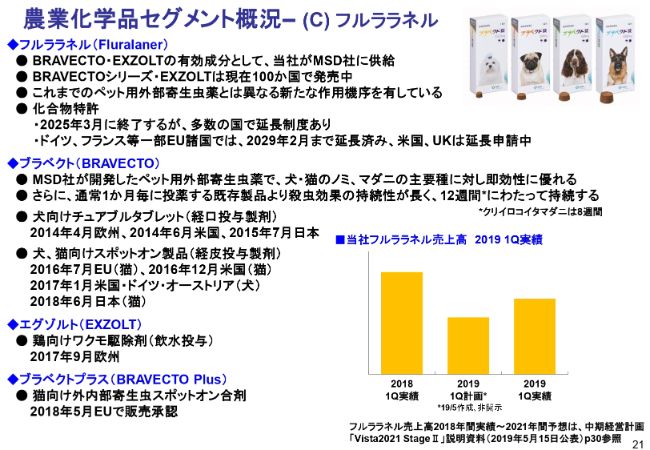

農業科学品セグメント概況 -(C)フルララネル

21ページにいろいろと書いているところは、5月からとくに進展はありませんので、スライド右側の「フルララネル」の売上の数字をご覧いただきたいと思います。

先ほど申し上げましたとおり、もともとの計画では2018年の第1四半期の実績からマイナス45パーセントでしたが、ご覧のとおり、実績はそれを大きく上回った売上ができました。2018年の第1四半期比ではマイナス25パーセントという着地となっています。

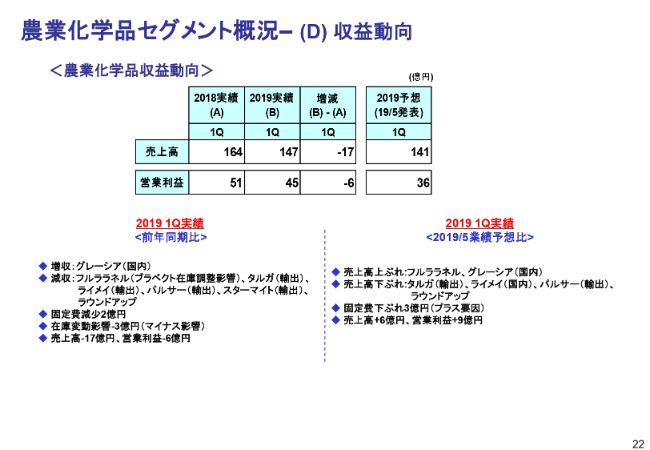

農業化学品セグメント概況 -(D)収益動向

その結果の利益の動きについて、22ページをご覧ください。まず全体的に、スライド左側の前年同期比でありますが、「グレーシア®」の第1四半期の売上は、すべて国内でのものです。「グレーシア®」で大幅な増収がありましたが、「ラウンドアップ」の微減収と「フルララネル」の大幅な減収、それから輸出の減収等で、全体としては減収でした。それに在庫の変動要因も加わりまして、売上高ではマイナス17億円、営業利益ではマイナス6億円という結果となりました。

予想比について、スライドの右側をご覧ください。「タルガ®」等で下ぶれもございましたが、「グレーシア®」「フルララネル」で大幅な前倒しがあったことで、全体では(売上高は)6億円の上ぶれでありました。

一方で利益については、利益率の高い「フルララネル」「グレーシア®」の売上が上ぶれ、固定費の下ぶれも加わり、売上高のプラス6億円にくらべて営業利益はプラス9億円となり、売上の上ぶれ幅よりも利益の上ぶれのほうが大きかったという結果となりました。

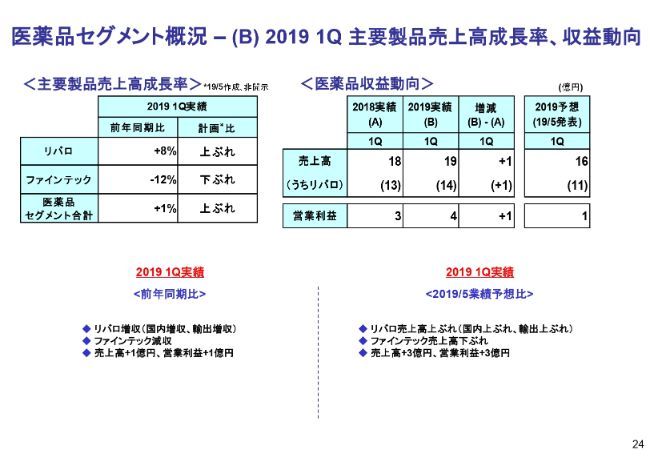

医薬品セグメント概況 -(B)2019 1Q 主要製品売上高成長率、収益動向

医薬品にまいります。24ページをご覧ください。「リバロ®」は前年同期比でプラス8パーセントとなりました。「リバロ®」につきましては、国内で2年間ほど流通段階での在庫調整が進んでいましたが、それが終わったため、若干のプラスになっています。また、輸出が欧州のマイナス等で大きく増収となっています。

一方、「ファインテック®」は、前年同期比でマイナス12パーセントと非常に多く見えますが、もともとの数字が小さいので、感覚としては予算どおり順調に進捗しています。スライド右側のセグメントの売上高と「リバロ®」を引いた残りが「ファインテック®」の売上で、5億円台でほとんど変わっていません。

2019年第1四半期の売上は5億1,000万円で、2018年第1四半期の売上は5億7,000万円ですので、実額的にはそれほど大きくありません。予算では第1四半期が5億3,000万円ですので、我々の第1四半期はほぼ順調にいっていると認識しています。

医薬品セグメントの合計では1パーセントの増収になり、計画も上回っています。利益の動きは、スライド左下の前年同期で見ますと、単純に「リバロ®」の増収で増益だったということで、売上高で1億円、営業利益で1億円の増益でございました。

一方、予想比で見ると、こちらも「リバロ®」の売上が上ぶれたということで利益が上ぶれています。「ファインテック®」も、小さいですが、在庫変動要因がプラス要因でありまして、こちらも利益的には若干の上ぶれという結果となっています。

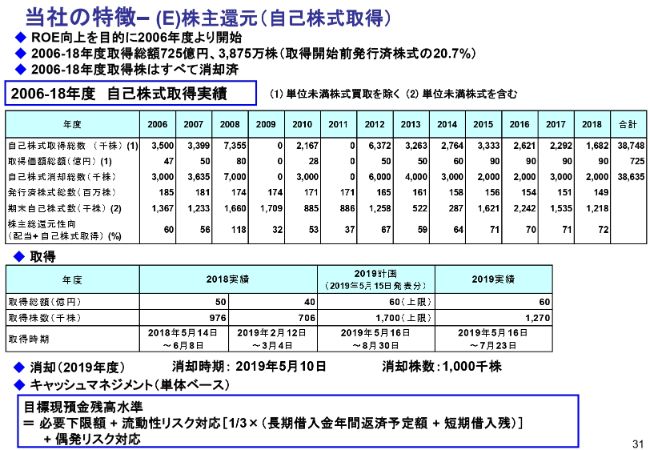

当社の特徴 -(E)株主還元(自己株式取得)

31ページに飛びます。すでに発表していますが、自己株式取得につきましては60億円です。5月に設定した額が7月23日に127万株の取得で終了しています。以上、第1四半期の決算のご説明を終わります。