2019年8月2日に行われた、旭化成株式会社2020年3月期第1四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:旭化成株式会社 取締役兼副社長執行役員 柴田豊 氏

第1四半期決算発表のポイント

柴田豊氏:副社長の柴田でございます。本日はお忙しいなかアクセスいただき、ありがとうございます。それでは、決算説明会の資料に沿いまして、2019年度第1四半期の決算の状況、ならびに第2四半期の予想についてご説明申し上げたいと思います。

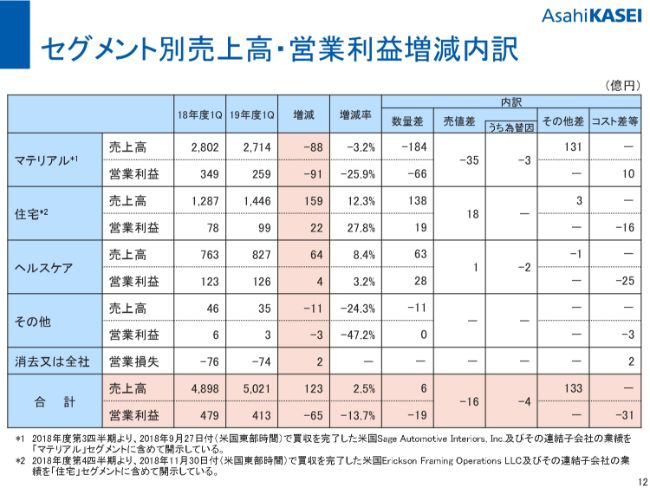

2019年度の第1四半期は、中国経済の減速の影響等により、グループ全体としては対前年同期で減益となっています。しかし、住宅・ヘルスケアが好調に推移したことで、第1四半期としては過去最高である前年同期に次ぐ、第二位の営業利益になりました。

住宅・ヘルスケアのセグメントは、対前年同期で増益となっており、この2つのセグメントの合計で、営業利益が13パーセントの増加となっています。

マテリアルは、ナフサクラッカーの臨時修繕や、誘導品の定期修理、製品市況の悪化、中国経済の減速、スマートフォン関連市場の鈍化などの影響がありまして、減益となっています。減益幅は、対前年同期で26パーセントの減少となっていますが、全体としては14パーセント減でございました。

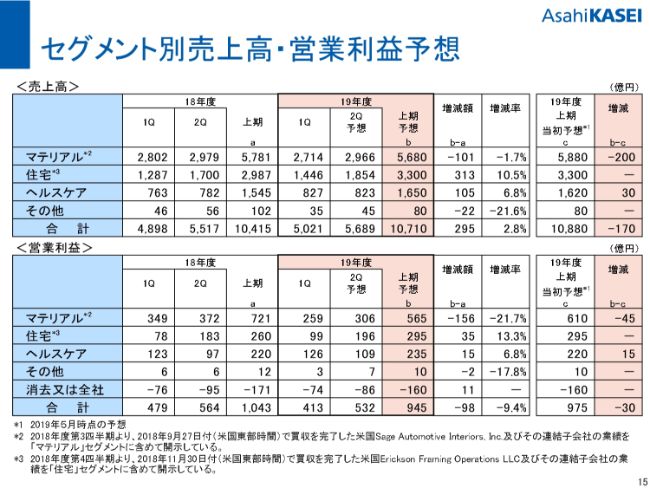

第1四半期から第2四半期にかけての状況ですが、住宅・ヘルスケアは引き続き順調に推移すると計画しています。マテリアルについては、先ほどの臨時修繕等の影響がなくなることに加えて、スペシャルティソリューション事業を中心に、販売数量が増加すると計画しています。

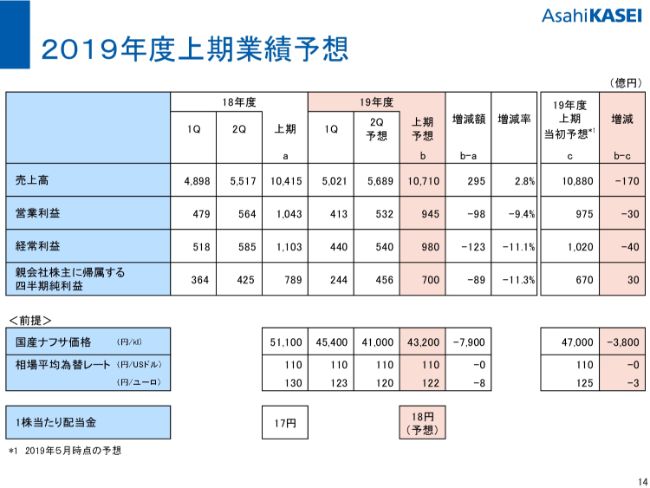

上期の営業利益の予想は、2019年5月にお出しした当初の予想から3パーセント減の945億円に修正させていただきますが、上期としては過去最高の前年同期に次ぐ、2番目のレベルを目指しています。

第1四半期実績の概要

第1四半期の実績の概況でございます。基盤マテリアル事業は、ナフサクラッカーの臨時修繕や誘導品の定期修理の影響、MMA・ポリエチレン・ポリスチレン等で交易条件の悪化といったことにより、減益となっています。

パフォーマンスプロダクツ事業は、Sage Automotive Interiors, Inc.の連結による利益貢献はありましたが、中国の景況悪化の影響を不織布等の繊維製品で受けたことで減益となっています。

スペシャルティソリューション事業は、LIB用セパレータのESS向け需要減や、電子部品を中心にスマートフォン市場減速の影響を受けたこと、イオン交換膜の中国での販売数量の減少等により、減益となっています。

住宅領域でございますが、引渡棟数が増加し、物件の大型化による単価の上昇もあったことで、建築請負部門を中心に増益となっています。住宅事業は、売上高・営業利益ともに、第1四半期として過去最高を更新しています。

ヘルスケアでございますが、医療機関向けの除細動器の販売数量が増加したことなどにより、増益となっています。

第2四半期予想の概要

第2四半期の予想でございます。第1四半期から第2四半期にかけては、住宅・ヘルスケアは引き継ぎ順調に推移すると見ています。マテリアルも、ナフサクラッカーの臨時修繕等の影響がなくなることと、イオン交換膜、LIB用セパレータ、電子部品等で販売数量の増加を計画しており、営業利益の改善を見込んでいます。

主な営業利益増減の状況でございますが、合成ゴムで第1四半期の定期修理の影響がなくなることや、「サランラップ」で販売数量増を計画することで増益でございます。

スペシャルティソリューション事業は、イオン交換膜で第2四半期に出荷が集中することを予想しています。LIB用セパレータについても、ESS需要の回復に加えて、民生・車載向けともに販売数量が増えていくことを計画しています。また、電子部品については、スマートフォン関係の需要の回復を織り込むことなどにより増益を計画しています。

住宅・ヘルスケアにつきましては、引き続き順調な進捗を予想しています。

上期予想の概要

上期の見通しについては、最後のところでご説明したいと思います。

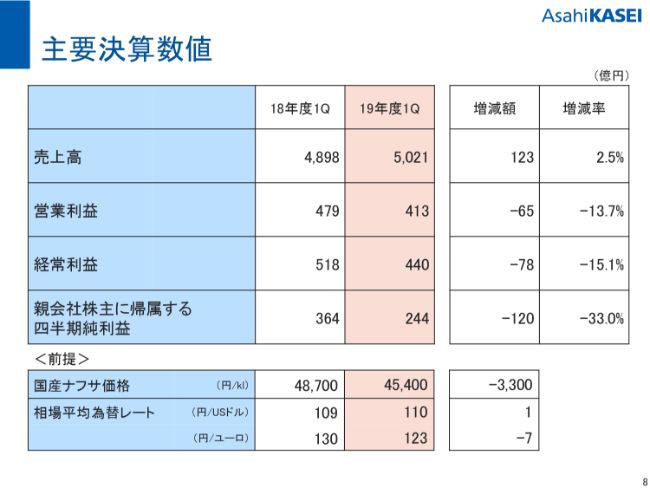

主要決算数値

主要の決算の数値につきましては、売上高が5,021億円、営業利益が413億円、当期利益は244億円でございました。第1四半期としては売上が過去最高となり、営業利益・経常利益につきましては二番目、当期利益については三番目の数字でございます。

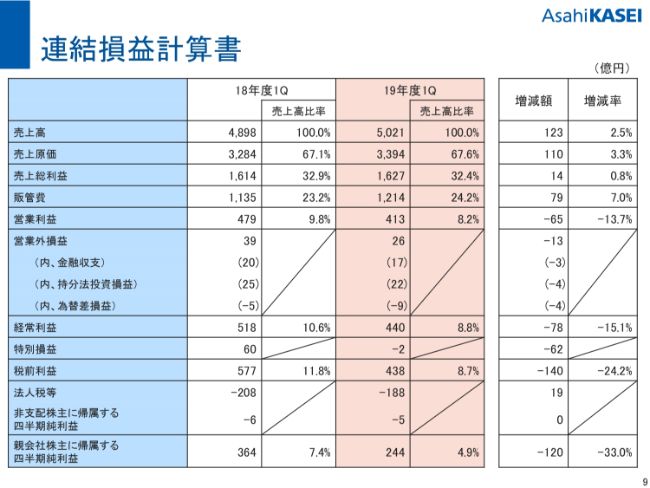

連結損益計算書

連結のP/L、B/S、キャッシュ・フローについて、このページ以降で具体的にお話をさせていただきます。連結損益計算書ですが、売上高は5,021億円で、対前年同期で123億円の増収でございまして、Sage Automotive Interiors, Inc.の連結等の効果が表われています。

売上総利益は1,627億円、粗利率は32.4パーセントと、対前年同期で若干下がっていますが、これはナフサクラッカーの臨時修繕等の影響があったということでございます。販管費が1,214億円となり、対前年同期で79億円ほど増加しています。マーケティング強化のための人員を増やしたこと、Sage Automotive Interiors, Inc.の買収に伴うのれんの償却費の増加が、その理由でございます。

それにより、営業利益が413億円で、対前年同期で65億円の減益でございます。営業外損益は、対前年同期ですと13億円ほど悪化していますが、26億円の益でございます。持分法投資損益が若干悪化していますが、PTT Asahi Chemical Company LimitedのMMAの業績の悪化が、主な理由でございます。

特別損益は2億円のマイナスとなり、対前年同期で62億円悪化したかたちになっていますが、これは、前年同期に政策保有株のかなりの売却があったことで、投資有価証券売却益が減少したのが理由でございます。それにより、法人税支払後の親会社株主に帰属する四半期純利益は244億円で、営業利益のマイナスならびに政策保有株売却益が減ったことによる影響が、ここで出てきています。

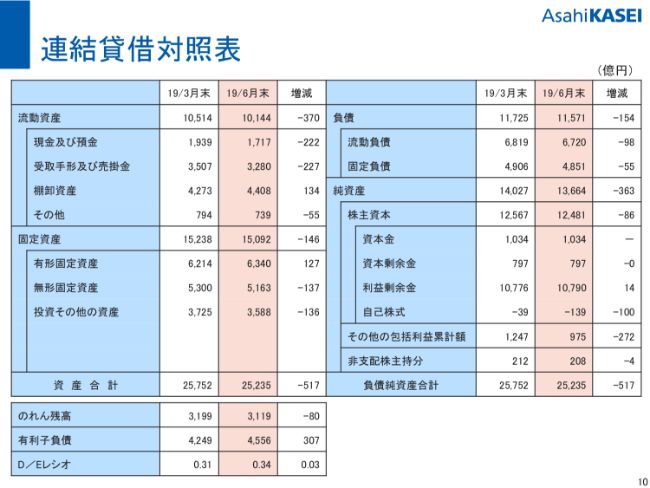

連結貸借対照表

バランスシートの状況ですが、2019年3月末と比較しますと、総資産が517億円ほど減少しています。その理由としましては、手元資金の見直しによって現預金が減少したこと、ナフサクラッカーの臨時修繕等に伴う営業債権の減少等が挙げられます。

(スライドの)右側の負債・純資産ですが、負債は154億円の減少となっています。ナフサクラッカーの臨時修繕等による仕入債務の減少が、その理由でございます。また、純資産が363億円減少していますが、これは先日実行させていただきました、自己株式の取得が100億円ほどあったことと、円高に推移したことで為替換算調整勘定が減少したことが、主な理由でございました。

このスライドの左下に、のれん残高・有利子負債・D/Eレシオが書いてありますが、有利負債が307億円ほど増加して、D/Eレシオが0.34となっています。

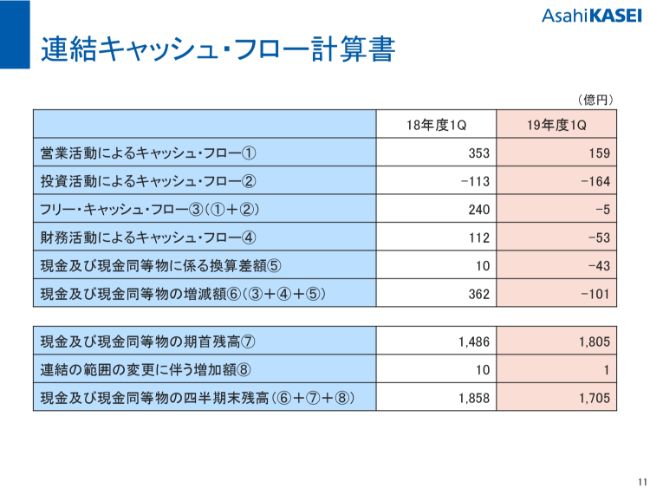

連結キャッシュ・フロー計算書

営業活動によるキャッシュ・フローは、159億円のキャッシュ・インでございます。税前利益・減価償却費を合わせたキャッシュ・インが654億円ほどございましたが、住宅事業などで、運転資金の需要が増加したということでございます。

投資活動によるキャッシュ・フローは164億円のキャッシュ・アウトでございますが、2018年度まで、かなり積極的な拡大投資等をしてきていますので、その能力増に伴う支払いが増えてきているのが、理由でございます。フリー・キャッシュ・フローは5億円のキャッシュ・アウトでございます。

財務活動によるキャッシュ・フローは53億円のキャッシュ・アウトでございますが、配当金の支払、自己株式の取得の資金需要に応えるため、290億円の資金調達をこのなかで実行しています。現金および現金同等物の四半期末残高は、これにより1,705億円となっています。以上が、連結P/L、B/S、キャッシュ・フローについてのご説明でございます。

セグメント別売上高・営業利益増減内訳

このスライドにつきましては、冒頭で概略を説明していますので、ここでの詳細説明は割愛させていただきたいと思います。

2019年度上期業績予想

2019年度上期業績予想でございます。マテリアルにおける中国経済の減速、自動車関連市場・スマートフォン関連市場の鈍化等の影響を踏まえて、2019年5月当初の予想から3パーセント減の945億円に修正させていただいています。

住宅につきましては、当初どおりの推移を見込んでいます。住宅事業としては、この上期についても過去最高の売上高・営業利益を計画しています。ヘルスケアは、各事業で順調な推移を見込んでいまして、当初予想を上回る着地を計画しています。中間配当につきましては、1株当たり18円を予想しております。

セグメント別売上高・営業利益予想

セグメント別の業績の詳細については、スライドの15ページをご参照いただきたいと思います。

また、事業別の第1四半期の実績および業績予想につきましては、スライドの16ページ以降の参考資料に記載しています。以上で説明を終わります。