80代後半の4割程度が認知症

高齢社会における金融の視点から考えると、認知症患者の増加という環境の変化は避けて通れない課題だといえそうです。

厚生労働省などの資料によると、

① 2012年の65歳以上の認知症患者数は462万人、また記憶などの能力が低下している状態といわれる軽度認知症の人は約400万人、合計で65歳以上の4人に1人が認知・判断機能に何らかの問題を有している

② 2025人には認知症患者数は約700万人まで増加する

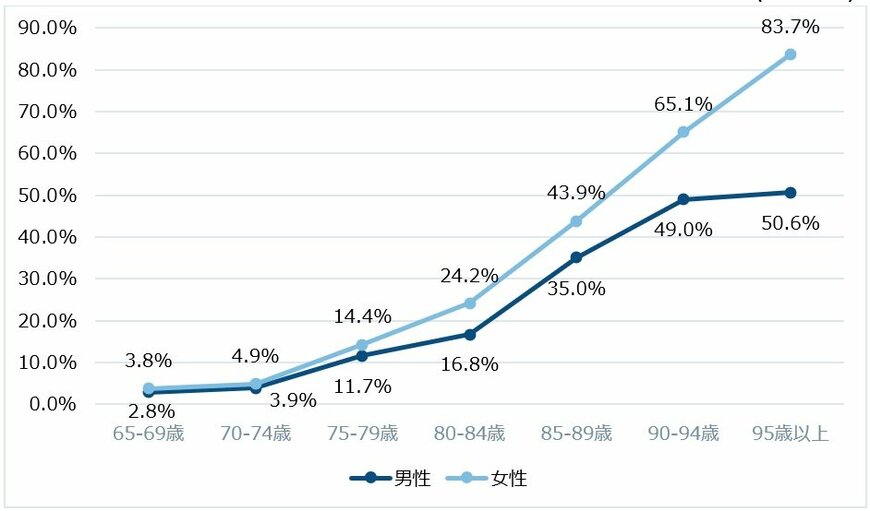

③ 65-69歳、70-74歳の認知症有病率は男女ともに5%以下だが、75-79歳で女性の14.4%、男性の11.7%が、85-89歳ではそれぞれ43.9%と35.0%に急増する(下のグラフを参照)

といった点が指摘されています。こうしたデータをみると、認知・判断能力の低下は「誰にでも起こる現象」であることを前提にして、金融サービスが組み立てられるべきだといえそうです。

認知・判断能力の低下した人の金融資産をどう管理すべきか

認知・判断能力の低下から生活や財産を守ることを目的とした制度に成年後見制度があります。現状では、十分とは言えない状況にあるものの、今後の認知症患者の増加などを考慮すると、その活用が拡大するものと考えられます。

2030年に認知症患者の保有する金融資産額が200兆円を超えるという試算(第一生命経済研究所「認知症患者の金融資産200兆円の未来」)もあって、こうした巨額の金融資産をいかに管理していくべきかも大きなテーマになります。

米国では他者の資産に対して裁量権を有する後見人はフィデューシャリー(受託者)として、その資産をポートフォリオとして保有することが求められています。この「プルーデント・インベスタールール」では、受託者が分散投資を求められのですが、日本でもこうした要請が強まることになりそうです。

一人一人の金融取引のできる範囲が違ってくるという難しさも

ただ、単純に認知症、または軽度認知症と診断されたからと言って、単純に取り扱えない点も多いようです。

認知症には症状のグラデーションがあり、ある金融取引を遂行するには十分な能力があるものの、別の金融取引には向かなくなってしまうといった、金融行為の程度・難易度によってその行為の可否が一つ一つ異なっていることが指摘されています。

金融老齢学と呼ばれる学問領域の研究の進展が待たれるところです。

年齢別の認知症有病率の推移 (単位:%)1/1

(出所)都市部における認知症有病率と認知症生活機能障害への対応:平成23年度総括・分担研究報告書、厚生労働科学研究費補助金認知症対策総合研究事業(朝田隆ほか)より金融庁作成

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史